BAB 4

ANALISIS DAN PEMBAHASAN

4.1 Gambaran Umum Objek Penelitian

Objek penelitian yang digunakan oleh peneliti adalah perusahaan sektor pertanian dan pertambangan yang terdaftar di Bursa Efek Indonesia (BEI) dan melakukan aktivitas memprediksi kebangkrutan pada laporan keuangan perusahaan dengan menggunakan metode Altman’s Z-Score dan return sahan kemudian melihat pengaruhnya terhadap return saham. Data yang digunakan dalam penelitian ini merupakan data sekunder yang diperolah dari website Bursa Efek Indonesia (www.idx.co.id) dan website saham dari yahoo finance (www.finance.yahoo.com).

Metode analisis data yang digunakan dalam penelitian ini adalah dengan menggunakan persamaan regresi linear berganda. Dengan melakukan pengujian asumsi klasik dan pengujian hipotesis. Pengumpulan dan analisis data dimulai dengan mengolah data melalui Microsoft excel, selanjutnya dilakukan pengujian asumsi klasik dan pengujian hipotesis dengan menggunakan software SPSS. Prosedur dimulai dengan memasukkan variabel-variabel penelitian ke program tersebut dan menghasilkan output-output sesuai metode analisis data yang telah ditentukan.

Berdasarkan kriteria dan pertimbangan penentuan sampel yang ditetapkan peneliti, diperoleh 31 perusahaan dari 50 perusahaan yang terdaftar di Bursa Efek Indonesia yang memenuhi krieteria dan perusahaan lainnya adalah perusahaan yang tidak memenuhi kriteria. Peneliti mengamati sample dalam penelitian ini dari periode 2009- 2012, sehingga jumlah pengamatan sebanyak 31 perusahaan x 4 tahun = 124

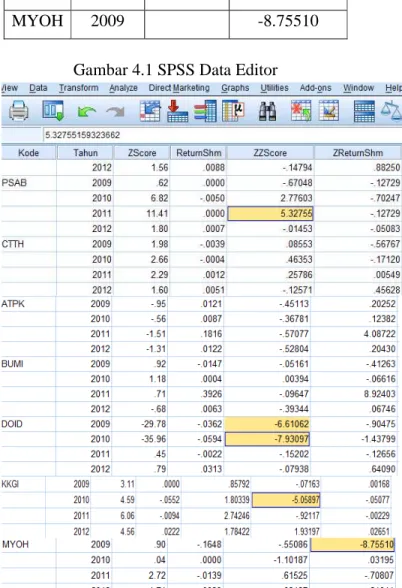

digunakan peneliti menjadi 117 sampel, 7 sampel dikeluarkan (outlier) dari penelitian karena memiliki data ekstrim dibandingkan sampel yang lain (Tabel 4.1 dan gambar 4.1) hal ini dapat mempengaruhi normalitas data (Ghozali, 2012: 41).

Tabel 4.1 Nilai Skor Outlier

Kode Tahun ZZScore ZReturnShm

PSAB 2011 5.32755 ATPK 2011 4.08722 BUMI 2011 8.92403 DOID 2009 -6.61062 DOID 2010 -7.93097 KKPI 2010 -5.05897 MYOH 2009 -8.75510

Gambar 4.1 SPSS Data Editor

4.2 Analisis dan Pembahasan

4.2.1 Analisis Data Z-Score

Berikut adalah data perhitungan prediksi kebangkrutan pada perusahaan sektor pertanian dan pertambangan dengan periode 2009-2012 dengan formula Z = 1.2 X1 + 1.4 X2 + 3.3 X3 + 0.6 X4 + 1.0 X5

Keterangan :

Tabel 4.2 Perhitungan Z-Score

2009 2010 2011 2012 AALI 3.20 Non-Bangkrut 3.28 Non-Bangkrut 3.19 Non-Bangkrut 2.71 Grey Area GZCO 0.87 Bangkrut 0.82 Bangkrut 0.71 Bangkrut 0.63 Bangkrut SGRO 2.04 Grey Area 2.22 Grey Area 2.32 Grey Area 1.64 Bangkrut SMAR 2.94 Grey Area 3.81 Non-Bangkrut 4.73 Non-Bangkrut 4.48 Non-Bangkrut TBLA 1.96 Grey Area 1.77 Bangkrut 2.32 Grey Area 1.78 Bangkrut UNSP 2.79 0.67 0.68 0.17

CPRO 1.24 Bangkrut 0.36 Bangkrut -0.76 Bangkrut -0.10 Bangkrut DSFI -3.54 Bangkrut -0.83 Bangkrut 0.12 Bangkrut 0.88 Bangkrut BISI 2.10 Grey Area 2.66 Grey Area 2.81 Grey Area 2.55 Grey Area ARTI -0.19 Bangkrut 0.12 Bangkrut 0.07 Bangkrut 0.02 Bangkrut ELSA 2.57 Grey Area 2.60 Grey Area 1.83 Grey Area 2.07 Grey Area ENRG -0.27 Bangkrut 0.23 Bangkrut 0.29 Bangkrut 1.50 Bangkrut MEDC 0.92 Bangkrut 1.35 Bangkrut 1.17 Bangkrut 1.23 Bangkrut RUIS 1.32 Bangkrut 1.36 Bangkrut 0.37 Bangkrut 0.44 Bangkrut ANTM 2.69 Grey Area 3.01 Non-Bangkrut 4.33 Non-Bangkrut 3.61 Non-Bangkrut CITA 3.36 Non-Bangkrut 2.92 Grey Area 3.37 Non-Bangkrut 3.09 Non-Bangkrut CKRA 0.54 Bangkrut 0.33 Bangkrut 1.42 Bangkrut 0.57 Bangkrut DKFT 0.07 Bangkrut 0.23 Bangkrut 2.12 Grey Area 3.46 Non-Bangkrut INCO 1.91 Grey Area 2.61 Grey Area 2.24 Grey Area 1.57 Bangkrut PSAB 0.62 Bangkrut 6.82 Non-Bangkrut - 1.80 Grey Area CTTH 1.98 Grey Area 2.66 Grey Area 2.29 Grey Area 1.60 Bangkrut MITI 1.63 Bangkrut 1.69 Bangkrut 3.22 Non-Bangkrut 3.32 Non-Bangkrut ADRO 1.72 Bangkrut 1.40 Bangkrut 2.11 Grey Area 1.64 Bangkrut ATPK -0.95 Bangkrut -0.56 Bangkrut -1.51 Bangkrut -1.31 Bangkrut BUMI 0.92 Bangkrut 1.18 Bangkrut 0.71 Bangkrut -0.68 Bangkrut DOID 2.23 Grey Area 1.41 Bangkrut 0.45 Bangkrut 0.79 Bangkrut KKGI 3.11 Non-Bangkrut 4.59 Non-Bangkrut 6.06 Non-Bangkrut 4.56 Non-Bangkrut MYOH 0.90 Bangkrut 0.04 Bangkrut 2.72 Grey Area 1.71 Bangkrut PKPK 1.24 Bangkrut 1.35 Bangkrut 1.47 Bangkrut 1.03 Bangkrut PTBA 4.83 Non-Bangkrut 4.70 Non-Bangkrut 3.01 Non-Bangkrut 3.72 Non-Bangkrut

Sumber : Hasil pengolahan data, 2013

Dari tabel diatas diperoleh hasil bahwa :

1. PT Astra Agro Lestari Tbk (AALI) : tidak mempunyai masalah keuangan, namun pada tahun 2012 menunjukkan indikasi kebangkrutan.

2. PT Gozco Plantation Tbk (GZCO) : menghadapi ancaman bangkrut dimana empat tahun berturut-turut mengalami kondisi tingkat kesehatan keuangan yang buruk.

3. PT Sampoerna Agro Tbk (SGRO) : dalam kondisi grey area pada tahun 2009-2011 dan menurun pada tahun 2012 (bangkrut).

4. PT Sinar Mas Agro Resources and Technology Tbk (SMAR) : tahun 2009

grey area pada tahun berikutnya mengalami kenaikan yang cukup baik.

5. PT Tunas Baru Lampung Tbk (TBLA) : tahun 2009 dan 2011 dalam posisi

grey area dan tahun 2010 dan 2012 bangkrut, kondisi belum stabil.

6. PT Bakrie Sumatera Plantation Tbk (UNSP) : tahun 2009 grey area pada tahun berikutnya mengalami penurunan yang cukup buruk.

7. PT Central Proteinaprima Tbk (CPRO) : menghadapi ancaman bangkrut dimana empat tahun berturut-turut mengalami kondisi tingkat kesehatan keuangan yang buruk.

8. PT Dharma Samudera Fishing Industries Tbk (DSFI) : menghadapi ancaman bangkrut dimana empat tahun berturut-turut mengalami kondisi tingkat kesehatan keuangan yang buruk.

9. PT Bisi International Tbk (BISI) : empat tahun berturut-turut dalam kondisi

grey area jika perusahaan tidak melakukan perbaikan kemungkinana

perusahaan mengalami ancaman kebangkrutan.

PTRO 1.95 Grey Area 2.82 Grey Area 2.01 Grey Area 1.59 Bangkrut

10.PT Ratu Prabu Energi Tbk (ARTI) : menghadapi ancaman bangkrut dimana empat tahun berturut-turut mengalami kondisi tingkat kesehatan keuangan yang buruk.

11.PT Elnusa Tbk (ELSA) : empat tahun berturut-turut dalam kondisi grey area jika perusahaan tidak melakukan perbaikan kemungkinana perusahaan mengalami ancaman kebangkrutan.

12.PT Energi Mega Persada Tbk (ENRG) : menghadapi ancaman bangkrut dimana empat tahun berturut-turut mengalami kondisi tingkat kesehatan keuangan yang buruk.

13.PT Medco Energi International Tbk (MEDC) : menghadapi ancaman bangkrut dimana empat tahun berturut-turut mengalami kondisi tingkat kesehatan keuangan yang buruk.

14.PT Radiant Utama Interinsco Tbk (RUIS) : menghadapi ancaman bangkrut dimana empat tahun berturut-turut mengalami kondisi tingkat kesehatan keuangan yang buruk.

15.PT Aneka Tambang (Persero) Tbk (ANTM) : tahun 2009 grey area pada tahun berikutnya mengalami kenaikan yang cukup baik.

16.PT Cita Mineral Investindo Tbk (CITA) : perusahaan tidak mengalami kesulitan keuangan tapi terjadi penurunan pada tahun 2010.

17.PT Citra Kebun Raya Agri Tbk (CKRA) : menghadapi ancaman bangkrut dimana empat tahun berturut-turut mengalami kondisi tingkat kesehatan keuangan yang buruk.

18.PT Central Omega Resources Tbk (DKFT) : tahun 2009 dan 2010 terancam bangkrut namun pada tahun berikutnya jadi kenaikan yang baik hingga tahun 2012 dalam kondisi keuangan yang aman.

19.PT Vale Indonesia Tbk (INCO) : 2009-2011 mengalami grey area pada tahun berikutnya mengalami penurunan.

20.PT J Resources Asia Pasific Tbk (PSAB) : terjadi perbaikan keuangan dimana tahn 2009 bangkrut dan tahun 2010 aman namun tahun 2012 mengalami penurunan dalam kondisi grey area.

21.PT Citatah Tbk (CTTH) : kondisi yang buruk dimana tahun 2009 dalam kondisi grey area dan 2012 mengalami ancaman bangkrut.

22.PT Mitra Investindo Tbk (MITI) : terjadi kenaikan keuangan yang baik dimana dari bangkrut menjadi tidak bangkrut.

23.PT ADORA ENERGY Tbk (ADRO) : kebangkrutan terjadi pada tahun 2009, 2010 dan 2012, mengalami kenaikan tahun 2011 (grey area).

24.PT ATPK Resources Tbk (ATPK) : mengalami kesulitan keuangan sepanjang tahun 2009-2012.

25.PT Bumi Resources Tbk (BUMI) : mengalami kesulitan keuangan tahun 2009 hingga tahun 2012 mencapai -0.68.

26.PT Delta Dunia Makmur Tbk (DOID) : tahun 2009 dalam kriteria grey area tahun berikutnya bangkrut hingga tahun 2012.

27.PT Resources Alam Indonesia Tbk (KKGI) : kondisi keuangan sepanjang 2009-2012 dalam kondisi yang baik, tidak terindikasi bangkrut.

28.PT Samindo Resources Tbk (MYOH) : tahun 2009 dan 2010 mengalami kesulitan keuangan , 2011 ada peningkatan yang baik namun 2012 menurun lagi.

29.PT Perdana Karya Perkasa Tbk (PKPK) : mengalami kesulitan keuangan sepanjang tahun 2009-2012.

30.PT Tambang Batubara Bukit Asam Tbk (PTBA) : kondisi keuangan yang bagus jauh dari prediksi kebangkrutan.

31.PT Petrosea Tbk (PTRO) : tahun 2009-2011 dalam kondisi grey area, 2012 mengalami penurunan hingga masuk kedalam kategori bangkrut.

4.2.2 Analisis Data Return Saham

Perhitungan return saham digunakan untuk mengetahui perbandingan harga saham hari ini dengan harga saham hari sebelumnya. Didalam penelitian ini, peneliti menggunakan periode 2009-2012 dengan data saham harian dan mengambil rata-rata per tahunnya. Formula return saham :

Keterangan :

Rt = Return saham pada eriode ke-t

Pt = Harga saham periode pengamatan

Pt-1 = Harga saham periode sebelum pengamatan

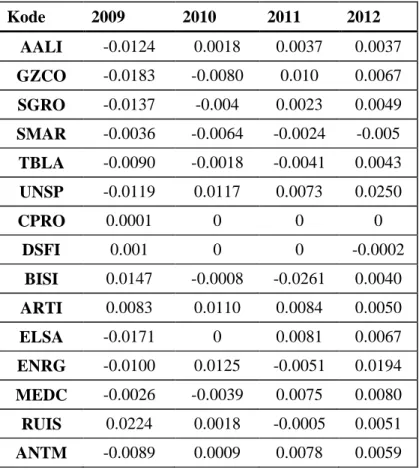

Tabel 4.3 Return Saham

Kode 2009 2010 2011 2012 AALI -0.0124 0.0018 0.0037 0.0037 GZCO -0.0183 -0.0080 0.010 0.0067 SGRO -0.0137 -0.004 0.0023 0.0049 SMAR -0.0036 -0.0064 -0.0024 -0.005 TBLA -0.0090 -0.0018 -0.0041 0.0043 UNSP -0.0119 0.0117 0.0073 0.0250 CPRO 0.0001 0 0 0 DSFI 0.001 0 0 -0.0002 BISI 0.0147 -0.0008 -0.0261 0.0040 ARTI 0.0083 0.0110 0.0084 0.0050 ELSA -0.0171 0 0.0081 0.0067 ENRG -0.0100 0.0125 -0.0051 0.0194 MEDC -0.0026 -0.0039 0.0075 0.0080 RUIS 0.0224 0.0018 -0.0005 0.0051 ANTM -0.0089 0.0009 0.0078 0.0059

CITA 0.0012 0.0291 0.001 0 CKRA -0.0075 0.0111 -0.0160 0 DKFT 0.0004 -0.0010 0.0057 -0.0035 INCO -0.0033 -0.0016 0.0076 0.0088 PSAB 0 -0.0050 0 0.0007 CTTH -0.0039 -0.0004 0.0012 0.0051 MITI -0.0010 0.0017 0.0014 -0.0046 ADRO -0.0240 -.0046 0.0095 0.0034 ATPK 0.0121 0.0087 0 0.0122 BUMI -.0147 0.004 0 0.0063 DOID 0 0 -.0.0022 0.0313 KKGI 0 0 -0.0094 0.0222 MYOH 0 0 -0.0139 0.0039 PKPK 0.0108 0.0143 -0.0025 0.0048 PTBA -0.0141 -0.0034 0.0060 0.0048 PTRO -0.0133 -0.0157 -0.0032 0.0208 Sumber : Hasil pengolahan data, 2013

Dari tabel diatas dapat diartikan bahwa nilai negatif artinya tidak ada perolehan laba yang dapat diberikan kepada investor, nilai nol artinya harga saham pada tahun berjalan tidak terdapat aktivitas atau harga saham yang diperdagangkan tidak mengalami kenaikan atau penurunan yang signifikan dan nilai positif artinya para investor memperoleh hasil dari penanaman model yang dilakukan pada tahun tersebut.

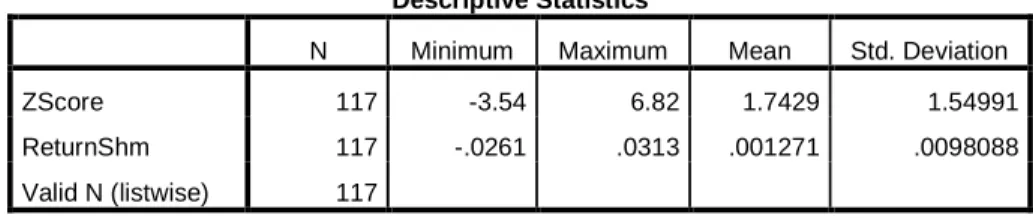

4.2.3 Analisis Statistik Deskriptif Dengan SPSS

Analisis statistik deskriptif merupakan teknik analisis data yang digunakan peneliti untuk menjelaskan secara deskriptif atau memberikan gambaran tentang karakteristik sampel dari variabel – variabel yang diteliti, mengenai angka minimum, maksimum, rata – rata (mean) dan standar deviasi. Pada pengujian statistik digunakan tingkat kepercayaan sebesar 95% artinya tingkat signifikansi adalah 5%.

Tabel 4.4 Statistik Deskripsi Z-Score

Descriptive Statistics

N Minimum Maximum Mean Std. Deviation

ZScore 117 -3.54 6.82 1.7429 1.54991

ReturnShm 117 -.0261 .0313 .001271 .0098088

Valid N (listwise) 117

Sumber : Hasil pengolahan data SPSS 21, 2013

Hasil analisis deskriptif Z-Score dengan SPSS dari penelitian ini, dijelaskan bahwa nilai minimum Z-Score pada perusahaan sektor pertanian dan pertambangan sebesar -3.54 yang dimiliki oleh PT Dharma Samudera Fishing Industries Tbk pada tahun 2009 artinya kondisi kesehatan perusahaan yang paling tidak baik atau

financial distress dan nilai maksimum sebesar 6.82 dimiliki oleh PT J Resources

Asia Pasific Tbk pada tahun 2010 artinya diatas 2,99 menunjukkan kondisi kesahatan perusahaan sehat (tidak kebangkrutan).

Nilai rata-rata (mean) pada perusahaan sektor pertanian dan pertambangan sebesar 1.716 artinya rata-rata dari keseluruhan perusahaan sektor pertanian dan pertambangan periode 2009-2012 kurang dari 1,8 yang menjelaskan bahwa dari memiliki indikasi menghadapi ancaman financial distress atau kondisi keuangan yang sangat buruk pada perusahaan tertentu dan standar deviasi diperoleh sebesar 1.54991 menunjukkan penyebaran rata-rata dari sampel dan standar deviasi memiliki nilai yang lebih kecil dibandingkan mean, maka mean merupakan representasi yang baik dari keseluruhan data.

Hasil analisis deskriptif return saham pada perusahaan sektor pertanian dan pertambangan, nilai minimum sebesar -0.0261 dimiliki oleh perusahaan PT Bisi International Tbk, nilai maksimum sebesar 0.0313 dimiliki oleh perusahaan PT Delta Dunia Makmur Tbk, nilai rata-rata sebesar 0.00127 dan standar deviasi sebesar 0.00980 menunjukkan penyebaran rata-rata dari sampel dan standar deviasi memiliki

nilai yang lebih besar dibandingkan mean, maka standar deviasi merupakan representasi yang baik dari keseluruhan data.

4.2.4 Uji Asumsi Klasik

Uji asumsi klasik adalah persyaratan statistic yang harus dipenuhi pada analisis regresi linear berganda yang berbasis ordinary least square (OLS) (Ghozali, 2012:96). Pengujian asumsi klasik diperlukan untuk mengetahui apakah hasil estimasi regresi yang dilakukan benar-benar bebas dari adanya gejala tidak normal, multikolinieritas, autokorelasi dan heteroskedastisitas. Model regresi akan dapat digunakan sebagai alat estimasi yang tidak bias jika telah memenuhi persyaratan BLUE (Best Linear Unbiased Estimator) yakni tidak terdapat multikolinieritas, tidak terdapat autokorelasi, dan tidak terdapat heteroskedastisitas serta memenuhi asumsi normalitas.

Jika residual data tidak normal, maka dapat dikatakan bahwa hasil estimasi yang terbentuk bias. Jika terdapat multikolinieritas, maka akan sulit untuk mengisolasi pengaruh-pengaruh individual dari variable, sehingga tingkat signifikansi koefisien regresi menjadi rendah. Dengan adanya autokorelasi mengakibatkan penaksir masih tetap bias dan masih tetap konsisten hanya saja menjadi tidak efisien. Dan jika terdapat heteroskedastisitas artinya adanya ketidaksamaan variance dari residual suatu pengamatan. Oleh karena itu, uji asumsi klasik perlu dilakukan. Pengujian-pengujian yang dilakukan adalah sebagai berikut :

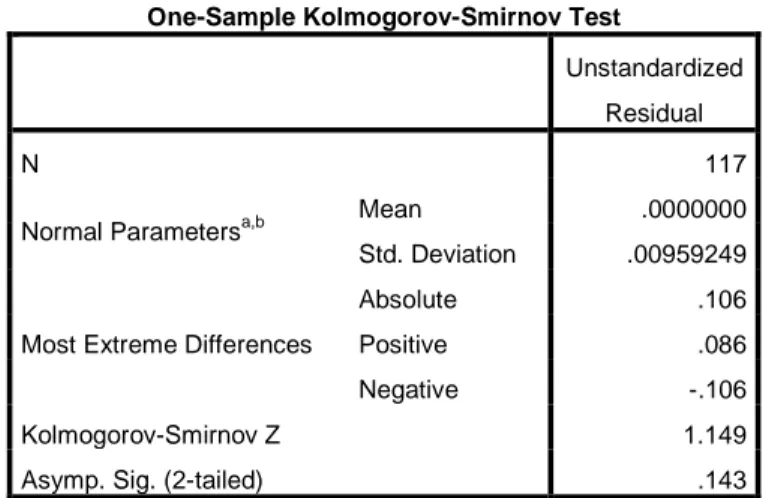

Uji normalitas adalah pengujian untuk melihat apakah nilai residual terdistribusi normal atau tidak. Model regresi yang baik adalah memiliki nilai residual yang terdistribusi normal. Jadi uji normalitas bukan dilakukan pada masing-masing variable tetapi pada nilai residualnya. Dalam pengujian ini, akan ditampilkan uji histogram, uji normal probability plot, dan uji kolmogorov smirnov. Dalam uji Kolmogorov-Smirnov, data dapat diketahui berdistribusi normal atau tidaknya dari nilai asumsi signifikansi (Ghozali, 2012 : 32) , yaitu:

Ho atau angka signifikansi (Sig) ≥ 0.05, data terdistribusi secara normal.

H1 atau angka signifikansi (Sig) < 0.05,data tidak terdistribusi secara normal.

Tabel 4.5 Hasil Uji Normalitas

Z-Score dan Return Saham One-Sample Kolmogorov-Smirnov Test

Unstandardized Residual

N 117

Normal Parametersa,b Mean .0000000

Std. Deviation .00959249

Most Extreme Differences

Absolute .106

Positive .086

Negative -.106

Kolmogorov-Smirnov Z 1.149

Asymp. Sig. (2-tailed) .143

a. Test distribution is Normal. b. Calculated from data.

Sumber : Hasil pengolahan data SPSS 21, 2013

Hasil Kolmogrov-Smirnov (K-S) untuk variabel independen Z-Score dan variable depernden return saham pada tabel diatas menunjukkan bahwa data terdistribusi normal karena nilai signifikansi variabel dependen lebih dari α=0.05 yaitu α=0.143. Oleh karena itu dapat disimpulkan bahwa data yang digunakan telah memenuhi asumsi normalitas dimana tingkat kepercayaan 95% dapat dikatakan

bahwa hipotesis nol tidak di tolak yang berarti data residual dalam penelitian ini terdistribusi normal dan selanjutnya dapat digunakan untuk analisis regresi.

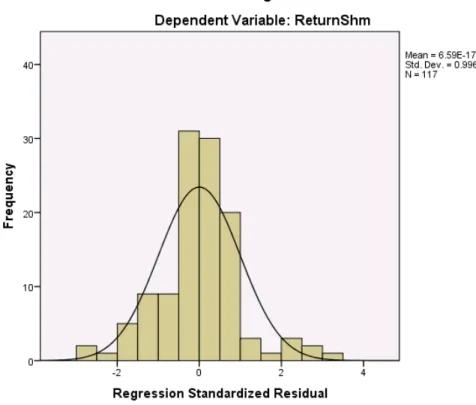

Selain menggunakan analisis statistik Kolmogorov-Smirnov, untuk menguji normalitas data dapat juga dengan melihat grafik histogram dengan membandingkan data observasi dan data distribusi yang mendekati distribusi normal.

Gambar 4.2 Grafik Histogram

Z-Score terhadap Return saham

Sumber : Hasil pengolahan data SPSS 21, 2013

Berdasarkan gambar histogram diatas dapat dilihat bahwa variabel independen Z-Score dan variabel deperden return saham nilai residual membentuk kurva normal dengan sangat baik. Dimana garfik histrogram tidak melenceng ke kiri atau ke kanan, dapat disimpulkan bahwa residual data memenuhi asumsi kenormalan.

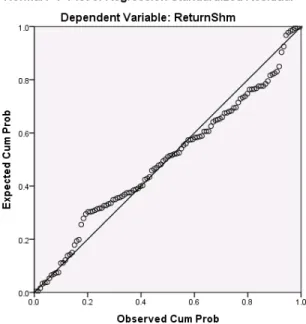

Cara lain untuk melihat penyebaran data, peneliti mengunakan metode P-Plot

of regression standardized residual variabel independen , dimana:

1. Jika data menyebar di sekitar garis diagonal dan mengikuti arah garis diagonal, maka model regresi memenuhi asumsi normalitas.

2. Jika data menyebar jauh dari garis diagonal dan atau tidak mengikuti arah garis diagonal, maka model regresi tidak memenuhi asumsi normalitas (Ghozali, 2012:163).

Gambar 4.3 Grafik Normal P-Plot

Z-Score terhadap Return saham

Sumber : Hasil pengolahan data SPSS 21, 2013

Dari analisis kurva diatas dapat dilihat bahwa data menyebar di sekitar diagram dan mengikuti model regresi sehingga dapat disimpulkan bahwa data yang diolah merupakan data yang berdistribusi normal sehingga uji normalitas terpenuhi.

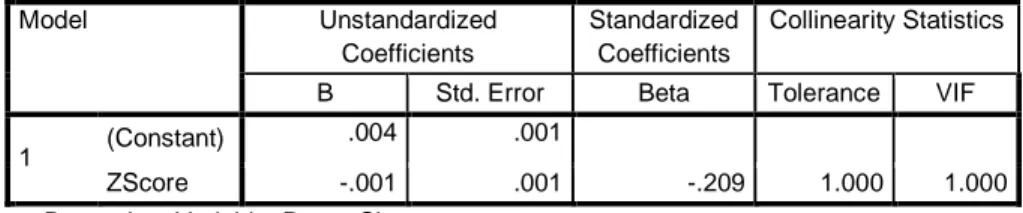

4.2.4.2 Uji Multikolinearitas

Untuk mendeteksi ada tidaknya multikolinieritas dalam model regresi dapat dilihat dari toleransi value dan variance inflation factor (VIF). Nilai cut off yang

umum dipakai untuk menunjukkan adanya multikolinieritas adalah nilai tolerance ≤

0,10 atau sama dengan nilai VIF ≥ 10 (Ghozali, 2012 : 105-106). Hasil uji multikolinieritas disajikan dalam tabel berikut ini:

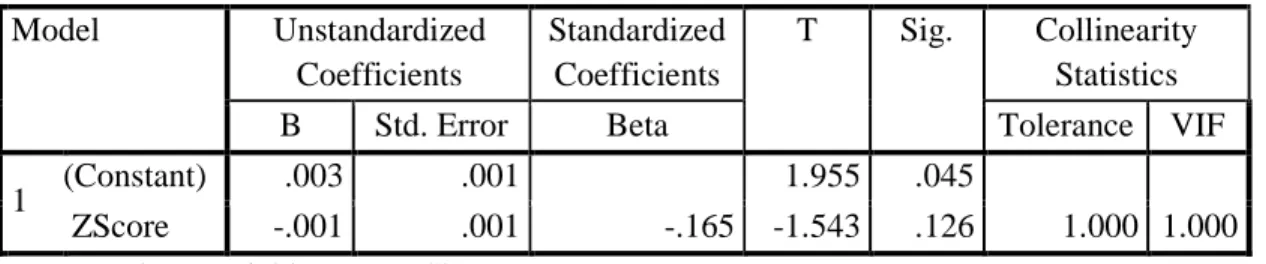

Tabel 4.6 Hasil Multikolinieritas dengan VIF

Z-Score terhadap Return saham Coefficientsa Model Unstandardized Coefficients Standardized Coefficients Collinearity Statistics

B Std. Error Beta Tolerance VIF

1 (Constant)

.004 .001

ZScore -.001 .001 -.209 1.000 1.000

a. Dependent Variable: ReturnShm

Sumber : Hasil pengolahan data SPSS 21, 2013

Dari hasil output SPSS di atas terlihat bahwa tolerance value Z-Score diatas 0,1 yaitu sebasar 1.00 dan nilai VIFnya dibawah 10 yaitu sebsar 1.00 sehingga dapat ditarik kesimpulan bahwa tidak terjadi multikolinieritas antara variabel bebas.

4.2.4.3 Uji Autokorelasi

Uji autokorelasi bertujuan untuk menguji apakah dalam suatu model regresi linear ada korelasi antara kesalahan pengganggu pada periode t dengan kesalahan periode t-1(sebelumnya). Analisis regresi untuk melihat pengaruh antara variable bebas terhadap variable terkait, jadi tidak boleh ada korelasi antara observasi dengan data observasi sebelumnya. Pengujian untuk mendeteksi ada tidaknya autokorelasi yakni dengan menggunakan Uji Durbin Watson (DW). Pada pengujian ini, peneliti melakukan perbandingan DW hitung dengan DW tabel.

Tabel 4.7 Hasil Autokolerasi

Sumber : Hasil pengolahan data SPSS 21, 2013

Berdasarkan hasil output di atas dapat dilihat bahwa nilai Durbin Watson yang diperoleh adalah sebesar 1.985. Nilai ini dibandingkan dengan tabel Durbin Watson dimana taraf siginifikansi 5% dengan jumlah pengamatan (n) 117 dan jumlah variabel independen (k) 1 diperoleh nilai dL sebesar 1.6812 sehingga nilai 4-dL sebesar 2.318 dan nilai dU 1.7156 sehingga nilai 4-dU sebesar 2.2844. Nilai Durbin Watson diantara nilai dU dan 4-dU maka dU<d<4-dU artinya tidak terjadi autokorelasi positif maupun negatif.

4.2.4.4 Uji Heteroskedastisitas

Pengujian ini bertujuan untuk menguji apakah dalam model regresi terjadi ketidaksamaan varians dari residual satu pengamatan ke pengamatan yang lain. Model regresi yang baik adalah yang terjadi homoskesdatisitas atau tidak terjadi heteroskedastisitas, cara mendeteksi ada atau tidaknya heteroskedastisitas dengan melihat grafik scatterplot, dimana sumbu Y adalah Y yang diprediksi dan sumbu X adalah residual yang telah di studentized, Jika pola menyebar diatas dan dibawah 0 pada sumbu Y maka tidak terjadi heteroskedastisitas,dan sebaliknya jika pola tidak menyebar. (Ghozali, 2012 : 139).

Gambar 4.6 Hasil Uji Heteroskedastisitas

Sumber : Hasil pengolahan data SPSS 21, 2013

Berdasarkan hasil output SPSS diatas, variabel independen Z-Score dan

return saham terlihat bahwa titik-titik menyebar acak serta tersebar baik diatas

maupun dibawah angka nol pada sumbu Y. Hal ini dapat disimpulkan bahwa tidak terjadi heterokedastisitas.

Dari hasil uji asumsi klasik diatas diperoleh bahwa uji normalitas terdistribusi normal, tidak terjadi multikolinieritas, tidak terjadi autokorelasi dan tidak terjadi heteroskedastisitas. Model regresi ini akan dapat digunakan sebagai alat estimasi yang tidak bias karena telah memenuhi persyaratan BLUE (best linear unbiased

estimator).

4.2.5 Pengujian Hipotesis

4.2.5.1 Uji Regresi Berganda

Analisis regresi linier berganda ini digunakan untuk mengetahui ada tidaknya pengaruh dari variabel bebas terhadap variabel terikat. Pada hipotesis dalam penelitian ini variabel bebas (independen) adalah Z-Score dan variabel terikat

Tabel 4.8 Hasil Analisis Regresi Berganda

Z-Score terhadap Return saham

Coefficientsa Model Unstandardized Coefficients Standardized Coefficients T Sig. Collinearity Statistics

B Std. Error Beta Tolerance VIF

1 (Constant) .003 .001 1.955 .045

ZScore -.001 .001 -.165 -1.543 .126 1.000 1.000

a. Dependent Variable: ReturnShm

Sumber : Hasil pengolahan data SPSS 21, 2013

Berdasarkan hasil output SPSS diatas, dapat diperoleh persamaan regresi sebagai berikut : Y= 0,003 – 0,001 X1 + ε Dimana : Y = Return saham α = Konstanta b1 = Koefisien Regresi X1 = Z-Score

ε = Error atau variabel pengganggu

Keterangan :

1. Konstanta (α) sebesar 0,003 menunjukkan bahwa apabila variabel independen

Z-Score bernilai 0 maka nilai variabel dependen sebesar 0,003.

2. b1 sebesar -0,001 menunjukkan bahwa setiap kenaikan variabel Z-Score

sebesar 1% maka akan diikuti oleh penurunan return saham sebesar 0.1% dengan asumsi variabel lain dianggap tetap.

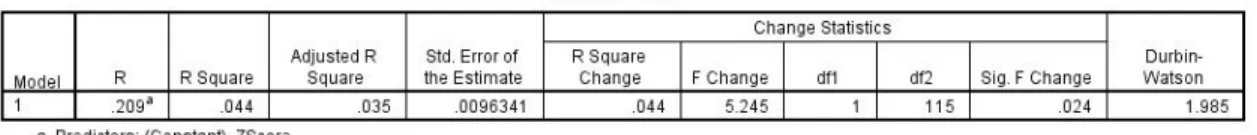

4.2.5.2 Koefisien Determinasi (R2)

Ketepatan fungsi regresi sampel dalam menaksir nilai aktual dapat diukur dari Goodness of fit-nya. Uji koefisien determinasi digunakan untuk mengukur

seberapa jauh kemampuan model dalam menerangkan variasi variabel dependen. Nilai R2 yang kecil berarti kemampuan variabel-variabel independen dalam menjelaskan variabel-variabel dependen amat terbatas. Nilai yang mendekati satu berarti variabel-variabel independen memberikan semua informasi yang dibutuhkan untuk memprediksi variasi variabel dependen (Ghozali, 2012 : 97).

Tabel 4.9 Koefisien Determinasi (R2) Z-Score

Sumber : Hasil pengolahan data SPSS 21, 2013

Dari tampilan output SPSS model summary besarnya RSquare adalah 0,044; hal ini berarti 4,4% variabel return saham dapat dijelaskan oleh variabel independen

Z-Score dan sisanya dipengaruh oleh variabel lain diluar model. Dan Standard Error

of Estimate (SEE) sebesar 0,0096341 artinya semakin tepat variabel dalam

memprediksi variabel dependen karena mendekati nilai 0.

4.2.5.3 Uji Simultan ( Uji F)

Uji F digunakan untuk mengetahui apakah variabel-variabel independen secara simultan berpengaruh signifikansi terhadap variabel dependen. Derajat kepercayaan yang digunakan adalah 0,05. Apabila nilai F hasil perhitungan lebih besar daripada nilai F menurut tabel maka hipotesis alternatif, yang menyatakan bahwa semua variabel independen secara simultan berpengaruh terhadap variabel dependen. Pada penelitian ini, peneliti tidak melihat nilai signifikansi pada tabel hasil, melainkan peneliti melakukan perbandingan antara F tabel dengan F hitung. Jika F

hitung lebih kecil dari F tabel maka Ho diterima dan sebaliknya jika F hitung lebih besar

Tabel 4.10 Uji Simultan (Uji F)

Z-Score terhadap Return saham ANOVAa

Model Sum of Squares df Mean Square F Sig.

1

Regression .000 1 .000 5.245 .024b

Residual .011 115 .000

Total .011 116

a. Dependent Variable: ReturnShm b. Predictors: (Constant), ZScore

Sumber : Hasil pengolahan data SPSS 21, 2013

Tabel anova diatas menghasilkan nilai F hitung sebesar 5,245 dan F tabel sebesar

3.92. F hitung > F tabel maka Ho ditolak artinya terdapat pengaruh atau secara simultan Z-Score berpengaruh terhadap return saham.

4.2.5.4 Uji Parsial ( Uji t)

Uji t digunakan untuk mengetahui apakah variabel-variabel independen secara parsial berpengaruh nyata atau tidak terhadap variabel dependen. Derajat signifikansi yang digunakan adalah 0,05. Apabila nilai signifikansi lebih kecil dari derajat kepercayaan maka kita menerima hipotesis alternatif, yang menyatakan bahwa suatu variabel independen secara parsial mempengaruhi variabel dependen. Pada penelitian ini, peneliti lebih mengamati hasil tabel t dimana peneliti melakukan perbandingan antara ttabel dengan thitung. Jika thitung lebih kecil dari ttabel maka Ho

diterima dan sebaliknya jika thitung lebih besar dari ttabel maka Ho ditolak.

Dengan menggunakan program pengolahan data SPSS diperoleh output sebagai berikut:

Tabel 4.11 Uji Signifikansi Parsial ( Uji t)

Z-Score terhadap Return saham Coefficientsa

Model Unstandardized Coefficients Standardized

Coefficients

t Sig.

1 (Constant) .004 .001 2.661 .009

ZScore -.001 .001 -.209 -2.290 .024

a. Dependent Variable: ReturnShm

Sumber : Hasil pengolahan data SPSS 21, 2013

Return Saham = 0.003 - 0.001 Z-Score

Pada kolom Cofficients model 1 terdapat thitung -2.290 dengan ttabel ±1,6789.

Jadi thitung > ttabel maka Ho ditolak artinya Z-Score memiliki kontribusi terdapat return

saham atau terdapat pengaruh antara variabel Z-Score dan return saham. Nilai t negatif menunjukkan bahwa Z-Score mempunyai hubungan yang berlawanan arah dengan return saham.