7

BAB 2

LANDASAN TEORI

2.1 Pemahaman Perpajakan

2.1.1 Definisi Pajak

Pajak merupakan pendapatan Negara yang digunakan untuk membiayai pengeluaran Negara untuk kepentingan bersama.

Definisi pajak menurut para ahli:

Menurut Dr.Soeparman Soemahamidjaja, mendefinisikan pajak sebagai “Pajak adalah iuran wajib, berupa uang atau barang, yang dipungut oleh penguasa berdasarkan norma- norma hukum guna menutup biaya produksi barang-barang dan jasa-jasa kolektif dalam mencapai kesejahteraan umum.”

Menurut Leroy Beaulieu, mendefinisikan pajak sebagai “Pajak adalah bantuan, baik secara langsung maupun tidak langsung yang dipaksakan oleh kekuasaan public dari penduduk atau dari barang, untuk menutup belanja pemerintah.”

Menurut Prof.Dr.Rochmat Soemitro,SH, mendefinisikan pajak sebagai “Pajak adalah iuran rakyat kepada Kas negara berdasarkan undang-undang (yang dapat dipaksakan)

8 dengan tiada mendapat jasa timbal (Kontraprestasi) yang langsung dapat ditunjukan dan yang digunakan untuk membayar pengeluaran umum.”

Menurut S.I Djajadiningrat, mendefinisikan pajak sebagai “Pajak sebagai suatu kewajiban menyerahkan sebagian dari kekayaan ke kas Negara yang disebabkan suatu keadaan, kejadian dan perbuatan yang ditetapkan pemerintah serta dapat dipaksakan, tetapi tidak ada jasa timbale balik dari Negara secara langsung, untuk memelihara kesejahteraan secara umum.”

Menurut Prof.Dr.P.J.A.Adriani, mendefinisikan pajak sebagai “Pajak adalah iuran masyarakan kepada Negara (yang dapat dipaksakan) yang terutang oleh yang wajib membayarkannya menurut peraturan-peraturan umum (undang-undang) yang tidak mendapat prestasi kembali yang langsung yang dapat ditunjuk dan yang ada gunanya adalah untuk membiayai pengeluaran-pengeluaran umum berhubung tugas negara untuk menyelenggarakan pemerintahan.”

Menurut Prof.DrM.J.H.Smeets, mendefinisikan pajak sebagai “Pajakadalah prestasi kepada pemerintah yang terutang melalui norma – norma umum, dan yang dapat dipaksakan, tanpa adanya kontraprestasi yang dapat ditunjukan dalam hal individual:

maksudnya adalah untuk membiayai pengeluaran pemerintah.”

Menurut UNDANG –UNDANG Nomor 28 Tahun 2007 tentang Ketentuan umum dan tata cara perpajakan, pasal 1 ayat 1, mendefinisikan pajak sebagai “Pajak adalah kontribusi wajib kepada Negara yang terutang oleh orang pribadi atau badan yang bersifat memaksa berdasarkan Undang –Undang, dengan tidak mendapatkan imbalan

9 secara langsung dan digunakan untuk keperluan Negara bagi sebesar – besarnya kemakmuran rakyat.”

Dari definisi-definisi yang ada dapat ditarik kesimpulan bahwa pajak ialah:

1. Merupakan iuran dari rakyat kepada Negara yang dipungut oleh Negara dari warga Negara.

2. Dipungut berdasarkan atau dengan berkekuatan undang-undang serta aturan pelaksanaanya

3. Pajak dipungut oleh Negara, baik pemerintah pusat maupun pemerintah daerah.

4. Pajak tidak memberikan imbalan langsung pada setiap penanggung pajak. Melainkan .membarikan imbalan yang dapat dinikmati oleh seluruh masyarakat.

2.1.2 Fungsi Pajak

Fungsi pajak tidak terlepas dari tujuan pajak, sementara tuuan pajak tidak terlepas dari tujuan Negara.Dengan demikian, tujuan pajak itu harus diselaraskan dengan tujuan Negara yang menjadi landasan tujuan pemerintah.Tujuan pemerintah baik tujuan pajak maupun tujuan semuanya berakar pada tujuan masyarakat,tujuan masyarakat inilah yang menjadi falsafah bangsa dan Negara.Oleh karena itu, tujuan dan fungsi pajak tidak terlepas dari tujuan dan fungsi Negara yang mendasarinya.

Dalam perpajakan yang ada di Indonesia, pajak mempunyai 2 fungsi utama yaitu :

10 1. Fungsi Budgeter

Pajak memiliki fungsi sebagai anggaran (budgetair) yaitu sebagai alat untuk memasukkan atau mengumpulkan dana secara optimal ke kas Negara berdasarkan Undang –Undang Perpajakan yang berlaku, sehingga pajak merupakan sumber pendapatan Negara. Pajak dalam fungsi ini digunakan utuk membiayai pengeluaran-pengeluaran rutin Negara dan pembangunan.Upaya yang dilakukan adalah dengan cara ekstensifikasi maupun intensifikasi pemungutan pajak melalui penyempurnaan peraturan berbagai jenis pajak seperti Pajak Penghasilan (PPh), Pajak Pertambahan Nilai (PPn), Pajak Pertambahan Nilai atas Barang Mewah (PPnBM), Pajak Bumi dan Bangunan (PBB), dan lain- lain.

2. Fungsi Regurelend

Pajak selain berfungsi sebagai alat untuk mengumpulkan dana juga berfungsi untuk mengatur. Fungsi mengatur dalam pajak adalah suatu fungsi yang digunakan oleh pemerintah untuk mengatur atau melaksanakan kebijaksanaan pemerintah untuk mencapai tujuan tertentu dalam bidang sosial dan ekonomi.

Contohnya dalam rangka penanaman modal dengan memberikan berbagai macam fasilitas keringanan pajak.

2.1.3 Jenis Pajak

Menurut Mardiasmo dalam buku karangannya yang berjudul “Perpajakan”, Jenis Pajak dikelompokkan menurut:

11 1. Golongannya

Berdasarkan golongannya, jenis pajak yang berlaku di Indonesia terdiri dari:

a. Pajak Langsung, yaitu pajak yang harus dipikul sendiri oleh wajib pajak dan tidak dapat di bebankan atau dilimpahkan kepada orang lain. Contoh: Pajak Penghasilan

b. Pajak Tidak Langsung, yaitu pajak yang dapat dibebankan atau dilimpahkan kepada orang lain.

Contoh : Pajak Pertambahan Nilai 2. Sifatnya

Berdasarkan sifatnya, jenis pajak yang berlaku di Indonesia dibedakan menjadi:

a. Pajak Subjektif, yaitu pajak yang memperhatikan keadaan diri wajib pajak. Contoh: Pajak Penghasilan b. Pajak Objektif, yaitu pajak yang berpangkal pada

objeknya, tanpa memperhatikan keadaan diri wajib pajak. Contoh: Pajak Pertambahan Nilai

3. Lembaga Pemungutnya

Secara umum, pajak yang berlaku di Indonesia dibedakan menjadi:

1. Pajak Pusat

12 Pajak Pusat adalah pajak yang dipungut oleh pemerintah pusat dan digunakan untuk membiayai rumah tangga Negara. Contoh Pajak Pusat yaitu:

a. Pajak Penghasilan (PPh)

PPh adalah pajak yang dikenakan kepada orang pribadi atas penghasilan yang diterima atau diperoleh dalam suatu tahun pajak. Yang dimaksud dengan penghasilan adalah setiap tambahan kemampuan ekonomis yang berasal baik dari Indonesia maupun dari luar Indonesia yang dapat dipergunakan untuk konsumsi atau untuk menambah kekayaan dengan nama dan dalam bentuk apapun. Dengan demikian maka penghasilan itu dapat berupa keuntungan usaha, gaji, honorarium, hadiah, dan lain sebagainya.

b. Pajak Pertambahan Nilai (PPN)

Pajak Pertambahan Nilai adalah pajak yang dikenakan atas konsumsi barang kena pajak atau jasa kena pajak di dalam daerah pabean. Orang Pribadi, Perusahaan maupun pemerintah yang mengkonsumsi barang kena pajak atau jasa kena pajak dikenakan Pajak Pertambahan Nilai. Pada dasarnya, setiap barang dan jasa adalah barang kena pajak atau jasa kena pajak,

13 kecuali ditentukan lain oleh Undang – undang Pajak Pertambahan Nilai.

c. Pajak Penjualan atas Barang Mewah (PPnBM) Selain dikenakan Pajak Pertambahan Nilai, atas barang – barang kena pajak tertentu yang tergolong mewah, juga dikenakan PPnBM. Tarif Pajak Penjualan atas Barang Mewah ditetapkan paling rendah 10%(sepuluh persen) dan paling tinggi 200%(dua ratus persen) d. Bea Materai

Bea Materai adalah pajak yang dikenakan atas dokumen, seperti surat perjanjian, akta notaries, serta kwitansi pembayaran, surat berharga, dan efek, yang memuat jumlah uang atau nominal diatas jumlah tertentu sesuai dengan ketentuan.

2. Pajak Daerah

Pajak Daerah adalah pajak yang dipungut oleh Pemerintah Daerah baik di tingkat Propinsi maupun Kabupaten atau Kota, untuk membiayai rumah tangga daerah. Contoh Pajak Daerah yaitu:

a. Pajak Bumi dan Bangunan

PBB adalah pajak yang dikenakan atas kepemilikan atau pemanfaatan tanah dan/atau bangunan.

14 b. Bea Perolehan Hak Atas Tanah dan Bangunan

(BPHTB)

BPHTB adalah pajak yang dikenakan atas perolehan hak atas tanah dan/atau bangunan.

c. Pajak kendaraan bermotor

PKB adalah pajak yang dikenakan atas kepemilikan dan/atau pemanfaatan kendaraan bermotor.

d. Pajak Reklame, dll

2.1.4 Sistem Pemungutan Pajak

Menurut Mardiasmo dalam buku karangannya yang berjudul “Perpajakan”, Di Indonesia terdapat 3 jenis sistem pemungutan pajak yang berlaku

1. Official Assessment System

Merupakan suatu sistem pemungutan yang member wewenang kepada fiskus untuk menentukan besarnya pajak yang terutang oleh wajib pajak cirri – cirinya :

a. Wewenang untuk menentukan besarnya pajak terutang ada pada fiskus

b. Wajib pajak bersifat pasif

15 c. Utang pajak timbul setelah dikeluarkan surat ketetapan

pajak oleh fiskus

2. Self Assessment System

Merupakan suatu sistem pemungutan pajak yang memberi wewenang kepada wajib pajak untuk menentukan sendiri besarnya pajak yang terutang cirri-cirinya :

a. Wewenang untuk menentukan besarnya pajak terutang ada pada wajib pajak sendiri.

b. Wajib pajak aktif , mulai dari menghitung, menyetor dan melaporkan sendiri pajak yang terutang.

c. Fiskus tidak ikut campur dan hanya mengawasi.

3. Witholding System

Merupakan suatu sistem pemungutan pajak yang member wewenang kepada pihak ketiga (bukan fiskus dan bukan wajib pajak yang bersangkutan) untuk menentukan besarnya pajak yang terutang oleh wajib pajak cirri-cirinya : Wewenang menentukan besarnya pajak yang terutang ada pada pihak ketiga , pihak selain fiskus dan wajib pajak

16 Berdasarkan ketiga prinsip pemungutan pajak yang ada di Indonesia , pemerintah mewajibkan pada wajib pajak untuk menghitung , dan membayar sendiri jumlah pajak yang terutang sesuai dengan ketentuan peraturan perundang – undangan perpajakan yang telah di terapkan dari tahun 1984.

2.2 Pajak penghasilan

Menurut Ilyas et al. pajak penghasilan merupakan jenis pajak yang bebannya ditanggung sendiri oleh wajib pajak dan dikenakan berulang – ulang pada waktu tertentu. Selain itu, Pajak penghasilan merupakan pajak subjektif yang dikenakan dengan memerhatikan keadaan pribadi subjeknya.Jadi, PPh merupakan pajak yang dikenai kepada subjek pajak (wajib pajak) atas penghasilan yang diperoleh dalam satu tahun pajak.

Menurut Undang – Undang PPh nomor 36 tahun 2008, penghasilan yang diperoleh oleh wajib pajak dikenai PPh sesuai dengan ketentuan dan jenis pajaknya. PPh yang telah disetor oleh wajib pajak dapat dikreditkan dengan beberapa pajak penghasilan yang telah dipotong atau dipungut oleh pihak lain, antara lain PPh22 , PPh21/26.

Pajak Penghasilan pasal 22 merupakan pajak yang dipungut atas transaksi pembelian yang dananya bersumber dari APBN/APBD dan transaksi yang dilakukan oleh lembaga-lembaga atau badan tertentu, baik badan pemerintah maupun swasta berkenaan kegiatan dibidang impor atau kegiatan usaha dibidang lain.Pada PPh 22

17 menggunakan istilah pemungutan yang akan menambah pembayaran bagi pihak yang bertransaksi atau pembeli.

Pajak Penghasilan 21/26 merupakan pajak yang dikenakan atas penghasilan berupa gaji, upah, honorarium, tunjangan, dan pembayaran lain dengan bentuk dan nama apapun yang diterima oleh wajib pajak orang pribadi dan wajib pajak orang pribadi luar negeri sehubungan dengan pekerjaan atau kegiatannya.

Sedangkan PPh yang tidak dapat dikreditkan seperti Pajak Penghasilan pasal 4 ayat (2) atau disebut dengan PPh final yang merupakan jenis pajak yang dikenai pada penghasilan yang diterima atau diperoleh oleh wajib pajak berupa bunga deposito, bunga tabungan, bunga obligasi, hadiah undian, transaksi saham dan sekuritas lainnya, transaksi pengalihan harta berupa tanah/bangunan, usaha jasa konstruksi, dan persewaan tanah dan atau bangunan.

2.2.1 Subjek Pajak Penghasilan

Pajak Penghasilan dikenakan terhadap Subjek pajak atas penghasilan yang diterima dan diperolehnya dalam tahun pajak. Secara teoritis subjek pajak adalah pihak – pihak yang menjadi sasaran atau yang dimaksud dalam Undang – Undang untuk membayar pajak atau memikul beban pajak. Berdasarkan UU Pajak Penghasilan No.36 Tahun 2008 pasal 2 ayat (1) yang menjadi subjek pajak adalah:

1. a) Orang Pribadi; b)Warisan yang belum terbagi sebagai satu kesatuan menggantikan yang berhak;

2. Badan;

18 Yang tidak termasuk sebagai subjek pajak penghasilan yang terdapat dalam Undang – Undang No.36 Tahun 2008 pasal 3 adalah :

1. Kantor Perwakilan Negara asing;

2. Pejabat – pejabat perwakilan diplomatic dan konsultan, atau pejabat – pejabat lain dari Negara asing dan orang – orang yang diperbantukan kepada mereka yang bekerja pada dan bertempat tinggal bersama –sama mereka dengan syarat bukan warga Negara Indonesia dan di Indonesia tidak menerima atau memperoleh penghasilan di luar jabatan atau pekerjaannya tersebut serta Negara bersangkutan memberikan perlakuan timbal balik;

3. Organisasi – organisasi Internasional dengan sayarat :

a. Indonesia menjadi anggota organisasi tersebut; dan b. Tidak menjalankan usaha atau kegiatan lain untuk

memperoleh penghasilan dari Indonesia selain memberikan pinjaman kepada pemerintah yang dananya berasal dari iuran para anggota

4. Pejabat – pejabat perwakilan organisasi internasional sebagaimana dimaksud pada huruf c, dengan syarat bukan warga Negara Indonesia dan tidak menjalankan usaha, kegiatan, atau pekerjaan lain untuk memperoleh penghasilan dari Indonesia.

2.2.2 Objek Pajak Penghasilan

Objek pajak penghasilan diatur dalam Undang –Undang No. 36 Tahun 2008 pasal 4 ayat (1) yang menyatakan, “Objek pajak adalah penghasilan, yaitu setiap

19 tambahan kemampuan ekonomis yang diterima atau diperoleh Wajib Pajak, baik yang berasal dari Indonesia mapun luar Indonesia yang dapat dipakai untuk konsumsi atau untuk menambah kekayaan Wajib Pajak yang bersangkutan dengan nama dan dalam bentuk apapun”, termasuk:

1. Penggantian atau imbalan berkenaan dengan pekerjaan atau jasa yang diterima atau diperoleh termasuk gaji, upah, tunjangan, honorarium, komisi, bonus, gratifikasi, uang pension, atau imbalan dalam bentuk lainnya, kecuali ditentukan lain dalam Undang – Undang ini;

2. Hadiah dari undian atau pekerjaan atau kegiatan, dan penghargaan;

3. Laba usaha;

4. Keuntungan karena penjualan atau karena pengalihan harta termasuk:

a. keuntungan karena pengalihan harta kepada perseroan, persekutuan, dan badan lainnya sebagai pengganti saham atau penyertaan modal;

b. keuntungan karena pengalihan harta kepada pemegang saham, sekutu, atau anggota yang diperoleh perseroan, persekutuan, dan badan lainnya;

c. keuntungan karena likuidasi, penggabungan, peleburan, pemekaran, pemecahan, pengambilaliah usaha, atau reorganisasi dengan nama dan dalam bentuk apapun

20 5. Penerimaan kembali pembayaran pajak yang telah dibebankan sebagai biaya

dan pembayaran tambahan pengembalian pajak;

6. Bunga termasuk premium, diskonto, dan imbalan karena jaminan pengembalian utang;

7. Dividen dengan nama dan dalam bentuk apapun, termasuk dividen dari perusahaan asuransi kepada pemegang polis, dan pembagian sisa hasil usaha koperasi;

8. Royalty atau imbalan atas penggunaan hak;

9. Sewa dan penghasilan lain sehubungan dengan penggunaan harta;

10. Penerimaan atau perolehan pembayaran berkala;

11. Keuntungan selisih kurs mata uang asing;

12. Selisih lebih karena penilaian kembali aktiva;

13. Premi asuransi;

14. Iuran yang diterima atau diperoleh perkumpulan dari anggotanya yang terdiri dari Wajib Pajak yang menjalankan usaha atau pekerjaan bebas;

15. Tambahan kekayaan neto yang berasal dari penghasilan yang belum dikenakan pajak;

16. Penghasilan dari usaha berbasis syariah;

17. Imbalan bunga sebagaimana dimaksud dalam Undang – Undang yang mengatur mengenai ketentuan dan tata cara perpajakan; dan

18. Surplus Bank Indonesia

Penghasilan yang dapat dikenakan Pajak final sebagaimana telah di tentukan dalam Undang – Undang No.36 Tahun 2008 pasal 4 ayat (2) adalah:

21 1. Penghasilan berupa bunga deposito dan tabungan lainnya, bunga obligasi dan surat utang negara, dan bunga simpanan yang dibayarkan oleh koperasi kepada anggota koperasi orang pribadi;

2. Penghasilan berupa hadiah undian;

3. Penghasilan dari transaksi saham dan sekuritas lainnya, transaksi derivatif yang diperdagangkan di bursa, dan transaksi penjualan saham atau pengalihan penyertaan modal pada perusahaan pasangannya yang diterima oleh perusahaan modal ventura;

4. Penghasilan dari transaksi pengalihan harta berupa tanah dan/atau bangunan, usaha jasa konstruksi, usaha real estate, dan persewaan tanah dan/atau bangunan;

dan

5. Penghasilan tertentu lainnya, yang diatur dengan atau berdasarkan Peraturan Pemerintah.

Penghasilan yang dikecualikan dari Objek Pajak sebagaimana telah di tentukan dalam Undang – Undang No.36 Tahun 2008 pasal 4 ayat (3) adalah:

1. a. Bantuan atau sumbangan, termasuk zakat yang diterima oleh badan amil zakat atau lembaga amil zakat yang dibentuk atau disahkan oleh pemerintah dan yang diterima oleh penerima zakat yang berhak atau sumbangan keagamaan yang sifatnya wajib bagi pemeluk agama yang diakui di Indonesia, yang diterima oleh lembaga keagamaan

22 yang dibentuk atau disahkan oleh pemerintah dan yang diterima oleh penerima sumbangan yang berhak, yang ketentuannya diatur dengan atau berdasarkan Peraturan Pemerintah; dan

b. Harta hibahan yang diterima oleh keluarga sedarah dalam garis keturunan lurus satu derajat, badan keagamaan, badan pendidikan, badan sosial termasuk yayasan, koperasi, atau orang pribadi yang menjalankan usaha mikro dan kecil, yang ketentuannya diatur dengan atau berdasarkan Peraturan Menteri Keuangan, sepanjang tidak ada hubungan dengan usaha, pekerjaan, kepemilikan, atau penguasaan di antara pihak-pihak yang bersangkutan;

2. Warisan;

3. Harta termasuk setoran tunai yang diterima oleh badan sebagaimana dimaksud dalam Pasal 2 ayat (1) huruf b sebagai pengganti saham atau sebagai pengganti penyertaan modal;

4. Penggantian atau imbalan sehubungan dengan pekerjaan atau jasa yang diterima atau diperoleh dalam bentuk natura dan/atau kenikmatan dari Wajib Pajak atau Pemerintah, kecuali yang diberikan oleh bukan Wajib Pajak, Wajib Pajak yang dikenakan pajak secara final atau Wajib Pajak yang menggunakan norma penghitungan khusus (deemed profit) sebagaimana dimaksud dalam Pasal 15;

5. Pembayaran dari perusahaan asuransi kepada orang pribadi sehubungan

23 dengan asuransi kesehatan, asuransi kecelakaan, asuransi jiwa, asuransi dwiguna, dan asuransi bea siswa;

6. Dividen atau bagian laba yang diterima atau diperoleh perseroan terbatas sebagai Wajib Pajak dalam negeri, koperasi, badan usaha milik negara, atau badan usaha milik daerah, dari penyertaan modal pada badan usaha yang didirikan dan bertempat kedudukan di Indonesia dengan syarat:

a. dividen berasal dari cadangan laba yang ditahan;

dan

b. bagi perseroan terbatas, badan usaha milik negara dan badan usaha milik daerah yang menerima dividen, kepemilikan saham pada badan yang memberikan dividen paling rendah 25% (dua puluh lima persen) dari jumlah modal yang disetor;

7. Iuran yang diterima atau diperoleh dana pensiun yang pendiriannya telah disahkan Menteri Keuangan, baik yang dibayar oleh pemberi kerja maupun pegawai;

8. Penghasilan dari modal yang ditanamkan oleh dana pensiun sebagaimana dimaksud pada huruf g, dalam bidang-bidang tertentu yang ditetapkan dengan Keputusan Menteri Keuangan;

9. Bagian laba yang diterima atau diperoleh anggota dari perseroan komanditer yang modalnya tidak terbagi atas saham-saham, persekutuan, perkumpulan,

24 firma, dan kongsi, termasuk pemegang unit penyertaan kontrak investasi kolektif;

10. Dihapus;

11. Penghasilan yang diterima atau diperoleh perusahaan modal ventura berupa bagian laba dari badan pasangan usaha yang didirikan dan menjalankan usaha atau kegiatan di Indonesia, dengan syarat badan pasangan usaha tersebut:

a. merupakan perusahaan mikro, kecil, menengah, atau yang menjalankan kegiatan dalam sektor- sektor usaha yang diatur dengan atau berdasarkan Peraturan Menteri Keuangan; dan

b. sahamnya tidak diperdagangkan di bursa efek di Indonesia;

12. Beasiswa yang memenuhi persyaratan tertentu yang ketentuannya diatur lebih lanjut dengan atau berdasarkan Peraturan Menteri Keuangan;

13. Sisa lebih yang diterima atau diperoleh badan atau lembaga nirlaba yang bergerak dalam bidang pendidikan dan/atau bidang penelitian dan pengembangan, yang telah terdaftar pada instansi yang membidanginya, yang ditanamkan kembali dalam bentuk sarana dan prasarana kegiatan pendidikan dan/atau penelitian dan pengembangan, dalam jangka waktu paling lama 4 (empat) tahun sejak diperolehnya sisa lebih tersebut, yang

25 ketentuannya diatur lebih lanjut dengan atau berdasarkan Peraturan Menteri Keuangan; dan

14. Bantuan atau santunan yang dibayarkan oleh Badan Penyelenggara Jaminan Sosial kepada Wajib Pajak tertentu, yang ketentuannya diatur lebih lanjut dengan atau berdasarkan Peraturan Menteri Keuangan.

2.3 Pajak Penghasilan Pasal 21

PPh pasal 21 adalah paja atas penghasilan yang berupa gaji, upah, honorarium, tunjangan dan pembayaran lainnya dengan nama dan bentuk apapun sehubungan dengan pekerjaan atau jabatan, jasa dan kegiatan sebagaimana dimaksud dalam Undang – Undang Nomor 36 Tahun 2008.

2.3.1 Subjek Pajak PPh pasal 21

Subjek pajak merupakan orang pribadi atau badan yang menurut peraturan perundang – undangan perpajakan di wajibkan untuk melakukan kewajiban perpajakannya, termasuk pemunggut atau pemotong pajak tertentu, adapun Subjek pajak PPh pasal 21 adalah:

1. Pegawai

2. Penerima Uang pesangon, pension atau uang manfaat pensuin, tunjangan hari tua, atau jaminan hari tua, termasuk ahli warisnya.

26 3. Bukan pegawai yang menerima atau memperoleh penghasilan sehubungan

dengan pekerjaan, jasa, atau kegiatan antara lain meliputi:

a. Tenaga ahli yang melakukan pekerjaan bebas yang terdiri dari pengacara, akuntan, arsitek, dokter, konsultan, notaries, penilai, dan aktuaris;

b. Pemain musk, pembawa acara, penyanyi, pelawak, bintang film, bintang sinetron, bintang iklan, sutradara, kru film, foto model, peragawan/peragawati, pemain drama, penari, pemahat, pelukis dan seniman lainnya;

c. Olahragawan;

d. Penasihat, pengajar, pelatih, penceramah, penyuluh, dan moderator;

e. Pengarang, peneliti, dan penerjemah;

f. Pemberi jasa dalam segala bidang termasuk teknik computer dan sistem aplikasinya, telekomunikasi, elektronika, fotografi, ekonomi, dan sosial serta pemberi jasa kepada suatu kepanitiaan;

g. Agen iklan

h. Pengawas atau pengelola proyek;

i. Pembawa pesanan atau yang menemukan langganan atau yang menjadi perantara;

j. Petugas penjaja barang dagangan;

k. Petugas dinas luar asuransi;

27 l. Distributor perusahaan multilevel marketing atau

direct selling dan kegiatan jenis lainnya.

4. Peserta kegiatan yang menerima atau memperoleh penghasilan sehubungan dengan keikutsertaannya dalam suatu kegiatan, antara lain meliputi:

a. Peserta perlombaan dalam segala bidang, antara lain perlombaan olahraga, seni, ketangkasan, ilmu pengetahuan, teknologi dan perlombaan lainnya;

b. Peserta rapat, konferensi, sidang, pertemuan, atau kunjungan kerja;

c. Peserta atau anggota dalam suatu kepanitiaan sebagai penyelenggara kegiatan tertentu;

d. Peserta pendidikan, pelatihan dan magang.

e. Peserta kegiatan lainnya

Penerima penghasilan yang tidak dipotong PPh pasal 21:

1. Pejabat perwakilan diplomatic dan konsulat atau pejabat lain dari Negara asing, dan orang – orang yang diperbantukan kepada mereka yang bekerja pada dan bertempat tinggal bersama mereka, dengan syarat :

a. Bukan warga Negara Indonesia; dan

b. Di Indonesia tidak menerima atau memperoleh penghasilan lain di luar jabatan atau pekerjaannya tersebut serta Negara yang bersangkutan memberikan perlakuan timbale balik;

28 2. Pejabat perwakilan organisasi internasional yang ditetapkan oleh Menteri Keuangan sepanjang bukan warga Negara Indonesia dan tidak menjalankan usaha atau kegiatan atau pekerjaan lain untuk memperoleh pengashilan di Indonesia.

2.3.2 Objek Pajak PPh 21

Penghasilan yang di potong PPh 21:

1. Penghasilan yang diterima atau diperoleh pegawai tetap, baik berupa penghasilan yang bersifat teratur maupun tidak teratur;

2. Penghasilan yang diterima atau diperoleh penerima pensiun secara teratur berupa uang pension atau penghasilan sejenisnya;

3. Penghasilan sehubungan dengan pemutusan hubungan kerja dan penghasilan sehubungan dengan pensiun yang diterima secara sekaligus berupa uang pesangon, uang manfaat pensiun, tunjangan hari tua atau jaminan hari tua, dan pembayaran lain sejenis;

4. Penghasilan pegawai tidak tetap atau tenaga kerja lepas, berupa upah harian, upah mingguan, upah satuan, upah borongan, atau upah yang di bayarkan secara bulanan;

5. Imbalan kepada bukan pegawai, antara lain berupa honorarium, komisi, fee dan imbalan sejenis dengan nama dan dalam bentuk apapun sebagai imbalan sehubungan dengan pekerjaan, jasa, dan kegiatan yang dilakukan;

29 6. Imbalan kepada peserta kegiatan, antara lain berupa uang saku, uang representasi, uang rapat, honorarium, hadiah atau penghargaan dengan nama dan dalam bentuk apapun, dan imbalan sejenis dengan nama apapun.

Penghasilan yang tidak dipotong PPh pasal 21

1. Pembayaran manfaat atau santunan asuransi dari perusahaan asuransi kesehatan, asuransi kecelakaan, asuransi jiwa, asuransi dwiguna, dan asuransi bea siswa;

2. Penerimaan dalam bentuk natura dan/atau kenikmatan dalam bentuk apapun yang diberikan oleh wajib pajak atau pemerintah, kecuali diberikan oleh bukan wajib pajak, wajib pajak yang dikenakan pajak penghasilan yang bersifat final dan yang akan dikenakan pajak penghasilan berdasarkan norma penghitungan khusus.

3. Iuran pensiun yang dibaarkan kepada dana pensiun yang pendiriannya telah disahkan oleh menteri keuangan dan iuran tunjangan hari tua atau iuran jaminan hari tua kepada badan penyelenggara tunjangan hari tua atau badan penyelenggara jaminan sosial tenaga kerja yang dibayar oleh pemberi kerja;

4. Zakat yang dieterima oleh orang pribadi yang berhak dari badan atau lembaga amil zakat yang dibentuk atau disahkan oleh pemerintah;

5. Beasiswa yang diterima atau diperoleh warga Negara Indonesia dari wajib pajak pemberi beasiswa dalam rangka mengikuti pendidikan formal/non-formal yang terstruktur baik di dalam negeri maupun luar negeri.

2.3.3 Tarif dan Penerapan perhitungan PPh pasal 21

30

2.3.3.1 Tarif

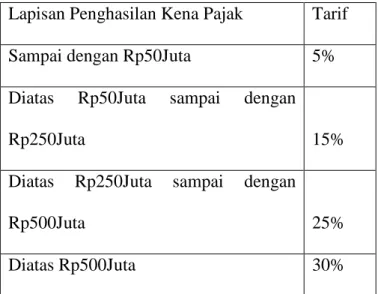

Tarif seperti yang telah diatur dalam pasal 17 ayat (1) huruf a undang – undang pajak penghasilan adalah:

Lapisan Penghasilan Kena Pajak Tarif

Sampai dengan Rp50Juta 5%

Diatas Rp50Juta sampai dengan

Rp250Juta 15%

Diatas Rp250Juta sampai dengan

Rp500Juta 25%

Diatas Rp500Juta 30%

Tabel 2.1 Tarif PPh 17

Bagi wajib pajak yang tidak memiliki NPWP dikenakan tarif 20% lebih tinggi dari tarif PPh pasal 17

2.3.3.2 Penerapan PPh 21 Untuk Karyawan

Pegawai tetap, penerima pensiun bulanan, bukan pegawai yang memiliki NPWP dan menerima penghasilan secara berkesinambungan dalam 1(satu) tahun dikenakan tarif pasal 17 ayat (1) huruf a Undang – Undang PPh dikalikan dengan pengahasilan kena pajak (PKP). PKP dihitung berdasarkan sebagai berikut:

1. Pegawai Tetap: Penghasilan bruto dikurangi biaya jabatan (5% dari penghasilan bruto, maksumum Rp6.000.000,00 setahun atau Rp500.000,00 sebulan);

31 dikurangi iuran pensiun, iuran jaminan hari tua, dikurangi penghasilan kena pajak (PTKP)

2. Penerima Pensiun Bulanan; Penghasilan bruto dikurangi biaya pensiun (5% dari dari penghasilan bruto maksimum Rp2.400.000,00 setahun atau Rp200.000,00 sebulan)dikurangi PTKP.

3. Bukan pegawai yang memiliki NPWP dan menerima penghasilan secara berkesinambungan: 50% dari penghasilan bruto dikurangi PTKP per bulan.

2.3.3.3 PTKP

Dalam perhitungan PPh 21 sesuai dengan pasal 17 Undang – Undang pajak penghasialan, penghasilan setahun harus terlebih dahulu dikurangi oleh PTKP (Pendapatan tidak kena pajak). Karena PTKP merupakan pengurangan penghasilan netto yang di perbolehkan dalam Undang – Undang tentang pajak penghasilan. PTKP hanya diberikan kepada wajib pajak orang pribadi saja dan disusaikan jumlahnya sesuai dengan jumlah tanggungannya.

Ketentuan PTKP dalam penulisan disini mengacu pada Amandemen Undang – Undang PPh Tahun 2008 (Undang – Undang Nomor 36 Tahun 2008), besarnya PTKP ialah:

1. Rp15.840.000,00 untuk wajib pajak orang pribadi yang bersangkutan.

2. Rp1.320.000,00 untuk tambahan wajib pajak yang menikah.

3. Rp15.840.000,00 untuk tambahan istri yang bekerja dan penghasilannya digabungkan dengan penghasilan suami.

32 4. Rp1.320.000,00 untuk tambahan setiap anggota keluarga sedarah dan keluarga semenda dalam garis keturuanan lurus, serta anak angkat yang menjadi tanggungan sepenuhnya paling banyak 3orang untuk setiap keluarga.

Untuk lebih jelasnya Besaran PTKP dapat dilihat dalam tabel berikut ini:

NO. STATUS KODE JUMLAH

1

WP Tidak kawin + 0

Tanggungan TK/-

15,840,000

2

WP Tidak kawin + 1

Tanggungan TK/1

17,160,000

3

WP Tidak kawin + 2

Tanggungan TK/2

18,480,000

4

WP Tidak kawin + 3

Tanggungan TK/3

19,800,000

5 WP Kawin + 0 Tanggungan K/-

17,160,000

6 WP Kawin + 1 Tanggungan K/1

18,480,000

7 WP Kawin + 2 Tanggungan K/2

19,800,000

8 WP Kawin + 3 Tanggungan K/3

21,120,000 9 WP Kawin + Penghasilan Istri K/1/-

33 digabung + 0 Tanggungan 33,000,000

10

WP Kawin + Penghasilan Istri

digabung + 1 Tanggungan K/1/1

34,320,000

11

WP Kawin + Penghasilan Istri

digabung + 2 Tanggungan K/1/2

35,640,000

12

WP Kawin + Penghasilan Istri

digabung + 3 Tanggungan K/1/3

36,960,000 Tabel 2.2 Besaran PTKP

Penerapan PTKP ditentukan berdasarkan keadaan pada awal tahun pajak, contoh:

WP A Status kawin tanpa anak, melahirkan anak pada tanggal 1 januari, maka statusnya pada tahun pajak ini akan menjadi kawin dengan 1 tanggungan, namun apabila anak lhari pada tanggal 2 januari s/d 31 desember maka tambahan tanggungan itu tidak dapat diakui untuk tahun pajak berjalan tatapi akan diakui pada tahun pajak tahun berikutnya.

PTKP bagi karyawati dihitung hanya untuk diri sendiri karena tambahan PTKP untuk kawin dan tanggungan menjadi tanggung jawab suami sebagai kepala keluarga.

Penambahan PTKP kawin dan tanggungannya bagi karyawati dapat diterapkan apabila ada keterangan tertulis dari kelurahan yang menyebutkan suami tidak mempunyai pekerjaan.

2.3.3.4 JAMSOSTEK

JAMSOSTEK merupakan program perlindungan untuk tenaga kerja yang bertujuan untuk menjamin keamanan dan kepastian terhadap resiko – resiko yang

34 bersifat sosial ekonomi, dan merupakan sarana penjamin arus penerimaan penghasilan bagi tenaga kerja dan keluarganya akibat dari terjadinya resiko – resiko sosial dengan pembiayaan yang dijangkau oleh pemberi kerja dan tenaga kerja. Resiko sosial ekonomi yang ditanggulangi oleh program ini hanya dibatasi saat terjadi peristiwa kecelakaan, sakit, hamil. Bersalin, cacat, hari tua dan meninggal dunia, yang mengakibatkan berkurangnya atau terputusnya penghasilan tenaga kerja dan/atau membutuhkan perawatan medis.

JAMSOSTEK menyediakan berbagai progam antara lain:

1. Jaminan Kecelakaan Kerja (JKK).

2. Jaminan Kematian (JKM).

3. Jaminan Hari Tua (JHT).

4. Jaminan Pemeliharaan Kesehatan (JPK).

Premi – Premi untuk tiap program jamsostek

1. JKK, dibedakan berdasarkan pengelompokan jenis usaha, untuk konstruksi masuk ke dalam kelompok V, dengan iuran/premi sebesar 1.74% dari gaji/upah sebulan .

Kelompok Tarif

I 0.24%

II 0.54%

III 0.89%

IV 1.27%

35

V 1.74%

Tabel 2.3 Tarif JAMSOSTEK

2. JKM, iuran/premi sebesar 0.30% dari gaji/upah sebulan.

3. JHT,iuran/premi sebesar 3.7% dari gaji/upah sebulan jika ditanggung perusahaan dan 2% dari gaji/upah sebulan jika ditanggung oleh tenaga kerja.

4. JPK, iuran/premi sebesar 3% dari gaji/upah sebulan jika lajang atau 6% dari gaji/upah jika berkeluarga.

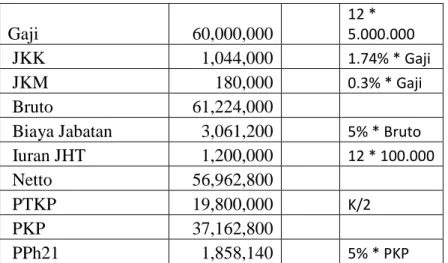

2.3.3.5 Contoh Perhitungan PPh21

A yang telah menikah dan memiliki 2 tanggungan bekerja di PT.XYZ (Perusahaan kontruksi) sebagai karyawan tetap dan mendapatan penghasilan sebesar Rp5.000.000,00 dan juga mendapatkan JKM dan JKK yang di bayarkan oleh pemberi kerja serta membayar iuran JHT sendiri sebesar RP100.000,00 sebulan.

Gaji 60,000,000

12 * 5.000.000

JKK 1,044,000 1.74% * Gaji

JKM 180,000 0.3% * Gaji

Bruto 61,224,000

Biaya Jabatan 3,061,200 5% * Bruto Iuran JHT 1,200,000 12 * 100.000

Netto 56,962,800

PTKP 19,800,000 K/2

PKP 37,162,800

PPh21 1,858,140 5% * PKP

Tabel 2.4 Contoh Perhitungan PPh21