BAHAN AJAR

PAJAK PERTAMBAHAN NILAI DAN

PAJAK PENJUALAN BARANG MEWAH

Disusun oleh:

Anang Mury Kurniawan

DAFTAR ISI

DAFTAR ISI ... 2

KEGIATAN BELAJAR ... 5

1. DASAR DASAR PPN DAN PPn BM ... 5

A. Indikator... 5

B. Uraian dan Contoh ... 5

a. Mekanisme Pemungutan Pajak Penjualan (PPn) dan Pajak Pertambahan Nilai (PPN) . 5 1. Pajak Penjualan/PPn (Sales Tax) ... 5

2. Pajak Pertambahan Nilai/PPN (Value Added Tax) ... 7

b. Dasar Hukum dan Sistematika Undang Undang PPN ... 8

c. Legal Karakter PPN ...10

C. Rangkuman ...11

2. PENGUKUHAN PENGUSAHA KENA PAJAK ...12

A. Indikator...12

B. Uraian dan Contoh ...12

a. Pengertian Pengusaha Kena Pajak ...12

b. Batasan Pengusaha Kecil ...12

c. Kewajiban Pengusaha Kena Pajak ...13

d. Tempat Pengukuhan PKP ...14

C. Rangkuman ...15

3. OBJEK PPN ...16

A. Indikator...16

B. Uraian dan Contoh ...16

a. Barang Kena Pajak dan Jasa Kena Pajak ...16

1. Barang Kena Pajak ...16

2. Jasa Kena Pajak ...17

b. Penyerahan yang Terutang PPN ...20

c. Objek PPN pasal 4 Undang Undang PPN ...24

1. Penyerahan Barang Kena Pajak di dalam Daerah Pabean ...25

2. Impor Barang Kena Pajak ...25

3. Penyerahan Jasa Kena Pajak di dalam Daerah Pabean ...25

4. Pemanfaatan Barang Kena Pajak Tidak Berwujud dari luar Daerah ...26

5. Pemanfaatan Jasa Kena Pajak dari luar Daerah Pabean ...26

6. Ekspor Barang Kena Pajak Berwujud ...26

7. Ekspor Barang Kena Pajak Tidak Berwujud ...26

8. Ekspor Jasa Kena Pajak ...27

d. Objek PPN pasal 16C Undang Undang PPN ...29

e. Objek PPN pasal 16D Undang Undang PPN ...30

C. Rangkuman ...31

4. TARIF DAN DASAR PENGENAAN PAJAK ...33

A. Indikator...33

B. Uraian dan Contoh ...33

a. Tarif ...33

1. Tarif PPN ...33

2. Tarif PPn BM ...33

b. Dasar Pengenaan Pajak ...34

1. Harga Jual ...35

2. Penggantian ...35

4. Nilai ekspor ...36

5. Nilai Lain ...36

C. Rangkuman ...38

5. FAKTUR PAJAK ...39

A. Indikator...39

B. Uraian dan Contoh ...39

a. Pengertian Faktur Pajak ...39

b. Bentuk dan Jenis Faktur Pajak ...39

c. Informasi Dalam Faktur Pajak ...41

d. Pembuatan Faktur Pajak ...43

1. Pengadaan Faktur Pajak ...43

2. Saat Pembuatan Faktur Pajak ...43

Penerbitan Faktur Pajak Melewati Batas Waktu ...50

3. Kode dan Nomor Seri Faktur Pajak ...50

4. Faktur Pajak Pengganti ...57

5. Faktur Pajak Batal ...58

7. Pembetulan SPT Masa PPN akibat Pembatalan atau Penggantian Faktur Pajak ...59

8. Faktur Pajak Elektronik (e-Faktur) ...59

9. Sanksi Terkait Faktur Pajak ...61

Sanksi Administrasi ...61

Sanksi Pidana ...61

e. Nota Retur dan Nota Pembatalan ...61

C. Rangkuman ...63

6. PENGHITUNGAN PPN ...65

A. Indikator...65

B. Uraian dan Contoh ...65

a. Penghitungan PPN Kurang (Lebih) Bayar ...65

b. Pengkreditan Pajak Masukan ...66

b. Penghitungan PPN Menggunakan Deem Pajak Masukan ...69

1. Deem Pajak Masukan Bagi PKP Yang Mempunyai Peredaran Usaha Tertentu ...69

2. Deem Pajak Masukan Bagi PKP Yang Melakukan Kegiatan Usaha Tertentu ...69

C. Rangkuman ...69

7. PAJAK PENJUALAN BARANG MEWAH ...71

A. Indikator...71

B. Uraian dan Contoh ...71

a. Karakteristik PPn BM ...71

b. Jenis barang mewah dan tarif PPn BM ...72

c. Mekanisme Pengenaan PPn BM ...75

C. Rangkuman ...78

8. PEMUNGUT PPN ...79

A. Indikator...79

B. Uraian dan Contoh ...79

a. Pihak-Pihak yang Ditunjuk Sebagai Pemungut PPN ...79

b. Mekanisme Pemungutan PPN oleh Pemungut PPN ...79

1. Instansi Pemerintah ...79

2. Kontraktor Kontrak Kerja Sama Migas ...81

3. Badan Usaha Milik Negara...83

4. Badan Usaha Tertentu ...85

5. Pemegang Izin Usaha Pertambangan Khusus Operasi Produksi (IUPK OP) ...85

C. Rangkuman ...86

A. Indikator...88

B. Uraian dan Contoh ...88

a. Dasar hukum, Tujuan dan Jenis Fasilitas ...88

b. Fasilitas PPN Tidak Dipungut ...89

c. Fasilitas PPN Dibebaskan ... 101

C. Rangkuman ... 104

10. RESTITUSI PPN ... 106

A. Indikator... 106

B. Uraian dan Contoh ... 106

a. Sebab-Sebab Restitusi PPN ... 106

b. Mekanisme restitusi ... 106

c. Restitusi Turis Asing... 110

C. Rangkuman ... 111

DAFTAR ISTILAH ... 112

KEGIATAN BELAJAR

Kegiatan Belajar

1

1.

DASAR DASAR PPN DAN PPn BM

A. Indikator

a. Peserta pelatihan dapat menjelaskan mekanisme pemungutan Pajak Penjualan (PPn) dan Pajak Pertambahan Nilai (PPN)

b. Peserta pelatihan dapat menyebutkan dasar hukum dan sistematika Undang Undang PPN

c. Peserta pelatihan dapat menjelaskan legal karakteristik PPN di Indonesia

B. Uraian dan Contoh

a. Mekanisme Pemungutan Pajak Penjualan (PPn) dan Pajak Pertambahan Nilai (PPN)

Pajak adalah salah satu sumber penerimaan negara untuk tujuan pembangunan. Berbagai jenis pajak dapat dikenakan oleh suatu negara dengan berbagai macam nama dan cara pemungutan. Boleh jadi tiap-tiap negara mempunyai kebijakan yang berbeda-beda dalam melakukan pemajakan, namun satu hal yang pasti bahwa pada akhirnya pajak tersebut pada dasarnya akan membebani penghasilan seseorang.

Pajak penjualan (PPn) dan Pajak Pertambahan Nilai (PPN) adalah pajak yang dikenakan atas konsumsi barang atau jasa. Pajak konsumsi merupakan jenis pajak yang tujuannya adalah membebani penghasilan seseorang pada waktu penghasilan tersebut dibelanjakan atau digunakan untuk konsumsi. Perbedaan pajak atas konsumsi dengan dengan pajak penghasilan adalah pajak penghasilan membebani penghasilan ketika penghasilan tersebut diperoleh, sedangkan pajak atas konsumsi membebani penghasilan ketika penghasilan tersebut dibelanjakan. Pajak atas konsumsi dikenakan atas belanja barang dan/atau jasa. Dasar pemajakan atas pajak konsumsi adalah pengeluaran uang untuk konsumsi barang dan/atau jasa tersebut.

Ada dua bentuk pajak konsumsi yang propuler dianut dalam sistem perpajakan negara-negara di dunia, yaitu pajak penjualan/PPn (sales tax) dan pajak pertambahan nilai/PPN (value added tax).

1. Pajak Penjualan/PPn (Sales Tax)

Pajak penjualan (PPn) atau sales tax merupakan pajak atas konsumsi yang mekanisme pengenaannya secara tidak langsung. PPn dikenakan atas penjualan barang atau jasa tertentu yang ditentukan undang undang. Pemungutan PPn dilakukan oleh penjual ketika melakukan penjualan barang atau jasa kepada konsumen. Konsumen akan membayar sebesar harga

barang ditambah dengan pajak (PPn). Selanjutnya PPn yang dipungut tersebut disetorkan penjual ke kas negara.

Pengenaan PPn dapat dilakukan satu tingkat (singgle stage levy) maupun beberapa tingkatan (multi stage levy). Dalam singgle stage levy PPn dikenakan satu kali saja di tingkat produsen, distributor ataupun pengecer. Sedangkan dalam multi stage levy PPn dapat dikenakan dibeberapa tingkatan, bahkan semua tingkatan baik di tingkat produsen, distributor ataupun pengecer.

Untuk memberikan gambaran mekanisme pengenaan PPn dapat disimak ilustrasi berikut ini. A seorang produsen menjual barang kepada distributor B dengan harga jual Rp10.000.000. Oleh B barang tersebut dijual kepada pengecer C dengan harga jual Rp15.000.000. Selanjutnya oleh C barang tersebut dijual ke konsumen D dengan harga jual Rp20.000.000. Asumsi tarif PPn 10%

Dalam kasus ini ketika A menjual barang ke B maka A akan memungut PPn sebesar 1.000.000, dengan demikian B harus membayar kepada A sebesar Rp11.000.000. Selanjutnya A harus menyetor PPn yang dipungutnya sebesar Rp1.000.000 ke kas negara. Ketika B menjual barang ke C maka C akan memungut PPn sebesar 1.500.000, dengan demikian C harus membayar kepada B sebesar Rp16.500.000. Selanjutnya B harus menyetor PPn yang dipungutnya sebesar Rp1.500.000 ke kas negara. Ketika C menjual barang ke D maka C akan memungut PPn sebesar 2.000.000, dengan demikian D harus membayar kepada C sebesar Rp22.000.000. Selanjutnya C harus menyetor PPn yang dipungutnya sebesar Rp2.000.000 ke kas negara.

Gambar 1. Mekanisme Pajak Penjualan

Mekanisme PPn ini mengandung sejumlah kelemahan, yaitu :

a. PPn yang dibayar oleh pembeli diperlakukan sebagai beban/biaya (expense) sehingga ketika pembeli menjual kembali barang tersebut kepada pihak lain PPn yang telah dibayar akan dimasukkan dalam komponen harga pokok penjualan. Harga pokok ditambah dengan keuntungan didapatkan harga jual. Harga jual kemudian dikenakan PPn. Artinya ketika dijual ke pihak lain dalam harga jual terdapat unsur PPn yang kemudian dikenakan PPn lagi. Kondisi disitilahkan dengan

cash cadding effect. Dalam ilustrasi kasus diatas PPn yang dibayar oleh distributor B

sebesar 1.000.000 dimasukkan dalam komponen harga pokok penjualan. Dengan asumsi laba yang diharapkan oleh B sebesar Rp4.000.000 maka harga jual barang menjadi Rp15.000.000 (terdiri dari harga beli barang Rp10.000.000 ditambah PPn pembelian Rp1.000.000 ditambah laba Rp4.000.000). Dengan demikian ketika harga jual dikenakan PPn sebesar Rp1.500.000 terdapat PPn dalam komponen harga

pokok yang dikenakan PPn lagi. Kondisi kembali berulang ketika barang dijual oleh pengecer C

b. Semakin panjang rantai distribusi maka pajak yang disetor ke kas negara akan semakin besar. Kondisi ini menimbulkan situasi yang tidak netral antara usaha dengan rantai distribusi yang panjang dan rantai distribusi yang pendek. Dalam ilustrasi diatas PPn yang dihimpun olah negara sebesar Rp4.500.000 (atau Rp1.000.000+Rp1.500.000+Rp2.000.000)

2. Pajak Pertambahan Nilai/PPN (Value Added Tax)

Pajak pertambahan nilai (PPN) atau Value Added Tax merupakan pajak atas konsumsi yang mekanisme pengenaannya secara tidak langsung. PPN pada prinsipnya bukan memajaki penjualan namun memajaki nilai tambah (value added).

Pemungutan PPN dilakukan secara tidak langsung, yaitu melalui penjual yang melakukan penyerahan barang kena pajak atau jasa kena pajak kepada pembeli. Ketika pembeli membeli barang kena pajak atau jasa kena pajak dia harus membayar PPN yang dipungut melalui penjual, sehingga pengusaha kena pajak tersebut harus membayar sebesar harga barang ditambah dengan PPN. Sebagai bukti pemungutan PPN pihak penjual akan menerbitkan faktur pajak. Bagi pengusaha kena pajak selaku pembeli faktur pajak tersebut diaggap sebagai pajak masukan (VAT In), yang merupakan uang muka pajak bagi pengusaha kena pajak selaku pembeli. Selanjutnya ketika pengusaha kena pajak menjual kembali (melakukan penyerahan) barang kena pajak atau jasa kena pajak dia berkewajiban memungut PPN dengan kewajiban menerbitkan faktur pajak. Bagi pengusaha kena pajak selaku penjual faktur pajak yang diterbitkan tersebut dianggap sebagai pajak keluaran (VAT Out) yang sifatnya sebagai hutang pajak. Apabila pajak keluaran lebih besar dari pajak masukan, maka kelebihan tersebut merupakan kewajiban PPN yang harus disetor ke kas negara.

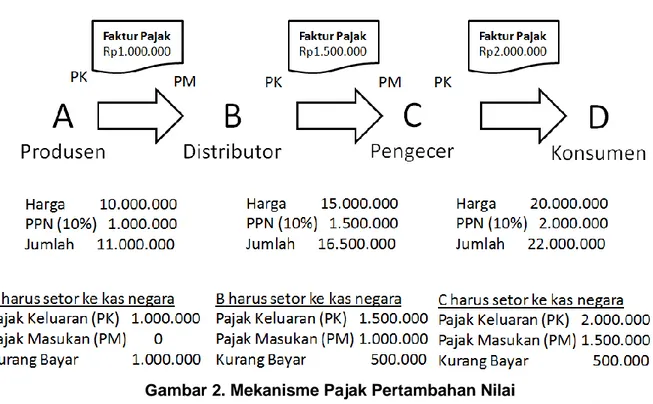

Untuk memberikan gambaran mekanisme pengenaan PPN dapat disimak ilustrasi berikut ini. A seorang produsen menjual barang kepada distributor B dengan harga jual Rp10.000.000. Oleh B barang tersebut dijual kepada pengecer C dengan harga jual Rp15.000.000. Selanjutnya oleh C barang tersebut dijual ke konsumen D dengan harga jual Rp20.000.000. Asumsi tarif PPN 10%

Dalam kasus ini ketika A menjual barang ke B maka A akan memungut PPn sebesar 1.000.000, dengan demikian B harus membayar kepada A sebesar Rp11.000.000. PPN sebesar 1.000.000 tersebut bagi A merupakan pajak keluaran, sedangkan bagi B merupakan pajak masukan. Karena A tidak mempunyai pajak masukan maka jumlah yang harus disetor oleh A ke kas negara adalah sebesar Rp1.000.000

Ketika B menjual barang ke C maka C akan memungut PPN sebesar 1.500.000, dengan demikian C harus membayar kepada B sebesar Rp16.500.000. PPN sebesar Rp1.500.000 tersebut bagi B merupakan pajak keluaran sedangkan bagi C merupakan pajak masukan. Selanjutnya B harus menyetor PPN ke kas negara sebesar Rp500.000 yang selisih pajak keluaran Rp1.500.000 dengan pajak masukan Rp1.000.000 .

Ketika C menjual barang ke D maka C akan memungut PPn sebesar 2.000.000, dengan demikian D harus membayar kepada C sebesar Rp22.000.000. PPN sebesar Rp2.000.000 tersebut bagi C merupakan pajak keluaran sedangkan bagi D pajak masukan tersebut tidak dapat dikurangkan karena D merupakan konsumen akhir, atau dengan kata lain PPN sebesar Rp2.000.000 sebagai beban bagi D selaku konsumen akhir. Selanjutnya B harus menyetor

PPN ke kas negara sebesar Rp500.000 yang selisih pajak keluaran Rp2.000.000 dengan pajak masukan Rp1.500.000.

Gambar 2. Mekanisme Pajak Pertambahan Nilai

Dalam mekanisme PPN pajak yang dibayar oleh pengusaha kena pajak ketika membeli barang kena pajak atau jasa kena pajak dapat dikurangkan dalam menghitung pajak yang harus disetor ke kas negara (tidak diperlakukan sebagai biaya). Pengusaha kena pajak penjual hanya menyetor PPN ke kas negara atas selisih pajak keluaran dan pajak masukan saja, artinya hanya dikenakan pajak atas nilai tambahnya (selisih penjualan dan pembelian)

Dalam ilustrasi diatas jumlah PPN yang disetor ke kas negara Rp2.000.000 (atau Rp1.000.000+Rp500.000+Rp500.000) akan sama dengan PPN yang dibayar oleh konsumen akhir. Dengan demikian tujuan pemajakan atas konsumsi dapat tercapai dengan mekanisme ini. Pajak sejatinya dikenakan kepada konsumen akhir. Produsen, distributor dan pengecer sejatinya tidak memikul beban pajak, mereka hanya merupakan kepanjangan tangan pemerintah saja dalam melakukan pemajakan. Dapat pula dikatakan bahwa sejatinya PPN bukan merupakan pajak atas kegiatan bisnis, karena tujuan pemajakan bukan kepada pelaku usaha tapi kepada konsumen akhir

b. Dasar Hukum dan Sistematika Undang Undang PPN

Sejak 1 April 1985 Indonesia mulai menerapkan sistem pemungutan pajak pertambahan Nilai (PPN). Untuk barang-barang yang tergolong mewah selain dikenakan pajak pertambahan niali (PPN) juga dikenakan Pajak Penjualan Barang Mewah (PPn BM).

Pemungutan PPN dan PPn BM di Indonesia didasarkan pada Undang Undang No.8 Tahun 1983 tentang Pajak Pertambahan Nilai Barang Dan Jasa Dan Pajak Penjualan Atas Barang Mewah, yang berlaku mulai 1 April 1985. Undang Undang ini telah mengalami beberapa kali perubahan, yaitu :

1) Perubahan pertama dengan Undang Undang No.11 Tahun 1994 berlaku mulai 1 Januari 1995

2) Perubahan kedua dengan Undang Undang No.18 Tahun 2000 berlaku mulai 1 Januari 2001

3) Perubahan ketiga dengan Undang Undang No.42 Tahun 2009 berlaku mulai 1 April 2010

Sistematika Undang Undang PPN dapat digambarkan sebagai berikut : BAB I KETENTUAN UMUM

Pasal 1 Pengertian

Pasal 1A Ruang Lingkup Penyerahan Barang Kena Pajak

Pasal 2 Transaksi Hubungan Istimewa

BAB IIA KEWAJIBAN MELAPORKAN USAHA DAN KEWAJIBAN MEMUNGUT, MENYETOR DAN MELAPORKAN PAJAK YANG TERUTANG

Pasal 3A Pengusaha Kena Pajak, Pengusaha Kecil, BKP tida berwujud dan JKP dari Luar Daerah Pabean

BAB III OBJEK PAJAK

Pasal 4 Objek PPN

Pasal 4A Jenis Barang dan Jasa Tidak Kena Pajak

Pasal 5 Obyek PPnBM

Pasal 5A Retur Penjualan/Pembelian

BAB IV TARIF PAJAK DAN CARA MENGHITUNG PAJAK

Pasal 7 Tarif PPN

Pasal 8 Tarif PPnBM

Pasal 8A Cara Menghitung PPN

Pasal 9 Cara Menghitung PPN Kurang (Lebih) Bayar

Pasal 10 Cara Menghitung PPnBM

BAB V SAAT DAN TEMPAT TERUTANG DAN LAPORAN PENGHITUNGAN PAJAK

Pasal 11 Saat Terutang Pajak

Pasal 12 Tempat Terutang Pajak

Pasal 13 Faktur Pajak

Pasal 14 Larangan Membuat Faktur Pajak

Pasal 15a Jangka Waktu Penyetoran Pajak dan Penyampaian SPT Masa BAB V A KETENTUAM KHUSUS

Pasal 16A Pemungut PPN

Pasal 16B Fasilitas

Pasal 16C PPN Kegiatan Membangun Sendiri

Pasal 16D PPN Penyerahan Aktiva Yang Menurut Tujuan semula Tidak Untuk Diperjualbelikan

Pasal 16E Restitusi Turis Asing

Pasal 16F Tanggung Renteng BAB VI KETENTUAN LAIN-LAIN

Pasal 17 Tata Cara Pemungutan yang Secara Khusus Belum Diatur Berlaku UU KUP BAB VII KETENTUAN PERALIHAN

Pasal 18 Ketentuan peralihan BAB VIII KETENTUAN PENUTUP

Hal-hal yang belum diatur dalam undang-undang diatur lebih lanjut dengan Peraturan Pemerintah

c. Legal Karakter PPN

Legal karakter (legal character) PPN merupakan ciri khas mekanisme menungutan PPN di Indonesia yang membedakannya dengan pemungutan pajak-pajak lain. PPN di Indonesia mempunyai legal karakter, sebagai berikut :1

a) Pajak Pertambahan Nilai sebagai Pajak Tidak Langsung dan Pajak Objektif.

Karakter PPN sebagai pajak tidak langsung ini menimbulkan konsekuensi bahwa antara pemikul beban pajak dengan penanggung jawab atas penyetoran pajak ke kas negara berada pada pihak-pihak yang berbeda. Pemikul beban pajak ini berada pada pembeli Barang Kena Pajak (BKP) atau penerima Jasa Kena Pajak (JKP). Sedangkan penanggung jawab atas pelaporan/penyetoran pajak ke kas negara adalah Pengusaha Kena Pajak (PKP) yang bertindak selaku penjual BKP atau pengusaha JKP selaku pengusaha yang menyerahkan JKP

PPN sebagai pajak objektif yang bermakna bahwa timbulnya kewajiban pajak ditentukan oleh peristiwa atau perbuatan hukum yang dapat dikenakan pajak yang juga disebut objek pajak. Kondisi subjektif subjek pajak tidak ikut menentukan. PPN tidak membedakan antara konsumen orang pribadi dengan konsumen berbentuk badan, antara konsumen yang berpenghasilan tinggi dengan yang berpenghasilan rendah. Sepanjang mereka mengonsumsi barang atau jasa dari jenis yang sama, mereka diperlakukan sama. Sebagai pajak objektif PPN menimbulkan dampak regresive yaitu semakin tinggi kemampuan konsumen semakin ringan beban pajak yang dipikul, semakin rendah kemampuan konsumen, semakin berat beban pajak yang dipikul. Untuk mengurangi dampak regresif ini, terhadap konsumen yang mengonsumsi BKP yang tergolong mewah dikenakan PPnBM di samping PPN.

b) Multi Stage Levy namun Non Kumulatif.

Multi stage tax adalah karakteristik PPN yang mempunyai makna PPN dikenakan pada setiap mata rantai jalur produksi maupun jalur distribusi. Setiap penyerahan barang yang menjadi obyek PPN mulai dari tingkat pabrikan (manufacturer) kemudian ditingkat pedagang besar (wholesaler) dalam berbagai bentuk atau nama sampai dengan tingkat pedagang pengecer (retailer) dikenakan PPN.

c) Penghitungan PPN terutang untuk dibayar ke kas negara menggunakan indirect subtraction method .

Indirect Subtraction Method adalah metode penghitungan PPN yang akan disetor ke kas negara dengan cara mengurangkan pajak atas perolehan dengan pajak atas penyerahan barang atau jasa.

d) Pajak Pertambahan Nilai adalah Pajak atas Konsumsi Umum Dalam Negeri sehingga memiliki kedudukan netral.

Sebagai pajak atas konsumsi mengandung makna bahwa PPN bukanlah pajak atas kegiatan bisnis, dan dalam mekanisme PPN sejatinya pemikul beban pajak adalah

konsumen. Sebagai pajak atas konsumsi umum dalam negeri, PPN hanya dikenakan atas konsumsi BKP dan/atau JKP yang dilakukan di dalam negeri.

e) PPN Indonesia menerapkan tarif tunggal (single rate)

Pasal 7 ayat (1) UU PPN mengatur bahwa atas penyerahan BKP dikenakan PPN dengan tarif 10%. Sedangkan tarif ekspor BKP yang ditentukan pada ayat (2) sebesar 0% secara ekonomis tidak akan menimbulkan beban pajak. Tarif 0% yang dibuat dengan maksud untuk menjaga netralitas PPN tanpa mengorbankan aspek ekonomi yaitu PPN tetap menjaga daya saing komoditi ekspor di luar negeri (negara tujuan). f) PPN Indonesia termasuk tipe konsumsi (Consumption Type VAT)

Dalam mekanisme PPN di Indonesia semua pembelian yang berkaitan secara langsung dengan kegiatan usaha dikurangkan dari penghitungan nilai tambah. Pengertian berkaitan langsung dengan kegiatan usaha adalah berkaitan dengan produksi, distribusi, manajemen atau pemasaran.

C. Rangkuman

Terdapat dua jenis pajak konsumsi yang populer, yaitu pajak penjualan (PPn) dan pajak pertambahan Nilai (PPN). PPN dan PPn BM merupakan pajak atas konsumsi dalam negeri. Pemungutan PPN dan PPn BM di Indonesia dipungut berdasaran Undang undang No.8 tahun 1983 sebagaimana telah beberapa kali diubah terakhir dengan Undang Undang No. 42 tahun 2009.

PPN di Indonesia mempunyai legal karakter, dimana legal karakter ini yang akan membedakannya dengan pajak-pajak yang lain. PPN di Indonesia mempunyai karakteristik sebagai berikut :

a. Pajak Pertambahan Nilai sebagai Pajak Tidak Langsung dan Pajak Objektif b. Multi Stage Levy namun Non Kumulatif.

c. Penghitungan PPN terutang untuk dibayar ke kas negara menggunakan indirect subtraction method

d. Pajak Pertambahan Nilai adalah Pajak atas Konsumsi Umum Dalam Negeri sehingga memiliki kedudukan netral

e. PPN Indonesia menerapkan tarif tunggal (single rate)