BAB II

TINJAUAN PUSTAKA

2.1 Manajemen Keuangan

2.1.1 Pengertian Manajemen Keuangan

Menurut Agus Harjito dan Martono (2010:4) mengemukakan bahwa Manajemen Keuangan adalah segala aktivitas perusahaan yang berhubungan dengan bagaimana memperoleh dana, menggunakan dana, dan mengelola aset sesuai tujuan perusahaan secara menyeluruh. Selanjutnya Sartono (2010:6) menyatakan bahwa manajemen keuangan dapat diartikan sebagai manajemen baik yang berkaitan dengan dengan pengalokasian dana dalam berbagai bentuk investasi secara efektif maupun usaha pengumpulan dana untuk pembiayaan investasi atau pembelanjaan secara efisien.

Berdasarkan pengertian tersebut, dapat disimpulkan bahwa manajemen keuangan adalah bagaimana perusahaan memperoleh dana dan mengalokasikan dana secara efisien untuk mencapai tujuan perusahaan.

2.1.2 Fungsi Manajemen Keuangan

1. Keputusan Investasi (Investment Decision)

Keputusan investasi merupakan keputusan terhadap aktiva apa yang akan dikelola oleh perusahaan. Keputusan investasi ini merupakan keputusan yang paling penting di antara ketiga fungsi lainnya. Hal ini karena keputusan investasi berpengaruh secara langsung terhadap besaranya investasi dan aliran kas perusahaan untuk waktu-waktu yang akan datang. Rentabilitas investasi (Return On Investment) merupakan kemampuan perusahaan memperoleh laba yang dihasilkan oleh suatu investasi.

2. Keputusan Pendanaan (Financing Decision)

Keputusan pendanaan menyangkut beberapa hal. Pertama, keputusan mengenai penetapan sumber dana yang diperlukan untuk membiayai investasi. Sumber dana yang akan digunakan untuk membiayai investasi tersebut dapat berupa hutang jangka pendek, hutang jangka panjang, dan modal sendiri. Kedua, penetapan perimbangan pembelanjaan yang terbaik atau sering disebut struktur modal yang optimum. Oleh karena itu perlu ditetapkan apakah perusahaan menggunakan sumber modal ekstern yang berasal dari hutang dengan menerbitkan obligasi, atau menggunakan modal sendiri dengan menerbitkan saham baru sehingga beban biaya modalyang ditanggung perusahaan minimal.

3. Keputusan Pengelolaan Aser (Asset Managing Decision)

2.1.3 Tujuan Manajemen Keuangan

Tujuan manajemen keuangan adalah memaksimalkan nilai kekayaan para pemegang saham, yang berarti meningkatkan nilai perusahaan yang merupakan ukuran nilai objektif oleh publik dan orientasi pada kelangsung hidup perusahaan. Nilai kekayaan dapat dilihat melalaui perkembangan harga saham (common stock) perusahaan di pasar. (Harmono, 2011:1) Menurut Agus Harjito dan Martono (2010:3) tujuan perusahan terbagi menjadi 3 macam, yaitu:

1. Mencapai atau memperoleh laba maksimal untuk kemakmuran pemilik perusahaan.

2. Menjaga kelangsungan hidup perusahaan (going concern)

3. Mencapai kesejahteraan masyarakat sebagai tanggung jawab sosial perusahaan

2.2 Obligasi

2.2.1 Pengertian Obligasi

Obligasi merupakan sertifikat atau surat berharga yang berisi kontrak antara investor sebagai pemberi dana dengan penerbitnya sebagai peminjam dana (Tandelilin, 2010:40). Sedangkan menurut Jogiyanto (2010:152) obligasi (bond) dapat didefinisikan sebagai utang jangka panjang yang akan dibayar kembali pada saat jatuh tempo dengan bunga yang tetap jika ada. Obligasi memiliki empat karakteristik utama yaitu nilai pari, tingkat bunga kupon, tanggal jatuh tempo, dan provisi penebusan (Brigham dan Houston, 2006: 347).

reinvestasi, default risk, call risk, risiko inflasi, risiko kurs valuta asing, risiko likuiditas, dan event risk.

2.2.2 Karakteristik Obligasi

Menurut Keown et al. (2011: 236) beberapa karakteristik dari obligasi yang biasa didengar adalah sebagai berikut:

1. Klaim Terhadap Aset-aset dan Penghasilan Perusahaan Obligasi juga mempunyai klaim terhadap penghasilan yang akan datang atas saham biasa dan saham preferen. Secara umum, jika bunga obligasi tidak dibayar, badan pengawas obligasi dapat menggolongkan perusahaan tersebut sebagai perusahaan yang tidak mampu membayar hutang dan terpaksa perusahaan tersebut menjadi bangkrut. Dengan demikian, klaim pemegang obligasi terhadap penghasilan lebih cenderung dilunasi daripada saham biasa dan saham preferen yang devidennya dibayar terserah pada manajemen perusahaan. Nilai Nominal Nilai nominal suatu obligasi adalah nilai yang tertera pada lembar obligasi yang akan dikembalikan kepada pemegang obligasi pada saat jatuh tempo.

3. Suku Bunga Kupon

Suku bunga kupon pada obligasi menunjukkan besarnya persentase bunga terhadap nilai nominal obligasi yang akan dibayar setiap tahun.

Menurut Brigham dan Houston (2006: 347), Tingkat bunga kupon obligasi dapat dibedakan menjadi:

b. Obligasi dengan kupon nol yaitu obligasi yang tidak membayarkan bunga tahunan tetapi dijual dengan diskon dibawah harga yang ditetapkan, sehingga memberikan keringanan kepada para investornya.

c. Obligasi dengan diskon penerbitan awal yaitu semua obligasi yang pada awalnya ditawarkan dengan harga di bawah nilai parinya.

4. Batas Waktu (Maturity)

Batas waktu dari obligasi menunjukkan lamanya waktu sampai penerbit obligasi mengembalikan nilai obligasi ke pemegang obligasi dan berakhirnya atau ditebusnya obligasi tersebut

5. Indenture

Indenture merupakan kesepakatan hukum antara perusahaan penerbit obligasi dan perwalian obligasi yang mewakili pemegang obligasi. Surat perjanjian menyediakan term spesifik mengenai persetujuan pinjaman, yang mencakup uraian dari obligasi, hak pemegang obligasi, hak perusahaan penerbit obligasi, dan tanggung jawab perwalian.

6. Tingkat Penghasilan Lancar Tingkat penghasilan lancar obligasi mengacu pada keuntungan yang diperoleh oleh pihak yang membeli obligasi dari bunga yang telah ditetapkan terhadap harga obligasi di pasaran.

7. Peringkat Obligasi Peringkat obligasi mencakup penilaian tentang potensi risiko masa depan dari suatu obligasi

2.2.3 Jenis-jenis Obligasi Korporasi

1. Obligasi dengan jaminan (mortgage bonds) adalah obligasi yang diterbitkan oleh perusahaan dengan menggunakan jaminan suatu aset real, sehingga jika perusahaan gagal memenuhi kewajibannya maka pemegang obligasi berhak untuk mengambil alih aset tersebut.

2. Obligasi tanpa jaminan (debentures atau unsecured bond) adalah obligasi yang diterbitkan tanpa menggunakan suatu jaminan aset real tertentu.

3. Obligasi konversi, merupakan obligasi yang memberikan hak kepada pemegangnya untuk mengkonversikan obligasi tersebut dengan sejumlah saham perusahaan pada harga yang telah ditetapkan, sehingga pemegang obligasi mempunyai kesempatan untuk memperoleh capital gain. Disisi lain, perusahaan emiten akan memperoleh keuntungan karena umumnya obligasi konversi memberikan tingkat kupon yang relatif lebih rendah dibanding obligasi biasa.

4. Obligasi yang disertai dengan warrant. Pemegang obligasi mempunyai hak untuk membeli saham perusahaan pada harga yang telah ditentukan. Pemegang obligasi dengan waran akan mempunyai kesempatan untuk mendapatkan capital gain jika harga saham mengalami kenaikan.

6. Obligasi dengan tingkat suku bunga mengambang (floating rate bond) adalah obligasi yang memberikan tingkat bunga yang besarnya disesuaikan dengan fluktuasi tingkat bunga pasar yang berlaku.

7. Putable bond adalah obligasi yang memberikan hak kepada pemegang obligasi untuk menerima pelunasan obligasi sesuai dengan nilai par sebelum waktu jatuh tempo. Putable bond akan melindungi pemegang obligasi terhadap fluktuasi tingkat bunga yang terjadi. Jika tingkat bunga mengalami kenaikan dan harga obligasi akan mengalami penurunan maka pemegang obligasi mempunyai hak untuk meminta pelunasan perusahaan.

8. Junk bond adalah obligasi yang memberikan tingkat keuntungan (kupon) yang tinggi, tetapi juga mengandung risiko yang sangat tinggi pula

9. Sovereign bonds adalah obligasi yang diterbitkan oleh suatu negara dalam mata uangnya sendiri, tetapi dijual dinegara lain dalam mata uang negara tersebut.

2.3 Yield Obligasi

Imbal hasil obligasi merupakan pendapatan obligasi yang dapat diperoleh dari hasil obligasi dan bunga obligasi. Analis dan investor menggunakan beberapa ukuran yield untuk menentukan imbalan atas investasi obligasi.

2.3.1 Pengukuran Yield Obligasi

1. Nominal Yield dan Current Yield

Nominal yield atau lebih dikenal dengan sebutan tingkat kupon adalah penghasilan bunga kupon tahunan yang dibayarkan pada pemegang obligasi. tingkat bunga kupon dinyatakan sebagai persentase nilai nominal.

Current Yield adalah penghasilan bunga kupon tahunan dibagi dengan harga pasar obligasi.

2. Yield To Maturity (YTM)

Yield To Maturity bisa diartikan sebagai tingkat return majemuk yang akan diterima investor jika pembeli obligasi pada harga pasar saat ini dan menahan obligasi tersebut hingga jatuh tempo. yield to maturity merupakan ukuran yield yang banyak digunakan karena yield tersebut mencerminkan return dengan tingkat bunga majemuk (compounded rate of return) yang diharapkan investor, jika dua asumsi yang diisyaratkan itu bisa terpenuhi. Jogiyanto, (2010:164) menyatakan bahwa Yield To Maturity dapat didefinisikan sebagai tingkat return majemuk yang akan diterima investor jika membeli obligasi pada harga pasar saat ini dan menahan obligasi tersebut hingga jatuh tempo.

Dimana:

YTM = Nilai yield to maturity (YTM) yang mendekati P = Harga obligasi pada saat ini

n = Jumlah tahunan sampai dengan jatuh tempo obligasi Ci = Pembayaran kupon untuk obligasi i setiap tahunnya Pp = Nilai par dari obligasi

3. Yield To Call (YTC)

Yield to call (YTC) adalah yield yang diperoleh pada obligasi yang bisa dibeli kembali (callable). Obligasi yang callable berarti bahwa emiten bisa melunasi atau membeli kembali obligasi yang telah diterbitkannya dari tangan investor yang memegang obligasi tersebut, sebelum jatuh tempo. Umumnya obligasi yang mempunyai peluang besar untuk dilunasi sebelum jatuh tempo adalah obligasi-obligasi yang dijual pada harga premi (misalnya obligasi-obligasi yang kuponnya tinggi dan mempunyai harga pasar diatas nilai parinya). Yield to call (YTC) dihitung sama dengan menghitung Yield To Maturity (YTM) hanya saja variabel nilai pari diganti dengan call price.

4. Realized (horizon)

Yield Realized (horizon) yield Atau yield yang terealisasi (horizon) adalah tingkat return harapan investor dari sebuah obligasi, jika obligasi tersebut dijual kembali oleh investor sebelum waktu jatuh temponya. Di samping itu, yield yang teralisasi (horizon) dapat juga digunakan untuk mengestimasi tingkat return yang dapat diperoleh investor dengan menggunakan strategi perdagangan tertentu. Menghitung realized (horizon) Yield yang mendekati juga digunakan perhitungan

sama seperti untuk menghitung perkiraan Yield to Call dan Yield to Maturity hanya saja Nilai Pari atau nilai Call Price diganti dengan Harga Obligasi dimasa mendatang.

2.4 Peringkat Obligasi

Rating atau peringkat obligasi memiliki peran penting baik bagi perusahaan maupun bagi investor karena: (1) rating obligasi merupakan indikator resiko kegagalan (default risk) dari suatu obligasi dan secara langsung dapat mengukur pengaruh terhadap tingkat bunga obligasi dan biaya modal suatu perusahaan; (2) kebanyakaan obligasi dibeli oleh investor institusi daripada investor individu dan banyak dari investasi institusi tersebut hanya diperbolehkan untuk melakukan investasi pada sekuritas yang aman (Brigham dan Houston, 2006: 290).

Menurut Moechdie dan Ramelan (2012: 310), penerbitan obligasi tidak harus menggunakan agunan khusus seperti kalau meminjam ke bank. Ini merupakan potensi risiko bagi pemodal. Bagaimanapun juga, pemodal memerlukan tidak saja kesanggupan, tetapi juga kemampuan emiten membayar imbalan dan pokok pinjaman. Karena alasan ini, sejak 1994, setiap obligasi yang akan dicatatkan di Bursa Efek Domestik wajib diperingkat oleh lembaga pemeringkat yang sudah memperoleh lisensi dari BAPEPAM-LK.

Dalam Keown et al. (2011:237) dinyatakan, John Moody pertama kali membuat peringkat obligasi pada tahun 1909. Sejak saat itu ada tiga agensi yakni Moody’s, Standard and Poor’s, dan Fitch Investor Service membuat peringkat pada perusahaan obligasi. Peringkat obligasi mencakup penilaian atas risiko obligasi yang mungkin terjadi kemudian. Faktor historikal memainkan peran penting dalam menentukan peringkat obligasi. Peringkat obligasi secara umum dipengaruhi oleh:

1. Proporsi modal terhadap hutang 2. Tingkat profitabilitas perusahaan

3. Tingkat kepastian dalam menghasilkan pendapatan 4. Besar kecilnya perusahaan

5. Sedikit penggunaan hutang subordinat

Peringkat obligasi juga akan mempengaruhi tingkat pengembalian obligasi yang diinginkan oleh investor. Semakin buruk peringkat suatu obligasi, maka akan semakin tinggi tingkat pengembalian hasil yang dituntut atas suatu obligasi. Peringkat ini menjadi sangat penting artinya bagi para manajer keuangan karena merupakan indikator atas risiko sebuah obligasi yang akhirnya memperngaruhi tingkat pengembalian yang harus dibayarkan atas dana pinjaman.

2.4.1 Kategori Peringkat Obligasi

obligasi didasarkan pada informasi saat ini yang dilengkapi oleh emiten atau diperoleh oleh PEFINDO dari sumber lain yang dianggap dapat diandalkan. PEFINDO dapat mengubah, menangguhkan, atau menarik rating kredit akibat dari perubahan materi dalam kapasitas melayani pengembalian utang. Rating obligasi PEFINDO dapat dilihat pada Tabel 2.1 berikut:

Table 2.1

Peringkat Obligasi berdasar PEFINDO

Peringkat Keterangan

AAA

Efek Utang dengan peringkat idAAA merupakan Efek Utang yang didukung oleh kemampuan Obligor yang superior relatif dibanding entitas Indonesia lainnya untuk memenuhi kewajiban finansial jangka panjangnya sesuai dengan yang diperjanjikan.

AA

Efek Utang dengan peringkat idAA memiliki kualitas kredit sedikit di bawah peringkat tertinggi, didukung oleh kemampuan Obligor yang sangat kuat

untuk memenuhi kewajiban finansial jangka panjangnya sesuai dengan yang diperjanjikan, relatif dibandingkan ekuitas Indonesia lainnya.

A

Efek Utang dengan Peringkat idA memiliki dukungan kemampuan Obligor yang kuat dibandingkan entitas Indonesia lainnya untuk memenuhi kewajiban finansial jangka panjangnya sesuai dengan yang diperjanjikan, namun cukup peka terhadap perubahan keadaan yang merugikan

BBB

Efek Utang dengan peringkat idBBB didukung oleh kemampuan obligor yang

memadai relatif dibandingkan entitas Indonesia lainnya untuk memenuhi kewajiban finansial jangka panjangnya sesuai dengan yang diperjanjikan, namun kemampuan tersebut dapat diperlemah oleh perubahan keadaan bisnis dan perekonomian yang merugikan.

BB

Efek Utang dengan peringkat idBB menunjukkan dukungan kemampuan Obligor yang agak lemah relatif dibandingkan entitas Indonesia lainnya untuk memenuhi kewajiban finansial jangka panjangnya sesuai dengan yang diperjanjikan, serta peka terhadap keadaan bisnis dan perekonomian yang tidak menentu dan merugikan.

B

Efek utang dengan peringkat idB menunjukkan parameter perlindungan yang

Lanjutan Tabel 2.1

Peringkat Keterangan

CCC

Hutang dengan peringkat ini rentan terhadap non-payment, dan tergantung pada bisnis yang menguntungkan dan kondisi keuangan bagi obligor untuk memenuhi hutang jangka panjangnya.

D

Keamanan hutang pada peringkat ini dalam gagal bayar, atau gagal memenuhi kewajiban, terjadi secara otomatis pada kewajiban nonpayment yang pertama kali. Pengecualian dibenarkan bila pembayaran bunga lewat dari tanggal jatuh tempo yang dilakukan dalam masa tenggang.

Sumber:

Pada Tabel 2.1 terlihat peringkat obligasi yang mencerminkan kualitas dari obligasi yang diterbitkan perusahaan. Peringkat obligasi memiliki hubungan yang negatif dengan yield to maturity. Perusahaan dengan peringkat obligasi yang tinggi umumnya menawarkan yield yang rendah sebaliknya perusahaan dengan peringkat obligasi yang rendah akan memiliki yield to maturity yang tinggi untuk menarik minat investor membeli investasi.

Brigham dan Houston, (2010:375). Menyatakan bahwa perusahaan yang memiliki peringkat obligasi yang rendah tentunya akan menawarkan obligasi dengan imbal hasil yang tinggi untuk lebih menarik minat dari investor demikian sebaliknya, obligasi dengan peringkat tinggi akan menawarkan yield obligasi yang lebih rendah.

2.5 Tingkat Suku Bunga

2.5.1 Pengertian Suku Bunga

memperoleh pinjaman). Dalam kegiatan perbankan terdapat dua macam bunga yang diberikan kepada nasabah, yaitu sebagai berikut:

1. Bunga simpanan.

Bunga simpanan merupakan bunga yang diberikan sebagai rangsangan atau

balas jasa bagi nasabah yang menyimpan uangnya di bank. Bunga simpanan merupakan

harga yang harus dibayar bank kepada nasabahnya. Contohnya yaitu

bunga tabungan, jasa giro, dan bunga deposito.

2. Bunga pinjaman.

Yaitu bunga yang diberikan kepada para peminjam atau harga yang harus dibayar

oleh nasabah peminjam kepada bank. Contoh yaitu bunga kredit.

Kedua macam bunga ini merupakan komponen utama faktor biaya dan

pendapatan bagi bank. Bunga simpanan merupakan biaya dana yang harus

dikeluarkan kepada nasabah sedangkan bunga pinjaman merupakan pendapatan yang

diterima dari nasabah. Baik bunga simpanan maupun bunga pinjaman masingmasing

saling mempengaruhi satu sama lainnya. Sebagai contoh seandainya bunga

simpanan tinggi, maka secara otomatis bunga pinjaman juga terpengaruh ikut naik

dan demikian pula sebaliknya.

2.5.2 Faktor-faktor Yang Mempengaruhi Tingkat Suku Bunga

Menurut Kasmir (2008: 131), faktor-faktor utama yang mempengaruhi besar kecilnya

penetapan suku bunga adalah sebagai berikut:

1. Kebutuhan dana

kebutuhan dana dapat terpenuhi. Namun apabila dana simpanan banyak sementara permohonan pinjaman sedikit maka bank akan menurunkan bungan simpanan sehingga mengurangi minat nasabah untuk menyimpan dana nya, atau dengan cara menurunkan bunga kredit sehingga dapat meningkatkan permohonan kredit. 2. Persaingan

Dalam memperebutkan dana simpanan, maka disamping faktor promosi, yang paling utama bagi pihak perbankan harus memperhatikan pesaing. Dalam arti jika untuk bunga simpanan rata-rata 16% pertahun, maka jika hendak membutuhkan dana cepat sebaiknya bunga simpanan dinaikkan diatas bunga pesaing, misalnya 16,5%. Namun untuk bunga pinjaman harus berada dibawah bunga pesaing.

3. Kebijakan pemerintah

Dalam kondisi tertentu pemerintah dapat menentukan batas maksimal atau minimal suku bunga, baik bunga simpanan maupun bunga pinjaman. Dengan ketentuan batas minimal atau maksimal tidak boleh melebihi batas yang sudah ditetapkan oleh pemerintah.

4. Target laba yang diinginkan

5. Jangka waktu

Semakin panjang jangka waktu pinjaman maka akan semakin tinggi bunganya, hal ini disebabkan besarnya kemungkinan resiko di masa mendatang dan demikian pula sebaliknya.

6. Hubungan baik

Pihak bank biasanya menggolongkan nasabahnya menjadi dua yaitu nasabah utama (primer) dan nasabah biasa (sekunder). Penggolongan ini didasarkan pada keaktifan serta loyalitas nasabah yang bersangkutan terhadap bank. Nasabah utama biasanya mempunyai hubungan yang baik dengan pihak bank, sehingga dalam penentuan suku bunganya pun berbeda dengan nasabah biasa.

2.6 Ukuran Perusahaan

2.6.1 Pengertian Ukuran Perusahaan

Ukuran perusahaan menurut Riyanto (2008: 313) adalah besar kecilnya perusahaan dilihat dari besarnya nilai equity, nilai penjualan, atau nilai aktiva. Menurut Sawir (2004: 101) ukuran perusahaan dinyatakan sebagai determinan dari struktur keuangan

Berdasarkan definisi tersebut maka dapat diketahui bahwa ukuran perusahaan adalah suatu skala yang menentukan besar kecilnya perusahaan yang dapat dilihat dari nilai equity, nilai penjualan, jumlah karyawan dan nilai total aktiva yang merupakan variabel konteks yang mengukur tuntutan pelayanan atau produk organisasi.

2.6.2 Klasifikasi Ukuran Perusahaan

Undang-Undang No. 20 Tahun 2008 mengklasifikasikan ukuran perusahaan ke dalam kategori yaitu usaha mikro, usaha kecil, usaha menengah, dan usaha besar. Pengklasifikasian ukuran perusahaan tersebut didasarkan pada total aset yang dimiliki dan total penjualan tahunan perusahaan tersebut.

Undang-Undang No. 20 Tahun 2008 tersebut mendefinisikan usaha mikro, usaha kecil, usaha menengah, dan usaha besar sebagai berikut:

usaha. Untuk kriteria usaha mikro asset yang harus dimiliki maksimal 50 juta dan omzet maksimal yang dicapai 300 juta.

2. Usaha kecil adalah usaha ekonomi produktif yang berdiri sendiri yang dilakukan oleh orang perorangan atau badan usaha yang bukan merupakan anak perusahaan atau bukan cabang perusahaan yang dimiliki, dikuasai, atau menjadi bagian baik langsung maupun tidak langsung dari usaha menengah atau usaha besar yang memenuhi kriteria usaha kecil sebagaimana dimaksud dalam undang-undang ini. Kriteria usaha menurut undang-undang ini digolongkan berdasarkan jumlah asset dan omzet yang dimiliki oleh sebuah usaha. Untuk kriteria usaha kecil asset yang harus dimiliki 50 juta sampai 500 juta dan omzet yang dicapai 300 juta sampai 2,5 miliar.

3. Usaha menengah adalah usaha ekonomi produktif yang berdiri sendiri, yang dilakukan oleh orang perorangan atau badan usaha yang bukan merupakan anak perusahaan atau cabang perusahaan yang dimiliki, dikuasai atau menjadi bagian baik langsung maupun tidak langsung dengan usaha kecil atau usaha besar dengan jumlah kekayaan bersih atau hasil penjualan tahunan sebagaimana diatur dalam undang-undang ini. Kriteria usaha menurut undang-undang ini digolongkan berdasarkan jumlah asset dan omzet yang dimiliki oleh sebuah usaha. Untuk kriteria usaha menengah asset yang harus dimiliki 500 juta sampai 10 miliar dan omzet yang dicapai 2,5 miliar sampai 50 miliar.

besar dari usaha menengah, yang meliputi usaha nasional milik negara atau swasta, usaha patungan dan usaha asing yang melakukan kegiatan ekonomi di Indonesia.

2.6.3 Rasio Ukuran Perusahaan

Ukuran Perusahaan (size) bisa diukur dengan menggunakan total aktiva, penjualan, atau modal dari perusahaan tersebut. Salah satu tolak ukur yang menunjukkan besar kecilnya perusahaan adalah ukuran aktiva dari perusahaan tersebut.

kemungkinan hilangnya kontrol pihak dominan terhadap perusahaan yang bersangkutan.

Dengan demikian maka pada perusahaan yang besar di mana sahamnya tersebar sangat luas akan lebih berani mengeluarkan saham baru dalam memenuhi kebutuhannya untuk membiayai pertumbuhan penjualan dibandingkan dengan perusahaan yang kecil. Perusahaan yang lebih besar memiliki akses yang lebih besar untuk mendapat sumber pendanaan dari berbagai sumber sehingga untuk memperoleh pinjaman dari kreditur pun akan lebih mudah karena perusahaan dengan ukuran besar memiliki profitabilitas lebih besar untuk memenangkan persaingan atau bertahan dalam industri. Oleh karena itu, semakin besar ukuran suatu perusahaan maka tingkat YTM yang disyaratkan akan semakin rendah sebaliknya perusahaan yang lebih kecil umumnya tingkat YTM yang disyaratkan tinggi.

2.7 Rasio Leverage

2.7.1 Pengertian Rasio Leverage

Fakhrudin (2008: 109) menyatakan bahwa leverage merupakan jumlah utang yang digunakan untuk membiayai atau membeli aset-aset perusahaan. Perusahaan yang memiliki utang lebih besar dari equity dikatakan sebagai perusahaan dengan tingkat leverage yang tinggi.

Rasio leverage terdiri dari debt ratio, financial ratio, fixed charge coverage ratio, dan cash flow coverage.

Rasio ini digunakan untuk mengukur kemampuan perusahaan memenuhi kewajiban-kewajiban jangka panjangnya. Leverage mencerminkan perusahaan dalam memenuhi seluruh kewajibannya yang ditunjukkan oleh beberapa bagian modal sendiri yang digunakan untuk membayar hutang (Rodoni dan Ali, 2010: 123). Menurut Kasmir (2009: 158) leverage merupakan rasio yang digunakan untuk mengetahui seberapa besar kemampuan perusahaan dalam membayarkan seluruh kewajibannya (baik kewajiban jangka pendek maupun jangka panjang).

Menurut Atmaja (2008: 271) leverage (rasio hutang) menunjukan kemampuan perusahaan untuk memenuhi kewajiban jangka panjang.

Dari uraian pengertian diatas dapat disimpulkan bahwa rasio leverage menggambarkan hubungan antara utang perusahaan terhadap modal sendiri maupun aktiva. Dengan rasio ini kita bisa melihat seberapa jauh perusahaan dibiayai oleh utang atau pihak luar dengan kemampuan perusahaan yang digambarkan oleh modal sendiri atau aktiva.

Selanjutnya menurut Brigham dan Houston (2006: 101) seberapa jauh perusahaan menggunakan utang (financial leverage) akan memiliki 3 (tiga) implikasi penting yaitu:

b. Kreditor akan melihat pada ekuitas, atau dana yang diperoleh sendiri, sebagai suatu batasan keamanan, sehingga semakin tinggi proporsi dari jumlah modal yang diberikan pemegang saham, maka semakin kecil resiko yang dihadapi kreditor.

c. Jika perusahaan mendapatkan hasil dari investasi yang didanai dengan dana hasil pinjaman lebih besar daripada bunga yang dibayarkan, maka pengembalian dari modal pemilik akan diperbesar, atau diungkit (leverage)

2.7.2 Jenis-jenis Rasio Leverage

Rasio Leverage menurut Darsono (2005: 54) beberapa alat ukur yang digunakan dalam rasio leverage adalah sebagai berikut:

a. Debt to Asset Ratio (DAR)

Rasio ini menekankan pentingnya pendanaan hutang dengan jalan menunjukkan persentase aktiva perusahan yang didukung oleh hutang. Rasio ini juga menyediakan informasi tentang kemampuan perusaaandalam mengaptasi kondisi pengurangan aktiva akibat kerugian tanpa mengurangi pembayaran bunga kepada kreditor. Nilai rasio yang tinggi menunjukkan peningkatan dari ressiko pada kreditor (Darsono 2005: 54). DAR dapat dihitung dengan rumus:

b. Debt Equity Ratio (DER)

memanfaatkan kewajiban agar untuk membayar hutang dengan ekuitas (modal sendiri). Debt to equity ratio memberikan jaminan tentang seberapa besar hutang perusahaan dijamin oleh modal sendiriSemakin tinggi rasio menunjukkan semakin rendah pendanaan perusahaan yang disediakan oleh para pemegang saham (Darsono 2005: 54). DER dapat dihitung dengan rumus:

c. Long term Debt to Equity Ratio (LTDE)

Rasio ini menunjukkan perbandingan antara klaim keuangan jangka panjang yang digunakan untuk mendanai kesempatan investasi jangka panjang dengan pengembalian jangka panjang pula. Rasio ini dihitung dengan rumus:

Menurut Horne dan Wachowicz (2005 : 200), debt to equity ratio adalah rasio utang dengan ekuitas menunjukan sejauh mana pendanaan dari utang digunakan jika dibandingkan dengan pendanaan equitas. Rasio pendanaan yang diukur dengan indikator Debt to Equity Ratio (DER) mencerminkan kemampuan perusahaan dalam memenuhi seluruh kewajibannya yang ditunjukkan oleh beberapa bagian modal sendiri yang digunakan untuk membayar hutang.

menurun maka modal perusahaan akan menurun dengan cepat pula, sehingga hal ini akan memberikan beban tersendiri karena investor merasa terbebani dengan besarnya hutang yang dimiliki perusahaan.

DER yang semakin besar akan mengakibatkan risiko financial perusahaan yang semakin tinggi. Dengan penggunaan hutang yang semakin besar akan mengakibatkan semakin tingginya risiko untuk tidak mampu membayar hutang (Indra, 2006). Semakin besar tingkat risiko maka semakin besar keuntungan yang diisyaratkan (Sartono, 2001). Dengan demikian semakin besar hutang (DER) maka YTM yang diisyaratkan juga semakin besar.

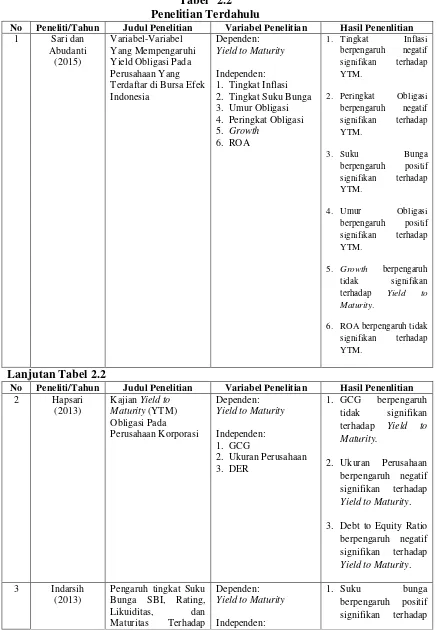

2.8 Penelitian Terdahulu

Tabel 2.2 Penelitian Terdahulu

No Peneliti/Tahun Judul Penelitian Variabel Penelitian Hasil Penenlitian

1 Sari dan Terdaftar di Bursa Efek Indonesia

Dependen:

Yield to Maturity

Independen: 1. Tingkat Inflasi 2. Tingkat Suku Bunga 3. Umur Obligasi 4. Peringkat Obligasi 5. Growth terhadap Yield to Maturity.

6. ROA berpengaruh tidak signifikan terhadap YTM.

Lanjutan Tabel 2.2

No Peneliti/Tahun Judul Penelitian Variabel Penelitian Hasil Penenlitian

2 Hapsari

2. Ukuran Perusahaan 3. DER

1. GCG berpengaruh tidak signifikan terhadap Yield to Maturity.

2. Ukuran Perusahaan berpengaruh negatif signifikan terhadap

Yield to Maturity

Obligasi

1. Tingkat Suku Bunga 2. Peringkat Obligasi 3. Likuiditas

4. Maturitas

Yield to Maturity. 2. Maturitas

berpengaruh positif signifikan terhadap

Yield to Maturity. 3. Peringkat Obligasi

berpengaruh tidak signifikan terhadap

Yield to Maturity. 4. Likuiditas

berpengaruh tidak signifikan terhadap

Yield to Maturity.

4 Surya Debt To Equity Ratio dan Bond terhadap

3. Ukuran Perusahaan 4. DER

4. Debt to Equity Ratio

Lanjutan Tabel 2.2

No Peneliti/Tahun Judul Penelitian Variabel Penelitian Hasil Penenlitian

5 Ibrahim Terhadap Yield to Maturity Obligasi 2. Peringkat Obligasi 3. Ukuran Perusahaan 4. DER

1. Suku Bunga

berpengaruh positif signifikan terhadap

Yield to Maturity. 2. Peringkat Obligasi

berpengaruh negatif signifikan terhadap

Yield to Maturity.

3. Ukuran Perusahaan berpengaruh negatif signifikan terhadap

Yield to Maturity. 4. Debt to Equity Ratio

berpengaruh negatif signifikan terhadap

Yield to Maturity.

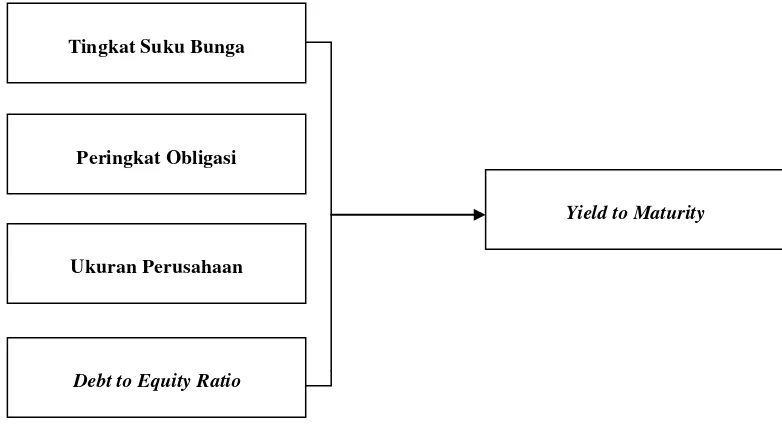

2.9 Kerangka Konseptual

2.9.1 Pengaruh Tingkat Suku Bunga Terhadap Yield to Maturity Obligasi

Korporasi

maka investor lebih menyukai investasi deposito di bank daripada sekuritas obligasi karena lebih menguntungkan sehingga permintaan obligasi menurun yang menyebabkan menurunnya harga obligasi sehingga investor akan meningkatkan Yield To Maturity yang diisyaratkannya

2.9.2 Pengaruh Peringkat Obligasi Terhadap Yield to Maturity Obligasi

Korporasi

Rating atau peringkat obligasi memiliki peran penting baik bagi perusahaan maupun bagi investor karena: (1) rating obligasi merupakan indikator resiko kegagalan (default risk) dari suatu obligasi dan secara langsung dapat mengukur pengaruh terhadap tingkat bunga obligasi dan biaya modal suatu perusahaan; (2) kebanyakaan obligasi dibeli oleh investor institusi daripada investor individu dan banyak dari investasi institusi tersebut hanya diperbolehkan untuk melakukan investasi pada sekuritas yang aman (Brigham dan Houston, 2006:29

Peringkat obligasi juga merupakan ukuran default yang berpengaruh langsung dan terukur terhadap biaya modal perusahaan serta tingkat bunga obligasi (Brigham dan Houston, 2010:375). Perusahaan yang memiliki peringkat obligasi yang rendah tentunya akan menawarkan obligasi dengan imbal hasil yang tinggi untuk lebih menarik minat dari investor demikian sebaliknya, obligasi dengan peringkat tinggi akan menawarkan yield obligasi yang lebih rendah.

2.9.3 Pengaruh Ukuran Perusahaan Terhadap Terhadap Yield to Maturity

Obligasi Korporasi

Ukuran perusahaan dapat mempengaruhi minat investor untuk membeli obligasi yang diterbitkan perusahaan. Perusahaan besar umumnya akan lebih dipercaya dibanding perusahaan berskala kecil karena dinilai lebih mampu dalam membayar hutang obligasi saat jatuh tempo.

Menurut Riyanto (2008: 299), suatu perusahaan yang besar di mana sahamnya tersebar sangat luas, setiap perluasan modal saham hanya akan mempunyai pengaruh kecil terhadap kemungkinan hilangnya atau tergesernya kontrol dari pihak dominan terhadap perusahaan yang bersangkutan. Sebaliknya perusahaan yang kecil di mana sahamnya hanya tersebar di lingkungan kecil, penambahan jumlah saham akan mempunyai pengaruh yang besar terhadap kemungkinan hilangnya kontrol pihak dominan terhadap perusahaan yang bersangkutan.

2.9.4 Pengaruh Debt to Equity Ratio Terhadap Yield to Maturity Obligasi

Korporasi

Debt to Equity Ratio (DER). Debt to Equity Ratio (DER) mencerminkan kemampuan perusahaan dalam melunasi kewajibannya dengan menggunakan modal sendiri (ekuitas) semakin tinggi rasi DER menunjukkan tingginya hutang dibanding modal. Perusahaan dengan nilai DER yang tinggi dianggap beresiko dalam melunasi kewajibannya sebaliknya perusahaan dengan nilai DER yang rendah akan lebih dipercaya oleh investor.

Halim (2000:75) menyatakan bahwa penggunaan leverage yang tinggi akan meningkatkan modal perusahaan dengan cepat. Sebaliknya, apabila leverage menurun maka modal perusahaan akan menurun dengan cepat pula, sehingga hal ini akan memberikan beban tersendiri karena investor merasa terbebani dengan besarnya hutang yang dimiliki perusahaan.

DER yang semakin besar akan mengakibatkan risiko financial perusahaan yang semakin tinggi. Dengan penggunaan hutang yang semakin besar akan mengakibatkan semakin tingginya risiko untuk tidak mampu membayar hutang (Indra, 2006). Semakin besar tingkat risiko maka semakin besar keuntungan yang diisyaratkan (Sartono, 2001). Dengan demikian semakin besar hutang (DER) maka YTM yang diisyaratkan juga semakin besar.

Gambar 2.1 Kerangka Konseptual

2.10 Hipotesis

Berdasarkan tinjauan pustaka, penelitian terdahulu dan kerangka konseptual, maka hipotesis penelitian ini adalah sebagai berikut:

1. Tingkat Suku Bunga berpengaruh signifikan terhadap Yield to Maturity Obligasi Korporasi di Bursa Efek Indonesia Periode 2011-2014.

2. Peringkat Obligasi berpengaruh signifikan terhadap Yield to Maturity Obligasi Korporasi di Bursa Efek Indonesia Periode 2011-2014.

3. Ukuran Perusahaan berpengaruh signifikan terhadap Yield to Maturity Obligasi Korporasi di Bursa Efek Indonesia Periode 2011-2014.

4. Debt to Equity Ratio berpengaruh signifikan terhadap Yield to Maturity Obligasi Korporasi di Bursa Efek Indonesia Periode 2011-2014.

Tingkat Suku Bunga

Peringkat Obligasi

Ukuran Perusahaan

Debt to Equity Ratio