BAB II

TINJAUAN PUSTAKA 2.1 Landasan Teori

2.1.1 Pasar Modal

Menurut (Husnan 2003) pasar modal adalah pasar untuk berbagai instrumen keuangan jangka panjang yang bisa diperjual-belikan, baik dalam bentuk hutang maupun modal sendiri, baik yang diterbitkan oleh pemerintah, Public Authorities, maupun perusahaan swasta

Pengertian pasar modal secara umum adalah suatu sistem keuangan yang terorganisasi, termasuk didalamnya adalah bank-bank komersial dan semua lembaga perantara dibidang keuangan, serta keseluruhan surat-surat berharga yang beredar. Dalam arti sempit, pasar modal adalah suatu pasar (tempat, berupa gedung) yang disiapkan guna memperdagangkan saham-saham, obligasi-obligasi, dan jenis surat berharga lainnya dengan memakai jasa para perantara pedagang efek menurut (Sunariyah 2003 ).

Pada dasarnya pasar modal (capital market) merupakan pasar untuk berbagai instrumen keuangan jangka panjang yang biasa diperjualbelikan, baik dalam bentuk utang ataupun modal sendiri oleh (Darmadji 2001).

Secara umum pasar modal adalah pasar yang mempertemukan pihak yang mempunyai kelebihan dana ( pemodal ) atau pihak yang memberi pinjaman (

lender ) dan pihak yang membutuhkan dana sebagai peminjam (borrower). Sedangkan menurut UU No. 8 Tahun 1995, Bab I Pasal 1 Butir 13 Tentang Pasar Modal menyebutkan bahwa :“Pasar Modal adalah kegiatan yang bersangkutan dengan penawaran umum dan perdagangan efek, perusahaan publik yang berkaitan dengan efek yang diterbitkannya serta lembaga dan profesi yang berkaitan dengan efek.”

2.1.2 Jenis Jenis Pasar Modal

Menurut (Sunariyah 2003) jenis-jenis pasar modal ada empat macam yaitu: 1. Pasar Perdana (Primary Market) Pasar perdana atau pasar kesatu adalah penawaran saham dari perusahaan yang menerbitkan saham (emiten) kepada pemodal selama jangka waktu tertentu yang ditetapkan oleh pihak sebelum saham tersebut diperdagangkan dipasar sekunder. Pengertian tersebut menunjukan bahwa pasar perdana merupakan pasar modal yang memperdagangkan saham -saham atau sekuritas lainnya yang dijual untuk pertama kalinya (penawaran umum) sebelum saham tersebut dicatatkan di bursa efek

Harga saham di pasar perdana ditentukan oleh underwriter dan emiten berdasarkan analisis fundamental perusahaan yang bersangkutan. Peranan underwriter pada pasar perdana selain menentukan harga saham, juga melaksanankan penjualan saham kepada masyarakat sebagai calon pembeli.

Dari uraian tersebut menegaskan bahwa pada pasar perdana, saham yang bersangkutan untuk pertama kalinya diterbitkan emiten dan hasil penjualan saham tersebut keseluruhannya masuk sebagai modal perusahaan. Pasar perdana merupakan tempat atau sarana bagi perusahaan yang pertama kali menawarkan saham atau obligasi ke masyarakat umum, disini dikatakan tempat karena secara fisik pembeli dapat bertemu dengan penjamin emisi atau agen penjual untuk melakukan pemesanan, sedangkan dikatakan sarana karena pembeli dapat memesan melalui telepon dari rumah dan membayarnya lewat rekening.

Ciri-ciri pasar perdana :

1. Emiten menjual saham kepada masyarakat luas melalui penjamin emisi dengan harga yang telah disepakati antara emiten dan penjamin emisi seperti tertera dalam buku prospektus.

2. Pembeli tidak dipunguti biaya transaksi.

3. Pembeli belum pasti memperoleh jumlah saham sebanyak yang dipesan, apabila terjadi subscribed.

4. Investor membeli melalui penjamin emisi ataupun agen penjual yang ditunjuk.

5. Masa pesanan terbatas.

6. Penawaran melibatkan profesi seperti akuntan publik, notaris, konsultan hukum, dan perusahaan penilai.

2. Pasar Sekunder (Secondary Market) Pasar sekunder atau pasar kedua didefinisikan sebagai perdagangan saham setelah melewati masa penawaran pada pasar perdana, dimana saham dan sekuritas lain diperjual-belikan secara luas.

Harga saham dipasar sekunder ditentukan oleh permintaan dan penawaran antara pembeli dan penjual.

Besarnya permintaan dan penawaran ini dipengaruhi oleh beberapa faktor yaitu:

1. Faktor internal perusahaan, yang berhubungan dengan kebijaakan internal pada suatu perusahaan beserta kinerja yang telah dicapai.

2. Faktor eksternal perusahaan, yaitu hal-hal diluar kemampuan perusahaan/manajemen untuk mengendalikan.

Adapun ciri-ciri dari pasar sekunder adalah :

1. Harga terbentuk oleh investor (order driven) melalui perantara efek yang berdagang di bursa efek.

2. Transaksi dibebani biaya jual dan beli. 3. Pesanan dapat berjumlah tak terbatas.

4. Anggota bursa memasukkan tawaran jual/beli investor ke dalam komputer.

3. Pasar Ketiga (Third Market)

Pasar ketiga (Third Market ) adalah tempat perdagangan saham atau sekuritas lain diluar bursa (over the counter market). Bursa paralel merupakan suatu sistem perdagangan efek terorganisasi diluar bursa efek resmi, dalam bentuk

pasar sekunder yang diatur dan dilaksanakan oleh Perserikatan Perdagangan Uang dan Efek dengan diawasi dan dibina oleh BAPEPAM. Jadi dalam pasar ketiga ini tidak memiliki pusat lokasi perdagangan yang dinamakan flour trading lantai bursa.

4. Pasar Keempat (Fourth Market)

Pasar keempat (Fourth Market) merupakan bentuk perdagangan efek antar pemodal atau dengan kata lain pengalihan saham dari satu pemegang saham ke pemegang saham lainnya tanpa melalui perantara pedagang efek. Bentuk transaksi dalam perdagangan ini biasanya dilakukan dalam jumlah besar

(black sale).

Adapun yang menjadi ciri-ciri dari pasar keempat adalah :

1. Investor beli dan investor jual bertransaksi langsung lewat Electronic Communication Network (ECN).

2. Harga terbentuk dalam tawar-menawar langsung antara investor beli dan investor jual.

3. Investor menjadi anggota ECN, central custodin, dan central clearing. 4. ECN, central custodin, dan central clearing terjalin dalam satu sistem

jaringan perdagangan

2.1.3 Penawaran Umum Perdana IPO (Initial Public Offering)

Menurut (Ang 1997) Initial Public Offering merupakan kegiatan yang dilakukan perusahaan dalam rangka penawaran umum penjualan saham perdana.

Perusahaan yang membutuhkan dana dapat melakukan penerbitan surat berharga seperti saham (stock), obligasi (bond), dan sekuritas lainnya. Surat berharga yang baru dijual dapat berupa penawaran perdana ke publik (initial public offering ) atau tambahan surat berharga baru jika perusahaan sudah go public.

Menurut (Jogiyanto 2000) ada dua metode pokok dalam melakukan IPO (initial public offering ) yaitu :

1. Full Commitment atau firm commitment underwriting adalah suatu perjanjian penjamin emisi efek dimana penjamin emisi mengikatkan diri untuk menawarkan efek kepada masyarakat dan membeli sisa efek yang tidak laku terjual,

2. Best Efforts;.dalam komitmen ini, underwriter akan berusaha semaksimal mungkin menjual efek-efek emiten. Apabila ada efek yang belum habis terjual underwriter tidak wajib membelinya. Oleh karena itu mereka hanya membayar semua efek yang berhasil terjual dan mengembalikan sisanya kepada emiten.

Satu alternatif yang dapat digunakan oleh perusahaan yang membutuhkan dana yaitu dapat dilakukan dengan cara penerbitan saham baru pada masyarakat yang disebut penawaran umum (Trianingsih 2005). Menurut (Hartono 2000 ) berpendapat jika saham akan dijual untuk menambah modal, saham baru dapat dijual dengan berbagai macam cara sebagai berikut :

1. Dijual kepada pemegang saham yang sudah ada.

3. Menambah saham lewat deviden yang tidak dibagi (DevidendReinvestment Plan).

4. Dijual langsung kepada pembeli tunggal (biasanya investor institusi)secara privat.

5. Ditawarkan kepada publik.

2.1.4 Underpricing

Menurut ( Ritter 1991) Underpricing adalah harga saham pada saat IPO cenderung lebih rendah jika dibandingkan dengan harga saham di bursa efek pada hari pertama (closing price).Istilah underpricing digunakan untuk menggambarkan perbedaan harga antara harga penawaran saham di pasar primer dan harga saham di pasar sekunder pada hari pertama (Beatty 1989).

Ada kecenderungan bahwa harga penawaran di pasar perdana selalu lebih rendah dibandingkan dengan harga penutupan pada hari pertama diperdagangkan di pasar sekunder. Sedangkan overpricing yang disebut juga underpricing negatif, merupakan kondisi dimana harga penawaran perdana lebih tinggi daripada harga penutupan hari pertama di pasar sekunder.

Underpricing adalah suatu keadaan dimana harga saham pada saat penawaran perdana lebih rendah dibandingkan ketika diperdagangkan di pasar sekunder. Penentuan harga saham pada saat penawaran umum ke publik, dilakukan berdasarkan kesepakatan antara perusahaan penerbit (emiten) dan

underwriter. Sedangkan harga saham yang terjadi di pasar sekunder merupakan hasil mekanisme pasar yaitu hasil dari mekanisme penawaran dan permintaan.

Menurut (Jogiyanto 2008) menjelaskan bahwa underpricing perusahaan yang IPO merupakan perbedaan antara harga penawaran perdana dengan harga penutupan saham perusahaan IPO di pasar sekunder pada hari pertama.” Kecenderungan underpricing terjadi hampir di setiap negara, yang membedakannya hanyalah berapa besar tingkat underpricing yang terjadi.

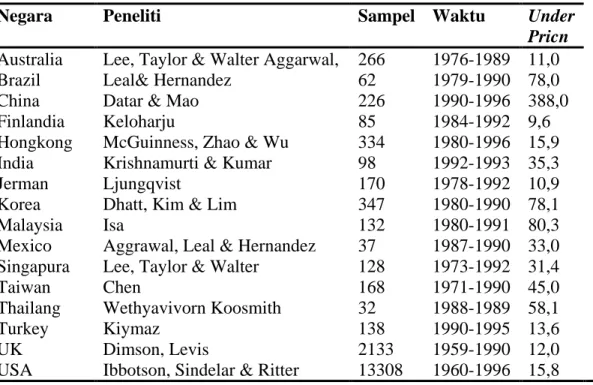

Berikut ini adalah beberapa peneliti dari luar negeri yang pernah meneliti tentang fenomena underpricing (Yolana & Martani 2005).

Tabel 2.1 Fenomena Undepricing di Berbagai Negara

Negara Peneliti Sampel Waktu Under

Pricn Australia Brazil China Finlandia Hongkong India Jerman Korea Malaysia Mexico Singapura Taiwan Thailang Turkey UK USA

Lee, Taylor & Walter Aggarwal, Leal& Hernandez

Datar & Mao Keloharju

McGuinness, Zhao & Wu Krishnamurti & Kumar Ljungqvist

Dhatt, Kim & Lim Isa

Aggrawal, Leal & Hernandez Lee, Taylor & Walter

Chen

Wethyavivorn Koosmith Kiymaz

Dimson, Levis

Ibbotson, Sindelar & Ritter

266 62 226 85 334 98 170 347 132 37 128 168 32 138 2133 13308 1976-1989 1979-1990 1990-1996 1984-1992 1980-1996 1992-1993 1978-1992 1980-1990 1980-1991 1987-1990 1973-1992 1971-1990 1988-1989 1990-1995 1959-1990 1960-1996 11,0 78,0 388,0 9,6 15,9 35,3 10,9 78,1 80,3 33,0 31,4 45,0 58,1 13,6 12,0 15,8

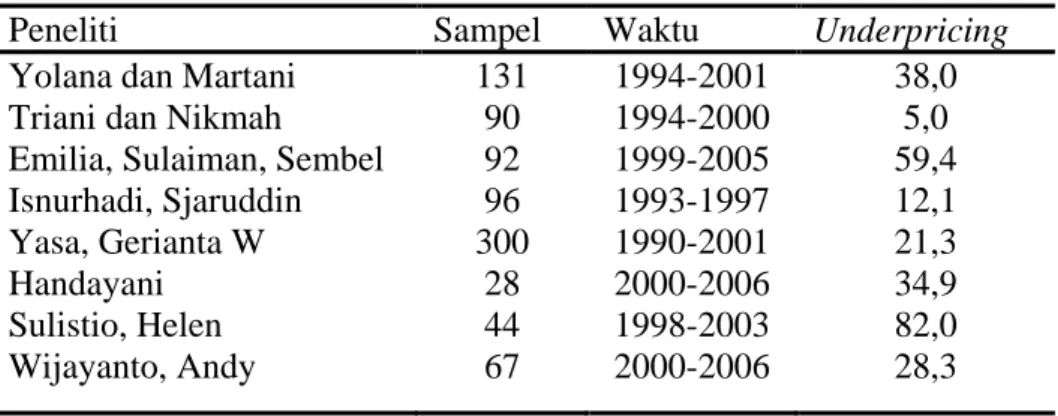

Di indonesia fenomena underpricing juga telah banyak dilakukan (Yolana & Martani 2005). seperti terlihat pada tabel 2.2 berikut ini

Tabel 2.2. Fenomena underpricing di Indonesia

Peneliti Sampel Waktu Underpricing

Yolana dan Martani Triani dan Nikmah

Emilia, Sulaiman, Sembel Isnurhadi, Sjaruddin Yasa, Gerianta W Handayani Sulistio, Helen Wijayanto, Andy 131 90 92 96 300 28 44 67 1994-2001 1994-2000 1999-2005 1993-1997 1990-2001 2000-2006 1998-2003 2000-2006 38,0 5,0 59,4 12,1 21,3 34,9 82,0 28,3

Berdasarkan uraian dari beberapa hasil penelitian baik di dalam maupun di luar negeri menunjukkan bahwa fenomena underpricing memang terjadi pada kurun waktu yang diteliti oleh masing peneliti dengan tingkat underpricing yang berbeda-beda. Oleh karena itu fenomena underpricing merupakan hal yang menarik untuk diteliti , karena penelitian ini berusaha menjelaaskan terjadinya anomali IPO dengan mengaitkannya dengan faktor-faktor yang diduga mempengaruhi fenomena underpricing.

2.1.5 Teori Underpricing

Teori-Teori yang Menjelaskan tentang Underpricing a. Asimetri Informasi

Beberapa literatur menjelaskan terjadinya underpricing karena adanya asimetri informasi yang menjelaskan perbedaan informasi yang dimiliki oleh pihak-pihak yang terlibat dalam penawaran saham perdana yaitu emiten, underwriter (penjamin emisi), dan masyarakat pemodal. Model (Baron 1982) sebagaimana

dikutip oleh (Daljono 2000), menganggap underwriter memiliki informasi lebih tentang pasar modal, sedangkan emiten merupakan pihak yang tidak memiliki informasi pasar modal. Sedangkan dalam (Ernyan dan Husnan 2002) menawarkan hipotesis Asimetri Informasi yang menjelaskan perbedaan informasi yang dimiliki oleh pihak-pihak yang terlibat dalam penawaran perdana, yaitu emiten, penjamin emisi, dan masyarakat pemodal. Penjamin emisi (underwriter) memiliki informasi tentang pasar yang lebih lengkap daripada emiten sedangkan terhadap calon investor, penjamin emisi memiliki informasi yang lebih lengkap tentang kondisi emiten.

Underwriter memanfaatkan informasi yang dimilikinya untuk membuat kesepakatan harga IPO yang optimal baginya, yaitu harga yang memperkecil informasi, maka emiten menerima harga yang murah bagi penawaran sahamnya.

Semakin besar ketidakpastian emiten tentang kewajaran harga sahamnya, maka lebih besar permintaan terhadap jasa underwriter menawarkan harga perdanan sahamnya dibawah harga keseimbangan (ekuilibrium). Dengan demikian akan menyebabkan tingkat underpricing semakin tinggi. .Menurut (Beatty and Ritter 1986) dalam (Daljono 2000), mengungkapkan bahwa untuk mengurangi adanya asimetri informasi maka perusahaan yang akan go public menerbitkan buku prospektus yang berisi berbagai informasi perusahaan yang lengkap .

Hipotesis lain yang digunakan untuk menjelaskan fenomena underpricing dikemukakan oleh (Ernyan dan Husnan 2002), yaitu signalling hypothesis. dalam konteks ini underpricing merupakan suatu fenomena ekuilibrium yang berfungsi sebagai sinyal kepada para investor bahwa kondisi perusahaan cukup baik atau mempunyai prospek yang bagus.

Menurut (Sumarso 2003), juga menyatakan bahwa perusahaan yang berkualitas baik dengan sengaja akan memberikan sinyal pada pasar, dengan demikian pasar diharapkan dapat membedakan perusahaan yang berkualitas baik dan berkualitas buruk. Oleh karena itu, issuer dan underwriter dengan sengaja akan memberikan sinyal pada pasar. Underpricing beserta sinyal yang lain (reputasi underwriter, auditor, return on equity) merupakan sinyal positif yang berusaha diberikan oleh issuer guna menunjukan kualitas perusahaan saat IPO. c. Litigation Risk

Menurut (Ernyan dan Husnan 2002), mengutip regulation hypothesis menjelaskan bahwa peraturan pemerintah yang diberikan dilakukan dimaksudkan untuk mengurangi asimetri informasi antara pihak manajemen dengan pihak luar termasuk para calon pembeli.

2.1.6 Faktor-Faktor Yang Mempengaruhi Underpricing 2.1.6.1 Reputasi Underwriter

Reputasi underwriter cenderung menjadi bahan pertimbangan bagi investor dalam melakukan investasi. Hal ini disebabkan karena underwriter yang

yang memiliki reputasi tinggi akan mengurangi resiko yang tidak dapat diungkapkan oleh informasi prospektus dan menandakan bahwa informasi privat dari emiten mengenai prospek perusahaan di masa mendatang tidak menyesatkan ( Kim et al 1993).

Menurut (Sitompul 2004) underwriter setidaknya harus memiliki beberapa keahlian antara lain:

1. Pengalaman dalam pemasaran, hal ini diperlukan dalam menyusun struktur penawaran dan membentuk sindikasi dengan penjamin emisi dan para broker (agen penjualan) untuk mendukung penawaran efek perusahaan setelah proses pendaftaran.

2. Pengalaman yang luas, underwriter diharuskan mempunyai pengetahuan yang luas tentang kondisi pasar dan berbagai tipe investor (pemodal). 3. Berpengalaman dalam penetepan harga penawaran efek, dengan demikian

dapat membuat perusahaan menjadi kelihatan menarik (attractive) dan juga menghasilkan keuntungan yang cukup bagi investor.

4. Kemampuan memberikan dukungan, underwriter yang baik harus mempunyai kemampuan untuk membantu perusahaan dalam penawaran efek selanjutnya.

5. Memiliki bagian riset dan pengembangan dengan ruang lingkup kerjanya dan membantu perusahaan untuk menganalisis perusahaan kliennya, pesaing, pasar, dan juga perekonomian secara makro dan mikro.

Fungsi underwriter pada IPO yaitu menjamin terjualnya saham sesuai dengan tipe penjaminan yang disepakati dan menentukan harga penawaran yang tepat bersama-sama dengan emiten. Mereka juga memberi nasehat tentang hal-hal yang perlu diperhatikan emiten serta bagaimana dan kapan saat yang tepat melakukan

penawaran. (Ang1997). Underwriter dinilai berdasarkan kemampuannya untuk

memberikan penawaran dengan initial return yang tinggi bagi para investor.

Underwriter dengan reputasi tinggi lebih memiliki kepercayaan diri terhadap kesuksesan penawaran saham yang diserap oleh pasar. Dengan demikian ada

kecenderungan mereka menetapkan diskon rendah dan akibatnya underpricing pun

rendah (Beatty 1989 ).

2.1.6.2 Reputasi Auditor

Auditor, atau yang disebut juga akuntan, merupakan salah satu profesi penunjang pasar modal yang bertujuan untuk memberikan beberapa pendapat atas kewajaran laporan keuangan perusahaan yang akan go public menurut (Ang 1997). Adapun beberapa peran auditor antara lain adalah menentukan apakah sebuah perusahaan layak go public atau tidak, karena sesuai dengan salah satu ketentuan yang diberikan BEI (Bursa Efek Indonesia ) yang menyatakan bahwa laporan keuangan perusahaan yang akan go public harus wajar tanpa pengecualian. Oleh karena itu, bisa atau tidaknya perusahaan listing di pasar modal (Bursa Efek ) salah satunya ditentukan pendapat auditor.

Auditor yang mempunyai reputasi yang tinggi, akan mempertahankan reputasinya dengan memberikan kualitas yang baik terhadap hasil auditannya. Dengan menggunakan jasa auditor yang profesional akan mengurangi kesempatan emiten untuk berlaku curang dalam menyajikan informasi yang kurang akurat sehingga penggunaan auditor yang profesional dapat digunakan sebagai petunjuk kualitas perusahaan emiten

2.1.6.3 Return On Equity (ROE)

ROE merupakan rasio yang memberikan informasi kepada investor tentang seberapa besar tingkat pengembalian modal dari perusahaan yang berasal dari kinerja perusahaan dalam memperoleh laba. Semakin besar nilai ROE, maka tingkat pengembalian yang diharapkan investor akan semakin besar pula menurut (Martini dan Yolana 2005).

2.1.6.4 Ukuran Perusahaan

Ukuran perusahaan dapat dijadikan sebagai penilaian terhadap tingkat ketidakpastian saham. Perusahaan yang berskala besar cenderung lebih dikenal oleh masyarakat, sehingga informasi mengenai prospek perusahaan berskala besar lebih mudah diperoleh investor daripada perusahaan berskala kecil. Tingkat ketidakpastian yang akan dihadapi oleh calon investor mengenai masa depan perusahaan emiten dapat diperkecil apabila informasi yang diperolehnya banyak menurut (Ardiansyah 2004)

Proporsi saham yang ditawarkan dapat digunakan sebagai penilaian terhadap faktor ketidakpastian yang akan diterima oleh investor. Proporsi dari saham yang ditahan dari pemegang saham lama dapat menunjukan aliran informasi dari saham emiten ke calon investor. Semakin besar proporsi saham yang dipegang oleh pemegang saham lama semakin banyak informasi privat yang dimiliki oleh pemegang saham lama. Investor lama mengeluarkan biaya untuk mendapatkan informasi guna pengambilan keputusan apakah akan membeli saham atau tidak. Sehingga kompensasinya adalah pengeluaran biaya oleh investor sehingga investor mengharapkan mendapat tingkat Initial Return yang tinggi

2.1.6.6 Jenis Industri

Jenis industri digunakan sebagai variabel independen bertujuan untuk melihat apakah underpricing terjadi pada hampir semua jenis industri yang IPO atau hanya pada jenis industri tertentu saja dan apakah terdapat perbedaan signifikan dalam tingkat underpricingnya. Menurut (Yolana dan Martani 2005), variabel jenis industri mungkin saja mempengaruhi underpricing karena tiap industri memiliki risiko dan tingkat ketidakpastian yang berbeda sehingga dapat mempengaruhi investor dalam mengambil keputusan berinvestasi. Risiko untuk setiap jenis industri berbeda karena adanya perbedaan karakteristik. Perbedaan risiko ini menyebabkan tingkat keuntungan yang diharapkan oleh investor untuk setiap sektor industri juga berbeda sehingga tingkat underpricing juga mungkin akan berbeda.

2.1.6.7 Financial Leverage

Menurut (Tambunan 2007). Financial leverage menunjukkan kemampuan perusahaan dalam membayar hutangnya dengan equity yang dimilikinya.Menurut (Kim et al.1993), financial leverage menunjukkan risiko suatu perusahaan dan kondisi ketidakpastian. Apabila financial leverage tinggi, berarti risiko suatu perusahaan tinggi sehingga para investor akan mempertimbangkan hal ini dalam melakukan keputusan investasi (Trisnawati 1998). Semakin besar financial leverage suatu perusahaan, akan menimbulkan ketidakpastian harga saham perdana yang besar pula, yang pada akhirnya akan mempengaruhi underpricing 2. 2 Review Peneliti Terdahulu (Theoretical Mapping)

Tabel 2.1 Review Penelitian Terdahulu ( Theoretical Mapping ) No Nama Peneliti Judul penelitian Variabel Yang Digunakan Hasil 1. Trisnawati 1(1999) Pengaruh Informasi Prospektus Pada Return Saham di Pasar Perdana. Underpricing(Y) Reputasi auditor (X1) Reputasi penjamin emisi (X2) Umur perusahaan (X3) % aham yang ditawarkan (X4) ROA (X5) Financial L everage(X6 ) Tdkberpengaruh Tdkberpengaruh Signifikan (+) Tdkberpengaruh Tdkberpengaruh Signifikan (+) 2. Daljono (2000) Analisis Faktor-Faktor yang Mempengaruhi Initial Return Saham yamg Listing di BEJ Tahun 1990-1997 Underpricing (Y) Reputasi auditor (X1) Reputasi underwriter (X2) Umur perusahaan (X3) Saham yang ditawarkan (X4) ROA (X5) Financial leverage Tdkberpengaruh Signifikan (+) Tdkberpengaruh Tdkberpengaruh Tdkberpengaruh

Solvability Ratio (X7) Tdkberpengaruh 3. Rosyati dan Sabeni (2002) Analisis Faktor-Faktor yang Mempengaruhi Underpricing Saham pada Perusahaan Go Public di Bursa Efek Jakarta (Tahun 1997-2000 Underpricing (Y) Umur perusahaan (X1) Reputasi auditor (X2) Reputasi penjamin emisi (X3) Signifikan (-) Tdkberpengaruh Signifikan (-) 4. Gerianta (2008) Penyebab Underpricing Pada Penawaran Saham Perdana di Bursa Efek Indonesia. Underpricing (Y) Reputasi auditor (X1) Reputasi underwriter(X2) Umur perusahaan (X3) % Saham yang ditawarkan (X4) ROA (X5) Financial Leverage (X6) Solvability ratio (X7) Ukuran perusahaan (X8) Kepemilikan pemerintah (X9) Tdkberpengaruh Signifikan (-) Tdkberpengaruh Tdkberpengaruh Signifikan (-) Tdkberpengaruh Tdkberpengaruh Tdkberpengaruh Tdkberpengaruh 5. Wijayanto (2009) analisis pengaruh ROA, EPS, leverage,procee d terhadap initial return (studi terhadap perusahaan non keuangan yang melakukan IPO di BEI periode tahun 2000-2006) Underpricing (Y) ROA(X1) EarningPerShare Ukuran penawaran (X3) Leverage(X2) Tdkberpengaruh Signifikan (+) Tdkberpengaruh

6. Dwi Agustin dan Purwanti (2010) AnalisisFaktor-FaktorYangMe mpengaruhiTin gkat adaPenawaran Perdana DiBursa Efek IndonesiaTahun 2005-2010 Underpricing (Y) Reputasi Underwriter(X1) Kepemilikan (X2) Ukuran Perusahaan(X3) Umur Perusahaan (X4) Tdkberpengaruh Signifikan( +) Signifikan (+) Tdkerpengaruh 7. Natali Yustisia dan Mailana Roza (2012) Faktor Faktor yang mempengaruhi Tingkat Underpricing Saham Perdana Pada Perusahaan Non Keuangan Go Public Underpricing (Y) Reputasi Penjamun Emisi(X1) Reputasi Auditor(X2) ROE(X3) Ukuran Perusahaan (X4) Persentase Saham (X5) Signifikan (+) Tdkberpengaruh Tdkberpengaruh Tdkberpengaruh Tdkberpengaruh