7 BAB II

TINJAUAN PUSTAKA

2.1 Pasar Modal

Pasar modal merupakan lembaga perantara (intermediaries) yang berperan penting dalam menunjang perekonomian karena pasar modal dapat menghubungkan pihak yang membutuhkan dana dengan pihak yang kelebihan dana. Pasar modal dapat diartikan sebagai tempat untuk memperjualbelikan sekuritas yang memiliki umur lebih dari satu tahun. Tempat terjadinya transaksi jual beli sekuritas disebut bursa efek. Situmorang (2008:3) menyatakan bahwa secara teoritis pasar modal didefenisikan sebagai perdagangan instrumen keuangan (sekuritas) jangka panjang, baik dalam bentuk modal sendiri (stocks) maupun hutang (bonds), baik yang diterbitkan oleh pemerintah maupun oleh perusahaan swasta.

2.2 Instrumen Pasar Modal

Objek yang menjadi instrumen dalam kegiatan jual beli di pasar modal adalah berupa surat-surat berharga yang disebut efek. Menurut Tandelilin (2001:39), jenis sekuritas yang diperdagangkan di bursa efek adalah:

a. Saham biasa b. Saham preferen c. Obligasi

8 f. Waran

g. Reksadana.

Saham merupakan surat beukti bahwa kepemimpinan atas aset-aset perusahaan yang menerbitkan saham. Saham adalah tanda penyertaan modal pada suatu perusahaan perseroan terbatas dengan manfaat yang dapat diperoleh berupa: a. Dividen, yaitu bagian dari keuntungan perusahaan yang dibagikan kepada pemilik

b. Capital gain, adalah keuntungan yang diperoleh dari selisih jual dengan habelinya

c. Manfaat non finansial antara lain berupa konsekuensi atas kepemilikan saham berupa kekuasaan, kebanggaan, dan khususnya hak suara dalam menentukan jalannya perusahaan.

2.3 Analisis Rasio

Analisis rasio merupakan salah satu alat penting yang digunakan dalam menganalisis laporan keuangan. Untuk melakukan analisis rasio ini, dihitung rasio keuangan menggunakan laporan keuangan perusahaan.

9 2.3.1 Return On Assets (ROA)

Return On Asset (ROA) digunakan untuk mengukur kemampuan

manajemen dalam mengelola aktivanya sehingga menghasilkan pendapatan. ROA mengukur efektivitas dalam menghasilkan laba melalui aktiva perusahaan.

Rumus : ROA = Laba bersih x 100% Total Aktiva

2.3.2 Return On Equity (ROE)

Return On Equity (ROE) atau sering disebut dengan rentabilitas modal

sendiri dimaksudkan untuk mengukur seberapa banyak keuntungan yang menjadi hak pemilik modal sendiri (Harjito, 2001:60).

ROE membandingkan laba bersih setelah pajak dengan ekuitas. Dimana rasio ini menunjukkan kemampuan untuk menghasilkan laba berdasarkan ekuitas pemegang saham. Return On Equity (ROE) digunakan untuk mengukur kemampuan manajemen dalam mengelolah modal yang tersedia untuk memperoleh net income.

Brigham dan Daves (2004 : 20) mengemukakan bahwa ultimately, the most important, or ‘bottom line’, accounting ratio is the ratio of net income to

common equity, which measure the return on common equity (ROE). Stockholder

invest to get a return on their money, and those ratio tells how well they are doing

in an accounting sense. Rasio keuangan yang paling penting adalah rasio yang

10 baik perusahaan dapat memberikan keuntungan bagi para pemegang saham secara akuntansi.

The return on equity (ROE) ratio measure the average return on firm’s

capital contribution from its owner (for a corporation, that means the the

contributions of common stockholders). Its indicates how many dollars of income

were produced for each dollar invested the common stockholders, Gallagher dan

Andrew (2003 : 102). Semakin tinggi ROE menggambarkan semakin baik manajemen perusahaan karena pasar modal yang dikelola dapat menghasilkan pendapatan yang optimal.

Rumus : ROE = Laba Bersih x 100% Ekuitas

2.3.3 Debt to Equity Ratio (DER)

Rasio DER dipergunakan untuk mengukur tingkat penggunaan utang terhadap total shareholder equity yang dimiliki perusahaan. Semakin tinggi DER menunjukkan tingginya ketergantungan permodalan perusahaan terhadap pihak luar sehingga beban perusahaan juga semakin berat. Tentunya hal ini akan mengurangi hak pemegang saham (dalam bentuk dividen). Tingginya DER selanjutnya akan mempengaruhi minat investor terhadap saham perusahaan tertentu, karena investor pasti lebih tertarik pada saham yang tidak menanggung terlalu banyak beban hutang. Dengan kata lain, DER berpengaruh terhadap kinerja perusahaan.

11 2.4 Saham

Saham (stock atau share) dapat didefinisikan sebagai tanda penyertaan atau pemilikan seseorang atau badan hukum dalam suatu perusahaan atau perseroan terbatas. Saham berwujud selembar kertas yang menerangkan bahwa pemilik kertas adalah pemilik perusahaan yang menerbitkan surat berharga tersebut. Porsi kepemilikan ditentukan oleh seberapa besar penyertaan yang ditanamkan di perusahaan tersebut. Saham memberikan indikasi kepemilikan atas perusahaan, sehingga para pemegang saham berhak menentukan arah kebijaksanaan perusahaan lewat Rapat Umum Pemegang Saham (RUPS). Para pemegang saham juga berhak memperoleh dividen yang dibagikan oleh perusahaan. Sebaliknya, pemegang saham pun turut menanggung resiko sebesar saham yang dimiliki apabila perusahaan tersebut bangkrut.

Menurut Brealey, Myers dan Marcus (2007 : 160) mengemukakan bahwa saham biasa merupakan investasi yang beresiko. Bisa dipahami investor tidak senang jika terikat pada perusahaan tertentu selamanya. Maka perusahaan besar biasanya mengatur saham mereka terdaftar pada bursa saham yang memungkinkan investor memperdagangkan saham yang ada di antara sesama mereka.

A. Jenis Saham

1) Dari segi peralihan

• Saham atas tunjuk (bearer stocks) Merupakan saham yang tidak

12 tersebut. Saham jenis ini mudah untuk dialihkan atau dijual kepada pihak lainnya.

• Saham atas nama (registered stocks)

Di dalam saham tertulis nama pemilik saham tersebut dan untuk dialihkan kepada pihak lain diperlukan syarat dan prosedur tertentu.

2) Dari segi hak tagih

• Saham biasa (common stocks)

Bagi pemilik saham ini hak untuk memperoleh dividend akan didahulukan lebih dulu kepada saham preferen. Begitu pula dengan hak terhadap harta apabila perusahaan dilikuidasi.

B. Keuntungan dan Kerugian Saham

Pada dasarnya ada dua keuntungan yang diperoleh pemodal dengan membeli atau memiliki saham:

1) Devidend, yaitu pembagian keuntungan yang diberikan perusahaan penerbit saham tersebut atas keuntungan yang dihasilkan perusahaan.

2) Capital gain, yaitu selisih antara harga beli dan harga jual. Umumnya pemodal dengan orientasi jangka pendek mengejar keuntungan melalui capital gain, Tetapi ada juga beberapa resiko yang akan dihadapi pemodalan dengan

kepemilikan saham, yaitu : 1)Tidak mendapat dividend

13 dividend jika mengalami kerugian. Potensi keuntungan investor untuk

mendapatkan dividend ditentukan oleh kinerja perusahaan tersebut. 2) Capital loss

Dalam aktivitas perdagangan saham tidak selalu investor mendapatkan capital gain atau keuntungan atas saham yang dijual. Ada kalanya investor

harus menjual saham dengan harga jual rendah dari harga beli, dinamakan capital loss. Dalam jual beli saham, terkadang untuk menghindari potensi

kerugian yang membesar seiring menurunnya harga saham maka investor rela menjual saham dengan harga rendah (cut loss).

C. Saham di-delist dari bursa (delisting)

Suatu saham perusahaan di-delist dari bursa umumnya karena kinerja yang buruk, misalnya dalam kurun waktu tertentu tidak pernah diperdagangkan, mengalami kerugian beberapa tahun, tidak membagikan dividend secara berturut-turut selama beberapa tahun dan berbagai kondisi lainnya sesuai dengan peraturan pencatatan dibursa efek pada umumnya.

2.5 Harga Saham

14 a. Hubungan Penilaian Harga Saham dengan Keputusan Investasi Saham

Investasi saham mencerminkan nilai perusahaan yang dapat dilihat pada nilai kekayaan bersih adalah total aktiva dikurangi total hutang. Nilai niminal saham adalah jumlah yang tertera di atas lembar saham. Dalam proses penilaian saham perlu dibedakan antara nilai (value) dengan harga (price). Nilai adalah nilai intrinsik yang merupakan nilai nyata (true value) suatu saham yang ditentukan oleh beberapa faktor fundamental perusahaan, nilai intrinsik juga berarti nilai yang tercermin pada fakta, seperti aktiva, pendapatan, deviden prospek yang cerah, termasuk juga aspek manajemen.

b. Pendekatan Penilaian Harga Saham

15 perhitungan harga saham yang seharusnya (nilai intrinsik), selanjutnya diikuti dengan berbagai model untuk penerapannya.

c. Analisis Fundamental

Analisis fundamental merupakan teknik analisis saham dengan menggunakan data historis, terutama data keuangan (misalnya laba, pembagian dividen, penjualan, dll) untuk menilai jenis saham tertentu. Secara singkat analisis fundamental bertitik tolak pada anggapan setiap investor adalah rasional. Oleh karena itu, para fundamental mempelajari hubungan antara harga saham yang memiliki nilai intrinsik yang akan diestimasi oleh investor. Hasil estimasi nilai intrinsik kemudian dibandingkan dengan harga pasar sekarang yang terjadi. Perbandingan yang dilakukan akan menunjukkan bahwa harga saham turun atau naik. Nilai pasar lebih kecil dari pada nilai intrinsik menunjukkan bahwa harga saham dijual dengan harga yang lebih rendah (under value), karena investor membayar saham tersebut lebih kecil dari harga yang seharusnya dibayar. Sebaliknya nilai pasar yang lebih besar dari nilai intrinsiknya menunjukkan bahwa saham tersebut dijual dengan harga pasar yang lebih mahal (over value).

16 2) Analisis Teknikal

Analisis teknikal adalah analisis pasar atau sekuritas yang memusatkan perhatian pada indeks saham, harga atau statistik pasar lainnya dalam menemukan pola yang mungkin dapat memprediksikan gambaran yang telah dibuat atau analisis yang menganggap bahwa saham adalah komuditas perdagangagan yang pada gilirinnya, permintaan dan penawarannya merupakan manifesto kondisi psikologis dari pemodal Kamarudin, Ahmad ( 2004 : 79 ).

2.6 Faktor-Faktor yang Mempengaruhi Harga Saham

(Arifin, 2004:116) mengatakan bahwa ”faktor yang menentukan perubahan harga saham yaitu kondisi fundamental emiten, permintaan dan penawaran, tingkat suku bunga, valuta asing, dana asing, indeks harga saham gabungan, dan rumors.” Berdasarkan pernyataan di atas maka dapat ditarik kesimpulan yaitu faktor-faktor yang menentukan perubahan harga saham sangat beragam.

Terdapat berbagai faktor yang dapat mempengaruhi harga saham, antara lain : 1) Faktor fundamental perusahaan

17 2) Pasar

Hukum permintaan dan penawaran mempengaruhi harga saham. Apabila permintaan terhadap saham meningkat, maka harga saham akan naik. Sebaliknya, penurunan terhadap permintaan saham akan menurunkan harga saham. Transaksi jual-beli inilah yang mempengaruhi fluktasi harga saham

3) Tingkat suku bunga

Perubahan suku bunga akan mempengaruhi harga saham secara terbalik, cateris paribus artinya adalah jika perunahan suku bunga meningkat, maka harga

saham akan turun, cateris paribus. Demikian pula sebaliknya, jika suku bunga turun, harga saham naik.

4) Indeks harga saham

Kenaikan Indeks Harga Saham Gabungan (IHSG) sepanjang waktu tertentu menunjukkan kondisi investasi dan perekonomian negara dalam keadaan baik. Sebaliknya, jika mengalami penurunan berarti iklim investasi sedang memburuk. Kondisi demikian akan mempengaruhi fluktasi harga saham dipasar modal

5) News and rumors

18 yang akurat mengenai harga saham. Nilai intrinsik suatu saham didasarkan atas pendapatan suatu saham yang dibayarkan dalam bentuk devidend income.

Perubahan pembagian merupakan isyarat perubahan pendapatan. Perusahaan akan menaikkan pembagian ketika manajemen percaya bahwa pendapatan telah meningkat secara permanen dengan demikian dapat dijelaskan bahwa pendapatan perusahaan naik maka perusahaan diharapkan membayar deviden lebih besar sebagai sinyal tentang prediksi membaiknya nilai perusahaan.

19 fundamental yaitu kemampuan manajemen perusahaan, prospek perusahaan, prospek pemasukan, perkembangan teknologi, kemampuan menghasilkan keuntungan, manfaat terhadap perekonomian nasional, kebijakan pemerintah, hak-hak investor.

Informasi yang bersifat teknis misalnya perkembangan kurs, keadaan pasar, volume, frekuensi transaksi dan kekuatan pasar. Informasi yang berhubungan dengan kondisi sosial, ekonomi, politik misalnya terdiri dari tingkat inflasi, kebijakan moneter, neraca pembayaran dan APBN, kondisi ekonomi dan kondisi politik. Investor yang bijak senantiasa tidak terpaku hanya satu informasi saja, hal ini dikarenakan bahwa harga saham dapat berfluktasi karena faktor psikologis tetapi dasar dan titik awal suatu penilaian tetap pada kinerja perusahaan. Berarti dalam penilaian saham, investor perlu melihat kedua faktor tersebut, yaitu faktor psikologi dan performa perusahaan (Lubis, 2008 : 123) 2.7 Analisis Laporan Keuangan

Analisis laporan keuangan melibatkan penggunaan laporan keuangan, terutama neraca dan laporan laba rugi karena laporan keuangan menyajikan informasi mengenai suatu perusahaan. Informasi kinerja terutama disediakan dalam laporan laba rugi. Analisis laporan keuangan (financial statement analysis) adalah aplikasi dari alat dan teknik analitis untuk laporan keuangan bertujuan umum dan data-data yang berkaitan untuk menghasilkan estimasi dan kesimpulan yang bermanfaat dalam analisis bisnis (Wild, 2005: 3).

20 ikhtisar pendapatan dan beban selama periode waktu tertentu, misalnya setahun. (Wild 2005:16) menyatakan bahwa analisis keuangan (financial analysis) merupakan penggunaan laporan keuangan untuk menganalisis posisi dan kinerja keuangan perusahaan untuk menilai kinerja laporan keuangan dimasa depan.

Laporan keuangan merupakan bagian dari proses pelaporan keuangan yang lengkap biasanya meliputi neraca, laporan laba rugi, laporan perubahan posisi keuangan (yang dapat disajikan dalam berbagai cara misalnya sebagai laporan arus kas atau laporan arus dana), catatan dan laporan lain serta materi penjelasan yang merupakan bagian integral dari laporan keuangan. Di samping itu juga termasuk skedul dan informasi keuangan segmen industri dan geografis serta pengungkapan pengaruh perubahan harga.

Analisis laporan keuangan yang banyak digunakan adalah analisis tentang rasio keuangan. Berdasarkan sumber analisis, rasio keuangan dibedakan :

a. Perbandingan internal, yaitu membandingkan rasio pada saat ini denganrasio pada masa lalu dan masa yang akan datang dalam perusahaan yang sama.

b. Perbandingan eksternal dan membandingkan rasio perusahaan dengan perusahaan sejenis atau dengan rata-rata industri pada saat yang sama. Secara garis besar ada 4 (empat) jenis rasio yang dapat digunakan untuk menilai kinerja keuangan perusahaan yaitu :

21 memenuhi kewajiban-kewajiban keuangannya yang harus segera dipenuhi atau kewajiban jangka pendek. Rasio yang bisa digunakan untuk mengukur likuiditas, yaitu current ratio, quick ratio, cash ratio dan net working capital.

b. Rasio aktivitas (activity ratio) atau dikenal juga sebagai rasio efisiensi, yaitu rasio yang mengukur efesiensi perusahaan dalam menggunakan aset-asetnya. Rasio aktivitas yang umum digunakan adalah average collection periode, inventory turn over, fixed asset turnover, total asset turnover dan

working capital turnover.

c. Rasio leverage finansial (financial leverage ratio), yaitu rasio yang mengukir seberapa banyak perusahaan menggunakan dana dari hutang (pinjaman). Rasio yang umum dipakai antara lain debt ratio, debt to equity ratio dan time interest earned ratio dll.

d. Rasio keuntungan (profitability ratio) atau rentabilitas, yaitu rasio yang menunjukkan kemampuan perusahaan untuk memperoleh keuntungan dari penggunaan modalnya. Rasio profitabilitas yang sering digunakan, yaitu gross profit margin, operating profit margin, net profit margin, return on

invesment dan return on equity.

2.8 Penelitian Terdahulu

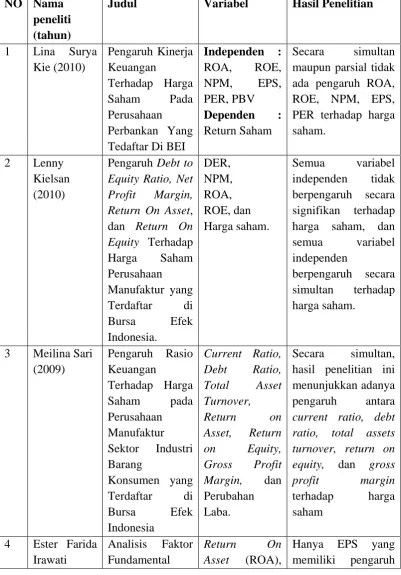

22 Tabel 2.1

Tinjauan Penelitian Terdahulu NO Nama

peneliti (tahun)

Judul Variabel Hasil Penelitian

1 Lina Surya Kie (2010) Pengaruh Kinerja Keuangan Terhadap Harga Saham Pada Perusahaan Perbankan Yang Tedaftar Di BEI

Independen : ROA, ROE, NPM, EPS, PER, PBV Dependen : Return Saham Secara simultan maupun parsial tidak ada pengaruh ROA, ROE, NPM, EPS, PER terhadap harga saham.

2 Lenny Kielsan (2010)

Pengaruh Debt to Equity Ratio, Net Profit Margin, Return On Asset, dan Return On Equity Terhadap Harga Saham Perusahaan Manufaktur yang Terdaftar di Bursa Efek Indonesia. DER, NPM, ROA, ROE, dan Harga saham. Semua variabel independen tidak berpengaruh secara signifikan terhadap harga saham, dan semua variabel independen

berpengaruh secara simultan terhadap harga saham.

3 Meilina Sari (2009)

Pengaruh Rasio Keuangan

Terhadap Harga Saham pada Perusahaan Manufaktur Sektor Industri Barang Konsumen yang Terdaftar di Bursa Efek Indonesia Current Ratio, Debt Ratio, Total Asset Turnover, Return on Asset, Return on Equity, Gross Profit

Margin, dan

Perubahan Laba.

Secara simultan, hasil penelitian ini menunjukkan adanya pengaruh antara current ratio, debt ratio, total assets turnover, return on equity, dan gross

profit margin terhadap harga saham

4 Ester Farida Irawati

Analisis Faktor Fundamental

Return On Asset (ROA),

23 Harianja (2005) Terhadap Harga Saham Dengan Menggunakan Rasio Profitabilitas Pada Industri Properti Di Bursa Efek Indonesia

Return On Equity (ROE), Basic Earning Power (BEP), Earning Per Share (EPS), dan harga saham

yang signifikan terhadap harga saham, dan semua variabel independen berpengaruh secara simultan terhadap harga saham.

5 Noer Sasongko dan Nita Wulandari (2003) Pengaruh EVA dan Rasio-Rasio Profitabilitas Terhadap Harga Saham ROA, ROE, ROS,EPS, BEP, dan Harga saham

Hanya EPS yang memiliki pengaruh yang signifikan terhadap harga saham.

2.9 Kerangka Konseptual dan Hipotesis 2.9.1 Kerangka Konseptual

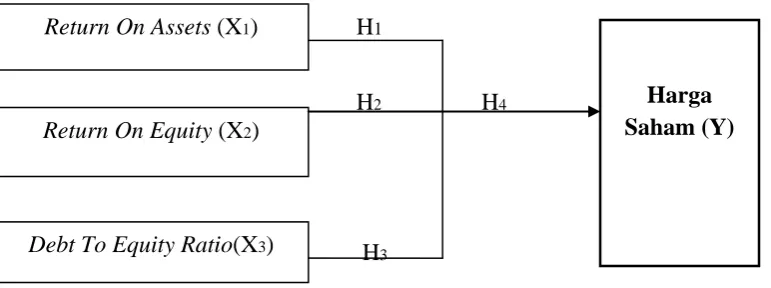

Kerangka konseptual adalah suatu model yang menerangkan bagaimana hubungan suatu teori dengan faktor-faktor yang penting yang telah diketahui dalam suatu masalah tertentu. Kerangka konseptual akan menghubungkan antara variabel-variabel penelitian, yaitu variabel dependen dan variabel independen. Kerangka konseptual merupakan sintesa atau ekstrapolasi dari tinjauan teori dan penelitian terdahulu yang mencerminkan keterkaitan antar variabel yang diteliti dan merupakan tuntutan untuk memecahkan masalah penelitian serta merumuskan masalah.

24 dasar dalam pengambilan keputusan ekonomi, karena informasi ini menunjukkan prestasi perusahaan pada periode tersebut. Namun demikian, informasi keuangan diatas bukan informasi yang sifatnya absolut dalam pengambilan keputusan bagi investor. Untuk Pasar Modal di Indonesia pertimbangan membeli dan menjual saham pada prakteknya masih banyak didasarkan pada informasi non akuntansi seperti dengan melihat daftar peringkat saham..

Setiap kegiatan transaksi yang dapat diukur dengan nilai uang dicatat dan diolah sedemikian rupa sehingga dapat menghasilkan laporan keuangan. Laporan keuangan disajikan untuk memberikan informasi mengenai keadaan dari perusahaan. Dengan demikian, laporan keuangan merupakan informasi historis dari proses kegiatan pencatatan keuangan perusahaan. Tetapi, guna melengkapi analisis untuk proyeksi masa depan perusahaan, informasi kualitatif dan informasi-informasi lain yang sejenis perlu ditambahkan.

Informasi akuntansi dalam bentuk laporan keuangan banyak memberikan manfaat bagi pengguna apabila laporan tersebut dianalisis lebih lanjut sebelum dimanfaatkan sebagai alat bantu pembuatan keputusan bagi pihak internal maupun eksternal perusahaan. Dari laporan keuangan perusahaan tersebut dapat diperoleh informasi mengenai kinerja perusahaan, aliran kas perusahaan, dan informasi lain yang berkaitan dengan laporan keuangan. Oleh karena itu, analisis laporan keuangan sangat diperlukan untuk memahami informasi keuangan.

25 operasi perusahaan pada saat ini dan dimasa lalu, serta sebagai pedoman bagi investor untuk menilai dan memprediksi keadaan perusahaan pada masa lalu dan masa yang akan datang.

Rasio-rasio yang bermanfaat dapat menunjukkan perubahan dalam kondisi keuangan atau kinerja operasi, dan membantu menggambarkan kecenderungan dan pola perubahan tersebut, yang pada gilirannya dapat menunjukkan kepada analis risiko dan peluang bagi perusahaan yang sedang ditelaah.

Analisa rasio keuangan merupakan alternatif untuk menguji apakah informasi keuangan bermanfaat untuk melakukan klasifikasi atau prediksi terhadap pertumbuhan laba ataupun harga saham. Analisa laporan keuangan didasarkan pada data keuangan historis yang tujuan utamanya adalah memberi suatu indikasi kinerja perusahaan pada masa yang akan datang. Aspek kinerja masa mendatang perusahaan yang paling penting tergantung pada kebutuhan-kebutuhan laporan keuangan.

26 Apabila tingkat rasio keuangan tertentu mengalami kenaikan maka dapat diambil kesimpulan bahwa kinerja perusahaan tersebut bagus, sehingga apabila kinerja perusahaan tersebut dinilai bagus, seharusnya investor berani menginvestasikan dananya untuk perusahaan tersebut, dan jika banyak investor cenderung ingin membeli saham perusahaan tersebut maka harga saham perusahaan tersebut akan mengalami tren yang meningkat, hal ini sesuai dengan hukum ekonomi bahwa apabila permintaan terhadap pasar naik maka harga juga akan mengalami kenaikan diluar faktor-faktor eksternal yang lain. Selanjutnya yang menjadi pertanyaan apakah rasio-rasio keuangan yang terdiri dari Return On Asset (ROA), Return On Equity (ROE), Debt to Equity Ratio (DER), baik secara

simultan maupun parsial berpengaruh terhadap harga saham. Dari permasalahan yang terjadi dan latar belakang yang telah dipaparkan dalam uraian sebelumnya membawa peneliti kearah pola pemikiran yang dapat digambarkan dalam kerangka konseptual.

27 Gambar 2.2

Kerangka Konseptual

H1

H2 H4

H3

Dari kerangka konseptual di atas, dapat diketahui bahwa penelitian ini menguji pengaruh ROA, ROE dan DER sebagai variabel independen terhadap harga saham sebagai variabel dependen.

2.9.2 Hipotesis

Menurut (Rochaety, 2009:108), “hipotesis adalah pernyataan yang didefenisikan dengan baik mngenai karakteristik popolasi”. Hipotesis merupakan jawaban sementara terhadap rumusan masalah penelitian, oleh karena itu rumusan masalah penelitian biasanya disusun dalam bentuk kalimat pertanyaan. Dikatakan sementara, karena jawaban yang diberikan baru didasarkan pada teori yang relevan, belum didasarkan pada fakta-fakta empiris yang diperoleh melalui pengumpulan data. Jadi hipotesis juga dapat dinyatakan sebagai jawaban teoritis terhadap rumusan masalah penelitian, belum jawaban yang empiris. Hipotesis yang dirumuskan dalam penelitian ini adalah:

Harga Saham (Y) Return On Assets (X1)

Return On Equity (X2)

28 1. H1:Apakah Return On Asset (ROA) berpengaruh secara parsial terhadap harga saham perusahaan real estate dan properti yang terdaftar di Bursa Efek Indonesia.

2. H2: Apakah Return On Equity (ROE) berpengaruh secara parsial terhadap harga saham perusahaan real estate dan properti yang terdaftar di Bursa Efek Indonesia.

3. H3 : Apakah Debt To Equity Ratio (DER) berpengaruh secara parsial terhadap harga saham perusahaan real estate dan properti yang terdaftar di Bursa Efek Indonesia.