IV. HASIL DAN PEMBAHASAN

4.1. Profil Umum Bank BJB

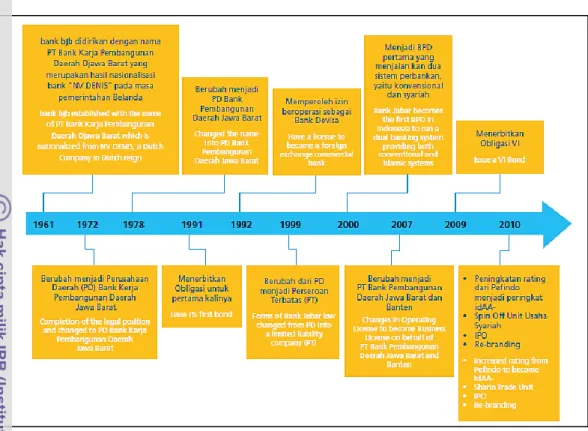

PT Bank Pembangunan Daerah Jawa Barat dan Banten atau yang dikenal dengan sebutan Bank Jabar Banten (Bank BJB) merupakan bank umum milik pemerintah Provinsi Jawa Barat dan pemerintah Provinsi Banten bersama-sama dengan pemerintah kota/kabupaten se-Jawa Barat dan Banten. Awalnya, pendirian Bank BJB didasari oleh Peraturan Pemerintah Republik Indonesia Nomor 33 Tahun 1960 tentang Penentuan Perusahaan di Indonesia milik Belanda yang dinasionalisasi. Pada mulanya bank BJB merupakan salah satu perusahaan milik Belanda yaitu NV Denis (De Erste Nederlansche Indische Shareholding), bergerak di bidang bank hipotek yang berkedudukan di Bandung.

Pemerintah Provinsi Jawa Barat mendirikan PT Bank Karya Pembangunan Daerah Jawa Barat dengan Akta Notaris Noezar Nomor 152 Tanggal 21 Maret 1961 dan Nomor 184 Tanggal 13 Mei 1961 serta dikukuhkan dengan Surat Keputusan (SK) Gubernur Provinsi Jawa Barat Nomor 7/GKDH/BPD/61 Tanggal 20 Mei 1961 sebagai tindak lanjut dari PP Nomor 33 Tahun 1960. Modal dasar untuk pertama kali berasal dari kas daerah sebesar Rp 2.500.000,00.

Kedudukan hukum Bank Karya Pembangunan Daerah Jawa Barat disempurnakan bersamaan dengan dikeluarkannya Peraturan Daerah (Perda) Provinsi Jawa Barat Nomor 11/PDDPRD/72 Tanggal 27 Juni 1972 tentang Kedudukan Hukum Bank Karya Pembangunan Daerah Jawa Barat sebagai perusahaan daerah (PD) yang berusaha di bidang perbankan. Selanjutnya, melalui Perda Provinsi Jawa Barat Nomor 1/DP-040/PD/1978 Tanggal 27 Juni 1978, nama PD Bank Karya Pembangunan Daerah Jabar diubah menjadi BPD Jabar.

Sehubungan dengan kegiatan usaha yang dijalankan oleh bank ini, pada tahun 1992 sesuai dengan Surat Keputusan Bank Indonesia Nomor 25/84/KEP/DIR Tanggal 2 November 1992, status bank meningkat menjadi

Bank Umum Devisa. Selanjutnya, berdasarkan Perda Nomor 11 Tahun 1995, bank ini mempunyai sebutan Bank Jabar dengan logo baru.

Mengikuti perkembangan perekonomian dan perbankan, berdasarkan Perda Nomor 22 Tahun 1998 dan Akta Pendirian Nomor 4 Tanggal 8 April 1999 berikut Akta Perbaikan Nomor 8 Tanggal 15 April 1999 yang telah disahkan oleh Menteri Kehakiman RI pada tanggal 16 April 1999, bentuk hukum Bank Jabar diubah dari Perusahaan Daerah (PD) menjadi Perseroan Terbatas (PT).

Selanjutnya, dalam rangka memenuhi permintaan masyarakat akan jasa layanan perbankan yang berlandaskan syariah, sesuai dengan izin BI Nomor 2/18/DpG/DPIP Tanggal 12 April 2000, sejak tanggal 15 April 2000, Bank Jabar menjadi BPD pertama di Indonesia yang menjalankan dual banking system, yaitu memberikan layanan perbankan dengan sistem konvensional dan sistem syariah.

Berdasarkan hasil rapat umum pemegang saham (RUPS) tanggal 16 April 2001, untuk melaksanakan ekspansi usaha yang lebih leluasa, disetujui peningkatan modal dasar Bank Jabar menjadi Rp 1 triliun. Selanjutnya, berdasarkan hasil keputusan RUPS yang diselenggarakan pada tanggal 14 April 2004 dengan Akta Nomor 10 Tanggal 14 April 2004, modal dasar Bank Jabar dinaikkan dari Rp 1 triliun menjadi Rp 2 triliun. Perkembangan yang terus meningkat dan prospek usaha yang terus membaik dari bank ini, akhirnya pada RUPS tanggal 5 April 2006 ditetapkan bahwa modal dasar Bank Jabar naik dari Rp 2 triliun menjadi Rp 4 triliun.

Pada bulan November 2007, menyusul dikeluarkannya SK Gubernur BI Nomor 9/63/kep.gbi/2007 tentang Perubahan Izin Usaha Atas Nama PT BPD Jabar menjadi Izin Usaha Atas Nama PT BPD Jabar dan Banten, dilaksanakan penggantian call name dari Bank Jabar menjadi Bank Jabar Banten.

Gambar 5. Sejarah singkat bank BJB

Bank BJB berkantor pusat di Menara Bank Jabar yang terletak di Jalan Naripan No. 12-14, Bandung 40111 Jawa Barat. Sampai 31 Desember 2010, bank BJB dan anak perusahaan bank BJB memiliki 44 Kantor Cabang Konvensional, 6 Kantor Cabang Syariah, 135 Kantor Cabang Pembantu Konvensional, 15 Kantor Cabang Pembantu Syariah, 48 Kantor Kas, 42 Payment Point, 1 mobil edukasi, 385 ATM. Sedangkan pada bulan Januari 2011 jaringan kantor bank BJB bertambah 1 Kantor Cabang, 36 Kantor Cabang Pembantu, 4 Payment Point, 6 Mobil Edukasi dan 11 ATM.

Sebagaimana perbankan-perbankan lain, bank BJB pun memiliki visi dan misi. Visi bank BJB adalah “Menjadi 10 Bank terbesar dan berkinerja baik di Indonesia.” Ini merupakan penjabaran dari keinginan yang kuat dari segenap stakeholder bank BJB untuk membawa bank BJB tumbuh berkembang menjadi salah satu dari 10 bank terbesar dan berkinerja baik di kancah nasional. Sedangkan misi bank BJB yaitu:

Penggerak dan pendorong laju pembangunan di daerah.

Melaksanakan penyimpanan uang daerah.

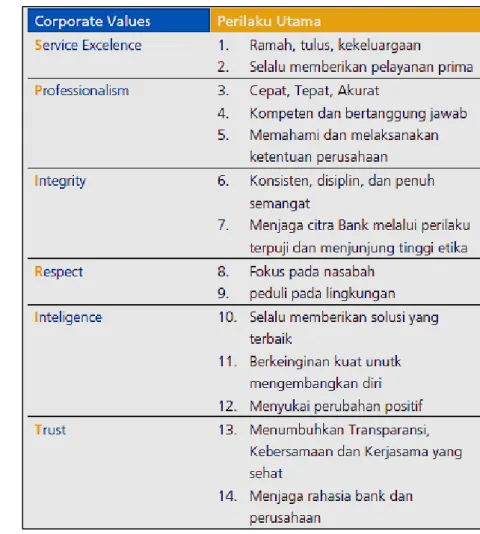

Dalam rangka perwujudan visi dan misi bank BJB, perusahaan ini memiliki 14 perilaku utama yang termuat dalam nilai-nilai perusahaan. Corporate values tersebut disingkat dengan SPIRIT.

Gambar 6. Corporate values bank BJB

Bank BJB merupakan Bank Pembangunan Daerah pertama yang mencatatkan saham perdananya (IPO) di Bursa Efek Indonesia (BEI) pada tanggal 8 Juli 2010. Bank BJB menawarkan saham kepada publik sejumlah 2.424.072.500 lembar saham Seri B (termasuk EMSA/Employee and Management Stock Allocation) dengan harga penawaran Rp 600,00 per saham dimana dana yang diperoleh dari IPO sekitar Rp 1,4 triliun. Pelepasan saham ke masyarakat ini setara dengan 25 persen dari jumlah modal ditempatkan dan disetor penuh.

Dengan demikian, komposisi kepemilikan saham bank BJB setelah IPO telah mengalami perubahan sehubungan dengan adanya kepemilikan saham oleh publik.

2006 2007 2008 2009 2 1 .2 1 4 .8 9 8 2 3 .0 4 3 .4 8 9 2 6 .0 4 0 .8 6 9 3 2 .4 1 0 .3 2 9 Jumlah Aset (Rp juta) 2006 2007 2008 2009 1 1 .7 6 3 .5 3 5 1 3 .0 4 7 .5 1 5 1 6 .4 2 9 .0 6 9 1 9 .6 3 1 .9 6 8

Kredit yang Diberikan

(Rp juta)

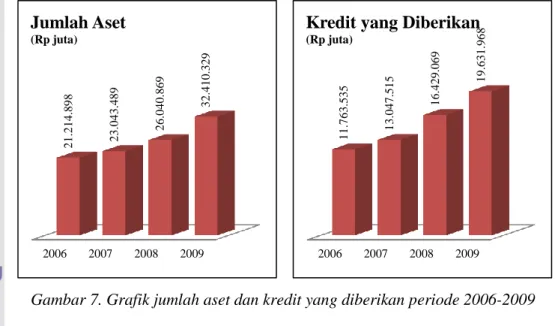

4.2. Kondisi Keuangan Bank BJB Pra IPO

Informasi yang terdapat pada laporan keuangan perusahaan/bank akan dapat diketahui kondisi keuangan, juga dapat menilai kinerja manajemen bank yang bersangkutan sehingga diharapkan dapat menjaga kepercayaan dan meningkatkan transparansi kondisi keuangan kepada publik. Kondisi bank BJB yang akan dilihat adalah jumlah aset, kredit yang diberikan, pendapatan bunga, pendapatan bunga bersih, pendapatan operasional lainnya, ekuitas, penghimpunan dana, dan laba bersih. Adapun ikhtisar keuangan bank BJB periode tahun 2006 hingga 2009 dapat dilihat pada Lampiran 7.

Bank BJB membukukan kenaikan jumlah aset pada tahun 2006-2009 sebesar 15,13 persen CAGR (Compound Annual Growth Rate). Per 2009, aset bank BJB mencapai Rp 32,4 triliun. Selama tahun 2006 sampai 2009, kredit yang disalurkan bank BJB tumbuh hingga 18,62 persen CAGR. Pada tahun 2006, kredit yang disalurkan adalah sebesar Rp 11,7 triliun, dan tahun 2009 naik mencapai Rp 19,6 triliun.

Gambar 7. Grafik jumlah aset dan kredit yang diberikan periode 2006-2009

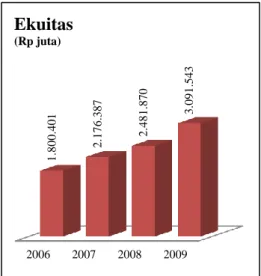

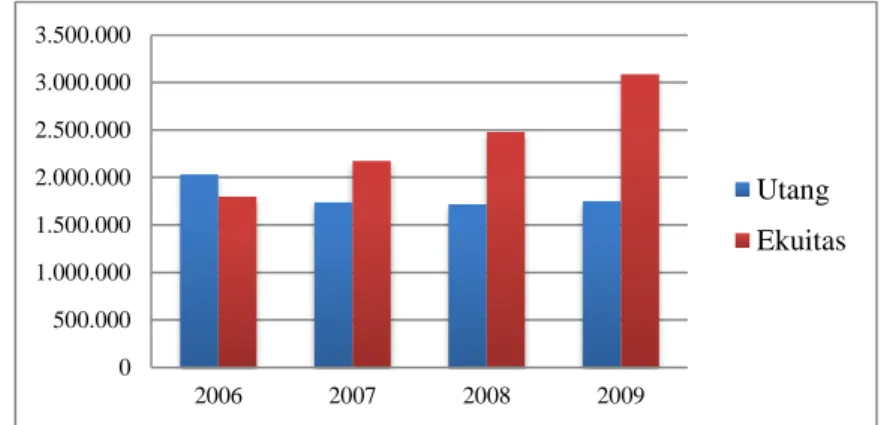

Kenaikan ini juga diikuti oleh naiknya ekuitas sebesar 19,75 persen CAGR 2006-2009. Total ekuitas berasal dari modal disetor dan saldo laba. Per 2009, total ekuitas mencapai Rp 3,1 triliun, angka ini naik sebesar Rp 1,3 triliun dari tahun 2006 yang total ekuitasnya sebesar Rp 1,8 triliun. Berikut ini grafik total ekuitas dari tahun 2006 hingga 2009.

Gambar 8. Grafik total ekuitas periode 2006-2009

Pendapatan bunga dan pendapatan bunga bersih juga mengalami kenaikan. Pada tahun 2009, pendapatan bunga bank BJB mencapai Rp 3,9 triliun, atau tumbuh 18,27 persen CAGR 2006-2009, dan pendapatan bunga bersih tumbuh sebesar 24,31 persen CAGR 2006-2009. Sementara itu, pertumbuhan pendapatan operasional lainnya cukup fluktuatif dari tahun ke tahun, misalnya pada tahun 2006 mencapai Rp 197 miliar, dan naik menjadi Rp 220 miliar di tahun 2007 namun turun kembali di tahun 2008 hingga mencapai Rp 175 miliar. Pada tahun 2009 pendapatan operasional lainnya, mencapai kenaikan yang cukup tinggi yaitu menjadi Rp 262 miliar.

Gambar 9. Grafik pendapatan bunga, bunga bersih, dan operasional lainnya 2006 2007 2008 2009 2 .3 8 4 .4 3 2 2 .4 5 9 .5 9 0 3 .0 7 9 .4 9 4 3 .9 4 4 .5 4 8 Pendapatan Bunga (Rp juta) 2006 2007 2008 2009 1 .0 9 4 .9 8 9 1 .2 1 3 .2 2 2 1 .8 2 5 .8 7 0 2 .1 0 3 .0 3 8 Pendapatan Bunga Bersih (Rp juta) 2006 2007 2008 2009 1 9 6 .5 7 0 2 1 9 .7 4 9 1 7 4 .7 0 8 26 2 .0 8 3 Pendapatan Operasional Lainnya (Rp juta) 2006 2007 2008 2009 1 .8 0 0 .4 0 1 2 .1 7 6 .3 8 7 2 .4 8 1 .8 7 0 3 .0 9 1 .5 4 3 Ekuitas (Rp juta)

Laba bersih bank BJB mengalami kenaikan yang cukup tinggi dari tahun 2006 hingga 2009 yaitu tumbuh sebesar 32,85 persen CAGR. Sebelumnya, laba bersih bank BJB hanya mencapai Rp 302 miliar di tahun 2006, naik menjadi Rp 370 miliar di tahun 2007, dan tahun 2008 sebesar Rp 542 miliar, selanjutnya naik mencapai Rp 709 miliar di tahun 2009. Kenaikan laba bersih juga diikuti dengan naiknya saldo laba rugi yang tumbuh sebesar 33,65 persen CAGR. Grafik laba bersih dan saldo laba rugi dapat dilihat pada Gambar 9 berikut ini.

Gambar 10. Grafik laba bersih dan saldo laba rugi periode 2006-2009

Secara keseluruhan kondisi keuangan bank BJB dari tahun 2006 hingga 2009 mengalami peningkatan, mulai dari jumlah asetnya yang meningkat 15,13 persen CAGR sampai laba bersih yang meningkat 32,85 persen CAGR. Hal ini menjadi bukti bahwa bank BJB serius dalam mewujudkan visi dan misinya, sehingga kondisi keuangan tersebut dapat menjadi gerbang kesuksesan saat IPO pada tahun berikutnya yaitu tahun 2010 karena sudah melakukan persiapan yang matang.

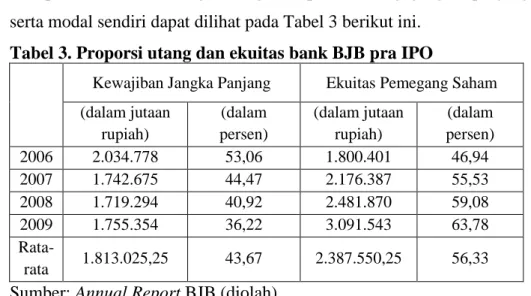

4.2.1 Struktur Modal Bank BJB Pra IPO

Struktur modal terdiri atas dua komponen yaitu kewajiban jangka panjang dan ekuitas pemegang saham. Kewajiban jangka panjang bank BJB terdiri dari efek hutang yang diterbitkan bersih ditambah dengan pinjaman yang diterima. Adapun struktur modal bank BJB sebelum IPO diambil dari periode 2006-2009 dengan

2006 2007 2008 2009 3 0 2 .4 4 2 3 7 0 .6 6 7 54 2 .1 6 2 709 .1 0 6 Laba Bersih (Rp juta) 2006 2007 2008 2009 5 3 5 .9 2 5 6 8 0 .7 8 9 9 4 0 .7 6 9 1.2 7 9 .3 8 9

Saldo Laba Rugi

mempersentasikan masing-masing komponen utang jangka panjang serta modal sendiri dapat dilihat pada Tabel 3 berikut ini.

Tabel 3. Proporsi utang dan ekuitas bank BJB pra IPO

Kewajiban Jangka Panjang Ekuitas Pemegang Saham (dalam jutaan rupiah) (dalam persen) (dalam jutaan rupiah) (dalam persen) 2006 2.034.778 53,06 1.800.401 46,94 2007 1.742.675 44,47 2.176.387 55,53 2008 1.719.294 40,92 2.481.870 59,08 2009 1.755.354 36,22 3.091.543 63,78 Rata-rata 1.813.025,25 43,67 2.387.550,25 56,33

Sumber: Annual Report BJB (diolah)

Pendanaan bank BJB tahun 2006 lebih banyak menggunakan utang jangka panjang dibandingkan dengan pendanaan menggunakan modal sendiri, yaitu 53,06 persen pendanaan dengan utang dan 46,94 persennya dengan ekuitas. Hal ini disebabkan oleh sedikitnya simpanan dari bank lain sehingga bank BJB mengambil risiko untuk memperbanyak pinjaman yang saat itu mencapai Rp 76,5 miliar. Dengan demikian, struktur modal tahun 2006 lebih banyak didanai oleh kewajiban jangka panjang.

Seiring berjalannya waktu, bank BJB sudah mulai menampakkan citranya di masyarakat sehingga tahun 2007 sampai 2009, pendanaan bank BJB berangsur-angsur berubah yakni lebih banyak menggunakan ekuitas dalam pendanaan perusahaannya. Hal ini tidak luput dari semakin besarnya kepercayaan bank lain untuk menyimpan dananya di bank BJB.

Pada tahun 2007, pendanaan dengan ekuitas sebesar Rp 2,2 triliun (55,53 persen), sedangkan utangnya sebesar Rp 1,7 triliun (44,47 persen). Penggunaan utang dari tahun 2007 hingga 2009 bisa dikatakan tidak mengalami perubahan yang signifikan, karena kenaikannya sangat sedikit, rata-rata masih dalam nominal Rp 1,7 triliun. Sedangkan penggunaaan dana pribadi (modal sendiri), mengalami kenaikan yang cukup tinggi, bermula dari Rp 2.176.387.000.000,00 di tahun 2007, naik

menjadi Rp 2.481.870.000.000,00 di tahun 2008, dan tahun 2009 sebesar Rp 3.091.543.000.000,00. Maka diketahui bahwa selisih utang dan ekuitas di tahun 2009 adalah 27,56 persen sedangkan pada tahun 2008 adalah 18,16 persen dan di tahun 2007 hanya 11,06 persen.

Rata-rata penggunaan utang dan ekuitas dalam pendanaan bank BJB dari tahun 2006 hingga 2009 adalah 43,67 persen utang dan 56,33 persen ekuitas. Berdasarkan data pada Tabel 2, proporsi utang dan ekuitas bank BJB jika disajikan dalam bentuk grafik, maka akan terlihat pada Gambar 11 berikut ini.

Gambar 11. Grafik rasio utang dan ekuitas bank BJB pra IPO

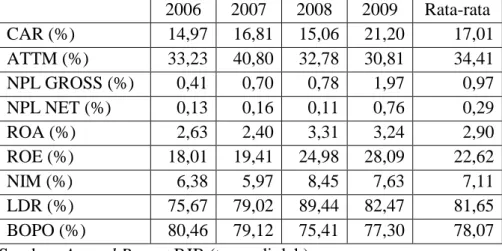

4.2.2 Kinerja Keuangan Bank BJB Pra IPO

Kinerja keuangan perbankan biasanya dilihat dari rasio-rasio keuangan seperti CAR (Capital Adequacy Ratio), NPL (Non-Performing Loan), ROA (Return on Asset) , ROE (Return on Equity), NIM (Net Interest Margin), BOPO (Biaya Operasional terhadap Pendapatan Operasional), LDR (Loan to Deposit Ratio), dan ATTM (Aktiva Tetap terhadap Modal) yang terangkum dalam rasio CAMEL, serta rasio lainnya yang mendukung penilaian kinerja keuangan suatu perusahaan seperti NPM (Net Profit Margin), OPM (Operating Profit Margin), DER (Debt to Equity Ratio), dan EPS (Earnings Per Share).

Rasio CAR bank BJB dari tahun 2006-2009, rata-rata CAR-nya sebesar 17,01 persen. Pada tahun 2009 mencapai 21,20 persen, angka tersebut jauh dari batasan minimum CAR yang disyaratkan oleh Bank Indonesia (BI) yaitu sebesar 8 persen dari ATMR. Hal ini menunjukkan bahwa bank BJB mampu mempertahankan modal yang mencukupi dan

0 500.000 1.000.000 1.500.000 2.000.000 2.500.000 3.000.000 3.500.000 2006 2007 2008 2009 Utang Ekuitas

manajemen bank mampu mengidentifikasi, mengukur, mengawasi, dan mengontrol risiko-risiko yang timbul yang dapat berpengaruh terhadap besarnya modal.

Kinerja suatu bank juga diukur dari sisi profitabilitasnya. Ukuran profitabilitas yang biasa digunakan adalah ROA dan ROE. ROA memfokuskan kemampuan perusahaan untuk memperoleh earning dalam operasi perusahaan, sedangkan ROE mengukur return yang diperoleh dari investasi pemilik perusahaan dalam bisnis tersebut. Rata-rata ROA bank BJB sebesar 2,90 persen masih berada di atas batas minimum yang ditetapkan Bank Indonesia yaitu 1,25 persen sesuai Surat Edaran Peraturan Bank Indonesia No. 6/23/DPNP tanggal 31 Mei 2004. Ini menunjukkan bahwa tingkat perolehan laba bank BJB terhadap asetnya termasuk dalam kategori baik sesuai dengan kriteria peringkat yang ditetapkan Bank Indonesia. Kinerja bank BJB juga ditunjukkan dari naiknya rasio ROE dari tahun ke tahun selama tahun 2006-2009. ROE tersebut berturut-turut adalah 18,01 persen, 19,41 persen, 24,98 persen, dan di tahun 2009 mencapai 28,09 persen, dengan rata-rata ROE sebesar 22,62 persen.

Bank BJB juga mencatatkan jumlah NPL Gross yang masih terbilang cukup rendah di tahun 2009 yaitu sebesar 1,97 persen dengan rata-rata selama empat tahun sebesar 0,97 persen. Untuk mengetahui dengan jelas kinerja keuangan bank BJB pra IPO, dapat dilihat pada Tabel 4.

Tabel 4. Rasio-rasio keuangan penting perbankan (rasio CAMEL) bank BJB periode 2006-2009 2006 2007 2008 2009 Rata-rata CAR (%) 14,97 16,81 15,06 21,20 17,01 ATTM (%) 33,23 40,80 32,78 30,81 34,41 NPL GROSS (%) 0,41 0,70 0,78 1,97 0,97 NPL NET (%) 0,13 0,16 0,11 0,76 0,29 ROA (%) 2,63 2,40 3,31 3,24 2,90 ROE (%) 18,01 19,41 24,98 28,09 22,62 NIM (%) 6,38 5,97 8,45 7,63 7,11 LDR (%) 75,67 79,02 89,44 82,47 81,65 BOPO (%) 80,46 79,12 75,41 77,30 78,07 Sumber: Annual Report BJB (tanpa diolah)

Berdasarkan Tabel 3, nilai NIM terbilang baik walaupun fluktuatif namun masih tinggi nilainya. Per tahun 2009, nilai NIM sebesar 7,63 persen jauh dari batas minimum yang disyaratkan BI yaitu 2 persen. Semakin besar nilai NIM maka semakin bagus bank tersebut, karena hal itu menunjukkan bahwa pendapatannya terbilang besar dibanding asetnya. Nilai BOPO dari tahun 2006 hingga 2009 mengalami penurunan persentase rasio, ini membuktikan manajer keuangan bank BJB mampu menekan biaya operasionalnya sehingga efisien, karena semakin kecil rasio ini maka semakin efisien biaya operasional yang dikeluarkan lembaga keuangan yang bersangkutan sehingga kemungkinan suatu lembaga keuangan dalam kondisi bermasalah semakin kecil. Pada tahun 2009, bank BJB mampu mencatatkan nilai BOPO hingga 77,30 persen yang sebelumnya di tahun 2006 masih berada pada angka 80,46 persen.

ATTM dan LDR, rasio ini dari tahun ke tahun mengalami peningkatan kinerja, terlihat dari persentase rasio yang semakin kecil. Hal ini menunjukkan adanya perubahan yang signifikan ke arah yang lebih baik dari kinerja bank BJB. Karena apabila semakin tinggi rasio ATTM ataupun LDR ini artinya modal yang dimiliki bank kurang mencukupi dalam menunjang aktiva tetap dan inventaris sehingga kemungkinan suatu bank dalam kondisi bermasalah akan semakin besar. LDR pada tahun 2009 mencapai persentase 82,47 persen yang

masih terbilang sehat pada peringkat komposit dua (PK-2) yaitu masuk dalam kisaran 75% < LDR 85% sesuai dengan Peraturan Bank Indonesia No. 6/23/DPNP tanggal 31 Mei 2004, dapat dilihat pada Lampiran 5.

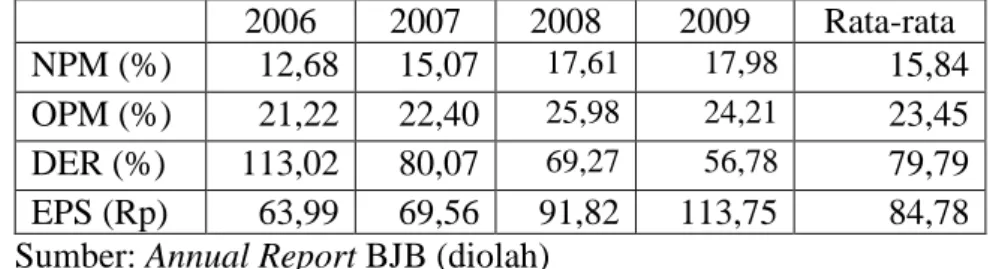

Penilaian kinerja keuangan dalam suatu perusahaan/bank dengan menggunakan analisis rasio keuangan, selain dengan rasio CAMEL juga didukung oleh beberapa rasio seperti NPM, OPM, DER, dan EPS. Penjelasan dari rasio-rasio tersebut tersebut dapat dilihat pada Tabel 5 berikut ini.

Tabel 5. Rasio keuangan pendukung penilaian kinerja keuangan 2006 2007 2008 2009 Rata-rata NPM (%) 12,68 15,07 17,61 17,98 15,84 OPM (%) 21,22 22,40 25,98 24,21 23,45 DER (%) 113,02 80,07 69,27 56,78 79,79 EPS (Rp) 63,99 69,56 91,82 113,75 84,78 Sumber: Annual Report BJB (diolah)

Kemampuan Bank BJB mengembalikan return kepada para pemegang saham dapat dilihat dari rasio NPM, yang tiap tahunnya meningkat. Per 2009, rasio NPM mencapai 17,98 persen. Selanjutnya, kemampuan perusahaan di dalam menjalankan operasinya terlihat dari rasio OPM dengan rata-rata 23,45 persen.

Rasio yang menunjukkan kinerja bank BJB menjadi lebih baik dari perspektif kemampuan membayar kewajiban jangka panjang yaitu terlihat dari rasio DER yang mengalami penurunan dari tahun 2006 yang mencapai 113,02 persen menjadi 56,78 persen di tahun 2009.

Semakin rendah DER akan semakin baik kemampuan perusahaan dalam membayar kewajiban jangka panjang, karena rasio ini menjelaskan persentase penyediaan dana oleh pemegang saham terhadap pemberi pinjaman.

Earnings per share (EPS) bank BJB mengalami peningkatan tiap tahun terlebih di tahun 2009 yang mencapai laba Rp 113,75 tiap lembar sahamnya. Pertumbuhan EPS dari tahun 2006 hingga 2009 adalah sebesar 21,14 persen CAGR. Rata-rata EPS untuk tahun 2006 hingga 2009 mencapai Rp 84,78. Seiring dengan meningkatnya EPS

tiap tahunnya, ini membuktikan bahwa bank BJB semakin profitable dan akan mampu menarik para calon investor untuk menanamkan sahamnya di bank BJB. Pertumbuhan EPS bank BJB untuk tahun 2006 hingga 2008 dapat dilihat pada Lampiran 8.

4.3. Kondisi Keuangan Bank BJB Pasca IPO

Bank BJB mencatatkan sahamnya di Bursa Efek Indonesia (BEI) pada tanggal 8 Juli 2010. Saham yang dimiliki bank BJB terdiri dari saham Seri A dan saham biasa atas nama Seri B. Bank BJB telah mengeluarkan sebanyak 7.272.218.666 saham Seri A, di mana saham Seri A hanya dapat dimiliki oleh Pemerintah Provinsi, Pemerintah Kabupaten atau Pemerintah Kota, dan mengeluarkan sebesar 2.424.072.500 saham Seri B yang dapat dimiliki oleh Direksi, Dewan Komisaris, karyawan, dan pemerintah. Saham Seri B tersebut adalah saham yang ditawarkan pada saat IPO yaitu sebesar 25 persen sahamnya. Jumlah seluruh saham yang dicatatkan pada BEI adalah 9.599.328.254 saham atau 99 persen dari seluruh modal ditempatkan dan disetor penuh setelah penawaran umum yang terdiri dari 74 persen saham Seri A dan 25 persen saham Seri B, sedangkan 96.962.912 saham atau 1 persen saham dijatahkan kepada karyawan dan manajemen bank BJB melalui program EMSA (Employee and Mangement Stock Allocation).

Dana hasil penawaran umum saham sebesar Rp 1,43 triliun digunakan untuk ekspansi kredit pada sektor usaha mikro kecil dan menengah (UMKM) sebesar 80 persen, perluasan jaringan kantor sebesar 10 persen, sisanya untuk pengembangan teknologi informasi 10 persen.

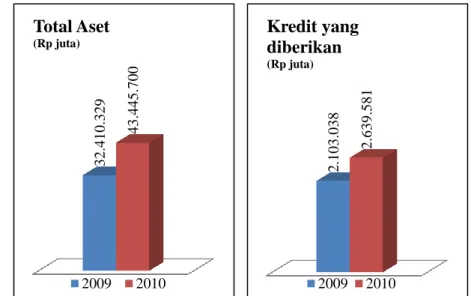

Kondisi keuangan bank BJB setelah IPO mengalami perubahan baik dalam permodalan, kredit, maupun saldo laba rugi. Untuk melihat beberapa perubahan antara pra IPO dengan pasca IPO, dapat dilihat pada Gambar 12 berikut ini.

Gambar 12. Grafik jumlah aset dan kredit yang diberikan periode 2009-2010

Bank BJB mengalami kenaikan jumlah aset selama dua tahun terakhir (periode 2009 sampai 2010) dengan membukukan total aset hingga Rp 43,4 triliun di tahun 2010 yang naik sebesar Rp 11 triliun dari tahun sebelumnya, atau naik sebesar 34,05 persen CAGR tahun 2009-2010. Selama tahun 2009 hingga 2010, kredit yang disalurkan bank BJB tumbuh hingga 20,57 persen CAGR, atau naik sebesar Rp 4,04 triliun dari tahun sebelumnya (2009) yaitu sebesar Rp 19,6 triliun.

Seiring dengan naiknya jumlah aset yang cukup signifikan, kenaikan pada total ekuitas juga tidak kalah tinggi. Kenaikan ekuitas tercatat sebesar 61,44 persen CAGR 2009-2010, atau naik sekitar Rp 2 triliun dari tahun 2009 yang total ekuitasnya sebesar Rp 3,1 triliun. Untuk melihat kenaikan tersebut, dapat dilihat pada grafik total ekuitas pada Gambar 13.

2 .1 0 3 .0 3 8 2 .6 3 9 .5 8 1 Kredit yang diberikan (Rp juta) 2009 2010 3 2 .4 1 0 .3 2 9 4 3 .4 4 5 .7 0 0 Total Aset (Rp juta) 2009 2010

Gambar 13. Grafik total ekuitas periode 2009-2010

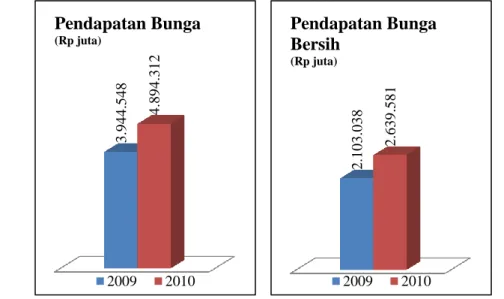

Pendapatan bunga dan pendapatan bunga bersih juga mengalami kenaikan. Pada tahun 2010, pendapatan bunga bank BJB mencapai Rp 4,9 triliun, atau tumbuh 25,68 persen CAGR 2009-2010. Kenaikan pendapatan bunga bersih juga tumbuh hampir sama dengan pendapatan bunga yaitu sebesar 25,51 persen CAGR 2009-2010, atau naik sebesar Rp 536,5 miliar dari tahun 2009 yang pendapatan bunga bersihnya sebesar Rp 2,1 triliun. Grafik pendapatan bunga dan pendapatan bunga bersih periode 2009 hingga 2010 dapat dilihat pada Gambar 14 berikut ini.

Gambar 14. Grafik pendapatan bunga dan pendapatan bunga bersih periode 2009-2010 2 .1 0 3 .0 3 8 2 .6 3 9 .5 8 1 Pendapatan Bunga Bersih (Rp juta) 2009 2010 3 .9 4 4 .5 4 8 4 .8 9 4 .3 1 2 Pendapatan Bunga (Rp juta) 2009 2010 3 .0 9 1 .5 4 3 4.9 9 0 .9 9 3 Total Ekuitas (Rp juta) 2009 2010

Sesuai dengan visi bank BJB menjadi 10 bank terbesar dan berkinerja baik di Indonesia, bank BJB menunjukkan kenaikan indikator kinerja keuangan yang cukup signifikan, di mana laba bersih mengalami kenaikan 25,53 persen CAGR tahun 2009-2010 menjadi Rp 890 miliar dari laba posisi tahun sebelumnya (2009) dengan laba bersih sebesar Rp 709 miliar. Kenaikan saldo laba rugi dari tahun 2009 sampai 2010 mencapai 36,28 persen CAGR, atau naik sebesar Rp 464 miliar dari posisi saldo laba rugi di tahun 2009 sebesar Rp 1,3 triliun menjadi Rp 1,7 triliun. Gambar 15 berikut adalah grafik pertumbuhan laba bersih dan saldo laba rugi bank BJB periode 2009-2010.

Gambar 15. Grafik laba bersih dan saldo laba rugi periode 2009-2010

4.3.1 Struktur Modal Bank BJB Pasca IPO

Modal merupakan salah satu elemen terpenting dalam peningkatan pelaksanaan kegiatan perusahaan di samping sumber daya manusia, mesin, material, dan metode. Oleh karena itu perusahaan perlu untuk melakukan perencanaan yang berkenaan dengan modal, baik menambah maupun mengurangi modal itu sendiri.

Komposisi kepemilikan saham bank BJB setelah IPO mengalami perubahan sehubungan dengan kepemilikan saham bank BJB oleh publik. Adapun struktur permodalan bank BJB pra dan pasca IPO dapat dilihat pada Tabel 6 berikut ini.

7 0 9 .1 0 6 8 9 0 .1 7 1 Laba Bersih (Rp juta) 2009 2010 1 .2 7 9 .3 8 9 1 .7 4 3 .4 9 7

Saldo Laba Rugi

(Rp juta)

Tabel 6. Susunan modal saham dan pemegang saham bank BJB pra dan pasca IPO

Pemegang saham

Pra IPO Pasca IPO

Jumlah Saham Nilai (Rp) (%) Jumlah Saham Nilai (Rp) (%)

Modal Dasar

- Seri A 9.600.000.000 2.400.000.000.000 9.600.000.000 2.400.000.000.000 - Seri B 6.400.000.000 1.600.000.000.000 6.400.000.000 1.600.000.000.000 Jumlah 16.000.000.000 4.000.000.000.000 16.000.000.000 4.000.000.000.000 Modal Ditempatkan dan Disetor Penuh

Seri A Pemprov Jabar 3.709.994.733 927.498.683.250 51,02 3.709.994.733 927.498.683.250 38,26 Pemkot/ Pemkab se-Jabar 2.289.395.681 572.348.920.250 31,48 2.289.395.681 572.348.920.250 23,61 Pemprov Banten 520.589.856 130.147.464.000 7,16 520.589.856 130.147.464.000 5,37 Pemkot/ Pemkab se-Banten 752.238.396 188.059.599.000 10,34 752.238.396 188.059.599.000 7,76 Total Seri A 7.272.218.666 1.818.054.666.500 100,00 7.272.218.666 1.818.054.666.500 75,00 Seri B Umum - - - 2.346.805.500 586.701.375.000 24,20 Karyawan dan Manajemen (Program EMSA) - - - 77.267.000 19.316.750.000 0,80 Total Seri B - - - 2.424.072.500 606.018.125.000 25,00 Jumlah Modal Ditempatkan dan Disetor Penuh 7.272.218.666 1.818.054.666.500 100,00 9.696.291.166 2.424.072.791.500 100,00

Saham dalam Portepel

- Seri A 2.327.781.334 581.945.333.500 2.327.781.334 581.945.333.500 - Seri B 6.400.000.000 1.600.000.000.000 3.975.927.500 993.981.875.000 Jumlah Saham

dalam Portepel 8.727.781.334 2.181.945.333.500 6.303.708.834 1.575.927.208.500

Sumber: www.bankbjb.co.id

Perubahan kepemilikan saham pasca IPO bisa saja merubah struktur modal perusahaan, dikarenakan ada pihak-pihak luar (baru) yang ikut mengelola kebijakan keuangan perusahaan. Perubahan struktur modal dimaksudkan untuk meningkatkan nilai perusahaan. Jika perubahan struktur modal tidak mempengaruhi nilai perusahaan, berarti semua struktur modal dianggap tidak bagus karena tidak berpengaruh terhadap nilai perusahaan. Namun apabila dengan berubahnya struktur

modal ternyata nilai perusahaan juga berubah, maka itulah struktur modal terbaik.

Pendanaan bank BJB di tahun 2010 mengalami perubahan yang sangat signifikan dibandingkan tahun-tahun sebelumnya (pra IPO). Setelah penawaran umum, pendanaan bank BJB 73,95 persennya diambil dari ekuitas pemegang saham, sedangkan sisanya didanai oleh utang jangka panjang. Ekuitas pemegang saham melonjak tinggi disebabkan adanya penambahan dana dari hasil penjualan saham sebesar Rp 606 miliar ditambah agio saham bersih setelah biaya emisi saham sebesar Rp 823 miliar, sehingga jumlah ekuitas di tahun 2010 mencapai Rp 4,99 triliun. Struktur modal bank BJB pra dan pasca IPO dilihat dari proporsi ekuitas dan utangnya dapat dilihat pada Tabel 7 berikut ini.

Tabel 7. Proporsi utang dan ekuitas bank BJB pra IPO dan pasca IPO

Utang Jangka Panjang Ekuitas Pemegang Saham

(dalam jutaan rupiah) (dalam persen) (dalam jutaan rupiah) (dalam persen) 2008 1.719.294 40,92 2.481.870 59,08 2009 1.755.354 36,22 3.091.543 63,78 2010 1.758.521 26,05 4.990.993 73,95 Rata-rata 1.744.389,67 34,40 3.521.468,67 65,60

Sumber: Annual Report BJB (diolah)

Berdasarkan Tabel 7, maka proporsi utang dan ekuitas bank BJB pra dan pasca IPO jika disajikan dalam bentuk diagram, maka akan terlihat seperti di bawah ini.

Gambar 16. Diagram proporsi utang dan ekuitas bank BJB periode 2008-2010 0 1.000.000 2.000.000 3.000.000 4.000.000 5.000.000 2008 2009 2010 Utang Ekuitas

4.3.2 Kinerja Keuangan Bank BJB Pasca IPO

Sebagaimana layaknya manusia, bank sebagai perusahaan juga perlu dinilai kesehatannya. Tujuannya adalah untuk mengetahui kondisi bank tersebut apakah dalam keadaan sehat, kurang sehat, atau mungkin sakit. Begitu pula dengan bank BJB, mengetahui kondisi bank baik dilihat dari aspek permodalan, kualitas aset, manajemen, earning, dan likuiditas sangat perlu untuk dianalisis guna melihat tingkat kesehatan bank.

Penilaian kesehatan suatu bank dapat diukur dengan berbagai metode. Hasil dari penilaian kesehatan tersebut akan berpengaruh terhadap kemampuan bank dan loyalitas nasabah terhadap bank yang bersangkutan. Salah satu alat untuk mengukur kesehatan bank adalah dengan analisis CAMEL.

Berdasarkan hasil analisis CAMEL pada bank BJB periode 2009-2010, di mana periode tersebut adalah masa peralihan bank BJB dari tertutup (private) menjadi terbuka (go public). Banyak hal yang menunjukkan adanya peningkatan kualitas bank BJB sebelum IPO dengan sesudah IPO, dimulai dari aspek permodalan dengan cara membandingkan modal terhadap aktiva tertimbang menurut risiko atau dikenal dengan rasio CAR. Hasil dari rasio CAR bank BJB periode tahun 2009-2010 terjadi peningkatan sebesar 7,73 persen CAGR. CAR di tahun 2010 mencapai 22,85 persen, angka ini jauh dari standar CAR yang disyaratkan oleh Bank Indonesia. Hal ini membuktikan bahwa bank BJB mampu membiayai kegiatan operasional dan memberikan kontribusi yang cukup besar bagi profitabilitas.

ROA bank BJB walaupun persentasenya menurun dari 3,24 persen di tahun 2009 menjadi 3,15 persen di tahun 2010, namun angka tersebut masih berada di atas batas minimum ROA yang disyaratkan Bank Indonesia. Hal ini menunjukkan bahwa bank BJB masih mampu menghasilkan laba yang cukup besar walaupun dengan kondisi masa peralihan menjadi go public yang notabene struktur perusahaan sedang dalam masa pergantian.

Ukuran rentabilitas selanjutnya yang juga penting dalam penilaian kinerja suatu bank adalah ROE. Jika dilihat dari sudut pandang calon investor, untuk menilai prospek perusahaan di masa datang adalah dengan melihat sejauhmana pertumbuhan profitabilitas perusahaan. Indikator yang paling banyak dipakai adalah ROE yang menggambarkan sejauhmana kemampuan perusahaan menghasilkan laba yang bisa diperoleh pemegang saham. Persentase ROE juga menurun dari tahun 2009 dengan mencatatkan nilai ROE sebesar 24,95 persen di tahun 2010, atau turun 11,18 persen CAGR 2009-2010. Peningkatan dan penurunan ROE semestinya mempengaruhi minat dari para investor yang akan berakhir pada putusan investasi yang diambil, hal ini akan mampu mempengaruhi harga pasar saham. Namun bank BJB tetap mampu menarik para investor, dibuktikan dengan tetap bertahannya harga saham bank BJB pada level di atas Rp 1.100,00 di mulai dari saat IPO 8 Juli 2010 sampai 1 Maret 2011 yang memiliki nilai PBV 2,34 kali.

Rasio yang terbilang cukup penting untuk melihat kinerja perbankan adalah NIM dan NPL. Net Interest Margin (NIM) adalah perbandingan antara pendapatan bunga bersih (pendapatan bunga bank yang sudah dikurangi beban pokok) dengan nilai aset produktif. NIM bank BJB di tahun 2010 mencapai 7,32 persen, angka ini turun dari tahun 2009 yang nilai NIM-nya sebesar 7,63 persen. Namun penurunan ini tidak begitu signifikan karena masih berada pada angka 7 persen, cukup jauh dari batas minimum yang disyaratkan Bank Indonesia.

Laporan keuangan perbankan menampilkan dua macam NPL yaitu NPL gross dan NPL net. NPL gross adalah NPL yang membandingkan jumlah kredit berstatus kurang lancar, diragukan, dan macet, dengan total kredit yang disalurkan. Sedangkan NPL net hanya membandingkan kredit berstatus macet dengan total kredit yang disalurkan. Jika melihat pengertian tersebut, maka NPL gross dirasa lebih penting untuk diperhatikan daripada NPL net, karena NPL net hanya memperhitungkan kredit yang sudah berstatus macet. Sementara

NPL gross ikut memperhitungkan kredit berstatus kurang lancar dan diragukan, yang di masa depan bisa saja berubah statusnya menjadi macet. Nilai NPL gross bank BJB tahun 2010 terbilang baik karena berada pada level 1,86 persen, maka masuk dalam kriteria sehat. Angka ini turun 0,11 persen dari tahun 2009 yang nilai NPL-nya sebesar 1,97 persen. Semakin kecil nilai NPL gross ini, maka semakin baik bank tersebut karena mampu menyeleksi calon peminjam dengan baik.

Persentase rasio BOPO, LDR, dan ATTM menunjukkan adanya peningkatan kinerja bank BJB. Semakin kecil rasio tersebut maka semakin baik bank yang bersangkutan. Setelah IPO nilai BOPO mencapai 76,60 persen turun dari 77,30 persen di tahun 2009, hal ini menunjukkan bahwa dengan adanya IPO yang notabene jumlah aset akan meningkat sehingga berbanding lurus dengan peningkatan jumlah biaya operasional namun bank BJB tetap mampu mengelola pendapatannya untuk pembiayaan aset-aset produktif sehingga mampu menghasilkan keuntungan dari aset produktif tersebut.

Nilai LDR bank BJB turun dari tahun 2009 yang nilai LDR-nya sebesar 82,47 persen menjadi 71,54 persen di tahun 2010, atau turun sebesar 0,9 persen CAGR 2009-2010. Ini berarti likuiditas bank BJB dalam posisi aman. Selanjutnya ATTM membandingkan aktiva tetap terhadap modal. Per tahun 2010, ATTM bank BJB sebesar 20,45 persen, atau turun 33,63 persen CAGR 2009-2010. Hal ini membuktikan bank BJB lebih banyak menggunakan modalnya untuk aktiva produktif sehingga akan mampu menghasilkan keuntungan yang cukup besar. Ini berarti bank BJB cukup efektif dalam mengelola ekuitasnya. Nilai dari rasio-rasio CAMEL periode tahun 2009-2010 tersaji pada Tabel 8 berikut ini disertai dengan rata-rata rasio tersebut tahun 2009 hingga 2010.

Tabel 8. Rasio-rasio keuangan penting perbankan (rasio CAMEL) bank BJB periode pra dan pasca IPO

2009 2010 Rata-rata CAR (%) 21,20 22,85 22,03 ATTM (%) 30,81 20,45 25,63 NPL GROSS (%) 1,97 1,86 1,92 NPL NET (%) 0,76 0,29 0,53 ROA (%) 3,24 3,15 3,2 ROE (%) 28,09 24,95 26,52 NIM (%) 7,63 7,32 7,48 LDR (%) 82,47 71,54 77,01 BOPO (%) 77,30 76,60 76,95

Sumber: Annual Report BJB (tanpa diolah)

Kinerja bank merupakan ukuran keberhasilan bagi direksi dalam melakukan strategi manajemen bank tersebut. Kinerja ini juga merupakan pedoman hal-hal apa saja yang perlu diperbaiki dan bagaimana memperbaikinya, begitu pula dengan kinerja keuangan merupakan bagian yang tidak terpisahkan dari penilaian kinerja suatu bank. Berikut adalah rasio-rasio untuk menilai kinerja keuangan selain rasio CAMEL yang sudah dibahas sebelumnya. Rasio-rasio ini memperkuat penilaian kinerja keuangan pada bank, disajikan pada Tabel 9.

Tabel 9. Rasio keuangan pendukung penilaian kinerja keuangan bank BJB periode pra IPO dan pasca IPO

2009 2010 Rata-rata

NPM (%) 17,98 18,19 18,09

OPM (%) 24,21 24,32 24,27

DER (%) 56,78 35,23 46,01

EPS (Rp) 113,75 105,54 109,65 Sumber: Annual Report BJB (diolah)

Rasio yang dapat mengukur tingkat efisiensi usaha dan profitabilitas yang dicapai oleh bank selain ROE dan ROA adalah dengan menggunakan rasio NPM dan OPM. NPM mengukur kemampuan bank dalam menghasilkan net income dari kegiatan operasi pokoknya, sedangkan OPM mencerminkan seberapa besar efisiensi dan efektivitas dari operasi perusahaan untuk mendapatkan laba. Pasca IPO

kedua rasio ini mengalami peningkatan walaupun tidak terlalu signifikan. Tahun 2010 nilai NPM bank BJB sebesar 18,19 persen, atau naik 1,17 persen CAGR dari tahun 2009 yang nilai NPM-nya 17,98 persen. Begitu pula dengan OPM hanya naik 0,45 persen CAGR 2009-2010, dari 24,21 persen di tahun 2009 menjadi 24,32 persen pada tahun 2010. Jika diilustrasikan, ini berarti bank BJB mampu menghasilkan keuntungan bersih Rp 17 miliar dari setiap penjualan Rp 100 miliar, juga mampu meraup laba operasi sebesar Rp 24 miliar dari setiap penjualan Rp 100 miliar.

DER merupakan salah satu dari rasio leverage. DER mencerminkan kemampuan perusahaan dalam memenuhi seluruh kewajibannya yang ditunjukkan oleh beberapa bagian modal sendiri yang digunakan untuk membayar hutang. Per tahun 2010, DER bank BJB sebesar 35,23 persen, angka ini turun dari 56,78 persen di tahun 2009 atau turun sebesar 37,95 persen CAGR 2009-2010. Ini menunjukkan bahwa bank BJB mampu menutupi utang-utang relatifnya dengan ekuitas yang dimilikinya. Perubahan yang cukup signifikan bila dibandingkan antara pra IPO dengan pasca IPO. Dengan demikian, akan lebih mudah bagi bank BJB dalam menarik perhatian para investor.

EPS atau laba per lembar saham adalah tingkat keuntungan bersih untuk tiap lembar sahamnya yang mampu diraih perusahaan pada saat menjalankan operasinya. EPS diperoleh dari laba yang tersedia bagi pemegang saham biasa dibagi dengan jumlah rata-rata saham biasa yang beredar. Laba per lembar saham bank BJB di tahun 2010 menurun menjadi Rp 105,54 yang sebelumnya sebesar Rp 113,75 di tahun 2009, namun penurunan ini masih terbilang wajar. Faktor yang berpengaruh terhadap besar-kecilnya EPS salah satunya adalah jumlah saham yang beredar. Kemungkinan besar penurunan EPS ini diakibatkan oleh persentase kenaikan jumlah lembar saham biasa yang beredar lebih besar daripada persentase kenaikan laba bersih. Persentase kenaikan jumlah saham beredar adalah 35,30 persen CAGR 2009-2010,

sedangkan persentase kenaikan laba bersih adalah 25,53 persen CAGR 2009-2010. Pertumbuhan EPS bank BJB tahun 2009 dan 2010 dapat dilihat pada Lampiran .

Alat analisis untuk mengukur tingkat profitibilitas perusahaan menggunakan konsep laba konvensional yang biasa digunakan selain EPS adalah PER (price earnings ratio). PER adalah perbandingan antara harga saham dengan laba bersih perusahaan, dimana harga saham sebuah emiten dibandingkan dengan laba bersih yang dihasilkan oleh emiten tersebut dalam setahun. PER bank BJB per Desember 2010 adahal 13,33 kali. Dengan demikian, kita bisa mengatakan bahwa harga saham bank BJB adalah 13,33 kali laba bersih yang dihasilkan perusahaan. Semakin besar nilai PER sebuah saham, maka semakin mahal saham tersebut. Sebulan kemudian yaitu Januari 2011, PER bank BJB turun menjadi 10,29 kali. Ini menandakan PER berbanding lurus dengan harga saham, per Desember 2010 harga saham bank BJB mencapai Rp 1.450,00 dan turun menjadi Rp 1.120,00 pada Januari 2011.

Selain PER, adapula PBV yang mengukur kinerja perusahaan. PBV (price to book value) ini pada dasarnya sama saja dengan PER. Perbedaannya, kalau PER berfokus pada laba bersih yang dihasilkan perusahaan, PBV fokusnya pada nilai ekuitas perusahaan. PBV sesuai artinya bermakna harga saham dibandingkan nilai ekuitas per saham. PBV merupakan tolok ukur untuk melihat kewajaran harga saham pada pasar perdana (IPO). Nilai PBV bank BJB per Desember 2010 sebesar 2,90 kali, namun kemudian turun di bulan Januari 2011 menjadi 2,24 kali. Ini artinya harga saham bank BJB di bulan Desember 2010 meningkat 2,90 kali dari nilai buku sahamnya yaitu Rp 500,00. Adapun perkembangan nilai PER dan PBV bank BJB untuk bulan Desember 2010 dan Januari 2011 dapat dilihat pada Lampiran 10.

Berdasarkan pada penilaian terhadap faktor manajemen melalui komponen kualitas manajemen umum, penerapan sistem manajemen risiko, dan kepatuhan terhadap ketentuan serta komitmen kepada Bank

Indonesia dan atau pihak lainnya, maka bank BJB telah menerapkan dan melaksanakan berbagai komponen tersebut seperti terlihat pada tabel 10 berikut dengan berpedoman pada Surat Edaran Bank Indonesia Nomor 6/23/DPNP tanggal 31 Mei 2004 perihal Sistem Penilaian Tingkat Kesehatan Bank Umum, dapat dilihat pada Lampiran 3.

Tabel 10. Analisis tingkat kesehatan bank BJB terhadap faktor manajemen tahun 2009 dan 2010 2009 2010 Keterangan 1. Manajemen Umum Penerapan Good Corporate Governance

Bank Jabar Banten, yang juga dikenal dengan nama PT Bank Pembangunan Daerah Jawa Barat dan Banten, adalah Badan Usaha Milik Daerah yang memiliki komitmen untuk menjalankan tata kelola perusahaan yang baik (Good Corporate Governance) melalui penye-lenggaraan Corporate Social Responsibility sebagai perwujudan kepedulian perusahaan dalam bidang sosial dan lingkungan menuju pembangunan berkelanjutan. Alokasi dana CSR Bank

Jabar Banten untuk Tahun 2009 dari laba bersih Tahun 2008 adalah sebesar Rp 37.048.533.667, yang dialokasikan ke masing-masing kabupaten/ kota dan provinsi sesuai pro-porsi modal CSR.

Pada tahun 2010, bank BJB telah menyalurkan dana CSR yaitu sebesar Rp 29.035.789.567,- untuk ke-giatan sektor pendidikan, kesehatan, lingkungan sosial dan ekonomi yang tersebar di wilayah Jawa Barat dan Banten.

Pelaksanaan Good

Corpo-rate Governance di bank

BJB berlandaskan pada komitmen bersama dari seluruh jajaran manajemen dan staf untuk tunduk dan patuh pada seluruh per-aturan dan perundangan yang berlaku. Hal ini dimulai dari puncak ke-pengurusan Bank Jabar Banten yang dilakukan oleh Dewan Komisaris dan Direksi yang independen dan profesional. Secara umum, kegiatan perbankan dilakukan oleh Komisaris dan Direksi. Komisaris mengkaji kebijakan-kebi-jakan dan melaksanakan pengawasan serta mem-berikan saran terhadap pengelolaan Bank, sedang-kan Direksi memimpin pelaksanaan kebijakan dan pengelolaan sehari-hari.

Sehubungan dengan peme-nuhan ketentuan Surat Edaran Bapepam No. SE-03/PM/2000 tanggal 5 Mei 2000 juncto Peraturan Bapepam No. IX.1.5. Lampiran Keputusan Ketua Bapepam No. Kep-29/PM/2004 tanggal 24 September 2004 tentang Pembentukan dan Pedoman Pelaksanaan Kerja Komite Audit dan Peraturan Bank Indonesia No.8/4/PBI/2006 tanggal 30 Januari 2006 terakhir diubah dengan Peraturan Bank Indonesia No.8/14/PBI/2006 tanggal 5 Oktober 2006 tentang Pelaksanaan Good

Corpo-rate Governance bagi Bank

Umum. Bank BJB telah memiliki Komite Audit berdasarkan Surat Kepu-tusan Dewan Komisaris PT Bank Pembangunan Daerah Jawa dan Banten No.04/ SK/DK/2009 tentang

Susu-B

aik

nan Komite-Komite Dewan Komisaris tanggal 5 Mei 2009 dan Surat Keputusan Direksi Bank Jabar Banten No. 0258/ SK/ DIR-SDM/ 2010 tanggal 21 Januari 2010.

Susunan Dewan Komisaris terdiri dari 1 (satu) orang Komisaris Utama, 1 (satu) orang Komisaris dan 3 (tiga) orang Komisaris Independen. Direksi terdiri atas Direktur Utama dan 4 (empat) orang Direktur.

Komite Audit beranggotakan 2 (dua) orang Komisaris Independen dan 3 (tiga) orang pihak independen yang mempunyai keahlian di bidang akuntansi, keuangan, perbankan dan atau hukum. Pada 31 Desember 2010, Komite audit terdiri dari 5 anggota.

2. Penerapan Manajemen Risiko

Pembentukan Satuan Ker-ja Manajemen Risiko didasarkan pada Peraturan Bank Indonesia khususnya mengenai penerapan Basel II Accord serta kebutuhan pengelolaan risiko secara lebih baik, maka setiap aktivitas operasional Bank Jabar Banten didasarkan atas pertimbangan asas risiko.

Bank BJBtelah memiliki Komite Pemantau Risiko ber-dasarkan Surat Keputusan Dewan Komisaris Bank Jabar Banten No.04/SK/DK/2009 tentang Susunan Komite-komite Dewan Komisaris tanggal 5 Mei 2009 .

Penerapan Sistem Mana-jemen Risiko Bank Jabar Banten berdasarkan empat cakupan:

Pengawasan aktif De-wan Komisaris dan Direksi sebagai bagian dari peran pengawasan manajemen. Kecukupan kebijakan, prosedur dan penetapan limit

sebagai pedoman penerapan manajemen risiko.

Kecukupan proses iden-tifikasi, pengukuran, pe-mantauan dan pengen-dalian risiko serta sistem informasi manajemen.

Sistem pengendalian internal yang menyeluruh. Penerapan manajemen

risiko yang telah di-laksanakan antara lain bank BJB membangun Sistem Informasi Mana-jemen Risiko sebagai salah satu infrastruktur penting dalam implementasi mana-jemen risiko, yaitu: 1. Membangun sistem

Informasi Manajemen Risiko yang terintegrasi sebagai bagian dari sistem informasi mana-jemen yang dimiliki dan dikembangkan Bank, dalam rangka penerapan manajemen risiko yang efektif.

2. Implementasi model

1. Kebijakan terkait risk

phylosophy untuk

mem-bentuk risk culture telah diterapkan dengan baik. Namun demikian, pedo-man manajemen risiko yang ada saat ini akan disempurnakan terkait dengan peranan SKMR yang harus in-dependen terhadap kegiatan opera-sional bank.

2. SKMR telah identifikasikan dan meng-ukur risiko dan melaporkan profil risiko secara berkala. Pengelolaan risiko oleh

Risk taking Unit sudah

berjalan efektif namun masih perlu

penyem-B

pengukuran risiko kepa-da seluruh risk taking unit, meliputi model pengukuran risiko opera-sional serta uji coba metodologi pengukuran risiko kredit dan risiko pasar.

3. Pengembangan sistem manajemen risiko yang tersentralisasi, dalam me-mastikan terpantaunya profil risiko dan terukur-nya eksposur risiko secara akurat, informatif dan tepat waktu, baik risiko secara keselu-ruhan/komposit maupun per jenis risiko yang melekat pada kegiatan usaha bank serta dapat mengukur efektivitas budaya risiko pada seluruh jajaran organisasi Bank.

4. Pengembangan sistem yang dapat melakukan penyajian tersedianya data dan informasi yang memadai untuk perhitu-ngan cadaperhitu-ngan modal dengan pendekatan yang lebih advance.

purnaan mutu infra-struktur, dan mutu SDM yang peduli risiko. Saat ini SKMR sedang terus me-nyempurnakan metode pe-ngukuran risiko.

3. RBB telah memuat rencana bisnis berbasis risiko. Potensi risiko untuk produk baru dan ekspansi bisnis telah dikaji secara memadai.

4. Realisasi kinerja bisnis secara umum melampaui target.

5. Melalui laporan profil risiko, Direksi telah me-lakukan pengelolaan risiko terutama untuk mitigasi risiko kredit, risiko opera-sional, dan risiko pasar. 6. Sistem, infrastruktur, dan

SDM untuk mengelola risiko terevaluasi semakin baik. Namun demikian, infrastruktur teknologi in-formasi dijadwalkan akan selesai penyempurnaannya di tahun 2011.

3. Kepatuhan Bank Bidang Kepatuhan telah melaksanakan pengkajian terhadap beberapa rancangan yang terkait dengan operasional perbankan, diantaranya sebagai berikut: Pada prinsipnya rancangan keputusan penempatan dana

dan transaksi surat-surat berharga tidak mengandung pelanggaran dan terdapat kesesuaian antara keputusan Direksi dengan hasil kajian Direktur Kepatuhan dan Manajemen Risiko.

Mengembangkan reminder system tenggat waktu pelaporan dan database peraturan internal dan eksternal pada sistem portal internet.

Pemantauan tehadap komitmen kepada Bank Indonesia atas Hasil Pemeriksaan Bank Indonesia.

Pemantauan dan analisis atas setiap ketentuan dan peraturan yang dikeluarkan oleh Bank Indonesia. Dalam rangka meningkatkan keseragaman dan

pemahaman yang sama serta evaluasi terhadap pelaksanaan peraturan Bank Indonesia dan peraturan perundang-undangan lain yang berlaku secara berkesinambungan melaksanakan sosialisasi antara lain melalui penyampaian materi kepatuhan dalam pendidikan pengenalan perbankan bagi pegawai baru. Seluruh satuan kerja telah memenuhi kewajiban

penyampaian laporan ke Bank Indonesia sesuai dengan

B

aik

batas waktu yang telah ditetapkan, termasuk Laporan Pelaksanaan Tugas Direktur Kepatuhan yang disampaikan setiap semester.

Dalam rangka Penerapan Prinsip Mengenal Nasabah/

KYC (Know Your Customer) telah dilakukan laporan

transaksi keuangan tunai dan pemantauan terhadap: Transaksi keuangan mencurigakan, dan Pengkinian data nasabah.

Melakukan pemeliharaan terhadap Sistem Aplikasi Anti

Money Laundering (AML), yang bertujuan untuk

mendeteksi transaksi keuangan yang mencurigakan atau diluar profil nasabah dan menjaga kelancaran pengoperasian aplikasi AML. Selama tahun 2010 telah dilakukan pemasangan aplikasi AML pada 42 Kantor Cabang.

Bekerja sama dengan Forum Komunikasi Direktur Kepatuhan Perbankan (FKDKP) dan PPATK untuk melakukan pelatihan mengenai penerapan KYC dan Anti

Money Laundering bagi petugas bank, baik petugas

Kantor Pusat maupun Kantor Cabang secara berkesinambungan. Dalam mendukung pelaksanaan tugas kepatuhan dan penerapan Good Corporate

Governance di bank, Unit Kerja Bagian Hukum telah

melaksanakan fungsinya memberikan bantuan dan pembinaan segi hukum kepada seluruh unit kerja bank dengan melaksanakan hal-hal sebagai berikut:

a. Melakukan pembinaan dalam bidang hukum. b. Melaksanakan review terhadap perjanjianperjanjian

kerja sama yang telah dilaksanakan.

c. Mengkaji perjanjian-perjanjian yang akan dibuat guna melindungi kepentingan bank.

d. Membuat langkah-langkah atau arahan dalam penyelesaian suatu kasus hukum.

Sumber: Annual Report Bank BJB 2009 dan 2010

4.4. Analisis Perbedaan Rata-rata Paired-Samples T Test Pra IPO dan Pasca IPO

Hasil Paired-Samples T Test dengan menggunakan SPSS 15, menunjukkan tidak adanya perbedaaan kinerja keuangan antara pra IPO dengan pasca IPO untuk periode 2009 hingga 2010. Terlihat pada Gambar 17, t hitung sebesar 1,899 dan signifikansi 0,084. Diperoleh t tabel pada signifikansi α = 0,05 untuk data penelitian ini sebesar 2,201. Jadi t hitung < t tabel dan signifikansi 0,084 > 0,05 sehingga Ho diterima, ini artinya tidak ada perbedaan rata-rata kinerja keuangan antara satu tahun sebelum IPO dengan satu tahun setelah IPO. Maka dapat disimpulkan bahwa IPO tidak mempengaruhi kinerja keuangan bank BJB untuk periode 2009 hingga 2010.

Gambar 17. Output data kinerja keuangan dengan SPSS 15

Input untuk uji beda Paired-Samples T Test pada penelitian ini adalah dengan menggunakan data-data yang memiliki parameter yang sama, yaitu yang memiliki satuan yang sama dan telah mewakili data untuk mengukur kinerja keuangan suatu bank. Periode yang diambil untuk dijadikan sebagai sampel dalam uji ini yaitu satu tahun sebelum IPO dan satu tahun setelah IPO, namun dikarenakan data yang tersedia adalah laporan keuangan tahunan (1 Januari – 31 Desember) maka dapat dikatakan bahwa sebenarnya analisis data pasca IPO belum genap satu tahun melainkan satu semester, sehingga belum terlihat perubahan yang signifikan. Walau demikian, bank BJB pasca IPO telah mengalami banyak pembenahan dalam struktur pendanaan dan operasional demi mewujudkan visinya.

Paired Samples Statistics

29,3700 12 28,31594 8,17411 25,5625 12 25,11356 7,24966 praIPO2009 pascaIPO2010 Pair 1

Mean N St d. Dev iation

St d. Error Mean

Paired Samples Correlations

12 ,973 ,000 praIPO2009 & pascaIPO2010 Pair 1 N Correlation Sig.

Paired Samples Test

3,80750 6,94588 2,00510 -,60570 8,22070 1,899 11 ,084 Mean St d. Dev iation St d. Error Mean Lower Upper 95% Conf idence Interv al

of the Dif f erence Paired Dif f erences

t df Sig. (2-tailed) praIPO2009 -pascaIPO2010 Pair 1