BAB III

METODE PENELITIAN 3.1 Jenis penelitian

Jenis penelitian ini adalah penelitian jenis kausalitas karena penelitian ini bentuk kausalitas karena penelitian ini menitik beratkan pada pengujian hipotesis yaitu hypothesis testing. Hypothesis testing adalah pengujian terhadap benar atau tidaknya suatu pernyataan yang dihasilkan kerangka teoritis. Penelitian ini menguji apakah ada perbedaan kinerja keuangan perusahaan asuransi dan perbankan yang go public di BEI periode tahun 2009 - 2013.

3.2 Tempat dan waktu penelitian 3.2.1 Tempat penelitian

Ruang lingkup penelitian ini adalah perusahaan asuransi dan perbankan yang go public di BEI. Dengan mengamati perbedaan kinerja keuangan perusahaan asuransi dan perbankan yang go public di BEI dengan periode 2009-2013.

3.2.2 Waktu penelitian

Penelitian ini dilaksanakan sejak bulan Januari 2014 sampai dengan penelitian selesai.

3.3 Batasan operasional

29 3.4 Definisi operasional

Definisi operasional yang digunakan dalam penelitian ini adalah sebagai berikut :

1. Rasio Likuiditas diukur dengan menggunakan CR (Current Ratio) adalah rasio yang digunakan untuk mengukur kemampuan perusahaan memenuhi kewajiban jangka pendek dengan menggunakan aktiva lancar. Rasio likuiditas dinyatakan dalam bentuk persentase dengan skala rasio.

2. Rasio Leverage diukur dengan menggunakan TDTA (Total Debt to Total Assets) adalah rasio yang mengukur jumlah aktiva perusahaan yang dibiayai oleh hutang yang berasal dari kreditur. Rasio leverage atau rasio yang menggunakan hutang sebagai aktiva perusahaan diekspresikan dalam suatu persentase dengan skala rasio.

3. Rasio Profitabilitas diukur dengan menggunakan ROI (Return on Invesment) adalah rasio yang menunjukkan kemampuan dari modal yang diinvestasikan dalam keseluruhan aktiva untuk menghasilkan keuntungan. Modal yang diinvestasikan dinyatakan dengan menggunakan skala rasio. 3.5 Skala pengukuran variabel

3.6 Populasi dan sampel

Populasi yang digunakan dalam penelitian ini adalah perusahaan asuransi dan perbankan yang go public di BEI periode 2009 – 2013. Metode yang digunakan untuk menentukan sampel penelitian adalah metode purposive sampling. Purposive sampling merupakan teknik penentuan sampel dengan pertimbangan atau kriteria tertentu. Sampel yang diambil berdasarkan kriteria – kriteria sebagai berikut:

1. Perusahaan asuransi dan perbankan yang go public di BEI dan aktif melakukan transaksi tahun 2009 – 2013

2. Termasuk perusahaan dengan kapitalisasi terbesar (frekuensi perdagangan tinggi) karena akan digunakan sebagai pembanding bagi perusahaan yang akan diteliti.

3.7 Jenis data

Data yang digunakan dalam penelitian ini adalah data sekunder, yaitu laporan keuangan perusahaan asuransi dan perbankan yang go public di BEI periode 2009-2013. Data ini diperoleh dari situs http://www.idx.co.id dan Indonesian Capital Market Directory (ICMD).

3.8 Metode pengumpulan data

Jenis data yang dikumpulkan dan digunakan serta diolah dalam penulisan skripsi ini adalah data sekunder yaitu data yang berbentuk angka yang diperoleh

31 3.9 Teknik analisis data

Teknik analisis data dalam penelitian ini dikerjakan dengan menggunakan program SPSS. Untuk menjawab permasalahan pertama dalam penelitian ini digunakan analisis data dengan tahapan sebagai berikut:

3.9.1 Analisis Kinerja Keuangan

Analisis data yang digunakan dalam penelitian ini adalah analisis rasio. Analisis ini digunakan untuk menilai dan mengukur sejauh mana perkembangannya serta kondisi kinerja keuangan perusahaan asuransi dan perbankan selama periode analisis yaitu tahun 2010 sampai dengan 2013. Analisis rasio ini meliputi :

a. CR (Current Ratio) adalah perbandingan antara aktiva lancar dengan hutang lancar perusahaan.

Current Ratio = x 100%

b. TDTA (Total Debt to Total Assets) adalah perbandingan antara total hutang dengan total aktiva perusahaan.

Total Debt to Total Assets = x 100%

c. ROI (Return on Invesment) adalah perbandingan antara pendapatan setelah pajak dengan total aktiva perusahaan.

Return on Investment = x 100%

3.9.2 Uji Normalitas Data

Uji normalitas data dilakukan dengan Uji Kolmogrov-Smirnov. Uji ini digunakan untuk menguji dua sampel independen yang telah ditarik dari populasi yang sama atau dari populasi yang berdistribusi sama. Uji ini digunakan untuk menentukan jenis pengujian hipotesis yang akan dilakukan. Adapun kriteria pengujian adalah jika angka signifikansi lebih besar dari 0,05 maka data berdistribusi normal sehingga hipotesis diuji dengan menggunakan Independent Sample t – Test. Sedangkan jika angka signifikansi lebih kecil dari 0,05 maka data berdistribusi tidak normal sehingga hipotesis diuji dengan menggunakan Mann – Whitney Test.

3.9.3 Uji Hipotesis

Uji hipotesis yang digunakan dalam penelitian ini adalah Independent Sample t- Test untuk data yang berdistribusi normal atau Mann-Whitney Test untuk data yang berdistribusi tidak normal.

a. Independent Sample t-Test

Langkah – langkah yang digunakan dalam Independent Sample t-Test terurai di bawah ini:

Menyusun formulasi hipotesis nol (Ho) dan hipotesis alternatif (Ha) untuk pengujian dua sisi:

Ho1 : μ1 = μ : Tidak terdapat perbedaan CR (Current Ratio) perusahaan

33 Ho2 : μ1 = μ2 : Tidak terdapat perbedaan TDTA (Total Debt to Total

Assets) perusahaan asuransi dengan TDTA (Total Debt to TotalAssets)perbankan.

Ha2 : μ1 ≠ μ2 : Terdapat perbedaan TDTA (Total Debt to Total Assets)

perusahaan asuransi dengan TDTA (Total Debt to TotalAssets)perbankan.

Ho3 : μ1 = μ2 : Tidak terdapat perbedaan ROI (Return On Invesment)

perusahaan asuransi dengan ROI(Return On Invesment) perbankan.

Ha3 : μ1 ≠ μ2 : Terdapat perbedaan ROI (Return On Invesment) perusahaan asuransi dengan ROI(Return On Invesment) lembaga

perbankan.

2) Menentukan level of significant (α) sebesar 5% atau 0,05. 3) Menentukan kriteria pengujian.

Uji hipotesis yang digunakan dalam penelitian ini adalah uji dua sisi

Ho diterima jika : -t tabel ≤ t hitung ≤ t tabel

Ho ditolak jika : t hitung < -t tabel atau t hitung > t tabel Ho ditolak Ho diterima Ho ditolak

4)Menghitung nilai t dengan menggunakan rumus (Dajan, 1994:238). Nilai thitung berdasarkan rumus:

Dengan

keterangan :

SP = varian dari sampel gabungan S1 = standar deviasi sampel ke-1 S2 = standar deviasi sampel ke-2 ₁ = nilai rata – rata sampel ke-1 ₂ = nilai rata – rata sampel ke-2 μ₁ = nilai rata – rata populasi ke-1 μ₂ = nilai rata – rata populasi ke-2

n1 = jumlah observasi didalam sampel ke-1 n2 = jumlah observasi didalam sampel ke-2

5) Membuat simpulan apakah Ho diterima atau ditolak b. Mann-Whitney Test

Langkah – langkah yang digunakan dalam Mann-Whitney Test terurai dibawah ini:

35 Ho1 : μ1 = μ2 : Tidak terdapat perbedaan CR (Current Ratio)

perusahaan asurans dengan CR (Current Ratio) perbankan.

Ha1 : μ1 ≠ μ2 : Terdapat perbedaan CR (Current Ratio) perusahaan asuransi dengan CR (Current Ratio) perbankan. Ho2 : μ1 = μ2 : Tidak terdapat perbedaan TDTA (Total Debt to

Total Assets) perusahaan asuransi dengan TDTA (Total Debt to Total Assets) perbankan.

Ha2 : μ1 ≠ μ2 : Terdapat perbedaan TDTA (Total Debt to Total Assets) perusahaan asuransi dengan TDTA (Total Debt to Total Assets) perbankan.

Ho3 : μ1 = μ2 : Tidak terdapat perbedaan ROI (Return On

Invesment) perusahaan asuransi dengan ROI(Return On Invesment) perbankan.

Ha3 : μ1 ≠ μ2 : Terdapat perbedaan ROI (Return On Invesment)

perusahaan asuransi dengan ROI(Return On Invesment) perbankan.

2) Menentukan level of significant (α) sebesar 5% atau 0,05. 3) Menentukan kriteria pengujian.

Uji hipotesis yang digunakan dalam penelitian ini adalah uji dua sisi

Ho ditolak Ho diterima Ho ditolak

Ho diterima jika : -z tabel ≤ z hitung ≤ z tabel

Ho ditolak jika : z hitung < -z tabel atau z hitung > z tabel

5) Menghitung nilai z dengan menggunakan rumus (Dajan, 1994:264).

Dengan U = n1.n2 + [1/2 nx (nx + 1) - Rx] keterangan:

n1 = jumlah variabel 1 n2 = jumlah variabel 2

Rx = jumlah jenjang pada perusahaan X = kode variabel

6) Membuat simpulan apakah Ho diterima atau ditolak. 3.10 Kerangka Pemecahan Masalah

37 Gambar 3.1 Kerangka Pemecahan Masalah

Keterangan :

1. Pengumpulan data – data berupa buku – buku literatur, laporan keuangan perusahaan asuransi dan perbankan yang go public di BEI.

2. Data sekunder yang telah terkumpul berupa laporan keuangan masing – masing perusahaan asuransi dan perbankan.

3. Melalui data laporan keuangan, dapat dihitung variabel kinerja keuangan yang terdiri dari Current Ratio, Total Debt to Total Assets, dan Return On Invesment.

Pengumpulan data Perusahaan Asuransi dan Perbankan yang go public d BEI

Laporan Keuangan Perusahaan Asuransi

Laporan Keuangan Perbankan

Menghitung Variabel Kinerja Keuangan : 1. Current Ratio

2. Total Debt to Total Assets 3. Return On Investment

Uji Normalitas

Normal Tidak Normal

Independent Sample t-Test Mann-Whitney Test

4. Melakukan uji normalitas data dengan menggunakan Kolmogrov-Smirnov (Uji KS) untuk mengetahui apakah data yang diambil berdistribusi normal atau tidak.

5. Jika diketahui data tersebut normal digunakan uji statistik parametrik dengan Independent Sample t-Test. Sedangkan jika diketahui data tidak normal digunakan uji statistik non parametrik dengan Mann-Whitney Test. 6. Berdasarkan pengujian yang telah dilakukan dapat ditarik kesimpulan

39 BAB IV

HASIL DAN PEMBAHASAN

4.1 Gambaran Umum Perusahaan 4.1.1 Perkembagan Perusahaan Asuransi

Perkembangan industri asuransi di Indonesia tentunya tidak terlepas dari

perkembangan ekonomi dan teknologi dalam kehidupan manusia, dimana dengan semakin terbatasnya sumber-sumber kebutuhan manusia dalam usaha untuk meningkatkan kemakmurannya maka bertambah besar usaha manusia untuk

mendayagunakan sumber-sumber yang ada serta usaha untuk mengamankan baik atas diri atau keluarga mereka serta harta miliknya dari peristiwa-peristiwa yang

dapat menimbulkan kerugian atau menyebabkan gangguan dalam mencapai tujuan hidup mereka.

Usaha persuransian sebagai salah satu lembaga keuangan non bank

menjadi semakin penting peranannya, karena dari kegiatan usahanya disamping memberikan proteksi kepada masyarakat juga merupakan lembaga penghimpun

dana yang bersumber dari penerimaan premi asuransi dari masyarakat dimana dana ini dapat diinvestasikan pada sektor-sektor yang produktif dan aman serta diharapkan industri asuransi ini dapat semakin meningkatkan pengerahan dana

masyarakat ini untuk pembiayaan pembangunan.

cukup baik”. Sedangkan, penduduk Indonesia termasuk dalam lima besar dunia, ini menjadi pasar yang potensial bagi dunia asuransi. Sementara melihat perkembangannya, asuransi dunia akan terus mengalami pertumbuhan, khususnya di negara-negara berkembang, termasuk Indonesia. Dengan pertumbuhan rata-rata dua digit sampai dengan 2014, maka total aset industri asuransi jiwa diperkirakan dapat mencapai Rp. 500 triliun. "Sampai saat ini total aset industri jiwa telah mencapai Rp. 249 triliun.

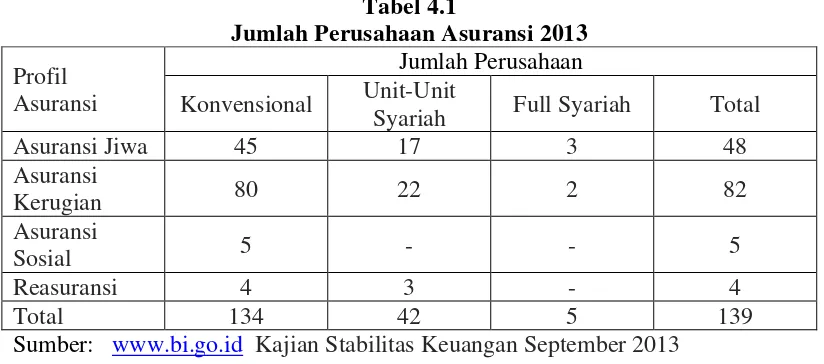

Pada Tabel 4.1 berikut dapat dilihat jumlah perusahaan asuransi pada tahun 2013

Tabel 4.1

Jumlah Perusahaan Asuransi 2013 Profil

Asuransi

Jumlah Perusahaan Konvensional Unit-Unit

Syariah Full Syariah Total

Asuransi Jiwa 45 17 3 48

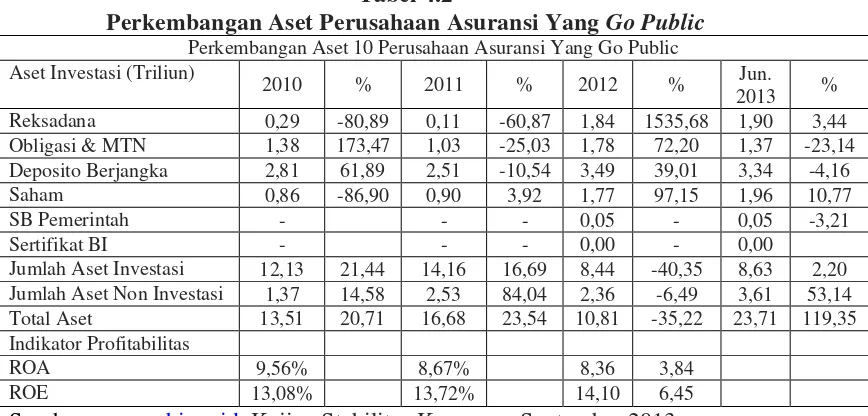

Kinerja perusahaan 10 asuransi yang go public pada semester I 2013

cenderung meningkat dibandingkan semester II 2012. Pola penempatan aset dan

diversifikasi investasi perusahaan asuransi yang dilakukan selama semester I

tahun 2013 cenderung tetap namun terjadi sedikit perubahan pada komposisi

41

Hal ini ditunjang oleh peningkatan indeks di pasar saham Indonesia yang sempat

berulangkali memecahkan rekor pencapaian IHSG. Perubahan strategi kebijakan

investasi yang dilakukan oleh perusahaan asuransi ke arah instrumen yang

memiliki tingkat return yang tinggi diharapkan dapat berkontribusi dalam

meningkatkan profitabilitas perusahaan selain upaya peningkatan laba usaha

melalui penerimaan premi asuransi yang sampai dengan Juni 2013 telah mencapai

65% dari perolehan tahun sebelumnya.

Total aset sampai dengan akhir semester I 2013 meningkat sebesar Rp.

2,41 triliun atau ,11,29% menjadi Rp. 23,71 triliun dibandingkan akhir periode

tahun sebelumnya sebesar Rp. 21,31 triliun. Sehingga pergerakan ,positif pasar

keuangan yang terjadi pada semester I 2013 berbanding lurus dengan

pertumbuhan perusahaan asuransi tersebut. Berdasarkan data industri perasuransi

yang dirilis Otoritas Jasa Keuangan, per Juni 2013, terdapat 139 perusahaan

asuransi yang terdiri dari 45 asuransi jiwa (dengan 17 asuransi yang memiliki unit

usaha syariah/ UUS), 80 asuransi kerugian (dengan 22 asuransi yang memiliki

UUS), 5 asuransi sosial (dengan 3 asuransi yang memiliki UUS), dan 4 reasuransi.

Dari seluruh perusahaan asuransi tersebut terdapat 10 yang telah go public dengan

total aset per Juni 2013 sebesar Rp. 23,71 triliun. Dari 10 perusahaan asuransi

yang go public tersebut, pangsa aset terbesar didominasi oleh 1 (satu) perusahaan

asuransi yang mencapai 61%. Selama semester I 2013, 10 perusahaan asuransi go

public tersebut menunjukkan kinerja yang cukup menjanjikan, terlihat dari

indikator profitabilitas yang dicapai sampai dengan pertengahan tahun antara lain:

Tabel 4.2

Perkembangan Aset Perusahaan Asuransi Yang Go Public Perkembangan Aset 10 Perusahaan Asuransi Yang Go Public Aset Investasi (Triliun) 4.1.2 Perkembagan Perusahaan Perbankan

Perkembangan bisnis perbankan yang begitu pesat semenjak diberlakukannya paket-paket kebijakan deregulasi perbankan memberikan sinyal

bahwa undang-undang perbankan yang lama yaitu Undang-Undang Nomor 14 tahun 1967 tentang Pokok-Pokok Perbankan sudah tidak sesuai lagi untuk

dilaksanakan. Banyak praktek-praktek perbankan yang tidak sejalan dengan Undang-Undang Nomor 14 tahun 1967 tentang Pokok-Pokok Perbankan. Atas dasar itu, maka pemerntah telah mengeluarakan undang-undang perbankan yang

baru yaitu undang-undang nomor 7 tahun 1992 yang berlaku efektif pada 25 maret 1992.

43 oleh kalangan perbankan. Diberlakukannya undang-undang yang baru tersebut

telah pula memberikan landasan idiil dan operasional yang lebih kokoh bagi perkembangan bisnis perbankan dalam masa yang akan datang. Undang-undang ini memberi keleluasaan yang lebih banyak serta keluwesan di dalam pemilikkan

operasi bank tetap menuntut pula sikap yang bertanggung jawa dari pemilik dan pengurus bank. Sesuai dengan UU nomor 7 tahun 1992 Bank Indonesia sebagai

pengawas tunggal perbankan secara konsisten akan terus berupaya agar perkembangan sistem perbankan di Indonesia menuju ke arah sistem perbankan yang sehat dan kokoh. UU nomor 7 tahun 1992 mengelompokkan perbankan di

Indonesia menjadi 2 saja yaitu Bank Umum dan Bank Perkreditan Rakyat (BPR). Sehingga persaingan antar bank akan semakin tajam.

Secara keseluruhan, industri perbankan masih memegang peranan dalam

sistem keuangan Indonesia. Pangsa pasar industri perbankan semester I 2013

sebesar 77,9%, menurun tipis dibandingkan dengan pangsa semester II 2012

sebesar 78,3%. Penurunan pangsa ini terjadi terutama karena meningkatnya aset

lembaga keuangan non bank seperti perusahaan pembiayaan, asuransi, perusahaan

modal ventura dan pegadaian. Peningkatan pangsa lembaga keuangan non bank

antara lain disebabkan masih meningkatnya permintaan masyarakat terhadap

kredit kepemilikan kendaraan.

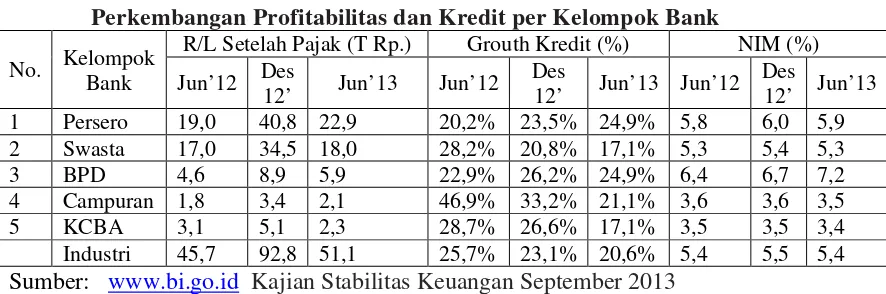

Seiring dengan kondisi perekonomian Indonesia yang relatif terjaga,

industri perbankan mampu mencatatkan profit yang cukup besar. Selama semester

I 2013 Perbankan membukukan laba bersih sebesar Rp. 51,1triliun, lebih tinggi

didorong oleh pertumbuhan pendapatan bunga kredit dengan kontribusi sebesar

72,2% dari total pendapatan bunga. Secara tahunan, pendapatan bunga kredit

mengalamipertumbuhan mencapai 15,5%. Tingginya laba tersebut tercermin dari

ROA perbankan yang mencapai 3,0% (per Juni 2013), menurun tipis

dibandingkan posisi Desember 2012 sebesar 3,1%. Jika dilihat per kelompok

bank, porsi terbesarpenyumbang laba bersih Perbankan terdapat pada kelompok

bank Persero yang mencapai 44,8%, disusul BUSN 35,2%, BPD 11,5%, KCBA

4,4% dan Campuran 4,1%.

Laba operasional yang diperoleh perbankan masih didominasi oleh

pendapatan bunga bersih atau Net Interest Income (NII) dengan tren yang

meningkat. Sebagaimana periode-periode sebelumnya, perolehan laba perbankan

sampai dengan akhir semester I 2013 masih didominasi oleh laba operasional.

Pada Juni 2013, laba operasional perbankan tercatat sebesar Rp. 62,0 triliun,

meningkat 11,1% dibanding laba operasional semester yang sama tahun lalu.

Tabel 4.3

Perkembangan Profitabilitas dan Kredit per Kelompok Bank

No. Kelompok

rata-45

tahun lalu (Rp. 16,3 triliun). Peningkatan NII menunjukkan bahwa perbankan

sudah mampu melakukan efisiensi tercermin dari terus meningkatnya pendapatan

bunga sebagai dampak dari kredit yang bertumbuh dan, cenderung menurunnya

beban bunga perbankan. Namun demikian, bank perlu mencermati dampak dari

penyesuaian suku bunga DPK dan kredit pada semester II 2013 sebagai akibat

dari peningkatan BI-Rate pada akhir Juni 2013.

4.2 Hasil Penelitian

Hasil penelitian secara keseluruhan dapat diketahui dengan melakukan analisis data yang terdiri dari analisis rasio kinerja keuangan, uji normalitas data dan pengujian hipotesis.

Untuk menjawab hasil penelitian yang pertama digunakan analisis sebagai berikut:

4.2.1 Kinerja Keuangan

Penelitian ini menggunakan laporan keuangan tahunan yang berupa laporan neraca dan laporan laba rugi perusahaan asuransi dan perbankan selama tahun 2009-2013. Berikut merupakan hasil perhitungan dari laporan neraca dan laporan laba rugi kedua objek penelitian.

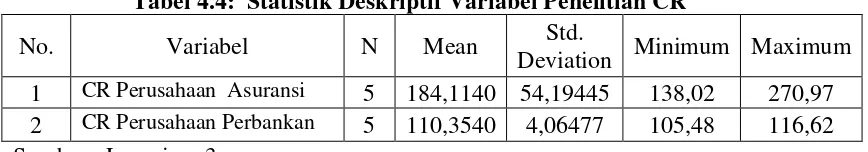

Tabel 4.4: Statistik Deskriptif Variabel Penelitian CR

No. Variabel N Mean Std.

Deviation Minimum Maximum

1 CR Perusahaan Asuransi 5 184,1140 54,19445 138,02 270,97

2 CR Perusahaan Perbankan 5 110,3540 4,06477 105,48 116,62

Sumber: Lampiran 3

perbankan periode 2009-2013 mengalami peningkatan , namun ada pula beberapa perusahaan asuransi dan perbankan yang mengalami penurunan CR. Pada Tabel 4.5 terlihat bahwa nilai mean (rata-rata) Rasio CR perusahaan asuransi sebesar 184,1140 sedangkan nilai mean CR Perusahaan perbankan sebesar 110,3540. Dengan demikian terlihat bahwa nilai rata-rata CR perusahaan Asuransi lebih besar dari pada perusahaan Perbankan. Rasion CR menunjukkan kemampuan perusahaan dalam memenuhi kewajiban jangka pendeknya (hutang lancar), dimana semakin besar nilai CR mengindikasikan bahwa perusahaan semakin lancar dalam memenuhi kewajiban jangka pendek yang telah tempo, sebaliknya apabila nilai CR semakin kecil mengidikasikan perusahaan mengalami kesulitan dalam memenuhi kewajiban jangka pendeknya.

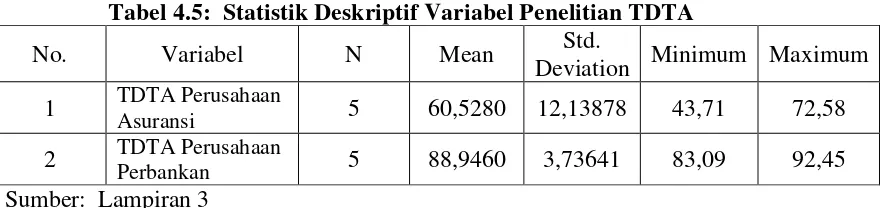

Tabel 4.5: Statistik Deskriptif Variabel Penelitian TDTA

No. Variabel N Mean Std.

Deviation Minimum Maximum

1 TDTA Perusahaan

Asuransi 5 60,5280 12,13878 43,71 72,58

2 TDTA Perusahaan

Perbankan 5 88,9460 3,73641 83,09 92,45

Sumber: Lampiran 3

47 Perbankan sebesar 88,9460. Dengan demikian, terlihat bahwa nilai rata-rata TDTA perusahaan perbankan lebih besar dibanding perusahaan Asuransi.

Tabel 4.6: Statistik Deskriptif Variabel Penelitian ROI

No. Variabel N Mean Std.

Deviation Minimum Maximum

1 ROI Perusahaan

Asuransi 5 5,2980 2,89885 2,35 9,77

2 ROI Perusahaan

Perbankan 5 2,1840 0,71388 1,20 3,03

Sumber: Lampiran 3

Semakin besar nilai ROI mengidikasikan bahwa kemampuan perusahaan dalam memanfaatkan modal yang diinvestasikan guna memperoleh laba lebih besar, sebaliknya semakin kecil nilai ROI mengidikasikan bahwa modal yang di investasikan menghasilkan laba semakin kecil atau mengalami kerugian. Rasio Return On Invesment (ROI) merupakan rasio perbandingan antara Earning After Tax atau laba bersih setelah pajak dengan total aktiva. Pada Tabel 4.7 terlihat bahwa nilai mean ROI perusahaan Asuransi sebesar 5,2980 sedangkan nilai mean ROI perusahaan Perbankan sebesar 2,1840. Dengan demikian terlihat bahwa nilai rata-rata ROI perusahaan Asuransi lebih besar daripada nilai rata-rata perusahaan Perbankan.

Untuk menjawab hasil penelitian yang kedua digunakan analisis sebagai berikut:

4.2.2 Uji Normalitas Data Kolmogorov-Smirnov (K-S)

digunakan adalah 0.05. Data berdistribusi normal apabila angka asymptotic significant (2 tailed) > 0,05 dan data berdistribusi tidak normal apabila angka asymptotic significant (2 tailed) < 0,05. Setelah pengujian normalitas data, maka selanjutnya dapat diketahui data berdistribusi normal atau tidak.

Hasil uji nornalitas data menggunakan alat analisis One Sample Kolmogorov-Smirnov Test dapat dilihat pada Tabel 4.8 berikut:

Tabel 4.7: Hasil Uji Normalitas Data Terhadap Variabel-Variabel Penelitian

Rasio Keuangan Asymp.

Significant (2 tailed) Keterangan

CR (Currentt Ratio) 0,529 Normal

TDTA (Total Debt to Total Assets) 0,878 Normal

ROI (Return On Invesment) 0,406 Normal

Sumber: Lampiran 3

Setelah dilakukan uji normalitas data dengan menggunakan One Sample Kolmogorov-Smirnov Test, maka diperoleh hasil sebagai berikut: angka asymptotic significant (2 tailed) sebesar 0,529 untuk rasio CR, angka asymptotic significant (2 tailed) sebesar 0,878 untuk rasio TDTA, dan angka asymptotic significant (2 tailed) sebesar 0,406 untuk rasio ROI. Berdasarkan hasil pengujian data seluruh data variabel berdistribusi normal.

Untuk langkah selanjutnya, karena data berdistribusi normal maka pengujian hipotesis dilakukan dengan Independent Sample t-Test untuk rasio CR, TDTA, dan ROI.

4.2.3 Pengujian Hipotesis

49 Invesment (ROI). Langkah yang dilakukan untuk pengujian hipotesis yaitu dengan membandingkan nilai thitung dengan ttabel.

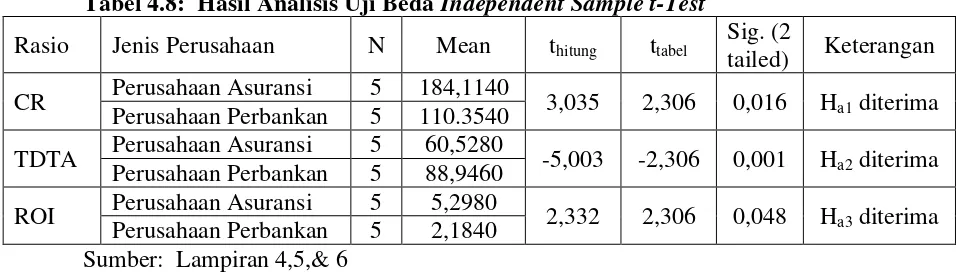

Hasil uji Independent Sample t-Test Sample dengan menggunakan data rata-rata pada perusahaan asuransi dan perbankan dapat dilihat pada Tabel 4.9 berikut:

Tabel 4.8: Hasil Analisis Uji Beda Independent Sample t-Test

Rasio Jenis Perusahaan N Mean thitung ttabel Sig. (2

tailed) Keterangan CR Perusahaan Asuransi 5 184,1140 3,035 2,306 0,016 Ha1 diterima

Perusahaan Perbankan 5 110.3540

TDTA Perusahaan Asuransi 5 60,5280 -5,003 -2,306 0,001 Ha2 diterima Perusahaan Perbankan 5 88,9460

ROI Perusahaan Asuransi 5 5,2980 2,332 2,306 0,048 Ha3 diterima Perusahaan Perbankan 5 2,1840

Sumber: Lampiran 4,5,& 6

Setelah diketahui hasil uji analisis beda pada Tabel 4.9 maka pengujian hipotesis pada rasio CR menggunakan Independent Sample t-Test terhadap perusahaan asuransi dan perbankan menunjukkan bahwa rata-rata CR perusahaan asuransi sebesar 184,1140 sedangkan rata-rata CR perusahaan perbankan sebesar 110,3540. Data tersebut menunjukkan bahwa nilai rata-rata CR perusahaan asuransi lebih tinggi dibanding perusahaan perbankan dengan demikian, terlihat bahwa kemampuan perusahaan asuransi dalam membayar kewajiban jangka pendek (hutang lancar) yang telah jatuh tempo lebih baik dibanding perusahaan perbankan. Untuk hasil pengujian dua sisi antara perusahaan asuransi dan perusahaan perbankan dengan α= 0,025 (0,05/2) diperoleh nilai ttabel ±2,306 dan

0,016 dimana nilai ini lebih kecil dibandingkan dengan α= 0,05 sehingga Ha1 diterima. Dengan mengetahi Ha1 diterima berarti kinerja keuangan perusahaan asuransi dan perusahaan perbankan dilihat dari rasio CR (Current Ratio) berbeda secara signifikan.

Pengujian hipotesis rasio TDTA dengan menggunakan Independent Sample t-Test terhadap perusahaan asuransi dan perusahaan perbankan menunjukkan bahwa rata-rata TDTA perusahaan asuransi sebesar 60,5280 sedangkan rata-rata TDTA perusahaan perbankan sebesar 88,9460. Dari nilai tersebut terlihat bahwa nilai rata-rata TDTA perbankan lebih besar dibanding nilai TDTA perusahaan asuransi maka hal ini mengindikasikan bahwa perusahaan perbankan memiliki risiko yang lebih tinggi dalam membayar kewajibannya dibandingkan perusahaan asuransi. Hasil uji beda antara perusahaan asuransi dan perusahaan perbankan menunjukkan bahwa untuk pengujian dua sisi α = 0,025 (0,05/2) diperoleh nilai ttabel sebesar ±2,306 dan nilai thitung sebesar -5,003. Karena thitung ≤ -ttabel maka nilai thitung berada pada daerah Ha2 diterima. Pengambilan keputusan H0 diterima atau ditolak juga dapat dilakukan dengan cara lain yaitu dengan melihat nilai Sig. (2 tailed) TDTA sebesar 0,001dimana nilai ini lebih kecil dibandingkan dengan α= 0,05 sehingga Ha2 diterima. Dengan

51 ROI perusahaan asuransi sebesar 5,2980 sedangkan rata-rata ROI perusahaan perbankan sebesar 2,1840. Nilai ROI perusahaan asuransi lebih besar dibanding ROI perusahaan perbankan meskipun perbedaan tersebut tidak begitu tinggi. Hal ini menunjukkan bahwa kemampuan perusahaan asuransi dalam menggunakan modal yang ditanamkan lebih baik dibanding perusahaan perbankan. Hasil uji beda antara perusahaan asuransi dan perbankan menunjukkan bahwa untuk pengujian dua sisi atau α= 0,025 (0,05/2) diperoleh nilai ttabel sebesar ± 2,306 dan

nilai thitung sebesar 2,332. Karena thitung > ttabel maka nilai thitung berada pada daerah Ha3 diterima. Pengambilan keputusan H0 diterima atau ditolak dapat dilakukan dengan cara lain yaitu melihat Asymp. Sig. (2tailed) ROI sebesar 0,048 dimana nilai ini lebih kecil dibandingkan dengan α=0,05 sehingga Ha3 diterima. Dengan mengetahui Ha2 diterima berarti kinerja keuangan perusahaan asuransi dan perbankan dilihat dari rasio ROI (Return On Invesment) berbeda secara signifikan.

Ha3 diterima Ha2 diterima Ha1 diterima

-2,306 2,332(ROI) -5,003 (TDTA) 3,035(CR) 2,306

Gambar 4.1 Daerah Pengujian Uji Independent Sample t- Test Pada CR, TDTA, dan ROI

Berdasarkan hasil analisis diatas, maka dapat ditarik kesimpulan bahwa data yang digunakan berupa data rata-rata menghasilkan kesimpulan yaitu terdapat perbedaan yang signifikan antara kinerja keuangan perusahaan asuransi

dan perusahaan perbankan ditinjau dari rasio Current Ration (CR), Total Debt to Total Assets (TDTA), dan Return On Invesment (ROI).

4.3 Pembahasan

53 Dengan demikian berdasarkan pembahasan yang telah diuraiakan, hasil uji hipotesis dengan menggunakan alat Independent t-Test Sample terhadap Current Ratio (CR), Total Debt to Total Assets (TDTA), dan Return On Invesment (ROI) pada perusahaan asuransi dan perusahaan perbankan yang go public di Bursa Efek Indonesia (BEI) periode 2009 sampai dengan 2013 menunjukkan adanya perbedaan secara signifikan antara perusahaan asuransi dan perusahaan perbankan. Dari hasil penelitian perbandingan ketiga rasio keuangan tersebut menunjukkan bahwa kinerja keuangan perusahaan asuransi pada periode 2009-2013 lebih baik dari perusahaan perbankan.

Hasil penelitian ini sejalan dengan penelitian yang dilakukan oleh Nurcholila (2005) yang meneliti perbandingan kinerja keuangan lembaga bank dan asuransi di BEJ periode 2003. Penelitiannya menggunakan rasio-rasio keuangan meliputi EP (Economic Profitability), NPM (Net Profit Margin), DTA (Debt to Total Assets), DTE (Debt to Total Equity), dan ROE (Return On Equity). Hasil penelitiannya menunjukkan bahwa dari 3 rasio EP, DTA, dan DTE terdapat perbedaan antara perusahaan asuransi dan lembaga keuangan bank.

BAB V

KESIMPULAN DAN SARAN 5.1 Kesimpulan

Berdasarkan hasil dan pembahasan yang telah dikemukakan, Penulis mengambil kesimpulan sebagai berikut:

1. Dari hasil penelitian terhadap ketiga rasio keuangan yang diteliti pada perusahaan asuransi dan perusahaan perbankan, meliputi rasio Current Ratio (CR), Total Debt to Total Assets (TDTA), dan Return On Invesment (ROI) relatif mengalami peningkatan pada periode 2009-2013.

2. berdasarkan Uji Hipotesis dengan metode Independent Sample T-test, terhadap variabel yang diuji, terdapat perbedaan yang signifikan rata-rata rasio CR, TDTA, dan ROI antara perusahaan asuransi dengan perusahaan perbankan. Dengan demikian, berdasarkan kriteria pengujian, maka Ha diterima dan H0 ditolak.

5.2 Saran

Berdasarkan hasil penelitian dan pembahasan, Penulis memberikan saran-saran sebagai berikut:

1. Bagi Peneliti selanjutnya

55 (Economic Profitability), NPM (Net Profit Margin), DTA (Debt to Total Assets), DTE (Debt to Total Equity), dan ROE (Return On Equity).

2. Bagi Perusahaan

Perusahaan asuransi dan perusahaan perbankan yang menjadi objek penelitian diharapkan dapat meningkatkan kinerja yang lebih optimal agar dapat menarik investor menanamkan modalnya. Perusahaan diharapkan dapat mencari sumber pendanaan alternatif untuk menunjang kinerja perusahaan baik melalui obligasi maupun reksadana untuk perusahaan asuransi dan bagi perusahaan perbankan diharapkan mampu menghimpun dan mengelola dana nasabah secara lebih optimal melalui kebijakan-kebijakan perusahaan yang profitable.

3. Bagi Investor dan Calon Investor