INDONESIAN ECONOMIC

REVIEW AND OUTLOOK

NO.2 /TAHUN V/JULI 2016

Kata Pengantar

yakni “Perlambatan Ekonomi Global dan Investasi di Negara Maju dan Berkembang”. Pada

bagian kesembilan dan kesepuluh, redaksi akan membahas proyeksi dan prospek

perekono-mian Indonesia. Secara khusus, dalam proyeksi ekonomi akan menyajikan GAMA Leading

Economic Indicator (GAMA LEI), yang merupakan instrumen proyeksi perekonomian satu

kuartal ke depan yang dikembangkan secara autentik oleh tim Macroeconomic Dashboard

yang terus mengalami penyempurnaan pada setiap edisi.

Akhir kata, kami berharap hasil analisis kami dapat memberi manfaat dan menjadi second

opinion untuk para pengambil kebijakan, praktisi bisnis, peneliti akademisi mahasiswa dan

masyarakat secara umum.

Selamat datang di IERO edisi ke -2 tahun 2016. Pada edisi ini

kami mengangkat tema Global Slowing-Down. Isu ini dibahas

seiring melambatnya gerak pertumbuhan ekonomi global yang

turut mempengaruhi kondisi perekonomian Indonesia.

IERO ini terbagi ke dalam sepuluh bagian. Pada bagian

perta-ma hingga bagian keenam akan disajikan review perekonomian

Indonesia dalam tiga bulan terakhir. Pada bagian ketujuh akan

membahas perkembangan ekonomi global dan perkembangan

komoditas. Pada bagian kedelapan, redaksi akan menyajikan

sebuah artikel opini dari dosen Jurusan Ilmu Ekonomi Fakultas

Ekonomi yang membahas isu-isu terkini sesuai dengan tema,

Selamat membaca

Muhammad Edhie Purnawan

DAFTAR ISI

RINGKASAN EKSEKUTIF

...

A.Perkembangan Perekonomian dan Fiskal

...

1.Pertumbuhan Ekonomi Indonesia Meningkat...

2.Adanya revisi anggaran pemerintah pada APBNP sehingga ada penyesuaian kondisi ekonomi terkini....

B.Pasar Finansial dan Sektor Moneter

...

1. Rupiah Perkasa Seiring dengan Meningkatnya Aliran Dana Masuk ...

2. Pasar Saham Kembali Melejit ...

3. Utang Luar Negeri Indonesia Menurun, Indikator Sustainibilitas Utang Memburuk, Persepsi Risiko

SBN Menurun, dan Harga SBN Meningkat...

C.

Sektor Perbankan

...

1. Ketahanan sistem Perbankan tetap stabil ditengah perlambatan ekonomi ...

D.

Inlasi dan Kemiskinan

...

1.

Inlasi Pada Juli 2016 Menurun

...

2. Kondisi Kemiskinan Indonesia ...

E.

Neraca Pembayaran Indonesia

...

1.

Setelah surplus pada kuartal IV-2015, neraca pembayaran Indonesia kembali mengalami deisit

...

F.

Indikasi Krisis

...

1. Apresiasi nilai tukar rupiah dan meningkatnya devisa menurunkan tekanan pasar ...

2. Tekanan di Sektor Perbankan Menguat ...

G.

Perkembangan Ekonomi Global dan Pasar Komoditas

...

1. Indikator

output

beberapa negara berkembang mengkhawatirkan, negara maju relatif stabil ...

2. Rata-rata harga komoditas mengalami kenaikan ...

H.

Isu Terkini

...

Perlambatan Ekonomi Global dan Investasi di Negara Maju dan Negara Berkembang

...

I.

Gama Leading Economic Indicator (GAMA LEI)

...

DAFTAR ISTILAH

Anggaran Pendapatan dan Belanja

Negara

Anggaran Pendapatan dan Belanja

Negara Perubahan

Bank Indonesia

Biaya Operasional terhadap

Pendapatan Operasional

Direktorat Jenderal Pengelolaan

Pembiayaan dan Risiko

Gabungan Industri Kendaraan

Bermotor Indonesia

Gadjah Mada Leading Economic

Indicator

Indonesian Bond Pricing Agency

Indonesia Crude Price

Inter Dealer Market Agency

Indonesian Rupiah

Indonesian Global Bond Clean

Price Index

Jakarta Interbank Spot Dollar Rate

Kredit Konsumsi

Organization of The Petroleum

Export-ing Countries

Rancangan Anggaran Pendapatan dan

Belanja Negara

RINGKASAN EKSEKUTIF

Pertumbuhan ekonomi Indonesia pada kuartal I-2016 tercatat sebesar 4,92 persen

y-o-y

, nilai ini

lebih rendah dibandingkan pertumbuhan pada kuartal IV-2016 (5,04 persen, atau lebih rendah

0,12

percentage points

). Sektor jasa masih menjadi pendorong utama pertumbuhan pada kuartal

I-2016, dengan pertumbuhan 6,27 persen

y-o-y

. Dari sisi pengeluaran, pertumbuhan ekonomi

kuartal I-2016 dimotori oleh konsumsi Lembaga Non-Proit yang Melayani Rumah Tangga (LNPRT)

yang mengalami pertumbuhan sebesar 6,4 persen

y-o-y

.

Dari sisi pengeluaran pemerintah, pada Juni 2016 pemerintah mengeluarkan Anggaran Pendapatan

dan Belanja Negara Perubahan (APBNP 2016). Pada APBNP 2016 ini saldo penerimaan dan

pengeluaran negara ditargetkan lebih rendah dibandingkan pada APBN 2016. Adapun realisasi

belanja negara pada APBNP 2016 tercatat lebih tinggi dibandingkan APBNP 2015. Pada semester

I-2016 realisasi belanja negara tercatat sebesar 41,5 persen lebih tinggi dibandingkan semester

yang sama pada tahun 2015 yakni sebesar 37,9 persen. Disisi yang lain, realisasi penerimaan negara

pada APBNP 2016 lebih rendah dibandingkan realisasi penerimaan negara pada APBNP 2015—

besarnya realisasi penerimaan negara masing-masing sebesar 35,5 persen dan 37,9 persen.

Di pasar uang, tekanan terhadap rupiah menurun. Pada akhir Juni 2016 rupiah perkasa pada level Rp

13.180 per dollar AS (terapresiasi 3,2 persen

m-t-m

dan 0,72 persen

q-t-q

).

Real Effective Exchange

Rate

(REER) juga menunjukkan pengutan rupiah terhadap kelompok mata uang lainnya. Pada Juni

2016 lalu nilai indeks REER tercatat sebesar 108,93 poin, nilai ini lebih tinggi dibandingkan rata-rata

jangka panjangnya (105,94 poin).

Utang luar negeri Indonesia menurun menjadi USD 314,33 miliar pada Mei 2016. Nilai ini turun

baik secara

m-t-m

maupun

y-t-y

, masing-masing sebesar 1,46 persen dan 2,78 persen. Penurunan

utang luar negeri ini dipicu oleh penurunan utang baik dari sektor swasta maupun pemerintah

dan bank sentral. Persepsi risiko obligasi juga menurun seiring dengan penurunan total utang luar

negeri Indonesia. Hal ini dapat terlihat melalui penurunan rata-rata

yield

obligasi semua tenor (IGB

EYI), sebesar 3,28 persen

m-t-m

dan 9,2 persen

y-t-d

. Indikator penurunan risiko lainnya adalah

nilai CDS obligasi yang mengalami penurunan 185,18

bps

.

Tingkat inlasi pada akhir kuartal II-2016 (Juni 2016) berada pada 3,45 persen

y-o-y

(lebih rendah

1

pp

dibandingkan kuartal I-2016) dan dan 0,66

m-t-m

(lebih tinggi 0,47

pp

). Penurunan inlasi ini

salah satunya disebabkan oleh faktor musiman, seperti belum maksimalnya realisasi pengeluaran

pemerintah. Selain itu penurunan inlasi ini juga disebabkan oleh delasi pada barang-barang yang

diatur oleh pemerintah. Penurunan tingkat inlasi ini memicu penurunan tingkat kemiskinan. Pada

Maret 2016, jumlah penduduk miskin berkurang menjadi 28,01 juta jiwa dari 28,51 juta jiwa pada

September 2015 (turun 1,75 persen).

Neraca Pembayaran Indonesia (NPI) pada kuartal I-2016 mengalami deisit setelah pada kuartal

IV-2015 mengalami surplus. Pada kuartal I-2016 NPI mengalami deisit sebesar USD 0,3 miliar.

Penurunan tajam pada Neraca Tranksaksi Modal dan Finansial—turun 53,54 persen

q-t-q

—

merupakan salah satu penyebab deisitnya NPI

Indikator krisis pada pasar valas yaitu

Exchange Market Pressure Index

(EMPI) menunjukkan

berkuarangnya tekanan pada perekonomian Indonesia. Pada Juni lalu nilai indeks EMPI berada

pada 34,65 poin, nilai ini berada sangat jauh dari ambang batas pertama (63,67 poin), sehingga

dapat disimpulkan tekanan terhadap valuta asing berkurang. Disisi lain indikator krisis pada sektor

perbankan yaitu

Banking Pressure Index

(BPI) menunjukkan masih tingginya tekanan pada sektor

perbankan.

A. PERKEMBANGAN PEREKONOMIAN DAN FISKAL

1. Pertumbuhan Ekonomi Indonesia Meningkat

Pertumbuhan PDB Indonesia pada kuartal-I 2016 menurun

ke ke 4,92 persen secara year on year dibandingkan dengan

kuartal sebelumnya (5,08 persen).

■ Akan tetapi, bila dibandingkan dengan kuartal yang sama di tahun sebelumnya, PDB riil justru meningkat dari 4,72 persen (kuartal I-2015) ke 4,92 persen (kuartal I-2016).

■ Dilihat dari sisi produksi, pertumbuhan terjadi hampir di semua sektor, kecuali subsektor pertambangan dan penggalian yang justru terkontraksi 1,29 persen. ■ Sektor primer mengalami peningkatan pertumbuhan

sebanyak 0,2 percentage point

■ Pertumbuhan sektor jasa dan sektor industri masing-masing naik 0,89 pp dan 0,17 pp.

Gambar 1 Pertumbuhan PDB atas Dasar Harga Konstan Menurut Lapangan Usaha, 2013 – 2016 Pertumbuhan ekonomi Indonesia di kuartal I-2016 turun

Catatan:

Sektor Primer: (1) Pertanian Kehutanan dan Perikanan; (2) Pertambangan dan Penggalian

Sektor Industri: Industri Pengolahan

Sektor Jasa: (1) Pengadaan Listrik dan Gas; (2) Pengadaan Air, Pengelolaan Sampah, Limbah dan Daur Ulang; (3) Konstruksi; (4) Perdagangan Besar dan Eceran, Reparasi Mobil dan Sepeda Motor; (5) Transportasi dan Pergudangan; (6) Penyediaan Akomodasi dan Makan Minum; (7) Informasi dan Komunikasi; (8) Jasa Keuangan dan Asuransi; (9) Real Estat; (10) Jasa Perusahaan; (11) Administrasi Pemerintahan, Pertahanan dan Jaminan Sosial Wajib; (12) Jasa Pendidikan; (13) Jasa Kesehatan dan Kegiatan Sosial; (14) Jasa Lainnya. Sumber: BPS dan CEIC (2016)

Dilihat dari sisi pengeluaran, pertumbuhan tertinggi terjadi di pos pengeluaran konsumsi LNPRT dengan pertumbuhan

sebesar 6,40 persen secara year on year.

■ Meski begitu, pertumbuhan pos pengeluaran konsumsi LNPRT justru menurun bila dibandingkan dengan kuartal sebelumnya (8,32 persen pada kuartal IV-2015). ■ Bila dibandingkan dengan kuartal yang sama di tahun

sebelumnya, pertumbuhan konsumsi LNPRT naik pesat dan berbalik dari gerak kontraktif (-8,07 persen secara year on year).

■ Pertumbuhan pos pengeluaran konsumsi rumah tangga meningkat 0,02 percentage point

■ Pertumbuhan pos pengeluaran belanja pemerintah turun drastis ke 2,94 persen dari semula 7,31 persen pada kuartal IV-2015.

Gambar 2 Pertumbuhan PDB atas Dasar Harga Konstan Menurut Pengeluaran, 2013 – 2016

Gambar 3 Indeks Keyakinan Konsumen, Indeks Kondisi Ekonomi Saat Ini, dan Indeks Ekspektasi Konsumen, 2011 – 2016

Keyakinan Konsumen di Indonesia Meningkat

Sumber: BPS dan CEIC (2016)

Secara umum, keyakinan konsumen Indonesia pada akhir Juni 2016 meningkat.

■ Indeks Keyakinan Konsumen (IKK) dan Indeks Kondisi Ekonomi Saat Ini (IKE) meningkat selama periode Mei hingga Juni 2016 masing-masing sebesar 1,6 dan 3,4 poin. ■ Kenaikan IKK dan IKE mengindikasikan bertambahnya

kepercayaan maupun persepsi konsumen terhadap kondisi perekonomian terbaru.

■ Di sisi lain, Indeks Ekspektasi Konsumen (IEK) justru turun selama periode Mei-Juni 2016 sebesar 0.1 poin.

■ Turunnya IEK ini mengindikasikan berkurangnya kepercayaan diri konsumen dalam menghadapi tekanan inlasi dan dinamika pasar tenaga kerja di kemudian hari.

Gambar 4 Penjualan Motor, Mobil, dan Semen, 2011 – 2016

Penjualan motor dan mobil meningkat, sedangkan penjualan semen menurun

Sumber: Astra Internaional, GAIKINDO, Asosiasi Semen Indonesia

Di akhir Juni 2016, angka penjualan motor dan mobil meningkat, sementara angka penjualan semen menurun.

■ Menutup akhir kuartal-II 2016 ini, penjualan motor naik sekitar 57 ribu unit atau sebesar 12,43 persen dibandingkan terhadap penjualan pada Mei 2016 lalu

■ Penjualan mobil meningkat sekitar tiga ribu unit atau sebesar 3,94 persen dibandingkan terhadap Mei 2016 ■ Di sisi lain, penjualan semen turun tipis sebesar 0,78 persen

Perkembangan Perekonomian dan Fiskal

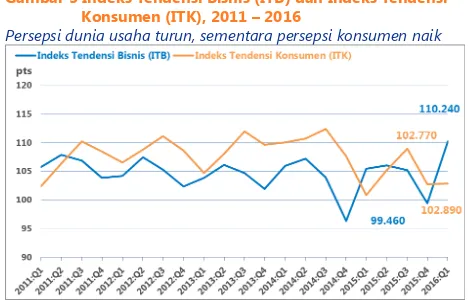

Gambar 5 Indeks Tendensi Bisnis (ITB) dan Indeks Tendensi Konsumen (ITK), 2011 – 2016

Persepsi dunia usaha turun, sementara persepsi konsumen naik

Sumber: BPS, BI, dan CEIC (2016)

Pada akhir kuartal-I 2016 lalu, Indeks Tendensi Bisnis (ITB) menurun, sedangkan Indeks Tendensi Konsumen (ITK) meningkat.

■ ITB turun sekitar 5,7 poin dari 105,22 poin ke 99,46 poin per Maret 2016.

■ Turunnya ITB ini mengindikasikan berkurangnya sentimen positif dunia usaha di awal tahun

■ Di sisi lain, sentimen positif pada konsumen relatif masih terjaga selama awal tahun 2016 (ITK naik 0,12 poin dari 102,77 poin pada Mei 2016 ke 102,89 poin pada Maret 2016).

Gambar 6 BI Retail Sales Index, 2011 – 2016 Per Mei 2016, penjualan eceran di Indonesia meningkat

Sumber: BI & CEIC (2016)

Per Mei 2016, angka indeks penjualan riil eceran atau IPR

naik cukup signiikan sebanyak 7,2 poin ke 2015,3 poin. ■ Ini sejalan dengan peningkatan kepercayaan dan sentimen

positif konsumen pada kuartal awal tahun 2016. ■ Secara year on year, IPR meningkat sebesar 13,55 persen

dibandingkan dengan Mei tahun 2015.

2. Adanya revisi anggaran pemerintah pada APBNP sehingga ada penyesuaian kondisi ekonomi terkini

Indikator 2015 2016

APBNP Realisasi APBN APBNP

Pertumbuhan Ekonomi (% y-o-y) 5.7 4,8 5.3 5.2

Inlasi (% y-o-y) 5.0 3,4 4.7 4,0

Tingkat Bunga SPN 3 bulan rata-rata (%) 6.2 6,0 5.5 5,5

Nilai Tukar (IDR/USD) 12,500 13.392 13,900 13.5

Harga Minyak Mentah Indonesia (USD/barrel) 60 49 50 40

Lifting Minyak (Ribu barel per hari) 825 778 830 820

Lifting Gas Bumi (Ribu barel per hari) 1,221 1.195,4 1,155 1150

Sumber: Kementerian Keuangan (2016)

Tabel 1 Realisasi Indikator Makroekonomi 2015 dan 2016 Adanya penyesuaian ekonomi sehingga berubahnya asumsi makro pada APBNP 2016

Uraian

2015 2016

APBNP Realisasi APBN APBNP

Pendapatan Negara 1.761,6 1.508,2 1.822,5 1.786,2 Pendapatan dalam negeri 1.758,3 1.496,0 1.820,5 1.784,2 Penerimaan Perpajakan 1.489,3 1.240,4 1.546,7 1.539,2 Penerimaan Negara Bukan Pajak 269,1 255,6 273,8 245,1 Penerimaan Hibah 3,3 12,0 2,0 2,0

Belanja Negara 1.984,1 1.806,5 2.095,7 2.082,9 Belanja pemerintah pusat 1.319,5 1.183,3 1.325,6 1.306,7 Transfer ke daerah dan dana desa 664,6 623,1 770,2 776,3

Surplus/(Deisit) anggaran -225,5 -298,5 -273,2 -296,7

% Surplus/(Deisit) terhadap PDB -1,9 -2,6 -2,2 -2,4

Sumber: Kementerian Keuangan (2016)

Tabel 2 Ringkasan Realisasi APBNP 2015, realisasi 2015, APBN 2016, APBNP 2016 (IDR Triliun)

Realisasi anggaran 2015 dan APBNP 2016 lebih rendah dibandingkan target awal yang ditetapkan

Realisasi APBN 2015 pada pendapatan, belanja dan deisit

anggaran masih rendah.

■ Realisasi pendapatan negara hanya sebesar IDR 1.508,2 triliun atau 85,6 persen dari target APBNP 2015, lebih rendah dari target APBNP 2015.

■ Penurunan pendapatan sektor industri pengolahan dan pertambangan akibat dari rendahnya permintaan, pendapatan perpajakan sebesar IDR 1.240,4 triliun atau 83,3 persen dari target APBNP 2015.

■ Kinerja impor yang turun juga menyebabkan tidak tercapainya pendapatan bea masuk sehingga penerimaan pajak juga ikut menurun.

■ Penurunan harga minyak dunia dan komoditas mineral batu bara dalam pasar internasional, pendapatan PNBP juga mengalami penurunan menjadi sebesar IDR 255,6 triliun atau 95 persen dari target APBNP 2015.

■ Realisasi belanja negara juga menunjukkan penurunan tercatat IDR 1.806,5 triliun atau 91,05 persen dari target APBNP 2015. ■ Melambatnya penyerapan di awal tahun dan akhirnya bertumpuk pada akhir-akhir tahun, belanja pemerintah pusat yang

tercatat hanya sebesar IDR 1.183,3 triliun atau 89,7 dari target APBNP 2015.

■ Besaran deisit anggaran pada realisasi 2015 tercatat sebesar IDR 298,5 triliun, lebih tinggi dibandingkan target APBNP 2015. ■ Rasio deisit tercatat sebesar 2,6 persen, lebih tinggi dari target APBNP 2015.

Asumsi makro ekonomi pada APBNP disesuaikan dengan kondisi ekonomi terkini.

■ Tantangan perekonomian dunia yang masih cukup berat, pertumbuhan ekonomi pada APBNP sebesar 5,2 persen, lebih rendah dibandingkan APBN 2016.

■ Rendahnya harga komoditas energi dan laju inlasi komponen harga yang diatur pemerintah, realisasi Inlasi pada APBNP sebesar 4,0 persen, lebih rendah dibandingkan target awal APBN 2016.

■ Potensi kenaikan suku bunga The Fed jilid dua dan ekonomi Tiongkok, nilai tukar pada APBNP sebesar IDR 13.500, lebih rendah dari asumsi APBNP 2016.

■ Harga minyak mentah menunjukkan penurunan menjadi USD 40/barel, lebih rendah dibandingkan APBNP 2016.

■ Lifting minyak dan gas bumi juga menunjukan penurunan yang masing-masing sebesar 820 ribu barel per hari dan 1.150 ribu barel per hari, lebih rendah dibandingkan target awal APBNP 2016.

■ Rendanya harga minyak dunia dan adanya kecenderungan produksi minyak masih menurun mendukung rendahnya lifting migas pada APBNP 2016.

Realisasi asumsi makro 2015 rata-rata mengalami penurunan target dari APBNP 2015.

■ Pelemahan ekonomi global, realisasi pertumbuhan ekonomi sebesar 4,8 persen, lebih rendah dari target APBNP 2015.

■ Terjaganya pasokan pangan serta kelancaran distribusi pada saat terjadinya EL Nino dan reformasi subsidi energi, tingkat realisasi inlasi 2015 sebesar 3,4 persen, lebih rendah dibandingkan target APBNP 2015.

■ Tekanan suku bunga disebabkan beberapa hal di antaranya QE di Jepang dan Eropa dan risiko kenaikan suku bunga Amerika Serikat, tingkat suku bunga SPN menunjukan penurunan menjadi 6,0 persen dibandingkan target APBNP 2015.

■ Pengaruhnya menyebabkan capital low yang masuk ke negara berkembang akan lebih selektif sehingga ketersedian modal terbatas karena prevensi investor memprioritaskan menanam modal pada pasar safe heaven.

■ Potensi kenaikan suku bunga Amerika Serikat yang berpengaruh pada masuknya aliran modal ke negara emerging market, realisasi Nilai Tukar sebesar IDR 13.392, lebih rendah dibandingkan target APBNP 2015.

■ Realisasi harga minyak dunia menurun signiikan menjadi USD 49/barel, dibandingkan target APBNP 2015.

■ Masih tingginya pasokan minyak mentah dunia terutama setelah pencabutan embargo ekonomi Iran mendorong lemahnya harga minyak dunia sepanjang 2015.

■ Banyaknya sumur yang sudah tua dan menurunnya harga minyak dunia, realisasi Lifting migas juga menunjukan penurunan yang masing-masing sebesar 778 ribu per barel dan 1.195,4 ribu per barel, dibandingkan dengan target APBNP 2015.

Perkembangan Perekonomian dan Fiskal

Target APBNP 2016 menurun, dibandingkan dengan target APBN 2016.

■ Target pendapatan negara pada anggaran APBNP 2016 sebesar IDR 1.786,2 triliun, lebih rendah dari target awal APBN 2016.

■ Rendahnya penerimaan pajak disebabkan proyeksi perekonomian yang belum maksimal dan harga komoditas terutama migas masih rendah

■ Turunnya penerimaan sumber daya alam yang dikhususkan pada migas, pendapatan PNBP juga megalami penurunan dalam APBNP 2016 dibandingkan dengan target awal di APBN 2016.

■ Kontribusi terbesar masih berada pada penerimaan SDA migas namun Harga minyak dunia (ICP) dan lifting migas rendah.

■ Selanjutnya, target belanja negara mengalami penurunan yang tercatat sebesar IDR 2.082,9 triliun dibandingkan target awal APBN 2016. Penurunan terjadi pada belanja

pemerintah pusat yang disebabkan adanya perubahan asumsi makro.

■ Kebijakan pemerintah juga membuat perubahan yang perlu adanya penyesuaian baik penambahan belanja atau pengurangan belanja negara.

■ Adanya perubahan pada penarikan hibah dan hibah luar negeri yang diterus-hibahkan pada berbagai daerah, maka transfer daerah target APBNP 2016 lebih tinggi yang tercatat sebesar IDR 776,3 triliun dibandingkan target awal APBN 2016.

■ Deisit anggaran mengalami kenaikan yang tercatat sebesar 2,4 persen terhadap PDB, lebih tinggi dibandingkan APBN 2016.

■ Kenaikan tersebut disebabkan oleh menurunnya pendapatan negara, baik penerimaan pajak maupun penerimaan negara bukan pajak.

Tabel 3 Realisasi Penerimaan, Belanja dan Deisit Anggaran

APBNP 2015 – APBNP 2016 (IDR Triliun)

Proporsi pencapaian penerimaan negara rendah, di sisi lain

penyerapan belanja negara dan deisit anggaran meningkat

Uraian

APBNP 2015 APBNP 2016 Realisasi Semester I Realisasi Semester I

Triliun % Triliun %

Penerimaan Negara & Hibah Realisasi 667,9 37,9 634,7 35,5

Rencana 1.761,7 100 1.786,2 100

Penerimaan Perpajakan Realisasi 535,1 35,9 522,0 33,9 Rencana 1.489,3 100,0 1.546,7 100 Penerimaan Negara Bukan Pajak Realisasi 132,5 49,2 112,1 45,7

Rencana 369,1 100,0 245,1 100

Belanja Negara Realisasi 752,2 37,9 865,4 41,5

Rencana 1,984,1 100 2.082,9 100

% deisit terhadap PDB Realisasi 0,7 - 1,8 77,9

Rencana 1,9 100 2,4 100

Sumber: Direktorat Jenderal Anggaran, Kemenkeu (2016)

Realisasi pendapatan negara mengalami penurunan, belanja

dan deisit anggaran meningkat.

■ Realiasi pendapatan negara dan hibah hingga kuartal I-2016 mengalami penurunan yang tercatat sebesar IDR 667,9 triliun atau 35,5 persen dari target APBNP 2016 dibandingkan tahun lalu.

■ Beberapa penyebab penurunan pendapatan yaitu perlambatan ekonomi, rendahnya harga komoditas minyak dunia dan baru bara dan aktivitas ekpor dan impor menurun.

■ Dari sisi belanja negara, realisasi semester I-2016 mengalami peningkatan dibandingkan dengan tahun sebelumnya yang tercatat sebesar IDR 865,4 triliun atau 41,5 persen terhadap APBNP 2016.

■ Peningkatan belanja negara disebabkan beberapa faktor diantaranya penyerapan belanja negara yang lebih cepat pada percepatan lelang (optimalisasi e-katalog, aplikasi lelang) dalam anggaran belanja.

■ Selain itu penyerapan transfer ke daerah dan dana desa dengan meningkatkan pola transfer daerah menjadi dua kali dalam setahun.

B. Pasar Finansial dan Sektor Moneter

1. Rupiah Perkasa Seiring dengan Meningkatnya Aliran Dana Masuk

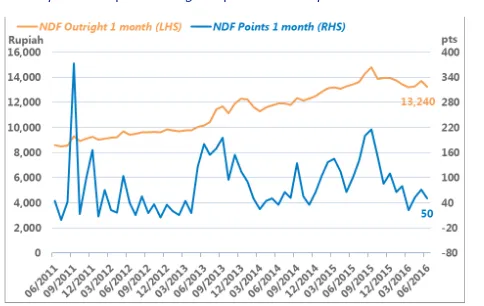

Gambar 7 Kurs Nondeliverable Forward Rupiah terhadap Dolar AS, Juni 2011 – Juni 2016

NDF apresiasi, spread dengan spot rate menipis

Sumber: Bloomberg (2016)

Kurs NDF rupiah terhadap dollar AS mengalami apresiasi.

■ Kurs NDF rupiah berada pada level IDR 13.240 per USD pada akhir Juni 2016. Nilai ini terdepresiasi sebesar 0,30 persen dibandingkan dengan Maret 2016.

■ Akan tetapi nilai rupiah m-t-m maupun y-t-y mengalami apresiasi masing-masing sebesar 3,45 persen dan 1,44 persen.

■ Spread antara spot rate dengan NDF pada Juni 2016 berada

pada level 50 poin, nilai ini lebih tinggi dibandingkan pada Maret 2016 (22,05 poin).

■ Akan tetapi spread tersebut lebih rendah 71,90 poin m-t-m. ■ Apresiasi NDF rupiah dan penurunan spread secara m-t-m,

memberi sinyal bahwa pelaku pasar optimis bahwa rupiah akan terus membaik.

Gambar 8 Real Effective Exchange Rate, Juni 2011 –Juni 2016 Secara umum, nilai rupiah mengalami apresiasi hingga

overvalued

Sumber: BIS dan CEIC (2016, diolah)

Rupiah kembali terapresiasi terhadap mata uang negara-negara lainnya.

■ Indeks nilai Real Effective Exchange Rate (REER) di level 106,54 nilai indeks, lebih tinggi dari rata-rata jangka panjangnya yaitu 105,94 nilai indeks

■ Nilai tersebut 0,57 persen lebih tinggi dari rata-rata jangka panjangnya

■ Overvalued REER Juni 2016 tidak sebesar overvalued pada

kuartal-I 2016 (Maret 2016), yaitu sebesar 2,71 persen. ■ Indeks Real Exchange Rate (RER) rupiah terhadap USD pada Juni 2016 berada pada level 89,90. Nilai ini lebih rendah dibandingkan rata-rata jangka panjangnya (88,43,

undervalued 1,66 persen).

■ Indeks RER pada Juni 2016 membaik apabila dibandingkan dengan Maret 2016 (overvalued 1,99 persen) dan Juni 2015 (5,26 persen).

■ Kurs rupiah akan kembali terkoreksi di masa yang akan datang; Rupiah sudah bergerak ke arah nilai wajarnya.

Gambar 9 Cadangan Devisa, Juni 2011 – Juni 2016 Cadangan devisa mengalami kenaikan

Sumber: Bank Indonesia dan CEIC (2016, diolah)

Cadangan devisa Indonesia mengalami kenaikan.

■ Cadangan devisa Indonesia pada Juni lalu adalah sebesar USD 109,79 miliar.

■ Jumlah ini lebih tinggi jika dibandingkan dengan Mei 2016 (naik sebesar USD 6,2 miliar atau mengalami kenaikan sebesar 5,99 persen) dan Maret 2016 (naik sebesar USD 2,25 miliar atau mengalami kenaikan sebesar 2,09 persen). ■ Efek dari isu Brexit dan pelemahan pertumbuhan AS

menjadi salah satu faktor eksternal pendorong. Rancangan kebijakan tax amnesty yang dicanangkan oleh pemerintah juga mendorong peningkatan cadangan devisa

2. Pasar Saham Kembali Melejit

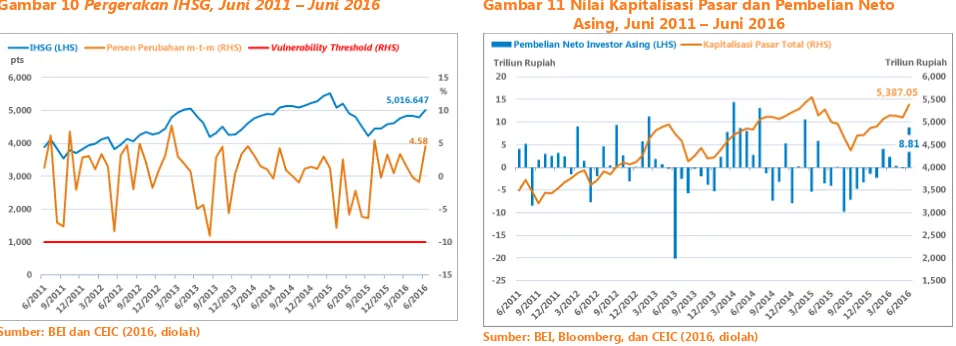

Gambar 10 Pergerakan IHSG, Juni 2011 – Juni 2016

Sumber: BEI dan CEIC (2016, diolah)

Gambar 11 Nilai Kapitalisasi Pasar dan Pembelian Neto Asing, Juni 2011 – Juni 2016

Sumber: BEI, Bloomberg, dan CEIC (2016, diolah)

Indeks Harga Saham Gabungan (IHSG) mengalami perbaikan kinerja yang ditunjukkan oleh peningkatan indeks yang

signiikan.

■ Pada Juni 2016, IHSG berada pada level 5.016 poin, menguat 3,53 persen dari Maret 2016 dan naik 2,15 persen secara

year-on-year. B

■ Nilai kapitalisasi IHSG tercatat mencapai IDR 5.387 triliun, tumbuh 4,7 persen dibandingkan kuartal I 2016 dan naik 7,73 persen dibandingkan bulan yang sama pada tahun sebelumnya.

■ Perbaikan kinerja terjadi karena meningkatnya ketidakpastian ekonomi global pasca keluarnya hasil referendum bahwa Inggris akan meninggalkan Uni Eropa, meskipun ekonomi AS terus menunjukkan perbaikan.

■ Selain itu, keputusan politik presiden Joko Widodo dengan menunjuk kembali Sri Mulyani sebagai Menteri Keuangan juga mendapat respon positif dari pasar.

■ Investor asing mencatatkan pembelian neto sebesar IDR 8,81 triliun pada Juni 2016, meningkat 2,8 persen dibandingkan kuartal sebelumnya, tetapi turun 3,15 persen dibandingkan Juni 2015.

3. Utang Luar Negeri Indonesia Menurun, Indikator Sustainibilitas Utang Memburuk, Persepsi Risiko SBN Menurun, dan Harga SBN Meningkat

Gambar 12 Utang Luar Negeri Indonesia, Mei 2011 – Mei 2016**

Utang luar negeri di sektor swasta dan publik mengalami penurunan

Keterangan: * = Sementara, ** = Sangat Sementara Sumber: Bank Indonesia (2016)

Utang luar negeri Indonesia pada Mei 2016 sebesar USD

314.327 juta.

■ Utang turun sebesar 1,46 persen m-t-m dan 2,78 persen y-o-y.

■ Utang luar negeri bank sentral menurun sebesar 5,07 persen m-t-m dan 1,93 persen y-o-y menjadi USD 5.180 juta.

■ Utang luar negeri pemerintah juga mengalami penurunan sebesar 1,89 persen m-t-m dan 6,03 persen y-o-y menjadi USD 145.504.

■ Penurunan utang luar negeri secara keseluruhan pada Mei 2016 terjadi karena penurunan utang di seluruh sektor.

Gambar 13 Utang Luar Negeri Berdasarkan Jangka Waktunya, Maret 2011 – Maret 2016**

Utang luar negeri jangka panjang dan jangka pendek meningkat

Keterangan: * = Sementara, ** = Sangat Sementara Sumber: Bank Indonesia (2016)

Utang luar negeri jangka pendek Indonesia pada Mei 2016

sebesar USD 58.178 juta, turun sebesar 0,77 persen m-t-m

dan naik sebesar 1,82 persen y-o-y.

■ Utang luar negeri jangka pendek pemerintah dan bank sentral tercatat sebesar USD 9.726 juta, turun sebesar 6.55 persen m-t-m dan 3,95 persen y-o-y.

■ Utang jangka pendek sektor swasta mengalami peningkatan sebesar 0,48 persen m-t-m dan 3,06 persen y-o-y menjadi USD 48.452 juta.

■ Utang luar negeri jangka pendek swasta masih

mendominasi sekitar 83,3 persen total utang jangka pendek. ■ Penurunan utang jangka pendek secara keseluruhan

dipengaruhi oleh penurunan utang pemerintah dan bank sentral.

Utang luar negeri jangka panjang Indonesia pada Mei 2016

turun sebesar 1,61 persen m-t-m dan naik sebesar 4,43

persen y-o-y menjadi USD 256.150 juta.

■ Terjadi penurunan utang di sektor pemerintah, bank sentral, dan swasta.

■ Utang jangka panjang pemerintah dan bank sentral turun sebesar 1,67 persen m-t-m dan naik sebesar 14,15 persen

y-o-y menjadi USD 140.958 juta.

■ Utang di sektor swasta turun sebesar 1,55 persen m-t-m dan 5,43 persen y-o-y menjadi USD 115.191 juta. ■ Sektor pemerintah dan bank sentral mendominasi pangsa

Pasar Finansial dan Sektor Moneter

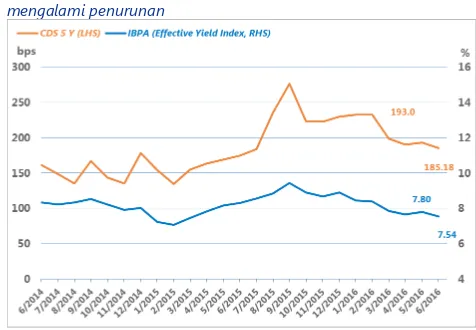

Gambar 14 IBPA Effective Yield Index (EYI) dan Credit Default Swap (CDS, tenor 5 tahun), Maret 2014 – Maret 2016

Rata-rata yield obligasi dan CDS bertenor 5 tahun Indonesia mengalami penurunan

Sumber: Bloomberg (2016)

Persepsi risiko terhadap obligasi Indonesia menurun.

■ Terjadi penurunan rata-rata yield obligasi semua tenor (IGB EYI) dan benchmark bertenor 10 tahun pada Mei 2016.

■ Level yield IGB EYI menurun sebesar 3,28 persen m-t-m dan 9,24 persen y-t-d.

■ Level yield obligasi 10 tahun mengalami penurunan sebesar 42 bps menjadi 7,45 persen.

■ Terdapat indikasi terjadinya kinerja positif pada pasar surat berharga Indonesia.

■ Nilai CDS obligasi Indonesia mengalami penurunan hingga 185,18 bps. Tren CDS obligasi selama kuartal II 2016 juga cenderung menurun.

■ Sepanjang 2016 ini, persepsi risiko terhadap obligasi Indonesia turun dengan signiikan. Hal tersebut

disebabkan karena perubahan persepsi investor terhadap perekonomian negara berkembang.

Gambar 15 SBN Outstanding dan Kepemilikan Berdasarkan Entitas, Maret 2014 – Maret 2016 SBN outstanding Indonesia meningkat

Bank (LHS) Asing (LHS) Institusi Pemerintah (RHS)

Sumber: Bank Indonesia, DJPPR, dan CEIC (2016)

SBN outstanding Indonesia pada akhir Juni 2016 sebesar IDR 2.6220,75 triliun, meningkat sebesar 2,06 persen m-t-m dan

18,25 persen y-o-y.

■ SBN tradable tercatat sebesar IDR 2.362,28 triliun pada Juni 2016, meningkat 2,35 persen m-t-m dan 20,87 persen y-o-y.

■ Asing mendominasi kepemilikan SBN tradablesebesar 55,72 persen atau sebesar IDR 643,98 triliun dan mengalami peningkatan sebesar 3,54 persen m-t-m dan 20,68 persen y-o-y.

Gambar 16 Inter Dealer Market Agency (IDMA), Maret 2014 – Maret 2016

IDMA index mengalami peningkatan

Sumber: Bloomberg (2016)

Harga obligasi Indonesia mengalami peningkatan pada akhir Juni 2016.

■ Level IDMA price index meningkat sebesar 1,96 bpsm-t-m dan 4,3 bpsy-o-y.

■ Harga obligasi pada kuartal II 2016 lebih tinggi

dibandingkan harga pada akhir kuartal I 2016, yakni sebesar 101,77 bps atau meningkat 1,98 bps.

■ Peningkatan harga tercermin pada level IGB CPI yang mengalami peningkatan sebesar 2,04 bpsm-t-m dan penurunan sebesar 5,35 bpsy-o-y menjadi sebesar 117,70 bps.

C. PERBANKAN

1. Ketahanan Sistem Perbankan Tetap Stabil ditengah Perlambatan Ekonomi

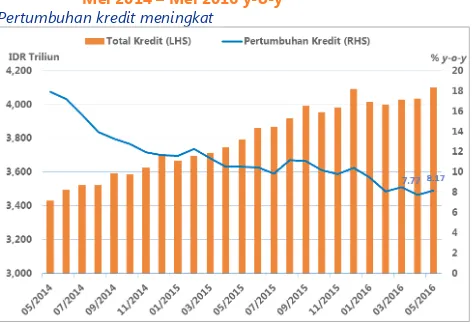

Gambar 17 Pertumbuhan kredit Perbankan

Mei 2014 – Mei 2016 y-o-y Pertumbuhan kredit meningkat

Sumber: Otoritas Jasa Keuangan (2016)

Pertumbuhan kredit Mei 2016 mengalami peningkatan.

■ Hingga Mei 2016 pertumbuhan kredit tercatat mengalami kenaikan yang tercatat sebesar 8,17 persen y-o-y

dibandingkan April 2016 yang tercatat sebesar 7,77 persen y-o-y.

■ Peningkatan pertumbuhan kredit didukung oleh kredit berdasarkan jenis pengunaan yaitu Kredit Modal Kerja (KMK) dan Kredit Konsumsi (KK) yang mengalami peningkatan. Sedangkan Kredit Investasi (KI) mengalami penurunan.

■ Namun pertumbuhan masih terbatas dimana berhubungan dengan permintaan kredit yang masih rendah dan risiko kredit (NPL) yang meningkat.

■ Adanya kehati-hatian yang diterapkan perbankan dalam penyaluran kredit juga menyebabkan pertumbuhan kredit yang masih terbatas.

■ Saat ini dalam mendukung kenaikan pertumbuhan kredit berharap dengan adanya dana pengampunan wajib pajak. ■ Diharapkan dengan adanya kenaikan pertumbuhan kredit,

perbankan dapat memperluas penyaluran kredit.

Gambar 18 Perkembangan pertumbuhan Dana Pihak Ketiga (DPK) Bank Umum, Mei 2015 – Mei 2016 2016 Pertumbuhan Dana Pihak Ketiga (DPK) pada Mei 2016 meningkat

Sumber: Otoritas Jasa Keuangan (2016)

Pertumbuhan Dana Pihak Ketiga (DPK) mengalami peningkatan

■ Hingga Mei 2016 pertumbuhan DPK mengalami kenaikan yang tercatat sebesar 6,5 persen

dibandingkan bulan sebelumnya yang hanya tercatat sebesar 6,2 persen.

■ Peningkatan DPK didukung oleh kenaikan pertumbuhan giro dan tabungan.

■ Pertumbuhan giro dan tabungan mengalami

peningkatan yang masing-masing tercatat sebesar 9,03 persen dan 12,3 persen dibandingkan April 2016. ■ Pertumbuhan kredit deposito mengalami penurunan

yang tercatat sebesar 2,0 persen dibandingkan April 2016.

■ Penurunan pertumbuhan deposito terjadi karena adanya penurunan suku bunga deposito sehingga terjadi pengalihan dana ke tabungan.

Gambar 19 Perkembangan total aset perbankan di Indonesia, Mei 2012 – Mei 2016

Total aset Bank Umum pada Mei 2016 meningkat

Perkembangan aset Bank Umum hingga Mei 2016 mengalami peningkatan.

■ Total aset Bank Umum mencapai IDR 6.234 triliun, lebih tinggi dibandingkan bulan sebelumnya April 2016 mencapai IDR 6.180 triliun.

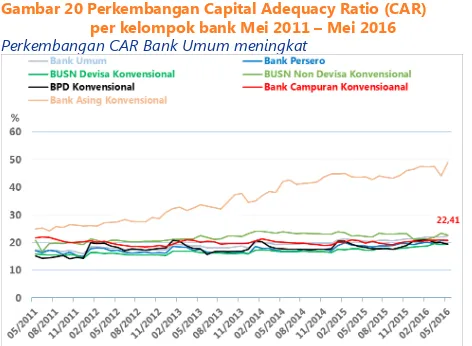

Gambar 20 Perkembangan Capital Adequacy Ratio (CAR) per kelompok bank Mei 2011 – Mei 2016 Perkembangan CAR Bank Umum meningkat

Sumber: Otoritas Jasa Keuangan (2016)

Risiko kredit yang masih terjaga

■ Pertumbuhan rata-rata Rasio Kecukupan Modal (CAR) hingga Mei 2016 mencapai 22,41 persen, lebih tinggi dibandingkan April 2016 yang hanay sebesar 21,95 persen.

■ Jenis perbankan, nilai CAR meningkat kecuali BUSN Non Devisa, BPD Konvensional dan Bank Campuran. ■ Bank asing memilki nilai CAR tertinggi yang hingga

Mei 2016 mencapai 48,92 persen dibandingkan April 2016 yang hanya mencapai 44,05 persen.

■ Sedangkan BPD konvensional memiliki nilai CAR terendah dari jenis bank diatas.

■ Hingga Mei 2016 CAR BPD Konvensional mencapai 19,40, namun nilai tersebut lebih tinggi dibandingkan April 2016 yang hanya mencapai 19,98 persen. ■ Daya tahan perbankan khususnya pada kecukupan

modal secara umum masih tinggi, karena masih diatas standar nilai CAR yaitu 8 persen.

Gambar 21 Kinerja Bank Umum Mei 2014 – Mei 2016 Rentabilitas perbankan masih relatif baik dan stabil serta Risiko Kredit dan Likuiditas perlu dijaga

Sumber: Bank Indonesia dan Otoritas Jasa Keuangan (2016)

Rata-rata kondisi perbankan secara keseluruhan cukup baik.

■ Proitabilitas perbankan yang ditunjukan dari nilai Return of Assets (ROA) Bank Umum menunjukan penurunan dan Net Interest Income (NIM) Bank Umum menunjukan peningkatan.

■ Perkembangan ROA Bank Umum pada Mei 2016 mencapai 2,34 persen, lebih rendah dibandingkan bulan sebelumnya yang mencapai 2,38 persen. ■ Sedangkan perkembangan NIM Bank Umum

menunjukan peningkatan pada Mei 2016 mencapai 5,60 persen dibandingkan April 2016 yang hanya menacapai 5,56 persen.

■ Dari sisi Intermediasi dan likuiditas perbankan dicerminkan oleh nilai Loan to Deposit ratio (LDR) Bank Umum dan Non Performing Loan (NPL) perbankan. ■ Perkembangan LDR Bank Umum pada Mei 2016

mencapai 90,32 persen, lebih tinggi dibandingkan April 2016 yang hanya mencapai 89,52 persen.

■ Tingginya LDR karena penyaluran dana pihak ketiga melalui kredit besar, sehingga laba yang diperoleh juga semakin besar. ■ Sedangkan NPL gross perbankan mengalami kenaikan yang mencapai 3,10 persen, dibandingkan April 2016 yang

menyampai 2,93 persen.

■ Walaupun nilai NPL gross mengalami kenaikan, namun nilai tersebut masih tetap rendah dan berada batas nilai NP yang sebesar 3,1 persen (gross).

■ Efsiensi perbankan dicerminkan pada Biaya Operasional terhadap Pendapatan Operasional (BOPO) mengalami kenaikan yang mencapai 82,36 persen dibandingkan April 2016 yang hanay mencapai 82,30 persen.

D. INFLASI DAN KEMISKINAN

1. Inlasi Pada Juli 2016 Menurun

Gambar 22 Inlasi dan Komponen Inlasi, 2011 – 2016

Inlasi Umum Mengalami Penurunan

Sumber: BPS dan CEIC, diolah (2016)

Inlasi inti pada Juli 2016 masih relatif terjaga. ■ Pada Juli 2016, inlasi inti tercatat sebesar 3,49 persen

secara year on year, tidak jauh berbeda dibandingkan Maret 2016 (3,50 persen).

■ Tetapi, bila dibandingkan dengan Juli 2015 sebesar 4,86 persen menjadi jauh lebih rendah. Melambatnya inlasi inti ini didorong oleh penurunan kembali harga-harga pada pertengahan tahun setelah semula sempat melonjak di akhir tahun 2015 dan di awal tahun 2016.

■ Inlasi pada Juli 2016 ini juga didorong oleh kenaikan komponen harga diatur pemerintah sebesar 0,27 persen sedangkan komponen harga bergejolak justru melambat sekitar 24,4 persen.

■ Naiknya harga barang-barang kebutuhan pokok, terutama dari kelompok makanan menjelang lebaran pada Juni 2016 lalu juga turut menyumbang kenaikan inlasi ini.

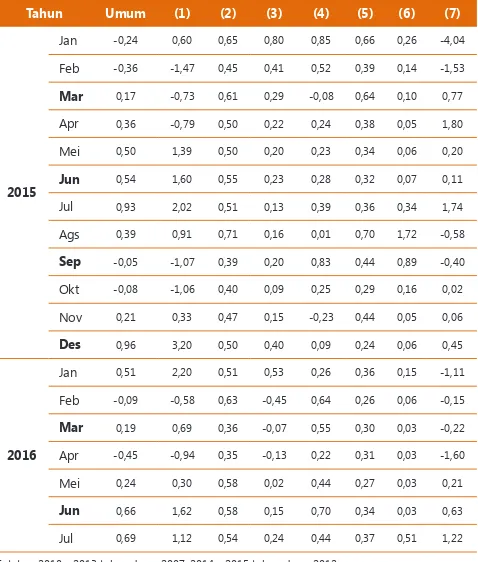

Tabel 4 Tingkat Inlasi Menurut Kelompok Pengeluaran, 2011 – 2015 (2012=100, m-t-m dalam %) Kelompok pengeluaran

Tahun Umum (1) (2) (3) (4) (5) (6) (7)

2015

Jan -0,24 0,60 0,65 0,80 0,85 0,66 0,26 -4,04

Feb -0,36 -1,47 0,45 0,41 0,52 0,39 0,14 -1,53

Mar 0,17 -0,73 0,61 0,29 -0,08 0,64 0,10 0,77

Apr 0,36 -0,79 0,50 0,22 0,24 0,38 0,05 1,80

Mei 0,50 1,39 0,50 0,20 0,23 0,34 0,06 0,20

Jun 0,54 1,60 0,55 0,23 0,28 0,32 0,07 0,11

Jul 0,93 2,02 0,51 0,13 0,39 0,36 0,34 1,74

Ags 0,39 0,91 0,71 0,16 0,01 0,70 1,72 -0,58

Sep -0,05 -1,07 0,39 0,20 0,83 0,44 0,89 -0,40

Okt -0,08 -1,06 0,40 0,09 0,25 0,29 0,16 0,02

Nov 0,21 0,33 0,47 0,15 -0,23 0,44 0,05 0,06

Des 0,96 3,20 0,50 0,40 0,09 0,24 0,06 0,45

2016

Jan 0,51 2,20 0,51 0,53 0,26 0,36 0,15 -1,11

Feb -0,09 -0,58 0,63 -0,45 0,64 0,26 0,06 -0,15

Mar 0,19 0,69 0,36 -0,07 0,55 0,30 0,03 -0,22

Apr

Secara month to month atau antarbulan, tingkat harga

umum meningkat pada Juli 2016.

■ Tingkat harga umum tercatat inlasi 0,69 persen secara

month to month, lebih tinggi dari bulan sebelumnya (Juni

2016) yang sebesar 0,66 persen.

■ Ini didorong oleh kenaikan harga barang diatur pemerintah naik secara kontinyu selama 3 bulan terakhir.

2. Kondisi Kemiskinan Indonesia

Gambar 23 Jumlah Penduduk Miskin dan Persentase Penduduk Miskin, 2012 – 2016

Angka Kemiskinan di Indonesia Menurun

Sumber: BPS dan CEIC (2016)

Gambar 24 Garis Kemiskinan, Inlasi Garis Kemiskinan,

dan Inlasi Umum, 2012 – 2016

Garis Kemiskinan Mengalami Peningkatan

Sumber: BPS dan CEIC (2016)

Per Maret 2016, statistik kemiskinan di Indonesia mengalami perbaikan

■ Ini ditunjukkan dengan turunnya persentase penduduk miskin di Indonesia sebesar 0,44 percentage point dari semula 11,13 (September 2015) menjadi 10,86 persen (Maret 2016). Jumlah penduduk miskin sendiri berkurang sekitar 500 ribu orang dari semula 28,51 juta orang menjadi 28,01 juta orang pada Maret 2016.

■ Berkurangnya jumlah penduduk miskin ini salah satunya didorong oleh berkurangnya jumlah pengangguran maupun Tingkat Pengangguran Terbuka (TPT) per Februari 2016 lalu.

■ Garis Kemiskinan (GK) pada Maret 2016 naik 9.577 rupiah dari semula Rp344.809 pada September 2015 menjadi Rp354.386 pada Maret 2016.

■ Kenaikan GK ini turut dipengaruhi oleh kenaikan harga-harga secara umum selama periode September 2015 hingga Maret 2016.

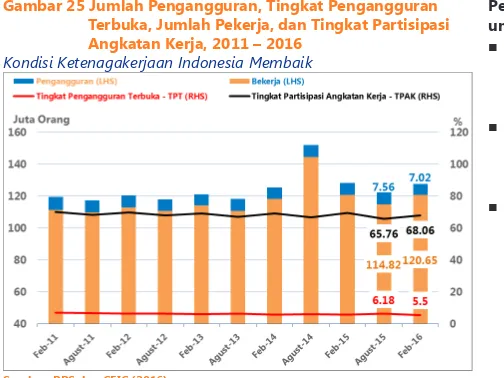

Gambar 25Jumlah Pengangguran, Tingkat Pengangguran Terbuka, Jumlah Pekerja, dan Tingkat Partisipasi Angkatan Kerja, 2011 – 2016

Kondisi Ketenagakerjaan Indonesia Membaik

Sumber: BPS dan CEIC (2016)

Per Februari 2016, kondisi ketenagakerjaan Indonesia secara umum membaik.

■ Ini ditunjukkan oleh turunnya tingkat pengangguran terbuka (TPT) sebanyak 0,68 percentage point dari 6,18 persen pada Agustus 2015 menjadi 5,5 persen pada Februari 2016.

■ Jumlah penduduk bekerja dan TPAK pun meningkat, masing-masing dari 114,82 juta orang ke 120,65 juta orang dan dari 65,76 persen ke 68,06 persen selama periode Agustus 2015 hingga Februari 2016.

■ Perbaikan kondisi ketenagakaerjaan—utamanya

Inlasi dan Kemiskinan

Gambar 26Distribusi Tenaga Kerja di Indonesia Menurut Lapangan Usaha, 2014 – 2016

Distribusi tenaga kerja Indonesia masih didominasi oleh sektor primer

Sumber: BPS dan CEIC (2016)

Sama dengan Agustus 2015, pada Februari 2016 distribusi tenaga kerja di Indonesia masih disominasi oleh sektor primer yang terdiri dari subsektor pertanian, peternakan, kehutanan, dan perikanan.

■ Meski demikian, jumlah tenaga kerja di sektor jasa mengalami peniingkatan yang signiikan, yakni sebesar 10,32 persen bila dibandingkan dengan Agustus 2015. ■ Hal serupa juga terjadi pada sektor manufaktur dengan

peningkatan jumlah tenaga kerja sebesar 4,69 dibandingkan dengan Agustus 2015.

E. NERACA PEMBAYARAN INDONESIA

1. Setelah surplus pada kuartal IV-2015, neraca pembayaran Indonesia kembali mengalami deisit

Gambar 27 Neraca Pembayaran Indonesia Kuartal I-2013 – Kuartal I-2016

Neraca Pembayaran Indonesia kembali mengalami deisit

Sumber: Bank Indonesia dan CEIC (2016)

Neraca Pembayaran Indonesia (NPI) pada kuartal-I 2016

mengalami deisit setelah pada kuartal lalu mengalami

surplus.

■ NPI mengalami deisit sebesar USD 0,3 miliar pada kuartal I-2016

■ Nilai ini lebih rendah 105,58 persen q-t-q dan 123,07 persen y-o-y

■ Merosotnya Neraca Tranksaksi Modal dan Finansial menjadi penyebab deisit NPI

■ Neraca Tranksaksi Modal dan Finansial turun 53,54 persen q-t-q dan 6,12 persen y-o-y.

Adapun Neraca Tranksaksi Berjalan Mengalami Kenaikan Tipis

■ Saldo Neraca Tranksaksi Berjalan tercatat deisit USD 4,8 miliar.

■ Besaran deisit ini lebih kecil 5,88 persen dibandingkan kuartal lalu, akan tetapi deisit tersebut lebih tinggi 17,07 y-t-y.

Gambar 28 Neraca Transaksi Berjalan Kuartal I-2013 – Kuartal I-2016

Deisit Neraca Transaksi Berjalan Mengecil

Sumber: Bank Indonesia dan CEIC (2016)

Deisit Neraca Jasa-Jasa di kuartal I-2016 menurun.

■ Neraca Jasa-Jasa pada kuartal I-2016 tercatat deisit sebesar USD 1,15 miliar.

■ Deisit neraca jasa-jasa tersebut menurun 33,9 persen

q-t-q, namun mengalami pengurangan 36,63 y-t-y.

■ Berkurangnya impor jasa-jasa (berkurang 11,5 persen q-t-q) menjadi salah satu penyebab penurunan deisi neraca jasa-jasa.

■ Akan tetapi pengurangan impor jasa-jasa tersebut juga diikuti oleh penurunan ekspor jasa-jasa (berkurang 5,65 q-t-q)

Deisit Neraca Pendapatan Primer mengalami pendalaman

sedangkan surplus Neraca Pendapatan Sekunder Menurun

■ Saldo Neraca Pendapatan Primer bersaldo negatif USD 7,56 miliar.

■ Deisit ini lebih tinggi 12,5 persen q-t-q dan 10,9 y-t-y. ■ Meningkatnya pembayaran bunga utang pada asing

(naik 91,6 persen q-t-q) dan berkurangnya penerimaan investasi (lebih rendah 47,22 persen q-t-q) menjadi pemicu naiknya deisit Neraca Pendapatan Primer. ■ Neraca Pendapatan Sekunder tercatat surplus sebesar USD 1,23 miliar (lebih rendah 10,87 persen q-t-q).

■ Turunnya saldo Penerimaan Pemerintah (turun 9,59 persen q-t-q) dan Penerimaan Personal (1,74 persen, q-t-q) berkontribusi pada penurunan surplus Neraca Pendapatan Sekunder.

Surplus Neraca Perdagangan Barang kuartal I-2016 semakin bertambah.

■ Neraca Perdagangan Barang tercatat bersaldo positif sebesar USD 2,7 miliar. ■ Surplus tersebut lebih tinggi 38,2 persen q-t-q, namun lebih rendah 11,43 y-t-y.

■ Peningkatan saldo Neraca Barang Lainnya menjadi motor kenaikan surplus (meningkat 700,53 q-t-q).

Neraca Pembayaran Indonesia

Gambar 29 Neraca Transaksi Modal dan Finansial Kuartal I-2013 – Kuartal I-2016

Neraca Tranksaksi Modal dan Finansial mengalami penurunan surplus

Sumber: Bank Indonesia dan CEIC (2016)

Saldo Neraca Investasi Portfolio menurun pada kuartal I-2016.

■ Neraca Investasi Portofolio berada pada USD 4,4 miliar, lebih rendah 8,42 persen q-t-q dan 47,8 persen y-t-y. ■ Berkurangnya klaim sektor swasta terhadap aset luar negeri (berkurang 161,44 persen q-t-q) menjadi salah satu penyebab turunnya Neraca Investasi Portofolio. ■ Peningkatan kepemilikan asing atas ekuitas swasta

(meningkat 145,11 persen q-t-q) juga turun ambil andil dalam penurunan saldo Neraca Investasi Portofolio

Neraca Investasi Langsung turun pada kuartal I-2016, adapun Neraca Investasi Lainnya bersaldo negatif.

■ Neraca Investasi Langsung berada pada level USD 2,7 miliar, lebih rendah 18,84 persen q-t-q dan 64,8 persen y-t-y.

■ Menurunnya investasi ekuitas ke dalam negeri (turun 34,3 persen q-t-q) menjadi salah satu penyebab merosotnya Neraca Investasi Langsung

■ Sementara itu Neraca Investasi Lainnya mengalami deisit (USD 2,5 miliar), setelah pada kuartal IV-2016 surplus.

F. Indikator Krisis

Gambar 30 Indeks Tekanan Pasar Valuta Asing, Juni 2000 – Juni 2016

Tekanan di pasar valuta asing melemah pada Februari 2016

Sumber: Bank Indonesia dan CEIC (2016), diolah

Exchange Market Pressure Index merupakan indikator yang menggambarkan kondisi terkini tekanan pada pasar valuta asing (valas).

■ Indeks ini disusun dari komposit tiga variabel yaitu nilai tukar rupiah terhadap USD, cadangan devisa, dan suku bunga JIBOR.

■ Semua data dalam frekuensi bulanan dan telah

dinormalisasi menggunakan metode yang diterapkan oleh Kaminsky, Lizondo, dan Reinhart (1998,1999).

■ Nilai indeks berada pada rentang skala 0 – 100, semakin mendekati 100 semakin besar tekanan yang diterima oleh pasar valas.

■ Adapun sebaliknya semakin mendekati 0, maka semakin kecil tekanan yang diterima oleh pasar valas.

Pada Juni 2016 nilai EMPI mengalami penurunan menjadi 34,65 nilai skala, dengan nilai EMPI pada bulan sebelumnya sebesar 51,85.

■ Nilai EMPI pada Juni 2016 ini sangat jauh dari ambang batas pertama yaitu sebesar 63,67 persen. Kondisi ini mengindikasikan berkurangnya tekanan terhadap rupiah di pasar valas.

■ Apresisasi nilai tukar rupiah merupakan salah satu kontributor utama terhadap penurunan nilai EMPI (terapresiasi 3,19 m-t-m).

■ Kenaikan cadangan devisa (naik 5,98 persen m-t-m) juga menjadi salah satu faktor pendukung penurunan nilai EMPI

2. Tekanan di Sektor Perbankan Menguat

Gambar 31 Indeks Tekanan Perbankan Formula EMPI, 2013 – 2016

BPI Formula EMPI Menurun, sedangkan BPI Formula FSI Meningkat

Sumber: Bank Indonesia dan CEIC, diolah (2016)

Gambar 32 Indeks Tekanan Perbankan Formula FSI, 2013 – 2016

Sumber: Bank Indonesia dan CEIC, diolah (2016)

Banking Pressure Index (BPI) adalah indikator yang menunjukkan tekanan yang terjadi di sektor perbankan.

■ BPI dihitung dengan memperhitungkan tiga indikator di sektor perbankan, yakni Capital Adequacy Ratio (CAR),

Nonperforming Loan (NPL), dan Liquidity Assets Ratio (LAR).

■ Seluruh data yang digunakan memiliki frekuensi bulanan dan diolah dengan menggunakan dua macam formula, yaitu formula Exchange Market Pressure Index (EMPI) dan formula yang Financial Stability Index (FSI).

■ Nilai indeks berada pada rentang 0 – 100,

■ Semakin dekat nilai indeks ke angka 0 semakin besar tekanan yang terjadi di sektor perbankan, vice versa.

Per Mei 2016, nilai indeks BPI formula EMPI turun dari 55,02

ke 47,73 sedangkan nilai indeks BPI formula FSI naik dari

90,12 ke 94,39.

■ Secara umum, tekanan yang terjadi di sektor perbankan Indonesia dapat dikatakan mengalami peningkatan

■ Ini didorong oleh adanya kenaikan pada jumlah kredit macet pada periode April 2016 hingga Mei 2016 dari 2,93 persen menjadi 3,11 persen.

■ Di sisi lain, angka rasio kecukupan modal (CAR) meningkat dari 21,95 menjadi 22,41

■ Rasio aset likuid atau LAR turun tipis dari 17,74 menjadi 17,71.

G. PERKEMBANGAN EKONOMI GLOBAL DAN PASAR KOMODITAS

1. Indikator output tidak menunjukkan sinyal yang baik

Tabel 5 Pertumbuhan Ekonomi Riil Kuartal II-2016 – Kuartal II-2016 (% y-o-y) Perlambatan ekonomi kembali melanda dunia

Kawasan

2015 2016

Kuartal I Kuartal II Kuartal III Kuartal IV Kuartal I Arah Perubahan

Negara Maju

Amerika Serikat 3,32 2,98 2,24 1,89 1,57

↓

Uni Eropa 1,73 1,92 1,90 1,96 1,85

↓

Jepang -0,95 0,70 1,82 0,82 0,13

↓

Britania Raya 2,86 2,35 1,97 1,82 2,01

↑

Emerging Market

Tiongkok 7,00 7,00 6,90 6,80 6,70

↓

India 6,71 7,47 7,58 7,24 7,95

↑

Brasil -2,17 -2,91 -4,44 -5,91 -5,08

↑

Rusia -2,79 -4,52 -2,71 -3,81 -1,16

↑

Afrika Selatan 2,10 1,21 0,85 0,54 -0,16

↓

Indonesia 4,74 4,66 4,74 5,04 4,91

↓

Catatan: Kawasan Uni Eropa mencakup 28 negara yaitu Belanda, Belgia, Italia, Jerman, Luksemburg, Perancis, Britania Raya, Denmark, Irlandia, Yunani, Portugal, Spanyol, Austria, Finlandia, Swedia, Republik Ceko, Estonia, Hongaria, Latvia, Lituania, Malta, Polandia, Siprus, Slovenia, Slowakia, Bulgaria, Rumania, Kroasia.

Sumber: CEIC Generate (2016)

Mayoritas kelompok negara maju tumbuh melambat, sedangkan beberapa negara berkembang tumbuh negatif pada kuartal I-2016.

■ Pertumbuhan ekonomi Amerika Serikat (AS) pada kuartal I-2016 lebih rendah dibandingkan kuartal sebelumnya, bahkan terendah sejak satu tahun yang lalu.

■ Rendahnya pertumbuhan AS mengindikasikan kecilnya probabilitas kenaikan federal fund rate.

■ Tingkat pertumbuhan ekonomi Uni Eropa turun tipis (lebih rendah 0,11 percentage point(s); pp) dibandingkan kuartal sebelumnya.

■ Performa perekonomian Jepang kembali melemah (turun 0,69 pp) setelah sebelumnya juga mengalami penurunan. ■ Britania Raya (BR) merupakan satu-satunya negara maju dalam observasi yang tumbuh lebih tinggi dibandingkan kuartal

IV-2016.

■ Raksasa Asia, Tiongkok, tumbuh lebih rendah dibanding kuartal IV-2016 (lebih rendah 0,1 pp), hal ini dikhawatirkan akan membuat harga komoditas tetap rendah

■ India mampu untuk tumbuh dengan cukup pesat, pada kuartal I-2016 India tumbuh 7,95 persen atau lebih tinggi 0,71 pp. ■ Resesi di Brasil masih belum berakhir, akan tetapi sudah mulai terlihat tanda-tanda pemulihan. Perekonomian Brasil naik

0,83 pp dibandingkan kuartal IV-2016.

■ Afrika Selatan mencatatkan pertumbuhan negatif, setelah sejak kuartal I-2015 menunjukkan trend lemah dan menurun. ■ Rusia masih menghadapi resesi, belum terlihat ada tanda-tanda akan segera berakhir.

2. Rata-rata harga komoditas mengalami kenaikan

Gambar 33 Indeks Komoditas

Indeks komoditas logam pada juni 2016 sedikit menurun

Sumber: Bank Dunia (2015)

Harga indeks komoditas menunjukan peningkatan namun indeks komoditas logam sedikit menurun.

■ Indeks komoditas logam pada Juni 2016 sebesar 113,57 persen, lebih rendah dibandingkan Mei 2016 sebesar 113,86 persen.

■ Penurunan terjadi karena turunnya komoditas pada pasar tembaga. Sebagai pemasok utama, ekonomi China yang melambat juga mempengaruhi harga komoditas logam. ■ Indeks harga komoditas minyak mengalami kenaikan yang

pada bulan sebelumnya hanya 86,31 persen.

■ Adanya revisi pola perubahan pada cuaca yang menjadi lebih kering di Amerika Selatan (khususnya Brazil), indeks harga komoditas pertanian dipatok lebih tinggi dari bulan sebelumnya yang hanya sebesar 111,14 persen.

Gambar 34Graik Harga Batubara dan Minyak Mentah Jenis Brent dan West Texas Intermediate,

Maret 2011-2016

Harga minyak dunia dan batubara beranjak naik

Sumber: Bank Dunia (2016)

Harga minyak dunia rata-rata mengalami kenaikan.

■ Harga minyak mentah jenis West Texas Intermediate dan Dated Brent mengalami kenaikan yang maisng-masing sebesar USD 48,75/Barel dan USD 48,48/Barel, yang pada bulan sebelumnya yang masing-masing sebesar USD 46,85/ Barel dan USD 47,13/Barel.

■ Peningkatan harga minyak dunia dipengaruhi beberapa faktor seperti aksi mogok pekerja minyak dan gas Norwegia membuat produksi minyak turun.

■ Kebakaran di Canada yang memaksa pengurangan peroduksi minyak mentah dan genjatan senjata di Nigeria yang telah menyerang sejumlah fasilitas minyak sehingga memangkas produksi minyak di anggota OPEC Nigeria sehingga mempengaruhi kenaikan harga minyak mentah dunia.

■ Membaiknya harga minyak dunia sehingga pelaku usaha batu bara menekan produksi batu bara sehingga, mengalami kenaikan yang tercatat sebesar USD 57,24/ Metrik Ton dibandingkan bulan sebelumnya yang hanya sebesar USD 55,16/Metrik Ton.

Pekembangan Ekonomi Global dan Pasar Komoditas

Gambar 35 Harga Tembaga, Timah, Nikel, dan Bijih Besi, Juni 2010-Juni2016

Permintaan lemah, harga mineral masih tidak bergairah.

Sumber: Bank Dunia (2016)

Rendahnya permintaan global mengakibatkan penurunan harga logam pada Juni2016.

■ Harga bijih besi mengalami penurunan sebesar 6,36 persen dibandingkan pada bulan Mei 2016.

■ Tembaga juga mengalami penurunan harga sebesar 1,12 persen m-t-m.

■ Beberapa komoditas justru mengalami kenaikan harga seperti Timah dan Nikel—masing-masing naik sebesar 1,55 persen dan 3,09 persen.

Gambar 36Harga Jagung, Beras, dan Gandum, Juni 2010 – Juni 2016

Harga biji-bijian meningkat tipis ditengah pelemahan permintaan komoditas.

Sumber: Bank Dunia dan Index Mundi (2016)

Harga Jagung dan Beras mengalami kenaikan, adapun harga

gandum mengalami penurunan.

■ Harga jagung mengalami kenaikan 6,45 persen m-t-m dan 7,85 persen y-t-y pada Juni 2016

■ Kenaikan permintaan jagung untuk biofuel menjadi salah satu alasan kenaikan harga beras.

■ Kenaikan harga juga dialami oleh komoditas beras, pada Juni 2016 beras naik 2,88 persen m-t-m dan 13,53 persen y-t-y. ■ Komoditas gandum mengalami penurunan harga sebesar

Gambar 37 Harga Kedelai, Gula, dan Sawit, Juli 2011 – Juli 2016

Harga gula meningkat, harga minyak kelapa sawit dan harga kedelai turun

Sumber: Bank Dunia dan Index Mundi (2016)

Juli 2016, harga minyak kelapa sawit turun sekitar 5,5 persen ke 584,19 dolar AS per metrik ton.

■ Ini meneruskan tren serupa yang sudah berlangsung sejak Mei 2016 ketika harga komoditas ini turun dari 680,38 dolar As ke 644,56 dolar AS per metrik ton.

■ Penurunan harga ini di antaranya dipicu oleh tertekannya penjualan minyak kelapa sawit itu sendiri akibat isu pemanasan global yang menjadikan penggunaan minyak kelapa sawit sebagai bahan pembuatan produk-produk penting—terutama produk pangan—turun.

■ Per Juli 2016 ini, harga kedelai turun sekitar 7,9 persen ke level 390,40 dolar AS per metrik ton.

■ Kenaikan ini didorong salah satunya oleh peningkatan stok kedelai dunia pada paruh awal 2016.

■ Harga gula naik tipis sebsar 1,27 persen ke level 19,7 dolar AS per metrik ton.

■ Kenaikan ini masih dipicu oleh penggunaan tanaman tebu sebagai bahan dasar pembuatan ethanol secara masif yang menyebabkan ketersediaan pasokan gula untuk pemanis makanan berkurang.

Gambar 38 Harga Coklat dan Kopi, Juli 2011 – Juli 2015 Harga cokelat turun, harga kopi naik

Sumber: Bank Dunia dan Index Mundi (2016)

Pada Juli 2016 ini, harga biji coklat turun tipis sebesar 2,4 persen ke level 3.049,96 dolar AS per metrik ton.

■ Akan tetapi, bila dilihat secara jangka panjang, harga coklat menunjukkan tern yang meningkat , setidaknya sejak Oktober 2011.

■ Coklat masih merupakan komoditas dengan harga termahal secara relatif, akibat tingginya konsumsi coklat dunia (terutama Eropa), sedangkan produksinya terbatas. ■ Di sisi lain, harga kopi naik sekitar 3,7 persen ke level 172,35

dolar AS per metrik ton.

■ Harga kopi pada Juli 2016 merupakan yang tertinggi sejak Maret 2015.

H. Isu Terkini

Perlambatan Ekonomi Global dan Investasi di Negara Maju dan Negara Berkembang

Sekar Utami Setiastuti, M.Sc, M.Ec.1

Paska krisis keuangan global tahun 2008, pada tahun 2010, perekonomian global mampu tumbuh sebesar 5,1 persen. Akan tetapi, pertumbuhan tersebut mengalami perlambatan yang sangat parah pada tahun-tahun berikutnya.

Di kelompok negara-negara maju, pertumbuhan paska krisis keuangan global juga sangat lemah. Setelah mampu tumbuh sebesar 3,1 persen di tahun 2010, pertumbuhan ekonomi di kelompok negara ini melambat secara signiikan dari tahun 2011 hingga 2016.

Di kelompok negara-negara berkembang, pertumbuhan ekonomi berada pada level yang jauh dari angka pra krisis keuangan global 2008. Di tahun 2012, kelompok negara ini “hanya” mampu tumbuh sebesar 4,9 persen; sebuah angka yang jauh dari angka pertumbuhan pra krisis keuangan. Puncaknya, pada tahun 2015, angka pertumbuhan tersebut turun di bawah rata-rata pertumbuhan jangka panjang tahun 1990-2008. Setelah mampu menjadi motor pemulihan ekonomi global dari krisis keuangan global tahun 2008, tentu hal ini menimbulkan pertanyaan besar. Mengapa ini bisa terjadi?

Gambar 1. Pertumbuhan ekonomi dunia, negara maju, negara berkembang, dan perdagangan dunia, 2008-20162 (persentase perubahan, yoy)

Sumber: World Economic Outlook, IMF (2009-2016)

Seperti yang terlihat pada gambar 1, perekonomian negara berkembang mampu tumbuh sebesar 7,4 persen pada tahun 2010. Namun, pertumbuhan ini terkoreksi ke level 4,9 persen pada tahun 2012. Perlambatan ini terjadi karena perekonomian negara maju melambat secara drastis; turun sebesar 1,6 persen dari tahun 2010 hingga tahun 2012. Akibatnya, volume perdagangan dunia mengalami tren penurunan yang sama. Dari sisi eksternal, selain perdagangan dunia yang lesu, rendahnya harga komoditi sejak tahun 2011 dan melemahnya perekonomian China juga memperparah perlambatan pertumbuhan ekonomi di kelompok negara berkembang. Sedangkan dari sisi internal, pelemahan pertumbuhan produktiitas dan ketidakpastian politik ditengarai menjadi faktor yang turut menekan pertumbuhan ekonomi.

Gambar 2. Indeks produksi manufaktur dan indeks produksi di negara maju dan negara berkembang, 2010-2016.

Sumber: World Economic Outlook, IMF (2016)

Dengan pemulihan ekonomi dan investasi di negara berkembang yang tetap lesu, dan pertumbuhan di negara maju yang diprediksi akan melemah tahun ini—meminjam pernyataan Christine Lagarde, kita sepertinya harus bersiap diri untuk terperangkap dalam era

the New Mediocre. Namun demikian, apakah situasi ini memang tidak bisa dihindarkan? Apa yang bisa dilakukan pemerintah untuk

menghindari perangkap tersebut?

Ada beberapa teori yang digunakan untuk menjelaskan pemulihan ekonomi yang sangat lemah ini. Salah satunya adalah secular

stagnation theory. Teori ini menerangkan bahwa, untuk perekonomian yang berada di zona Zero Lower Bound (ZLB), pertumbuhan

ekonomi dan investasi yang lesu bukan merupakan produk dari siklus bisnis, melainkan akibat kendala-kendala struktural yang muncul di perekonomian.3 Dalam konteks negara maju, teori ini menyatakan bahwa rendahnya pertumbuhan penduduk dan tingginya rasio

ketergantungan usia lanjut bertanggung jawab atas rendahnya produktivitas dan menurunnya permintaan barang-barang yang sifatnya intensif modal. Di sebuah artikel pada tahun 2013, Paul Krugman mengatakan bahwa pertumbuhan penduduk (dan, angkatan kerja) yang rendah atau terus menurun berarti rendah juga permintaan akan investasi.

Summers (2014) mengatakan bahwa, selain faktor demograi, berubahnya karakter aktivitas ekonomi produktif juga berpengaruh besar terhadap lemahnya investasi. Perusahaan teknologi yang bernilai milyaran US Dollar tidak lagi membutuhkan banyak tenaga kerja dan barang modal yang diperlukan untuk memproduksi output juga menjadi sangat murah. Sehingga, terjadi penurunan permintaan akan debt-inanced investment yang kemudian akan mengurangi propensity to invest. Contohnya, perusahaan teknologi seperti Whatsapp, yang memiliki nilai pasar lebih besar daripada Sony, hanya mempekerjakan tenaga kerja dan menggunakan investasi barang modal yang jumlahnya jauh lebih rendah. Jika perubahan karakter ini terjadi pada semua sektor industri, permintaan akan barang-barang modal dipastikan akan berkurang dan investasi akan semakin terpuruk.

Selain teori ini, ada beberapa artikel empiris yang mencoba menjelaskan mengapa investasi paska krisis keuangan global 2008 sangat lemah. Banerjee et. al (2015) mengatakan investasi usaha merupakan kontributor utama bagi luktuasi siklus bisnis. Investasi usaha merupakan bagian dari permintaan agregat yang sangat cyclical dan merupakan faktor pendorong pertumbuhan jangka panjang. Di banyak negara, pasca krisis keuangan 2008, investasi turun melebihi penurunan pertumbuhan ekonomi tahun 2007-2014. Dengan menggunakan data negara G7 dari tahun 1990-2014, mereka menemukan bukti bahwa pembiayaan usaha yang murah dan mudah diakses tidak berperan penting dalam menstimulus investasi. Adalah ekspektasi mengenai pertumbuhan ekonomi dan proitabilitas yang menjadi pendorong utama bagi investasi. Kesimpulan ini konsisten dengan kondisi yang terjadi di negara-negara Uni Eropa. Pasca krisis, dari tahun kuartal IV 2009 hingga kuartal III tahun 2013, tingginya ketidakpastian ekonomi dan politik di wilayah tersebut menekan pertumbuhan investasi sekitar 5 persen.

Berbeda dengan tren di negara maju, di negara berkembang investasi menunjukkan pertumbuhan yang solid dari tahun 2003 hingga tahun 2011. Hampir seluruh negara di kelompok ini mengalami dinamika investasi yang sama; tumbuh sangat kuat di masa pra krisis, turun tajam di tahun 2009, lalu pulih dengan sangat cepat hingga tahun 2011, namun pada akhirnya mengalami perlambatan dari tahun 2012 hingga 2015 (Magud dan Sosa, 2015). Apa penyebab lemahnya investasi di negara berkembang? Apakah permasalahan yang dihadapi oleh kelompok negara ini sama dengan masalah yang dihadapi oleh kelompok negara maju? Bagaimana seharusnya pemerintah di kelompok negara berkembang merespon pelemahan investasi ini?

Lesunya investasi di negara berkembang berakar dari permasalahan yang berbeda dengan yang terjadi di negara maju. Dengan menggunakan regresi panel dan irm-level data dari 16.000 perusahaan di 38 negara berkembang, Magud dan Sosa menemukan

Isu Terkini

bukti bahwa: (1) rendahnya harga komoditi ekspor dan (2) rendahnya expected proit memiliki peran penting dalam pelemahan investasi di negara berkembang. Semakin tinggi expected proit, perusahaan-perusahaan akan menambah belanja modalnya.

Selain itu, Magud dan Sosa juga menemukan hubungan yang positif antara investasi dan ketersediaan pembiayaan dari luar negeri. Aliran modal masuk (net capital inlows) yang besar membantu meringankan inancial constraints yang dihadapi oleh perusahaan di dalam negeri. Saat net capital inlows meningkat, sensitivitas investasi terhadap aliran modal dari luar negeri ini semakin menurun. Untuk negara-negara berkembang di Asia, pada khususnya, Magud dan Sosa menyimpulkan bahwa menurunnya net capital inlows ke negara berkembang, rendahnya arus kas, dan meningkatnya rasio hutang perusahaan adalah penyebab utama melemahnya investasi.

Dengan investasi yang semakin melemah, bagaimana seharusnya pemerintah menyikapi permasalahan ini? Kembali menggunakan teori

secular stagnation, Eggertson et. al (2016) menyimpulkan bahwa dalam konteks perekonomian terbuka yang berada dalam ZLB, kebijakan

iskal yang agresif, tidak hanya “menyembuhkan” stagnasi, tetapi juga dapat membawa perekonomian tersebut keluar dari zona ZLB.

Sedangkan, menilik kembali artikel Magud dan Sosa, agenda penguatan investasi di negara berkembang seperti Indonesia seharusnya difokuskan pada dua aspek: (1) pembiayaan, dan (2) peningkatan produktivitas. Dari aspek pembiayaan, penguatan investasi membutuhkan pendalaman dan penguatan stabilitas pasar keuangan domestik, penguatan pasar modal, dan perbaikan akses pembiayaan bagi usaha kecil dan menengah. Sedangkan dari aspek produktivitas, reformasi struktural sifatnya adalah wajib dan mendesak. Reformasi ini harus difokuskan pada perbaikan iklim investasi, pembenahan tata kelola dan kelembagaan pemerintah, serta penambahan kuantitas dan kualitas infrastruktur dan human capital.

Kemal Dervis (2016), dalam bukunya, mengatakan bahwa sebagian besar negara berkembang memiliki posisi iskal yang cukup kuat dan memiliki leksibilitas sistem nilai tukar mata uang yang baik untuk menahan gangguan negatif yang muncul dari luktuasi suku bunga global dan net capital inlows. Dalam jangka menengah, potensi negara-negara berkembang untuk menyusul ketertinggalannya dari negara maju masih cukup kuat. Namun demikian, seberapa cepat konvergensi ini terjadi sangatlah bergantung kepada kualitas pemerintahan dan kecepatan reformasi struktural di negara tersebut.

Daftar Pustaka

Banerjee, R., J. Kearns, and M. Lombardi (2015): “(Why) is Investment Weak?” BIS Quarterly Review, Basel: March 2015.

Dervis, K. (2016): “Relections on Progress: Essays on the Global Political Economy” Brookings Institution Press, Washington, DC: August 2016.

Eggertson, G. B., N. R. Mehrotra, and L. H. Summers (2015): “Secular Stagnation in the Open Economy” American Economic Review: Papers & Proceedings 2016, 106(5).

International Monetary Fund (2016): “World Economic Outlook: Too Slow for Too Long”, Washington, DC: April 2016.

Krugman, P. (2013): “Secular Stagnation, Coalmines, Bubbles, and Larry Summers”, Online: http://krugman.blogs.nytimes.com/2013/11/16/ secular-stagnation-coalmines-bubbles-and-larry-summers/