i

IMPLEMENTASI PERLAKUAN ZAKAT ATAS PENGHASILAN

DALAM PENGHITUNGAN PENGHASILAN KENA PAJAK

(KAJIAN PADA WAJIB PAJAK ORANG PRIBADI

USAHAWAN MUSLIM DI KELURAHAN JAJAR,

KECAMATAN LAWEYAN)

SKRIPSI

OLEH :

TRI WINDARTI

K 7404031

FAKULTAS KEGURUAN DAN ILMU PENDIDIKAN

UNIVERSITAS SEBELAS MARET

SURAKARTA

ii

IMPLEMENTASI PERLAKUAN ZAKAT ATAS PENGHASILAN

DALAM PENGHITUNGAN PENGHASILAN KENA PAJAK

(KAJIAN PADA WAJIB PAJAK ORANG PRIBADI

USAHAWAN MUSLIM DI KELURAHAN JAJAR,

KECAMATAN LAWEYAN)

OLEH :

TRI WINDARTI

K 7404031

SKRIPSI

Ditulis dan Diajukan untuk Memenuhi Sebagian Persyaratan Memperoleh Gelar Sarjana Pendidikan Program Studi Pendidikan Ekonomi

Bidang Keahlian Khusus Pendidikan Akuntansi Jurusan Pendidikan Ilmu Pengetahuan Sosial

FAKULTAS KEGURUAN DAN ILMU PENDIDIKAN

UNIVERSITAS SEBELAS MARET

SURAKARTA

iii

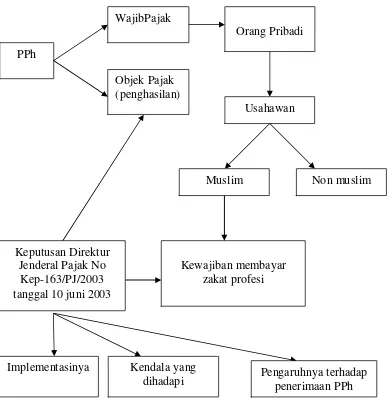

A. Latar Belakang Masalah... B. Perumusan Masalah ... C. Tujuan Penelitian... D. Manfaat Penelitian... BAB II LANDASAN TEORI

A. Tinjauan Pustaka... 1. Zakat ... a. Pengertian Zakat... b. Perintah Mengeluarkan Zakat... c. Tujuan Zakat... d. Peran Zakat... 2. Zakat Profesi... a. Pengertian Zakat Profesi...

iv

b. Landasan Kewajiban Zakat Profesi... c. Hasil Profesi... d. Nishab dan Kadar Zakat Profesi... 3. Pajak Penghasilan ...

a. Pengertian Pajak... b. Pengertian Pajak Penghasilan... c. Subjek Pajak Penghasilan... d. Pengecualian Subjek Pajak... e. Objek Pajak Penghasilan... f. Pengecualian Objek Pajak Penghasilan... g. Tarif Pajak... h. Penghasilan Kena Pajak... i. Penghasilan Tidak Kena Pajak... j. Persamaan dan Perbedaan Zakat dan Pajak... 4. Keputusan Direktur Jenderal Pajak Nomor Kep-163/PJ/2003

tanggal 10 Juni 2003... 5. Prosedur Penggunaan Bukti Setoran Zakat Sebagai Pengurang

Penghasilan Kena Pajak... 6. Contoh perlakuan zakat Atas Penghasilan Dalam penghitungan

Penghasilan Kena Pajak... B. Kerangka Berfikir... Bab III METODOLOGI PENELITIAN

A. Tempat dan Waktu Penelitian ... B. Bentuk dan Strategi Penelitian ... C. Sumber Data ... D. Teknik Sampling ... E. Teknik Pengumpulan Data ... F. Validitas Data ... G. Teknik Analisis Data ...

v

H. Prosedur Penelitian ... BAB IV HASIL PENELITIAN

A. Deskripsi Lokasi Penelitian

1. Profil KPP Pratama Surakarta... 2. Tenaga Kerja…... B. Deskripsi Permasalahan Penelitian

1. Perlakuan Zakat Atas Penghasilan Dalam Penghitungan Penghasilan Kena Pajak... 2. Manfaat NPWP Bagi Usahawan Muslim di Kelurahan Jajar dan

Permasalahannya... 3. Penyaluran Zakat Atas Penghasilan Usahawan Muslim Di Kelurahan Jajar... C. Hasil Temuan Penelitian

1. Perlakuan Zakat Atas Penghasilan Dalam Penghitungan Penghasilan Kena Pajak Bagi Usahawan Muslim Di Kelurahan Jajar ... 2. Kendala-kendala Dalam Mengimplementasikan Perlakuan Zakat

Atas Penghasilan Dalam Penghitungan Penghasilan Kena Pajak Bagi Usahawan Muslim Di Kelurahan Jajar... 3. Dampak Perlakuan Zakat Atas Penghasilan Dalam Penghitungan

Penghasilan Kena Pajak Terhadap Penerimaan Pajak Penghasilan... BAB V KESIMPULAN, IMPLIKASI, DAN SARAN

vi

ABSTRAK

Tri Windarti. IMPLEMENTASI PERLAKUAN ZAKAT ATAS PENGHASILAN

DALAM PENGHITUNGAN PENGHASILAN KENA PAJAK (KAJIAN PADA

WAJIB PAJAK ORANG PRIBADI DI KELURAHAN JAJAR, KECAMATAN LAWEYAN). Skripsi, Surakarta: Fakultas Keguruan dan Ilmu Pendidikan. Universitas Sebelas Maret Surakarta, Januari, 2010.

Tujuan penelitian ini adalah untuk : (1) Mengetahui perlakuan zakat atas penghasilan dalam penghitungan Penghasilan Kena Pajak bagi Wajib Pajak Orang Pribadi usahawan muslim di kelurahan Jajar. (2) Mengetahui kendala-kendala yang dihadapi oleh Wajib Pajak Orang Pribadi uasahawan muslim di kelurahan Jajar dalam mengimplementasikan perlakuan zakat dalam penghitungan Penghasilan Kena Pajak. (3) Mengetahui dampak adanya perlakuan zakat atas penghasilan dalam penghitungan Penghasilan Kena Pajak terhadap penerimaan Pajak Penghasilan.

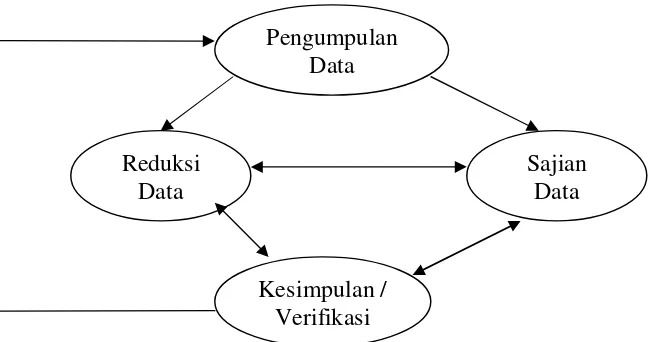

Sesuai dengan tujuan penelitian, maka penelitian ini menggunakan metode penelitian deskriptif kualitatif. Teknik sampling yang digunakan adalah purposive sampling (sampel bertujuan), sampel yang diambil tidak ditekankan pada jumlah, namun pada kekayaan informasi yang dimiliki anggota sampel sebagai sumber data. Teknik pengumpulan data yang digunakan adalah wawancara, dokumentasi dan observasi. Validitas data yang digunakan adalah teknik trianggulasi sumber, sedangkan teknik analisis data yang digunakan adalah teknik analisis data model interaktif.

Berdasarkan analisis data dan pembahasan diperoleh kesimpulan bahwa : (1) Wajib Pajak usahawan muslim di kelurahan Jajar belum melaksanakan perlakuan zakat atas penghasilan dalam penghitungan PKP sesuai dengan ketentuan yang ada. (2) Usahawan muslim belum bisa mengimplementasikan perlakuan zakat dalam penghitungan PKP, karena usahawan muslim belum paham akan adanya aturan tersebut. Hal ini terjadi karena belum ada sosialisasi dari KPP Pratama Surakarta dan LAZIS Surakarta.(3) Perlakuan zakat penghasilan dalam penghitungan PKP di kelurahan Jajar belum berpengaruh terhadap penerimaan Pajak Penghasilan. Sementara itu zakat penghasilan yang disalurkan ke masjid atau yang menurut usahawan berhak, berdampak pada penerimaan zakat pada LAZIS. Seharusnya zakat yang bisa dikumpulkan banyak, sehingga penyalurannya juga bisa menjangkau banyak mustahiq. Tetapi penerimaan zakat dari muzakki belum optimal, karena uasahawan lebih memilih menyalurkan zakatnya ke masjid.

vii

Sesungguhnya Allah tidak merubah keadaan suatu kaum, sehingga

mereka merubah yang ada pada diri mereka sendiri

(Q.S Ar-Ra’d : 11)

Berdoalah kepada-K u, niscaya akan kuperkenankan bagimu

(Q.S Al-M u’min : 60)

Sesungguhnya tiada berputus asa dari rahmat Allah, melainkan

kaum kafir

( Q.S Yusuf : 87)

Tidak ada satu tarikan napaspun yang kau hembuskan, melainkan ada

takdir yang dijalankan-Nya pada dirimu. K arena itu, tunduklah pada

Allah dalam setiap keadaan

(I bnu Athaillah As Sakandari)

viii

PERSEMBAHAN

Ku persembahkan karya ini unt uk:

M amak, Bapak t ercint a. Terimakasih at as segala kasih sayang dan cint anya

yang t ak t erhingga. D oamu yang t ak t erput us unt uk anak-anakmu menjadi

kekuat an dalam mengarungi hidup. Semoga Allah M eninggikan derajat mu.

M bak U wid, my lovely sist er. Terimakasih at as segala doa dan

dukungannya yang t ak t erhingga. K arena limpahan kasih sayang dan

cint amu juga, adikmu bisa menjadi lebih baik. Semoga Allah melimpahkan

kasih sayangN ya padamu.

M y lovely brot her,M achmuda. Terimakasih at as doa, dukungan dan

cint amu. Jika t elah dewasa nant i jadilah engkau penyejuk hat i

M y lovely grand f at her, t erimakasih at as doa dan dukungannya. Set iap

doamu menjadi mot ivasi bagi cucumu.

ix

KATA PENGANTAR

Alhamdulillah, puji syukur penulis panjatkan kehadirat Aloh SWT, hanya dengan limpahan karunia, rahmat, dan hidayahNya penulis dapat menyelesaikan skripsi ini guna memenuhi sebagian persyaratan untuk mendapatkan gelar Sarjana Pendidikan pada Program Pendidikan Ekonomi Bidang Keahlian Khusus Pendidikan Akuntansi Jurusan Pendidikan Ilmu Pengetahuan Sosial Fakultas Keguruan dan Ilmu Pendidikan Universitas Sebelas Maret Surakarta.

Banyak hambatan dan kesulitan yang penulis hadapi dalam menyelesaikan skripsi ini, namun berkat bantuan dari berbagai pihak akhirnya kesulitan-kesulitan yang timbul dapat teratasi. Dalam kesempatan ini, penulis mengucapkan terima kasih dengan setulus hati atas segala bantuan, do’a, dan dukungan baik moril maupun materiil yang tak ternilai harganya bagi penyelesaian skripsi ini, yaitu yang terhormat:

1. Dekan Fakultas Keguruan dan Ilmu Pendidikan Universitas Sebelas Maret Surakarta yang telah memberikan surat keputusan tentang ijin dalam penyusunan skripsi ini, serta ijin untuk melaksanakan penelitian.

2. Ketua Jurusan Pendidikan Ilmu Pengetahuan Sosial FKIP UNS yang telah menyetujui permohonan penulis untuk menyusun skripsi ini.

3. Ketua Program Studi Pendidikan Ekonomi Jurusan Pendidikan Ilmu Pengetahuan Sosial Universitas Sebelas Maret Surakarta, yang telah memberikan ijin penyusunan skripsi ini.

4. Drs. Wahyu Adi, M. Pd, selaku Ketua Program Studi Pendidikan Ekonomi Bidang Keahlian Khusus Pendidikan Akuntansi.

x

6. Bapak Sohidin,SE, M.Si selaku pembimbing II yang dengan sabar memberikan pengarahan, masukan, serta saran yang membangun demi penyempurnaan penulisan skripsi.

7. Bapak dan Ibu dosen Program Studi Pendidikan Ekonomi Bidang Keahlian Khusus Pendidikan Akuntansi yang telah memberikan tambahan ilmu pengetahuan, membimbing serta memberikan motivasi kepada penulis selama penulis menuntut ilmu di Program Studi Pendidikan Ekonomi Bidang Keahlian Khusus Pendidikan Akuntansi jurusan P. IPS FKIP UNS.

8. Bapak Kasman Bakir, sebagai Kepala Kantor KPP Pratama Surakarta yang telah memberikan ijin bagi penulis untuk melaksanakan penelitian.

9. Bapak Rudi Suhartono dan ibu Farida, sebagai pembimbing dari KPP Pratama atas kesediaan membimbing dan mengarahkan penulis.

10.Bapak Slamet Permadi atas kesediaannya memberikan data Wajib Pajak Orang Pribadi usahawan.

11.Semua usahawan di kelurahan Jajar atas kesediaannya memberikan informasi yang penulis butuhkan.

12.Mba Niken sekeluarga yang telah meluangkan waktu untuk membantu penulis. 13.Mamak, Bapak, Mbak Uwid, Machmuda dan Simbah atas limpahan do’a,

dukungan dan motivasinya.

14.Keluarga besar Samuri: Mas Sri beserta keluarga bahagianya, Ajeng Anggi, Anggun (Tyas), Basten Yuni, Bundo Lilis, Denis Eka, Dwi Setya, Evi, Fadil, Hesti Utami, Isti Rahayu, Miranti S, Mbak Anif, Mbak Ema, Mbak Nanik, Mbak Puji, Prisilla, Reny, Wartini, Wahyuningsih, Zain Umul atas warna-warna cinta yang telah diberikan selama ini.

15.Saudara-saudara selama di kost Karimah, Rahayu dan Nugroho atas kebersamaan yang penuh warna.

xi

17.Sahabat yang semoga selalu dihati: Anik, Darwanti, Ifana, Mba’ Ana, Mba’ Niken, Saurina, Ummi Umar terima kasih atas segala bantuan dan dukungannya selama ini.

18.Kakakku atas kesediaannya mendengarkan segala keluh kesahku, terimakasih atas do’a dan dukungannya.

19.Saudara-saudara selama di SKI FKIP dan JN UKMI UNS, atas kebersamaannya yang penuh warna.

20.Berbagai pihak yang tidak mungkin penulis sebutkan satu per satu yang telah membantu dalam penyelesaian skripsi ini.

Semoga amal kebaikan yang diberikan kepada penulis mendapat imbalan yang lebih baik dari Allah SWT, amin.

Penulis menyadari bahwa dalam penyusunan skripsi ini masih ada banyak kekurangan. Untuk itu saran, kritik yang bersifat membangun sangat kami harapkan. Semoga skripsi ini dapat memberikan manfaat bagi penelitian selanjutnya.

Surakarta, Januari 2010

Penulis

BAB I

PENDAHULUAN

xii

Pembangunan adalah amanat proklamasi kemerdekaan Indonesia yang harus dilaksanakan. Pembangunan merupakan suatu upaya untuk meningkatkan, mengembangkan dan memanfaatkan sumber daya yang tersedia, baik sumber daya alam maupun sumber daya manusia bagi kemakmuran dan kesejahteraan masyarakat yang sebesar–besarnya. Pembangunan dilaksanakan melalui rangkaian investasi yang hanya dapat dilakukan dengan dukungan dana yang tersedia. Dana pembangunan dapat diperoleh dari berbagai sumber baik dari dalam negeri maupun luar negeri, baik dari sektor pemerintah ataupun sektor swasta.

Dalam pembiayaan pembangunan di Indonesia diutamakan dari sumber dalam negeri. Sesuai dengan kondisi perekonomian Indonesia, pemerintah memegang peranan utama dalam pelaksanaan pembangunan. Sebagai negara berkembang, kemandirian sangatlah penting untuk meningkatkan kemampuan dalam membangun diri sendiri serta meningkatkan penggunaan potensi yang ada secara optimal, efektif dan efisien. Cita-cita untuk membiayai pembangunan yang bertumpu pada sumber dana dalam negeri harus dapat direalisasikan walaupun belum bisa sepenuhnya.

Untuk mengetahui alokasi penerimaan dan pembiayaan pembangunan disusun Anggaran Pendapatan dan Belanja Negara (APBN). Salah satu sumber penerimaan utama negara yang dianggap cukup potensial adalah pajak. Pajak merupakan iuran yang dipungut oleh pemerintah. Bicara tentang kodisi bangsa Indonesia, penerimaan dalam negeri dalam bentuk pajak dari tahun ke tahun selalu memberikan kontribusi besar. APBN tahun 2005 sebesar 493.919,4 M, penerimaan pajak 347.031,1 M atau 70,3% dari pendapatan; APBN tahun 2006 sebesar 636.153,1 M, penerimaan pajak sebesar 409.203 M atau 64,3% dan APBN tahun 2007 sebesar 706.108,3 M, dengan penerimaan pajak sebesar 490.988,6 M atau 69,5%.

xiii

Penerimaan negara dari sektor pajak yang menyumbangkan kontribusi terbesar berasal dari pajak penghasilan. APBN tahun 2005 penerimaan dari sektor pajak sebesar 50,6 % berasal dari Pajak Penghasilan. Tahun 2006 sebesar 50,8% dari penerimaan pajak adalah pajak penghasilan, sedangkan tahun 2007 adalah 48,7%. Untuk tahun 2008 adalah 50,2% dari penerimaan pajak, berasal dari Pajak Penghasilan. Tahun 2009 sebesar 49,2 % penerimaan dari Pajak Penghasilan. Menurut penggolongannya pajak penghasilan tergolong sebagai pajak langsung, maksudnya pembebanannya tidak dapat dilimpahkan kepada pihak lain tetapi harus menjadi beban langsung wajib pajak yang bersangkutan. Pajak penghasilan merupakan pajak yang dikenakan kepada wajib pajak sehubungan dengan penghasilan yang diterimanya dari usaha, pekerjaan, jasa atau suatu kegiatan. Pajak penghasilan dikenakan kepada orang pribadi, badan dan bentuk usaha tetap dengan aturan yang berbeda antara ketiganya.

Masyarakat sebagai wajib pajak diharapkan membayar pajak penghasilan sesuai dengan undang-undang yang berlaku. Di sisi lain kita tahu bahwa Indonesia merupakan negara yang mayoritas masyarakatnya adalah muslim. Masyarakat muslim yang mampu diwajibkan untuk membayar zakat, dan hasil pengumpulan zakat merupakan sumber dana yang potensial dalam upaya mewujudkan kesejahteraan masyarakat. Belum lagi jika kita menghitung infaq, shodaqoh dan wakaf. Artinya ada suatu potensi dana umat yang sangat besar, yang seharusnya dapat dimanfaatkan untuk pemberdayaan masyarakat. Zakat merupakan pranata keagamaan untuk mewujudkan keadilan sosial bagi seluruh rakyat Indonesia bagi masyarakat yang kurang mampu.

xiv

mewujudkan kesejahteraan masyarakat. Peraturan yang menunjang pelaksanaan kewajiban zakat penghasilan, selain Undang-Undang Nomor 38 tahun 1999 adalah: Undang-undang No.22 Tahun 1999 tentang Otonomi Daerah, Keputusan Menteri Agama No.581 tahun 1999 tentang Pelaksanaan undang-undang No.38 tentang Pengelolaan Zakat dan Keputusan Dirjen Bimas Islam Dan Urusan Haji No. D/291 Tahun 2000 tentang Pedoman Teknis Pengelolaan Zakat.

Zakat merupakan pranata keagamaan untuk mewujudkan keadilan sosial bagi seluruh rakyat Indonesia dengan memperhatikan masyarakat yang kurang mampu. Untuk zakat profesi erat kaitannya dengan Pajak Penghasilan. Pemerintah pertama kali mengatur kaitan antara zakat yang dibayarkan oleh orang pribadi dan badan yang dimiliki oleh pemeluk agama Islam dengan Pajak Penghasilan yang dibayarkan kepada negara yang merupakan kewajiban kenegaraan dari setiap warga negara dalam Undang-Undang Nomor 38 Tahun 1999 tentang Pengelolaan Zakat, kemudian adanya Keputusan Direktur Jenderal Bimbingan Masyarakat Islam dan Urusan Haji tentang Pedoman Teknis Pengelolaan Zakat dan Undang-Undang Nomor 36 Tahun 2008 tentang Perubahan Keempat atas UU RI No. 7 Tahun 1983 tentang Pajak Penghasilan.

Berdasarkan pasal 11 ayat (2) UU Nomor 38 Tahun 1999, harta yang dikenakan zakat adalah:

a. Emas, perak dan uang b. Perdagangan dan perusahaan

c. Hasil pertanian, hasil perkebunan dan hasil perikanan d. Hasil pertambangan

e. Hasil peternakan

f. Hasil pendapatan dan jasa g. Rikaz

xv

Pajak yang bersangkutan sesuai dengan peraturan perundang-undangan yang berlaku. Dalam pelaksanaannya tidak dapat diberlakukan dalam perhitungan Pajak Penghasilan.

Dengan diundangkannya UU Nomor 36 Tahun 2008 tentang perubahan UU Nomor 7 Tahun 1983 tentang Pajak Penghasilan yang diberlakukan mulai tahun pajak 2009 kendala tersebut telah dapat diatasi, karena perlakuan zakat sebagai pengurang telah diatur dalam UU PPh yang baru yaitu bahwa zakat ( yang diterima oleh badan amil zakat atau lembaga amil zakat yang dibentuk atau disahkan oleh pemerintah dan yang diterima oleh penerima zakat yang berhak ) bukan merupakan objek pajak bagi si penerima serta zakat atas penghasilan boleh dikurangkan dari Penghasilan Kena Pajak. Kemudian didukung dengan adanya Peraturan Pemerintah Nomor 18 Tahun 2009 tentang Bantuan atau Sumbangan Termasuk Zakat Atau Sumbangan Keagamaan Yang Sifatnya Wajib Yang Dikecualikan Dari Objek Pajak Penghasilan.

Berdasarkan undang-undang diatas, zakat dan pajak ternyata memiliki hubungan reduktif dan deduktabel yaitu zakat atas penghasilan boleh dikurangkan dari Penghasilan Kena Pajak sebagai dasar perhitungan pajak. Kemudian berdasarkan Keputusan Direktur Jenderal Pajak Nomor Kep-163/PJ/2003 tanggal 10 Juni 2003 tentang perlakuan zakat atas penghasilan dalam perhitungan Penghasilan Kena Pajak, pengurangan ini diperkenankan apabila memenuhi syarat-syarat sebagai berikut: a. Nyata-nyata dibayarkan oleh wajib pajak orang pribadi pemeluk agama islam dan

atau wajib pajak badan dalam negeri yang dimiliki oleh pemeluk agama islam b. Dibayarkan kepada badan amil zakat atau lembaga amil zakat yang dibentuk atau

disahkan oleh pemerintah sebagaimana diatur dalam UU No.38/1999 tentang pengelolaan zakat

c. Besarnya zakat yang dapat dikurangkan dari penghasilan kena pajak adalah 2,5% dari jumlah penghasilan sebagaimana dimaksud dalam angka 3.

xvi

penghasilan wajib pajak yang bersangkutan, sesuai dengan tahun diterima/diperolehnya penghasilan.

e. Wajib melampirkan lembar ke-1 Surat Setoran Zakat (SSZ) atau fotokopinya yang telah dilegalisir oleh badan amil zakat atau lembaga amil zakat penerima setoran zakat pada SPT tahun pajak penghasilan tahun pajak dilakukannya pengurangan zakat atas penghasilan tersebut.

Surat Setoran Zakat yang dapat diakui sebagai bukti sekurang-kurangnya harus memuat:

a. Nama lengkap Wajib Pajak b. Alamat jelas

c. Nomor Pokok Wajib Pajak

d. Jenis penghasilan yang dibayar zakatnya

e. Sumber/jenis penghasilan dan bulan/tahun perolehannya f. Besarnya penghasilan

g. Besarnya zakat atas penghasilan

Dengan lahirnya Keputusan Direktur Jenderal Pajak Nomor Kep-163/PJ/2003 tentang perlakuan zakat atas penghasilan dalam perhitungan Penghasilan Kena Pajak Pajak Penghasilan, akan lebih menguatkan posisi zakat.

Tetapi pada kenyataannya masih banyak yang belum melaksanakannya secara bersamaan. Terutama bagi Wajib Pajak Orang Pribadi usahawan muslim, masih banyak yang belum membayar Pajak Penghasilan atau zakat profesi atau kedua-duanya. Untuk lebih mengetahui implementasi keputusan tersebut terutama pada Wajib Pajak Orang Pribadi usahawan muslim di Surakarta, penulis melakukan penelitian di Kantor Pelayanan Pajak Pratama Surakarta.

xvii

B. Perumusan Masalah

Berdasarkan latar belakang masalah yang telah dikemukan sebelumnya, maka peneliti merumuskan masalah sebagai berikut:

1. Bagaimana perlakuan zakat atas penghasilan dalam penghitungan Penghasilan Kena Pajak bagi Wajib Pajak Orang Pribadi usahawan muslim di kelurahan Jajar?.

2. Apakah kendala-kendala yang dihadapi Wajib Pajak Orang Pribadi usahawan muslim di kelurahan Jajar dalam mengimplementasikan perlakuan zakat atas penghasilan dalam penghitungan Penghasilan Kena Pajak?.

3. Apakah dampak adanya perlakuan zakat atas penghasilan dalam penghitungan Penghasilan Kena Pajak terhadap penerimaan Pajak Penghasilan?.

C. Tujuan Penelitian

Tujuan penelitian merupakan jawaban yang ingin dicapai dari masalah yang dikaji dalam penelitian. Berdasarkan perumusan masalah yang dikemukakan di depan tujuan dari penelitian ini adalah:

1. Mengetahui perlakuan zakat atas penghasilan dalam penghitungan Penghasilan Kena Pajak bagi Wajib Pajak Orang Pribadi usahawan muslim di kelurahan Jajar. 2. Mengetahui kendala-kendala yang dihadapi oleh Wajib Pajak Orang Pribadi

usahawan muslim di kelurahan Jajar dalam mengimplementasikan perlakuan zakat atas penghasilan dalam penghitungan Penghasilan Kena Pajak.

xviii

D. Manfaat Penelitian

1. Manfaat Teoritis

a. Hasil penelitian ini diharapkan dapat menambah ilmu pengetahuan terutama yang berkaitan dengan peraturan tentang perlakuan zakat atas penghasilan dalam penghitungan Penghasilan Kena Pajak, sehingga sejalan dengan kewajiban zakat bagi umat Islam.

b. Hasil penelitian ini diharapkan dapat digunakan sebagai gambaran bagi peneliti yang akan mengadakan penelitian yang berkaitan dengan zakat atas penghasilan dan Pajak penghasilan.

c. Hasil penelitian ini diharapkan dapat memberikan motivasi untuk mengadakan penelitian lebih lanjut.

2. Manfaat Praktis

a. Bagi pemerintah dan aparat perpajakan

Hasil Penelitian ini dapat dipakai sebagai pijakan Direktorat Jenderal Pajak khususnya Kantor Pelayanan Pajak Pratama Surakarta dalam sosialisasi perpajakan dalam rangka meningkatkan kesadaran Wajib Pajak untuk melaksanakan kewajiban perpajakannya.

b. Bagi penulis

xix

BAB II

LANDASAN TEORI

A. Tinjauan Pustaka

1. Tinjauan Tentang Zakat

a. Pengertian Zakat

Menurut M. Yunan Nasution (1994:5) “ Zakat terambil dari kata kerja zakka, menurut ilmu bahasa mempunyai dua makna yaitu: mensucikan, bertumbuh”. Sedangkan maksudnya menurut istilah syari’iyah “Zakat ialah nama sesuatu (harta) dikeluarkan oleh manusia dari hak milik Allah untuk kaum fakir. Dinamakan zakat karena didalamnya mengandung unsur mengharapkan karunia, mensucikan jiwa dan menumbuhkan dengan bermacam-macam kebajikan”.

( Said Sabiq: Fiqhus Sunnah, jl. II, hal. 5).

Raqhib dalam bukunya M. Yunan Nasution (1994:6) menegaskan lebih jauh, bahwa “ Zakat itu ialah harta orang kaya yang diberikan kepada orang yang miskin, supaya harta itu bertumbuh dan bersih”. Menurut Musthafa Kamal Pasha dkk (2003:172) mengemukakan bahwa: “Ditinjau dari arti bahasa atau etimologi zakat (asal kata:zakka) bermakan mensucikan, membersihkan atau berkembang”. Pengertian ini diisyaratkan dalam salah satu firman Allah SWT yang terdapat dalam surat At Taubah ayat 103: “Pungutlah zakat dari harta benda mereka, yang akan membersihkan dan mensucikan mereka”. Dalam surat Al-A’la ayat 14 Allah SWT berfirman: “Sesunguhnya beruntunglah orang yang membersihkan diri, dan dia ingat asma Tuhannya, kemudian ia bersembahyang”.

b. Perintah Mengeluarkan Zakat

xx

1) ….Dirikanlah shalat dan bayarlah zakat (Al-Baqarah : 43) 2) ….Dan tegakkanlah shalat dan tunaikan zakat (At-Taubah :11) Hadist Nabi:

…Islam didirikan diatas lima sendi: (1). pengakuan (syahadah) bahwa tidak ada Tuhan yang lain kecuali Allah, dan bahwa Muhammad itu Utusan Allah; (2). mendirikan shalat;(3). mengeluarkan zakat;(4). mengerjakan haji;(5). puasa pada bulan Ramadhan”.

c. Tujuan Zakat

1) Membersihkan:

a) Membersihkan jiwa orang yang memiliki kelebihan harta dari kekikiran b) Membersihkan hati fakir miskin dari sifat iri dan dengki

c) Membersihkan masyarakat dari benih perpecahan d) Membersihkan harta dari hak orang lain

2) Mengembangkan:

a) Mengembangkan kepribadian orang yang memiliki kelebihan harta dari eksistensi moralnya

b) Mengembangkan kepribadian fakir miskin

c) Mengembangkan dan melipatgandakan nilai harta d) Sarana jaminan sosial dalam Islam

e) Sarana mengurangi terjadinya kesenjangan sosial

(www.nurulyaqin.org)

Menurut Yusuf Qardhawi dalam www.laziz.uns.ac.id tujuan zakat dan dampaknya bagi pribadi dapat dipisahkan antara pribadi si pemberi dan si penerima. Beberapa tujuan dan dampak zakat bagi si pemberi adalah:

xxi

Zakat yang mensucikan dari sifat kikir ditentukan oleh kemurahannya dan kegembiraan ketika mengeluarkan harta semata karena Allah. Zakat yang mensucikan jiwa juga berfungsi membebaskan jiwa manusia dari ketergantungan dan ketundukan terhadap harta benda dan dari kecelakaan menyembah harta.

2) Zakat mendidik berinfak dan memberi

Berinfak dan memberi adalah suatu akhlaq yang sangat dipuji dalam Al Quran, yang selalu dikaitkan dengan keimanan dan ketaqwaan. Orang yang terdidik untuk siap meninfaqkan harta sebagai bukti kasih sayang kepada saudaranya dalam rangka kemaslahatan ummat, tentunya akan sangat jauh sekali dari keinginan mengambil harta orang lain dengan merampas dan mencuri (juga korupsi).

3) Berakhlak dengan Allah

Apabila manusia telah suci dari kikir dan bakhil, dan sudah siap memberi dan berinfaq, maka ia telah mendekatkan akhlaqnya dengan akhlaq Allah yang Maha Pengasih, Maha Penyayang dan Maha Pemberi.

4) Zakat merupakan menifestasi syukur atas nikmat Allah 5) Zakat mengobati hati dari cinta dunia

6) Zakat mengembangkan kekayaan batin

Pengamalan zakat mendorong manusia untuk menghilangkan egoisme, menghilangkan kelemahan jiwanya, sebaliknya menimbulkan jiwa besar dan menyuburkan perasaan optimisme.

7) Zakat menarik rasa simpati/cinta

Zakat akan menimbulkan rasa cinta kasih orang-orang yang lemah dan miskin kepada orang yang kaya. Zakat melunturkan rasa iri dengki pada si miskin yang dapat mengancam si kaya dengan munculnya rasa simpati dan doa ikhlas si miskin atas si kaya.

xxii Adapun tujuan dan dampak zakat bagi si penerima:

1) Zakat akan membebaskan si penerima dari kebutuhan, sehingga dapat merasa hidup tentram dan dapat meningkatkan khusyu ibadat kepada Tuhannya. 2) Zakat menghilangkan sifat dengki dan benci.

d. Peran Zakat

Dalam tinjauan Islam, zakat mempunyai banyak peran diantaranya: 1) Ia adalah sarana pembersih jiwa;

Menurut bahasa zakat adalah suci, maka seseorang yang berzakat pada hakikatnya untuk mensucikan diri (QS.9:103): Ambillah zakat dari sebagian harta mereka, dengan zakat itu kamu membersihkan dan mensucikan mereka dan mendoalah untuk mereka. Sesungguhnya doa kamu itu (menjadi) ketentraman jiwa bagi mereka. Dan Allah Maha Mendengar lagi Maha Mengetahui.

2) Ia merupakan realisasi kepedulian sosial

Zakat merupakan wujud dari kepedulian masyarakat Islam terhadap sesama muslim yaitu “takaful dan tadhomun” (rasa sepenanggungan). QS. 9: 71: Dan orang-orang yang beriman, lelaki dan perempuan, sebahagian mereka (adalah) menjadi penolong bagi sebahagian yang lain. Mereka menyuruh (mengerjakan) yang ma’ruf, mencegah yang munkar, mendirikan shalat, menunaikan zakat dan mereka taat pada Allah dan Rasul-Nya. Mereka itu akan diberi rahamat oleh Allah; sesungguhnya Allah Maha Perkasa lagi Maha Bijaksana.

3) Sebagai sarana untuk meraih pertolongan Allah SWT

xxiii

(yaitu) orang-orang yang telah diusir dari kampong halaman mereka tanpa alasan yang benar, kecuali karena mereka berkata: “Tuhan kami hanyalah Allah”. Dan sekiranya Allah tiada menolak (keganasan) sebagian manusia dengan sebagian yang lain, tentulah telah dirobohkan biara-biara Nasrani, gereja-gereja, rumah-rumah ibadat orang Yahudi dan masjid-masjid, yang di dalamnya banyak disebut nama Allah. Sesungguhnya Allah pasti menolong orang yang menolong (agama)-Nya. Sesungguhnya Allah benar-benar Maha Kuat lagi Maha Perkasa.

4) Ia adalah merupakan ungkapan rasa syukur kepada Allah atas nikmat harta Dan (ingatlah juga), tatkala Tuhanmu memaklumkan; “Sesungguhya jika kamu bersyukur, pasti Kami akan menambah (nikmat) kepadamu, dan jika kamu mengingkari (nikmat-Ku), maka sesungguhnya azab-Ku sangat pedih.

5) Ia adalah salah satu aksioma dalam Islam.

Zakat adalah salah satu rukun Islam yang harus ditunaikan, sebagaimana rukun Islam yang lainnya.

2. Tinjauan Tentang Zakat Profesi (Penghasilan)

a. Pengertian Zakat Profesi

Menurut Drs. Muhammad M.Ag yang dikutip oleh Putut Sutarman dalam dalam MSI (Magister Studi Islam)–UII.net “Zakat profesi adalah zakat yang dikeluarkan dari hasil usaha yang halal yang dapat mendatangkan hasil (uang) yang relative banyak dengan cara mudah, melalui suatu keahlian tertentu”. Pendapat lainnya “Zakat profesi (penghasilan) adalah zakat yang dikeluarkan dari hasil profesi bila telah mencapai nisab. Profesi dimaksud mencakup profesi pegawai negeriatau swasta, konsultan, dokter, notaries, akuntan,artis, wiraswasta dan lain-lain”.

xxiv

Sedangkan menurut Musthafa Kamal Pasha dkk (2003:189) “Zakat profesi adalah zakat yang dikeluarkan dari hasil usaha yang halal dan dapat mendatangkan hasil (yang relative banyak) dengan berbagai cara melalui suatu keahlian tertentu”.

b. Landasan Kewajiban Zakat Profesi

1) Firman Allah SWT

a) QS. Al-Baqarah (2):219

“Dan mereka bertanya kepada apa yang mereka nafkahkan: “yang lebih dari keperluan ……”

b) QS. Al-Baqarah (2):267

“Hai orang-orang yang beriman, nafkahkanlah sebagian dari usahamu yang baik-baik dan sebagian dari apa yang kami keluarkan dari bumi untuk kamu …….”

c) QS. At-Taubah (9):103

“Ambillah zakat dari sebagian harta mereka dengan zakat itu, kamu membersihkan dan mensucikan mereka ……….”

d) QS. Adz-Dzariyat (51):19

“Dan pada harta-harta mereka ada hak untuk orang miskin yang meminta dan orang miskin yang tidak mendapat bagian”

2) Hadist Nabi SAW

a) “Bila zakat bercampur dengan harta lainnya maka ia akan merusak harta itu”. (H.R Al Bazar dan Baihaqi)

b) “Sedekah hayalah dikeluarkan dari kelebihan/kebutuhan. Tangan atas lebih baik dari pada tangan bawah. Mulailah (dalam membelanjakan harta) dengan orang yang menjadi tanggung jawabmu”. (H.R Ahmad) c) “Tangan atas lebih baik dari pada tangan bawah. Mulailah (dalam

xxv

menjaganya. Barang siapa berusaha mencukupi diri, Allah akan memberikan kecukupan”. (H.R Bukhari)

3) Pendapat Sahabat dan Tabi’in tentang harta penghasilan

Para ulama salaf memberikan istilah bagi harta pendapatan rutin /gaji seseorang dengan nama "A'thoyat", sedangkan untuk profesi adalah "Al Maal Mustafad", sebagaimana disebutkan dalam beberapa riwayat, diantaranya Ibnu Mas'ud, Mu'awiyah dan Umar bin Abdul Aziz.

Abu 'Ubaid meriwayatkan dari Ibnu Abbas tentang seorang laki-laki yang memperoleh penghasilan "Ia mengeluarkan zakatnya pada hari ia memperolehnya." Abu Ubaid juga meriwayatkan bahwa Umar bin Abdul Aziz memberi upah kepada pekerjanya dan mengambil zakatnya.

4) Keputusan Fatwa Majelis Ulama Indonesia

Dalam Keputusan Fatwa Majelis Ulama Indonesia Nomor 3 Tahun 2003 Tentang Zakat Penghasilan, menetapkan bahwa semua bentuk penghasilan halal wajib di keluarkan zakatnya dengan syarat telah mencapai nishab dalam satu tahun, yakni senilai 85 gram.

c. Hasil Profesi

Zakat profesi adalah zakat yang dikeluarkan dari hasil usaha yang halal yang dapat mendatangkan hasil (uang) yang relatif banyak dengan cara mudah, melalui suatu keahlian tertentu. Zakat Profesi (Penghasilan) adalah zakat yang dikeluarkan dari hasil profesi seseorang, baik dokter, aristek, notaris, ulama/da'i, karyawan guru dan lain-lain.

Dari definisi diatas ada point-point yang perlu digaris bawahi berkaitan dengan profesi yang dimaksud, yaitu:

1) Jenis usahanya halal;

xxvi

Dari kriteria tersebut dapat diuraikan jenis-jenis usaha yang berhubungan dengan profesi seseorang. Apabila ditinjau dari bentuknya, usaha profesi tersebut bisa berupa:

1) Usaha fisik, seperti pegawai dan artis

2) Usaha pikiran, seperti konsultan, desainer dan dokter 3) Usaha kedudukan, seperti komisi dan tunjangan jabatan 4) Usaha modal, seperti investasi

Sedangkan apabila ditinjau dari hasil usahanya profesi bisa berupa:

1) Hasil yang teratur dan pasti, baik setiap bulan, minggu atau hari; seperti upah pekerja dan gaji pegawai.

2) Hasil yang tidak tetap dan tidak dapat diperkirakan secara pasti; seperti kontraktor, pengacara, royalty pengarang, konsultan dan artis.

Dalam Keputusan Fatwa Majelis Ulama Indonesia Nomor 3 Tahun 2003 yang dimaksud dengan penghasilan adalah setiap pendapatan seperti gaji, honorarium, upah, jasa dan lain-lain yang diperoleh dengan cara halal, baik rutin seperti pejabat negara, pegawai atau karyawan, maupun tidak rutin seperti dokter, pengacara, konsultan, dan sejenisnya, serta pendapatan yang diperoleh dari pekerjaan bebas lainnya.

d. Nishab dan Kadar Zakat Profesi

Agama Islam tidak mewajbkan zakat atas seluruh harta benda, sedikit atau banyak, tetapi mewajibkan zakat atas harta benda yang mencapai nisab, hal ini untuk menentukan siapa yang wajib zakat, karena zakat hanya dipungut dari orang-orang kaya.

Dan hal ini sesuai dengan firman Allah SWT dalam surat Al-Baqarah ayat 219 yang artinya, "mereka bertanya kepadamu tentang apa yang mereka nafkahkan, katakanlah, "yang lebih dari keperluan."

pembayaran-xxvii

pembayaran yang besar kepada golongan profesi, wajib dikenakan zakat, sedangkan yang tidak mencapainya tidak wajib. Alasan ini dibenarkan, karena membebaskan orang-orang yang mempunyai gaji kecil dari kewajiban zakat dan membatasi kewajiban zakat hanya atas pegawai-pegawai tinggi, sehingga dengan adanya batasan ini, telah mendekati pada kesamaan dan keadilan.

Ada beberapa pendapat yang muncul mengenai nishab dan kadar zakat profesi, yaitu:

1) Menganalogikan zakat profesi kepada hasil pertanian, baik nishab maupun kadar zakatnya. Dengan demikian nishab zakat profesi adalah 520 kg beras dan kadarnya 5 % atau 10% (tergantung kadar keletihan yang bersangkutan) dan dikeluarkan setiap menerima tidak perlu menunggu batas waktu setahun. 2) Menganalogikan dengan zakat perdagangan atau emas. Nishabnya 85 gram

emas, dan kadanya 2,5% dan dikeluarkankan setiap menerima, kemudian penghitungannya diakumulasikan atau dibayar di akhir tahun

3) Menganalogikan nishab zakat penghasilan dengan hasil pertanian. Nishabnya senilai 520 kg beras, sedangkan kadarnya dianalogikan dengan emas yaitu 2,5 %. Hal tersebut berdasarkan qiyas atas kemiripan (syabbah) terhadap karakteristik harta zakat yang telah ada.

xxviii

Majelis Ulama Indonesia telah memutuskan bahwa nishab penghasilan halal adalah senilai emas 85 gram. Kadar zakat penghasilan adalah 2,5 %. Untuk waktu pengeluaran zakat penghasilan dilaksanakan pada saat menerima jika sudah cukup nishab. Jika tidak mencapai nishab, maka semua penghasilan dikumpulkan selama satu tahun, kemudian zakat dikeluarkan jika penghasilan bersihnya sudah cukup nishab.

3. Tinjauan Tentang Pajak Penghasilan

a. Pengertian Pajak

Menurut Prof. Dr. P.J.A Adriani seperti yang dikutip oleh Waluyo dan Wirawan (2000:2) mengemukakan bahwa:

Pajak ialah iuran kepada negara (yang dapat dipaksakan) yang terhutang oleh yang wajib membayarnya menurut peraturan-peraturan, dengan tidak mendapat prestasi kembali yang langsung dapat ditujuk, dan yang gunanya adalah untuk membiayai pengeluaran-pengeluaran umum berhubung dengan tugas negara untuk menyelenggarakan pemerintahan.

xxix

membiayai pengeluaran rutin dan surplusnya digunakan untuk public saving yang merupakan sumber utama untuk membiayai publicinvestment”.

Dalam Undang-Undang RI Nomor 28 Tahun 2007 tentang Ketentuan Umum dan Tata Cara Perpajakan yang dimaksud dengan pajak adalah “Kontribusi wajib kepada negara yang terutang oleh orang pribadi atau badan yang bersifat memaksa berdasarkan undang-undang, dengan tidak medapatkan imbalan secara langsung dan digunakan untuk keperluan negara bagi sebesar-besarnya kemakmuran rakyat”.

b. Pengertian Pajak Penghasilan

Pajak Penghasilan adalah pajak yang dikenakan terhadap subjek pajak atas penghasilan yang diterima atau diperolehnya dalam suatu tahun pajak. Dalam Undang-undang PPh pasal 4 ayat (1), “ Penghasilan adalah setiap tambahan kemampuan ekonomis yang diterima atau diperoleh Wajib Pajak baik yang berasal dari Indonesia maupun dari luar Indonesia, yang dapat dipakai untuk konsumsi atau untuk menambah kekayaan Wajib Pajak yang bersangkutan dengan nama dan dalam bentuk apapun”. Pengertian penghasilan ini mempunyai arti bahwa pajak dikenakan atas setiap tambahan kemampuan ekonomis yang diterima atau diperoleh Wajib Pajak dari manapun yang dapat digunakan untuk menambah konsumsi atau untuk menambah kekayaan Wajib Pajak tersebut.

Siti Resmi (2007:65) mengemukakan bahwa dilihat dari mengalirnya tambahan kemampuan ekonomis kepada Wajib Pajak, penghasilan dapat dikelompokkan menjadi:

1) Penghasilan dari pekerjaan dalam hubungan kerja dan pekerjaan bebas seperti gaji, honorarium, penghasilan dari praktik dokter, notaris, aktuaris, akuntan, pengacara dan sebagainya.

2) Penghasilan dari usaha dan kegiatan

xxx

4) Penghasilan lain-lain, yaitu penghasilan yang tidak dapat dikelompokkan kedalam tiga kelompok sebelumnya, seperti keuntungan karena pembebasan utang, hadiah undian, keuntungan karena selisih kurs valuta asing, keuntungan dari selisih lebih penilaian kembali aktiva, dan sebagainya.

c. Subjek Pajak Penghasilan

Pajak penghasilan dikenakan terhadap subyek pajak atas penghasilan yang diperolehnya dalam tahun pajak. Dalam UU No.36 Tahun 2008 Pasal 2 ayat (1) Subjek Pajak dapat dekelompokkan sebagai berikut:

1) Subjek Pajak orang pribadi

Orang pribadi sebagai subjek pajak dapat bertempat tinggal atau berada di Indonesia ataupun di luar Indonesia.

2) Subjek Pajak warisan yang terbagi sebagai satu kesatuan, menggantikan yang berhak.

Warisan yang belum terbagi sebagai satu kesatuan merupakan Subjek Pajak pengganti, menggantikan mereka yang berhak yaitu ahli waris. Penunjukan warisan yang belum terbagi sebagai Subjek Pajak Pengganti dimaksudkan agar pengenaan pajak atas penghasilan yang berasal dari warisan tersebut tetap dapat dilaksanakan.

3) Subjek Pajak badan

Badan adalah sekumpulan orang dan/atau modal yang merupakan kesatuan, baik yang melakukan usaha maupun tidak melakukan usaha yang meliputi perseroan terbatas (PT), perseroan komanditer (CV), perseroan lainnya, Badan Usaha Milik Negara (BUMN), atau Badan Usaha Milik Daerah (BUMD) dengan nama dan dalam bentuk apapun, kongsi, koperasi, dana pension, persekutuan, perkumpulkan, yayasan, organisasi massa, organisasi sosial politik atau organisasi yang sejenis, lembaga, bentuk usaha tetap, dan bentuk badan lainnya termasuk reksa dana.

xxxi

Bentuk Usaha Tetap (BUT) adalah bentuk usaha yang digunakan oleh orang pribadi yang tidak bertempat tinggal di Indonesia tidak lebih dari 183 (seratus delapan puluh tiga) hari dalam jangka waktu 12 (dua belas) bulan, atau badan yang tidak didirikan dan tidak bertempat kedudukan di Indonesia, untuk menjalankan usaha atau melakukan kegiatan di Indonesia.

d. Pengecualian Subyek Pajak

Pasal 3 UU No. 36 Tahun 2008 menyebutkan beberapa pihak yang tidak termasuk dalam subyek pajak penghasilan yaitu:

1) Kantor perwakilan negara asing

2) Pejabat-pejabat perwakilan diplomatik, konsulat, dan pejabat-pejabat lain dari negara asing dan orang-orang yang diperbantukan kepada mereka yang bekerja pada dan bertempat tinggal bersama-sama mereka, dengan syarat bukan warga negara Indonesia, dan di Indonesia tidak menerima atau memperoleh penghasilan lain di luar jabatan atau pekerjaan tersebut, serta negara yang bersangkutan memeberikan perlakuan timbal balik.

3) Organisasi-organisasi internasional yang ditetapkan dengan keputusan Menteri Keuangan, dengan syarat:

a) Indonesia menjadi anggota organisasi tersebut

b) Tidak menjalankan usaha atau kegiatan lain untuk memperoleh penghasilan dari Indonesia selain pemberian pinjaman kepada pemerintah yang dananya berasal dari iuran para anggota.

4) Pejabat-pejabat perwakilan organisasi internasional yang ditetapkan dengan keputusan Menteri Keuangan dengan syarat bukan warga negara Indonesia dan tidak menjalankan usaha atau kegiatan atau pekerjaan lain untuk memperoleh penghasilan dari Indonesia.

xxxii

Obyek pajak dapat diartikan sebagai sasaran pengenaan pajak dan sebagai dasar untuk menghitung pajak terutang. Yang menjadi obyek pajak menurut Undang-undang Nomor 36 Tahun 2008 adalah penghasilan yaitu setiap tambahan kemampuan ekonomis yang diterima atau diperoleh Wajib Pajak, baik yang berasal dari Indonesia maupun dari luar Indonesia yang dapat dipakai untuk konsumsi atau untuk menambah kekayaan Wajib Pajak yang bersangkutan dengan nama dan bentuk apapun. Di sini yang menjadi obyek pajak bagi Wajib Pajak dalam negeri adalah penghasilan baik yang berasal dari Indonesia maupun dari luar Indonesia. Sedang obyek pajak bagi Wajib Pajak luar negeri hanyalah penghasilan yang berasal dari Indonesia saja.

Pasal 4 ayat (1) UU No.36 tahun 2008 tentang PPh menyebutkan yang menjadi obyek pajak adalah sebagai berikut:

a. Penggantian atau imbalan berkenaan dengan pekerjaan atau jasa yang diterima atau diperoleh termasuk gaji, upah, tunjangan, honorarium, komisi, bonus, gratifikasi, uang pensiun, atau imbalan dalam bentuk lainnya, kecuali ditentukan lain dalam Undang-undang ini;

b. hadiah dari undian atau pekerjaan atau kegiatan, dan penghargaan; c. laba usaha;

d. keuntungan karena penjualan atau karena pengalihan harta termasuk:

1. keuntungan karena pengalihan harta kepada perseroan, persekutuan, dan badan lainnya sebagai pengganti saham atau penyertaan modal; 2. keuntungan karena pengalihan harta kepada pemegang saham, sekutu,

atau anggota yang diperoleh perseroan, persekutuan, dan badan lainnya;

xxxiii

4. keuntungan karena pengalihan harta berupa hibah, bantuan, atau sumbangan, kecuali yang diberikan kepada keluarga sedarah dalam garis keturunan lurus satu derajat dan badan keagamaan, badan pendidikan, badan sosial termasuk yayasan, koperasi, atau orang pribadi yang menjalankan usaha mikro dan kecil, yang ketentuannya diatur lebih lanjut dengan Peraturan Menteri Keuangan, sepanjang tidak ada hubungan dengan usaha, pekerjaan, kepemilikan, atau penguasaan di antara pihak-pihak yang bersangkutan; dan

5. keuntungan karena penjualan atau pengalihan sebagian atau seluruh hak penambangan, tanda turut serta dalam pembiayaan, atau permodalan dalam perusahaan pertambangan;

e. penerimaan kembali pembayaran pajak yang telah dibebankan sebagai biaya dan pembayaran tambahan pengembalian pajak;

f. bunga termasuk premium, diskonto, dan imbalan karena jaminan pengembalian utang;

g. dividen, dengan nama dan dalam bentuk apapun, termasuk dividen dari perusahaan asuransi kepada pemegang polis, dan pembagian sisa hasil usaha koperasi;

h. royalti atau imbalan atas penggunaan hak;

i. sewa dan penghasilan lain sehubungan dengan penggunaan harta; j. penerimaan atau perolehan pembayaran berkala;

k. keuntungan karena pembebasan utang, kecuali sampai dengan jumlah tertentu yang ditetapkan dengan Peraturan Pemerintah;

l. keuntungan selisih kurs mata uang asing; m. selisih lebih karena penilaian kembali aktiva; n. premi asuransi;

xxxiv

p. tambahan kekayaan neto yang berasal dari penghasilan yang belum dikenakan pajak;

q. penghasilan dari usaha berbasis syariah;

r. imbalan bunga sebagaimana dimaksud dalam Undang-Undang yang mengatur mengenai ketentuan umum dan tata cara perpajakan; dansurplus Bank Indonesia.

f. PengecualianObjekPajakPenghasilan

Pasal 4 ayat 3 UU No. 36 Tahun 2008 tentang PPh menyebutkan bahwa penhasilan yang tidak termasuk obyek pajak yaitu:

a. 1. bantuan atau sumbangan, termasuk zakat yang diterima oleh badan amil zakat atau lembaga amil zakat yang dibentuk atau disahkan oleh pemerintah dan yang diterima oleh penerima zakat yang berhak atau sumbangan keagamaan yang sifatnya wajib bagi pemeluk agama yang diakui di Indonesia, yang diterima oleh lembaga keagamaan yang dibentuk atau disahkan oleh pemerintah dan yang diterima oleh penerima sumbangan yang berhak, yang ketentuannya diatur dengan atau berdasarkan Peraturan Pemerintah; dan 2. harta hibahan yang diterima oleh keluarga sedarah dalam garis keturunan lurus

satu derajat, badan keagamaan, badan pendidikan, badan sosial termasuk yayasan, koperasi, atau orang pribadi yang menjalankan usaha mikro dan kecil, yang ketentuannya diatur dengan atau berdasarkan Peraturan Menteri Keuangan, sepanjang tidak ada hubungan dengan usaha, pekerjaan, kepemilikan, atau penguasaan di antara pihak-pihak yang bersangkutan;

b. warisan;

c. harta termasuk setoran tunai yang diterima oleh badan sebagaimana dimaksud dalam Pasal 2 ayat (1) huruf b sebagai pengganti saham atau sebagai pengganti penyertaan modal;

xxxv

atau diperoleh dalam bentuk natura dan/atau kenikmatan dari Wajib Pajak atau Pemerintah, kecuali yang diberikan oleh bukan Wajib Pajak, Wajib Pajak yang dikenakan pajak secara final atau Wajib Pajak yang menggunakan norma penghitungan khusus (deemed profit) sebagaimana dimaksud dalam Pasal 15; e. pembayaran dari perusahaan asuransi kepada orang pribadi sehubungan dengan

asuransi kesehatan, asuransi kecelakaan, asuransi jiwa, asuransi dwiguna, dan asuransi bea siswa;

f. deviden atau bagian laba yang diterima atau diperoleh perseroan terbatas sebagai Wajib Pajak dalam negeri, koperasi, badan usaha milik negara, atau badan usaha milik daerah, dari penyertaan modal pada badan usaha yang didirikan dan bertempat kedudukan di Indonesia dengan syarat:

1.deviden berasal dari cadangan laba yang ditahan; dan

2.bagi perseroan terbatas, badan usaha milik negara dan badan usaha milik daerah yang menerima dividen, kepemilikan saham pada badan yang memberikan dividen paling rendah 25% (dua puluh lima persen) dari jumlah modal yang disetor;

g. iuran yang diterima atau diperoleh dana pensiun yang pendiriannya telah disahkan Menteri Keuangan, baik yang dibayar oleh pemberi kerja maupun pegawai;

h. penghasilan dari modal yang ditanamkan oleh dana pensiun sebagaimana dimaksud pada huruf g, dalam bidang-bidang tertentu yang ditetapkan dengan Keputusan Menteri Keuangan;

i. bagian laba yang diterima atau diperoleh anggota dari perseroan komanditer yang modalnya tidak terbagi atas saham-saham, persekutuan, perkumpulan, firma, dan kongsi, termasuk pemegang unit penyertaan kontrak investasi kolektif;

xxxvi

1.merupakan perusahaan mikro, kecil, menengah, atau yang menjalankan kegiatan dalam sektor-sektor usaha yang diatur dengan atau berdasarkan Peraturan Menteri Keuangan; dan

2.sahamnya tidak diperdagangkan di bursa efek di Indonesia;

k. beasiswa yang memenuhi persyaratan tertentu yang ketentuannya diatur lebih lanjut dengan atau berdasarkan Peraturan Menteri Keuangan;

l. sisa lebih yang diterima atau diperoleh badan atau lembaga nirlaba yang bergerak dalam bidang pendidikan dan/atau bidang penelitian dan pengembangan, yang telah terdaftar pada instansi yang membidanginya, yang ditanamkan kembali dalam bentuk sarana dan prasarana kegiatan pendidikan dan/atau penelitian dan pengembangan, dalam jangka waktu paling lama 4 (empat) tahun sejak diperolehnya sisa lebih tersebut, yang ketentuannya diatur lebih lanjut dengan atau berdasarkan Peraturan Menteri Keuangan; dan

m. bantuan atau santunan yang dibayarkan oleh Badan Penyelenggara Jaminan Sosial kepada Wajib Pajak tertentu, yang ketentuannya diatur lebih lanjut dengan atau berdasarkan Peraturan Menteri Keuangan.

g. Tarif Pajak

xxxvii

pasal 17 UU PPh dibagi menjadi dua, yaitu wajib pajak orang pribadi dalam negeri, dan wajib pajak dalam negeri badan dan bentuk usaha tetap.

Tarif PPh untuk wajib pajak orang pribadi dalam negeri, yaitu:

Lapisan Penghasilan Kena Pajak Tarif Pajak

Sampai dengan Rp50.000.000,00 (lima puluh juta rupiah) 5% (lima persen) Di atas Rp50.000.000,00 (lima puluh juta rupiah) sampai dengan

Rp250.000.000,00 (dua ratus lima puluh juta rupiah)

15% (lima belas

persen) Di atas Rp 250.000.000,00 (dua ratus lima puluh juta rupiah)

sampai dengan Rp500.000.000,00 (lima ratus juta rupiah)

25% (dua puluh

lima persen) Di atas Rp500.000.000,00 (lima ratus juta rupiah) 30%

(tiga puluh persen) Tarif PPh untuk Wajib Pajak badan yaitu:

Tahun Tarif Pajak

2009 28%

2010 dan selanjutnya 25%

PT yang 40% sahamnya diperdagangkan di bursa efek 5% lebih rendah dari yang seharusnya Peredaran bruto sampai dengan Rp. 50.000.000.000 Pengurangan 50%

dari yang seharusnya

Pajak Penghasilan = Tarif Pasal 17 UU PPh x PKP (Penghasilan Kena Pajak)

h. PenghasilanKenaPajak

xxxviii

Wajib Pajak dalam negeri dan bentuk usaha tetap, ditentukan berdasarkan penghasilan bruto dikurangi dikurangi biaya untuk mendapatkan, menagih, dan memelihara penghasilan, termasuk:

a. biaya yang secara langsung atau tidak langsung berkaitan dengan kegiatan usaha, antara lain:

1. biaya pembelian bahan;

2. biaya berkenaan dengan pekerjaan atau jasa termasuk upah, gaji, honorarium, bonus, gratifikasi, dan tunjangan yang diberikan dalam bentuk uang;

3. bunga, sewa, dan royalti; 4. biaya perjalanan;

5. biaya pengolahan limbah; 6. premi asuransi;

7. biaya promosi dan penjualan yang diatur dengan atau berdasarkan Peraturan Menteri Keuangan;

8. biaya administrasi; dan

9. pajak kecuali Pajak Penghasilan;

b. penyusutan atas pengeluaran untuk memperoleh harta berwujud dan amortisasi atas pengeluaran untuk memperoleh hak dan atas biaya lain yang mempunyai masa manfaat lebih dari 1 (satu) tahun sebagaimana dimaksud dalam Pasal 11 dan Pasal 11A;

c. iuran kepada dana pensiun yang pendiriannya telah disahkan oleh Menteri Keuangan;

d. kerugian karena penjualan atau pengalihan harta yang dimiliki dan digunakan dalam perusahaan atau yang dimiliki untuk mendapatkan, menagih, dan memelihara penghasilan;

e. kerugian selisih kurs mata uang asing;

xxxix g. biaya beasiswa, magang, dan pelatihan;

h. piutang yang nyata-nyata tidak dapat ditagih dengan syarat:

1. telah dibebankan sebagai biaya dalam laporan laba rugi komersial;

2. Wajib Pajak harus menyerahkan daftar piutang yang tidak dapat ditagih kepada Direktorat Jenderal Pajak; dan

3. telah diserahkan perkara penagihannya kepada Pengadilan Negeri atau instansi pemerintah yang menangani piutang negara; atau adanya perjanjian tertulis mengenai penghapusan piutang/pembebasan utang antara kreditur dan debitur yang bersangkutan; atau telah dipublikasikan dalam penerbitan umum atau khusus; atau adanya pengakuan dari debitur bahwa utangnya telah dihapuskan untuk jumlah utang tertentu;

4. syarat sebagaimana dimaksud pada angka 3 tidak berlaku untuk penghapusan piutang tak tertagih debitur kecil sebagaimana dimaksud dalam Pasal 4 ayat (1) huruf k; yang pelaksanaannya diatur lebih lanjut dengan atau berdasarkan Peraturan Menteri Keuangan;

i. sumbangan dalam rangka penanggulangan bencana nasional yang ketentuannya diatur dengan Peraturan Pemerintah;

j. sumbangan dalam rangka penelitian dan pengembangan yang dilakukan di Indonesia yang ketentuannya diatur dengan Peraturan Pemerintah;

k. biaya pembangunan infrastruktur sosial yang ketentuannya diatur dengan Peraturan Pemerintah;

l. sumbangan fasilitas pendidikan yang ketentuannya diatur dengan Peraturan Pemerintah; dan sumbangan dalam rangka pembinaan olahraga yang ketentuannya diatur dengan Peraturan Pemerintah.

xl

Untuk menghitung besarnya Penghasilan Kena Pajak dari Wajib Pajak orang pribadi dalam negeri, maka penghasilan nettonya harus dikurangi dengan jumlah Penghasilan Tidak Kena Pajak (PTKP), sedangkan besarnya Penghasilan Tidak Kena Pajak berdasarkan Undang-Undang No 36 Tahun 2008 adalah:

a. Rp15.840.000,00 (lima belas juta delapan ratus empat puluh ribu rupiah) untuk diri Wajib Pajak orang pribadi;

b. Rp1.320.000,00 (satu juta tiga ratus dua puluh ribu rupiah) tambahan untuk Wajib Pajak yang kawin;

c. Rp15.840.000,00 (lima belas juta delapan ratus empat puluh ribu rupiah) tambahan untuk seorang isteri yang penghasilannya digabung dengan penghasilan suami sebagaimana dimaksud dalam Pasal 8 ayat (1); dan

d. Rp1.320.000,00 (satu juta tiga ratus dua puluh ribu rupiah) tambahan untuk setiap anggota keluarga sedarah dan keluarga semenda dalam garis keturunan lurus serta anak angkat, yang menjadi tanggungan sepenuhnya, paling banyak 3 (tiga) orang untuk setiap keluarga.

j. PersamaandanPerbedaan ZakatdanPajak

Dilihat dari segi agama Islam, antara zakat dan pajak ada mempunyai persamaan dan perbedaan. Persamaannya adalah:

1) Ada unsur paksaan dan kewajiban untuk mendapatkan pajak dan demikian juga halnya mengenai zakat. Bila seorang muslim terlamabat membayar zakat, karena iman dan Islamnya belum kuat, pemerintah (Islam) dapat memaksanya dan bahkan memerangi mereka yang enggan membayar zakat.

xli

3) Para wajib pajak tidak mendapat imbalan dari pemerintah, begitu juga zakat, tidak mendapat imbalan.

4) Pajak pada zaman modern ini mempunyai tujuan kemasyarakatan, ekonomi, politik dan sebagainya. Demikian juga dengan zakat mempunyai tujuan yang sama, disamping ada nilai tambahnya untuk kehidupan pribadi dan masyarakat.

Adapun perbedaan antara zakat dan pajak yang terpenting diantaranya ialah: 1) Zakat mengandung arti suci, tambah dan berkah. Orang yang mengeluarkan zakat, jiwanya bersih dari sifat kikir, tamak, hartanya tidak kotor lagi, karena hak orang lain telah disisihkan dan diberikan kepada yang berhak menerimanya. Harta yang dizakati itu juga membawa berkah dan tambah berkembang. Berkurang dalam pandangan manusia, tetapi bertambah dalam pandangan agama (Allah). Sedangkan pajak artinya utang, pajak tanah, upeti dan sebagainya, yang wajib dibayar, sehingga kesan pajak adalah beban berat yang dipaksakan walaupun hasil pajak itu juga dimanfaatkan untuk pembangunan dan kepentingan negara. Berbeda dengan zakat, ada dorongan yang membuat orang tidak berkeberatan mengeluarkan zakat itu seperti firman Allah:“ Allah memusnahkan riba dan menganjurkan zakat…..(QS Al-Baqarah;276)

Nabi bersabda: Harta itu tidak berkurang karena sedekah (HR Turmudzi) 2) Zakat adalah ibadah yang diwajibkan kepada umat sebagai tanda bersyukur

kepada Allah dan mendekatkan diri kepadaNya. Sedangkan pajak adalah kewajiban atas warga negara, baik muslim maupun nonmuslim, yang tidak dikaitkan dengan ibadah. Berbeda dengan zakat, harus diniatkan mengeluarkan zakat itu sedangkan pajak tidak memerlukan niat, apalagi bagi nonmuslim.

xlii

kebijaksanaan penguasa (pemerintah). Orang yang dikenakan pajak belum tentu dia harus membayar zakat, karena zakat ada patokan nishabnya yang sudah berlaku. Sedangkan pajak ketentuannya ditetapkan oleh pemerintah (penguasa). Pada suatu saat pajak bisa dimunculkan dan pada waktu yang lain mungkin dihapuskan.

4) Zakat adalah kewajiban yang bersifat permanent, terus-menerus berjalan selam hidup di atas bumi ini. Kewajiban mengeluarkan zakat tidak dapat dihapuskan oleh siapapun. Berbeda dengan pajak, bisa ditambah, dikurangi dan bahkan dihapuskan sesuai dengan kepentingan negara.

5) Pos-pos penyaluran zakat, sudah dijelaskan dalam Al-Quran dan kemudian diikuti oleh amal perbuatan Rasulullah dan para sahabat. Pos-pos pengeluarannya lebih terbatas, bila dibandingkan dengan pajak yang cakupannya lebih umum.

6) Wajib pajak berhubungan dengan pemerintah (penguasa) dan adakalanya orang menghindar dari kewajiban membayar pajak, kecuali orang yang benar-benar sadar sebagai warga Negara. Berbeda dengan zakat, orang yang wajib zakat langsung berhubungan dengan Allah, maksudnya tidak ingin menyembunyikannya. Malahan mengharapkan, agar zakatnya diterima oleh Allah dan menghjarapkan ridhaNya.

7) Maksud dan tujuan zakat mengandung pembinaan spiritual dan moral yang lebih tinggi dari maksud dan tujuan pajak. Disamping kesadaran, para wajib zakat mengemban perintah Allah, sedang para Wajib Pajak disamping kesadaran adalah mengemban perintah penguasa (pemerintah). Biasanya kepatuhan kepada perintah Allah, berbeda dengan kepatuhan kepada penguasa (pemerintah). Asas tempat berpijak zakat dan pajak adalah jauh berbeda. Zakat asasnya firman Allah dan pajak hasil rumusan manusia, berdasarkan kebijaksanaan yang sewaktu-waktu bisa berubah.

xliii 1) Dari aspek kewajiban

Zakat hanya diwajibkan bagi ummat Islam, sedangkan ummat yang beragama lain tidak terkena kewajiban ini. Walaupun dalam agama lain, seperti Nasrani, ada juga perintah mengeluarkan harta, tetapi namanya bukan zakat. Sedangkan pajak wajib bagi seiap warga negara, baik yang beragama Islam maupun lainnya.

2) Dari aspek subyeknya

Subyek zakat adalah orang kaya. Hal ini dibuktikan bahwa yang harus membayar zakat adalah orang yang hartanya telah mencapai nishab. Sedangkan pajak nampaknya tidak pandang bulu, semua warga negara baik kaya maupun miskin harus bayar pajak.

3) Dari aspek peruntukan

Secara tegas, Alquran menyatakan bahwa zakat hanya diperuntukkan bagi delapan golongan mustahik, yaitu fakir, miskin, amil zakat, muallaf, riqob, gharimin, ibnu sabil, dan fi sabilillah (QS. At-Taubah:60). Sedangkan peruntukan pajak adalah sangat tergantung situasi dan kondisi negara.

4) Dari aspek pemanfaatan

Menurut Islam, zakat harus disalurkan secara langsung kepada yangf berhak, tidak boleh ditahan-tahan terlalu lama. Sedangkan pajak, secara konsep dan prkatek, pemanfaatannya adalah secara tidak langsung.

5) Dari aspek tarif

Islam sudah mengatur secara rinci tentang tarif zakat, dan hal tersebut sudah baku, tidak bisa diubah-ubah. Sedangkan tarif pajak bisa diubah untuk disesuaikan dengan kondisi

Sedangkan KPP Yogyakarta Satu merumuskan perbedaan antara zakat dan pajak sebagai berikut:

xliv

Dasar Hukum Undang-undang negara Al-Qur’an dan Sunnah Nishab dan tarif Ditentukan negara dan

bersifat relativ

Ditentukan Allah dan bersifat mutlak

Sifat Disesuaikan kebutuhan

dan dapat dihapuskan

Bersifat tetap dan terus menerus

Subyek Warga negara Muslim

Obyek penerima Anggaran rutin dan pembangunan

8 asnaf

Harta yang dikenakan Semua jenis harta Harta yang produktif Ijab Kabul Tidak disyaratkan Disyaratkan

Imbalan Tersedia fasilitas publik Pahala Allah dan keberkahan harta

Sanksi Sanksi materi dan penjara oleh negara

Dari Allah dan egara Islam

Motivasi pembayaran Taat dan takut pada negara dan sanksi

Iman dan taqwa kepada Allah

4.Tinjauan Tentang Keputusan Direktur Jenderal Pajak Nomor

Kep-163/PJ/2003 tanggal 10 Juni 2003

Keputusan Direktur Jenderal Pajak Nomor Kep-163/PJ/2003 tanggal 10 Juni 2003 adalah tentang perlakuan zakat atas penghasilan dalam penghitungan Penghasilan Kena Pajak Pajak Penghasilan. Pengurangan ini diperkenankan apabila memenuhi syarat-syarat sebagai berikut:

xlv

2) Dibayarkan kepada badan amil zakat atau lembaga amil zakat ayang dibentuk atau disahkan oleh Pemerintah sebagaimana diatur dalam UU No.38/1999 tentang pengelolaan zakat.

3) Besarnya zakat yang dapat dikurangkan adri penghasilan kena pajak adalah 2,5% dari jumlah penghasilan sebagaimana dimaksud dalam angka 3.

4) Pengurangan zakat atas penghasilan dilakukan dalam tahun pajak dilaporkannya penghasilan tersebut dalam Surat Pemeberitahuan (SPT) Tahunan Pajak Penghasilan Wajib Pajak yang bersangkutan, sesuai dengan tahun diterima/diperolehnya penghasilan.

5) Wajib melampirkan lembar ke-1 Surat Setoran Zakat (SSZ) atau fotokopinya yang telah dilegalisir oleh Badan Amil Zakat atau Lembaga Amil Zakat penerima setoran zakat pada SPT Tahunan Pajak Penghasilan tahun pajak dilakukannya pengurangan zakat atas penghasilan tersebut.

Surat Setoran Zakat yang dapat diakui sebagai bukti sekurang-kurangnya harus memuat:

1) Nama lengkap Wajib Pajak 2) Alamat jelas

3) Nomor Pokok Wajib Pajak

4) Jenis penghasilan yang dibayar zakatnya

5) Sumber/jenis penghasilan dan bulan/tahun perolehannya 6) Besarnya penghasilan

7) Besarnya zakat atas penghasilan.

5. Prosedur Penggunaan Bukti Setoran Zakat Sebagai Pengurang Penghasilan

Kena Pajak

xlvi

dilakukan langsung oleh bagian pengumpulan atau Unit Pengumpul Zakat. Muzakki melakukan penghitungan sendiri atas harta dan kewajiban zakatnya berdasarkan hukum agama dan peraturan perundang-undang yang berlaku. Badan Amil Zakat dan lembaga amil Zakat dapat membantu muzakki menghitung zakat hartanya.

Badan amil Zakat dan Lembaga amil Zakat wajib menerbitkan bukti setoran sebagai tanda terima atas setiap zakat yang diterima. Semua bukti setoran zakat atas penghasilan yang dibayarkan oleh Wajib Pajak Orang Pribadi pemeluk agama Islam dan atau Wajib Pajak Badan Dalam Negeri yang dimiliki oleh pemeluk agama Islam dapat diperhitungkan sebagai pengurang Penghasilan Kena Pajak pada akhir tahun melalui Surat Pemberitahuan Tahunan Pajak Penghasilan Wajib Pajak yang bersangkutan pada saat dibayarnya zakat tersebut.

Bukti setoran zakat yang sah tersebut harus mencatumkan hal-hal sebagai berikut ;

1) Nama, alamat, dan nomor lengkap pengesahan Badan Amil Zakat atau nomor lengkap pengukuhan Lembaga Amil Zakat ;

2) Nomor urut bukti setor ;

3) Nama, alamat muzakki dan nomor Pokok Wajib Pajak (NPWP) apabila zakat penghasilan yang dibayarkan dikurangkan dari penghasilan kena pajak pajak penghasilan.

4) Jumlah zakat atas penghasilan yang disetor dalam angka dan huruf serta dicantum tahun haul ;

5) Tanda tangan, nama, jabatan, petugas Badan Amil Zakat, tanggal penerimaan dan stempel Badan Amil Zakat atau Lembaga Amil Zakat.

Bukti setoran zakat yang sah tersebut dibuat dalam rangkap 3 (tiga) dengan rincian sebagai berikut :

1) Lembar 1 (asli), diberikan kepada Muzakki yang dapat digunakan sebagai bukti pengurangan Penghasilan Kena Pajak;

xlvii

3) Lembar 3, digunakan sebagai arsip bank Penerima, apabila zakat disetor melalui Bank.

Untuk mendapatkan Bukti Setor Zakat (BSZ) tersebut yang harus dilakukan antara lain:

1) Mengisi formulir permohonan Nomor pokok Wajib Zakat (NPWZ) yang dapat diperoleh di kantor, counter Baznas atau di situs

(http://www.baznas.or.id/registrasi/reg muzakki.asp)

2) Melakukan pembayaran zakat ke kantor Baznas, muzakki langsung mendapatkan bukti setor zakat (BSZ)

3) Untuk pembayaran via transfer, BSZ akan dikirimkan kemudian oleh Baznas kepada muzakki

Bukti Setor Zakat (BSZ) yang dapat digunakan sebagai pengurang pajak harus memenuhi syarat sebagai berikut:

1) Paling lambat tanggal 31 Maret setelah tahun pajak berakhir, Wajib Pajak menyampaikan SPT Tahunan

2) Pada SPT terdapat kolom pengurang zakat yang telah dibayarkan, sesuai dengan Undang-Undang No.36 Tahun 2008 pasal 9 ayat (1) huruf g,

isikan jumlah zakat yang telah dibayarkan pada kolom tersebut.

3) Pada halaman dua SPT terdapat daftar lampiran. Pada daftar lampiran tersebut salah satunya dituliskan BSZ

4) Pada saat penyampaian SPT, lampirkan bukti setor zakat dari Baznas.

6. Contoh Perhitungan Zakat Atas Penghasilan Dalam Pajak Penghasilan

Gambaran yang lebih konkrit contoh perlakuan zakat dalam penghitungan Pajak Penghasilan atau kalkulasi zakat dan pajak adalah sebagai berikut:

1) Wajib Pajak Orang Pribadi Pemeluk Agama Islam-Karyawan

Penghasilan bruto Rp. T

xlviii

Penghasilan netto sebelum zakat (T-a) Rp. U

Zakat penghasilan Rp. b

Penghasilan netto setelah zakat (U-b) Rp. V

Penghasilan Tidak kena Pajak Rp. c

Penghasilan Kena Pajak (V-c) Rp. W

PPh Terutang:

Rp. W x Tarif Rp. X

Contoh kasus:

Pak Rizal seorang karyawan menerima gaji dan tunjangan Rp. 2.500.000,00 perbulan, dipotong iuran pensiun Rp. 30.000,00 dan iuran THT Rp. 20.000,00.

Ia mempunyai tanggungan seorang istri dan tiga anak.

Penghitungan pajak dan zakatnya adalah:

Penghasilan bruto 12 x Rp. 2.500.000,00 =Rp.30.000.000,00 Pengurangan:

a. Biaya jabatan 5% x Rp. 30.000.000,00 b.Iuran pensiun 12 x Rp. 30.000,00 c. Iuran THT 12 x Rp. 20.000,00 Penghasilan netto sebelum zakat

=Rp. 1.500.000,00 =Rp. 360.000,00 =Rp. 240.000,00 - =Rp.27.900.000,00 Zakat 2,5% x Rp. 27.900.000,00 =Rp. 697.500,00 - Penghasilan netto setelah zakat =Rp.27.202.500,00

PTKP (K/3) =Rp.21.120.000,00 -

Penghasilan Kena Pajak =Rp. 6.082.500,00

Pajak penghasilan (PPh) 5% x Rp.6.082.500,00 =Rp. 304.125,00

2) Wajib Pajak Orang Pribadi Pemeluk Agama Islam (yang melakukan

xlix

Penghasilan bruto Rp. A

Biaya untuk mendaptkan, menagih

dan memelihara penghasilan Rp. a

Penghasilan netto sebelum zakat (A-a) Rp. B

Zakat penghasilan Rp. b

Penghasilan netto setelah zakat (B-b) Rp. C

Kompensasi kerugian Rp. D

Penghasilan netto setelah kompensasi (C-D) Rp. E

Penghasilan Tidak Kena Pajak Rp. F

Penghasilan Kena Pajak (E-F) Rp. G

PPh Terutang:

Rp. G x Tarif Rp. H

Contoh kasus:

Pak Roni seorang pedagang sebagai Wajib Pajak menikah dan belum mempunyai anak (K/-). Hasil penjualan setahun Rp. 70.000.000,00, Harga Pokok penjulan Rp. 40.000.000,00, biaya umum dan administrasi Rp. 10.000.000,00.

Penghitungan pajak dan zakatnya adalah:

Penghasilan Bruto = Rp.70.000.000,00

Harga Pokok Penjualan = Rp.40.000.000,00

-Laba bruto usaha = Rp.30.000.000,00

Biaya umum dan administrasi = Rp.10.000.000,00 Penghasilan netto sebelum zakat = Rp.20.000.000,00 -Zakat telah dibayar

2,5 % x Rp. 20.000.000,00 = Rp. 500.000,00 - Penghasilan netto setelah zakat = Rp.19.500.000,00 Penghasilan Tidak Kena Pajak (K/-) = Rp.17.160.000,00

l

PPh harus dibayar : 5% x Rp.2.340.000,00 = Rp. 117.000,00

Apabila Wajib Pajak dalam tahun berjalan menderita rugi, maka zakat tidak boleh dikurangkan dari Penghasilan Kena Pajak.

3) Wajib Pajak Badan yang dimliki oleh pemeluk agama Islam

Penghasilan bruto Rp. K

Biaya untuk mendaptkan, menagih

dan memelihara penghasilan Rp. a

Penghasilan netto sebelum zakat (K-a) Rp. L

Zakat penghasilan Rp. b

Penghasilan Kena Pajak (L-b) Rp. M

PPh Terutang:

Rp. M x Tarif Rp. N

Contoh kasus:

PT. Erwinda adalah perusahaan dagang, dengan penjualan setahun sebesar

Rp.170.000.000,00, Harga Pokok Penjualan Rp. 130.000.000,00, biaya umum dan administrasi Rp. 20.000.000,00.

Penghitungan pajak dan zakatnya adalah:

Penghasilan Bruto = Rp. 170.000.000,00

Harga Pokok Penjualan = Rp. 130.000.000,00 -

Laba bruto usaha = Rp. 40.000.000,00

Biaya umum dan administrasi = Rp. 20.000.000,00 -Penghasilan netto sebelum zakat = Rp. 20.000.000,00 Zakat telah dibayar 2,5 % x Rp. 20.000.000,00 = Rp. 500.000,00

-Penghasilan Kena Pajak = Rp. 19.500.000,00

PPh harus dibayar 25% x Rp. 19.500.000,00 = Rp. 4.875.000,00