BAB IV

HASIL DAN PEMBAHASAN

A. Pengertian Properti Investasi dan Latar Belakang PSAK 13

Properti investasi menurut Pernyataan Standar Akuntansi Keuangan No. 13 (revisi 2015), properti investasi adalah properti (tanah atau bangunan atau bagian dari suatu bangunan atau kedua-keduanya) yang dikuasai (oleh pemilik atau lessee melalui sewa pembiayaan) untuk menghasilkan rental atau untuk kenaikan nilai atau keduanya, dan tidak untuk: (a) digunakan dalam produksi atau penyediaan barang atau jasa atau untuk tujuan administratif, atau (b) dijual dalam kegiatan usaha sehari-hari. Sedangkan properti yang digunakan sendiri adalah properti yang dikuasai (oleh pemilik atau lessee melalui sewa pembiayaan) untuk digunakan dalam produksi atau penyediaan barang atau jasa atau untuk tujuan administratif.

Properti investasi contohnya adalah tanah yang dikuasai dalam jangka panjang untuk kenaikan nilai dan bukan untuk dijual jangka pendek dalam kegiatan usaha sehari-hari, tanah yang dikuasai saat ini yang penggunaannya di masa depan belum ditentukan. Bangunan yang dimiliki oleh entitas atau dikuasai oleh entitas melalui sewa pembiayaan dan disewakan kepada pihak lain melalui satu atau lebih sewa operasi, bangunan yang belum terpakai tetapi tersedia untuk disewakan kepada pihak lain melalui satu atau lebih sewa operasi juga merupakan contoh properti investasi. Dan contoh lainnya adalah properti dalam proses pembangunan atau pengembangan yang di masa depan digunakan sebagai properti investasi.

Start YA YA YA TIDAK K TIDAK K TIDAK K Selesai TIDAK YA YA Metode biaya

Metode nilai wajar

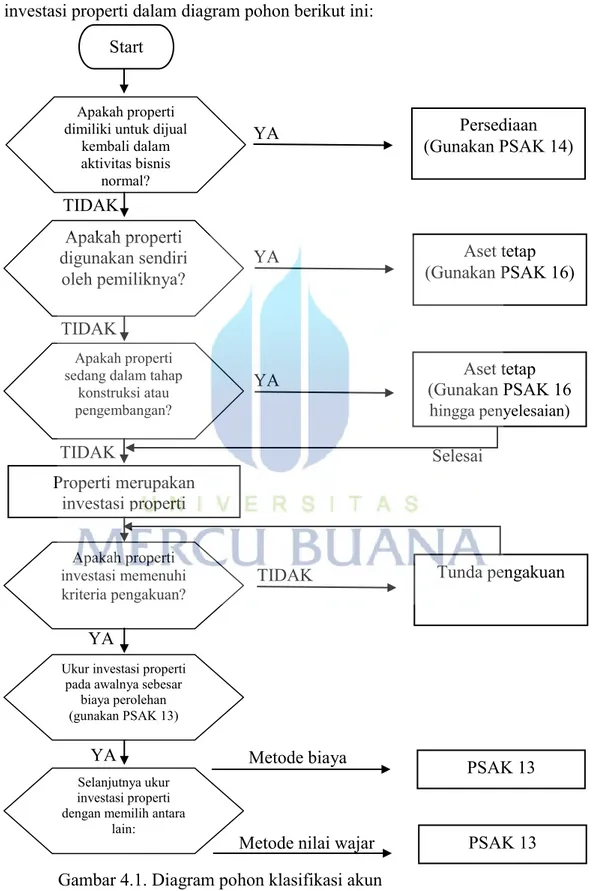

Tunggal (2009) meringkas klasifikasi, pengakuan dan pengukuran suatu investasi properti dalam diagram pohon berikut ini:

Gambar 4.1. Diagram pohon klasifikasi akun Sumber: Tunggal, 2009

Apakah properti dimiliki untuk dijual

kembali dalam aktivitas bisnis normal? Persediaan (Gunakan PSAK 14) Apakah properti digunakan sendiri oleh pemiliknya? Aset tetap (Gunakan PSAK 16) Apakah properti sedang dalam tahap

konstruksi atau pengembangan? Aset tetap (Gunakan PSAK 16 hingga penyelesaian) Properti merupakan investasi properti Apakah properti investasi memenuhi

kriteria pengakuan? Tunda pengakuan

Ukur investasi properti pada awalnya sebesar

biaya perolehan (gunakan PSAK 13)

Selanjutnya ukur investasi properti dengan memilih antara

lain:

PSAK 13 PSAK 13

1. Pengklasifikasian Properti Investasi

Properti yang dimaksudkan untuk dijual dalam kegiatan usaha sehari-hari atau sedang dalam proses pembangunan atau pengembangan untuk dijual bukan merupakan properti investasi melainkan persediaan, dan diatur dalam PSAK 14 tentang persediaan. Properti dalam proses pembangunan atau pengembangan atas nama pihak ketiga diatur dalam PSAK 34 tentang kontrak konstruksi. Dan properti yang digunakan sendiri, mencakup (diantaranya) properti yang dikuasai untuk digunakan di masa depan sebagai properti yang digunakan sendiri, properti yang dimiliki untuk pengembangan di masa depan dan selanjutnya digunakan sebagai properti yang digunakan sendiri, properti yang digunakan oleh karyawan (dengan atau tanpa pembayaran rental sesuai harga pasar oleh karyawan) dan properti yang digunakan sendiri yang menunggu untuk dijual, seluruh properti yang digunakan sendiri tersebut diatur dalam PSAK 16.

Properti yang disewakan dan yang digunakan oleh entitas induknya atau entitas anak lainnya, properti tersebut tidak diklasifikasikan sebagai properti investasi dalam laporan keuangan konsolidasian karena properti tersebut termasuk properti yang digunakan sendiri jika dipandang dari kelompok usaha. Sedangkan jika dipandang dari sudut pandang entitas yang memiliki properti, properti tersebut termasuk kategori properti investasi sepanjang memenuhi memenuhi definisi sebagai properti investasi. Dan lessor memperlakukan kepemilikan properti tersebut sebagai properti investasi dalam laporan keuangan individualnya.

2. Pengakuan Properti Investasi

Pengakuan properti investasi sebagai aset menurut PSAK 13, jika dan hanya jika memenuhi kriteria:

(a) besar kemungkinan manfaat ekonomik masa depan yang terkait dengan properti investasi akan mengalir ke entitas; dan

(b) biaya perolehan properti investasi dapat diukur secara andal.

Sama dengan pengakuan aset pada umumnya, properti investasi diakui pada saat timbul biaya perolehan. Biaya perolehan dari properti investasi yang dibeli meliputi harga pembelian dan setiap pengeluaran yang dapat diatribusikan secara langsung (biaya transaksi), misalnya biaya jasa hukum, pajak penjualan, dan biaya transaksi lainnya.

Bagian dari properti investasi dapat diperoleh melalui penggantian. Seperti yang dicontohkan dalam PSAK 13 (paragraf 19), interior dinding bangunan yang merupakan pengganti dinding asli bangunan tersebut. Berdasarkan prinsip pengakuan, entitas mengakui biaya penggantian properti investasi yang ada pada saat terjadinya dalam jumlah tercatat properti investasi jika memenuhi kriteria pengakuan. Jumlah tercatat bagian yang diganti dihentikan pengakuannya sesuai dengan ketentuan penghentian pengakuan.

3. Pengukuran Properti Investasi

Pengukuran properti investasi menggunakan dua pilihan metode, yaitu: (a) metode biaya; dan (b) metode nilai wajar. Pada paragraf 32, PSAK 13

mensyaratkan seluruh entitas untuk mengukur nilai wajar properti investasi, baik untuk tujuan pengukuran maupun pengungkapan. Entitas dianjurkan tapi tidak disyaratkan, untuk mengukur nilai wajar properti investasi berdasarkan penilaian oleh penilai independen yang memiliki kualifikasi profesional yang telah diakui dan relevan serta memiliki pengalaman terkini di lokasi dan kategori investasi yang dinilai.

Model biaya yang diterapkan adalah model biaya yang sama dengan yang diatur dalam standar akuntansi untuk aset tetap (PSAK 16). Penerapan model biaya mensyaratkan entitas menyajikan properti investasi pada biaya perolehan dikurangi akumulasi penyusutan. Namun, penerapan model biaya memungkinkan adanya penurunan nilai, sebagaimana diatur di PSAK 48 tentang penurunan nilai.

Masalah yang mungkin timbul dalam pengukuran properti investasi adalah ketidakmampuan mengukur nilai wajar secara andal. Seperti yang diuraikan dalam paragraf 53 PSAK 13, bahwa dalam beberapa kasus yang jarang terjadi ketika entitas pertama kali memperoleh properti yang pertama kali menjadi properti investasi tidak dapat diukur secara andal atas dasar berkelanjutan. Hal ini timbul jika dan hanya jika pasar untuk properti yang sebanding tidak aktif. Jika entitas menentukan bahwa nilai wajar dari properti investasi tidak dapat diukur secara andal atas dasar berkelanjutan, maka entitas mengukur properti investasi tersebut menggunakan model biaya sesuai PSAK 16. Nilai residu dari properti investasi diasumsikan nol. Entitas menerapkan PSAK 16 hingga pelepasan properti investasi tersebut.

4. Pengalihan Properti Investasi

PSAK 13 mengatur tentang pengalihan properti investasi yang dilakukan jika, dan hanya jika terdapat perubahan penggunaan yang dibuktikan dengan:

a. dimulainya penggunaan oleh pemilik, dialihkan dari properti investasi menjadi properti yang digunakan sendiri;

b. dimulainya pengembangan untuk dijual, dialihkan dari properti investasi menjadi persediaan;

c. berakhirnya pemakaian oleh pemilik, dialihkan dari properti yang digunakan sendiri menjadi properti investasi; atau

d. dimulainya sewa operasi kepada pihak lain, dialihkan dari persediaan menjadi properti investasi.

Lebih lanjut dalam paragraf 60 dan 61 dalam PSAK 13 dijelaskan juga bahwa untuk properti investasi yang dicatat pada nilai wajar dan kemudian dialihkan menjadi properti yang digunakan sendiri atau persediaan, akuntansi selanjutnya mengacu pada PSAK 16 untuk aset tetap atau PSAK 14 untuk persediaan yang mana biaya perolehan bawaan (deemed cost) sebagai nilai wajar pada tanggal perubahan penggunaan. Jika properti yang digunakan sendiri oleh pemilik berubah menjadi properti investasi dan akan dicatat dengan menggunakan nilai wajar, entitas menerapkan sebagai aset tetap sampai dengan saat tanggal terakhir perubahan penggunaannya. Entitas memperlakukan perbedaan antara jumlah tercatat berdasarkan PSAK 16 dan

nilai wajar dengan cara yang sama sebagaimana revaluasi berdasarkan PSAK 16.

5. Pelepasan Properti Investasi

Properti investasi dihentikan pengakuannya (dieliminasi dari laporan posisi keuangan pada saat dilepaskan atau ketika properti investasi tidak digunakan lagi secara permanen dan tidak memiliki manfaat ekonomik masa depan yang diharapkan dari pelepasannya. Pelepasan properti investasi dapat dilakukan dengan cara dijual atau disewakan secara secara sewa pembiayaan.

B. Properti Investasi dari Sudut Pandang Standar Internasional

Indonesia adalah bagian dari IFAC (International Federation of

Accountant). Konsekuensi menjadi bagian dari IFAC adalah harus mematuhi 7

(tujuh) Statement Membership Obligation (SMO), yaitu:

a. Quality assurance – Jaminan kualitas

b. International Education Standards™ for Professional Accountants and Other Pronouncements Issued by the International Accounting Education Standards Board™ (IAESB™) – Standar Pendidikan

c. International Standards and Other Pronouncements Issued by the International Audit and Assurance Standards Board® (IAASB®) – Standar

pengauditan

d. International Ethics Standards Board for Accountants® (IESBA®) Code of Ethics for Professional Accountants™ - Standar Etika

e. International Public Sector Accounting Standards™ and Other Pronouncements Issued by the International Public Sector Accounting Standards Board® (IPSASB®) – Standar Akuntansi Sektor Publik

f. Investigations and Discipline

g. International Financial Reporting Standards and Other Pronouncements Issued by the International Accounting Standards Board (IASB) – Standar

Pelaporan dengan IFRS.

Produk standar akuntansi keuangan yang dihasilkan oleh IASB adalah

International Accounting Standard (IAS). Dan salah satunya mengatur tentang

properti investasi yaitu pada IAS 40. Dalam IAS 40 properti investasi didefinisikan sebagai berikut:

Investment property is property (land or a building – or part of a building – or both) held (by the owner or by the lessee under a finance lease) to earn rentals or for capital appreciation or both, rather than for: (a) use in the production or supply of goods or services or for administrative purpose; or (b) sale in the ordinary course of business.

IAS 40 kemudian diselaraskan dengan PSAK 13 dan diterjemahkan menjadi sebagai berikut:

Properti investasi adalah properti (tanah atau bangunan atau bagian dari suatu bangunan atau kedua-keduanya) yang dikuasai (oleh pemilik atau lessee melalui sewa pembiayaan) untuk menghasilkan rental atau untuk kenaikan nilai atau keduanya, dan tidak untuk: (a) digunakan dalam produksi atau penyediaan barang atau jasa atau untuk tujuan administratif, atau (b) dijual dalam kegiatan usaha

sehari-hari. Sedangkan properti yang digunakan sendiri adalah properti yang dikuasai (oleh pemilik atau lessee melalui sewa pembiayaan) untuk digunakan dalam produksi atau penyediaan barang atau jasa atau untuk tujuan administratif. C. Fenomena Penerapan Standar Akuntansi untuk Menara Telekomunikasi

Fenomena perbedaan pengklasifikasian aset berupa menara telekomunikasi yang disewakan muncul sejak adanya peralatan telekomunikasi berupa menara tersebut. Belum ada standar yang menegaskan untuk mengalokasikannya dalam laporan keuangan, khususnya di Indonesia. Hal ini terbukti dengan adanya perbedaan penyajian laporan keuangan untuk aset tersebut.

Salah satu karakteristik kualitatif penyajian laporan keuangan adalah dapat diperbandingkan. Fenomena perbedaan penyajian laporan keuangan untuk aset berupa menara telekomunikasi ini berakibat tidak terpenuhinya salah satu karakteristik kualitatif penyajian laporan keuangan tersebut.

Di bawah ini adalah pendapat dan keputusan institusi yang berpengaruh terhadap penyajian laporan keuangan perusahaan telekomunikasi yang terdaftar di Bursa Efek Indonesia. Data yang diperoleh berdasarkan wawancara langsung dengan menggunakan tehnik triangulasi, yaitu: triangulasi sumber, triangulasi teknik dan triangulasi waktu. Ketiga tehnik tersebut digunakan untuk mendapatkan validasi dan keabsahan data.

1. Institut Akuntan Publik Indonesia (IAPI)

Berdasarkan Peraturan Menteri Keuangan Nomor: 17/PMK.01/2008 Institut Akuntan Publik Indonesia yang selanjutnya disebut IAPI adalah Asosiasi Profesi Akuntan Publik yang diakui pemerintah. Akuntan publik adalah akuntan yang telah memperoleh izin dari menteri untuk memberikan jasa sebagaimana diatur dalam peraturan menteri keuangan tersebut. Sedangkan Kantor Akuntan Publik yang selanjutnya disebut KAP, adalah badan usaha yang telah mendapatkan izin dari menteri sebagai wadah bagi akuntan publik dalam memberikan jasanya.

Tarkosunaryo sebagai informan dari IAPI menjelaskan sebab terjadinya perbedaan intepretasi dalam penyajian laporan keuangan pada perusahaan telekomunikasi di Indonesia karena kata building dalam IAS 40 diterjemahkan dalam PSAK 13 menjadi ”bangunan”. Jika diterjemahkan menjadi ”gedung” maka permasalahan ini tidak akan timbul. Pengertian gedung dalam kamus Bahasa Indonesia adalah struktur bangunan yang memiliki dinding, lantai dan atap. Lebih lanjut Tarkosunaryo menjelaskan bahwa menara telekomunikasi tidak dapat dikategorikan sebagai gedung (building) karena tidak memiliki 3 (tiga) kategori tersebut.

Manajemen laba bisa menjadi salah satu alasan bagi manajemen perusahaan dalam memilih standar klasifikasi menara telekomunikasi. Hal ini dikarenakan kedua standar tersebut memungkinkan untuk melakukan pengukuran yang berbeda. Jika dikategorikan properti investasi, biasanya menggunakan nilai wajar sedangkan aset tetap menggunakan model biaya.

Informasi lain yang diperoleh dari IAPI sehubungan fenomena ini adalah dengan diterbitkannya Interpretasi Standar Akuntansi Keuangan nomor 31 (ISAK 31) oleh IAI dan telah disahkan oleh Dewan Standar Akuntansi Keuangan (DSAK) pada tanggal 18 Nopember 2015. Secara ringkas dikatakan dalam ikhtiar ISAK 31 bahwa aset berupa bangunan yang digunakan untuk menghasilkan rental atau untuk kenaikan nilai atau keduanya jika tidak memenuhi karakteristik fisik dari suatu bangunan (adanya dinding, lantai dan atap), maka tidak termasuk dalam ruang lingkup PSAK 13, dan pengaturannya mengacu pada SAK yang sesuai.

Kaitannya dengan surat edaran yang dikeluarkan oleh OJK Nomor 27/SEOJK.04/2015 tertanggal 1 September 2015, menurut Tarkosunaryo seharusnya OJK mengeluarkan surat edaran baru atau membatalkan surat edaran yang lama. Surat edaran OJK tersebut sudah tidak lagi relevan dengan ISAK 31 yang disahkan oleh DSAK pada tanggal 18 Nopember 2015.

2. Ikatan Akuntan Indonesia (IAI)

Berdasarkan Undang-undang Republik Indonesia Nomor 40 tahun 2007 tentang Perseroan Terbatas bahwa perseroan menyampaikan laporan keuangan kepada pihak-pihak yang berkepentingan sesuai dengan standar akuntansi keuangan. Standar akuntansi keuangan adalah standar yang ditetapkan oleh Organisasi Profesi Akuntan Indonesia yang diakui Pemerintah Republik Indonesia. Berdasarkan keputusan Menteri Keuangan

Republik Indonesia Nomor 263/KMK.01/2014, Ikatan Akuntan Indonesia (IAI) adalah organisasi profesi yang menaungi seluruh Akuntan Indonesia.

Yenny Agapitasari sebagai informan dari IAI menginformasikan bahwa fenomena penerapan standar akuntansi untuk aset berupa menara telekomunikasi juga masuk dalam forum diskusi internasional. Hal ini dibuktikan dengan adanya paper atau makalah IASB Agenda ref. 12C pada Desember 2014 dengan topik “IAS 40 Investment Property: Accounting for a

structure that appears to lack the physical characteristics of a building” /

akuntansi untuk struktur yang tidak tampak fisik bangunannya.

Latar belakang makalah tersebut ditulis bahwa The Interpretations

Committee mempertanyakan apakah menara telekomunikasi dapat dianggap

sebagai suatu bangunan (building), karena tidak memiliki karakteristik fisik yang diasosiasikan dengan suatu bangunan yang memiliki dinding, lantai dan atap. Pertanyaan yang sama juga untuk tangki penyimpanan gas dan papan reklame. Permintaan kepada IASB untuk membatasi ruang lingkup IAS 40 dianggap belum diperlukan karena keragaman dalam praktek ini mungkin hanya di Indonesia, dan selain itu telah menerapkan IAS 16 (aset tetap).

Dasar Kesimpulan (DK) sebagai pelengkap tetapi bukan bagian dari ISAK 31 mengatakan bahwa mempertimbangkan keputusan IASB serta perbedaan interpretasi serta pengaturan di praktik yang terjadi di Indonesia, DSAK IAI memutuskan untuk menerbitkan ISAK 31 (Interpretasi atas Ruang Lingkup PSAK 13). ISAK 31 untuk memberikan interpretasi atas apa yang dapat dikategorikan sebagai suatu bangunan, sehingga dapat memenuhi

definisi properti investasi sebagaimana diatur dalam PSAK 13. Dalam menentukan apakah aset dapat dianggap sebagai suatu bangunan, IFRS Interpretation Committee menyampaikan bahwa suatu bangunan umumnya memiliki fitur atau karakteritik fisik tertentu yang umumnya diasosiasikan dengan suatu bangunan, seperti adanya dinding, lantai dan atap yang melekat pada aset yang dimaksud. Perlu dipertimbangkan juga bahwa hal ini mengacu pada pemahaman secara umum atas apa yang umumnya dipahami sebagai suatu bangunan (building).

ISAK 31 tidak memberikan keputusan secara gamblang dan jelas mengenai aset berupa menara telekomunikasi apakah memenuhi syarat sebagai suatu bangunan sesuai yang sebutkan dalam PSAK 13. Namun Yenny memberikan clue yang bersumber pada paragraf 10 ISAK 31 bahwa berdasarkan hasil kajian kembali, aset berupa menara telekomunikasi diklasifikasikan dalam aset tetap. Dan dalam paragraf tersebut juga diungkapkan bahwa apabila entitas memutuskan menerapkan PSAK 16, maka pengukuran selanjutnya entitas memilih antara model biaya atau model revaluasi.

Hal lain yang mempertegas pengklasifikasian ini terdapat dalam paragraf 11 ISAK 31. Jika aset sebelumnya tidak memenuhi kriteria bangunan dan sebelumnya diklasifikasikan sebagai properti investasi yang diukur dengan model biaya, maka entitas mereklasifikasikan aset tersebut ke aset tetap secara prospektif sejak 1 Januari 2016, serta mengukur dengan model biaya atau model revaluasi sesuai PSAK 16. Dan jika aset sebelumnya

diukur dengan nilai wajar, maka entitas mereklasifikasi aset tersebut ke aset tetap secara prospektif sejak 1 Januari 2016 serta mengukur dengan model biaya atau model rerevaluasi sesuai PSAK 16.

ISAK 31 telah disahkan oleh Dewan Standar Akuntansi Keuangan pada tanggal 18 Nopember 2015. Entitas menerapkan ISAK 31 untuk periode tahun buku yang dimulai pada atau setelah tanggal 1 Januari 2017. Penerapan dini diperkenankan, namun tersebut harus diungkapkan. Dalam ISAK 31 juga dikatakan bahwa entitas menerapkan intepretasi ini secara prospektif sejak 1 Januari 2016 namun entitas harus mengkaji kembali sesuai dengan ketentuan yang berlaku. Selisih yang timbul sebagai dampak dari kajian yang dilakukan diakui langsung ke saldo laba pada saat awal penerapan berdasarkan ISAK 31.

3. Otoritas Jasa Keuangan (OJK)

Berdasarkan Undang-undang No. 21 tahun 2011, Otoritas Jasa Keuangan (OJK) adalah lembaga yang independen dan bebas dari campur tangan pihak lain, yang mempunyai fungsi, tugas, dan wewenang pengaturan, pengawasan, pemeriksaan, dan penyidikan. OJK berfungsi menyelenggarakan sistem pengaturan dan pengawasan yang terintegrasi terhadap keseluruhan kegiatan di dalam sektor jasa keuangan. Sejak tanggal 31 Desember 2012, fungsi, tugas, dan wewenang pengaturan dan pengawasan kegiatan jasa keuangan di sektor pasar modal, perasuransian, dana pensiun, lembaga pembiayaan, dan lembaga jasa keuangan lainnya.

OJK melaksanakan tugas pengaturan dan pengawasan terhadap: (a) kegiatan jasa keuangan di sektor Perbankan; (b) kegiatan jasa keuangan di sektor pasar modal; dan (c) kegiatan jasa keuangan di sektor perasuransian, dana pensiun, lembaga pembiayaan, dan lembaga jasa keuangan lainnya. OJK memiliki fungsi, tugas, dan wewenang pengaturan dan pengawasan terhadap kegiatan di dalam sektor jasa keuangan secara terpadu, independen, dan akuntabel.

Nurhaida, Kepala Eksekutif Pengawas Pasar Modal OJK pada tanggal 1 September 2015, menerbitkan Surat Edaran nomor 27/SEOJK.04/2015. Isi surat edaran tersebut adalah aset menara telekomunikasi perusahaan publik harus diakui sebagai properti investasi. Alasan dikeluarkannya surat edaran tersebut karena terdapat perbedaan perlakuan akuntansi atas aset menara telekomunikasi yang disewakan pada perusahaan publik.

OJK melalui surat yang ditetapkan oleh Kepala Eksekutif Pengawas Pasar Modal tanggal 5 September 2016, mencabut surat edaran di atas melalui Surat Edaran Nomor 36/SEOJK.04/2016 tentang Pencabutan Surat Edaran Otoritas Jasa Keuangan Nomor 27/SEOJK.04/2015 tentang Perlakuan Akuntansi atas Aset Menara Telekomunikasi yang Disewakan. Alasan pencabutan surat edaran tersebut memperhatikan adanya penerbitan ISAK 31 mengenai interpretasi atas ruang lingkup PSAK 13 tentang Properti Investasi yang diterbitkan pada tanggal 18 Nopember 2015. Dengan diterbitkannya ISAK 31 OJK menegaskan kembali bahwa perusahaan publik wajib mengikuti ketentuan SAK terkini atas aset menara telekomunikasi yang

disewakan. Dengan dikeluarkannya pencabutan surat edaran sebelumnya maka ISAK 31 berlaku untuk penyusunan laporan keuangan yang disampaikan kepada OJK mulai tahun 2018.

Teknik pemeriksaan keabsahan data terhadap dikeluarkannya surat edaran OJK tersebut melalui triangulasi sumber. Triangulasi ini untuk menguji kredibilitas data dengan cara mengecek data yang telah diperoeh melalui beberapa sumber, selain dari sumber utama. Sumber utama informasi adanya pencabutan Surat Edaran Nomor 27/SEOJK.04/2015 dan ditetapkannya Surat Edaran Nomor 36/SEOJK.04/2016 adalah dari

http://www.ojk.go.id namun Yenny Agapitasari (IAI) juga memberikan

informasi yang sama tentang adanya surat edaran tersebut.

D. Alasan Perusahaan mengklasifikasikan Menara Telekomunikasi

Teknik triangulasi juga digunakan dengan cara melakukan analisa terhadap laporan keuangan entitas yang dilaporkan secara lengkap melalui

http://www.idx.co.id. Teknik ini dilakukan untuk mendapatkan data alasan

entitas mengklasifikasikan aset berupa menara telekomunikasi yang disewakan. Laporan keuangan triwulan tersedia untuk dibaca dan dianalisa oleh pengguna laporan keuangan entitas tersebut, termasuk di dalamnya catatan atas laporan keuangan yang merupakan bagian tidak terpisahkan dari laporan keuangan.

PSAK 1 paragraf 112 memaparkan tentang isi dari catatan atas laporan keuangan adalah:

(a) Menyajikan informasi tentang dasar penyusunan laporan keuangan dan kebijakan akuntansi spesifik yang digunakan

(b) Mengungkapkan informasi yang disyaratkan oleh SAK yang tidak disajikan di bagian manapun dalam laporan keuangan

(c) Menyediakan informasi yang tidak disajikan di bagian manapun dalam laporan keuangan, tetapi informasi tersebut relevan untuk memahami laporan keuangan.

Dari paparan tentang catatan atas laporan keuangan dapat diambil informasi mengenai alasan perusahaan telekomunikasi menyajikan dan mengklasifikasikan menara telekomunikasi ke dalam properti investasi atau aset tetap. Dan berikut adalah alasan perusahaan dalam menerapkan PSAK 13 dan PSAK 16 untuk aset berupa menara telekomunikasi.

1. PT Tower Bersama Infrastructure Tbk

PT. Tower Bersama Infrastructure Tbk. beralamat di Gedung International Financial Centre lantai 6 Jl. Jenderal Sudirman, Kavling 22-23, Jakarta 12920. Perusahaan ini didirikan berdasarkan akta Notaris No. 14 tanggal 2004 yang dibuat dihadapan Notaris Dewi Himijati Tandika, S.H, dan telah disahkan oleh Menteri Hukum dan Hak Asasi Manusia Republik Indonesia dengan Surat Keputusan No. C-28415HT.01.01.TH.2004 tanggal 12 Nopember 2004. Pada saat ini, kegiatan utama Perusahaan adalah melakukan investasi atau penyertaan pada entitas anak.

Rincian properti investasi PT. Tower Bersama Infrastructure Tbk adalah sebagai berikut:

(Disajikan dalam jutaan rupiah) 31 Desember 2015 30 Juni 2016

Properti investasi dalam

penyelesaian 394.571 585.025 Tanah 32.356 43.988 Bangunan menara 13.222.679 13.964.537 Repeater 149.186 150.236 13.404.221 14.158.761 Akumulasi kenaikan nilai

wajar 2.321.661 2.415.099

Nilai wajar 15.725.882 16.573.860

J u m l a h 16.120.453 17.158.885

Pengukuran nilai wajar

Perusahaan dan entitas anak telah memilih model nilai wajar untuk pengukuran setelah pengakuan awal. Nilai wajar properti investasi per 31 Desember 2015 ditentukan berdasarkan penilaian dari penilai independen KJPP Martokoesoemo Prasetyo & Rekan dalam laporannya pada tanggal 25 Februari 2016, dan telah sesuai dengan peraturan Bapepam-LK No. VIII.C.4 mengenai pedoman penilaian dan penyajian laporan penilaian properti di pasar modal.

Kebijakan akuntansi

Perusahaan mendefinisikan properti investasi adalah tanah atau bangunan (termasuk menara) atau bagian dari suatu bangunan atau

keduaduanya yang dikuasai oleh Perusahaan dan entitas anak untuk menghasilkan sewa atau untuk kenaikan nilai atau kedua-duanya, dan tidak digunakan maupun dijual dalam kegiatan operasi. Definisi tersebut mengadopsi dari definisi properti investasi menurut PSAK 13, namun terdapat tambahan kata-kata “termasuk menara”.

Perusahaan mengukur properti investasi dengan nilai wajar. Nilai wajar properti investasi diakui berdasarkan penilaian dari penilai independen yang memenuhi kualifikasi dan telah diakui, serta didukung oleh bukti pasar. Perubahan nilai wajar properti investasi diakui pada laporan laba rugi komprehensif. Dan Properti investasi dihentikan pengakuannya (dikeluarkan) dari laporan posisi keuangan pada saat pelepasan atau ketika properti investasi tersebut tidak digunakan lagi secara permanen dan tidak memiliki manfaat ekonomis di masa depan yang dapat diharapkan pada saat pelepasannya. Laba atau rugi yang timbul dari penghentian atau pelepasan properti investasi diakui dalam laporan laba rugi dan penghasilan komprehensif dalam tahun terjadinya penghentian atau pelepasan tersebut.

Akumulasi biaya pembangunan menara telekomunikasi dikapitalisasi sebagai “Properti investasi dalam penyelesaian” dan dicatat pada akun “Properti Investasi” sampai proses pembangunan atau pengembangan selesai, dan diukur dengan menggunakan metode biaya (cost method).

Penilaian properti investasi

Perusahaan menerima penilaian yang dilakukan oleh penilai independen untuk menetapkan nilai wajar properti investasi. Penilaian ini dilakukan berdasarkan asumsi yang mencakup pendapatan sewa di masa depan, biaya pemeliharaan yang diantisipasi, biaya pengembangan di masa depan, dan tingkat suku bunga diskon yang sesuai. Penilai juga membuat referensi terhadap bukti pasar harga transaksi properti yang serupa.

Perubahan kebijakan akuntansi

Diungkapkan dalam catatan atas laporan keuangan, bahwa terdapat interpretasi yang berlaku efektif untuk periode yang dimulai pada atau setelah 1 Januari 2017, dengan penerapan dini diperkenankan yaitu ISAK No. 31 “Interpretasi atas Ruang Lingkup PSAK No. 13: Properti Investasi”. Namun sampai dengan tanggal penerbitan laporan keuangan, manajemen sedang mengevaluasi dampak dari standar dan interpretasi tersebut terhadap laporan keuangan.

Laporan auditor independen

Laporan keuangan perusahaan untuk periode yang berakhir 31 Desember 2015 dan 30 Juni 2016 masing-masing telah diaudit dan direview oleh Kantor Akuntan Publik Tanubrata Sutanto Fahmi Bambang & Rekan dengan opini dan kesimpulan review, laporan keuangan disajikan

secara wajar dalam semua hal yang material dan sesuai dengan Standar Akuntansi Keuangan di Indonesia.

2. PT. Sarana Menara Nusantara Tbk

Kantor pusat PT. Sarana Menara Nusantara Tbk. berlokasi di Jl. Ahmad Yani No. 19A, Kudus, Jawa Tengah dan kantor cabangnya berlokasi di Menara BCA, lantai 55, Jl. M.H. Thamrin No. 1, Jakarta 10310. Perusahaan ini didirikan berdasarkan Akta Pendirian No. 31 tanggal 2 Juni 2008, dibuat dihadapan Dr. Irawan Soerodjo, S.H., MSi., dan telah disahkan oleh Menteri Hukum dan Hak Asasi Manusia dalam Surat Keputusan No. AHU-37840.AH.01.01.Tahun 2008 tanggal 2 Juli 2008. Ruang lingkup usaha perusahaan ini adalah berusaha dalam bidang jasa kecuali jasa di bidang hukum dan pajak dan melakukan investasi pada perusahaan lain.

Rincian properti investasi PT. Sarana Menara Nusantara Tbk. adalah sebagai berikut:

(Disajikan dalam jutaan rupiah) 31 Desember 2015 30 Juni 2016

Properti investasi dalam

penyelesaian 157.349 176.445

Menara-menara 12.409.991 15.548.881

Akumulasi kenaikan nilai

wajar 2.116.012 2.227.310

Nilai wajar 14.526.003 17.776.191

Pengukuran nilai wajar

Nilai wajar properti investasi dinilai dengan mempertimbangkan peraturan Bapepam-LK No. VIII.C.4 mengenai pedoman penilaian dan penyajian laporan penilaian properti di pasar modal. Perseroan ini menerima penilaian yang dilakukan oleh penilai independen KJPP Nirboyo A., Dewi A & Rekan tertanggal 24 Agustus 2016 dan 9 Februari 2016 untuk menetapkan nilai wajar properti investasi. Penilaian ini dilakukan berdasarkan asumsi yang mencakup pendapatan sewa di masa depan, biaya pemeliharaan yang diantisipasi, biaya pengembangan di masa depan, dan tingkat suku bunga diskon yang sesuai. Penilai juga membuat referensi terhadap bukti pasar harga transaksi properti yang serupa.

Kebijakan akuntansi

Perusahaan mendefinisikan properti investasi adalah tanah atau bangunan (termasuk menara) atau bagian dari suatu bangunan atau kedua-duanya yang dikuasai oleh Perseroan dan entitas anak untuk menghasilkan rental atau untuk kenaikan nilai atau kedua-duanya, dan tidak digunakan maupun dijual dalam kegiatan operasi. Definisi tersebut juga mengadopsi dari definisi properti investasi menurut PSAK 13, namun terdapat tambahan kata-kata “termasuk menara”.

Setelah pengakuan awal, properti investasi dinyatakan sebesar nilai wajar yang mencerminkan kondisi pasar pada tanggal pelaporan. Nilai wajar

ditentukan berdasarkan evaluasi tahunan yang dilakukan oleh penilai independen.

Penyajian kembali (restatement)

Perusahaan melakukan restatement atau penyajian kembali laporan keuangan berdasarkan surat edaran OJK nomor 27/SEOJK.04/2015 mengenai perlakuan akuntansi untuk aset menara telekomunikasi. Pengaruh perubahan akuntansi pada 30 Juni 2015 adalah sebagai berikut:

Sebelum

disesuaikan Penyesuaian

Setelah disesuaikan Laporan laba rugi dan

penghasilan komprehensif lain konsolidasian

Depresiasi dan amortisasi (578.545) 406.988 (171.557)

Beban pokok pendapatan (678.338) 406.988 (271.350)

Laba bruto 1.462.793 406.988 1.869.781

Penurunan nilai wajar

properti investasi - 531.428 531.428

Kerugian lain-lain, neto (313.456) (360) (313.816)

Laba usaha 900.671 938.056 1.838.727

Pajak penghasilan (166.340) (234.672) (401.012)

Laba periode berjalan 474.751 703.384 1.178.135

PT. Sarana Menara Nusantara Tbk. merupakan entitas yang periode sebelum 1 Januari 2016 mengklasifikasikan aset berupa menara telekomunikasi ke dalam aset tetap dan mengikuti standar sesuai dengan PSAK 16, namun dengan adanya surat edaran OJK nomor 27/SEOJK.04/2015 melakukan restatement menjadi properti investasi dengan mengacu sesuai standar pada PSAK 13.

Angka-angka perbandingan antara sebelum dan sesudah restatement di atas merupakan bukti bahwa perubahan klasifikasi akun juga berdampak pada perubahan akun-akun lainnya, karena beda pengakuan, akan berbeda pula pengukuran dan penyajiannya. Penjelasan perubahan tersebut adalah sebagai berikut:

a. Depresiasi dan amortisasi dikoreksi sejumlah Rp406.988 juta sehingga beban depresiasi dan amortisasi menurun menjadi Rp171.557 juta. Seperti diketahui bahwa entitas sebelumnya menerapkan standar PSAK 16 untuk aset berupa telekomunikasi dengan model biaya, selanjutnya mengikuti menjadi PSAK 13 dengan model nilai wajar.

b. Beban pokok pendapatan dikoreksi sejumlah Rp406.988 juta karena adanya koreksi beban depresiasi dan amortisasi, sehingga mengalami penurunan sejumlah Rp271.350 juta.

c. Laba bruto dikoreksi sejumlah Rp406.988 juta sehingga naik menjadi Rp1.869.781 juta

d. Entitas pada awalnya tidak mencatat adanya kenaikan nilai properti investasi, namun dengan adanya perubahan kebijakan akuntansi ini entitas mencatat kenaikan nilai sejumlah Rp531.428 juta dari yang sebelumnya tidak ada. Kenaikan nilai wajar merupakan penambahan keuntungan bagi entitas.

e. Perubahan kebijakan akuntansi ini berakibat pada penambahan kerugian lainnya sejumlah Rp360 juta sehingga menjadi Rp313.816 juta.

f. Akibat perubahan ini, entitas memperoleh penambahan laba usaha sejumlah Rp938.056 juta sehingga menjadi Rp1.838.727 juta dari yang sebelumnya hanya Rp900.671 juta.

g. Kaitan dengan penambahan laba usaha, perubahan ini juga berpengaruh terhadap pajak penghasilan. Sebelumnya Rp166.340 juta menjadi Rp401.012 juta atau bertambah Rp234.672 juta.

h. Pengaruh yang terakhir adalah penambahan laba periode berjalan, dari sebelumnya Rp474.751 juta bertambah Rp703.384 juta menjadi Rp1.178.135 juta.

Laporan auditor independen

Laporan keuangan perusahaan untuk periode yang berakhir 31 Desember 2015 dan 30 Juni 2016 masing-masing telah diaudit dan direview oleh Kantor Akuntan Publik Purwantono, Sungkoro & Surja dengan opini dan kesimpulan review, laporan keuangan disajikan secara wajar dalam semua hal yang material dan sesuai dengan Standar Akuntansi Keuangan di Indonesia.

Kedua perusahaan tersebut merupakan sebagian dari perusahaan telekomunikasi yang mengklasifikasikan aset berupa menara telekomunikasi ke dalam properti investasi. Namun PT. Sarana Menara Nusantara Tbk. adalah perusahaan yang merubah kebijakan akuntansi dari yang sebelumnya mencatat

sebagai aset tetap sesuai PSAK 16 menjadi properti investasi sesuai PSAK 13 berdasarkan Surat Edaran OJK Nomor 27/SEOJK.04/2015.

Teori utilitas atau teori manfaat yang diharapkan, antara lain mengatakan bahwa para pengambil keputusan harus membandingkan setiap dua alternatif dan memilih salah satu alternatif dan mengabaikan yang lainnya. Hubungan dengan pemilihan kebijakan akuntansi ini, entitas harus menentukan dua alternatif pilihan yaitu menyajikan menara telekomunikasi dalam aset tetap sesuai PSAK 16 atau properti investasi sesuai PSAK 13. Pengambilan keputusan ini tentunya sesuai dengan strategi masing-masing entitas yang paling rasional dan terhindar dari resiko.

Teori atribusi mempelajari proses bagaimana memilih diantara kedua kekuatan, yaitu kekuatan internal dan kekuatan eksternal atau mengombinasikan keduanya. Surat Edaran OJK Nomor 27/SEOJK.04/2015 ditetapkan tidak berbeda jauh dengan ditetapkannya ISAK 31. OJK menetapkan surat edaran tersebut tanggal 1 September 2015 sedangkan IAI menetapkan ISAK 31 pada tanggal 18 Nopember 2015. Alasan OJK mengeluarkan surat edaran tersebut karena belum ada standar untuk menentukan apakah menara telekomunikasi masuk dalam aset tetap atau properti investasi. Sedangkan DSAK IAI mengeluarkan interpretasi SAK dengan maksud memberikan penjelasan lebih lanjut atas definisi properti investasi dalam ruang lingkup PSAK 13. Berdasarkan teori tersebut entitas mempunyai kemampuan internal untuk mempelajari dan menerapkan kedua standar tersebut. Entitas yang menerapkan ISAK 31 mengelompokkan menara

telekomunikasi dalam aset tetap, sedangkan entitas yang menerapkan surat edaran OJK akan mengelompokkannya sebagai properti investasi.

Teori keagenan juga menjadi dasar dalam menyajikan aset berupa menara teleekomunikasi ini. Prinsipal dan agen sama-sama mempunyai kepentingan untuk memperbesar keuntungan dari masing-masing pihak. Seperti yang terlihat dalam catatan restatement entitas bahwa pengaruh dari penyajian kembali laporan keuangan memberikan dampak finansial. Perubahan laba atau rugi dipengaruhi oleh pengukuran dan penyajian aset menara telekomunikasi tersebut. Beda penerapan antara PSAK 13 atau PSAK 16 yang digunakan mempengaruhi laba atau rugi entitas dalam laporan keuangannya. Hal lain yang bisa dimungkinkan dari fenomena ini adalah adanya creative accounting dengan memanfaatkan celah-celah yang terdapat dalam standar akuntansi. Penerapan standar akuntansi berpengaruh terhadap perhitungan pajak perusahaan dan berdampak pada kerugian negara dari sektor pembayaran pajak perusahaan.

Fenomenologi yang disampaikan oleh Edmund Hussell dalam kasus ini dapat dikatakan bahwa pemilihan standar akuntansi yang digunakan oleh entitas dalam menerapkan PSAK 13 atau PSAK 16 merupakan kesadaran diri karena pengalaman yang dimiliki masing-masing entitas. Entitas mempunyai intentionalitas berbeda dalam menerjemahkan definisi properti investasi dalam PSAK 13. Konsep bangunan yang diterjemahkan oleh entitas memiliki multi tafsir. Sebelum adanya ISAK 31 atau surat edaran OJK tentang menara telekomunikasi, entitas menterjemahkan bebas kata bangunan. Penulisan bangunan (termasuk menara) dalam definisi properti investasi oleh entitas yang

menerapkan PSAK 13 merupakan bagian dari keyaninannya tentang karakter menara telekomunikasi adalah bangunan.

Sebelum OJK mengeluarkan surat edaran dan DSAK IAI membuat interpretasi PSAK 13, konsep bangunan belum jelas. Bangunan bisa didefinisikan sebagai apapun yang didirikan di atas tanah, seperti papan reklame dan tangki penyimpanan gas. Sehingga setiap entitas mempunyai penafsiran masing-masing tentang bangunan. Fenomena ini sesuai dengan teori fenomenologinya Edmund Hussell bahwa perspektif fenomenologi tidak dapat diclaim kebenarannya dan tidak pula dapat dipersalahkan. Dan hingga pada akhirnya tidak ada lagi perdebatan tentang fenomenologi sampai ditemukan standar yang baku dan berlaku umum.

Langkah akhir dari perdebatan ini adalah dengan ditetapkannya Surat Edaran Nomor 36/SEOJK.04/2016 pada tanggal 5 September 2016 untuk mencabut Surat Edaran Nomor 27/SEOJK.04/2015 yang ditetapkan tanggal 1 September 2015. Pencabutan surat edaran ini akibat telah dikeluarkannya ISAK 31 yang ditetapkan pada 18 Nopember 2015 untuk memberikan penjelasan lebih lanjut atas definisi bangunan dalam ruang lingkup PSAK 13. Bangunan sebagaimana dimaksud dalam PSAK 13 memiliki karakteristik fisik adanya dinding, lantai dan atap. Dan walaupun menara telekomunikasi dapat dikategorikan sebagai bangunan karena didirikan di atas tanah, namun karena tidak memiliki karakteristik fisik adanya dinding, lantai dan atap maka menara telekomunikasi tidak dapat di kategorikan sebagai properti investasi sesuai kriteria dalam PSAK 13.