INFORMASI TAMBAHAN RINGKAS

OTORITAS JASA KEUANGAN TIDAK MEMBERIKAN PERNYATAAN MENYETUJUI ATAU TIDAK MENYETUJUI EFEK INI, TIDAK JUGA MENYATAKAN KEBENARAN ATAU KECUKUPAN ISI INFORMASI TAMBAHAN RINGKAS INI. SETIAP PERNYATAAN YANG BERTENTANGAN DENGAN HAL-HAL TERSEBUT ADALAH PERBUATAN MELANGGAR HUKUM.

PT HUTAMA KARYA (PERSERO) (“PERSEROAN”) DAN PARA PENJAMIN PELAKSANA EMISI OBLIGASI BERTANGGUNG JAWAB SEPENUHNYA ATAS KEBENARAN SEMUA INFORMASI ATAU FAKTA MATERIAL, SERTA KEJUJURAN PENDAPAT YANG TERCANTUM DALAM INFORMASI TAMBAHAN INI.

PT Hutama Karya (Persero)

Kegiatan Usaha Utama:

Industri Konstruksi, Pengusahaan Jalan Tol, Industri Pabrikasi, Jasa Penyewaan, Jasa Keagenan, Investasi, Agro industri, Perdagangan, Pengelolaan Kawasan, Layanan Jasa Peningkatan kemampuan di Bidang Jasa Konstruksi, Teknologi Informasi, Pengembang dan Pengelolaan Perusahaan, Optimalisasi Pemanfaatan

Sumber Daya Perseroan Berkedudukan di Jakarta Timur, Indonesia

Kantor Pusat:

Jl. Letjen MT. Haryono Kav. 8, Cawang – Jakarta Timur 13340 Telepon: 021-8193708 Faksimili: 021-8196107

Email: [email protected] Website: www.hutamakarya.com

Kantor Wilayah Kantor Divisi

Memiliki 5 (lima) kantor wilayah yang terletak di Jakarta, Sumatera Utara, Kalimantan Timur, Jawa Timut danSulawesi Selatan

Memiliki 4 (empat) kantor divisi yang terletak di Jakarta PENAWARAN UMUM BERKELANJUTAN

OBLIGASI BERKELANJUTAN I HUTAMA KARYA TAHUN 2016

DENGAN TARGET DANA YANG DIHIMPUN SEBESAR Rp6.500.000.000.000,- (ENAM TRILIUN LIMA RATUS MILIAR RUPIAH) (“OBLIGASI”)

BAHWA DALAM RANGKA PENAWARAN UMUM BERKELANJUTAN TERSEBUT, PERSEROAN AKAN MENERBITKAN DAN MENAWARKAN:

OBLIGASI BERKELANJUTAN I HUTAMA KARYA TAHAP I TAHUN 2016

DENGAN JUMLAH POKOK SEBANYAK-BANYAKNYA SEBESAR Rp1.000.000.000.000,- (SATU TRILIUN RUPIAH) BAHWA DALAM RANGKA PENAWARAN UMUM BERKELANJUTAN TERSEBUT,

PERSEROAN AKAN MENERBITKAN DAN MENAWARKAN: OBLIGASI BERKELANJUTAN I HUTAMA KARYA TAHAP II TAHUN 2017

DENGAN JUMLAH POKOK SEBESAR Rp1.968.000.000.000,- (SATU TRILIUN DAN SEMBILAN RATUS ENAM PULUH DELAPAN MILIAR RUPIAH)

Obligasi diterbitkan tanpa warkat, berjangka waktu 10 (sepuluh) tahun sejak Tanggal Emisi dengan tingkat bunga tetap sebesar 8,07% (delapan koma nol tujuh perse n) per tahun. Obligasi ini ditawarkan dengan nilai 100% (seratus persen) dari Jumlah Pokok Obligasi. Bunga Obligasi dibayarkan setiap triwulan, sesuai dengan tanggal pembayaran Bunga Obligasi perrtama akan dibayarkan pada tanggal 6 September 2017, sedangkan pembayaran Bunga Obligasi terakhir sekaligus jatuh tempo Obligasi adalah pada tanggal 6 September 2027 yang juga merupakan Tanggal Pelunasan dari Pokok Obligasi.

OBLIGASI BERKELANJUTAN I HUTAMA KARYA TAHAP I dan/atau tahap selanjutnya (jika ada) akan ditentukan kemudian

PENTING UNTUK DIPERHATIKAN

OBLIGASI INI DIJAMIN DENGAN JAMINAN PEMERINTAH YANG MENCAKUP KESELURUHAN (FULL GUARANTEE) DARI KEWAJIBAN PERSEROAN KEPADA PEMEGANG OBLIGASI MELALUI WALI AMANAT DAN YANG MELIPUTI POKOK OBLIGASI, BUNGA OBLIGASI YANG TELAH JATUH TEMPO DAN/ATAU DENDA SEBAGAIMANA TERTUANG DALAM PERATURAN MENTERI KEUANGAN REPUBLIK INDONESIA NO. 168/PMK.08/2016 TENTANG TATA CARA PELAKSANAAN PEMBERIAN JAMINAN OBLIGASI DALAM RANGKA PERCEPATAN PROYEK PEMBANGUNAN JALAN TOL DI SUMATERA (“PMK JAMINAN OBLIGASI”). JAMINAN PEMERINTAH TERSEBUT DINYATAKAN DALAM BENTUK SURAT JAMINAN PEMERINTAH DAN BERLAKU SEJAK TANGAL EMISI SAMPAI DENGAN SELURUH KEWAJIBAN PERSEROAN MELIPUTI POKOK OBLIGASI, BUNGA OBLIGASI YANG TELAH JATUH TEMPO DAN/ATAU DENDA KEPADA PEMEGANG OBLIGASI TERPENUHI

PERSEROAN DAPAT MELAKUKAN PEMBELIAN KEMBALI (BUY BACK) OBLIGASI YANG DITUJUKAN SEBAGAI PELUNASAN ATAU DISIMPAN UNTUK KEMUDIAN DIJUAL KEMBALI DENGAN HARGA PASAR, PELAKSANAAN PEMBELIAN KEMBALI OBLIGASI DILAKUKAN MELALUI BURSA EFEK ATAU DI LUAR BURSA EFEK, PEMBELIAN KEMBALI OBLIGASI BARU DAPAT DILAKUKAN 1 (SATU) TAHUN SETELAH TANGGAL PENJATAHAN, PEMBELIAN KEMBALI OBLIGASI (BUY BACK) TIDAK DAPAT DILAKUKAN APABILA HAL TERSEBUT MENGAKIBATKAN PERSEROAN TIDAK DAPAT MEMENUHI KETENTUAN-KETENTUAN DALAM PERJANJIAN PERWALIAMANATAN. PEMBELIAN KEMBALI OBLIGASI TIDAK DAPAT DILAKUKAN APABILA PERSEROAN MELAKUKAN KELALAIAN (WANPRESTASI) SEBAGAIMANA DIMAKSUD DALAM PERJANJIAN PERWALIAMANATAN, KECUALI TELAH MEMPEROLEH PERSETUJUAN RUPO. PEMBELIAN KEMBALI OBLIGASI HANYA DAPAT DILAKUKAN OLEH PERSEROAN DARI PIHAK YANG TIDAK TERAFILIASI KECUALI PERUSAHAAN AFILIASI NEGARA REPUBLIK INDONESIA. RENCANA PEMBELIAN KEMBALI OBLIGASI WAJIB DILAPORKAN KEPADA OJK OLEH PERSEROAN PALING LAMBAT 2 (DUA) HARI KERJA SEBELUM PENGUMUMAN RENCANA PEMBELIAN KEMBALI OBLIGASI TERSEBUT DI SURAT KABAR. PEMBELIAN KEMBALI OBLIGASI, BARU DAPAT DILAKUKAN SETELAH PENGUMUMAN RENCANA PEMBELIAN KEMBALI OBLIGASI. PENGUMUMAN TERSEBUT WAJIB DILAKUKAN PALING SEDIKIT MELALUI 1 (SATU) SURAT KABAR HARIAN BERBAHASA INDONESIA YANG BERPEREDARAN NASIONAL PALING LAMBAT 2 (DUA) HARI SEBELUM TANGGAL PENAWARAN UNTUK PEMBELIAN KEMBALI DIMULAI.

PERSEROAN HANYA MENERBITKAN SERTIFIKAT JUMBO OBLIGASI DAN DIDAFTARKAN ATAS NAMA PT KUSTODIAN SENTRAL EFEK INDONESIA (“KSEI”) DAN AKAN DIDISTRIBUSIKAN DALAM BENTUK ELEKTRONIK YANG DIADMINISTRASIKAN DALAM PENITIPAN KOLEKTIF DI KSEI.

DALAM RANGKA PENERBITAN OBLIGASI, PERSEROAN TELAH MEMPEROLEH HASIL PEMERINGKATAN ATAS SURAT UTANG JANGKA PANJANG DARI PT PEMERINGKAT EFEK INDONESIA (PEFINDO):

IdAAA(gg)

(Triple A; Government Guarantee)

UNTUK KETERANGAN LEBIH LANJUT TENTANG HASIL PEMERINGKATAN TERSEBUT DAPAT DILIHAT PADA BAB i INFORMASI TAMBAHAN

Pencatatan atas Obligasi yang ditawarkan ini akan dilakukan pada Bursa Efek Indonesia

PENJAMIN PELAKSANA EMISI OBLIGASI

PT BAHANA SEKURITAS (TERAFILIASI)

PT BCA SEKURITAS PT BNI SEKURITAS (TERAFILIASI) PT DANAREKSA SEKURITAS (TERAFILIASI) PT MANDIRI SEKURITAS (TERAFILIASI) PT RHB SEKURITAS INDONESIA

Penawaran Obligasi Ini Dijamin Secara Kesanggupan Penuh (Full Commitment)

WALI AMANAT PT Bank Mega Tbk.

RISIKO UTAMA YANG DIHADAPI PERSEROAN YAITU RISIKO TIDAK SESUAINYA PRODUK DAN JASA YANG DIHASILKAN KARENA KEGAGALAN PENGELOLAAN OPERASI YANG TIDAK MEMENUHI QUALITY ASSURANCE DENGAN STANDAR KUALITAS YANG DITETAPKAN.

RISIKO YANG MUNGKIN DIHADAPI INVESTOR PEMBELI OBLIGASI ADALAH TIDAK LIKUIDNYA OBLIGASI YANG DITAWARKAN PADA PENAWARAN UMUM INI YANG ANTARA LAIN DISEBABKAN KARENA TUJUAN PEMBELIAN OBLIGASI PADA UMUMNYA ADALAH SEBAGAI INVESTASI JANGKA

Penawaran Umum Obligasi Berkelanjutan I Hutama Karya Tahap I Tahun 2016

INDIKASI JADWAL

Tanggal Efektif : 9 Desember 2016

Masa Penawaran : 30 dan 31 Mei 2017

Tanggal Penjatahan : 2 Juni 2017

Tanggal Distribusi Obligasi Secara Elektronik : 6 Juni 2017

Tanggal Pencatatan Pada Bursa Efek Indonesia 7 Juni 2017

PENAWARAN UMUM BERKELANJUTAN

Keterangan ringkas mengenai Obligasi Berkelanjutan adalah sebagai berikut:

Obligasi ini diterbitkan dengan jumlah Pokok Obligasi sebesar Rp1.968.000.000.000 (satu triliun dan sembilan ratus enam puluh delapan miliar Rupiah), berjangka waktu 10 (sepuluh) tahun sejak Tanggal Emisi dengan tingkat bunga tetap sebesar 8,07% (delapan koma nol tujuh persen) per tahun.

Bunga Obligasi dibayarkan setiap triwulan, terhitung sejak Tanggal Emisi, yaitu pada Tanggal Pembayaran Bunga Obligasi. Dalam hal Tanggal Pembayaran Bunga Obligasi jatuh pada hari yang bukan Hari Bursa, maka Bunga Obligasi dibayar pada Hari Bursa sesudahnya tanpa dikenakan denda.

Tingkat Bunga Obligasi tersebut merupakan persentase per tahun dari jumlah pokok yang dihitung berdasarkan jumlah hari yang lewat sejak Tanggal Emisi, dimana perhitungan 1 (satu) tahun adalah 360 (tiga ratus enam puluh) Hari Kalender dan 1 (satu) bulan adalah 30 (tiga puluh) Hari Kalender dan wajib dibayar oleh Perseroan kepada Pemegang Obligasi melalui Agen Pembayaran setiap Tanggal Pembayaran Bunga.

Obligasi harus dilunasi dengan harga yang sama dengan jumlah Pokok Obligasi yang tertulis pada Konfirmasi Tertulis yang dimiliki oleh Pemegang Obligasi, dengan memperrhatikan Sertifikat Jumbo Obligasi dan ketentuan Perjanjian Perwaliamanatan.

Jadwal pembayaran Pokok dan Bunga untuk masing-masing seri Obligasi adalah sebagaimana tercantum dalam tabel dibawah ini:

Pembayaran Tanggal Pembayaran

Bunga Pembayaran Tanggal Pembayaran Bunga 1 6 September 2017 21 6 September 2022 2 6 Desember 2017 22 6 Desember 2022 3 6 Maret 2018 23 6 Maret 2023 4 6 Juni 2018 24 6 Juni 2023 5 6 September 2018 25 6 September 2023 6 6 Desember 2018 26 6 Desember 2023 7 6 Maret 2019 27 6 Maret 2024 8 6 Juni 2019 28 6 Juni 2024 9 6 September 2019 29 6 September 2024 10 6 Desember 2019 30 6 Desember 2024 11 6 Maret 2020 31 6 Maret 2025 12 6 Juni 2020 32 6 Juni 2025 13 6 September 2020 33 6 September 2025 14 6 Desember 2020 34 6 Desember 2025 15 6 Maret 2021 35 6 Maret 2026 16 6 Juni 2021 36 6 Juni 2026 17 6 September 2021 37 6 September 2026 18 6 Desember 2021 38 6 Desember 2026 19 6 Maret 2022 39 6 Maret 2027 20 6 Juni 2022 40 6 Juni 2027 Harga Penawaran

Obligasi ini ditawarkan dengan nilai 100% (seratus persen) dari jumlah Pokok Obligasi. Satuan Pemindahbukuan dan Jumlah Minimum Pemesanan

Penawaran Umum Obligasi Berkelanjutan I Hutama Karya Tahap I Tahun 2016

Perdagangan Obligasi yang diperdagangkan adalah senilai Rp5.000.000,00 (lima juta Rupiah) dan/atau kelipatannya.

Jaminan

Obligasi ini akan dijamin dengan jaminan pemerintah kepada Pemegang Obligasi sebesar Rp6.500.000.000.000,- (enam triliun lima ratus miliar Rupiah) berupa dan sebatas Pokok dan Bunga. Jaminan pemerintah tersebut akan berlaku efektif terhitung sejak tanggal ditandatanganinya surat keputusan Menteri Keuangan yang menyetujui pemberian jaminan pemerintah dan akan berlaku sampai dengan seluruh kewajiban Perseroan berupa dan sebatas Pokok dan Bunga kepada Pemegang Obligasi terpenuhi.

Pembelian Kembali Obligasi (Buyback)

Dalam hal Perseroan melakukan pembelian kembali Obligasi maka berlaku ketentuan sebagai berikut :

a. pembelian kembali Obligasi ditujukan sebagai pelunasan atau disimpan untuk kemudian dijual kembali dengan harga pasar.

b. pelaksanaan pembelian kembali Obligasi dilakukan melalui Bursa Efek atau diluar Bursa Efek c. pembelian kembali Obligasi baru dapat dilakukan 1 (satu) tahun setelah Tanggal Penjatahan.

d. pembelian kembali Obligasi tidak dapat dilakukan apabila hal tersebut mengakibatkan Perseroan tidak dapat memenuhi ketentuan-ketentuan di dalam Perjanjian Perwaliamanatan.

e. pembelian kembali Obligasi tidak dapat dilakukan apabila Perseroan melakukan kelalaian (wanprestasi) sebagaimana dimaksud dalam Perjanjian Perwaliamanatan, kecuali telah memperoleh persetujuan RUPO. f. pembelian kembali Obligasi hanya dapat dilakukan oleh Perseroan dari pihak yang tidak terafiliasi kecuali

Perusahaan Afiliasi Negara Republik Indonesia.

g. rencana pembelian kembali Obligasi wajib dilaporkan kepada Otoritas Jasa Keuangan oleh Perseroan paling lambat 2 (dua) Hari Kerja sebelum pengumuman rencana pembelian kembali Obligasi tersebut di surat kabar. h. pembelian kembali Obligasi, baru dapat dilakukan setelah pengumuman rencana pembelian kembali Obligasi.

Pengumuman tersebut wajib dilakukan paling sedikit melalui 1 (satu) surat kabar harian berbahasa Indonesia yang berperedaran nasional paling lambat 2 (dua) hari sebelum tanggal penawaran untuk pembelian kembali dimulai

i. rencana pembelian kembali Obligasi sebagaimana dimaksud dalam huruf g dan pengumuman sebagaimana dimaksud dalam huruf h Pasal ini, paling sedikit memuat informasi tentang :

1) periode penawaran pembelian kembali;

2) jumlah dana maksimal yang digunakan untuk pembelian kembali;

3) kisaran jumlah Obligasi yang akan dibeli kembali;

4) harga atau kisaran harga yang ditawarkan untuk pembelian kembali Obligasi;

5) tata cara penyelesaian transaksi;

6) persyaratan bagi Pemegang Obligasi yang mengajukan penawaran jual;

7) tata cara penyampaian penawaran jual oleh Pemegang Obligasi;

8) tata cara pembelian kembali Obligasi; dan

9) hubungan Afiliasi antara Perseroan dan Pemegang Obligasi;

j. Perseroan wajib melakukan penjatahan secara proporsional sebanding dengan partisipasi setiap Pemegang Obligasi yang melakukan penjualan Obligasi apabila jumlah Obligasi yang ditawarkan untuk dijual oleh Pemegang Obligasi, melebihi jumlah Obligasi yang dapat dibeli kembali;

k. Perseroan wajib menjaga kerahasian atas semua informasi mengenai penawaran jual yang telah disampaikan oleh Pemegang Obligasi;

l. Perseroan dapat melaksanakan pembelian kembali Obligasi tanpa melakukan pengumuman sebagaimana dimaksud dalam huruf i Pasal ini, dengan ketentuan sebagai berikut:

1) Jumlah pembelian kembali Obligasi tidak lebih dari 5% (lima persen) dari jumlah Obligasi untuk

masing-masing jenis Obligasi yang beredar dalam periode 1 (satu) tahun setelah Tanggal Penjatahan;

2) Obligasi yang dibeli kembali tersebut bukan Obligasi yang dimiliki oleh Afiliasi Perseroan kecuali Obligasi yang dimiliki oleh Perusahaan Afiliasi Negara Republik Indonesia; dan

3) Obligasi yang dibeli kembali tersebut hanya untuk disimpan yang kemudian hari dapat dijual kembali; dan wajib dilaporkan kepada Otoritas Jasa Keuangan paling lambat akhir Hari Kerja ke-2 (dua) setelah terjadinya pembelian kembali Obligasi;

m. Perseroan wajib melaporkan kepada Otoritas Jasa Keuangan dan Wali Amanat, serta mengumumkan kepada publik dalam waktu paling lambat 2 (dua) Hari Kerja setelah dilakukannya pembelian kembali Obligasi, informasi tersebut meliputi antara lain :

1) jumlah Pokok Obligasi yang telah dibeli;

2) rincian jumlah Obligasi yang telah dibeli kembali untuk pelunasan atau disimpan untuk dijual kembali; 3) Harga pembelian kembali yang telah terjadi; dan

4) jumlah dana yang digunakan untuk pembelian kembali Obligasi.

n. pembelian kembali wajib mempertimbangkan aspek kepentingan ekonomis Perseroan atas pembelian kembali tersebut;

Penawaran Umum Obligasi Berkelanjutan I Hutama Karya Tahap I Tahun 2016

dilakukan dengan mendahulukan obligasi yang tidak dijamin;

p. dalam hal terdapat lebih dari satu obligasi yang tidak dijamin, maka pembelian kembali wajib mempertimbangkan aspek kepentingan ekonomis Perseroan atas pembelian kembali obligasi tersebut; q. dalam hal terdapat jaminan atas seluruh obligasi, maka pembelian kembali wajib mempertimbangkan aspek

kepentingan ekonomis atas pembelian kembali obligasi tersebut; dan r. Pembelian kembali oleh Perseroan mengakibatkan :

1) hapusnya segala hak yang melekat pada Obligasi yang dibeli kembali, hak menghadiri RUPO, hak suara, dan hak memperoleh Bunga Obligasi serta manfaat lain dari Obligasi yang dibeli kembali jika dimaksudkan untuk pelunasan; atau

2) pemberhentian sementara segala hak yang melekat pada Obligasi yang dibeli kembali, hak menghadiri RUPO, hak suara, dan hak memperoleh Bunga Obligasi serta manfaat lain dari Obligasi yang dibeli kembali jika dimaksudkan untuk disimpan untuk dijual kembali.

RENCANA PENGGUNAAN DANA

Seluruh penerimaan hasil Penawaran Umum Obligasi setelah dikurangi biaya-biaya Emisi, akan digunakan untuk memenuhi porsi ekuitas dalam rangka pengusahaan Jalan Tol Trans Sumatera.

Perseroan mendapatkan penugasan dari Pemerintah untuk melaksanakan pengusahaan jalan tol di Sumatera berdasarkan Peraturan Presiden Nomor 100 Tahun 2014 sebagaimana telah diubah dengan Peraturan Presiden Nomor 117 Tahun 2015 tentang Percepatan Pembangunan Jalan Tol di Sumatera. Lingkup penugasan pengusahaan tersebut meliputi perencanaan, pendanaan, pelaksanaan konstruksi, pengoperasian dan pemeliharaan. Jalan Tol Trans Sumatera terdiri dari 24 ruas dan sesuai dengan Peraturan Presiden Nomor 117 Tahun 2015 didahulukan 8 ruas dari 24 ruas tersebut. Delapan ruas yang didahulukan adalah Ruas Medan – Binjai,

Ruas Palembang – Sp Indralaya, Ruas Bakauheni – Terbanggi Besar, Ruas Terbanggi Besar – Pematang

Panggang, Ruas Pematang Panggang – Kayu Agung, Ruas Pekanbaru – Dumai, Ruas Kisaran – Tebing Tinggi dan Ruas Palembang – Tanjung Api-Api.

PERNYATAAN UTANG

Berdasarkan laporan keuangan Perseroan pada tanggal 31 Desember 2016, Perseroan melaporkan liabilitas yang seluruhnya berjumlah Rp16.466.427 juta, dengan perincian sebagai berikut:

(dalam jutaan Rupiah)

LIABILITAS 2016

Liabilitas Jangka Pendek Utang Usaha

Pihak Berelasi 1.057.465

Pihak Ketiga 3.578.142

Utang Bank 967.987

Utang Lembaga Non-Keuangan 2.305.977

Utang Pajak 306.952

Uang Muka Kontrak Jangka Pendek

Pihak Berelasi 1.400

Pihak Ketiga 61.960

Biaya Yang Masih Harus Dibayar 583.456

Surat Utang 278.102

Utang Jangka Pendek Lainnya 117.555

Liabilitas Jangka Panjang Yang Jatuh Tempo Dalam Satu Tahun

Utang Sewa Pembiayaan 51.675

Utang Bank 635

Utang Obligasi -

Penawaran Umum Obligasi Berkelanjutan I Hutama Karya Tahap I Tahun 2016

Liabilitas Jangka Panjang

Utang Bank 730

Utang Lembaga Non-Keuangan 98.733

Utang Obligasi 1.612.720

Surat Utang 267.732

Utang Sewa Pembiayaan 59.494

Uang Muka Kontrak Jangka Panjang

Pihak Berelasi 40.790

Pihak Ketiga 454.405

Utang Jangka Panjang Lainnya 279.859

Pendapatan Ditangguhkan 4.320.908

Liabilitas Imbalan Pasca Kerja 19.750

Total Liabilitas Jangka Panjang 7.155.121

TOTAL LIABILITAS 16.466.427

ANALISIS DAN PEMBAHASAN OLEH MANAJEMEN

Analisis dan pembahasan kondisi keuangan dan hasil operasi Perseroan dibawah ini harus dibaca bersama-sama dengan laporan keuangan Perseroan beserta catatan-catatan di dalamnya, untuk tahun-tahun yang berakhir pada tanggal 31 Desember 2016 dan 2015. Analisis dan pembahasan yang disajikan berikut mengandung kalimat-kalimat yang juga menggambarkan risiko dan ketidakpastian. Hasil akhir sebenarnya dapat berbeda secara signifikan dengan hal-hal yang dimaksud dalam kalimat-kalimat tersebut. Faktor-faktor yang dapat menyebabkan perubahan signifikan sudah termasuk dalam kalimat-kalimat tersebut, tetapi tidak terbatas pada analisis dan pembahasan berikut dan bagian yang terkait dalam Informasi Tambahan.

a. Pendapatan Usaha

Pendapatan usaha Perseroan untuk tahun yang berakhir pada tanggal 31 Desember 2016 adalah sebesar Rp8.816.477 juta. Pendapatan usaha bersih terbesar berasal dari jasa konstruksi sebesar Rp7.392.180 juta. Pendapatan usaha Perseroan mengalami peningkatan sebesar 39,59% dari Rp6.315.781 juta untuk tahun yang berakhir pada tanggal 31 Desember 2015 menjadi Rp8.816.477 juta untuk tahun yang berakhir pada tanggal 31 Desember 2016, terutama disebabkan oleh adanya realisasi pendapatan dari hak konsesi JORR-S di tahun 2016 yaitu sebesar Rp542.310 juta.

b. Beban Pokok Penjualan

Beban pokok penjualan Perseroan untuk tahun yang berakhir pada tanggal 31 Desember 2016 adalah sebesar Rp7.644.179 juta. Beban pokok penjualan terbesar berasal dari jasa konstruksi sebesar Rp6.889.081 juta.

Beban Pokok Perseroan mengalami peningkatan sebesar 33,36% dari Rp5.731.877 juta untuk tahun yang berakhir pada tanggal 31 Desember 2016 menjadi Rp7.644.179 juta untuk tahun yang berakhir pada tanggal 31 Desember 2016. Hal ini disebabkan karena meningkatnya beban pokok penjualan dari jasa konstruksi sebesar Rp1.711.457 juta atau sebesar 33,05% sejalan dengan peningkatan pendapatan Perseroan dari proyek-proyek baru tahun 2016 antar lain proyek Gedung Head Office Pertamina, Jaringan Gas Bumi Surabaya, RSUD Depok, PLTU Grati dan RSUD Simpang Lima Gumul Kediri.

c. Laba Kotor

Laba kotor Perseroan untuk tahun yang berakhir pada tanggal 31 Desember 2016 adalah sebesar Rp1.172.298 juta. Laba Kotor terbesar berasal dari jasa konstruksi sebesar Rp503.099 juta.

Penawaran Umum Obligasi Berkelanjutan I Hutama Karya Tahap I Tahun 2016

Laba kotor Perseroan mengalami peningkatan sebesar 100,77% dari Rp583.904 juta untuk tahun yang berakhir pada tanggal 31 Desember 2015 menjadi Rp1.172.298 juta untuk tahun yang berakhir pada tanggal 31 Desember 2016. Hal ini disebabkan kerena peningkatan atas Jasa Jalan Tol sebesar Rp298.989 juta.

d. Beban Usaha

Beban usaha Perseroan mengalami peningkatan sebesar 2,59% dari Rp377.236 juta untuk tahun yang berakhir pada 31 Desember 2015 menjadi Rp386.911 juta untuk tahun yang berakhir pada 31 Desember 2016. Hal ini disebabkan karena peningkatan beban pegawai sebesar Rp20.052 juta atau sebesar 15,28%.

e. Laba Usaha

Laba usaha perseroan mengalami peningkatan sebesar 166,81% dari Rp369.351 juta untuk tahun yang berakhir pada tanggal 31 Desember 2015 menjadi Rp985.455 juta untuk tahun yang berakhir pada tanggal 31 Desember 2016. Hal ini disebabkan karena Laba Kotor yang meningkat pesat sebesar 100,77% terutama dari pendapatan jalan tol.

f. Pendapatan/ (beban) Lain-lain

Pendapatan lain-lain Perseroan diantaranya adalah pendapatan bunga, laba penjualan aset tetap, penerimaan piutang yang telah disisihkan. Beban lain-lain di antaranya adalah beban bunga dan provisi, kerugian selisih kurs bersih, dan beban rupa-rupa bersih.

Beban lain-lain Perseroan mengalami kenaikan sebesar 444,74% dari Rp111.941 juta untuk tahun yang yang berakhir pada tanggal 31 Desember 2015 menjadi Rp609.783 juta untuk tahun yang berakhir tanggal 31 Desember 2016. Kenaikan ini disebabkan karena peningkatan yang signifikan dari beban rupa-rupa bersih.

g. Laba Tahun Berjalan

Laba tahun berjalan Perseroan mengalami peningkatan sebesar 20,12% dari Rp251.210 juta untuk tahun yang berakhir pada tanggal 31 Desember 2015 menjadi Rp375.672 juta untuk tahun yang berakhir pada tanggal 31 Desember 2016. Hal ini disebabkan karena peningkatan laba kotor pendapatan jalan tol sebesar Rp298.989 juta.

h. Pertumbuhan Aset, Liabilitas dan Ekuitas Pertumbuhan Aset

Pada tanggal 31 Desember 2016, jumlah aset Perseroan sebesar Rp24.012.008 juta mengalami peningkatan sebesar 94,64% dari jumlah aset tanggal 31 Desember 2015 yang tercatat sebesar Rp12.336.881 juta. Jumlah aset tidak lancar Perseroan pada tanggal 31 Desember 2016 sebesar Rp11.186.452 juta mengalami peningkatan sebesar 450,81% dari jumlah aset tidak lancar tanggal 31 Desember 2015 yang tercatat sebesar Rp2.030.916 juta. Peningkatan aset Perseroan terutama disebabkan karena peningkatan aset Hak Pengusahaan Jalan Tol sebesar Rp8.229.085 juta atau sebesar 1.931,39% jika dibandingkan pada tanggal 31 Desember 2015 yang disebabkan karena diperolehnya hak konsesi Jalan Tol JORR seksi S Pondok Pinang-Jagorawi pada Maret 2016 dan pembangunan Tol Trans Sumatera.

Pertumbuhan Liabilitas

Pada tanggal 31 Desember 2016, jumlah liabilitas Perseroan sebesar Rp16.466.427 juta mengalami peningkatan sebesar 132,53% dari jumlah liabilitas tanggal 31 Desember 2015 yang tercatat sebesar Rp7.081.317 juta. Jumlah liabilitas jangka pendek Perseroan pada tanggal 31 Desember 2016 sebesar Rp9.311.306 juta mengalami peningkatan sebesar 67,65% dari jumlah liabilitas jangka pendek tanggal 31 Desember 2015 yang tercatat sebesar Rp5.554.129 juta. Peningkatan liabilitas Perseroan terutama disebabkan karena meningkatnya utang usaha Perseroan sebesar Rp1.847.133 juta dan meningkatnya utang bank dan lembaga keuangan non bank sebesar Rp2.345.892 juta yang disebabkan karena meningkatnya aktivitas pembangunan jalan tol trans sumatera yang membutuhkan leverage yang tinggi. Jumlah utang usaha Perseroan pada tanggal 31 Desember 2016 sebesar Rp4.635.607 juta mengalami peningkatan sebesar 609,99% dari jumlah utang usaha tanggal 31 Desember 2015 yang tercatat sebesar Rp2.788.474 juta.

Penawaran Umum Obligasi Berkelanjutan I Hutama Karya Tahap I Tahun 2016

Pertumbuhan Ekuitas

Pada tanggal 31 Desember 2016, jumlah ekuitas Perseroan sebesar Rp2.290.015 juta mengalami peningkatan sebesar 43,57% dari jumlah ekuitas tanggal 31 Desember 2015 yang tercatat sebesar Rp5.255.566 juta. Peningkatan ini disebabkan karena adanya Penyertaan Modal Negara sebesar Rp2.000.000 juta di tahun 2016. i. Likuiditas

Pada tanggal 31 Desember 2016 tingkat likuditas Perseroan adalah sebesar 137,74%, mengalami penurunan dibanding 31 Desember 2015 dengan tingkat likuiditas sebesar 185,56%, penurunan ini disebabkan meningkatnya aktivitas pembangunan jalan tol trans sumatera sehingga utang usaha dan utang lembaga non-keuangan meningkat pesat.

Perjanjian Perseroan yang menyebabkan adanya peningkatan atau penurunan likuiditasnya antara lain Pengusahaan Jalan Tol Lingkar Luar (JORR-S) berdasarkan Keputusan Menteri Pekerjaan Umum dan Perumahan Rakyat Indonesia (PUPERA) No: 106/KPTS/M/2016 tanggal 16 Maret 2016 tentang Pengusahaan Jalan Tol Lingkar Luar Jakarta Seksi Pondok Pinang-Jagorawi (JORR S) oleh PT Hutama karya (Persero). Hal tersebut mempengaruhi peningkatkan Aset berupa kas yang cukup signifikan sebesar Rp271.368 juta.

Kebutuhan likuiditas Perseroan terkait dengan pendanaan untuk proyek baru Perseroan terutama pada pengusahaan Jalan Tol Trans Sumatera, belanja modal seperti untuk pembelian alat berat, pembangunan pabrik baru, pembayaran hutang dan menjaga cadangan kas. Arus kas dari penagihan termin dan pengusahaan tol JORR-S merupakan sumber utama likuiditas perseroan dari aktivitas operasi. Dengan sumber dana tersebut, Perseroan berkeyakinan memiliki likuiditas yang mencukupi untuk keperluan operasi dan membayar hutang untuk beberapa tahun kedepan.

j. Solvabilitas

Pada tanggal 31 Desember 2016 solvabilitas Perseroan ditunjukkan dengan DAR dan DER masing-masing sebesar 44,00% dan 74,80%. Mengalami peningkatan dibandingkan dengan tanggal 31 Desember 2015 dengan DAR dan DER masing-masing sebesar 23,73% dan 46,53%.

k. Imbal Hasil Investasi dan Ekuitas

Rasio imbal hasil terhadap aset mengalami penurunan dari 1,08% pada periode 31 Desember 2015 menjadi 1,66% pada periode 31 Desember 2016. Hal ini terutama disebabkan karena meningkatnya Total Aset perusahaan secara keseluruhan sebesar Rp11.675.127 Juta.

Rasio imbal hasil kepada pemegang saham mengalami penurunan dari 8,06% pada periode 31 Desember 2015 menjadi 4,71% pada periode 31 Desember 2016. Hal ini terutama disebabkan karena adanya penyertaan modal negara sebesar Rp2.000.000 juta yang dicatatkan pada tahun 2016 tersebut.

l. Arus Kas

Arus kas yang diperoleh Perseroan untuk periode yang berakhir pada tanggal 31 Desember 2016 bersumber dari aktivitas operasi, investasi dan pendanaan masing-masing sebesar surplus Rp246.314 juta, defisit Rp2.863.334 juta dan surplus Rp3.248.734 juta. Arus kas dari Aktivitas Operasi mengalami peningkatan sebesar Rp1.136.818 juta atau sebesar 127,66% terutama disebabkan oleh peningkatan penerimaan dari pelanggan dari Rp5.533.793 juta di tahun 2015 menjadi Rp9.090.590 juta di tahun 2016. Adapun Arus Kas Bersih yang digunakan untuk aktivitas investasi mengalami peningkatan drastis terutama disebabkan oleh perolehan aset hak pengusahaan jalan tol yang dimiliki oleh Perseroan mengalami peningkatan yang sangat signifikan dari posisi Rp97.849 juta di tahun 2015 menjadi Rp2.348.523 juta di tahun 2016. Adapun untuk arus kas dari pendanaan mengalami penurunan dari posisi sebelumnya di tahun 2015.

m. Pembelanjaan Modal

Pembelanjaan modal Perseroan terdiri dari perolehan aset tetap dan investasi pada pembangunan jalan tol trans sumatera. Selama periode yang berakhir pada tanggal 31 Desember 2016, Perseroan melakukan perolehan aset tetap berupa properti investasi sebesar Rp542.667 juta, peralatan proyek sebesar Rp162.770juta, kendaraan sebesar Rp1.530juta, Gudang arsip sebesar Rp2.370juta dan perolehan aset hak pengusahaan jalan tol sebesar Rp3.701.210 juta.

Penawaran Umum Obligasi Berkelanjutan I Hutama Karya Tahap I Tahun 2016

Belanja modal Perseroan bersumber dari fasilitas penerimaan dari pelanggan, penyertaan modal negara, pinjaman bank dan dana hasil penerbitan obligasi yang dimiliki Perseroan, yang secara keseluruhan menggunakan mata uang Rupiah, sehingga Perseroan tidak melakukan transaksi lindung nilai terhadap sumber dana pembelian barang modal.

Setiap peningkatan belanja modal akan memberikan kontribusi positif bagi kinerja Perseroan. Dengan demikian belanja modal tersebut merupakan hal yang sangat penting. Dengan tidak terealisasinya belanja modal Perseroan, hal tersebut dapat menghambat proyeksi pertumbuhan Perseroan.

n. Manajemen Risiko Keuangan

Risiko-risiko utama yang timbul dari instrumen keuangan yang dimiliki Perseroan adalah risiko suku bunga, risiko nilai tukar, risiko kredit dan risiko likuiditas. Kegiatan operasional Perseroan dijalankan secara berhati-hati dengan mengelola risiko-risiko tersebut agar tidak menimbulkan potensi kerugian bagi Perseroan.

o. Perubahan Kebijakan Akuntansi

Perubahan kebijakan akuntansi Standar dan penyesuaian standar berikut efektif untuk periode yang dimulai pada atau setelah 1 Januari 2016 adalah sebagai berikut:

1) PSAK No. 5 (Penyesuaian 2015), “Segmen Operasi”.

2) PSAK No. 7 (Penyesuaian 2015), “Pengungkapan Pihak-pihak Berelasi”.

3) PSAK No. 13 (Penyesuaian 2015), “Properti Investasi”.

4) PSAK No. 19 (Penyesuaian 2015), “Aset Tak Berwujud”.

5) PSAK No. 22 (Penyesuaian 2015), “Kombinasi Bisnis”.

6) PSAK No. 25 (Penyesuaian 2015), “Kebijakan Akuntansi, Perubahan Estimasi Akuntansi dan Kesalahan”.

7) PSAK No. 53 (Penyesuaian 2015), “Pembayaran Berbasis Saham”.

Penawaran Umum Obligasi Berkelanjutan I Hutama Karya Tahap I Tahun 2016

KETERANGAN TAMBAHAN TENTANG PERSEROAN DAN ENTITAS ANAK, KEGIATAN

USAHA, SERTA KECENDERUNGAN DAN PROSPEK USAHA

RIWAYAT SINGKAT PERSEROAN

PT Hutama Karya (Persero) (“Perseroan”), dahulu merupakan Perusahaan Negara, didirikan dengan nama

Perusahaan Bangunan Negara Hutama Karja berdasarkan Peraturan Pemerintah No. 61 Tahun 1961, yang telah diumumkan dalam Tambahan Lembaran Negara Republik Indonesia No. 2216, Lembaran Negara Republik

Indonesia No. 82 Tahun 1961 (“PP No. 61/1961”). Selanjutnya, berdasarkan Peraturan Pemerintah No. 14 Tahun

1971, yang telah diumumkan dalam Lembaran Negara Republik Indonesia No. 14 Tahun 1971 (“PP No. 14/1971”),

status Perusahaan Bangunan Negara Hutama Karja berubah menjadi Perusahaan Perseroan (Persero), yang anggaran dasarnya sebagaimana termaktub dalam Akta Perseroan Terbatas PT Hutama Karya No. 74 tanggal 15

Maret 1973 juncto Akta Perubahan Naskah Pendirian dari Perseroan Terbatas PT Hutama Karya No. 48 tanggal 8

Agustus 1973, yang keduanya dibuat di hadapan Kartini Muljadi, S.H., pada waktu itu Notaris di Jakarta, yang telah memperoleh pengesahan Menteri Kehakiman Republik Indonesia sesuai dengan Surat Keputusannya No. Y. A. 5/300/4 Tanggal 20 Agustus 1973, dan telah didaftarkan di Kantor Pengadilan Negeri Jakarta di bawah No. 3029 tanggal 22 Agustus 1973 serta telah diumu

mkan dalam Tambahan No. 10, Berita Negara Republik Indonesia No. 54 tanggal 1 Februari 1974 (“Akta

Pendirian”).

Anggaran dasar Perseroan telah beberapa kali diubah dan perubahan seluruh anggaran dasar Perseroan untuk disesuaikan dengan UUPT adalah sebagaimana termaktub dalam Akta Pernyataan Keputusan Pemegang Saham Diluar Rapat Dan Perubahan Anggaran Dasar PT Hutama Karya (Persero) No.49 tanggal 7 Agustus 2008 yang dibuat di hadapan Imas Fatimah, S.H., Notaris di Jakarta juncto Akta Perubahan No.1 tanggal 7 Oktober 2008 yang dibuat di hadapan Nelfi Mutiara Simanjutak, S.H., pengganti dari Imas Fatimah, S.H., Notaris di Jakarta, yang telah mendapat persetujuan Menteri Hukum Dan Hak Asasi Manusia berdasarkan Surat Keputusannya No.AHU-90561.AH.01.02.Tahun 2008 tanggal 27 November 2008 dan telah didaftarkan pada Daftar Perseroan di bawah No.AHU-0114851.AH.01.09.Tahun 2008 tanggal 27 November 2008 serta telah diumumkan dalam Tambahan No.11020, Berita Negara Republik Indonesia No.32 tanggal 21 April 2009.

Perubahan terakhir yang mengubah ketentuan dalam anggaran dasar Perseroan adalah berdasarkan Akta Pernyataan Keputusan Rapat Umum Pemegang Saham PT Hutama Karya (Persero) No. 05 tanggal 3 April 2017 yang dibuat di hadapan Sri Ismiyati, S.H., Notaris di Jakarta yang telah diberitahukan kepada Menteri Hukum Dan Hak Asasi Manusia berdasarkan Surat Penerimaan Pemberitahuan Perubahan Anggaran Dasar AH.01.03-0124663. tanggal 6 April 2017 dan telah didaftarkan pada Daftar Perseroan di bawah No.AHU-0045180.AH.01.11.Tahun 2017 tanggal 6 April 2017 (“Akta No.5/2017”).

PERKEMBANGAN KEPEMILIKAN SAHAM PERSEROAN

Pada saat Informasi Tambahan ini diterbitkan, struktur permodalan dan susunan kepemilikan saham Perseroan sebagaimana termaktub dalam Akta No. 5/2017, adalah sebagai berikut:

Nilai nominal Rp1.000.000,- per saham

Keterangan Jumlah saham Jumlah nilai nominal (Rp) Persentase

(%)

Modal Dasar 16.400.000 16.400.000.000.000,- -

Modal Ditempatkan dan Disetor Penuh Pemegang saham:

Negara Republik Indonesia 6.100.000 6.100.000.000.000,- 100

Jumlah Modal Ditempatkan dan Disetor Penuh 6.100.000 6.100.000.000.000,- 100

Penawaran Umum Obligasi Berkelanjutan I Hutama Karya Tahap I Tahun 2016

IKHTISAR DATA KEUANGAN PENTING

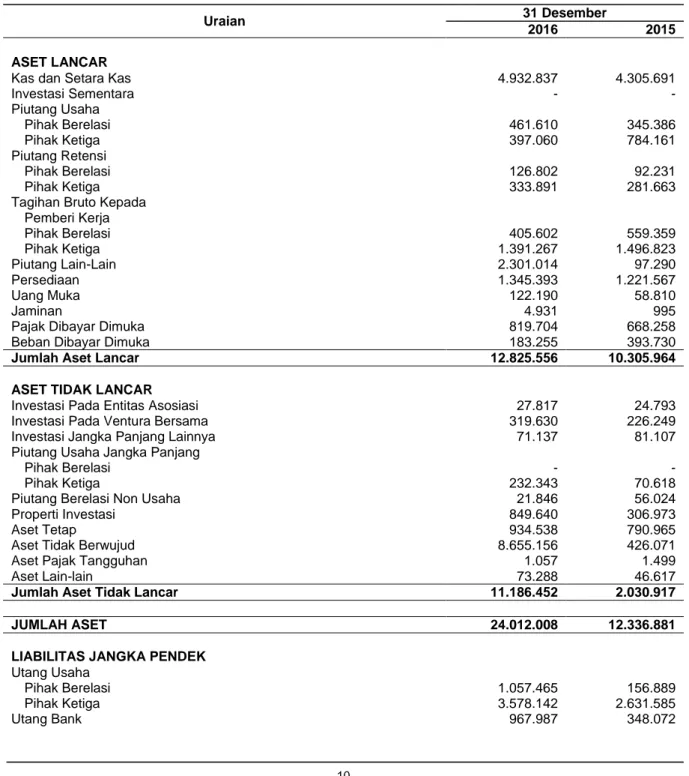

Tabel berikut ini menggambarkan ikhtisar data keuangan penting Perseroan yang angka-angkanya berasal dari dan dihitung berdasarkan laporan keuangan konsolidasian Perseroan untuk tahun-tahun yang berakhir pada tanggal 31 Desember 2016 dan 2015.

Laporan keuangan konsolidasian Perseroan dan Entitas Anak untuk tahun yang berakhir tanggal-tanggal 31 Desember 2016 dan 2015 telah diaudit oleh Kantor Akuntan Publik Kanaka Puradiredja, Suhartono yang ditandatangani oleh Drs. Syamsudin, CPA., CA dengan Pendapat Wajar Tanpa Pengecualian, melalui laporannya tertanggal 27 Februari 2017.

Laporan Posisi Keuangan Konsolidasian

Uraian 31 Desember

2016 2015

ASET LANCAR

Kas dan Setara Kas 4.932.837 4.305.691

Investasi Sementara - - Piutang Usaha Pihak Berelasi 461.610 345.386 Pihak Ketiga 397.060 784.161 Piutang Retensi Pihak Berelasi 126.802 92.231 Pihak Ketiga 333.891 281.663

Tagihan Bruto Kepada Pemberi Kerja Pihak Berelasi 405.602 559.359 Pihak Ketiga 1.391.267 1.496.823 Piutang Lain-Lain 2.301.014 97.290 Persediaan 1.345.393 1.221.567 Uang Muka 122.190 58.810 Jaminan 4.931 995

Pajak Dibayar Dimuka 819.704 668.258

Beban Dibayar Dimuka 183.255 393.730

Jumlah Aset Lancar 12.825.556 10.305.964

ASET TIDAK LANCAR

Investasi Pada Entitas Asosiasi 27.817 24.793

Investasi Pada Ventura Bersama 319.630 226.249

Investasi Jangka Panjang Lainnya 71.137 81.107

Piutang Usaha Jangka Panjang

Pihak Berelasi - -

Pihak Ketiga 232.343 70.618

Piutang Berelasi Non Usaha 21.846 56.024

Properti Investasi 849.640 306.973

Aset Tetap 934.538 790.965

Aset Tidak Berwujud 8.655.156 426.071

Aset Pajak Tangguhan 1.057 1.499

Aset Lain-lain 73.288 46.617

Jumlah Aset Tidak Lancar 11.186.452 2.030.917

JUMLAH ASET 24.012.008 12.336.881

LIABILITAS JANGKA PENDEK Utang Usaha

Pihak Berelasi 1.057.465 156.889

Penawaran Umum Obligasi Berkelanjutan I Hutama Karya Tahap I Tahun 2016

Uraian 31 Desember

2016 2015

Utang Lembaga Keuangan

Non Bank 2.305.977 580.000

Utang Pajak 306.952 139.865

Uang Muka Kontrak Jangka Pendek

Pihak Berelasi 1.400 349

Pihak Ketiga 61.960 92.937

Beban Yang Masih Harus Dibayar 583.456 714.059

Surat Utang 278.102 646.156

Utang Jangka Pendek Lainnya 117.555 93.051

Liabilitas Jangka Panjang Yang Jatuh Tempo Dalam Satu Tahun:

Utang Sewa Guna Usaha 51.675 15.655

Utang Bank 635 636

Utang Obligasi - 134.876

Jumlah Liabilitas

Jangka Pendek 9.311.306 5.554.130

LIABILITAS JANGKA PANJANG

Utang Bank 730 4.803

Utang Lembaga Keuangan

Non-Bank 98.733 77.908

Utang Obligasi 1.612.720 613.043

Surat Utang 267.732

Utang Sewa Guna Usaha 59.494 24.485

Uang Muka Kontrak Jangka Panjang

Pihak Berelasi 40.790 66.167

Pihak Ketiga 454.405 421.829

Utang Jangka Panjang Lainnya 279.859 301.789

Pendapatan Ditangguhkan 4.320.908 -

Liabilitas Imbalan Kerja 19.750 17.161

Jumlah Liabilitas

Jangka Panjang 7.155.121 1.527.185

Jumlah Liabilitas 16.466.427 7.081.315

EKUITAS Modal Saham

Modal Saham - Nilai Nominal Rp1.000.000.000 Modal dasar 16.400.000 lembar saham Per 31 Desember 2016 dan 2015

Modal ditempatkan dan disetor penuh 6.100.000 lembar saham

Per 31 Desember 2016 dab 2015 6.100.000 4.100.000

Saldo Laba Telah Ditentukan Penggunaannya 706.586 468.391

Saldo Laba Belum Ditentukan Penggunaannya 301.202 250.732

Komponen Ekuitas Lainnya:

Selisih Penilaian Kembali Aset Tetap 467.494 467.494

Kerugian Aktuarial atas Imbalan Pasca Kerja (31.778) (32.589)

Jumlah 7.543.504 5.254.028

Kepentingan Non Pengendali 2.077 1.538

Jumlah Ekuitas 7.545.581 5.255.566

JUMLAH LIABILITAS DAN EKUITAS 24.012.008 12.336.881

Laporan Rugi Laba dan Komprehensif Lainnya

(dalam jutaan Rupiah)

Uraian 31 Desember

2016 2015

Pendapatan Usaha 8.816.477 6.315.781

Beban Pokok Pendapatan 7.644.179 5.731.877

Laba Kotor 1.172.298 583.904

Penawaran Umum Obligasi Berkelanjutan I Hutama Karya Tahap I Tahun 2016

Uraian 31 Desember

2016 2015

Laba Kotor

Setelah Ventura Bersama 1.372.446 746.586

Beban Usaha

Beban Penjualan 15.323 12.461

Beban Umum dan Administrasi 371.668 364.774

Jumlah Beban Usaha 386.991 377.235

Laba Usaha 985.455 369.351

Penghasilan (Beban) Lain-lain

Beban Bunga dan Provisi (161.849) (156.473)

Pendapatan Bunga 161.186 122.486

Keuntungan (kerugian)

Penjualan Aset Tetap 362 (327)

Keuntungan (kerugian)

selisih Kurs Bersih (4.568) 74.949

Penerimaan Piutang

Yang Telah Disisihkan 3.171 2.031

Pendapatan Beban Rupa-Rupa (608.085) (154.607)

Jumlah Pendapatan (Beban)

Lainnya - Bersih (609.783) (111.941)

Laba Tahun Berjalan

sebelum Pajak 375.672 257.410

Beban Pajak Penghasilan

Non Final (73.907) (6.200)

Laba Tahun Berjalan 301.765 251.210

Penghasilan Komprehensif Lain Setelah Pajak

Penghasilan komprehensif lain yang tidak direklasifikasi ke laba rugi:

Selisih Penilaian Kembali

Aset Tetap - 467.494

Keuntungan (Kerugian) Aktuarial atas Imbalan

Pasca Kerja

810 (16.625)

Laba Komprehensif Bersih 302.575 702.080

Laba yang dapat diatribusikan kepada:

Pemilik Entitas Induk 301.202 250.732

Kepentingan Non Pengendali 563 478

301.765 251.210

Laba Komprehensif Bersih yang dapat diatribusikan kepada:

Pemilik Entitas Induk 302.012 701.602

Kepentingan Non Pengendali 563 478

302.575 702.080

Laba per lembar saham dasar

(dalam rupiah penuh) 73.464 109.014

Penawaran Umum Obligasi Berkelanjutan I Hutama Karya Tahap I Tahun 2016

Keterangan

31 Desember

dan tahun yang berakhir pada tanggal tersebut

2016 2015

RASIO KEUANGAN

Margin Laba Kotor (%) 15.57 11,82

Margin Laba Usaha (%) 11,18 5,85

Margin Laba Bersih (%) 3,42 3,98

Imbal Hasil Terhadap Ekuitas (%) 4,71 8,06

Imbal Investasi (%) 1,26 2,04

Imbal Hasil Terhadap Total Aset (%) 1,66 2,74

Rasio Kas (%) 52,98 77,52

Rasio Lancar (%) 137,74 185,56

Rasio Cepat (%) 62,20 97,86

Perputaran Piutang (hari) 20,30 54,91

Perputaran Aset (x) 0,37 0,51

Rasio Total Kewajiban Terhadap

Ekuitas (%) 218,23 134,74

Rasio Modal Sendiri Terhadap Total Aset (%) 31,42 42,60

Rasio Total utang Berbunga Terhadap Ekuitas (%) 74,80 46,53

EBITDA Terhadap Biaya Bunga (%) 449,14 388,45

RASIO PERTUMBUHAN Pendapatan (%) 39,59 10,47 Laba Usaha (%) 166,81 206,03 Laba Komprehensif (%) 20,12 74,53 Aset (%) 94,64 105,85 Liabilitas (%) 132,53 41,11 Ekuitas (%) 43,57 439,08

Perseroan memiliki sejumlah rasio yang dipersyaratkan dalam perjanjian kreditnya, yaitu:

Rasio Nilai yang Dipersyaratkan dalam perjanjian kredit

Current Ratio Minimal 1 x

EBITDA/interest Minimal 2 x

Debt Service Coverage Ratio Minimal 1 x

Leverage (Interest Bearing Debt to Equity

Ratio) Maksimal 2,5 x

Pada tanggal 31 Desember 2016, Perseroan telah memenuhi seluruh rasio keuangan yang dipersyaratkan tersebut.

PENJAMINAN EMISI OBLIGASI

Berdasarkan persyaratan serta ketentuan yang tercantum dalam Perjanjian Penjaminan Emisi Obligasi, para Penjamin Pelaksana Emisi Efek yang namanya tercantum dibawah ini telah menyetujui untuk menawarkan kepada masyarakat dengan jumlah sebesar Rp1.968.000.000.000 (satu triliun dan sembilan ratus enam puluh delapan miliar Rupiah) dengan kesanggupan penuh (full commitment) dan mengikatkan diri untuk membeli sisa Obligasi yang tidak habis terjual dengan harga penawaran pada tanggal penutupan Masa Penawaran sebesar bagian penjaminannya masing-masing.

Perjanjian Penjaminan Emisi Obligasi ini menghapuskan perikatan sejenis baik tertulis maupun tidak tertulis yang telah ada sebelumnya dan yang akan ada dikemudian hari antara Perseroan dan Penjamin Emisi Obligasi. Susunan dan jumlah porsi serta persentase dari anggota sindikasi Penjamin Pelaksana Emisi Obligasi dan Penjamin Emisi Obligasi adalah sebagai berikut:

No. Keterangan Jumlah Penjaminan (dalam

Rupiah) Persentase (%) 1. PT Bahana Sekuritas 213.000.000.000 10,82 2. PT BCA Sekuritas 156.000.000.000 7,93 3. PT BNI Sekuritas 325.000.000.000 16,51 4. PT Danareksa Sekuritas 280.000.000.000 14,23 5. PT Mandiri Sekuritas 744.000.000.000 37,80 6. PT RHB Sekuritas Indonesia 250.000.000.000 12,70 Total 1.968.000.000.000 100,00

Penawaran Umum Obligasi Berkelanjutan I Hutama Karya Tahap I Tahun 2016

Selanjutnya Para Penjamin Emisi Obligasi yang turut dalam Emisi Obligasi ini telah sepakat untuk melaksanakan tugasnya masing-masing sesuai dengan Peraturan IX.A.7. Yang bertindak sebagai Manajer Penjatahan atas Penawaran Umum Obligasi adalah PT RHB Sekuritas Indonesia.

Berdasarkan Undang-Undang Republik Indonesia No. 8 tahun 1995 tanggal 10 Nopember 1995 tentang Pasar Modal yang dimaksud dengan Afiliasi adalah Pihak (orang perseorangan. perusahaan. usaha bersama. asosiasi atau kelompok yang terorganisasi) yang mempunyai:

a. Hubungan keluarga karena perkawinan dan keturunan sampai derajat kedua. baik secara horizontal maupun vertikal;

b. Hubungan antara pihak dengan pegawai. direktur. atau komisaris dari pihak tersebut;

c. Hubungan antara 2 (dua) perusahaan dimana terdapat satu atau lebih anggota direksi atau dewan komisaris yang sama;

d. Hubungan antara perusahaan dengan Pihak. baik langsung maupun tidak langsung. mengendalikan atau dikendalikan oleh perusahaan tersebut;

e. Hubungan antara 2 (dua) perusahaan yang dikendalikan. baik langsung maupun tidak langsung. oleh pihak yang sama; atau

f. Hubungan antara perusahaan dengan pemegang saham utama.

PT Bahana Sekuritas, PT BNI Sekuritas, PT Danareksa Sekuritas dan PT Mandiri Sekuritas selaku Penjamin Pelaksana Emisi Obligasi merupakan pihak yang Terafiliasi dengan Perseroan melalui kepemilikan Negara Republik Indonesia.

PERSYARATAN PEMESANAN PEMBELIAN OBLIGASI SUBORDINASI

1. Pemesan Yang Berhak

Perorangan Warga Negara Indonesia dan perorangan Warga Negara Asing dimanapun mereka bertempat tinggal, serta badan usaha atau lembaga Indonesia ataupun asing dimanapun mereka berkedudukan yang berhak membeli Obligasi sesuai dengan ketentuan-ketentuan yurisdiksi setempat.

2. Pemesanan Pembelian Obligasi

Pemesanan pembelian Obligasi dilakukan dengan menggunakan Formulir Pemesanan Pembelian Obligasi (“FPPO”) yang dicetak untuk keperluan ini yang dapat diperoleh di kantor Penjamin Emisi Obligasi sebagaimana tercantum dalam Bab XI Informasi Tambahan, dan pemesanan yang telah diajukan tidak dapat dibatalkan oleh pemesan. Pemesanan pembelian Obligasi yang dilakukan menyimpang dari ketentuan-ketentuan tersebut di atas tidak dilayani.

Formulir Pemesanan Pembelian Obligasi (FPPO) dapat diperoleh dari para Penjamin Emisi Obligasi atau Agen Penjualan, yaitu para Perantara Pedagang Efek yang menjadi anggota Bursa Efek Indonesia sebagaimana tercantum pada Bab XI Informasi Tambahan. Pemesanan Pembelian Obligasi dilakukan dengan menggunakan FPPO yang dikeluarkan oleh Penjamin Emisi Obligasi yang dibuat dalam 5 (lima) rangkap. Pemesanan Pembelian Obligasi yang dilakukan menyimpang dari ketentuan-ketentuan tersebut di atas tidak dilayani.

Pemesanan wajib diterima oleh Manajer Penjatahan apabila telah memenuhi persyaratan sebagai berikut: 1. Pemesanan dilakukan dengan menggunakan formulir pemesanan asli; dan

2. Pemesanan disampaikan melalui perusahaan efek yang menjadi anggota sindikasi penjaminan emisi efek dan/atau agen penjualan efek.

3. Jumlah Minimum Pemesanan Obligasi

Pemesanan pembelian Obligasi dilakukan dalam jumlah sekurang-kurangnya satu satuan perdagangan yaitu sebesar Rp5.000.000 (lima juta Rupiah) dan/atau kelipatannya..

Penawaran Umum Obligasi Berkelanjutan I Hutama Karya Tahap I Tahun 2016

4. Masa Penawaran Umum

Masa Penawaran Umum berlangsung sejak tanggal 30 Mei 2017 hingga 31 Mei 2017, yang dibuka pada pukul 09.00 WIB dan ditutup pada pukul 16.00 WIB.

5. Pendaftaran Obligasi pada Penitipan Kolektif

Obligasi yang ditawarkan oleh Perseroan melalui Penawaran Umum ini telah didaftarkan pada KSEI

berdasarkan Perjanjian Pendaftaran Obligasi di KSEI No.SP-0045/PO/KSEI/0517 Tanggal 15 Mei 2017 yang

ditandatangani Perseroan dengan KSEI. Dengan didaftarkannya Obligasi tersebut di KSEI, maka atas Obligasi yang ditawarkan berlaku ketentuan sebagai berikut:

a. Perseroan tidak menerbitkan Obligasi dalam bentuk sertifikat atau warkat kecuali Sertifikat Jumbo Obligasi yang diterbitkan untuk didaftarkan atas nama KSEI untuk kepentingan Pemegang Obligasi. Obligasi akan diadministrasikan secara elektronik dalam Penitipan Kolektip di KSEI. Selanjutnya Obligasi hasil Penawaran Umum akan dikreditkan ke dalam rekening Efek selambat-lambatnya pada Tanggal Emisi yaitu tanggal 6 Juni 2017. KSEI akan menerbitkan Konfirmasi Tertulis kepada Perusahaan Efek atau Bank Kustodian sebagai tanda bukti pencatatan Obligasi dalam Rekening Efek di KSEI. Konfirmasi Tertulis tersebut merupakan bukti kepemilikan yang sah atas Obligasi yang tercatat dalam Rekening Efek;

b. Pengalihan kepemilikan atas Obligasi dilakukan dengan pemindahbukuan antar Rekening Efek di KSEI,

yang selanjutnya akan dikonfirmasikan kepada Pemegang Rekening;

c. Pemegang Obligasi yang tercatat dalam Rekening Efek merupakan Pemegang Obligasi yang berhak atas pembayaran Bunga Obligasi, pelunasan Pokok Obligasi, memberikan suara dalam RUPO serta hak-hak lainnya yang melekat pada Obligasi;

d. Pembayaran Bunga Obligasi dan pelunasan jumlah Pokok Obligasi akan dibayarkan oleh KSEI selaku

Agen Pembayaran atas nama Perseroan kepada Pemegang Obligasi melalui Pemegang Rekening sesuai dengan jadwal pembayaran Bunga Obligasi maupun pelunasan Pokok Obligasi yang ditetapkan dalam Perjanjian Perwaliamanatan dan/atau Perjanjian Agen Pembayaran. Pemegang Obligasi yang berhak atas Bunga Obligasi yang dibayarkan pada periode pembayaran Bunga Obligasi yang bersangkutan adalah yang namanya tercatat dalam Daftar Pemegang Obligasi pada 4 (empat) Hari Bursa sebelum Tanggal Pembayaran Bunga Obligasi, kecuali ditentukan lain oleh KSEI atau peraturan perundang-undangan yang berlaku;

e. Hak untuk menghadiri RUPO dilaksanakan oleh Pemegang Obligasi dengan menyerahkan KTUR asli

yang diterbitkan oleh KSEI kepada Wali Amanat. KSEI akan membekukan seluruh Obligasi yang disimpan di KSEI sehingga Obligasi tersebut tidak dapat dialihkan/dipindahbukukan sejak 3 (tiga) Hari Bursa sebelum tanggal penyelenggaraan RUPO (R-3) sampai dengan tanggal berakhirnya RUPO yang dibuktikan dengan adanya pemberitahuan dari Wali Amanat;

f. Pihak-pihak yang hendak melakukan pemesanan Obligasi wajib membuka Rekening Efek di Perusahaan

Efek atau Bank Kustodian yang telah menjadi pemegang Rekening Efek di KSEI.

6. Tempat Pengajuan Pemesanan Pembelian Obligasi

Selama Masa Penawaran Umum, pemesan harus melakukan pemesanan pembelian Obligasi dengan mengajukan FPPO selama jam kerja yang umum berlaku kepada para Penjamin Emisi Obligasi, sebagaimana dimuat dalam Bab XI Informasi Tambahan, pada tempat dimana Pemesan memperoleh Informasi Tambahan dan FPPO.

7. Bukti Tanda Terima Pemesanan Pembelian Obligasi

Para Penjamin Emisi Obligasi atau Agen Penjualan yang menerima pengajuan pemesan pembelian Obligasi akan menyerahkan kembali kepada Pemesan 1 (satu) tembusan FPPO yang telah ditandatangani sebagai tanda terima pengajuan pemesanan pembelian Obligasi. Bukti tanda terima pemesanan pembelian Obligasi bukan merupakan jaminan dipenuhinya pemesanan.

Penawaran Umum Obligasi Berkelanjutan I Hutama Karya Tahap I Tahun 2016

8. Penjatahan Obligasi

Penjatahan akan dilakukan sesuai dengan Peraturan No.IX.A.7 Lampiran Keputusan Ketua Bapepam dan LK No.Kep-691/BL/2011 tanggal 30 Desember 2011 tentang Pemesanan dan Penjatahan Efek Dalam Penawaran Umum. Apabila jumlah keseluruhan Obligasi yang dipesan melebihi jumlah Obligasi yang ditawarkan, maka penjatahan akan ditentukan oleh kebijaksanaan masing-masing Penjamin Emisi Obligasi sesuai dengan porsi penjaminannya masing-masing. Tanggal Penjatahan adalah tanggal 2 Juni 2017. Setiap Pihak dilarang baik langsung maupun tidak langsung untuk mengajukan lebih dari satu pemesanan Obligasi untuk Penawaran Umum ini. Dalam hal terjadi kelebihan pemesanan Obligasi dan terbukti bahwa Pihak tertentu mengajukan pemesanan Obligasi melalui lebih dari satu formulir pemesanan untuk Penawaran Umum ini, baik secara langsung maupun tidak langsung, maka untuk tujuan penjatahan Manajer Penjatahan hanya dapat mengikutsertakan satu formulir pemesanan Obligasi yang pertama kali diajukan oleh pemesan yang bersangkutan.

Penjamin Pelaksana Emisi Obligasi akan menyampaikan Laporan Hasil Penawaran Umum kepada Otoritas Jasa Keuangan paling lambat 5 (lima) Hari Kerja setelah tanggal penjatahan sesuai dengan Peraturan Bapepam No. IX.A.2 tentang Tata Cara Pendaftaran Dalam Rangka Penawaran Umum.

Manajer Penjatahan, dalam hal ini adalah PT RHB Sekuritas Indonesia, akan menyampaikan Laporan Hasil Pemeriksaan Akuntan kepada Otoritas Jasa Keuangan mengenai kewajaran dari pelaksanaan penjatahan dengan berpedoman pada Peraturan Bapepam No. VIII.G.12 tentang Pedoman Pemeriksaan Oleh Akuntan Atas Pemesanan dan Penjatahan Efek atau Pembagian Saham Bonus dan peraturan Bapepam No. IX.A.7 Lampiran Keputusan Ketua Bapepam No.Kep-691/BL/2011 tanggal 30 Desember 2011 tentang Pemesanan dan Penjatahan Efek Dalam Penawaran Umum; paling lambat 30 hari setelah berakhirnya masa Penawaran Umum.

9. Pembayaran Pemesanan Pembelian Obligasi

Setelah menerima pemberitahuan hasil penjatahan Obligasi, Pemesan harus segera melaksanakan pembayaran yang dapat dilakukan secara tunai atau transfer yang ditujukan kepada Penjamin Emisi Obligasi tempat mengajukan pemesanan. Dana tersebut harus sudah masuk dalam rekening Penjamin Emisi Obligasi selambat-lambatnya tanggal 5 Juni 2017 pukul 11.00 WIB (in good funds). Selanjutnya, para Penjamin Emisi Obligasi harus segera melaksanakan pembayaran kepada Penjamin Pelaksana Emisi Obligasi, yaitu PT

Bahana Sekuritas, PT BCA Sekuritas, PT BNI Sekuritas, PT Danareksa Sekuritas,

PT Mandiri Sekuritas dan PT RHB Sekuritas Indonesia, selambat-lambatnya pada tanggal 5 Juni 2017 pukul 13.00 WIB (in good funds) ditujukan pada rekening di bawah ini:

Semua biaya yang berkaitan dengan proses pembayaran merupakan beban pemesan. Pemesanan akan dibatalkan jika persyaratan pembayaran tidak dipenuhi.

10. Distribusi Obligasi Secara Elektronik

Pada Tanggal Emisi, Perseroan wajib menerbitkan Sertifikat Jumbo Obligasi dan menyerahkannya kepada KSEI serta memberi instruksi kepada KSEI untuk mengkreditkan Obligasi pada Rekening Efek Penjamin Pelaksana Emisi Obligasi di KSEI. Dengan telah dilaksanakannya instruksi tersebut, maka pendistribusian Obligasi semata-mata menjadi tanggung jawab Penjamin Pelaksana Emisi Obligasi.

PT Bahana Sekuritas Bank Mandiri Cabang The Energy Building

Nomor: 102-0009911550 A/n PT Bahana Sekuritas

PT BCA Sekuritas Bank Central Asia Cabang Menara Korporasi BCA

Nomor: 2050030809 A/n: PT BCA Sekuritas

PT BNI Sekuritas Bank Negara Indonesia

Cabang Dukuh Bawah Nomor: 140034143 A/n: PT BNI Sekuritas

PT Danareksa Sekuritas Bank Permata Cabang Sudirman Nomor: 400-1763690 A/n: PT Danareksa Sekuritas

PT Mandiri Sekuritas Bank Mandiri Cabang Sudirman, Jakarta

Nomor: 102-0005566028 A/n: PT Mandiri Sekuritas

PT RHB Sekuritas Indonesia Bank Permata Cabang Sudirman Nomor: 701350480 A/n: PT RHB Sekuritas Indonesia

Penawaran Umum Obligasi Berkelanjutan I Hutama Karya Tahap I Tahun 2016

Segera setelah Obligasi diterima oleh Penjamin Pelaksana Emisi Obligasi, selanjutnya Penjamin Pelaksana Emisi Obligasi memberi instruksi kepada KSEI untuk memindahbukukan Obligasi dari Rekening Efek milik Penjamin Pelaksana Emisi Obligasi ke dalam Rekening Efek Penjamin Emisi Obligasi sesuai dengan bagian penjaminan masing-masing. Dengan telah dilaksanakannya pendistribusian Obligasi kepada Penjamin Emisi Obligasi maka tanggung jawab pendistribusian Obligasi semata-mata menjadi tanggung jawab Penjamin Emisi Obligasi yang bersangkutan.

11. Penundaan Masa Penawaran Umum Obligasi dan Pembatalan Penawaran Umum Obligasi

Dalam jangka waktu sejak efektifnya Pernyataan Pendaftaran sampai dengan berakhirnya masa Penawaran Umum, Perseroan dapat menunda masa Penawaran Umum untuk masa paling lama 3 (tiga) bulan sejak efektifnya Pernyataan Pendaftaran atau membatalkan Penawaran Umum, dengan ketentuan:

1) Terjadi suatu keadaan di luar kemampuan dan kekuasaan Perseroan yang meliputi:

a) Indeks harga saham gabungan di Bursa Efek turun melebihi 10% (sepuluh perseratus) selama 3 (tiga) hari bursa berturut-turut;

b) Bencana alam, perang, huru-hara, kebakaran, pemogokan yang berpengaruh secara signifikan terhadap kelangsungan usaha Perseroan; dan/atau

c) Peristiwa lain yang berpengaruh secara signifikan terhadap kelangsungan usaha Perseroan yang ditetapkan oleh Bapepam dan LK berdasarkan Formulir No. IX.A.2-11 lampiran 11; dan

2) Perseroan wajib memenuhi ketentuan sebagai berikut:

a) Mengumumkan penundaan masa Penawaran Umum atau pembatalan Penawaran Umum dalam paling kurang satu surat kabar harian berbahasa Indonesia yang mempunyai peredaran nasional paling lambat satu hari kerja setelah penundaan atau pembatalan tersebut. Disamping kewajiban mengumumkan dalam surat kabar, Perseroan dapat juga mengumumkan informasi tersebut dalam media massa lainnya;

b) Menyampaikan informasi penundaan masa Penawaran Umum atau pembatalan Penawaran Umum tersebut kepada Otoritas Jasa Keuangan pada hari yang sama dengan pengumuman sebagaimana dimaksud dalam poin a);

c) Menyampaikan bukti pengumuman sebagaimana dimaksud dalam poin a) kepada Otoritas Jasa Keuangan paling lambat satu hari kerja setelah pengumuman dimaksud; dan

d) Perseroan yang menunda masa Penawaran Umum atau membatalkan Penawaran Umum yang sedang dilakukan, dalam hal pesanan Efek telah dibayar maka Perseroan wajib mengembalikan uang pemesanan Efek kepada pemesan paling lambat 2 (dua) hari kerja sejak keputusan penundaan atau pembatalan tersebut.

Jika terjadi keterlambatan pengembalian uang pemesanan efek kepada pemesan, maka Penjamin Pelaksana Emisi Obligasi atau Perseroan yang menyebabkan terjadinya keterlambatan tersebut wajib membayar kepada para pemesan untuk tiap hari keterlambatan denda sebesar 1% (satu persen) di atas tingkat Bunga Obligasi per tahun dihitung secara harian (berdasarkan jumlah Hari Kalender yang telah lewat sampai dengan pelaksanaan pembayaran seluruh jumlah yang seharusnya dibayar ditambah denda), dengan ketentuan 1 (satu) tahun adalah 360 (tiga ratus enam puluh) Hari Kalender dan 1 (satu) bulan adalah 30 (tiga puluh) Hari Kalender.

Apabila uang pengembalian pemesanan Obligasi sudah disediakan, akan tetapi pemesan tidak datang untuk mengambilnya dalam waktu 2 (dua) Hari Kerja sejak keputusan penundaan atau pembatalan Penawaran Umum, maka Perseroan dan/atau Penjamin Pelaksana Emisi Obligasi tidak diwajibkan membayar bunga dan/atau denda kepada para pemesan Obligasi. Perseroan tidak bertanggung jawab dan dengan ini dibebaskan oleh Penjamin Pelaksana Emisi Obligasi dan Penjamin Emisi Obligasi dari segala tuntutan yang disebabkan karena tidak dilaksanakannya kewajiban yang menjadi tanggung jawab Penjamin Pelaksana Emisi Obligasi dan Penjamin Emisi Obligasi.

Penjamin Pelaksana Emisi Obligasi dan Penjamin Emisi Obligasi tidak bertanggung jawab dan karenanya harus dibebaskan oleh Perseroan dari segala tuntutan yang disebabkan karena tidak dilaksanakannya kewajiban yang menjadi tanggung jawab Perseroan.

12. Lain-Lain

Penjamin Pelaksana Emisi Obligasi berhak untuk menerima atau menolak pemesanan pembelian Obligasi secara keseluruhan atau sebagian dengan memperhatikan ketentuan-ketentuan yang berlaku.

Penawaran Umum Obligasi Berkelanjutan I Hutama Karya Tahap I Tahun 2016

LEMBAGA DAN PROFESI PENUNJANG PASAR MODAL

Konsultan Hukum : Tumbuan & PartnersWali Amanat : PT Bank Mega Tbk.

Notaris : Ir. Nanette Cahyanie Handari Adi Warsito, S.H.,

AGEN PEMBAYARAN

PT Kustodian Sentral Efek Indonesia

Gedung Bursa Efek Indonesia, Tower I, Lantai 5 Jalan Jenderal Sudirman, Kav. 52-53

Jakarta 12190 Telepon: (021) 5299 1099 Faksimili: (021) 5299 1199

PENYEBARLUASAN INFORMASI TAMBAHAN DAN FORMULIR PEMESANAN

PEMBELIAN OBLIGASI

Informasi Tambahan dan Formulir Pemesanan Pembelian Obligasi dapat diperoleh pada Kantor Penjamin Pelaksana Emisi Obligasi di bawah ini selama masa Penawaran Umum sejak tanggal 24 Mei 2017 hingga 26 Mei 2017, yang dibuka pada pukul 09.00 WIB dan ditutup pada pukul 16.00 WIB.

PENJAMIN PELAKSANA EMISI OBLIGASI PT Bahana Sekuritas

(Terafiliasi) Graha Niaga 19th Floor Jl. Jend. Sudirman No. 58

Jakarta 12190, Indonesia Tel. (021) 250 5081 Fax. (021) 522 5669 Situs Internet: www.bahana.co.id PT BCA Sekuritas Menara BCA Grand Indonesia Lantai 41

Jl. MH. Thamrin No. 1 Jakarta 10310 Tel. (021) 2358 7222 Fax. (021) 2358 7250 Situs Internet: www.bcasekuritas.co.id PT BNI Sekuritas (Terafiliasi) Sudirman Plaza, Indofood Tower, Lantai 16 Jl. Jend. Sudirman Kav. 76-78

Jakarta 12910 Tel. (62 21) 2554 3946 Fax. (62 21) 5793 5828 Situs Internet: www.bnisecurities.co.id PT Danareksa Sekuritas (Terafiliasi) Gedung Danareksa Jl. Merdeka Selatan No. 14

Jakarta 10110 Tel. (021) 29 555 777/888 Fax. (021) 350 1724/1725 Situs Internet: www.danareksa.com PT Mandiri Sekuritas (Terafiliasi) Plaza Mandiri, Lantai 28 Jl. Gatot Subroto Kav.36-39

Jakarta 12190 Tel. (021) 5263445 Fax. (021) 5263521 Situs Internet: www.most.co.id PT RHB Sekuritas Indonesia Wisma Mulia 20th Floor Jl. Jend. Gatot Subroto No. 42

Jakarta 12710, Indonesia Tel. (021) 2783 0888 Fax. (021) 2783 0777

Situs Internet: www.rhbinvest.co.id