BAB II

LANDASAN TEORI

A.

Kajian Pustaka

1.

Perpajakan

a.

Pengertian Pajak

Pengertian pajak dan pandangan para ahli dalam bidang tersebut memberikan berbagai definisi tentang pajak yang berbeda-beda, tetapi pada dasarnya definisi tersebut mempunyai tujuan yang sama.

Menurut Rachmat Soemitro yang dikutip dalam buku karangan Mardiasmo (2011:1) Pajak adalah adalah iuran rakyat kepada kas negara berdasarkan undang – undang (yang dapat dipaksakan) dengan tidak mendapat jasa timbal (kontraprestasi) yang langsung dapat ditujukan dan yang digunakan untuk membayar pengeluaran umum. Sedangkan menurut Undang – undang No.16 Tahun 2009 tentang Perubahan Keempat atas Undang – Undang No.6 Tahun 1983 tentang Kententuan Umum dan Tata Cara Perpajakan (KUP) Pajak adalah kontribusi wajib pajak kepada negara yang terutang oleh orang pribadi atau badan yang bersifat memaksa berdasarkan undang – undang dengan tidak mendapatkan imbalan secara langsung dan digunakan digunakan untuk keperluan negara bagi sebesar – besarnya kemakmuran rakyat.

Definisi-definisi tersebut dapat disimpulkan bahwa pajak memiliki unsur-unsur sebagai berikut:

1. Iuran dari rakyat kepada Negara

Yang berhak memungut pajak hanyalah negara.luran tersebut berupa uang (bukan barang).

2. Berdasarkan Undang-Undang

Pajak dipungut berdasarkan atau dengan kekuatan undang-undang serta aturan pelaksanaannya.

3. Tanpa jasa timbal (kontraprestasi) dan negara yang secara langsung dapat ditunjuk. Dalam pembayaran pajak tidak dapat di tunjukkan adanya kontraprestasi individual oleh pemerintah

4. Digunakan untuk membiayai rumah tangga negara, yakni pengeluaran-pengeIuaran yang bermanfaat bagi masyarakat luas

b. Fungsi pajak

Terdapat dua fungsi pajak yaitu fungsi budgetair (sumber keuangan Negara) dan fungsi regularend (pengatur )

Menurut Waluyo (2011:10) ada 2 fungsi pajak, yaitu: 1. Fungsi Penerimaan (Budgetair)

Pajak berfungsi sebagai sumber dana yang diperuntukkan bagi pembiayaan pengeluaran – pengeluaran pemerintah baik rutin maupun pembangunan. Sebagai

sumber keuangan Negara, pemerintah berupaya memasukkan uang sebanyak-banyaknya untuk kas Negara. Upaya tersebut ditempuh dengan cara ekstensifikasi maupun intensifikasi pemungutan pajak melalui penyempurnaan peraturan berbagai jenis pajak seperti Pajak Penghasilan (PPh), Pajak Pertambahan Nilai (PPN) dan pajak Penjualan atas Barang Mewah (PPnBM). 2. Fungsi Mengatur (Regulerend)

Pajak berfungsi sebagai alat untuk mengatur atau melaksanakan kebijaksanaan pemerintah dalam bidang sosial dan ekonomi serta mencapai tujuan-tujuan tertentu di luar bidang keuangan.

Beberapa contoh penerapan pajak sebagai fungsi pengatur adalah :

1) Pajak yang tinggi dikenakan terhadap barang-barang mewah. Pajak Penjualan atas Barang Mewah (PPnBM) dikenakan pada saat terjadi transaksi jual beli barang mewah. Pengenaan pajak ini dimaksudkan agar rakyat tidak berlomba-lomba untuk mengkonsumsi barang mewah (mengurangi gaya hidup mewah)

2) Tarif Pajak progresif dikenakan atas penghasilan, dimaksudkan agar pihak yang memperoleh penghasilan tinggi memberikan konstribusi (membayar pajak yang tinggi pula, sehingga terjadi pemerataan pendapatan

3) Tarif Pajak ekspor sebesar 0% dimaksudkanagar para pengusaha terdorong mengekspor hasil produksinya di pasar dunia sehingga dapat memperbesar devisa Negara.

4) Pajak penghasilan dikenakan atas penyerahan barang hasil industri tertentu seperti industri semen, industri rokok, industri baja dimaksudkan agar terdapat penekanan produksi terhadap industri tersebut karena dapat mengganggu lingkungan atau polusi (membahayakan kesehatan)

5) Pembebanan pajak penghasilan atas sisa hasil usaha koperasi, dimaksudkan untuk mendorong perkembangan koperasi di Indonesia

6) Pemberlakuan tax holiday dimaksudkan untuk menarik investor asing agar menanamkan modalnya di Indonesia

c. Jenis - Jenis Pajak

Terdapat berbagai jenis pajak, yang dapat dikelompokkan menjadi tiga yaitu pengelompokan menurut Sifat, sasaran/Objeknya dan lembaga pemungutnya. Menurut Siti resmi (2011;6) jenis pajak dapat digolongkan menjadi 3 macam, yaitu menurut Golongan, Sifat dan menurut lembaga pemungutnya

1. Menurut Golongan

Pajak dikelompokkan menjadi dua yaitu :

1) Pajak langsung adalah pajak yang pembebanannya harus dipikul atau ditanggung sendiri oleh Wajib pajak dan tidak dapat dilimpahkan kepada orang lain atau pihak lain, serta dikenakan secara berulang - ulang pada waktu tertentu. Contoh Pajak Penghasilan (PPh). PPh dibayar atau ditanggung oleh pihak-pihak tertentu yang memperoleh penghasilan.

2) Pajak tidak langsung adalah pajak yang pembebanannya dapat dilimpahkan kepada orang lain atau pihak ketiga. dan hanya dikenakan pada hal - hal tertentu atau peristiwa -peristiwa tertentu saja. Pajak tidak langsung terjadi jika terdapat suatu kegiatan, peristiwa atau perbuatan yang menyebabkan terutangnya pajak . Contoh Pajak Pertambahan Nilai (PPN). PPN terjadi karena terdapat pertambahan nilai terhadap barang atau jasa. Pajak ini dibayarkan oleh produsen atau pihak yang menjual barang tetapi dapat dibebankan kepada konsumen baik secara ekplisit maupun implisit (dimasukkan dalam harga jual barang atau jasa ).

Untuk menentukan apakah sesuatu termasuk pajak langsung atau pajak tidak langsung dalam arti ekonomis yaitu dengan cara melihat ketiga unsur yang terdapat dalam kewajiban pemenuhan perpajakannya. Ketiga unsur tersebut terdiri atas :

1) Penanggungjawab Pajak adalah orang yang secara formal yuridis diharuskan melunasi pajak

2) Penanggung Pajak adalah orang yang dalam faktanya memikul terlebih dahulu beban pajaknya

3) Pemikul Pajak adalah orang yang menurut Undang-undang harus dibebani pajak.

Jika ketiga unsur tersebut ditemukan pada seseorang maka pajaknya disebut pajak langsung sedangkan jika ketiga unsur tersebut terpisah atau terdapat pada lebih dari satu orang maka pajaknya disebut Pajak Tidak langsung

2. Menurut Sifat

Pajak dapat dikelompokkan menjadi dua, yaitu :

1) Pajak Subyektif, adalah jenis pajak yang dikenakan dengan pertama - tama memperhatikan keadaan pribadi wajib pajak (subjeknya). Setelah diketahui keadaan subjeknya barulah diperhatikan keadaan objektifnya sesuai gaya pikul apakah dapat dikenakan pajak atau tidak.

Contoh : Pajak Penghasilan (PPh). Dalam PPh terdapat Subjek Pajak (Wajib Pajak) orang pribadi. Pengenaan PPh untuk orang pribadi tersebut memperhatikan keadaan pribadi Wajib Pajak (status perkawinan, banyaknya anak dan tanggungan lainnya). Keadaan pribadi Wajib Pajak tersebut selanjutnya digunakan untuk menentukan besarnya penghasilan tidak kena pajak.

2) Pajak objektif adalah jenis pajak yang di kenakan pertama – tama memperhatikan/melihat objeknya baik berupa keadaan perbuatan atau peristiwa yang menyebabkan timbulnya kewajiban membayar pajak. Setelah diketahui objeknya barulah dicari subjeknya yang mempunyai hubungan hukum dengan objek yang telah diketahui.

Contoh : Pajak Pertambahan Nilai (PPN) dan Pajak Penjualan atas Barang Mewah (PPnBM) serta Pajak Bumi dan Bangunan (PBB)

3. Menurut lembaga pemungutan

1) Pajak Negara (Pajak Pusat ) adalah pajak yang dipungut oleh pemerintah pusat yang dalam pelaksanaanya dilakukan oleh Kementerian Keuangan khususnya Direktorat Jenderal Pajak. Hasil dari pemungutan pajak pusat dikumpulkan dan dimasukkan sebagai bagian dari penerimaan Anggaran Pendapatan dan Belanja Negara (APBN).

Contoh : PPh, PPN dan PPn BM

2) Pajak daerah adalah pajak yang dipungut oleh pemerintah daerah yang dalam pelaksanaanya sehari-hari dilakukan oleh Dinas Pendapatan Daerah (Dispenda). Hasil dari pemungutan pajak daerah dikumpulkan dan dimasukkan sebagai bagian dari penerimaan Anggaran Pendapatan dan Belanja Daerah.

Contoh : Pajak Provinsi meliputi Pajak Kendaraan Bermotor dan Kendaraan di atas Air, Bea Balik Nama Kendaraan Bermotor dan Kendaraan di atas Air, Pajak Bahan Bakar Kendaraan Bermotor serta Pajak Pengambilan dan Pemanfaatan Air Bawah Tanah dan Air Permukaan. Pajak Kabupaten/Kota meliputi Pajak Hotel, Pajak Restoran, Pajak Hiburan, Pajak Reklame, Pajak Penerangan Jalan, Pajak Pengambilan Bahan Galian Golongan C dan Pajak Parkir.

d. Tarif Pajak

Untuk menghitung besarnya pajak yang terutang diperlukan dua unsur yaitu tarif pajak dan dasar pengenaan pajak. Tarif pajak dapat berupa angka atau

persentase tertentu. Menurut Siti Resmi (2011:6) ada 4 macam tarif pajak yaitu :

1. Tarif sebanding/proporsional yaitu tarif berupa persentase tertentu yang sifatnya tetap terhadap berapa pun dasar pengenaan pajaknya. Semakin besar dasar pengenaan pajak maka semain besar pula jumlah pajak yang terutang dengan kenaikan secara proporsional atau sebanding.

2. Tarif tetap yaitu tarif berupa jumlah atau angka yang tetap terhadap jumlah yang dikenai pajak sehingga besarnya pajak yang terutang tetap. Di Indonesia tarif tetap diterapkan pada bea meterai.

3. Tarif progresif (Meningkat) yaitu tarif berupa persentase tertentu yang semakin meningkat dengan semakin meningkatnya dasar pengenaan pajak. Tarif progresif dibedakan menjadi tiga yaitu :

1) Tarif Progresif-Proporsional : tarif berupa persentase tertentu yang semakin meningkat dengan meningkatnya dasar pengenaan pajak dan kenaikan persentase tersebut adalah tetap. Tarif Progresi-Proporsional pernah diterapkan di Indonesia untuk menghitung PPh. Tarif ini diberlakukan sejak tahun 1984 sampai dengan tahun 1994 dan diatur dalam Pasal 17 UU No. 7 tahun 1983

2) Tarif Progresif-Progresif yaitu tarif berupa persentase tertentu yang semakin meningkat dengan meningkatnya dasar pengenaan pajak dan kenaikan persentase tersebut juga semakin meningkat. Tarif ini

diberlakukan sejak tahun 1995 sampai dengan tahun 2000 dan diatur dalam Pasal 17 UU No. 10 Tahun 1994

3) Tarif Progresif_degresif yaitu tarif berupa persentase tertentu yang semakin meningkat dengan meningkatnya dasar pengenaan pajak tetapi kenaikan persentase teebut semakin menurun.

4. Tarif Degresif (menurun ) yaitu tarif berupa persentase tertentu yang semakin menurun dengan semakin meningkatnya dasar pengenaan pajak.

e. Asas Pemungutan Pajak

Untuk mencapai tujuan pemungutan pajak perlu memegang teguh asas pemungutan dalam memilih alternatif pemungutannya. Maka terdapat keserasian pemungut pajak dengan tujuan dan asas yang masih diperlukan lagi yaitu pemahaman atas perlakuan pajak tertentu.

Menurut Waluyo (2011:10) asas-asas pemungutan pajak yaitu : a. Asas Equality

Pemungut pajak harus bersifat adil dan merata yaitu pajak dikenakan kepada orang pribadi yang harus sebanding dengan kemampuan membayar pajak atau ability to pay dan sesuai dengan manfaat yang diterima. Adil yang dimaksud bahwa setiap Wajib Pajak menyumbangkan uang untuk pengeluaran pemerintah sebanding dengan kepentingannya dan manfaat yang diminta. Asas keadilan dalam prinsip perundang-undangan perpajakan maupun dalam hal pelaksanaanya harus dipegang teguh walaupun keadilan itu sangat relatif

b. Asas Certainty

Penetapan pajak itu tidak ditentukan sewenang-wenang. Oleh karena itu, Wajib Pajak harus mengetahui secara jelas dan pasti pajak yang terutang, kapan harus dibayar serta batas waktu pembayaran.

c. Asas Convenience

Kapan Wajib Pajak itu harus membayar pajak sebaiknya sesuai dengan saat-saat yang tidak menyulitkan Wajib Pajak misalnya pada saat-saat Wajib Pajak memperoleh penghasilan. Sistem pemungutan ini disebut Pay as You earn d. Asas Economy

Secara ekonomi biaya pemungutan dan biaya pemenuhan kewajiban pajak bagi Wajib Pajak diharapkan seminimum mungkin, demikian pula beban yang dipikul Wajib Pajak.

f. Syarat Pemungutan Pajak

Agar pemungutan pajak tidak menimbulkan hambatan atau perlawanan, maka menurut Mardiasmo (2011:17) pemungutan pajak harus memenuhi syarat sebagai berikut :

1. Pemungutan pajak harus adil (syarat keadilan)

Sesuai dengan tujuan hukum yakni mencapai keadilan.Undang-Undang dan pelaksanaan pemungutan harus adil. Adil dalam perundang-undangan diantaranya mengenakan pajak secara umum dan merata serta disesuaikan dengan kemampuan masing-masing. Sedangkan adil dalam pelaksanaannya

yakni dengan memberikan hak bagi Wajib Pajak untuk mengajukan keberatan, penundaan dalam pembayaran dan mengajukan banding kepada Majelis Pertimbangan Pajak.

2. Pemungutan pajak harus berdasarkan Undang-undang (syarat yuridis )

Di Indonesia, pajak diatur dalam UUD 1945 pasal 23 ayat 2. Hal ini memberikan jaminan hukum untuk menyatakan keadilan, baik Negara maupun warganya.

3. Tidak mengganggu perekonomian (syarat ekonomi)

Pemungutan tidak boleh mengganggu kelancaran kegiatan produksi maupun perdagangan sehingga tidak menimbulkan kelesuan perekonomian masyarakat.

4. Pemungutan pajak harus efisien (syarat financial)

Sesuai dengan budgetier, biaya pemungutan pajak harus dapat ditekan sehingga lebih rendah dari hasil pemungutannya

5. Sistem pemungutan pajak harus sederhana

Sistem pemungutan yang sederhana akan memudahkan dalam mendorong masyarakat untuk memenuhi kewajiban perpajakannya. Syarat ini telah dipenuhi oleh Undang-Undang perpajakan yang baru.

Contoh : Bea meterai disederhanakan dari 167 macam tarif menjadi 2 macam tarif, Tarif PPN yang beragam disederhanakan menjadi hanya satu tarif.

g. Sistem Pemungutan Pajak

Dalam memungut pajak dikenal beberapa sistem pemungutan. Menurut Mardiasmo (2011:17) Sistem pemungutan pajak dapat dibagi menjadi 3 yaitu : 1. Official Assesment System

Sistem ini merupakan sistem pemungutan pajak yang memberi wewenang kepada pemerintah untuk menentukan besarnya pajak yang terutang sesuai dengan peraturan perundang-undangan perpajakan yang berlaku.

Ciri-ciri Official Assesment System adalah sebagai berikut :

a. Wewenang untuk menentukan besarnya pajak terutang berada pada fiskus b. Wajib Pajak bersifat pasif

c. Utang Pajak timbul setelah dikeluarkan surat keterangan pajak oleh fiskus. Dalam sistem ini, inisiatif serta kegiatan menghitung dan memungut pajak sepenuhnya berada di tangan para aparatur perpajakan. Dengan demikian berhasil atau tidaknya pelaksanaan pemungutan pajak banyak tergantung pada aparatur perpajakan.

2. Self Assesment System,

Sistem ini merupakan pemungutan pajak yang memberikan wewenang, kepercayaan, tanggung jawab kepada Wajib Pajak untuk menghitung, memperhitungkan, membayar, melaporkan sendiri besarnya pajak yang harus dibayar dan mempertanggung jawabkan pajak yang terutang sesuai dengan peraturan perundang-undangan perpajakan yang berlaku. Dengan demikian

berhasil atau tidaknya pelaksanaan pemungutan pajak banyak tergantung pada Wajib pajak sendiri.

3. Withholding System

Sistem ini merupakan sistem pemungutan pajak yang memberi wewenang kepada pihak ketiga untuk memotong atau memungut besarnya pajak yang terutang oleh Wajib Pajak sesuai dengan peraturan perundang-undangan perpajakan yang berlaku. Penunjukan pihak ketiga ini dilakukan sesuai peraturan Undang-Undang perpajakan, Keputusan Presiden dan peraturan lainnya untuk memotong dan memungut pajak, menyetor dan mempertanggungjawabkan melalui sarana perpajakan yang tersedia. Dengan demikian berhasil atau tidaknya pelaksanaan pemungutan pajak banyak tergantung pada pihak ketiga yang ditunjuk.

h. Hambatan Pemungutan Pajak

Mengingat betapa pentingnya peran masyarakat untuk membayar pajak dalam peran sertanya menanggung pembiayaan negara, maka dituntut kesadaran warga negara untuk memenuhi kewajiban kenegaraan. Namun tidak dapat dipungkiri bahwa pada sebagian masyarakat terdapat keengganan memenuhi kewajiban perpajakan, Dalam hal demikian timbul perlawanan terhadap pajak. Perlawanan terhadap pajak dapat dibedakan menjadi perlawanan pasif dan perlawanan aktif. Menurut Mardiasmo (2011:17), hambatan terhadap pemungutan pajak dapat dikelompokkan menjadi :

1. Perlawaan pasif

Masyarakat tidak bersedia memenuhi kewajiban perpajakannya sebagaimana mestinya yang dapat disebabkan antara lain :

a. Perkembangan intelektual dan moral masyarakat b. Sistem perpajakan yang sukit dipahami

c. Sistem kontrol tidak dapat dilakukan atau dilaksankan dengan baik 2. Perlawaan aktif

Perlawanan aktif meliputi semuah usaha dan perbuatan yang secara langsung ditujuan kepada fiskus dengan tujuan untuk menghindari pajak. Bentuknya antara lain :

a. Penghindaran diri dari pajak (Tax avoidance) yaitu usaha meringankan beban pajak dengan tidak melanggar Undang-Undang

b. Pengelakan diri dari Pajak (Tax evasion)yaitu usaha meringankan pajak dengan cara melanggar Undang-undang dengan maksud melepaskan diri dari pajak atau mengurangi dasar pengenaannya, namun tidak dipungkiri bahwa sebagian masyarakat terdapat keenganan memenuhi kewajiban perpajakannya.

2. Utang Pajak

a. Pengertian Utang Pajak

Dalam Pasal 1 angka 9 UU No 19 Tahun 1997 sebagaimana telah diubah dengan UU No. 19 tahun 2000 disebutkan bahwa pengertian Utang pajak adalah pajak yang masih harus dibayar termasuk sanksi administrasi berupa bunga,

denda atau kenaikan yang tercantum dalam Surat Ketetapan pajak atau surat sejenisnya berdasarkan ketentuan peraturan perundang-undangan perpajakan.

b. Timbul dan Hapusnya Utang Pajak

Apabila melihat timbulnya utang pajak, bahwa utang pajak timbul karena surat ketetapan pajak (ajaran formal), ajaran ini diterapkan pada official assessment system. Perbedaan dengan ajaran materil bahwa utang pajak timbul karena Undang-undang, ajaran ini diterapkan pada self assessment system. Saat timbulnya utang pajak mempunyai peranan yang sangat penting karena berkaitan dengan :

1. Pembayaran Pajak

2. Memasukkan surat keberatan

3. Menentukan saat dimulai dan berakhirnya jangka waktu daluwarsa

4. Menerbitkan Surat Ketetapan Pajak Kurang Bayar, Surat Ketetapan Pajak Kurang Bayar Tambahan dan

5. Menentukan besarnya denda maupun sanksi administrasi lainnya.

Menurut Waluyo (2011:10 ) ada dua ajaran yang mengatur timbulnya utang pajak (saat pengakuan adanya utang pajak) yaitu :

1. Ajaran Materiil

Ajaran materiil menyatakan bahwa utang pajak timbul karena diberlakukannya Undang-undang perpajakan. Ajaran ini konsisten dengan penerapan Self Assestment System.

2. Ajaran Formil

Ajaran Formil menyatakan bahwa utang pajak timbul karena dikeluarkannya surat ketetapan oleh fiskus (pemerintah). Ajaran ini konsisten dengan penerapan Official Assestment System.

Adapun hapusnya utang pajak disebabkan oleh hal-hal sebagi berikut : 1. Pembayaran

Utang pajak yang melekat pada Wajib Pajak akan di hapus karena pembayaran pajak yng dilakukan ke kas negara

2. Kompensasi

Keputusan yang ditujukan kepada kompensasi utang pajak dengan tagihan seseorang di luar pajak tidak diperkenankan. Oleh karena itu, kompensasi terjadi apabila Wajib pajak mempunyai tagihan berupa kelebihan pembayaran pajak. Jumlah kelebihan pembayaran pajak yang diterima Wajib Pajak sebelumnya harus dikompensasikan dengan pajak-pajak lainnya yang terutang. Kompensasi ini dikenal dengan kompensasi pembayaran.

3. Daluwarsa

Daluwarsa diartikan sebagai daluwarsa penagihan. Hak untuk melakukan penagihan pajak, daluwarsa telah lampau waktu sepuluh tahun terhitung sejak saat terutangnya pajak atau berakhirnya masa pajak, bagian tahun pajak atau tahun pajak yang bersangkutan. Hal ini untuk memberikan kepastian hukum kapan utang pajak tidak dapat ditagih lagi. Namun kadaluwarsa penagihan

pajak tertangguhkan antara lain dapat terjadi apabila diterbitkan Surat Teguran dan Surat Paksa.

4. Pembebasan

Utang Pajak tidak berakhir dalam arti yang semestinya tetapi karena ditiadakan. Pembebasan umumnya tidak diberikan terhadap pokok pajaknya tetapi terhadap sanksi administrasi.

5. Penghapusan

Penghapusan utang pajak ini sama sifatnya dengan pembebasan tetapi diberikannya karena keadaan Wajib Pajak, misalnya keadaan keuangan Wajib Pajak.

Dalam pelaksanaannya memang piutang pajak bagi otoritas pajak atau utang pajak bila ditinjau dari Wajib pajak dapat dihapuskan yang tata caranya diatur dengan atau berdasarkan peraturan menteri keuangan yang wewenang tersebut diberikan oleh Pasal 24 Undang-Undang KUP

3. Penagihan Pajak

a. Pengertian Penagihan Pajak

Menurut Anang Mury Kurniawan (2011:111) Penagihan Pajak adalah

serangkaian tindakan agar Penanggung Pajak melunasi utang pajak dan biaya penagihan pajak dengan menegur atau memperingatkan, melaksanakan penagihan seketika dan sekaligus, memberitahukan Surat Paksa, mengusulkan

pencegahan, melaksanakan penyitaan, melaksanakan penyanderaan, menjual barang yang telah disita (pasal 1 angka 9 UU No 19/2000 tentang penagihan pajak dengan surat paksa)

Pelaksanaan penagihan pajak yang tegas, konsisten dan konsekuen diharapkan akan dapat membawa pengaruh positif terhadap kepatuhan Wajib Pajak dalam membayarkan hutang pajaknya. Hal ini merupakan posisi strategis dalam meningkatkan penerimaan Negara dari sektor pajak sehingga tindakan penagihan pajak tersebut dapat menyelamatkan penerimaan pajak yang tertunda. Kegiatan penagihan pajak merupakan ujung tombak dalam menyelamatkan penerimaan Negara yang tertunda, oleh sebab itu seksi penagihan merupakan seksi produksi yang paling dibanggakan oleh Direktorat Jenderal pajak. Dalam pelaksanaannya penagihan pajak haruslah dilandaskan pada peraturan perudangan-undangan yang berlaku sehingga kekuatan hukum baik bagi Wajib Pajak maupun aparatur pajaknya.

b. Dasar Penagihan Pajak

Sebagaimana diatur dalam Pasal 18 UU KUP, Surat Tagihan Pajak, Surat Ketetapan Pajak Kurang Bayar, serta Surat Ketetapan Pajak Kurang Bayar Tambahan dan Surat Keputusan Pembetulan, Surat Keputusan Keberatan, Putusan Banding yang menyebabkan jumlah pajak yang harus dibayar bertambah merupakan dasar penagihan pajak.

c. Tindakan Penagihan Pajak

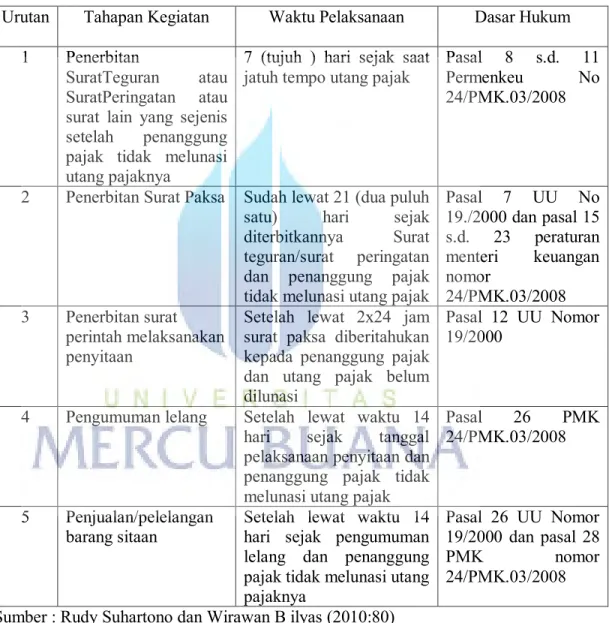

Tahapan penagihan Pajak Aktif meliputi berbagai tahap sebagaimana yang tercantum dalam tabel berikut :

Tabel 2.1 Tahapan Tindakan Penagihan

Urutan Tahapan Kegiatan Waktu Pelaksanaan Dasar Hukum 1 Penerbitan

SuratTeguran atau SuratPeringatan atau surat lain yang sejenis setelah penanggung pajak tidak melunasi utang pajaknya

7 (tujuh ) hari sejak saat

jatuh tempo utang pajak Pasal 8 s.d. 11 Permenkeu No 24/PMK.03/2008

2 Penerbitan Surat Paksa Sudah lewat 21 (dua puluh satu) hari sejak diterbitkannya Surat teguran/surat peringatan dan penanggung pajak tidak melunasi utang pajak

Pasal 7 UU No 19./2000 dan pasal 15 s.d. 23 peraturan menteri keuangan nomor 24/PMK.03/2008 3 Penerbitan surat perintah melaksanakan penyitaan

Setelah lewat 2x24 jam surat paksa diberitahukan kepada penanggung pajak dan utang pajak belum dilunasi

Pasal 12 UU Nomor 19/2000

4 Pengumuman lelang Setelah lewat waktu 14 hari sejak tanggal pelaksanaan penyitaan dan penanggung pajak tidak melunasi utang pajak

Pasal 26 PMK 24/PMK.03/2008

5 Penjualan/pelelangan

barang sitaan Setelah lewat waktu 14 hari sejak pengumuman lelang dan penanggung pajak tidak melunasi utang pajaknya

Pasal 26 UU Nomor 19/2000 dan pasal 28

PMK nomor

24/PMK.03/2008 Sumber : Rudy Suhartono dan Wirawan B ilyas (2010:80)

4. Penagihan Pajak dengan Surat Teguran a. Pelaksanaan Surat Teguran

Menurut Rudy Suhartono dan Wirawan B Ilyas (2010) Penerbitan Surat Teguran, Surat peringatan atau Surat lain yang sejenis merupakan awal tindakan penagihan pajak sehingga hal tersebut menjadi pedoman tindakan penagihan pajak berikutnya yaitu penyampaian Surat Paksa dan sebagainya.

Sesuai pasal 8 ayat (2) UU PPSP, Surat Teguran / Surat Peringatan atau Surat lain yang sejenis diterbitkan apabila penanggung pajak tidak melunasi utang pajak sampai dengan tanggal jatuh tempo pembayaran.

Pasal 1 angka 10 UU PPSP menyebutkan bahwa Surat Teguran, Surat peringatan atau surat lain yang sejenis adalah Surat yang diterbitkan oleh Pejabat untuk menegur atau memperingatkan kepada Wajib Pajak untuk melunasi utang pajaknya.

b. Penentuan tanggal jatuh tempo

Dalam Undang-Undang KUP oleh Rudy Suhartono dan Wirawan B. Ilyas (2010:140) penentuan tanggal jatuh tempo dalam penerbitan Surat Teguran sangat penting karena tanggal jatuh tempo menunjukkan timbulnya utang pajak dan juga mulai timbulnya wewenang melakukan penagihan pajak.

1. STP, SKPKB, SKPKBT dan surat keputusan pembetulan, surat keputusan keberatan, putusan banding, serta putusan peninjauan kembali yang menyebabkan jumlah pajak yang harus dibayar bertambah harus dilunasi dalam jangka waktu satu bulan setelah tanggal diterbitkan.

2. Bagi Wajib Pajak usaha kecil dan Wajib Pajak di daerah tertentu sesuai dengan ketentuan peraturan Perundang –undangan perpajakan, jangka waktu pelunasan sebagaimana dimaksud pada ayat (1) dapat diperpanjang menjadi paling lama 2 (dua) bulan.

3. Surat Tagihan Pajak Bumi dan Bangunan (SPT PBB) harus dilunasi dalam jangka waktu 1 (satu) bulan sejak tanggal diterima oleh Wajib Pajak

4. SKPKB, SKPKBT, STP dan Surat Keputusan Pembetulan, Surat Keputusan Keberatan, Putusan Banding, serta Putusan Peninjauan Kembali dalam Bea atas Perolehan Hak atas Tanah dan / atau bangunan yang menyebabkan jumlah Bea yang harus dibayar bertambah harus dilunasi dalam jangka waktu 1 (satu) bulan sejak tanggal diterima oleh Wajib Pajak

5. Dalam hal Wajib Pajak mengajukan keberatan atas SKPKB/SKPKBT, jangka waktu pelunasan pajak yang tidak disetujui dalam pembahasan akhir hasil pemeriksaan, tertangguh sampai dengan 1 (satu) bulan sejak tanggal penerbitan Surat Keputusan Keberatan.

6. Dalam hal Wajib Pajak mengajukan banding atas Surat Keputusan Keberatam sehubungan SKPKB/SKPKBT jangka waktu pelunasan pajak tertangguh sampai dengan 1 (satu) bulan sejak tanggal penerbitan Putusan Banding.

c. Penerbitan Surat Teguran

Dalam Undang-Undang KUP pelaksanaan penagihan pajak dilakukan dengan menerbitkan Surat Teguran oleh Dirjen Pajak. Keputusan Dirjen Pajak yang menyetujui penanggung pajak untuk mengangsur atau menunda

pembayaran pajak mengakibatkan tidak adanya upaya penagihan pajak kecuali penanggung pajak tidak menepati keputusan tersebut.

Penerbitan Surat Teguran harus dilakukan dengan mempertimbangkan upaya hukum Wajib Pajak karena upaya hukum keberatan dan banding atas utang pajak mulai tahun pajak 2008 menyebabkan tertangguhnya jatuh tempo dengan syarat Wajib Pajak tidak menyetujui sebagian atau seluruhnya atas SKPKB/SKPKBT dalam pembahasan akhir adalah sebagai berikut :

1) Apabila Wajib Pajak tidak menyetujui sebagian atau seluruhnya jumlah pajak yang terutang dalam pembahasan akhir dan ternyata tidak mengajukan permohonan keberatan atas hasil pemeriksaan tersebut, Surat Teguran disampaikan setelah 7 (tujuh) hari sejak saat jatuh tempo pengajuan keberatan. Tujuan menunggu jatuh tempo pengajuan keberatan 3(tiga) bulan sejak diterbitkannya SKPKB/SKPKBT karena dalam jangka waktu tersebut Wajib Pajak mempunyai hak mengajukan permohonan keberatan.

2) Apabila Wajib Pajak tidak menyetujui sebagian atau seluruhnya jumlah pajak yang terutang dalam pembahasan akhir dan tidak mengajukan upaya permohonan banding atas keputusan keberatan SKPKB/SKPKBT, surat teguran disampaikan seteleah 7 (tujuh) hari sejak saat jatuh tempo pengajuan banding. Tujuan menunggu jatuh tempo pengajuan keberatan 3 (tiga) bulan sejak diterbitkannya Surat Keputusan atas Keberatan SKPKB/SKPKBT karena dalam jangka waktu tersebut Wajib Pajak masih mempunyai hak mengajukan permohonan banding.

3) Dalam Wajib Pajak tidak menyetujui sebagian atau seluruh jumlah pajak yang masih harus dibayar dalam pembahasan akhir hasil pemeriksaan dan Wajib Pajak mengajukan :

a. Permohonan keberatan atas SKPKB/SKPKBT, Surat Teguran disampaikan setelah 7 (tujuh) hari sejak saat jatuh tempo berdasarkan Keputusan Keberatan (jatuh tempo keputusan keberatan adalah 1(satu) bulan sejak tanggal penerbitan keputusan tersebut.

b. Permohonan banding atas Keputusan Keberatan sehubungan dengan SKPKB/SKPKBT, Surat Teguran disampaikan setelah 7 (tujuh) hari sejak saat jatuh tempo berdasarkan putusan banding (jatuh tempo putusan banding adalah 1 (satu) bulan sejak tanggal penerbitan putusan tersebut) 4) Dalam hal Wajib Pajak mentujui jumlah pajak yang masih harus dibayar

dalam pembahasan akhir hasil pemeriksaan, Surat Teguran disampaikan setelah 7(tujuh) hari sejak saat jatuh tempo pelunasan ( 1 bulan setelah tanggal penerbitan SKPKB/SKPKBT)

5) Dalam hal Wajib Pajak mencabut pengajuan keberatan atas SKPKB/SKPKBT, Surat Teguran disampaikan setelah 7 (tujuh) hari sejak tanggal pencabutan pengajuan keberatan tersebut.

Surat Teguran dalam rangka penagihan pajak atas utang Pajak Bumi dan Bangunan dan atau Bea Perolehan Hak atas Tanah dan Bangunan sebagaimana tercantum dalam STP PBB, SKPKB, SKPKBT atau Surat Keputusan

Pembetulan, Surat atau Surat Keputusan Pembetulan, Surat Keputusan Keberatan atau Putusan Banding yang menyebabkan jumlah pajak yang harus dibayar bertambah disampaikan kepada Wajib Pajak setelah 7(tujuh) hari sejak tanggal jatuh tempo.

5. Penagihan Pajak dengan Surat Paksa

a. UU Penagihan Pajak dengan Surat Paksa (PPSP)

Kegiatan penagihan pajak atas utang pajak kepada penanggung pajak bersifat terstruktur sehingga dapat diwujudkan sebagi serangkaian tindakan agar penanggung pajak melunasi utang pajak dan biaya penagihan pajak. Sesuai jadwal penagihan ternyata penanggung pajak tetap tidak melunasi utang pajak, maka pejabat menerbitkan Surat Paksa. Terhadap Surat Paksa tersebut mempunyai kekuatan eksekutorial dan kedudukan hukum yang sama dengan putusan pengadilan yang mempunyai kekuatan hukum tetap.

Menurut Fidel (2010;47) UU PPSP yaitu : 1. Falsafah UU PPSP No. 19/2000

a) Menampung perkembangan sistem hukum nasional perlunya dipertegaskan perolehan hak karena waris dan hibah wasiat yang merupakan objek pajak

b) Mendorong peningkatan kesadaran dan kepatuhan masyarakat dalam memenuhi kewajiban perpajakannya

2. Tujuan perubahan UU PSP No. 19/2000

a) Banyaknya tunggakan pajak dari waktu ke waktu menunjukkan jumlah yang semakin besar untuk itu perlu dilaksanakan tindakan penagihan pajak yang mempunyai kekuatan hukum yang memaksa

b) Kepatuhan Wajib pajak dalam membayar pajak merupakan posisi strategis dalam peningkatan penerimaan pajak

c) Penagihan pajak yang dilaksanakan secara konsistem dan berkesinambungan merupakan wujud law enforcement untuk meningkatkan kepatuhan yang menimbulkan aspek psikologis bagi Wajib pajak.

d) Memberikan perlindungan hukum, baik kepada penanggung pajak maupun kepada pihak ketiga berupa hak untuk mengajukan gugatan.

3. Hal-hal yang menjadi perhatian pada UU PPSP No. 19/2000

a) Mempertegas proses pelaksanaan penagihan pajak dengan menambahkan ketentuan Penerbitan Surat Teguran, Surat Peringatan dan Surat Lain yang sejenisnya sebelum Surat Paksa dilaksanakan

b) Mempertegas jangka waktu pelaksanaan penagihan aktif

c) Mempertegas pengertian penanggung pajak yang meliputi komisaris pemegang saham, pemilik modal

d) Menaikkan nilai peralatan usaha yang dikecualikan dari penyitaan dalam rangka menjaga kelangsungan usaha penanggung pajak

e) Menambah jenis barang yang penjualannya dikecualikan dari lelang

f) Mempertegas besarnya biaya penagihan pajak yang didasarkan atas prosentase tertentu dari hasil penjualan.

g) Mempertegas bahwa pengajuan keberatan atau permohonan banding oleh Wajib pajak tidak menunda pembayaran dan pelaksanaan penagihan pajak h) Memberi kemudahan pelaksanaan lelang dengan cara member batasan

nilai barang yang diumumkan tidak melalui media massa dalam rangka efisiensi

i) Memperjelas hak penanggung pajak untuk memperoleh ganti rugi dan pemulihan nama baik dalam hal gugatannya dikabulkan.

j) Mempertegas pemberian sanksi pidana kepada pihak yang sengaja mencegah, menghalang – halangi atau menggagalkan pelaksanaan penagihan pajak.

b. Pelaksanaan Surat Paksa

Menurut Undang-Undang KUP Surat Paksa merupakan kegiatan pelaksanaan penagihan pajak yang dilakukan setelah penerbitan Surat Teguran / Surat Peringatan atau sejenisnya. Menurut pasal1 angka 12 UU Penagihan Pajak, Surat Teguran, Surat Paksa adalah surat perintah membayar utang pajak dan biaya penagihan pajak.

c. Penerbitan Surat Paksa

Menurut pasal 8 ayat (1) UU PPSP Surat Paksa diterbitkan apabila :

1) Penanggung pajak tidak melunasi utang pajak sampai dengan tanggal jatuh tempo pembayaran dan kepadanya telah diterbitkan Surat Teguran atau Surat Peringatan atau surat lain yang sejenis

2) Terhadap penanggung pajak telah dilaksanakan penagihan pajak seketika dan sekaligus.

3) Penanggung pajak tidak memenuhi ketentuan sebagaimana tercantum dalam keputusan persetujuan angsuran atau penundaan pembayaran pajak

d. Tata Cara Pemberitahuan Surat Paksa

Tata cara pemberitahuan Surat Paksa dalam pasal 10 ayat (1) UU PPSP yaitu pemberitahuan Surat Paksa dilakukan oleh juru sita dengan pernyataan dan penyerahan Surat Paksa kepada penanggung pajak yang dituangkan dalam berita acara.

e. Pemberitahuan Surat Paksa Kepada Orang Pribadi

1) Penanggung pajak ditempat tinggal tempat usaha atau di tempat lain yang memungkinkan.

2) Orang dewasa yang bertempat tinggal bersama ataupun bekerja di tempat usaha penanggung pajak, apabila penanggung pajak yang bersangkutan tidak dapat dijumpai.

3) Salah seorang ahli waris atau pelaksanaan wasiat atau yang mengurus harta peninggalannya, apabila Wajib Pajak meninggalkan dunia dan harta warisan belum di bagi.

4) Para Ahli waris apabila penanggung pajak yang telah meninggal dunia dan harta warisan telah dibagi.

6. Daluwarsa Penagihan

UU KUP juga mengatur mengenai jangka waktu bagi Dirjen pajak untuk melakukan penagihan pajak. Apabila sudah melampaui jangka waktu yang ditentukan maka hak untuk melakukan penagihan pajak tersebut menjadi daluwarsa.

a. Jangka Waktu Hak Penagihan

Pasal 22 Undang-Undang KUP Menyebutkan bahwa hak untuk melakukan penagihan pajak termasuk bunga, denda, kenaikan dan biaya penagihan pajak, daluwarsa setelah melampaui waktu 5 (lima) tahun terhitung sejak penerbitan : 1. Surat Tagihan Pajak

2. Surat Ketetapan Pajak Kurang Bayar 3. Surat Keputusan Pembetulan

4. Surat Keputusan Keberatan 5. Putusan Banding

6. Putusan Peninjauan Kembali

Daluwarsa penagihan pajak 5 (lima) tahun dihitung sejak Surat Tagihan pajak dan Surat Ketetapan Pajak diterbitkan. Dalam hal Wajib pajak mengajukan

permohonan pembetulan, keberatan, banding atau peninjauan kembali, daluwarsa penagihan pajak 5 (lima) tahun dihitung sejak tanggal penerbitan Surat Keputusan Pembetulan, Surat Keputusan Keberatan, Putusan Banding atau Putusan peninjauan Kembali.

b. Tertangguhnya daluwarsa Penagihan Pajak

Menurut Pasal 22 UU KUP, daluwarsa penagihan pajak tertangguh apabila : 1. Diterbitkan Surat Paksa

2. Ada pengakuan utang pajak dari Wajib Pajak baik langsung maupun tidak langsung

3. Diterbitkan Surat Ketetapan Pajak Kurang Bayar atau Surat Ketetapan Pajak Kurang Bayar Tambahan

4. Dilakukan penyidikan tindak pidana di bidang perpajakan

Daluwarsa penagihan pajak menjadi tertangguhkan dan dihitung 5 (lima) tahun sejak tanggal penerbitan atau pelaksanaan kegiatan tersebut di atas.

7. Efektivitas

a. Pengertian Efektivitas

Kata Efektif berasal dari bahasa Inggris yaitu effective yang berarti berhasil atau sesuatu yang dilakukan berhasil dengan baik. Kamus ilmiah popular mendefinisikan efektivitas sebagai ketepatan penggunaan, hasil guna atau menunjang tujuan. Berikut adalah beberapa pengertian efektivitas menurut para ahli, antara lain sebagai berikut :

1. Menurut Sondang P Siagian (2001:24) efektivitas adalah pemanfaatan sumber daya, sarana dan prasarana dalam jumlah yang secara sadar ditetapkan sebelumnya untuk menghasilkan jumlah barang atas jasa kegiatan yang diljalankannya. Efektivitas menunjukkan keberhasilan dari segi tercapai tidaknya sasaran yang telah ditetapkan. Jika hasil kegiatan semakin mendekati sasaran, berarti makin tinggi efektivitasnya.

2. Menurut Abdurahmat (2003:92) efektivitas adalah pemanfaatan sumber daya, sarana dan prasarana dalam jumlah tertentu yang secara sadar ditetapkan sebelumnya untuk menghasilkan sejumlah pekerjaan tepat pada waktunya 3. Menurut Hidayat (1986) efektivitas adalah suatu ukuran yang menyatakan

seberapa jauh target (kuantitas, kualitas dan waktu) telah tercapai. Dimana makin besar presentase target yang dicapai makin tinggi efektivitasnya. 4. Arthur G. Gedeian dkk (1991) dalam bukunya Organization Theory and Design

That is, the greater the extent it which an organization’s goals are met or surpassed, the greater its effectiveness” (Semakin besar pencapaian tujuan-tujuan organisasi semakin besar efektivitas)

5. Menurut Robbins. Stephen P (1990) memberikan definisi efekivitas sebagai tingkatan dimana organisasi dapat merealisasikan tujuannya.

b. Ukuran Efektivitas

Mengukur efektivitas organisasi bukanlah suatu hal yang sangat sederhana karena efektivitas dapat dikaji dari berbagai sudut pandang dan tergantung pada

siapa yang menilai serta menginterpretasikannya. Tingkat efektivitas juga dapat diukur dengan membandingkan antara rencana yang telah ditentukan dengan hasil nyata yang telah ditentukan dengan hasil nyata yang telah diwujudkan. Namun, jika usaha atau hasil pekerjaan dan tindakan yang dilakukan tidak tepat sehingga menyebabkan tujuan tidak tercapai atau sasaran yang diharapkan, maka hal itu dikatakan tidak efektif. Hal terpenting yang perlu dicatat bahwa efektivitas tidak menyatakan tentang berapa besar biaya yang telah dikeluarkan untuk mencapai tujuan tersebut, efektivitas hanya melihat apakah suatu program atau kegiatan telah mencapai tujuan yang telah ditetapkan. Formula untuk mengukur efektivitas yang terkait dengan perpajakan adalah perbandingan antara realisasi penerimaan pajak dengan potensi pajak.

8. Penelitian Terdahulu

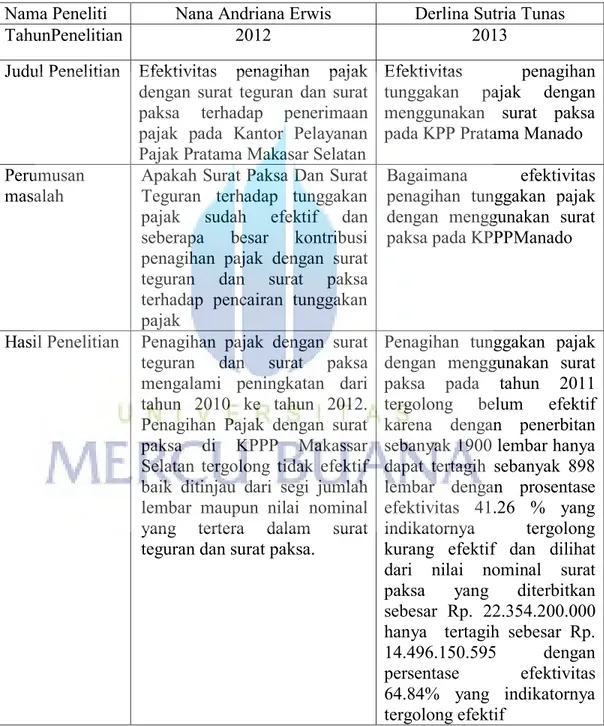

Sebagai bahan perbandingan, dalam penulisan skripsi ini penyusun mengambil sebagian data berdasarkan penelitian terdahulu yang dilakukan oleh Nana Andriana Erwis, Derlina dan Pitnawati yang dijadikan sebagai bahan perbandingan dalam latar belakang masalah dan hasil penelitian yang diperoleh. Berikut tabel yang menggambarkan perbandingannya

Tabel 2.2. Penelitian Terdahulu Perbandingan Penelitian Sebelumnya

Nama Peneliti Nana Andriana Erwis Derlina Sutria Tunas

TahunPenelitian 2012 2013

Judul Penelitian Efektivitas penagihan pajak dengan surat teguran dan surat paksa terhadap penerimaan pajak pada Kantor Pelayanan Pajak Pratama Makasar Selatan

Efektivitas penagihan tunggakan pajak dengan menggunakan surat paksa pada KPP Pratama Manado Perumusan

masalah Apakah Surat Paksa Dan Surat Teguran terhadap tunggakan pajak sudah efektif dan seberapa besar kontribusi penagihan pajak dengan surat teguran dan surat paksa terhadap pencairan tunggakan pajak

Bagaimana efektivitas penagihan tunggakan pajak dengan menggunakan surat paksa pada KPPPManado

Hasil Penelitian Penagihan pajak dengan surat teguran dan surat paksa mengalami peningkatan dari tahun 2010 ke tahun 2012. Penagihan Pajak dengan surat paksa di KPPP Makassar Selatan tergolong tidak efektif baik ditinjau dari segi jumlah lembar maupun nilai nominal yang tertera dalam surat teguran dan surat paksa.

Penagihan tunggakan pajak dengan menggunakan surat paksa pada tahun 2011 tergolong belum efektif karena dengan penerbitan sebanyak 1900 lembar hanya dapat tertagih sebanyak 898 lembar dengan prosentase efektivitas 41.26 % yang indikatornya tergolong kurang efektif dan dilihat dari nilai nominal surat paksa yang diterbitkan sebesar Rp. 22.354.200.000 hanya tertagih sebesar Rp. 14.496.150.595 dengan persentase efektivitas 64.84% yang indikatornya tergolong efektif

Nama Peneliti Pitnawati Tahun

Penelitian 2009

Judul Penelitian Efektivitas Pelaksanaan Penagihan Aktif Dalam Pencairan Tunggakan Pajak Pada KPP Pasar Minggu Perumusan

masalah Seberapa besar efektivitas pelaksanaan penagihan aktif dalam pencairan tunggakan pajak, pada kantor pelayanaan pajak pasar minggu dan Faktor-faktor yang mempengaruhi pencairan tunggakan pajak dalam pelaksanaan penagihan aktif pada kantor pelayanaan pajak pasar minggu

Hasil Penelitian Dengan adanya surat paksa kepatuhan wajib pajak semakin besar dalam membayar pajak, itu bisa diketahui dari hasil nilai persentase tingkat pencairan tunggakan pajak sebesar 97.74 % dan hasil nilai persentase dari penagihan aktif sebesar 87 % yang menunjukkan bahwa penagihan aktif dalam pencairan tunggakan pajak di KPP Pasar Minggu dengan menggunakan surat paksa sangat efektif. Hal ini berarti Pelaksanaan Penagihan Aktif telah berjalan dengan baik

Dari Penelitian terdahulu, ditemukan beberapa persamaan dan perbedaan dengan penelitian yang saat ini dilakukan peneliti. Berikut persamaan dan perbedaan penelitian terdahulu dengan penelitian yang sedang dilakukan peneliti:

1. Penelitian terdahulu Nana Andriana Erwis (2012)

Persamaan dengan penelitian ini yaitu menggunakan variabel surat teguran dan surat paksa. Perbedaan yang digunakan dalam penelitian ini adalah

pencairan tunggakan pajak sedangkan yang digunakan dalam penelitian terdahulu adalah penerimaan pajak.

2. Penelitian terdahulu Derlina Sutria Tunas (2013)

Persamaan dengan penelitian ini menggunakan teknik analisis efektivitas. Perbedaan yang digunakan dalam penelitian ini adalah menggunakan 3 (tiga) variabel terdiri dari surat teguran, surat paksa dan pencairan tunggakan pajak sedangkan dalam penelitian terdahulu hanya menggunakan 2 (dua) variabel yaitu surat paksa dan penagihan tunggakan pajak.

3. Penelitian terdahulu Pitnawati (2009)

Persamaan dengan penelitian ini menggunakan teknik analisis efektivitas. Perbedaan yang digunakan dalam penelitian ini adalah menggunakan 3 (tiga) variabel terdiri dari surat teguran, surat paksa dan pencairan tunggakan pajak sedangkan dalam penelitian terdahulu hanya menggunakan 1 (satu) variabel yaitu penagihan aktif.

9. Rerangka Pemikiran

Pemerintah telah melakukan reformasi perpajakan untuk meningkatkan penerimaan Negara dari sektor pajak. Dalam reformasi perpajakan tahun 1983, sistem pemungutan pajak telah mengalami perubahan yang cukup signifikan yaitu official assessment system menjadi self assessment system. Dalam self

assessment system, Wajib Pajak diberikan kepercayaan penuh untuk

Namun dalam kenyataannya masih dijumpai adanya tunggakan pajak sebagai akibat tidak dilunasinya utang pajak sebagaimana mestinya, sehingga perlu dilaksanakan tindak penagihan yang mempunyai kekuatan hukum yang memaksa.

Salah satu tindakan penagihan pajak adalah dengan pemberitahuan surat teguran dan surat paksa. Dasar dari penagihan pajak adalah adanya tunggakan pajak dalam Surat Tagihan pajak, Surat Ketetapan Pajak Kurang Bayar, Surat Ketetapan Pajak Kurang Bayar Tambahan, Surat Keputusan Pembetulan, Surat Keputusan Keberatan dan Putusan Banding. Apabila realisasi pencairan tunggakan pajak tersebut dapat direalisasikan dengan jumlah nominal hampir sama dengan potensi pencairan tunggakan pajak, maka penagihan pajak dengan surat paksa tersebut telah efektif.

Dengan efektivitas penagihan pajak dengan surat paksa maka dapat meningkatkan penerimaan pajak, dimana diharapkan memberikan kontribusi terhadap pembangunan nasional. Oleh karena itu efektivitas penagihan pajak dengan surat paksa sangat diperlukan untuk meningkatkan penerimaan negara dari sektor pajak.

Untuk mengetahui gambaran yang jelas berdasarkan latar belakang dan perumusan masalah yang telah dikemukakan sebelumnya maka dibuatlah suatu rerangka pemikiran seperti Bagan dibawah ini :

Gambar 2.1 Rerangka Pemikiran

Tunggakan pajak

Penagihan Pajak dengan surat teguran

Penagihan pajak dengan surat paksa

Realisasi Pencairan tunggakan pajak

Efektivitas Penagihan Pajak dengan Surat Teguran

eguran

Efektivitas Penagihan pajak dengan Surat Paksa

Peningkatan Penerimaaan pajak

Pencairan Tunggakan Pajak