i Universitas Kristen Maranatha ABSTRACT

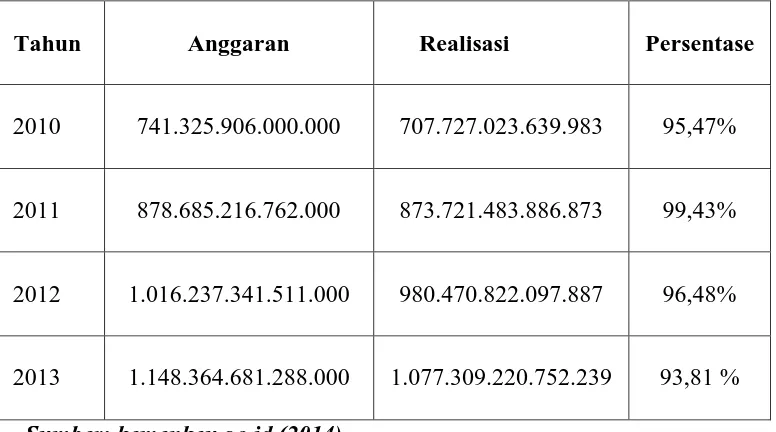

Tax is one of the largest sources of state revenue in Indonesia. tax serves to fund national development. But in fact the state income tax sector declining from year to year. This decline can be seen from the percentage budget and the realization of state revenues in 2011 to 2013 based on the data the ministry of finance year 2014. Directorate General of Taxation has triedt to improve tax revenues. One of which is to perform the act of billing tax by letter of reprimand and forced letter.

The purpose of this research was to determine the effectiveness of the billing with a letter of reprimand and forced letter in optimizing corporate income tax revenues and to know how much the contribution of the corporate income tax with a letter of reprimand and forced letter of the tax revenue in the Madya Bandung tax office. The method used is descriptive comparative method. This method aims to find the cause and effect of the effectiveness of the letter of reprimand and a forced letter. Data analysis tools used in this study is a comparative analysis of the effectiveness ratio is the ratio of the issuance of a letter of reprimand and forced letter, and the ratio of contributions disbursement of tax arrears and forced letter warning against income tax receipts in KPP Madya Bandung. The results showed that the warning letter and Billing forced letter ineffective and contribute much less to the tax revenue in the Madya Bandung tax office.

ii Universitas Kristen Maranatha ABSTRAK

Pajak merupakan salah satu sumber pendapatan negara yang terbesar di indonesia. pajak berfungsi untuk membiayai pembangunan nasional. Tetapi pada kenyataannya penerimaan negara dari sektor pajak semakin menurun dari tahun ke tahun. Penurunan ini dapat dilihat dari persentase Anggaran dan Realisasi penerimaan Negara pada tahun 2011 sampai 2013 berdasarkan data Kementrian Keuangan tahun 2014. Direktorat Jenderal Pajak telah berupaya untuk meningkatkan penerimaan pajak. Salah satunya adalah dengan melakukan tindakan penagihan pajak dengan surat teguran dan surat paksa.

Tujuan penelitian ini adalah untuk mengetahui tingkat efektivitas penagihan dengan surat teguran dan surat paksa dalam mengoptimalkan penerimaan pajak penghasilan badan serta mengetahui seberapa besar kontribusi pajak penghasilan badan dengan surat teguran dan surat paksa terhadap penerimaan pajak di KPP Madya Bandung. Metode yang digunakan adalah metode deskriptif komparatif. metode ini bertujuan untuk mencari sebab-akibat dari efektivitas surat teguran dan surat paksa. Alat analisis data yang digunakan dalam penelitian ini adalah analisis komparatif rasio yaitu rasio efektivitas penerbitan surat teguran dan surat paksa, dan rasio kontribusi pencairan tunggakan pajak dengan surat paksa dan teguran terhadap penerimaan Pajak penghasilan di KPP Madya Bandung. Hasil penelitian menunjukkan bahwa Penagihan surat teguran dan surat paksa tidak efektif dan memberikan kontribusi yang sangat kurang terhadap penerimaan pajak di KPP Madya Bandung.

vi Universitas Kristen Maranatha DAFTAR ISI

ABSTRACT ... i

ABSTRAK ... ii

KATA PENGANTAR ... iii

DAFTAR ISI ... vi

DAFTAR GAMBAR ... x

DAFTAR TABEL ... xi

BAB I PENDAHULUAN 1.1 Latar Belakang ... 1

1.2 Identifikasi Masalah ... 6

1.3 Maksud dan Tujuan Penelitian ... 6

1.4 Kegunaan Penelitian ... 6

BAB II KAJIAN PUSTAKA, RERANGKA PEMIKIRAN DAN PENGEMBANGAN HIPOTESIS 2.1 Pajak ... 8

2.1.1 Pengertian Pajak ... 8

2.1.2 Jenis-jenis Pajak ... 9

2.1.3 Fungsi Pajak ... 10

2.1.4 Tarif Pajak ... 11

2.1.5 Asas Pemungutan Pajak ... 11

2.1.6 Sistem Pemungutan Pajak ... 12

2.1.7 Hambatan Pemungutan Pajak ... 13

2.2 Pajak Penghasilan ... 14

2.2.1 Pengertian Pajak Penghasilan ... 14

2.2.2 Subjek Pajak Penghasilan ... 14

vii Universitas Kristen Maranatha

2.3.1 Timbulnya Utang Pajak ... 15

2.3.2 Berakhirnya Utang Pajak ... 16

2.3.3 Efektivitas ... 17

2.3.4 Kontribusi ... 18

2.4 Penagihan Pajak ... 19

2.4.1 Pengertian Penagihan Pajak ... 19

2.4.2 Pengertian Penanggung Pajak dan Biaya Penagihan Pajak ... 20

2.4.3 Pengertian Pejabat dan Jurusita Pajak ... 20

2.4.4 Dasar Hukum Penagihan Pajak ... 21

2.4.5 Proses Penagihan Pajak ... 21

2.5 Penagihan Pajak dengan Surat Teguran ... 22

2.5.1 Pelaksanaan Surat Teguran ... 22

2.5.2 Penentuan Tanggal Jatuh Tempo Surat Teguran ... 23

2.5.3 Penerbitan Surat Teguran ... 24

2.6 Penagihan Pajak dengan Surat Paksa ... 26

2.6.1 UU Penagihan Pajak dengan Surat Paksa (PPSP) ... 26

2.6.2 Penerbitan Surat Paksa ... 28

2.6.3 Pemberitahuan Surat Paksa Kepada Orang Pribadi ... 28

2.6.4 Pemberitahuan Surat Paksa Kepada Badan ... 29

2.7 Daluwarsa Penagihan... 29

2.8 Rerangka Pemikiran ... 31

BAB III METODOLOGI PENELITIAN 3.1 Lokasi dan Waktu Penelitian ... 34

3.2 Metode Pengumpulan Data ... 34

3.3 Jenis dan Sumber Data ... 36

3.3.1 Jenis Data ... 36

3.3.2 Sumber Data ... 37

3.4 Metode Analisis ... 37

viii Universitas Kristen Maranatha BAB IV HASIL PENELITIAN DAN PEMBAHASAN

4.1 Deskripsi Objek Penelitian ... 42

4.1.1 Sejarah KPP Madya Bandung ... 42

4.1.2 Visi dan Misi KPP Madya Bandung ... 43

4.1.3 Struktur Organisasi KPP Madya Bandung ... 44

4.1.4 Jumlah Wajib Pajak di KPP Madya Bandung ... 48

4.1.5 Target dan Realisasi Penerimaan PPh Badan di KPP Madya Bandung 48 4.2 Pembahasan ... 49

4.2.1 Penagihan Pajak dengan Surat Teguran di KPP Madya Bandung ... 50

4.2.2 Penagihan Pajak dengan Surat Paksa di KPP Madya Bandung ... 51

4.2.3 Penerimaan Tunggakan Pajak dengan Surat Teguran ... 53

4.2.4 Penerimaan Tunggakan Pajak dengan Surat Paksa ... 54

4.3 Efektivitas Terhadap Pencairan Tunggakan ... 55

4.3.1 Efektivitas Penagihan Pajak dengan Surat Teguran ... 55

4.3.2 Efektivitas Penagihan Pajak dengan Surat Paksa ... 57

4.4 Kontribusi Penagihan Pajak ... 60

4.4.1 Kontribusi Penagihan Pajak dengan Surat Teguran terhadap Penerimaan Pajak di KPP Madya Bandung ... 60

4.4.2 Kontribusi Penagihan Pajak dengan Surat Paksa terhadap Penerimaan Pajak di KPP Madya Bandung ... 62

BAB V KESIMPULAN DAN SARAN 5.1 Kesimpulan ... 66

5.2 Saran ... 67

ix Universitas Kristen Maranatha LAMPIRAN ... 70

x Universitas Kristen Maranatha DAFTAR GAMBAR

Gambar 2.1 Gambar Rerangka Pemikiran ... 33

xi Universitas Kristen Maranatha DAFTAR TABEL

Tabel 1.1 Persentase Anggaran dan Realisasi Penerimaan Negara Tahun

2010-2013... 2

Tabel 4.1 Jumlah Wajib Pajak di KPP Madya Bandung ... 48

Tabel 4.2 Target dan Realisasi Penerimaan Pajak Penghasilan Badan di KPP

Madya Bandung ... 48

Tabel 4.3 Penagihan Pajak dengan Surat Teguran KPP Madya Bandung Tahun

2012-2014... 50

Tabel 4.4 Penagihan Pajak dengan Surat Paksa KPP Madya Tahun 2012-2014 .... 52

Tabel 4.5 Penerimaan Tunggakan Pajak dengan Surat Teguran KPP Madya

Bandung Tahun 2012-2014 ... 53

Tabel 4.6 Penerimaan Tunggakan Pajak dengan Surat Paksa KPP Madya

Bandung Tahun 2012-2014 ... 54

Tabel 4.7 Pembayaran Surat Teguran di KPP Madya Bandung Tahun

2012-2014... 56

Tabel 4.8 Pembayaran Surat Paksa di KPP Madya Bandung Tahun

2012-2014... 58

Tabel 4.9 Perbandingan Pencairan Tunggakan Pajak dengan Surat Teguran Terhadap Penerimaan Pajak di KPP Madya Bandung Tahun 2012-

2014 ... 61

Tabel 4.10 Perbandingan Pencairan Tunggakan Pajak dengan Surat Paksa

Terhadap Penerimaan Pajak di KPP Madya Bandung Tahun 2012-

BAB I Pendahuluan

1 Universitas Kristen Maranatha

BAB I PENDAHULUAN 1.1 Latar Belakang

Indonesia adalah sebuah negara berkembang yang terdiri dari

beberapa suku bangsa, budaya dan adat istiadat. Pancasila dan

Undang-undang Dasar 1945 merupakan landasan hukum yang dianut oleh negara

Indonesia yang bertujuan untuk mewujudkan tatanan kehidupan negara dan

bangsa yang adil, aman, tentram dan sejahtera, serta menjamin kedudukan

yang sama didalam hukum bagi warga negaranya. Untuk mencapai tujuan

tersebut, pembangunan nasional yang dilaksanakan secara berkesinambungan

dan berkelanjutan serta merata di seluruh tanah air memerlukan biaya besar

yang harus digali terutama dari sumber kemampuan sendiri, yaitu dari sektor

pajak.

Dalam rangka kemandirian, pemerintah berupaya meningkatkan

penerimaan negara dari sektor pajak. Sebagai sumber penerimaan negara,

pajak berfungsi untuk membiayai semua kepentingan umum sebagaimana di

sebutkan dalam Pasal 1 angka 1 UU No. 6 Tahun 1983 yang telah

disempurnakan dalam UU No. 28 Tahun 2007 tentang Ketentuan umum dan

tata cara perpajakan yang menyebutkan bahwa, "kontribusi wajib kepada

negara yang terutang oleh orang pribadi atau badan yang bersifat memaksa

berdasarkan Undang Undang, dengan tidak mendapat timbal balik secara

langsung dan digunakan untuk keperluan negara bagi sebesar-besarnya

BAB I Pendahuluan

2 Universitas Kristen Maranatha

Menyadari pentingnya pajak bagi suatu negara, seharusnya

masyarakat ikut berperan aktif dalam membayar pajak. Namun, pada

kenyataannya sebagian masyarakat belum menyadari hal itu, bahkan

beberapa di antara mereka berusaha menghindar untuk membayar pajak. Hal

ini mengakibatkan penerimaan pajak di indonesia dari tahun 2010 sampai

tahun 2013 menjadi tidak optimal seperti pada tabel berikut.

Tabel 1.1

Persentase Anggaran dan Realisasi Penerimaan Negara Tahun 2010-2013 ( Dalam Milyaran Rupiah)

Sumber: kemenkeu.go.id (2014)

Sejak reformasi perpajakan pada tahun 1983, sistem pemungutan di

Indonesia telah mengalami perubahan yang cukup signifikan yaitu perubahan

Tahun Anggaran Realisasi Persentase

2010 741.325.906.000.000 707.727.023.639.983 95,47%

2011 878.685.216.762.000 873.721.483.886.873 99,43%

2012 1.016.237.341.511.000 980.470.822.097.887 96,48%

BAB I Pendahuluan

3 Universitas Kristen Maranatha

dari Official Assessment system menjadi Self assessment system. Tentu saja

perubahan ini berdampak pada tingkat kesadaran dan kepatuhan wajib pajak

yang akan membayar pajak.

Self Assessment System merupakan sistem dimana Wajib Pajak diberi

kepercayaan penuh untuk menghitung, melapor dan menyetorkan sendiri

kewajiban dan hak perpajakannya. Self Assessment System memberikan

kewajiban kepada Wajib Pajak, yaitu: Mendaftarkan diri di KPP untuk

mendapatkan Nomor Pokok Wajib Pajak, Menghitung sendiri jumlah pajak

yang terhutang, Menyetor pajak tersebut ke bank persepsi/kantor giro pos,

Melaporkan penyetoran tersebut kepada DJP, serta Menetapkan sendiri

jumlah pajak yang terhutang melalui pengisian SPT dengan baik dan benar

(Nurmantu, 2005:108).

Penerapan Self Assessment System ini tidak jarang memungkinkan

terjadinya kesalahan dan pelanggaran yang dilakukan oleh Wajib Pajak baik

yang disengaja ataupun tidak disengaja dalam menghitung, menyetor dan

melaporkan kewajiban perpajakannya. Kesalahan dan pelanggaran yang

dilakukan oleh Wajib Pajak dapat menimbulkan masalah sengketa dibidang

perpajakan. Mulai kesalahan dalam mengisi Surat Pemberitahuan (SPT),

pajak yang telah disetor terjadi kurang bayar, hingga terjadi masalah

Penunggakan pajak oleh Wajib Pajak. Adanya Penunggakan pajak yang

dilakukan oleh Wajib pajak ini merupakan salah satu faktor yang

BAB I Pendahuluan

4 Universitas Kristen Maranatha

pada tahun 2011 - 2013 tidak sesuai dengan Anggaran Penerimaan Pajak

yang telah di rancang.

Melihat penerimaan pajak yang belum optimal, Direktorat Jendral

Pajak (DJP) berupaya melakukan Tindakan Penagihan pajak. Menurut pasal

1 angka 9 UU nomor 19 tahun 1997 tentang Penagihan Pajak dengan Surat

Paksa sebagaimana telah diubah dengan Undang-Undang Nomor 19 Tahun

2000, penagihan pajak adalah:

”Serangkaian tindakan agar Penanggung Pajak melunasi utang pajak dan

biaya penagihan pajak dengan menegur atau memperingatkan, melaksanakan

penagihan seketika dan sekaligus, memberitahukan Surat Paksa,

mengusulkan pencegahan, melaksanakan penyitaan, melaksanakan

penyanderaan, menjual barang yang telah disita.”

Penagihan pajak dengan surat teguran dan surat paksa merupakan

salah satu bentuk dari penagihan aktif yang di lakukan DJP yang di harapkan

mampu mencairkan tunggakan Pajak. Tetapi pada kenyataannya penagihan

pajak dengan surat teguran dan surat paksa tersebut belum dapat di katakan

efektif.

Menurut jurnal Gilang Destriyatna dkk (2014) menyebutkan bahwa,

“Efektivitas penagihan pajak dengan surat teguran tergolong tidak efektif”.

Hal tersebut dikarenakan adanya beberapa kendala dari faktor internal dan

eksternal yang sudah di teliti sebelumnya. Kendala yang muncul dari faktor

internal adalah Sedikitnya jumlah SDM atau jurusita pajak. Hal ini tidak

sesuai dengan jumlah wajib pajak yang menunggak pajak dengan jumlah

BAB I Pendahuluan

5 Universitas Kristen Maranatha

faktor internal KPP adalah Sistem administrasi yang kurang dibenahi atau

dirapikan, sehingga info-info terbaru mengenai data tunggakan wajib pajak

dan harta kekayaan wajib pajak kurang lengkap, mengenai hal-hal wajib

pajak pindah tempat domisili / usaha atau mengenai masalah wajib pajak itu

sudah pailit / tutup usaha. Kemudian kendala yang kedua adalah kendala

yang muncul dari faktor eksternal, diantaranya adalah Kesadaran wajib pajak

dalam hal membayar pajak yang terhutang masih kurang, kurangnya

kesadaran melaporkan Surat Pemberitahuan (SPT), banyaknya wajib pajak

yang melakukan upaya hukum dibidang keberatan, banding ataupun

peninjauan kembali dan Kendala lain berasal dari instansi-instansi yang

terkait dalam membantu tindakan pelaksanaan penagihan pajak dan

pemberian informasi mengenai data wajib pajak baik itu pihak swasta

ataupun pemerintah, kewenangan DJP juga masih terbatas.

Berdasarkan uraian diatas maka penulis tertarik untuk mengangkat judul,

“Efektivitas Penagihan Pajak dengan Surat Teguran dan Surat Paksa

BAB I Pendahuluan

6 Universitas Kristen Maranatha

1.2 Identifikasi Masalah

Penulis akan membatasi lingkup permasalahan sebagai berikut :

1. Seberapa efektif surat teguran dan surat paksa dalam meningkatkan

penerimaan pajak penghasilan Badan?

2. Apakah surat teguran dan surat paksa berkontribusi besar bagi pencairan

tunggakan pajak penghasilan badan ?

1.3 Maksud dan Tujuan Penelitian

Adapun tujuan dari penulisan skripsi ini diantaranya:

1. Mengetahui tingkat efektivitas penagihan pajak dengan Surat Teguran

dan Surat Paksa di KPP Madya Bandung dalam rangka peningkatan

penerimaan Pajak Penghasilan Badan.

2. Untuk mengetahui seberapa besar kontribusi penagihan pajak dengan

Surat Teguran dan Surat Paksa terhadap pencairan tunggakan pajak

penghasilan Badan di KPP Madya Bandung.

1.4 Kegunaan Penelitian

Adapun manfaat dari penulisan skripsi ini diantaranya:

1. Bagi penulis, penelitian ini berguna sebagai salah satu persyaratan

akademis untuk menyelesaikan studi pada Fakultas Ekonomi Jurusan

Akuntansi Universitas Kristen Maranatha.

2. Bagi Kantor Pelayanan Pajak, Sebagai bahan pertimbangan dalam hal

penagihan pajak dengan Surat Teguran dan Surat Paksa, dalam hal ini

BAB I Pendahuluan

7 Universitas Kristen Maranatha

3. Bagi kalangan umum, penelitian ini berguna untuk dapat memberikan

informasi seberapa besar kontribusi pajak bagi penerimaan Negara yang

BAB V Kesimpulan dan Saran

66 Universitas Kristen Maranatha BAB V

KESIMPULAN DAN SARAN

5.1 Kesimpulan

Berdasarkan hasil analisis data yang telah diuraikan pada bab IV, maka

penulis dapat menarik beberapa kesimpulan yaitu:

1. Penagihan pajak dengan surat teguran mengalami penurunan dari tahun 2012

ke tahun 2014 dari segi jumlah lembar surat, walaupun pada tahun 2014

mengalami peningkatan nilai nominal tunggakan pajak, tetapi jumlah lembar

surat teguran yang diterbitkan dari tahun ke tahun semakin menurun. Begitu

pula dengan pencairan tunggakan pajak dengan surat teguran yang juga

mengalami penurunan dari tahun 2012 ke tahun 2014, walaupun pada tahun

2014 mengalami kenaikan tetapi jumlahnya menurun dari tahun 2012,

sedangkan penagihan pajak dengan surat paksa dari tahun 2012 ke tahun

2014 mengalami peningkatan jumlah lembar surat paksa yang diterbitkan,

walaupun pada tahun 2014 mengalami penurunan nilai nominal tunggakan

pajak, tetapi jumlah lembar surat paksa yang diterbitkan dari tahun ke tahun

semakin meningkat. Begitu pula dengan pencairan tunggakan pajak dengan

surat paksa yang juga mengalami peningkatan yang drastis dilihat dari nilai

nominal pencairan tunggakan pajak dari tahun 2012 ke tahun 2014.

2. Penagihan pajak dengan surat teguran di KPP Madya Bandung tergolong

sangat tidak efektif, ditinjau dari segi nilai nominal yang tertera dalam surat

teguran. Sedangkan penagihan pajak dengan surat paksa di KPP Madya

BAB V Kesimpulan dan Saran

67 Universitas Kristen Maranatha dalam surat paksa. Beberapa penyebab pencairan surat teguran dan surat

paksa tidak efektif antara lain adalah tingkat kesadaran wajib pajak dalam

membayar utang pajaknya masih rendah, kurangnya kesadaran dalam

melaporkan SPT, wajib pajak yang sengaja tidak melunasi utang pajaknya,

wajib pajak tidak mengakui utang pajak yang semestinya dibayarkan, wajib

pajak memutuskan untuk mengajukan keberatan, tidak adanya inisiatif wajib

pajak untuk meminta keringanan kepada KPP.

3. Kontribusi penagihan pajak dengan surat teguran dan surat paksa terhadap

penerimaan pajak di KPP Madya Bandung tergolong sangat kurang.

5.2 Saran

Berdasarkan hasil penelitian yang dilakukan, penagihan pajak dengan

surat teguran dan surat paksa dapat dikatakan belum efektif, maka saran yang

dapat penulis berikan adalah perlunya menambah jumlah surat teguran dan

surat paksa yang diterbitkan oleh KPP Madya agar penerimaan pajak dengan

surat teguran dan surat paksa dapat lebih maksimal. serta perlunya

meningkatkan pelayanan dan kualitas pegawai pajak khususnya di seksi

penagihan agar tindakan penagihan dapat dilakukan dengan lebih baik lagi

dan pada akhirnya akan meningkatkan penerimaan pajak dengan surat

68 Universitas Kristen Maranatha DAFTAR PUSTAKA

Destriyatna,Gilang., Nengah Sudjana., dan Dwiatmanto. (2014). Efektivitas penagihan pajak dengan surat teguran, surat paksa dan penyitaan dalam mengoptimalkan penerimaan pajak di KPP Pratama Malang Selatan. Jurnal Perpajakan, 6 (1), hal 1-4.

Erwis, Nana Adriana. (2012). Efektivitas Penagihan Pajak dengan Surat Teguran dan Surat Paksa terhadap Penerimaan Pajak pada Kantor Pelayanan Pratama Makassar Selatan. Skripsi, Fakultas Ekonomi Universitas Hasanuddin Makassar (dipublikasikan).

Halim, Abdul. (2004). Akuntansi Keuangan Daerah. Salemba Empat, Jakarta.

http://kemenkeu.go.id/Publikasi/laporan-keuangan-kementerian-keuangan-ta-2013. diakses pada tanggal 26 maret 2015.

https://tanyapajak1.wordpress.com/2014/03/11/penagihan-pajak-dengan-surat-paksa/. diakses pada tanggal 31 maret 2015.

Ilyas, Wirawan B., Burton, Richard. (2007). Hukum Pajak. edisi ketiga. Penerbit Salemba Empat, Jakarta.

Ilyas, Wirawan B. (2010). Panduan Komprehensif dan Pratis Ketentuan Umum dan Tata Cara Perpajakan. Salemba Empat, Jakarta.

Ilyas, Wirawan B. (2010), Ensiklopedia Perpajakan Indonesia. Salemba Empat, Jakarta.

Mardiasmo. (2004). Akuntansi Sektor Publik. Penerbit Andi, Yogyakarta.

Mardiasmo. (2009). Perpajakan Indonesia. Penerbit Andi, Yogyakarta.

Nazir,Moh. (2003). Metode Penelitian. Cetakan Kelima, Ghalia Indonesia, Jakarta. Nazir, Moh. (2005). Metode Penelitian. Cetakan Pertama. Ghalia Indonesia.Jakarta.

Nurmantu, Safri. (2005). Pengantar Perpajakan. Edisi 3. Jakarta Granit, Jakarta.

Peraturan Menteri Keuangan Nomor 24/PMK 03/2008 Tahun 2008 Tentang Tata Cara Pelaksanaan Penagihan Pajak Dengan Surat Paksa dan Pelaksanaan Penagihan Seketika dan Sekaligus.

Peraturan Menteri Keuangan Nomor 132/PMK 01/2006 tanggal 26 Desember 2006 tentang Organisasi dan Tata Kerja Instansi Vertikal DJP.

69 Universitas Kristen Maranatha Peraturan Menteri Keuangan Republik Indonesia Nomor 167/PMK.01/2012

Perubahan Kedua atas Peraturan Menteri Keuangan Nomor 62/PMK.01/2009 tentang Organisasi dan Tata Kerja Instansi Vertikal Direktorat Jenderal Pajak.

Resmi, Siti. (2011). Perpajakan: Teori dan Kasus. Buku 1. Edisi 6. Penerbit Salemba Empat, Jakarta.

Rowan Jones, Maurice Pendlebury. (2000). Public Sector Accounting.Financial Times Prentice Hall, England.

Samosir , Hotmian H . 2013. Daluwarsa Penagihan Pajak (Tahun Pajak 2003 sd 2007). Diakses dari http://www.bppk.depkeu.go.id/publikasi/artikel/167-artikel-pajak/12609-daluwarsa- penagihan-pajak-tahun-pajak-2003-sd-2007. Pada tanggal 31 maret 2015.

Suandy, Erly. (2005). Hukum Pajak Edisi 3, Salemba Empat. Jakarta.

Suandy, Erly. (2011). Perencanaan Pajak, Edisi 5. Salemba Empat, Jakarta.

Sugiyono. (2012). Metode Penelitian Kuantitatif, Kualitatif, dan R&D. Cetakan ke- 17. Alfabeta, Bandung.

Undang No. 6 Tahun 1983 yang telah disempurnakan dalam Undang-Undang No. 28 Tahun 2007 tentang Ketentuan umum dan tata cara perpajakan

Undang-Undang Nomor 19 tahun 1997 tentang Penagihan Pajak dengan Surat Paksa sebagaimana telah diubah dengan Undang-Undang Nomor 19 Tahun 2000

Undang-Undang Nomor 16 Tahun 2009 (perubahan keempat) tentang Kententuan Umum dan Tata Cara Perpajakan (KUP).

Undang-Undang Nomor 36 Tahun 2008 pasal 2 angka 3 tentang pajak penghasilan

Undang-Undang Nomor 6 Tahun 1983 Pasal 22 ayat (1) tentang Ketentuan Umum dan Tatacara Perpajakan sebagaimana telah diubah dengan Undang-Undang Nomor 16 Tahun 2009.

Undang-undang Nomor 28 Tahun 2007 Tentang Kententuan Umum dan Tata Cara Perpajakan (KUP).