UPAYA MENINGKATKAN KEPATUHAN WAJIB PAJAK ORANG PRIBADI DAN WAJIB PAJAK BADAN TERHADAP PEMBAYARAN PAJAK DAN PELAPORAN SURAT PEMBERITAHUAN TAHUNAN DI

KANTOR PELAYANAN PAJAK PRATAMA MEDAN TIMUR

Diajukan untuk Memenuhi Salah Satu Syarat Menamatkan Studi Pada Program Studi Diploma III

Administrasi Perpajakan

OLEH

LAORA OKTOVIANI TAMBUNAN

122600067

FAKULTAS ILMU SOSIAL DAN ILMU POLITIK

UNIVERSITAS SUMATERA UTARA

KATA PENGANTAR

Segala puji dan syukur penulis panjatkan kepada Tuhan Yesus Kristus yang

telah memberikan Rahmat dan HidayahNya untuk menyelesaikan studi dan

menyusun Laporan Praktik Kerja Lapangan yang berjudul “Upaya Meningkatkan

Kepatuhan Wajib Pajak Orang Pribadi dan Wajib Pajak Badan Terhadap

Pembayaran Pajak Dan Pelaporan SPT Tahunan Di Kantor Pelayanan Pajak

Medan Timur” ini dengan baik, guna memenuhi salah satu syarat untuk

menyelesaikan studi di Program Diploma III Administrasi Perpajakan Fakultas Ilmu

Sosial dan Ilmu Politik Universitas Sumatera Utara tahun 2015.

Penulis menyadari ada banyak kekurangan baik dalam penyampaian bahasa,

kata maupun dalam hal penyajian. Untuk itu penulis dengan berbesar hati dan dengan

tangan terbuka menerima saran maupun kritik sehat yang bersifat membangun dari

para pembaca guna perbaikan dan penyempurnaan karya tulis ini.

Dalam penyelesaian Tugas Akhir ini penulis banyak mendapatkan bantuan

baik moril maupun materil dari berbagai pihak. Pada kesempatan ini dengan tulus dan

ikhlas penulis menyampaikan penghargaan dan ucapan terimakasih yang

sebesar-besarnya kepada:

1. Bapak Prof. Dr. Badaruddin, M.Si selaku Dekan Fakultas Ilmu Sosial dan

Ilmu Politik Universitas Sumatera Utara atas dedikasinya demi kemajuan

2. Bapak Drs. Alwi Hashim Batubara,M,Si selaku Ketua Program Studi

Diploma III Administrasi Perpajakan Fakultas Ilmu Sosial dan Ilmu Politik

Universitas Sumatera Utara.

3. Bapak Dedek Kurniawan Gultom,S.E, M.Si selaku dosen pembimbing

yang telah berkenan meluangkan waktunya untuk memberikan arahan dan

bimbingan serta dukungan yang sangat berharga bagi penulis dalam

penyelesaian tugas akhir ini.

4. Teristimewa untuk kedua orangtuaku yang tercinta, Drs. T.M Tambunan

dan Donna Welmino Samosir yang telah membesarkan dan mendidik serta

memberikan bimbingan, dorongan, nasihat dan doa sehingga penulis

berhasil menyusun tugas akhir dan menyelesaikan studi di Fakultas Ilmu

Sosial dan Ilmu Politk Sumatera Utara.

5. Sahabat-sahabat dan seluruh teman-teman di Program Diploma III

Administratsi Perpajakan tahun 2012, terkhusus sahabat-sahabat

seperjuangan di kelas B, Dapit, Vany, Edwin, Donny, Teja, Amri yang

saling menyemangati satu sama lain dalam penyelesaian tugas akhir ini.

Akhir kata, penulis berharap kiranya apa yang disajikan dalam tugas akhir ini

dapat bermanfaat bagi penulis sendiri.

Medan, Juni 2015 Penulis

DAFTAR ISI

KATA PENGANTAR ... i

DAFTAR ISI ... iv

DAFTAR TABEL ... viii

DAFTAR GAMBAR ... ix

BAB I PENDAHULUAN A.Latar Belakang ... 1

B.Tujuan dan Manfaat PKLM ... 4

1. Tujuan PKLM ... 4

2. Manfaat PKLM ... 5

C.Uraian Teoritis ... 6

1. Pengertian Perpajakan dan Aturan UU ... 6

2. Pengertian Penyuluhan ... 7

D.Ruanga Lingkup PKLM ... 7

E. Metode PKLM ... 8

F. Metode Pengumpulan Data ... 9

G.Sistematika Penulisan Laporan PKLM ... 10

BAB II GAMBARAN UMUM KANTOR PELAYANAN PAJAK (KPP) PRATAMA MEDAN TIMUR A.Sejarah Umum dan Kegiatan Operasional Kantor Pelayanan Pajak Pratama (KPP) Medan Timur ... 12

Timur Serta Nilai-Nilai Kementrian Keuangan ... 15

1. Visi KPP Medan Timur ... 15

2. Misi KPP Medan Timur ... 15

3. Nilai Kementrian Keuangan ... 15

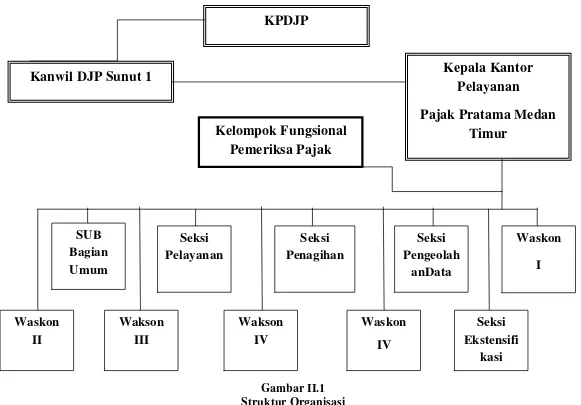

C.Struktur Organisasi Kantor KPP Medan Timur ... 17

D.Deskripsi Tugas ... 19

1. Sub Bagian Umum ... 19

2. Seksi Penolahan Data dan Informasi... 20

3. Seksi Pelayanan ... 20

4. Seksi Penagihan ... 21

5. Seksi Pemeriksaan dan Kepatuhan Internal ... 22

6. Seksi Ekstensifikasi Perpajakan ... 23

7. Seksi Pengawasan dan Konsultasi ... 23

8. Kelompok Pejabat Fungsional Pemeriksa pajak ... 24

E. Makna Lambang Kementrian Keuangan ... 25

1. Makna ... 25

2. Arti Keseluruhan ... 26

BAB III Gambaran Data Pajak dan Uraian Teoritis A.Penyuluhan ... 27

1. Defenisi Penyuluhan ... 27

2. Tujuan Penyuluhan... 28

3. Sasaran Penyuluhan ... 29

1. Defenisi Penyuluhan ... 31

2. Hak dan Kewajiban ... 32

C.Self Assessment ... 34

1. Medaftarkan Diri ... 34

2. Menghitung Pajak ... 34

3. Pembayaran dan Penyetoran Pajak ... 36

4. Pelaporan Pajak ... 38

5. Tata Cara Pelaporan SPT Tahunan ... 40

6. Batas Penyampaian SPT ... 40

7. SPT Dianggap Tidak Dilapor ... 40

8. Sanksi Administrasi ... 41

BAB IV ANALISIS DATA DAN EVALUASI DATA A. Analisis Data ... 48

1. Jumlah WP OP dan WP Badan di KPP Medan Timur... 2. Perencanaan dan realisasi Penerimaan pajak di KPP Medan Timur ... 49

3. Tingkat Kepatuhan WP OP dan WP Badan Dalam Pelaporan SPT Tahunan di KPP Medan Timur ... 51

B.Evaluasi Data ... 53

1. Meningkatkan Pelayanan Bagi Wajib Pajak ... 53

2. Kegiatan Penyuluhan ... 54

BAB V PENUTUP

A.Kesimpulan ... 61

B.Saran ... 65

DAFTAR TABEL

III.1. Tanggal Jatuh Tempo Pembayaran dan Penyetoran Pajak ...

III.2. Sanksi Berupa Bunga ...

III.3. Sanksi Berupa Denda ...

III.4. Sanksi Berupa Kenaikan ...

III.5 Sanksi Berupa Kenaikan ...

IV.1. Jumlah Wajib Pajak di KPP Medan Timur ...

IV.2. Perencanaan Penerimaan Pajak Orang Pribadi ...

IV.3. Perencanaan Penerimaan Pajak Badan ...

1V.4. Pelaporan SPT Wajib Pajak Orang Pribadi

di KPP Medan Timur ...

IV.5.Pelaporan SPT Wajib Pajak Badan di KPP Medan Timur ... 37

38

41

43

45

48

49

50

52

DAFTAR GAMBAR

II.1. Struktur Organisasi ...

II.2. Lambang Kementrian Keuangan ...

BAB I PENDAHULUAN

A.Latar Belakang Praktik Kerja Lapangan Mandiri ( PKLM )

Indonesia merupakan negara yang menganut sistem Self Assessment dalam

sistem perpajakannya, dimana negara memberikan kepercayaan kepada wajib pajak

dalam menghitung, memperhitungkan, menyetor serta melaporkan pajak terutangnya.

Self Assesment ini diatur dan dijelakan dalam Undang-Undang Nomor 6 Tahun 1983

Undang-Undang Nomor 42 Tahun 2009, Tentang Ketentuan Umum dan Tata Cara

Perpajakan.

Pengertian pajak menurut Prof.Dr.Rochmat Soemitro,SH : Pajak adalah iuran

rakyat kepada kas Negara berdasarkan undang-undang (yang dapat dipaksakan)

dengan tidak mendapat jasa timbal (kontraprestasi) yang langsung dapat ditunjukkan

dan yang digunakan untuk memyar pengeluaran umum (Mardiasmo,2006 : 1).

Sistem Self Assessment yang diberlakukan di Indonesia tentu memiliki

beberapa konsekuensi yang cukup besar dalam penyampaian pajak dari setiap wajib

pajak. Dalam pengaplikasian sistem Self Assessment ini, setiap wajib pajak tentunya

harus mempunyai rasa tanggung jawab yang tinggi dalam memenuhi kewajiban

perpajakannya dan harus memahami ketentetuan-ketentuan pajak yang harus di

penuhinya. Namun kendala yang ditemui dalam sistem Self Assessment ini adalah

kurangnya kesadaran wajib pajak dalam memenuhi kewajiban perpajakannya.

pajak yang mengerti tata cara perpajakan, mulai dari maksud dan tujuan perpajakan,

serta tata cara perhitungan, penyetoran dan pelaporan pajak namun merasa tidak

mendapat keuntungan yang berarti dalam penyetoran dan penyampaian pajaknya

terhadap dirinya, sehingga akan ditemukan kesulitan dalam memenuhi kewajiban

perpajakannya. Selain itu kesadaran yang rendah juga dapat dijumpai terhadap

masyarakat pedesaan yang dikarenakan adanya ketidakpahaman akan maksud dan

tujuan perpajakan karena kurangnya penyuluhan kepada masyarakat desa serta

kurangnya pendidikan dimana masih banyak masyarakat yang buta huruf sehingga

tidak mengerti maksud dan tujuan terlebih tata cara perpajakan. Hal ini akan menjadi

perbedaan yang cukup signifikan antara masyarakat kota dan masyarakat terpencil

yang mana fiskus harus memaksimalkan kegiatan penyuluhan perpajakan di daerah

daerah terpencil agar semua lapisan masyarakat baik perkotaan maupun perdesaan

memahami tata cara perpajakan sehingga penerimaan pajak negara bisa maksimal.

Hal ini hanya beberapan contoh kasus perpajakan. Ada juga wajib pajak orang

pribadi atau badan tetapi tidak mlaporkan penghasilannya kepada Kantor Pelayanan

Pajak (KPP) Medan Timur secara jujur dan benar. Dalam kenyataan yang

sebenarnya, tatkala wajib pajak yang telah memahami maksud dan tujuan perpajakan

melakukan kegiatan berupa memanipulasi penghasilannya sehingga pajak

terutangnya menjadi lebih rendah sehingga berdampak pada kas negara yang

penerimaannya tidak maksimal. Selain itu peningkatan yang mendaftarkan diri

sebagai wajib pajak masih kurang atau belum maksimal meskipun telah diadakan

3

kewajiban membayar pajak dalam sisi subjektif dan objektif tidak mendaftarkan

dirinya sebagai wajib pajak. Dalam Undang-Undang Nomor 16 Tahun 2009 tentang

Ketentuan Umum dan Tata Cara Perpajakan setiap wajib pajak yang telah memenuhi

persyaratan subjektif dan objektif sesuai dengan ketentuan peraturan

perundangundangan perpajakan wajib mendaftarkan diri kepada kantor Direktorat

Jenderal Pajak yang wilayah kerjanya meliputi tempat tinggal atau tempat kedudukan

wajib pajak dan kepadanya diberikan Nomor Pokok Wajib Pajak (NPWP). Wajib

pajak yang tidak mendaftarkan diri atau sengaja menghindar dari kewajibannya

sebagai wajib pajak akan dikenakan sanksi.

Dalam memaksimalkan penerimaan negara dari sektor pajak, masyarakat harus

mampu menjadi wajib pajak yang bertanggung jawab dan memahami seluk-beluk

perpajakan. Sehingga perlu dilakukan penyuluhan atau sosialisasi terhadap

masyarakat guna menambah pengetahuan serta memperbaharui informasi sebelumnya

mengenai tata cara perpajakan, sehingga melalui penyuluhan masyarakat dapat

mengawali kesadaran dalam pemenuhan kewajibannya. Setiana. L. mempunyai

pandangan bahwa, “Penyuluhan adalah merupakan sesuatu ilmu sosial yang

mempelajari sistem dan proses perubahan individu serta masyarakat agar dapat

terwujud perubahan yang lebih baik sesuai dengan yang diharapkan.”

Adapun yang menjadi latar belakang Praktik Kerja Lapangan Mandiri ( PKLM)

ini mengingat bahwa seharusnya tamatan Program Studi Diploma III Administrasi

Perpajakan Fakultas Ilmu Sosial dan Ilmu Politik (FISIP) Universitas Sumatera Utara

dibidang perpajakan. Maka dari itulah untuk melahirkan tenaga yang terampil, dan

ahli dibidang perpajakan dipandang perlu adanya PKLM di Direktorat Jenderal Pajak

oleh mahasiswa Program Studi Diploma III Administrasi Perpajakan USU. Dalam

kegiatan PKLM ini diharapkan mahasiswa dapat menganalisa masalah serta mencari

tahu alternatif pemecahan yang dihadapinya.

Berdasarkan masalah diatas, maka penulis tertarik untuk membahas tentang,

“Upaya Meningkatkan Kepatuhan Wajib Pajak Di Kantor Pelayanan Pajak Pratama Medan Timur”.

B. Tujuan Dan Manfaat Praktik Kerja Lapangan Mandiri (PKLM) 1. Tujuan Praktik Kerja Lapangan Mandiri (PKLM)

Adapun tujuan dalam pelaksanaan Praktik Kerja Lapangan Mandiri (PKLM)

1.1.Untuk mengetahui tingkat kepatuhan wajib pajak dalam memenuhi

kewajiban perpajakannya dalam kurun 5 (lima) waktu terakhir.

1.2. Untuk mengetahui penyebab-penyebab yang menjadi dasar wajib pajak

tidak memenuhi kewajiban perpajakannya.

1.3. Untuk mengetahui jenis-jenis upaya yang dilakukan oleh petugas pajak

dalam melayani wajib pajaknya.

2. Manfaat Praktik Kerja Lapangan Mandiri (PKLM)

Selain tujuan, yang menjadi manfaat pelaksanaan Praktik Kerja Lapangan

5

2.1. Bagi Mahasiswa

2.1.1. Untuk menambah wawasan dan pengetahuan di bidang perpajakan

khususnya tentang masalah kepatuhan wajib pajak.

2.1.2. Untuk menerapkan teori dan pengetahuan yang didapat selama

perkuliahan.

2.1.3. Mengetahui tatacara dan prosedur pelaksanaan kegiatan yang

dilaksanakan oleh petugas fiskus dalam meningkatkan kepatuhan

wajib pajak.

2.1.4. Membantu meningkatkan kemampuan berkomunikasi dan

mendapatkan pengalaman kerja.

2.2. Bagi Kantor Pelayanan Pajak Medan Timur.

2.2.1. Untuk membantu dalam mensosialisasikan pelayanan penyuluhan

perpajakan.

2.2.2. Hasil dari proposal ini diharapkan dapat menjadi salah satu

sumbangan pemikiran kepada Kantor Pelayanan Pajak Medan

Timur.

2.2.3. Untuk menambah ide dan gagasan untuk perbaikan sistem kerja

yang ada di Kantor Pelayanan Pajak Medan Timur.

2.2.4. Mahasiswa dituntut dalam bersikap kritis sehingga mampu

memberikan kritik dan saran yang membangun kepada pihak

instansi dalam meningkatkan kinerja dalam lingkungan kerja

2.3. Bagi Universitas Sumatera Utara

2.3.1. Untuk memperkenalkan sumber daya Universitas Sumatera Utara

khususnya Program Studi Diploma III Administrasi Perpajakan.

2.3.2. Membuka interaksi antara Program Studi Diploma III Administrasi

Perpajakan FISIP USU dengan instansi yang bersangkutan dengan

Kantor Pelayanan Pajak Medan Timur.

C. Uraian Teoritis

1. Pengertian Perpajakan dan Aturan Undang-Undang

Indonesia merupakan negara yang menganut sistem Self Assessment dalam

kegiatan perpajakannya yang telah diatur dan dijelaskan dalam Undang-Undang

Nomor 42 Tahun 2009 tentang Ketentuan Umum dan Tata Cara Perpajakan.

Definisi atau pengertian pajak menurut Prof.Dr.Rochmat Soemitro,SH : Pajak

adalah iuran rakyat kepada kas Negara berdasarkan undang-undang (yang dapat

dipaksakan) dengan tidak mendapat jasa timbal (kontraprestasi) yang langsung dapat

ditunjukkan dan yang digunakan untuk membayar pengeluaran umum

(Mardiasmo,2006 : 1).

Merajuk pada peraturan perpajakan yang berlaku, yaitu pasal 2 ayat 1 UU KUP;

pasal 2 dan pasal 3 UU Nomor 7 tahun 1983 (UU PPh) berserta perubahannya yakni

Undang-Undang Pasal 36 tahun 2008 dan Peraturan Menteri Keuangan (PMK) RI

No. 73 tahun 2012 pasal 2 dikatakan wajib pajak yang telah memenuhi persyaratan

subjektif dan objektif sesuai dengan ketentuan peraturan perundang-undangan

7

wilayah kerjanya meliputi tempat tinggal atau tempat kedudukan wajib pajak dan

kepadanya diberikan Nomor Pokok Wajib Pajak ( NPWP ).

2. Pengertian Penyuluhan

Setiana. L. mempunyai pandangan bahwa, “Penyuluhan adalah merupakan

sesuatu ilmu sosial yang mempelajari sistem dan proses perubahan individu serta

masyarakat agar dapat terwujud perubahan yang lebih baik sesuai dengan yang

diharapkan.”

D. Ruang Lingkup Praktik Kerja Lapangan Mandiri (PKLM)

Di dalam PKLM penulis membatasi ruang lingkup kegiatan yang akan

dilakukan dalam upaya meningkatkan kepatuhan wajib pajak antara lain :

1. Untuk mengetahui data tentang kepatuhan wajib pajak dalam membayar

pajak dan melaporkan SPT Tahunannya di Kantor Pelayanan Pajak Medan

Timur.

2. Untuk mengetahui upaya-upaya dalam meningkatkan kepatuhan wajib pajak

baik dari segi pelayanan, adanya kegiatan penyuluhan maupun penerapan

sanksi perpajakan di Kantor Pelayanan Pajak Medan Timur.

3. Untuk mengetahui penyebab ketidakpatuhan wajib pajak dalam memenuhi

kewajiban perpajakannya di Kantor Pelayanan Pajak Pratama Medan Timur.

E. Metode Praktik Kerja Lapangan Mandiri (PKLM)

Untuk mendapatkan dan mengumpulkan data serta perolehan informasi sesuai

1. Tahap Persiapan

Dalam tahap ini, penulis melakukan berbagai persiapan yang menyangkut

PKLM ini, mulai dari pengajuan judul, penentuan judul, penentuan tempat

Praktik Kerja Lapangan Mandiri, mencari bahan untuk membuat proposal,

serta konsultasi dengan dosen.

2. Studi Literatur

Penulis mengumpulkan data yang menyangkut masalah yang akan dibahas

melalui sumber bacaan seperti : buku perpajakan, Undang-undang

perpajakan, artikel ilmiah maupun literatur yang akan berhubungan dengan

PKLM.

3. Obsevasi Lapangan

Dalam tahap ini penulis melakukan peninjauan/ pengamatan secara

langsung pada objek praktik kerja lapangan dan meninjau secara langsung

kondisi tempat pelaksanaan kegiatan untuk mengetahui sistem kerja yang

berlaku pada Kantor Pelayanan Pajak Pratama Medan Timur.

F. Metode Pengumpulan Data

Metode pengumpulan data yang digunakan dalam penelitian ini adalah :

1. Daftar pertanyaan ( Interview guide)

Dalam hal ini penulis mengajukan pertanyaan langsung kepada para pegawai

yang berhubungan dengan masalah yang dibahas atau bertanya langsung

kepada pegawai yang dianggap mampu memberikan data primer dan informasi

tentang pelaksanaan penyuluhan perpajakan.

9

Dalam metode ini penulis langsung turun kelapangan peninjauan, mendengar

serta mencatat mengenai hal-hal yang berhubungan dengan permasalahan yang

dibahas, meneliti pengenaan penyuluhan perpajakan.

3. Daftar Dokumentasi (Optional guide)

Studi dokumentasi dengan mempelajari buku dan atau literatur, hasil-hasi

penelitian, meminta dokumen atau data-data pendukung yang berhubungan

dengan PKLM

G. Sistematika Penulisan Praktik Kerja Lapangan Mandiri (PKLM)

Dalam pembahasan penulisan laporan ini penulis menyajikan pembahasan

laporan ini kedalam 5 bab. Adapun yang menjadi sistematika dalam penyusunan

laporan Praktik Kerja Lapangan Mandiri (PKLM) adalah sebagai berikut :

Bab I : PENDAHULUAN

Dalam bab ini penulis menjelaskan secara singkat latar belakang yang

menjadi pemikiran serta alasan dalam pemilihan judul. Bab ini berisikan

latar belakang PKLM, tujuan, manfaat PKLM, uraian teoritis, ruang

lingkup PKLM, metode pengumpulan data dan sistematika penulisan.

Bab II : GAMBARAN UMUM OBJEK PAJAK LOKASI PRAKTIK KERJA LAPANGAN MANDIRI

Dalam bab ini penulis menguraikan secara singkat mengenai lokasi

PKLM, struktur organisasi, uraian tugas pokok dan fungsi, serta

gambaran mengenai pegawai Kantor Pelayanan Pajak Pratama Medan

Bab III : GAMBARAN DATA PRAKTIK KERJA LAPANGAN MANDIRI Dalam bab ini penulis menjelaskan data yang berkaitan teori yang ada

dengan data yang diperoleh di lapangan, yaitu dimulai dari pengertian,

tujuan, dan sasaran penyuluhan di Kantor Pelayanan Pajak Pratama

Medan Timur serta defenisi wajib pajak dan sistem perpajakan

Indonesia.

Bab IV : ANALISIS DAN EVALUASI DATA

Pada bab ini penulis akan membandingkan penerapan teori yang ada

dengan data yang diperoleh di lapangan, yaitu mengenai upaya-upaya

yang dilakukan dalam meningkatkan kepatuhan wajib pajak dimulai dari

memberikan pelayanan yang terbaik, diadakannya penyuluhan dan

penerapan sanksi perpajakan di Kantor Pelayanan Pajak Pratama Medan

Timur.

Bab V : PENUTUP

Pada bab ini berisikan kesimpulan dan saran. Dimana dalam bab ini

disimpulkan uraian-uraian dari bab-bab sebelumnya dan saran yang

mungkin dapat digunakan untuk mengatasi masalah yang dihadapi

dalam meningkatkan pelayanan kepada wajib pajak khususnya di

BAB II

GAMBARAN UMUM KANTOR PELAYANAN PAJAK PRATAMA

(KPP) MEDAN TIMUR

A. Sejarah Umum dan Kegiatan Operasional KPP Pratama Medan

Timur

Sejarah umum dari Kantor Pelayanan Pajak dimulai pada masa penjajahan,

kantor pajak bernama Belasting, yang kemudian setelah kemerdekaan berubah

menjadi Kantor Inspeksi Keuangan, berubah lagi menjadi Kantor Inspeksi Pajak

dengan induk organisasinnya Direktorat Jenderal pajak Keuangan Republik

Indonesia.

Di Sumatera Utara pada tahun 1976 berdiri tiga Kantor Inspeksi Pajak, yaitu:

1. Kantor Inspeksi Pajak Medan Selatan

2. Kantor Inspeksi Pajak Medan Utara

3. Kantor Inspeksi Pajak Pematang Siantar

Di tahun 1978 Kantor Inspeksi Pajak Medan Selatan dipecah menjadi dua

kantor yaitu Kantor Inspeksi Pajak Medan Selatan dan Kantor Inspeksi Pajak

Kisaran. Untuk memudahkan pelayanan pembayar pajak dari masyarakat dan dengan

pertumbuhan ekonomi yang semakin cepat, maka didirikanlah Kantor Inspeksi Pajak

Medan Timur (sekarang Kantor Pelayanan Pajak Pratama (KPP) Medan Timur).

Berdasarkan Keputusan Menteri Keuangan Republik Indonesia No.94/KMK.01/1994

Kantor Pelayanan Pajak Pratama (KPP) Medan Timur merupakan bagian dari

Direktorat Jenderal Pajak mempunyai tugas pokok di bidang penerimaan negara yang

berasal dari pajak sesuai dengan peraturan perundang-undangan yang berlaku.

Nomenklatur KPP Medan Timur diganti menjadi Kantor Pelayanan Pajak (KPP)

Pratama Medan Timur pada tanggal 6 Mei 2008, sesuai dengan Peraturan Menteri

Keuangan Nomor 67/PMK.0/2008 tentang Perubahan Kedua atas PMK

No.132/PMK.01/2006 Organisasi dan Tata Kerja Instansi Vertikal Direktorat

Jenderal Pajak.

Kantor Pelayanan Pajak Medan Timur beralamat di Jalan Suka Mulia

No.17-A Medan. Kantor Pelayanan Pajak (KPP) Modern di seluruh jajaran Direktorat

Jenderal pajak terdiri dari 3 (tiga) jenis, yaitu:

1. Kantor Pelayanan Pajak Wajib Besar

2. Kantor Pelayanan Pajak Madya

3. Kantor Pelayanan Pajak Pratama

Dengan dibentuknya KPP Madya dan KPP Pratama di bawah Kantor Wilayah

DJP Sumatera Utara I, yaitu:

1. Kantor Pelayanan Pajak Madya Medan, dengan ruang lingkup meliputi wilayah

sebagian Provinsi Sumatera Utara.

2. Kantor Pelayanan Pajak Pratama (KPP) Medan Timur, dengan ruang lingkup

wilayah:

a. Kecamatan Medan Timur

b. Kecamatan Medan Tembung

13

3. Kantor Pelayanan Pajak Pratama Medan Barat, dengan ruang lingkup meliputi

Kecamatan Medan Barat.

4. Kantor Pelayanan Pajak Pratama Medan Petisah, dengan ruang lingkup meliputi

wilayah:

a. Kecamatan Medan Sunggal

b. Kecamatan Medan Petisah

c. Kecamatan Medan Helvetia

5. Kantor Pelayanan Pajak Pratama Medan Kota, dengan ruang lingkup meliputi

wilayah:

a. Kecamatan Medan Kota

b. Kecamatan Medan Denai

c. Kecamatan Medan Area

d. Kecamatan Medan Amplas

6. Kantor Pelayanan Pajak Pratama Medan Polonia, dengan ruang lingkup meliputi

wilayah:

a. Kecamatan Medan Polonia

b. Kecamatan Medan Maimun

c. Kecamatan Medan Baru

d. Kecamatan Medan Tuntungan

e. Kecamatan Medan Selayang

f. Kecamatan Medan Johor

7. Kantor Pelayanan Pajak Pratama Medan Belawan, dengan ruang lingkup

a. Kecamatan Medan Belawan

b. Kecamatan Medan Marelan

c. Kecamatan Medan Labuhan

d. Kecamatan Medan Deli

8. Kantor Pelayanan Pajak Pratama Medan Petisah, dengan ruang lingkup meliputi

wilayah:

a. Kota Binjai

b. Kabupaten Langkat

9. Kantor Pelayanan Pajak Pratama Lubuk Pakam, dengan ruang lingkup meliputi

wilayah Kabupaten Deli Serdang.

B. Visi dan Misi Kantor Pelayanan Pajak Pratama (KPP) Medan Timur

Serta Nilai-Nilai Kementrian Keuangan

1. Visi Kantor Pelayanan Pajak Pratama (KPP) Medan Timur

Menjadi Kantor Pelayanan Pajak Terbaik Tingkat Nasional Dalam

Menunjang Penerimaan Negara Melalui Pelayanan Prima.

2. Misi Kantor Pelayanan Pajak Pratama (KPP) Medan Timur

Mencapai kinerja yang Optimal Melalui Pelayanan, Penyuluhan, Dan

Pengawasan Berdasarkan Ketentuan Perpajakan.

3. Nilai Kementrian Keuangan

15

Menjalankan tugas dan perkerjaan dengan selalu memegang teguh kode etik

dan prinsip-prinsip moral, yang diterjemahkan dengan bertindak jujur,

konsisten dan menepati janji.

b. Profesionalisme

Memiliki kompentensi di bidang profesi dan menjalankan tugas atau

pekerjaan sesuai dengan kompetensi, kewenangan, serta norma-norma

profesi, etika dan sesuai dengan kompetensi, kewenangan, serta

norma-norma profesi, etika dan sosial.

c. Sinergi

Membangun dan memastikan hubungan kerjasama internal yang produktif

serta kemitraan yang harmonis dengan para pemangku kepentingan untuk

menghasilkan karya yang bermanfaat dan berkualitas. Dari pengertian ini

terlihat dua dimensi sinergi yang selayaknya terjalin, yaitu dimensi internal

dan dimensi eksternal.

d. Pelayanan

Memberikan pelayanan yang memenuhi kepuasan pemangku kepentingan

yang dilakukan dengan sepenuh hati, transparan, cepat, akurat, dan aman.

e. Kesempurnaan

Senantiasa melakukan upaya perbaikan di segala bidang untuk menjadi dan

C. Struktur Organisasi Kantor Pelayanan Pajak Pratama Medan Timur

Struktur organisasi adalah suatu bagan yang menggambarkan secara sistematis

mengenai pembagian tugas-tugas, fungsi dan wewenang serta tanggung jawab

masing-masing pegawai dalam rangka mencapai tujuan yang telah diciptakan. Tujuan

organisasi tersebut juga membina keharmonisan kerja agar setiap pekerjaan dapat

dilaksanakan dengan baik untuk mencapai tujuan yang telah ditetapkan secara

maksimal. Stuktur organisasi Kantor Pelayanan Pajak Pratama (KPP) Medan Timur

17

Gambar II.1 Struktur Organisasi

Sumber: Sub Bagian Umum KPP Medan Timur

Kelompok Fungsional

Pemeriksa Pajak

Kanwil DJP Sunut 1

Waskon

D. Deskripsi Tugas

Kantor Pelayanan Pajak Pratama (KPP) Medan Timur dipimpin oleh seorang

Kepala Kantor yang bertugas melaksanakan kegiatan operasional pelayanan

perpajakan berdasarkan ketentuan peraturan perundang-undangan yang berlaku.

Adapun pembagian tugas dan wewenang masing-masing seksi dalam struktur

organisasi Kantor Pelayanan Pajak Pratama (KPP) Medan Timur adalah sebagai

berikut:

1. Sub bagian Umum

Sub bagian Umum memiliki tugas sebagai berikut:

a. Penatausahaan surat masuk dan surat keluar.

b. Menyusun tanggapan/tindak lanjut terhadap Surat Hasil

Pemerikasaan/Laporan Hasil Pemeriksaan dari Ditjen

Kemenkeu/BPK/BPKP/Unit Fungsional Pemeriksaan lainnya.

c. Menyusun tanggapan terhadap surat pengaduan anggota masyarakat

melalui pos maupun secara langsung.

d. Menyusun laporan berkala KPP, meliputi Laporan Ketertiban Pegawai,

Laporan Penggunaan Anggaran, Laporan Pemakaian Barang-Barang

Milik Negara dan lain sebagainya.

e. Meneliti pelanggaran disiplin pegawai yang terjadi sesuai dengan

Peraturan Pemerintah Nomor 53 Tahun 2010.

f. Pengadministrasian hak-hak pegawai antara lain hak cuti, asuransi

19

g. Pengadministrasian gaji pegawai.

h. Pemeliharaan aset-aset negara serta pengadaaan barang-barang kebutuhan

kantor.

i. Pengelolaan dan penggunaan anggaran, serta mengelola Sistem Akuntansi

Instansi.

2. Seksi Pengolahan Data dan Informasi (PDI) sebagai sumber data dan infomasi

yang memiliki tugas sebagai berikut:

a. Menyusun rencana penerimaan pajak berdasarkan ekonomi dan

keuangan.

b. Menatausahakan penerimaan pajak.

c. Membuat laporan monitoring Penerimaan Pajak dan Extra Effort.

d. Perbaikan komputer dan aplikasi komputer.

e. Penatausahaan Alat Keterangan.

f. Penatausahaan surat-surat masuk pada Seksi Pengolahan Data dan

Informasi.

g. Pengaturan jaringan komputer ke seluruh pegawai serta pengawasan

terhadap penggunaan jaringan komputer.

3. Seksi Pelayanan

Tugas Seksi Pelayanan adalah sebagai berikut:

a. Menatausahakan surat-surat permohonan dari wajib pajak daan surat-surat

lainnya pada Tempat Pelayanan Terpadu (TPT).

b. Manatausahakan surat-surat masuk untuk seksi pelayanan.

d. Menyelesaikan regristrasi wajib pajak dan pengukuhan Pengusaha Kena

Pajak (PKP) serta permohonan NPWP.

e. Menyelesaikan permohonan penghapusan NPWP dan pengukuhan PKP.

f. Menerbitkan surat keputusan pembetulan produk hukum.

g. Pemberitahuan wajib pajak keluar/pindah masuk.

h. Menatausahakan SPT Tahunan PPh atau SPT Masa PN atau SPT masa

PPh pemotong dan pemungut yang telah diterima kembali dalam rangka

pengawasan kepatuhan wajib pajak.

i. Menyelesaikan permohonan perpanjangan jangka waktu penyampaian

SPT Tahunan PPh.

j. Melayani peminjaman/pengiriman berkas dari/ke KPP lain.

k. Melaksanakan pemenuhan permintaan konfirmasi dan klarifikasi.

l. Mencetak surat teguran sehubungan dengan SPT Tahunan PPh, SPT

Massa PPh, SPT Massa PPN yang tidak disampaikan atau disampaikan

tidak sesuai dengan batas waktu yang telah ditentukan.

m. Menerbitkan Surat Ketetapan Pajak (SKP) dan Surat Tagihan Pajak

(SPT).

n. Melaksanakan penyuluhan perpajakan.

o. Melaksanakan pelayanan kebutuhan informasi perpajakan yang

dibutuhkan oleh wajib pajak.

4. Seksi Penagihan

Seksi penagihan memiliki tugas sebagai berikut:

21

b. Melakukan pengawasan terhadap tunggakan dan angsuran/pelunasan

pajak.

c. Menerbitkan dan menyampaikan surat teguran kepada wajib pajak.

d. Menerbitkan dan melaksanakan surat paksa.

e. Menerbitkan SPMP (Surat Perintah Melakukan Penyitaan) dan

melaksanakan penyitaan.

f. Menerbitkan surat permintaan pemblokiran rekening wajib pajak kepada

pemimpin bank.

g. Melakukan proses lelang atas harta kekayaan penunggakkan pajak yang

telah disita.

h. Melakukan penelitian administratif dan penelitian setempat terhadap

piutang pajak yang diperkirakan tidak dapat ditagih/tidak mungkin ditagih

lagi.

i. Melakukan penelitian atas usulan penghapusan piutang pajak.

j. Menjawab konfirmasi dan tunggakan wajib pajak.

5. Seksi Pemeriksaan dan Kepatuhan Internal

Untuk lebih meningkatkan kepatuhan wajib pajak perlu dilakukan

pemeriksaan terhadap laporan pajak. Oleh sebab itu, Seksi Pemeriksaan dan

Kepatuhan Internal memeggang peranan penting bagi kelancaran adminstrasi

perpajakan, yang tugasnya adalah sebagai berikut:

a. Menatausahakan surat masuk ke Seksi Pemeriksaan dan Kepatuhan

Internal.

c. Menerbitkan Surat Perintah Pemeriksaan (SP2), Surat Pemberitahuan

(SPT) pemeriksaan pajak dan surat pemanggilan pemeriksaan pajak.

d. Menatausahakan Laporan Hasil Pemeriksaan (LPH) dan Nota perhitungan

(Nothit).

e. Mengusulkan dilakukannya penyidikan pajak.

f. Membuat laporan tentang wajib pajak patuh.

g. Pengawasan/ Kepatuhan Internal.

6. Seksi Ekstensifikasi Perpajakan

Seksi Ekstensifikasi merupakan seksi baru dalam struktur KPP Modern. Seksi

ini bertugas melakukan pencarian data dalam rangka penambahan jumlah

wajib pajak. Uraian tugas Seksi Ekstensifikasi Perpajakan ini adalah sebagai

berikut:

a. Menatausahakan surat yang masuk ke Seksi Ekstensifikasi Perpajakan.

b. Menerbitkan surat himbauan ber-NPWP.

c. Mencari data dari pihak ketiga dalam rangka pembentukan data

perpajakan.

d. Mencari data potensi perpajakan dalam pembuatan monografi fiskal.

e. Pembuatan Daftar biaya Komponen Bangunan (DBKB).

7. Seksi Pengawasan dan Konsultasi

KPP Pratama Medan Timur memiliki 4 (empat) Seksi Pengawasan dan

Konsultasi (WASKON) yang dibedakan atas wilayah kerja. Untuk pembagian

sektor usaha disesuaikan oleh masing-masing Seksi Waskon. Tugas dan

23

a. Melakukan pengawasan penerbitan surat teguran kepada wajib pajak yang

belum menyampaikan Surat Pemberitahuan (SPT).

b. Melaksanakan penelitian dan analisa kepatuhan material wajib pajak.

c. Melakukan penghapusan atau pembatalan ketetapan pajak yang tidak

benar.

d. Pengusulan wajib pajak patuh.

e. Pengusulan wajib pajak / PKP aktif.

f. Melakukan penelitian untuk mengusulakn penerbitan Surat Keterangan

Fiskal (SKF).

g. Pemberian izin penggunaan mesin teraan materai.

h. Melakukan bimbingan dan memberikan konsultasi teknis kepada wajib

pajak.

i. Mengirimkan himbauan perbaiakan Surat Pemberitahuan (SPT).

j. Melakukan kunjungan kerja ke lokasi wajib pajak dalam rangka

pengawasan data wajib pajak.

k. Melaksanakan rekonsiliasi data wajib pajak (data maching).

l. Membuat Surat Keterangan Bebas (SKB).

8. Kelompok Pejabat Fungsional Pemeriksa Pajak

a. Melakukan pemeriksaan sederhana lapangan atau pemeriksaan lengkap.

b. Melakukan pemeriksaan sederhana kantor.

c. Membuat Nota Penghitungan (Nothit) pajak, Daftar Kesimpulan Hasil

Pemeriksaan (DKHP) dan Alat Keterangan (Alket).

E. Makna Lambang Kementrian Keuangan

Gambar: II.2

Lambang Kementrian Keuangan

Sumber:www.pajak.go.id

Arti dari lambang tersebut adalah:

Keterangan Umum

Motto : Negara Dana Raksa

Bentuk : Segilima dengan ukuran 5 cm dan tinggi 7cm

Tata Warna : Biru kehitam-hitaman, kuning emas, putih, dan hijau

1. Makna

1.1.Padi sebanyak 17 bulir berwarna kuning emas dan kapas sebanyak 8 butir

25

kelopak berwarna hijau. Keduanya melambangkan cita-cita Indonesia

sekaligus diberi arti tanggal lahirnya negara Republik Indonesia.

1.2 Sayap berwarna kunis emas melambangkan ketangkasan dalam

menjalankan tugas.

1.3 Gada berwarna kuning emas melambangkan daya upaya menghimpun,

mengarahkan dan mengamankan keuangan negara.

1.4 Ruangan segilima berwarna biru kehitam-hitaman melambangkan dasar

Negara Republik Indonesia yaitu Pancasila.

2. Arti Keseluruhan

Makna dari keseluruhan lambang tersebut sesuai dengan motto, “Negara dana

Raksa” adalah ungkapan suatu daya yang mempersatukan dengan menyerasikan

BAB III

GAMBARAN DATA PAJAK DAN URAIAN TEORITIS

A. Penyuluhan

Dalam meningkatkan penerimaan pajak maka salah satu cara yang dilakukan

adalah dengan melakukan penyuluhan.

1. Defenisi Penyuluhan

Penyuluhan merupakan suatu kegiatan yang wajib dilakukan oleh administrasi

perpajakan agar masyarakat dapat melakukan kewajiban perpajakannya. Dalam

berbagai literatur, pengertian penyuluhan biasanya dirangkai dengan pengertian

bimbingan yaitu usaha menolong atau menggarap individu yang mengealami

kesulitan atau kesukaran. Penyuluhan perpajakakan adalah suatu sistem penyampaian

informasi, konsultasi dan bimbingan secara berkesinambungan kepada masyarakat

guna meningkatkan pengetahuan , kesadaran dan kemauan anggota masyarakat

tersebut untuk memperoleh hak dan melaksanakan kewajibannya (Pusat

Penyuluhan,1989:1). Kegiatan penyuluhan kepada masyarakat dengan demikian

menjadi satu hal yang diberikan kepercayaan sepenuhnya untuk melaksanakan

undang-undang perpajakan tersebut, dapat melakukan kewajibannya dengan baik,

sedangkan administrasi perpajakan berkewajiban dan bertanggung jawab untuk

menyelesaikan,membimbing dan membina masyarakat agar mampu dan sadar untuk

melaksanakan kewajiban perpajakannya. Jadi hanya seseorang yang mempunyai

28

tenaga professional. Petugas penyuluh fungsional ini dibutuhkan agar dapat

dilaksanakan secara professional, sehingga tujuan penyuluhan melalui konsultasi dan

bimbingan dapat tercapai dengan baik yang akhirnya dapat meningkatkan penerimaan

pajak karena masyarakat menjadi sadar dan mau melaksanakan kewajiban

perpajakannya.

2. Tujuan Penyuluhan

Kegiatan penyuluhan perpajakan merupakan hal yang mutlak dilaksanakan

oleh direktorat jendral pajak, agar tugas untuk menghimpun dana dari masyarakat

untuk membiayai pembangunan sesuai dengan APBN yang telah ditetapkan

undang-undang dapat tercapai. Sedangkan pada kenyataannya yang terjadi di masyarakat dari

jaman dahulu sampai masa kini pada umumnya setiap angota masyarakat yang

mendengar istila “Pajak’’ mempunyai kesan negatif, karena pajak itu dirasakan

masyarakat sebagai sesuatu yang memberatkan dan pelaksanaannya dapat dipaksakan

karena berdasarkan undang-undang. Keadaan tersebut mengakibatkan citra pajak

menjadi kurang baik dimata masyarakat. Dengan demikian penyuluhan perpajakan

sangat diperlukan,sehingga harus memberikan kesan yang positif di kalangan

masyarakat dan bahwa pemungut pajak merupakan perwujudan dan pengabdian

dalam melaksanakan kewajiban perpajakan yang diperlukan untuk

mewujudkanpembangunan nasional pada umumnya dan pembangunan kota medan

pada khususnya. Selain daripada itu, keberhasilan pemungut pajak menganut Self

oleh masyarakat mengenai sistem pemungut pajak pada umumnya dan peraturan serta

tatacara perpajakan pada khususnya.

3. Sasaran Penyuluhan

Penyuluhan dalam melaksanakan penyuluhan harus mengetahui dan

menguasai teknik berkomunikasi yang baik serta ciri-ciri sasaran yang akan diberikan

penyuluhan. Sasaran penyuluhan adalah sebagai berikut:

3.1.Masyarakat Pada Umumnya

Penyuluhan diberikan untuk menciptakan iklim dan citra perpajakan yang

baik sehingga diperoleh dukungan yang positif dari anggota masyarakat

dalam arti terbentuk suatu opini masyarakat yang menerima kewajiban

perpajakan sebagai suatu kewajiban kenegaraan.

3.2.Masyarakat Wajib Pajak

Masyarakat wajib pajak yang sudah terdaftar maupun yang belum

terdaftar Penyuluhan kepada golongan ini diberikan terutama untuk

membantu mereka dalam melaksanakan kewajiban perpajakannya.

Hal-hal pokok yang disusun adalah tatacara perpajakan, undang-undang

perpajakan dan ketentuan pelaksanaannya.

3.3.Aparatur Negara

Aparatur Negara yang menjadi sasaran utama penyuluhan, jika ditinjau

dari 2 aspek :

3.3.1. Aparatur itu sendiri, atau PNS sebagai wajib pajak Laporan Pajak

30

3.3.2. Aparatur yang mempunyai hubungan dengan tugas pemungut

pajak, Kantor Pelayanan Perbendaharaan Negara (KPPN), Bank,

Bea dan Cukai, Badan Usaha Milik Negara (BUMN), Badan

Usaha Milik Daerah (BUMD), Bendaharawan Pemerintah, Perum

Pos dan Giro.

Selain itu ada juga kelompok masyarakat yang membutuhkan tindakan

penyuluhan, yakni:

1. Golongan masyarakat yang termasuk kelompok awam dalam masalah

perpajakan yaitu mereka yang sama sekali tidak mengetahui ketentuan

perundang-undangan perpajakan sehingga golongan ini belum

mengetahui hak dan kewajiban perpajakannya.

2. Golongan masyarakat yang pada umumnya sudah tau kewaiban

perpajakannya, namun dalam melaksanaannya mengalami kesulitan

karena kurang memahami petunjuk teknis perpajakan misalnya dalam

pengisian Surat Pemberitahuan (SPT) dan juga dalam pengurusan

Nomor Pokok Wajib Pajak (NPWP) dll.

3. Golongan masyarakat wajib pajak yang memang mempunyai etikad tidak

baik dalam melaksanakan kewajiban perpajakannya. Terhadap kelompok

masyarakat tersebut tetap diperlikan penyuluhan, untuk menyadarkan

bahwa tindakan yang bersangkutan akan mengakibatkan dapat dikenai

B. Wajib Pajak

1. Defenisi Wajib Pajak

Wajib pajak adalah setiap orang atau badan yang telah memenuhi kewajiban

objektif dan subjektif perpajakan. Wajib pajak yang diwajibkan untuk memiliki

NPWP dibedakan menjadi:

1.1.Orang Pribadi yang telah memili penghasilan diatas PTKP

Wajib Pajak Orang Pribadi yang menjalankan usaha atau pekerjaan

bebas yang tidak terikat oleh suatu hubungan kerja. Wajib pajak tersebut

wajib mempunyai NPWP sejak mulai berusaha/pekerjaan bebas karena

terkait ketentuan perpajakan, antara lain pembebanan biaya fiskal, hak

kompensasi kerugian, kewajiban pemotongan pemungutan.

1.2.Badan usaha dalam sea bentuk apapun termasuk BUT

Menurut Pasal 1 angka 3 UU KUP, wajib pajak badan adalah

sekumpulan orang dan/atau modal yang merupakan kesatuan baik yang

melakukan usaha maupun yang tidak melakukan usaha, meliputi

persereoan terbatas, perseroan komanditer, perseroan lainnya, BUMN atau

BUMD dengan nama dan dalam bentuk apapun, firma, kongsi, koperasi,

dana pensiun, persekutuan, perkumpulan, yayasan, organisasi massa,

organisasi sosial politik, atau organisasi lainnya, lembaga dan bentuk

usaha tetap (BUT) sehingga wajib mempunyai NPWP sejak badan

32

2. Hak dan Kewajiban

Wajib Pajak didefinisikan sebagai orang pribadi atau badan yang menurut

ketentuan peraturan perundang-undangan perpajakan ditentukan untuk melakukan

kewajiban perpajakan, termasuk pemungut pajak atau pemotong pajak tertentu. Dari

definisi ini kita dapat memahami bahwa wajib pajak ini terdiri dari dua jenis yaitu

wajib pajak orang pribadi dan wajib pajak badan. Namun demikian, kriteria siapa

yang harus menjadi wajib pajak ini tidak dijelaskan maka, harus melihat

Undang-Undang Pajak Penghasilan untuk mengetahui wajib pajak.

2.1.Hak Wajib Pajak

Dalam rangka untuk lebih memberikan keadilan dibidang perpajakan

yaitu antara keseimbangan hak negara dan hak warga negara pembayaran

pajak, maka Undang-Undang Perpajakan yaitu Undang-Undang tentang

Ketentuan Umum dan Tata Cara Perpajakan mengakomodir mengenai

hak dan kewajiban Wajib Pajak. Hak-hak Wajib Pajak menurut Undang

undang Nomor 28 Tahun 2007 sebagai berikut :

2.1.1. Melaporkan beberapa Masa Pajak dalam 1 (satu) Surat

Pemberitahuan Masa.

2.1.2. Mengajukan surat keberatan dan banding bagi Wajib Pajak dengan

kriteria tertentu.

2.1.3. Memperpanjang jangka waktu penyampaian Surat Pemberitahuan

Tahunan Pajak Penghasilan untuk paling lama 2 (dua) bulan

dengan cara menyampaikan pemberitahuan secara tertulis atau

2.1.4. Mengajukan permohonan pengembalian kelebihan pembayaran

pajak.

2.1.5. Mengajukan permohonan banding kepada badan peradilan pajak

atau Surat Keputusan Keberatan.

2.2.Kewajiban Wajib Pajak

Kewajiban wajib pajak menurut adalah sebagai berikut :

2.2.1. Mendaftarkan diri pada kantor Direktorat Jenderal Pajak yang

wilayah kerjanya meliputi tempat tinggal atau tempat kedudukan

Wajib Pajak dan kepadanya diberikan Nomor Pokok Wajib Pajak,

apabila telah memenuhi persyaratan subjektif dan objektif.

2.2.2. Wajib menyetor pajak sesuai dengan dengan batas waktu yang

telah ditentukan.

2.2.3. Wajib melaporkan SPT Masa maupun Tahunan sesuai dengan

batas waktu yang telah ditentukan.

2.2.4. Wajib menyimpan dokumen dan pembukuan sesuai dengan jangka

waktu yang telah ditentukan.

2.2.5. Wajib memberikan kesempatan dan membantu kelancaran

34

C.Penerapan Self Assessment

Self Assessment merupakan salah satu skema dalam alur kerja KUP. Self

Assessment merupakan asas yang berlaku di Indonesia, dimana subjek pajak

mendaftarkan diri menjadi wajib pajak dengan memperoleh NPWP kemudian setelah

menajadi wajib pajak, maka wajib pajak tersebut diberikan kepercayaan oleh negara

dalam menghitung, membayar, dan melaporkan pajaknya.

1. Mendaftarkan Diri

Setiap orang pribadi atau badan yang menurut ketentuan

perundang-undangan dapat dikenai pajak. Subjek pajak yang telah memenuhi syarat

objektif dan subjektif perpajakan berkewajiban mendaftarkan diri menjadi

wajib pajak dimana wajib pajak tersebut telah memiliki penghasilan diatas

PTKP dan akan medapatkan NPWP.

2. Menghitung Pajak

Wajib pajak dalam Self Assessment melakukan penghitungan atas

pajaknya sendiri dari segala penghasilan yang ia miliki. Dalam menghitung

pajak ada dua cara yaitu dengan melakukan pembukuan dan pencatatan.

2.1.Metode Pembukuan

Metode pembukuan adalah suatu proses pencatatan yang dilakukan

secara teratur untuk mengumpulkan data dan informasi keuangan yang

meliputi harta, kewajiban, modal, penghasilan dan biaya, serta jumlah

harga perolehan dan penyerahan barang dan jasa. Metode pembukuan

dilakukan oleh wajib pajak orang pribadi yang peredaran usahanya atau

wajib pajak badan di Indonesia yang telah mendaftarkan diri. Kewajiban

wajib pajak yang menyelenggarakan pembukuan adalah menyusun

Neraca Laporan Keuangan dan Laporan Laba Rugi.

2.2.Metode Pencatatan

Metode pencatatan terdiri dari data yang dikumpulkan secara teratur

tentang peredaran atau penerimaan bruto dan atau penghasilan

brutosebagai dasar untuk menghitung jumlah pajak yang terutang

termasuk penghasilan yang bukan objek pajak dan atau yang dikenakan

pajak yang bersifat final. Metode ini hanya boleh dilakukan oleh wajib

pajak orang pribadi saja dengan menggunakan norma perhitungan dimana

penghasilan dari peredaran usahanya atau penerimaan brutonya kurang

dari Rp 4.800.000.000 dalam setahun (teritung sejak tahun pajak 2009).

2.3.Metode Final dengan PP 46

PP 46 merupakan metode yang baru lahir di Indonesia pada 1 Juli

2013 dimana perhitungan dengan metode ini hanya dengan menggunakan

penghasilan bruto dan dikalikan 1%. Metode ini dapat digunakan oleh

wajib pajak orang pribadi dan wajib pajak badan yang omsetnya kurang

dari Rp 4.800.000.000 dalam setahun, dan tidak berlaku bagi wajib pajak

orang pribadi yang melakukan pekerjaan bebas. Misalnya: Dokter,

36

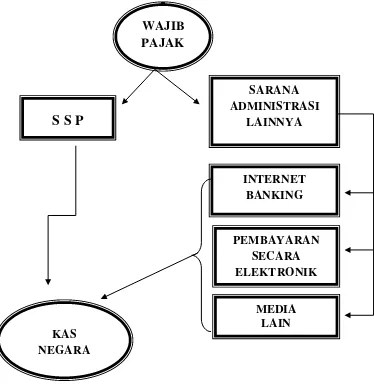

3. Pembayaran dan Penyetoran Pajak

Pasal 1 ayat 10 mengartikan pajak terutang adalah pajak yang harus dibayar

suatu saat, dalam masa pajak, dalam tahun pajak,dan bagian tahun pajak sesuai

dengan ketentuan peraturan perundang-undangan perpajakan. Membayar pajak

terutang merupakan kewajiban setiap wajib pajak yang telah menghitung pajaknya

sendiri dengan menggunakan yang mana sejumlah uang tersebut akan diteruskan ke

kas negara. Pembayaran pajak dapat melalui kantor pos ataupun bank yang telah di

tunjuk oleh Direktorat Jenderal Pajak dengan menggunakan Surat Setoran Pajak

(SSP) dan bisa melalui media elektronik maupun internet banking ataupun dengan

Gambar.III.1

Mekanisme Pembayaran dan Penyetoran Pajak

Sumber: www.google.com

Surat Setoran Pajak (SSP) adalah bukti pembayaran atau penyetoran pajak

yang telah dilakukan dengan menggunakan formulir atau telah dilakukan dengan cara

lain ke kas negara melalui tempat pembayaran yang di tunjuk oleh Menteri Keuangan

(Pasal 1 angka 14 UU KUP).

WAJIB PAJAK

S S P

SARANA ADMINISTRASI

LAINNYA

INTERNET BANKING

PEMBAYARAN SECARA ELEKTRONIK

MEDIA LAIN KAS

38

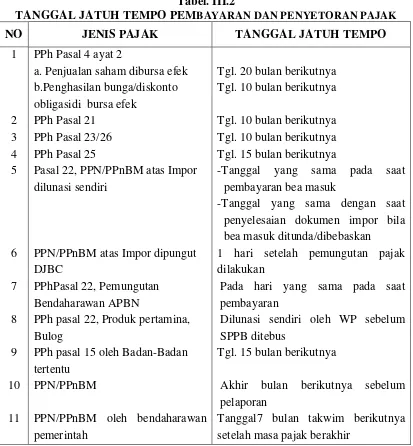

Tabel. III.2

TANGGAL JATUH TEMPO PEMBAYARAN DAN PENYETORAN PAJAK

NO JENIS PAJAK TANGGAL JATUH TEMPO

1

a. Penjualan saham dibursa efek b.Penghasilan bunga/diskonto obligasidi bursa efek

PPh Pasal 21 PPh Pasal 23/26 PPh Pasal 25

Pasal 22, PPN/PPnBM atas Impor dilunasi sendiri

PPN/PPnBM atas Impor dipungut DJBC

PPhPasal 22, Pemungutan Bendaharawan APBN

PPh pasal 22, Produk pertamina, Bulog

PPh pasal 15 oleh Badan-Badan tertentu

PPN/PPnBM

PPN/PPnBM oleh bendaharawan pemerintah

Tgl. 20 bulan berikutnya Tgl. 10 bulan berikutnya

Tgl. 10 bulan berikutnya Tgl. 10 bulan berikutnya Tgl. 15 bulan berikutnya

-Tanggal yang sama pada saat pembayaran bea masuk

-Tanggal yang sama dengan saat penyelesaian dokumen impor bila bea masuk ditunda/dibebaskan

1 hari setelah pemungutan pajak dilakukan

Pada hari yang sama pada saat pembayaran

Dilunasi sendiri oleh WP sebelum SPPB ditebus

Tgl. 15 bulan berikutnya

Akhir bulan berikutnya sebelum pelaporan

Tanggal7 bulan takwim berikutnya setelah masa pajak berakhir

Sumber: ketentuan Umum dan Tata Cara Perpajakan

Catatan: Apabila tanggal jatuh tempo pembayaran/penyetoran jatuh pada hari libur,

maka pembayaran/penyetoran dapat dilakukan pada hari kerja berikutnya.

4. Pelaporan Pajak

Bagi seluruh wajib pajak yang sudah mendaftarkan diri wajib mengisi dan

Surat Pemberitahuan (SPT) adalah surat yang oleh wajib pajak digunakan

untuk melaporkan perhitungan dan atau pembayaran pajak, objek pajak dan atau

bukan objek pajak dan atau harta dan kewajiban, sesuai dengan ketentuan

undang-undang perpajakan. Surat pemberitahuan terbagi 2 jenis yaitu:

4.1. Surat Pemberitahuan (SPT) Masa

SPT Masa adalah SPT yang dilaporkan wajib pajak ke kantor pajak setiap bulannya. SPT yang disampaikan setiap bulan ini adalah:

4.1.1. PPh Pasal 21 dan pasal 26

4.1.2. PPh Pasal 22 PPh Pasal 23 dan 26

4.1.3. PPh Pasal 25

4.1.4. PPh Pasal 4 ayat 2

4.1.5. PPh Pasal 15

4.1.6. PPN (Form 1111) dan PPN bagi Pemungut (Form 1107 PUT)

4.2. Surat Pemberitahuan (SPT) Tahunan

SPT Tahunan adalah SPT yang dilaporkan wajib pajak ke kantor pajak

setiap tahunnyaa. SPT yang disampaikan setiap tahun ini adalah:

4.2.1. SPT Tahunan Badan:

SPT 1771 dan SPT 1771$

4.2.2. SPT TAHUNAN PPh OP

SPT 1770,1770S, dan 1770SS

Setiap wajib pajak wajib mengisi SPT dengan benar, lengkap, dan jelas,

dalam bahas Indonesia dengan menggunakan huruf latin, angka arab, satuan mata

uang rupiah, dan menandatangani serta menyampaikannya ke kantor Direktorat

40

ditetapkan oleh Direktorat Jenderal Pajak (Pasal 3 ayat 1 UU KUP).

5. Tata Cara Pelaporan SPT

Wajib pajak yang hendak melaporkan SPT mendatangi atau mencetak sendiri

formulir SPT yang akan dilapor. Setelah medapatkan formulir yang ingin dilapor,

wajib pajak mengisi sendiri perincian pajak yang telah tertera di SPT. Setelah SPT

diisi dengan benar, lengkap, dan jelas, SPT yang ingin dilapor wajib ditandatangani.

Setelah SPT ditandatangani maka SPT tersebut dapat dilaporkan ke Kantor Pelayan

Pajak.

6. Batas Penyampaian SPT :

6.1.SPT Masa paling lambat 20 hari setelah akhir masa pajak (kecuali PPn,

yang paling lambat ialah akhir bulan berikutnya).

6.2.SPT Tahunan untuh wajib pajak orang pribadi paling lambat pada 31

Maret setelah akhir tahun pajak, dan 30 April setelah akhir tahun pajak

untuk wajib pajak badan.

7. Surat Pemberitahuan (SPT) dianggap tidak disampikan apabila:

7.1.SPT tidak ditandatangani

7.2.SPT sepenuhnya tidak dilampiri keterangan dan atau dokumen

sebagaimana diatur peraturan Mentri Keuangan

7.3.SPT Lebih Bayar disamapaikan setelah 3 tahun sesudah berakhirnya

masa pajak, bagian tahun pajak atau tahun pajak, dan wajib pajak telah

ditegur secara tertulis.

7.4.SPT disampaikan setelah Dirjen Pajak melakukan pemeriksaan atau

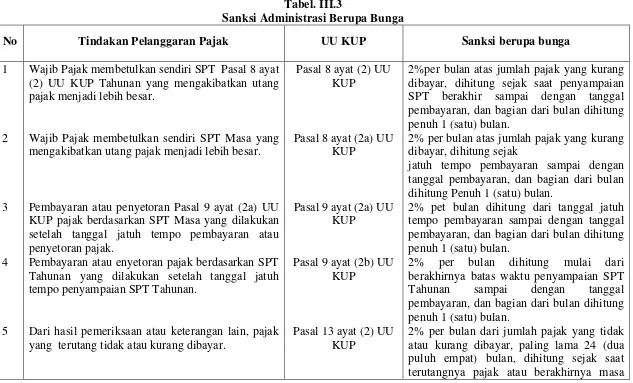

8. Sanksi Administratsi

8.1.Sanksi Berupa Bunga

Tabel. III.3

Sanksi Administrasi Berupa Bunga

No Tindakan Pelanggaran Pajak UU KUP Sanksi berupa bunga

1

2

3

4

5

Wajib Pajak membetulkan sendiri SPT Pasal 8 ayat (2) UU KUP Tahunan yang mengakibatkan utang pajak menjadi lebih besar.

Wajib Pajak membetulkan sendiri SPT Masa yang mengakibatkan utang pajak menjadi lebih besar.

Pembayaran atau penyetoran Pasal 9 ayat (2a) UU KUP pajak berdasarkan SPT Masa yang dilakukan setelah tanggal jatuh tempo pembayaran atau penyetoran pajak.

Pembayaran atau enyetoran pajak berdasarkan SPT Tahunan yang dilakukan setelah tanggal jatuh tempo penyampaian SPT Tahunan.

Dari hasil pemeriksaan atau keterangan lain, pajak yang terutang tidak atau kurang dibayar.

Pasal 8 ayat (2) UU

2%per bulan atas jumlah pajak yang kurang dibayar, dihitung sejak saat penyampaian SPT berakhir sampai dengan tanggal pembayaran, dan bagian dari bulan dihitung penuh 1 (satu) bulan.

2% per bulan atas jumlah pajak yang kurang dibayar, dihitung sejak

jatuh tempo pembayaran sampai dengan tanggal pembayaran, dan bagian dari bulan dihitung Penuh 1 (satu) bulan.

2% pet bulan dihitung dari tanggal jatuh tempo pembayaran sampai dengan tanggal pembayaran, dan bagian dari bulan dihitung penuh 1 (satu) bulan.

2% per bulan dihitung mulai dari berakhirnya batas waktu penyampaian SPT Tahunan sampai dengan tanggal pembayaran, dan bagian dari bulan dihitung penuh 1 (satu) bulan.

42

6

7

8

9

Apabila Wajib Pajak diterbitkan NPWP dan atau dikukuhkan PKP secara jabatan.

SKPKB yang diterbitkan setelah melewati jangka waktu 5 (lima)tahun, yang diterima oleh Wajib Pajak yang dipidana karena melakukan tindak pidana di bidang perpajakan atau tindak pidana lainnya yang dapat menimbulkan kerugian pada pendapatan negara berdasarkan putusan pengadilan yang telah mempunyai kekuatan hukum tetap. Dari penelitian rutin:

a. PPh dalam tahun berjalan tidak atau kurang dibayar;

b. SPT salah tulis/salah hitung sehingga terdapat kekurangan pembayaran pajak.

Bagi PKP yang gagal berproduksi dan telah diberikan pengembalian Pajak Masukan.

Pasal 13 ayat (2) UU

pajak, bagian tahun pajakatau tahun pajak sampai dengan diterbitkannya Surat Ketetapan Pajak Kurang Bayar (SKPKB). 2% per bulan dari jumlah pajak yang tidak atau kurang dibayar, paling lama 24 (dua puluh empat) bulan, dihitung sejak saat terutangnya pajak atau berakhirnya masa pajak, bagian tahun pajakatau tahun pajak sampai dengan diterbitkannya 5KPKB. 48% dari jumlah pajak yang tidak atau kurang dibayar.

2% per bulan untuk selama-lamanya 24 (dua puluh empat) bulan dihitung sejak saat terutangnya pajak atau bagian tahun pajak atau tahun pajak sampai dengan diterbitkannya STP.

2% per bulan dari jumlah yang ditagih kembali, dihitung dari tanggal penerbitan SPKP2 sampai dengan tanggal penerbitan STP, dan bagian dari bulan dihitung penuh 1 (satu) bulan.

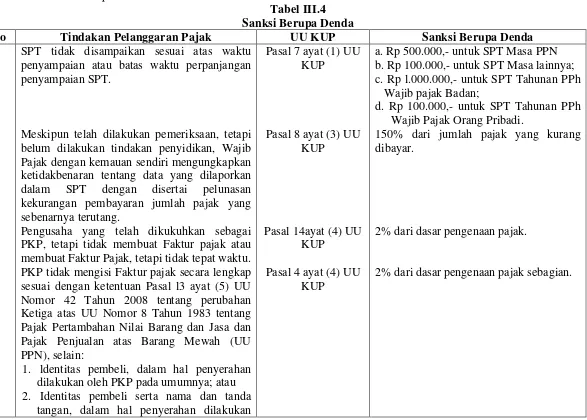

8.2.Sanksi Berupa Denda

Tabel III.4 Sanksi Berupa Denda

No Tindakan Pelanggaran Pajak UU KUP Sanksi Berupa Denda

1

2

3

4

SPT tidak disampaikan sesuai atas waktu penyampaian atau batas waktu perpanjangan penyampaian SPT.

Meskipun telah dilakukan pemeriksaan, tetapi belum dilakukan tindakan penyidikan, Wajib Pajak dengan kemauan sendiri mengungkapkan ketidakbenaran tentang data yang dilaporkan dalam SPT dengan disertai pelunasan kekurangan pembayaran jumlah pajak yang sebenarnya terutang.

Pengusaha yang telah dikukuhkan sebagai PKP, tetapi tidak membuat Faktur pajak atau membuat Faktur Pajak, tetapi tidak tepat waktu. PKP tidak mengisi Faktur pajak secara lengkap sesuai dengan ketentuan Pasal l3 ayat (5) UU Nomor 42 Tahun 2008 tentang perubahan Ketiga atas UU Nomor 8 Tahun 1983 tentang Pajak Pertambahan Nilai Barang dan Jasa dan Pajak Penjualan atas Barang Mewah (UU PPN), selain:

1. ldentitas pembeli, dalam hal penyerahan

dilakukan oleh PKP pada umumnya; atau

2. Identitas pembeli serta nama dan tanda

tangan, dalam hal penyerahan dilakukan

Pasal 7 ayat (1) UU b. Rp 100.000,- untuk SPT Masa lainnya; c. Rp l.000.000,- untuk SPT Tahunan PPh Wajib pajak Badan;

d. Rp 100.000,- untuk SPT Tahunan PPh Wajib Pajak Orang Pribadi.

150% dari jumlah pajak yang kurang dibayar.

2% dari dasar pengenaan pajak.

44

5

6

7

oleh PKP pedagang eceran.

PKP melaporkan Faktur Pajak tidak sesuai dengan masa penerbitan Faktur Pajak.

Keberatan Wajib Pajak ditolak atau dikabulkan sebagian.

Permohonan banding ditolak atau dikabulkan sebagian.

Pasal 25 ayat (9) UU KUP

Pasal 14 ayat (4) UU KUP

Pasal 21 ayat (5d) UU KUP

2 %dari dasar pengenaan pajak

50% dari jumlah pajak berdasarkan keputusan keberatan dikurangi dengan pajak yang telah dibayar sebelum mengajukan keberatan. Sanksi administrasi berupa denda 50% tersebut tidak dikenakan dalam hal Wajib Pajak mengajukan banding.

100% dari jumlah pajak berdasarkan putusan banding dikurangi dengan pembayaran pajak yang telah dibayar sebelum mengajukan keberatan.

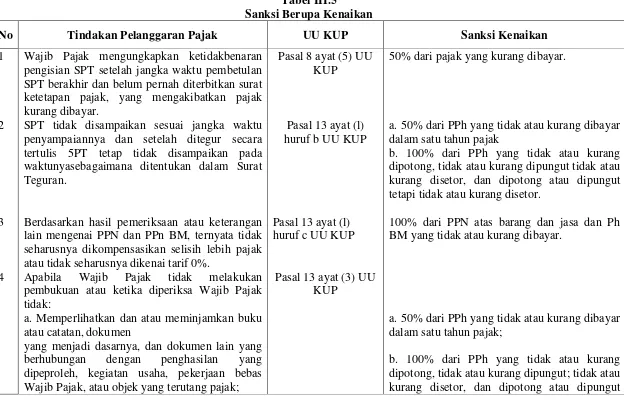

8.3.Sanksi Berupa Kenaikan

Tabel III.5

Sanksi Berupa Kenaikan

No Tindakan Pelanggaran Pajak UU KUP Sanksi Kenaikan

1

2

3

4

Wajib Pajak mengungkapkan ketidakbenaran pengisian SPT setelah jangka waktu pembetulan SPT berakhir dan belum pernah diterbitkan surat ketetapan pajak, yang mengakibatkan pajak kurang dibayar.

SPT tidak disampaikan sesuai jangka waktu penyampaiannya dan setelah ditegur secara tertulis 5PT tetap tidak disampaikan pada waktunyasebagaimana ditentukan dalam Surat Teguran.

Berdasarkan hasil pemeriksaan atau keterangan lain mengenai PPN dan PPn BM, ternyata tidak seharusnya dikompensasikan selisih lebih pajak atau tidak seharusnya dikenai tarif 0%.

Apabila Wajib Pajak tidak melakukan pembukuan atau ketika diperiksa Wajib Pajak tidak:

a. Memperlihatkan dan atau meminjamkan buku atau catatan, dokumen

yang menjadi dasarnya, dan dokumen lain yang berhubungan dengan penghasilan yang dipeproleh, kegiatan usaha, pekerjaan bebas Wajib Pajak, atau objek yang terutang pajak;

Pasal 8 ayat (5) UU

50% dari pajak yang kurang dibayar.

a. 50% dari PPh yang tidak atau kurang dibayar dalam satu tahun pajak

b. 100% dari PPh yang tidak atau kurang dipotong, tidak atau kurang dipungut tidak atau kurang disetor, dan dipotong atau dipungut tetapi tidak atau kurang disetor.

100% dari PPN atas barang dan jasa dan Ph BM yang tidak atau kurang dibayar.

a. 50% dari PPh yang tidak atau kurang dibayar dalam satu tahun pajak;

46

5

6

7

b. Memberikan kesempatan untuk memasuki tempat atau ruang yang dipandang perlu dan memberi bantuan guna kelancaran pemeriksaan; dan atau

c. Memberikan keterangan lain yang diperlukan,sehingga tidak dapat diketahui besarnya pajak yang terutang.

Wajib Pajak yang karena kealpaannya tidak menyampaikan SPT atau menyampaikan SPT, tetapi isinya tidak benar atau tidak lengkap, atau melampirkan keterangan yang isinya tidak benar, sehingga dapat menimbulkan kerugian pada pendapatan negara. Kealpaan yang dilakukan ini adalah kealpaan yang pertama kali dilakukan oleh Wajib Pajak.

Sanksi kenaikan sebesar 200% dari jumlah pajak yang kurang dibayar yang ditetapkan melalui penerbitan SKPKB.

Diterbitkan SKPKBT, karena ditemukan data baru dan atau data yang semula belum terungkap. Apabila berdasarkan hasil pemeriksaan terhadap Wajib Pajak dengan kriteria tertentu yang telah mendapat pengembalian pendahuluan kelebihan pajak, diterbitkan SKPKB.

Pasal 134 UU KUP

Pasal 15 ayat (2) UU KUP

Pasal 17C ayat (5) UU KUP

tetapi tidak atau kurang disetor.

Sanksi kenaikan sebesar 200% dari jumlah pajak yang kurang dibayar yang ditetapkan melalui penerbitan SKPKB.

100% dari jumlah kekurangan pajak.

100% dari jumlah kekurangan pajak.

8.4.Sanksi Pidana

Sanksi yang keempat dalam kasus perpajakan adalah sanksi pidana.

Sanksi pidana diterapkan dalam hal:

8.4.1 WP karena kealpaanya tidak menyampaikan SPT Tahnan atau

menyampaikan tetapi isinya tidak benar atau tidak lengkap,

sehingga dapat menimbulkan kecurigaan pendapatan negara

diancam pidana kurungan selama-lamanya satu bulan dan denda

setinggi-tingginya 2 kali jumlah pajak yang terutang yang tidak

atau kurang dibayar (Pasal 38).

8.4.2. WP dengan sengaja tidak menyampaikan SPT Tahunan atau

menyampaikan tetapi isinya tidak benar atau tidak lengkap,

sehingga dapat menimbulkan kerugian pendapatan negara diancam

pidana kurungan selama-lamanya 6 (enam) tahun dan denda

setinggi-tingginya 4 kali jumlah pajak yang terutang yang tidak

atau kurang dibayar (Pasal 39).

8.4.3. P melakukan percobaan untuk menyampaikan SPT Tahunan dan

atau keterangan yang isinya tidak benar atau tidak lengkap dalam

rangka mengajukan restitusi atau melakukan kompensasi pajak

dipidana dengan pidana penjara selama-lamanya 6 (enam) tahun

dan denda setinggi-tingginya 4 kali jumlah restitusi yang

dimohon/atau kompensasi yang dilakukan oleh wp.

BAB IV

ANALISIS DATA DAN EVALUASI DATA

A. Analisis Data

Tingkat kepatuhan wajib pajak orang pribadi dan wajib pajak badan dapat

diketahui berdasarkan data yang didapat dengan membandingkan data terhadap wajib

pajak terdaftar dengan jumlah terlapornya Surat Pemberitahuan (SPT) Tahunan di

Kantor Pelayanan Pajak Pratama Medan Timur.

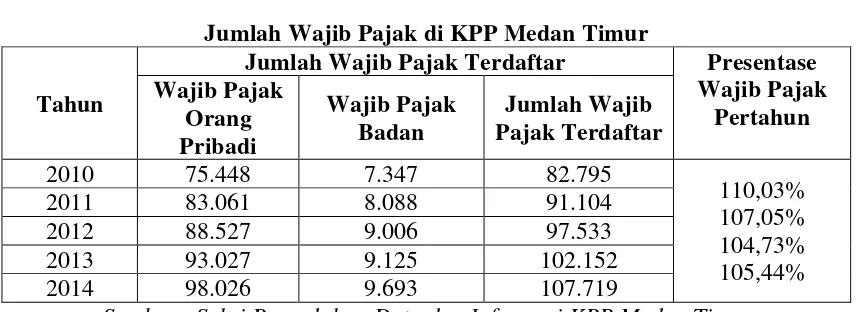

1. Jumlah Wajib Pajak Orang Pribadi Dan Wajib Pajak Badan di Kantor Pelayanan Pajak Pratama Medan Timur

Berikut merupakan data wajib pajak orang pribadi dan wajib pajak badan yang

terdaftar di Kantor Pelayanan Pajak Pratama Medan Timur selama 5 (lima) tahun,

yaitu terhitung sejak tahun 2010, 2011, 2012, 2013, dan 2014.

Tabel .IV.1

Jumlah Wajib Pajak di KPP Medan Timur Tahun

Jumlah Wajib Pajak Terdaftar Presentase Wajib Pajak

Dari tebel diatas, dapat kita lihat bahwa jumlah wajib pajak baik wajib pajak

pripadi maupun wajib pajak badan di KPP Pratama Medan Timur tiap tahun

meningkat dengan presentase wajib pajak pertahun juga meningkat. Hal ini

merupakan hal yang baik guna menambah penerimaan pajak dengan perbandingan

jumlah wajib pajak yang meningkat, tentu akan meningkatkan penerimaan pajak dan

wajib pajak tersebut merupakan wajib pajak patuh demi meningkatkan jumlah pajak

untuk negara.

2. Perencanaan dan Realisasi Penerimaan Pajak di Kantor Pelayanan Pajak Pratama Medan Timur

Adapun perencanaan yang telah disusun oleh KPP Pratama Medan Timur

terhadap penerimaan pajak tiap tahunnya. Target ini disusun sedemikian rupa

berdasarkan terhadap data wajib pajak pribadi maupun wajib pajak badan yang telah

terdaftar. Sehingga, target ini merupakan perencanaan dalam pencapaian maksimal

yang telah disesuaikan dengan potensi wajib pajak yang terdaftar tersebut. Hal ini

merupakan pembanding antara perencanaan dan realisasi lapangan yang menajadi

dasar dalam melihat tingkat kepatuhan wajib pajak.

Tabel. IV.2

Perencanaan Penerimaan Pajak Orang Pribadi di KPP Medan Timur

Tahun Rencana Penerimaan

WP OP Realisasi Persentase

Presentase Realisasi

2010 19.189.619.282 10.787.963.773 56,22%

124,13% 129,35% 311,07% 63,19%

2011 13.285.210.004 13.391.837.859 100,80%

2012 23.374.190.000 17.323.229.578 74,11%

2013 30.723.239.000 53.887.885.023 175,40%

2014 44.722.261.000 34.056.875.224 76,15%

50

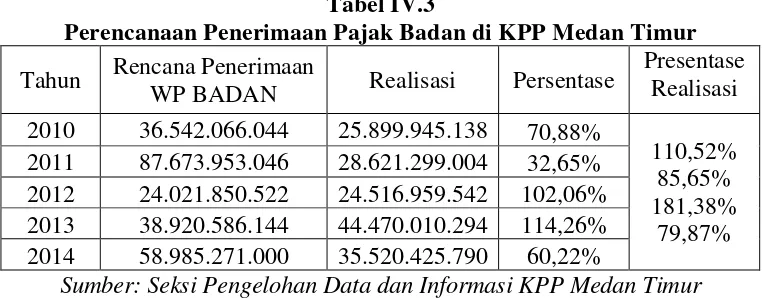

Tabel IV.3

Perencanaan Penerimaan Pajak Badan di KPP Medan Timur

Tahun Rencana Penerimaan

WP BADAN Realisasi Persentase

Presentase Realisasi

2010 36.542.066.044 25.899.945.138 70,88%

110,52% 85,65% 181,38%

79,87%

2011 87.673.953.046 28.621.299.004 32,65%

2012 24.021.850.522 24.516.959.542 102,06%

2013 38.920.586.144 44.470.010.294 114,26%

2014 58.985.271.000 35.520.425.790 60,22%

Sumber: Seksi Pengelohan Data dan Informasi KPP Medan Timur

Dari tabel diatas dapat kita lihat bahwa pencapaian target penerimaan pajak di

Kantor Pelayanan Pajak Pratama Medan Timur tidak stabil dalam angka

presentasenya. Sebagai contoh di tahun 2013 yang presentase penerimaan pajak dari

target melebihi 14% dari target dan turun kembali pada tahun 2014 sebanyak 23,85%.

Begitu juga dengan wajib pajak badan, penerimaan yang ditargetkan tahun 2013 dan

2014, presentase realisasi penerimaan pajak melambung cukup tajam dengan

presentase melebihi 100%, namun hal itu tidak berlangsung lama, karena pada tahun

berikutnya, yakni pada 2014 presentase penerimaan pajak menurun kembali sebanyak

40%. Hal tersebut didasarkan dengan dengan presentase realisasi yang merupakan

nilai dari perbandingan penerimaan pajak dari tiap tahun ke tahun yang nilainya juga

tidak stabil. Hal ini bisa dilihat dari nilai presentase realisasi di tahun 2011 ke tahun

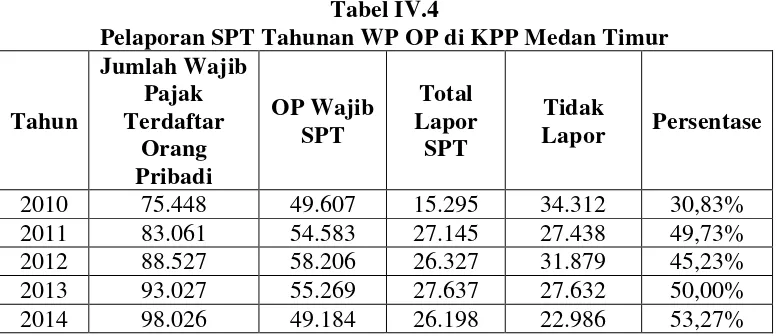

3. Tingkat Kepatuhan Wajib Pajak Orang Pribadi dan Wajib Pajak Badan Dalam Pelaporan SPT Tahunan di Kantor Pajak Pratama Medan Timur Tingkat kepatuhan wajib pajak orang pribadi maupun wajib pajak badan dapat

dilihat dari segi kewajibannya. Pada bab 3 telah dijelaskan apa yang menjadi

kewajiban wajib pajak yang diatur dalam kewajiban wajib pajak menurut

Undang-Undang Nomor 16 Tahun 2009. Salah satu kewajiban wajib pajak dari yang telah

dijabarkan adalah wajib melaporkan SPT sesuai dengan batas waktu yang telah

ditentukan. Namun pada kenyataannya SPT yang dilapor ke Kantor Pelayanan Pajak

Medan Timur tidak 100% dari jumlah wajib pajak yang wajib lapor SPT. Berikut data

yang menjelaskan pelaporan SPT tahunan di Kantor Pelayanan Pajak Pratama Medan

Timur.

Tabel IV.4

Pelaporan SPT Tahunan WP OP di KPP Medan Timur

Tahun

Lapor Persentase

2010 75.448 49.607 15.295 34.312 30,83%

2011 83.061 54.583 27.145 27.438 49,73%

2012 88.527 58.206 26.327 31.879 45,23%

2013 93.027 55.269 27.637 27.632 50,00%

2014 98.026 49.184 26.198 22.986 53,27%

52

Tabel IV.5

Pelaporan SPT Tahunan WP Badan di KPP Medan Timur Tahun

Lapor Persentase

2010 7.347 3.458 1.878 1.580 54,31%,

2011 8.088 3.807 2.130 1.677 55,95%

2012 9.006 4.239 2.122 2.117 50,06%

2013 9.125 4.572 2.180 2.392 47,68%

2014 9.693 4.277 2.203 2.074 51,51%

Sumber: Seksi Pengolahan Data dan Informasi KPP Medan Timur

Berdasarkan data diatas dapata kita lihat:

a. Tingkat Kepatuhan WP OP dalam Penyampaian SPT Tahunan

Dalam memenuhi tahap ketiga dalam Self Assessment maka wajib

pajak harus melaporkan SPT Tahunannya ke Kantor Pelayanan Pajak.

Namun, pada kenyataannya pelaporan SPT Tahunan oleh wajib pajak

orang pribadi di Kantor Pelayanan Pajak belum 100% terealisasi, bahkan

pelaporan SPT Tahunan pada tahun 2010 sungguh sangat rendah, dimana

angkanya hanya 30,83% dari jumlah wajib pajak Wajib Lapor SPT. Dalam

kurun 5 (lima) tahun berturut turut, pelaporan SPT Tahunan tidak pernah

melebih 60%. Disini dapat kita lihat bahwa masyarakat Medan timur,

khusunya wajib pajak terdaftar dan wajib lapor SPT belum memenuhi

kewajiban perpajakannya dalam hal pelaporan SPT Tahunan.

b. Tingkat Kepatuhan WP Badan dalam Penyampaian SPT Tahunan

Tidak jauh berbeda dengan wajib orang pribadi, wajib pajak badan