ANALISIS TINGKAT PERTUMBUHAN PAJAK BUMI

DAN BANGUNAN, BEA PEROLEHAN HAK ATAS

TANAH DAN BANGUNAN, DAN PAJAK

PENGHASILAN ORANG PRIBADI PADA

KABUPATEN TANGERANG PERIODE 2005-2009

SKRIPSI

Disusun Oleh:

LENI AMALIA

107082003203

JURUSAN AKUNTANSI

FAKULTAS EKONOMI DAN BISNIS

UNIVERSITAS ISLAM NEGERI SYARIF HIDAYATULLAH

JAKARTA

ii

ANALISIS TINGKAT PERTUMBUHAN PAJAK BUMI DAN BANGUNAN, BEA PEROLEHAN HAK ATAS TANAH DAN BANGUNAN, DAN PAJAK PENGHASILAN ORANG PRIBADI

PADA KABUPATEN TANGERANG PERIODE 2005-2009

Skripsi

Diajukan kepada Fakultas Ekonomi dan Bisnis

Untuk Memenuhi Syarat-syarat untuk Meraih Gelar Sarjana Ekonomi

Oleh Leni Amalia NIM : 107082003203

Di Bawah Bimbingan

Pembimbing I Pembimbing II

Prof. Dr. Abdul Hamid, M.S. Rahmawati, S.E., M.M.

NIP : 195706171985031002 NIP : 197708142006042003

JURUSAN AKUNTANSI

FAKULTAS EKONOMI DAN BISNIS

UNIVERSITAS ISLAM NEGERI SYARIF HIDAYATULLAH JAKARTA

iii

LEMBAR PENGESAHAN UJIAN KOMPREHENSIF

Hari ini Selasa, 03 Mei 2011 telah dilakukan Ujian Komprehensif atas mahasiswa: 1. Nama : LENI AMALIA

2. NIM : 107082003203 3. Jurusan : AKUNTANSI

4. Judul Skripsi : Analisis Tingkat Pertumbuhan Pajak Bumi dan Bangunan, Bea Perolehan Hak atas Tanah dan Bangunan, dan Pajak Penghasilan Orang Pribadi pada Kabupaten Tangerang Periode 2005-2009

Setelah mencermati dan memperhatikan penampilan dan kemampuan yang bersangkutan selama proses ujian komprehensif, maka diputuskan bahwa mahasiswa tersebut di atas dinyatakan lulus dan diberi kesempatan untuk melanjutkan ke tahap Ujian Skripsi sebagai salah satu syarat untuk memperoleh gelar Sarjana Ekonomi pada Fakultas Ekonomi dan Bisnis Universitas Islam Negeri Syarif Hidayatullah Jakarta.

Jakarta, 03 Mei 2011

1. Prof. Dr. Ahmad Rodoni, MM ( ) NIP. 19690203 200112 1 003 Ketua

2. Abdul Hamid Cebba, Drs., Ak., MBA., CPA ( ) NIP. 19620502 199303 1 003 Sekretaris

iv

LEMBAR PENGESAHAN UJIAN SKRIPSI

Hari ini Selasa, 07 Juni 2011 telah dilakukan Ujian Skripsi atas mahasiswa : 1. Nama : LENI AMALIA

2. NIM : 107082003203 3. Jurusan : AKUNTANSI

4. Judul Skripsi : Analisis Tingkat Pertumbuhan Pajak Bumi dan Bangunan, Bea Perolehan Hak atas Tanah dan Bangunan, dan Pajak Penghasilan Orang Pribadi pada Kabupaten Tangerang Periode 2005-2009

Setelah mencermati dan memperhatikan penampilan dan kemampuan yang bersangkutan selama proses ujian skripsi, maka diputuskan bahwa mahasiswa tersebut di atas dinyatakan lulus dan skripsi ini diterima sebagai salah satu syarat untuk memperoleh gelar Sarjana Ekonomi pada Fakultas Ekonomi dan Bisnis Universitas Islam Negeri Syarif Hidayatullah Jakarta.

Jakarta, 07 Juni 2011

1. Prof. Dr. Ahmad Rodoni, MM ( ) NIP. 19690203 200112 1 003 Ketua

2. Yessi Fitri, SE., Ak., M.Si. ( ) NIP. 19760924 200604 2 002 Sekretaris

3. Prof. Dr. Abdul Hamid, MS ( ) NIP. 19570617 198503 1 002 Pembimbing I

4. Rahmawati, SE., MM ( ) NIP. 19770814 200604 2 003 Pembimbing II

5. Prof. Dr. Azzam Jasin ( )

v

LEMBAR PERNYATAAN

KEASLIAN KARYA ILMIAH

Yang bertanda tangan di bawah ini :

Nama : LENI AMALIA No. Induk Mahasiswa : 107082003203

Fakultas : EKONOMI DAN BISNIS Jurusan : AKUNTANSI

Dengan ini menyatakan bahwa dalam penulisan skripsi ini, saya :

1. tidak menggunakan ide orang lain tanpa mampu mengembangkan dan mempertanggungjawabkan

2. tidak melakukan plagiat terhadap naskah karya orang lain

3. tidak menggunakan karya orang lain tanpa menyebutkan sumber asli atau tanpa izin pemilik karya

4. tidak melakukan pemanipulasian dan pemalsuan data

5. mengerjakan sendiri karya ini dan mampu bertanggung jawab atas karya ini

Jikalau di kemudian hari ada tuntutan dari pihak lain atas karya saya, dan telah melalui pembuktian yang dapat dipertanggung-jawabkan, ternyata memang ditemukan bukti bahwa saya telah melanggar pernyataan di atas, maka saya siap untuk dikenai sanksi berdasarkan aturan yang berlaku di Fakultas Ekonomi dan Bisnis UIN Syarif Hidayatullah Jakarta.

Demikian pernyataan ini saya buat dengan sesungguhnya,

Ciputat, 20 Mei 2011 Yang Menyatakan, Materai

vi

DAFTAR RIWAYAT HIDUP

I. IDENTITAS PRIBADI

Nama : Leni Amalia

Tempat dan Tanggal Lahir : Jakarta, 7 Februari 1989

Alamat : Jl. Aria Putra Gg. Swadaya Rt. 009 Rw. 10 No. 09, Kedaung, Pamulang 15415

No. Telepon : 021-92409021

II. RIWAYAT PENDIDIKAN

1. TK Aria Putra : Tahun 1994 - 1995 2. SD Negeri 2 Ciputat : Tahun 1995 - 2001 3. SMP Negeri 2 Ciputat : Tahun 2001 - 2004 4. SMA Negeri 1 Ciputat : Tahun 2004 - 2007 5. UIN Syarif Hidayatullah Jakarta : Tahun 2007 – 2011

III. LATAR BELAKANG KELUARGA

Ayah : Ruslan Sobri Ibu : Yang Minan (Alm)

Alamat : Jl. Aria Putra Gg. Swadaya Rt. 009 Rw. 10 No. 09, Kedaung, Pamulang 15415

vii

ANALYSIS RATE OF GROWTH ON PBB, BPHTB, AND PPh FOR PERSONAL AT TANGERANG REGENCY PERIOD 2005-2009

By: Leni Amalia

ABSTRACT

This research had done to analyze the rate of growth, contribution, and rate of effectiveness on PBB, BPHTB, and PPh for personal at Tangerang Regency period 2005-2009. This research used primary and secondary data analysis. Primary data was taken from relevant source at “Dinas Pendapatan

Daerah” by interviewing directly and secondary data was taken from the documents at “Dinas Pendapatan Daerah” during the period 2005 until 2009. Analysis method which is used in this research had been qualitative method. The results of this research showed that rate of effectiveness on taxes revenue sharing had been very effective and the potential rate of growth had been PBB and BPHTB, whereas PPh for personal had not been potential. Besides that, the taxes which had well contribution to the taxes revenue sharing had been PBB and BPHTB whereas PPh for personal had less contribution to the taxes revenue sharing. And taxes revenue sharing had very less contribution to the local revenue.

viii

Analisis Tingkat Pertumbuhan Pajak Bumi dan Bangunan (PBB),

Bea Perolehan Hak atas Tanah dan Bangunan (BPHTB), dan

Pajak Penghasilan (PPh) Orang Pribadi pada Kabupaten

Tangerang Periode 2005-2009

Oleh: Leni Amalia

ABSTRAK

Penelitian ini dilakukan untuk menganalisis tingkat pertumbuhan, kontribusi, dan tingkat efektivitas PBB, BPHTB, dan PPh Orang Pribadi pada Kabupaten Tangerang periode 2005-2009. Penelitian ini menggunakan data primer dan data sekunder. Data primer diperoleh dari wawancara langsung dengan pejabat yang terkait, yaitu Dinas Pendapatan Daerah. Sedangkan data sekunder diperoleh dari dokumen yang ada pada Dinas Pendapatan Daerah Kabupaten Tangerang selama periode tahun 2005 s.d 2009. Metode analisis yang digunakan dalam penelitian ini adalah metode kualitatif. Hasil penelitian menunjukkan bahwa tingkat efektivitas dana bagi hasil pajak tergolong sangat efektif dan tingkat pertumbuhan yang potensial adalah BPHTB dan PBB sedangkan PPh OP tidak potensial. Selain itu, pajak yang berkontribusi baik terhadap dana bagi hasil pajak adalah PBB dan BPHTB sedangkan PPh OP kurang berkontribusi. Dan dana bagi hasil pajak sangat kurang berkontribusi terhadap pendapatan daerah.

ix

KATA PENGANTAR

Segala puji bagi Allah S.W.T yang telah memberikan rahmat dan karunia-Nya kepada penulis, sehingga penulis dapat menyelesaikan skripsi ini yang berjudul “Analisis Tingkat Pertumbuhan PBB, BPHTB, dan PPh Orang Pribadi pada Kabupaten Tangerang Periode 2005-2009”.

Penyusunan skripsi ini dimaksudkan untuk memenuhi persyaratan mencapai gelar Sarjana Ekonomi di Universitas Islam Negeri Syarif Hidayatullah Jakarta. Pada kesempatan ini, penulis ingin menyampaikan ucapan terima kasih kepada semua pihak yang telah membantu dalam penyusunan skripsi ini terutama kepada:

1. Papa dan mamaku tersayang (Ruslan Sobri dan Yang Minan), yang telah memberikan semangat, dan dukungan baik material maupun non material serta doa yang tiada henti-hentinya kepada penulis.

2. Keluargaku especially adik-adikku (Ira, Izza, Vivi, dan Meli), Ka Yuli, serta Ua yang telah menyemangati dan memberikan banyak inspirasi dalam menyelesaikan skripsi ini.

3. Bapak Prof. Dr. Abdul Hamid, MS selaku Dekan Fakultas Ekonomi dan Bisnis UIN Syarif Hidayatullah Jakarta, serta selaku Dosen Pembimbing Skripsi I yang telah bersedia meluangkan waktu, memberikan pengarahan dan bimbingan dalam penulisan skripsi ini.

4. Bapak Prof. Dr. Ahmad Rodoni selaku Pembantu Dekan Bagian Akademik Fakultas Ekonomi dan Bisnis UIN Syarif Hidayatullah Jakarta.

5. Ibu Rahmawati, SE., MM, selaku Ketua Jurusan Akuntansi Fakultas Ekonomi dan Bisnis UIN Syarif Hidayatullah Jakarta, serta selaku Dosen Pembimbing Skripsi II yang telah bersedia meluangkan waktu, memberikan pengarahan dan bimbingan dalam penulisan skripsi ini.

6. Ibu Yessi Fitri SE., Ak., M.Si selaku Sekretaris Jurusan Akuntansi Fakultas Ekonomi dan Bisnis UIN Syarif Hidayatullah Jakarta.

x

8. Seluruh staf yang ada di Dinas Pendapatan Daerah Kabupaten Tangerang khususnya bagian dana perimbangan, pak Tomi, pak Burhan, bu Yanti, pa Latif, pa Nurdin, dan semuanya yang tidak bisa disebutkan. Terima kasih atas bantuannya selama ini.

9. Sahabat-sahabatku yang tak kan pernah tergantikan, Siti Salwah, Yayu Poryamah, Oki Yoiko, Wulan Puspitasari, Nur Rahmi Prasna Paramita serta Raisyah Mursyid. Terima kasih atas semua kenangan, susah, senang yang pernah terjadi selama kuliah.

10.Sahabat-sahabat SMA-ku tercinta, Reni, Ika, Veti, Anya, Ana, Maya, walaupun jauh dan jarang bertemu tapi doa dan support yang kalian berikan sangat kurasakan.

11.Teman-teman alumni Akuntansi C 2007, dan alumni Pajak A 2007 mudah-mudahan kita bisa bertemu kembali di lain waktu.

Penulis menyadari sepenuhnya bahwa skripsi ini masih jauh dari sempurna dikarenakan terbatasnya pengalaman dan pengetahuan yang dimiliki penulis. Oleh karena itu, penulis mengharapkan segala bentuk saran serta masukan bahkan kritik yang membangun dari berbagai pihak.

Jakarta, 20 Mei 2011

xi

DAFTAR ISI

COVER DALAM . . . i

HALAMAN PENGESAHAN PEMBIMBING . . . ii

LEMBAR PENGESAHAN UJIAN KOMPREHENSIF . . . iii

LEMBAR PENGESAHAN UJIAN SKRIPSI . . . iv

LEMBAR PERNYATAAN KEASLIAN SKRIPSI . . . v

DAFTAR RIWAYAT HIDUP . . . vi

ABSTRACT . . . vii

ABSTRAK . . . viii

KATA PENGANTAR . . . ix

DAFTAR ISI . . . xi

DAFTAR TABEL . . . xvi

DAFTAR GAMBAR . . . xvii

DAFTAR LAMPIRAN . . . xviii

BAB I : PENDAHULUAN A.Latar Belakang Penelitian . . . 1

B.Rumusan Masalah . . . 6

C.Tujuan Penelitian . . . 7

D.Manfaat Penelitian . . . 7

BAB II : TINJAUAN PUSTAKA A.Pajak . . . 9

1. Pengertian Pajak . . . 9

xii

3. Asas Pemungutan Pajak . . . 11

B.Otonomi Daerah . . . 12

C.Pendapatan Daerah . . . 15

D.Pajak Bumi dan Bangunan (PBB) . . . 19

1. Pengertian Pajak Bumi dan Bangunan . . . 19

2. Objek Pajak Bumi dan Bangunan . . . 20

3. Dasar Pengenaan Pajak Bumi dan Bangunan . . . 21

E.Bea Perolehan Hak atas Tanah dan Bangunan (BPHTB) . . . . 23

1. Pengertian BPHTB . . . 23

2. Objek BPHTB . . . 24

3. Bukan Objek BPHTB . . . 24

4. Dasar Pengenaan BPHTB . . . 25

F. Pajak Penghasilan (PPh) Pasal 25 . . . 27

1. Pengertian PPh Pasal 25 . . . 27

2. Penghitungan PPh Pasal 25 dalam Hal-Hal Tertentu . . . 29

3. Pajak Penghasilan Pasal 25 Lainnya . . . 34

G.Pajak Penghasilan (PPh) Pasal 29 . . . 35

H.Pajak Penghasilan (PPh) Pasal 21 . . . 35

1. Pengertian PPh Pasal 21 . . . 35

2. Subjek PPh Pasal 21 . . . 36

3. Objek PPh Pasal 21 . . . 38

4. Perhitungan PPh Pasal 21 . . . 42

xiii

J. Keterkaitan Antar Variabel . . . 49

1. Penerimaan PBB dengan Pendapatan Daerah . . . 49

2. Penerimaan BPHTB dengan Pendapatan Daerah . . . 50

3. Penerimaan PPh Orang Pribadi dengan Pendapatan Daerah . . . 50

4. Penerimaan Dana Bagi Hasil Pajak dengan Pendapatan Daerah . . . 51

K.Kerangka Pemikiran . . . 52

BAB III : METODOLOGI PENELITIAN A.Ruang Lingkup Penelitian . . . 54

B.Metode Penentuan Sampel . . . 54

C.Metode Pengumpulan Data . . . 55

D.Metode Analisis Data . . . 56

1. Analisis Deskriptif Kuantitatif . . . 56

2. Analisis Deskriptif Kualitatif . . . 58

E.Operasional Variabel Penelitian . . . 59

BAB IV : HASIL DAN PEMBAHASAN A.Gambaran Umum Kabupaten Tangerang . . . 60

1. Sejarah Singkat Kabupaten Tangerang . . . 60

2. Kondisi Geografis dan Demografis . . . 64

3. Moto, Visi, dan Misi . . . 66

4. Organisasi Perangkat Daerah Kabupaten Tangerang . . . 67

xiv

B.Pembentukan dan Organisasi serta Tata Kerja Dinas Pendapatan

Daerah Kabupaten Tangerang . . . 70

1. Pembentukan Dinas Pendapatan Daerah . . . 70

2. Susunan Organisasi Dinas Pendapatan Daerah . . . 71

3. Tugas Pokok dan Fungsi Dinas Pendapatan Daerah . . . 73

C.Prosedur Penerimaan Dana Bagi Hasil Pajak Kabupaten Tangerang . . . 79

1. Penerimaan Dana Bagi Hasil Pajak . . . 79

2. Penentuan Target Penerimaan Dana Bagi Hasil Pajak . . . . 80

3. Proses Penerimaan Dana Bagi Hasil Pajak . . . 81

4. Kebijakan-kebijakan yang Diambil . . . 83

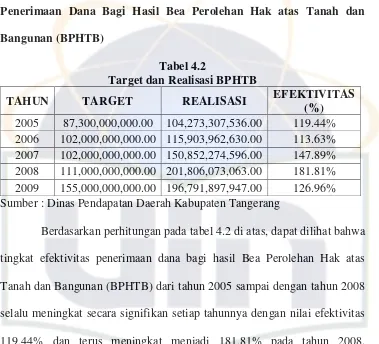

D.Analisis Efektivitas . . . 84

1. Penerimaan Dana Bagi Hasil PBB . . . 84

2. Penerimaan Dana Bagi Hasil BPHTB . . . 86

3. Penerimaan Dana Bagi Hasil PPh . . . 87

E.Analisis Pertumbuhan . . . 89

1. Penerimaan Dana Bagi Hasil PBB . . . 89

2. Penerimaan Dana Bagi Hasil BPHTB . . . 91

3. Penerimaan Dana Bagi Hasil PPh . . . 92

F. Analisis Kontribusi . . . 94

1. Penerimaan Dana Bagi Hasil PBB . . . 94

2. Penerimaan Dana Bagi Hasil BPHTB . . . 97

xv BAB V : KESIMPULAN DAN IMPLIKASI

A.Kesimpulan . . . 103

B.Implikasi . . . 104

C.Saran . . . 105

DAFTAR PUSTAKA . . . 107

xvi

DAFTAR TABEL

No. Keterangan Halaman

2.1 Pembagian Dana Bagi Hasil Pajak . . . 18

2.2 Penghasilan Tidak Kena Pajak (PTKP) . . . 44

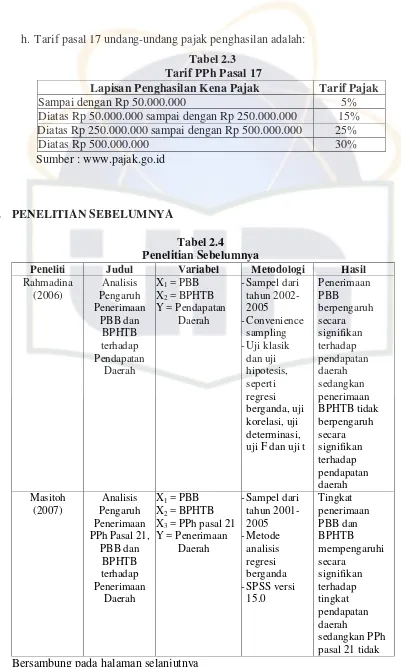

2.3 Tarif PPh Pasal 17 . . . 45

2.4 Penelitian Sebelumnya . . . 45

3.1 Klasifikasi Kriteria Kontribusi . . . 57

3.2 Nilai dan Kriteria Tingkat Efektivitas . . . 58

4.1 Target dan Realisasi PBB . . . 84

4.2 Target dan Realisasi BPHTB . . . 86

4.3 Target dan Realisasi PPh . . . 88

4.4 Tingkat Pertumbuhan PBB . . . 89

4.5 Tingkat Pertumbuhan BPHTB . . . 91

4.6 Tingkat Pertumbuhan PPh . . . 93

4.7 Kontribusi PBB . . . 94

4.8 Kontribusi BPHTB . . . . . . 97

xvii

DAFTAR GAMBAR

No. Keterangan Halaman

2.1 Kerangka Pemikiran . . . 53

4.1 Target dan Realisasi PBB . . . 85

4.2 Target dan Realisasi BPHTB . . . 87

4.3 Target dan Realisasi PPh . . . 89

4.4 Tingkat Pertumbuhan PBB . . . 90

4.5 Tingkat Pertumbuhan BPHTB . . . 92

xviii

DAFTAR LAMPIRAN

No. Keterangan Halaman

1 Surat permohonan kunjungan riset dari FEB UIN Jakarta 2 Surat keterangan riset dari DIPENDA Kabupaten Tangerang 3 Struktur Organisasi DIPENDA Kabupaten Tangerang 4 Peraturan Pemerintah Nomor 55 Tahun 2005 tentang Dana

Perimbangan

5 Petikan wawancara dengan Bapak Burhanudin seputar dana bagi hasil pajak

1

BAB I

PENDAHULUAN

A.LATAR BELAKANG PENELITIAN

Penyelenggaraan fungsi pemerintahan daerah akan terlaksana secara optimal apabila penyelenggaraan urusan pemerintah diikuti dengan pemberian sumber-sumber penerimaan yang cukup kepada daerah. Hal ini mengacu pada UU No 33 tahun 2004 tentang Perimbangan Keuangan Pusat antara Pemerintah Pusat dan Pemerintah Daerah, dimana besarnya disesuaikan dan diselaraskan dengan pembagian kewenangan antara Pemerintah Pusat dan Daerah.

Perimbangan keuangan pusat dan daerah adalah suatu sistem pembiayaan pemerintah dalam kerangka negara kesatuan yang mencakup pembagian keuangan antara pemerintah pusat dan pemerintah daerah serta pemerataan antardaerah secara proporsional, demokratis, adil dan transparan dengan memperhatikan potensi, kondisi, dan kebutuhan daerah. Tujuan pokok perimbangan keuangan adalah memberdayakan dan meningkatkan kemampuan perekonomian daerah, menciptakan sistem pembiayaan daerah secara proporsional, adil, rasional, dan transparan, mewujudkan sistem perimbangan keuangan pusat dan daerah, menjadi acuan dalam alokasi penerimaan daerah dan menjadi pedoman pokok keuangan daerah (HAW Widjaja, 2009:75).

2

pelayanan dan kesejahteraan masyarakat yang semakin membaik (MR Khairul Muluk, 2007:33).

Dana perimbangan (transferred income) dapat dibedakan menjadi Dana Bagi Hasil Pajak (Pajak Bumi dan Bangunan, Bea Perolehan Hak atas Tanah dan Bangunan, Pajak Penghasilan pasal 25 dan 29 Wajib Pajak Orang Pribadi Dalam Negeri, dan Pajak Penghasilan pasal 21), Dana Bagi Hasil Sumber Daya Alam (SDA), Dana Alokasi Umum (DAU) dan Dana Alokasi Khusus (DAK).

Berbagai penelitian empiris yang pernah dilakukan menyebutkan bahwa sumber-sumber pendapatan daerah yang berasal dari pusat tersebut sangat dominan dalam pendapatan daerah. Hal ini membuat pemerintah daerah menjadi sangat tergantung pada Pemerintah Pusat serta mengakibatkan tidak adanya usaha produktif yang dilakukan pemerintah daerah untuk meningkatkan pendapatan daerahnya melalui pajak daerah maupun retribusi daerah.

Selain itu, semua ladang pajak yang paling memuaskan juga berada dalam tangan pemerintah pusat. Sehingga salah satu cara untuk mengatasinya, yaitu dengan memberikan pemerintah daerah bagian dari hasil pajak nasional. Akan tetapi, pemerintah daerah juga harus membantu pemerintah pusat untuk menghimpun penerimaan pajak nasional dengan cara menyediakan bahan keterangan mengenai wajib pajak daerah. Dengan demikian, hal ini diharapkan dapat membantu pemerintah pusat dalam meningkatkan penerimaan pajak nasional.

3

memperhatikan potensi daerah penghasil. Jika pemerintah daerah dapat mengoptimalkan penerimaan dari pajak dan sumber daya alam yang dimiliki, maka transfer DBH yang diterima pun cenderung akan semakin besar.

Akan tetapi, pembagian sumber keuangan yang berasal dari dana perimbangan sektor SDA hanya memberikan keuntungan kepada Provinsi maupun Kabupaten penghasil SDA. Daerah yang memiliki SDA terkadang juga memiliki struktur perekonomian yang telah tertata dengan baik. Sehingga, potensi pajak pun dapat dioptimalkan dan daerah tersebut akan mendapatkan dana bagi hasil yang banyak, baik itu dari sisi SDA maupun pajak.

Adapun daerah-daerah lainnya yang tidak memiliki kekayaan alam yang besar, praktis hanya mengandalkan dana perimbangan dari sektor pajak saja. Sehingga, daerah tersebut harus mengoptimalkan penerimaan pajak nasional, agar bisa mendapatkan dana bagi hasil pajak yang tinggi.

Akhirnya mulai tahun anggaran 2001, berdasarkan UU PPh No 17 tahun 2000, daerah memperoleh bagi hasil dari Pajak Penghasilan (PPh) orang pribadi (personal income tax), yaitu PPh karyawan (pasal 21) serta PPh pasal 25 dan 29 orang pribadi. Ditetapkannya PPh perorangan sebagai objek bagi hasil dimaksudkan sebagai kompensasi dan penyelaras bagi daerah-daerah yang tidak memiliki SDA tetapi memberikan kontribusi yang besar bagi penerimaan negara/APBN (HAW Widjaja, 2009:216).

4

penerimaan pajak pada tahun anggaran sebelumnya melampaui rencana penerimaan yang telah ditetapkan.

Hal ini telah ditetapkan dalam Undang-Undang Nomor 33 tahun 2004 tentang Perimbangan Keuangan antara Pemerintah Pusat dan Pemerintahan Daerah, yang menyebutkan bahwa semakin banyak suatu wilayah menerima pendapatan pajak nasional, terutama penerimaan PBB, BPHTB, PPh pasal 25 dan 29 Wajib Pajak Orang Pribadi, serta PPh pasal 21, maka akan semakin besar pula dana bagi hasil pajak yang akan diberikan atau didapat oleh wilayah tersebut. Adanya undang-undang tersebut membuat pemerintah daerah, khususnya bagi daerah yang memiliki SDA rendah, berlomba-lomba dan berusaha untuk mengoptimalkan penerimaan pajak nasional yang ada di wilayah kekuasaan mereka untuk mendapatkan penerimaan dana bagi hasil pajak yang besar.

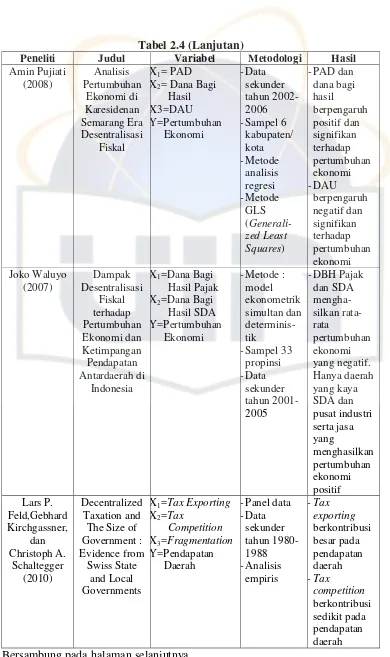

Hal inilah yang membuat beberapa orang tertarik untuk meneliti mengenai dana bagi hasil pajak tersebut. Misalnya saja, penelitian yang telah dilakukan oleh Rahmadina (2006) yang menganalisis pengaruh penerimaan Pajak Bumi Bangunan (PBB) dan Bea Perolehan Hak Tanah dan Bangunan (BPHTB) terhadap pendapatan daerah di Jakarta Utara. Dari penelitian tersebut dapat disimpulkan bahwa penerimaan PBB berpengaruh secara signifikan terhadap pendapatan daerah sedangkan penerimaan BPHTB tidak berpengaruh secara signifikan terhadap pendapatan daerah.

5

Pajak Penghasilan (PPh) pasal 21 terhadap penerimaan daerah di Bogor, disimpulkan bahwa penerimaan PBB dan BPHTB mempengaruhi secara signifikan terhadap tingkat pendapatan daerah sedangkan PPh 21 tidak berpengaruh secara signifikan.

Penelitian Wahyuni dan Priyo Hari Adi (2009), analisis pertumbuhan dan kontribusi dana bagi hasil terhadap pendapatan daerah, disimpulkan bahwa DBH Pajak mengalami pertumbuhan positif, sedangkan DBH SDA mengalami pertumbuhan negatif. Selain itu, DBH pajak juga berkontribusi di atas rata-rata kontribusi sedangkan DBH SDA berada di bawah rata-rata secara keseluruhan.

Penelitian yang dilakukan Timbul Hamonangan Simanjuntak (2009), analisis kepatuhan pajak dan bagi hasil pajak dalam perekonomian di Jawa Timur, disimpulkan bahwa dana bagi hasil pajak selalu mengalami peningkatan tiap tahun dan sebagian besar daerah di Jawa Timur memiliki tingkat kepatuhan pajak yang rendah yang berdampak pada perolehan dana bagi hasil pajak.

Penelitian yang dilakukan Lia Ekowati, Ida Nurhayati dan Nedsal Sixpria (2003), PBB sebagai salah satu sumber dana dalam pembangunan daerah Kota Depok, disimpulkan bahwa PBB semakin efektif sejak Kota Depok terpisah dari Kota Bogor dan PBB telah cukup memberikan kontribusi dalam pembangunan daerah Kota Depok.

6

orang pribadi pada Kabupaten Tangerang periode 2005-2009. Hal yang membedakan peneliti dengan beberapa peneliti di atas adalah peneliti menganalisis mengenai tingkat pertumbuhan masing-masing bagian dari dana bagi hasil pajak, seperti PBB, BPHTB, serta PPh Orang Pribadi, pada Kabupaten Tangerang.

Oleh karena itu, peneliti termotivasi untuk mengangkat permasalahan tersebut dalam skripsi penulis dengan judul “Analisis Tingkat Pertumbuhan Pajak Bumi dan Bangunan, Bea Perolehan Hak atas Tanah dan Bangunan dan

Pajak Penghasilan Orang Pribadi pada Kabupaten Tangerang Periode

2005-2009”.

B.RUMUSAN MASALAH

Berdasarkan latar belakang masalah yang ada, maka penelitian ini dapat dirumuskan sebagai berikut:

1. Bagaimana tingkat pertumbuhan pajak bumi dan bangunan (PBB), bea perolehan hak atas tanah dan bangunan (BPHTB) dan pajak penghasilan (PPh) orang pribadi pada Kabupaten Tangerang periode 2005-2009?

2. Bagaimana kontribusi pajak bumi dan bangunan (PBB), bea perolehan hak atas tanah dan bangunan (BPHTB) dan pajak penghasilan (PPh) orang pribadi pada Kabupaten Tangerang periode 2005-2009?

7 C.TUJUAN PENELITIAN

Tujuan dilakukannya penelitian terhadap permasalahan ini adalah sebagai berikut:

1. Untuk menganalisis tingkat pertumbuhan pajak bumi dan bangunan (PBB), bea perolehan hak atas tanah dan bangunan (BPHTB) dan pajak penghasilan (PPh) orang pribadi pada Kabupaten Tangerang periode 2005-2009.

2. Untuk menganalisis kontribusi pajak bumi dan bangunan (PBB), bea perolehan hak atas tanah dan bangunan (BPHTB) dan pajak penghasilan (PPh) orang pribadi pada Kabupaten Tangerang periode 2005-2009.

3. Untuk menganalisis tingkat efektivitas pajak bumi dan bangunan (PBB), bea perolehan hak atas tanah dan bangunan (BPHTB) dan pajak penghasilan (PPh) orang pribadi pada Kabupaten Tangerang periode 2005-2009.

D.MANFAAT PENELITIAN

Hasil penelitian ini diharapkan dapat memberikan informasi yang bermanfaat bagi pihak-pihak yang berkepentingan, baik secara langsung maupun tidak langsung. Oleh karena itu, penelitian ini diharapkan dapat bermanfaat bagi berbagai pihak, antara lain:

1. Bagi Dinas Pendapatan Daerah Kabupaten Tangerang

8

bangunan (PBB), bea perolehan hak atas tanah dan bangunan (BPHTB) dan pajak penghasilan (PPh) orang pribadi, serta sebagai bahan pertimbangan dalam mengevaluasi efektivitas penggalian sumber-sumber objek pajak untuk setiap periode.

2. Bagi Peneliti

a. Diharapkan dapat memberikan gambaran yang lebih jelas mengenai dana bagi hasil pajak, khususnya mengenai pajak bumi dan bangunan (PBB), bea perolehan hak atas tanah dan bangunan (BPHTB) dan pajak penghasilan (PPh) orang pribadi.

b. Sebagai aplikasi teori yang telah didapatkan penulis selama menempuh perkuliahan, khususnya mengenai PBB, BPHTB, PPh pasal 25 dan 29 Wajib Pajak Orang Pribadi, serta PPh pasal 21.

c. Penelitian ini merupakan media untuk menambah pengetahuan, wawasan, dan keterampilan peneliti dalam melakukan penelitian sekaligus mendalami berbagai teori yang berkaitan dengan perpajakan, khususnya mengenai PBB, BPHTB, PPh pasal 25 dan 29 Wajib Pajak Orang Pribadi, serta PPh pasal 21.

3. Bagi Kalangan Umum atau Pembaca

9

BAB II

TINJAUAN PUSTAKA

A.PAJAK

1. Pengertian Pajak

Para ahli perpajakan baik dari dalam negeri maupun dari luar negeri telah memberikan definisi pajak menurut versi masing-masing. Walaupun banyak pendapat mengenai pengertian pajak, tetapi pada dasarnya mempunyai banyak persamaan secara substansinya. Beberapa pengertian pajak menurut beberapa ahli adalah sebagai berikut:

a. Menurut P. J. A. Adriani

“Pajak adalah iuran kepada negara (yang dapat dipaksakan) yang terutang oleh yang wajib membayarnya menurut peraturan-peraturan, dengan tidak mendapat prestasi kembali, yang langsung dapat ditunjuk, dan yang gunanya adalah untuk membiayai pengeluaran-pengeluaran umum berhubung dengan tugas negara yang menyelenggarakan pemerintahan.”

b. Menurut Ketentuan Umum dan Tata Cara Perpajakan pasal 1 Undang-Undang Nomor 28 Tahun 2007 tentang Ketentuan Umum dan Tata Cara Perpajakan

“Pajak adalah kontribusi wajib kepada negara yang terutang oleh orang pribadi atau badan yang bersifat memaksa berdasarkan undang-undang, dengan tidak mendapatkan imbalan secara langsung dan digunakan untuk keperluan negara bagi sebesar-besarnya kemakmuran rakyat.” c. Menurut Rochmat Soemitro

10

d. Menurut N. J. Feldmann

“Pajak adalah prestasi yang dipaksakan sepihak oleh dan terutang kepada penguasa (menurut norma-norma yang ditetapkannya secara umum), tanpa adanya kontraprestasi, dan semata-mata digunakan untuk menutup pengeluaran-pengeluaran umum.”

Dari pengertian-pengertian tersebut dapat disimpulkan bahwa ciri-ciri yang melekat pada pengertian pajak adalah sebagai berikut:

a. Pajak dipungut berdasarkan undang-undang serta aturan pelaksanaannya yang sifatnya dapat dipaksakan.

b. Dalam pembayaran pajak tidak dapat ditunjukkan adanya kontraprestasi individual oleh pemerintah.

c. Pajak dipungut oleh negara baik pemerintah pusat maupun pemerintah daerah.

d. Pajak diperuntukkan bagi pengeluaran-pengeluaran pemerintah, yang bila dari pemasukkannya masih terdapat surplus, dipergunakan untuk membiayai public investment.

e. Pajak dapat pula mempunyai tujuan selain budgeter, yaitu mengatur. f. Pajak peralihan kekayaan dari orang/badan ke Pemerintah.

g. Pajak dapat dipungut secara langsung atau tidak langsung.

2. Fungsi Pajak

Fungsi-fungsi pajak adalah sebagai berikut: a. Fungsi Budgetair (Penerimaan/Finansial)

11

ekstensifikasi maupun intensifikasi pemungutan pajak melalui penyempurnaan peraturan berbagai jenis pajak seperti PPh, PPN, PBB, PPnBM, dan lain-lain.

b. Fungsi Regulerend (Pengatur)

Pajak berfungsi sebagai alat untuk mengatur atau melaksanakan kebijakan di bidang sosial dan ekonomi, serta mencapai tujuan-tujuan tertentu di luar bidang keuangan. Contoh penerapan pajak sebagai fungsi pengatur adalah dikenakannya tarif pajak ekspor sebesar 0% yang dimaksudkan agar para pengusaha terdorong mengekspor hasil produksinya di pasar dunia sehingga dapat memperbesar devisa negara.

3. Asas Pemungutan Pajak

Beberapa asas pemungutan pajak di Indonesia, diantaranya adalah sebagai berikut (Siti Resmi, 2008:10):

a. Asas Domisili (Tempat Tinggal)

12

b. Asas Sumber

Dalam asas ini, pemungutan pajak didasarkan pada sumber pendapatan/penghasilan dalam suatu negara. Asas ini menyatakan bahwa negara berhak mengenakan pajak atas penghasilan yang bersumber di wilayahnya tanpa memperhatikan tempat tinggal wajib pajak. Setiap orang yang memperoleh penghasilan dari Indonesia dikenakan pajak atas penghasilan yang diperolehnya tadi.

c. Asas Kebangsaan (Nationaliteit)

Dalam asas ini, pemungutan pajak didasarkan pada kebangsaan atau kewarganegaraan dari wajib pajak, tanpa melihat darimana sumber pendapatan/penghasilan tersebut maupun di negara mana tempat tinggal (domisili) dari wajib pajak yang bersangkutan.

B.OTONOMI DAERAH

Proses peralihan dari sistem dekonsentrasi ke sistem desentralisasi disebut pemerintah daerah dengan otonomi. Otonomi adalah penyerahan urusan pemerintah kepada pemerintah daerah yang bersifat operasional dalam rangka sistem birokrasi pemerintahan. Tujuan otonomi adalah mencapai efektivitas dan efisiensi dalam pelayanan kepada masyarakat (MR Khairul Muluk, 2007:17).

13

Desentralisasi mengandung dua unsur pokok. Unsur yang pertama adalah terbentuknya daerah otonom atau otonomi daerah. Unsur yang kedua adalah penyerahan sejumlah fungsi pemerintahan kepada daerah otonom.

Menurut Undang-Undang Nomor 32 tahun 2004 tentang Pemerintahan Daerah, daerah otonom adalah kesatuan masyarakat hukum yang mempunyai batas daerah tertentu berwenang mengatur dan mengurus kepentingan masyarakat setempat menurut prakarsa sendiri berdasarkan aspirasi masyarakat dalam ikatan Negara Kesatuan Republik Indonesia. Sedangkan otonomi daerah adalah hak, wewenang, dan kewajiban daerah otonom untuk mengatur dan mengurus sendiri urusan pemerintahan dan kepentingan masyarakat setempat sesuai dengan peraturan perundang-undangan. Otonomi daerah diberikan oleh pemerintah kepada masyarakat setempat dalam wilayah tertentu guna terselenggaranya pemerintahan sendiri sesuai dengan kondisi dan potensi masyarakat setempat. Dalam daerah otonom itulah terselenggaranya otonomi daerah (HAW Widjaja, 2009:13).

14

potensi, kondisi, dan kebutuhan daerah serta besaran pendanaan penyelenggaraan dekonsentrasi dan tugas pembantuan. Dasar hukum otonomi daerah adalah sebagai berikut:

1. Undang Undang Dasar.

Undang-undang Dasar 1945 merupakan landasan yang kuat untuk menyelenggarakan Otonomi Daerah. Pasal 18 UUD 1945 menyebutkan adanya pembagian pengelolaan pemerintahan pusat dan daerah. Pemberlakuan sistem otonomi daerah merupakan amanat yang diberikan oleh Undang Undang Dasar Negara Republik Indonesia Tahun 1945 (UUD 1945) amandemen kedua tahun 2000 untuk dilaksanakan berdasarkan undang-undang yang dibentuk khusus untuk mengatur pemerintahan daerah.

2. Ketetapan MPR-RI

Tap MPR-RI No. XV/MPR/1998 tentang penyelenggaraan Otonomi Daerah, yaitu pengaturan, pembagian dan pemanfaatan sumber daya nasional yang berkeadilan, serta perimbangan kekuangan pusat dan daerah dalam rangka Negara Kesatuan Republik Indonesia.

3. Undang-Undang

15

sesuai lagi dengan perkembangan keadaan, ketatanegaraan, dan tuntutan penyelenggaraan otonomi daerah, maka aturan baru pun dibentuk untuk menggantikannya.

C.PENDAPATAN DAERAH

Menurut Undang-Undang No. 33 tahun 2004 tentang Perimbangan Keuangan antara Pemerintah Pusat dan Pemerintah Daerah dijelaskan bahwa pendapatan daerah adalah semua penerimaan uang melalui kas umum daerah, yang menambah ekuitas dana, merupakan hak daerah dalam satu tahun anggaran dan tidak perlu dibayar kembali oleh daerah. Pendapatan daerah terdiri atas:

1. Pendapatan Asli Daerah (PAD), merupakan pendapatan yang diperoleh daerah yang dipungut berdasarkan Peraturan Daerah sesuai dengan peraturan perundang-undangan dimana pendapatan daerah tersebut bersumber dari daerah itu sendiri. Pendapatan asli daerah mencakup pajak daerah, retribusi daerah, hasil pengelolaan kekayaan daerah yang dipisahkan, dan lain-lain pendapatan asli daerah yang sah.

2. Dana Perimbangan

16

yang kurang mencukupi untuk menutup anggaran belanjanya. Dana perimbangan mencakup:

a.Dana Bagi Hasil

Dana Bagi Hasil (DBH) adalah dana yang bersumber dari pendapatan APBN yang dialokasikan kepada daerah dengan angka persentase tertentu didasarkan atas daerah penghasil untuk mendanai kebutuhan daerah dalam rangka pelaksanaan desentralisasi. Sumber dana bagi hasil adalah pajak dan sumber daya alam. Pajak sendiri terdiri atas Pajak Bumi dan Bangunan (PBB), Bea Perolehan Hak atas Tanah dan Bangunan (BPHTB), serta Pajak Penghasilan (PPh), baik dari Wajib Pajak Orang Pribadi dalam negeri maupun dari Pajak Penghasilan (PPh) pasal 21. Sedangkan dana bagi hasil dari sumber daya alam berasal dari kehutanan, pertambangan gas bumi, serta pertambangan panas bumi. Pembagian dan mekanisme penghitungan dana bagi hasil, baik pajak maupun sumber daya alam diatur dalam UU Nomor 33 tahun 2004 tentang Dana Perimbangan. Dana bagi hasil yang bersumber dari pajak terdiri atas:

1)Dana bagi hasil dari penerimaan Pajak Bumi dan Bangunan (PBB). Hasil penerimaan Pajak Bumi dan Bangunan dibagi untuk Pemerintah Pusat dan Pemerintah Daerah dengan imbangan sebagai berikut:

17

(1) 65% (enam puluh lima persen) dibagikan secara merata kepada seluruh daerah kabupaten dan kota; dan

(2) 35% (tiga puluh lima persen) dibagikan sebagai insentif kepada daerah kabupaten dan kota yang realisasi tahun sebelumnya mencapai/melampaui rencana penerimaan sektor tertentu.

b)90% (sembilan puluh persen) untuk Pemerintah Daerah, dengan rincian sebagai berikut:

(1) 16,2% (enam belas koma dua persen) untuk daerah provinsi yang bersangkutan dan disalurkan ke Rekening Kas Umum Daerah provinsi;

(2) 64,8% (enam puluh empat koma delapan persen) untuk daerah kabupaten/kota yang bersangkutan dan disalurkan ke Rekening Kas Umum Daerah kabupaten/kota; dan

(3) 9% (sembilan persen) untuk biaya pemungutan.

2)Dana bagi hasil dari Penerimaan Bea Perolehan Hak atas Tanah dan Bangunan (BPHTB). Hasil penerimaan Bea Perolehan Hak atas Tanah dan Bangunan dibagi untuk Pemerintah Pusat dan Pemerintah Daerah dengan imbangan sebagai berikut:

a) 20% (dua puluh persen) bagian Pemerintah dari penerimaan BPHTB dibagikan dengan porsi yang sama besar untuk seluruh kabupaten dan kota.

18

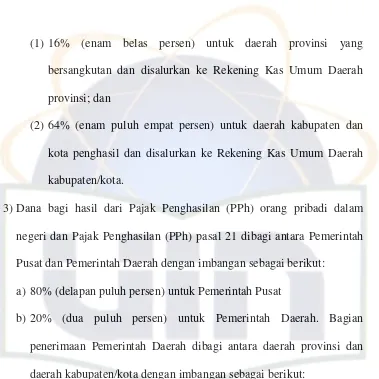

(1) 16% (enam belas persen) untuk daerah provinsi yang bersangkutan dan disalurkan ke Rekening Kas Umum Daerah provinsi; dan

(2) 64% (enam puluh empat persen) untuk daerah kabupaten dan kota penghasil dan disalurkan ke Rekening Kas Umum Daerah kabupaten/kota.

3)Dana bagi hasil dari Pajak Penghasilan (PPh) orang pribadi dalam negeri dan Pajak Penghasilan (PPh) pasal 21 dibagi antara Pemerintah Pusat dan Pemerintah Daerah dengan imbangan sebagai berikut:

a) 80% (delapan puluh persen) untuk Pemerintah Pusat

b)20% (dua puluh persen) untuk Pemerintah Daerah. Bagian penerimaan Pemerintah Daerah dibagi antara daerah provinsi dan daerah kabupaten/kota dengan imbangan sebagai berikut:

(1) 40% (empat puluh persen) untuk Daerah Propinsi

[image:36.595.147.526.78.457.2](2) 60% (enam puluh persen) untuk Daerah Kabupaten/Kota

Tabel 2.1

Pembagian Dana Bagi Hasil Pajak

Sumber : Diolah dari berbagai referensi

Dana Bagi Hasil Pajak

Pemerintah Pusat Pemerintah Daerah Total

Penerima -an Pusat

Kab &Kota

Insen- tif

Total Penerima-an Daerah

Prov. Kab/ Kota

Biaya Pemungu

-tan

PBB 10% 65% 35% 90% 16,2% 64,8% 9%

BPHTB 20%

Dibagi dengan porsi yang sama besar

- 80% 16% 64% -

19

b.Dana Alokasi Umum (DAU)

Dana Alokasi Umum (DAU) adalah dana yang bersumber dari pendapatan APBN yang dialokasikan dengan tujuan pemerataan kemampuan keuangan antar daerah untuk mendanai kebutuhan daerah dalam rangka pelaksanaan desentralisasi. DAU tersebut dialokasikan untuk provinsi dan kabupaten/kota.

c.Dana Alokasi Khusus (DAK)

Dana Alokasi Khusus (DAK) merupakan dana yang bersumber dari pendapatan APBN yang dialokasikan pada daerah tertentu untuk membantu mendanai kegiatan khusus yang merupakan urusan daerah dan merupakan bagian dari program yang menjadi prioritas nasional.

3. Lain-lain pendapatan daerah yang sah merupakan pendapatan yang tidak dapat diklasifikasikan ke dalam pendapatan asli daerah dan pendapatan transfer. Hal ini mencakup hibah (barang atau uang dan atau jasa), dana darurat dari pemerintah dalam rangka penanggulangan bencana, dana bagi hasil pajak dari provinsi kepada kabupaten/kota, dana penyesuaian dan dana otonomi khusus, serta bantuan keuangan dari provinsi atau pemerintah daerah lainnya.

D.PAJAK BUMI DAN BANGUNAN (PBB) 1. Pengertian Pajak Bumi dan Bangunan

20 bersifat kebendaan dalam arti besarnya pajak terutang ditentukan oleh

keadaan objek yaitu bumi/tanah dan atau bangunan. Keadaan subyek (siapa

yang membayar) tidak ikut menentukan besarnya pajak.

Berdasarkan Direktorat Jenderal Pajak, Pajak Bumi dan Bangunan

adalah pajak negara yang dikenakan terhadap bumi dan atau bangunan

berdasarkan Undang-Undang Nomor 12 Tahun 1985 tentang Pajak Bumi

dan Bangunan sebagaimana telah diubah dengan Undang-Undang Nomor 12

Tahun 1994. Jadi, Pajak Bumi dan Bangunan adalah pajak negara yang

bersifat kebendaan yang dikenakan terhadap bumi dan atau bangunan

berdasarkan Undang-Undang Nomor 12 Tahun 1994.

Subyek Pajak Pajak Bumi dan Bangunan (PBB) adalah orang pribadi

atau badan yang secara nyata mempunyai suatu hak atas bumi, memperoleh

manfaat atas bumi, memiliki bangunan, menguasai bangunan, dan atau

memperoleh manfaat atas bangunan (Anastasia Diana dan Lilis Setiawati,

2009:713).

2. Objek Pajak Bumi dan Bangunan (PBB)

Objek Pajak Bumi dan Bangunan adalah bumi dan atau bangunan.

Bumi adalah permukaan bumi (tanah dan perairan) dan tubuh bumi yang ada

di pedalaman serta laut wilayah Indonesia. Contohnya yaitu sawah, kebun,

tanah, tambang, dan lain-lain. Bangunan adalah konstruksi teknik yang

ditanam atau dilekatkan secara tetap pada tanah dan atau perairan.

Contohnya yaitu rumah tempat tinggal, bangunan tempat usaha, pusat

21 Objek pajak yang tidak dikenakan Pajak Bumi dan Bangunan adalah objek

yang:

a. Digunakan semata-mata untuk melayani kepentingan umum dibidang

ibadah, sosial, kesehatan, pendidikan dan kebudayaan nasional yang tidak

dimaksudkan untuk memperoleh keuntungan, seperti masjid, gereja,

rumah sakit pemerintah, sekolah, panti asuhan, candi, dan lain-lain.

b. Digunakan untuk kuburan, peninggalan purbakala atau yang sejenis

dengan itu.

c. Merupakan hutan lindung, suaka alam, hutan wisata, taman nasional,

tanah penggembalaan yang dikuasai oleh desa, dan tanah negara yang

belum dibebani suatu hak.

d. Digunakan oleh perwakilan diplomatik berdasarkan asas perlakuan timbal

balik.

e. Digunakan oleh badan dan perwakilan organisasi internasional yang

ditentukan oleh Menteri Keuangan.

3. Dasar Pengenaan Pajak Bumi dan Bangunan (PBB)

Dasar pengenaan Pajak Bumi dan Bangunan (PBB) adalah Nilai Jual

Objek Pajak (NJOP). Nilai Jual Objek Pajak ditetapkan per wilayah

berdasarkan Keputusan Menteri Keuangan dengan mendengar pertimbangan

gubernur serta memperhatikan:

a. Harga rata-rata yang diperoleh dari transaksi jual beli yang terjadi secara

22 b. Perbandingan harga dengan objek lain yang sejenis yang letaknya

berdekatan, fungsinya sama dan telah diketahui harga jualnya.

c. Nilai perolehan baru.

d. Penentuan Nilai Jual Objek Pajak pengganti.

NJOPTKP (Nilai Jual Obyek Pajak Tidak Kena Pajak) adalah batas nilai jual objek pajak atas bumi dan atau bangunan yang tidak kena pajak.

Besarnya Nilai Jual Obyek Pajak Tidak Kena Pajak untuk setiap daerah Kabupaten/Kota setinggi-tingginya Rp 12.000.000,- dengan ketentuan

sebagai berikut:

a. Setiap wajib pajak memperoleh pengurangan Nilai Jual Obyek Pajak Tidak Kena Pajak sebanyak satu kali dalam satu tahun pajak.

b. Apabila wajib pajak mempunyai beberapa objek pajak, maka yang

mendapatkan pengurangan Nilai Jual Obyek Pajak Tidak Kena Pajak

hanya satu objek pajak yang nilainya terbesar dan tidak bisa digabungkan

dengan objek pajak lainnya.

Tarif pajak bumi dan bangunan yang dikenakan atas objek pajak

adalah tarif tunggal, yaitu sebesar 0,5%. Dasar penghitungan pajak bumi dan

bangunan adalah Nilai Jual Kena Pajak (NJKP). Besarnya Nilai Jual Kena

Pajak adalah sebagai berikut:

a. Objek pajak perkebunan adalah 40%

b. Objek pajak kehutanan adalah 40%

c. Objek pajak pertambangan adalah 20%

23 1)Apabila Nilai Jual Objek Pajak-nya > Rp l.000.000.000 adalah 40%

2)Apabila Nilai Jual Objek Pajak-nya < Rp l.000.000.000 adalah 20%

Rumus penghitungan Pajak Bumi dan Bangunan (PBB) secara

sistematis adalah sebagai berikut:

E.BEA PEROLEHAN HAK ATAS TANAH DAN BANGUNAN (BPHTB)

1. Pengertian Bea Perolehan Hak atas Tanah dan Bangunan (BPHTB)

Bea Perolehan Hak atas Tanah dan Bangunan (BPHTB) adalah pajak

yang dikenakan atas perolehan hak atas tanah dan atau bangunan. Bea

Perolehan Hak atas Tanah dan Bangunan (BPHTB) pertama kali diatur

dalam Undang-Undang Nomor 21 Tahun 1997 yang kemudian diubah

dengan Undang-Undang Nomor 20 Tahun 2000. Perolehan hak atas tanah

dan atau bangunan adalah perbuatan atau peristiwa hukum yang

mengakibatkan diperolehnya hak atas dan atau bangunan oleh orang pribadi

atau badan.

Menurut Undang-Undang Nomor 28 Tahun 2009 tentang Pajak

Daerah dan Retribusi Daerah, Bea Perolehan Hak atas Tanah dan Bangunan

adalah pajak atas perbuatan atau peristiwa hukum yang mengakibatkan diperolehnya hak atas tanah dan/atau bangunan oleh orang pribadi atau badan. Jadi, Bea Perolehan Hak atas Tanah dan Bangunan (BPHTB) adalah pajak yang dikenakan atas peristiwa hukum yang mengakibatkan diperolehnya hak atas tanah dan/atau bangunan.

24 Hak atas tanah dan atau bangunan adalah hak atas tanah, termasuk

hak pengelolaan, berserta bangunan diatasnya, sebagaimana dalam

Undang-Undang Nomor 5 tahun 1960 tentang Peraturan Dasar Pokok-Pokok

Agraria, Undang-undang Nomor 16 tentang Rumah Susun, dan ketentuan

peraturan perundang-undangan yang lainnya. Subjek pajak bea perolehan

hak atas tanah dan bangunan (BPHTB) adalah orang pribadi atau badan

yang memperoleh hak atas tanah dan/atau bangunan.

2. Objek Bea Perolehan Hak atas Tanah dan Bangunan (BPHTB)

Objek pajak adalah perolehan hak atas tanah dan atau bangunan. Hak

atas tanah dapat meliputi hak milik, hak guna usaha, hak guna bangunan,

hak pakai, hak milik atas satuan rumah susun, serta hak pengelolaan.

Perolehan hak atas tanah dan atau bangunan meliputi:

a.Pemindahan hak karena jual beli, tukar-menukar, hibah, wasiat, waris,

pemasukan dalam perseroan atau badan hukum lainnya, pemisahan hak

yang mengakibatkan peralihan, penunjukan pembeli dalam lelang,

pelaksanaan putusan hakim yang mempunyai kekuatan hukum tetap,

penggabungan usaha, peleburan usaha, pemekaran usaha, dan hadiah.

b.Pemberian hak baru karena kelanjutan pelepasan hak dan di luar pelepasan

hak

3. Bukan Objek Bea Perolehan Hak atas Tanah dan Bangunan (BPHTB)

Objek-objek yang bukan termasuk objek bea perolehan hak atas

tanah dan bangunan (BPHTB) adalah sebagai berikut:

25

b. Negara untuk penyelenggaraan pemerintahan dan atau untuk pelaksanaan

pembangunan guna kepentingan umum.

c. Badan atau perwakilan organisasi internasional yang ditetapkan dengan

Keputusan Menteri dengan syarat tidak menjalankan usaha atau

melakukan kegiatan lain di luar fungsi dan tugas badan atau perwakilan

organisasi tersebut.

d. Orang pribadi atau badan atau karena konversi hak dan perbuatan hukum

lain dengan tidak adanya perubahan nama.

e. Orang pribadi atau badan karena wakaf.

f. Orang pribadi atau badan yang digunakan untuk kepentingan ibadah.

4. Dasar Pengenaan Bea Perolehan Hak atas Tanah dan Bangunan

(BPHTB)

Dasar pengenaan BPHTB adalah Nilai Perolehan Objek Pajak

(NPOP). Nilai Perolehan Objek Pajak dalam hal:

a. Jual beli adalah harga transaksi.

b. Tukar-menukar, Hibah, hibah wasiat, waris, pemasukan dalam perseroan

atau badan hukum lainnya, pemisahan hak yang mengakibatkan

peralihan, peralihan hak karena pelaksanaan putusan hakim yang

mempunyai kekuatan hukum tetap, pemberian hak baru atas tanah

sebagai kelanjutan dari pelepasan hak, pemberian hak baru atas tanah di

luar pelepasan hak, penggabungan usaha, peleburan usaha, pemekaran

26 c. Penunjukan pembeli dalam lelang adalah harga transaksi yang tercantum

dalam risalah lelang.

Apabila Nilai Perolehan Objek Pajak (NPOP), dalam hal a sampai

dengan c, tidak diketahui atau lebih rendah daripada NJOP yang digunakan

dalam pengenaan PBB pada tahun terjadinya perolehan, dasar pengenaan

pajak yang dipakai adalah NJOP PBB.

Pengenaan Bea Perolehan Hak atas Tanah dan Bangunan (BPHTB)

adalah sebagai berikut:

a. Pengenaan BPHTB karena waris dan hibah wasiat BPHTB yang terutang

atas perolehan hak karena waris dan hibah wasiat adalah sebesar 50%

dari BPHTB yang seharusnya terutang.

b. Pengenaan BPHTB karena pemberian hak pengelolaan. Besarnya BPHTB

karena pemberian hak pengelolaan adalah sebagai berikut:

1)0% dari BPHTB yang seharusnya terutang dalam hal penerima Hak

Pengelolaan adalah Departemen, Lembaga Pemerintah Non

Departemen, Pemerintah Daerah Propinsi, Pemerintah Daerah

Kabupaten/Kota, Lembaga Pemerintah lainnya, dan Perusahaan Umum

Pembangunan Perumahan Nasional (Perum Perumnas)

2)50% dari BPHTB yang seharusnya terutang dalam hal penerima Hak

Pengelolaan selain dimaksud diatas.

Nilai Perolehan Objek Pajak Tidak Kena Pajak (NPOPTKP)

27 a. Rp 49.000.000,00 dalam hal perolehan hak Rumah Sederhana Sehat

(RSH) dan Rumah Susun Sederhana.

b. Rp 10.000.000,00 dalam hal perolehan hak baru melalui program

pemerintah yang diterima pelaku usaha kecil atau mikro dalam rangka

program peningkatan sertifikasi tanah untuk memperkuat penjaminan

kredit bagi usaha mikro dan kecil.

c. Rp 300.000.000,00 dalam hal perolehan hak karena waris, atau hibah

wasiat yang diterima orang pribadi yang masih dalam hubungan keluarga

sedarah dalam garis keturunan lurus satu derajat ke atas atau satu derajat

ke bawah dengan pemberi hibah termasuk istri/suami.

d. Paling banyak Rp 60.000.000,00 dalam hal selain a, b dan c.

Rumus bea perolehan hak atas tanah dan bangunan (BPHTB) secara

matematis adalah sebagai berikut:

F.PAJAK PENGHASILAN (PPh) PASAL 25 1. Pengertian Pajak Penghasilan (PPh) Pasal 25

Pajak Penghasilan (PPh) Pasal 25 adalah angsuran pajak penghasilan yang harus dibayar sendiri oleh wajib pajak untuk setiap bulan dalam tahun pajak berjalan (Waluyo, 2009:255). Menurut Undang-Undang Nomor 36 Tahun 2008 mengenai Pajak Penghasilan, Pajak Penghasilan Pasal 25 adalah besarnya angsuran pajak dalam tahun pajak berjalan yang harus dibayar sendiri oleh Wajib Pajak untuk setiap bulan sebesar pajak penghasilan yang

28

terutang menurut Surat Pemberitahuan Tahunan Pajak Penghasilan tahun pajak yang lalu dikurangi dengan Pajak Penghasilan yang dipotong/dipungut/dibayar atau terutang di luar negeri yang boleh dikreditkan dibagi 12 (dua belas) atau banyaknya bulan dalam bagian tahun pajak. Jadi, Pajak Penghasilan (PPh) pasal 25 adalah angsuran pajak yang harus dibayar sendiri oleh wajib pajak setiap bulan dalam tahun berjalan.

Angsuran pajak penghasilan pasal 25 tersebut dapat dijadikan sebagai kredit pajak terhadap pajak yang terutang atas seluruh penghasilan wajib pajak pada akhir tahun pajak yang dilaporkan dalam Surat Pemberitahuan (SPT) tahunan pajak penghasilan.

Besarnya angsuran Pajak Penghasilan (PPh) Pasal 25 adalah sebesar pajak penghasilan yang terutang menurut surat pemberitahuan tahunan pajak penghasilan tahun pajak yang lalu dikurangi dengan pajak penghasilan yang dipotong dan atau dipungut serta pajak penghasilan yang dibayar atau terutang di luar negeri yang boleh dikreditkan, kemudian dibagi 12 (dua belas) atau banyaknya bulan dalam bagian tahun pajak.

29

Direktur Jenderal Pajak, angsuran pajak untuk bulan-bulan berikutnya setelah tanggal keputusan itu, dihitung berdasarkan jumlah pajak yang terutang menurut keputusan tersebut.

2. Penghitungan PPh Pasal 25 dalam Hal-Hal Tertentu

Perhitungan PPh pasal 25 dalam hal-hal tertentu adalah perhitungan dalam hal:

a. Wajib pajak berhak atas kompensasi kerugian

Kompensasi kerugian adalah kompensasi kerugian fiskal berdasarkan Surat Pemberitahuan Tahunan, Surat Ketetapan Pajak, Surat Keputusan Keberatan, atau Putusan Banding. Besarnya angsuran Pajak Penghasilan pasal 25 dalam hal wajib pajak berhak atas kompensasi kerugian adalah sebesar pajak penghasilan yang dihitung dengan dasar perhitungan dikurangi dengan pajak penghasilan yang dipotong dan atau dipungut serta pajak penghasilan yang dibayar atau terutang di luar negeri yang boleh dikreditkan, kemudian dibagi 12 (dua belas) atau banyaknya bulan dalam bagian tahun pajak.

b. Wajib pajak memperoleh penghasilan tidak teratur

30

atau modal, kecuali penghasilan yang telah dikenakan pajak penghasilan bersifat final. Apabila wajib pajak memperoleh penghasilan tidak teratur, maka dasarnya perhitungan pajak penghasilan pasal 25 adalah hanya penghasilan neto yang diterima atau diperoleh secara teratur menurut surat pemberitahuan tahunan pajak penghasilan tahun pajak yang lalu.

c. Surat pemberitahuan tahunan pajak penghasilan tahun yang lalu disampaikan setelah lewat batas waktu yang ditentukan

Apabila surat pemberitahuan tahunan pajak penghasilan tahun yang lalu disampaikan setelah lewat batas waktu yang ditentukan (selambat-lambatnya tiga bulan setelah akhir tahun pajak), maka besarnya pajak penghasilan pasal 25 dihitung sebagai berikut:

1)Bulan-bulan mulai batas waktu penyampaian SPT Tahunan PPh tersebut sampai dengan bulan disampaikannya surat pemberitahuan tahunan yang bersangkutan, besarnya pajak penghasilan pasal 25 adalah sama dengan besarnya angsuran pajak penghasilan pasal 25 bulan terakhir dari tahun pajak yang lalu dan bersifat sementara. 2)Wajib pajak menyampaikan surat pemberitahuan tahunan pajak

penghasilan, besarnya pajak penghasilan pasal 25 dihitung kembali sebagai berikut:

31

negeri yang boleh dikreditkan, dibagi 12 (dua belas) atau banyaknya bulan dalam bagian tahun pajak yang berlaku surut mulai bulan batas waktu penyampaian SPT Tahunan PPh.

b)Dalam hal wajib pajak berhak atas kompensasi kerugian atau dalam hal wajib pajak memperoleh penghasilan tidak teratur, maka besarnya PPh pasal 25 dihitung kembali berdasarkan ketentuan yang berlaku bagi wajib pajak yang berhak atas kompensasi kerugian atau bagi wajib pajak memperoleh penghasilan tidak teratur sebagaimana telah diuraikan di atas. Perhitungan kembali tersebut berlaku mulai bulan batas waktu penyampaian surat pemberitahuan tahunan pajak penghasilan, yaitu 3 (tiga) bulan setelah akhir tahun pajak.

d. Wajib pajak diberikan perpanjangan jangka waktu penyampaian surat pemberitahuan tahunan pajak penghasilan

Dalam hal wajib pajak diberikan perpanjangan jangka waktu penyampaian SPT Tahunan Pajak Penghasilan, maka besarnya pajak penghasilan pasal 25 dihitung sebagai berikut:

32

2)Setelah wajib pajak menyampaikan surat pemberitahuan tahunan pajak penghasilan, besarnya pajak penghasilan pasal 25 dihitung kembali: a) Menurut SPT tahunan pajak penghasilan tahun pajak yang lalu

dikurangi dengan pajak penghasilan yang dipotong dan atau dipungut serta pajak penghasilan yang dibayar atau terutang di luar negeri yang boleh dikreditkan, kemudian dibagi 12 (dua belas) atau banyaknya bulan dalam bagian tahun pajak dan berlaku surut mulai bulan batas waktu penyampaian SPT tahunan.

b)Apabila wajib pajak berhak atas kompensasi kerugian atau dalam hal wajib pajak memperoleh penghasilan tidak teratur, maka besarnya PPh pasal 25 dihitung kembali berdasarkan ketentuan yang berlaku bagi wajib pajak yang berhak atas kompensasi kerugian atau bagi wajib pajak memperoleh penghasilan tidak teratur sebagaimana telah diuraikan sebelumnya.

Perhitungan kembali tersebut berlaku mulai bulan batas waktu penyampaian surat pemberitahuan tahunan pajak penghasilan, yaitu 3 (tiga) bulan setelah akhir tahun pajak.

e. Wajib pajak membetulkan sendiri surat pemberitahuan tahunan pajak penghasilan yang mengakibatkan angsuran bulanan lebih besar dari angsuran bulanan sebelum pembetulan

33

berlalu surut mulai bulan batas waktu penyampaian SPT tahunan. Apabila terjadi besarnya pajak penghasilan pasal 25 yang dihitung berdasarkan pembetulan tersebut lebih besar dari pajak penghasilan pasal 25 sebelum dilakukan pembetulan, maka kekurangan setoran PPh pasal 25 terutang bunga.

f. Terjadi perubahan keadaan usaha atau kegiatan wajib pajak

34 3. Pajak Penghasilan Pasal 25 Lainnya

a. Pajak Penghasilan Pasal 25 bagi Wajib Pajak Baru

Wajib pajak baru sesuai Keputusan Menteri Keuangan Nomor 84/KMK.03/2002 tanggal 8 Maret 2002 yang diberlakukan sejak tanggal 1 April 2002 adalah wajib pajak orang pribadi dan badan yang baru pertama kali memperoleh penghasilan dari usaha atau pekerjaan bebas dalam tahun pajak yang berjalan. Besarnya angsuran pajak penghasilan dalam tahun pajak berjalan untuk setiap bulan yang harus dibayar sendiri oleh wajib pajak baru dihitung berdasarkan penghasilan neto sebulan yang disetahunkan, dikalikan tarif pajak yang dihasilkan dibagi 12 (dua belas).

b. Pajak Penghasilan Pasal 25 bagi Wajib Pajak Orang Pribadi Pengusaha Tertentu

35

jumlah berdasarkan pembukuan atau pencatatan setiap bulan yang dibayarkan atas nama dan NPWP wajib pajak masing-masing tempat usaha/gerai (outlet).

G.PAJAK PENGHASILAN (PPh) PASAL 29

Pajak Penghasilan Pasal 29 adalah pajak penghasilan yang harus dibayar atas kekurangan pembayaran pajak pada akhir tahun pajak (Anastiasa Diana dan Lilis Setiawati, 2009:221). Menurut Undang-Undang Nomor 36 tahun 2008 tentang pajak penghasilan pasal 29, apabila pajak yang terutang untuk suatu tahun pajak ternyata lebih besar daripada kredit pajak, kekurangan pembayaran pajak yang terutang harus dilunasi sebelum surat pemberitahuan tahunan pajak penghasilan disampaikan. Jadi, Pajak Penghasilan pasal 29 adalah pajak yang kurang dibayar pada tahun pajak sebelumnya yang harus dilunasi oleh wajib pajak.

Ketentuan ini mewajibkan wajib pajak untuk melunasi kekurangan pembayaran pajak yang terutang menurut ketentuan undang-undang ini sebelum surat pemberitahuan tahunan pajak penghasilan disampaikan dan paling lambat pada batas akhir penyampaian surat pemberitahuan tahunan.

H.PAJAK PENGHASILAN (PPh) PASAL 21 1. Pengertian Pajak Penghasilan (PPh) Pasal 21

36

tahun pajak (Waluyo, 2009:87). Ditinjau dari pemungut dan pengelolanya PPh dikategorikan sebagai pajak pusat (negara) yaitu pajak yang dipungut oleh pemerintah pusat dan digunakan untuk membiayai rumah tangga negara. Ditinjau dari golongannya PPh dikategorikan sebagai pajak langsung yaitu pajak yang harus dipikul atau ditanggung sendiri oleh wajib pajak dan tidak dapat dilimpahkan atau dibebankan kepada orang lain atau pihak lain dimana pajak harus menjadi beban wajib pajak yang bersangkutan.

Pajak penghasilan (PPh) pasal 21 merupakan pajak penghasilan yang dikenakan atas penghasilan berupa gaji, upah, honorarium, tunjangan, dan pembayaran lain dengan nama apapun sehubungan dengan pekerjaan, jasa, atau kegiatan yang dilakukan wajib pajak orang pribadi dalam negeri (Siti Resmi, 2008:155). Menurut Undang-Undang Nomor 36 Tahun 2008 mengenai Pajak Penghasilan, Pajak Penghasilan Pasal 21 adalah pemotongan pajak atas penghasilan sehubungan dengan pekerjaan, jasa, atau kegiatan dengan nama dan dalam bentuk apa pun yang diterima atau diperoleh Wajib Pajak orang pribadi dalam negeri. Sehingga, Pajak Penghasilan Pasal 21 adalah pajak penghasilan yang dikenakan atas penghasilan yang diterima wajib pajak orang pribadi yang berada di dalam negeri.

2. Subjek Pajak Penghasilan (PPh) Pasal 21

37 a. Penerima penghasilan yang dipotong PPh pasal 21

1)Pegawai, yaitu setiap orang pribadi yang melakukan pekerjaan berdasarkan suatu perjanjian atau kesepakatan kerja baik tertulis maupun tidak tertulis, termasuk yang melakukan pekerjaan dalam jabatan negeri atau Badan Usaha Milik Negara (BUMN) dan Badan Usaha Milik Daerah (BUMD).

2)Penerima pensiun, yaitu orang pribadi atau ahli warisnya yang menerima atau memperoleh imbalan untuk pekerjaan yang dilakukan di masa lalu, termasuk orang pribadi atau ahli warisnya yang menerima uang pensiun, tabungan hari tua atau tunjangan hari tua. 3)Penerima honorarium, yaitu orang orang pribadi yang menerima atau

memperoleh imbalan sehubungan dengan jasa, jabatan atau kegiatan yang dilakukannya.

4)Penerima upah, yaitu orang pribadi yang menerima upah harian, upah mingguan, upah borongan, atau upah satuan.

5)Orang pribadi lainnya yang menerima atau memperoleh penghasilan sehubungan dengan pekerjaan, jasa, dan kegiatan dari pemotong pajak.

b. Tidak termasuk penerima penghasilan yang dipotong PPh pasal 21

38

pekerjaannya tersebut serta negara yang bersangkutan memberikan perlakuan timbal balik.

2)Pejabat perwakilan organisasi internasional dan pejabat perwakilan organisasi internasional yang tidak termasuk sebagai subjek pajak penghasilan yang telah beberapa kali diubah, terakhir dengan Keputusan Menteri Keuangan Nomor 601/KMK.03/2005 dengan syarat bukan warga negara Indonesia dan tidak menjalankan usaha atau kegiatan atau pekerjaan lain untuk memperoleh penghasilan dari Indonesia.

3. Objek Pajak Penghasilan (PPh) Pasal 21

Objek-objek pajak penghasilan (PPh) pasal 21 adalah sebagai berikut:

a. Penghasilan yang dipotong PPh pasal 21

39

2)Penghasilan yang diterima atau diperoleh pegawai, penerima pensiun, atau mantan pegawai secara tidak teratur atau berupa jasa produksi, tantiem, gratifikasi, tunjangan cuti, tunjangan hari raya, tunjangan tahun baru, bonus, premi tahunan, dan penghasilan sejenis lainnya yang sifatnya tidak tetap.

3)Upah harian, upah mingguan, upah satuan, dari upah borongan yang diterima atau diperoleh pegawai tidak tetap atau tenaga kerja lepas, serta uang saku harian atau mingguan yang diterima peserta pendidikan, pelatihan, atau pemagangan yang merupakan calon pegawai.

4)Uang tebusan pensiun, uang tabungan hari tua atau jaminan hari tua, uang pesangon dan pembayaran lain sejenis sehubungan dengan pemutusan hubungan kerja.

5)Honorarium, uang saku, hadiah atau penghargaan dengan nama dan dalam bentuk apapun, komisi, beasiswa, dan pembayaran lain sebagai imbalan sehubungan dengan pekerjaan, jasa, dan kegiatan yang dilakukan oleh wajib pajak orang pribadi dalam negeri, terdiri atas: a) Tenaga ahli, yaitu terdiri atas pengacara, akuntan, arsitek, dokter,

konsultan, notaris, penilai, dan aktuaris;

40

c) Olahraga;

d)Penasihat, pengajajar, pelatih, penceramah, penyuluh, dan moderator;

e) Pengarang, peneliti, dan penerjemah;

f) Pemberi jasa dalam segala bidang termasuk teknik, komputer dan sistem aplikasinya, telekomunikasi, elektronika, fotografi, ekonomi dan sosial;

g)Agen iklan;

h)Pengawas, pengelola proyek, anggota dan pemberi jasa kepada suatu penelitian, dan peserta sidang atau rapat;

i) Pembawa pesanan atau yang menemukan langganan; j) Peserta perlombaan;

k)Petugas penjaja barang dagangan; l) Petugas dinas luar asuransi;

m)Peserta pendidikan, pelatihan, dan pemagangan bukan pegawai atau bukan sebagai calon pegawai;

n)Distributor perusahaan, multilevel marketing atau direct selling dan kegiatan sejenisnya.

41

pensiun yang diterima oleh pensiunan termasuk janda atau duda dan atau anak-anaknya.

b. Penghasilan yang tidak dipotong PPh pasal 21

1)Pembayaran asuransi dari perusahaan asuransi kesehatan, asuransi kecelakaan, asuransi jiwa, asuransi dwiguna, dan asuransi beasiswa. 2)Penerimaan dalam bentuk natura dan kenikmatan dalam bentuk apapun

yang diberikan oleh wajib pajak atau pemerintah.

3)Iuran pensiun yang dibayarkan kepada dana pensiun yang pendiriannya telah disahkan oleh Menteri Keuangan dan iuran jaminan hari tua kepada badan penyelenggara Jamsostek yang dibayar oleh pemberi kerja.

4)Zakat yang diterima oleh orang pribadi yang berhak dari badan atau lembaga amil zakat yang dibentuk atau disahkan oleh pemerintah.

c. Penghasilan yang dipotong PPh pasal 21 final

1)Uang tebusan pensiun yang dibayarkan oleh dana pensiun yang pendiriannya telah disahkan oleh Menteri Keuangan dan tunjangan hari tua atau tabungan hari tua yang dibayarkan sekaligus oleh badan penyelenggara jaminan sosial tenaga kerja.

2)Uang pesangon.

3)Hadiah dan penghargaan perlombaan.

42

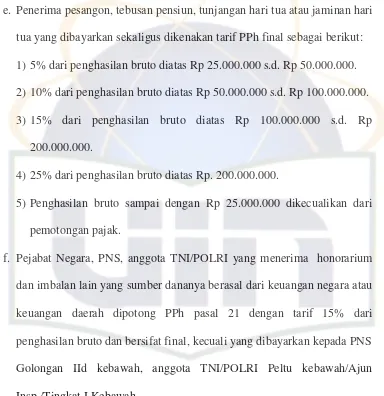

5)Penghasilan bruto berupa honorarium dan imbalan lain dengan nama apapun yang diterima oleh pejabat negara, pegawai negeri sipil, anggota TNI/POLRI yang sumber dananya berasal dari keuangan negara atau keuangan daerah, kecuali yang dibayarkan oleh pegawai negeri sipil golongan IId ke bawah dan anggota TNI/POLRI berpangkat Pembantu Letnan Satu ke bawah atau Ajun Inspektur Tingkat Satu ke bawah.

4. Perhitungan Pajak Penghasilan (PPh) Pasal 21

a. Pegawai tetap, penerima pensiun bulanan, pegawai tidak tetap, pemagang

dan calon pegawai serta distributor MLM/direct selling dan kegiatan

sejenis, dikenakan tarif pasal 17 undang-undang PPh dikalikan dengan

Penghasilan Kena Pajak (PKP). PKP dihitung berdasarkan sebagai

berikut:

1)Pegawai Tetap; Penghasilan bruto dikurangi biaya jabatan (5% dari

penghasilan bruto, maksimum Rp 6.000.000 setahun atau Rp 500.000

sebulan); dikurangi iuran pensiun. Iuran jaminan hari tua, dikurangi

Penghasilan Tidak Kena Pajak (PTKP).

2)Penerima Pensiun Bulanan; Penghasilan bruto dikurangi biaya pensiun

(5% dari penghasilan bruto, maksimum Rp 2.400.000 setahun atau Rp

200.000 sebulan); dikurangi PTKP.

3)Pegawai tidak tetap, pemagang, calon pegawai; Penghasilan bruto

dikurangi PTKP yang diterima atau diperoleh untuk jumlah yang

43 4)Distributor Multi Level Marketing/direct selling dan kegiatan sejenis;

penghasilan bruto tiap bulan dikurangi PTKP perbulan.

b. Penerima honorarium, uang saku, hadiah atau penghargaan, komisi, bea

siswa, dan pembayaran lain sebagai imbalan atas jasa dan kegiatan yang

jumlahnya dihitung tidak atas dasar banyaknya hari yang diperlukan

untuk menyelesaikan jasa atau kegiatan; mantan pegawai yang menerima

jasa produksi, tantiem, gratifikasi, bonus, peserta program pensiun yang

menarik dananya pada dana pensiun, dikenakan tarif berdasarkan pasal 17

undang-undang PPh dikalikan dengan penghasilan bruto.

c. Tenaga ahli yang melakukan pekerjaan bebas (pengacara, akuntan,

arsitek, dokter, konsultan, notaris, penilai dan aktuaris) dikenakan tarif

PPh 15% dari perkiraan penghasilan neto.

d. Pegawai harian, pegawai mingguan, pemagang, dan calon pegawai, serta

pegawai tidak tetap lainnya yang menerima upah harian, upah mingguan,

upah satuan, upah borongan dan uang saku harian yang besarnya

melebihi Rp 150.000 sehari tetapi dalam satu bulan takwim jumlahnya

tidak melebihi Rp 1.320.000 dan atau tidak dibayarkan secara bulanan,

maka PPh pasal 21 yang terutang dalam sehari adalah dengan

menerapkan tarif 5% dari penghasilan bruto setelah dikurangi Rp

150.000. Bila dalam satu bulan takwim jumlahnya melebihi Rp.1.320.000

sebulan, maka besarnya PTKP yang dapat dikurangkan untuk satu hari

adalah sesuai dengan jumlah PTKP sebenarnya dari penerima

44 e. Penerima pesangon, tebusan pensiun, tunjangan hari tua atau jaminan hari

tua yang dibayarkan sekaligus dikenakan tarif PPh final sebagai berikut:

1)5% dari penghasilan bruto diatas Rp 25.000.000 s.d. Rp 50.000.000.

2)10% dari penghasilan bruto diatas Rp 50.000.000 s.d. Rp 100.000.000.

3)15% dari penghasilan bruto diatas Rp 100.000.000 s.d. Rp

200.000.000.

4)25% dari penghasilan bruto diatas Rp. 200.000.000.

5)Penghasilan bruto sampai dengan Rp 25.000.000 dikecu