45

4.1 Implementasi Bagi Hasil dan Risiko Berdasarkan Prinsip Mudharabah Di Bank Harta Insan Karimah

4.1.1 Prinsip Bagi Hasil dan Risiko Dalam Kegiatan

Penghimpunan Dana Mudharabah di Bank Harta Insan Karimah Prinsip bagi hasil dalam penghimpunan dana hanya terdapat dalam prinsip Mudharabah sedangkan dalam prinsip Wadiah bank tidak di haruskan melakukan bagi hasil terhadap nasabah. Bank hanya akan memberikan bonus sesuai dengan kerelaan bank atau sesuai dengan kesepakatan sebelumnya. Sedangkan apabila mengalami kerugian akibat dari digunakannya dana oleh bank maka bank akan bertanggungjawab atas kerugian tersebut, sebaliknya apabila bank tidak menggunakan dana nasabah tersebut maka risiko tetap ditanggung nasabah sendiri. Risiko dalam arti bahwa apabila terjadi hal yang di luar kemampuan bank seperti terjadi bencana alam, maupun perang, maka bank tidak bisa di mintakan tanggung jawabnya. Hal ini disebabkan bank tidak memperoleh manfaat dari dana atau barang yang dititipkan. Bank bisa saja meminta imbalan jasa atas penitipan barang tersebut. Pembayaran imbalan bank syariah kepada deposan (pemilik dana) dalam bentuk bagi hasil besarnya sangat tergantung dari pendapatan yang diperoleh oleh bank sebagai mudharib atas pengelolaan dana mudharabah tersebut, apabila bank syariah memperoleh pendapatan yang besar maka bagi hasil juga akan besar, sebaliknya apabila bank memperoleh pendapatan yang kecil maka bagi hasil juga akan sedikit. Adapun cara perhitungan bagi hasil adalah dengan Revenue Sharing artinya bagi hasil yang dihitung dari total pendapatan pengelolaan dana. Ada beberapa faktor yang mempengaruhi besar kecilnya bagi hasil di perbankan syariah yaitu:

a. Besaran kontribusi dana investasi

Tidak semua dana dapat diinvestasikan langsung oleh bank karena adanya aturan yang mengharuskan untuk menyediakan dana untuk giro wajib minimum di Bank Indonesia. Besarnya dana yang diinvestasikan ini akan dihitung dengan presentasi dari semua dana Mudharabah, jika bank memutuskan bahwa dana untuk investasi adalah 90% maka dana yang disimpan ada di giro wajib minimum Bank Indonesia 10%.

b. Penentuan jenis sumber dana yang diikutsertakan dalam bagi hasil.

Pada prinsipnya semua dana yang dihimpun oleh Perbankan Syariah dapat diinvestasikan, tetapi untuk dana wadiah tergantung kesepakatan dengan deposan sejak awal apakah dananya dapat diinvestasikan.

c. Jenis penyaluran dana dan pendapatan yang terkait

Dari hasil penelitian jenis penyaluran dana ini adalah semua kegiatan penyaluran dana seperti pembiayaan bagi hasil, jual beli, dan sewa akan menggunakan dana yang di himpun oleh bank dari masyarakat.

d. Penentuan pendapatan yang dibagi hasilkan

Dalam pendapatan bank ada pendapatan yang nyata diterima dan pendapatan yang masih dalam pengakuan. Pendapatan yang di bagi hasilkan adalah pendapatan sudah nyata diterima oleh bank dari keuntungan yang diperoleh, sedangkan pendapatan yang masih dalam pengakuan karena sifatnya belum pasti tidak harus di bagi hasilkan.

e. Nisbah yang disepakati sejak awal

Besarnya bagi hasil yang diperoleh nasabah (shahibul maal) juga tergantung pada nisbah bagi hasil yang disepakati sejak awal akad/ perjanjian. Apabila nisbah bagi hasilnya besar maka besar pula bagi hasil yang diperoleh nasabah.

4.1.2 Perhitungan Bagi Hasil Tabungan Mudharabah Pada Bank Harta Insan Karimah

1. Penerapan Bagi Hasil Tabungan

Berdasarkan hasil wawancara dan pengamatan, bagi hasil tabungan mudharabah yang diterapkan oleh Bank Harta Insan Karimah adalah revenue sharing. Ini mempunyai pengertian bahwa adanya pembagian hasil, penghasilan atau pendapatan antara shahibul maal (nasabah) dengan mudharib (Bank HIK). Jika pihak bank mengalami kerugian maka kerugian tersebut di tanggung oleh kedua belah pihak yaitu nasabah dan Bank HIK. Dengan asumsi bahwa kerugian tersebut disebabkan oleh Bank sebagai mudharib dalam mengelola tabungan, akan tetapi semua ada kesepakatan antara shahibul maal (nasabah) dengan mudharib (Bank HIK) pada waktu melakukan akad.

Dalam pembagian hasil, Bank HIK mempunyai standar nominal tabungan untuk setiap nasabah, yaitu minimal mempunyai tabungan sebesar Rp 10.000. Dan untuk dibawah standar tersebut nasabah tidak mendapatkan bagi hasil disetiap bulannya. Pembagian hasil yang diberikan oleh Bank HIK sebagai mudharib (pengelola modal) dilakukan dengan melalui proses perhitungan bagi hasil. Hal ini juga tidak lepas dengan posisi Bank HIK yang juga sebagai shahibul maal (pemilik modal) dalam menyalurkan dana melalui produk pembiayaan. 2. Proses Perhitungan Bagi Hasil Tabungan

Dalam perhitungan bagi hasil, langkah- langkah awal dalam penentuan bagi hasil adalah :

a. Penetapan nisbah bagi hasil untuk tabungan mudharabah d i li h at d ari Semakin besar harga jual yang di peroleh nasabah (shahibul maal) maka semakin besar pula bagi hasil yang di dapat.

b. Menghitung saldo rata-rata tabungan masing-masing nasabah.

Contoh perhitungannya adalah seperti dibawah ini :

Bapak Muid mempunyai rekening di Bank Harta Insan Karimah Ciledug, tabungannya di kartu menunjukkan transaksi sebagai berikut:

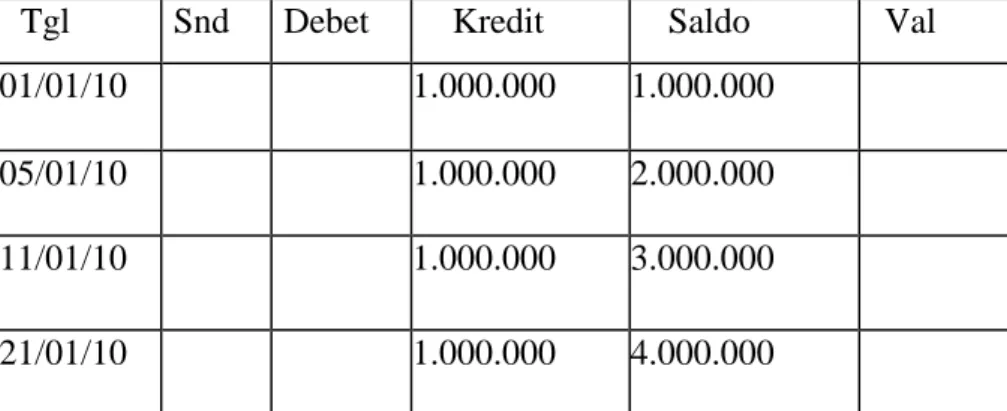

Tabel 4.1 Bentuk Buku Tabungan Bapak Muid

Tgl Snd Debet Kredit Saldo Val

01/01/10 1.000.000 1.000.000

05/01/10 1.000.000 2.000.000

11/01/10 1.000.000 3.000.000

21/01/10 1.000.000 4.000.000

Sumber : laporan keuangan HIK

Dalam mencari saldo rata-rata tabungan harian adalah sebagai berikut: 01/03/11 – 04/03/11 = 4 hari x Rp 1.000.000 = Rp 4.000.000 05/03/11 – 10/03/11 = 6 hari x Rp 2.000.000 = Rp 12.000.000 11/03/11 – 20/03/11 = 10 hari x Rp 3.000.000 = Rp 30.000.000 21/03/11 – 31/03/11 = 11 hari x Rp 4.000.000 = Rp 44.000.000 Jumlah = 31 hari = Rp 90.000.000 Sehingga saldo rata-rata harian = Rp 90.000.000 : 31

= Rp 2.903.225,8 c. Menghitung total saldo rata- rata nasabah

d. Menghitung jumlah pendapatan Bank HIK

Pendapatan Bank HIK diperoleh dari keuntungan produk pembiayaan dan pendapatan lain- lain. Dan perhitungan pendapatan menggunakan pendekatan revenue sharing yaitu pendapatan yang dibagikan kepada nasabah adalah pendapatan bank yang dihitung berdasarkan pendapatan kotor (gross sales).

Contoh perhitungan:

Saldo rata- rata Tabungan Karimah Bapak Ahmad bulan Desember 2010 sebesar Rp 10.000.000. Perbandingan nisbah bagi hasil antara Nasabah dan Bank adalah 30 : 70. Bila saldo rata- rata tabungan Karimah Bank HIK pada bulan Desember 2010 adalah sebesar RP 1.850.000.000 dan pendapatan bank yang dibagi hasilkan untuk tabungan karimah adalah Rp 40.500.000. maka bagi hasil yang didapat oleh Bapak Ahmad bulan Desember 2010 sebelum pajak adalah:

Rp 10.000.000 x Rp 40.500.000 x 30% = Rp 65.675 Rp 1.850.000.000

Cara perhitungan untuk nasabah adalah :

-Bagi hasil kotor = bagi hasil nasabah = Rp AA -Zakat (2,5%) = Rp AA x 2,5% = Rp BB -Bagi hasil setelah zakat = Rp AA – Rp BB = Rp CC

-Pajak = Rp CC x 20% = Rp DD

-Bagi hasil netto = Rp CC – Rp DD =Rp EE Persyaratan pembukaan Tabungan:

a. Perorangan atau perusahaan berbadan hukum

b. Menyerahkan fotocopy identitas diri yang masih berlaku (KTP/SIM/PASPOR)

c. Untuk perusahaan berbadan hukum dilengkapi dengan TDP, SUP, NPWP dan Akta pendirian

3. Pendistribusian Bagi Hasil Tabungan

Berdasarkan hasil wawancara dan pengamatan, Pendistribusian bagi hasil tabungan mudharabah dilakukan oleh Bank HIK pada tiap akhir bulan dapat dipotongan zakat dan pajak. Distribusi bagi hasil tabungan mudharabah dibagi kepada nasabah dengan menambahkan pada saldo tabungan milik nasabah. Dalam penentuan perolehan bagi hasil tabungan mudharabah, Bank HIK tidak membatasi jumlah hari dalam menginvestasikan dana dari nasabah. Namun Bank HIK hanya memberikan standar minimal jumlah saldo tabungan nasabah yaitu sebesar Rp.10.000. Dengan demikian meskipun nasabah bertransaksi pada akhir bulan dengan minimal saldo tabungan Rp.10.000 mereka akan langsung mendapatkan bagi hasil pada akhir bulan pendistribusian pendapatan. Namun perolehan besarnya bagi hasil disesuaikan dengan jangka waktu transaksi (saldo rata-rata tabungan). Dengan penerapan distribusi hasil seperti di atas, maka dalam hal ini nasabah lebih diuntungkan, keuntungan yang dirasakan oleh nasabah adalah tidak adanya batasan jumlah hari dalam penentuan dapat/ tidaknya bagi hasil. Sedangkan bagi Bank HIK, meskipun uang yang ditabung nasabah pada akhir bulan masih belum tersalurkan ke produk pembiayaan, namun nasabah tetap mendapatkan bagi hasil. Oleh karena itu secara otomatis karyawan Bank HIK harus bekerja lebih ekstra untuk menyalurkan dana pihak ketiga dalam memperoleh keuntungan.

4.1.3 Perhitungan Bagi Hasil Deposito Mudharabah Pada Bank Harta Insan Karimah

1. Penerapan Sistem Bagi Hasil Deposito

Deposito di HIK Syariah telah mengikuti prinsip- prinsip mudharabah sebagaimana tertuang dalam ketentuan hukum syariah. Kedudukan deposito mudharabah tidak dianggap sebagai hutang bank dan piutang nasabah.

bank syariah, sehingga dalam akuntansinya, kedudukan deposito tidak dicatat sebagai hutang bank, tetapi dicatat dan disebut sebagai investasi dan Bank HIK menggunakan investasi tidak terikat (mudharabah muthlaqah).

Dalam pembagian hasil, standar nominal deposito untuk setiap nasabah yaitu minimal mempunyai deposito sebesar Rp 1.000.000, dengan jangka waktu 1, 3, 6, dan 12 bulan.

2. Proses Perhitungan Bagi Hasil Deposito

Dalam perhitungan bagi hasil deposito mudharabah, Bank HIK memiliki beberapa pilihan dalam penentuan bagi hasil:

a. Pembayaran bagi hasil yang dilakukan setiap ulang tanggal investasi.

b. Pembayaran bagi hasil yang dibayarkan setiap akhir bulan dengan nisbah normal yang telah ditetapkan.

c. Pembayaran bagi hasil dilakukan setiap ulang tanggal atas deposan dengan spesial nisbah.

d. Pembayaran bagi hasil dari deposan yang memiliki spesial nisbah dan dibayarkan setiap akhir bulan.

3. Pendistribusian Bagi Hasil Deposito

Pendistribusian bagi hasil deposito mudharabah sama dengan pendistribusian bagi hasil tabungan mudharabah yang dilakukan setiap akhir bulan dan dapat dipotong dengan zakat (jika nasabah bersedia memberikan zakat) serta dipotong pajak sebesar 20% pada saat bagi hasil. Distribusi bagi hasil deposito mudharabah diberikaan kepada nasabah dengan menambahkan pada saldo deposito milik nasabah. Deposito nasabah akan disalurkan ke produk-produk pembiayaan dan pendanaan sesuai kebutuhan investasi periode tersebut, karena Bank HIK menggunakan aliran dana mudharabah muhtlaqah seluruh dana nasabah dapat digunakan tanpa ada pembatasan tertentu pada pelaksanaan usaha yang dibiayai maupun akad yang digunakan.

4. Perhitungan Nisbah Bagi Hasil Deposito Mudharabah

Deposito Ibu Fatimah sebesar Rp 10.000.000 berjangka waktu 12 bulan. Perbandingan nisbah bagi hasil antara nasabah dan bank adlah 60 : 40. Bila saldo rata- rata deposito Hasanah Bank HIK pada bulan oktober 2012 adalah sebesar Rp 1.560.000.000 dan pendapatan bank yang dibagi hasilkan untuk deposito adalah Rp 40.500.000 maka bagi hasil yang didapat oleh Ibu Fatimah sebelum pajak adalah :

Rp 10.000.000 x Rp 40.500.000 x 60% = Rp 155.769 Rp 1.560.000.000

Persyaratan pembukaan deposito:

a. Perorangan atau perusahaan berbadan hukum

b. Menyerahkan fotocopy identitas diri yang masih berlaku (KTP/SIM/PASPOR)

c. Untuk perusahaan berbadan hukum dilengkapi dengan TDP, SUP, NPWP dan Akta pendirian

d. Setoran awal minimal Rp 1.000.000

Transaksi Tabungan iB di Bank HIK ialah dengan cara nasabah datang dan disambut petugas, menuju meja pengisian slip nasabah untuk mengisi slip setoran dan petugas mengantar nasabah ke teller kemudian nasabah menyerahkan buku tabungan, form penyetoran, serta uang ke teller. Teller memeriksa slip, buku tabungan serta uang yang disetorkan nasabah, setelah itu teller memasukan setoran ke saldo, teller mengentri slip serta buku tabungan dan teller menyerahkan slip serta buku tabungan ke nasabah.

Sedangkan untuk Deposito iB dengan cara asisten pelayanan nasabah menjelaskan syarat umum pembukaan deposito, menjelaskan tentang nisbah, kemudian meminta calon deposan melengkapi data yang dibutuhkan, setelah dokumen sesuai dan ditandatangani nasabah, asisten melakukan proses pendaftaran pada sistem komputer dan nasabah menerima form penyetoran yang kemudian disetorkan ke teller dan melakukan proses penyetoran deposito tunai.

1.2 Kinerja Pertumbuhan Tabungan dan Deposito Mudharabah Di Bank Harta Insan Karimah

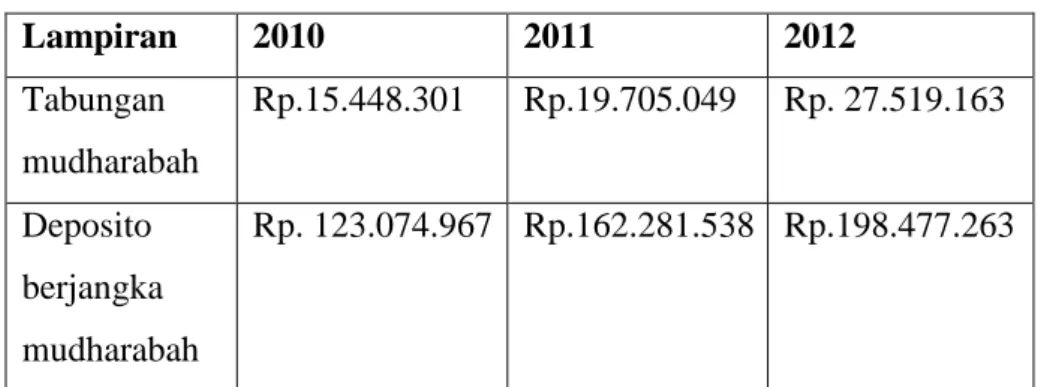

Tabel 4.2 Pertumbuhan Tabungan dan Deposito dalam laporan keuangan. Lampiran 2010 2011 2012 Tabungan mudharabah Rp.15.448.301 Rp.19.705.049 Rp. 27.519.163 Deposito berjangka mudharabah Rp. 123.074.967 Rp.162.281.538 Rp.198.477.263

Sumber: Laporan Keuangan HIK

Kinerja pada Bank HIK bisa dikatakan bagus, ini bisa dilihat dalam laporan neraca pada tahun 2010, 2011, dan 2012 yang tiap tahunnya meningkat cukup besar. Walaupun masih adanya kekurangan dalam penetapan bagi hasil (berdasarkan lampiran L1, L2, L3)

1.3 Kinerja Bank Harta Insan Karimah Berdasarkan Risk dan Return Per Januari 2012 seluruh bank umum di Indonesia sudah harus menggunakan pedoman penilaian tingkat kesehatan bank yang terbaru berdasarkan Peraturan Bank Indonesia (PBI) No. 13/1/PBI/2011 tentang Penilaian Tingkat Kesehatan Bank Umum, yang mewajibkan bank umum. Tata cara terbaru tersebut di sebut Metode RGEC yaitu singkatan dari Risk Profile, Good Corporate Governance, Earning dan Capital.

1.3.1 Kinerja Bank Harta Insan Karimah Berdasarkan Risk

Kinerja bank HIK berdasarkan risk dilihat dari FDR (Finance to Deposit Ratio), Merupakan perbandingan antara seluruh jumlah pembiayaan atau pembayaran yang diberikan bank dengan dana yang diterima bank. Nilai FDR dapat ditentukan melalui formula yang ditentukan oleh bank Indonesia melalui surat edaran bank Indonesia No.3/30/DPNP tanggal 14 Desember 2001 yaitu:

Analisis tahun 2010

FDR = Total Kredit / Total Dana Pihak Ke3 x 100% = Rp. 163.411.927 / Rp 138.574.286

= 1,18% Analisis tahun 2011

FDR = Total Kredit / Total Dana Pihak Ke3 x 100% = Rp 216.594.044 / Rp 182.080.006

= 1,19% Analisis tahun 2012

FDR = Total Kredit / Total Dana Pihak Ke3 x 100% = Rp 260.837.836 / Rp 226.116.234

= 1,15%

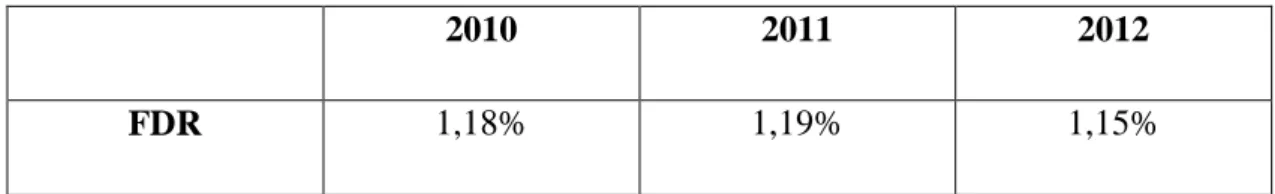

Tabel 4.3 Perbandingan Risk tahun 2010-2012

2010 2011 2012

FDR 1,18% 1,19% 1,15%

Sumber: Pengolahan Data

Setelah dianalisis pada tahun 2010-2011 di lihat dalam ratio FDR meningkat namun pada tahun 2012 menurun dikarenakan perbankan syariah berhati-hati dalaam melakukan pembiayaan, dan menempatkan dananya ditempat yang lebih aman.

1.3.2 Kinerja Bank Harta Insan Karimah Berdasarkan Profitability

Kinerja bank HIK berdasarkan profitability dilihat dari ROE (Return Of Equity) adalah ratio yang digunakan untuk mengukur kemampuan dari modal sendiri untuk menghasilkan keuntungan. ROA (Return Of Asset) adalah ratio keuntungan bersih pajak yang juga berarti suatu ukuran untuk menilai seberapa besar tingkat pengembalian dari asset yang dimiliki perusahaan.

Analisis tahun 2010

ROE = Laba setelah pajak / Ekuitas x 100% = Rp 932.688 / Rp 22.557.302

= 0,041 %

ROA = Laba rugi tahun berjalan / total aktiva x 100% = Rp 4.663.442 / Rp 4.849.150

= 0,961 %

Analisis tahun 2011

ROE = Laba setelah pajak / Ekuitas x 100% = Rp 1.355.978 / Rp 27.587.465 = 0,049 %

ROA = Laba rugi tahun berjalan / total aktiva x 100% = Rp 6.779.892 / Rp 5.167.366

= 1,312 % Analisis tahun 2012

ROE = Laba setelah pajak / Ekuitas x 100% = Rp 1.559.142 / Rp 36.512.698

= 0,043 %

ROA = Laba rugi tahun berjalan / total aktiva x 100% = Rp 7.795.713 / Rp 7.436.747

= 1,048 %

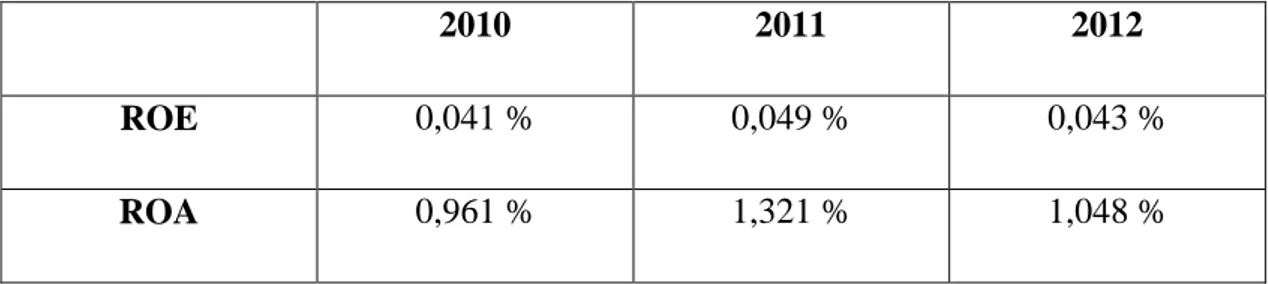

Tabel 4.4 Perbandingan Profitability Tahun 2010-2012

2010 2011 2012

ROE 0,041 % 0,049 % 0,043 %

ROA 0,961 % 1,321 % 1,048 %

Sumber: Pengolahan Data

Dari analisis di atas dapat di lihat profitability Bank HIK pada tahun 2010 dan 2011 mengalami peningkatan tapi pada tahun 2012 untuk ROE dan ROA mengalami penurunan yang disebabkan oleh return yang menurun.

4.4 Penerapan PSAK 105 Mudharabah Pada Bank Harta Insan Karimah. Mudharabah dalam PSAK 105 ialah akad kerjasama usaha antara dua pihak dimana pihak pertama (shahib al-mal) menyediakan seluruh (100%) modal, manakala pihak lain menjadi pengelola (mudharib). Dalam pendanaan mudharabah pihak yang mempunyai adalah nasabah dan pihak yang mengelola adalah bank. Dimana keuntungan usaha secara mudharabah dibagi menurut kesepakatan yang terdapat dalam kontrak.

Jurnal dalam akuntansi mudharabah saat perbankan syariah bertindak sebagai pengelola adalah sebagai berikut:

a. Pada saat bank mendapatkan dana dari nasabah untuk dikelola Kas

b. Pada saat bank menerima pembagian hasil usaha mudharabah Kas

Pendapatan bagi hasil

c. Pada saat akad berakhir dan pengelola mengembalikan modal mudharabah

Investasi mudharabah Kas

Dalam pemberlakuan PSAK 105, produk pendanaan mudharabah di Bank HIK telah sesuai ini dapat dilihat dari hasil wawancara yang menyatakan prinsip pembagian hasil usaha mudharabah dapat dilakukan berdasarkan prinsip bagi hasil atau bagi laba (profit sharing). Jika berdasarkan prinsip bagi hasil, maka dasar pembagian hasil usaha adalah laba bruto (gross profit) bukan dari total pendapatan (omzet).

Sedangkan dalam prinsip bagi laba dasar pembagian adalah laba neto (net profit) yaitu laba bruto dikurangi beban yang berkaitan dengan pengelolaan dana mudharabah.

4.5 Kelebihan dan Kekurangan Bagi Hasil Pada Bank Harta Insan Karimah.

4.5.1 Kelebihan Bagi Hasil Pada Bank Harta Insan Karimah

Bagi hasil merupakan salah satu praktik perbankan syariah, pada Bank HIK, metode bagi hasil yang digunakan ialah metode revenue sharing dimana bagi hasil dihitung dari total pendapatan pengelolaan dana. Dari beberapa kajian ditemukan beberapa hal yang menjadi kelebihan bagi hasil pada Bank HIK yaitu:

1. Kinerja pada Bank HIK bisa dikatakan bagus, ini bisa dilihat dalam laporan neraca pada tahun 2010, 2011, dan 2012 yang tiap tahunnya meningkat cukup besar. Walaupun masih adanya kekurangan dalam penetapan bagi hasil (berdasarkan lampiran L1, L2, L3)

2. Kinerja pada Bank HIK dilihat berdasarkan risk dan profitability meningkat pada tahun 2010-2011 untuk risk dan profitability. Namun di tahun 2012 untuk risk dan profitability menurun.

3. Bank HIK tidak mengalami negative spread sehingga lebih tangguh menghadapi krisis ekonomi dan moneter.

4. Mobilisasi dana dan penyaluran bagi hasil Bank HIK kepada masyarakat memberikan dampak positif kepada pembangunan ekonomi dan sosial. Dalam mobilisasi dana, perangkat bagi hasil memberikan sumbangan penting bagi upaya pemerataan pendapatan.

5. Dapat membantu pengembangan UKM karena dana yang terkumpul di Bank HIK akan disalurkan untuk UKM di usaha sektor rill untuk kemajuan ekonomi bangsa Indonesia.

6. Adanya peningkatan kapasitas produksi dengan memenuhi kebutuhan modal yang dapat dipenuhi dengan prooduk bagi hasil mudharabah dan musyarakah.

7. Bank HIK memberikan sumbangan yang berarti bagi upaya penyediaan lapangan pekerjaan baru sehingga dapat mengurangi pengangguran.

4.5.2 Kekurangan Bagi Hasil Pada Bank Harta Insan Karimah

Dalam bagi hasil yang diterapkan Bank HIK juga masih terdapat kekurangan sehingga harus ada upaya untuk mengevaluasi kekurangan yang ada sehingga pihak bank dapat lebih berkembang. 1. Tingkat ketidakpuasan nasabah di Bank HIK

Setiap nasabah yang membuka tabungan dan deposito yang menggunakan prinsip mudharabah memiliki pembagian nisbah yang berbeda-beda karena nisbah yang didapatkan nasabah sesuai dengan pendapatan bank setiap bulannya. Jika pendapatan bank meningkat

maka nisbah juga meningkat, sedangkan jika pendapatan nisbah menurun nisbah juga menurun, sedangkan nasabah menginginkan pembagian yang fix sehingga Bank HIK seringkali mendapatkan calon nasabah yang hanya ingin memasukan dananya ke Bank yang benar-benar berkompeten. Penjelasan yang diberikan pihak bank seringkali belum bisa menyakinkan nasabah mengenai bagi hasil. 2. Kurangnya inovasi produk

Produk yang ditawarkan Bank HIK masih belum maksimal dalam praktiknya. Seperti produk dalam tabungan iB HIK yaitu tabungan karimah, tabungan anak sholeh, tabungan haji (tasbih), tabungan wadiah, tabungan qurban, dan tabungan lembaga Islam. Serta beberapa produk deposito seperti deposito hasanah, dan deposito mudharabah.

4.5.3 Hambatan Dalam Implementasi Pelaksanaan Sistem Bagi Hasil dan Resiko Pada Bank Harta Insan Karimah

Berdasarkan hasil penelitian yang dilakukan oleh peneliti pada Bank Harta Insan Karimah ditemukan beberapa hal yang berkaitan dengan permasalahan yang diangkat dalam penelitian ini.

Beberapa faktor yang menjadi hambatan implementasi bank syariah terletak pada kendala operasional dalam implementasi sistem bagi hasil yang di bagi dalam dua faktor yaitu faktor yang bersifat internal dan faktor yang bersifat eksternal.

Faktor internal :

1. Sumber daya manusia

Keahlian Sumber Daya Manusia (SDM) sangat penting dalam rangka berkompetisi dengan lembaga keuangan lainnya. Di dalam perbankan syariah, SDM yang menguasai dan memahami tentang perbankan syariah khususnya sistem bagi hasil dan resiko pada bank syariah sangat terbatas.

Di Bank HIK tenaga yang menguasai perbankan syarian sangat terbatas, pengelola dan karyawan Bnak HIK yang memiliki kemampuan dan latar belakang di bidang syariah masih sangat kurang, walaupun hamper semua SDM Bank HIK merupakan sarjana akan tetapi sangat sedikit yang memiliki latar belakang pendidikan yang berbasis ekonomi syariah yang menjadi landasan operasional bank syariah.

Menurut penulis, faktor ini yang menyebabkan nasabah perbankan syariah seringkali pindah ke bank lain karena menganggap pelayanan dari pihak perbankan Syariah kurang professional, maka pengembangan SDM bidang perbankan syariah menjadi hal penting karena keberhasilan pengembangan bank Syariah pada level mikro ditentukan oleh kualitas manajemen dan tingkat pengetahuan dan keterampilan pihak bank. Pengembangan SDM bisa dilakukan melalui kerjasama antara perbankan syariah dengan lembaga-lembaga pendidikan yang berada di luar maupun di Indonesia sendiri.

2. Teknologi

Sistem informasi dan teknologi yang ada di Bank HIK masih kurang sehingga dalam penerapan bagi hasil masih kesulitan dalam menghitung dan memonitoring besarnya keuntungan dan kerugian untuk pihak pemilik dana maupun pengelola dana.

3. Jaringan kantor

Jaringan kantor juga sangat menentukan dalam memperluas pangsa pasar bank syariah. Pengembangan jaringan kantor diperlukan dalam rangka perluasan jangkauan pelayanan kepada masyarakat. Disamping itu, kurangnya jumlah Bnak yang ada juga dapat menghambat perkembangan kerjasama diantara Bank Syariah. Dalam upaya pengembangan dan perluasan jaringan kantor, ada beberapa faktor penting yang diperlukan sebagai dasar pengembangan jaringan. Faktor-faktor tersebut meliputi skala pasar, SDM, sistem dan teknologi, ketimpangan dalam distribusi

dana, serta kegiatan ekonomi. Faktor Eksternal :

1. Regulasi pemerintah

Sampai saat ini belum ada Undang- Undang yang mengatur secara khusus operasional Bank Syariah. Bank Syariah masih mengacu pada Undang- Undang No. 21 Tahun 2008. Berbagai peraturan dan Fatwa- Fatwa Dewan Syariah Nasional dirasakan masih sangat kurang untuk menghadapi kompleksitas Bank Syariah.

2. Perilaku masyarakat

Perilaku masyarakat yang masih menganggap produk Bank Syariah sama saja dengan Bank Konvensional juga menjadi kendala yang dihadapi Bank HIK sehingga sampai saat ini Bank HIK belum berkembang pesat seperti yang diharapkan.

3. Rendahnya riset pasar dan sosialisasi perbankan syariah

Manajemen Bank HIK tidak mengadakan riset untuk mengetahui apa yang diinginkan pasar, sehingga pihak bank tidak dapat menyediakan fasilitas yang dibutuhkan untuk meningkatkan produktivitas Bank.

Kegiatan sosialisasi perbankan syariah amat diperlukan dalam rangka penyebarluasan informasi dan meningkatkan pemahaman masyarakat mengenai perbankan syariah. Hal ini dapat dilakukan secara terus- menerus dengan cara tatap muka dengan para banker, alim ulama, pemuka masyarakat, pengusaha, akademis, dan masyarakat secara umum. Di masa mendatang bentuk kegiatan sosialisasi diharapkan dapat lebih beragam dengan menggunakan berbagai media masa dan bekerja sama dengan pihak- pihak yang memiliki akses kepada masyarakat luas.