Analisis penerapan Advance Pricing Agreement di Indonesia dan Singapura

Yudistira Aria Satyakusuma dan Ning Rahayu

Ilmu Administrasi Fiskal Program Ekstensi, Fakultas Ilmu Sosial dan Ilmu Politik, Universitas Indonesia, Kampus UI, Depok, 16424, Indonesia

E-mail: yudistirasatyakusuma@yahoo.com

Abstrak

Transfer pricing merupakan praktik yang lazim digunakan oleh multinational enterprises dalam kegiatan usahanya. Transfer pricing yang dilakukan oleh multinational enterprises memungkinkan terjadinya pengenaan pajak berganda. Untuk mendapatkan kepastian dalam metode transfer pricing yang dilakukannya maka advance pricing agreement dapat digunakan. Penelitian ini bertujuan memberikan gambaran mengenai penerapan advance pricing agreement di Indonesia dan faktor-faktor yang dihadapi oleh Direktorat Jenderal Pajak dalam penerapan tersebut. Metode penelitian yang digunakan adalah kualitatif dengan analisis data kualitatif. Data kualitatif didapatkan melalui studi literatur dan wawancara mendalam. Hasil penelitian ini adalah penerapan advance pricing agreement di Indonesia masih memiliki banyak kekurangan bila dibandingkan dengan Singapura, faktor-faktor penghambat penerapan advance pricing agreement di Indonesia dan saran agar Direktorat Jenderal Pajak sebagai otoritas pajak di Indonesia memperbaiki peraturan pelaksana advance pricing agreement dan mengatasi faktor-faktor penghambat penerapan advance pricing agreement di Indonesia.

Analysis on Advance Pricing Agreement Application in Indonesia and Singapore Abstract

Transfer pricing is a common practices used by multinational enterprises in their business activities. Transfer pricing used by multinational enterprises leads to possibility of double taxation. To get a certainty on their transfer pricing method, multinational enterprises can use advance pricing agreement. This study aims to provide an overview of advance pricing agreement application in Indonesia and obstacles faced by Directorate General of Tax in its application. The method use was a qualitative study with qualitative data analysis. Qualitative data was obtained through study of literature and in-depth interviews. The result of this study is advance pricing agreement application in Indonesia still have many inadequacy compared with Singapore, obstacle on advance pricing agreement application in Indonesia and suggestion so Directorate General of Tax as Indonesian tax authority can make improvement on advance pricing agreement regulation and how to overcome obstacles on advance pricing agreement implementation in Indonesia.

Key Words: Advance Pricing Agreement, transfer pricing, double taxation

Berkembangnya era globalisasi, perdagangan internasional, dan teknologi memberikan dampak signifikan terhadap ekonomi global. Pertumbuhan ekonomi global juga dibantu oleh perusahaan multinasional (Multinational enterprises) sebagai pelaku perdagangan internasional yang memanfaatkan perkembangan teknologi, transportasi dan komunikasi untuk menjalankan usaha nya di beberapa negara.

Ada beberapa alasan mengapa investor asing dari negara maju melakukan investasi di negara berkembang. Lal Das menyebutkan bahwa ada tiga alasan utama yang mendorong investor asing dari negara maju melakukan investasi di negara berkembang. Pertama adalah pemahaman bahwa keuntungan dari modal yang diperoleh di negaranya kurang memadai, kedua adalah sebagai upaya untuk mengkombinasikan modal yang dimilikinya dengan tenaga kerja yang murah di negara tujuan investasi untuk mengurangi biaya produksi, dan ketiga adalah penggunaan bahan baku di negara berkembang yang dekat dengan sumbernya (Rahayu, 2008, p. 2).

Berkembangnya multinational enterprises di Indonesia membuka jalan terjadinya cross-border transaction atas transaksi intracompany antara perusahaan-perusahaan yang tergabung dalam satu grup (related parties). Transaksi antar related parties adalah masalah penting dalam hal perpajakan, hal ini dikarenakan adanya perbedaan perlakuan perpajakan antara transaksi dengan related parties dan transaksi yang tidak dipengaruhi oleh related parties (independen). Transaksi antar related parties memungkinkan adanya perhitungan harga, imbalan, atau persyaratan dagang (term of trade) pembiayaan dan pelaksanaan bisnis antar related parties ditentukan berdasarkan kebijakan harga transfer (transfer pricing) sebagai salah satu cara dalam melakukan manajemen pajak (tax planning) yang bertujuan untuk melakukan penghematan pembayaran pajak (tax saving) (Gunadi, 2007, p. 222).

Otoritas pajak suatu negara dalam usahanya untuk melindungi penerimaan negara di bidang perpajakan umumnya memberlakukan keharusan pelaporan dokumentasi transfer pricing (TP Doc / Transfer Pricing Documentation) atas transaksi yang dilakukan oleh wajib pajaknya dengan related parties untuk membuktikan bahwa transaksi yang dilakukan dengan related parties sesuai dengan prinsip kewajaran dan kelaziman usaha (Arm’s Length Principle) sehingga transaksi tersebut mencerminkan harga pasar yang wajar (Fair Market Value). Pada dasarnya arm’s length principle adalah prinsip dimana dalam melakukan transaksi dengan related parties harus sama dengan transaksi antara pihak yang tidak tergabung dalam related parties. Dalam

menentukan arm’s length principle, untuk suatu komoditas atau barang berwujud, fair market value dapat terlihat dari perbandingan harga serupa dengan pihak lain di luar related party. Berbeda dengan penentuan arm’s length principle untuk suatu barang khusus, barang tidak berwujud, atau jasa yang terkadang sulit untuk menentukan barang atau jasa pembanding yang digunakan untuk menentukan arm’s length principle.

Dalam penentuan arm’s length principle oleh wajib pajak, terkadang terjadi dispute antara otoritas pajak dengan wajib pajak mengenai metode yang digunakan dalam penentuan arm’s length principle. Untuk mengurangi ketidakpastian bagi wajib pajak yang menunggu disetujui atau tidaknya arm’s length principle yang telah ditentukannya oleh otoritas pajak melalui pemeriksaan dan penyidikan pajak yang memakan waktu dan dana yang tidak sedikit, wajib pajak dapat melakukan negosiasi di muka mengenai metode transfer pricing yang dilakukannya dengan memanfaatkan kesepakatan harga transfer (Advance Pricing Agreement / APA). Advance pricing agreement dikembangkan sebagai suatu alternatif dalam mengatasi masalah penentuan metode transfer pricing dengan menegosiasikan metode transfer pricing yang digunakan oleh wajib pajak dengan otoritas pajak dan bila diperlukan dengan mitra otoritas pajak negara lain (tax treaty partner).

Perbedaan sistem perpajakan antara dua Negara akan menyebabkan terjadinya pengenaan pajak berganda terhadap penghasilan orang atau badan yang sama (Surahmat, 2005, p. 2) untuk menghindari hal tersebut advance pricing agreement dapat digunakan karena advance pricing agreement adalah salah satu bentuk dari advance ruling system yaitu sebuah sistemb dalam perpajakan yang dapat digunakan oleh wajib pajak untuk mendapatkan suatu kepastian pajak atas kegiatan bisnisnya. Dalam pemenuhan kewajiban perpajakan, wajib pajak dapat memperoleh kepastian perpajakan atas kegiatan bisnisnya untuk menghindari kesalahan dan sanksi yang mungkin didapatkan karena ketidaktahuannya. Advance pricing agreement juga dapat dilakukan secara bilateral dan multilateral untuk menghindari terjadinya pajak berganda.

Sebagai salah satu pendekatan yang proaktif dalam menangani permasalahan transfer pricing, advance pricing agreement dapat meningkatkan baik efektifitas maupun efisiensi perusahaan dengan memberikan sebuah perkembangan administratif dalam hal penentuan metode transfer pricing dan mencegah terjadinya dispute di masa yang akan datang dengan otoritas pajak mengenai metode transfer pricing yang dilakukan oleh wajib pajak dan memberikan suatu

kepastian dan mengurangi biaya yang mungkin terjadi karena advance pricing agreement merupakan suatu perjanjian yang mengikat. Banyak negara yang telah mengadopsi advance pricing agreement sebagai salah satu cara mengatasi permasalahan transfer pricing yang telah mendunia, tercatat per januari 2012 telah ada lebih dari 30 negara yang mengadopsi advance pricing agreement (Ernst &Young Global survey 2010).

Perkembangan advance pricing agreement di Indonesia yang terbilang lambat sejak pertama kali diundangkan mulai mencapai titik cerah saat PER-69/PJ/2010 dikeluarkan karena untuk pertama kali nya sejak diundangkan wajib pajak di Indonesia mendapatkan suatu panduan (guidelines) untuk memulai proses pengajuan advance pricing agreement. PER-69/PJ/2010 mengatur tentang tata cara pengajuan advance pricing agreement meskipun belum secara sempurna memberikan hal-hal yang dirasa penting bagi wajib pajak untuk menggunakan advance pricing agreement dalam penentuan metode transfer pricing yang dilakukan oleh wajib pajak. Namun sejak keluarnya PER-69/PJ/2010 hingga tahun 2014 belum ada satu pun perusahaan yang proses pengajuan advance pricing agreement nya dapat diselesaikan (hasil wawancara dengan Anung Andang Wiratama), berbeda dengan Singapura yang pada tahun 2012 saja berhasil merampungkan 11 pengajuan advance pricing agreement secara unilateral dan bilateral.

Dalam proses pematangan yurisdiksi transfer pricing oleh pemerintah Indonesia salah satu yang harus diperhatikan adalah penting nya peran advance pricing agreement sebagai solusi dalam pencegahan penyalahgunaan transfer pricing khususnya bagi multinational enterprises yang banyak berekspansi ke Indonesia. Lambatnya perkembangan advance pricing agreement di Indonesia bertolak belakang dengan perkembangan advance pricing arrangement di Singapura, dengan adanya beberapa faktor yang menghambat perkembangan advance pricing agreement di Indonesia. Pokok permasalahan di atas dapat dijabarkan dalam beberapa pertanyaan penelitian sebagai berikut :

1. Bagaimana penerapan advance pricing agreement di Indonesia dan di Singapura?

2. Apa faktor-faktor yang menghambat penerapan advance pricing agreement di Indonesia? Tujuan penulisan skripsi ini adalah untuk menjelaskan bagaimana penerapan advance pricing agreement di Indonesia dan Singapura serta menjelaskan faktor-faktor yang menghambat penerapan advance pricing agreement di Indonesia.

Tinjauan Teoritis

1. Perusahaan multinasional ( Multinational Enterprise / MNE )

Menurut Rugman (2007, p. 1) adalah perusahaan yang menjalankan produksi dan atau mendistribusikan produk dan atau jasa antar Negara. Ekspansi yang dilakukan oleh multinational enterprises dalam bentuk Foreign Direct Investment / FDI untuk menjalankan usahanya dapat terbagi menjadi dua yaitu cabang (branch) dan anak perusahaan (subsidiary company)

2. Tax Planning

Mohammad Zain dalam buku Manajemen Perpajakan, menyatakan bahwa tax planning adalah proses mengorganisasi usaha wajib pajak atau kelompok wajib pajak sedemikian rupa sehingga utang pajaknya, baik pajak penghasilan maupun pajak-pajak lainnya berada dalam posisi yang paling minimal sepanjang hal ini dimungkinkan baik oleh ketentuan peraturan perundang-undangan perpajakan yang berlaku maupun secara komersial. Lebih lanjut, ia juga menyimpulkan bahwa tax planning adalah perbuatan yang sifatnya mengurangi beban pajak secara legal dan bukan mengurangi kesanggupan memenuhi kewajiban perpajakannya melunasi utang-utang pajaknya.

3. Transfer Pricing

Transfer pricing dapat disimpulkan sebagai salah satu strategi tax planning yang sering dilakukan oleh MNE yang tergabung dalam related parties dimana pemberian imbalan atas suatu jasa dan atau barang dapat direkayasa sedemikian rupa sesuai dengan kebijaksanaan induk perusahaan. Hal tersebut dilakukan karena umumnya MNE bertujuan untuk memaksimalkan laba perusahaan secara keseluruhan. Menurut Santoso (2007, p. 59) transfer pricing dipercaya menjadi salah satu strategi yang efektif untuk memenangkan persaingan dalam memperebutkan sumber-sumber daya yang terbatas bagi multinational enterprises. 4. Advance Pricing Agreement

Menurut Gunadi (2007, p. 249) advance pricing agreement adalah suatu perjanjian yang mengikat kedua belah pihak (wajib pajak dan otoritas pajak) yang dimulai dengan permintaan wajib pajak untuk memperoleh kepastian atas metode transfer pricing yang dilakukannya. Salah satu kepastian yang diperoleh dengan adanya advance pricing agreement adalah terhindar dari pengenaan pajak berganda jika dilakukan secara bilateral atau multilateral yang diakibatkan oleh perbedaan yurisdiksi fiskal (Knechtle,1979, p. 23)

Metode Penelitian

Pendekatan yang digunakan dalam penelitian ini adalah pendekatan kualitatif karena dapat memberikan pemahaman menyeluruh atas penerapan advance pricing agreement di indonesia,dan memberikan gambaran mengenai faktor-faktor yang mempengaruhi penerapan advance pricing agreement di Indonesia dan perbandingan penerapan advance pricing agreement di Singapura. Salah satu ciri dari penelitian kualitatif adalah digunakannya metode-metode kualitatif. Metode yang sering digunakan pada penelitian kualitatif adalah pengamatan, wawancara, atau penalahaan dokumen (Lexy J. Moleong, 2007, p. 9). Untuk memperoleh data dan informasi yang dibutuhkan dalam penelitian ini digunakan beberapa metode pengumpulan data sebagai berikut:

1. Studi Kepustakaan (Library Research) 2. Studi Lapangan (field research)

Analisis data dilakukan sejalan dengan pengumpulan data, tidak ada aturan baku untuk menganalisis data kualitatif. Data yang berasal dari wawancara dianalisis secara deskriptif dan diilustrasikan dengan contoh-contoh, termasuk kutipan-kutipan dan rangkuman dari dokumen dianalisis secara verbal (Lexy J. Moleong, 2007, p. 36). Studi kepustakaan dilakukan dengan mempelajari dan menelaah berbagai literature untuk mengumpulkan sebanyak mungkin pengetahuan yang berhubungan dengan pokok permasalahan yang dapat diterapkan dalam penelitian yang dilakukan.

Agar penelitian menjadi fokus dan terarah peneliti membatasi penelitian ini pada penerapan advance pricing agreement di Indonesia, faktor–faktor yang menghambat penerapan advance pricing agreement di Indonesia dan perbandingan penerapan advance pricing agreement di Singapura. Penelitian tidak dilakukan untuk menentukan metode transfer pricing yang tepat dalam pengajuan permohonan advance pricing agreement di Indonesia dan Singapura.

Hasil Penelitian dan Pembahasan

Melalui perbandingan penerapan advance pricing agreement di Indonesia dan Singapura diperoleh data sebagai berikut:

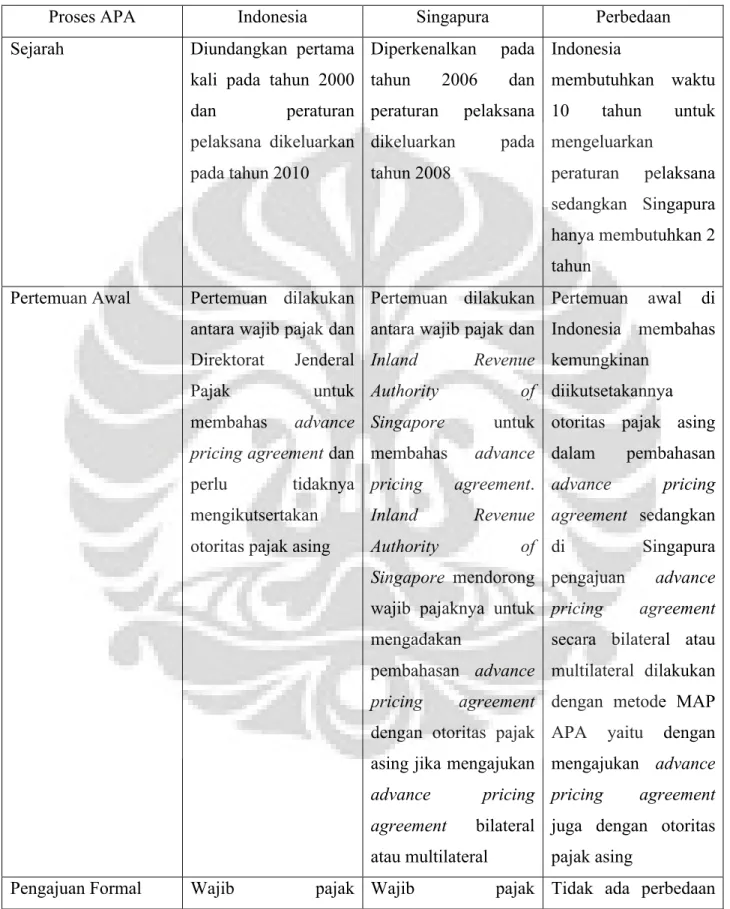

Tabel 1. Perbandingan Penerapan Advance Pricing Agreement di Indonesia dan Singapura

Proses APA Indonesia Singapura Perbedaan

Sejarah Diundangkan pertama

kali pada tahun 2000

dan peraturan pelaksana dikeluarkan pada tahun 2010 Diperkenalkan pada tahun 2006 dan peraturan pelaksana dikeluarkan pada tahun 2008 Indonesia membutuhkan waktu 10 tahun untuk mengeluarkan peraturan pelaksana sedangkan Singapura hanya membutuhkan 2 tahun

Pertemuan Awal Pertemuan dilakukan

antara wajib pajak dan Direktorat Jenderal

Pajak untuk

membahas advance

pricing agreement dan

perlu tidaknya

mengikutsertakan otoritas pajak asing

Pertemuan dilakukan antara wajib pajak dan

Inland Revenue Authority of Singapore untuk membahas advance pricing agreement. Inland Revenue Authority of Singapore mendorong wajib pajaknya untuk mengadakan

pembahasan advance pricing agreement dengan otoritas pajak asing jika mengajukan advance pricing agreement bilateral atau multilateral Pertemuan awal di Indonesia membahas kemungkinan diikutsetakannya otoritas pajak asing

dalam pembahasan advance pricing agreement sedangkan di Singapura pengajuan advance pricing agreement secara bilateral atau multilateral dilakukan dengan metode MAP APA yaitu dengan mengajukan advance pricing agreement juga dengan otoritas pajak asing

mengajukan

permohonan formal setelah melakukan

pertemuan awal

dengan Direktorat Jenderal Pajak dan melengkapi informasi yang diperlukan untuk pembahasan mengajukan permohonan formal setelah melakukan pertemuan awal dengan Inland Revenue Authority of Singapore dan melengkapi informasi yang diperlukan untuk pembahasan

yang signifikan dalam

proses pengajuan advance pricing agreement secara formal di Indonesia dan Singapura Pembahasan Pembahasan

dilakukan antara wajib

pajak dengan

Direktorat Jenderal Pajak (unilateral) atau Direktorat Jenderal Pajak dengan otoritas pajak asing terkait

(bilateral atau

multilateral)

Pembahasan

dilakukan antara wajib pajak dengan Inland Revenue Authority of Singapore (unilateral) atau Inland Revenue

Authority of

Singapore dengan otoritas pajak asing terkait (bilateral atau multilateral)

Proses pembahasan advance pricing agreement secara unilateral dilakukan antara wajib pajak dan

otoritas pajak,

sedangkan untuk

bilateral dan

multilateral dilakukan antara otoritas pajak dengan otoritas pajak asing terkait melalui mutual agreement procedure

Penerbitan Diterbitkan setelah

selesai melakukan

pembahasan dalam

jangka waktu 20 hari

kerja dan harus

disepakati oleh wajib pajak dan Direktorat

Diterbitkan setelah melakukan pertemuan akhir antara wajib pajak dengan Inland Revenue Authority of Singapore untuk mensepakati advance Penerbitan advance pricing agreement di Indonesia tidak melalui pertemuan akhir namun tetap harus disepakati oleh Direktorat Jenderal

Jenderal Pajak pricing agreement dan mendiskusikan detail advance pricing agreement

Pajak dan wajib pajak

Evaluasi Evaluasi atas advance

pricing agreement yang telah disepakati dilakukan dengan cara

mewajibkan wajib

pajak untuk

melaporkan laporan tahunan paling lama 4 bulan setelah tahun pajak berakhir. Evaluasi dilakukan dengan mewajibkan wajib pajak melaporkan laporan tahunan yang diserahkan bersamaan dengan annual income tax return (SPT tahunan) Proses evaluasi terhadap advance pricing agreement di Indonesia dan Singapura mewajibkan pelaporan tahunan atas pelaksanaan advance pricing agreement

1. Perbandingan Pertemuan Awal dan Pembahasan

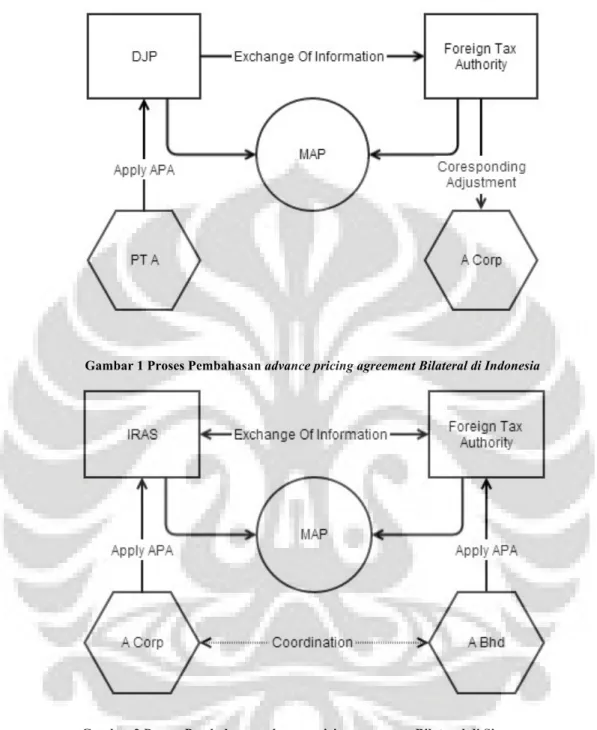

Dalam proses pengajuan advance pricing agreement di Indonesia melalui perbandingan dengan Singapura sesuai dengan tabel di atas dapat dilihat bahwa proses pembahasan advance pricing agreement secara bilateral dan multilateral di Singapura berawal dari wajib pajak yang juga melakukan pembahasan advance pricing arrangement dengan otoritas pajak asing, sedangkan proses pembahasan tersebut di Indonesia berawal dari permohonan wajib pajak.

Gambar 1 Proses Pembahasan advance pricing agreement Bilateral di Indonesia

Gambar 2 Proses Pembahasan advance pricing agreement Bilateral di Singapura

Melalui kedua gambar di atas dapat dilihat bahwa proses yang terjadi pada pembahasan advance pricing agreement secara bilateral di Indonesia sesuai ilustrasi tersebut adalah PT. A mengajukan permohonan advance pricing agreement kepada Direktur Jenderal Pajak, Direktur Jenderal Pajak kemudian memanfaatkan Exchange of Information dengan otoritas pajak asing untuk kemudian mengundang otoritas pajak asing tersebut melalui APA, setelah

terjadi kesepakatan maka otoritas pajak asing tersebut akan melakukan coresponding adjustment kepada A Corp. Sedangkan proses yang terjadi di Singapura melalui ilustrasi di atas adalah A Corp berkoordinasi dengan related party mereka di luar negeri yaitu A Bhd untuk bersama-sama mengajukan advance pricing agreement kepada otoritas pajak masing-masing Negara lalu otoritas pajak masing-masing-masing-masing negara akan menggunakan Exchange of Information untuk kemudian bersama-sama melakukan mutual agreement procedure.

Pembahasan advance pricing agreement di Indonesia dilaksanakan oleh Subdirektorat Perjanjian dan Kerjasama Perpajakan Internasional sedangkan di Singapura pembahasan advance pricing agreement dilaksanakan oleh Corporate Tax Division dalam hal advance pricing agreement yang diajukan adalah unilateral karena masih merupakan bagian dari advance ruling system yang berlaku di Singapura, dan International Tax Affairs and Relations Branch jika advance pricing agreement yang diajukan adalah bilateral atau multilateral. Pembahasan advance pricing agreement secara bilateral atau multilateral akan dilakukan oleh otoritas pajak Negara yang terkait dengan advance pricing agreement tersebut.

Tahapan pembahasan advance pricing agreement adalah tahapan yang paling lama dalam proses pengajuan advance pricing agreement ditambah lagi jika advance pricing agreement yang diajukan berupa bilateral dan multilateral karena kesepakatan yang ingin dicapai bukan hanya antara wajib pajak dan otoritas pajak melainkan memerlukan kesepakatan dengan otoritas pajak asing yang terkait untuk menghindari terjadinya double taxation. Pembahasan advance pricing agreement sebaiknya dilakukan oleh tim yang kompeten dan memiliki pengalaman, khususnya dalam bidang audit untuk mengetahui secara pasti apakah metode transfer pricing yang diajukan oleh wajib pajak telah sesuai dengan fakta dan negosiator yang memahami perpajakan internasional untuk melakukan negosiasi dengan otoritas pajak asing agar melakukan corresponding adjustment. Dalam proses pembahasan secara bilateral dan multilateral sebaiknya turut melibatkan wajib pajak untuk menyampaikan pandangannya terhadap metode transfer pricing yang digunakannya agar dapat menjadi pertimbangan para otoritas pajak yang terlibat.

Pembagian pelaksanaan pembahasan advance pricing agreement seperti yang dilakukan oleh Singapura juga dapat ditiru di Indonesia karena tidaklah relevan dalam pembahasan advance

pricing agreement secara unilateral melibatkan tim pelaksana yang memiliki spesialisasi dalam perpajakan internasional. Pembagian pelaksanaan pembahasan advance pricing agreement tersebut juga berdampak pada load kerja yang dilakukan tim pembahasan sehingga akan lebih efektif jika pembagian kerja dilakukan berdasarkan jenis advance pricing agreement yang diajukan.

Pembagian pelaksanaan pembahasan advance pricing agreement unilateral dapat dilimpahkan kepada Subdirektorat Peraturan Pajak Penghasilan Badan karena sesuai dengan fungsinya yang tertulis pada PMK 184/PMK.01/2010 pasal 415 salah satunya adalah penyiapan dan penyusunan petunjuk pelaksanaan dan penegasan (ruling) di bidang Pajak Penghasilan Badan. Dengan fungsi Subdirektorat Peraturan Pajak Penghasilan Badan untuk memberikan penegasan (ruling) maka akan relevan dengan sifat dari advance pricing agreement secara unilateral karena masih termasuk dalam advance ruling system.

2. Perbandingan Jangka Waktu Berlakunya Advance Pricing Agreement

Advance pricing agreement merupakan suatu kesepakatan yang memberikan kepastian kepada wajib pajak atas metode transfer pricing pada suatu transaksi terhadap related party yang akan dilakukannya dalam suatu periode yang telah disepakati. Periode yang dicakup dalam advance pricing agreement belum termasuk dengan periode sebelumnya yang dapat disesuaikan (compensating adjustment) jika wajib pajak merasa periode sebelumnya belum mencerminkan hasil advance pricing agreement (roll-back).

Periode yang berlaku dalam advance pricing agreement di Indonesia paling lama adalah 3 tahun pajak yang dihitung sejak tahun pajak saat advance pricing agreement disepakati. Periode roll-back di Indonesia diperbolehkan selama tahun pajak yang bersangkutan belum pernah dilakukan pemeriksaan, keberatan, banding, dan tidak terdapat indikasi tindak pidana di bidang perpajakan, kriteria tersebut berlaku untuk advance pricing agreement secara unilateral, bilateral, dan multilateral.

Berbeda dengan Indonesia, periode yang dicakup dalam advance pricing arrangement di Singapura paling lama adalah 5 tahun. Periode roll-back di Singapura diperbolehkan untuk advance pricing arrangement secara bilateral dan multilateral namun tidak melebihi 2 tahun sejak periode yang dicakup oleh advance pricing arrangement sepanjang tidak ada

perubahan besar dalam metode transfer pricing yang digunakan. Dalam advance pricing arrangement secara unilateral, Inland Revenue Authority of Singapore tidak memperbolehkan adanya periode roll-back.

Jangka waktu berlakunya advance pricing agreement di Indonesia sebaiknya ditingkatkan paling tidak menjadi paling lama 5 tahun karena proses pengajuan advance pricing agreement memerlukan waktu yang lama dan membutuhkan biaya yang tidak sedikit. Analisis penulis juga didukung oleh OECD yang menyebutkan bahwa jangka waktu yang efektif dalam berlakunya advance pricing agreement adalah 3 sampai 5 tahun yang berarti jangka waktu berlakunya advance pricing agreement di Indonesia adalah jangka waktu minimum seperti yang disarankan oleh OECD, ditambah lagi dalam PER-69/PJ/2010 belum mengatur tentang proses renegosiasi advance pricing agreement yang akan atau sudah berakhir sehingga dikhawatirkan wajib pajak akan merasa tidak efektif untuk mengikuti program advance pricing agreement di Indonesia karena tidak dapat memberikan efek yang signifikan terhadap kegiatan usaha wajib pajak.

Masa roll-back di Indonesia diperbolehkan selama belum pernah dilakukan pemeriksaan, keberatan, banding dan tidak terdapat indikasi tindak pidana di bidang perpajakan, namun menurut pasal 8 Undang-Undang nomor 28 tahun 2007 tentang ketentuan umum dan tata cara perpajakan (Undang-Undang KUP) tertulis bahwa pembetulan Surat Pemberitahuan harus disampaikan paling lama 2 tahun sebelum daluwarsa penetapan. Dengan kata lain masa roll-back yang berlaku sesungguhnya di Indonesia adalah 3 tahun (2 tahun sebelum daluwarsa penetapan), kecuali metode transfer pricing yang diajukan oleh wajib pajak dalam advance pricing agreement tidak mengalami perubahan dalam jangka waktu 5 tahun (daluwarsa penetapan) yang menyebabkan wajib pajak tidak harus melakukan pembetulan Surat Pemberitahuan sehingga masa roll-back adalah 5 tahun. Fakta yang terjadi di lapangan ternyata berbeda dengan analisis penulis, berdasarkan wawancara dengan Bapak X, Transfer Pricing Manager di salah satu konsultan pajak terkemuka di Indonesia, diketahui bahwa hasil diskusi Bapak X dengan tim pelaksana advance pricing agreement menyimpulkan bahwa roll-back ternyata hanya diberikan sejak tahun pajak pengajuan advance pricing agreement, hal ini tidak dijelaskan di PER-69/PJ/2010 sehingga penulis merasa Direktorat Jenderal Pajak harus menjelaskan lebih lanjut tentang masa roll-back yang diperbolehkan.

3. Tim Pelaksana Advance Pricing Agreement

Menurut OECD Guidelines, tim pelaksanaan advance pricing agreement harus mempunyai transfer pricing specialist dalam bidang audit namun mempunyai peran yang berbeda dengan transfer pricing specialist pada audit lapangan. Advance pricing agreement merupakan salah satu solusi penanganan transfer pricing yang menyepakati metode transfer pricing yang digunakan oleh wajib pajak dan prinsip kewajaran dan kelaziman yang digunakan. Untuk mengetahui dengan tepat, maka tim pelaksana advance pricing agreement harus memiliki auditor yang dapat menguji perumusan advance pricing agreement yang diberikan oleh wajib pajak.

Berdasarkan wawancara dengan Anung Andang Wiratama, Pelaksana Seksi Perjanjian Asia Pasifik, Direktorat Jenderal Pajak, proses seleksi yang telah dilaksanakan oleh Direktorat Jenderal Pajak hanya menguji kemampuan Bahasa Inggris dan perpajakan internasional sehingga penulis menganggap peningkatan kompetensi di tim pelaksana advance pricing agreement belum tepat sasaran. Peningkatan kompetensi dapat dilakukan dengan dua hal yaitu dengan merekrut ahli-ahli di bidang yang diperlukan, atau dengan melakukan pelatihan khusus, training, dan program kesempatan pendidikan. Proses rekrutmen dalam tim pelaksana advance pricing agreement sebaiknya dilakukan dalam beberapa bidang seperti ahli industri keuangan, manufacturing, jasa, minyak dan gas, pertambangan dan lain-lain, ahli ekonomi, ahli perpajakan internasional dan auditor transfer pricing.

Peningkatan kompetensi dalam berbagai bidang industri dilakukan agar Direktorat Jenderal Pajak dapat menggali lebih dalam tentang kegiatan usaha yang dilakukan oleh wajib pajak yang mengajukan advance pricing agreement. Sifat advance pricing agreement yang merupakan sebuah individual ruling berarti dalam pelaksanaan advance pricing agreement Direktorat Jenderal Pajak tidak dapat menerapkan prinsip umum suatu usaha karena mungkin akan bertentangan dengan fakta yang terjadi di lapangan sehingga diperlukan ahli dalam bidang usaha wajib pajak yang mengajukan advance pricing agreement untuk mengetahui fakta di lapangan.

Ahli ekonomi dalam tim pelaksana advance pricing agreement diperlukan untuk mengetahui apakah critical assumptions yang diajukan saat pengajuan advance pricing agreement oleh wajib pajak telah sesuai dengan proyeksi yang akan datang atau tidak. Critical assumptions

merupakan proyeksi atas beberapa faktor yang dapat mempengaruhi kegiatan usaha wajib pajak di masa yang akan datang yang juga mempengaruhi apakah metode transfer pricing yang dicakup dalam advance pricing agreement akan tetap relevan atau tidak.

Ahli perpajakan internasional dibutuhkan dalam tim pelaksana advance pricing agreement untuk melakukan perjanjian perpajakan internasional seperti mutual agreement procedure dalam hal advance pricing agreement bilateral atau multilateral. Keahlian perpajakan internasional juga diperlukan untuk menentukan adjustment pada transaksi transfer pricing yang diajukan dalam rangka penghindaran pengenaan pajak berganda.

Auditor transfer pricing diperlukan dalam tim pelaksana advance pricing agreement untuk mengetahui apakah metode transfer pricing yang diajukan sudah tepat atau tidak. Auditor dalam pelaksanaan advance pricing agreement sebaiknya mempunyai peran yang berbeda dengan auditor lapangan.

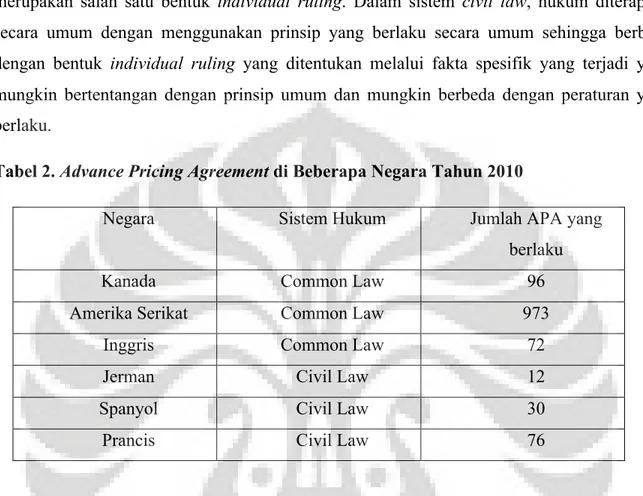

4. Perbandingan Sistem Hukum

Perbedaan sistem hukum yang berlaku di Indonesia dan Singapura juga membedakan penerapan advance pricing agreement di Indonesia dan Singapura. Sistem hukum yang berlaku di Indonesia adalah Civil Law yang banyak berkembang di benua Eropa dan dibawa ke Indonesia oleh Belanda. Civil law menurut Tetley (1994, p, 596) “Civil law is highly systematised and structured and relies on declaration of broad, general principles, often ignoring the details” yang dapat diartikan dengan “Civil law sangat tersistematis dan terstruktur dan bergantung kepada deklarasi secara umum, prinsip umum, seringkali tidak melihat detail” Singapura yang lama diduduki oleh Inggris menganut sistem Common law yang banyak berkembang di Inggris. Common law menurut Tetley (1994, p, 597) “Common law adalah tradisi hukum yang berkembang di Inggris. Prinsip yang muncul dalam hampir semua keputusan tergantung kepada fakta spesifik keadaan yang muncul dalam perselisihan yang ditangani”

Dari kedua definisi diatas dapat disimpulkan bahwa Civil law menggunakan prinsip yang berlaku secara umum sedangkan Common law lebih melihat fakta spesifik yang terjadi dalam suatu situasi.

Berdasarkan perbedaan tersebut penerapan advance pricing agreement di Indonesia akan lebih sulit dilakukan dibandingkan dengan Singapura karena advance pricing agreement merupakan salah satu bentuk individual ruling. Dalam sistem civil law, hukum diterapkan secara umum dengan menggunakan prinsip yang berlaku secara umum sehingga berbeda dengan bentuk individual ruling yang ditentukan melalui fakta spesifik yang terjadi yang mungkin bertentangan dengan prinsip umum dan mungkin berbeda dengan peraturan yang berlaku.

Tabel 2. Advance Pricing Agreement di Beberapa Negara Tahun 2010

Negara Sistem Hukum Jumlah APA yang

berlaku

Kanada Common Law 96

Amerika Serikat Common Law 973

Inggris Common Law 72

Jerman Civil Law 12

Spanyol Civil Law 30

Prancis Civil Law 76

Berdasarkan data yang penulis kumpulkan dari beberapa sumber tersebut dapat terlihat bahwa melalui perbandingan singkat sistem hukum di beberapa Negara terhadap advance pricing agreement yang dihasilkannya Negara dengan sistem hukum common law melakukan advance pricing agreement yang lebih banyak dibandingkan dengan Negara civil law, rata-rata perbandingan di atas adalah 380 per Negara common law berbanding dengan 39 per Negara civil law. Perbandingan juga dapat dilakukan antara Indonesia dengan India, India yang menggunakan civil law baru mempunyai peraturan advance pricing agreement pada Agustus 2012, namun pada Maret 2014 India sudah menerbitkan 5 advance pricing agreement unilateral, berbeda dengan Indonesia yang lebih dulu mempunyai peraturan pelaksana advance pricing agreement pada tahun 2010 namun hingga sekarang belum ada satupun permohonan advance pricing agreement yang disepakati.

5. Faktor Penghambat Penerapan Advance Pricing Agreement di Indonesia

Faktor penghambat penerapan advance pricing agreement di Indonesia dapat dibagi menjadi dua yaitu

1. Faktor Internal

a. Peraturan advance pricing agreement yang belum sempurna

Terdapat beberapa kekurangan dalam PER 69/PJ/2010 yaitu belum memuat tentang jangka waktu minimal pengajuan advance pricing agreement, kurang mengatur tentang perlindungan hukum bagi wajib pajak atas informasi yang diberikannya, belum mengatur tentang proses renegosiasi, dan periode roll-back yang belum jelas.

b. Proses advance pricing agreement yang belum tepat

Proses pengajuan advance pricing agreement di Indonesia berbeda dengan Singapura yang menggunakan proses MAP APA dalam pengajuan advance pricing agreement secara bilateral dan multilateral.

c. Sumber daya manusia di lingkungan Direktorat Jenderal Pajak i. Struktur Organisasi yang kurang memadai

Tidak ada direktorat khusus perpajakan internasional di Direktorat Jenderal Pajak.

ii. Kurangnya kompetensi tim pelaksana

Tim pelaksana advance pricing agreement hanya terdiri dari auditor,dan ahli perpajakan internasional dan memiliki kemampuan berbahasa Inggris, tidak sesuai dengan kebutuhan advance pricing agreement yang paling tidak terdiri dari ekonom, ahli industri, ahli perpajakan internasional, dan auditor.

iii. Kurangnya keberanian dalam pengambilan keputusan

Wawancara dengan Gunadi menyebutkan bahwa dalam pengambilan keputusan diperlukan keberanian moral karena advance pricing agreement merupakan kesepakatan yang bisa berbeda dengan peraturan yang ada. d. Kurangnya kerjasama dengan pihak lain yang terkait

Advance pricing agreement merupakan kebijakan pemerintah Indonesia jadi sebaiknya Direktorat Jenderal Pajak bekerjasama dengan aparatur penegak hukum

seperti kepolisian, kejaksaan dan juga dengan komisi pemberantasan korupsi, hal ini dikarenakan advance pricing agreement tidak mengikuti aturan yang berlaku umum karena sifatnya adalah individual ruling.

2. Faktor Eksternal a. Biaya dan waktu

Dalam pengajuan advance pricing agreement terdapat beberapa kelemahan antara lain, biaya menggunakan jasa konsultan pajak, biaya pengurusan dokumen yang diperlukan, dan waktu penyelesaian yang lama.

b. Keraguan terhadap Direktorat Jenderal Pajak

Keraguan terhadap Direktorat Jenderal Pajak terbagi menjadi dua yaitu keraguan terhadap konsistensi Direktorat Jenderal Pajak dalam menerapkan peraturan dan keraguan terhadap kompetensi tim pelaksana advance pricing agreement

c. Kerahasiaan Informasi

Kerahasiaan informasi merupakan keraguan utama wajib pajak karena infomasi yang diberikan saat pengajuan advance pricing agreement merupakan informasi rahasia yang tidak dapat diberikan kepada pihak lain.

Simpulan

Berdasarkan perbandingan penerapan advance pricing agreement di Indonesia dan Singapura, penulis bersimpulan bahwa penerapan advance pricing agreement di Indonesia masih tertinggal dengan peraturan di Singapura antara lain, pertemuan awal di Indonesia tidak melibatkan otoritas pajak asing, jangka waktu berlakunya advance pricing agreement hanya 3 tahun sedangkan proses pengajuan memakan waktu yang lama, tidak adanya subdirektorat khusus untuk perpajakan internasional di Direktorat Jenderal Pajak, dan sistem hukum Indonesia yang tidak mendukung penerapan advance pricing agreement.

Faktor-faktor penghambat penerapan advance pricing agreement dapat dibagi menjadi dua yaitu: a. Faktor Internal

1. Peraturan advance pricing agreement yang belum sempurna 2. Proses advance pricing agreement yang belum tepat

3. Sumber daya manusia di lingkungan Direktorat Jenderal Pajak i. Struktur Organisasi

ii. Kurangnya kompetensi sumber daya manusia

iii. Kurangnya keberanian dalam pengambilan keputusan 4. Kurangnya kerjasama dengan pihak lain yang terkait

b. Faktor Eksternal

1. Biaya dan waktu

2. Keraguan terhadap Direktorat Jenderal Pajak 3. Kerahasiaan Informasi

Saran

1. Dalam perbandingan penerapan advance pricing agreement di Indonesia dan Singapura dapat terlihat bahwa Indonesia masih tertinggal dibandingkan dengan Negara lain khususnya dengan Singapura. Untuk menerapkan advance pricing agreement di Indonesia maka Direktorat Jenderal Pajak dapat meniru beberapa ketentuan advance pricing agreement yang diatur di Singapura contohnya seperti mengikuti Singapura dalam hal pertemuan awal agar pengajuan advance pricing agreement secara bilateral dan multilateral dapat dipercepat. 2. Dalam menghadapi faktor-faktor yang menghambat penerapan advance pricing agreement

Indonesia, penulis mempunyai beberapa saran yang dapat diterapkan yaitu:

a) Proses pengajuan advance pricing agreement secara bilateral dan multilateral sebaiknya mendorong wajib pajak untuk berinisiatif melakukan advance pricing agreement dengan otoritas pajak Negara lain yang terkait melalui related party mereka.

b) Kompetensi tim yang menangani advance pricing agreement dan juga tim audit transfer pricing sebaiknya ditingkatkan dengan berbagai cara, seperti memasukan ahli industri, ekonom, dan audit pada tim pelaksana advance pricing agreement dan juga dengan melakukan pelatihan-pelatihan khusus dan kerjasama dengan institusi pendidikan terkait. c) Direktorat Jenderal Pajak harus menunjukan konsistensi dalam penerapan aturan

ditunjukan dengan menerapkan kebijakan yang telah diterbitkan sesuai dengan ketentuannya.

d) Kerahasiaan informasi wajib pajak merupakan faktor penghambat yang paling utama maka Direktorat Jenderal Pajak sebaiknya menggunakan mekanisme tertentu untuk melindungi informasi wajib pajak, salah satu contohnya adalah dengan membuat non-disclosure agreement secara spesifik dalam setiap pengajuan advance pricing agreement.

Daftar Referensi

Buku

Gunadi.2004. Transfer Pricing: Suatu Tujuan Akuntansi, Manajemen dan Pajak. Jakarta: PT Bina Rena Pariwara

_____. 2007. Pajak internasional. Jakarta: Lembaga Penerbit Fakultas Ekonomi Universitas Indonesia.

Rugman, Alan M. 2007. The Regional Multinationals: MNE and ‘Global’ Strategic Management. United Kingdom: University Press, Cambridge.

Tetley, William Q.C. 1994 International Conflict of Laws, Common, Civil and Maritime. Montreal: International Shipping Publications

Wallace, Cynthia Day. 2002 The Multinational Enterprise and Legal Control : Host State Sovereignty in an Era of Economic Globalization. The Netherlands: Kluwer Law International.

Zain, Mohammad 2007 Manajemen Perpajakan, Salemba empat

Disertasi

Rahayu, Ning. 2008. Praktik penghindaran pajak tax avoidance pada foreign direct invesment yang berbentuk subsidiary company (PT PMA) di suatu kajian tentang kebijakan anti tax avoidance. DisertasiFisip Universitas Indonesia.