Strategi Pengembangan Kredit UKM Bank XYZ pada Sentra Bisnis Pasar Cipulir, Jakarta

Eben Eser Nainggolan1, Musa Hubeis2, Nurheni S. Palupi2

Abstract

Based on past perfomance of XYZ Bank, the absorption of SME loan are setting lower for almost last five years. Its Lower SME loan realize that given by XYZ Bank compared with specified goals show the importance of the study, because from result of survey conducted by XYZ Bank to business centre got existing business XYZ Bank lower of loan market share. For that conducted analysis of SME loan to develop marketing strategy in Business Centre of Cipulir, Jakarta.

The objectives of this study are : (1) Identifying potency of loan exist in Sentra Business of Market Cipulir, (2) Calculating estimation of market potency XYZ Bank of exist in Sentra Business Cipulir Market by using amount of loan given approach, (3) Identifying factors becoming elementary constraint in development of credit at Sentra Business of Market Cipulir, and also (4) Compiling of efficient and effective marketing strategy through Cluster Pattern.

Business Centre in general is place gather business unit in one area geografic of business and conceived of Cluster. Cluster analysis is an technique used to classify events or target into group which is same relative by certain criteria. Survey conducted in cluster of Cipulir market with 336 responder at random. This matter to know characteristic of business in sentra.

Pursuant to result of conducted analysis, obtained : (1) Potency of SME loan in Business Sentra of Market Cipulir Rp. 162 Billion, so that assessed very mean to become goals to Bank XYZ in improving or developing volume of SME loan, (2) Estimation of XYZ Bank market share in Business Sentra of Cipulir Market is very small (0,97%), showing to weaken market penetration and acquisition market conducted by XYZ Bank, (3) Existing constraints in the form of service, conditions of loan and guarantee constraint, (4) Strategy becoming priority to be done is through penetration and acquisition of market with Pattern of Cluster, doing activity of promotion consistenly, optimize of existing Small Business Centre and work along with BPR/KOPERASI in lending to merchant at Cipulir Market.

While which must be allowed for to guarantee continuity of development SME credit is : (1) Extending network of marketing around sentra business, (2) Exploiting technological progress to increase assess to sell credit product, (3) Giving incentive to all marketing officer capable to reach goals of loan in sentra business, and (4) Developing simply credit analyse model with standard conditions and accomodate cordage of guarantee of exist in sentra of the business.

PENDAHULUAN 1. Latar Belakang

Secara sederhana bank diartikan sebagai lembaga keuangan yang kegiatan usahanya adalah menghimpun dana dari masyarakat dan menyalurkan kembali dana tersebut ke masyarakat serta memberikan jasa-jasa bank lainnya (Kasmir, 2004). Penyaluran dana dalam bentuk pinjaman tentunya memiliki potensi risiko yang besar, apabila tidak dikelola dengan baik. Untuk mengurangi potensi risiko yang akan terjadi pada umumnya. Di lain pihak, Usaha Kecil dan Menengah (UKM) memiliki keterbatasan, yaitu (a) minimnya prasarana dan sarana usaha kecil (khususnya industri kecil) pada pola kawasan industri; (b) minimnya sumber daya manusia (SDM) yang andal akibat tingkat pendidikan yang umumnya masih rendah; (c) kompleksnya masalah dunia usaha, sistem manajemen UKM yang masih menggunakan manajemen keluarga, misalnya mengatasi masalah permodalan dengan meminjam pada rentenir (Hubeis, 2001).

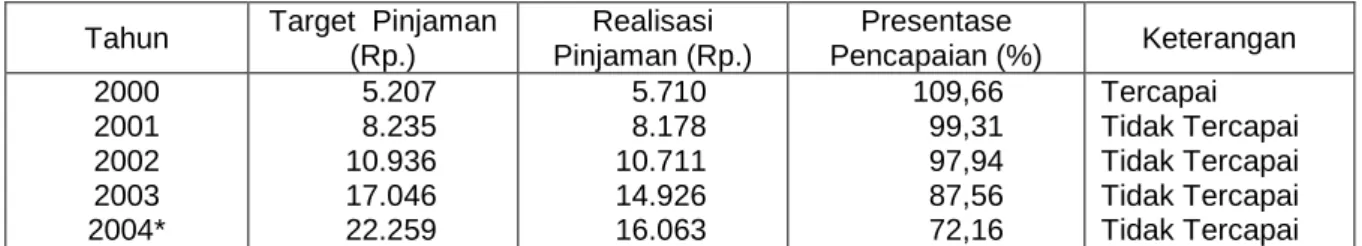

Antara persyaratan yang ditentukan pihak perbankan dan keterbatasan yang dimiliki oleh UKM, maka muncullah kesenjangan yang berakibat pada rendahnya realisasi kredit yang diberikan dibandingkan dengan target yang ditetapkan. Hal ini dapat dilihat dari perkembangan penyaluran kredit Bank XYZ selama lebih kurang 5 tahun terakhir dinilai rendah realisasi pencapaian kreditnya bila dibandingkan dengan target pinjaman (Tabel 1). Dengan rendahnya pencapaian target penyaluran kredit tersebut, maka dinilai perlu untuk mencari solusi strategi tentang cara meningkatkan penyaluran kredit, khususnya kredit untuk UKM. Untuk mengetahui permasalahan

1

Alumni PS MPI, SPs IPB

2

yang ada mengenai rendahnya pangsa pasar Bank XYZ pada sentra-sentra bisnis yang ada, maka dilakukan studi kasus terhadap salah satu sentra bisnis yang ada.

Tabel 1. Target dan realisasi pinjaman KUK dan Non-KUK Bank XYZ (dalam jutaan rupiah).

Tahun Target Pinjaman (Rp.) Realisasi Pinjaman (Rp.) Presentase Pencapaian (%) Keterangan 2000 2001 2002 2003 2004* 5.207 8.235 10.936 17.046 22.259 5.710 8.178 10.711 14.926 16.063 109,66 99,31 97,94 87,56 72,16 Tercapai Tidak Tercapai Tidak Tercapai Tidak Tercapai Tidak Tercapai Sumber : Divisi Pembinaan Bisnis Ritel Bank XYZ, 2000, 2001 dan 2002, Divisi Usaha Kecil Bank XYZ, 2003

dan 2004. *) Angka hingga bulan Juni

PT XYZ didirikan di Jakarta pada tanggal 5 Juli 1946 berdasarkan Peraturan Pemerintah Pengganti Undang-Undang No.2 Tahun 1946. Sejak tahun 1950, Bank XYZ ditunjuk oleh Pemerintah sebagai Bank Devisa, dan pada tahun 1952. Sejalan dengan Undang-Undang No. 7 Tahun 1992 tentang Perbankan dan berdasarkan Peraturan Pemerintah No.19 Tahun 1992 tentang penyesuaian Bentuk Hukum Bank XYZ, maka Bank XYZ disesuaikan bentuk hukumnya menjadi Perusahaan Perseroan (Persero) dengan nama “Perusahaan Perseroan (Persero) PT. Bank XYZ” disingkat “PT. Bank XYZ (Persero)”. Dalam rangka meningkatkan laba dan volume bisnis, Bank XYZ menggunakan pendekatan model Strategic Business Unit (SBU). Melalui model SBU Bank XYZ akan lebih fokus dalam usaha mencapai target yang ditetapkan. Ada empat SBU yang ada, yaitu SBU Corporate dengan produk Kredit korporasi dan Dana Korporasi, SBU Consumer dengan produk Kredit Pemilikan Rumah, Kredit Multi Guna, Kredit Kuk Plus, Tabungan Plus, Tabungan Haji, Giro, Deposito berjangka dan produk consumer lainnya, SBU Commercial dengan produk Kredit Ritel, Middle dan produk Syariah Banking, SBU Treasury dan International dengan produk jasa-jasa seperti Ekspor, Impor, Incoming/Outgoing Transfer dan produk treasury lainnya.

Pasar Cipulir terletak di daerah Jakarta Selatan, dimana saat ini banyak memiliki pesaing, salah satunya pusat perbelanjaan yang cukup besar dan menjadi pesaingnya adalah International Trade Centre (ITC) Cipulir yang memiliki 1.300 Kios. Adanya persaingan di sekitar daerah Cipulir sebenarnya sangat tergantung dari konsep yang ada, serta komunitas yang sudah terbentuk di masing-masing pusat perbelanjaan. Pasar Cipulir memiliki konsep penjualan grosir dan sudah memiliki komunitas bisnis, sedangkan di ITC Cipulir memiliki konsep penjualan ritel dan grosir, dimana komunitas bisnis relatif belum terlalu lama terbentuk.

2. Permasalahan

Berdasarkan hal-hal yang telah dikemukakan, maka berikut ini dirumuskan permasalahan yang ada, yaitu :

a. Berapa besar potensi pinjaman UKM dan estimasi pangsa pasar Bank XYZ yang ada pada Sentra Bisnis Pasar Cipulir dengan menggunakan pendekatan jumlah pinjaman yang diberikan ? b. Faktor-faktor apakah yang menjadi kendala yang dihadapi oleh Bank XYZ dalam

mengembang-kan kredit UKM di Sentra Bisnis Pasar Cipulir ?

c. Bentuk strategi pemasaran apakah yang dinilai efektif dan efisien untuk Sentra Bisnis Pasar Cipulir ?

3. Tujuan

a. Mengidentifikasi potensi kredit UKM dan menghitung estimasi pangsa pasar Bank XYZ yang ada pada Sentra Bisnis Pasar Cipulir dengan menggunakan pendekatan jumlah pinjaman yang diberikan.

b. Mengidentifikasi faktor-faktor yang menjadi kendala mendasar dalam pengembangan kredit pada Sentra Bisnis Pasar Cipulir.

METODOLOGI 1. Lokasi

Kajian dilakukan di Pasar Cipulir, Jakarta Selatan.

2. Metode Kerja Pengumpulan Data a. Kepustakaan

Pengumpulan data dari beberapa buku, tulisan dan laporan-laporan yang mendukung bahan acuan diperoleh dari studi kepustakaan dan merupakan sumber data sekunder.

b. Kajian di Kantor PD. Pasar Jaya, Regional Cipulir, Bank/BPR yang ada disekitar Pasar Cipulir dan PT. Bank XYZ, khususnya Divisi Usaha Kecil dan Sentra Kredit Kecil. Hal lainnya meliputi pengumpulan data dan pengamatan langsung ke Kantor PD Pasar Jaya, Regional Cipulir, Bank DKI Kebayoran Lama, Bank BRI Cidodol, Bank Nagari Kebayoran Lama, BPR Gebu Bersama Kebayoran Lama, Koperasi Pasar Cipulir dan PT. Bank XYZ, Divisi Usaha Kecil, serta Sentra Kredit Kecil di Jakarta, guna memperoleh data dan informasi yang relevan. Responden dari PD. Pasar Jaya Regional Cipulir berjumlah 1 responden dan untuk bank berjumlah 3 responden, BPR berjumlah 1 responden dan Koperasi berjumlah 1 responden, pemilihan Bank/BPR/Koperasi sebagai responden berdasarkan kedekatan lokasi dengan Pasar Cipulir dan informasi dari pedagang yang ada.

c. Kunjungan Lapang

Kunjungan langsung ke pedagang-pedagang yang berada di Sentra Bisnis Pasar Cipulir, Jakarta Selatan untuk memperoleh data dan informasi. Pengambilan contoh untuk pola klaster (Gambar 1) dilakukan secara proporsional terhadap jumlah populasi yang ada dengan teknik pengambilan contoh secara acak (random sampling).

Hal tersebut dilakukan dengan cara : 1) Wawancara

Data primer sebagai data utama didapatkan dari wawancara dengan para responden yang dipilih secara acak dengan alat bantu kuesioner.

2) Kuesioner

Kuesioner digunakan kepada para responden untuk mendapatkan data primer menurut parameter-parameter analisis yang sesuai dengan maksud dan tujuan kajian. Besarnya contoh menurut Slovin dalam Umar (2002) ditentukan berdasarkan rumus :

N Jumlah (n) = 1 + N e 2 n : Ukuran contoh N : Ukuran populasi

e : Nilai kritis (batas ketelitian) yang diinginkan (persentasi kelonggaran ketidaktelitian akibat kesalahan pengambilan contoh populasi).

Berdasarkan batas ketelitian 5%, diharapkan jumlah contoh yang diambil mewakili kondisi yang ada. Nilai perhitungan menunjukkan jumlah (n) yang harus diambil sebagai contoh adalah 336 responden untuk pedagang yang ada di Pasar Cipulir.

Pola Biasa Pola Klaster

S

Gambar 1. Pendekatan dengan model klaster

Keterangan :

Tenaga Penjualan/Marketing (Sales/S) Customer (C)

Pengolahan dan Analisis Data

Dalam pengolahan dan analisis data dilakukan tahapan berikut : 1) Pengumpulan data hasil kuesioner, wawancara dan kajian. 2) Penyuntingan data hasil pengamatan seperti :

i. Meneliti kelengkapan dalam pengisian data.

ii. Meneliti dan mengevaluasi atas kesesuaian pengisian yang dibandingkan dengan hasil pengamatan.

iii. Melakukan penyeragaman satuan data.

3) Membuat format tabel yang diperlukan untuk pengolahan data selanjutnya. 4) Melakukan pengelompokkan data.

5) Melakukan perhitungan atas besaran setiap peubah, yang selanjutnya dituangkan ke dalam tabel.

Metode Analisis

Hal – hal yang dilakukan dalam metode analisis ini adalah : a. Karakteristik Sentra Bisnis Pasar Cipulir

Kajian ini dilakukan dengan menetapkan jumlah responden sebanyak 336 orang dari jumlah 2.104 unit usaha melalui penyebaran kuesioner secara acak untuk mengetahui hal berikut :

1) Pelayanan perbankan apa yang dibutuhkan. Hal ini berkaitan dengan perlu tidaknya petugas bank melakukan penjemputan setoran dan sejenisnya.

2) Sektor ekonomi/usaha yang ditekuni/dikerjakan. Hal ini menjelaskan mengenai sektor apa yang ditekuni, misalnya pakaian jadi/konveksi.

3) Pola kebutuhan akan pinjaman. Informasi ini akan menjelaskan waktu-waktu kapan mulai dibutuhkan pinjaman, misalnya 6 bulan sebelum hari raya lebaran.

4) Besarnya omzet penjualan. Hal ini untuk mengetahui potensi pinjaman yang ada di sentra bisnis tersebut.

5) Bentuk kepemilikan kios yang dimiliki, yaitu apakah Hak Milik, Hak Guna Bangunan atau Hak Sewa. Hal ini berkaitan dengan persyaratan jaminan yang ditentukan oleh Bank XYZ. 6) Koordinasi antara PD. Pasar Jaya yang ada di Pasar Cipulir dengan para pedagang yang

berada di Pasar Cipulir. Hal ini untuk mengetahui kondisi berikut :

i. Apakah koordinasi yang ada selama ini dinilai cukup baik dalam arti, apakah PD. Pasar Jaya memiliki informasi mengenai track record masing-masing pedagang yang baik atau tidak ?

ii. Apakah ada catatan para pedagang yang sudah pernah mendapatkan fasilitas pinjaman atau belum ?

iii. Apakah PD Pasar Jaya bersedia sebagai penjamin atau melakukan Buy Back Guarante, bila pinjaman yang diberikan default (gagal) ?

iv. Bagaimana strategi bank pesaing dalam menawarkan fasilitas pinjamannya ?

C

C

C

S

C

C

C

S S Sb. Perhitungan Potensi Pinjaman Bank XYZ dan Perkiraan Pangsa Pasar Bank XYZ di Sentra Bisnis Pasar Cipulir

1) Perhitungan besarnya potensi pinjaman yang diperoleh dengan cara : i. Membuat rataan omzet penjualan pedagang yang menjadi responden.

ii. Menentukan angka rataan persentase pinjaman yang diberikan dibanding dengan rataan omzet/penjualan, yang diperoleh dari hasil wawancara dan survei di sentra– sentra kredit kecil di Jakarta.

iii. Dari angka-angka tersebut di atas, maka akan didapat besarnya potensi pinjaman yang ada di sentra bisnis tersebut dengan cara (Skha Consulting, 2003) :

Potensi Pinjaman = A x Jumlah Pedagang x B Keterangan :

A : Rataan volume penjualan di Sentra bisnis

B : Rataan persentase pinjaman yang diberikan dibanding dengan volume penjualan 2) Perhitungan perkiraan pangsa pasar secara sederhana dilakukan dengan cara

membandingkan realisasi kredit Bank XYZ pada periode tertentu dengan potensi pinjaman yang ada pada sentra bisnis pasar Cipulir.

c. Analisis Lingkungan Pemasaran

Lingkungan eksternal yang dominan terdiri dari lima faktor. Data dan informasi mengenai faktor-faktor lingkungan eksternal yang dianalisis meliputi (1) sosioekonomi yang terdiri dari data kondisi ekonomi, demografi dan sosial; (2) teknologi berupa tingkat kemajuan teknologi; (3) pemasok meliputi sistem pembelian dan harga bahan baku; (4) pesaing meliputi ancaman pendatang baru, daya tawar menawar pembeli, dan persaingan dalam industri; (5) pemerintah meliputi kebijakan pemerintah, serta dukungan sarana dan prasarana bagi perkembangan UKM.

Lingkungan internal yang dominan terdiri dari tujuh faktor. Data dan informasi mengenai faktor-faktor lingkungan internal yang dianalisis meliputi (1) Misi dan tujuan berupa data mengenai berbagai misi dan tujuan dari Bank XYZ; (2) Struktur organisasi meliputi data mengenai pola dan struktur organisasi; (3) Fasilitas dan kegiatan menghasilkan produk jasa; (4) SDM meliputi data mengenai jumlah karyawan dan kompetensi; (5) Sumber daya keuangan meliputi aspek permodalan Bank XYZ; (6) Bauran pemasaran meliputi data produk, harga, distribusi dan promosi.

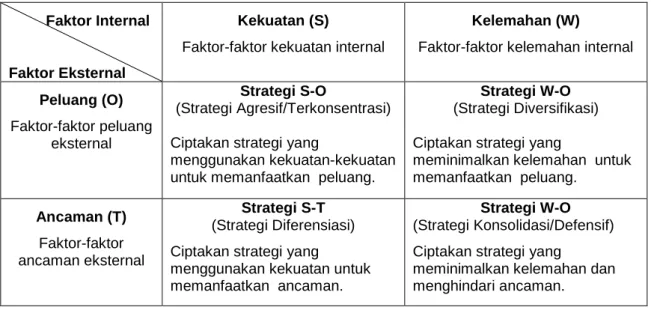

d. Analisis Strategi Pemasaran

Analisis SWOT dilakukan untuk merumuskan strategi yang harus diimplementasikan, analisa ini menggolongkan faktor-faktor lingkungan yang dihadapi oleh suatu perusahaan sebagai kombinasi atas faktor kelemahan (weaknesses) dan ancaman (threats), kekuatan (strengths) dan peluang (opportunities).

Tabel 2. Matriks SWOT

Faktor Internal

Faktor Eksternal

Kekuatan (S)

Faktor-faktor kekuatan internal

Kelemahan (W)

Faktor-faktor kelemahan internal

Peluang (O) Faktor-faktor peluang

eksternal

Strategi S-O

(Strategi Agresif/Terkonsentrasi)

Ciptakan strategi yang

menggunakan kekuatan-kekuatan untuk memanfaatkan peluang.

Strategi W-O (Strategi Diversifikasi)

Ciptakan strategi yang

meminimalkan kelemahan untuk memanfaatkan peluang. Ancaman (T) Faktor-faktor ancaman eksternal Strategi S-T (Strategi Diferensiasi) Ciptakan strategi yang

menggunakan kekuatan untuk memanfaatkan ancaman.

Strategi W-O (Strategi Konsolidasi/Defensif) Ciptakan strategi yang

meminimalkan kelemahan dan menghindari ancaman.

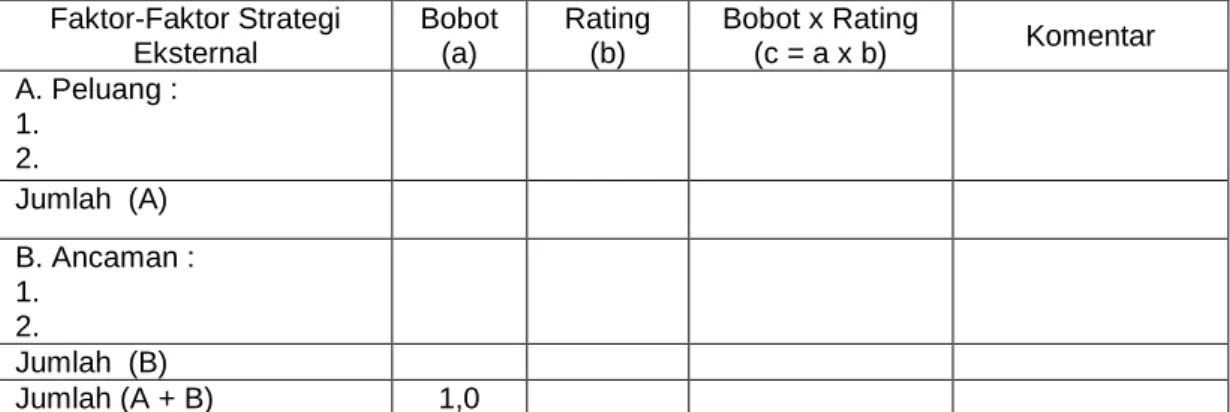

Evaluasi terhadap faktor startegi eksternal menggunakan matriks Evaluasi Faktor Strategi Eksternal atau External Factor Analysis Summary (EFAS) (Tabel 3). Terdapat beberapa langkah yang harus dilakukan untuk mengevaluasi berbagai faktor strategi eksternal yang mempengaruhi Bank XYZ. Langkah-langkah tersebut adalah :

1) Susunlah dalam kolom 1 ( 5 – 10 peluang dan ancaman).

2) Beri bobot masing-masing faktor dalam kolom 2, mulai dari 1,0 (sangat penting) sampai dengan 0,0 (tidak penting). Faktor-faktor tersebut kemungkinan dapat memberikan dampak terhadap faktor strategis.

3) Hitung rating (kolom 3) untuk masing-masing faktor dengan memberikan skala mulai dari 4 (outstanding) sampai dengan 1 (poor) berdasarkan pengaruh faktor tersebut terhadap kondisi perusahaan yang bersangkutan. Pemberian nilai rating untuk faktor peluang bersifat positif (peluang yang semakin besar diberi rating +4, tetapi jika peluangnya kecil, diberi rating +1). Pemberian nilai rating ancaman adalah kebalikannya. Misalnya, jika nilai ancamannya sedikit ratingnya 4.

4) Kalikan bobot pada kolom 2 dengan rating pada kolom 3, untuk memperoleh faktor pembobotan dalam kolom 4. Hasilnya berupa skor pembobotan untuk masing-masing faktor yang nilainya bervariasi mulai dari 4,0 (outstanding) sampai dengan 1,0 (poor).

5) Gunakan kolom 5 untuk memberi komentar atau catatan mengapa faktor-faktor tertentu dipilih dan bagaimana skor pembobotannya dihitung.

6) Jumlahkan skor pembobotan (kolom 4), untuk memperoleh total skor pembobotan bagi perusahaan yang bersangkutan. Nilai total ini menunjukkan bagaimana perusahaan tertentu bereaksi pada faktor-faktor strategis eksternalnya. Total skor ini dapat digunakan untuk membandingkan perusahaan ini dengan perusahaan lainnya dalam kelompok industri yang sama.

Total skor terbobot antara 1-4, nilai 1 pada matrils EFAS menunjukkan bahwa Bank XYZ tidak mampu memanfaatkan peluang untuk menghindari ancaman. Nilai 4 mengindikasikan bahwa Bank XYZ saat ini telah dengan sangat baik memanfaatkan peluang untuk menghadapi ancaman-ancaman yang ada. Nilai 2,5 menggambarkan kondisi Bank XYZ mampu merespon situasi eksternal secara rataan untuk matriks EFAS.

Tabel 3. EFAS Faktor-Faktor Strategi Eksternal Bobot (a) Rating (b) Bobot x Rating (c = a x b) Komentar A. Peluang : 1. 2. Jumlah (A) B. Ancaman : 1. 2. Jumlah (B) Jumlah (A + B) 1,0 Sumber : Rangkuti, 2004.

Evaluasi terhadap faktor strategi internal menggunakan matriks Evaluasi Faktor Strategi Internal atau Internal Factor Analysis Summary (IFAS) (Tabel 4). Dalam hal ini, terdapat beberapa langkah yang harus dilakukan untuk mengevaluasi berbagai faktor strategi internal yang mempengaruhi Bank XYZ. Langkah-langkah tersebut adalah :

1) Tentukan faktor-faktor yang menjadi kekuatan dan kelemahan perusahaan dalam kolom 1. 2) Beri bobot masing-masing faktor tersebut dengan skala mulai dari 1,0 (paling penting)

sampai dengan 0,0 (tidak penting), berdasarkan pengaruh faktor-faktor tersebut terhadap posisi strategis perusahaan (semua bobot tersebut jumlahnya tidak boleh melebihi skor total 1,0).

3) Hitung rating (kolom 3) untuk masing-masing faktor dengan memberikan skala mulai dari 4 (outstanding) sampai dengan 1 (poor) berdasarkan pengaruh faktor tersebut terhadap kondisi perusahaan yang bersangkutan. Peubah yang bersifat positif (semua peubah yang masuk kategori kekuatan) diberi nilai mulai dari +1 sampai dengan +4 (sangat baik) dengan membandingkannya dengan rataan industri atau dengan pesaing utama. Sedangkan peubah

yang bersifat negaitf, kebalikannya. Contohnya, jika kelemahan perusahaan besar sekali dibandingkan dengan rataan industri, nilainya adalah 1, sedangkan jika kelemahan perusahaan di bawah rataan industri adalah 4.

Total skor terbobot antara 1-4, nilai 1 pada matrik IFAS menunjukkan situasi Bank XYZ sangat buruk. Nilai 4 mengindikasikan bahwa Bank XYZ saat ini berada pada kondisi sangat baik. Nilai 2,5 pada matrik IFAS menunjukkan bahwa situasi internal Bank XYZ berada pada tingkat rataan. Tabel 4. IFAS Faktor-Faktor Strategi Internal Bobot (a) Rating (b) Bobot x Rating (c = a x b ) Komentar A. Kekuatan : 1. 2. Jumlah (A) B. Kelemahan : 1. 2. Jumlah (B) Jumlah (A + B) 1,0 Sumber : Rangkuti, 2004.

Matriks Internal-Eksternal (IE) mengindikasikan 9 sel strategi (Gambar 2), tetapi umumnya kesembilan sel tersebut dapat dikelompokkan menjadi tiga strategi utama. Strategi tersebut adalah :

1) Strategi pertumbuhan (Growth Strategy), merupakan kondisi pertumbuhan perusahaan (sel 1, 2 dan 5) atau upaya diversifikasi (sel 7 dan 8)

2) Strategi Stabilitas (Stability Strategy) adalah strategi yang diterapkan tanpa mengubah arah strategi yang diterapkan dengan tanpa mengubah arah strategi yang telah diterapkan 3) Strategi Penciutan (Retrenchment Strategy) adalah usaha untuk memperkecil atau

mengurangi usaha yang dilakukan perusahaan (sel 3, 6 dan 9)

Total Skor Faktor Internal

Kuat Rataan Lemah 4,0 3,0 2,0 1,0 1 Pertumbuhan 2 Pertumbuhan 3 Penciutan 4 Stabilitas 5 Pertumbuhan (Stabilitas) 6 Penciutan 7 Pertumbuhan 8 Pertumbuhan 9 Penciutan (Likuiditas)

Gambar 2. Matriks IE (Rangkuti, 2004) 3,0 2,0 1,0 Total Skor Faktor Eksternal

HASIL DAN PEMBAHASAN 1. Keadaan Umum

a. Pemberian kredit UKM oleh Bank XYZ

Model pendekatan dalam melakukan pembiayaan kredit selama ini pada umumnya dinilai tidak efektif dan efisien, dimana satu tenaga penjual mencari/berhadapan dengan satu nasabah. Pendekatan model ini dinilai belum optimal dalam memberikan kontribusi volume pinjaman sesuai target yang diharapkan.

Pada kenyataannya sering dihadapi suatu hambatan tidak fokusnya para tenaga penjual dalam mengatasi hambatan yang ada di lapangan, akibat keterbatasan aturan main/regulasi yang harus ditaati oleh tenaga penjual. Keterbatasan aturan main/regulasi mungkin terjadi akibat jaminan calon nasabah yang tidak bankable atau tidak sesuai dengan persyaratan yang ditetapkan oleh pihak bank, perizinan yang tidak lengkap, suku bunga yang standar dan proses analisa pemberian kredit yang bersifat standar, sehingga butuh waktu yang lama, padahal jumlah pedagang yang ada pada suatu sentra bisnis sangat banyak dan tenaga penjual berjumlah terbatas.

b. Karakteristik Responden (Pedagang)

Responden yang disurvei berjumlah 336 orang, mewakili seluruh pedagang yang ada di area Pasar Cipulir. Penentuan jumlah responden berdasarkan rumus Slovin dalam Umar (2002). Jumlah target responden yang berjualan di kios dan di konter yang digunakan untuk survei adalah sama, masing-masing berjumlah 168 responden. Profil responden berdasarkan hasil survei yang dilakukan periode bulan Februari – Maret 2005 disajikan dalam Tabel 5.

Tabel 5. Profil responden UKM di Pasar Cipulir pada tahun 2005

No. Persyaratan Keterangan Jumlah Persentase

(%)

1 Jenis usaha Badan usaha

Perorangan

0 336

0 100 2 Status kepemilikan Sendiri

Sewa

316 20

94 6 3 Lama berusaha > 2 tahun

< 2 tahun 323 13 96 4 4 Perizinan Lengkap Tidak lengkap 181 155 54 46 5 Nomor Pokok Wajib Pajak (NPWP) Memiliki

Tidak memiliki

81 255

24 76 6 Administrasi keuangan Sederhana

Ada R/L dan neraca

323 13 96 4 7 Omzet rataan per tahun < Rp. 20 Milyar > Rp. 20 Milyar 329 7 98 2 8 Bentuk sertifikat SHPTU

SHM/SHGB

336 0

100 0 9 Fasilitas kredit saat ini < Rp. 10 Milyar

> Rp. 10 Milyar Tidak ada 323 0 13 96 0 4

10 Tujuan pinjaman Usaha

Bukan usaha

307 16

95 5 11 Jaminan yang diserahkan untuk

pinjaman tersebut Kios/Konter Kios/konter+rumah tinggal+persediaan Lainnya (BPKB dll) 239 63 21 74 20 6 12 Kebutuhan akan pinjaman Saat hari raya

Hari biasa

310 13

96 4 13 Pinjaman diberikan oleh : Bank

BPR/Koperasi

284 39

88 12 14 Suku bunga pinjaman yang

diberikan < 20% pa > 20% pa 268 55 83 17 15 Model pembayaran bunga Sesuai pemakaian

Tetap

278 45

86 14 16 Prioritas dalam pengajuan pinjaman Kecepatan proses

Bunga pinjaman

310 13

96 4

Lanjutan Tabel 5.

No. Persyaratan Keterangan Jumlah Persentase

(%) 17 Ada/Tidaknya petugas khusus yang

menjemput setoran/angsuran Ada Tidak 55 268 17 83 18 Rekomendasi Kepala Pasar, apakah

merupakan keharusan, bila mau mengajukan pinjaman Ya Tidak 303 20 94 6 19 Memiliki tabungan Deposito/Giro Ya

Tidak

323 0

100 0

20 Penempatan dana Bank

BPR/Koperasi Bank/BPR/Koperasi 0 9 314 0 3 97 c. Teknik Klaster

Klaster adalah suatu sentra bisnis, tempat berkumpulnya unit-unit usaha dalam satu area geografis/lingkungan bisnis, misalnya Pusat Grosir, Pasar, Trade Centre, Mall, Town Square dan lain-lain. Analisis mengenai strategi pemasaran terhadap sentra-sentra bisnis disebut dengan teknik klaster.

Dari hasil survei pada sentra bisnis ini didapatkan informasi bahwa pada umumnya barang-barang yang dijual adalah pakaian jadi/konveksi dengan sistem perdagangan grosir. Hasil wawancara pada saat survei menunjukkan bahwa sebagian besar responden membutuhkan kredit modal kerja pada saat 6 bulan sebelum hari raya Idul Fitri dan Natal. Hal itu dilakukan untuk meningkatkan persediaan dalam mengantisipasi permintaan sebelum Hari Raya. Bentuk sertifikat dari kepemilikan kios adalah Sertifikat Hak Pemakaian Tempat Usaha (SHPTU) dan tidak dapat dilakukan pengikatan sempurna. Untuk sistem penjualan, yaitu 100% tunai, 50% tunai dan 50% kredit sampai barang tiba ditempat atau sampai dengan 2 minggu dan 1 bulan, serta ada yang sistem pembayarannya 100% kredit. Hal ini pada umumnya untuk pembeli yang sudah dikenal cukup lama dengan past perfomance baik dan volume penjualan disajikan pada Tabel 6.

Tabel 6. Perhitungan rataan volume penjualan yang ada di klaster pasar Cipulir Nilai tengah dari volume

penjualan (Rupiah) Jumlah responden (Pedagang) Rataan volume penjualan (Rupiah) 250.000.000 248 62.000.000.000 500.000.000 65 32.500.000.000 2.500.000.000 23 57.500.000.000 Total 336 152.000.000.000

Rataan Volume Penjualan Masing-Masing Pedagang

152.000.000.000 : 336 = 452.380.952

Atas dasar perhitungan rataan volume penjualan pada Tabel 6 dapat dicari potensi pinjaman yang ada di klaster pasar Cipulir adalah menggunakan volume penjualan rataan per pedagang Rp. 452.380.952 per tahun atau dibulatkan Rp. 452.000.000 per tahun.

d. Karakteristik Responden (Bukan Pedagang)

Dalam kegiatan ini juga dilakukan survei terhadap populasi bukan pedagang, yaitu PD. Pasar Jaya Regional Cipulir, Perbankan yang ada di sekitar lokasi sentra bisnis Pasar Cipulir, BPR/Koperasi serta Bank XYZ Divisi Usaha Kecil pada periode bulan Februari - Maret 2005.

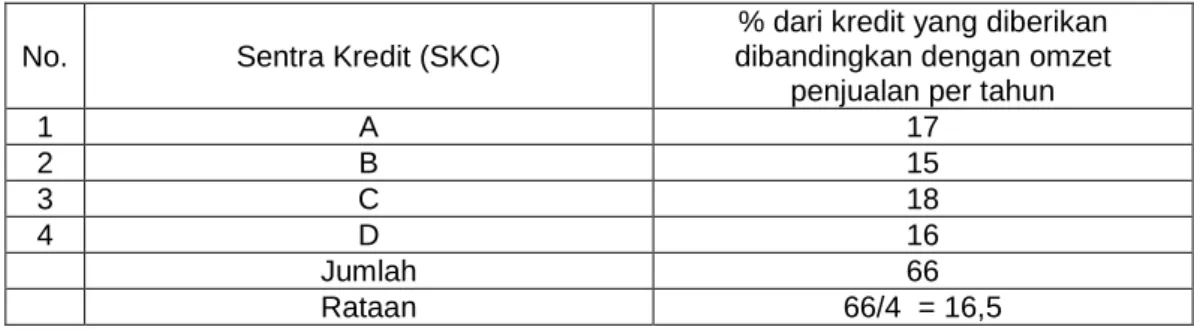

2. Potensi Pinjaman dan Perkiraan Pangsa Pasar a. Potensi Pinjaman

Dari hasil informasi yang diperoleh melalui SKC-SKC yang ada di Jakarta, Bogor, Depok, Tangerang dan Bekasi didapatkan bahwa persentase pinjaman yang diberikan dibandingkan dengan omzet penjualan yang cukup bervariasi. Untuk mempermudah dalam perhitungan penentuan potensi pinjaman, digunakan konsep rataan. Hasil dari perhitungan tersebut dapat dikatakan bahwa rataan pinjaman yang diberikan dibandingkan dengan volume penjualan adalah 16,5% atau dibulatkan menjadi 17%.

Atas dasar hal yang telah dikemukakan maka potensi pinjaman yang ada pada klaster Pasar Cipulir dapat dihitung (Skha Consulting, 2003) sebagai berikut :

A : Rataan volume penjualan di sentra bisnis

B : Rataan persentase pinjaman yang diberikan dibanding dengan volume penjualan A x Jumlah Pedagang x B = Potensi Pinjaman

Rp. 452.000.000 x 2.104 Pedagang x 17% = Rp. 161.671.360.000

Jadi Potensi pinjaman yang ada pada klaster pasar Cipulir adalah Rp. 162 Milyar (Hasil Pembulatan)

b. Perkiraan Pangsa Pasar

Dalam menghitung perkiraan atau estimasi pangsa pasar Bank XYZ yang ada pada klaster pasar Cipulir, dapat digunakan pendekatan perhitungan realisasi kredit Bank XYZ pada periode tertentu di klaster pasar Cipulir dibandingkan dengan Potensi Pinjaman yang ada pada klaster pasar Cipulir dikali 100% (Skha Consulting, 2003).

Realisasi kredit Bank XYZ di Klaster atau Sentra Bisnis Pasar Cipulir menggunakan posisi pinjaman 31 Maret 2005, yaitu Rp. 1,578 Milyar dibandingkan dengan Potensi Pinjaman yang ada pada klaster Pasar Cipulir sebesar Rp. 162 Milyar dikali 100%. Hasil yang diperoleh adalah 0,97% sebagai Estimasi Pangsa Pasar Bank XYZ di klaster pasar Cipulir.

Tabel 7. Data kredit yang diberikan dibanding dengan omzet penjualan Debitur UKM, khususnya sektor perdagangan Pakaian Jadi/Grosiran di Sentra Kredit Kecil Bank XYZ di Seluruh Jabodetabek pada tahun 2005

No. Sentra Kredit (SKC)

% dari kredit yang diberikan dibandingkan dengan omzet

penjualan per tahun

1 A 17 2 B 15 3 C 18 4 D 16 Jumlah 66 Rataan 66/4 = 16,5

c. Perkiraan Pangsa Pasar

Dalam menghitung perkiraan atau estimasi pangsa pasar Bank XYZ yang ada pada klaster pasar Cipulir, digunakan pendekatan perhitungan realisasi kredit Bank XYZ pada periode tertentu di klaster pasar Cipulir dibandingkan dengan Potensi Pinjaman yang ada pada klaster pasar Cipulir dikali 100%.

Realisasi kredit Bank XYZ di Klaster atau Sentra Bisnis Pasar Cipulir menggunakan posisi pinjaman 31 Maret 2005 adalah Rp. 1,578 Milyar dibandingkan dengan Potensi Pinjaman yang ada pada klaster pasar Cipulir sebesar Rp. 162 Milyar dikali 100%. Hasil yang diperoleh adalah 0,97% sebagai Estimasi Pangsa Pasar Bank XYZ di klaster pasar Cipulir.

3. Lingkungan Pemasaran a. Lingkungan Eksternal

Kondisi Lingkungan Eksternal Industri secara langsung mempengaruhi kondisi Bank XYZ, yaitu sosio-ekonomi, teknologi, pemasok, pesaing dan pemerintah.

1) Sosio-ekonomi

Sektor sosial ekonomi terdiri dari faktor ekonomi, demografi dan sosial yang membantu atau menghambat perkembangan Bank XYZ dalam mencapai tujuan.

a) Ekonomi

Nilai tukar rupiah dan suku bunga pinjaman relatif stabil, maka dinilai dapat memberikan dukungan bagi iklim usaha yang kondusif. Hal ini dapat mempermudah pelaku UKM dalam menetapkan harga jual. Namun secara umum, fungsi intermediasi perbankan yang diharapkan dapat menggerakkan pertumbuhan ekonomi belum berjalan normal.

b) Demografi

Jumlah penduduk Indonesia dari tahun ke tahun terus mengalami pertumbuhan. Berdasarkan data BPS tahun 2001, jumlah penduduk Indonesia tahun 1990 mencapai 179.378.946 jiwa dengan laju pertumbuhan penduduk 1,35% Pada tahun 2000, jumlah

penduduk Indonesia meningkat mnenjadi 206.264.595 jiwa. Jumlah penduduk yang cukup besar tersebut merupakan peluang dan dapat menjadi peluang pasar, terlebih bila diikuti dengan peningkatan daya beli masyarakat.

c) Sosial

Perubahan pola hidup dan gaya hidup masyarakat perlu mendapat perhatian yang serius dalam melihat pengaruhnya terhadap potensi pasar bagi industri perbankan, khususnya untuk segmen UKM. Munculnya sentra-sentra bisnis atau klaster disetiap daerah merupakan suatu trend tersendiri saat ini. Dalam hal ini, bank tidak bisa lagi memperlakukan model pembiayaan yang sama terhadap klaster atau sentra-sentra bisnis ini dengan pembiayaan untuk yang lain.

Banyaknya sentra-sentra bisnis atau klaster yang ada, baik Pusat Grosir, Pasar, Trade Center, Mall, Town Square dan lain-lain membutuhkan strategi khusus dalam model pembiayaannya. Klaster–klaster tersebut merupakan potensi pembiayaan yang besar, serta dapat meningkatkan volume kredit dan pendapatan.

2) Teknologi

Tersedianya teknologi sangat besar kaitannya dengan tersedianya anggaran untuk investasi, tetapi bagi perbankan yang memiliki keterbatasan anggaran akan sulit untuk melakukan penyesuaian teknologi yang relevan dengan kebutuhan pasar. Untuk mengatasi hal tersebut pada umumnya digunakan model dengan sistem manual dan tidak terintegrasi dengan sistem lain.

3) Pemasok

Pengertian pemasok dalam pasar perbankan adalah dari sisi funding, baik dalam bentuk Tabungan, Deposito dan Giro. Persaingan dalam memperebutkan dana khususnya Giro dan Tabungan sangat ketat.

Masing-masing bank punya strategi untuk memenangkan persaingan. Pemberian hadiah merupakan salah satu strategi yang paling efektif dengan kombinasi iklan yang ada, baik di media cetak maupun elektronik.

4) Pesaing

Sifat dan derajat persaingan dalam suatu industri tergantung dari beberapa faktor, yaitu ancaman pendatang baru, daya tawar menawar pembeli dan persaingan dalam industri. a) Ancaman pendatang baru

Ancaman pendatang baru ke dalam industri sangat bergantung pada hambatan-hambatan yang mungkin ada untuk memasuki industri tersebut. Bagi industri perbankan, pendatang baru adalah suatu ancaman dalam hal melakukan ekspansi kredit atau funding. Khususnya, bila pendatang baru tersebut dapat mengemas produk kreditnya sesuai dengan kebutuhan sentra bisnis/klaster tersebut.

b) Daya tawar menawar pembeli

Produk kredit yang ditawarkan oleh Bank XYZ kepada sentra bisnis Pasar Cipulir adalah produk kredit komersial standar, artinya produk kredit yang dipasarkan secara umum tanpa ada spesifikasi khusus untuk sentra bisnis tersebut. Konsekuensinya, segala regulasi yang ada menjadi tidak relevan dengan kebutuhan pedagang pada sentra bisnis tersebut. Dalam hal ini, kekuatan tawar menawar antara nasabah dan Bank XYZ menjadi faktor yang sangat penting dalam mencapai kesepakatan.

c) Persaingan dalam industri

Persaingan dalam industri perbankan merupakan hal yang harus diperhatikan oleh Bank XYZ. Persaingan yang terjadi dapat berupa pangsa pasar, mutu pelayanan dan harga (suku bunga). Bank XYZ sudah memiliki pangsa pasar, namun relatif kecil (< 1%). Untuk itu, produk pinjaman yang sifatnya customize dapat menjadi salah satu faktor yang dapat digunakan untuk memenangkan persaingan.

5) Pemerintah

Adanya komitmen atau perhatian dari Pemerintah terhadap sektor UKM, sebagai akibat dari pasca krisis, dimana sektor UKM yang selama ini diabaikan, ternyata mampu menyelamatkan ekonomi nasional dan penyerapan tenaga kerja, serta menjadi ujung tombak penciptaan lapangan kerja, pertumbuhan ekonomi dan pemerataan pendapatan.

Bukti dari kepedulian Pemerintah terhadap UKM juga tercermin dalam bentuk adanya skim pinjaman Surat Hutang Pemerintah 005 atau lebih dikenal dengan SUP-005, baik untuk Modal Kerja maupun Investasi. Untuk mengatasi kendala kekurangan jaminan pada sektor UKM, Pemerintah juga telah memiliki lembaga penjamin kredit seperti Perum Sarana Pengembangan Usaha.

b. Lingkungan Internal

Faktor-faktor internal yang dianalisis terdiri dari misi dan tujuan, struktur organisasi, fasilitas dan kegiatan dalam menghasilkan produk jasa, SDM, sumber daya keuangan, pemasaran dan bauran pemasaran.

1) Misi dan Tujuan

Bank XYZ, khususnya Divisi Usaha Kecil memiliki misi dan tujuan untuk memaksimalkan stakeholder dengan menyediakan solusi keuangan yang fokus pada segmen Usaha Kecil. Pengembangan misi dan tujuan ini didasarkan pada konsep untuk menjadikan sektor UKM sebagai salah satu pencetak laba, yang nantinya bisa memberikan kontribusi laba yang nyata bagi Bank XYZ.

2) Struktur Organisasi

Struktur organisasi yang terdapat pada Bank XYZ, khususnya Divisi Usaha Kecil adalah Pemimpin Divisi membawahi 2 Wakil Divisi, yaitu Wakil Divisi yang membawahi Bidang Pemasaran dan Wakil Divisi yang membawahi Bidang Operasional. Wakil Divisi yang membawahi bidang Pemasaran membawahi 3 kelompok, yaitu Kelompok Pemasaran Usaha Kecil, Kelompok Pemasaran Kredit Program dan Kelompok Supervisi Sentra-Sentra Kredit, sedangkan Wakil Pemimpin Divisi yang membawahi bidang Operasional membawahi Kelompok Penunjang Bisnis dan Kelompok Penunjang Operasional.

Model organisasi ini diharapkan lebih flkeksibel dalam mengakomodir kebutuhan pasar, namun pada Kelompok Pemasaran Usaha Kecil sifatnya organisasinya masih umum dan tidak fokus.

3) Fasilitas dan Kegiatan dalam menghasilkan Produk Jasa

Kegiatan utama dari Bank XYZ, khususnya Divisi Usaha Kecil adalah menjual produk Kredit Usaha Kecil Komersial. Produk kredit yang dijual umumnya masih bersifat standar misalnya melakukan pendekatan pemasaran tanpa fokus terhadap sentra-sentra bisnis memiliki alat analisa, sistem prosedur dan pricing yang sama dan belum adanya kustomisasi terhadap model-model pembiayaan terhadap sentra-sentra bisnis.

4) SDM

Bank XYZ dalam menjual produk kreditnya sudah menggunakan tenaga-tenaga yang sesuai dengan kompetensi dalam jumlah tenaga yang cukup, namun karena belum terbiasanya melakukan pembiayaan dengan model-model yang tidak standar, maka hal tersebut menjadi penghalang di dalam melakukan pembiayaan.

5) Sumber Daya Keuangan

Sumber daya keuangan merupakan aspek penting bagi bisnis perbankan. Bagi Bank XYZ hal ini tidak menjadi masalah karena, Bank XYZ sangat dikenal dimasyarakat dan memiliki aset Rp. 136 Triliun per Desember 2004.

6) Sumber Daya Pemasaran

Sumber daya pemasaran memegang peranan yang sangat penting, karena produk yang dijual harus terinformasi dengan benar ke nasabah dan setiap keluhan harus diatasi sesegera mungkin.

Saat ini, Bank XYZ Divisi Usaha Kecil belum memiliki secara khusus tenaga pemasaran. Tenaga pemasaran yang ada saat ini merangkap sebagai tenaga yang melakukan analisis kredit. Dengan kondisi tersebut, maka waktu melakukan pemasaran menjadi minim.

7) Bauran Pemasaran

Hasil penelitian mengenai bauran pemasaran (produk, harga, distribusi dan promosi) pada Bank XYZ, terutama pada Divisi Usaha Kecil dari pengamatan langsung dan wawancara dengan petugas yang ada pada unit tersebut. Untuk mencapai pertumbuhan dan kelangsungan, maka ada sasaran atau target yang telah ditetapkan. Agar sasaran atau target tersebut dapat tercapai Bank XYZ, Divisi Usaha Kecil diharapkan mampu untuk mengembangkan suatu strategi bersaing yang tepat untuk menghadapi segala kemungkinan perubahan–perubahan yang terjadi di lingkungan industri. Rinciannya sebagai berikut : a) Produk

Pengawasan mutu suatu produk merupakan salah satu strategi bauran pemasaran produk yang bertujuan untuk menyediakan produk bermutu yang terjamin, sehingga dapat dijadikan salah satu faktor yang menentukan dan mempengaruhi keunggulan bersaing.

Produk kredit untuk UKM yang dipasarkan oleh Bank XYZ, Divisi Usaha Kecil tetap dilakukan evaluasi, namun untuk melakukan kustomisasi produk disesuaikan

dengan kebutuhan pasar, karena membutuhkan upaya cukup besar. Hal ini sangat terkait dengan kebijakan/regulasi perkreditan, termasuk aturan jaminan di dalamnya. b) Harga

Penetapan harga, khususnya suku bunga pinjaman, merupakan suatu keputusan bauran pemasaran yang menentukan, karena suku bunga pinjaman merupakan salah satu unsur penting dalam menentukan penguasaan pangsa pasar dan mempengaruhi tingkat keuntungan yang diperoleh.

Kebijakan-kebijakan yang berkaitan dengan suku bunga pinjaman akan berpengaruh kepada pesaing dan nasabah. Suku bunga pinjaman yang terlalu tinggi dapat menjadikan hambatan dalam memasarkan produk yang dihasilkan. Hal ini terjadi akibat kelemahan dalam mengendalikan besarnya biaya, baik biaya risiko kredit, biaya overhead, biaya dana dan biaya tenaga kerja.

c) Distribusi

Bank XYZ, Divisi Usaha Kecil dalam melakukan penjualan produk khusus kredit usaha kecil melalui sentra–sentra kredit kecil (SKC) dan juga melalui cabang-cabang (STA) yang ada di seluruh Indonesia.

Melalui SKC dan STA tersebut produk Bank XYZ, Divisi Usaha Kecil dijual. Masing-masing SKC dan STA ditetapkan targetnya berdasarkan target besaran yang ada pada Divisi Usaha Kecil. Penetapan target masing-masing SKC dan STA dilihat dari potensi masing-masing daerah.

d) Promosi

Produk Kredit dari Bank XYZ, Divisi Usaha Kecil sudah sangat dikenal, karena dulunya Bank XYZ banyak menyalurkan Kredit Investasi Kecil (KIK)/Kredit Modal Kerja Permanen (KMKP) dengan servis cukup baik. Namun sejalan dengan berkembangnya dunia bisnis, hal ini belum dapat diakomodir sepenuhnya. Khusus untuk promosi pada sentra-sentra bisnis dinilai perlu dilakukan penyesuaian kondisi yang ada pada masing-masing sentra bisnis.

4. Strategi Pemasaran

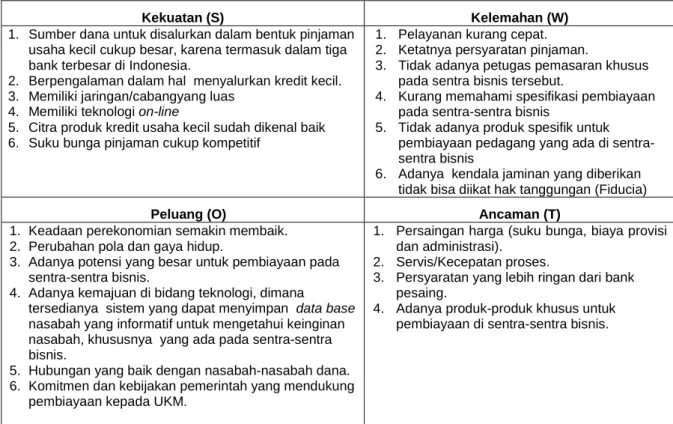

Analisis SWOT dilakukan untuk merumuskan strategi yang harus diimplementasikan. Dalam analisa ini digolongkan faktor-faktor lingkungan yang dihadapi oleh suatu perusahaan sebagai kombinasi atas faktor kelemahan dan ancaman, kekuatan dan peluang seperti yang dimuat pada Tabel 8-10 dan diakhiri dengan penyusunan formulasi strategi pemasaran (Tabel 11).

Tabel 8. Profil SWOT Bank XYZ, Divisi Usaha Kecil

Kekuatan (S) Kelemahan (W)

1. Sumber dana untuk disalurkan dalam bentuk pinjaman usaha kecil cukup besar, karena termasuk dalam tiga bank terbesar di Indonesia.

2. Berpengalaman dalam hal menyalurkan kredit kecil. 3. Memiliki jaringan/cabangyang luas

4. Memiliki teknologi on-line

5. Citra produk kredit usaha kecil sudah dikenal baik 6. Suku bunga pinjaman cukup kompetitif

1. Pelayanan kurang cepat. 2. Ketatnya persyaratan pinjaman.

3. Tidak adanya petugas pemasaran khusus pada sentra bisnis tersebut.

4. Kurang memahami spesifikasi pembiayaan pada sentra-sentra bisnis

5. Tidak adanya produk spesifik untuk pembiayaan pedagang yang ada di sentra-sentra bisnis

6. Adanya kendala jaminan yang diberikan tidak bisa diikat hak tanggungan (Fiducia)

Peluang (O) Ancaman (T)

1. Keadaan perekonomian semakin membaik. 2. Perubahan pola dan gaya hidup.

3. Adanya potensi yang besar untuk pembiayaan pada sentra-sentra bisnis.

4. Adanya kemajuan di bidang teknologi, dimana

tersedianya sistem yang dapat menyimpan data base nasabah yang informatif untuk mengetahui keinginan nasabah, khususnya yang ada pada sentra-sentra bisnis.

5. Hubungan yang baik dengan nasabah-nasabah dana. 6. Komitmen dan kebijakan pemerintah yang mendukung

pembiayaan kepada UKM.

1. Persaingan harga (suku bunga, biaya provisi dan administrasi).

2. Servis/Kecepatan proses.

3. Persyaratan yang lebih ringan dari bank pesaing.

4. Adanya produk-produk khusus untuk pembiayaan di sentra-sentra bisnis.

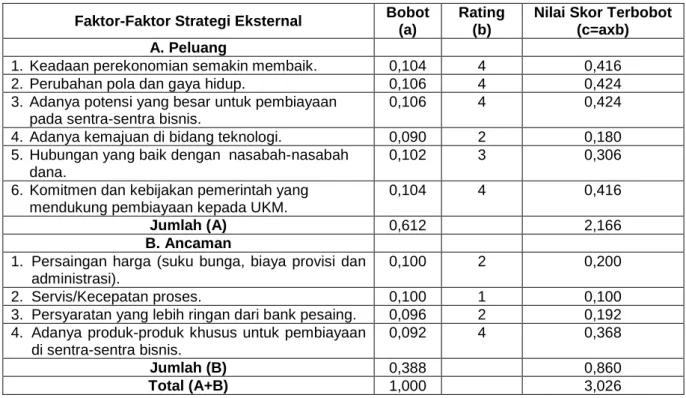

Tabel 9. Matriks EFAS

Faktor-Faktor Strategi Eksternal Bobot (a)

Rating (b)

Nilai Skor Terbobot (c=axb) A. Peluang

1. Keadaan perekonomian semakin membaik. 0,104 4 0,416

2. Perubahan pola dan gaya hidup. 0,106 4 0,424

3. Adanya potensi yang besar untuk pembiayaan pada sentra-sentra bisnis.

0,106 4 0,424

4. Adanya kemajuan di bidang teknologi. 0,090 2 0,180 5. Hubungan yang baik dengan nasabah-nasabah

dana.

0,102 3 0,306

6. Komitmen dan kebijakan pemerintah yang mendukung pembiayaan kepada UKM.

0,104 4 0,416

Jumlah (A) 0,612 2,166

B. Ancaman

1. Persaingan harga (suku bunga, biaya provisi dan administrasi).

0,100 2 0,200

2. Servis/Kecepatan proses. 0,100 1 0,100

3. Persyaratan yang lebih ringan dari bank pesaing. 0,096 2 0,192 4. Adanya produk-produk khusus untuk pembiayaan

di sentra-sentra bisnis.

0,092 4 0,368

Jumlah (B) 0,388 0,860

Total (A+B) 1,000 3,026

Tabel 10. Matriks IFAS

Faktor-Faktor Strategi Internal Bobot (a)

Rating (b)

Nilai Skor Terbobot (c=axb) A. Kekuatan

1. Sumber dana untuk disalurkan dalam bentuk pinjaman usaha kecil cukup besar, karena termasuk dalam tiga bank terbesar di Indonesia

0,090 4 0,360

2. Berpengalaman dalam hal menyalurkan kredit Kecil

0,080 3 0,240

3. Memiliki jaringan/cabang yang luas 0,086 4 0,344

4. Memiliki teknologi on-line 0,080 4 0,320

5. Citra produk kredit usaha kecil sudah dikenal baik 0,080 3 0,240 6. Suku bunga pinjaman cukup kompetitif 0,084 3 0,252

Jumlah (A) 1,220 1,756

B. Kelemahan

1. Pelayanan kurang cepat 0,088 1 0,088

2. Ketatnya persyaratan pinjaman 0,090 2 0,180

3. Tidak adanya petugas pemasaran khusus pada sentra bisnis tersebut

0,080 2 0,160

4. Kurang memahami spesifikasi pembiayaan pada sentra-sentra bisnis

0,078 2 0,156

5. Tidak adanya produk yang spesifik untuk

pembiayaan pedagang yang ada di sentra-sentra bisnis

0,074 2 0,148

6. Adanya kendala jaminan yang diberikan tidak bisa diikat hak tanggungan

0,090 2 0,180

Jumlah (B) 0,22 0,732

Posisi Industri Bank XYZ

Berdasarkan analisis faktor-faktor strategi eksternal dan internal, diperoleh hasil berupa nilai matriks yang akan menentukan posisi Bank XYZ untuk menjadi acuan di dalam memformulasikan alternatif strategi yang diperoleh. Formulasi strategi pemasaran ini tidak terlepas dari aspek dimensi lingkungan eksternal dan internal.

Total skor dari hasil penjumlahan matriks EFAS dan IFAS didapatkan nilai masing-masing 3,026 dan 2,668. Skor total yang terdapat pada Matriks Internal Eksternal (IE) menggambarkan dan mengindikasikan posisi Bank XYZ. Nilai matriks IE menunjukkan pada posisi sel dua (Pertumbuhan : Gambar 3).

Total Skor Faktor Internal 4,0 3,0 2,0 1,0 1 Pertumbuhan 2 Pertumbuhan 3 Penciutan 4 Stabilitas 5 Pertumbuhan (Stabilitas) 6 Penciutan 7 Pertumbuhan 8 Pertumbuhan 9 Penciutan Likuiditas

Gambar 3. Matriks IE – Bank XYZ

Posisi pada matriks IE menunjukkan posisi strategi pertumbuhan melalui integrasi horizontal. Strategi pertumbuhan ini dirancang untuk mencapai kondisi peningkatan kredit kecil, peningkatan pendapatan dan pertumbuhan aset. Strategi ini merupakan kegiatan untuk memperluas jaringan dengan cara membangun di lokasi-lokasi yang dekat dengan sentra-sentra bisnis potensial dan melakukan diversifikasi produk.

Usaha yang dapat dilakukan adalah dengan cara melakukan pemasaran agresif ke sentra bisnis Pasar Cipulir, menunjuk petugas pemasaran khusus yang bertugas untuk sentra bisnis Pasar Cipulir, merancang produk yang relevan dengan kebutuhan nasabah pada klaster tersebut berikut suku bunga dan biaya-biayanya.

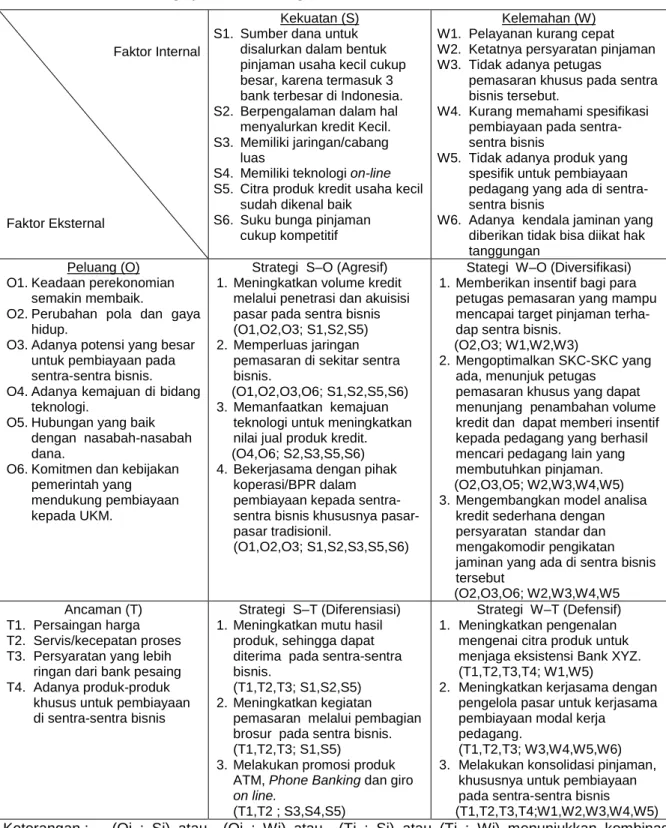

Penyusunan Formulasi Strategi Pemasaran

Formulasi strategi disusun dengan mengkombinasikan berbagai faktor yang telah diidentifikasi dan dikelompokkan. Hasil formulasi dikelompokkan menjadi empat kelompok formulasi strategi yang terdiri dari strategi Kekuatan-Peluang (S-O) merupakan strategi Agresif, strategi Kekuatan-Ancaman (S-T) merupakan strategi Diferensiasi, strategi Kelemahan-Peluang (W-O) merupakan strategi Diversifikasi dan strategi Kelemahan-Ancaman (W-T) merupakan strategi Defensif (Tabel 11).

3,0 2,0 1,0 Total Skor Faktor Eksternal

Tabel 11. Formulasi strategi pemasaran dengan matriks SWOT

Faktor Internal

Faktor Eksternal

Kekuatan (S) S1. Sumber dana untuk

disalurkan dalam bentuk pinjaman usaha kecil cukup besar, karena termasuk 3 bank terbesar di Indonesia. S2. Berpengalaman dalam hal menyalurkan kredit Kecil. S3. Memiliki jaringan/cabang

luas

S4. Memiliki teknologi on-line S5. Citra produk kredit usaha kecil

sudah dikenal baik S6. Suku bunga pinjaman

cukup kompetitif

Kelemahan (W) W1. Pelayanan kurang cepat W2. Ketatnya persyaratan pinjaman W3. Tidak adanya petugas

pemasaran khusus pada sentra bisnis tersebut.

W4. Kurang memahami spesifikasi pembiayaan pada sentra-sentra bisnis

W5. Tidak adanya produk yang spesifik untuk pembiayaan pedagang yang ada di sentra-sentra bisnis

W6. Adanya kendala jaminan yang diberikan tidak bisa diikat hak tanggungan

Peluang (O) O1. Keadaan perekonomian

semakin membaik.

O2. Perubahan pola dan gaya hidup.

O3. Adanya potensi yang besar untuk pembiayaan pada sentra-sentra bisnis. O4. Adanya kemajuan di bidang

teknologi.

O5. Hubungan yang baik dengan nasabah-nasabah dana.

O6. Komitmen dan kebijakan pemerintah yang mendukung pembiayaan kepada UKM.

Strategi S–O (Agresif) 1. Meningkatkan volume kredit

melalui penetrasi dan akuisisi pasar pada sentra bisnis (O1,O2,O3; S1,S2,S5) 2. Memperluas jaringan

pemasaran di sekitar sentra bisnis.

(O1,O2,O3,O6; S1,S2,S5,S6) 3. Memanfaatkan kemajuan

teknologi untuk meningkatkan nilai jual produk kredit. (O4,O6; S2,S3,S5,S6) 4. Bekerjasama dengan pihak

koperasi/BPR dalam pembiayaan kepada sentra-sentra bisnis khususnya pasar-pasar tradisionil.

(O1,O2,O3; S1,S2,S3,S5,S6)

Stategi W–O (Diversifikasi) 1. Memberikan insentif bagi para

petugas pemasaran yang mampu mencapai target pinjaman terha-dap sentra bisnis.

(O2,O3; W1,W2,W3)

2. Mengoptimalkan SKC-SKC yang ada, menunjuk petugas

pemasaran khusus yang dapat menunjang penambahan volume kredit dan dapat memberi insentif kepada pedagang yang berhasil mencari pedagang lain yang membutuhkan pinjaman. (O2,O3,O5; W2,W3,W4,W5) 3. Mengembangkan model analisa

kredit sederhana dengan persyaratan standar dan mengakomodir pengikatan jaminan yang ada di sentra bisnis tersebut

(O2,O3,O6; W2,W3,W4,W5 Ancaman (T)

T1. Persaingan harga T2. Servis/kecepatan proses T3. Persyaratan yang lebih

ringan dari bank pesaing T4. Adanya produk-produk

khusus untuk pembiayaan di sentra-sentra bisnis

Strategi S–T (Diferensiasi) 1. Meningkatkan mutu hasil

produk, sehingga dapat diterima pada sentra-sentra bisnis.

(T1,T2,T3; S1,S2,S5) 2. Meningkatkan kegiatan

pemasaran melalui pembagian brosur pada sentra bisnis. (T1,T2,T3; S1,S5)

3. Melakukan promosi produk ATM, Phone Banking dan giro

on line.

(T1,T2 ; S3,S4,S5)

Strategi W–T (Defensif) 1. Meningkatkan pengenalan

mengenai citra produk untuk menjaga eksistensi Bank XYZ. (T1,T2,T3,T4; W1,W5)

2. Meningkatkan kerjasama dengan pengelola pasar untuk kerjasama pembiayaan modal kerja

pedagang.

(T1,T2,T3; W3,W4,W5,W6) 3. Melakukan konsolidasi pinjaman,

khususnya untuk pembiayaan pada sentra-sentra bisnis (T1,T2,T3,T4;W1,W2,W3,W4,W5) Keterangan : - (Oi : Si) atau (Oi : Wi) atau (Ti : Si) atau (Ti : Wi) menunjukkan kombinasi

lingkungan eksternal dengan internal dalam menghasilkan pilihan strategi. - I = 1, 2, …..n

Dari Tabel 11, dapat dikatakan bahwa hal-hal yang mempengaruhi adalah konsistensi dalam melakukan pembiayaan di sentra bisnis Pasar Cipulir melalui penetrasi dan akuisisi pasar dengan pola klaster, melakukan kegiatan promosi yang berkesinambungan, mengoptimalkan SKC-SKC yang ada dan bekerjasama dengan BPR/Koperasi dalam penyaluran dana ke pedagang-pedagang yang ada pada sentra bisnis Pasar Cipulir.

KESIMPULAN DAN SARAN 1. Kesimpulan

a. Potensi pinjaman UKM yang ada pada Sentra Bisnis Pasar Cipulir sebesar Rp. 162.000.000.000 menjadi target bagi Bank XYZ dalam meningkatkan atau mengembangkan volume kredit UKM, sedangkan estimasi Pangsa Pasar Bank XYZ yang ada pada Sentra Bisnis Pasar Cipulir adalah sangat kecil (0,97%). Hal ini menunjukkan lemahnya penetrasi pasar dan akuisisi pasar yang dilakukan oleh Bank XYZ.

b. Kendala-kendala yang ada berupa pelayanan, persyaratan pinjaman dan kendala jaminan. c. Strategi yang relevan untuk pembiayaan di sentra bisnis Pasar Cipulir adalah melalui penetrasi

dan akuisisi pasar dengan Pola Klaster, melakukan kegiatan promosi yang konsisten, mengoptimalkan SKC-SKC yang ada dan bekerjasama dengan BPR/Koperasi dalam penyaluran dana ke pedagang-pedagang yang ada pada sentra bisnis Pasar Cipulir.

2. Saran

a. Pengembangan produk kredit kecil sebaiknya dilakukan sesuai kebutuhan pedagang pada sentra bisnis Pasar Cipulir, karena terkait dengan sistem dan prosedurnya, baik persyaratan dan metode analisa kreditnya, serta mekanisme dalam pengambilan keputusan.

b. Untuk memberikan motivasi yang tinggi bagi para petugas pemasaran bila mencapai target, maka pemberian insentif dinilai efektif dan hal serupa berlaku bagi para pedagang yang berhasil mencari pedagang lain.

c. Penentuan suku bunga pinjaman, biaya provisi dan administrasi tetap mempertimbangkan kondisi di dalam perusahaan, suku bunga atau tarif bank pesaing dan kemampuan pedagang yang ada di Sentra Bisnis Pasar Cipulir.

DAFTAR PUSTAKA

Divisi Pembinaan Bisnis Ritel Bank XYZ. 2000. Kaji Ulang Semester II 2000. Jakarta. ________________________________. 2001. Kaji Ulang Semester II 2001. Jakarta. ________________________________. 2002. Kaji Ulang Semester II 2002. Jakarta. Divisi Usaha Kecil Bank XYZ. 2003. Kaji Ulang Semester II 2003, Jakarta.

_______________________. 2004. Kaji Ulang Semester I 2004. Jakarta.

Hubeis, M. 2001. Pengantar Industri Kecil Menengah, Modul kuliah pada PS MPI, PPS IPB, Bogor. Kasmir. 2004. Pemasaran Bank, Kencana, Jakarta.

Rangkuti, F. 2004. Analisa SWOT Teknik Membedah Kasus Bisnis, Reorientasi Konsep Perencanaan Strategis untuk Menghadapi Abad 21. Gramedia Pustaka Utama, Jakarta.

Skha Consulting. 2003. Small Business Banking, Business Plan 2003 – 2004. Jakarta.