5 2.1 Landasan Teori

2.1.1 Pengertian Akuntansi

Akuntansi adalah suatu proses mencatat, mengklasifikasi, meringkas, mengolah dan menyajikan data, transaksi serta kejadian yang berhubungan dengan keuangan sehingga dapat digunakan oleh orang yang menggunakannya dengan mudah dimengerti untuk pengambilan suatu keputusan serta tujuan lainnya.

Akuntansi bertujuan untuk menyiapkan suatu laporan keuangan yang akurat agar dapat dimanfaatkan oleh para manajer, pengambil kebijakan, dan pihak berkepentingan lainnya, seperti pemegang saham, kreditur, atau pemilik. Pencatatan harian yang terlibat dalam proses ini dikenal dengan istilah pembukuan. Akuntansi keuangan adalah suatu cabang dari akuntansi dimana informasi keuangan pada suatu bisnis dicatat, diklasifikasi, diringkas, diinterpretasikan, dan dikomunikasikan. Auditing, satu disiplin ilmu yang terkait tapi tetap terpisah dari akuntansi, adalah suatu proses dimana pemeriksa independen memeriksa laporan keuangan suatu organisasi untuk memberikan suatu pendapat atau opini yang masuk akal tapi tak dijamin sepenuhnya mengenai kewajaran dan kesesuaiannya dengan prinsip akuntansi yang berterima umum.

2.1.2 Pengertian Perpajakan

Pajak adalah iuran wajib yang dipungut oleh pemerintah dari masyarakat (wajib pajak) untuk menutupi pengeluaran rutin negara dan biaya tanpa balas jasa yang dapat ditunjuk secara langsung.

Pengetian pajak menurut beberapa ahli :

Menurut Adriani yang diterjemahkan oleh Brotodiharjo, (2011, 2) dalam buku Pengantar Ilmu Hukum Pajak, Pajak adalah iuran kepada Negara (yang dapat dipaksakan) yang terhutang oleh yang wajib membayarnya menurut peraturan-peraturan, dengan tidak mendapat prestasi kembali, yang langsung dapat ditunjuk, dan gunanya adalah untuk membiayai pengeluaran-pengeluaran umum berhubung dengan tugas Negara untuk menyelenggarakan pemerintahan.

Definisi menurut Undang-Undang Nomor 6 Tahun 1983 Tentang KUP Sebagaimana telah diubah terakhir dengan UU Nomor 28 tahun 2007, Pajak adalah kontribusi wajib kepada negara yang terutang oleh orang pribadi atau badan yang bersifat memaksa berdasarkan Undang-Undang, dengan tidak mendapatkan imbalan secara langsung dan digunakan untuk keperluan negara bagi sebesar-besarnya kemakmuran rakyat.

Menurut Soemitro yang dikutip dari buku Mardiasmo (2011, 1) , pajak adalah iuran rakyat kepada kas Negara berdasarkan Undang-Undang (yang dapat dipaksakan) dengan tiada mendapat jasa timbal (kontra prestasi) yang langsung dapat ditujukan dan yang digunakan untuk membayar pengeluaran umum.

Dari definisi tersebut, dapat disimpulkan bahwa pajak memiliki unsur-unsur Menurut Mardiasmo dalam bukunya Perpajakan (2011, 1) :

a. Iuran rakyat kepada Negara

Yang berhak memungut pajak hanyalah negara. Iuran tersebut berupa uang (bukan barang).

b. Berdasarkan undang-undang

Pajak dipungut berdasarkan atau dengan kekuatan undang-undang serta aturan pelaksanaanya.

c. Tanpa jasa timbal balik atau kontraprestasi dari negara yang secara langsung dapat ditunjuk. Dalam pembayaran pajak tidak dapat ditunjukkan adanya kontraprestasi individual oleh pemerintah.

d. Digunakan untuk membiayai rumah tangga negara, yakni pengeluaran yang bermanfaat bagi masyarakat luas.

2.1.3 Fungsi Pajak

Menurut Siti Resmi (2011:3) Fungsi pajak berarti kegunaan atau manfaat dari pajak itu sendiri. Umumnya terdapat 2 fungsi pajak yang dikenal , yaitu :

a) Fungsi budgetair

Pajak mempunyai fungsi budgetair, artinya pajak merupakan salah satu penerimaan pemerintah untuk membiayai pengeluaran baik rutin maupun pembangunan. Sebagai sumber keuangan negara, pemerintah berupaya memasukkan uang sebanyak-banyaknya untuk kas negara. Upaya tersebut ditempuh dengan cara ekstensifikasi dan intensifikasi pemungutan pajak melalui penyempurnaan peraturan berbagai jenis pajak seperti Pajak Penghasilan (PPh), Pajak Pertambahan Nilai (PPN) dan Pajak Penjualan atas Barang Mewah (PPnBM), Pajak Bumi dan Bangunan (PBB), dan lain-lain. b) Fungsi mengatur (regulerend)

Pajak mempunyai fungsi pengatur, artinya pajak sebagai alat untuk mengatur atau melaksanakan kebijkan pemerintah dalam bidang sosial dan ekonomi, serta mencapai tujuan-tujuan tertentu diluar bidang keuangan.

2.2 Pajak Pertambahan Nilai

2.2.1 Pengertian Pajak Pertambahan Nilai

Untuk mengetahui pengertian Pajak Pertambahan Nilai (PPN), perlu diketahui definisi dari PPN yang dikemukakan oleh para ahli antara lain:

Menurut Waluyo (2011:9) “Pajak Pertambahan Nilai dan Pajak Penjualan atas Barang Mewah merupakan Pajak yang dikenakan atas konsumsi di dalam negeri (di dalam Daerah Pabean), baik konsumsi barang maupun konsumsi jasa”.

Menurut Eddy (2011:16) dalam buku Akuntansi Perpajakan, Pajak Pertambahan Nilai adalah pajak yang dipungut /dipotong oleh Pengusaha Kena Pajak (PKP) yang berkaitan dengan transaksi penyerahan (penjualan atau pembelian atau transaksi lainnya) barang /jasa kena pajak di dalam daerah pabean yang dilakukan oleh wajib pajak badan maupun orang pribadi.

Menurut UU No.42 Tahun 2009, Pajak Pertambahan Nilai (PPN) adalah “Pajak yang dikenakan atas konsumsi barang dan jasa, di dalam daerah pabean yang dikenakan bertingkat disetiap jalur produksi dan distribusi”.

Dari pengertian diatas, walaupun hakekatnya definisi tersebut berbeda, tapi pada dasarnya maksud dan tujuan yang terkandung didalamnya adalah sama. Secara umum Pajak Pertambahan Nilai (PPN) terdiri dari dua komponen yaitu Pajak Masukan dan Pajak Keluaran.

Menurut UU PPN No. 42 Tahun 2009 Pasal 1 ayat 24

Pajak Masukan adalah Pajak Pertambahan Nilai yang seharusnya sudah dibayar oleh Pengusaha Kena Pajak karena perolehan Barang Kena Pajak dan atau penerimaan Jasa Kena Pajak dan atau pemanfaatan Barang Kena Pajak tidak berwujud dari luar Daerah Pabean dan atau pemanfaatan Jasa Kena Pajak dari luar Daerah Pabean dan atau impor Barang Kena Pajak.

Menurut UU PPN No. 42 Tahun 2009 Pasal 1 ayat 25

Pajak Keluaran adalah Pajak Pertambahan Nilai terutang yang wajib dipungut oleh Pengusaha Kena Pajak yang melakukan penyerahan Barang Kena Pajak, penyerahan Jasa Kena Pajak, ekspor Barang Kena Pajak Berwujud, ekspor Barang Kena Pajak Tidak Berwujud, dan /atau ekspor Jasa Kena Pajak.

Dasar Hukum Pajak Pertambahan Nilai adalah UU Nomor 8 Tahun 1983. Kemudian UU ini diubah dengan UU Nomor 11 Tahun 1994, kemudian diubah dengan UU Nomor 18 Tahun 2000, sebagaimana telah beberapa kali diubah dan revisi terakhir dengan UU Nomor 42 Tahun 2009.

2.2.2 Karakteristik Pajak Pertambahan Nilai (PPN) a. Pajak Tidak Langsung

Pemikul beban pajak /pembeli dan penanggung jawab pembayaran atau penjual berada pada pihak yang berbeda. Apabila terjadi penyimpangan pemungutan pajak, maka fiskus akan meminta pertanggungjawaban penjual.

b. Pajak Objektif

Timbulnya kewajiban membayar PPN ditentukan oleh adanya objek pajak.

c. Multi Stage Tax

PPN dikenakan pada setiap mata rantai jalur produksi maupun jalur distribusi.

d. Indirect Subtraction Method/Credit Method/Invoice Method

PPN yang dipungut tidak langsung disetorkan ke Kas Negara. PPN yang disetor ke kas negara merupakan hasil perhitungan Pajak Masukan dengan Pajak Keluaran. Pajak Masukan yang diperhitungkan untuk memperoleh

jumlah PPN yang harus dibayar ke kas negara merupakan kredit pajak. Untuk mendeteksi kebenaran jumlah Pajak Masukan dan Pajak Keluaran dibutuhkan suatu dokumen sebagai alat bukti yang dinamakan Faktur Pajak.

e. Pajak atas Konsumsi Umum Dalam Negeri

PPN hanya dikenakan atas konsumsi Barang Kena Pajak (BKP) /Jasa Kena Pajak (JKP) di dalam negeri.

f. Netral

PPN dikenakan atas konsumsi barang maupun jasa dan pemungutannya menganut prinsip tempat tujuan (PPN dipungut di tempat barang /jasa dikonsumsi).

g. Tidak Menimbulkan Dampak Pajak Berganda

PPN hanya dikenakan atas nilai tambah dan PPN yang dibayar dapat diperhitungkan dengan PPN yang dipungut.

h. Consumption Type Value Added Tax (VAT)

Dalam Pajak Pertambahan Nilai di Indonesia, Pajak Masukan atas pembelian dan pemeliharaan barang modal dapat dikreditkan dengan Pajak Keluaran yang dipungut atas penyerahan Barang Kena Pajak dan atau Jasa Kena Pajak.

2.2.3 Kelebihan dan Kekurangan Pajak Pertambahan Nilai (PPN)

Dari beberapa karakteristik PPN tersebut, dapat dikemukakan bahwa PPN memiliki beberapa kelebihan yang tidak dimiliki oleh Pajak Penjualan. Meskipun

demikian, sebagai suatu sistem, ternyata PPN juga tidak bebas sama sekali dari beberapa kekurangan.

Kelebihan Pajak Pertambahan Nilai :

a) Mencegah terjadinya pengenaan pajak berganda b) Netral dalam perdagangan dalam dan luar negeri

c) Pajak Pertambahan Nilai atas perolehan Barang Modal dapat diperoleh kembali pada bulan perolehan, sesuai dengan tipe konsumsi (consumptio

type VAT) dan metode pengurangan tidak langsung (indirect subtraction

method).

d) Ditinjau dari sumber pendapatan negara, Pajak Pertambahan Nilai mendapat predikat sebagai “money maker” karena konsumen selaku pemikul beban pajak tidak merasa dibeban oleh pajak tersebut sehingga memudahkan fiskus untuk memungutnya.

Kelemahan Pajak Pertambahan Nilai :

a) Biaya administrasi relatif tinggi bila dibandingkan dengan Pajak Tidak Langsung lainnya, baik dipihak administrasi pajak maupun dipihak wajib pajak.

b) Menimbulkan dampak regresif, yaitu semakin tinggi tingkat kemampuan konsumen, semakin ringan beban pajak yang dipikul, dan sebaliknya semakin rendah tingkat kemampuan konsumen, semakin berat beban pajak yang dipikul. Dampak ini timbul sebagai konsekuensi karakteristik PPN sebagai pajak objektif.

c) PPN sangat rawan dari upaya penyelundupan pajak. Kerawanan ini ditimbulkan sebagai akibat dari mekanisme pengkreditan yang merupakan upaya memperoleh kembali pajak yang dibayar oleh pengusaha dalam bulan yang sama tanpa terlebih dahulu melalui prosedur administrasi fiskus.

Konsekuensi dari kelemahan PPN tersebut menuntut tingkat pengawasan yang lebih cermat oleh administrasi pajak terhadap tingkat kepatuhan wajib pajak dalam melaksanakan kewajiban perpajakannya.

2.2.4 Subjek dan Objek Pajak

2.2.4.1 Subjek Pajak Pertambahan Nilai (PPN)

Berdasarkan Pasal 3A Undang-Undang No. 42 tahun 2009 tentang PPN, terdapat 5 subjek Pajak Pertambahan Nilai yaitu :

1. Pengusaha Kena Pajak (PKP)

PKP adalah pengusaha yang melakukan penyerahan BKP /JKP yang dikenakan pajak berdasarkan Undang-Undang PPN dam PPnBM, tidak termasuk Pengusaha kecil. Pengusaha dikatakan sebagai PKP apabila sampai dengan suatu bulan dalam tahun buku jumlah peredaran bruto dan atau penerimaan brutonya melebihi Rp 4.800.000.000 (empat milyar delapan ratus juta rupiah), berdasarkan PMK No 197/PMK.03/2013. 2. Pengusaha kecil yang memilih untuk dikukuhkan sebagai pengusaha yang

melakukan penyerahan BKP atau JKP dengan jumlah peredaran bruto tidak lebih dari Rp. 4.800.000.000 (empat milyar delapan ratus juta rupiah)

dalam satu tahun. Pengusaha kecil yang memilih untuk dikukuhkan sebagai PKP, selanjutnya wajib melaksanakan kewajiban sebagaimana halnya PKP, berdasarkan PMK No 197/PMK.03/2013.

3. Orang pribadi atau badan yang memanfaatkan BKP /JKP.

4. Orang pribadi atau badan yang melakukan pembangunan rumahnya sendiri dengan persyaratan tertentu.

5. Pemungut pajak yang ditunjuk oleh pemerintah terdiri atas Kantor Perbendaharaan Negara, Bendaharawan pemerintah Pusat dan Daerah, termasuk Bendaharawan Proyek.

2.2.4.2 Objek Pajak Pertambahan Nilai (PPN) : 1) Barang Kena Pajak (BKP)

BKP adalah barang berwujud, yang menurut sifat atau hukumnya dapat berupa barang bergerak atau barang tidak bergerak, dan barang tidak berwujud yang dikenai PPN. Penyerahan barang dapat dikenakan PPN bila penuhi unsur :

a) Penyerahan BKP b) Daerah Pabean

c) Dilakukan dalam lingkungan kegiatan usaha /pekerjaan d) Yang melakukan harus PKP

berdasarkan pasal 4 ayat (1), UU PPN Nomor 42 tahun 2009 tentang Pajak Pertambahan Nilai dan Pajak Penjualan Barang Mewah. Objek Pajak Pertambahan Nilai yaitu :

a) penyerahan Barang Kena Pajak di dalam Daerah Pabean yang dilakukan oleh pengusaha;

b) Impor BKP;

c) Penyerahan JKP di dalam Daerah Pabean yang dilakukan oleh Pengusaha;

d) Pemanfaatan BKP tidak berwujud dari luar Daerah Pabean di dalam Daerah Pabean;

e) Pemanfaatan JKP dari luar Daerah Pabean di dalam Daerah Pabean;

f) Ekspor Barang Kena Pajak Berwujud oleh Pengusaha Kena Pajak; g) Ekspor Barang Kena Pajak Tidak Berwujud oleh Pengusaha Kena

Pajak; dan

h) Ekspor Jasa Kena Pajak oleh Pengusaha Kena Pajak. 2) Barang Tidak Kena Pajak (Non BKP) :

a) Barang hasil pertambangan atau hasil pengeboran yang diambil langsung dari sumbernya; meliputi : Minyak Mentah, Gas bumi, panas bumi, pasir dan kerikil, Batubara sebelum diolah menjadi briket, biji besi, biji timah, biji emas, biji nikel, biji tembaga. b) Barang kebutuhan pokok yang sangat dibutuhkan oleh rakyat

banyak; meliputi : beras, gabah, jagung, sagu, kedelai, garam, daging, telur, susu, buah-buahan, sayur-sayuran.

c) Makanan dan minuman yang disajikan di hotel, restoran, rumah makan, warung, dan sejenisnya, meliputi makanan dan minuman

baik yang dikonsumsi di tempat maupun tidak, termasuk makanan dan minuman yang diserahkan oleh usaha jasa boga atau katering: d) Uang, emas batangan, dan surat berharga.

3) Jasa Kena Pajak (JKP)

JKP adalah setiap kegiatan pelayanan berdasarkan suatu perikatan atau perbuatan hukum yang menyebabkan suatu barang atau fasilitas atau kemudahan atau hak tersedia untuk dipakai, termasuk jasa yang dilakukan untuk menghasilkan barang karena pesanan atau permintaan dengan bahan dan atas petunjuk dari pemesanan, yang dikenakan PPN.

Penyerahan jasa dapat dikenakan PPN bila penuhi unsur : a) Penyerahan JKP

b) Daerah Pabean

c) Dilakukan dalam lingkungan kegiatan usaha /pekerjaan d) Yang melakukan harus PKP

4) Jasa Tidak Kena Pajak (Non JKP)

Jasa Tidak Kena Pajak (Non JKP) adalah setiap kegiatan pelayanan berdasarkan suatu perikatan /perbuatan hukum yang tidak dikenakan pajak. Berdasarkan UU Pajak No.42 tahun 2009 jenis-jenis jasa tidak kena pajak diatur dalam pasal 4A ayat 3 UU No.42 tahun 2009, yaitu :

a) jasa pelayanan kesehatan medis; b) jasa pelayanan sosial;

c) jasa pengiriman surat dengan perangko; d) jasa keuangan;

e) jasa asuransi; f) jasa keagamaan; g) jasa pendidikan;

h) jasa kesenian dan hiburan;

i) jasa penyiaran yang tidak bersifat iklan;

j) jasa angkutan umum di darat dan di air serta jasa angkutan udara dalam negeri yang menjadi bagian yang tidak terpisahkan dari jasa angkutan udara luar negeri;

k) jasa tenaga kerja; l) jasa perhotelan;

m) jasa yang disediakan oleh pemerintah dalam rangka menjalankan pemerintahan secara umum;

n) jasa penyediaan tempat parkir;

o) jasa telepon umum dengan menggunakan uang logam; p) jasa pengiriman uang dengan wesel pos; dan

q) jasa boga atau katering.

2.3 Penghitungan dan Prosedur /Mekanisme Pajak Pertambahan Nilai 2.3.1 Penghitungan Pajak Pertambahan Nilai (PPN)

1. Dasar Pengenaan Pajak (DPP)

DPP adalah jumlah harga jual. Penggantian, nilai impor, nilai ekspor atau nilai lain yang ditetapkan dengan Keputusan Menteri Keuangan yang dipakai

sebagai dasar untuk menghitung pajak yang terutang, dasar pengenaan pajak adalah dasar yang dipakai untuk menghitung pajak terutang, yaitu :

a) Harga jual adalah nilai berupa uang, termasuk semua biaya yang diminta atau seharusnya diminta oleh penjual karena penyerahan BKP, tidak termasuk PPN yang dipungut dan dipotong harga yang dicantumkan dalam faktur pajak. Harga jual juga dapat diperoleh dengan menjumlahkan harga pembelian harga bahan baku, bahan pembantu, alat pelengkap lainnya ditambah biaya-biaya seperti penyusutan barang modal, bunga pinjaman dari bank, gaji dan upah tenaga kerja, manajemen, serta laba usaha yang diharapkan.

b) Nilai Penggantian adalah nilai berupa uang, termasuk semua biaya yang diminta atau seharusnya diminta oleh pemberi jasa karena penyerahan JKP, tidak termasuk pajak yang dipungut dan potongan harga yang dicantumkan dalam Faktur Pajak. Nilai penggantian merupakan taksiran biaya untuk mengganti biaya yang dikeluarkan untuk mendapatkan profesi, ketrampilan, dan pengalaman yang memberikan pelayanan dalam arti “jasa” tersebut. Jika harga jual atau nilai penggantian menggunakan mata uang asing, maka harus dikonversikan ke dalam mata uang rupiah dengan Keputusan Menteri Keuangan mengenai kurs yang berlaku saat itu.

c) Nilai impor adalah nilai berupa uang yang menjadi dasar perhitungan Bea Masuk ditambah pungutan lainnya yang dikenakan pajak berdasarkan perundang-undang Pabean untuk impor BKP, tidak

termasuk PPN yang dipungut menurut Undang-undang Pajak Pertambahan Nilai. Nilai impor yang menjadi Dasar Pengenaan Pajak adalah harga patokan impor atau Cost Insurance and Freight (CIF) sebagai dasar perhitungan bea masuk ditambah dengan semua biaya dan pungutan lain menurut ketentuan peraturan Perundang-undangan Pabean. Rumus menghitung nilai Impor sebagai Dasar Pengenaan Pajak adalah :

CIF + BEA MASUK= NILAI IMPOR

Dalam Nilai impor tidak pernah termasuk PPN dan PPnBM

d) Nilai Ekspor adalah nilai berupa uang, termasuk semua biaya yang diminta atau seharusnya diminta oleh Eksportir.

e) Nilai lain adalah suatu jumlah yang ditetapkan sebagai Dasar Pengenaan Pajak dengan keputusan Menteri Keuangan No 251/KMK.03/2002. Nilai lain yang ditetapkan sebagai Dasar Pengenaan Pajak adalah sebagai berikut :

Untuk pemakaian sendiri BKP dan atau JKP adalah Harga Jual atau Penggantian setelah dikurangi laba kotor.

Untuk pemberian cuma-cuma BKP dan atau JKP adalah Harga Jual atau Penggantian setelah dikurangi laba kotor.

Untuk penyerahan media rekaman suara atau gambar adalah perkiraaan Harga Jual Rata-rata.

Untuk penyerahan film cerita adalah perkiraan hasil rata-rata perjudul film.

Untuk persediaan BKP yang masih tersisa pada saat pembubaran perusahaan, adalah harga pasar yang wajar;

Untuk aktiva yang menurut tujuan semula tidak untuk diperjual belikan sepanjang PPN atas perolehan aktiva tersebut menurut ketentuan dapat dikreditkan, adalah harga pasar wajar;

Untuk kendaraan bermotor bekas adalah 10% dari harga jual; Untuk penyerahan jasa biro perjalanan atau jasa biro pariwisata

adalah 10% (sepuluh persen) dari jumlah tagihan atau jumlah yang harus ditagih;

Untuk jasa pengiriman paket adalah 10% (sepuluh persen) dari jumlah tagihan atau jumlah yang seharusnya ditagih;

Untuk jasa anjak piutang adalah 5% dari jumlah seluruh imbalan yang diterima berupa service charge, provisi, dan diskon;

Untuk penyerahan BKP dan atau JKP dari Pusat ke Cabang atau sebaliknya dan penyerahan BKP dan atau JKP antar cabang adalah Harga Jual atau Penggantian setelah dikurangi laba kotor;

Untuk penyerahan BKP kepada pedagang perantara atau melalui juru lelang adalah harga lelang.

2. Tarif Pajak Pertambahan Nilai (PPN)

Berdasarkan Pasal 7 ayat (1), (2) dan (3) undang-undang PPN no. 42 Tahun 2009, tarif Pajak Pertambahan Nilai:

a. Tarif Pajak Pertambahan Nilai adalah 10% (sepuluh persen).

b. Tarif Pajak Pertambahan Nilai sebesar 0% (nol persen) diterapkan atas: ekspor Barang Kena Pajak Berwujud;

ekspor Barang Kena Pajak Tidak Berwujud; dan ekspor Jasa Kena Pajak.

Tarif Pajak Pertambahan Nilai Barang Kena Pajak 0% (nol persen) dikenakan atas ekspor Barang Kena Pajak, dimaksudkan untuk mendorong para pengusaha agar mampu menghasilkan barang untuk diekspor sehingga dapat bersaing dipasar luar negeri. Pengenaan tarif 0% (nol persen) tidak berarti pembebasan dari pengenaan Pajak Pertambahan Nilai. Dengan demikian, Pajak Masukan yang telah dibayar untuk perolehan Barang Kena Pajak dan /atau Jasa Kena Pajak yang berkaitan dengan kegiatan tersebut dapat dikreditkan.

c. Berdasarkan pertimbangan perkembangan ekonomi dan /atau peningkatan kebutuhan dana untuk pembangunan, Pemerintah diberi wewenang mengubah tarif Pajak Pertambahan Nilai menjadi paling rendah 5% (lima persen) dan paling tinggi 15% (lima belas persen) dengan tetap memakai prinsip tarif tunggal. Perubahan tarif sebagaimana dimaksud pada ayat ( 1 ) dikemukakan oleh Pemerintah kepada Dewan Perwakilan Rakyat dalam rangka pembahasan dan penyusunan Rancangan Anggaran Pendapatan dan Belanja Negara

2.3.2 Prosedur /Mekanisme Pajak Pertambahan Nilai (PPN) 1. Mekanisme Pemungutan Pajak Pertambahan Nilai (PPN)

a) Saat terutang adalah saat pembayaran

b) Faktur dan SSP dibuat pada saat PKP mengajukan tagihan c) Faktur dan SSP merupakan bukti pemungutan dan penyetoran

d) Pemungut Pajak Wajib memungut PPN terutang pada saat pembayaran (bukan pada saat penyerahan)

e) Bendahara Wajib setor paling lambat 7 hari setelah bulan dilakukan pembayaran atas tagihan

f) PPN yang telah disetor dilaporkan dalam SPT Masa PPN Bagi Pemungut PPN 20 hari setelah dilakukan pembayara tagihan.

Yang ditunjuk pemungut PPN (KMK 563/KMK.03/2003) Bendaharawan Pemerintah

Kantor Perbendaharaan dan Kas Negara

Objek Pemungutan Pajak Pertambahan Nilai (PPN)

Setiap pembayaran yang dilakukan oleh Pemungut PPN, kecuali :

Pembayaran yang jumlahnya tidak lebih dari Rp 1.000.000,00 termasuk PPnBM dan tidak terpecah-pecah

Pembayaran untuk pembebasan tanah

Pembayaran yang mendapat fasilitas dibebaskan dan tidak dipungut

Pembayaran atas rekening telepon

Pembayaran untuk jasa angkutan udara yang diserahkan oleh pengusahaa penerbangan

2. Mekanisme Pajak Pertambahan NIlai a) Penghitungan Pajak Pertambahan Nilai

Penghitungan Pajak Pertambahan Nilai atas nilai tambah Barang Kena Pajak atau Jasa Kena Pajak yang diserahkan Pengusaha Kena Pajak. Nilai tambah ini dimaksudkan adalah selisih Harga Jual dan Harga Pokok barang tersebut.

Ada 3 metode yang dapat digunakan dalam pemungutan Pajak Pertanbahan Nilai, yaitu :

Addition Method

Dengan metode ini bahwa Pajak Pertambahan Nilai dihitung dari tarif kali seluruh penjumlahan nilai tambah. Pada metode ini diisyaratkan bahwa Pengusaha Kena Pajak harus mempunyai pembukuan yang tertib dan rinci atas biaya yang dikeluarkan.

Subtraction Method

Pajak Pertambahan Nilai yang terutang dihitung dari tarif kali selisih antara harga penjualan dengan harga pembelian.

Credit Method

Metode ini hampir sama dengan metode butir dua atas, hanya pada credit method ini harus mencari selisih antara pajak yang

dibayar saat pembelian dengan pajak yang dipungut saat penjualan.

Mekanisme atau tata cara penghitungan besarnya Pajak Petambahan Nilai dapat dihitung dengan selisih antara pajak yang telah dipungut pada saat penjualan atau penyerahan suatu barang atau jasa kena pajak (pajak keluaran) dengan pajak yang telah dibayar pada saat pembelian Barang Kena Pajak (BKP). Penerimaan Jasa Kena Pajak atau impor Barang Kena Pajak (pajak masukan). Rumus penghitungan Pajak Pertambahan Nilai dapat dibuat yaitu :

Besarnya PPN = Tarif PPN x DPP

Disamping menggunakan cara diatas, untuk menghitung Pajak Pertambahan Nilai yang terutang adalah dengan mengalikan tarif Pajak Pertambahan Nilai dengan Dasar Pengenaan Pajak (DPP)

PPN Terutang = Tarif PPN x DPP

b) Pengkreditan Pajak Masukan

Pajak Masukan yang telah dibayar pada sewaktu perolehan Barang Kena Pajak yang langsung diekspor atau diserahkan kepada Pengusaha Kena Pajak (PKP) dapat dikreditkan terhadap pajak masukan yang dihitung dengan pedoman sebagai berikut :

Rumus yang dapat digunakan untuk menetapkan pengkreditan pajak ini adalah :

Penyerahan Barang Kena Pajak x Jumlah Pajak Masukan Nilai Peredaran Usaha

Besarnya pengkreditan pajak tidak boleh lebih besar dari pajak masukan atau dapat juga dikatakan bahwa pajak masukan harus lebih besar dari pengkreditan pajak.

Pajak Masukan atas persediaan Barang Kena Pajak (BKP) yang masih tersedia dapat dikompensasikan pada masa pajak berikutnya.

Contoh perhitungan :

Dari suatu kegiatan usaha diketahui bahwa PT. ZX

Membeli BKP Rp 50.000.000,00 Ekspor BKP Rp 20.000.000,00 Menjual BKP ke PKP Rp 25.000.000,00 Menjual BKP ke bukan PKP Rp 5.000.000,00 Pajak Masukan 10% x Rp 50.000.000,00 = Rp 5.000.000,00 Pajak Keluaran Atas Ekspor 0% : Rp 0,00 Atas PKP 10% x Rp 25.000.000,00 : Rp 2.500.000,00

Kepada Bukan PKP (tax free) : Rp 0,00

Pajak Masukan yang dapat dikreditkan Atas Ekspor

Rp 20.000.000 x Rp 5.000.000 = Rp 2.000.000,00 Rp 50.000.000

Atas penjualan kepada Pengusaha Kena Pajak (PKP) Rp 25.000.000 x Rp 5.000.000 = Rp 2.500.000,00 Rp 50.000.000

2.4 Faktur Pajak

Faktur Pajak adalah bukti pungutan pajak yang dibuat oleh Pengusaha Kena Pajak (PKP) yang melakukan penyerahan Barang Kena Pajak (BKP) atau penyerahan Jasa Kena Pajak (JKP), atau bukti pungutan pajak karena impor Barang Kena Pajak yang digunakan oleh Direktorat Jenderal Bea dan Cukai. Faktur pajak juga merupakan sarana untuk mengkreditan Pajak Masukan. Oleh karena itu, faktur pajak harus benar baik secara formal maupun secara material. Faktur Pajak harus diisi secara lengkap, jelas dan benar dan ditanda tangani oleh pejabat yang ditunjuk oleh Pengusaha Kena Pajak untuk menandatanganinya. Pengusa Kena Pajak wajib membuat Faktur Pajak untuk setiap penyerahan Barang Kena Pajak dan Jasa kena Pajak. Orang pribadi atau badan yang tidak dikukuhkan sebagai Pengusaha Kena Pajak dilarang untuk membuat Faktur Pajak, dan apabila Faktur Pajak telah dibuat maka orang pribadi atau badan tersebut harus menyetorkan jumlah pajak yang tercantum dalam Faktur Pajak ke Kas Negara. Dengan demikian pengusaha yang memenuhi syarat sebagai Pengusaha Kena Pajak namun belum dikukuhkan sebagai Pengusaha Kena Pajak dan menyerahkan

Barang Kena Pajak atau Jasa Kena Pajak, dilarang membuat Faktur Pajak. Ada terdapat 3 (tiga) jenis Faktur Pajak menurut Pasal 13 UU PPN No 42 tahun 2009, yaitu :

1) Faktur Pajak Standar, termasuk dokumen-dokumen tertentu yang diperlukan sebagai Faktur Pajak Standar.

Dalam Faktur Pajak harus dicantumkan keterangan tentang penyerahan Barang Kena Pajak atau penyerahan Jasa Kena Pajak yang paling sedikit memuat :

a) Nama, alamat, Nomor Pokok Wajib Pajak yang menyerahkan Barang Kena Pajak atau Jasa Kena Pajak.

b) Nama, alamat, dan Nomor Pokok Wajib Pajak pembeli Barang Kena Pajak atau penerima Jasa Kena Pajak.

c) Jenis barang atau jasa, jumlah Harga Jual atau Penggantian, dan potongan harga.

d) Pajak Pertambahan Nilai yang dipungut.

e) Pajak Penjualan Atas Barang Mewahyang dipungut;

f) Kode, nomor seri dan tanggal pembuatan Faktur Pajak; dan

g) Nama, jabatan dan tanda tangan yang berhak menandatangani Faktur Pajak.

Syarat yang harus dipenuhi Faktur Pajak Standar yaitu syarat formal maupun material. Yang dimaksud dengan syarat formal adalah bahwa Faktur Pajak Standar paling sedikit harus memuat keterangan berupa nama, alamat, dan NPWP yang melakukan penyerahan atau

pembelian BKP atau JKP seperti yang sudah disebutkan diatas. Adapun yang dimaksud dengan syarat material adalah bahwa barang yang diserahkan benar, baik secara nilai maupun jumlah. Demikian juga pengusaha yang melakukan dan yang menerima penyerahan BKP tersebut sesuai dengan keterangan yang tercantum.

Bentuk, isi dan tatacara pengisian Faktur Pajak Standar telah diatur dengan Peraturan Direktur Jenderal Pajak No. Per-24/PJ/2012. Faktur Pajak Standar pada umumnya dibuat pada saat penyerahan kepada pembeli yang telah dikukuhkan sebagai Pengusaha Kena Pajak karena pembeli yang dikukuhkan sebagai PKP tersebut berkepentingan untuk dapat mengkreditkan Pajak Masukan tersebut, sedangkan hanya Faktur Pajak Standar dan dokumen tertentu yang dapat dipergunakan sebagai bukti pengkreditan Pajak Masukan. Dan dokumen-dokumen yang dapat diperlakukan sebagai Faktur Pajak Standar adalah :

a) Pemberitahuan Impor Barang yang dilampiri Surat Setoran Pajak (SSP) dan atau bukti pungutan pajak oleh Dirjen Bea dan Cukai untuk impor BKP;

b) Pemberitahuan Ekspor Barang yang telah dimuat oleh pejabat yang berwenang dari Dirjen Bea dan Cukai dan dilampiri dengan invoice yang merupakan satu kesatuan yang tidak terpisahkan dengan PEB tersebut;

c) Surat Perintah Penyerahan Barang (SPPB) yang dibuat/dikeluarkan oleh BULOG/DOLOG untuk penyaluran tepung terigu;

d) Faktur Nota Bon Penyerahan (FNBP) yang dibuat/dikeluarkan oleh Pertamina untuk penyerahan BBM dan atau bukan BBM;

e) Tanda Pembayaran atau kuintansi untuk penterahan jasa Telekomunikasi;

f) Ticket, Tagihan Surat Muatan Udara (Airway Bill), atau Delivery

Bill, yang dibuat atau dikeluarkan untuk penyerahan jasa angkatan

udara dalam negeri;

g) SSP untuk pembayaran Pajak Pertambahan Nilai atas pemanfaatan BKP tidak berwujud atau JKP dari luar Daerah Pabean;

h) Nota Penjualan Jasa yang dibuat /dikeluarkan untuk penyerahan jasa ke pelabuhan;

i) Tanda pembayaran atau kuitansi listrik.

Menyimpang dari ketentuan sebagaimana dimaksud dalam Pasal 13 ayat 5 Direktur Jenderal Pajak dapat menentukan dokumen-dokumen yang biasa digunakan dalam dunia usaha sebagai Faktur Pajak Standar. Ketentuan ini diperlukan karena:

a) Faktur penjualan yang digunakan oleh Pengusaha telah dikenal oleh masyarakat luas dan memenuhi persyaratan administratif sebagai Faktur Pajak. Misalnya, kuitansi pembayaran telepon dan tiket pesawat udara.

b) Untuk adanya bukti pungutan pajak harus ada Faktur Pajak, sedangkan pihak yang seharusnya membuat Faktur Pajak, yaitu pihak yang menyerahkan Barang Kena Pajak atau Jasa Kena Pajak,

berada diluar Pabean. Misalnya, dalam hal pemanfaatan Jasa Kena dariluar Daerah Pabean, maka Surat Setoran Pajak dapat ditetapkan sebagai FakturPajak.

Berdasarkan UU PPN No 42 Tahun 2009 pasal 13 ayat 1A Faktur Pajak Standar ini harus dibuat paling lambat pada:

a) Saat penyerahan Barang Kena Pajak dan /atau penyerahan Jasa Kena Pajak.

b) Pada saat penerimaan pembayaran dalam hal penerimaan pembayaran terjadi sebelum penyerahan BKP dan atau sebelum penyerahan JKP, atau

c) Pada saat pembayaran termijn dalam hal penyerahan sebagian tahap pekerjaan; atau

d) Pada saat Pengusaha Kena Pajak (PKP) rekanan menyampaikan tagihan kepada Pemungutan PPN.

Faktur Pajak Standar dibuat sekurang-kurangnya dalam rangkap dua yaitu: Lembar ke-1: Untuk pembeli BKP atau penerima JKP sebagai bukti

Pajak Masukan.

Lembar ke-2: Untuk PKP yang menerbitkan Faktur Pajak Standar sebagai bukti Pajak Keluaran.

Dalam hal Faktur Pajak Standar dibuat lebih dari rangkap dua, maka peruntukan lembar ketiga dan seterusnya harus dinyatakan secara jelas

dalam Faktur Pajak yang bersangkutan; misalnya lembar ke-3: Untuk PKP dalam hal penyerahan BKP atau JKP dilakukan kepada Pemungutan PPN. 2) Faktur Pajak Gabungan

Merupakan Faktur Pajak Standar yang cara penggunaannya diperkenankan kepada PKP atas beberapa kali penyerahan BKP /JKP kepada pembeli atau penerima jasa yang sama, yang dilakukan dalam satu Masa Pajak, dan harus dibuat paling lama pada akhir bulan penyerahan BKP/JKP. Dalam hal terdapat pembayaran sebelum penyerahan BKP /JKP atau terdapat pembayaran sebelum Faktur Pajak Gabungan tersebut dibuat, maka untuk pembayaran tersebut dibuat Faktur Pajak tersendiri pada saat diterima pembayaran.

Faktur Pajak yang dibuat meliputi semua penyerahan Barang Kena Pajak atau penyerahan Jasa Kena Pajak yang terjadi selama satu bulan kalender kepada pembeli yang sama atau penerima Jasa Kena Pajak yang sama. Bentuk Faktur Pajak ini sama dengan Faktur Pajak Standar, hanya terdapat perbedaan dalam pengisiannya, yaitu :

a. Faktur Pajak standar dibuat untuk tiap–tiap transaksi

b. Faktur Pajak Gabungan dibuat untuk transaksi selama 1 (satu) bulan kepada pembeli BKP atau penerima Jasa Kena Pajak yang sama

Pajak Masukan yang tercantum dalam Faktur Pajak Gabungan juga dapat dikreditkan dengan Pajak Keluaran atau sebagai bukti pengkreditan

karena sesuai Pasal 9 ayat 8 UU PPN hanya Faktur Pajak sederhana yang tidak dapat dikreditkan.

Berdasarkan Direktur Jenderal Pajak No PER-24/PJ/2012 Faktur Pajak Gabungan ini harus dibuat paling lambat pada :

a. Pada akhir bulan penyerahan Barang Kena Pajak dan /atau Jasa Kena Pajak, dalam hal pembayaran baik sebagian atau seluruhnya terjadi sebelum berakhirnya bulan penyerahan Barang Kena Pajak dan /atau penyerahan Jasa Kena Pajak.

3) Faktur Pajak Sederhana

Faktur Pajak Sederhana adalah dokumen yang disamakan fungsinya dengan faktur pajak yang diterbitkan oleh PKP yang melakukan penyerahan BKP dan /atau JKP kepada pembeli BKP dan /atau JKP yang tidak diketehui secara lengkap atau penyerahan BKP /JKP secara langsung kepada konsumen akhir. Biasanya faktur pajak sederhana digunakan oleh pembeli BKP atau Penerima JKP dan tidak diketahui identitasnya secara lengkap, misalnya : pembeli yang tidak diketahui NPWP-nya atau tidak diketahui nama atau alamat lengkapnya.

Faktur Pajak Sederhana juga merupakan bukti pungutan pajak yang dibuat oleh Pengusaha Kena Pajak untuk menampung kegiatan penyerahan Barang Kena Pajak atau penyerahan Jasa Kena Pajak yang dilakukan secara langsung kepada konsumen akhir. Direktur Jenderal Pajak dapat menetapkan tanda bukti penyerahan atau tanda bukti pembayaran sebagai Faktur Pajak Sederhana yang paling sedikit memuat:

a. Nama, alamat dan Nomor Pokok Wajib Pajak yang menyerahkan Barang Kena Pajak atau Jasa Kena Pajak;

b. Jenis dan kuantum;

c. Jumlah Harga Jual atau Penggantian yang sudah termasuk pajak atau besarnya pajak dicantumkan secaraterpisah;

d. Tanggal pembuatan Faktur Pajak Sederhana.

Bentuk faktur pajak sederhana dapat berupa bon kontan, faktur penjualan, segi cash register, karcis, kuitansi yang dipakai sebagai tanda bukti penyerahan atau pembayaran atas penyerahan BKP atau JKP yang bersangkutan. Faktur Pajak Sederhana yang diisi tidak lengkap bukan merupakan Faktur Pajak Sederhana. Faktur Pajak Sederhana dibuat sekurang-kurangnya rangkap dua,

lembar ke-1 : untuk pembeli BKP /penerima JKP dan lembar ke-2 : untuk arsip PKP yang bersangkutan.

Faktur Pajak Sederhana dianggap telah dibuat rangkap dua atau lebih, dalam hal Faktur Pajak Sederhana tersebut dibuat dalam satu lembar yang terdiri dari dua atau lebih bagian atau potongan yang disediakan untuk disobek atau dipotong, seperti yang terjadi pada karcis. Pajak masukan yang tercantum dalam Faktur Pajak sederhana tidak dapat dikreditkan. Faktur Pajak Sederhana harus dibuat pada saat penyerahan BKP atau saat penyerahan JKP, atau pada saat pembayaran apabila pembayaran diterima sebelum penyerahan BKP /JKP.

a. Penyerahan Barang Kena Pajak dan atau Jasa Kena Pajak yang dilakukan secara langsung kepada konsumen akhir, atau

b. Penyerahan Barang Kena Pajak dan atau Jasa Kena Pajak kepada pembeli Barang Kena Pajak dan atau penerima Jasa Kena Pajak yang nama, alamat atau Nomor Pokok Wajib Pajaknya tidak diketahui. Dapat membuat Faktur Pajak Sederhana. (Keputusan Direktur Jenderal Pajak No PER-24/PJ/2012)

2.5 Pengakuan dan Pengukuran Pajak Petambahan Nilai (PPN) Menurut SAK dan UU Perpajakan

Pajak Pertambahan Nilai (PPN) timbul akibat adanya transaksi pembelian dan penjualan terhadap Barang Kena Pajak /Jasa Kena Pajak. Apabila Pengusaha Kena Pajak (PKP) melakukan pembelian BKP maka akan dikenakan Pajak Masukan. Selanjutnya bila PKP tersebut melakukan penjualan atas BKP tersebut maka mereka berhak untuk melakukan pemungutan PPN yang telah mereka setor sebelumnya dan hal ini merupakan Pajak Keluaran. Seperti halnya pendapatan, PPN juga harus diketahui kapan diakui dan bagaimana cara pengkurannya.

Menurut Kerangka Dasar Penyusunan dan Penyajian Laporan Keuangan dalam SAK (2007 : 22 : par.92), dijelaskan bahwa : Penghasilan diakui dalam laporan laba rugi kalau kenaikan manfaat ekonomi di masa depanyang berkaitan dengan peningkatan aktiva atau penurunan kewajiban telah terjadi dan dapat diukur dengan andal. Ini berarti pengakuan penghasilan terjadi bersamaan dengan

pengakuan kenaikan aktiva atau penurunan kewajiban (misalnya, kenaikan bersih aktiva yang timbul dari penjualan barang atau jasa atau penurunan kewajiban yang timbul dari pembebasan pinjaman yang masih harus dibayar).

Menurut Kieso, Weygandt, dan Warfield yang diterjemahkan oleh Salim, E. (2011:515-516) prinsip pengakuan pendapatan (revenue recognition principle) menetapkan bahwa :

Telah direalisasi atau dapat direalisasi Telah dihasilkan

Misal, PT. ZX melakukan penjualan barang dengan jumlah penyerahan Rp.300.000.000,00 terdiri dari :

Penyerahan yang telah diterima pembayarannya Rp 20.000.000,00 Penyerahan yang belum diterima pembayarannya Rp 10.000.000,00

Prinsip akrual : Pendapatan (penjualan) adalah Rp 30.000.000,00

Prinsip kas : Pendapatan (penjualan) adalah Rp 20.000.000,00 sisa yang belum dibayar sebesar Rp 10.000.000,00 ditetapkan sebagai penghasilan pada periode berikutnya apabila telah dilakukan pembayaran berikutnya.

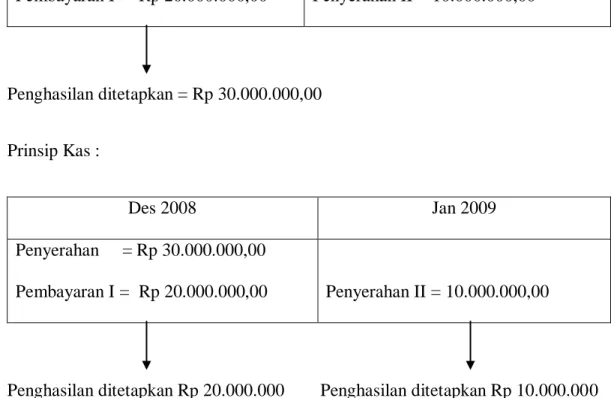

Tabel 2.1. Pengakuan Pendapatan Prinsip Akrual : Des 2008 Jan 2009 Penyerahan = Rp 30.000.000,00 Pembayaran I = Rp 20.000.000,00 Penyerahan II = 10.000.000,00 Penghasilan ditetapkan = Rp 30.000.000,00 Prinsip Kas : Des 2008 Jan 2009 Penyerahan = Rp 30.000.000,00 Pembayaran I = Rp 20.000.000,00 Penyerahan II = 10.000.000,00

Penghasilan ditetapkan Rp 20.000.000 Penghasilan ditetapkan Rp 10.000.000

Pengakuan pendapatan dari penjualan barang dalam Pernyataan Standar Akuntansi Keuangan (PSAK) No 23 (2007 : 23.10 : par 38) menyebutkan bahwa pendapatan dari penjualan barang harus diakui bila seluruh kondisi berikut terpenuhi :

a. Perusahaan telah memindahkan resiko secara signifikan dan telah memindahkan manfaat kepemilikan barang kepada pembeli;

b. Perusahaan tidak lagi mengelola atau melakukan pengendalian efektif atas barang yang dijual;

c. Jumlah pendapatan tersebut dapat diukur dengan andal;

d. Besar kemungkinan manfaat ekonomi yang dihubungkan dengan transaksi akan mengalir kepada perusahaan tersebut; dan

e. Biaya yang terjadi atau yang akan terjadi sehubungan dengan transaksi penjualan dapat diukur dengan andal.

Pengukuran pendapatan dalam PSAK No.23 (2007 : 23.10 :par.37) dijelaskan bahwa “ Pendapatan harus diukur dengan nilai wajar imbalan yang diterima atau yang dapat diterima”.

Dalam Pasal 11 ayat 1 UU PPN No 42 Tahun 2009, terutangnya pajak terjadi pada saat :

a. penyerahan Barang Kena Pajak; b. impor Barang Kena Pajak; c. penyerahan Jasa Kena Pajak;

d. pemanfaatan Barang Kena Pajak Tidak Berwujud dari luar Daerah Pabean; e. pemanfaatan Jasa Kena Pajak dari luar Daerah Pabean;

f. ekspor Barang Kena Pajak Berwujud;

g. ekspor Barang Kena Pajak Tidak Berwujud; atau h. ekspor Jasa Kena Pajak.

Menurut Kerangka Dasar Penyusunan dan Penyajian Laporan Keuangan dalam SAK (2007 : 23 : par.94), dijelaskan bahwa Beban diakui dalam laporan

laba rugi kalau penurunan aktiva atau peningkatan kewajiban telah terjadi dan dapat diukur dengan andal. Hal ini berarti pengakuan beban terjadi bersamaan dengan pengakuan kenaikan kewajiban atau penurunan aktiva (misalnya, akrual hak karyawan atau penyusutan aktiva tetap).

Menurut UU PPN No 42 Tahun 2009 Pasal 11 ayat 2, dijelaskan bahwa Dalam hal pembayaran diterima sebelum penyerahan Barang Kena Pajak atau sebelum penyerahan Jasa Kena Pajak atau dalam hal pembayaran dilakukan sebelum dimulainya pemanfaatan Barang Kena Pajak Tidak Berwujud atau Jasa Kena Pajak dari luar Daerah Pabean, saat terutangnya pajak adalah pada saat pembayaran.

Dalam akuntansi, saat penyerahan barang merupakan salah satu saat pengakuan beban atau perolehan aktiva. Begitu juga dengan pajak, pengakuan beban atau perolehan aktiva diakui pada saat penyerahan barang kena pajak dan pembuatan faktur pajak harus diterbitkan pada saat itu juga.

Terutangnya PPN menurut akuntansi yaitu pada saat penyerahan BKP. Menurut UU Perpajakan terutangnya PPN sama dengan akuntansi yaitu pada saat penyerahan BKP atau sudah terjadi penjualan berdasarkan UU PPN No 42 Tahun 2009 Pasal 11 ayat 1. Apabila diterima uang muka dari penjualan misal Rp 2.000.000 dari penjualan Rp 20.000.000, menurut akuntansi diterima uang muka penjualan sudah diakui sebagai objek PPN, oleh karena itu atas transaksi tersebut harus diterbitkan faktur pajak. Menurut UU Perpajakan sama dengan akuntansi apabila diterima uang dimuka dari penjualan tersebut maka terutangnya PPN secara administratif adalah pada saat pembayaran uang muka berdasarkan UU PPN No.42 Tahun 2009 Pasal 11 ayat 2 dan harus diterbitkan faktur pajaknya. Untuk penghitungan Pengusaha Kena Pajak, pembayaran dimuka itu diperlukan sebagaimana yang terjadi dalam praktek akuntansi komersial. Dengan demikian

untuk keperluan pembukuan perpajakan terdapat dua pendekatan sesuai dengan ketentuan masing-masing yang tampaknya berbeda namun dapat direkonsiliasikan.

2.6 Akuntansi Pajak Pertambahan Nilai (PPN)

Prosedur pembukuan Pajak Pertambahan Nilai (PPN) terdiri dari :

a. Pembelian barang yang PPN-nya dapat dikreditkan dan yang tidak dapat dikreditkan.

b. Penjualan dan PPN terutang.

c. PPN yang masih harus dibayar atau lebih dan lain-lain.

Dilihat dari pengenaan PPN, barang yang dibeli oleh perusahaan dapat digolongkan ke dalam dua jenis barang, yaitu barang yang PPN-nya dapat dikreditkan dan yang tidak dapat dikreditkan. Pembelian kedua jenis barang tersebut perlu dipertimbangkan dalam rangka pembukuan, karena PPN yang tidak dapat dikreditkan tersebut dapat dimasukkan ke dalam biaya dalam perhitungan pajak penghasilan nantinya. Pembelian barang yang PPN-nya dapat dikreditkan masih dapat dikelompokkan ke dalam dua jenis, yaitu :

a. pembelian barang untuk diolah (persediaan), dan

b. pembelian barang modal yang ada hubungannya dengan proses produksi.

Berikut ini akan diuraikan prosedur pembukuan pembelian barang yang PPN-nya dapat dikreditkan dan yang tidak dapat dikreditkan (berkaitan dengan PPN Masukan) :

1) Pembelian barang /persediaan yang PPN-nya dapat dikreditkan

PT . X membeli barang untuk persediaan dalam bulan Agustus 2008 seharga Rp 10.000.000,00 dengan kredit dari PT .Y Transaksi ini dicatat dengan ayat jurnal sebagai berikut :

Pembelian Rp 10.000.000,00 PPN Masukan Rp 1.000.000,00

Utang Rp 11.000.000,00

2) Pembelian barang modal yang PPN-nya dapat dikreditkan

PT X membeli mesin seharga Rp 10.000.000 dengan kredit pada bulan Juni 2008 dari PT Y. Transaksi ini dicatat dengan ayat jurnal sebagai berikut : Mesin Rp 10.000.000,00

PPN Masukan Rp 1.000.000,00

Utang Rp 11.000.000,00

3) Pembelian barang /persediaan yang PPN-nya tidak dapat dikreditkan PT X membeli tunai alat tulis seharga Rp 50.000,00 ditambah PPN 10% karena alat tulis ini tidak mempunyai hubungan langsung dengan proses produksi. Pajak Masukannya tidak boleh dikreditkan. PPN yang tidak dapat dikreditkan dapat dibebankan sebagai biaya operasi. Transaksi ini dicatat dengan ayat jurnal sebagai berikut :

Alat tulis Rp 50.000,00 Biaya PPN Rp 5.000,00

4) Pembelian dengan potongan

PT . X membeli barang seharga Rp 120.000,00 dengan potongan pembelian Rp 20.000,00 jika pembayaran dilakukan dengan periode yang ditentukan tarif PPN 10%. Transaksi ini dicatat dengan ayat jurnal sebagai berikut :

Pembelian Rp 120.000,00 PPN Masukan Rp 10.000,00

Cadangan potongan pembelian Rp 20.000,00

Utang Rp 110.000,00

Apabila perusahaan tidak dapat membayar utang dalam waktu yang ditentukan maka pembelian tidak berhak atas potongan. Pembayaran utang pembelian ini dicatat dengan ayat jurnal :

Utang Rp 110.000,00

Rugi atas potongan yang tidak diambil Rp 20.000,00

PPN Masukan Rp 2.000,00

Kas Rp 132.000,00

Karena potongan tidak diambil oleh pembeli maka PPN Masukan atas potongan yang belum dihitung pada saat pembelian harus dibebankan. Demikian pula penjualan harus memperhitungkan PPN terutang dengan jumlah yang sama.

5) Pengembalian pembelian

Karena tidak sesuai dengan spesifikasi barang, pembelian sebanyak Rp10.000,00 ditambah PPN 10% dikembalikan kepada penjual. Transaksi ini dicatat dengan ayat jurnal sebagai berikut :

Utang Rp 11.000,00

Pembelian Rp 10.000,00

PPN Masukan Rp 1.000,00

Pengembalian ini akan mengurangi PPN Masukan, demikian pula penjual akan mengurangkan PPN terhutang.

Ada 3 (tiga) metode pencatatan Pajak Pertambahan Nilai (PPN), yaitu : a. PPN Masukan dan PPN Keluaran yang dibukukan pada satu

perkiraan.

Pembukuan dengan cara ini, hanya menggunakan satu perkiraan yaitu PPN yang saldonya mungkin Debit atau Kredit, tergantung mana yang lebih besar antara pajak masukan atau pajak keluaran untuk suatu masa pajak tertentu.

Misal, PT A membeli barang dengan perhitungan :

Pembelian barang X 100 kg dengan harga Rp 20.000.000,00

PPN 10% Rp 2.000.000,00

Jumlah yang harus dibayar Rp 22.000.000,00 Transaksi ini akan dijurnal oleh PT A sebagai berikut :

Persediaan barang Rp 20.000.000,00

PPN Rp 2.000.000,00

Bila dalam bulan atau masa pajak yang sama PT A menjual seluruh barang tersebut dengan perhitungan :

Harga barang X (Rp 240.000,00/kg) Rp 24.000.000,00

PPN 10% Rp 2.400.000,00

Jumlah yang akan diterima Rp 26.400.000,00 Maka PT A akan menjurnal :

Piutang /kas Rp 26.400.000,00

Penjualan Rp 24.000.000,00

PPN Rp 2.400.000,00

Pada akhir bulan /akhir periode, PPN akan mempunyai saldo kredit sebesar Rp 400.000,00 (Rp 2.400.000,00 – Rp 2.000.000,00) yang akan disetor ke Kas Negara pada bulan berikutnya dengan mendebet perkiraan PPN.

Bila selama bulan yang bersangkutan hanya terjual sebagian saja, misalnya 50 kg dengan perhitungan :

Harga barang X Rp 12.000.000,00

PPN 10% Rp 1.200.000,00

Jumlah yang akan diterima Rp 13.200.000,00 Maka PT A akan menjurnal :

Piutang /kas Rp 13.200.000,00

Penjualan Rp 12.000.000,00

Pada akhir periode, PPN akan mempunyai saldo debet sebesar Rp 800.000,00 (Rp 2.000.000 – Rp 1.200.000) yang dapat dimintakan restitusi atau diperhitungkan dengan masa pajak berikutnya. Bila kelebihan pajak ini akan diperhitungkan dengan masa pajak berikutnya, maka perusahaan tidak perlu membuat jurnal, sedangkan bila akan dimintakan kembali (restetusi), pada saat restitusi diterima akan dijurnal :

Kas Rp 800.000,00

PPN Rp 800.000,00

b. PPN Masukan dan PPN Keluaran yang dibukukan secara terpisah, tanpa prosedur offset pada setiap masa pajak.

Dengan cara ini, PPN Masukan dan PPN Keluaran dibukukan pada perkiraan yang berbeda, dimana saldo masing-masing perkiraan akan terus-menerus bertambah karena terjadi akumulasi PPN Masukan dan PPN Keluaran selama periode tertentu.

Berdasarkan contoh pada alternatif pertama, PT . A akan membukukan transaksi–transaksi tersebut sebagai berikut :

Pada saat Pembelian

Persediaan Barang Rp 20.000.000,00 PPN Masukan Rp 2.000.000,00

Pada saat Penjualan

Piutang /Kas Rp 26.400.000,00

Penjualan Rp 24.000.000,00

PPN Keluaran Rp 2.400.000,00

Apabila PPN Keluaran lebih besar dari PPN Masukan, menyebabkan perusahaan harus menyetor selisihnya ke Kas Negara, dan atas penyetoran ini akan dijurnal :

PPN Keluaran Rp 400.000,00

Kas Rp 400.000

Dengan prosedur pembukuan seperti ini, setiap terjadi penyetoran ke Kas Negara, PPN Masukan akan sama besarnya dengan PPN Keluaran.

Dalam hal terjadi restetusi, maka pada saat uang diterima dari Kas Negara, akan dijurnal :

Kas Rp 800.000,00

PPN Masukan Rp 800.000,00

c. PPN Masukan dan PPN Keluaran yang dibukukan secara terpisah, dengan prosedur offset pada setiap akhir masa pajak.

Dengan cara ini prosedur pembukuan sampai dengan penyetoran selisih PPN Masukan dan PPN Keluaran ke Kas Negara atau penerimaan restitusi dari kas Negara sama seperti prosedur pembukuan pada alternatif kedua. Pada akhir masa pajak (akhir bulan) dilakukan penjurnalan untuk meng-offset perkiraan PPN

Masukan dan PPN Keluaran pada saat selesainya pembuatan SPT PPN bulan yang bersangkutan.

Berdasarkan contoh yang sebelumnya, pada akhir masa pajak PT A akan menjurnal :

PPN Keluaran Rp 2.000.000,00

PPN Masukan Rp 2.000.000,00

Dengan jurnal ini, PPN Keluaran akan mempunyai saldo kredit sebasar Rp 400.000,00 yang akan menjadi nihil dengan terjadinya pendebetan pada saat penyetoran ke Kas Negara.

Pada contoh berikut, dimana terdapat restetusi sebesar Rp 800.000,00 jurnal pada saat SPT selesai dibuat adalah :

PPN Keluaran Rp 1.200.000,00

PPN Masukan Rp 1.200.000,00

Dengan membukukan jurnal ini, PPN Masukan akan mempunyai saldo debet sebesar Rp 2.000.000,00 yang akan menjadi nihil dengan diterimanya restetusi dari Kas Negara.

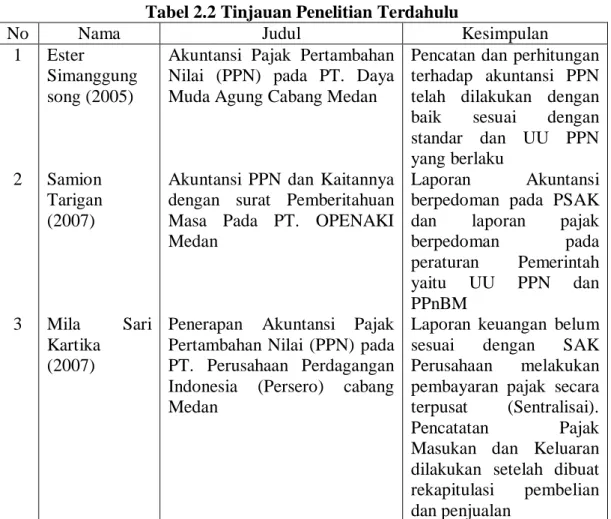

2.7 Penelitian Terdahulu

Penelitian terdahulu yang dapat mendukung penelitian ini dapat dilihat pada tabel 2.2.

Tabel 2.2 Tinjauan Penelitian Terdahulu

No Nama Judul Kesimpulan

1 2 3 Ester Simanggung song (2005) Samion Tarigan (2007) Mila Sari Kartika (2007)

Akuntansi Pajak Pertambahan Nilai (PPN) pada PT. Daya Muda Agung Cabang Medan

Akuntansi PPN dan Kaitannya dengan surat Pemberitahuan Masa Pada PT. OPENAKI Medan

Penerapan Akuntansi Pajak Pertambahan Nilai (PPN) pada PT. Perusahaan Perdagangan Indonesia (Persero) cabang Medan

Pencatan dan perhitungan terhadap akuntansi PPN telah dilakukan dengan baik sesuai dengan standar dan UU PPN yang berlaku

Laporan Akuntansi berpedoman pada PSAK dan laporan pajak berpedoman pada peraturan Pemerintah yaitu UU PPN dan PPnBM

Laporan keuangan belum sesuai dengan SAK Perusahaan melakukan pembayaran pajak secara terpusat (Sentralisai). Pencatatan Pajak Masukan dan Keluaran dilakukan setelah dibuat rekapitulasi pembelian dan penjualan

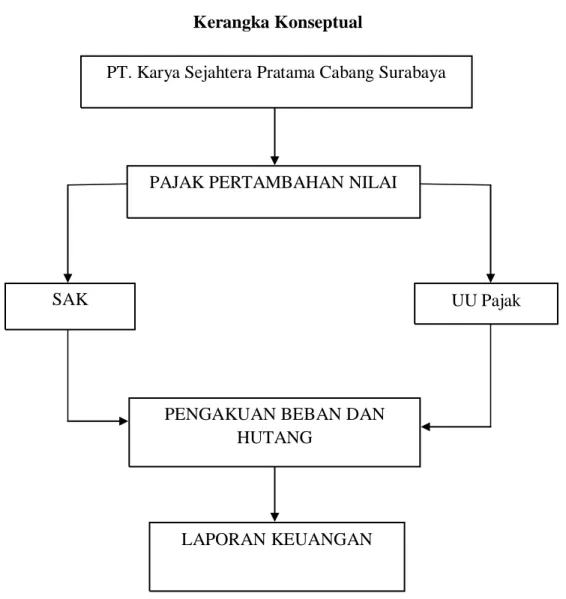

PT. Karya Sejahtera Pratama Cabang Surabaya

PAJAK PERTAMBAHAN NILAI

SAK UU Pajak

PENGAKUAN BEBAN DAN HUTANG

LAPORAN KEUANGAN 2.8 Kerangka Konseptual Penelitian

Gambar 2.1 Kerangka Konseptual