ANALISIS TINGKAT KESEHATAN BANK DENGAN METODE RGEC

PADA BANK BUMN YANG TERDAFTAR DI BURSA EFEK

INDONESIA TAHUN 2011-2012

Rina Trisnawati

Fakultas Ekonomi dan Bisnis Universitas Muhammadiyah Surakarta

rina.trisnawati@ums.ac.id

Ardian Eka Puspita

Fakultas Ekonomi dan Bisnis Universitas Muhammadiyah Surakarta

ABSTRACT

The health of Bank is a bank's ability to conduct normal banking operations and is able to meet all its obligations well that is in accordance with the applicable banking regulations (Triandaru and Budisantoso, 2006). Previous studies (Permana, 2012; Utama and Dewi, 2012: Marentek, 2013; Kaligis, 2013; Jacop, 2013) analyze the health of banks with CAMELS method. Based on Bank Indonesia Regulation No. 13/1/PBI/2011 about Assessment for Commercial Banks, banks are required to make an assessment based on the risk with RGEC method. The components of the RGEC method refers to Bank Indonesia Circular Letter 13/24 /DPNP on 25 October 2011 The purpose of this study is to analyze the health of state-owned banks which listed on the Indonesia Stock Exchange (IDX) during 2011-2012 periods by RGEC method. It includes an assessment of the risk profile, Good Corporate Governance (GCG), Earnings (Profitability), and Capital (Capital). Valuation technique used is based on Bank Indonesia Regulation No. 13/1 / PBI / 2011 Population in this study is state-owned banks that is listed on the Stock Exchange in 2011-2012 (4 banks) with the sample selection by purposive sampling technique. The data used are secondary data, such as the bank's annual report published in www.idx.co.id. Bank was selected as a sample of Bank BRI, Bank BNI 46 and Bank Mandiri. Results of analysis show that as a whole of BUMN banks have a predicate Highly Healthy as evidenced by the acquisition of PK-1 on the composite rating of these banks.

Keywords: health of banks, RGEC, state-owned banks

PENDAHULUAN

Perbankan mempunyai peranan yang sangat penting dalam memajukan perekonomian Negara. Hal ini karena bank mempunyai fungsi utama sebagai lembaga intermediasi yang menghubungkan pihak surplus dengan pihak defisit. Pihak surplus menyimpan uang di bank dalam bentuk tabungan, giro, dan deposito sedangkan pihak defisit meminjam uang dari bank dalam bentuk kredit. Dari banyaknya jenis bank yang ada di Indonesia, Bank Umum Milik Negara (BUMN) lebih banyak diminati oleh masyarakat sebagai tempat untuk menyimpan atau menginvestasikan dana yang mereka miliki karena dianggap lebih aman dimana Bank BUMN dimiliki oleh negara. Hal ini terbukti dari sebanyak 48% jumlah rekening tabungan masyarakat adalah rekening di Bank BUMN (www.bi.go.id).

Minat masyarakat yang besar terhadap Bank BUMN dilandasi adanya unsur kepercayaan. Masyarakat percaya bahwa uangnya tidak akan disalahgunakan oleh bank dan akan dikelola dengan baik. Agar dapat selalu dipercaya oleh masyarakat, maka pengukuran tingkat kesehatan juga perlu dilakukan oleh Bank BUMN meskipun Bank BUMN merupakan lembaga keuangan yang sebagian atau seluruh sahamnya dimiliki oleh negara. Saat ini terdapat empat bank yang termasuk ke dalam

daftar Bank BUMN yaitu Bank Negara Indonesia 1946 (BNI 46), Bank Rakyat Indonesia (BRI), Bank Tabungan Negara (BTN), dan Bank Mandiri. Penilaian tingkat kesehatan bank digunakan untuk mengetahui apakah bank tersebut dalam kondisi yang sangat sehat, sehat, cukup sehat, kurang sehat, atau tidak sehat. Dari hasil penilaian tingkat kesehatan tersebut, dapat digunakan sebagai dasar untuk mengambil kebijakan yang berhubungan dengan kinerja bank di masa yang akan datang.

Salah satu indikator utama yang dijadikan dasar penilaian kesehatan adalah laporan keuangan bank yang bersangkutan. Kasmir (2012) menjelaskan bahwa laporan keuangan bank menunjukkan kondisi keuangan bank secara keseluruhan. Dari laporan keuangan akan terbaca bagaimana kondisi bank yang sesungguhnya, termasuk kelemahan dan kekuatan yang dimiliki. Berdasarkan laporan keuangan akan dapat dihitung sejumlah rasio yang lazim dijadikan dasar penilaian tingkat kesehatan bank. Dalam perkembangannya, kegiatan usaha bank senantiasa dihadapkan pada risiko-risiko yang berkaitan erat dengan fungsinya sebagai lembaga intermediasi keuangan. Risiko merupakan suatu ketidakpastian yang terjadi akibat dari keputusan dan kondisi saat ini. Risiko-risiko yang dihadapi bank sebagai lembaga intermediasi yaitu Risiko Kredit, Risiko Pasar, Risiko Likuiditas, Risiko Operasional, Risiko Hukum, Risiko Stratejik, Risiko Kepatuhan, dan Risiko Reputasi. Kompleksnya risiko kegiatan usaha bank pada akhirnya menuntut penyempuranaan metode penilaian tingkat kesehatan bank dengan pendekatan risiko.

Manajemen risiko dimulai dengan adanya kesadaran bahwa risiko tidak dapat dihindarkan atau dihilangkan tetapi dikendalikan. Oleh karena itu, Bank Indonesia melakukan langkah strategis dalam mendorong penerapan manajemen risiko bank yang tertuang dalam Peraturan Bank Indonesia No. 13/1/PBI/2011 tentang Penilaian Tingkat Kesehatan Bank Umum dengan pendekatan risiko yang mencakup penilaian terhadap empat faktor yaitu Risk Profile (Profil Risiko), Good Corporate Governance (GCG), Earnings (Rentabilitas), dan Capital (Permodalan) yang selanjutnya disebut dengan metode RGEC. Pedoman perhitungan selengkapnya diatur dalam Surat Edaran Bank Indonesia No. 13/24/DPNP tanggal 25 Oktober 2011 perihal Penilaian Tingkat Kesehatan Bank Umum yang mewajibkan bank umum untuk melakukan penilaian sendiri (self assessment) tingkat kesehatan bank dengan menggunakan metode RGEC.

Dalam metode RGEC, kualitas manajemen merupakan pilar penting. Kualitas manajemen yang baik dapat diketahui dari hasil penerapan manajemen risiko dan GCG di bank tersebut. Dengan kata lain, penilaian faktor rentabilitas dan permodalan hanya merupakan dampak dari strategi yang dilakukan oleh manajemen (Permana, 2012). Metode RGEC ini berlaku secara efektif sejak tanggal 1 Januari 2012 yaitu untuk penilaian tingkat kesehatan bank periode yang berakhir 31 Desember 2011 dan sekaligus mencabut PBI No. 6/10/PBI/2004 tentang Sistem Penilaian Tingkat Kesehatan Bank Umum dan SE BI No. 6/23/DPNP tanggal 31 Mei 2004 perihal Sistem Penilaian Tingkat Kesehatan Bank Umum dengan metode CAMELS (www.bi.go.id).

RUMUSAN MASALAH

Berdasarkan latar belakang masalah yang telah dikemukakan di atas, maka permasalahan dalam penelitian ini adalah “Bagaimana tingkat kesehatan Bank BUMN yang terdaftar di Bursa Efek Indonesia tahun 2011-2012 dengan metode RGEC?” Penelitian ini memfokuskan penilaian faktor Profil Risiko berdasarkan penilaian terhadap Risiko Inheren, tidak termasuk penilaian terhadap

Kualitas Penerapan Manajemen Risiko. Profil Risiko diproksikan dengan Risiko Kredit, Risiko Pasar, dan Risiko Likuiditas.

MANFAAT PENELITIAN

Dari hasil penelitian ini diharapkan dapat memberikan manfaat dan menambah pengetahuan khususnya mengenai analisis tingkat kesehatan bank dengan metode RGEC. Bagi bank yang diteliti, hasil penelitian ini diharapkan dapat digunakan sebagai tambahan informasi tentang kesehatan bank yang bersangkutan sehingga dapat menjadi bahan pertimbangan dalam pengambilan keputusan mengenai pengelolaan dan pengembangan bank. Diharapkan pula, hasil penelitian ini memberikan pijakan bagi riset selanjutnya terkait dengan metode RGEC dalam menilai tingkat kesehatan bank.

KAJIAN PUSTAKA A. Kesehatan Bank

Kesehatan Bank dapat diartikan sebagai kemampuan suatu bank untuk melakukan kegiatan operasional perbankan secara normal dan mampu memenuhi semua kewajibannya dengan baik dengan cara-cara yang sesuai dengan peraturan perbankan yang berlaku (Triandaru dan Budisantoso, 2006).Manajemen bank perlu memperhatikan prinsip-prinsip umum berikut ini sebagai landasan dalam menilai Tingkat Kesehatan Bank (Surat Edaran Bank Indonesia No.13/24/DPNP tanggal 25 Oktober 2011):

1. Berorientasi Risiko.

Penilaian tingkat kesehatan didasarkan pada risiko-risiko bank dan dampak yang ditimbulkan pada kinerja bank secara keseluruhan. Hal ini dilakukan dengan cara mengidentifikasi faktor internal maupun eksternal yang dapat meningkatkan risiko atau mempengaruhi kinerja keuangan bank pada saat ini dan di masa yang akan datang. Dengan demikian, bank diharapkan mampu mendeteksi secara lebih dini akar permasalahan bank serta mengambil langkah-langkah pencegahan dan perbaikan secara efektif dan efisien.

2. Proporsionalitas

Penggunaan parameter/indikator dalam tiap faktor penilaian Tingkat Kesehatan Bank dilakukan dengan memperhatikan karakteristik dan kompleksitas usaha bank. Parameter/indikator penilaian Tingkat Kesehatan Bank merupakan standar minimum yang wajib digunakan dalam menilai Tingkat Kesehatan Bank. Namun demikian, bank dapat menggunakan parameter/indikator tambahan yang sesuai dengan karakteristik dan kompleksitas usahanya dalam menilai Tingkat Kesehatan Bank sehingga dapat mencerminkan kondisi bank dengan lebih baik.

3. Materialitas dan Signifikansi

Bank perlu memperhatikan materialitas atau signifikansi faktor penilaian Tingkat Kesehatan Bank yaitu Profil Risiko, GCG, Rentabilitas, dan Permodalan serta signifikansi parameter/indikator penilaian pada masing-masing faktor dalam menyimpulkan hasil penilaian dan menetapkan peringkat faktor. Penentuan materialitas dan signifikansi tersebut didasarkan pada analisis yang didukung oleh data dan informasi yang memadai mengenai risiko dan kinerja keuangan Bank.

4. Komprehensif dan Terstruktur

Proses penilaian dilakukan secara menyeluruh dan sistematis serta difokuskan pada permasalahan utama bank. Analisis dilakukan secara terintegrasi, yaitu dengan mempertimbangkan keterkaitan antar

risiko dan antar faktor penilaian Tingkat Kesehatan Bank serta perusahaan anak yang wajib dikonsolidasikan. Analisis harus didukung oleh fakta-fakta pokok dan rasio-rasio yang relevan untuk menunjukkan tingkat, trend, dan tingkat permasalahan yang dihadapi oleh bank.

B. Metode RGEC (Risk Profile - GCG - Earnings - Capital)

Sesuai dengan Peraturan Bank Indonesia Nomor 13/1/PBI/2011 tentang Penilaian Tingkat Kesehatan Bank Umum, bank wajib melakukan penilaian Tingkat Kesehatan Bank berdasarkan risiko dengan metode RGEC. Adapun komponen-komponen penilaian Tingkat Kesehatan Bank dengan metode RGEC yang mengacu pada Surat Edaran Bank Indonesia No.13/24/DPNP tanggal 25 Oktober 2011 adalah sebagai berikut:

1. Penilaian Risk Profile(Profil Risiko)

Penilaian faktor Profil Risiko merupakan penilaian terhadap Risiko Inheren dan Kualitas Penerapan Manajemen Risiko dalam aktivitas operasional bank. Risiko yang wajib dinilai terdiri atas delapan jenis risiko yaitu Risiko Kredit, Risiko Pasar, Risiko Operasional, Risiko Likuiditas, Risiko Hukum, Risiko Stratejik, Risiko Kepatuhan, dan Risiko Reputasi.

a. Penilaian Risiko Inheren

Penilaian Risiko Inheren merupakan penilaian atas risiko yang melekat pada kegiatan bisnis bank, baik yang dapat dikuantifikasikan maupun yang tidak, yang berpotensi mempengaruhi posisi keuangan bank. Penetapan tingkat Risiko Inheren atas masing-masing jenis risiko mengacu pada prinsip-prinsip umum penilaian Tingkat Kesehatan Bank Umum. Penetapan Tingkat Risiko Inheren untuk masing-masing jenis risiko dikategorikan ke dalam peringkat 1 (low), peringkat 2 (low to moderate), peringkat 3 (moderate), peringkat 4 (moderate to high), dan peringkat 5 (high).Berikut ini adalah parameter/indikator yang wajib dijadikan acuan oleh bank dalam menilai Risiko Inheren:

1) Risiko Kredit

Risiko Kredit adalah risiko akibat kegagalan debitur dan/atau pihak lain dalam memenuhi kewajiban kepada bank. Dalam menilai Risiko Inheren atas Risiko Kredit, parameter/indikator yang digunakan adalah (i) komposisi portofolio aset dan tingkat konsentrasi; (ii) kualitas penyediaan dana dan kecukupan pencadangan; (iii) strategi penyediaan dana dan sumber timbulnya penyediaan dana; dan (iv) faktor eksternal.

2) Risiko Pasar

Risiko Pasar adalah risiko pada posisi neraca dan rekening administratif termasuk transaksi derivatif, akibat perubahan dari kondisi pasar, termasuk risiko perubahan harga option. Risiko Pasar meliputi antara lain risiko suku bunga, risiko nilai tukar, risiko ekuitas, dan risiko komoditas. Dalam menilai Risiko Inheren atas Risiko Pasar, parameter/indikator yang digunakan adalah (i) volume dan komposisi portofolio; (ii) kerugian potensial (potential loss) Risiko Suku Bunga dalam Banking Book (Interest Rate Risk in Banking Book-IRRBB); serta (iii) strategi dan kebijakan bisnis.

3) Risiko Likuiditas

Risiko Likuiditas adalah risiko akibat ketidakmampuan bank untuk memenuhi kewajiban yang jatuh tempo dari sumber pendanaan arus kas, dan/atau dari aset likuid berkualitas tinggi yang dapat diagunkan, tanpa mengganggu aktivitas dan kondisi keuangan bank. Risiko ini disebut juga Risiko Likuiditas Pendanaan (Funding Liquidity Risk). Risiko Likuiditas juga dapat disebabkan oleh ketidakmampuan bank melikuidasi aset tanpa terkena diskon yang material karena tidak adanya pasar aktif atau adanya gangguan pasar (market disruption) yang parah. Risiko ini disebut sebagai Risiko

Likuiditas Pasar (Market Liquidity Risk). Dalam menilai Risiko Inheren atas Risiko Likuiditas, parameter yang digunakan adalah (i) komposisi dari aset, kewajiban, dan transaksi rekening administratif; (ii) konsentrasi dari aset dan kewajiban; (iii) kerentanan pada kebutuhan pendanaan; dan (iv) akses pada sumber-sumber pendanaan.

4) Risiko Operasional

Risiko Operasional adalah risiko akibat ketidakcukupan dan/atau tidak berfungsinya proses internal, kesalahan manusia, kegagalan sistem, dan/atau adanya kejadian eksternal yang mempengaruhi operasional bank. Dalam menilai Risiko Inheren atas Risiko Operasional, parameter/indikator yang digunakan adalah (i) karakteristik dan kompleksitas bisnis; (ii) sumber daya manusia; (iii) teknologi informasi dan infrastruktur pendukung; (iv) fraud, baik internal maupun eksternal; dan (v) kejadian eksternal.

5) Risiko Hukum

Risiko Hukum adalah risiko yang timbul akibat tuntutan hukum dan/atau kelemahan aspek yuridis. Risiko ini juga dapat timbul antara lain karena ketiadaan peraturan perundang-undangan yang mendasari atau kelemahan perikatan, seperti tidak dipenuhinya syarat sahnya kontrak atau agunan yang tidak memadai. Dalam menilai Risiko Inheren atas Risiko Hukum, parameter/indikator yang digunakan adalah (i) faktor litigasi; (ii) faktor kelemahan perikatan; dan (iii) faktor ketiadaan/perubahan peraturan perundang-undangan.

6) Risiko Stratejik

Risiko Stratejik adalah risiko akibat ketidaktepatan Bank dalam mengambil keputusan dan/atau pelaksanaan suatu keputusan stratejik serta kegagalan dalam mengantisipasi perubahan lingkungan bisnis. Dalam menilai Risiko Inheren atas Risiko Stratejik, parameter/indikator yang digunakan adalah (i) kesesuaian strategi bisnis bank dengan lingkungan bisnis; (ii) strategi berisiko rendah dan berisiko tinggi; (iii) posisi bisnis bank; dan (iv) pencapaian rencana bisnis bank.

7) Risiko Kepatuhan

Risiko Kepatuhan adalah risiko yang timbul akibat bank tidak mematuhi dan/atau tidak melaksanakan peraturan perundang-undangan dan ketentuan yang berlaku. Sumber Risiko Kepatuhan antara lain timbul karena kurangnya pemahaman atau kesadaran hukum terhadap ketentuan maupun standar bisnis yang berlaku umum. Dalam menilai Risiko Inheren atas Risiko Kepatuhan, parameter/indikator yang digunakan adalah (i) jenis dan signifikansi pelanggaran yang dilakukan; (ii) frekuensi pelanggaran yang dilakukan atau track record ketidakpatuhan Bank; dan (iii) pelanggaran terhadap ketentuan atau standar bisnis yang berlaku umum untuk transaksi keuangan tertentu.

8) Risiko Reputasi

Risiko Reputasi adalah risiko akibat menurunnya tingkat kepercayaan stakeholder yang bersumber dari persepsi negatif terhadap bank. Salah satu pendekatan yang digunakan dalam mengkategorikan sumber Risiko Reputasi bersifat tidak langsung (below the line) dan bersifat langsung (above the line). Dalam menilai Risiko Inheren atas Risiko Reputasi, parameter/indikator yang digunakan adalah (i) pengaruh reputasi negatif dari pemilik bank dan perusahaan terkait; (ii) pelanggaran etika bisnis; (iii) kompleksitas produk dan kerjasama bisnis bank; (iv) frekuensi, materialitas, dan eksposur pemberitaan negatif bank; serta (v) frekuensi dan materialitas keluhan nasabah.

Penilaian Kualitas Penerapan Manajemen Risiko mencerminkan penilaian terhadap kecukupan sistem pengendalian risiko yang mencakup seluruh pilar penerapan manajemen risiko sebagaimana diatur dalam ketentuan Bank Indonesia mengenai Penerapan Manajemen Risiko bagi Bank Umum. Penilaian Kualitas Penerapan Manajemen Risiko bertujuan untuk mengevaluasi efektivitas penerapan manajemen risiko Bank sesuai prinsip-prinsip yang diatur dalam ketentuan Bank Indonesia mengenai Penerapan Manajemen Risiko bagi Bank Umum. Penilaian Kualitas Penerapan Manajemen Risiko merupakan penilaian terhadap empat aspek yang saling terkait yaitu:

1) Tata Kelola Risiko

Tata Kelola Risiko mencakup evaluasi terhadap (i) perumusan tingkat risiko yang akan diambil (risk appetite) dan toleransi risiko (risk tolerance); serta (ii) kecukupan pengawasan aktif oleh Dewan Komisaris dan Direksi termasuk pelaksanaan kewenangan dan tanggung jawab Dewan Komisaris dan Direksi.

2) Kerangka Manajemen Risiko

Kerangka Manajemen Risiko mencakup evaluasi terhadap (i) strategi manajemen risiko yang searah dengan tingkat risiko yang akan diambil dan toleransi risiko; (ii) kecukupan perangkat organisasi dalam mendukung terlaksananya manajemen risiko secara efektif termasuk kejelasan wewenang dan tanggung jawab; dan (iii) kecukupan kebijakan, prosedur dan penetapan limit.

3) Proses Manajemen Risiko, Kecukupan Sumber Daya Manusia, dan Kecukupan Sistem Informasi Manajemen

Proses manajemen risiko, kecukupan sumber daya manusia, dan kecukupan sistem informasi manajemen mencakup evaluasi terhadap (i) proses identifikasi, pengukuran, pemantauan, dan pengendalian risiko; (ii) kecukupan sistem informasi manajemen; serta (iii) kecukupan kuantitas dan kualitas sumber daya manusia dalam mendukung efektivitas proses manajemen risiko.

4) Kecukupan Sistem Pengendalian Risiko

Kecukupan sistem pengendalian risiko mencakup evaluasi terhadap (i) kecukupan Sistem Pengendalian Intern dan (ii)kecukupan kaji ulang oleh pihak independen (independent review) dalam Bank baik oleh Satuan Kerja Manajemen Risiko (SKMR) maupun oleh Satuan Kerja Audit Intern (SKAI).

2. Penilaian Good Corporate Governance (GCG)

Penilaian faktor GCG meerupakan penilaian terhadap kualitas manajemen bank atas pelaksanaan prinsip-prinsip GCG. Prinsip-prinsip GCG dan fokus penilaian terhadap pelaksanaan prinsip-prinsip GCG berpedoman pada ketentuan Bank Indonesia mengenai Pelaksanaan GCG bagi Bank Umum dengan memperhatikan karakteristik dan kompleksitas usaha bank. Penetapan peringkat faktor GCG dilakukan berdasarkan analisis atas (i) pelaksanaan prinsip-prinsip GCG bank; (ii) kecukupan tata kelola (governance) atas struktur, proses, dan hasil penerapan GCG pada bank; serta (iii) informasi lain yang terkait dengan GCG bank yang didasarkan pada data dan informasi yang relevan. Peringkat faktor GCG dikategorikan dalam lima peringkat yaitu Peringkat 1, Peringkat 2, Peringkat 3, Peringkat 4, dan Peringkat 5. Urutan peringkat faktor GCG yang lebih kecil mencerminkan penerapan GCG yang lebih baik.

3. PenilaianEarnings (Rentabilitas)

Penilaian faktor Rentabilitas meliputi evaluasi terhadap kinerja rentabilitas, sumber-sumber rentabilitas, kesinambungan (sustainability) rentabilitas, dan manajemen rentabilitas. Penilaian

dilakukan dengan mempertimbangkan tingkat, trend, struktur, stabilitas rentabilitas bank, dan perbandingan kinerja bank dengan kinerja peer group baik melalui analisis aspek kuantitatif maupun kualitatif. Penetapan faktor rentabilitas dikategorikan dalam lima peringkat yakni Peringkat 1, Peringkat 2, Peringkat 3, Peringkat 4, dan Peringkat 5. Urutan peringkat faktor rentabilitas yang lebih kecil mencerminkan kondisi rentabilitas bank yang lebih baik.

4. Penilaian Capital (Permodalan)

Penilaian atas faktor Permodalan meliputi evaluasi terhadap kecukupan permodalan dan kecukupan pengelolaan permodalan. Dalam melakukan perhitungan permodalan, bank wajib mengacu pada ketentuan Bank Indonesia yang mengatur mengenai Kewajiban Penyediaan Modal Minimum bagi Bank Umum. Selain itu, dalam melakukan penilaian kecukupan permodalan, bank juga harus mengaitkan kecukupan modal dengan Profil Risiko bank. Semakin tinggi risiko bank, semakin besar modal yang harus disediakan untuk mengantisipasi risiko tersebut.Penetapan faktor permodalan dikategorikan dalam lima peringkat yakni Peringkat 1, Peringkat 2, Peringkat 3, Peringkat 4, dan Peringkat 5. Urutan peringkat faktor permodalan yang lebih kecil mencerminkan kondisi permodalan bank yang lebih baik.

Peringkat Komposit Tingkat Kesehatan Bank ditetapkan berdasarkan analisis secara komprehensif dan terstruktur terhadap peringkat setiap faktor dan dengan memperhatikan prinsip-prinsip umum penilaian Tingkat Kesehatan Bank Umum. Dalam melakukan analisis secara komprehensif, bank juga perlu mempertimbangkan kemampuan bank dalam menghadapi perubahan kondisi eksternal yang signifikan. Tabel 1 berikut ini menjelaskan mengenai matriks peringkat komposit tingkat kesehatan bank berdasarkan Surat Edaran Bank Indonesia No.13/24/DPNP

Tabel 1

Matriks Peringkat Komposit Tingkat Kesehatan Bank

Peringkat Penjelasan

PK 1

Mencerminkan kondisi Bank yang secara umum sangat sehat sehingga dinilai sangat mampu menghadapi pengaruh negatif yang signifikan dari perubahan kondisi bisnis dan faktor eksternal lainnya tercermin dari peringkat faktor-faktor penilaian, antara lain profil risiko, penerapan GCG, rentabilitas, dan permodalan yang secara umum sangat baik. Apabila terdapat kelemahan maka secara umum kelemahan tersebut tidak signifikan.

PK 2

Mencerminkan kondisi Bank yang secara umum sehat, sehingga dinilai mampu menghadapi pengaruh negatif yang signifikan dari perubahan kondisi bisnis dan faktor eksternal lainnya tercermin dari peringkat faktor-faktor penilaian, antara lain profil risiko, penerapan GCG, rentabilitas, dan permodalan yang secara umum baik. Apabila terdapat kelemahan maka secara umum kelemahan tersebut kurang signifikan.

PK 3

Mencerminkan kondisi Bank yang secara umum cukup sehat sehingga dinilai cukup mampu menghadapi pengaruh negatif yang signifikan dari perubahan kondisi bisnis dan faktor eksternal lainnya tercermin dari peringkat faktor-faktor penilaian, antara lain profil risiko, penerapan GCG, rentabilitas, dan permodalan yang secara umum cukup baik. Apabila terdapat kelemahan maka secara umum kelemahan tersebut cukup signifikan dan apabila tidak berhasil diatasi dengan baik oleh manajemen dapat mengganggu kelangsungan usaha Bank.

PK 4

Mencerminkan kondisi Bank yang secara umum kurang sehat, sehingga dinilai kurang mampu menghadapi pengaruh negatif yang signifikan dari perubahan kondisi bisnis dan faktor eksternal lainnya tercermin dari peringkat faktor-faktor penilaian, antara lain

profil risiko, penerapan GCG, rentabilitas, dan permodalan yang secara umum kurang baik. Terdapat kelemahan yang secara umum signifikan dan tidak dapat diatasi dengan baik oleh manajemen serta mengganggu kelangsungan usaha Bank.

PK 5

Mencerminkan kondisi Bank yang secara umum tidak sehat, sehingga dinilai tidak mampu menghadapi pengaruh negatif yang signifikan dari perubahan kondisi bisnis dan faktor eksternal lainnya tercermin dari peringkat faktor-faktor peniliaian, antara lain profil risiko, penerapan GCG, rentabilitas, dan permodalan yang secara umum kurang baik. Terdapat kelemahan yang secara umum sangat signifikan sehingga untuk mengatasinya dibutuhkan dukungan dana dari pemegang saham atau sumber dana dari pihak lain untuk memperkuat kondisi keuangan Bank.

Sumber : LampiranSurat Edaran Bank Indonesia No.13/24/DPNP

Berbagai penelitian sebelumnya mengenai penilaian kesehatan bank telah dilakukan oleh Utama dan Dewi (2012) dalam penelitiannya mengenai Analisis CAMELS Penilaian Tingkat Kesehatan Bank Yang Terdaftar Di Bursa Efek Indonesia, menemukan bahwa tingkat kesehatan perusahaan perbankan yang terdaftar di BEI tahun 2008 sebanyak 23 Bank memiliki predikat sehat, satu Bank berpredikat cukup sehat yaitu Bank Agroniaga.Bank Century dan Bank Mutiara adalah Bank dengan kesehatan terburuk pada tahun 2008 dan 2009.Merentek (2013) dalam penelitiannya mengenai Analisis Kinerja Keuangan Antara Bank Negara Indonesia (BNI) dan Bank Mandiri Menggunakan Metode CAMEL, menemukan bahwa melalui perhitungan rasio CAR, KAP, ROA, dan LDR kedua Bank tersebut dikategorikan dalam kelompok sehat. Melalui perbandingan terhadap data kuantitatif rasio keuangan antara Bank BNI dengan Bank Mandiri, terlihat bahwa hanya kinerja keuangan Bank Mandiri lebih baik bila dibandingkan dengan Bank BNI.

Kaligis (2013) dalam penelitiannya mengenai Analisis Tingkat Kesehatan Bank Dengan Menggunakan Metode CAMEL Pada Industri Perbankan BUMN yang Terdaftar di Bursa Efek Indonesia, menemukan bahwa dari keempat perbankan BUMN yaitu BNI, BRI, BTN, dan Bank Mandiri, kinerja keuangan yang paling baik dimiliki oleh BRI. Hal tersebut ditunjukkan dengan nilai rasio CAMEL yang sehat sesuai dengan ketentuan Bank Indonesia dan ROA yang paling besar tahun 2010-2012. Kinerja keuangan paling lemah dimiliki oleh BTN, dengan diperolehnya LDR dibawah ketentuan Bank Indonesia untuk predikat sehat dan ROA paling rendah. Penilaian tingkat kesehatan keempat perbankan BUMN berada pada predikat sehat dengan diperolehnya bobot CAMEL yang sesuai dengan ketentuan Bank Indonesia. Sedangkan Jacob (2013) dalam penelitiannya mengenai Analisis Laporan Keuangan Dengan Menggunakan Metode CAMEL Untuk Menilai Tingkat Kesehatan Perbankan, menemukan bahwa analisis menggunakan metode Capital, Assets, Management,Earnings, dan Liquidity pada Bank Umum Milik Pemerintah pada tahun 2010-2011 menunjukkan bahwa Bank Mandiri,BNI, dan BRI dinilai sehat. Sedangkan BTN mendapat predikat cukup sehat.Permana (2012) dalam penelitiannya mengenai Analisis Tingkat Kesehatan Bank Berdasarkan Metode CAMELS dan Metode RGEC, menemukan bahwa metode CAMELS memberikan gambaran tingkat kesehatan bank yang efektif akan tetapi tidak memberikan suatu kesimpulan yang mengarahkan ke suatu penilaian, antar faktor memberikan penilaian yang sifatnya bisa berbeda. Sedangkan metode RGEC lebih menekankan akan pentingnya kualitas manajemen. Manajemen yang berkualitas tentunya akan mengangkat faktor pendapatan dan faktor permodalan secara langsung maupun tidak langsung.

METODA PENELITIAN

Penelitian ini merupakan penelitian kuantitatif dengan metode deskriptif, yaitu dengan menganalisis dan mendiskripsikan data-data laporan keuangan untuk menentukan kategori kesehatan bank dengan metode RGEC yang meliputi penilaian terhadap faktor profil risiko (risk profil), GCG, rentabilitas (earnings), dan permodalan (capital) selama periode tahun 2011-2012.

Populasi dan Sampel

Populasi dalam penelitian ini adalah Bank BUMN yang terdaftar di Bursa Efek Indonesia tahun 2011-2012. Sedangkan sampel diperoleh dengan teknik purposive sampling, dengan kriteria sebagai berikut:

a. Bank BUMN yang terdaftar di Bursa Efek Indonesia (BEI) tahun 2011-2012

b. Bank BUMN yang mempublikasikan Laporan Tahunan-nya di www.idx.co.id secara berurutan selama periode tahun 2011-2012.

Sampel penelitian meliputi 3 bank BUMN yaitu Bank BRI, BNI 46 dan bank Mandiri. Data yang digunakan dalam penelitian ini adalah data sekunder, berupa laporan tahunan Bank BUMN yang dipublikasikan di www.idx.co.id pada tahun 2011-2012.

Variabel Penelitian

Variabel yang digunakan dalam penelitian ini adalah penilaian tingkat kesehatan bank dengan metode RGEC berdasarkan rumus dan kriteria yang telah ditetapkan sesuai Surat Edaran Bank Indonesia Nomor 13/24/DPNP tanggal 25 Oktober 2011 Perihal Tingkat Kesehatan Bank Umum sebagai berikut:

Risiko Kredit diukur dengan indikator (i) Kredit kepada Debitur Inti terhadap Total Kredit, (ii) Kredit Kualitas Rendah terhadap Total Kredit, (iii) Kredit Bermasalah tehadap Total Kredit, (iv) Kredit Bermasalah dikurangi CKPN Kredit Bermasalah terhadap Total Kredit dikurangi CKPN Kredit Bermasalah, (v) CKPN atas Kredit terhadap Total Kredit.

Risiko Pasar diukur dengan indikator (i) Aset Trading, Derivatif, dan FVO terhadap Total Aset serta (ii) Kewajiban Trading, Derivatif, dan FVO terhadap Total Kewajiban.

Risiko Likuiditas diukur dengan indikator Pendanaan Non Inti terhadap Total Pendanaan. Penilaian terhadap faktor GCG didasarkan pada hasil penilaian self assessment pelaksanaan GCG yang tercantum dalam laporan tahunan Bank yang bersangkutan.

Penilaian terhadap faktor Earning diukur dengan indikator (i) Laba sebelum Pajak terhadap Total Aset, (ii) Pendapatan Bunga Bersih terhadap Total Aset Produktif, (iii) Pendapatan Bunga Bersih terhadap Total Aset, (iv) Pendapatan Operasional selain Pendapatan Bunga (net) terhadap Total Aset dan (v) Beban Overhead terhadap Total Aset.

Penilaian terhadap faktor Capital diukur dengan indikator (i) Modal terhadap ATMR dan (ii) Modal Inti (Tier 1) terhadap ATMR.

PEMBAHASAN

Penilaian Tingkat Kesehatan Bank pada penelitian ini menggunakan metode RGEC, mencakup penilaian terhadap faktor-faktor berikut:

1. Penilaian Profil Risiko, yaitu dengan menghitung besarnya nilai masing-masing indikator.

Dalam penelitian ini, penilaian profil risiko diproksikan dengan Risiko Kredit, Risiko Pasar, dan Risiko Likuiditas.

a. Risiko Kredit

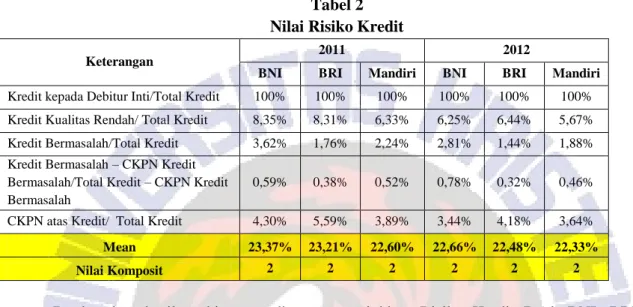

Hasil perhitungan untuk risiko kredit sesuai dengan indikator yang digunakan untuk periode tahun 2011-2012 dapat dijelaskan pada tabel 2 berikut ini.

Tabel 2 Nilai Risiko Kredit

Keterangan 2011 2012

BNI BRI Mandiri BNI BRI Mandiri

Kredit kepada Debitur Inti/Total Kredit 100% 100% 100% 100% 100% 100% Kredit Kualitas Rendah/ Total Kredit 8,35% 8,31% 6,33% 6,25% 6,44% 5,67% Kredit Bermasalah/Total Kredit 3,62% 1,76% 2,24% 2,81% 1,44% 1,88% Kredit Bermasalah – CKPN Kredit

Bermasalah/Total Kredit – CKPN Kredit Bermasalah

0,59% 0,38% 0,52% 0,78% 0,32% 0,46% CKPN atas Kredit/ Total Kredit 4,30% 5,59% 3,89% 3,44% 4,18% 3,64%

Mean 23,37% 23,21% 22,60% 22,66% 22,48% 22,33%

Nilai Komposit 2 2 2 2 2 2

Berdasarkan hasil perhitungan diatas menunjukkan Risiko Kredit Bank BNI, BRI, dan Mandiri berada pada peringkat 2 sehingga dapat diartikan bahwa kemungkinan kerugian yang dihadapi Bank dari Risiko Kredit tergolong rendah selama periode waktu tertentu di masa datang.

b. Risiko Pasar

Hasil perhitungan untuk risiko pasar sesuai dengan indikator yang digunakan untuk periode tahun 2011-2012 adalah sebagai berikut:

Tabel 3 Nilai Risiko Pasar

Keterangan 2011 2012

BNI BRI Mandiri BNI BRI Mandiri

Aset Trading, Derivatif, dan FVO/

Total Aset 77,79% 87,01% 72,46% 76,87% 86,78% 74,44% Kewajiban Trading, Derivatif, dan

FVO/ Total Kewajiban 96,53% 96,02% 92,53% 96,45% 96,36% 92,17%

Mean 87,16% 91,51% 82,50% 86,66% 91,57% 83,30%

Nilai Komposit 1 1 1 1 1 1

Sumber : Data diolah

Berdasarkan hasil perhitungan di atas menunjukkan Risiko Pasar Bank BNI, BRI, dan Mandiri berada pada peringkat 1 sehingga dapat diartikan bahwa kemungkinan kerugian yang dihadapi Bank dari Risiko Pasar tergolong sangat rendah selama periode waktu tertentu di masa datang.

c. Risiko Likuiditas

Hasil perhitungan untuk risiko likuiditas sesuai dengan indikator yang digunakan untuk periode tahun 2011-2012 adalah sebagai berikut:

Tabel 4

Nilai Risiko Likuiditas

Keterangan 2011 2012

BNI BRI Mandiri BNI BRI Mandiri

Pendanaan Non Inti/ Total

Pendanaan 100% 99,47% 98,60% 100% 99,55% 98,92%

Nilai Komposit 3 3 3 3 3 3

Sumber : Data diolah

Berdasarkan hasil perhitungan di atas menunjukkan Risiko Likuiditas Bank BNI, BRI, dan Mandiri berada pada peringkat 3 sehingga dapat diartikan bahwa kemungkinan kerugian yang dihadapi Bank dari Risiko Likuiditas tergolong cukup tinggi selama periode waktu tertentu di masa datang.

2. Penilaian Good Corporate Governance (GCG)

Pemberian peringkat dilakukan oleh Bank secara self assessment namun tetap dalam pengawasan Bank Indonesia. Berikut uraian dari penilaian 11 aspek GCG pada Bank yang dijadikan sampel untuk periode tahun 2011-2012:

Tabel 5

Penilaian Aspek Good Corporate Governance (GCG)

Aspek GCG BNI BRI Mandiri

2011 2012 2011 2012 2011 2012 1 0,10 0,10 0,10 0,10 0,10 0,10 2 0,20 0,20 0,20 0,20 0,20 0,20 3 0,10 0,10 0,10 0,10 0,10 0,10 4 0,10 0,10 0,20 0,15 0,10 0,20 5 0,10 0,10 0,10 0,10 0,05 0,10 6 0,10 0,10 0,05 0,05 0,05 0,10 7 0,05 0,05 0,05 0,05 0,05 0,05 8 0,15 0,15 0,075 0,15 0,15 0,15 9 0,15 0,15 0,075 0,075 0,08 0,08 10 0,15 0,15 0,30 0,24 0,15 0,30 11 0,05 0,10 0,05 0,10 0,05 0,10 Nilai 1,25 1,30 1,30 1,315 1,1 1,5 Nilai Komposit 1 1 1 1 1 2

Berdasarkan hasil pelaksanaan GCG di atas, mencerminkan bahwa penerapan GCG bank BNI, BRI, dan Mandiri berada pada peringkat 1 yang secara umum berarti sangat baik. Hal ini tercermin dari pemenuhan yang memadai atas prinsip-prinsip GCG. Apabila terdapat kelemahan dalam penerapan prinsip GCG, maka secara umum kelemahan tersebut tidak signifikan dan dapat segera dilakukan perbaikan oleh manajemen bank. Namun pada tahun 2012, hasil penilaian GCG pada Bank Mandiri mengalami perubahan dengan memperoleh peringkat 2.

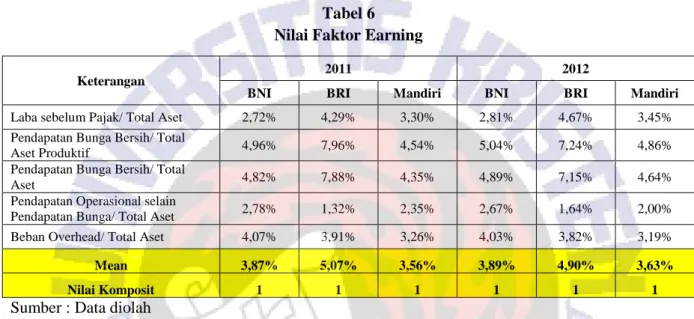

3. Penilaian Earning atau Rentabilitas, yaitu dengan menghitung besarnya nilai masing-masing

indikator. Hasil perhitungan untuk faktor rentabilitas sesuai dengan indikator yang digunakan untuk periode tahun 2011-2012 adalah sebagai berikut:

Tabel 6 Nilai Faktor Earning

Keterangan 2011 2012

BNI BRI Mandiri BNI BRI Mandiri

Laba sebelum Pajak/ Total Aset 2,72% 4,29% 3,30% 2,81% 4,67% 3,45% Pendapatan Bunga Bersih/ Total

Aset Produktif 4,96% 7,96% 4,54% 5,04% 7,24% 4,86% Pendapatan Bunga Bersih/ Total

Aset 4,82% 7,88% 4,35% 4,89% 7,15% 4,64% Pendapatan Operasional selain

Pendapatan Bunga/ Total Aset 2,78% 1,32% 2,35% 2,67% 1,64% 2,00% Beban Overhead/ Total Aset 4,07% 3,91% 3,26% 4,03% 3,82% 3,19%

Mean 3,87% 5,07% 3,56% 3,89% 4,90% 3,63%

Nilai Komposit 1 1 1 1 1 1

Sumber : Data diolah

Berdasarkan hasil perhitungan di atas menunjukkan faktor Rentabilitas Bank BNI, BRI, dan Mandiri berada pada peringkat 1 yang mencerminkan bahwa rentabilitas sangat memadai, laba melebihi target dan mendukung pertumbuhan permodalan bank.

4. Penilaian Permodalan, yaitu dengan menghitung besarnya nilai masing-masing indikator. Hasil

perhitungan untuk faktor rentabilitas sesuai dengan indikator yang digunakan untuk periode tahun 2011-2012 adalah sebagai berikut:

Tabel 7

Nilai Faktor Permodalan

Keterangan

2011 2012

BNI BRI Mandiri BNI BRI Mandiri

Modal/ ATMR 20,41% 17,82% 17,77% 18,51% 19,94% 19,12%

Modal Inti/ ATMR 15,88% 13,67% 12,94% 15,17% 15,86% 13,60%

Mean 18,14% 15,74% 15,36% 16,84% 17,90% 16,36%

Nilai Komposit 1 1 1 1 1 1

Sumber : Data diolah

Berdasarkan hasil perhitungan di atas menunjukkan faktor Permodalan Bank BNI, BRI, dan Mandiri berada pada peringkat 1 yang mencerminkan bahwa bank memiliki kualitas dan kecukupan

permodalan yang sangat memadai terhadap profil risikonya, yang disertai dengan pengelolaan permodalan yang sangat kuat sesuai dengan karateristik, skala usaha, dan kompleksitas usaha bank. Secara keseluruhan hasil nilai komposit faktor diatas kemudian akan digunakan untuk menentukan peringkat komposit tingkat kesehatan bank (tabel 8)

Tabel 8

Peringkat Komposit Tingkat Kesehatan Bank

Variabel

Nilai Komposit

2011 2012

BNI BRI Mandiri BNI BRI Mandiri

Profil Risiko 2 2 2 2 2 2 GCG 1 1 1 1 1 2 Rentabilitas 1 1 1 1 1 1 Permodalan 1 1 1 1 1 1 Peringkat Komposit 1 1 1 1 1 1 Tingkat Kesehatan SS* SS* SS* SS* SS* SS*

Sumber: Data Diolah

Keterangan (*): SS = Sangat Sehat

Tidak ada rumus matematik yang digunakan untuk menghitung nilai komposit dari masing-masing faktor dengan peringkat komposit akhir dari bank tersebut. Peringkat komposit diperoleh dari hasil judgement dari nilai komposit masing-masing faktor secara keseluruhan. Setelah mendapatkan hasil judgement atas penilaian faktor tingkat kesehatan bank, peringkat tersebut dijadikan dasar dalam menetukan peringkat komposit tingkat kesehatan bank tersebut.

Berdasarkan tabel 8 menunjukkan bahwa tingkat kesehatan Bank BNI, BRI, dan Mandiri selama tahun 2011-2012 dengan metode RGEC berada pada kondisi Sangat Sehat (PK-1). Hal tersebut mencerminkan kondisi Bank yang secara umum sangat sehat sehingga dinilai sangat mampu menghadapi pengaruh negatif yang signifikan dari perubahan kondisi bisnis dan faktor eksternal lainnya tercermin dari peringkat faktor-faktor penilaian, antara lain profil risiko, penerapan GCG, rentabilitas, dan permodalan yang secara umum sangat baik. Apabila terdapat kelemahan maka secara umum kelemahan tersebut tidak signifikan.

SIMPULAN, KETERBATASAN DAN IMPLIKASI Simpulan

Tingkat kesehatan pada Bank BNI, BRI, dan Mandiri selama periode tahun 2011-2012 dengan metode RGEC secara keseluruhan memiliki predikat Sangat Sehat. Hal tersebut dibuktikan dengan perolehan peringkat komposit tingkat kesehatan bank untuk setiap bank yang dijadikan sampel selama periode tahun 2011-2012 berada pada PK-1.

Keterbatasan dan Saran

1. Penelitian ini menggunakan metode RGEC yang secara teknis mengacu pada Surat Edaran Bank Indonesia No. 13/24/DPNP tanggal 25 Oktober 2011 yang mulai berlaku per 1 Januari 2012 untuk menilai tingkat kesehatan bank periode 2011, sehingga masih terbatas sumber

informas terkait hal ini. Diharapkan kepada penelitian selanjutnya agar dapat melakukan penelitian terhadap tingkat kesehatan bank dengan metode RGEC secara lebih mendalam dan memfokuskan pada setiap komponen baik secara kuantitatif maupun kualitatif sehingga dapat memperlihatkan tingkat kesehatan bank dengan pendekatan risiko yang lebih tepat dan akurat. 2. Data keuangan perbankan yang dijadikan sebagai indikator penilaian tingkat kesehatan bank tidak sepenuhnya tercantum dalam laporan keuangan yang dipublikasikan bank, sehingga ada beberapa indikator yang tidak dapat dihitung.Bank BUMN maupun bank-bank lainnya diharapkan dapat mencantumkan data secara lengkap atas komponen-komponen keuangan yang dijadikan sebagai indikator penilaian tingkat kesehatan bank dengan metode RGEC yang telah ditetapkan dalam Surat Edaran Bank Indonesia No.13/24/DPNP sehingga penilaian resiko bank dapat dilakukan secara keseluruhan.

3. Penilaian tingkat kesehatan bank dilakukan dengan jugdment sehingga tingkat generalisasinya rendah.

DAFTAR PUSTAKA

Bank Indonesia. 2004. Surat Edaran Bank Indonesia Nomor 6/23/DPNP Perihal Sistem Penilaian Tingkat Kesehatan Bank. www.bi.go.id. 31 Mei.

Bank Indonesia. 2007. Surat Edaran Bank Indonesia Nomor 9/12/DPNP Perihal Pelaksanaan Good Corporate Governance bagi Bank Umum. www.bi.go.id. 30 Mei.

Bank Indonesia. 2011. Peraturan Bank Indonesia Nomor 13/1/PBI/2011 Tentang Penilaian Tingkat Kesehatan Bank Umum. www.bi.go.id. 5 Januari.

Bank Indonesia. 2011. Surat Edaran Bank Indonesia Nomor 13/24/DPNP Perihal Penilaian Tingkat Kesehatan Bank Umum. www.bi.go.id. 25 Oktober.

Baridwan, Zaki. 2000. Intermediate Accounting. Edisi 7. Cetajan ketujuh. Yogyakarta: BPFE.

Ikatan Akuntan Indonesia. 2012. Standar Akuntansi Keuangan per 1 Juni 2012. Jakarta: Salemba Empat.

Indriantoro, Nur dan Bambang Supomo. 2002. Metodologi Penelitian Bisnis Untuk Akuntansi & Manajemen. Cetakan Kedua. Yogyakarta: BPFE.

Jacob, Jeremiah Kevin Dennis. 2013. Analisis Laporan Keuangan Dengan Menggunakan Metode Camel Untuk Menilai Tingkat Kesehatan Perbankan. Jurnal EMBA,Vol. 1, No. 3, September: 691-700.

Kaligis, Yulia Wilhelmina. 2013. Analisis Tingkat Kesehatan Bank Dengan Menggunakan Metode Camel Pada Industri Perbankan BUMN Yang Terdaftar Di Bursa Efek Indonesia. Jurnal EMBA, Vol. 1, No. 3, September: 263-272.

Kasmir. 2012. Manajemen Perbankan. Edisi Revisi. Cetakan ke-11. Jakarta: PT RajaGrafindo Persada.

Kuncoro, Mudrajad. 2009. Metode Riset Untuk Bisnis & Ekonomi Bagaimana Meneliti & Menulis Tesis?. Edisi 3. Jakarta: Erlangga.

Kusumawati, Eny dan Zulfa Irawati. 2013. Manajemen Keuangan Ringkasan Teori, Soal dan Penyelesaian, serta Interprestasinya. Surakarta: Muhammadiyah University Press.

Martani, Dwi, Sylvia Veronica NPS, Ratna Wardhani, Aria Farahmita, dan Edward Tanujaya. 2012. Akuntansi Keuangan Menengah Berbasis PSAK. Buku 1. Jakarta: Salemba Empat.

Merentek, Kartika Citra Claudia. 2013. Analisis Kinerja Keuangan Antara Bank Negara Indonesia (BNI) dan Bank Mandiri Menggunakan Metode Camel. Jurnal EMBA, Vol. 1, No. 3, Juni: 645-652.

Nabila, Chani. 2013. Analisis Penilaian Tingkat Kesehatan Bank Berdasarkan Faktor Good Corporate Governance Perbankan Yang Terdaftar di Bursa Efek Indonesia (BEI) Tahun 2011-2012. Skripsi Jurusan Akuntansi Fakultas Ekonomi Universitas Mataram. Mataram. Tidak Dipublikasikan.

Permana, Bayu Aji. 2012. Analisis Tingkat Kesehatan Bank Berdasarkan Metode CAMELS dan Metode RGEC. Jurnal Akuntansi UNESA, Vol. 1, No. 1.

Republik Indonesia. 1998. Undang-Undang No. 10 tentang Perbankan.

Rivai, Veithzal, Sofyan Basir, Sarwono Sudarto, dan Arifiandy Permata Veithzal. 2013. Commercial Bank Management Manajemen Perbankan Daro Teori ke Praktik. Cetakan ke-1. Jakarta: PT RajaGrafindo Persada.

Sari, Ayu Wulan. 2013. Analisis Kinerja Keuangan Bank Konvensional Pemerintah Berdasarkan Capital dan Earnings Dalam Komponen Risk-Based Bank Rating Periode Tahun 2008-2011. Skripsi Institut Manajemen Telkom. Bandung. Tidak Dipublikasikan.

Sekaran, Uma. 2006. Research Methods For Business Metodologi Penelitian Untuk Bisnis. Edisi 4. Buku 1. Jakarta: Salemba Empat.

Sekaran, Uma. 2006. Research Methods For Business Metodologi Penelitian Untuk Bisnis. Edisi 4. Buku 2. Jakarta: Salemba Empat.

Sugiarti, Welthi. 2012. Analisis Kinerja Keuangan dan Prediksi Tingkat Kesehatan Bank Dengan Menggunakan Metode Camel Pada Bank Umum Yang Tercatat Di Bursa Efek Indonesia. Jurnal Akuntansi, Fakultas Ekonomi Universitas Gunadarma.

Sugiyono. 2012. Metode Penelitian Bisnis (Pendekatan Kuantitatif, Kualitatif dan R&D). Cetakan ke-16. Bandung: Alfabeta.

Suyatno, Thomas, Djuhaepah T. Marala, Azhar Abdullah, Johan Thomas Aponno, C. Tinon Yunianti Ananda, dan H. A. Chalik. 1994. Kelembagaan Perbankan. Edisi Kedua. Cetakan ketujuh. Jakarta: PT Gramedia.

Taswan. 2010. Manajemen Perbankan Konsep, Teknik & Aplikasi. Edisi II. Yogyakarta: UPP STIM YKPN.

Triandaru, Sigit dan Totok Budisantoso. 2006. Bank dan Lembaga Keuangan Lain. Edisi 2. Jakarta: Salemba Empat.

Utama, I Made Karya dan Komang Ayu Maha Dewi. 2012. Analisis Camels: Penilaian Tingkat Kesehatan Bank Yang Terdaftar Di Bursa Efek Indonesia. Jurnal Bisnis dan Kewirausahaan, Vol. 8, No. 2, Juli: 139-148.

www.bi.go.id www.idx.co.id