BAB II

TINJAUAN PUSTAKA

2.1 Uraian Teoritis 2.1.1 Perbankan 2.1.1.1 Pengertian Bank

Bank dalam menjalankan usahanya menghimpun dana dari masyarakat dan

menyalurkannya kembali dalam berbagai alternatif investasi. Sehubungan dengan

fungsi penghimpun dana ini, bank sering juga disebut dengan lembaga kepercayaan.

Berbeda halnya dengan perusahaan lain, transaksi usaha bank senantiasa berkaitan

dengan uang, karena memang usaha komoditi bank adalah uang. Sejalan dengan

karakteristik usahanya tersebut, maka bank merupakan suatu segmen usaha yang

kegiatannya banyak diatur oleh pemerintah.

Pengertian Bank menurut pasal 1 Undang-Undang Nomor 7 Tahun 1992

tentang perbankan yang kemudian dikembangkan oleh Undang-Undang Nomor 10

1. Bank adalah badan usaha yang menghimpun dana dari masyarakat dalam bentuk

simpanan, dan menyalurkannya kepada masyarakat dalam rangka meningkatkan

taraf hidup rakyat banyak.

2. Bank umum adalah bank yang melaksanakan kegiatan usaha secara konvensional

dan atau berdasarkan prinsip syariah yang dalam kegiatannya dapat memberikan

jasa dalam lalu lintas pembayaran.

2.1.1.2Fungsi Bank

Secara umum, fungsi utama bank (dalam Triandaru, et al. 2006 : 9) adalah

menghimpun dana dari masyarakat dan menyalurkannya kembali kepada masyarakat

untuk berbagai tujuan. Secara lebih spesifik bank dapat berfungsi sebagai agent of

trust, agent of development, dan agent of services.

1. Agent of trust

Dasar utama kegiatan perbankan adalah kepercayaan (trust), baik dalam hal menghimpun dana maupun menyalurkan dana. Masyarakat akan mau menitipkan dananya di bank apabila dilandasi adanya unsure kepercayaan. Masyarakat percaya bahwa uangnya tidak akan disalah gunakan oleh bank, uangnya akan dikelola dengan baik, bank tidak akan bangkrut, dan pada saat yang telah dijanjikan simpanan tersebut dapay ditarik kembali dari bank. Pihak bank sendiri akan mau menempatkan atau menyalurkan dananya pada debitor atau masyarakat apabila dilandasi adanya unsure kepercayaan, debitor akan mengelola dana pinjaman dengan baik, debitor akan mempunyai kemampuan untuk membayar pinjaman pada saat jatuh tempo, dan debitor mempunyai niat baik untuk mengembalikan pinjaman beserta kewajiban lainnya pada saat jatuh tempo.

2. Agent of development

memungkinkan masyarakat melakukan kegiatan investasi, kegiatan distribusi, serta kegiatan konsumsi barang dan jasa, mengingat bahwa kegiatan investasi-distribusi-konsumsi tidak dapat dilepaskan dari adanya penggunaan uang. Kelancaran kegiatan investasi-distribusi-konsumsi ini tidak lain adalah kegiatan pembangunan perekonomian suatu masyarakat.

3. Agent of services

Disamping melakukan kegiatan penghimpunan dana dan penyaluran dana, bank juga memberikan penawaran jasa perbankan yang lain kepada masyarakat. Jasa yang ditawarkan bank ini erat kaitannya dengan kegiatan perekonomian masyarakat secara umum. Jasa ini antara lain dapat berupa jasa pengiriman uang, penitipan barang berharga, pemberian jaminan bank, dan penyelesaian tagihan.

Ketiga fungsi bank ini diharapkan dapat memberikan gambaran yang menyeluruh dan

lengkap mengenai fungsi bank dalam perekonomian, sehingga bank tidah hanya dapat

diartikan sebagai lembaga perantara keuangan.

2.1.1.3Jenis Bank

Dalam praktik perbankan di Indonesia saat ini terdapat beberapa jenis

perbankan yang diatur dalam Undang-Undang Perbankan. Perbedaan jenis perbankan

dapat dilihat dari segi fungsi bank serta kepemilikan bank. Dari segi fungsi bank

perbedaan yang terjadi terletak pada luasnya kegiatan atau jumlah produk yang

ditawarkan maupun jangkauan wilayah operasinya. Sedangkan kepemilikan

perusahaan dilihat dari segi pemilikan saham yang ada serta akte pendiriannya.

Perbedaan lainnya adalah dilihat dari segi siapa nasabah yang mereka layani apakah

masyarakat luas atau masyarakat dalam lokasi tertentu. Jenis perbankan dibagi ke

Dilihat dari segi fungsinya bank dibedakan atas (1) Bank Sentral (2) Bank

Umum (3) Bank Perkreditan Rakyat. Jenis bank berdasarkan kepemilikannya

dibedakan atas (1) Bank milik pemerintah (2) Bank milik swasta nasional (3) bank

milik asing. Apabila dilihat dari segi cara menentukan harga bank dibedakan atas (1)

Bank Konvensional (2) Bank Syariah.

2.1.2 Bank Konvensional

2.1.2.1 Pengertian Bank Konvensional

Mayoritas bank yang berkembang di Indonesia dewasa ini adalah bank yang

berorientasi pada prinsip konvensional. Hal ini tidak terlepas dari sejarah bangsa

Indonesia dimana asal mula bank Indonesia dibawa oleh koloni belanda.

Menurut pedoman Bank Indonesia (Sastradipoera, 2004: 138), sebuah bank

disebut bank konvensional apabila didalam aktivitasnya baik dalam usaha

memobilisasi maupun dalam investasi dananya, memberikan dan mengenakan bunga

(yaitu, pengganti kerugian yang disebabkan oleh hilangnya likuiditas, atau balas jasa

yang diterima atas uang yang dipinjamkan, biasanya dinyatakan dalam persentase).

Bank konvensional yaitu bank yang dalam aktivitasnya, baik menghimpun

dana ataupun dalam meyalurkan dananya memberikan dan mengenakan imbalan

dalam persentase tertentu dari dana untuk suatu periode tertentu. Keuntungan utama

dari bisnis perbankan yang berdasarkan prinsip konvensional diperoleh dari selisih

bunga simpanan yang diberikan kepada penyimpan dengan bunga pinjaman atau

spread based. Apabila suatu bank mengalami kerugian dari selisih bunga, dimana

suku bunga simpanan lebih besar daripada suku bunga kredit, maka istilah ini dikenal

dengan negative spread.

2.1.2.2 Sumber Dana Bank

Sumber dana bank (Kasmir, 2004:19) adalah usaha bank dalam memperoleh

dana untuk membiayai kegiatan operasinya. Untuk menopang kegiatan bank sebagai

penjual uang (pemberi pinjaman) bank terlebih dahulu harus membeli uang

(menghimpun dana) sehingga dengan selisih bunga tersebut bank mendapat

keuntungan. Jenis-jenis sumber dana bank antara lain sebagai berikut:

1. Dana bersumber dari bank itu sendiri (modal sendiri) yaitu setoran

modal dari para pemilik atau bank menjual saham baru kepada pemilik

baru atau cadangan laba yang belum digunakan.

2. Dana berasal dari masyarakat luas seperti simpanan tabungan,

rekening giro dan deposito.

3. Dana berasal dari lembaga lain yaitu likuiditas dari Bank Indonesia,

pinjaman antar bank, pinjaman dari bank luar negri, dan Surat Berharga

2.1.2.3 Kegiatan Usaha Perbankan

Seperti yang telah dijelaskan sebelumnya bahwa sebagai lembaga keuangan,

kegiatan bank sehari-hari tidak akan lepas dari bidang keuangan. Adapun

kegiatan-kegiatan perbankan yang ada di Indonesia adalah sebagai berikut:

1. Mengimpun dana dari masyarakat (funding) dalam bentuk: a. Simpanan Giro (Demand Deposit)

b. Simpanan Tabungan (Saving Deposit) c. Simpanan Deposito (Time Deposit)

2. Menyalurkan dana ke masyarakat (Lending) dalam bentuk: a. Kredit investasi

b. Kredit modal kerja c. Kredit perdagangan

3. Memberikan jasa-jasa bank lainnya (services) seperti: a. Transfer (Kiriman Uang)

b. Inkaso (Collection) c. Kliring (Clearing)

d. Safe deposito box

e. Bank Card

k. Cek Wisata (Travelers Cheque) l. Jual beli surat-surat berharga

m. Menerima setoran-setoran seperti pembayaran pajak, telepon, air, dan uang kuliah

n. Melayani pembayaran-pembayaran seperti:

gaji/pensiun/honorarium, dividen, kupon dan bonus/hadiah. o. Dan jasa-jasa lainnya.

2.1.3 Bank Syariah

2.1.3.1Pengertian Bank Syariah

Menururt Siamat (2005:407), Perbankan syariah pada dasarnya adalah

syariah Islam dengan mengacu kepada Al-Qur’an dan Al-Hadist. Maksud dari sistem

yang sesuai dengan syariah islam adalah beroperasi mengikuti ketentuan-ketentuan

syariah islam, khususnya yang menyangkut tata cara bermuamalat misalnya dengan

menjauhi praktik-praktik yang mengandung unsur riba dan melakukan kegiatan

investasi atas dasar bagi hasil pembiayaan sedangkan kegiatan usaha dengan

mengacu pada Al-Qur’an dan Al-Hadist yang dimaksudkan beroperasi mengikuti

larangan dan perintah yang terdapat dalam Al-Qur’an dan sunnah Rasul Muhammad

SAW.

Bank Syariah adalah bank umum sebagaimana dalam UU No.7 Tahun 1992

tentang perbankan yang saat ini telah diubah dengan UU No.10 Tahun 1998 yang

melakukan kegiatan usaha berdasarkan prinsip syariah termasuk unit usaha syariah

dan kantor cabang bank asing yang melakukan kegiatan usaha berdasarkan prinsip

syariah.

Sedangkan yang dimaksud dalam Kegiatan Usaha Berdasarkan Prinsip

Syariah menurut pasal 1 angka 13 Undang-Undang Nomor 7 Tahun 1992 tentang

perbankan yang saat ini telah diubah dengan Undang-Undang Nomor 10 Tahun 1998

adalah aturan perjanjian berdasarkan hukum islam antara pihak bank dan pihak lain

untuk penyimpanan dana dan atau penyimpanan kegiatan usaha atau kegiatan lainnya

yang sesuai dengan syariah, antara lain:

a. Pembiayaan berdasarkan prinsip bagi hasil (mudharabah);

b. Pembiayaan berdasarkan prinsip penyertaan modal (musyarakah);

d. Pembiayaan barang modal berdasarkan sewa murni tanpa pilhan (ijarah);

atau

e. Dengan adanya pilihan pemindahan kepemilikan atas barang disewa dari

pihak bank oleh pihak lain (ijarah wa iqtina)

2.1.3.2 Kegiatan Usaha Bank Syariah

Berdasarkan Peraturan Bank Indonesia Nomor: 62/24/PBI/2004 tentang

Bank Umum yang melaksanakan kegiatan usaha berdasarkan prinsip syariah,

kegiatan usaha bank syariah dapat dibedakan sebagai berikut:

1. Penghimpun dana (funding)

2. Penyalur dana dan pembiayaan (financing)

3. Penyediaan jasa-jasa pelayanan perbankan (bank service)

1. Penghimpun Dana

Penghimpun dana atau disebut juga funding adalah kegiatan penarikan dana

atau penghimpunan dari masyarakat dalam bentuk simpanan dan investasi

berdasarkan prinsip syariah. Berkaitan dengan penghimpun dana, dalam prinsip

syariah dibedakan antara simpanan yang tidak memberikan imbalan dan simpanan

yang memberikan imbalan.

Bentuk-bentuk simpanan berdasarkan prinsip syariah dapat disebutkan

sebagai berikut: (Simorangkir, 2000: 42)

b. Tabungan berdasarkan prinsip Al-Wadi’ah dan atau Al Mudharabah; atau

c. Deposito Berjangka berdasarkan prinsip Al-Mudharabah;

a. Prinsip Al-Wadi’ah

Produk pendanaan pada Bank Syariah pada prinsipnya tidak berbeda dengan

produk pendanaan bank konvensional. Namun yang membedakan adalah penggunaan

prinsip syariah yang menyertai masing-masing produk pendanaan, misalnya bahwa

giro dan tabungan pada dasarnya dilakukan dengan prinsip Al-Wadi’ah. Giro

Al-Wadi’ah adalah simpanan atau titipan yang kedua-duanya dapat ditarik

sewaktu-waktu. Prinsip titipan atau simpanan dalam fiqhi dikenal dengan prinsip Al-Wadi’ah

berarti titipan murni dari nasabah kepada pihak bank atau pihak lain yang harus

dijaga dan dikembalikan kepada penitip (penabung) kapan saja dia inginkan.

b. Prinsip Al-Mudharabah

Al-Mudharabah adalah perjanjian antara penanam dana dan pengelola dana

untuk melakukan kegiatan usaha tertantu, dengan pembagian keuntungan antara

kedua belah pihak dengan nisbah yang disepakati sebelumnya. Sementara Antonio

(2001) dalam Triandaru (2006) mendefinisikan Al-Mudharabah adalah Tabungan dan

Deposito Berjangka. Selanjutnya, berdasarkan kewenangan yang diberikan oleh pihak

pemilik dana (penabung), prinsip Al-Mudharabah dapat dibedakan dalam 2 (dua)

1) Mudharabah Muthlaqah; dan

2) Mudharabah Muqayyadah.

1) Mudharabah Muthlaqah

Mudharabah Muthlaqah adalah kerjasama antara pemilik dana (shahibul

maa) dan mudharib (bank) yang cakupannya sangat luas dan tidak dibatasi oleh

spesifikasi jenis usaha, waktu dan wilayah bisnis. Artinya, pemilik dana memberikan

kepada pihak bank kekuasaan yang sangat besar dalam penggunanaan dana

simpanannya kepada mudharib. Dalam kegiatan penghimpunan dana, prinsip

Mudharabah Muthlaqah dapat diterapkan untuk pembukaan rekening Tabungan dan

Deposito Berjangka. Ini menyebabkan kemungkinan 2 (dua) jenis penghimpunan

dana berdasarkan prinsip syariah yaitu: Tabungan Al-Mudharabah dan Deposito

Berjangka Al-Mudharabah. Berdasarkan prinsip ini tidak ada pembatasan bagi pihak

bank dalam menggunakan dana yang dihimpun.

2) Mudharabah Muqayyadah

Mudharabah Muqayyadah merupakan simpanan dana khusus (restricted

investment) dimana pemilik dana menetapkan syarat-syarat tertentu yang harus diikuti

oleh bank. Mudharabah Muqayyadah merupakan kebalikan dari Mudharabah

2. Penyaluran Dana

Kegiatan penyaluran dana atau pembiayaan Bank Syariah tetap berpedoman

kepada prinsip kehati-hatian yang diatur oleh Bank Indonesia. Oleh karena itu, bank

diwajibkan untuk meneliti secara seksama calon nasabah penerima dana berdasarkan

azas pembiayaan yang sehat. Ketentuan-ketentuan lain yang berkaitan dengan

penyaluran dana perbankan tetap berlaku sepanjang tidak bertentangan dengan

prinsip syariah. Bentuk penyaluran dana atau pembiayaan yang dilakukan Bank

Syariah dalam melaksanakan operasinya secara garis besar dapat dibedakan kedalam

4 (empat) kelompok sebagai berikut:

a. Prinsip jual beli (Bai’)

b. Prinsip bagi hasil

c. Prinsip sewa menyewa

d. Prinsip pinjam meminjam berdasarkan akad qardh

a. Prinsip jual beli (Bai’)

Dalam penerapan prinsip syariah terdapat 3 (tiga) jenis prinsip jual beli (bai’)

yang banyak dikembangkan oleh perbankan syariah dalam kegiatan pembiayaan

modal kerja dan produksi, yaitu sebagai berikut: (Karim, 2004: 97)

1) Bai’ al murabahah

2) Bai’ as-salam

3) Bai’ al-Istis

Bai’ al murabahah pada dasarnya adalah transaksi jual beli barang dengan

tambahan keuntungan yang disepakati. Untuk memenuhi kebutuhan barang oleh

nasabahnya, bank membeli barang dari supplier sesuai dengan spesifikasi barang

yang dipesan atau dibutuhkan nasabah, kemudian bank menjual barang tersebut

kepada nasabah dengan memperoleh marjin keuntungan yang telah disepakati.

Nasabah dalam hal ini dapat membeli jenis transaksi tunai, cicilan atau tangguhan.

Umumnya nasabah memilih metode pembayaran secara cicilan.

2. Bai’ as-salam

Bai’ as-salam adalah pembelian suatu barang yang penyerahannya (delivery)

dilakukan kemudian hari sedangkan pembayarannya dilakukan dimuka secara tunai.

Bai’ as-salam dalam perbankan biasanya diaplikasikan pada pembiayaan berjangka

pendek untuk produksi agribisnis atau hasil pertanian atau hasil industri lainnya.

Barang yang dibeli harus diketahui secara jelas jenis, macam, ukuran, mutu dan

jumlahnya. Harga jual yang disepakati harus dicantumkan dalam akad dan tidak

boleh berubah selama berlakunya akad. Apabila barang atau hasil produksi yang

diterima cacat atau tidak sesuai dengan akad, maka penjual dan produsen harus

bertanggung jawab dengan cara mengembalikan dana yang telah diterimanya atau

mengganti dengan barang yang sesuai dengan pesanan.

c. Bai’ Al-Istishna’

Bai’ Al-Istishna’ pada dasarnya merupakan kontrak penjualan antara pembeli

dan pembuat barang dengan pembayaran dimuka, baik secara tunai, cicilan, atau

pembuat barang menerima pesanan dari pembeli. Pembuat barang dapat saja

membuat barang yang dipesan atau dibeli sesuai dengan spesifikasi pesanan yang

dilakukan dalam kontrak kemudian menjualnya kepada pembeli. Prinsip bai’

Al-Istishna’ ini merupakan bai’ as-salam namun dalam istishna’ pembayaran dapat

dilakukan dimuka, dicicil atau ditangguhkan. Sementara dalam bai’ as-salam

dilakukan secara tunai.

b. Prinsip Bagi Hasil

Prinsip kedua dalam penyaluran dana adalah prinsip bagi hasil. Bagi hasil atau

profit sharing dalam perbankan berdasarkan prinsip syariah terdiri dari empat jenis

akad, yaitu: al-Mudarabah, al-Musyarakah, al-Muzara’ah, dan al-Musaqah. Namun

yang paling banyak diimplementasikan dalam perbankan syariah adalah dua prinsip

bagi hasil pertama, yaitu al-Mudarabah dan al-Musyarakah sementara yang dua

terakhir umumnya digunakan dalam rangka plantation financing.

1. Al-Musyarakah

Bank Indonesia mendefenisikan Al-Musyarakah sebagai suatu perjanjian

diantara para pemilik dana/modal untuk mencampurkan dana/modal mereka

pada suatu usaha tertentu, dengan pembagian keuntungan diantara pemilik

dana/modal berdasarkan nisbah yang telah disepakati sebelumnya.

Musyarakah dalam perbankan biasanya diaplikasikan untuk pembiayaan

proyek dimana nasabah dan bank sama-sama menyediakan dana untuk

perdagangan (trading asset), property, equipment, atau intangible asset

(seperti hak paten dan goodwill), dan barang-barang lainnya yang dapat

dinilai dengan uang. Semua modal digabung untuk dijadikan modal proyek

musyarakah dan dikelola bersama-sama. Setiap pemilik modal berhak turut

serta dalam menentukan kebijakan usaha yang dijalankan oleh pelaksana

proyek.

2. Al-Mudharabah

Al-Mudharabah pada dasarnya adalah perjanjian kerja sama antara dua

pihak atau lebih dimana salah satu pihak lainnya menyediakan tenaga atau

keahlian. Beberapa ahli fiqih berpendapat bahwa Al-Mudharabah tidak

dikelompokkan kedalam prinsip Al-Musyarakah.

c. Prinsip Sewa Menyewa

Prinsip ketiga dalam penyaluran dana Bank Syariah adalah sewa menyewa.

Sewa menyewa pada dasarnya merupakan transaksi sewa guna usaha atau leasing.

Oleh karena itu, sebagaimana dalam praktek, sewa guna usaha bisa dalam bentuk

sewa guna usaha dengan hak opsi atau financial lease dan sewa guna usaha tanpa hak

opsi atau operating lease. Dalam syariah Islam prinsip sewa menyewa ini dibedakan

berdasarkan akad, yaitu: al-ijarah, al-muntahiya bit tamlik.

1. Al-Ijarah

Al-Ijarah adalah perjanjian pemindahan hak guna atau manfaat atas suatu

pemindahan hak kepemilikan atas barang tersebut. Bank Indonesia

mendefinisikan ijarah sebagai perjanjian sewa menyewa suatu barang dalam

waktu tertentu melalui pembayaran sewa tanpa diikuti dengan pemindahan

kepemilikan atas barang itu sendiri.

2. Al-Ijarah Al-Muntahiya Bit-Tamlik

Al-Ijarah Al-Muntahiya Bit-Tamlik adalah akad atau perjanjian yang

merupakan kombinasi antara jual beli dan sewa menyewa suatu barang antara

bank dengan nasabah dimana nasabah (penyewa) diberi hak untuk memiliki

atau membeli objek sewa pada akhir akad. Dalam transaksi sewa guna usaha

(leasing), perjanjian ini disebut sale andleaseback. Harga sewa dan harga beli

ditetpkan bersama diawal perjanjian. Objek sewa harus bermanfaat,

dibenarkan oleh syariah dan nilai dari manfaat dapat diperhitungkan atau

diukur. Pada umumnya bank-bank syariah lebih memilih perjanjian sewa-beli

seperti ini (Al-Ijarah Al-Muntahiya Bit-Tamlik) karena lebih mudah

pembukuannya dan tidak memerlukan perawatan terhadap aset yang

sewa-beli.

d. Prinsip Pinjam Meminjam Berdasarkan Akad Al-Qardh

Prinsip keempat dalam penyaluran dana Bank Syariah yaitu prinsip pinjam

meminjam berdasarkan qardh. Bank Indonesia mendefinisikan Al-Qardh sebagai

penyedia dana atau tagihan antar Bank Syariah dengan pihak peminjam yang

mewajibkan pihak peminjam melakukan pembayaran sekaligus atau secara cicilan

sebagai pemberian harta kepada orang lain yang dapat ditagih atau diminta kembali.

Dengan kata lain Qardh meminjam tanpa mengharapkan imbalan.

2.1.4 Perbedaan Bank Konvensional Dengan Bank Syariah

Menurut Triandaru, et.al (2006:156), perbedaan yang mendasar antara bank

konvensional dan bank syariah, antara lain:

1. Perbedaan Falsafah

Perbedaan pokok pada bank konvensional dan bank syariah terletak pada

landasan falsafah yang dianutnya. Bank Syariah tidak melaksanakan sistem

bunga dalam keseluruhan aktivitasnya. Sedangkan bank konvensional justru

kebalikan dari bank syariah. Pada dasarnya semua transaksi perniagaan

melalui bank syariah diperbolehkan asalkan tidak mengandung unsur bunga

(riba). Riba secara sederhana berarti sistem bunga berbunga atau compound

interest yang dalam semua prosesnya bisa mengakibatkan membengkaknya

kewajiban salah satu pihak.

2. Konsep Pengelolaan Dana Nasabah

Dalam sistem bank syariah dana nasabah dikelola dalam bentuk titipan

maupun investasi. Konsep dana titipan berarti kapan saja nasabah

membutuhkan bank syariah harus dapat memenuhinya. Akibatnya dana titipan

disalurkan kedalam berbagai usaha itulah yang akan dibagikan kepada

nasabah.

3. Kewajiban Mengelola Zakat

Bank syariah diwajibkan menjadi pengelola zakat yaitu dalam arti wajib

membayar zakat, menghimpun mengadministrasikannya, dan

mendistribusikannya. Hal ini merupakan fungsi dan peran yang melekat pada

bank syariah untuk memobilisasi dana-dana sosial (zakat, infaq dan sedekah).

4. Struktur Organisasi

Didalam strukutur organisasi suatu bank syariah diharuskan adanya

Dewan Pengawas Syariah (DPS). DPS bertugas mengawasi segala aktivitas

bank agar selalu sesuai dengan prinsip-prinsip syariah. DPS ini dibawahi oleh

Dewan Pengawas Syariah Nasional (DPSN).

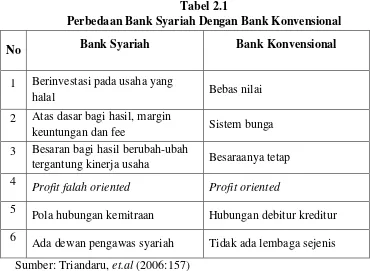

Secara singkat perbedaan antara bank konvensional dan bank syariah dapat

Tabel 2.1

Perbedaan Bank Syariah Dengan Bank Konvensional

No Bank Syariah Bank Konvensional

1 Berinvestasi pada usaha yang

halal Bebas nilai

2 Atas dasar bagi hasil, margin

keuntungan dan fee Sistem bunga

3 Besaran bagi hasil berubah-ubah

tergantung kinerja usaha Besaraanya tetap 4

Profit falah oriented Profit oriented

5

Pola hubungan kemitraan Hubungan debitur kreditur

6

Ada dewan pengawas syariah Tidak ada lembaga sejenis

Sumber: Triandaru, et.al (2006:157)

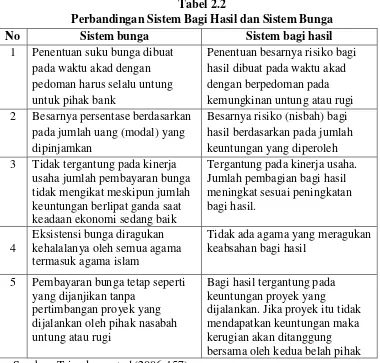

Sistem bagi hasil dalam perbankan syariah sering kali menjadi bahan

pertanyaan dan selalu dibandingkan dengan sistem bunga dalam perbankan

konvensional. Untuk menjelaskan keduanya, pada Tabel 2.2 berikut ini

Tabel 2.2

Perbandingan Sistem Bagi Hasil dan Sistem Bunga

No Sistem bunga Sistem bagi hasil

1 Penentuan suku bunga dibuat pada waktu akad dengan pedoman harus selalu untung untuk pihak bank

Penentuan besarnya risiko bagi hasil dibuat pada waktu akad dengan berpedoman pada kemungkinan untung atau rugi 2 Besarnya persentase berdasarkan

pada jumlah uang (modal) yang dipinjamkan

Besarnya risiko (nisbah) bagi hasil berdasarkan pada jumlah keuntungan yang diperoleh 3 Tidak tergantung pada kinerja

usaha jumlah pembayaran bunga tidak mengikat meskipun jumlah keuntungan berlipat ganda saat keadaan ekonomi sedang baik

Tergantung pada kinerja usaha. Jumlah pembagian bagi hasil meningkat sesuai peningkatan bagi hasil.

4

Eksistensi bunga diragukan kehalalanya oleh semua agama termasuk agama islam

Tidak ada agama yang meragukan keabsahan bagi hasil

5 Pembayaran bunga tetap seperti yang dijanjikan tanpa

pertimbangan proyek yang dijalankan oleh pihak nasabah untung atau rugi

Bagi hasil tergantung pada keuntungan proyek yang

dijalankan. Jika proyek itu tidak mendapatkan keuntungan maka kerugian akan ditanggung bersama oleh kedua belah pihak Sumber: Triandaru, et.al (2006:157)

2.1.5 Risiko finansial

Risiko adalah peluang (kemungkinan) terjadinya bencana. Oleh karena itu,

risiko dari sudut pandang bank didefinisikan sebagai peluang dari kemungkinan

terjadinya situasi yang memburuk (Masyhud, 2006:3)

Menurut Idroes (2008:4), “Risiko merupakan bahaya: risiko adalah ancaman

berlawanan dengan tujuan yang ingin dicapai.” “Risiko juga merupakan peluang:

risiko adalah sisi yang berlawanan dari peluang untuk mencapai tujuan.”

Banyak teori yang tersedia untuk mendefinisikan jenis-jenis risiko dalam

menjalankan bisnis perbankan. Pada dasarnya jenis-jenis yang dihadapi dapat dibagi

dua kelompok besar yaitu risiko finansial dan risiko nonfinansial. Risiko finansial

terkait dengan kerugian langsung berupa hilangnya sejumlah uang akibat risiko yang

terjadi. Pada sisi lain dampak risiko nonfinansial tidak langsung dapat dirasakan.

Kasus seperti ketika kehilangan nasabah dan kehilangan bisnis akibat risiko yang

terjadi tidak langsung membuat bank menjadi rugi. Namun pada gilirannya, risiko

nonfinansial berpotensi untuk menimbulkan kerugian finansial. (Idroes, 2008: 22)

Jenis-jenis risiko yang dihadapi oleh perbankan adalah risiko kredit, risiko

pasar, risiko operasional, risiko konsentrasi kredit, risiko suku bunga, risiko bisnis,

risiko strategik, serta risiko reputasional. Sedangkan yang termasuk dalam risiko

finansial adalah: risiko kredit, risiko pasar, risiko operasional, konsentrasi kredit serta

risiko suku bunga. (Idroes, 2008: 22)

Dengan penjelsana risiko keuangan bank, maka untuk mengukur tinggi

rendahnya risiko suatu bank tersebut, maka diperlukan metode analisis. Adapun

metode analisis yang digunakan untuk mengukur risiko keuangan bank tersebut

adalah analisis rasio dan mengukur tingkat kebangkrutan bank tersebut digunakan

2.1.6 Pengukuran Rasio Keuangan Perbankan

Untuk melihat kondisi keuangan suatu bank maka dapat dilihat dari laporan

keuangan yang disajikan oleh suatu bank secara periodik. Berdasarkan Surat Edaran

Bank Indonesia Nomor 3/30/DPNP Tanggal 14 Desember 2011 tentang Pedoman

Perhitungan Rasio Keuangan Perbankan, suatu bank dapat dinilai dari rasio-rasio

CAMEL yaitu Capital, Asset, Management, Earning, dan Liquidity. Rasio tersebut

terdiri dari:

1. Permodalan (capital)

Modal merupakan salah satu faktor yang penting bagi bank dalam rangka

mengembangkan usaha dan menopang risiko kerugian yang mungkin

timbul dari penanaman dana dalam aktiva-aktiva produktif yang

mengandung risiko serta untuk membiayai penanaman dalam aktiva

lainnya.

Rasio-rasio dari aspek permodalan yaitu:

a. Capital Adequacy Ratio (CAR), merupakan rasio yang digunakan

untuk mengukur kecukupan modal yang dimiliki bank untuk

menunjang aktiva yang mengandung atau menghasilkan risiko.

CAR adalah rasio yang memperlihatkan seberapa besar jumlah

seluruh aktiva bank yang mengandung risiko (kredit, penyertaan,

surat berharga, tagihan pada bank lain) ikut dibiayai dari modal

sendiri disamping memperoleh dana-dana dari sumber-sumber

Rasio ini dapat dirumuskan sebagai berikut :

CAR =

b. Rasio Aktiva Tetap terhadap Modal (ATTM). Rasio ini mengukur

kemampuan manajemen bank dalam menentukan besarnya aktiva

tetap dan inventaris yang dimiliki bank yang bersangkutan terhadap

modal. Semakin tinggi rasio ini artinya modal yang dimiliki bank

kurang mencukupi dalam menunjang aktiva tetap dan inventaris

sehingga kemungkinan suatu bank dalam kondisi bermasalah akan

semakin besar.

ATTM =

2. Kualitas Aktiva Produktif (Asset)

Kualitas aktiva produktif adalah semua aktiva dalam rupiah atau valas

yang dimiliki oleh bank dengan maksud untuk memperoleh penghasilan

sesuai dengan fungsinya, yaitu: pemberian kredit, kepemilikan surat-surat

berharga, dan penempatan dana kepada bank lain baik dari dalam maupun

luar negeri terkecuali penanaman dana dalam bentuk giro atau

penyertaan.

Keadaan kualitas aktiva produktif akan terus dipantau oleh pihak bank

karena kualitas aktiva produktif dalam neraca bank akan mempengaruhi

yang dilakukan dalam aktiva produktif akan dinilai kualitasnya dengan

menentukan kolektibilitas dari aktiva yang bersangkutan.

3. Kualitas Manajemen (Management)

Penilaian faktor manajemen dalam penilaian tigkat kesehatan bank

dilakukan dengan melakukan evaluasi terhadap pengelolaan terhadap

bank yang bersangkutan. Penilaian tersebut dilakukan dengan

menggunakan status kuesioner yang dikelompokan dalam dua kelompok

besar, yaitu kuesioner kelompok manajemen umum dan kuesioner

manajemen risiko. Kuesioner kelompok manajemen umum selanjutnya

dibagi dalam subkelompok pertanyaan yang berkaitan dengan (1) strategi,

(2) struktur, (3) sistem, (4) sumber daya manusia, (5) kepemimpianan, (6)

budaya kerja, sementara itu, untuk kuesioner manajemen resiko dibagi

dalam subkelompok yang berkaitan dengan (1) risiko likuiditas, (2) risiko

pasar, (3) risiko kredit, (4) risiko operasional, (5) risiko hokum, dan (6)

risiko pemilik dan pengurus.

4. Rentabilitas (Earning)

Penilaian rentabilitas penting karena menyangkut kemampuan bank

dalam memperoleh laba. Dengan laba yang kuat bank akan dapat

berkembang dengan baik. Rentabilitas digunakan untuk menilai

keberhasilan bank dalam menghasilkan laba sebelum pajak melalui

berdasarkan kemampuan bank manghasilkan laba setelah pajak

berdasarkan modal yang dimiliki. Selain itu, rentabilitas juga dapat dilihat

dari pendapatan bunga bersih yang mampu dihasilkan pihak bank bila

dibandingkan dengan aktiva produktif yang dimiliki oleh pihak bank.

Rentabilitas juga dinilai berdasarkan total beban operasional yang

ditanggung oleh pihak bank dibandingkan dengan kemampuan bank

dalam menghasilkan pendapatan operasional.

a. Return on Asset (ROA) Rasio ini digunakan untuk mengukur

kemampuan manajemen bank dalam memperoleh keuntungan (laba

sebelum pajak) yang dihasilkan dari rata-rata total aset bank yang

bersangkutan. Semakin besar ROA, semakin besar pula tingkat

keuntungan yang dicapai bank sehingga kemungkinan suatu bank

dalam kondisi bermasalah semakin kecil. Laba sebelum pajak

adalah laba bersih dari kegiatan operasional sebelum pajak.

Sedangkan rata-rata total aset adalah rata-rata volume usaha atau

aktiva.

ROA =

b. Return on Equity (ROE) Rasio ini digunakan untuk mengukur

kinerja manajemen bank dalam mengelolah modal yang tersedia

untuk menghasilkan laba setelah pajak. Semakin besar ROE,

kemungkinan suatu bank dalam kondisi bermasalah semakin kecil.

Laba setelah pajak adalah laba bersih dari kegiatan operasional

setelah dikurangi pajak sedangkan rata-rata total ekuitas adalah

rata-rata modal inti yang dimiliki bank, perhitungan modal inti

dilakukan berdasarkan ketentuan kewajiban modal minimum yang

berlaku.

ROE =

c. Net Interest Margin (NIM), Rasio ini digunakan untuk mengukur

kemampuan manajemen bank dalam mengelola aktiva produktifnya

untuk menghasilkan pendapatan bunga bersih. Pendapatan bunga

bersih diperoleh dari pendapatan bunga dikurangi beban bunga.

Semakin besar rasio ini maka meningkatnya pendapatan bunga atas

aktiva produktif yang dikelola bank sehingga kemungkinan suatu

bank dalam kondisi bermasalah semakin kecil.

NIM =

d. Beban Operasi Terhadap Pendapatan Operasi (BOPO), Rasio yang

sering disebut rasio efisiensi ini digunakan untuk mengukur

kemampuan manajemen bank dalam mengendalikan biaya

operasional terhadap pendapatan operasional. Semakin kecil rasio

yang bersangkutan sehingga kemungkinan suatu bank dalam

kondisi bermasalah semakin kecil. Biaya operasional dihitung

berdasarkan penjumlahan dari total beban bunga dan total beban

operasional lainnya. Pendapatan operasional adalah penjumlahan

dari total pendapatan bunga dan total pendapatan operasional

lainnya.

BOPO =

5. Likuiditas

Likuiditas diukur dengan kemampuan perusahaan memenuhi

kebutuhannya, misalnya untuk rasio lancar (quick ratio) digunakan untuk

mengukur kemampuan aktiva lancar dalam menjamin hutang lancar

perusahaan.

LDR (Loan to Deposit Ratio), Rasio ini digunakan untuk menilai

likuiditas suatu bank yang dengan cara membagi jumlah kredit yang

diberikan oleh bank terhadap dana pihak ketiga. Semakin tinggi

rasio ini, semakin rendahnya kemampuan likuiditas bank yang

bersangkutan sehingga kemungkinan suatu bank dalam kondisi

bermasalah akan semakin besar. Kredit yang diberikan tidak

termasuk kredit kepada bank lain, sedangkan untuk dana pihak

ketiga adalah giro, tabungan, simpanan berjangka, sertifikat deposit

LDR =

2.1.7 Analisis Diskriminan Z-Score

Rasio-rasio keuangan memberikan indikasi tentang kekuatan keuangan dari

suatu perusahaan. Keterbatasan analisis rasio timbul dari kenyataan bahwa

metodologinya pada dasarnya bersifat univariate, yang artinya setiap rasio diuji

secara terpisah. Pengaruh kombinasi dari beberapa rasio hanya didasarkan pada

pertimbangan para analis keuangan. Oleh karena itu, untuk mengatasi kekurangan

analisis rasio digunakan analisis diskiminan. Analisis diskriminan menghasilkan

suatu indeks yang memungkinkan klasifikasi dari suatu pengamatan menjadi satu dari

beberapa pengelompokan yang bersifat a priori (Sawir, 2005:22)

Analisis Z-Score dikembangkan oleh Prof. Edward Altman dengan tujuan

untuk mendeteksi apakah suatu perusahaan diambang kebangkrutan (financial

distress). Metode ini disebut juga dengan Multiple Discriminant Analysis (MDA).

Oleh karena itu analisis ini dapat digunakan untuk mengukur tingkat keuangan suatu

Bentuk dari fungsi analisis ini adalah sebagai berikut:

X4 = Nilai pasar ekuitas/ nilai buku dari total kewajiban

X5 = Penjualan/ total aktiva

Z = Indeks secara keseluruhan

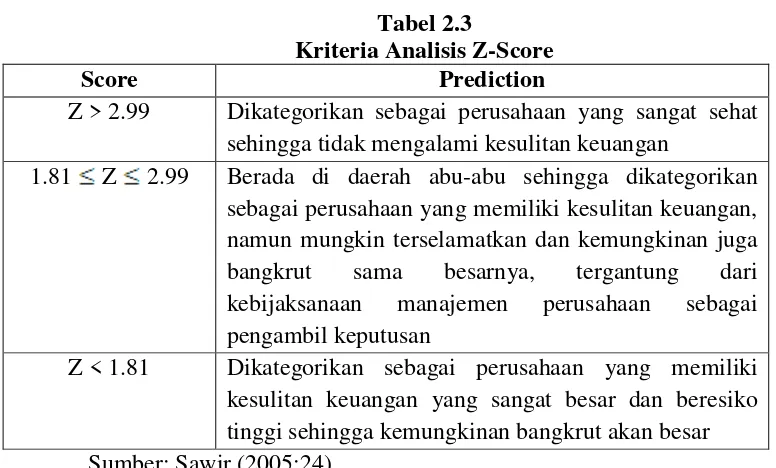

Untuk menganalisis hasil perhitungan model Z-Score, digunakan angka

interpretasi yang dikembangkan oleh Prof. Edward Altman, yang akan

mendiskriminasi posisi suatu perusahaan apakah akan bangkrut atau tidak yang dapat

dilihat sebagai berikut

Tabel 2.3

Kriteria Analisis Z-Score

Score Prediction

Z > 2.99 Dikategorikan sebagai perusahaan yang sangat sehat sehingga tidak mengalami kesulitan keuangan

1.81 Z 2.99 Berada di daerah abu-abu sehingga dikategorikan sebagai perusahaan yang memiliki kesulitan keuangan, namun mungkin terselamatkan dan kemungkinan juga bangkrut sama besarnya, tergantung dari kebijaksanaan manajemen perusahaan sebagai pengambil keputusan

Nilai Z yang semakin besar, maka semakin besar pula kemungkinan perusahaan tidak

mengalami kegagalan usaha. Hasil penelitian ini, hanya signifikan untuk prediksi

selama dua tahun ke depan. Formula Altman Z-Score merupakan kombinasi dari

beberapa rasio keuangan yang dianggap dapat memprediksi kesehatan dan terjadinya

kebangkrutan pada sebuah perusahaan.

1. Modal Keja/Total Aktiva (X1)

Merupakan rasio yang mendekteksi likuiditas dari total aktiva dan posisi

modal kerja (netto), dimana modal kerja diperoleh dari selisih antara aktiva

lancar dengan hutang lancar. Jika diakitkan dengan indikator–indikator

internal seperti ketidakcukupan kas, hutang dagang membengkak, utilitas

modal (harta kekayaan) menurun, penambahan hutang yang tak terkendali dan

beberapa indikator lainnya

Perusahaan mengalami kesulitan keuangan pada umumnya modal kerjanya

akan turun lebih cepat daripada total aktiva menyebabkan rasio ini turun

(Sawir, 2005:25). Selisih antara sumber dana dan penggunaan dana akan

menunjukkan modal kerja perusahaan itu bertambah atau berkurang. Jika

terjadi sumber dana lebih besar daripada penggunaan dana, maka akan terjadi

surplus yang berarti modal kerja bertambah, demikian pula sebaliknya akan

terjadi defisit (modal kerja berkurang) apabila sumber dana lebih kecil

daripada penggunaan dana. Modal kerja bertambah karena penjualan aktiva

berkurang karena pembilang aktiva tetap, hutang jangka panjang, dan modal

sendiri.

2. Laba Ditahan/Total Aktiva (X2)

Merupakan rasio – rasio profitabilitas yang mendeteksi kemampuan

perusahaan dalam menghasilkan keuntungan. Rasio Laba Ditahan/Total

Aktiva akan mengukur besarnya kemampuan suatu perusahaan dalam

memperoleh keuntungan, ditinjau dari kemampuan perusahaan yang

bersangkutan dalam memperoleh laba dibandingkan dengan kecepatan

perputaran operating aset sebagai ukuran efisiensi usaha. Bila perusahaan

mulai merugi, tentu saja nilai awal laba ditahan mulai turun. Bagi banyak

perusahan, nilai dari rasio Laba Ditahan/Total Aktiva akan menjadi negatif

(Sawir,2005:25).

3. Laba Sebelum Bunga dan Pajak/ Total Aktiva (X3)

Merupakan rasio yang mengukur kemampuan dari modal yang diinvestasikan

dalam keseluruhan aktiva untuk menghasilkan keuntungan bagi semua

investor termasuk pemegang saham dan obligasi. Beberapa indikator yang

dapat digunakan dalam mendeteksi adanya masalah pada kemampuan

profitabilitas perusahaan diantaranya adalah : piutang dagang meningkat, rugi

terus menerus dalam beberapa semester, pendapatan menurun, terlambatnya

hasil penagihan piutang, kredibilitas perusahaan berkurang, serta kesediaan

memberi kredit pada konsumen yang tak dapat membayar pada waktu yang

Rasio ini dapat digunakan sebagai ukuran seberapa produktifitas penggunaan

dana yang dipinjam. Bila rasio ini lebih besar daripada rata – rata tingkat

bunga yang dibayar, maka berarti perusahaan menghasilkan uang lebih

banyak daripada bunga pinjaman (Sawir, 2005:25)

4. Nilai Pasar Modal Sendiri (Modal Sendiri)/Total Hutang (X4)

Merupakan rasio yang mengukur aktivitas perusahaan. Rasio ini juga

digunakan dalam bentuk persamaan net worth/total debt. Rasio ini mengukur

kemampuan perusahaan dalam memberikan jaminan kepada setiap hutangnya

melalui modalnya sendiri. Umumnya perusahaan yang gagal adalah

perusahaan yang mengkonsumsi lebih banyak hutang dibandingkan modal

sendiri. Semakin tinggi rasio ini menunjukan perusahaan semakin dipercaya,

artinya nilai perusahaan menjadi lebih tinggi. Rasio ini kebalikan dari debt

equity ratio yang dikenal di dalam rasio keuangan (Sawir, 2005:25)

5. Penjualan / Total Aktiva (X5)

Rasio Penjualan/Total aktiva merupakan rasio yang mendeteksi kemampuan

perusahaan yang tertanam dalam keseluruhan aktiva berputar dalam satu

periode tertentu. Rasio ini dapat pula dikatakan sebagai rasio yang mengukur

kemampuan modal yang diinvestasikan oleh perusahaan untuk menghasilkan

pendapatan (revenue). Semakin besar perputaran total aktiva semakin efektif

perusahaan mengelola aktivanya

Beberapa indikator yang dapat digunakan untuk mendeteksi adanya masalah

di atas: pangsa pasar menurun, berpindahnya penguasaan pasar pada pesaing, modal

kerja menurun, kepercayaan konsumen berkurang dan beberapa indikator lainnya.

Berdasarkan uraian di atas, dapat terlihat rasio-rasio yang digunakan dalam

metode Altman Z–Score tidak hanya terfokus pada bagian-bagian keuangan

perusahaan saja tetapi juga dapat dikorelasikan dengan beberapa indikator yang

mungkin dapat mempengaruh rasio-rasio tersebut. Hal ini berarti bahwa

implementasinya motede Altman Z-Score pada perusahaan di samping akan

mendekteksi terjadinya kemungkinan kebangkrutan, juga akan mengarahkan

perusahaan yang sedang mengalami masalah dengan memperhatikan indikator yang

berkaitan dengan likuiditas, profitabilitas dan aktivitas perusahaan. Metode Altman

Z-Score pertama kali dikembangkan untuk mengukur kinerja keuangan perusahaan.

Pada dasarnya tujuan perhitungan nilai Z adalah untuk mengingatkan akan masalah

keuangan yang mungkin membutuhkan perhatian serius dan menyediakan petunjuk

untuk bertindak. Bila nilai Z perusahaan lebih rendah daripada yang dikehendaki

manajemen. Maka harus diamati laporan keuangan untuk mencari penyebab mengapa

terjadi begitu. Hal yang menarik mengenai Altman Z-Score adalah keandalannya

sebagai alat analisis tanpa memperhatikan bagaimana ukuran perusahaan. Meskipun

perusahaan sangat makmur, tapi bila nilai Z mulai turun dengan tajam, perusahaan

harus segera waspada dan mengambil langkah tepat untuk memperbaiki kinerjanya

Pengamatan dimulai dengan menghitung nilai Z dari periode ke periode

sebelumnya dan dibandingkan dengan nilai Z sekarang. Bila kecenderungan

yang menyebabkan skor jatuh. Memantau kecenderungan nilai Z akan membantu

mengevaluasi perubahan keuangan perusahaan.

2.2 Penelitian Terdahulu

1. Umar Hamdan dan Adi Wijaya (2006)

Hamdan dan Wijaya (2006) melakukan penelitian dengan judul “Analisis

Komparatif Risiko Keuangan Bank Perkreditan Rakyat (BPR) Konvensional dan

BPR Syariah”, Penelitian ini dilakukan pada BPR di Sumatera Selatan. Tujuan

penelitian ini dilakukan adalah untuk mengetahui dan menganalisis tingkat risiko

BPR Konvensional dan BPR Syariah. Teknik analisis yang digunakan dalam

penelitian ini adalah analisis diskriminan dan analisis rasio keuangan yang terdiri

dari:

a. Rasio likuiditas dengan indikator: Asset to Loan Ratio, Cash Ratio, dan Loan to

Deposit Ratio.

b. Rasio solvabilitas dengan indikator: Capital Ratio, Capital Risk dan Capital

Adequacy Ratio.

c. Rasio rentabilitas dengan indikator: Gross Profit Margin, Net Profit Margin,

Return on Equity dan Return on Asset.

Hasil dari penelitian menunjukkan bahwa:

1. Secara umum rasio-rasio likuiditas BPR syariah “F” relatif lebih baik

2. Rasio-rasio solvabilitas kedua BPR menunjukan kondisi sehat. Rasio

kecukupan modal (Capital Adequacy Ratio/CAR) kedua BPR diatas ketentuan

minimum BI (8%). CAR pada BPR konvensional “S” tahun 2003 sebesar

23,95% dan BPR Syariah “F” sebesar 37,92% dari angka tersebut ternyata

rasio solvabilitas BPR syariah “F” relatif lebih baik dibandingkan dengan

rasio solvabilitas BPR konvensional “S”.

3. Semua rasio rentabilitas kedua BPR adalah positif. Laba bersih terhadap

pendapatan operasi (NPM) yang cukup baik, dimana pada BPR konvensional

“S” sebesar 39,73% dan pada BPR syariah “F” sebesar 35,37% pada tahun

2003. Keadaan ini menunjukkan bahwa kedua BPR mampu memperoleh laba

yang wajar, walaupun NPM BPR syariah “F” relatif lebih rendah dibanding

dengan BPR konvensional “S”.

4. Perbandingan tingkat risiko keuangan berdasarkan hasil analisis diskriminan

(Z-Score) menunjukkan kedua BPR pada posisi “gray”. Namun nilai Z BPR

syariah “F” relatif lebih tinggi dibanding BPR konvensional “S”, yang berarti

risiko BPR Syariah “F” relatif lebih rendah dibandingkan BPR konvensional

“S”.

2 Sudartanto (2012)

Sudartanto melakukan penelitian yang berjudul “Analisis Komparatif Risiko

Keuangan Pada Bank konvensional dan Bank Syariah (Studi Kasus pada Bank

Rakyat Indonesia dan Bank Muamalat Indonesia)”. Tujuan dilakukannya penelitian

konvensional dengan bank syariah. Teknik analisis yang digunakan dalam penelitian

ini adalah dengan menganalisis data laporan keuangan masing-masing bank pada

tahun 2008-2010 menggunakan metode uji diskriminan Z-Score (Altman).

Hasil dari penelitian menunjukkan bahwa tingkat risiko Bank Rakyat

Indonesia masuk kategori tinggi karena mempunyai nilai Z-score sebesar 0,52

(z<1,81), sedangkan Bank Muamalat Indonesia juga termasuk dalam tingkat risiko

tinggi karena nilai Z-score sebesar 0,sekian (z<1,81). Perbandingan tingkat risiko

keuangan hasil analisis diskriminan Z-score menunjukkan kedua bank pada tingkat

risiko yang tinggi. Namun nilai Z-score Bank Muamalat Indonesia lebih tinggi

dibanding Bank Rakyat Indonesia, sehingga risiko Bank Muamalat Indonesia lebih

rendah dibandingkan Bank Rakyat Indonesia. Rendahnya nilai Z-score

mengindikasikan bahwa kedua bank pada bisnis berisiko tinggi, sehingga diharapkan

dengan diketahuinya risiko keuangan maka perbankan dapat membuat pengelolaan

bisnis untuk meminimalisir risiko keuangan tersebut dan menghindari kepailitan.

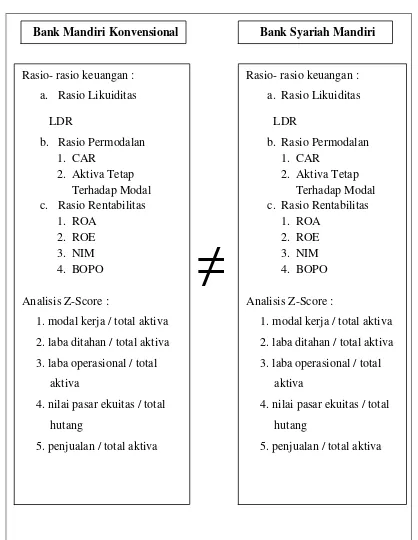

2.3 Kerangka Konseptual

Kerangka konseptual adalah model konseptual tetang bagaimana teori yang

digunakan dihubungkan dengan berbagai faktor-faktor penting yang telah diketahui

dalam suatu masalah. Pada dasarnya jenis risiko yang dihadapi terdiri dari risiko

finansial dan risiko nonfinansial. Risiko finansial terkait dengan kerugian langsung

berupa hilangnya sejumlah uang akibat risiko yang terjadi. Pada sisi lain risiko

nonfinansial berpotensi untuk menimbulkan risiko finansial. Yang termasuk dalam

risiko finansial adalah: risiko kredit, risiko pasar, risiko operasional, risiko

konsentrasi kredit serta risiko suku bunga (Idroes, 2008:22).

Risiko finansial atau risiko keuangan dapat diukur melalui analisis rasio

keuangan dan analisis diskriminan Z-Score. Menurut Dendawijaya (2003: 116-124)

rasio-rasio keuangan yang digunakan sebagai tolak ukur kinerja suatu bank adalah

rasio permodalan, rasio rentabilitas dan rasio likuiditas. Serta menurut Kasmir (2008:

216) rasio-rasio keuangan perbankan yang dianggap penting adalah rasio permodalan,

rasio rentabilitas dan rasio likuiditas.

Oleh karena itu, pada penelitian ini rasio keuangan yang digunakan adalah

aspek permodalan yang terdiri dari Capital Adequacy Ratio (CAR) dan Aktiva Tetap

Terhadap Modal (ATTM), aspek Rentabilitas yang terdiri dari: Return on Asset

(ROA), Return on Equity (ROE), Net Interest Margin (NIM), dan Beban Operasi

terhadap Pendapatan Operasi (BOPO) serta aspek likuiditas yang dinilai dengan Loan

to Deposit Ratio (LDR).

Perbedaan pokok antara bank syariah dengan bank konvensional terletak pada

landasan falsafah yang dianutnya. Bank syariah tidak melaksanakan sistem bunga

dalam aktivitasnya, melainkan sistem bagi hasil. Sedangkan bank konvensional justru

kebalikannya. (Triadaru, et.al 2006:158). Hal ini tentunya akan berpengaruh pada

pemberian suku bunga pinjaman, pemberian kredit dan selanjutnya akan

mempengaruhi laba perusahaan dan juga akan dihadapkan pada tingkat risiko yang

Berdasarkan teori yang telah dijelaskan diatas, maka digambarkan kerangka

≠

Gambar 2.1: Kerangka Konseptual

Bank Mandiri Konvensional Bank Syariah Mandiri

Rasio- rasio keuangan :

a. Rasio Likuiditas

1. modal kerja / total aktiva

2. laba ditahan / total aktiva

3. laba operasional / total

aktiva

4. nilai pasar ekuitas / total

hutang

5. penjualan / total aktiva

Rasio- rasio keuangan :

a. Rasio Likuiditas

1. modal kerja / total aktiva

2. laba ditahan / total aktiva

3. laba operasional / total

aktiva

4. nilai pasar ekuitas / total

hutang

2.4 Hipotesis

Berdasarkan kerangka konseptual yang telah dikemukakan sebelumnya, maka

hipotesis dari penelitian ini adalah: “ada perbedaan risiko keuangan antara Bank