BAB II

TINJAUAN PUSTAKA

2.1. Pengertian dan Fungsi Bank

Dalam kehidupan perekonomian suatu bangsa, bank memegang peranan yang cukup penting dalam lalu lintas keuangan. Pasal 1 angka (2) UU Perbankan No. 10 Tahun 1998 menentukan bahwa bank adalah badan usaha yang menghimpun dana dari masyarakat dalam bentuk simpanan dan menyalurkannya kepada masyarakat dalam bentuk kredit dan/atau bentuk-bentuk lainnya dalam rangka meningkatkan taraf hidup orang banyak.

Berdasarkan pengertian tersebut menurut Tohar (2000), bank pada hakekatnya merupakan lembaga pengumpul dana, industri jasa keuangan dan industri fasilitatif. Dari pengertian perbankan tersebut juga, menurut Usman (2001), bahwa bank berfungsi sebagai financial intermediary dengan usaha utama menghimpun dan menyalurkan dana masyarakat serta memberikan jasa-jasa lainnya dalam lalu lintas pembayaran.

Dua fungsi tersebut tidak dapat dipisahkan, sebagai badan usaha, bank akan selalu berusaha mendapatkan keuntungan sebesar-besarnya dari usaha yang dijalankannya. Sebaliknya sebagai lembaga keuangan, bank mempunyai kewajiban pokok untuk menjaga kestabilan nilai uang, mendorong kegiatan ekonomi, dan perluasan kesempatan kerja.

Pasal 3 UU Perbankan menentukan bahwa fungsi utama perbankan Indonesia adalah sebagai penghimpun dan penyalur dana dari masyarakat. Selanjutnya Pasal 4 UU Perbankan menentukan bahwa perbankan Indonesia bertujuan menunjang pelaksanaan pembangunan nasional dalam rangka meningkatkan pemerataan, pertumbuhan ekonomi, dan stabilitas nasional ke arah peningkatan kesejahteraan rakyat banyak.

Menurut Tohar (2000), fungsi bank adalah sebagai berikut :

1) Lembaga pengumpulan dana, suatu lembaga yang kegiatannya menarik dana dari masyarakat dalam bentuk giro maupun deposito berjangka.

2) Industri jasa keuangan, suatu lembaga atau jenis perusahaan yang menyediakan berbagai jasa keuangan yang diperlukan dalam perekonomian. 3) Lembaga perantara, merupakan perantara antara penyimpan uang dengan para

penanam modal atau pengusaha.

4) Industri fasilitatif, yaitu industri yang mendorong jenis-jenis industri lainnya, seperti agraris, ekstraktif, dan industri manufaktur.

Jenis bank yang terdapat di Indonesia, diatur dalam Pasal 5 angka (1) UU Perbankan, yang menentukan bahwa menurut jenisnya bank terdiri dari:

a. Bank Umum

b. Bank Perkreditan Rakyat

Berdasarkan ketentuan Pasal 1 angka (3) UU No. 10 Tahun 1998, Bank Umum adalah “bank yang melaksanakan kegiatan usaha secara konvensional

dan/atau berdasarkan prinsip Syariah yang dalam kegiatannya memberikan jasa dalam lalu lintas pembayaran”.

Menurut Usman (2001), Bank Umum adalah bank pencipta uang giral. Bank umum dapat mengkhususkan diri untuk melaksanakan kegiatan tertentu atau memberikan perhatian yang lebih besar kepada kegiatan tertentu. Kegiatan tertentu tersebut antara lain melaksanakan kegiatan pembiayaan jangka panjang, pembiayaan untuk mengembangkan koperasi, pengembangan usaha golongan ekonomi lemah/pengusaha kecil, pengembangan ekspor non migas, dan pengembangan pembangunan perumahan.

Selanjutnya mengenai usaha bank umum, Tohar (2000) menyebutkan sebagai berikut :

a. menghimpun dana masyarakat dalam bentuk simpanan berupa giro, deposito dan tabungan;

b. memberi kredit;

c. menerbitkan surat pengakuan hutang;

d. memindahkan uang, baik untuk kepentingan sendiri maupun untuk kepentingan nasabahnya;

e. menempatkan dana pada bank lain; f. melakukan kegiatan anjak piutang; g. melakukan usaha kartu kredit;

h. melakukan kegiatan sebagai wali amanat;

j. melakukan kegiatan valuta asing dengan memenuhi kebutuhan Bank Indonesia;

k. melakukan kegiatan penyertaan modal sementara atas kegagalan kredit dari suatu bank;

l. bertindak sebagai pendiri dana pensiun dan pengurus dana pensiun.

Selanjutnya menurut ketentuan Pasal 1 angka (4) UU No. 10 Tahun 1998, Bank Perkreditan Rakyat adalah bank yang melaksanakan kegiatan usaha secara konvensional atau berdasarkan prinsip Syariah yang dalam kegiatannya tidak memberikan jasa dalam lalu lintas pembayaran.

Bank adalah unit usaha yang khusus karena dalam menjalankan kegiatan operasionalnya tergantung pada sumber dana dari masyarakat. Oleh karena itu, kelangsungan hidup suatu bank ditentukan oleh kepercayaan masyarakat terhadap lembaga tersebut. Dari pengertian tersebut, timbul istilah bank sebagai lembaga kepercayaan. Merosotnya kepercayaan masyarakat terhadap bank akan membawa akibat yang buruk terhadap kelangsungan hidup bank yang bersangkutan. Apabila kemerosotan tersebut tidak hanya terhadap satu bank, tetapi meluas terhadap sistem perbankan, maka dapat dipastikan bahwa merosotnya kepercayaan tersebut akan mengakibatkan krisis perbankan. Mengingat sektor perbankan di negara berkembang seperti Indonesia masih mendominasi sektor keuangan, maka krisis perbankan juga berarti krisis di sektor keuangan secara keseluruhan (Bank Indonesia, 2003).

Apabila suatu sistem perbankan dalam kondisi yang tidak sehat, maka fungsi bank sebagai lembaga intermediasi tidak akan berfungsi dengan optimal. Dengan

terganggunya fungsi intermediasi tersebut, maka alokasi dan penyediaan dana dari perbankan untuk kegiatan investasi dan mebiayai sektor-sektor yang produktif dalam perekonomian menjadi terbatas. Sistem perbankan yang tidak sehat juga akan mengakibatkan lalu lintas pembayaran yang dilakukan oleh sistem perbankan tidak lancar dan efisien. Selain itu, sistem perbankan yang tidak sehat juga akan menghambat efektivitas kebijakan moneter.

2.2. Sumber Dana Bank

Kunci dari keberhasilan manajemen bank adalah bagaimana bank tersebut bisa merebut hati masyarakat sehingga peranannya sebagai financial intermediary

dapat berjalan dengan baik. Karena kegiatan manajemen dana bank meliputi perencanaan, pelaksanaan dan pengendalian terhadap penghimpunan pengalokasian dana dari masyarakat. Proses pengelolaan dan penghimpunan dana masyarakat ke dalam bank serta pengalokasian dana-dana tersebut bagi kepentingan bank dan masyarakat pada umumnya, secara optimal melalui penggerakkan semua sumber daya yang tersedia demi mencapai tingkat rentabilitas yang memadai sesuai dengan batas ketentuan peraturan yang berlaku. Pada era perbankan modern saat ini sangat terkait erat dengan manajemen bank dimana manajemen aktiva-pasiva bank merupakan fokus utama dalam manajemen dana bank.

Sebagai lembaga keuangan, bank memiliki usaha pokok berupa menghimpun dana untuk kemudian menyalurkan kembali dana tersebut kepada masyarakat untuk

jangka waktu tertentu. Dalam garis besarnya, sumber dana bagi sebuah bank ada 3 (tiga) jenis, yaitu :

a. Dana yang bersumber dari bank itu sendiri; b. Dana yang bersumber dari masyarakat luas;

c. Dana yang berasal dari lembaga keuangan, baik berbentuk bank maupun non bank (Suyatno, 2001).

Dana yang bersumber dari bank itu sendiri adalah dana berbentuk modal disetor yang berasal dari pemegang saham dan cadangan-cadangan serta keuntungan bank yang belum dibagikan kepada para pemegang saham. Dana yang berasal dari masyarakat luas umumnya berbentuk simpanan yang secara umum disebut sebagai giro, deposito dan tabungan. Sedangkan dana yang berasal dari lembaga-lembaga keuangan pada umumnya diperoleh bank dalam bentuk pinjaman.

Penghimpunan dana merupakan jasa utama yang ditawarkan dunia perbankan. Menurut Djumhana (2000), idealnya dana dari masyarakat ini merupakan suatu tulang punggung dari dana yang dikelola oleh bank untuk memperoleh keuntungan. Ada 3 (tiga) jenis simpanan pada bank sebagai sarana untuk memperoleh dana dari masyarakat, yaitu :

1. Giro (Demand Deposit)

Giro adalah simpanan pihak ketiga pada bank yang dapat digunakan oleh pemiliknya sebagai alat pembayaran, dan penarikannya dapat dilakukan setiap saat dengan menggunakan cek, bilyet giro, surat perintah pembayaran lainnya (SPPL) atau dengan cara pemindahbukuan. Rekening giro sering disebut juga

dengan rekening koran yang dapat digunakan untuk penatausahakan kredit yang diberikan dalam bentuk rekening giro. Jenis rekening giro dapat berupa:

a. Rekening atas nama perorangan.

b. Rekening atas nama suatu badan usaha atau lembaga. c. Rekening bersama atau gabungan.

Sifat sumber dana ini dapat dikategorikan sebagai sumber dana yang sangat labil dan tidak memiliki jatuh tempo. Kelebihan sumber dana ini biayanya relatif lebih murah. Bunga yang dibayarkan bank kepada pemegang rekening ini disebut sebagai “jasa giro”. Persentase jasa giro yang diberikan cukup bervariasi antara bank satu dengan bank lainnya, akan tetapi pada umumnya masih lebih rendah dibandingkan dengan suku bunga deposito berjangka maupun tabungan.

Bagi bank, sumber dana giro merupakan sumber dana yang berbiaya rendah, namun karena sifat penarikannya, bank harus benar-benar dapat mengikuti perilaku penarikan nasabah gironya, terutama nasabah-nasabah utamanya, karena mobilitas dana yang bersumber dari giro ini sangat tinggi, yang pada gilirannya akan mempengaruhi pola manajemen dan likuiditas bank (Siamat, 1995).

2. Deposito (Time Deposit)

Deposito adalah simpanan pihak ketiga pada bank yang penarikannya hanya dapat dilakukan dalam jangka waktu tertentu menurut perjanjian antara penyimpan (pihak ketiga) dengan bank yang bersangkutan. Dilihat dari sudut biaya dana, maka dana yang bersumber dari simpanan dalam bentuk deposito ini merupakan dana yang relatif mahal dibandingkan dengan sumber dana lainnya, misalnya giro

atau tabungan. Sumber dana ini dapat dikategorikan sebagai sumber dana semi tetap. Berbeda dengan giro, dana deposito akan mengendap di bank karena para pemegangnya (deposan) tertarik dengan tingkat bunga yang ditawarkan oleh bank dan adanya keyakinan bahwa pada saat jatuh tempo bila deposan tidak ingin memperpanjang jangka waktu simpanannya, maka dananya dapat ditarik kembali. Dalam praktiknya terdapat 3 (tiga) jenis deposito yaitu :

a. Deposito berjangka

Deposito berjangka adalah deposito yang dibuat atas nama dan tidak dapat dipindahtangankan.

b. Sertifikat deposito

Sertifikat deposito adalah deposito yang diterbitkan atas unjuk dan dapat dipindahtangankan atau diperjualbelikan serta dapat dijadikan sebagai jaminan bagi permohonan kredit.

c. Deposit on call

Deposit on call adalah deposito yang saat penarikannya harus diberitahukan terlebih dahulu kepada bank pada waktu yang ditetapkan sesuai dengan kebijakan dan peraturan bank yang bersangkutan. Biasanya hanya digunakan untuk deposan yang memiliki uang dalam jumlah besar dan sementara waktu belum digunakan.

3. Tabungan (Saving Deposit)

Tabungan adalah simpanan pihak ketiga pada bank yang penarikannya hanya dapat dilakukan menurut syarat-syarat tertentu yang disepakati, tetapi tidak dapat

ditarik dengan cek, bilyet giro dan atau alat lainnya yang dipersamakan dengan itu. Berbeda dengan simpanan giro yang dapat digunakan oleh para pengusaha atau para pedagang untuk melakukan transaksi, tabungan lebih ditujukan untuk maksud berjaga-jaga atau keamanan dana oleh masyarakat luas. Selain itu bila dibandingkan dengan giro atau deposito, peranan tabungan dalam komposisi sumber dana perbankan relatif lebih kecil. Tingkat fluktuasi dana tabungan ini dianggap sangat kecil dan tidak selabil dana yang bersumber dari giro.

2.3. Kinerja Beberapa Bank Besar di Indonesia

Beberapa trend yang sedang terjadi dalam industri perbankan di Indonesia sampai tahun 2004 antara lain adalah sebagai berikut (Sarjito, 2004). Pertama, terjadinya pergeseran-pergeseran segmen pasar atau komposisi pasar sejalan dengan perkembangan struktur ekonomi nasional dan pola pikir nasabah perbankan yang cenderung makin banking minded. Untuk kredit, segmen pasar yang dituju oleh perbankan saat ini sedang bergeser menuju ke segmen pasar yang lebih potensial dan lebih rendah risikonya. Segmen pasar yang kini menjadi primadona bagi kredit perbankan adalah segmen pasar konsumen dan segmen usaha mikro, kecil dan menengah. Salah satunya dapat dilihat dari komposisi kredit menurut kelompok debiturnya yang saat ini sudah dikuasai oleh nasabah perorangan sebesar 42,6%. Sebagai pembanding, pada akhir 2002 debitur perorangan ini hanya menguasai 25,9% dari total portofolio kredit perbankan. Kecenderungan ke segmen konsumen ini juga dapat dilihat pada portofolio kredit menurut jenisnya. Kredit konsumtif sudah

mencapai 26,5% dari total kredit pada September 2004 melebihi posisi akhir tahun 2000 dan 2002 yang masing-masing hanya sebesar 14,9% dan 21,8%. Ini terjadi karena dalam beberapa tahun terakhir ini kredit konsumtif meningkat jauh lebih cepat dibandingkan dengan kenaikan kredit investasi dan kredit modal kerja. Kedua, kecenderungan ini juga terjadi pada produk dana dimana segmen pasar perorangan mencapai lebih dari 60% dari total portofolio dana perbankan pada akhir September 2004, dibandingkan hanya 55% pada akhir 2000. Hal ini ditanggapi oleh bank-bank besar dengan mengalokasikan resources-nya secara signifikan ke segmen konsumer ini, seperti yang dilakukan Bank Mandiri, BCA dan BNI. Akibatnya persaingan di segmen ini menjadi lebih ketat dan perbankan membangun infrastruktur yang kuat di segmen ini. Pergeseran di sektor dana ini juga terjadi pada jenis produknya yaitu mengarah pada peningkatan komposisi dana murah dan jangka pendek. Hal ini terlihat makin menurunnya proporsi deposito sebagai dana mahal dari semula 54,2% pada tahun 2000 menjadi 44,3% pada akhir September 2004. Turunnya pangsa deposito berjangka disebabkan terutama oleh turunnya suku bunga sehingga deposan banyak yang mengalihkan dananya ke instrumen keuangan lain yang lebih menarik, seperti reksadana, obligasi dan saham. Ini terjadi terutama pada deposito berjangka lebih dari 1 bulan, yang mengalami penurunan cukup besar, sedangkan deposito berjangka waktu 1 bulan masih mengalami kenaikan. Selain itu, dana deposito kemungkinan juga banyak yang berpindah ke tabungan mengingat selisih bunga antara kedua jenis simpanan tersebut saat ini semakin kecil. Ketiga, perbankan sekarang sedang melakukan strategi pengembangan jaringan distribusi yang bertujuan

untuk menjangkau nasabah yang lebih luas, lebih mudah dan lebih efisien. Untuk itu, perbankan mulai menggeser jaringan distribusinya dari conventional channel ke arah

modern channel yang lebih murah, mudah dan berbasis pada teknologi. Trend ini bisa dilihat dari makin maraknya pengembangan jaringan distribusi modern, baik hub-spoke model maupun electronic banking seperti ATM, phone banking, mobile banking dan internet banking. Keempat, trend di bidang strategi bisnis terjadi dengan

mengarah pada pengembangan strategi pertumbuhan bisnis non-organik, khususnya aliansi strategis. Aliansi ini dilakukan antara perbankan dengan lembaga lain untuk kepentingan pengembangan bisnis, seperti bank dengan developer (KPR), bank dengan asuransi (banc assurance), bank dengan perusahaan sekuritas (reksadana) dan bank dengan Posindo. Kelima, dipicu oleh persaingan yang semakin ketat dan karakteristik segmen konsumer yang bersifat massal, bank-bank besar berlomba menarik perhatian nasabah dengan paket-paket promosi yang menarik. Disamping dengan menggunakan iklan di media massa, promosi yang sekarang lazim digunakan adalah dengan menggunakan undian berhadiah untuk produk tabungan dan penetapan bunga yang menarik untuk produk kredit perumahan.

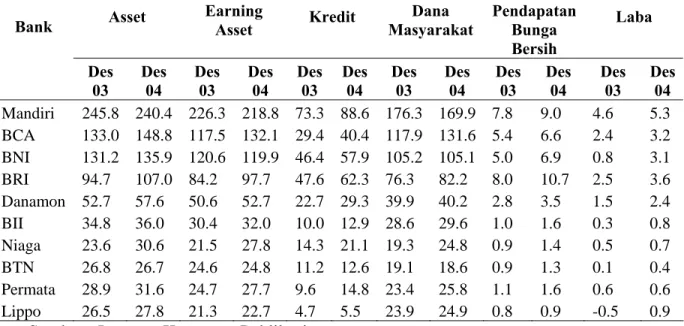

Berdasarkan asset, Bank Mandiri masih menduduki peringkat pertama dengan total asset Rp 240,4 triliun, diikuti BCA (Rp 148,8 triliun), BNI (Rp 135,9 triliun), BRI (Rp 107,0 triliun), Bank Danamon (Rp 57,6 triliun), BII (Rp 36,0 triliun), Bank Niaga (Rp 30,6 triliun), BTN (Rp 26,7 triliun), Bank Permata (Rp 31,6 triliun) dan Lippo Bank (Rp 27,8 triliun) (Supraptono, 2005).

Sebagian besar aktiva produktif bank-bank besar diinvestasikan dalam bentuk portofolio pinjaman dan obligasi. Bank Mandiri yang memimpin perolehan asset, memiliki aktiva produktif terbesar yang mencapai Rp 218,6 triliun, diikuti BCA Rp 132,1 triliun, dan BNI Rp 119,9 triliun. Bila dilihat dari komposisi aktiva produktif masing-masing bank, obligasi masih mendominasi komposisi aktiva produktif bank-bank rekap. Bank Mandiri memiliki obligasi terbesar yang mencapai Rp 92,9 triliun, diikuti BCA Rp 46,7 triliun dan BNI Rp 38,3 triliun. Sementara BCA, disamping obligasi, juga memiliki SBI yang cukup besar dalam komposisi earning assetnya yang mencapai Rp 29,6 triliun.

Dalam hal penyaluran pinjaman, Bank Mandiri tetap memimpin pasar dengan total pinjaman mencapai Rp 88,6 triliun atau setara dengan 14,9% dari total kredit perbankan. Peringkat kedua BRI sebesar Rp 62,3 triliun (10,5%), diikuti BNI Rp 57,9 triliun (9,7%). Namun dari sisi pertumbuhan, Bank Permata mencapai pertumbuhan tertinggi dengan pertumbuhan 54,2%, diikuti Bank Niaga 47,6%, BCA 37,4% dan BRI 30,9% (Supraptono, 2005).

Penghimpunan dana masyarakat tetap didominasi empat bank besar yakni Bank Mandiri, BCA, BNI dan BRI. Bank Mandiri berada di posisi teratas dengan total dana Rp 169,9 triliun, dibayang-bayangi oleh BCA yang pada periode laporan mencatat pertumbuhan tertinggi sebesar Rp 131,6 triliun. Peringkat ketiga dikuasai BNI dengan pangsa pasar Rp 105,0 triliun, diikuti BRI sebesar Rp 82,2 triliun.

Berdasarkan jenis dana yang dihimpun, dana Bank Mandiri didominasi oleh deposito (45,9%), dan dana BCA didominasi oleh tabungan (52,4%). Sementara BNI

memiliki komposisi dana yang relatif seimbang yakni 37,1% tabungan, 35,7% deposito, dan 27,2% giro.

Tabel 2.1. Indikator Keuangan Bank-bank Besar Periode Desember 2003 dan Desember 2004 (Triliun Rupiah)

Asset Earning Asset Kredit Dana Masyarakat Pendapatan Bunga Bersih Laba Bank Des 03 Des 04 Des 03 Des 04 Des 03 Des 04 Des 03 Des 04 Des 03 Des 04 Des 03 Des 04 Mandiri 245.8 240.4 226.3 218.8 73.3 88.6 176.3 169.9 7.8 9.0 4.6 5.3 BCA 133.0 148.8 117.5 132.1 29.4 40.4 117.9 131.6 5.4 6.6 2.4 3.2 BNI 131.2 135.9 120.6 119.9 46.4 57.9 105.2 105.1 5.0 6.9 0.8 3.1 BRI 94.7 107.0 84.2 97.7 47.6 62.3 76.3 82.2 8.0 10.7 2.5 3.6 Danamon 52.7 57.6 50.6 52.7 22.7 29.3 39.9 40.2 2.8 3.5 1.5 2.4 BII 34.8 36.0 30.4 32.0 10.0 12.9 28.6 29.6 1.0 1.6 0.3 0.8 Niaga 23.6 30.6 21.5 27.8 14.3 21.1 19.3 24.8 0.9 1.4 0.5 0.7 BTN 26.8 26.7 24.6 24.8 11.2 12.6 19.1 18.6 0.9 1.3 0.1 0.4 Permata 28.9 31.6 24.7 27.7 9.6 14.8 23.4 25.8 1.1 1.6 0.6 0.6 Lippo 26.5 27.8 21.3 22.7 4.7 5.5 23.9 24.9 0.8 0.9 -0.5 0.9

Sumber : Laporan Keuangan Publikasi

Bank Mandiri mencatat pendapatan bunga terbesar yang mencapai Rp 18,4 triliun, jauh diatas BRI yang sebesar Rp 15,5 triliun, BNI Rp 11,9 triliun, BCA Rp 11,5 triliun dan Bank Danamon Rp 5,7 triliun. Sementara 5 bank lainnya yakni BII, Bank Permata, BTN, Bank Niaga, dan Lippo Bank, menghasilkan pendapatan bunga masing-masing berturut-turut sebesar Rp 2,9 triliun, Rp 2,9 triliun, Rp 2,8 triliun, Rp 2,5 triliun dan Rp 1,8 triliun. Dari pendapatan tersebut Bank Mandiri berhasil mencetak laba sebesar Rp 5,3 triliun, terbesar diantara 9 bank besar lainnya. Laba kedua terbesar dihasilkan BRI sebesar Rp 3,6 triliun, diikuti BCA Rp 3,2 triliun, BNI Rp 3,1 triliun dan Bank Danamon Rp 2,4 triliun.

Tingkat profitabilitas bank yang semakin membaik (tercermin dari peningkatan return on asset/ROA), memperlihatkan bahwa perbankan khususnya bank papan atas telah mampu mengoptimalkan aktiva produktifnya untuk mencetak pendapatan. Namun, membaiknya profitabilitas bank-bank besar belum mencerminkan kinerja yang sesungguhnya mengingat sekitar 40% dari pendapatan masih bersumber dari surat-surat berharga yang bersifat zero risk asset (SBI dan obligasi rekap). Bahkan BCA nilai SBI & Obligasi-nya mencapai 58% dari total aktiva produktifnya.

Namun, terlepas dari komponen sumber pendapatan, rasio ROA bank-bank besar telah mencapai tingkat yang cukup memuaskan. BRI merupakan bank yang paling profitable dengan ROA sebesar 5,8%, diikuti Bank Danamon 4,5% dan Lippo Bank 3,3%. Sementara Bank Mandiri berada pada peringkat keempat sebesar 3,2%, diikuti BCA 3,2%, Bank Niaga 2,9%, BNI 2,5%, BII 2,4%, Bank Permata 2,3% dan BTN 1,8%.

Rasio biaya operasional terhadap pendapatan operasional (BO/PO) yang mencerminkan tingkat efisiensi operasional bank juga menunjukkan perbaikan. Bank Danamon bekerja dengan BO/PO 52,3% menjadikannya sebagai bank yang paling efisien. Berikutnya BCA 65,7%, Bank Mandiri 66,6%, dan BRI 67,0%. Sementara 6 bank besar lainnya memiliki rasio BO/PO diatas 70%, yakni BNI 78,6%, Bank Niaga 79,4%, BII 79,7%, Lippo Bank 81,6%, Bank Permata 83,1% dan BTN 84,2%.

Dalam perspektif rasio kecukupan modal dan rasio kualitas kredit, rata-rata bank papan atas telah menunjukkan kinerja yang cukup baik yakni memiliki CAR

diatas 8% dan NPLs dibawah 5%. Namun, Bank Mandiri dan Lippo Bank memiliki kualitas kredit belum baik dengan NPLs masing-masing 7,4% dan 6,8%.

Secara umum kondisi perbankan sampai dengan triwulan II 2005 telah menunjukkan perkembangan yang membaik. Beberapa indikator perbankan sampai dengan bulan Mei menunjukkan indikasi positif. Total aset, Dana Pihak Ketiga (DPK), modal dan total kredit yang disalurkan menunjukkan kenaikan. Loan to Deposit Ratio (LDR) dan Non Performing Loan (NPL) juga mengalami perbaikan. Total asset meningkat menjadi Rp 1325 triliun dan DPK meningkat menjadi Rp 986,7 triliun. Demikian juga jumlah kredit yang disalurkan meningkat menjadi Rp 650,8 triliun. Indikator lainnya, Loan to Deposit Ratio (LDR) pada bulan Mei membaik sebesar 1,6% dari 51,3% pada bulan April menjadi 52,9%. Selain itu, NPL baik secara gross maupun net juga mengalami kenaikan masing-masing sebesar 1,6% dan 1,8% menjadi 7,30% (NPL gross) dan 3,60% (NPL net). Disamping mengalami perbaikkan, beberapa indikator penting seperti CAR dan Net Interest Margin (NIM) masih mengalami penurunan kinerja. Pada bulan Mei, rasio CAR menurun 1,2% dari 21,2% pada bulan April menjadi 20%. Sedangkan NIM menurun tipis sebesar 0,4% pada bulan Mei menjadi 5,6%. Perkembangan yang sama terjadi pula pada modal perbankan yang selama bulan Mei menurun sebesar Rp 0,4 triliun dan berada pada posisi Rp 117,2 triliun. Ditambah lagi, satu hal yang sangat memprihatinkan adalah belum optimalnya fungsi intermediasi perbankan. Hal ini terlihat jelas masih besarnya dana yang menganggur (idlle fund) di perbankan. Walaupun jumlah kredit yang disalurkan mengalami kenaikkan, namun sayangnya kenaikan tersebut lebih di

dominasi oleh kenaikan pada kredit modal kerja dan kredit konsumsi. Kredit modal kerja bulan Mei mencapai Rp 311,74 triliun atau meningkat 4,33%. Disusul kredit konsumsi juga meningkat Rp 6,13 triliun (3,66%) dari Rp 167,50 triliun menjadi Rp 173,63 triliun. Sementara kredit investasi hanya meningkat Rp 2,44 triliun (2,01%) dari Rp 121,52 triliun menjadi Rp 123,96 triliun. Dengan tidak adanya investasi baru, artinya tambahan kesempatan kerja yang dapat diciptakan juga akan sangat minim sekali (Bisnis Ekonomi dan Politik, 2005).

2.4. Beberapa Faktor Determinan Dana Simpanan

Berdasarkan hipotesis Keynes bahwa tingkat pendapatan nasional berpengaruh positif terhadap tabungan nasional (dalam Darmawan, 2006). Penelitian ini menemukan bahwa pendapatan nasional perkapita mempunyai efek positif terhadap tingkat tabungan nasional. Sementara itu studi cross-sectional komprehensif pertama kali dilakukan oleh Simon Kuznet mengenai hubungan antara tabungan dan pendapatan per kapita pada tahun 1960.

Rossi (1988) melakukan studi empiris mengenai dampak pendapatan terhadap tabungan dengan menggunakan data time series untuk 49 negara dengan periode waktu 1973-1983. Studi ini menemukan hasil bahwa adanya dampak positif dari tingkat pendapatan sekarang (current income level) terhadap tingkat tabungan. Menurut hipotesis pendapatan permanen (The Permanent-Income Hypothesis), masyarakat akan membelanjakan sebagian besar dari pendapatan permanen untuk konsumsi dan pendapatan transitori akan dialokasikan untuk tabungan.

Menurut Keynes pengaruh tingkat bunga terhadap tabungan nasional sangat kompleks serta banyak kemungkinan yang akan terjadi. Di samping itu juga membutuhkan lag yang cukup lama (Molho, 1986). Arrieta (1988) dalam studinya menyimpulkan bahwa tingkat bunga berpengaruh positif terhadap tabungan nasional. Muradoglu dan Taskin (1996) dalam penelitiannya menemukan bahwa efek tingkat bunga dapat dijelaskan dari keputusan konsumsi intertemporer. Peningkatan tingkat pengembalian tabungan akan meningkatkan tabungan tetapi efek pendapatan riil terhadap tingkat pengembalian mengakibatkan tabungan menurun.

Leff (1969) dalam Darmawan (2006) menyimpulkan bahwa beban tanggungan secara signifikan mempengaruhi tabungan agregat. Tingginya angka beban tanggungan merupakan salah satu faktor yang diperhitungkan dalam melihat disparitas antara negara maju dan berkembang. Leff menggunakan data dari 74 negara dengan metode analisis data cross-section. Hasil penelitian Leff tersebut kemudian dikritisi oleh Nassau Adam dan Kanhaya Gupta (1971) seperti dikutip oleh Ram (1982). Dalam penelitiannya Ram (1982) menemukan hasil yang berbeda dengan Leff. Ram (1982) menemukan bahwa beban tanggungan secara statistik tidak signifikan mempengaruhi tabungan. Sumber perbedaan hasil ini berasal dari perbedaan dalam hal cakupan sampel, periode penelitian, dan spesifikasi yang digunakan.

Loayza, Schmidt-Hebbel, dan Serven (2000) juga melakukan penelitian tentang perilaku tabungan yang dihubungkan dengan demografi. Dalam penelitiannya variabel demografi diwakili dengan angka beban tanggungan usia muda dan tua

(young-age and old-age dependency ratio). Kesimpulan dari studi ini sejalan dengan apa yang diprediksi oleh the life-cycle theory. Penelitian ini membuktikan bahwa setiap kenaikan sebesar 3,5 persen dalam angka beban tanggungan penduduk usia muda maka akan menurunkan tabungan masyarakat sebesar 1 persen.

Ada semacam perbedaan pendapat mengenai efek inflasi terhadap tabungan di negara sedang berkembang. Juster dan Wachtel (1972) dalam Darmawan (2006) menemukan bahwa inflasi akan mengurangi kepastian konsumen dan akhirnya akan meningkatkan tabungan. Sementara itu Deaton (1977) menyatakan bahwa karena adanya efek harga maka konsumen dalam membeli sesuatu tidak dapat membedakan antara inflasi ekspektasian dari peningkatan harga relatif, dan akhirnya konsumen terpaksa untuk menambah tabungan (involuntary saving). Namun Branson dan Klevorick (1969) menemukan fakta adanya dampak negatif dari inflasi terhadap tabungan di Amerika Serikat. Serupa dengan itu, Howard (1978) menemukan bahwa meskipun inflasi membawa peningkatan tabungan di Kanada, Inggris, dan Amerika; namun inflasi ekspektasian (expected inflation) menurunkan tabungan di Jepang. Skinner (1988) dan Zeldes (1989) dalam Loayza, Schmidt-Hebbel, dan Serven (2000) menyatakan bahwa ketidakpastian yang lebih besar di masa datang akan meningkatkan tabungan. Ini terjadi karena prinsip menghindari risiko yang dianut oleh masyarakat. Dalam berbagai studi empiris tentang tabungan dan pertumbuhan,

proxy yang paling banyak digunakan untuk variabel ketidakpastian adalah inflasi. Gupta (1987) menemukan bahwa di negara Asia, baik komponen inflasi ekspektasian (expected inflation) maupun inflasi kejutan (unexpected inflation)

memiliki efek positif terhadap tabungan. Sedangkan Lahiri dalam Muradoglu dan Taskin (1996) memperoleh hasil ragu-ragu (inconclusive). Sementara itu menurut Kauffmann dalam Muradoglu dan Taskin (1996) yang membandingkan antara aktivitas tabungan antara Amerika Serikat dan Jerman, menemukan bahwa aktivitas tabungan yang lebih rendah di Amerika Serikat karena inflasi yang lebih tinggi di Amerika Serikat dibandingkan di Jerman. Bovenberg dan Evans (1990) menganalisis tabungan pribadi di Amerika Serikat dan memperoleh hasil bahwa selama masa penurunan inflasi sepanjang tahun 1980-an, terjadi penurunan tabungan pribadi.

2.5. Tingkat Bunga, Investasi, Tabungan dan Inflasi

Tingkat bunga merupakan biaya pinjaman dan pengembalian akan diperoleh karena meminjamkan dana ke pasar keuangan, oleh karena itu dapat dipahami peran dari tingkat bunga dalam perekonomian dengan mengkaji pasar uang. Hal ini dapat dilihat dari identitas pos pendapatan nasional:

Y – C – G = I

Y – C – G adalah output yang tersisa setelah permintaan konsumen dan pemerintah dipenuhi, inilah yang disebut tabungan nasional, atau ringkasnya tabungan (saving, S). Dalam bentuk ini, identitas pos pendapatan nasional menunjukkan bahwa tabungan sama dengan investasi.

Tabungan dan investasi merupakan fungsi dari tingkat bunga. Tingkat bunga menyesuaikan sampai jumlah perusahaan yang ingin menanamkan modal sama dengan jumlah rumah tangga yang ingin menabung. Jika tingkat bunga terlalu rendah,

investor menginginkan output perekonomian lebih banyak ketimbang rumah tangga yang ingin menabung. Dengan kata lain, jumlah dana pinjaman yang diminta melebihi jumlah yang ditawarkan. Bila ini terjadi, tingkat bunga akan meningkat. Sebaliknya, jika tingkat bunga terlalu tinggi, rumah tangga ingin menabung lebih banyak ketimbang perusahaan yang ingin menanamkan modal karena jumlah dana pinjaman yang ditawarkan lebih besar ketimbang jumlah yang diinginkan, tingkat bunga turun. Pada tingkat bunga equilibrium, hasrat rumah tangga untuk menabung simbang dengan hasrat perusahaan untuk menanamkan modal dan jumlah dana pinjaman yang ditawarkan sama dengan jumlah yang diminta (Mankiw, 2003).

Tingkat bunga merupakan yang paling penting diantara variabel-variabel makro ekonomi. Esensinya, tingkat bunga adalah harga yang menghubungkan masa kini dan masa depan. Para ekonom menyebutkan tingkat bunga yang dibayar bank sebagai tingkat bunga nominal (nominal interest rate) dan kenaikan daya beli masyarakat disebut tingkat bunga riil (real interest rate). Jika i menyatakan tingkat bunga nominal, r tingkat bunga riil, dan π tingkat inflasi, maka hubungan diantara ketiga variabel ini bisa ditulis sebagai:

r = i – π

Tingkat bunga riil adalah perbedaan antara tingkat bunga nominal dan tingkat inflasi. Kalau diatur kembali persamaan tingkat bunga riil tersebut, dapat dilihat bahwa tingkat bunga nominal adalah jumlah tingkat bunga riil dan tingkat inflasi:

Persamaan ini disebut persamaan Fisher (Fisher equation). Persamaan ini menunjukkan tingkat bunga bisa berubah karena dua alasan: karena tingkat bunga riil berubah atau karena tingkat inflasi berubah. Tingkat bunga riil menyesuaikan untuk menyeimbangkan tabungan dan investasi. Teori kuantitas uang menunjukkan bahwa tingkat pertumbuhan uang menentukan tingkat inflasi. Teori kuantitas dan persamaan Fisher sama-sama menyatakan bagaimana pertumbuhan uang mempengaruhi tingkat bunga nominal. Menurut teori kuantitas, kenaikan dalam tingkat pertumbuhan uang sebesar 1 persen menyebabkan kenaikan 1 persen dalam tingkat inflasi. Menurut persamaan Fisher, kenaikan 1 persen dalam tingkat inflasi sebaliknya menyebabkan kenaikan 1 persen dalam tingkat bunga nominal. Hubungan satu-untuk-satu antara tingkat inflasi dan tingkat bunga nominal disebut efek Fisher (Fisher effect).

2.6. Penelitian Sebelumnya

Sudarmo (2004), melakukan studi untuk menganalisis variabel-variabel yang mempengaruhi dan variabel yang paling dominan terhadap besarnya penghimpunan dana Simpedes di PT Bank Rakyat Indonesia (Persero) Tbk. Variabel yang diteliti adalah jumlah pekerja di BRI Unit, suku bunga Simpedes dan nilai tambah sektor pertanian dan sektor perdagangan hotel dan restoran dan krisis ekonomi tahun 1997 dan 1998 (variabel dummy), dengan periode data 1989 – 2003. Hasil penelitian menunjukkan bahwa peningkatan jumlah pekerja di BRI Unit mempunyai pengaruh positif terhadap peningkatan penghimpunan dana Simpedes dan bersifat elastis. Peningkatan suku bunga Simpedes tidak berpengaruh positif terhadap peningkatan

penghimpunan dana Simpedes. Perbedaan suku bunga di BRI Unit dimana suku bunga Simaskot lebih tinggi dibandingkan suku bunga Simpedes mengakibatkan terjadinya proses substitusi dari Simpedes ke Simaskot. Peningkatan nilai tambah sektor pertanian dan sektor perdagangan, hotel, restoran berpengaruh positif terhadap peningkatan penghimpunan dana Simpedes dan bersifat inelastis. Krisis ekonomi yang terjadi pada tahun 1997 dan 1998 mempunyai pengaruh negatif terhadap penghimpunan dana Simpedes.

Studi yang dilakukan Nugroho (2004) di Wilayah Jakarta, Bogor, Tangerang, Bekasi dan Karawang mengenai faktor-faktor yang berpengaruh terhadap penguatan kapasitas usaha Bank Perkreditan Rakyat, menyimpulkan bahwa dana masyarakat dan pemanfaatan teknologi informasi yang tercermin dari pemanfaatan komputer di BPR signifikan berpengaruh terhadap pengembangan kredit BPR, modal dan kredit signifikan berpengaruh terhadap kemampuan memperoleh laba dan bunga serta insentif deposito signifikan berpengaruh terhadap peningkatan jumlah deposito

Hasil penelitian Abdurochman (2004) terhadap dampak program penjaminan pemerintah terhadap penghimpunan dana masyarakat dan suku bunga simpanan pada Bank Umum, menunjukkan adanya hubungan yang signifikan antara program penjaminan pemerintah dengan penghimpunan dana masyarakat artinya program penjaminan telah memberikan pengaruh yang positif terhadap peningkatan penghimpunan dana masyarakat di Bank Umum. Hal ini ditunjukkan dengan hasil estimasi fungsi deposito dengan memasukkan variabel program penjaminan sebagai variabel dummy. Sementara itu selama pelaksanaan program penjaminan secara

tidak langsung telah mendorong perbaikan kinerja bank umum sebagai akibat krisis keuangan yang melanda Indonesia. Berdasarkan hasil estimasi pengaruh suku bunga penjaminan terhadap hubungan suku bunga deposito dan suku bunga SBI, ditemukan bahwa suku bunga penjaminan memiliki pengaruh dalam penentuan suku bunga simpanan. Dalam hal ini telah terjadi pergeseran acuan penentuan suku bunga simpanan yang sebelumnya selalu mengacu kepada suku bunga SBI maka setelah adanya program penjaminan, suku bunga penjaminan menjadi acuan bank dalam menentukan suku bunga simpanannya.

Tjahyono (2005), melakukan penelitian untuk mengetahui faktor-faktor apa saja yang berpengaruh terhadap penghimpunan dana masyarakat dan apakah faktor dari krisis moneter juga mempengaruhi atas penghimpunan dana masyarakat dengan data yang dibatasi pada penghimpunan dana masyarakat yang disimpan dalam Bank Pemerintah dan Bank Swasta Nasional di wilayah propinsi Jawa Timur selama periode tahun 1988 - 2001. Pada penelitian ini ditemukan kasus multikolinearitas pada kedua kelompok bank serta kasus autokorelasi pada kelompok bank swasta nasional. Dari kedua model tersebut diketahui bahwa faktor-faktor ekonomi makro yang mempengaruhi secara positif pada kedua kelompok bank terhadap penghimpunan dana masyarakat adalah variabel pendapatan (Yt) dan jumlah uang beredar (M) sedangkan variabel yang lain berpengaruh secara berlawanan seperti variabel suku bunga (SB) dan indeks harga konsumen (IHK). Sedangkan variabel yang sama-sama berpengaruh secara negatif pada kedua kelompok bank terhadap

penghimpunan dana masyarakat adalah nilai tukar rupiah (R) dan variabel dummy krisis ekonomi juga memberikan pengaruh yang berbeda pada kedua kelompok bank.

2.7. Kerangka Konseptual dan Hipotesis Penelitian 2.7.1. Kerangka Konseptual

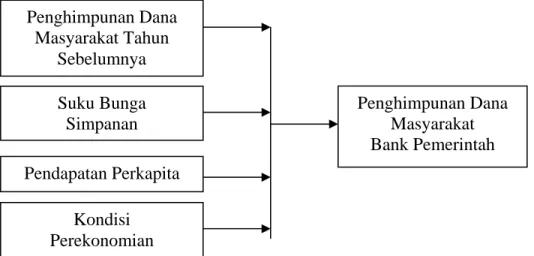

Salah satu fungsi perbankan adalah penghimpunan dana dari masyarakat. Penghimpunan dana masyarakat akan dipengaruhi oleh tingkat pendapatan dalam masyarakat. Pendapatan masyarakat diproxy dengan PDRB perkapita. Semakin tinggi pendapatan, secara teoritis akan semakin meningkatan dana simpanan masyarakat. Demikian juga dengan tabungan atau simpanan tahun sebelumnya secara teoritis berpengaruh positif terhadap penghimpunan dana masyarakat.

Penghimpunan dana dari masyarakat berhubungan dengan kondisi perekonomian masyarakat. Kondisi perekonomian yang stabil dan berkembang akan meningkatkan pendapatan masyarakat karena aktivitas usaha yang dapat berjalan dengan baik. Oleh karena itu, kestabilan kondisi perekonomian dan pendapatan perkapita sebagai faktor di luar sistem perbankan, berpengaruh terhadap penghimpunan dana masyarakat oleh perbankan. Kondisi perekonomian akan mempengaruhi inflasi dan sebaliknya, dimana pada beberapa keadaan inflasi yang tinggi justru akan meningkatkan tabungan masyarakat, karena masyarakat berusaha untuk menyimpan dananya daripada dibelanjakan dengan harga yang mahal.

Selain faktor dari luar perbankan tersebut, dari sisi perbankan, besarnya penghimpunan dana masyarakat dipengaruhi oleh berbagai faktor, diantaranya adalah

tingkat suku bunga. Masyarakat menyimpan dananya selain untuk jaminan keamanan dana adalah untuk memperoleh pendapatan, yaitu melalui suku bunga. Dengan demikian besar kecilnya suku bunga simpanan yang ditentukan oleh bank pemerintah turut mempengaruhi terhadap jumlah penghimpunan dana oleh bank pemerintah dari masyarakat.

Secara konseptual, hubungan antar variabel dalam penelitian ini digambarkan sebagai berikut: Penghimpunan Dana Masyarakat Tahun Sebelumnya Suku Bunga Simpanan Kondisi Perekonomian Pendapatan Perkapita Penghimpunan Dana Masyarakat Bank Pemerintah

Gambar 2.1. Kerangka Pemikiran Faktor-faktor yang Mempengaruhi Penghimpunan Dana Masyarakat pada Bank Pemerintah di Sumatera Utara

2.7.2. Hipotesis

Berdasarkan perumusan masalah dan dari beberapa hasil kajian empiris yang telah dilakukan oleh peneliti-peneliti sebelumnya, maka hipotesis penelitian ini adalah:

1. Tabungan tahun sebelumnya berpengaruh signifikan positif terhadap penghimpunan dana masyarakat pada bank-bank pemerintah di Sumatera Utara,

ceteris paribus.

2. Tingkat suku bunga simpanan berpengaruh signifikan positif terhadap penghimpunan dana masyarakat pada bank-bank pemerintah di Sumatera Utara,

ceteris paribus.

3. Pendapatan perkapita berpengaruh signifikan positif terhadap penghimpunan dana masyarakat pada bank-bank pemerintah di Sumatera Utara, ceteris paribus.

4. Kondisi perekonomian berpengaruh signifikan positif terhadap penghimpunan dana masyarakat pada bank-bank pemerintah di Sumatera Utara, ceteris paribus.