Halaman Pemberian Hak Cipta Non Eksklusif dari Mahasiswa ke Universitas Bina

Nusantara

PERNYATAAN

Dengan ini saya,

Nama

: Dwi Larasati Putri

NIM

: 120095091

Judul skripsi : Evaluasi Penerapan dan Perbandingan Pajak Pertambahan Nilai

Sebelum dan Sesudah Perubahan Undang-undang No.42 Tahun 2009

Pada Jasa Konstruksi (Studi Kasus pada PT SMR)

Memberikan kepada Universitas Bina Nusantara hak non-eksklusif untuk menyimpan,

memperbanyak, dan menyebarluaskan skripsi karya saya, secara keseluruhan atau hanya

sebagian atau hanya ringkasannya saja, dalam bentuk format tercetak dan atau

elektronik.

Menyatakan bahwa saya, akan mempertahankan hak exclusive saya, untuk

menggunakan seluruh atau sebagian isi skripsi saya, guna pengembangan karya di masa

depan, misalnya bentuk artikel, buku, perangkat lunak, ataupun sistem informasi.

Jakarta, 30 Juli 2012

EVALUASI PENERAPAN DAN

PERBANDINGAN PAJAK PERTAMBAHAN

NILAI SEBELUM DAN SESUDAH

PERUBAHAN UNDANG-UNDANG NO. 42

TAHUN 2009 PADA JASA KONSTRUKSI

(STUDI KASUS PADA PT. SMR)

Dwi Larasati Putri

087888659222, [email protected] Hanggoro Pamungkas, Drs, M.Sc

ABSTRAK

PT SMR adalah senuah perusahaan swasta yang bergerak di bidang General Engineering Contractor yaitu penyedia jasa konstruksi dalam bidang kelistrikan dengan kegiatan usaha termasuk pemasangan jaringan instalasi listrik, penambahan daya listrik, pembuatan gardu, lampu, tiang, kabel, dan penggantian trafo. PT SMR mulai berdiri sejak Tahun 2004. Dengan berjalannya kegiatan perusahaan sampai dengan saat ini perlu dilakukan evaluasi atas penerapan dan perbandingan perubahan Undang-undang No.42 Tahun 2009 untuk mengetahui apakah perusahaan telah menerapkan Peraturan Perundang-undangan dengan tepat dan sesuai dengan peraturan perundang-undangan yang berlaku. Metodelogi yang dilakukan oleh peneliti dalam penyusunan skripsi ini adalah penelitian survei dan penelitian kepustakaan. Penelitian survei dilakukan dengan cara menyusun daftar pertanyaan yang akan diajukan kepada responden, dalam penelitian ini peneliti meneliti karakteristik atau hubungan sebab akibat antar variabel tanpa adanya intervensi peneliti. Sedangkan penelitian kepustakaan dilakukan dengan cara memanfaatkan sumber perpustakaan untuk memperoleh data penelitiannya. Sehingga dapat disimpulkan, berdasarkan studi kepustakaan tersebut menggunakan literatur-literatur atau buku-buku yang relevan dengan permasalahan yang akan dibahas. Hasil dari penelitian ini yaitu pembuatan Faktur Pajak yang tidak tepat waktu, pengisian nomor seri yang sejenis, terdapat coretan pada tanggal pembuatan, pengisian yang tidak lengkap yaitu tidak mencoret pada bagian kalimat (Harga Jual/Penggantian/Uang Muka/Termjin**), selama tahun 2008-2010 tidak melaporkan SPT Masa PPN, terdaapt selisih antara Pajak Keluaran dengan Penjualan bersih yang dilaporkan dengan SPT Tahunan. Dari penelitian ini dapat disimpulkan bahwa PT SMR belum menerapkan Pajak Pertambahan Nilai sesuai dengan perubahan Undang-undang No.42 Tahun 2009. Dalam hal penerapan dan perbandingan Pajak Pertambahan Nilai sebelum dan sesudah perubahan Undang-undang No.42 Tahun 2009 PT SMR tidak melakukan perubahan antara Undang-undang lama dan baru dari segi Perpajakannya, serta dari segi pelaporannya PT SMR tidak menjalankannya baik sebelum dan sesudah perubahan Undang-undang.

Kata kunci: Evaluasi, Pajak pertambajan Nilai (PPN), Pajak Keluaran, Faktur Pajak, Surat

Pemberitahuan Masa. PENDAHULUAN

Sebagian besar negara di dunia memiliki sistem perpajakan untuk membiayai pengeluaran pemerintahnya. Besar dan kecilnya pajak pada suatu negara ditentukan berdasarkan tingkat pendapatan rakyat negara tersebut. Oleh karena itu, kebijakan pemerintah didalam pajak ini sangat penting, karena dapat mempengaruhi laju pertumubuhan negara itu sendiri. Saat ini, perkembangan yang terjadi di Indonesia sudah cukup baik, berdasarkan keterangan dari Direktorat Jendral Pajak dalam situs

www.pajak.go.id, tanggal 5 Juli 2010, Perbandingan Pajak dan Belanja Negara Tahun 2009 adalah sebesar

619,74 Triliun Rupiah dan 777,98 Triliun Rupiah, sehingga penerimaan negara yang berasal dari segi pajak persentasenya adalah sebesar 79,66%, atau hampir mencapai 80%. Hal tersebut membawa konsekuensi realisasi penerimaan negara sangat bergantung pada penerimaan dari sektor pajak. Sehingga dapat diartikan bahwa pajak merupakan salah satu pendapatan negara yang digunakan untuk membiayai pengeluaran-pengeluaran pemerintah dalam rangka menyediakan barang publik dan jasa publik dengan tujuan untuk meningkatkan kesejahteraan masyarakat. Pajak merupakan salah satu sumber penerimaan terbesar bagi negara yang dapat membantu pembangunan nasional dan penghindaran terhadap hutang luar negeri.

PT. SMR merupakan salah satu perusahaan swasta yang bergerak di bidang General Engineering Contractor. PT SMR memiliki kewajiban untuk membayar pajak penghasilan setiap tahunnya. Dengan berkembangannya usaha yang dijalankan oleh PT. SMR maka perusahaan berkewajiban dalam beban pajak yang harus dibayarkan. Berdasarkan hal-hal yang telah diungkap kan di atas, maka stud i ini ingin mengetahui bagaimana mekanisme pencatatan pada PT. SMR dengan judul “EVALUASI PENERAPAN DAN PERBANDINGAN PAJAK PERTAMBAHAN NILAI SEBELUM DAN SESUDAH PERUBAHAN UNDANG-UNDANG NO. 42 TAHUN 2009 PADA JASA KONSTRUKSI (STUDI KASUS PADA PT. SMR)”

Berdasarkan rumusan permasalahan yang diangkat maka penulisan skripsi ini bertujuan untuk : 1. Menganalisa apakah ada kemungkinan melakukan pelanggaran, atau tidak dipenuhinya peraturan yang

ada sehingga menyebabkan perusahaan dikenakan sanksi-sanksi perpajakan.

2. Mengevaluasi, menganalisis dan membandingkan apakah penerapan Pajak Pertambahan Nilai sudah sesuai dengan Undang-undang Perpajakan yang berlaku.

3. Mengetahui apakah terjadi perubahan yang signifikan atas Undang-undang Pajak Pertambahan Nilai No. 42 Tahun 2009 terhadap pemenuhan kewajiban perpajakan PT SMR.

Metodelogi Penelitian

Penelitian ini menggunakan desain penelitian kualitatif. Penelitian kualitatif menurut Creswell (2008) didalam buku Dr. Conny R. Semiawan (2008:7) adalah pendekatan atau penelusuran untuk mengeksplorasi dan memahami gejala sentral. Untuk mengerti gejala sentral mengumpulkan informasi dengan cara wawancara dengan pertanyaan umum, informasi yang didapat tersebut berupa data atau teks yang kemudian dianalisis.

Penelitian akan dilakukan dengan jenis dan sumber data primer dan sekunder. Sehingga metode penulisan ini akan menggunakan yang berasal dari 2 (dua) metode yaitu :

a. Penelitian Survei

Penelitian survei merupakan suatu teknik pengumpulan informasi yang dilakukan dengan cara menyusun daftarpertanyaan yang diajukan pada responden. Dalam penelitiansurvei, peneliti meneliti karakteristik atau hubungansebab akibat antar variabel tanpa adanya intervensi peneliti.

(Sumber: http://id.wikipedia.org/wiki/Penelitian_survei#Referensi, Tanggal 29 Maret 2012, 10:15)

Penelitian kepustakaan dalam buku Metode Penelitian Kepustakaan menurut Mustika Zed (2008:1) adalah “suatu cara pengumpulan data dengan memanfaatkan sumber perpustakaan untuk memperoleh data penelitiannya. Sehingga dapat disimpulkan, berdasarkan studi kepustakaan tersebut menggunakan literatur-literatur

atau buku-buku yang relevan dengan permasalahan yang akan dibahas”. Jenis dan sumber data penulis menggunakan 2 (dua) data yaitu :

a. Data primer:

data primer adalah data yang hanya dapat diperoleh dari sumber asli atau pertama.

b. Data sekunder:

Data sekunder didaptkan dari data yang telah tersedia sehingga dapat dicari dan dikumpulkan.

(Sumber: http://www.scribd.com/doc/18003036/Data-Sekunder-Dan-Primer, Tanggal 29 Maret 2012, 11:18)

Lingkungan penelitiannya adalah lingkungan yang rill (field setting), dan unit analisisnya adalah PT SMR.

HASIL DAN BAHASAN

Dalam evaluasi penerapan dan perbandingan Pajak Pertambahan Nilai sebelum dan sesudah perubahan Undang-undang No.42 Tahun 2009, penulis melakukan penelusuran atas laporan laba rugi, neraca, SPT, Faktur Pajak, Surat Setoran Pajak (SSP) dan dokumen lain. Ketika melakukan pengecekan, ada beberapa tahap yang harus dilakukan yaitu dengan meneliti apakah Faktur Pajak Standar tersebut penulisannya sudah benar atau belum, sudah lengkap atau tidak, seperti penulisan Kode dan Nomer Seri Faktur Pajak, tanggal transaksi, jenis transaksi, nama Pengusaha Kena Pajak, nama penerima Jasa Kena Pajak. Evaluasi ini dilakukan untuk memastikan bahwa seluruh penjualan Jasa Kena Pajak telah dilakukan pemungutan Pajak pertambahan Nilai secara benar.

Evaluasi Pajak Keluaran Tahun 2008, 2009 dan 2010

Pengusaha Kena Pajak yang melakukan transaksi penjualan maupun penyerahan Barang Kena Pajak atau Jasa Kena Pajak harus menerbitkan Faktur Pajak, karena atas transaksi tersebut Pengusaha Kena Pajak wajib memungut Pajak Pertambahan Nilai yang disebut sebagai Pajak Keluaran atau Pajak Pertambahan Nilai Keluaran, yang harus disetorkan kepada negara. Berdasarkan dari data-data yang telah ada, terdapat beberapa masalah dalam Pajak Keluaran PT SMR, diantaranya adalah sebagai berikut:

1. Pembuatan Faktur Pajak Standar yang tidak tepat waktu

Sesuai dengan Peraturan Direktur Jendaral Pajak Nomor PER-549/PJ./2000 sebagaimana telah diubah menjadi PER-159/PJ./2006 Pasal 2 ayat (1) dan kini setelah perubahan terakhir pada Peraturan Jendaral Pajak No.13/PJ./2010 pada Pasal 2 ayat (1) sama dengan Undang-undang No.42 Tahun 2009 sesuai Pasal 13 ayat (1a), yang mulai diberlakukan pada Tanggal 10 April 2010 memiliki ketentuan pada saat pembuatan Faktur Pajak sebagai berikut:

a. Saat penyerahan Barang Kena Pajak dan/atau penyerahan Jasa Kena Pajak;

b. Saat penerimaan pembayaran dalam hal penerimaan pembayaran terjadi sebelum penyerahan Barang Kena Pajak dan/atau sebelum penyerahan Jasa Kena Pajak;

c. Saat penerimaan pembayaran termin dalam hal penyerahan sebagian tahap pekerjaan; atau d. Saat lain yang diatur dengan atau berdasarkan Peraturan Menteri Keuangan tersendiri.

Penjelasan dalam hal pembuatan paling lambat Faktur Pajak diatur dalam Undang-undang Nomor 42 Tahun 2009 pada Pasal 13 ayat (2a) menurut Ikantan Akunta Indonesia (2012:214) yaitu:

Faktur Pajak harus dibuat paling lama pada akhir bulan penyerahan. Penjelasan ayat ini dimaksudkan untuk meringankan beban administrasi, maka Pengusaha Kena Pajak diperkenankan membuat Faktur Pajak gabungan paling lama pada akhir bulan penyerahan Jasa Kena Pajak meskipun di dalam bulan penyerahan telah terjadi pembayaran baik sebagian maupun seluruhnya.

Pada Pasal 14 ayat 4 Undang-undang Nomor 16 Tahun 2000 tentang KUP menyatakan bahwa “Pengusaha Kena Pajak yang wajib membuat Faktur Pajak tetapi tidak melaksanakannya, tidak selengkapnya mengisi Faktur Pajak, atau membuat Faktur Pajak tetapi tidak tepat waktu dikenakan sanksi administrasi berupa denda sebesar 2% dari Dasar Pengenaan Pajak (DPP)”.

2. Faktur Pajak Standar dan Faktur Pajak yang melewati jangka waktu 3 (tiga) bulan.

Pada Peraturan Direktur Jendral Pajak No.159/PJ./2006 pada Pasal 13 ayat (1) menjelaskan bahwa “Faktur Pajak Standar yang diterbitkan setelah melewati jangka waktu 3 (tiga) bulan sejak saat Faktur Pajak Standar seharusnya dibuat sebagaimana dimaksud dalam Pasal 2 (dua), adalah bukan merupakan Faktur Pajak Standar”. Serta pada Pasal 13 ayat (2) menjelaskan bahwa “Pengusaha Kena Pajak yang menerbitkan Faktur Pajak Standar sebagaimana dimaksud pada ayat (1) dianggap tidak menerbitkan Faktur Pajak Standar”.

Dan kini setelah mengalami perubahan Peraturan Direktur Jendral Pajak yang terbaru yaitu No.13/PJ/2010 Pasal 14 ayat (1) menjelaskan bahwa “Pengusaha Kena Pajak yang menerbitkan Faktur Pajak setelah melewati jangka waktu 3 (tiga) bulan sejak saat Faktur Pajak seharusnya dibuat sebagaimana dimaksud dalam Pasal 2 (dua) dianggap tidak menerbitkan Faktur Pajak”. Dalam hal ini, PT SMR memiliki beberapa Faktur Pajak yang melewati jangka waktu 3 (tiga) bulan.

3. Faktur Pajak Standar yang dibuat atas transaksi penjualan diklasifikasikan sebagai Faktur Pajak yang tidak sesuai aturan (cacat)

Kondisi yang ditemukan sehubungan dengan Faktur Pajak Standar yang tidak sesuai dengan aturan dapat dijabarkan sebagai berikut:

a. Diisi dengan data yang tidak benar, berupa:

• Terdapat beberapa pengisian Nomor Seri Faktur Pajak yang sejenis pada bulan yang yang sama pada Tahun 2009 dan 2010.

• Terdapat pembetulan Nomor Seri Faktur Pajak dengan menggunakan coretan sendiri pada Tanggal 12 November 2010.

b. Diisi dengan tidak lengkap, berupa:

• Pada kolom (Harga Jual/Penggantian/Uang Muka/Termijn*) tidak dicoret pada bagian kata yang tidak perlu sebagaimana diminta dalam catatan bagian bawah

sebelah kiri.

Menurut Wiston Manihuruk pada buku Pajak Pertambahan Nilai (2010:56) yaitu “Berdasarkan ketentuan lama, penegasan bahwa Faktur Pajak harus memenuhi Syarat Formal dan Meterial terdapat pada Penjelasan Pasal 13 ayat (5). Setelah dilakukan perubahan, kewajiban untuk memenuhi syarat formal dan material diatur dalam batang tubuh yaitu Pasal 13 ayat (9) Undang-undang No.42 Tahun 2009”. Berdasarkan Pasal 13 ayat (5) menjelaskan bahwa :

Dalam Faktur Pajak harus dicantumkan keterangan tentang penyerahan Barang Kena Pajak atau penyerahan Jasa Kena Pajak yang paling sedikit memuat:

a. Nama, alamat, dan Nomor Pokok Wajib Pajak pembeli Barang Kena Pajak atau penerima Jasa Kena Pajak;

b. Jenis barang atau jasa, jumlah Harga Jual atau Penggantian, dan potongan harga; c. Pajak Pertambahan Nilai yang dipungut;

d. Pajak Penjualan atas Barang Mewah yang dipungut; e. Kode, nomor seri, dan tanggal pembuatan Faktur Pajak; dan f. Nama dan tanda tangan yang berhak menandatangani Faktur Pajak.

Dari keterangan kelengkapan tersebut, diantaranya ialah termasuk memberikan coretan pada bagian yang tidak perlu dari (Harga Jual/Penggantian/Uang Muka/Termijn*) sesuai dengan keadaan pada saat pembuatan Faktur Pajak Standar. Jika penyerahan Jasa Kena Pajak Dasar Pengenaan Pajaknya adalah Harga Jual, maka baris yang bukan Harga Jual harus dicoret seperti :

(Harga Jual/Penggantian/Uang Muka/Termijn*) XXX

*) Coret yang tidak perlu

4. Pembuatan jenis Faktur Pajak yang tidak sesuai dengan ketentuan

Berdasarkan Undang-undang No.42 Tahun 2009 menurut Wiston Manihuruk (2010), jenis Faktur Pajak yang sebelumnya adalah Faktur Pajak Sederhana, dan Faktur Pajak Standar, kini hanya ada istilah Faktur Pajak. Sehingga pada bulan April 2010 PT SMR masih menggunakan jenis Faktur Pajak Standar yang seharusnya telah berubah menjadi Faktur Standar.

Penulis telah melakukan pengecekan mengenai Faktur Pajak Masukan pada perusahaan, dan hasil yang didapatkan perusahaan tidak membuat faktur Pajak Masukan yang terkait dengan pembelian Barang Kena Pajak atau Jasa Kena Pajak karena keseluruhan pembelian Barang Kena Pajak tersebut ditanggung pihak perusahaan yang bekerja sama dengan PT SMR. Penyerahan Jasa Kena Pajak dalam negeri dibuat dengan Faktur Pajak Standar. Dalam pengisian Surat Pemberitahuan (SPT) Tahunan PT SMR menggunakan formulir 1771. Dalam hal ini, perusahaan tidak membuat Surat Pemberitahuan Masa Pajak Pertambahan Nilai (SPT Masa PPN). Untuk itu, peneliti akan membantu memberikan saran dan masukan dalam pembuatan SPT Masa PPN guna pelaporan perpajakan kepada Kantor Pelayanan Pajak (KPP) walaupun jumlah Pajak Masuknnya adalah Nihil. Berdasarkan hasil penelitian dari dokumen-dokumen yang telah didapatkan penulis menemukan bahwa:

1. PT SMR tidak memiliki Pajak Masukan

PT SMR selama Tahun 2008 sampai dengan 2010 memiliki kerjasama dengan PLN. PT SMR hanya memberikan Jasa Konstruksi dalam bidang kelistrikan, oleh sebab itu seluruh perlengkapan seperti Trafo Listrik, Kabel yang sesuai standart PLN, KWH Meter Listrik, Tiang Listrik/Tiang Sutet ( Tegangan Tinggi) di supply oleh PLN.

PT SMR tidak mencatat Pajak Masukan karena seluruh bahan-bahan produksi di supply langsung oleh pihak PLN. Hal ini disebabkan karena konsumennya berasal dari PLN. Jika ada pembelian perlengkapan, pembelian tersebut tidak memiliki Faktur Pajak Standar dan pembelian tersebut bukan dilakukan oleh Pengusaha Kena Pajak.

2. PT SMR melakukan pembelian bahan/barang Tahun 2008, 2009, dan 2010

Dari hasil penelitian yang telah dilakukan penulis dan dokumen SPT Tahunan serta Laporan Rugi/Laba PT SMR telah mencatat dan melaporkan pembelian bahan/barang dagangan sebagai berikut:

a. Tahun 2008

Pembelian Barang : Rp 1.824.961.500

b. Tahun 2009

Pembelian Material (Lapangan) : Rp 320.191.500 c. Tahun 2010

Pembelian Material (Lapangan) : Rp 379.709.500

Pada Tahun 2008 Pembelian Bahan / Barang Dagangan tercatat didalam SPT Tahunan formulir 1771 – II. Untuk Tahun 2009, dan 2010 Pembelian Material tidak tercantum di dalam SPT Tahunan PT SMR, hanya tercatat di dalam Laporan Rugi/Laba.

Melalui penelitian yang dilakukan oleh penulis dengan cara mengajukan pertanyaan atas pengawasan terhadap pembelian barang, PT SMR tidak melakukan pengawasan khusus untuk pembelian barang, PT SMR membeli barang bila ada pekerjaan atau proyek yang di luar dari pekerjaan kepada PLN, karena PT SMR hanya melakukan penyerahan Jasa Kena Pajak dan semua alat-alatnya merupakan Pengadaan dari PLN. Untuk Pembelian barang PT SMR langsung memesan dari distributor yang sudah menjadi langganan tetap dengan cara PT SMR mengirimkan daftar Purchase Order (PO) saja kemudian barang yang dibutuhkan akan diantar.

3. PT SMR tidak mengkreditkan biaya telepon dan listrik sebagai Pajak Masukan yang dapat dikreditkan.

Dari hasil penelitian PT SMR tidak mengreditkan biaya telepon dan listrik sebagai Pajak Masukan yang dapat dikreditkan. Berdasarkan Keputusan Direktur Jendral Pajak Nomor KEP-312/PJ/2001 tentang dokumen-dokumen tertentu yang kedudukannya diperlaukan sebagai Faktur Pajak Standar pada Pasal 2 huruf (e) dan (i) menyatakan bahwa tanda pembayaran atau kuitansi untuk jasa telekomunikasi dan tanda pembayaran atau kuitansi listrik dapat diperlakukan sebagai Faktur Pajak Standar spanjang memenuhi persyaratan sebagaimana tersebut dalam Pasal 1 KEP-522/PJ/2000 dan kini setelah mengalami perubahan atas Keputusan Direktur Jendral Pajak tersebut maka pada Peraturan Direktur Jendral Pajak Nomor 10/PJ/2010 tentang dokumen tertentu yang kedudukannya dipersamakan dengan Faktur Pajak Pasal 1 (satu) huruf (d) dan (g) yang menyatakan bahwa tanda pembayaran atau kuitansi untuk jasa telekomunikasi dan tanda pembayaran atau kuitansi listrik merupakan Pajak Masukan yang dapat dikreditkan sesuai dengan peraturan perundang-undangan yang berlaku sepanjang dokumen tertentu tersebut memenuhi persyaratan formal apabila diisi lengkap, jelas, dan benar sesuai ketentuan sebagaimana dimaksud dalam Pasal 2 yaitu:

a. Nama, almat dan NPWP yang melakukan ekspor atau penyerahan, b. Nama pembeli Barang Kena Pajak atau penerima Jasa Kena Pajak, c. Jumlah satuan brang apabila ada,

d. Jumlah Pajak yang terutang kecuali dalam hal ekspor.

Hal ini terjadi karena kuitansi rekening telepon dan listrik PT SMR masih atas nama pribadi pemilik perusahaan yaitu Ir. Sukrudin, perusahaan belum mengajukan penggantian nama kuitansi telepon dan listrik atas nama PT SMR.

Akibatnya, Pajak Masukan yang seharusnya dapat dikreditkan dengan Pajak Keluaran menjadi tidak dapat dikreditkan. Sehingga, perusahaan tidak dapat meminimalkan biaya yang dikeluarkan tiap bulannya atas pembayaran telepon dan listrik. Jika biaya telepon dan listrik dapat dikreditkan sebagai Pajak Masukan, maka pajak yang ditanggung oleh PT SMR menjadi lebih ringan atau lebih kecil jumlahnya.

Rekomendasi kepada perusahaan adalah agar pihak perusahaan segera mengajukan pengantian nama untuk kuitansi rekening telepon dan listrik atas nama PT SMR yang awalnya adalah atas nama pribadi pemilik perusahaan yaitu Ir. Sukrudin. Sehingga dapat meringankan beban biaya yang dikeluarkan oleh perusahaan terutama beban pajak. Berikut ini adalah Laporan Rugi/Laba yang terkait dengan telepon dan listrik pada tahun 2008-2010.

a. Tahun 2008 : Listrik : Rp 4.539.270 Telepon : Rp 8.281.635 + Jumlah : Rp 12.820.905 DPP : Rp 11.655.368 b. Tahun 2009: Listrik : Rp 3.269.185 Telepon : Rp 2.736.450 + Jumlah : Rp 6.005.635 DPP : Rp 5.459.668 c. Tahun 2010: Listrik : Rp 2.762.465 Telepon : Rp 2.145.380 + Jumlah : Rp 4.907.845 DPP : Rp 4.461.677 Tabel IV.13

Evaluasi Pajak Masukan 2008-2010

Jika Telekomunikasi dan Listrik Dijadikan Pajak Masukan yang dapat Dikreditkan Tahun

Pajak

Perolehan Sebelum Evaluasi Perolehan Setelah Evaluasi

Selisih

DPP PPN 10% DPP PPN 10%

2008 0 0 11.655.368 1.165.537 1.165.537

2009 0 0 5.459.668 545.967 545.967

2010 0 0 4.461.677 446.168 446.168

Jika PT SMR menjadikan biaya Telepon dan Listrik sebagai Pajak Masukan maka pada tiga tahun berturut-turut perusahaan dapat mengurangi Pajak Masukan tersebut dengan Pajak Keluaran. Tabel diatas menerangkan kolom Perolehan Sebelum Evaluasi tersebut adalah perolehan Pajak Masukan PT SMR selama tahun 2008-2010, sesuai dengan keterangan sebelumnya bahwa PT SMR tidak memilik Pajak Masukan selama taun tersebut maka kolom tersbut kosong, dan pada kolom Perolehan Setelah Evaluasi merupakan jumlah dari biaya telepon dan listrik yang seharusya bisa dijadikan Pajak Masukan yang dapat dikreditkan, sehigga kolom Perolehan Sebelum Evaluasi dan kolom Perolehan Setelah Evaluasi tersebut dikurangkan maka dimasukan kedalam kolom selisih yaitu jumlah PPN 10% dari kolom Perolehan Setelah Evaluasi. Maka, dalam perhitungan Pajak Masukan yang dapat dikreditkan perusahan yaitu:

1. Tahun 2008 sebesar Rp 1.165.537 2. Tahun 2009 sebesar Rp 545.967

3. Tahun 2010 sebesar Rp 446.168

Maka dalam pelaporan SPT Masa PPN, PT SMR dapat mengurangi biaya telepon dan listrik perbulannya sebagai Pajak Masukan dikurangi dengan Pajak Keluaran. Maka perusahaan dapat lebih menghemat biaya.

4. PT SMR tidak menyampaikan SPT Masa PPN

Dalam hal pelaporan Pajak Pertambahan Nilai PT SMR tidak melaporkan SPT Masa PPN nya kepada Kantor Pajak hal ini disebabkan karena Pajak Masukan yang

nihil sehingga PT SMR tidak melakukan Pelaporan SPT Masa PPN. Saat pembuatan Faktur Pajak menurut Wiston Manihuruk (2010) mengenai: “ketentuan lama yang mengatur saat penyetoran PPN dilakukan paling lama pada Tanggal 15 setelah berakhirnya Masa Pajak dan Pelaporan Pajak Pertambahan Nilai dilakukan paling lama pada Tanggal 20 setelah berakhirnya Masa Pajak”.

Didalam Undang-undang KUP No. 28 Tahun 2007 Pasal 3 ayat (3) huruf a dijelaskan mengenai Batas waktu penyampaian Surat Pemberitahuan Masa, paling lama 20 (dua puluh) hari setelah akhir Masa Pajak.

Dan pada Pasal 3 ayat (4) menjelaskan batas waktu perpanjangan penyampaian surat Pemberitahuan Tahunan yaitu:

Wajib Pajak dapat memperpanjang jangka waktu penyampaian Surat Pemberitahuan Tahunan Pajak Penghasilan sebagaimana dimaksud pada ayat (3) untuk paling lama 2 (dua) bulan dengan cara menyampaikan pemberitahuan secara tertulis atau dengan cara lain kepada Direktur Jenderal Pajak yang ketentuannya diatur dengan atau berdasarkan Peraturan Menteri Keuangan.

Berdasarkan Pasal 7 Undang-undang KUP No.28 Tahun 2007 yang menjelaskan bahwa:

Apabila Surat Pemberitahuan tidak disampaikan dalam jangka waktu sebagaimana dimaksud dalam Pasal 3 ayat (3) atau batas waktu perpanjangan penyampaian Surat Pemberitahuan sebagaimana dimaksud dalam Pasal 3 ayat (4), dikenai sanksi administrasi berupa denda sebesar Rp 500.000,00 untuk Surat Pemberitahuan Masa Pajak Pertambahan Nilai.

Dalam Pasal ini menyebutkan Pasal 3 ayat (4) yang dikhususkan untuk Surat Pemberitahuan Tahunan Pajak Penghasilan saja, tidak disebutkan untuk SPT Masa PPN, sehingga dapat diartikan untuk SPT Masa PPN mengacu kepada Pasal 3 ayat (3) dimana hanya kepada batas waktu penyampaian.

Saat penyetoran dan pelaporan Pajak Pertambahan Nilai berdasarkan keterangan Wiston Manihuruk (2010:63) yang mengacu kepada Perubahan Undang-undang No.42 Tahun 2009 pada pasal 15A ayat (1) dan (2) adalah sebagai berikut:

“Penyetoran dilakukan paling lama akhir bulan berikutnya setelah berakhirnya Masa Pajak dan sebelum SPT Masa PPN disampaikan, dan pelaporan dilakukan paling lama akhir bulan berikutnya setelah berkahirnya Masa Pajak”.

Akibatnya karena tidak membuat dan menyampaikan SPT Masa PPN, PT SMR dapat dikenakan denda administrasi sebesar Rp 500.000 untuk Surat Pemberitahuan Masa Pajak Pertambahan Nilai.

Dan atas keterlambatan penyampaian SPT Masa PPN maka PT SMR dikenakan sanksi sesuai dengan Undang-undang KUP No.28 Tahun 2007 pada Pasal 9 ayat (2a) yaitu:

Pembayaran atau penyetoran pajak sebagaimana dimaksud pada ayat (1), yang dilakukan setelah tanggal jatuh tempo pembayaran atau penyetoran pajak, dikenai sanksi administrasi berupa bunga sebesar 2% per bulan yang dihitung dari tanggal jatuh tempo pembayaran sampai dengan tanggal pembayaran, dan bagian dari bulan dihitung penuh 1 (satu) bulan.

Karena tidak adanya sumber data yang medukung berupa SPT Masa PPN maka penulis membuat kemungkinan yang terjadi dari penelitian yang telah dilakukan kepada perusahaan bahwa PT SMR telah menghitung jumlah Dasar Pengenaan Pajak setiap tahunnya, kemudian perusahaan menulis kedalam SPT Tahunan formulir 1771-IV pada kolom imbalan jasa konstruksi bagian 8.a yaitu Pelaksanaan Konstruksi sebesar Dasar Pengenaan Pajak yang telah dihitung selama setahun kemudian dikalikan dengan tarif pajak untuk pelaksanaan konstruksi sebesar 2%.

Hal tersebut tentulah berbeda dengan peraturan yang berlaku bahwa SPT Tahunan merupakan jumlah penghasilan perusahaan yang harus dilaporkan, sementara SPT Masa PPN adalah jumlah pungutan Pajak Pertambahan Nilai yang harus dilaporkan atas pungutan yang telah dilakuakan PT SMR kepada PLN. Sehingga pungutan pajak ini harus dipisahkan dari penghasilan perusahaan.

Rekomendasi kepada perusahaan adalah PT SMR harus tetap melakukan penyampaian SPT Masa PPN walaupun Pajak Masukannya yang nihil, karena SPT Masa PPN berbeda dengan SPT Tahunan.

Proses Pemungutan Pajak Pertambahan Nilai

Berdasarkan pasal 16A ayat (1) Undang-undang No.42 Tahun 2009 yang menjelaskan bahwa Pajak yang terutang atas penyerahaan Barang Kena Pajak dan atau penyerahan Jasa Kena Pajak kepada Pemungut Pajak Pertambahan Nilai dipungut, disetor, dan dilaporkan oleh Pemungut Pajak Pertambahan Nilai. Sehingga, dalam penjelasan ayat (1) adalah Pengusaha Kena Pajak melakukan penyerahan Barang Kena Pajak atau penyerahan Jasa Kena Pajak kepada Pemungut Pajak Pertambahan Nilai, maka Pemungut Pajak Pertambahan Nilai berkewajiban memungut, menyetor, dan melaporkan pajak yang dipungutnya. Meskipun demikian, pengusaha Kena Pajak yang melakukan penyerahan Barang Kena Pajak atau penyerahan Jasa Kena Pajak kepada Pemungut Pajak Pertambahan Nilai tetap berkewajiban untuk melaporkan pajak yang dipungut oleh Pemungut Pajak Pertambahan Nilai. Contoh transkasi-transaksi yang dikenakan pemungutan Pajak Pertambahan Nilai atas penyerahan Jasa Kena Pajak PT SMR, yaitu:

Berikut ini adalah penyerahan dan perolehan yang di dapat PT SMR setiap tahunnya yaitu Tahun 2008, 2009, dan 2010.

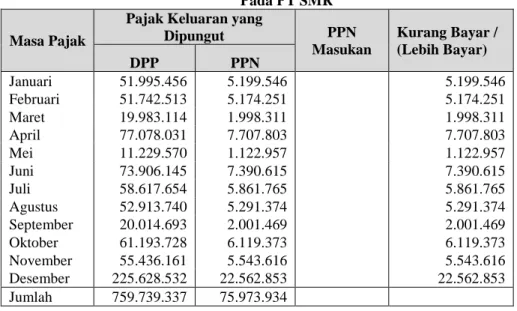

Tabel IV.14

Evaluasi Penyerahan dan Perolehan Selama Tahun 2008 Pada PT SMR

Masa Pajak

Pajak Keluaran yang

Dipungut PPN Masukan Kurang Bayar / (Lebih Bayar) DPP PPN Januari 51.995.456 5.199.546 5.199.546 Februari 51.742.513 5.174.251 5.174.251 Maret 19.983.114 1.998.311 1.998.311 April 77.078.031 7.707.803 7.707.803 Mei 11.229.570 1.122.957 1.122.957 Juni 73.906.145 7.390.615 7.390.615 Juli 58.617.654 5.861.765 5.861.765 Agustus 52.913.740 5.291.374 5.291.374 September 20.014.693 2.001.469 2.001.469 Oktober 61.193.728 6.119.373 6.119.373 November 55.436.161 5.543.616 5.543.616 Desember 225.628.532 22.562.853 22.562.853 Jumlah 759.739.337 75.973.934

10

Tabel IV.15Evaluasi Penyerahan dan Perolehan Selama Tahun 2009 Pada PT SMR

Masa Pajak

Pajak Keluaran yang

Dipungut PPN Masukan Kurang Bayar / (Lebih Bayar) DPP PPN Januari 26.276.433 2.627.643 2.627.643 Februari 63.405.291 6.340.529 6.340.529 Maret 78.498.507 7.849.851 7.849.851 April 12.020.545 1.202.055 1.202.055 Mei 42.641.364 4.264.136 4.264.136 Juni 35.983.906 3.598.391 3.598.391 Juli 49.050.160 4.905.016 4.905.016 Agustus 85.244.478 8.524.448 8.524.448 September 60.090.356 6.009.036 6.009.036 Oktober 12.240.854 1.224.085 1.224.085 November 48.359.606 4.835.961 4.835.961 Desember 86.199.466 8.619.947 8.619.947 Jumlah 600.010.966 60.001.097 Tabel IV.16

Evaluasi Penyerahan dan Perolehan Selama Tahun 2010 Pada PT SMR

Masa Pajak

Pajak Keluaran yang

Dipungut PPN Masukan Kurang Bayar / (Lebih Bayar) DPP PPN Januari 46.291.709 4.629.171 4.629.171 Februari 119.250.189 11.925.019 11.925.019 Maret 101.735.050 10.173.505 10.173.505 April 45.973.556 4.597.356 4.597.356 Mei 41.751.476 4.175.148 4.175.148 Juni 61.233.829 6.123.383 6.123.383 Juli 149.339.706 14.933.971 14.933.971 Agustus 30.946.148 3.094.615 3.094.615 September 15.495.931 1.549.593 1.549.593 Oktober 12.034.565 1.203.457 1.203.457 November 108.218.962 10.821.896 10.821.896 Desember 184.493.949 18.449.395 18.449.395 Jumlah 916.765.070 91.676.507

11 Evaluasi Perbandingan Jumlah Pajak Keluaran dengan Penjualan Bersih

Tabel diatas menjelaskan tentang Jumlah Pajak Keluaran PT SMR dari setiap tahunnya selama Tahun 2008-2010. Penulis melakukan perbandingan Pajak Keluaran tersebut dengan Penjualan Bersih perusahaan yang tertera di Laporan Laba/Rugi dan SPT Tahunan sebagai berikut

Tabel IV.17

Evaluasi Perbandingan Jumlah Pajak Keluaran dengan Penjualan Bersih Tahun

Pajak

Penjualan

Bersih Pajak Keluaran Selisih

2008 2.665.058.593 759.739.337 1.905.319.256 2009 532.229.893 600.010.966 -67.781.073 2010 542.442.137 916.765.070 -374.322.933

Pada Tahun 2009 dan 2010 terdapat selisih antara Penjualan Bersih dan Pajak Keluaran, dimana Penjualan bersih nilainya lebih besar dari pajak keluaran. Karena perbedaan nilai tersebut maka rekomendasi kepada PT SMR agar melakukan pembetulan atas SPT Tahunan atas Tahun 2009 dan 2010.

Pada Tahun 2008 terdapat perbedaan jumlah Penjualan Bersih dan Pajak Keluaran yang cukup besar. Karena keterbatasan informasi yang didapatkan maka kemungkinan-kemungkinan yang terjadi terhadap perbedaan tiga tahun tersebut adalah karena ada sebagian pendapatan perusahaan yang tidak dikenakan Pajak Pertambahan Nilai. Sehingga memiliki perbedaan yang cukup besar, dan kemungkinan berikutnya adalah terjadi pembayaran pajak yang dilakukan oleh PT SMR atas pekerjaan kepada PT PLN, dalam hal ini PLN belum melakukan pembayaran, sehingga PT SMR harus membayar terlebih dahulu pajak yang terhutangnya, setelah itu menunggu pelunasan dari PLN.

SIMPULAN DAN SARAN Simpulan

Berdasarkan hasil dari uraian data dan penjelasan yang telah dilakukan pada bab-bab sebelumnya mengenai “Evaluasi Perbandingan dan Pelaporan Pajak Pertambahan Nilai sebelum dan sesudah Undang-undang Nomor 42 Tahun 2009 pada Jasa Konstruksi (Studi Kasus Pada PT SMR) menerapkan kewajiban perpajakannya yaitu Pajak Pertambahan Nilai sebagai salah satu kewajiban pajaknya karena PT SMR adalah Wajib Pajak Badan yang telah dikukuhkan menjadi Pengusaha Kena Pajak.

Dalam melakukan mekanisme pelaporan Pajak Pertambahan Nilai, terutama dalam hal perhitungan dan juga penerapannya PT SMR belum optimal dalam menjalankan peraturan perundang-undangan yang berlaku, sehingga muncul hal-hal yang perlu diperhatikan kembali, sebagai berikut:

1. Dari segi Sumber Daya Manusia yang ada pada PT SMR 2. hal yang belum benar dalam hal:

a. Terdapat Faktur Pajak Standar Keluaran yang tidak tepat waktu pada saat pembuatan Faktur Pajaknya seperti pada Tahun 2010 yang Masa Pajaknya adalah bulan Januari dibuat pada bulan Maret. Akibat dari keterlambatan ini dikenakan sanksi berdasarkan Pasal 14 ayat 4 Undang-undang Nomor 16 Tahun 2000 tentang KUP yang menyatakan bahwa “Pengusaha Kena Pajak yang wajib membuat Faktur Pajak tetapi tidak melaksanakannya, tidak selengkapnya mengisi Faktur Pajak, atau membuat Faktur Pajak tetapi tidak tepat waktu dikenakan sanksi administrasi berupa denda sebesar 2% dari Dasar Pengenaan Pajak (DPP)”.

b. Terdapat Faktur Pajak Standar dan Faktur Pajak yang melewati jangka waktu 3 (tiga) bulan.

c. PT SMR tidak memiliki Faktur Pajak Masukan, karena supply barang dilakukan oleh PLN. PT SMR hanya memberikan jasa konstruksi kepada PLN.

d. PT SMR melakukan pembuatan Faktur Pajak Standar Keluaran pada saat sebelum perubahan Undang-undang No.42 Tahun 2009, pada Tahun 2008-2009 perusahaan masih melakukan kesalahan seperti tanggal pembuatan Faktur Pajak Standar yang lewat dari masa berlakunya, pengisian nomor seri yang sejenis, terdapat coretan pada tanggal pembuatan, pengisian yang tidak lengkap yaitu tidak mencoret pada bagian kalimat (Harga Jual/Penggantian/Uang Muka/Termjin**) yang tidak perlu serta masih terdapat Faktur Pajak Standar yang cacat, kemudian sesudah perubahan Undang-undang

12 No.42 Tahun 2009 perusahaan masih belum mengikuti peraturan yang berlaku yaitu membuat jenis Faktur Pajak yang tidak sesuai ketentuan yaitu masih menggunakan jenis Faktur Pajak Standar. Akibat yang akan muncul adalah Pengusaha Kena Pajak yang menerbitkan Faktur Pajak yang cacat akan dikenakan sanksi administrasi berupa denda sebesar 2% dari Dasar Pengenaan Pajak sesuai dengan pasal 14 ayat 4 Undang-undang Nomor 16 Tahun 2000 tentang KUP yang telah dijelaskan. e. PT SMR terlambat melakukan penyampaian SPT Masa PPN selama 36 bulan atau 3 (tiga) Tahun, \ f. PT SMR melakukan pembelian barang pada Tahun 2008 sebesar Rp1.824.961.500, Tahun 2009

sebesar Rp320.191.500, dan Tahun 2010 sebesar Rp379.709.500 dari pembelian ini tidak terdapat Faktur Pajak Masukan.

g. Perusahaan belum mengkreditkan biaya telepon dan listrik selama Tahun 2008-2010 sebagai Faktur Pajak Standar atas Pajak Masukan yang dapat dikreditkan. Menurut hasil evaluasi seharusnya perusahaan dapat mengurangi beban pajak setiap tahunnya yaitu pada Tahun 2008 sebesar Rp 1.165.537, Tahun 2009 sebesar Rp545.967, dan Tahun 2010 sebesar Rp446.168

3. Terdapat ekualisasi yang tidak balance selama tiga tahun berturut-turut. PT SMR tidak melaporkan SPT Masa PPN tetapi membuat Faktur Pajak

4. Atas Penghasilan dari usaha Jasa Konstruksi maka dikenakan Pajak Penghasilan yang bersifat Final berdasarkan Peraturan Pemerintah No. 51 Tahun 2008 tanggal 20 Juli 2008 dan telah mengalami perubahan yaitu Peraturan Pemerintah No. 40 Tahun 2009 tentang Pajak atas penghasilan dari kegiatan usaha Jasa Konstruksi.

5. Perusahaan belum menerapkan perubahan Undang-undang No.42 Tahun 2009 dalam pelaporan pajaknya.

Saran

Berdasarkan hasil analisis pembahasan yang dilakukan terhadap PT SMR, maka terdapat beberapa

saran yang bisa menjadi pertimbangan dan masukan yang bermanfaat bagi perusahaan, anatara lain: 1. Dalam hal Sumber Daya Manusia yang ada didalam PT SMR adalah PT SMR harus selalu memberikan

pembaharuan kepada para pegawainya mengenai perubahan-perubahan yang terjadi dari segi perpajakan yang berdampak kepada perusahaan. Bagian Akuntansi dan Perpajakan harus mengikuti perubahan terkini dan aturan terbaru mengenai perpajakan, dan lebih sering untuk mengikuti seminar-seminar, serta mengikuti berita tentang perpajakan baik dalam media cetak maupun elektronik. Hal ini akan sangat membantu PT SMR dalam menjalankan kegiatan usahanya. Rekomendasi kepada PT SMR pada bagian Sumber Daya Manusia dari segi Perpajakan dan Akuntansi, perusahaan harus memiliki bagian khusus yang menangani Perpajakan agar memiliki perhatian khusus yang mendalam mengenai aktivitas perusahaan. Tidak masalah jika PT SMR melibatkan pihak ke tiga seperti Jasa Konsultan Keuangan, tetapi pada pihak ke tiga ini sebaiknya tidak dijadikan sandaran utama dalam aktivitas keuangan perusahaan, perusahaan harus tetap memiliki bagian khusus untuk Perpajakan dan juga melakukan pengawasan.

2. Dalam hal perbandingan sebelum dan sesudah perubahan Undang-undang No.42 Tahun 2009 yang dilakukan PT SMR, saran-saran yang diberikan yaitu:

a. Dalam Pembuatan Faktur Pajak Keluaran sebaiknya perusahaan dapat membuat Faktur Pajak sesuai dengan peraturan yaitu pada saat Saat penyerahan Barang Kena Pajak dan/atau penyerahan Jasa Kena Pajak, saat penerimaan pembayaran dalam hal penerimaan pembayaran terjadi sebelum penyerahan Barang Kena Pajak dan/atau sebelum penyerahan Jasa Kena Pajak, saat penerimaan pembayaran termin dalam hal penyerahan sebagian tahap pekerjaan. Maka atas keterlambatan ini PT SMR dikenakan sanksi 2% dari Dasar Pengenaan Pajak.

b. PT SMR membuat Faktur Pajak Standar dan Faktur Pajak yang melewati jangka waktu 3 (tiga) bulan sehingga menurut ketentuan Peraturan Direktur Jendaral Pajak No.159/PJ./2006 pada Pasal 13 ayat (1) dan (2) yang telah mengalami perubahan No.13/PJ/2010 Pasal 14 ayat (1) dianggap tidak menerbitkan Faktur Pajak. Yang artinya menjadi cacat atau tidak dapat dikreditkan bagi penerima Faktur Pajak tersebut, dan pihak yang menerbitkannya akan dikenakan sanksi 2% dari Dasar Pengenaan Pajaknya.

Kemungkinan perhitungan untuk pengenaan sanksi ialah sebagai berikut: 1. Pembuatan Faktur Pajak tidak tepat waktu

Tahun 2008 : Rp 344.639.679 x 2% = Rp 6.892.794 Tahun 2009 : Rp 107.736.757 x 2% = Rp 2.154.735 Tahun 2010 : Rp 581.330.323 x 2% = Rp 11.626.606 +

13

Total Rp 20.647.135

Pembuatan Faktur Pajak yang tidak tepat waktu didapatkan dari total keterlambatan waktu setiap bulannya selama tahun 2008-2010 yang dikali dengan sanksi 2% dari Total Dasar Pengenaan Pajak tersebut selama pertahunnya.

2. Faktur Pajak cacat

Tahun 2008 : Rp 759.739.337 x 2% = Rp 15.194.786 Tahun 2009 : Rp 600.010.966 x 2% = Rp 12.000.219 Tahun 2010 : Rp 916.765.070 x 2% = Rp 18.335.301 +

Total Rp 45.530.306

Atas Faktur Pajak tersebut selama Tahun 2008-2010 keseluruhannya mengalami Faktur Pajak Standar yang cacat karena menerbitkan Faktur Pajak yang telah melewati jangka waktu 3 bulan, mencatat dan mencantumkan Nomor Seri Faktur Pajak yang sejenis, dan Pada kolom (Harga Jual/Penggantian/Uang Muka/Termijn*) tidak dicoret pada bagian kata yang tidak perlu sebagaimana diminta dalam catatan bagian bawah sebelah kiri, dan pada Tahun 2010 masih menerbitkan Faktur Pajak Standar.

c. Selama Tahun 2008-2010 PT SMR hanya melakukan transaksi penyerahan Jasa Kena Pajak kepada pembeli yang sama yaitu PLN, sehingga dalam pembuatan Faktur Pajak Keluarannya rekomendasi dan saran agar membuat Faktur Pajak Gabungan yang bertujuan untuk meringankan beban Pengusaha Kena Pajak dalam rangka memenuhi kewajiban administrasi pemungutan Pajak Pertambahan Nilainya. Terkait dengan hal tersebut, ada dua kondisi yang harus dipenuhi oleh Pengusaha Kena Pajak, yaitu: Pengusaha Kena Pajak yang bersangkutan telah melakukan beberapa transaksi baik penyerahan Barang Kena Pajak dan atau Jasa Kena Pajak kepada pembeli Barang Kena Pajak atau penerima Jasa Kena Pajak yang sama, dan Transaksi tersebut dilakukan pada bulan kalender yang sama. Kedua kondisi di atas sifatnya kumulatif, sehingga apabila salah satu kondisi tidak terpenuhi, maka Pengusaha Kena Pajak penjual tidak diperkenankan untuk membuat Faktur Pajak Gabungan. Namun sebaliknya, apabila kedua kondisi di atas terpenuhi, maka PKP penjual hanya cukup membuat 1 (satu) Faktur Pajak yang mencakup beberapa transaksi. Secara lengkap, hal tersebut diatur dalam Pasal 13 ayat (2) UU PPN. Dalam ketentuan tersebut dikatakan bahwa, “Dikecualikan dari ketentuan sebagaimana dimaksud pada ayat (1), Pengusaha Kena Pajak dapat membuat 1 (satu) Faktur Pajak meliputi seluruh penyerahan yang dilakukan kepada pembeli Barang Kena Pajak atau penerima Jasa Kena Pajak yang sama selama 1 (satu) bulan kalender.” Faktur Pajak Gabungan dilakukan hanya perbulan, sehingga perusahaan membuat 12 Faktur Pajak per tahunnya saja. Pada Peraturan Jendral Pajak Nomor 13/PJ/2010 pada Pasal 2 ayat (2) menjelaskan bahwa Faktur Pajak Gabungan harus dibuat paling lama pada akhir bulan penyerahan Barang Kena Pajak dan/atau Jasa Kena Pajak.

d. Dalam pembuatan Faktur Pajak perusahaan sebaiknya melakukan pembetulan Faktur Pajak yang tidak sesuai aturan agar tidak merugikan pihak yang menerima Jasa Kena Pajak walaupun tidak berdampak langsung kepada perusahaan. Berikut ini adalah tata cara penggantian/pembetulan Faktur Pajak berdasarkan Peraturan Direktur Jenderal Pajak No. PER-13/PJ/2010 :

1. Atas permintaan Pengusaha Kena Pajak pembeli Barang Kena Pajak dan/atau penerima Jasa Kena Pajak atau atas kemauan sendiri, Pengusaha Kena Pajak penjual atau penerima Jasa Kena Pajak membuat Faktur Pajak Pengganti terhadap Faktur Pajak yang rusak, cacat, salah dalam pengisian, atau salah dalam penulisan.

2. Pembetulan Faktur Pajak yang rusak, cacat, salah dalam pengisian, atau salah dalam penulisan tidak diperkenankan dengan cara menghapus, atau mencoret, atau dengan cara lain, selain dengan cara membuat Faktur Pajak Pengganti sebagaimana dimaksud dalam butir 1.

3. Penerbitan dan peruntukan Faktur Pajak Pengganti dilaksanakan seperti penerbitan dan peruntukan Faktur Pajak yang biasa sesuai dengan Kode dan Nomor Seri Faktur Pajak yang telah ditetapkan pada Lampiran III Peraturan Direktur Jenderal Pajak ini.

4. Faktur Pajak Pengganti sebagaimana dimaksud pada butir 1, diisi berdasarkan keterangan yang seharusnya dan dilampiri dengan Faktur Pajak yang rusak, cacat, salah dalam penulisan atau salah dalam pengisian tersebut.

5. Pada Faktur Pajak Pengganti sebagaimana dimaksud pada butir 1, dibubuhkan cap yang mencantumkan Kode dan Nomor Seri serta tanggal Faktur Pajak yang dibubuhkan cap yang mencantumkan Kode dan Nomor Seri serta tanggal Faktur Pajak yang diganti tersebut. Pengusaha Kena Pajak dapat membuat cap tersebut seperti contoh berikut. Kode dan Nomor Seri serta tanggal Faktur Pajak yang diganti dapat diisi dengan cara manual.

14 Faktur Pajak yang diganti :

Kode dan Nomor Seri : ... Tanggal : ...

6. Penerbitan Faktur Pajak Pengganti mengakibatkan adanya kewajiban untuk membetulkan Surat Pemberitahuan Masa Pajak Pertambahan Nilai pada Masa Pajak terjadinya kesalahan pembuatan Faktur Pajak tersebut.

7. Faktur Pajak Pengganti dilaporkan dalam Surat Pemberitahuan Masa Pajak Pertambahan Nilai pada :

a. Masa Pajak yang sama dengan Masa Pajak dilaporkannya Faktur Pajak yang diganti, dengan mencantumkan nilai setelah penggantian;dan

b. Masa Pajak diterbitkannya Faktur Pajak Pengganti tersebut dengan mencantumkan nilai 0 (nol) pada kolom DPP, PPN dan PPn BM, untuk

menjaga urutan Faktur Pajak yang diterbitkan oleh Pengusaha Kena Pajak.

8. Pelaporan Faktur Pajak Pengganti pada Surat Pemberitahuan Masa Pajak Pertambahan Nilai Masa Pajak sebagaimana dimaksud pada butir 7 huruf a dan b, harus mencantumkan Kode dan Nomor Seri Faktur Pajak yang diganti pada kolom yang telah ditentukan.

e. Keterlambatan atas penyampaian SPT Masa PPN 2% x 36 x Rp 227.651.538 = Rp 163.909.107

Keterlambatan atas penyampaian SPT Masa PPN dikenakan sanksi 2% dan dikalikan dengan bulan yang terlambat dikalikan lagi dengan jumlah Pajak yang harus dibayar, dalam hal ini Jumlah Pajak yang harus dibayar adalah total keseluruhan Pajak yang harus dibayar PT SMR selama Tahun 2008-2010, kemudian 36 bulan adalah jumlah bulan selama 3 tahun. Untuk ketentuan ini menurut Pasal 13 ayat (2) Undang-undang KUP No.28 Tahun 2007 adalah sebagai berikut:

Jumlah kekurangan pajak yang terutang dalam Surat Ketetapan Pajak Kurang Bayar sebagaimana dimaksud pada ayat (1) huruf a dan huruf e ditambah dengan sanksi administrasi berupa bunga sebesar 2% (dua persen) per bulan paling lama 24 (dua puluh empat) bulan, dihitung sejak saat terutangnya pajak atau berakhirnya Masa Pajak, bagian Tahun Pajak, atau Tahun Pajak sampai dengan diterbitkannya Surat Ketetapan Pajak Kurang Bayar.

Keterangan untuk ayat 1 huruf (a) adalah “apabila berdasarkan hasil pemeriksaan atau keterangan lain pajak yang terutang tidak atau kurang dibayar” dan huruf (e) adalah “ apabila kepada Wajib Pajak diterbitkan Nomor Pokok Wajib Pajak dan/atau dikukuhkan sebagai Pengusaha Kena Pajak secara jabatan sebagaimana dimaksud dalam Pasal 2 ayat (4a)”.

Ketentuan maksimal 24 bulan tersebut apabila telah dilakukan pemeriksaan dari Direktur Jendral Pajak, tetapi jika PT SMR melakukan perhitungannya dengan cara self assesment maka perhitungan dilakukan dengan mengalikan dengan 36 bulan atau selama 3 (tiga) Tahun.

f. Dalam hal pembelian barang PT SMR yang tidak melalui Pengusaha Kena Pajak seperti yang telah dijabarkan besarnya jumlah pembelian dari Tahun 2008-2010, PT SMR harus melakukan pengawasan dalam pembelian barang tersebut untuk menghindari terjadinya kesalahan. Pengawasan ini dapat dilakukan dengan pengecekan rutin atas keperluan pokok perusahaan, peralatan atau barang apa saja yang sekiranya dapat dipakai untuk waktu jangka panjang sehingaa perusahaan dapat menghemat biaya atas pembelian barang-barang tersebut.

g. Perusahaan sebaiknya segera mengajukan pengantian nama untuk kuitansi rekening telepon dan listrik atas nama PT SMR yang awalnya adalah atas nama pribadi pemilik perusahaan. Sehingga dapat meringankan beban biaya yang dikeluarkan oleh perusahaan terutama beban pajak.

3. PT SMR setiap tahunnya memiliki ekualisasi yang tidak balance antara Penjualan Bersih dengan Pajak Keluarannya. Oleh karena itu, perusahaan sebaiknya melakukan post audit dengan melihat tiga bulan sesudah dan juga sebelum akhir tahun (Desember) untuk usaha meyakinkan ada atau tidak adanya masalah, ataupun salah hitung. Karena memang tidak selalu harus balance. Balance tersebut belum tentu bisa benar ataupun salah begitupun dengan tidak balance.

4. PT SMR tidak membuat dan menyampaikan SPT Masa PPN atas Tahun 2008-2010 dikenakan denda administrasi sebesar Rp500.000 sesuai dengan ketentuan pasal 7 Undang-undang KUP No.28 Tahun 2007, dan juga akan mengakibatkan PT SMR dikenakan sanksi. Dalam pasal 13A Undang-undang Ketentuan Umum Perpajakan menyebutkan bahwa Wajib Pajak yang karena kealpaannya tidak menyampaikan Surat Pemberitahuan atau menyampaikan Surat Pemberitahuan, tetapi isinya tidak

15 benar atau tidak lengkap, atau melampirkan keterangan yang isinya tidak benar sehingga dapat menimbulkan kerugian pada pendapatan negara, tidak dikenai sanksi pidana apabila kealpaan tersebut pertama kali dilakukan oleh Wajib Pajak dan Wajib Pajak tersebut wajib melunasi kekurangan pembayaran jumlah pajak yang terutang beserta sanksi administrasi berupa kenaikan sebesar 200% dari jumlah pajak yang kurang dibayar yang ditetapkan melalui penerbitan Surat Ketetapan Pajak Kurang Bayar.

Penjelasan dari Pasal 13A adalah pengenaan sanksi pidana merupakan upaya terakhir untuk meningkatkan kepatuhan Wajib Pajak. Namun, bagi Wajib Pajak yang melanggar pertama kali ketentuan sebagaimana dimaksud dalam Pasal ini tidak dikenakan sanksi pidana, tetapi sanksi administrasi.

Tetapi berkaitan dengan pasal 13A tersebut PT SMR telah melebih kealpaan pertama kali, karena sudah tiga kali terhitung sejak saat Tahun 2008-2010. Maka dalam Pasal 38 Undang-undang Ketentuan Umum Perpajakan menyatakan bahwa setiap orang yang karena kealpaannya:

• tidak menyampaikan Surat Pemberitahuan; atau

• menyampaikan Surat Pemberitahuan, tetapi isinya tidak benar atau tidak lengkap, atau melampirkan keterangan yang isinya tidak benar sehingga dapat menimbulkan kerugian pada pendapatan negara dan perbuatan tersebut merupakan perbuatan setelah perbuatan yang pertama kali sebagaimana dimaksud dalam Pasal 13A yang didenda paling sedikit 1 (satu) kali jumlah pajak terutang yang tidak atau kurang dibayar dan paling banyak 2 (dua) kali jumlah pajak terutang yang tidak atau kurang dibayar, atau dipidana kurungan paling singkat 3 (tiga) bulan atau paling lama 1 (satu) tahun.

Penulis melakukan kemungkinan Perhitungan pengenaan denda untuk tidak menyampaikan SPT Masa PPN adalah sebagai berikut:

36 bulan x Rp 500.000 = 18.000.000

SPT Masa PPN tidak disampaikan selama tiga tahun maka selama 36 bulan tersebut dikalikan dengan Rp 500.000 menjadi Rp 18.000.000

Penjelasan dari Pasal 38 adalah Perbuatan atau tindakan sebagaimana dimaksud dalam pasal ini bukan merupakan pelanggaran adminstrasi melainkan merupakan tindak pidana di bidang perpajakan. Dengan adanya sanksi pidana tersebut, diharapkan tumbuhnya kesadaran Wajib Pajak untuk mematuhi kewajiban perpajakan seperti yang ditentukan dalam peraturan perundang-undangan perpajakan. Dalam hal pelaporan SPT Masa PPN, PT SMR harus memiliki perhatian lebih terhadap Pajak Pertambahan Nilai yang telah dipungut karena sanksinya akan memberatkan dan merugikan perusahaan. Inti dari Pasal 13A adalah jika Wajib Pajak sudah terbukti melakukan tindak pidana pajak misalnya menerbitkan Faktur Pajak yang bernomor seri Faktur Pajaknya sama dan tidak menyampaikan SPT Masa PPN. Dalam hal pemeriksaan pajak ini penulis telah mengajukan pertanyaan apakah pernah dilakukan pemeriksaan pajak kepada perusahaan, dan pihak dari PT SMR menjawab belum pernah dilakukan pemeriksaan pajak kepada perusahaan. Rekomendasi dari penulis adalah, sebelum terlambat yakni dilakukan pemeriksaan Pajak sebaiknya PT SMR segera menyampaikan SPT Masa atas Tahun 2008-2010 dengan SPT Masa PPN formulir 1108, yang terdiri dari 1108 A untuk Pajak Keluaran dan 1108 B untuk Pajak Masukan kemudian di simpulkan kedalam formulir induk, serta membayar semua sanksi dan denda yang telah dihitung sebagaimana yang telah diatur oleh Undang-undang Perpajakan. Sehingga, apabila PT SMR melakukan self assestment atau dengan kemauan sendiri membayar pajak atas perhitungan jumlah Pajak yang harus dilaporkan beserta sanksi dan dendanya maka atas sanksi administrasi berupa kenaikan sebesar 200% dari jumlah pajak yang kurang dibayar dan juga sanksi pidana tidak akan dikenakan kepada PT SMR.

5. Seperti yang telah dijelaskan pada Bab II mengenai Pengusaha kecil yang memilih untuk dikukuhkan sebagai PKP dengan jumlah peredaran bruto yang setahunnya tidak lebih dari Rp 600.000.000 PT SMR termasuk kedalam perusahaan kecil yang telah dikukuhkan menjadi PKP berdasarkan akte notaris pada Tanggal 04 Februari 2004. Oleh karena itu, bila telah menjadi Pengusaha Kena Pajak, tidak perduli berapapun pendapatan yang didapatkan perusahaan, PT SMR harus tetap membayar Pajak Pertamabahan Nilai yang telah dipungut. Besarnya Pajak Penghasilan yang terutang dan harus dipotong oleh pengguna jasa atau disetor sendiri oleh Wajib Pajak penyedia jasa yang bersangkutan ditetapkan sebagai berikut:

1. 4% (empat persen) dari jumlah bruto, yang diterima Wajib Pajak penyedia jasa perencanaan konstruksi;

16 2. 2% (dua persen) dari jumlah bruto, yang diterima Wajib Pajak penyedia jasa pelaksanaan

konstruksi; atau

3. 4% (empat persen) dari jumlah bruto, yang diterima Wajib Pajak penyedia jasa pengawasan konstruksi.

6. Dalam hal penerapan dan perbandingan Pajak Pertambahan Nilai sebelum dan sesudah perubahan Undang-undang No.42 Tahun 2009 PT SMR tidak melakukan perubahan antara Undang-undang lama dan baru dari segi Perpajakannya, serta dari segi pelaporannya PT SMR tidak menjalankannya baik sebelum dan sesudah perubahan Undang-undang. Rekomendasi penulis kepada PT SMR untuk menerapkan perubahan Undang-undang No.42 Tahun 2009 didalam perusahaan agar dapat berjalan efektif dalam menjalankan kewajiban perpajakannya kearah yang lebih baik.

REFRENSI

Afrizal, Zaini. (2011). Presentasi Pajak dalam Porsi APBN. http://afrizalwszaini.wordpress.com/2011/05/28/persentase-pajak-dalam-porsi-apbn/. Diakses tanggal 13 Maret 2012.

Departemen Dalam Negeri “ n.d” (no date),.Undang-undang Republik Indonesia Nomor 42 Tahun 2009. UU No.42-2009.doc - Departemen Dalam Negeri. Diakses Tanggal 1 Februari 2012

Djoko Muljono. (2008). Pajak pertambahan nilai. Yogyakarta : Andi.

Ikatan Akuntan Indonesia. (2012). Modul pelatihan pajak brevet a dan b. Jakarta.

Ikatan Akuntan Indonesia. (2012). Susunan dalam satu naskah Undang-undang perpajakan. Ikatan Akuntan Indonesia: Jakarta.

Israelka, Jefta. (2012). Analisis penerapan pajak pertambahan nilai pada PT Kaltimex Lestari Makmur, 5:1-4

Manihuruk, Wiston. (2010). Pajak pertambahan nilai. Jakarta : Penerbit Kharisma. Manihuruk, Wiston. (2011), Objek Pajak PPN.

http://wistonmanihuruk.blogspot.com/2011/03/objek-pajak.html.Diakses Tanggal 8 Februari 2012. Mardiasmo. (2009). Perpajakan edisi revisi 2009. Yogyakarta : C.V Andi Offset.

Mardiasmo. (2008). Perpajakan edisi revisi 2008. Yogyakarta : C.V Andi Offset. Martiani, Dwi. (2012). Perpajakan – PPN.

http://staff.blog.ui.ac.id/martani/dwi-martani/perpajakan-ppn/.Diakses Tanggal 15 Februari 2012. Ortax. (2010). Peraturan Dirjen Pajak - PER - 44/PJ/2010.

http://www.ortax.org/ortax/?mod=aturan&page=show&id=14412. Diakses Tanggal 20 Mei 2012. Ortax. (2010). Peraturan Dirjen Pajak - 10/PJ/2010.

http://www.ortax.org/ortax/?mod=aturan&page=show&id=14144. Diakses Tanggal 26 Mei 2012 Ortax. (2010). Peraturan Menteri Keuangan - 80/PMK.03/2010.

http://ortax.org/ortax/?mod=aturan&page=show&id=14206. Diakses Tanggal 15 Mei 2012. Ortax. (2010). Peraturan Pemerintah – 40 Tahun 2009.

http://ortax.org/ortax/?mod=aturan&page=show&id=13819. Diakses Tanggal 26 Juli 2012 Ortax. (2007). Undang-Undang - 28 Tahun 2007.

http://www.ortax.org/ortax/?mod=aturan&page=show&id=12761. Diakses Tanggal 28 Mei 2012.

Semiawn R, Cony. (2008). Metode penelitian kualitatif. Grasindo : Jakarta. Situs Pajak. (2012). Pelaporan Pajak | Direktorat Jenderal Pajak.

http://www.pajak.go.id/content/pelaporan-pajak. Diakses Tanggal 25 Mei 2012. SmartTax. (2011). Undang-undang No.42 Tahun 2009 tentang PPN dan PPnBM.

http://smartaxindonesia.com/index.php?option=com_content&view=article&id=74:uu-no-42-tahun-2009&catid=43:laws-a-regulations&Itemid=76. Diakses Tanggal 16 Februari 2012.

Wahyudi, Dudi. (2009). Beberapa Perubahan dalam Undang-undang PPN Baru.

http://dudiwahyudi.com/pajak/pajak-pertambahan-nilai/beberapa-perubahan-dalam-uu-ppn-baru.html. Diakses Tanggal 28 Januari 2012

Wahyudi, Dudi. (2009). Beberapa perubahan dalam Undang-undang PPN baru. Waluyo. (2009). Perpajakan Indonesia buku 1 edisi 9. Jakarta : Salemba Empat. Waluyo. (2009). Perpajakan Indonesia buku 2 edisi 8. Jakarta : Salemba Empat. Zed, Mestika. (2008). Metode penelitian kepustakaan. Yayasan Obor Indonesia : Jakarta.