STANDAR OPERASIONAL & PROSEDUR

(SOP)

BADAN DIREKSI BUMDES BERSAMA

(SUKSES MANDIRI)

Kecamatan Tojo Kabupaten Tojo Una-Una

Provinsi Sulawesi Tengah

a) PENDAHULUAN

1. Latar Belakang

Program Bumdes Bersama merupakan salah satu upaya mempercepat penanggulangan kemiskinan di desa yang dilakukan melalui pembangunan/rehabilitasi kegiatan sosial dan ekonomi serta penyediaan modal usaha bagi masyarakat miskin dan menengah untuk pendanaan kegiatan Ekonami. Pendanaan kegiatan Bumdes Bersama dimanfaatkan oleh masyarakat di masing-masing kecamatan sehingga kepemilikan hasil usaha Bumdes Bersama adalah milik masyarakat dengan asas pengelolaan dari oleh untuk masyarakat.

Dalam rangka untuk melestarikan unit-unit usaha yang telah dibangun oleh Bumdes Bersama terutama dana simpan pinjam yang dikelola oleh Unit Banking(Simpan Pinjam) diperlukan ketentuan yang mengatur tentang tata laksana pelestarian dan perlindungan hasil Bumdes Bersama agar tetap dapat berkelanjutan (sustainable).

Badan Direksi Bumdes Bersama sebagai pelaksana mandat Badan Kerjasama Antar Desa yang diputuskan melalui Forum MAD agar dalam pengelolaan dan pertanggungjawaban dana tetap berdasarkan pada aturan dan ketentuan Bumdes Bersama, maka diperlukan pedoman atau standard operasional dan prosedur bagi Badan Direksi Bumdes Bersama.

2. Tujuan

a) Sebagai pedoman dasar dan penetapan standar kerja Badan Direksi Bumdes Bersama.

b) Sebagai pedoman dasar pengelolaan Bumdes Bersama terkait dengan dana simpan pinjam.

c) Sebagai pedoman dasar pengelolaan Bumdes Bersama terkait dengan penguatan dan pengembangan kelompok usaha.

d) Menjadi acuan pengelolaan pinjaman bermasalah untuk memperkuat kinerja pengelolaan.

e) Menjadi pedoman dasar pengembangan Badan Direksi terkait dengan penilaian kesehatan kelembagaan.

f) Menjelaskan keberadaan Unit usaha pendukung operasional Bumdes Bersama.

g) Untuk melindungi dana yang dikelola Unit Banking (simpan pinjam) h) Badan Direksi Bumdes Bersama mempunyai pedoman dalam

pengelolaan dan pertangggungjawaban dana Simpan Pinjam.

i) Pengelolaan dana simpan pinjam tetap berdasarkan tujuan, prinsip dan aturan pokok simpan pinjam yang sesuai dengan ketentuan Bumdes Bersama.

j) Dana simpan pinjam dikelola sebagai penguatan lembaga dalam efektifitas penyaluran dana yang dimiliki Bumdes Bersama.

k) Sebagai pedoman Pemerintah dalam pembinaan, perlindungan, pelestarian dan pengembangan Bumdes Bersama.

3. Dasar

a. Undang-Undang RI nomor 6 tahun 2014 tentang Desa

b. Undang Undang nomor 32 tahun 2004 tentang pemerintah daerah c. Peraturan Pemerintah nomor 71 tahun 2005 pemerintahan desa

d. Permendagri nomor 113 tahun 2014 tentang pengelolaan keuangan desa

e. Permendesa nomor 4 tahun 2015 tentang Bumdes

f. Keputusan Badan Kerjasama Antar Desa Kecamatan Tojo, Nomor : 01 Tanggal 02 Juni Tahun 2016

STANDAR KERJA BADAN DIREKSI DAN UNIT PENGELOLA

I. Uraian tugas BADAN DIREKSI

Melaksanakan semua uraian tugas sesuai dengan kepengurusanya.

1.1 Tugas umum Pengurus BADAN DIREKSI

a. Membantu mensosialisasikan program Bumdes Bersama.

b. Melakukan pembinaan administrasi, penguatan unit usaha dan anggota kelompok pemanfaat.

c. Melakukan penagihan pengembalian dana simpan pinjam sesuai dengan rencana apabila terjadi tunggakan.

d. Pengendalian organisasi.

e. Sebagai panitia penyelenggaraan kegiatan Bumdes Bersama tingkat kecamatan.

f. Mempertanggungjawabkan kegiatan dan keuangan dalam forum MAD. g. Bertanggung jawab terhadap seluruh pengelolaan administrasi,

pelaporan dana pengelolaan dokumen Bumdes Bersama di Kecamatan. h. Bertanggung jawab terhadap pengelolaan dana simpan pinjam yang bersumber dari Bumdes Bersama, maupun sumber dana lain dari program pemerintah dan swasta.

1.2 Tugas Khusus

1.2.1.Direktur

a. Memimpin rapat/pertemuan Bumdes Bersama mewakili organisasi dalam pertemuan dengan aparat terkait.

b. Menyetujui atau menolak pengajuan dana baik dari sekretaris maupun bendahara.

c. Menandatangani surat-surat laporan, pencairan dari bank, pembukaan rekening, pencairan dana ke anggota kelompok, kuitansi-kuitansi dan perjanjian dengan pihak lain, specimen rekening dana Bumdes Bersama, dan dana pengembalian. d. Pemeriksaan RPD dan LPD.

1.2.2 Sekretaris Direksi

a. Bertanggungjawab atas segala kearsipan dokumen baik yang menyangkut masalah keuangan Bumdes Bersama dan proses kegiatan Bumdes Bersama.

b. Menempelkan/memberikan informasi tentang pertanggung jawaban keuangan, informasi kegiatan kepada masyarakat melalui papan informasi dan media informasi lainya.

d. Mengisi dan mencatat agenda harian.

e. Bertindak sebagai humas bila Direktur berhalangan. f. Mengelola Inventaris.

g. Merencanakan pengadaan administrasi kantor. h. Membuat surat.

1.2.3 Bendahara Direksi

a. Mencatat setiap transaksi keuangan. b. Membuat laporan keuangan.

c. Memegang dan menyimpan semua rekening bank dana Bumdes Bersama.

d. Memegang dan menyimpan uang kas atas persetujuan Direktur.

e. Membuat perencanaan keuangan & anggaran atas persetujuan Direktur.

f. Mengisi form-form laporan keuangan.

g. Menyetor dan mengambil uang di bank atas persetujuan Direktur.

h. Menandatangani kwitansi atas persetujuan Direktur. i. Mencatat transaksi tabungan anggota kelompok.

1.2.4 Kepala Unit

a. Mengkordinir dan melakukan pembinaan terhadap anggota kelompok.

b. Membantu mempersiapkan berkas usulan (proposal) pengajuan pinjaman serta akad kredit anggota kelompok.

c. Melakukan Verifikasi administrasi dan kelayakan usaha bagi anggota peminjam.

d. Mengajukan surat rekomendasi kepada direktur berkaitan dengan usulan anggota kelompok yang akan didanai. e. Melakukan pengawasan terhadap kesehatan tingkat

pengembalian pinjaman.

f. Melakukan pembinaan dan penagihan terhadap anggota kelompok yang bermasalah atau yang mengalami kolektibilitas.

g. Mencatat dan mengaadministrasikan buku tabungan anggota kelompok.

1.2.5 Sekretaris Unit

a. Bertanggung jawab atas segala kearsipan dokumen baik yang menyangkut masalah keuangan dan proses kegiatan diunit usaha

b. Membantu kesiapan berkas usulan administrasi/proposal kelompok.

c. Mengisi dan mencatat agenda harian unit usaha.

d. Bertindak sebagai Humas bila Kepala Unit berhalangan. e. Mengelola inventaris pada Unit usaha.

II. Jam kerja

Senin s/d Sabtu, masuk jam 08.00 s/d 15.00 WIB dan (Sesuai kebutuhan masyarakat)

III. Rencana kerja

Badan Direksi harus mempunyai rencana kerja yang disahkan dalam forum MAD. Rencana kerja tersebut meliputi:

a. Rencana peguliran

b.Penguatan kapasitas anggota dan kelompok, termasuk pembinaan anggota baru

c. Penguatan Tim dalam unit usaha d. Penanganan pinjaman menunggak

e. Penguatan kelembagaan Bumdes Bersama f. Membangun jaringan kerja sama

IV. Hak atas Honor / Gaji Pengurus Bumdes Bersama

1.Badan Direksi serta unit pengelola maksimal 35% ( diambil dari dana operasional )

a. Honor / Gaji Badan direksi dan Unit pengelola ( pengurus lama ) diambil dari jasa sebesar maksimal 35 %, dan bagi pengurus yang baru di angkat diberikan Honor/gaji standar minimal Rp. 1.000.000,-/perbulan dengan kenaikan gaji disesauikan berdasarkan penilaian kenerja oleh BKAD.

2.Badan kerjasama Antar Desa ( BKAD )

a. Honor / Gaji Badan kerjasama antar desa

di ambil dari jasa maksimal 10% ( di ambil dari dana non operasional ). e. Transport kunjungan lapangan besarnya berdasarkan Keputusan

BKAD.

f. Hak atas bonus diambil dari SHU Tahunan sesuai hasil keputusan BKAD.

V. Hak atas cuti / izin.

a. Cuti melahirkan maksimal 3 bulan

b. Cuti tahunan maksimal 12 hari kerja, bagi Badan Direksi dan Unit Pengelola yang memiliki masa kerja minimal 2 tahun.

c. Izin tidak masuk kerja maksimal 5 hari kerja dalam setiap bulan. d. Permohonan surat cuti dan izin diajukan kepada Pengurus BKAD.

VI. Sistem pembayaran

a. Honor diberikan setiap tanggal 01 s/d 05 tiap bulan dibuktikan dengan absensi.

b. Transport diberikan maksimal satu bulan 10 kali kunjungan dibuktikan dengan buku kunjungan.

c. Bonus diberikan sekali dalam satu tahun berdasarkan SHU laba tahun berjalan setelah tutup buku dan setelah MAD tutup buku dilaksanakan.

VII. Perekrutan Staf Badan Direksi dan Unit Pengelola

Berdasarkan hasil evaluasi kebutuhan pengurus BKAD apabila dipandang perlu untuk menambah staf, harus diadakan pendaftaran dan seleksi, peserta yang diperbolehkan mendaftar dari kecamatan setempat dengan bukti memiliki KTP dan bordomisili di desa kecamatan setempat. Mekanisme seleksi dilakukan oleh pengurus BKAD sesuai dengan kompetensi yang dibutuhkan.

VIII. Pelaporan

kegiatan selama satu bulan penuh meliputi laporan keuangan dan kegiatan yang telah dilaksanakan serta rencana kegiatan bulan berikutnya dan laporan ditutup tiap akhir bulan. Badan Direksi juga mempunyai kewajiban untuk memberikan pelayanan informasi kepada masyarakat melalui Papan Informasi atau media lain sebagai bentuk pengembangan sikap transparansi.Mengenai jenis pelaporan beserta penjelasannya, diatur dalam Bab Keuangan Badan Direksi.

IX. Evaluasi Kinerja Badan Direksi dan Unit Pengelola

Evaluasi kinerja Badan Direksi dan Unit Pengelola dilakukan oleh BKAD serta Camat. dan hasil evaluasi disampaikan ke masyarakat melalui forum MAD. Adapun hasil evaluasi tersebut sebagai dasar pertimbangan forum untuk memutuskan laporan pertanggungjawaban Badan Direksi dan Unit Pengelola diterima, ditolak atau diterima dengan catatan, dan evaluasi ini dilakukan setiap akhir tahun.

X. Prosedur pemutusan hubungan kerja Badan Direksi dan Unit Pengelola

Berdasarkan hasil evaluasi kinerja dan pertimbangan forum, maka Badan Direksi dan Unit Pengelola bisa dilakukan pemutusan hubungan kerja.

Jika Pengurus BKAD menemukan adanya pelanggaran prosedur maupun kode etik oleh Badan Direksi dan Unit Pengelola maka prosedur yang ditempuh, yaitu :

a. Badan Direksi dan Unit Pengelola diberi hak klarifikasi hasil temuan kepada BKAD.

b. Pengurus BKAD akan memberikan rekomendasi terhadap hasil temuan dan klarifikasi yang diberikan Badan Direksi dan Unit Pengelola.

c. Rekomendasi dari BKAD dipakai sebagai bahan pertimbangan untuk mengambil keputusan.

d. Badan Direksi dan Unit Pengelola yang mengundurkan diri atau PHK diwajibkan mengadakan serah terima administrasi dan keuangan kepada BKAD.

Katagori pelanggaran Kode Etik

1. Pengurus Badan Direksi dan Unit Pengelola menggunakan uang Bumdes Bersama untuk kepentingan pribadi

2. Badan Direksi dan Unit Pengelola meminjam uang dikelompok dengan mengatasnamakan diri sendiri atau orang lain

3. Badan Direksi dan Unit Pengelola menerima uang transport, hadiah, kompensasi pencairan atau lainya yang berupa uang dari kelompok atau anggota.

Katagori pelanggaran Prosedur.

1. Badan Direksi dan Unit Pengelola tidak masuk selama 3 hari berturut – turut tanpa seizin BKAD.

2. Badan Direksi dan Unit Pengelola tidak melaksanakan tugasnya sesuai dengan tupoksinya

3. Badan Direksi dan Unit Pengelola mencairkan dana tidak sesuai keputusan MAD 4. Badan Direksi dan Unit Pengelola dalam menjalankan tugasnya mengabaikan

aturan yang ada baik yang ditetapkan dalam MAD maupun aturan dalam Bumdes Bersama.

Katagori Kinerja Rendah

1. Target pengembalian tidak mencapai 50 %

2. Administrasi anggota kelompok tidak sesuai dengan standar Bumdes Bersama. 3. Pelaporan tidak tepat waktu.

4. Tidak mampu mengelola administrasi sesuai dengan tuntutan program utamanya administrasi keuangan dan data base anggota kelompok.

DASAR-DASAR PENGELOLAAN DAN ATURAN POKOK SIMPAN PINJAM

Upaya pelestarian dan pengembangan dana simpan pinjam yaitu dengan membuat aturan dan prosedur simpan pinjam. Pembuatan aturan dan prosedur simpan pinjam tersebut perlu memperhatikan beberapa hal yang menjadi dasar-dasar pengelolaan dana simpan pinjam, sebagai berikut :

1. Dasar-dasar pengelolaan dana simpan pinjam.

a. Kemudahan akses pendanaan bagi usaha mikro yang dilakukan oleh Rumah Tanggah Miskin dan Menengah yang tidak mempunyai akses langsung pada lembaga keuangan formal maupun informal.

b. Pelestarian kegiatan pinjaman

Tersedianya dana pinjaman produktif dan bertambah jumlahnya.

Tersedianya dana pinjaman sebagai modal usaha bagi masyarakat utamanya anggota Rumah Tanggah Miskin dan Menegah yang produktif.

Pembagian dana surplus dilakukan setelah mempertimbangkan resiko pinjaman sebagaimana ketentuan didalam penilaian kesehatan usaha Bumdes Bersama.

Pembagian dana surplus UPK diutamakan untuk menambah modal usaha, sekurang-kurangnya 70%.

Selain untuk menambah modal, dana surplus dapat dialokasikan untuk :

5% Biaya Forum MAD / BKAD

5% Badan pengawas ,pembina, dan penasehat

10% untuk dana pendidikan, pembinanan dan pelatihan

pengurus

5% untuk dana social

5% Untuk Bonus Badana Direksi dan Unit Pengelola

c. Pelestarian prinsip pengelolaan. Prinsip-prinsip pengelolaan dana simpan pinjam harus tetap mengacu pada prinsip Bumdes Bersama.

d. Pelestarian Kelembagaan

Pengelolaan dana simpan pinjam usaha mikro harus tetap menggunakan ketentuan kelembagaan yang ada sesuai dengan ketentuan Bumdes Bersama. kelompok peminjam (kelompok pemberdayaan dan pengembangan ekonomi).

e. Pengembangan Anggota Kelompok

Dalam pengelolaan dana bergulir usaha mikro harus tetap memperhatikan pengembangan anggota kelompok yang merupakan Rumah Tanggah Miskin dan Menengah. Memberikan kesempatan kepada kelompok untuk menambah permodalan melalui pembagian bonus pinjaman (IPTW).

2. Aturan pokok simpan pinjam.

Aturan pokok simpan pinjam minimal harus memuat hal-hal berikut :

a. Dana simpan pinjam Bumdes Bersama dapat digunakan untuk pendanaan kegiatan Kelompok pemberdayaan dan pengembangan ekonomi.

b. Kelompok yang didanai meliputi: Kelompok pemberdayaan dalam bentuk kelompok usaha yang beranggotakan maksimal 7 orang dan pengembangan ekonomi secara individu bagi usaha yang telah berkembang.

c. Kelompok peminjam dana simpan pinjam harus telah memiliki usaha produktif dan bukan sebagai awal modal usaha.

d. Kegiatan verifikasi dilakukan sesuai dengan jenis usaha kelompok.

e. Adanya perjanjian pinjaman antara Badan Direksi dan anggota Kelompok.

f. Pembebanan jasa pinjaman diambil berdasarkan bunga pinjaman yang besarnya ditetapkan dalam Forum MAD.

POLA MEKANISME DAN PROSEDUR SIMPAN PINJAM

1. Pola Simpan Pinjam

Pelestarian dana simpan pinjam melalui kegiatan kelompok pemberdayaan dan pengembangan ekonomi harus tetap memperhatikan pada aspek pemberdayaan masyarakat dan penguatan kelembagaan yang berada di kecamatan dan desa. Dengan demikian maka pemanfaatan dana tersebut dapat memicu bergeraknya usaha ekonomi produktif masyarakat, dan mendorong peningkatan peran dan kemampuan masyarakat dalam pengambilan keputusan, melalui mekanisme manajemen pembangunan yang transaparan dan partisipatif ditingkat kecamatan dan desa.

Pola simpan pinjam yang dilakukan adalah pola simpan pinjam di tingkat kecamatan dengan mempertimbangkan efektifitas dan kesesuaian dengan cakupan wilayah tanpa meninggalkan prinsip-prinsip kerja Bumdes Bersama. Pengelolaan simpan pinjam di tingkat kecamatan dilakukan oleh Badan Direksi dan Unit Pengelola.

2. Aturan Simpan Pinjam a. Waktu Simpan Pinjam

Simpan pinjam dapat dilakukan setiap bulan berdasarkan keputusan musyawarah khusus simpan pinjam yang diselenggarakan oleh BKAD. b. Penerima Simpan Pinjam

Setiap anggota masyarakat di kecamatan Tojo berhak menjadi anggota kelompok simpan pinjam.

c. Jenis dan Fungsi Anggota Kelompok 1. Jenis Anggota kelompok pemanfaat

Anggota Kelompok simpan pinjam, adalah anggota kelompok yang mengelola simpanan (tabungan) anggota dan pinjaman dengan tujuan untuk peningkatan kesejahteraan anggota.

Kelompok usaha bersama, adalah kelompok yang mempunyai kegiatan usaha sejenis yang dikelola secara bersama oleh anggota kelompok.

Kelompok Aneka Usaha : adalah kelompok yang anggotanya mempunyai usaha bermacam-macam atau yang dikelola secara individual oleh masing-masing anggota

Anggota Pengembangan Ekonomi adalah Anggota yang sifatnya Individu yang memiliki usaha perorangan dan telah berkembang.

2. Fungsi anggota kelompok pemanfaat

Anggota Kelompok sebagai pengelola pinjaman

Anggota Kelompok sebagai penyalur pinjaman d. Usulan Permohonan Pinjaman Anggota Kelompok

Berkas usulan Kelompok Simpan Pinjam meliputi : i. Surat permohonan pinjaman / kredit

ii. Surat rekomendasi dari kepala desa. iii. Rencana kegiatan kelompok.

iv. Surat pernyataan hutang.

v. Surat pernyataan kesediaan tanggung renteng (husus kelompok pemberdayaan).

vi. Foto copy KTP yang masih berlaku.

vii. Surat pernyataan jika mempunyai pinjaman kepada pihak bank atau lembaga keuangan lainnya.

viii. Rekapitulasi calon pemanfaat.

ix. Foto copy berkas surat jaminan (husus kelompok pemberdayaan). x. Menyerahkan berkas Asli jaminan (husus pengembangan ekonomi). xi. Surat persetujuan suami/istri.

xii. Surat pernyataan penerimaan dan penggunaan dana pinjaman.

e. Verifikasi Usulan Permohonan Pinjaman Anggota Kelompok

Semua usulan permohonan pinjaman dari anggota kelompok calon pemanfaat diserahkan ke Badan Direksi dan Unit Pengelola untuk dilakukan Verifikasi administrasi kemudian diserahkan ke BKAD

Setiap usulan permohonan pinjaman dari anggota kelompok calon pemanfaat

Kegiatan verfikasi dilakukan sesuai dengan jenis usaha anggota kelompok.

Verifikasi dilakukan melalui pemeriksaan berkas usulan permohonan pinjaman yang masuk dalam daftar usulan dan hasil survey lapangan.

Aspek penilaian Verifikasi untuk anggotakelompok simpan pinjam meliputi :

1. Pengalaman kegiatan simpan pinjam. 2. Kelayakan usaha yang dimiliki.

3. Kondisi kegiatan simpan pinjam saat ini. 4. Penilaian rencana kegiatan.

5. Nilai Kelayakan besarnya jaminan/anggunan.

Badan Direksi dan Unit Pengelola memberikan rekomendasi kelayakan (layak atau tidak layak) setiap usulan permohonan pinjaman.

Rekomendasi layak diberikan kepada kelompok yang hasil penilaian pada lembar verifikasi nilai totalnya ≥ 65.

Rekomendasi tidak layak diberikan kepada kelompok yang hasil penilaian pada lembar verifikasi nilai totalnya < 65.

Usulan yang tidak layak dapat memperbaiki usulannya untuk mengajukan usulan pada periode pinjaman berikutnya.

f. Jumlah Pinjaman Anggota Kelompok

Jumlah pinjaman kelompok pemberdayaan berdasarkan kelayakan usaha dan kemampuan mengembalikan pinjaman serta mempertimbangkan reputasi kelompok dalam meminjam dengan maksimal besaran pinjaman adalah lima juta rupiah bagi anggota lama dan dua juta rupiah bagi anggota baru.

Jumlah pinjaman anggota kelompok pengembangan ekonomi yang menyertakan surat jaminan asli maksimal tiga puluh juta untuk peminjam lama dan maksimal lima belas juta dengan mempertimbangkan kelayakan usaha dan besarnya nilai jaminan.

g. Penetapan Pendanaan Usulan Permohonan Pinjaman Kelompok

Usulan kelompok yang mendapat rekomendasi layak saja yang dapat dipertimbangkan untuk mendapatkan penetapan pendanaan.

Kelompok yang belum terdanai, disebabkan kurangnya dana dapat ditetapkan sebagai kelompok tunggu.

Musyawarah khusus perguliran dapat dilakukan sesuai dengan kebutuhan.

h. Pengembalian Pinjaman

Tata cara pengembalian pinjaman diputuskan oleh BKAD pada musyawarah khusus MAD.

Jangka waktu pinjaman maksimum 12 bulan.

Angsuran pengembalian pinjaman dilakukan secara periodic yaitu bulanan, berdasarkan jenis dan siklus usaha / kegiatan anggota kelompok.

i. Jasa Pinjaman

Semua pinjaman dari dana Bumdes Bersama harus dikembalikan disertai dengan jasa pinjaman.

Besarnya jasa pinjaman yang dibebankan kepada anggota kelompok pemanfaat dibedakan berdasarkan cara pengembalian pinjaman / resiko pinjaman.

Cara pengembalian pinjaman per-“bulan”, jasa pinjaman yang dibebankan adalah 2 % per tahun flat.

Cara pengembalian pinjaman per enam bulanan jasa pinjaman yang dibebankan adalah 2 % per tahun flat.

j. Pencairan dana simpan pinjam

Anggota Kelompok yang usulannya telah mendapat penetapan pendanaan saja yang berhak menerima pencairan dana.

Perjanjian pinjaman antara Badan Direksi dan anggota kelompok harus ditanda tangani terlebih dahulu sebelum Badan Direksi mencairkan dana simpan pinjam kepada anggota kelompok yang telah mendapat penetapan pendanaan.

Untuk anggota kelompok yang usulannya telah mendapat penetapan pendanaan, dimana sebelumnya pernah mendapatkan dana pinjaman dari Bumdes Bersama maka pencairan boleh dilakukan hanya jika tingkat pengembalian pinjamannya 100% (lunas).

Jika dana simpan pinjam Bumdes Bersama yang tersedia lebih kecil dari pada jumlah nilai usulan yang mendapat penetapan pendanaan maka berlaku daftar tunggu sesuai dengan rangkingnya.

k. IPTW Untuk Kelompok Pemberdayaan

oIPTW (Insentif Pengembalian Tepat Waktu) adalah imbalan atas perstasi pengembalian kelompok. Kelompok pemanfaat diberikan IPTW dengan syarat-syarat :

oPengembalian pinjaman (periodic) pokok dan jasa selalu tepat waktu.

oPelunasan pinjaman pokok dan jasa pinjaman tepat sesuai jangka waktunya atau sebelumya.

oInsentif Pengembalian Tepat Waktu (IPTW) diberikan kepada kelompok jika kelompok telah melunasi pinjaman pokok dan jasa serta terpenuhinya syarat-syarat sesuai poin diatas.

oBesarnya IPTW yang diberikan berdasarkan keputusan MAD dan besarnya maksimal 10% dari jasa pinjaman.

l. Sanksi

Jika angsuran pengembalian pinjaman kelompok tidak sesuai dengan jadwal pengembalian maka diberlakukan denda.

Besarnya denda yang dibebankan kepada kelompok yang menunggak adalah 5 % x pokok tunggakan.

Denda efektif diperlakukan satu minggu setelah jatuh tempo

Jika lamanya waktu menunggak sudah memenuhi kriteria pinjaman bermasalah maka akan diberlakukan penanganan secara khusus penyehatan pinjaman bermasalah.

Penyitaan aset jaminan sebagai angguanan kemudian harta tersebut untuk mengembalikan kewajibannya.

3. Mekanisme dan Prosedur Simpan Pinjam a. Persiapan Simpan Pinjam

Badan Direksi menyiapkan laporan keuangan bulan terakhir dan status dana yang siap dicairkan oleh Bumdes Bersama.

Direktur menyampaikan pemberitahuan secara tertulis kepada anggota kelompok yang berhak menerima dana simpan pinjam.

Surat pemberitahuan tersebut harus diketahui oleh BKAD dengan tembusan Camat.

Surat pemberitahuan tersebut memuat tentang :

1. Status pengembalian pokok pinjaman dan jasa pinjaman anggota kelompok.

2. Rencana jadwal pelaksanaan musyawarah pencairan dana simpan pinjam (MAD Pendanaan).

Direktur mengajukan permohonan kepada ketua BKAD agar diselenggarakan musyawarah Pendanaan, tembusan kepada Camat.

Ketua BKAD mengundang semua pihak yang terkait untuk menghadiri musyawarah pendanaan.

Pemberitahuan rencana pencairan pendanaan diumumkan secara terbuka dan ditempelkan di papan informasi.

Semua usulan permohonan pinjaman dari kelompok calon pemanfaat diserahkan ke Badan Direksi dan Unit Pengelola.

Badan Direksi dan Unit Pengelola mengarsip usulan dan membuat daftar usulan berdasarkan jenis usaha.

Setiap usulan permohonan pinjaman dari anggota kelompok calon pemanfaat harus dilakukan verifikasi oleh Badan Direksi dan Unit Pengelola.

Kegiatan verfikasi dilakukan sesuai dengan jenis usaha anggota kelompok.

Verifikasi dilakukan melalui pemeriksaan berkas usulan permohonan pinjaman yang masuk dalam daftar usulan dan hasil survey

c. Pembahasan dan Penetapan Usulan Permohonan Pinjaman

Agar proses perguliran dana simpan pinjam dapat dilakukan dengan tertib dan lancar maka pelaksanaannya dilakukan melalui musyawarah khusus pendanaan diselenggarakan oleh BKAD.

Pelaksanaan musyawarah khusus pendanaan dipimpin oleh ketua yang dapat dilakukan pembahasan untuk mendapatkan penetapan pendanaan.

Penetapan usulan yang didanai dilakukan oleh pengurus BKAD.

Hasil musyawarah khusus pendanaan dituangkan dalam berita acara yang ditanda tangani oleh ketua BKAD dan wakil masyarakat serta diketahui dan ditanda tangani oleh Camat.

d. Pencairan

Untuk anggota kelompok yang usulannya telah mendapat penetapan pendanaan, dimana sebelumnya pernah mendapatkan dana pinjaman dari Bumdes Bersama maka pencairan boleh dilakukan hanya jika tingkat pengembalian pinjamannya 100% (lunas).

Jika dana perguliran yang tersedia lebih kecil dari pada jumlah nilai usulan yang mendapat penetapan pendanaan maka berlaku daftar tunggu sesuai dengan tanggal proposal permohonan kredit.

Ketika saldo dana Bumdes Bersama mencukupi untuk dilakukan pencairan kepada anggota kelompok daftar tunggu, Badan Direksi secara langsung dapat melakukan pencairan.

e. Pengembalian Pinjaman

Pengembalian pinjaman dilakukan secara langsung dari Kelompok ke Badan Direksi sesuai jadwal dan jumlah angsuran yang telah ditetapkan / disepakati.

4. Bagan Alur dan Mekanisme Perguliran

PERSIAPAN USULAN PENETAPAN

PENDANAAN PENCAIRAN

Musyawarah khusus perguliran

BKAD

UP K

T V

B P

W M

Pengembalian pinjaman dana bergulir

Ctt : WM = wakil masyarakat

DOKUMENTASI DAN ADMINISTRASI PINJAMAN 1. Dokumentasi pinjaman

Dokumentasi pinjaman adalah seluruh dokumen yang diperlukan dalam rangka pemberian pinjaman yang merupakan bukti perjanjian / ikatan hukum antara Bumdes Bersama dengan anggota kelompok pemanfaat dan bukti kepemilikan dokumen-dokumen lainnya yang merupakan perbuatan hukum atau mempunyai akibat hukum.

Dokumen pinjaman mencakup :

1. Berkas usulan Anggota Kelompok ( kelompok Pemberdayaan dan Pengembangan Ekonomi).

2. Perjanjian pinjaman antara Bumdes Bersama dan Anggota Kelompok pemanfaat.

3. Dokumen jaminan/anggunan pinjaman (husus anggota kelompok pengembangan ekonomi).

4. Dokumen proses verifikasi dan rekomendasi Badan Direksi dan Unit Pengelola.

5. Dokumen proses penetapan pendanaan. 6. Dokumen pencairan pinjaman.

7. Kartu pinjaman anggota kelompok pemanfaat.

8. Dokumen / catatan yang diperoleh dalam kegiatan pembinaan selama berjalannya pinjaman sampai pelunasan.

2. Administrasi pinjaman

Administrasi pinjaman adalah pengelolaan atas dokumen-dokumen yang diperoleh selama pinjaman tersebut berlangsung.

Pengelolaan tersebut mencakup : 1. pencatatan / registrasi

2. Penyimpanan berkas.

3. Pengamanan berkas pinjaman. 4. Review setiap periode tertentu. 5. Monitoring.

6. Pengurangan (retensi) berkas.

PENGAWASAN DAN PEMBINAAN PINJAMAN ANGGOTA KELOMPOK

Pengawasan pinjaman anggota kelompok adalah pengawasan yang dilakukan oleh Badan Direksi dan Unit Pengelola terhadap pelaksanaan pemberian pinjaman mulai dari permohonan sampai penyelesaian pinjaman.

Prosedur pengawasan :

1. Pengawasan terhadap proses usulan permohonan pinjaman anggota kelompok, yaitu Badan Direksi dan Unit Pengelola memastikan kelengkapan dokumen usulan/ proposal yang terdiri dari ;

i. Surat Permohonan Kredit ii. Profil Kelompok

iii. Daftar Anggota Kelompok

iv. Rencana Kerja Anggota Kelompok v. Rencana Kegiatan Usaha

vi. Rekapitulasi Peminjam Usaha

vii. Surat Pernyataan Tanggung Renteng viii. Rencana Pengembalian Angsuran/ kredit

ix. Daftar Calon Peminjam x. Foto Copy KTP

xi. Foto Copy Buku Tabungan

2. Pengawasan terhadap proses verifikasi usulan, BKAD memastikan bahwa Badan Direksi dan Unit Pengelola telah melakukan penilaian terhadap usulan kelompok dengan benar.

3. Pengawasan terhadap proses penetapan pendanaan, BKAD memastikan bahwa penetapan usulan telah mengacu kepada hasil verifikasi.

4. Pengawasan terhadap perjanjian pinjaman antara Bumdes Bersama dan Anggota Kelompok pemanfaat, Badan Direksi dan Unit Pengelola memastikan kelengkapan isi dan keabsahan Surat Perjanjian Kredit

5. Pengawasan terhadap proses pencairan dana dari Bumdes Bersama ke anggota kelompok, dan dari kelompok ke peminjam,

6. Pengawasan terhadap pengadministrasian pinjaman di kelompok

7. Pengawasan terhadap perkembangan usaha pemanfaat dalam kelompok

8. Pengawasan terhadap pinjaman yang cenderung non lancar (berpotensi bermasalah)

9. Pengawasan terhadap tahapan proses pelunasan pinjaman.

2. Pembinaan pinjaman.

Pembinaan pinjaman adalah upaya pembinaan yang berkelanjutan (mulai dari pencairan pinjaman kepada anggota kelompok pemanfaat sampai dengan pinjaman dibayar lunas termasuk pemecahan masalahnya).

Tujuan dilakukan pembinaan pinjaman adalah :

1. Menjaga agar pelaksanaan pencairan pinjaman sesuai dengan persyaratan yang ditetapkan.

2. Memastikan penggunaan pinjaman sesuai dengan rencana penggunaannya 3. Memastikan arus keuangan anggota kelompok benar-benar digunakan untuk

membayar kembali pinjamannya.

4. Mengetahui perkembangan kegiatan / usaha anggota kelompok dan membantu memecahkan permasalahannya.

Pelaksanaan pembinaan :

Pembinaan dapat dilakukan melalui pembinaan secara administrative (off site) dan pembinaan secara langsung di lapangan (on site).

Pembinaan administrative (off site) :

1. Memelihara berkas pinjaman anggota kelompok pemanfaat sejak usulan permohonan pinjaman sampai dengan pencairan pinjaman serta informasi-informasi pendukung lainnya yang diterima oleh Badan Direksi dan Unit Pengelola.

2. Memelihara laporan kunjungan anggota kelompok pemanfaat dan melakukan analisa terhadap perkembangan kegiatan anggota kelompok pemanfaat sesuai dengan hasil kunjungan, jika terdapat hal-hal yang perlu ditindaklanjuti maka segera menyusun rencana tindak lanjut.

4. Melakukan review terhadap pinjaman anggota kelompok yang sedang berjalan secara berkala. Review pinjaman anggota kelompok dapat meliputi : a. Review dokumen pinjaman.

b. Review kondisi kegiatan / usaha dan keuangan anggota kelompok.

c. Review kelembagaan kelompok, misalnya aturan-aturan pinjaman dan pengembalian anggota, dll.

Pembinaan secara langsung (on site) :

1. Melakukan evaluasi terhadap penggunaan pinjaman apakah pinjaman yang diberikan Bumdes Bersama digunakan sesuai dengan rencana dan tujuan semula. Jika terjadi penyimpangan Badan Direksi dan Unit Pengelola harus segera melakukan teguran dan mencari solusi untuk meminimalkan timbulnya resiko pinjaman.

2. Memantau perputaran keuangan anggota kelompok.

3. Memantau perkembangan kegiatan / usaha anggota kelompok pemanfaat. 4. Memantau aktifitas kepengurusan kelompok, apakah pengurus berfungsi

secara aktif, kegiatan-kegiatan kelompok berjalan dengan baik dan rutin, apakah terjadi pergantian pengurus kelompok.

5. Memantau dan membina kelengkapan dan ketertiban administrasi kelompok terutama administrasi keuangan.

6. Terhadap anggota kelompok pemanfaat yang menunjukkan tanda-tanda bermasalah, maka frekuensi kunjungan lapangan dan pembinaan harus ditingkatkan.

7. Pembinaan secara langsung (on site) harus dibuat laporan tertulis sebagai bentuk pertanggungjawaban dan bahan evaluasi.

KEUANGAN BUMDES BERSAMA

1. Perencanaan keuangan Bumdes Bersama

Perencanaan keuangan adalah seluruh perhitungan / kalkulasi rencana keuangan yang mencakup : sumber pendapatan, jenis-jenis biaya, penerimaan, pengeluaran, asumsi-asumsi dan indikator-indikator keuangan yang mengikuti proses perencanaan.

Tujuan perencanaan keuangan :

a. Adanya rencana kerja yang terukur.

b. Sebagai alat koordinasi bagi Badan Direksi dan Unit Pengelola dalam rangka mencapai rencana yang telah ditetapkan.

c. Sebagai tolak ukur keberhasilan pelaksanaan rencana kerja, sekaligus dipakai alat evaluasi dan penetapan tindak lanjut.

d. Sebagai alat pengawasan dan pengendalian jalannya kegiatan Bumdes Bersama.

Jenis-jenis perencanaan keuangan Bumdes Bersama terdiri dari Rencana anggaran dan proyeksi arus kas Bumdes Bersama.

a. Rencana anggaran Bumdes Bersama

Rencana anggaran adalah suatu rencana yang disusun secara sistematis, yang meliputi seluruh kegiatan Bumdes Bersama yang dinyatakan dalam satuan moneter untuk periode tertentu di masa mendatang.

Rencana anggaran Bumdes Bersama meliputi ;

Rencana Pendapatan

Rencana Biaya

Komponen dalam penyusunan anggaran pendapatan dan biaya. 1. Pendapatan, terdiri dari :

- Pendapatan jasa pinjaman dari kegiatan simpan pinjam. Untuk perhitungan rencana pendapatan mengacu pada target pengembalian pinjaman lancar diestimasikan 100 % sementara dengan collectibilitas 3 dengan estimasi 10 % disesuaikan dengan kemampuan Bumdes Bersama dalam menangani tunggakan.

- Pendapatan bunga bank, dengan perhitungan estimasi dari saldo rata-rata dana yang ada di rekening dengan asumsi bahwa cash on hand relative kecil.

- Pendapatan non operasional, dengan dasar perhitungan atau estimasi pada transaksi penjualan inventaris yang telah habis buku atau penerimaan dari pembulatan pembayaran angsuran pinjaman atau transaksi diluar operasional Bumdes Bersama.

- Pendapatan oprasinal lainnya, dengan perhitungan estimasi penerimaan dan pengeluaran dari unit usaha lain yang dimiliki Bumdes Bersama.

2. Biaya terdiri dari :

- Biaya operasional Badan Direksi dan Unit Pengelola, adalah semua biaya-biaya yang dikeluarkan untuk mendanai kegiatan operasional Bumdes bersama, dengan perhitungan seperti biaya honor, administrasi dan kantor, transport, listrik dan telephon, sewa kantor dan penyusutan inventaris serta biaya yang berkaitan dengan operasional Bumdes Bersama.

- Biaya non operasional Bumdes Bersama adalah estimasi pengeluaran atau biaya yang dikeluarkan untuk membiayai kegiatan pendukung operasional Bumdes Bersama, seperti biaya forum MAD, Honor BKAD, pajak dan administrasi bank,sumbangan sosial, serta biaya pembulatan transaksi yang ada.

- Biaya penghapusan piutang, adalah biaya yang dibebankan akibat adanya penghapusan piutang yang sudah tidak dapat tertagih yang aturannya sesuai aturan dalam Bumdes Bersama.

Catatan : dalam program penghapus piutang dari sistim pembukuan adalah apabila terjadi anggota kelompok sebagai peminjam meninggal dunia dengan dibuktukan lampirat surat sebagai berikut:

1. Surat keterangan meninggal dunia dari kepala Desa Mengatahui Camat.

2. Surat rujukan atau keterangan meninggal dunia dari Rumah Sakit/Puskesmas setempat.

3. Surat keterangan kecelakaan dari kepolisian (bagi anggota yang mengalami kecelakaan).

b. Proyeksi arus kas Bumdes Bersama

Proyeksi arus kas adalah suatu proyeksi aliran kas yang disusun secara sistematis yang meliputi seluruh sumber-sumber penerimaan kas dan seluruh pos-pos pengeluaran kas Bumdes Bersama dalam satuan moneter untuk periode tertentu di masa mendatang.

Komponen dalam penyusunan arus kas 1. Penerimaan, terdiri dari :

- Penerimaan transfer dari KPPN ( jika ada bantuan pemerintah ) atau penerimaan dari pihak ketiga ( bantuan/pinjaman pihak luar ) - Pengembalian angsuran ( pokok dan bunga ) dari simpan pinjam.

Untuk perhitungan pengembalian pinjaman dari anggota kelompok dapat membuat estimasi dengan menggunakan beberapa asumsi, misalnya harapan pengembalian yang akan diterima berasal dari target pengembalian pinjaman dengan kategori lancar, sementara yang kategori collektibilitas diatas 3 sebesar 25 % sesuai dengan rencana penyelesaian masalah/tunggakan pinjaman.

- Pendapatan bunga bank, untuk memperkirakan besarnya bunga bank dapat diestimasi menggunakan rata-rata saldo bank pada data tahun lalu dengan asumsi bahwa cash on hand sangat kecil / sesuai dengan ketentuan yang berlaku.

- Penerimaan lainnya, adalah penerimaan kas atau bank yang berasal dari sumber lain baik merupakan pendapatan atau bukan.

2. Pengeluaran, terdiri dari :

- Pencairan dana kegiatan program, adalah alokasi dana yang dianggarkan untuk mendanai kegiatan sarana / prasarana simpan pinjam. Rencana dan jumlah dana yang akan dikeluarkan sesuai dengan rencana /jadwal pelaksanaan kegiatan.

disesuaikan dengan rencana anggaran yang telah disusun dalamn periode yang sama.

- Pengeluaran biaya non operasional Badan Direksi dan Unit Pengelola, adalah pengeluaran untuk mendanai biaya-biaya yang tidak berkaitan dengan operasional Badan Direksi dan Unit Pengelola, misalnya pajak dan administrasi bank, biaya forum MAD, Honor BKAD, sumbangan dan lainnya.

- Pengeluaran untuk investasi atau pembelian inventaris, adalah pengeluaran yang berkaitan dengan rencana pengadaan barang / inventaris atau investasi lainnya.

2. Administrasi dan laporan keuangan Bumdes Bersama

a. Dana-dana Bumdes Bersama

Yang dimaksud dengan dana adalah semua jenis uang tunai, saldo rekening, saldo tabunganm, deposito, yang dapat segera dijadikan sebagai sumber pendapatan dan pembiayaan kegiatan Bumdes Bersama. Dengan demikian dana mencakup uang tunai dan saldo bank.

b. Administrasi keuangan Bumdes Bersama.

Pada dasarnya administrasi keuangan mencakup : pemasukan, pengeluaran, dan saldo. Administrasi keuangan diperlukan sebagai bahan informasi pembuatan pelaporan kondisi keuangan secara utuh. Dengan demikian administrasi harus secara rinci dan detail baik untuk kas maupun bank.

Pemisahan administrasi berdasarkan penggolongan dana Bumdes Bersama adalah sebagai berikut :

1. Dana operasional Bumdes Bersama. 2. Dana pengembalian pinjaman. 3. Dana simpanan/tabungan kelompok.

Pemisahan administrasi ini bertujuan untuk fungsi : 1. Pembelajaran dalam peberdayaan.

2. Kemudahan supervisi dan monitoring penggunaan dana.

3. Kemudahan pengendalian pengelolaan keuangan Bumdes Bersama.

Pemisahan administrasi mencakup administrasi kas dan administrasi bank, sehingga dibutuhkan :

1. Buku kas harian (untuk administrasi uang kas). 2. Buku bank harian (untuk administrasi uang di bank)

Dengan demikian maka pola administrasi keuangan Bumders Bersama meliputi :

1. Rekening Bank : Operasional Bumdes Bersama, Pengembalian Pinjaman, Simpanan/Tabungan.

2. Buku Bantu bank / buku bank harian : Operasional Bumdes Bersama, Pengembalian Pinjaman, Simpanan/Tabungan.

3. Buku kas harian : Operasional Bumdes Bersama, Pengembalian Pinjaman, Simpanan/Tabungan.

c. Laporan keuangan Bumdes Bersama Jenis pelaporan

Pelaporan keuangan Bumdes bersama mencakup hasil kegiatan dan kondisi keuangan terakhir yang meliputi :

1. Realisasi pencairan simpan pinjam

Laporan ini melaporkan perkembangan daya serap pinjaman secara periodik yang terdiri dari perkembangan daya serap pada setiap kegiatan masing-masing kelompok.

2. Neraca keuangan Bumdes Bersama.

Neraca keuangan Bumdes Bersama adalah laporan posisi keuangan Bumdes Bersama pada saat tertentu yang memuat nilai kekayaan dan penggunaan dana berdasarkan alokasi masing-masing kegiatan unit usaha secara utuh, sumber dana dari KPPN (jika ada), laba dan hutang. Untuk kebutuhan analisa keuangan, Badan direksi yang mengelola dana simpan Pinjam dapat melakukan pemisahan neraca dengan membuat neraca khusus pengelolaan dana simpan pinjam.

Laporan operasional pada dasarnya merupakan laporan yang menjelaskan jumlah pendapatan yang diterima dari berbagai sumber dan biaya yang dikeluarkan untuk berbagai pos dalam periode tertentu.

4. Laporan perkembangan pinjaman

Laporan perkembangan pinjaman adalah laporan yang menjelaskan perkembangan pinjaman yang menyangkut : realisasi pencairan pinjaman, target pengembalian, realisasi pengembalian, saldo pinjaman,saldo simpanan/tabungan, tingkat pengembalian dan jumlah tunggakan.

5. Laporan kolektibilitas

Laporan kelektibilitas adalah laporan yang menjelaskan kualitas pinjaman yang didasarkan pada lamanya tunggakan dan juga memberikan informasi tingkat resiko pinjaman.

1) Kualitas aktiva produktif dinilai berdasarkan kolektibilitasnya, penetapan tingkat kolektibilitas aktiva produktif didasarkan :

(a) untuk pinjaman yang diberikan didasarkan pada ketepatan pembayaran kembali pokok dan bunga serta kemampuan peminjam yang ditinjau dari keadaan usaha yang bersangkutan

(b) untuk aktiva produktif lainnya disdasarkan pada tingkat kemungkinan diterimanya kembali dana yang ditanam dalam aktiva produktif tersebut serta tingkat penghasilannya.

2) Penanaman dana dalam aktiva produktif harus dinilai dengan seksama sehingga dalam penentuan kolektibilitasnya disamping menggunakan unsur kuantitatif juga dilakukan penilaian atau judgement, Untuk memungkinkan lembaga melakukan judgemen atas kolektibilitasn aktiva produktifnya dan guna memperoleh keseragaman pelaporan dikemukakan pedoman penggolongan kolektibilitas.

3) berdasarkan penilaian yang dilakukan sesuai dengan angka 1, 2 dan 3, maka kolektibilitas aktiva produktif digolongkan sebagai lancar, kurang lancar, diragukan dan macet.

4) penggolongan kolektibilitas, atas dasar penggolongannya maka kriteria kolektibilitas pinjaman yang diberikan adalah sebagai berikut :

(a) Lancar

Pinjaman digolongkan lancar apabila memenuhi kriteria

(i) pinjaman dengan angsuran tidak terdapat tunggakan angsuran pokok, bunga

(ii) terdapat tunggalan angsuran pokok tetapi belum melampaui 1 bulan bagi pinjaman yang ditetapkan masa angsurannya kurang dari satu bulan atau belum melampaui 3 bulan bagi pinjaman yang ditetapkan masa angsurannya bulanan

(iii)terdapat tunggakan bunga tetapi belum melampaui 1 bulan bagi pinjaman yang ditetapkan masa angsurannya kurang dari satu bulan atau belum melampaui 3 bulan bagi pinjaman yang ditetapkan masa angsurannya bulanan

(b) Kurang lancar

(i) Pinjaman kurang lancar apabila memenuhi kriteria sebagai berikut :

(ii) Pinjaman dengan angsuran terdapat tunggakan angsuran pokok yang melampaui 1 bulan dan belum melampaui 2 bulan bagi pinjaman dengan masa angsuran kurang dari 1 bulan atau melampaui 3 bulan dan belum melampaui 6 bulan bagi pinjaman yang masa angsurannya ditetapkan bulanan, 2 bulanan atau 3 bulanan

(iii)terdapat tunggakan bunga yang melampaui 1 bulan dan belum melampaui 2 bulan bagi pinjaman dengan masa angsuran kurang dari 1 bulan atau melampaui 3 bulan dan belum melampaui 6 bulan bagi pinjaman yang masa angsurannya ditetapkan bulanan, 2 bulanan atau 3 bulanan

(ii) memenuhi kriteria diragukan tetapi dalam jangka waktu 12 bulan sejak digolongkan diragukan belum ada pelunasan atau usaha penyelamatan

(iii)pinjaman tersebut penyelesaiannya telah diserahkan kepada team penyelesaian atau pengadilan negeri

6. Laporan kesehatan pinjaman Bumdes Bersama

Laporan kesehatan pinjaman Bumdes Bersama adalah laporan yang menjelaskan posisi tingkat kesehatan Bumdes Bersama.

d. Tutup buku dan alokasi laba Bumdes Bersama

1. Periode pelaporan keuangan dan tutup buku :

a. Dilakukan pada setiap akhir bulan utuk kepentingan laporan bulanan.

b. Berakhirnya masa jabatan Badan Direksi dan Unit Pengelola sebagai laporan pertanggungjawaban Badan Direksi dan Unit Pengelola .

c. Pelaporan pertanggung jawaban (MAD tutup buku) Dilakukan per 31 Desember setiap tahunnya.

2. Pengalokasian laba/surplus untuk anggaran-anggaran seperti biaya forum MAD dan BKAD, biaya Badan Pengawas, penambahan modal, pengembangan kelembagaan, bonus pengurus Bumdes Bersama, dan dana sosial dapat dilakukan dengan ketentuan :

a. Pengalokasian/pembagian keuntungan untuk anggaran/alokasi dana tertentu hanya dilakukan setiap tutup buku akhir tahun (dari laba/surplus tahunan)

b. Pengalokasian dilakukan setelah memperhitungkan nilai resiko pinjaman Bumdes Bersama sesuai laporan kolektibilitas tahun yang bersangkutan serta dengan mempertimbangkan keberlanjutan dan pertumbuhan modal untuk kegiatan pinjaman Bumdes Bersama.

c. Pengalokasian untuk penambahan modal dibukukan sebagai Surplus ditahan pada neraca.

d. Pengalokasian untuk biaya forum MAD dan BKAD serta Badan Pengawas langsung dieksekusi dan dikeluarkan dari laba/surplus Bumdes Bersama yang dilaporkan dalam laporan perubahan modal sebagai pengurang surplus/laba bersih. Biaya forum MAD dan BKAD serta Badan Pengawas sesuai ketentuan masuk rekening BKAD untuk kemudian dibuat pembukuan/administrasi sendiri oleh Badan Direksi dan atau forum MAD dan pengurus BKAD serta Badan Pengawas. Untuk pelaporannya dibuat Laporan Anggaran dan Realisasi Biaya BKAD/Forum MAD/Badan Pengawas (terpisah sesuai peruntukannya). e. Pengalokasian lainnya yang langsung dieksekusi dan dikeluarkan

dari laba/surplus Bumdes Bersama adalah bonus Badan Direksi dan Unit Pengelola. Pada saat dikeluarkan, bonus Badan Direksi dan Unit Pengelola ini dilaporkan dalam perubahan modal sebagai pengurang surplus/laba bersih. Laporan semacam ini berlaku juga bagi pengalokasian surplus untuk hal lainnya yang langsung dieksekusi/dikeluarkan dari laba/surplus Bumdes Bersama.

f. Pengalokasian untuk pengembangan kelembagaan Bumdes Bersama dan dana sosial bantuan masyarakat miskin serta alokasi-alokasi lainnya yang tidak dieksekusi / dikeluarkan secara langsung, dibukukan sebagai hutang. Pada saat alokasi/anggaran itu dikeluarkan, hutang akan berkurang sejumlah alokasi yang sudah terealisasi dan dicatat pada buku besar hutang. Untuk pelaporannya dibuat Laporan Anggaran dan Realisasi Dana Pengembangan Kelembagaan Bumdes Bersama dan Dana Sosial (terpisah sesuai peruntukannya).

3. Alokasi laba Bumdes Bersama :

a. Biaya Forum MAD dan BKAD maksimal 5% (peningkatan kapasitas). b. Biaya Pembina,Pengawas dan Penasehat maksimal 5% (peningkatan

kapasitas).

c. Penambahan modal minimal 70%.

VII. PENILAIAN KESEHATAN BUMDES BERSAMA

Kelembagaan Bumdes Bersama akan dilakukan pemetaan dengan tujuan sebagai dasar untuk menentukan pola penguatan dan mengetahui potensi pengembangan yang sesuai dengan kondisi masing-masing Unit Usaha. Pemetaan dilakukan dengan melakukan evaluasi (tiga) aspek pemetaan : Aspek Resiko Pinjaman (melakukan evaluasi kondisi resiko pinjaman), Aspek Produktifitas (melakukan evaluasi potensi produktifitas ) dan Aspek Kualitatif Pengelolaan (melakukan evaluasi kondisi dukungan pengelolaan secara kualitatif).

Hasil pemetaan adalah memberikan kategorisasi Bumdes Bersama kedalam Potensial atau Kurang Potensial. Dengan demikian pemetaan bukan sebagai penilaian yang bersifat penilaian (rating) tetapi sebagai hasil identifikasi Bumdes Bersama untuk penguatan selanjutnya.

Kelembagaan Bumdes Bersama dalam tahapan institusionalisasi (kelembagaan) dan diarahkan sebagai lembaga pelaksana pengelola program untuk masyarakat selain pengelola kegiatan pendanaan usaha skala mikro (microfinance) dan dalam tahap ini Bumdes Bersma juga memberikan dukungan penguatan melalui Konsultan Pendamping jika diperlukan yang memberikan penguatan dalam hal: (1) Kelembagaan Bumdes Bersama dan unit usaha yang bertujuan menjadi lembaga yang mempunyai akuntabilitas; (2) Penguatan Pengelolaan Keuangan bertujuan meningkatkan kapasitas sebagai pengelola keuangan yang transparan untuk berbagai pendanaan program; (3) Penguatan Pengelolaan Pinjaman bertujuan untuk meningkatkan kapasitas dalam mengelola dana bergulir yang mempunyai akuntabilitas yang baik; (4) Pengembangan Jaringan bertujuan untuk membuka jaringan berbagai program masyarakat dari berbagai sumber penyedia program.

Pengembangan jaringan akan dapat berjalan dengan baik jika kelembagaan Bumdes Bersama sudah dianggap memadai atau akuntabel, sehingga proses penguatan yang menjadi prioritas adalah Penguatan Kelembagaan, Pengelolaan Keuangan, dan Pengelolaan Pinjaman. Sebagai upaya penyiapan pengembangan jaringan tersebut maka diperlukan penilaian terhadap hasil penguatan yang telah dilakukan. Penilaian yang dimaksud adalah Penilaian Kesehatan Bumdes Bersama. Tujuan Penilaian Kesehatan Bumdes Bersama adalah :

1. Untuk mengetahui tingkat kesehatan (rating) Badan Direksi dan Unit Pengelola dalam pengelolaan keuangan, pengelolaan simpanan-pinjaman dan kelembagaan.

2. Untuk membuat kategorisasi penilaian Badan Direksi dan Unit Pengelola yang standar secara nasional dan sesuai dengan program Bumdes Bersama.

3. Untuk memberikan informasi yang standar tentang kondisi Bumdes Bersama kepada pihak lain yang akan bekerjasama atau membentuk jaringan dengan Bersama Bersama.

Proses penilaian kesehatan dilakukan dengan melakukan pengujian aspek-aspek yang dianggap mendukung dalam pengelolaan program pelestarian , meliputi :

1. Aspek kelembagaan : melakukan penilaian apakah kelembagaan Bumdes Bersama mempunyai sistem/aturan yang memadai untuk pengelolaan program dan pelestarian, mempunyai kapasitas SDM yang mendukung, proses yang transparan, dan hasil akuntabel. Penilaian kelembagaan ini tidak hanya lembaga Bumdes Bersama saja tetapi termasuk unit usaha pendukung yang menjamin operasionalisai Bumdes Bersama yang meliputi :

a. Forum MAD/BKAD sebagai pemegang keputusan tertinggi masyarakat dalam menentukan kebijakan Bumdes Bersama

b. Badan Direksi dan Unit Pengelola sebagai lembaga pendukung untuk proses perencanaan kegiatan

c. Badan Pengawas Bumdes Bersama sebagai lembaga pengawas secara operasional.

Dengan dilakukannya penilaian kelembagaan pendukung tersebut diharapkan akan memberikan standar kelembagaan Bumdes Bersama yang memadai dalam kaitan dengan pengelolaan program dan pelestarian program.

2. Aspek Keuangan : melakukan penilaian sistem/aturan pengelolaan keuangan yang mencakup proses perencananan, pelaporan dan hasil (performance) pengelolaan.

dikemudian hari, karena penilaian didasarkan pada pengelolaan transaksi keuangan yang normatif dengan standar minimal.

3. Aspek Pengelolaan Pinjaman: melakukan penilaian sistem/aturan simpan pinjam, kondisi permodalan dan hasil (performance) pengelolaan pinjaman. Hasil penilaian aspek ini memberikan indikasi tentang kesiapan Badan Direksi dan Unit Pengelola dalam mengelola kegiatan pinjaman baik secara kualitatif dan kuantitatif, sehingga dapat diketahui prospek pinjaman yang dikelola pada masa mendatang.

Masing – masing aspek akan dirinci dengan indikator-indikator penilaian yang sesuai dengan tujuan dan prinsip Bumdes Bersama dengan tabel aspek penilaian sebagai berikut:

ASPEK PENILAIAN NILAI

MINIMAL

NILAI MAKSIMAL

BOBOT PENILAIAN

KELEMBAGAAN BUMDES BERSAMA 5 10 20 %

DIREKSI DAN UNIT 5 10 30 %

PENGELOLAAN KEUANGAN 5 10 30 %

PENGELOLAAN SIMPANAN / PINJAMAN

5 10 20 %

Proses penilaian sampai dengan mendapatkan nilai kesehatan dengan melakukan tahapan sebagai berikut :

1. Melakukan penilaian indikator kemudian menjumlahkan untuk masing-masing aspek penilaian. Hasil penjumlahan masing-masing aspek dimasukkan dalam tabel Total Nilai pada masing-masing aspek penilaian.

2. Perhitungan Nilai Konversi dilakukan dengan membagi Total Nilai dengan Nilai Maksimal dan hasilnya dikalikan dengan angka 100.

3. Perhitungan Nilai Akhir dilakukan dengan mengalikan Nilai Konversi dengan Bobot Penilaian masing-masing aspek penilaian.

4. Perhitungan Nilai Kesehatan dengan menjumlahkan Nilai Akhir masing-masing aspek penilaian.

Kategorisasi tingkat kesehatan Bumdes Bersama mengacu pada Nilai Kesehatan dengan menggunakan tabel sebagai berikut :

KATEGORI NILAI KESEHATAN

SEHAT DIATAS 80

CUKUP SEHAT ANTARA 60 S/D 80

TIDAK SEHAT DIBAWAH 60

VIII. LAPORAN PERTANGGUNGJAWABAN BADAN DIREKSI

Laporan pertanggungjawaban Badan Direksi dilakukan dihadapan forum MAD dan difasilitasi oleh Pengurus BKAD

LPJ dilakukan minimal satu tahun sekali pada bulan Januari

Laporan yang akan di pertanggungjawabkan sudah dilakukan pemeriksaan oleh BKAD dan Badan Pengawas.

Materi LPJ minimal terdiri dari ;

o Laporan Keuangan (per desember) ; Neraca

Laporan Operasional

Laporan Perkembangan Pinjaman Laporan Perkembangan Simpanan Laporan Kolektibilitas Pinjaman Rekonsiliasi Rekening

o Rencana kerja tahun berjalan (Proyeksi Laporan Keuangan)

IX. PENGAMANAN PINJAMAN

Pengamanan yang dimaksud disini adalah perlindungan dari aspek hukum atas penyaluran pinjaman Bumdes Bersama. Dalam setiap tahapan penyaluran harus didasari oleh adanya dokumentasi yang berkesinambungan yang menunjukkan suatu alur yang tidak dapat dipisahkan,hal-hal yang harus diperhatikan antara lain;

a. Jangka Waktu Pinjaman. b. Besar Pinjaman.

c. Surat kuasa jaminan.

d. Pinjaman dijamin secara tanggung renteng kelompok sesuai dengan porsi yang diterima oleh anggota kelompok.

e. Perjanjian pengembalian dan menyebutkan menerima sangsi-sangsi hukum yang berlaku.

Surat Kuasa ini harus ditandatangani oleh seluruh Anggota Kelompok Tujuan Surat Kuasa ini adalah melatih masyarakat bahwa setiap langkah kelompok harus dipertanggung jawabkan secara kelompok.

2. SURAT PERMOHONAN PINJAMAN

Surat permohonan ini ditandatangani oleh ketua kelompok yang menyebutkan sesuai dengan Berita Acara kesepakatan anggota Kelompok dan berdasarkan Surat Kuasa Anggota Kelompok. Dalam surat permohonan ini dilampiri oleh Usulan Kelompok dengan menyebutkan jumlah yang diminta , tujuan penggunaan, jaminan Pinjaman, janji pengembalian dan menyebutkan bersedia menerima sanksi-sanksi hukum yang berlaku. Tujuan Surat Permohonan ini adalah melatih masyarakat untuk tertib administrasi dan secara tidak langsung mengetahui bahwa kelompok meminjam dana Bumdes Bersama yang harus dipertanggung jawabkan, bukan meminta hibah.

3. KEPUTUSAN MAD

Setiap Keputusan BKAD/MAD harus didasari oleh Surat Pemohonan Kelompok,hasil Verifikasi Badan Direksi dan Unit Pengelola dan hal lain yang menyangkut Akad kredit dan persyaratan pinjaman, Berita Acara MAD yang menyangkut Ketentuan dan Persyaratan Pinjaman meliputi :

a. Jumlah Yang Diterima b. Tujuan Penggunaan c. Tingkat Bunga

d. Jangka Waktu dan Jadwal Pengembalian e. Persyaratan Pencairan.

Keputusan ini harus dibuatkan Notulen Rapat Keputusan dengan tujuan bahwa telah dilakukan evaluasi akhir atas permohonan Kelompok, dan keputusan ini bersifat final tidak dapat diubah oleh siapapun kecuali oleh MAD, sehingga persyaratan yang dituangkan dalam keputusan ini dipakai sebagai persyaratan pencairan Pinjaman.

4. SURAT PERSETUJUAN PRINSIP PINJAMAN

Surat Persetujuan Prinsip Pinjaman diberikan secara tersendiri untuk setiap Anggota Kelompok Peminjam ditandatangani oleh Direktur dan Anggota kelompok peminjam selaku penerima manfaat. Surat Persetujuan ini harus berdasarkan Surat Permohonan Anggota Kelompok penerima manfaat. Isi Surat Persetujuan ini mencakup :

a. Jumlah Pinjaman b. Tujuan Penggunaan c. Jangka Waktu d. Tingkat Bunga e. Jaminan

Surat Persetujuan dibuat rangkap dua (dengan satu bermaterai cukup), untuk File Pinjaman di Badan Direksi dan untuk Peminjam, Yang bermaterai disimpan di Badan Direksi dan yang tidak bermaterai disimpan di Peminjam.

5. PERJANJIAN PINJAMAN

Perjanjian Pinjaman ini merupakan tahap Akhir dari proses persetujuan Pinjaman. Perjanjian ini ditandatangani oleh Direktur dan Peminjam. Tujuan Perjanjian ini adalah mengetahui secara jelas secara Hukum antara Kreditur (yang mempunyai dana pinjaman) dan Debitur (yang meminjam) sehingga secara pasti mengetahui bahwa dana yang dipinjam adalah dana Bumdes Bersama.

6. PERNYATAAN TANGGUNG RENTENG

Pernyataan tanggung renteng adalah sejenis jaminan oleh anggota kelompok agar secara kelembagaan kelompok bertanggung jawab.. Tujuan sebenarnya adalah sebagai moral obligation, dan mendidik/melatih masyarakat untuk terbiasa dengan pola jaminan seperti perbankan.

7. AKTA JANJI MEMBAYAR (PROMES)

Akta ini dibuat dengan dasar yang tidak terpisahkan dari Perjanjian Kredit yang menyebutkan janji membayar secara lunas pada waktu yang ditetapkan dengan dilampiri skedul angsuran. Tujuan akta ini adalah mendidik masyarakat agar melakukan pemenuhan kewajiban secara tepat waktu.

8. TANDA TERIMA UANG

Tanda terima uang dimaksud disini adalah semacam kuitansi yang menunjukkan bahwa Peminjam Telah secara penuh menerima uang sesuai dengan Pinjaman yang diterima. Jika diterima secara bertahap maka Tanda Terima Uang juga terdiri dari beberapa lembar sesuai dengan tahapan.

IX. PENYEHATAN PINJAMAN BERMASALAH

PENGERTIAN PINJAMAN BERMASALAH

Dalam lembaga keuangan/bank pinjaman bermasalah didasarkan pada tingkat kolektibilitas yang ditentukan oleh Bank Indonesia. Tingkat kolektibilitas tersebut mencakup permasalahan : manajemen peminjam, tingkat pertumbuhan industri, pengembalian, permodalan, coverage jaminan, dsb.Penilaian Tingkat Kolektibilitas tersebut sulit diterapkan pada Pinjaman Bumdes Bersama karena beberapa faktor diantaranya : peminjam berkelompok, permodalan sulit dinilai, jaminan tidak ada, tidak ada “negative list” sektor usaha, dsb.

Untuk menjembatani kebutuhan tentang “definisi “ Pinjaman Bermasalah yang sesuai dengan Penjelasan PTO adalah :

a. Tunggakan angsuran diatas 3 bulan untuk jadwal pinjaman yang diangsur tiap bulan.

b. Tunggakan angsuran diatas 4 bulan untuk jadwal pinjaman per triwulan.

c. Tunggakan angsuran diatas 7 bulan untuk jadwal pinjaman per 6 bulan. d. Tunggakan akibat tidak berfungsinya kelompok : kelompok bubar,

konflik pengurus, dsb.

Keempat hal tersebut memang belum memperhatikan hal-hal yang bersifat kondisi usaha baik kelompok ataupun individu pemanfaat.

IDENTIFIKASI PINJAMAN BERMASALAH

Identifikasi Pinjaman bermasalah berawal dari data pinjaman yang ada di Bumdes Bersama, Laporan Perkembangan Pinjaman dan Laporan Kolektibilitas. Hasil identifikasi sebagai instrument validasi kondisi sebenarnya pada Anggota kelompok yang dilakukan oleh Badan Direksi dan Unit Pengelola.

KATEGORISASI PERMASALAHAN

Adalah penggolongan kelompok bermasalah dilakukan berdasarkan:

1. Permasalahan Kelembagaan : adalah permasalahan yang disebabkan oleh kurang berfungsinya kelembagaan-kelembagaan yang dibangun oleh Bumdes Bersama sebagaimana mestinya yaitu :

i. Permasalahan Anggota Kelompok Peminjam yang disebabkan oleh bubarnya kelompok, pengurus tidak aktif, aktivitas kelompok tidak ada,dsb

2. Permasalahan micro-finance adalah permasalahan yang disebabkan oleh karakter/itikad dan kemampuan usaha dengan kondisi sebagai berikut :

i. Pengurus atau anggota Kelompok Usaha Bersama mempunyai itikad untuk tidak mengembalikan.

ii. Kondisi usaha Kelompok Usaha Bersama tidak mampu mengembalikan. iii. Pemanfaat dari kelompok Simpan Pinjam atau Aneka Usaha mempunyai

itikad untuk tidak mengembalikan.

iv. Kondisi usaha pemanfaat tidak mampu mengembalikan .

v. Kesalahan pada penentuan jadwal pengembalian yang tidak sesuai dengan usaha .

3. Permasalahan Penyelewengan adalah permasalahan yang diakibatkan adanya penyelewengan dana yaitu :

i. Penyelewengan atau pemotongan pada saat alokasi dana pinjaman ke anggota kelompok oleh Pengurus Bumdes Bersama, dsb, sehingga kelompok hanya mengakui dana yang diterima saja.

ii. Penyelewengan atau pemotongan pada saat alokasi dana ke pemanfaat oleh pengurus kelompok sehingga pemanfaat hanya membayar kewajiban sesuai dengan yang diterima.

iii. Penyelewengan pengembalian oleh pengurus kelompok,dsb.

4. Permasalahan Force Majeure adalah permasalahan diakibatkan oleh bencana alam, huru hara, perang dan kematian pemanfaat atau musibah yang bersifat bukan akibat dari kurangnya antisipasi resiko usaha.

MEKANISME POLA PENYELAMATAN

Mekanisme penentuan pola penyelamatan pinjaman diputuskan oleh BKAD dalam Forum MAD, berdasarkan hasil kategorisasi permasalahan anggota kelompok dengan memperhatikan ketentuan pengelolaan dana simpan pinjam

1. Melakukan verifikasi kondisi kelompok untuk mengetahui permasalahan anggota kelompok

2. Setelah diadakan Pertemuan dengan anggota Kelompok Peminjam maka Tim harus menentukan Kriteria Kelompok dan Kategori Pinjaman.

3. Atas dasar Kategori Pinjaman tersebut Tim membuat Usulan Pola Penyelesaian yang akan diajukan kepada MAD.

4. Setelah diputuskan MAD maka harus dibuat “perjanjian tertulis yang baru” atas Pinjaman antara Badan Direksi dan Anggota Kelompok Peminjam.

KRITERIA PENILAIAN PINJAMAN BERMASALAH

Kriteria Pinjaman Bermasalah ini merupakan langkah awal yang menentukan identifikasi permasalahan pinjaman, dengan demikian dasar penentuan kriteria ini adalah bersumber dari proposal/kesepakatan awal yaitu : KELEMBAGAAN KELOMPOK dan KEMAMPUAN USAHA

1. PENILAIAN KELEMBAGAAN KELOMPOK.

Penilaian ini berdasarkan kondisi masing-masing jenis dan fungsi kelompok dikaitkan dengan upaya untuk mengembalikan Pinjaman . Penilaian diantaranya adalah :

a. Kewajaran dalam Penggunaan Pinjaman dan Administrasi :

i. Apakah Pinjaman yang diterima digunakan untuk tujuan yang sesuai dengan proposal Awal ?

ii. Apakah dalam menggunakan pinjaman dilakukan administrasi yang memadai ?

b. Kepatuhan

i. Apakah dilakukan pembayaran-pembayaran yang sesuai dengan kesepakatan pada beberapa bulan pertama ?

ii. Apakah pengurus kelompok menghadiri pertemuan-pertemuan pembinaan, pertemuan kelompok, dsb dalam rangka pengembalian pinjaman ?

i. Apakah secara terbuka dan jujur kepada Badan Direksi dan Unit Pengelola mengungkapkan permasalahan- permasalahan dalam kaitannya dengan pengembalian ?

ii. Apakah telah ada “upaya yang serius” untuk mengembalikan Pinjaman ?

iii. Apakah pengurus kelompok merasa “ ber tanggung jawab”

2. PENILAIAN KEMAMPUAN

Penilaian ini didasari kemampuan usaha dalam rangka pengembalian PinjamanBumdes Bersama yaitu INTERNAL dan EKTERNAL dengan penjelasan sebagai berikut :

a. PENYEBAB INTERNAL :

Merupakan penyebab kemampuan pengembalian yang berasal dari usaha yang dibiayai oleh pinjaman Bumdes Bersama diantaranya :

i. Hasil Usaha : apakah hasil usaha secara keseluruhan mampu mengembalikan pinjaman ?

ii. Manajemen : apakah pengelolaan usaha dilakukan dengan baik “sesuai dengan kondisi usaha” ?

iii. Apakah anggota kelompok melakukan tanggung renteng ? iv. Aktivitas kelompok mendukung pengembalian ?

b. PENYEBAB EKSTERNAL

Merupakan penyebab kemampuan pengembalian yang berasal dari faktor eksternal usaha yang dibiayai oleh Pinjaman Bumdes Bersama, diantaranya :

i. Kondisi Pasar : apakah kondisi pasar mampu menyerap produk/jasa yang dihasilkan ?

ii. Kondisi Lingkungan Sosial : apakah lingkungan kelompok mendukung berkembangnya usaha kelompok.

iii. Kondisi Alam : apakah kondisi alam yang ada mendukung usaha yang dilakukan ?

iv.

POLA PERHITUNGAN PENILAIAN

Untuk menyamakan persepsi penilaian maka perlu disepakati beberapa hal dibawah ini :

1. Unsur-unsur Penilaian yang akan dimasukkan dalam penilaian. Contoh seperti diatas bahwa dalam penilaian Kelembagaan Kelompok terdapat 7 unsur penilaian dan Kemampuan Usaha Kelompok mempunyai 7 unsur.

2. Bobot penilaian, misalnya : baik dengan bobot 3, cukup dengan bobot 2 dan kurang dengan bobot 1 untuk penilaian Itikad dan penilaian Kemampuan.

3. Rekapitulasi Penilaian masing-masing penilaian Itikad dan penilaian Kemampuan. Contoh diatas : Rekapitulasi penilaian Itikad menghasilkan 16 point dan Kemampuan menghasilkan 13 point.

4. Menentukan batas Nilai BAIK dan batas Nilai KURANG. Misalnya ditentukan bahwa yang dianggap baik dalam contoh diatas adalah masing-masing harus mempunyai point minimal 15 untuk kategori BAIK.

CONTOH TABEL PERHITUNGAN :

KELEMBAGAAN :

KRITERIA PENILAIAN UNSUR PENILAIAN HASIL NILAI KEWAJARAN PENGGUNAAN PINJAMAN 3

ADMINISTRASI 1

KEPATUHAN PEMBAYARAN ANGSURAN 2 KEHADIRAN PERTEMUAN 2

KEMAUAN PENGURUS KETERBUKAAN/TRANSPARANSI 2 UPAYA SERIUS 3 TANGGUNG JAWAB 3

TOTAL NILAI 16

KEMAMPUAN

FAKTOR INTERNAL HASIL USAHA 2

MANAJEMEN 1

TANGGUNG RENTENG 2 AKTIFITAS KELOMPOK 2

FAKTOR EKSTERNAL KONDISI PASAR 2 LINGKUNGAN SOSIAL 2 KONDISI ALAM 2

TOTAL NILAI 13

KESIMPULAN : KELEMBAGAAN BAIK, KEMAMPUAN KELOMPOK KURANG

KATEGORI PINJAMAN

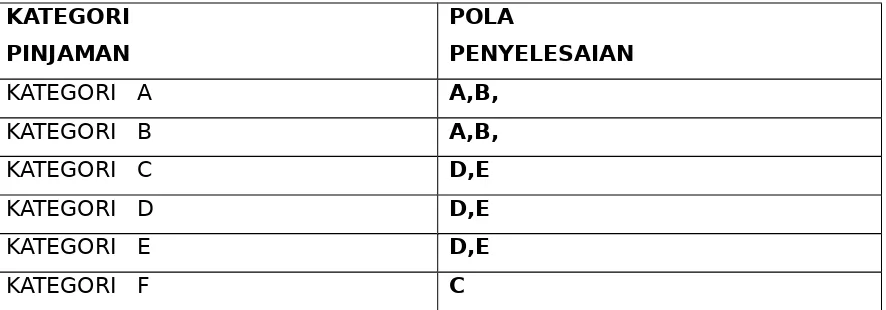

Kategori pinjaman adalah salah satu mekanisme untuk memudahkan pemberian Pola Penyelesaian dari pinjaman bermasalah secara transparan dan berdasarkan kesepakatan para pihak, antara peminjam dan Badan Direksi.

Dengan hasil perhitungan Penilaian Kriteria tersebut diatas maka dapat ditentukan Kategori Pinjaman sebagai berikut :

1. Kategori A : adalah yang memiliki hasil penilaian KELEMBAGAAN KELOMPOK / ANGGOTA KELOMPOK BAIK DAN KEMAMPUAN KELOMPOK/ANGGOTA KJELOMPOK BAIK

2. Kategori B : adalah yang memiliki hasil penilaian KELEMBAGAAN KELOMPOK / ANGGOTA KELOMPOK BAIK DAN KEMAMPUAN KELOMPOK / ANGGOTA KELOMPOK KURANG.

3. Kategori C : adalah yang memiliki hasil penilaian KELEMBAGAAN KELOMPOK / ANGGOTA KELOMPOK KURANG DAN KEMAMPUAN KELOMPOK / ANGGOTA KELOMPOK BAIK.

4. Kategori D : adalah yang memiliki hasil penilaian KELEMBAGAAN KELOMPOK / ANGGOTA KELOMPOK KURANG DAN KEMAMPUAN KELOMPOK/ ANGGOTA KELOMPOK KURANG

5. Kategori E : pinjaman bermasalah yang disebabkan karena penyelewengan. 6. Kategori F : pinjaman bermasalah yang disebabkan adanya force majeure.

PENYELEWENGAN PINJAMAN

Dalam Bumdes Bersama terdapat dua golongan penyelewengan pinjaman yang didasarkan atas terjadinya penyelewengan yaitu :

1. Penyelewengan terjadi sebelum diterima oleh pemanfaat yang telah disetujui oleh BKAD / MAD misalnya :

a. Adanya Pemotongan oleh Badan Direksi dan Unit Pengelola Serta Pengurus Kelompok,dsb sehingga pemanfaat tidak menerima sesuai dengan keputusan BKAD/MAD. Tentunya pemotongan yang tidak sesuai dengan keputusan BKAD/MAD, tetapi jika pemotongan tersebut merupakan kesepakatan misalnya : untuk tabungan dalam kaitannya tanggung renteng dsb, bukan termasuk penyelewengan.

b. Adanya Kelompok atau Pemanfaat Fiktif dengan demikian penerima dana pinjaman bukan pemanfaat .

2. Penyelewengan terjadi setelah Pemanfaat mengembalikan tetapi tidak sampai pada Badan Direksi dan Unit Pengelola, misalnya :adanya pengembalian dari pemanfaat yang diselewengkan oleh Pengurus Kelompok, Badan Direksi dan Unit Pengelola,dsb sehingga tidak ter-administrasi dalam Buku Pengembalian Pinjaman Bumdes Bersama.

3. Penyelewengan terjadi karena adanya pengembalian yang telah diterima dan diadministrasikan dalam Buku Pengembalian Bumdes Bersama, tetapi dana tersebut tidak disetorkan dibank atau dipinjamkan secara pribadi, dsb.

FORCE MAJEURE/MUSIBAH/BENCANA

Faktor ini merupakan suatu penyebab Pinjaman Bermasalah diluar kehendak dan kemampuan kelompok atau peminjam yang bukan dalam kategori resiko usaha. Dengan demikian untuk tujuan pemberdayaan maka faktor ini juga harus benar-benar dipertimbangkan dalam pengembalian pinjaman. Dalam penentuan faktor ini harus mencerminkan kondisi sebenarnya dan dijamin tidak ada rekayasa atau kesengajaan.

Contoh faktor ini adalah :