45 BAB IV

ANALISIS DAN PEMBAHASAN 4.1 Deskripsi Obyek Penelitian

4.1.1 PT Wijaya Karya (Persero), Tbk

Berbicara tentang PT Wijaya Karya (Persero) Tbk, (WIKA) tak bisa lepas dari sejarah pembangunan Indonesia setelah kemerdekaan. Perusahaan ini adalah hasil nasionalisasi perusahaan Belanda, Naamloze Vennotschap Technische Handel Maatschappij enBouwbedijf Vis en Co atau NV Vis en Co, pada 11 Maret 1960.

WIKA lahir dengan nama Perusahaan Negara Bangunan Widjaja Karja. Kegiatan usahanya instalasi listrik dan pipa air. WIKA punya andil dalam pembangunan infrastruktur yang menjadi ikon nasional hingga saat ini. Salah satunya adalah berperan dalam pembangunan Gelanggang Olah Raga Bung Karno.

WIKA lalu berkembang menjadi pemborong pemasangan jaringan listrik tegangan rendah, menengah, dan tinggi. Pada awal 1970-an, WIKA memperluas usahanya menjadi perusahaan kontraktor sipil dan bangunan perumahan.

Perkembangannya kian positif ketika pada 20 Desember 1972, perusahaan berubah status menjadi Perseroan terbatas (Persero). WIKA pun melaju menjadi menjadi kontraktor konstruksi dengan menangani berbagai proyek penting seperti pemasangan jaringan listrik di PLTA Asahan, dan proyek irigasi Jatiluhur.

46

WIKA terus berinovasi. Secara pelan tapi pasti WIKA berubah menjadi perusahaan infrastruktur yang terintegrasi. Sejumlah anak perusahaan pun dibentuk agar kepak sayap bisnis bisa lebih tinggi. Di antaranya WIKA Beton, WIKA Intrade, dan WIKA Realty.

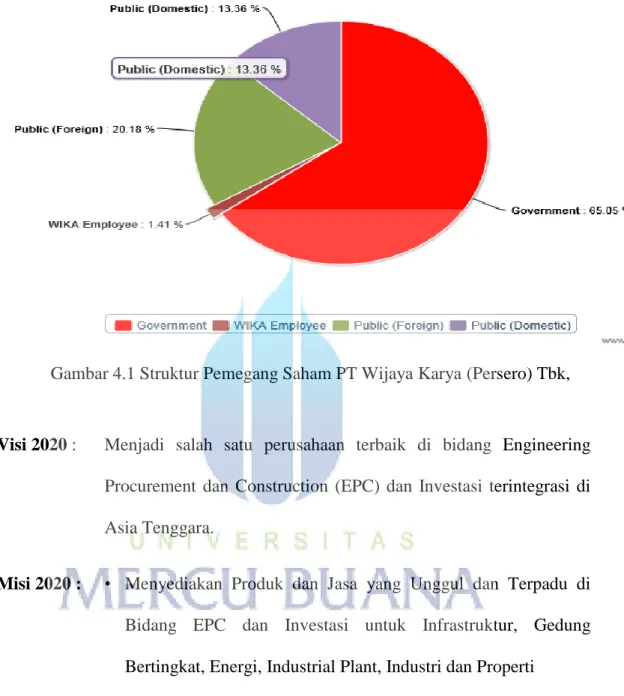

Pertumbuhan WIKA tersebut semakin mendapat pengakuan berbagai pihak. Hal ini tercermin dari keberhasilan penawaran saham perdana (Initial Public Offering/IPO) WIKA pada 27 Oktober 2007 di Bursa Efek Indonesia. Ketika itu WIKA melepas 28,46 persen sahamnya ke publik, sisanya masih dipegang pemerintah Republik Indonesia. Sejak 31 Desember 2012, saham yang dilepas ke publik meningkat menjadi 35 persen. Dari saham yang dijual tersebut, karyawan WIKA juga bisa memilikinya melalui Employee/Management Stock Option Program (E/MSOP), dan Employee Stock Allocation (ESA).

Dana segar hasil IPO tersebut membuat WIKA lebih leluasa berinovasi untuk lebih tumbuh dan berkembang. Posisi WIKA menjadi lebih kuat menghadapi guncangan, bahkan ketika krisis global mulai memperlihatkan dampaknya di dalam negeri. WIKA pun mampu memperluas operasinya ke luar negeri. WIKA juga terus mengembangkan kemampuan Engineering, Procurement and Construction (EPC).

47

Gambar 4.1 Struktur Pemegang Saham PT Wijaya Karya (Persero) Tbk,

Visi 2020 : Menjadi salah satu perusahaan terbaik di bidang Engineering Procurement dan Construction (EPC) dan Investasi terintegrasi di Asia Tenggara.

Misi 2020 : • Menyediakan Produk dan Jasa yang Unggul dan Terpadu di Bidang EPC dan Investasi untuk Infrastruktur, Gedung Bertingkat, Energi, Industrial Plant, Industri dan Properti

• Memenuhi Harapan Pemangku Kepentingan Utama

• Menjalankan Praktik Etika Bisnis untuk Menjadi Warga Usaha yang Baik dan Memelihara Keberlanjutan Perusahaan

48

• Mengimplementasikan “Best Practices” dalam Sistem Manajemen Terpadu

Sejalan dengan visi dan misi, PT Wijaya Karya (Persero) Tbk terus memprioritaskan kliennya, berprestasi, berpikiran positif dan kemampuan untuk tampil dengan kinerja komersial demi pertumbuhan yang sehat, disaat yang bersamaan juga mampu memenuhi seluruh keinginan stakeholders.

Oleh karena itu, PT Wijaya Karya (Persero) Tbk memegang teguh motto “Spirit of Innovation” dan mengoptimalkan nilai-nilai perusahaan yang berdasarkan pada prinsip-prinsip:

1. COMMITMENT, Berbuat sesuai kesepakatan dan janji

2. INNOVATION, Menerapkan sesuatu yang baru

3. BALANCE, Menjaga keseimbangan semua aspek

4. EXCELLENCE, Memberikan hasil lebih baik

5. RELATIONSHIP, Hubungan kemitraan yang baik untuk semua pihak

6. TEAM WORK, Sinergi, kerjasama intra dan lintas unit kerja

7. INTEGRITY, Keutuhan dan ketulusan yang meliputi adil, bertanggung jawab, tidak tergantung, transparan dan jujur

49 4.1.2 PT Adhi Karya (Persero), Tbk

Architecten-Ingenicure-en Annemersbedrijf Associatie Selle en de Bruyn, Reyerse en de Vries N.V. (Assosiate N.V.) merupakan Perusahaan milik Belanda yang menjadi cikal bakal pendirian ADHI hingga akhirnya dinasionalisasikan dan kemudian ditetapkan sebagai PN Adhi Karya pada tanggal 11 Maret 1960. Nasionalisasi ini menjadi pemacu pembangunan infrastruktur di Indonesia. Berdasarkan pengesahan Menteri Kehakiman Republik Indonesia, pada tanggal 1 Juni 1974, ADHI berubah status menjadi Perseroan Terbatas. Hingga pada tahun 2004 ADHI telah menjadi perusahaan konstruksi pertama yang terdaftar di Bursa Efek Indonesia.

Status Perseroan ADHI sebagai Perseroan Terbatas mendorong ADHI untuk terus memberikan yang terbaik bagi setiap pemangku kepentingan pada masa perkembangan ADHI maupun industri konstruksi di Indonesia yang semakin melaju. Adanya intensitas persaingan dan perang harga antar industri konstruksi menjadikan Perseroan melakukan redefinisi visi dan misi: Menjadi Perusahaan Konstruksi terkemuka di Asia Tenggara. Visi tersebut menggambarkan motivasi perseroan untuk bergerak ke bisnis lain yang terkait dengan inti bisnis perseroan melalui sebuah tagline yang menjadi penguat yaitu “Beyond Construction”. Pertumbuhan yang bernilai dan berkesinambungan dalam perseroan menjadi salah satu aspek penting yang senantiasa dikelola ADHI untuk memberikan yang terbaik kepada masyarakat luas.

50

ADHI telah mampu menunjukkan kemampuannya sebagai perusahaan konstruksi terkemuka di Asia Tenggara melalui daya saing dan pengalaman yang dibuktikan pada keberhasilan proyek konstruksi yang sudah dijalankan. Keberhasilan usaha yang sudah diraih ADHI bukan berarti tanpa dukungan dan peran serta masyarakat, untuk itu ADHI berperan aktif dalam mengembangkan program CSR serta Program Kemitraan & Bina Lingkungan Perseroan.

Visi : Menjadi Perusahaan Konstruksi Terkemuka di Asia Tenggara.

Misi : Berkinerja berdasarkan atas peningkatan corporate value secara incorporated

• Melakukan proses pembelajaran dalam mencapai pertumbuhan (peningkatan corporate value).

• Menerapkan corporate culture yang simple tapi Membumi/dilaksanakan (down to earth).

• Proaktif melaksanakan lima lini bisnis secara profesional, governance, mendukung pertumbuhan perusahaan.

• Partisipasi aktif dalam Program Kemitraan dan Bina Lingkungan (PKBL) dan Corporate Social Responsibility (CSR) seiring pertumbuhan perusahaan.

51 Nilai Perusahaan

• Bekerja Cerdas Adalah inti dari kapabilitas dan produktivitas ADHI. Untuk menghadapi persaingan yang semakin ketat dalam industri jasa konstruksi, EPC, properti, real estate dan investasi infrastruktur maka segenap jajaran ADHI didorong agar mampu bekerja secara cerdas dan cepat, dengan mengedepankan inovasi dan efisiensi yang dilandasi jiwa enterpreneurship. Sisi lain dari tata nilai ini adalah agar setiap orang di ADHI memiliki sifat adaptif terhadap perubahan.

• Jujur Bertanggung Jawab Yang berarti dalam menjalankan pekerjaannya, setiap insan ADHI harus mengedepankan kejujuran yang disertai dengan rasa tanggung jawab. Di setiap penyelenggaraan kegiatan usahanya, segenap insan ADHI dituntut untuk bekerja dengan sikap yang terbuka dan wajar, disertai dengan kesadaran atas tingkah laku masing-masing tanpa merugikan diri sendiri dan orang lain.

• Bersahaja Merupakan inti dari perilaku yang berprinsip tidak berlebihan (proporsional). Setiap insan ADHI perlu juga memiliki sikap sederhana dan rendah hati (tidak arogan) agar mampu menciptakan iklim kerja yang kondusif. Dengan tata nilai ini diharapkan hubungan baik dengan lingkungan sekitar, baik dari sesama rekan kerja, mitra bisnis, perusahaan pesaing, hingga masyarakat luas terus terjalin sehingga ADHI akan menjadi perusahaan konstruksi terkemuka.

52

4.1.3 PT Jaya Konstruksi Manggala Pratama, Tbk

PT Jaya Konstruksi Manggala Pratama Tbk, sebagai bagian dari Grup Jaya, merupakan perusahaan infrastruktur yang terintegrasi dengan kompetensi inti dalam sektor infrastruktur dan sektor konstruksi bangunan, perdagangan aspal dan bahan bakar gas cair (LPG), pabrikasi beton pracetak dan pekerjaan mekanikal dan elektrikal serta jasa pemeliharaan. Perseroan didirikan pada tanggal 23 Desember 1982, pada saat Departemen Pemborongan PT Pembangunan Jaya dipisah untuk menjadi badan hukum yang tersendiri. Saham Perseroan telah dicatatkan di Bursa Efek Indonesia (BEI) pada Desember 2007.

Perseroan telah memantapkan diri sebagai salah satu pengembang infrastruktur publik terkemuka di Indonesia, yang bergerak di sektor pasar utama transportasi (jalan raya, jembatan, jalan tol, bandara, dan terowongan kereta bawah tanah), pembangkit listrik, dan air (pengendalian banjir dan penyedia air bersih). Eksistensi utama Perseroan juga telah dikembangkan di sektor komersial, yang memberikan jasa konstruksi, teknik dan pemeliharaan terintegrasi untuk hotel, mall, apartemen, dan gedung perkantoran di Indonesia dan luar negeri.

Perseroan memiliki empat anak perusahaan langsung yaitu: PT Jaya Trade Indonesia, PT Jaya Teknik Indonesia, PT Jaya Beton Indonesia dan PT Jaya Daido Concrete, yang semuanya diakusisi pada tahun 2007. Sejak saat itu, Perseroan telah menambah beberapa anak perusahaan tidak langsung di portofolionya sebagai berikut: PT Jaya Gas Indonesia, PT Toba Gena Utama, PT Sarana Bitung Utama, PT Metroja Mandiri, PT Kenrope Utama, PT Sarana Utama

53

Merpati, PT Adibaroto Nugratama, PT Adigas Jaya Pratama, PT Sarana Lampung Utama, PT Sarana Lombok Utama, PT Sarana Jambi Utama, PT Jaya Celcon Prima dan PT Global Bitumen Utama.

Usaha Perseroan di bidang jalan tol dioperasikan melalui dua perusahaan patungan yang didirikan pada tahun 2009: PT Jaya Konstruksi Pratama Tol (dengan PT Pembangunan Jaya Infrastruktur) dan PT Jaya Sarana Pratama (dengan PT Jaya Real Property Tbk). Untuk memperluas usaha terminal aspal curah, melalui anak perusahaan PT Jaya Trade Indonesia mendirikan PT Sarana Mbay Utama dan PT Sarana Aceh Utama pada tahun 2009 dan PT Sarana Sampit Mentaya Utama pada tahun 2010. PT Kenrope Sarana Pratama dan PT Kenrope Utama Sentul masing-masing didirikan pada tahun 2010 dan 2011 untuk memperluas usaha perdagangan LPG. Investasi Perseroan dalam usaha pengelolaan air dan limbah diusahakan oleh dua perusahaan, PT Sarana Tirta Utama dan PT Jaya Mitra Sarana, yang didirikan pada tahun 2010 melalui PT Jaya Teknik Indonesia.

Kemampuan Jaya Konstruksi yang kuat di sepanjang rangkaian nilai infrastruktur, serta nilai tambah yang dibentuk dari pengalamannya baik sebagai investor maupun kontraktor, telah menjadikan Perseroan sebagai mitra terpercaya bagi berbagai klien baik pemerintah maupun swasta. Perseroan terus membangun sinergi dan asetnya untuk memberikan solusi yang terintegrasi dengan pelaksanaan yang berkualitas.

54 4.2 Hasil Penelitian

4.2.1 Deskripsi Data

Sesuai dengan analisis dan metode penelitian yang digunakan, maka data yang diperlukan adalah data laporan keuangan kelompok industri jasa konstruksi. Dimana sampai saat ini terdapat tiga perusahaan, yaitu PT Wijaya Karya (Persero) Tbk, PT Adhi Karya (Persero) Tbk dan PT Jaya Konstruksi Manggala Pratama Tbk. Dengan demikian laporan keuangan yang digunakan adalah laporan keuangan ketiga perusahaan tersebut dari tahun 2011 sampai dengan tahun 2013. Data laporan keuangan tersebut kemudian akan diolah untuk mengetahui tingkat likuiditas, solvabilitas dan profitabilitas perusahaan.

Tabel 4.1

Data Keuangan PT Wijaya Karya (Persero), Tbk Periode Tahun 2011-2013

(dalam ribuan rupiah)

No. Keterangan 2013 2012 2011 1 Persediaan 1,118,390,356 1,143,498,323 872,775,160 2 Aktiva Lancar 7,994,288,651 7,250,634,507 5,838,851,683 3 Total Aktiva 12,594,962,700 11,020,768,204 8,322,979,571 4 Hutang Lancar 7,298,469,461 6,580,327,407 5,127,208,872 5 Total Hutang 9,368,003,825 8,186,469,348 6,103,603,696 6 Ekuitas 3,226,958,875 2,834,298,857 2,219,375,875 7 Penjualan 11,884,667,552 9,905,214,374 7,741,827,727 8 Laba Bersih 624,371,679 523,268,580 390,946,495 Sumber : Laporan Keuangan PT Wijaya Karya (Persero), Tbk Periode 2011-2013 (data diolah)

55

Berdasarkan ringkasan laporan keuangan PT Wijaya Karya (Persero) Tbk selama tiga tahun, yaitu dari tahun 2011 sampai dengan tahun 2013 sebagaimana tersaji pada tabel 4.1 dapat dijelaskan bahwa nilai persediaan perusahaan berfluktuasi dengan nilai terendah terjadi pada tahun 2011 yaitu sebesar Rp 872.775.160,- dan tertinggi pada tahun 2012 sebesar Rp 1.143.498.323,-. Aktiva lancar juga mengalami fluktuasi dengan nilai terendah pada tahun 2011 sebesar Rp 5.838.851.683,- dan terbesar pada tahun 2013 sebesar Rp 7.994.288.651,-. Total aktiva juga mengalami fluktuasi dengan nilai terendah tahun 2011 sebesar Rp 8.322.979.571,- dan terbesar pada tahun 2013 sebesar Rp 12.594.962.700,-. Hutang lancar mengalami fluktuasi dengan nilai terendah pada tahun 2011 sebesar Rp 5.127.208.872,- dan terbesar pada tahun 2013 sebesar Rp 7.298.469.461,-. Total hutang juga mengalami fluktuasi dengan nilai terendah terjadi pada tahun 2011 sebesar Rp 6.103.603.696,- dan terbesar pada tahun 2013 sebesar Rp 9.368.003.825,-. Ekuitas juga mengalami fluktuasi dengan nilai terendah terjadi pada tahun 2011 sebesar Rp 2.219.375.875,- dan tertinggi pada tahun 2013 sebesar Rp 3.226.958.875,-. Penjualan setiap tahun mengalami kenaikan dengan nilai terendah terjadi pada tahun 2011 sebesar Rp 7.741.827.727,- dan tertinggi pada tahun 2013 sebesar Rp 11.884.667.552,-. Laba bersih juga mengalami kenaikan dengan nilai terendah terjadi pada tahun 2011 sebesar Rp 390.946.495,- dan nilai tertinggi terjadi pada tahun 2013 sebesar Rp 624.371.679,-.

Selanjutnya pada tabel 4.2 disajikan data keuangan PT Adhi Karya (Persero), Tbk selama tahun 2011-2013

56 Tabel 4.2

Data Keuangan PT Adhi Karya (Persero), Tbk Periode 2011-2013

(dalam rupiah penuh)

No. Keterangan 2013 2012 2011 1 Persediaan 161,559,750,775 116,551,887,804 68,562,178,399 2 Aktiva Lancar 9,099,466,807,010 7,283,097,472,884 5,484,987,461,350 3 Total Aktiva 9,720,961,764,422 7,872,073,635,468 6,112,953,591,126 4 Hutang Lancar 6,541,657,147,336 5,852,574,120,387 4,875,487,799,722 5 Total Hutang 8,172,498,971,851 6,691,154,665,776 5,122,585,800,538 6 Ekuitas 1,548,462,792,571 1,180,918,969,692 990,367,790,588 7 Penjualan 9,799,598,396,362 7,627,702,794,424 6,695,112,327,923 8 Laba Bersih 408,437,913,454 213,317,532,467 182,692,722,038 Sumber : Laporan Keuangan PT Adhi Karya (Persero) Tbk Periode 2011-2013 (Data diolah)

Berdasarkan ringkasan laporan keuangan PT Adhi Karya (Persero) Tbk selama tiga tahun, yaitu dari tahun 2011 sampai dengan tahun 2013 sebagaimana tersaji pada tabel 4.2 dapat dijelaskan bahwa nilai persediaan perusahaan berfluktuasi dengan nilai terendah terjadi pada tahun 2011 yaitu sebesar Rp 68.562.178.399,- dan tertinggi pada tahun 2013 sebesar Rp 161.559.750.775,-. Aktiva lancar dengan nilai terendah pada tahun 2011 sebesar Rp 5.484.987.461.350,- dan terbesar pada tahun 2013 sebesar Rp 9.099.466.807.010,-. Total aktiva mengalami fluktuasi dengan nilai terendah tahun 2011 sebesar Rp 6.112.953.591.126,- dan terbesar pada tahun 2013 sebesar Rp 9.720.961.764.422,-. Hutang lancar mengalami fluktuasi dengan nilai terendah pada tahun 2011 sebesar Rp 4.875.487.799.722,- dan terbesar pada tahun 2013 sebesar Rp 6.541.657.147.336,-. Total hutang juga mengalami fluktuasi dengan nilai terendah

57

terjadi pada tahun 2011 sebesar Rp 5.122.585.800.538,- dan terbesar pada tahun 2013 sebesar Rp 8.172.498.971.851,-. Ekuitas juga mengalami fluktuasi dengan nilai terendah terjadi pada tahun 2011 sebesar Rp 990.367.790.588,- dan tertinggi pada tahun 2013 sebesar Rp 1.548.462.792.571,-. Penjualan setiap tahun mengalami kenaikan dengan nilai terendah terjadi pada tahun 2011 sebesar Rp 6.695.112.327.923,- dan tertinggi pada tahun 2013 sebesar Rp 9.799.598.396.362,-. Laba bersih juga mengalami kenaikan dengan nilai terendah terjadi pada tahun 2011 sebesar Rp 182.692.722.038,- dan nilai tertinggi terjadi pada tahun 2013 sebesar Rp 408.437.913.454,-.

Tabel 4.3

Data Keuangan PT Jaya Konstruksi Manggala Pratama Tbk Periode Tahun 2011-2013

(dalam rupiah penuh)

No. Keterangan 2013 2012 2011 1 Persediaan 297,091,152,743 223,834,797,006 98,837,258,477 2 Aktiva Lancar 2,750,419,881,029 1,979,910,849,313 1,738,662,348,129 3 Total Aktiva 3,417,012,222,326 2,557,731,220,187 2,207,158,152,582 4 Hutang Lancar 1,714,717,243,531 1,474,579,736,710 1,258,208,332,418 5 Total Hutang 1,800,740,198,870 1,542,127,841,271 1,347,596,317,577 6 Ekuitas 1,616,272,023,456 1,015,603,378,916 859,561,835,006 7 Penjualan 4,623,675,713,706 4,009,948,557,189 3,200,479,479,540 8 Laba Bersih 210,967,010,853 185,245,654,155 137,103,876,963 Sumber : Laporan Keuangan PT Jaya Konstruksi Manggala Pratama Tbk, Periode 2011-2013 (data diolah)

Berdasarkan ringkasan laporan keuangan PT Jaya Konstruksi Manggala Pratama Tbk selama tiga tahun, yaitu dari tahun 2011 sampai dengan tahun 2013 sebagaimana tersaji pada tabel 4.3 dapat dijelaskan bahwa nilai persediaan

58

perusahaan berfluktuasi dengan nilai terendah terjadi pada tahun 2011 yaitu sebesar Rp 98.837.258.477,- dan tertinggi pada tahun 2013 sebesar Rp 297.091.152.743,-. Aktiva lancar juga mengalami fluktuasi dengan nilai terendah pada tahun 2011 sebesar Rp 1.738.662.348.129,- dan terbesar pada tahun 2013 sebesar Rp 2.750.419.881.029,-. Total aktiva juga mengalami fluktuasi dengan nilai terendah tahun 2011 sebesar Rp 2.207.158.152.582,- dan terbesar pada tahun 2013 sebesar Rp 3.417.012.222.326,-. Hutang lancar mengalami fluktuasi dengan nilai terendah pada tahun 2011 sebesar Rp 1.258.208.332.418,- dan terbesar pada tahun 2013 sebesar Rp 1.714.717.243.531,-. Total hutang juga mengalami fluktuasi dengan nilai terendah terjadi pada tahun 2011 sebesar Rp 1.347.596.317.577,- dan terbesar pada tahun 2013 sebesar Rp 1.800.740.198.870,-. Ekuitas juga mengalami fluktuasi dengan nilai terendah terjadi pada tahun 2011 sebesar Rp 859.561.835006,- dan tertinggi pada tahun 2013 sebesar Rp 1.616.272.023.456,-. Penjualan setiap tahun mengalami kenaikan dengan nilai terendah terjadi pada tahun 2011 sebesar Rp 3.200.479.479.540,- dan tertinggi pada tahun 2013 sebesar Rp 4.623.675.713.706,-. Laba bersih juga mengalami kenaikan dengan nilai terendah terjadi pada tahun 2011 sebesar Rp 137.103.876.963 ,- dan nilai tertinggi terjadi pada tahun 2013 sebesar Rp 210.967.010.853 ,-.

4.2.2 Analisis Rasio Keuangan

Analisis rasio dimaksudkan untuk memperoleh gambaran tentang baik dan buruknya posisi keuangan suatu perusahaan. Analisis rasio keuangan sendiri dimulai dengan laporan keuangan dasar, yaitu dari neraca (balance sheet),

59

perhitungan laba rugi (income statement), dan laporan arus kas (cash flow statement). Perhitungan rasio keuangan akan menjadi lebih jelas jika dihubungkan antara lain dengan menggunakan pola historis perusahaan tersebut, yang dilihat perhitungan pada sejumlah tahun guna menentukan apakah perusahaan membaik atau memburuk atau melakukan perbandingan dengan perusahaan lain dalam industri yang sama.

Dalam pembahasan ini digunakan analisis rasio likuiditas (untuk mengukur kemampuan perusahaan memenuhi kewajiban jangka pendeknya secara tepat waktu), rasio solvabilitas (untuk mengukur seberapa besar perusahaan dibiayai dengan hutang), dan rasio profitabilitas (untuk mengukur efektifitas manajemen perusahaan yang ditunjukkan oleh besar kecilnya tingkat keuntungan yang diperoleh dalam hubungannya dengan penjualan maupun investasi).

a. Rasio Likuiditas

Rasio likuiditas menunjukkan hubungan antara kas perusahaan dan aktiva lancar lainnya dengan hutang lancar. Rasio ini digunakan untuk mengukur kemampuan perusahaan dalam memenuhi kewajiban-kewajiban finansialnya yang harus yang harus segera dipenuhi atau kewajiban jangka pendek. Dalam rasio likuiditas terdapat unsur aktiva lancar dan hutang lancar. Jika aktiva lancar dapat membiayai hutang lancar dengan baik maka kondisi likuiditas perusahaan berada pada tingkat aman.

Untuk mengukur tingkat likuiditas ketiga perusahaan jasa konstruksi, yaitu PT Wijaya Karya (persero) Tbk, PT Adhi Karya (Persero) Tbk, dan PT Jaya Konstruksi Manggala Pratama Tbk, alat ukur yang dipakai adalah dengan

60

menghitung current ratio (rasio perbandingan antara aktiva lancar dengan hutang lancar) dan quick ratio (rasio perbandingan antara aktiva lancar dikurangi persediaan dengan hutang lancar).

Tingkat likuiditas ketiga perusahaan Jasa Konstruksi tersebut selama tiga tahun dimulai tahun 2011 sampai dengan tahun 2013 tercermin pada tabel dibawah ini.

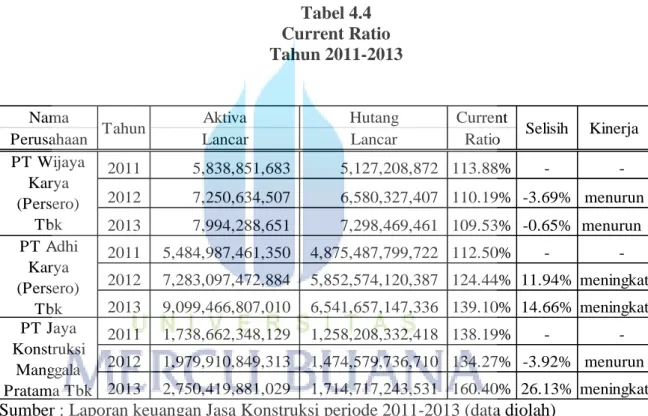

Tabel 4.4 Current Ratio Tahun 2011-2013

Nama Aktiva Hutang Current

Perusahaan Lancar Lancar Ratio

2011 5,838,851,683 5,127,208,872 113.88% - -2012 7,250,634,507 6,580,327,407 110.19% -3.69% menurun 2013 7,994,288,651 7,298,469,461 109.53% -0.65% menurun 2011 5,484,987,461,350 4,875,487,799,722 112.50% - -2012 7,283,097,472,884 5,852,574,120,387 124.44% 11.94% meningkat 2013 9,099,466,807,010 6,541,657,147,336 139.10% 14.66% meningkat 2011 1,738,662,348,129 1,258,208,332,418 138.19% - -2012 1,979,910,849,313 1,474,579,736,710 134.27% -3.92% menurun 2013 2,750,419,881,029 1,714,717,243,531 160.40% 26.13% meningkat Kinerja PT Wijaya Karya (Persero) Tbk PT Adhi Karya (Persero) Tbk PT Jaya Konstruksi Manggala Pratama Tbk Selisih Tahun

Sumber : Laporan keuangan Jasa Konstruksi periode 2011-2013 (data diolah)

Berdasarkan perhitungan current ratio PT Wijaya Karya (Persero), Tbk pada tahun 2011 perusahaan mempunyai kemampuan untuk membayar hutang yang segera harus dilunasi (hutang lancar) dengan menggunakan aktiva lancar adalah setiap Rp 1 hutang dijamin oleh aktiva lancar sebesar Rp 11,38. Current ratio tahun 2012 menurun menjadi sebesar Rp 11,01. Dan current ratio tahun 2013 kembali menurun menjadi sebesar Rp 10,95. Current ratio mengalami titik

61

puncak pada tahun 2011 yaitu sebesar Rp 11,38. Jadi meskipun current ratio PT Wijaya Karya mengalami penurunan tetapi current rationya masih diatas batas likuid yaitu diatas Rp 1.

Kemudian current ratio PT Adhi Karya (Persero), Tbk pada tahun 2011 mempunyai kemampuan untuk membayar hutang yang segera harus dilunasi (hutang lancar) dengan menggunakan aktiva lancar setiap Rp 1 hutang dijamin oleh aktiva lancar sebesar Rp 11,25. Current ratio tahun 2012 meningkat menjadi sebesar Rp 12,44. Current ratio tahun 2013 juga meningkat sebesar Rp 13,91. Current ratio mengalami titik puncak pada tahun 2013 yaitu sebesar Rp 13,91. Current ratio PT Adhi Karya (Persero) Tbk dari tahun 2011 sampai dengan tahun 2013 selalu mengalami peningkatan.

Adapun current ratio PT Jaya Konstruksi Manggala Pratama Tbk pada tahun 2011 mempunyai kemampuan untuk membayar hutang yang segera harus dilunasi (hutang lancar) dengan menggunakan aktiva lancar adalah setiap Rp 1 hutang dijamin oleh aktiva lancar sebesar Rp 13,81. Current ratio tahun 2012 mengalami penurunan menjadi Rp 13,42. Tetapi pada tahun 2013 mengalami kenaikan sebesar Rp 16,04. Curent ratio mengalami titik puncak pada tahun 2013 yaitu sebesar Rp 16,04.

Selanjutnya tingkat likuiditas ketiga perusahaan di bidang jasa konstruksi tersebut dapat pula diukur dengan menggunakan quick ratio sebagaimana dapat dilihat pada tabel berikut:

62 Tabel 4.5 Quick Ratio Tahun 2011-2013

Nama Aktiva Hutang Quick

Perusahaan Lancar Lancar Ratio

2011 5,838,851,683 872,775,160 5,127,208,872 96,86% - -2012 7,250,634,507 1,143,498,323 6,580,327,407 92,81% -4.05 menurun 2013 7,994,288,651 1,118,390,356 7,298,469,461 94,21% 1,4% meningkat 2011 5,484,987,461,350 68,562,178,399 4,875,487,799,722 111,1% - -2012 7,283,097,472,884 116,551,887,804 5,852,574,120,387 122,45%11,35% meningkat 2013 9,099,466,807,010 161,559,750,775 6,541,657,147,336 136,63%14,18% meningkat 2011 1,738,662,348,129 98,837,258,477 1,258,208,332,418 130,33% - -2012 1,979,910,849,313 223,834,797,006 1,474,579,736,710 119,1% -11.23 menurun 2013 2,750,419,881,029 297,091,152,743 1,714,717,243,531 143,07%23,97% meningkat Kinerja Selisih PT Wijaya Karya (Persero) PT Adhi Karya (Persero) Tbk PT Jaya Konstruk si Manggala Pratama Tahun Persediaan

Sumber : Laporan keuangan jasa konstruksi periode 2011-2013 (data diolah)

Berdasarkan perhitungan Quick ratio (rasio perbandingan antara aktiva lancar dikurangi persediaan dengan hutang lancar) PT Wijaya Karya (Persero) Tbk pada tahun 2011 adalah sebesar 96,86%. Quick ratio tahun 2012 mengalami penurunan menjadi 92,81% dan quick ratio tahun 2013 mengalami kenaikan menjadi 94,21%. Quick ratio mengalami titik puncak pada tahun 2011, yaitu sebesar 96,86%.

Quick ratio PT Adhi Karya (Persero) Tbk pada tahun 2011 adalah sebesar 111,11%. Quick ratio tahun 2012 meningkat menjadi sebesar 122,45%

63

dan quick ratio tahun 2013 meningkat juga menjadi sebesar 136,63%. Quick ratio mengalami titik puncak pada tahun 2013 yaitu sebesar 136,63%.

Quick ratio PT Jaya Konstruksi Manggala Pratama Tbk pada tahun 2011 adalah sebesar 130,33%. Quick ratio tahun 2012 menurun menjadi sebesar 119,1% dan quick ratio tahun 2013 kembali meningkat menjadi sebesar 143,07%. Quick ratio mengalami titik puncak pada tahun 2013 yaitu sebesar 143,07%.

b. Rasio Solvabilitas

Analisis rasio solvabilitas digunakan untuk mengukur seberapa besar perusahaan dibiayai dengan hutang oleh pihak luar atau kreditur, dan rasio ini juga merupakan persentase jumlah dana yang disediakan oleh hutang, atau dengan kata lain, rasio solvabilitas adalah untuk mengukur tingkat pembiayaan perusahaan dengan hutang.

Untuk mengukur rasio solvabilitas dapat dilakukan dengan : Total Debt to equity (perbandingan jumlah hutang lancar ditambah hutang jangka panjang dengan modal sendiri). Total Debt to Total Assets (perbandingan antara hutang lancar dan hutang jangka panjang dengan jumlah aktiva).

Tingkat solvabilitas ketiga perusahaan Jasa Konstruksi tersebut selama tiga tahun dimulai tahun 2011 sampai dengan tahun 2013 tercermin pada tabel dibawah ini.

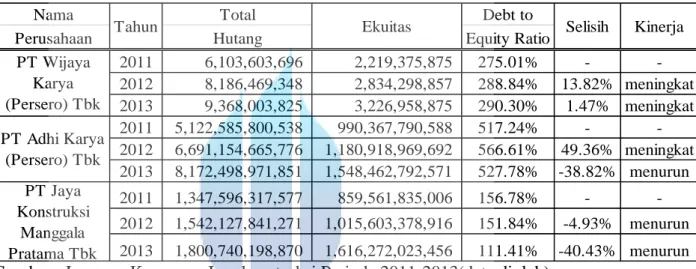

64 Tabel 4.6

Total Debt to Equity Ratio Tahun 2011-2013

Nama Total Debt to

Perusahaan Hutang Equity Ratio

2011 6,103,603,696 2,219,375,875 275.01% - -2012 8,186,469,348 2,834,298,857 288.84% 13.82% meningkat 2013 9,368,003,825 3,226,958,875 290.30% 1.47% meningkat 2011 5,122,585,800,538 990,367,790,588 517.24% - -2012 6,691,154,665,776 1,180,918,969,692 566.61% 49.36% meningkat 2013 8,172,498,971,851 1,548,462,792,571 527.78% -38.82% menurun 2011 1,347,596,317,577 859,561,835,006 156.78% - -2012 1,542,127,841,271 1,015,603,378,916 151.84% -4.93% menurun 2013 1,800,740,198,870 1,616,272,023,456 111.41% -40.43% menurun Kinerja Selisih PT Wijaya Karya (Persero) Tbk PT Adhi Karya (Persero) Tbk PT Jaya Konstruksi Manggala Pratama Tbk Tahun Ekuitas

Sumber : Laporan Keuangan Jasa konstruksi Periode 2011-2013(data diolah)

Tabel 4.6 diatas adalah Total Debt to Equity ratio (perbandingan jumlah hutang lancar ditambah hutang jangka panjang dengan modal sendiri) ketiga perusahaan jasa konstruksi selama tahun 2011 sampai dengan tahun 2013. Rasio ini menunjukkan perbandingan antara hutang dengan ekuitas (modal sendiri) yang digunakan untuk mendanai aktiva dan menunjukkan kemampuan modal sendiri perusahaan untuk memenuhi seluruh kewajibannya.

Berdasarkan tabel diatas maka dapat diketahui bahwa total debt to equity ratio PT Wijaya Karya (persero) Tbk pada tahun 2011 adalah sebesar 275,01%. Tahun 2012 meningkat menjadi sebesar 288,84% dan tahun 2013 meningkat juga

65

menjadi sebesar 290,30%. Total debt to equity ratio PT Wijaya Karya (Persero) Tbk mengalami titik puncak pada tahun 2013 yaitu sebesar 290,30%.

Total debt to equity ratio PT Adhi Karya (Persero) Tbk pada tahun 2011 adalah sebesar 517,24%. Tahun 2012 meningkat menjadi sebesar 566,61% dan tahun 2013 menurun menjadi sebesar 527,78%. Total debt to equity ratio PT Adhi Karya (Persero) Tbk mengalami titik puncak pada tahun 2012 yaitu sebesar 566,61%.

Total debt to equity ratio PT Jaya Konstruksi Manggala Pratama Tbk pada tahun 2011 adalah sebesar 156,78%. Tahun 2012 menurun menjadi sebesar 151,84% dan tahun 2013 kembali menurun menjadi sebesar 111,41%. Total debt to equity ratio PT Jaya Konstruksi Manggala Pratama Tbk mengalami titik puncak pada tahun 2011 yaitu sebesar 156,78%.

Selanjutnya tingkat solvabilitas ketiga perusahaan di bidang jasa konstruksi tersebut dapat pula diukur dengan menggunakan total debt to total assets ratio sebagaimana dapat dilihat pada tabel berikut:

66 Tabel 4.7

Total Debt to Total Asset Ratio Tahun 2011-2013

Nama Total Total Total Debt to

Perusahaan Hutang Aktiva Asset Ratio

2011 6,103,603,696 8,322,979,571 73.33% - -2012 8,186,469,348 11,020,768,204 74.28% 0.95% meningkat 2013 9,368,003,825 12,594,962,700 74.38% 0.10% meningkat 2011 5,122,585,800,538 6,112,953,591,126 83.80% - -2012 6,691,154,665,776 7,872,073,635,468 85.00% 1.20% meningkat 2013 8,172,498,971,851 9,720,961,764,422 84.07% -0.93% menurun 2011 1,347,596,317,577 2,207,158,152,582 61.06% - -2012 1,542,127,841,271 2,557,731,220,187 60.29% -0.76% menurun 2013 1,800,740,198,870 3,417,012,222,326 52.70% -7.59% menurun Kinerja PT Wijaya Karya (Persero) Tbk PT Adhi Karya (Persero) Tbk PT Jaya Konstruksi Manggala Pratama Tbk Tahun Selisih

Sumber : Laporan Keuangan Jasa Konstruksi Periode 2011-2013 (data diolah) Tabel 4.7 diatas adalah total debt to total asset ratio (perbandingan antara hutang lancar dan hutang jangka panjang dengan jumlah aktiva) ketiga perusahaan jasa konstruksi selama tahun 2011 sampai dengan tahun 2013. Rasio ini melihat perbandingan hutang perusahaan, yaitu diperoleh dari perbandingan total hutang dibagi dengan total asset.

Berdasarkan tabel 4.7 diatas, total debt to total asset ratio PT Wijaya Karya (Persero) Tbk pada tahun 2011 adalah sebesar 73,33%. Tahun 2012 meningkat menjadi sebesar 74,28% dan tahun 2013 juga mengalami peningkatan menjadi sebesar 74,38%. Total Debt to Total Assets Ratio tertinggi terjadi pada tahun 2013 yaitu sebesar 74,38%.

67

Total Debt to Total Assets Ratio PT Adhi Karya (Persero) Tbk pada tahun 2011 adalah sebesar 83,80%. Tahun 2012 meningkat menjadi sebesar 85% dan tahun 2013 kembali menurun menjadi sebesar 84,07%. Total Debt to Total AssetsRatio tertinggi terjadi pada tahun 2012 yaitu sebesar 85%.

Total Debt to Total Assets Ratio PT Jaya Konstruksi Manggala Pratama Tbk pada tahun 2011 adalah sebesar 61,06%. Tahun 2012 menurun menjadi sebesar 60,29% dan tahun 2013 kembali menurun menjadi sebesar 52,70%. Total Debtto Total Assets Ratio tertinggi terjadi pada tahun 2011 yaitu sebesar 61,06%.

c. Rasio Profitabilitas

Analisis rasio profitabilitas digunakan untuk mengukur manajemen secara keseluruhan yang ditunjukkan oleh besar kecilnya tingkat keuntungan yang diperoleh dalam hubungannya dengan penjualan ataupun investasi. Semakin baik rasio profitabilitas maka semakin baik menggambarkan kemampuan tingginya perolehan keuntungan perusahaan.

Rasio ini dimaksudkan untuk mengukur efisiensi penggunaan aktiva perusahaan. Atau mungkin juga efisiensi ingin dikaitkan dengan penjualan yang berhasil diciptakan. Sebagai misal ada jenis perusahaan yang mengambil keuntungan relatif yang cukup tinggi dari setiap penjualan (Seperti mebel, perhiasan, dan sebagainya), tetapi ada pula yang keuntungan relatifnya cukup rendah (seperti barang-barang keperluan sehari-hari).

Untuk mengukur rasio profitabilitas dapat dilakukan dengan return on investment (berapa besar laba bersih yang diperoleh setelah pajak dapat dihasilkan dari rata-rata seluruh kekayaan yang dimiliki perusahaan). Return on equity

68

(perbandingan antara laba setelah pajak/laba bersih dengan jumlah aktiva). Dan Net profit margin (laba kotor terhadap pendapatan, laba bersih dibagi dengan pendapatan). Tabel 4.8 Return on Investment Tahun 2011-2013 Nama Return on Perusahaan Investment 2011 390,946,495 8,322,979,571 4.70% - -2012 523,268,580 11,020,768,204 4.75% 0.05% meningkat 2013 624,371,679 12,594,962,700 4.96% 0.21% meningkat 2011 182,692,722,038 6,112,953,591,126 2.99% - -2012 213,317,532,467 7,872,073,635,468 2.71% -0.28% menurun 2013 408,437,913,454 9,720,961,764,422 4.20% 1.49% meningkat 2011 137,103,876,963 2,207,158,152,582 6.21% - -2012 185,245,654,155 2,557,731,220,187 7.24% 1.03% meningkat 2013 210,967,010,853 3,417,012,222,326 6.17% -1.07% menurun PT Adhi Karya (Persero) Tbk PT Jaya Konstruksi Manggala

Tahun Laba Bersih Total Aktiva Selisih Kinerja

PT Wijaya Karya (Persero) Tbk

Sumber : Laporan Keuangan Jasa Konstruksi Periode 2011-2013 (data diolah) Pada Tabel 4.8 disajikan ratio return on investment. Rasio ini menunjukkan hasil yang dicapai dari investasi-investasi yang ditanam dalam perusahaan oleh para investor. Rasio ini juga menghubungkan keuntungan yang diperoleh dari operasinya perusahaan dengan jumlah investasi atau aktiva yang digunakan untuk menghasilkan keuntungan dari operasi tersebut.

Berdasarkan tabel 4.8 diatas, Return on Investment PT Wijaya Karya (Persero) Tbk pada tahun 2011 sebesar 4,70%. Tahun 2012 meningkat menjadi sebesar 4,75% dan tahun 2013 kembali meningkat menjadi sebesar 4,96%. Return on Investment tertinggi terjadi pada tahun 2013 yaitu sebesar 4,96%.

69

Return on Investment PT Adhi Karya (Persero) Tbk pada tahun 2011 adalah sebesar 2,99%. Pada tahun 2012 menurun menjadi sebesar 2,71% dan tahun 2013 kembali meningkat menjadi sebesar 4,20%. Return on Investment tertinggi dicapai pada tahun 2013 yaitu sebesar 4,20%.

Return on Investment PT Jaya Konstruksi Manggala Pratama Tbk pada tahun 2011 sebesar 6,21%. Tahun 2012 meningkat menjadi sebesar 7,24% dan tahun 2013 menurun menjadi sebesar 6,17%. Return on investment tertinggi dicapai pada tahun 2012 yaitu sebesar 7,24%.

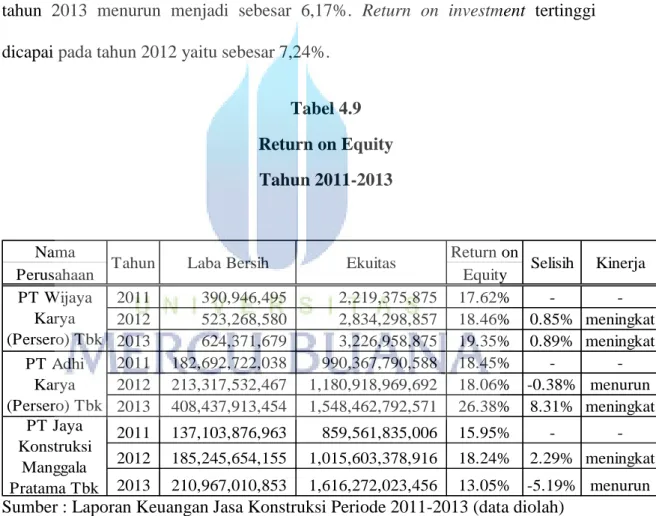

Tabel 4.9 Return on Equity Tahun 2011-2013 Nama Return on Perusahaan Equity 2011 390,946,495 2,219,375,875 17.62% - -2012 523,268,580 2,834,298,857 18.46% 0.85% meningkat 2013 624,371,679 3,226,958,875 19.35% 0.89% meningkat 2011 182,692,722,038 990,367,790,588 18.45% - -2012 213,317,532,467 1,180,918,969,692 18.06% -0.38% menurun 2013 408,437,913,454 1,548,462,792,571 26.38% 8.31% meningkat 2011 137,103,876,963 859,561,835,006 15.95% - -2012 185,245,654,155 1,015,603,378,916 18.24% 2.29% meningkat 2013 210,967,010,853 1,616,272,023,456 13.05% -5.19% menurun

Ekuitas Selisih Kinerja

PT Wijaya Karya (Persero) Tbk PT Adhi Karya (Persero) Tbk PT Jaya Konstruksi Manggala Pratama Tbk

Tahun Laba Bersih

Sumber : Laporan Keuangan Jasa Konstruksi Periode 2011-2013 (data diolah) Pada tabel 4.9 diatas disajikan ratio return on equity. Rasio ini menunjukkan perbandingan antara laba setelah pajak dengan jumlah aktiva. Rasio ini juga menunjukkan kemampuan modal sendiri untuk menghasilkan laba bersih.

70

Return on Equity PT Wijaya Karya (Persero) Tbk pada tahun 2011 adalah sebesar 17,62%. Pada tahun 2012 mengalami peningkatan menjadi sebesar 18,46% dan tahun 2013 meningkat menjadi sebesar 19,35%. Return on Equity tertinggi dicapai pada tahun 2013 yaitu sebesar 19,35%.

Return on Equity PT Adhi Karya (Persero) Tbk pada tahun 2011 adalah sebesar 18,45%. Pada tahun 2012 menurun menjadi sebesar 18,06% dan pada tahun 2013 meningkat kembali menjadi sebesar 26,38%. Return on equity tertinggi dicapai pada tahun 2013 yaitu sebesar 26,38%.

Return on equity PT Jaya Konstruksi Manggala Pratama Tbk pada tahun 2011 sebesar 15,95%. Pada tahun 2012 meningkat menjadi sebesar 18,24% dan tahun 2013 menurun menjadi sebesar 13,05%. Return on equity tertinggi dicapai pada tahun 2012 yaitu sebesar 18,24%.

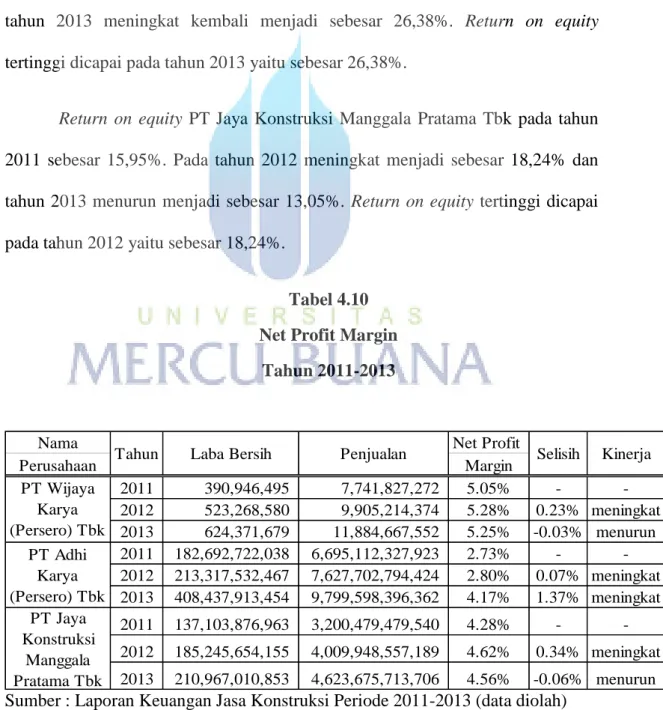

Tabel 4.10 Net Profit Margin

Tahun 2011-2013

Nama Net Profit

Perusahaan Margin 2011 390,946,495 7,741,827,272 5.05% - -2012 523,268,580 9,905,214,374 5.28% 0.23% meningkat 2013 624,371,679 11,884,667,552 5.25% -0.03% menurun 2011 182,692,722,038 6,695,112,327,923 2.73% - -2012 213,317,532,467 7,627,702,794,424 2.80% 0.07% meningkat 2013 408,437,913,454 9,799,598,396,362 4.17% 1.37% meningkat 2011 137,103,876,963 3,200,479,479,540 4.28% - -2012 185,245,654,155 4,009,948,557,189 4.62% 0.34% meningkat 2013 210,967,010,853 4,623,675,713,706 4.56% -0.06% menurun PT Jaya Konstruksi Manggala Pratama Tbk

Tahun Laba Bersih Penjualan Selisih Kinerja

PT Wijaya Karya (Persero) Tbk PT Adhi Karya (Persero) Tbk

71

Pada tabel 4.10 diatas disajikan ratio net profit margin. Rasio ini menunjukkan laba kotor terhadap pendapatan, laba bersih dibagi dengan pendapatan. Ini menunjukkan kestabilan kesatuan untuk menghasilkan perolehan pada tingkat penjualan. Dengan memeriksa margin laba dan normal industri sebuah perusahaan pada tahun sebelumnya, kita dapat menilai efisiensi operasi dan strategi penetapan harga serta status persaingan perusahaan dengan perusahaan lain dalam industri tersebut.

Ratio net profit margin PT Wijaya Karya (Persero) Tbk tahun 2011 sebesar 5,05%. Pada tahun 2012 meningkat menjadi sebesar 5,28% dan tahun 2013 menurun menjadi sebesar 5,25%. Net profit margin tertinggi dicapai pada tahun 2012 yaitu sebesar 5,28%.

Ratio net profit margin PT Adhi Karya (Persero) Tbk tahun 2011 sebesar 2,73%. Pada tahun 2012 meningkat menjadi sebesar 2,80% dan tahun 2013 kembali meningkat sebesar 4,17%. Net profit margin tertinggi dicapai pada tahun 2013 yaitu sebesar 4,17%.

Ratio net profit margin PT Jaya Konstruksi Manggala Pratama Tbk tahun 2011 sebesar 4,28%. Pada tahun 2012 meningkat menjadi sebesar 4,62% dan tahun 2013 menurun menjadi 4,56%. Net profit margin tertinggi dicapai pada tahun 2012 yaitu sebesar 4,62%.

72 4.3 Pembahasan

Pada sub bab ini akan diuraikan pembahasan dari hasil penelitian yang diperoleh, yaitu mengenai kinerja keuangan perusahaan jasa konstruksi yang terdaftar di Bursa efek Indonesia untuk periode penelitian tahun 2011 sampai dengan tahun 2013. Pengukuran kinerja perusahaan diukur dengan menggunakan analisis rasio keuangan, yaitu analisis rasio likuiditas, rasio solvabilitas dan rasio profitabilitas. Analisis rasio keuangan berperan penting sebagai alat ukur kinerja keuangan perusahaan. Rasio keuangan menunjukkan kondisi keuangan perusahaan dalam periode tertentu. Untuk melakukan analisis rasio keuangan, diperlukan perhitungan rasio-rasio keuangan yang mencerminkan aspek-aspek tertentu. Rasio-rasio keuangan mungkin dihitung berdasarkan atas angka-angka yang ada dalam neraca saja, dalam laporan rugi laba saja, atau pada neraca dan rugi laba.

Rasio likuiditas mencerminkan kemampuan perusahaan dalam memenuhi kemampuan kewajiban jangka pendeknya secara tepat waktu. Contoh membayar listrik, telepon, air PDAM, gaji karyawan, gaji teknisi, gaji lembur, tagihan telepon, dan sebagainya.

Rasio solvabilitas menunjukkan kemampuan perusahaan dalam memenuhi kewajiban jangka panjangnya. Penggunaan utang yang terlalu tinggi akan membahayakan perusahaan karena perusahaan akan masuk dalam kategori extreme leverage (utang ekstrem) yaitu perusahaan terjebak dalam tingkat utang yang tinggi dan sulit untuk melepaskan beban utang tersebut.

73

Rasio profitabilitas menunjukkan kemampuan perusahaan dalam menghasilkan laba. Rasio ini mengukur efektivitas manajemen secara keseluruhan yang ditunjukkan oleh besar kecilnya tingkat keuntungan yang diperoleh dalam hubungannya dengan penjualan maupun investasi. Semakin baik rasio profitabilitas maka semakin baik menggambarkan kemampuan tingginya perolehan keuntungan perusahaan.

Berdasarkan hasil penelitian yang dilakukan sebelumnya terhadap laporan keuangan 3 (tiga) perusahaan jasa konstruksi, maka berikut ini akan disajikan rangkuman rasio keuangan selama periode tahun 2011 sampai dengan tahun 2013.

74

Tabel 4.11

Rangkuman rasio keuangan Perusahaan jasa konstruksi

Tahun 2011-2013

Nama

Perusahaan CR (%) QR(%) DER(%) TDTAR (%) ROA (%) ROE(%) NPM(%) PT Wijaya Karya (Persero) Tbk 2011 113,88 96,86 275,01 73,33 4,70 17,62 5,05 PT Adhi Karya (Persero) Tbk 2011 112,50 111,1 517,24 83,80 2,99 18,45 2,73 PT Jaya Konstruksi Manggala Pratama Tbk 2011 138,19 130,33 156,78 61,06 6,21 15,95 4,28 121,52 112,76 316,34 72,73 4,63 17,34 4,02 PT Wijaya Karya (Persero) Tbk 2012 110,19 92,81 288,84 74,28 4,75 18,46 5,28 PT Adhi Karya (Persero) Tbk 2012 124,44 122,45 566,61 85,00 2,71 18,06 2,80 PT Jaya Konstruksi Manggala Pratama Tbk 2012 134,27 119,1 151,84 60,29 7,24 18,24 4,62 122,97 111,45 335,76 73,19 4,9 18,25 4,23 PT Wijaya Karya (Persero) Tbk 2013 109,53 94,21 290,30 74,38 4,96 19,35 5,25 PT Adhi Karya (Persero) Tbk 2013 139,10 136,63 527,78 84,07 4,20 26,38 4,17 PT Jaya Konstruksi Manggala Pratama Tbk 2013 160,40 143,07 111,41 52,70 6,17 13,05 4,56 136,34 124,64 309,83 70,38 5,11 19,59 4,66 Rasio Profitabilitas Rata-rata Rata-rata Rata-rata

Tahun Rasio Likuiditas Rasio Solvabilitas

75

Berdasarkan pada tabel 4.11 diatas, terlihat bahwa :

1. Tingkat rasio likuiditas. Berdasarkan perbandingan dari ketiga perusahaan jasa konstruksi tersebut diatas selama periode tahun 2011 sampai dengan tahun 2013, maka kinerja keuangan perusahaan berdasarkan tingkat likuiditasnya dapat disimpulkan bahwa PT Wijaya Karya (Persero) Tbk meskipun setiap tahun mengalami penurunan (baik dari current ratio maupun quick ratio) tetapi perusahaan masih mampu membayar kewajiban lancarnya dengan aktiva likuid yang dimilikinya. PT Adhi Karya (Persero) Tbk setiap tahun selalu mengalami peningkatan (baik dari current ratio maupun quick ratio). Sedangkan PT Jaya Konstruksi Manggala Pratama Tbk (baik dari current ratio maupun quick ratio) pada tahun 2011–2012 mengalami penurunan sedangkan tahun 2012–2013 mengalami peningkatan.

2. Tingkat rasio solvabilitas. Berdasarkan perbandingan ketiga perusahaan jasa konstruksi tersebut diatas selama periode tahun 2011 sampai dengan tahun 2013, maka kinerja keuangan berdasarkan analisis rasio solvabilitas dapat disimpulkan bahwa PT Wijaya Karya (Persero) Tbk setiap tahun mengalami kenaikan (baik dari total debt to assets maupun total debt to equity). Itu berarti adanya kenaikan dalam pembiayaan pihak ketiga (kreditur) setiap tahunnya. Hal ini dapat dilihat dari total debt to equity ratio yang mengalami kenaikan setiap tahunnya. Dan total debt to total assets juga mengalami kenaikan setiap tahunnya karena adanya peningkatan aktiva perusahaan. PT Adhi Karya (Persero) Tbk pada tahun

76

2011-2012 mengalami kenaikan sedangkan tahun 2012-2013 mengalami penurunan baik dari total debt to assets maupun total debt to equity. Sedangkan PT Jaya Konstruksi Manggala Pratama Tbk setiap tahunnya mengalami penurunan baik dari total debt to assets maupun total debt to equity itu berarti adanya penurunan dalam pembiayaan pihak ketiga (kreditur) dan penurunan dalam aktiva perusahaan.

3. Tingkat rasio profitabilitas. Berdasarkan perbandingan ketiga perusahaan jasa konstruksi diatas selama periode tahun 2011 sampai dengan tahun 2013, maka kinerja keuangan PT Wijaya Karya (Persero) Tbk mengalami kenaikan setiap tahunnya (Return on Investment, Return on Equity dan Net Profit Margin). Hal ini menunjukkan bahwa kinerja perusahaan yang baik/maksimal dalam menghasilkan laba. PT Adhi Karya (Persero) Tbk pada tahun 2011-2012 mengalami penurunan baik Return on Investment, Return on Equity dan Net Profit Margin. Sedangkan tahun 2012-2013 mengalami peningkatan baik Return on Investment, Return on Equity dan Net Profit Margin. PT Jaya Konstruksi Manggala Pratama Tbk pada tahun 2011-2012 mengalami peningkatan sedangkan tahun 2012-2013 mengalami penurunan. Hal ini menunjukkan bahwa kinerja perusahaan yang kurang baik dalam menghasilkan laba.