Analisis Determinan Kecondongan Tingkat Pengembalian Pasar (Skewness

of Market Return)

(Studi Empiris Negara Berkembang Periode 2007-2011)

Sani Qinthara ApriliaProgram Studi S1 Reguler Departemen Manajemen

Fakultas Ekonomi, Universitas Indonesia

Penelitian ini menganalisa determinan kecondongan tingkat pengembalian (skewness of return) indeks pasar pada beberapa negara berkembang seperti Bangladesh, China, Filipina, India, Indonesia, Korea, Malaysia, Pakistan, Thailand dan Turki, dengan menggunakan variabel seperti tingkat pengembalian (return), volatilitas tingkat pengembalian (return), kecondongan tingkat pengembalian (skewness of return), volume perdagangan, volatilitas volume perdagangan, dan kecondongan (skewness) volume perdagangan dengan mempertimbangkan kemungkinan adanya hubungan tidak langsung antar variabel tersebut. Penelitian ini menggunakan metode regresi dan vector autoregression (VAR), dan didapatkan hasil bahwa volume perdagangan berpengaruh positif terhadap kecondongan tingkat pengembalian (skewness of return), baik secara langsung maupun secara tidak langsung.

Kata Kunci:

kecondongan (skewness), volume perdagangan, vector autoregression, regresi linear, indeks pasar

1. Latar Belakang

Tingkat pengembalian (return) memiliki karakteristik distribusi tertentu yang dapat diukur dengan beberapa cara, dimana salah satunya adalah kecondongan (skewness), yang merupakan sebuah pengukuran asimetri dari distribusi probabilitas. Kecondongan (skewness) ini dapat muncul sebagai akibat dari dampak tekanan finansial perusahaan, pemilihan proyek yang dilakukan oleh perusahaan, maupun karena adanya preferensi risiko yang asimetris dari para investor. Selain itu kecondongan (skewness) juga muncul karena adanya perubahan pada volum perdagangan, sebagaimana secara umum dipercaya bahwa volum perdagangan berhubungan secara positif dengan tingkat pengembalian (return), juga sebagai akibat dari adanya distribusi informasi yang baik dan buruk (Damodaran, 1985), yang juga dijelaskan dalam teori investor heterogeneity oleh Hong dan Stein (2003).

Karakteristik distribusi tingkat pengembalian (return), seperti kecondongan (skewness) memegang peranan penting dalam teori dan praktik di bidang keuangan, hal ini

dikarenakan banyak model asset pricing—seperti model CAPM (Capital Asset Pricing Model)—yang mengasumsikan bahwa tingkat pengembalian (return) berdistribusi secara normal dan kurang memperhatikan adanya momen yang lebih tinggi dari tingkat pengembalian (return). Karakteristik ini menjadi penting untuk diperhatikan karena apabila tingkat pengembalian (return) memiliki kecondongan (skewness) tertentu, maka model asset pricing yang menghitung adanya momen yang lebih tinggi seharusnya dapat memberikan valuasi yang lebih akurat. Pentingnya kecondongan (skewness) ini juga karena analisis berdasarkan distribusi normal tidak dapat melakukan estimasi expected return secara tepat dan juga tidak dapat menggambarkan “true-risk” dari distribusi tingkat pengembalian (return) karena dalam asumsi distribusi normal maka risiko yang ada dipertimbangkan secara sama oleh semua investor, sedangkan pada kenyataannya investor memiliki preferensi risiko masing-masing, yaitu dengan melihat kecondongan tingkat pengembalian (skewness of return) dimana investor yang rasional akan lebih memilih aset yang memiliki kecondongan yang positif (positive skewness) dari tingkat pengembalian (return). Selain itu, sesuai dengan apa yang telah dijelaskan sebelumnya bahwa tingkat pengembalian pasar (market return) secara agregat terdistribusi secara asimetris, akan tetapi masih belum terdapat penjelasan yang pasti mengenai mekanisme ekonomi apa yang mendasarinya.

Selain itu, mengapa kecondongan tingkat pengembalian (skewness of return) menjadi penting untuk dibahas adalah karena sifat kecondongan ini tidak lantas hilang walaupun perhitungannya menggunakan rentang data yang cukup panjang, hal ini dibuktikan pada penelitian yang dilakukan oleh Hutson et al. (2008) dimana penelitian menggunakan dats selama 24 tahun dan kecondongan tingkat pengembalian pasar (skewness of market return) masih ditemukan. Berdasarkan penelitian tersebut maka dapat ditarik kesimpulan bahwa kecondongan tingkat pengembalian (skewness of return) ditemukan secara konsisten, baik dalam jangka pendek maupun dalam jangka panjang sehingga hal ini penting untuk diperhatikan.

Penelitian ini bertujuan untuk mengetahui determinan kecondongan tingkat pengembalian pasar (skewness of market return), selain itu juga untuk melakukan konfirmasi mengenai penjelasan teori investor heterogeneity mengenai literatur volum-volatilitas dimana volum perdagangan berkorelasi terhadap perubahan pada harga pasar yang secara lebih lanjut dapat menjelaskan bagaimana hubungan dan pengaruh volum perdagangan terhadap kecondongan tingkat pengembalian pasar (skewness of market

return) pada market-level—khususnya negara berkembang. Selain itu penelitian yang dilakukan juga bertujuan untuk melihat interaksi antara tiga momen pertama dari tingkat pengembalian pasar (market return) dan volum perdagangan, dimana peneliti ingin melihat apakah interaksi antara ke tiga momen tersebut memegang peranan penting dalam terjadinya hubungan volum-kecondongan (skewness).

Metode yang digunakan dalam penelitian kali ini adalah modifikasi dari model yang dikembangkan oleh Chen et al. (2001) dan Charoenrook dan Daouk (2004) serta vector autoregression (VAR) serta menggunakan metode impulse response function (IRF) dari Pesaran dan Shin (1998) untuk efek dari perubahan volum perdagangan terhadap kecondongan tingkat pengembalian pasar (market return skewness). Penelitian kali ini menggunakan data indeks pasar pada negara berkembang. Data negara berkembang digunakan dengan tujuan untuk melihat bagaimana kecondongan tingkat pengembalian pasar (skewness of market return) dapat dijelaskan melalui variabel-variabel penelitian yang digunakan dalam penelitian ini.

2. Tinjauan Pustaka

2.1 The leverage effect, volatility feedback effect, and the fluctuation of uncertainty effect

Di dalam leverage effect, Black (1976) dan Christie (1982) menjelaskan bahwa apabila perusahaan memiliki leverage, maka penurunan harga saham akan meningkatkan financial and operating leverage perusahaan, dimana hal ini berakibat pada meningkatnya volatilitas saham perusahaan. Adanya peningkatan leverage ini menyebabkan terjadinya hubungan negatif antara lagged tingkat pengembalian (return) dengan kecondongan tingkat pengembalian (return skewness), hubungan negatif ini dapat muncul karena peningkatan volatilitas menyebabkan perusahaan untuk memberikan premi yang lebih tinggi kepada investor, yaitu berupa tingkat pengembalian (return) yang lebih tinggi di masa depan sehingga distribusinya akan lebih memiliki kecondongan negatif (negatively skewed).

Volatility feedback effect yang dikemukakan oleh French et al. (1987), dan Campbell and Hentschel (1992) menjelaskan bahwa apabila terdapat berita signifikan yang masuk ke pasar, baik berita baik maupun berita buruk, maka volatilitas saham menjadi lebih tinggi dimana volatilitas ini cenderung membuat penurunan harga saham menjadi lebih tajam dan menghambat peningkatan harga saham sehingga volatilitas ini kemudian perlu untuk dinilai yaitu dengan meningkatkan required rate of return. Untuk meningkatkan required

rate of return ini maka diperlukan adanya penurunan harga saham secara cepat untuk mendapatkan tingkat pengembalian (return) yang lebih tinggi di masa depan.

Veronesi (1999) mengajukan sebuah teori mengenai fluktuasi ketidakpastian kondisi ekonomi, ia memodelkan proses dividen dengan menggunakan Markov switching models antara kondisi perekonomian yang baik dan buruk. Dalam modelnya, Veronesi (1999) menjelaskan bahwa apabila investor menerima kabar baik maka akan terjadi peningkatan pada harga pasar dan investor akan semakin percaya bahwa perekonomian sedang dalam kondisi baik, namun apabila investor menerima kabar buruk maka akan menyebabkan terjadinya penurunan harga pasar dan menyebabkan investor tidak memiliki kepastian akan kondisi perekonomian saat ini. Ia juga mengemukakan bahwa dalam kondisi ekuilibrium, keinginan investor untuk melakukan hedge atas ketidakpastian dalam kondisi ekonomi menyebabkan harga pasar saham overreact terhadap berita buruk dan underreact terhadap berita baik, sehingga menyebabkan tingkat pengembalian (return) akan memiliki kecondongan negatif yang lebih besar (more negatively skewed) pada saat harga turun.

2.2 Cao, Coval, and Hirshleifer (2002)

Model yang dikemukakan oleh Cao, Coval, and Hirshleifer (2002) menjelaskan bahwa saat investor menerima berita baik, maka investor yang memiliki biaya trading lebih rendah akan membeli saham di pasar, sedangkan investor yang memiliki biaya trading lebih tinggi akan tetap berada di luar pasar (sidelined investor). Pada saat harga saham meningkat, hal ini menandakan bahwa informasi yang diterima oleh investor adalah informasi yang akurat, akan tetapi saham menjadi lebih mahal bagi sidelined investor. Harga saham ini kemudian direvisi kembali oleh market maker yang tidak memiliki informasi dan mengambil aksi yang berlawanan dengan investor yang memiliki informasi, karena harga telah terkoreksi maka sidelined investor ini kemudian masuk ke dalam pasar karena adanya kepastian akurasi informasi yang diterima sebelumnya dan menyebabkan harga menjadi lebih tinggi dari sebelumnya dan tingkat pengembalian (return) memiliki kecondongan negatif yang lebih besar (more negatively skewed). Apabila yang diterima oleh investor adalah berita buruk, maka harga akan mengalami penurunan dan tingkat pengembalian (return) akan memiliki kecondongan yang positif (positively skewed).

2.3 Hong dan Stein (2003)

Hong dan Stein membentuk sebuah model yang mengemukakan hubungan antara lagged volum perdagangan dan kecondongan (skewness), dimana asimetri distribusi ini muncul karena investor memiliki kepercayaan yang berbeda-beda dan mereka juga tidak

dapat melakukan short sell. Di dalam model ini, terdapat tiga trader di dalam pasar, yaitu investor A, investor B, dan arbitrageurs. Investor A dan investor B diasumsikan memiliki kepercayaan yang berlebih terhadap pasar dan menggunakan informasi-informasi yang mereka miliki untuk menilai saham, dan arbitrageurs diasumsikan memiliki sifat rasional, risk-neutral dan tidak memiliki informasi apapun, arbitrageurs juga menyadari bahwa estimasi terbaik dari nilai saham adalah rata-rata sinyal dari investor A dan investor B, akan tetapi arbitrageurs terkadang tidak dapat mengobservasi sinyal dari investor A dan investor B karena investor tersebut tidak dapat melakukan short sale.

Mekanisme yang dikemukakan adalah pada waktu 1 investor yang menerima kabar baik (A) akan membeli saham di pasar, sedangkan investor yang menerima kabar buruk (B) akan tetap berada di luar pasar, pada waktu 1 ini berarti informasi yang tercermin pada harga saham hanyalah informasi milik investor A. Kemudian pada waktu 2 apabila investor A tetap menerima kabar baik, informasi yang tercermin pada harga tetap sama, sedangkan apabila investor A menerima kabar buruk dan mulai menjual saham yang dimilikinya dengan tingkat harga yang lebih rendah, maka pada saat ini arbitrageurs mulai dapat mengobservasi informasi investor B dengan melihat pada tingkat harga berapa investor B akan mulai membeli saham yang dijual oleh investor A atau dapat dikatakan informasi yang sebelumnya tersembunyi akan terungkap pada saat pasar sedang turun.

Berdasarkan skenario ini, Hong dan Stein mengemukakan bahwa apabila kepercayaan investor A dan investor B sepenuhnya berbeda, maka pada waktu 2 akan terjadi kecondongan yang negatif (negative skewness). Hong dan Stein juga berpendapat bahwa perbedaan opini para investor dapat diukur melalui turnover volum perdagangan dan model ini juga memberikan prediksi bahwa tingkat pengembalian (return) akan memiliki kecondongan yang semakin negatif (more negatively skewed) setelah adanya peningkatan turnover.

3. Metodologi Penelitian

Sampel yang digunakan dalam penelitian adalah data indeks pasar di negara berkembang (Bangladesh, China, India, Indonesia, Korea, Malaysia, Pakistan, Filipina, Thailand, dan Turki) pada periode Januari 2007 – Desember 2011. Data yang digunakan merupakan data volum perdagangan saham harian dan data harga indeks pasar harian, data yang digunakan dalam penelitian ini merupakan data sekunder yang diperoleh melalui Datastream.

3.1 Model Penelitian

Model yang digunakan dalam penelitian merupakan modifikasi dari model yang dikembangkan oleh Chen et al. (2001) dan Charoenrook dan Daouk (2004) dimana dalam penelitian ini ditambahkan variabel momen dari volum perdagangan yang didasarkan oleh penelitian yang dilakukan oleh Chordia et al. (2001) yang menyatakan bahwa momen yang lebih tinggi dari volum perdagangan dapat mempengaruhi tingkat pengembalian (return) yang pada akhirnya dapat mempengaruhi kecondongan tingkat pengembalian (skewness of return) Variabel Dependen

R1 : tingkat pengembalian pasar (market return) bulanan Variabel Independen

R2 : volatilitas tingkat pengembalian pasar (market return)

R3 : kecondongan tingkat pengembalian pasar (skewness of market return)

V1 : volum perdagangan bulanan

V2 : volatilitas volum perdagangan

V3 : kecondongan (skewness) volum perdagangan 3.2 Hipotesis Penelitian

Hipotesis 1

H0 : Tidak terdapat pengaruh antara lag tingkat pengembalian pasar (market return)

dengan kecondongan tingkat pengembalian pasar (skewness of market return). H1 : Terdapat pengaruh positif antara lag tingkat pengembalian (return) dengan

kecondongan tingkat pengembalian pasar (skewness of market return). Hipotesis 2

H0 : Tidak terdapat pengaruh antara lag volatilitas tingkat pengembalian pasar (market

return) dengan kecondongan tingkat pengembalian pasar (skewness of market return).

H1 : Terdapat pengaruh positif antara lag volatilitas tingkat pengembalian pasar

(market return) dengan kecondongan tingkat pengembalian pasar (skewness of market return).

Hipotesis 3

H0 : Tidak terdapat pengaruh antara lag kecondongan tingkat pengembalian pasar

(skewness of market return) dengan kecondongan tingkat pengembalian pasar (skewness of market return).

H1 : Terdapat pengaruh positif antara lag kecondongan tingkat pengembalian pasar

(skewness of market return) dengan kecondongan tingkat pengembalian pasar (skewness of market return).

Hipotesis 4

H0 : Tidak terdapat pengaruh antara lag volum perdagangan dengan kecondongan

tingkat pengembalian pasar (skewness of market return).

H1 : Terdapat pengaruh positif antara lag volum perdagangan dengan kecondongan

tingkat pengembalian pasar (skewness of market return).

Hipotesis 5

H0 : Tidak terdapat pengaruh antara lag volatilitas volum perdagangan dengan

kecondongan tingkat pengembalian pasar (skewness of market return).

H1 : Terdapat pengaruh positif antara lag volatilitas volum perdagangan dengan

kecondongan tingkat pengembalian pasar (skewness of market return). Hipotesis 6

H0 : Tidak terdapat pengaruh antara lag kecondongan (skewness) volum perdagangan

dengan kecondongan tingkat pengembalian pasar (skewness of market return). H1 : Terdapat pengaruh positif antara lag kecondongan (skewness) volum perdagangan

dengan kecondongan tingkat pengembalian pasar (skewness of market return).

4. Hasil Penelitian

4.1 Regresi Individual

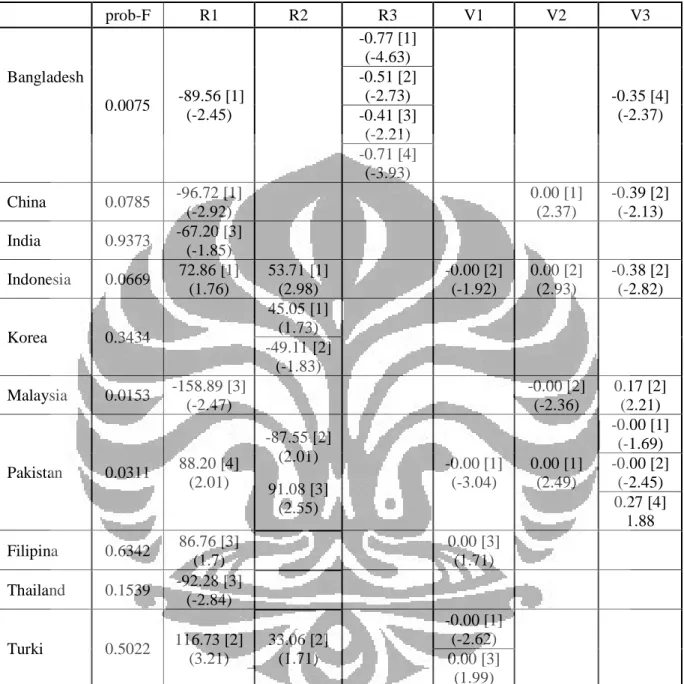

Dalam penelitian ini, dilakukan pengujian regresi untuk masing-masing pasar dengan menggunakan model penelitian 3.1, penggunaan pengujian regresi untuk masing-masing pasar dikarenakan masing-masing negara memiliki karakteristik yang berbeda, seperti perbedaan norma perdagangan maupun perbedaan struktur pasar yang mungkin dapat

mempengaruhi variabel dependen penelitian yaitu kecondongan tingkat pengembalian pasar (skewness of market return).

Tabel 4.1 Regresi Individual

prob-F R1 R2 R3 V1 V2 V3 Bangladesh 0.0075 -89.56 [1] (-2.45) -0.77 [1] (-4.63) -0.35 [4] (-2.37) -0.51 [2] (-2.73) -0.41 [3] (-2.21) -0.71 [4] (-3.93) China 0.0785 -96.72 [1] (-2.92) 0.00 [1] (2.37) -0.39 [2] (-2.13) India 0.9373 -67.20 [3] (-1.85) Indonesia 0.0669 72.86 [1] (1.76) 53.71 [1] (2.98) -0.00 [2] (-1.92) 0.00 [2] (2.93) -0.38 [2] (-2.82) Korea 0.3434 45.05 [1] (1.73) -49.11 [2] (-1.83) Malaysia 0.0153 -158.89 [3] (-2.47) -0.00 [2] (-2.36) 0.17 [2] (2.21) Pakistan 0.0311 88.20 [4] (2.01) -87.55 [2] (2.01) 91.08 [3] (2.55) -0.00 [1] (-3.04) 0.00 [1] (2.49) -0.00 [1] (-1.69) -0.00 [2] (-2.45) 0.27 [4] 1.88 Filipina 0.6342 86.76 [3] (1.7) 0.00 [3] (1.71) Thailand 0.1539 -92.28 [3] (-2.84) Turki 0.5022 116.73 [2] (3.21) 33.06 [2] (1.71) -0.00 [1] (-2.62) 0.00 [3] (1.99)

Berdasarkan uji global yang telah dilakukan untuk masing-masing pasar, ternyata tidak semua pasar dapat menggunakan model tersebut, dimana pada beberapa negara seperti India, Korea, Filipina, Thailand, dan Turki nilai prob-F dari hasil regresi bernilai lebih besar dari alpha. Hal ini mungkin terjadi karena adanya misspecified model, atau model tidak dapat menjelaskan kecondongan tingkat pengembalian pasar (skewness of market return).

Dengan melihat tabel diatas, terlihat bahwa lag momen pertama tingkat pengembalian pasar (market return) ditemukan secara signifikan pada semua negara, sedangkan lag momen yang lebih tinggi dari tingkat pengembalian pasar (market return) yaitu volatilitas dan kecondongan tingkat pengembalian pasar (skewness market return) ditemukan hanya pada negara Bangladesh, Indonesia, dan Pakistan. Tanda negatif pada koefisien sesuai dengan teori mengenai leverage effect dan volatility feedback effect, sedangkan tanda positif pada koefisien diduga berkaitan dengan preferensi risiko investor yang kemudian mempengaruhi keputusan aksi yang dilakukannya.

Selain itu, ditemukan pula bahwa lag momen pertama volum perdagangan ditemukan secara signifikan hanya pada negara Indonesia dan Pakistan dan tanda negatif pada koefisien sesuai dengan teori yang dikemukakan oleh Hong dan Stein (2003) mengenai investor heterogeneity. Sedangkan lag momen kedua dan ketiga volume perdagangan ditemukan signifikan pada kelima negara tersebut.

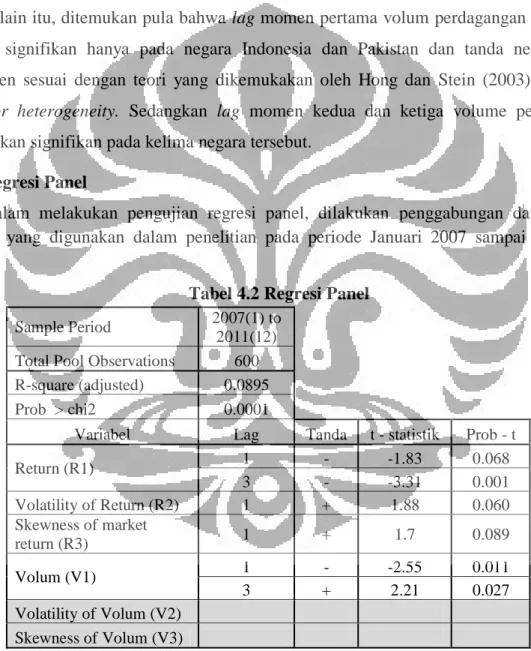

4.2 Regresi Panel

Dalam melakukan pengujian regresi panel, dilakukan penggabungan data dari 11 negara yang digunakan dalam penelitian pada periode Januari 2007 sampai Desember 2011.

Tabel 4.2 Regresi Panel Sample Period 2007(1) to

2011(12) Total Pool Observations 600 R-square (adjusted) 0.0895 Prob > chi2 0.0001

Variabel Lag Tanda t - statistik Prob - t Return (R1) 1 - -1.83 0.068 3 - -3.31 0.001 Volatility of Return (R2) 1 + 1.88 0.060 Skewness of market return (R3) 1 + 1.7 0.089 Volum (V1) 1 - -2.55 0.011 3 + 2.21 0.027 Volatility of Volum (V2) Skewness of Volum (V3)

Tabel diatas merupakan tabel hasil pengujian regresi dengan menggunakan data panel, dari pengujian ini ditemukan bahwa lag tingkat pengembalian pasar (market return) signifikan pada lag 1 dan 3 dan memiliki koefisien yang bernilai negatif, hal ini sesuai dengan penemuan pada penelitian yang dilakukan oleh Charoenrook dan Daouk (2004).

Selain itu ditemukan pula bahwa lag volatilitas dan lag kecondongan tingkat pengembalian pasar (skewness of market return) memiliki hasil yang signifikan. Sedangkan lag momen volum perdagangan ditemukan hanya signifikan pada momen pertama dimana pada lag 1 koefisiennya bernilai negatif dan kemudian pada lag 3 koefisiennya bernilai positif, adanya perbedaan tanda pada nilai koefisien lag yang signifikan diduga muncul karena adanya aksi koreksi dari investor, selain itu penemuan ini juga konsisten dengan penelitian Hutson et al. (2008).

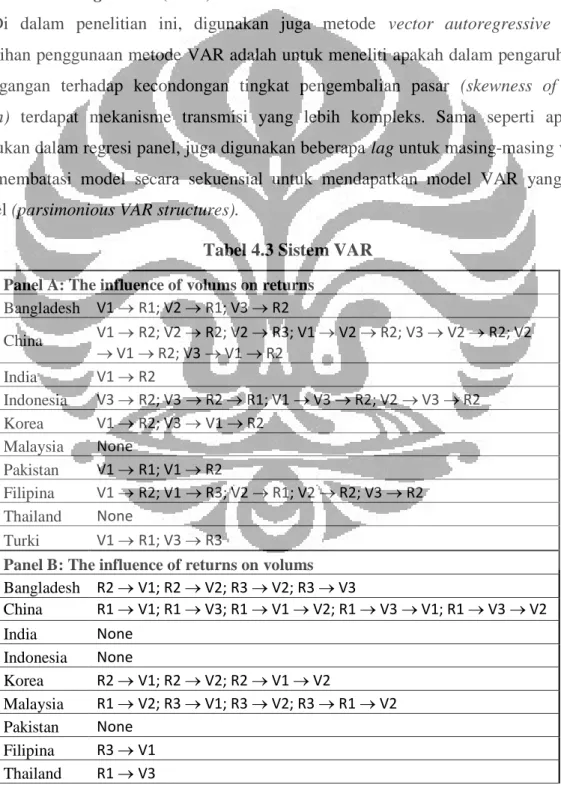

4.3 Vector Autoregression (VAR)

Di dalam penelitian ini, digunakan juga metode vector autoregressive (VAR), pemilihan penggunaan metode VAR adalah untuk meneliti apakah dalam pengaruh volum perdagangan terhadap kecondongan tingkat pengembalian pasar (skewness of market return) terdapat mekanisme transmisi yang lebih kompleks. Sama seperti apa yang dilakukan dalam regresi panel, juga digunakan beberapa lag untuk masing-masing variabel dan membatasi model secara sekuensial untuk mendapatkan model VAR yang paling simpel (parsimonious VAR structures).

Tabel 4.3 Sistem VAR

Panel A: The influence of volums on returns

Bangladesh V1 R1; V2 R1; V3 R2 China V1 R2; V2 R2; V2 R3; V1 V2 R2; V3 V2 R2; V2 V1 R2; V3 V1 R2 India V1 R2 Indonesia V3 R2; V3 R2 R1; V1 V3 R2; V2 V3 R2 Korea V1 R2; V3 V1 R2 Malaysia None Pakistan V1 R1; V1 R2 Filipina V1 R2; V1 R3; V2 R1; V2 R2; V3 R2 Thailand None Turki V1 R1; V3 R3

Panel B: The influence of returns on volums

Bangladesh R2 V1; R2 V2; R3 V2; R3 V3 China R1 V1; R1 V3; R1 V1 V2; R1 V3 V1; R1 V3 V2 India None Indonesia None Korea R2 V1; R2 V2; R2 V1 V2 Malaysia R1 V2; R3 V1; R3 V2; R3 R1 V2 Pakistan None Filipina R3 V1 Thailand R1 V3

Turki R1 V1; R2 V1; R2 V3; R3 V1; R3 V3

Panel C: Direct interactions between volum moments

Bangladesh None China V1 V2; V2 V1; V3 V2; V3 V1 India None Indonesia V1 V3; V2 V3; V3 V2; V3 V1 Korea V1 V2; V3 V2; V3 V1 Malaysia None Pakistan None Filipina V3 V1; V3 V2 Thailand V1 V3; V2 V3 Turki None

Berdasarkan interaksi antar variabel pada tabel di atas, dapat ditarik beberapa kesimpulan, di antaranya adalah bahwa volum perdagangan pada momen yang lebih tinggi saling berinteraksi dan pada sebagian besar pasar, interaksi yang terjadi adalah momen yang lebih tinggi mempengaruhi level dari volum perdagangan, yang kemudian secara tidak langsung dapat berpengaruh terhadap volatilitas tingkat pengembalian pasar (market return). Interaksi antara momen volum perdagangan ini berguna sebagai transmisi interaksi antara volum perdagangan dengan berbagai momen tingkat pengembalian pasar (market return) ataupun sebaliknya. Selain itu, ditemukan bukti yang kuat mengenai hubungan antara volum perdagangan dengan volatilitas tingkat pengembalian pasar (market return) yang dibuktikan melalui hubungan langsung yang terjadi di lima pasar yaitu China, India, Korea, Pakistan, dan Filipina, serta hubungan tidak langsung yang terjadi di Indonesia. Sedangkan “feedback” effects terjadi di Bangladesh, Korea, dan Turki.

Berdasarkan pengujian sistem VAR yang telah dilakukan, ditemukan pula hubungan volum perdagangan dengan kecondongan tingkat pengembalian pasar (skewness of market return), yang sesuai dengan tujuan penelitian yang dilakukan, akan tetapi hubungan kedua variabel ini cenderung lemah sebagaimana hubungan antara volum perdagangan dengan kecondongan tingkat pengembalian pasar (skewness of market return) hanya ditemukan pada satu pasar yaitu Filipina. Selain itu, ditemukan pula pengaruh momen volum perdagangan yang lebih tinggi (volatilitas volum perdagangan dan kecondongan (skewness) volum perdagangan) terhadap kecondongan tingkat pengembalian pasar (skewness of market return) dan juga terdapat pengaruh kecondongan tingkat pengembalian pasar (skewness of market return) terhadap volum perdagangan yang cukup signifikan.

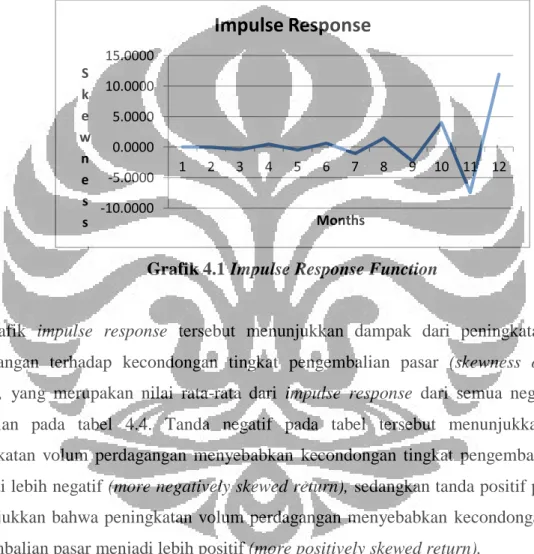

4.4 Impulse Response Function (IRF)

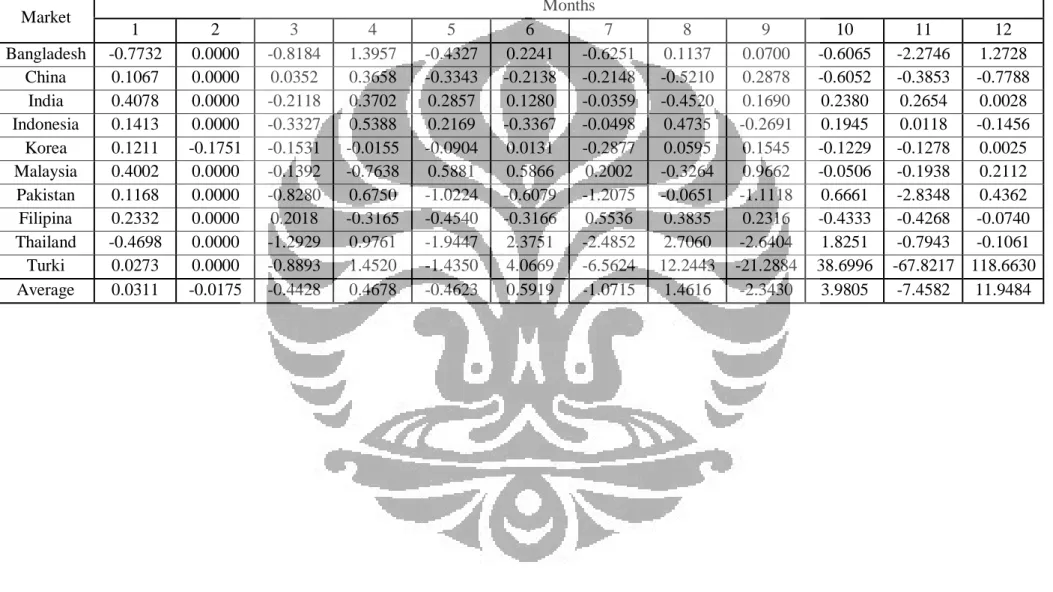

Impulse response function (IRF) digunakan untuk mendeteksi respon saat ini dan masa depan dari setiap variabel sebagai akibat dari perubahan atau shock dari suatu variabel, atau dalam kata lain IRF berguna untuk melihat dampak perubahan satu standar deviasi dari sebuah variabel terhadap perubahan saat ini dan masa depan dari variabel lain di dalam persamaan VAR, dan dalam penelitian kali ini adalah respon dari kecondongan tingkat pengembalian pasar (skewness of market return) terhadap perubahan dari volum perdagangan.

Grafik 4.1 Impulse Response Function

Grafik impulse response tersebut menunjukkan dampak dari peningkatan volum perdagangan terhadap kecondongan tingkat pengembalian pasar (skewness of market return), yang merupakan nilai rata-rata dari impulse response dari semua negara objek penelitian pada tabel 4.4. Tanda negatif pada tabel tersebut menunjukkan bahwa peningkatan volum perdagangan menyebabkan kecondongan tingkat pengembalian pasar menjadi lebih negatif (more negatively skewed return), sedangkan tanda positif pada tabel menunjukkan bahwa peningkatan volum perdagangan menyebabkan kecondongan tingkat pengembalian pasar menjadi lebih positif (more positively skewed return).

Berdasarkan grafik impulse response terlihat bahwa peningkatan volum perdagangan berpengaruh secara fluktuatif dimana dari waktu ke waktu kecondongan tingkat pengembalian pasar (skewness of market return) terus berubah dari negatif ke positif, kejadian dapat terjadi arena sebagaimana yang dikemukakan oleh Bekaert dan Harvey (1998), fluktuasi ini terjadi karena keadaan negara berkembang yang lebih volatile sehingga mempengaruhi kecondongan tingkat pengembalian pasar (skewness of market return). -10.0000 -5.0000 0.0000 5.0000 10.0000 15.0000 1 2 3 4 5 6 7 8 9 10 11 12 S k e w n e s s Months

Impulse Response

Tabel 4.4 Impulse Response Function Market Months 1 2 3 4 5 6 7 8 9 10 11 12 Bangladesh -0.7732 0.0000 -0.8184 1.3957 -0.4327 0.2241 -0.6251 0.1137 0.0700 -0.6065 -2.2746 1.2728 China 0.1067 0.0000 0.0352 0.3658 -0.3343 -0.2138 -0.2148 -0.5210 0.2878 -0.6052 -0.3853 -0.7788 India 0.4078 0.0000 -0.2118 0.3702 0.2857 0.1280 -0.0359 -0.4520 0.1690 0.2380 0.2654 0.0028 Indonesia 0.1413 0.0000 -0.3327 0.5388 0.2169 -0.3367 -0.0498 0.4735 -0.2691 0.1945 0.0118 -0.1456 Korea 0.1211 -0.1751 -0.1531 -0.0155 -0.0904 0.0131 -0.2877 0.0595 0.1545 -0.1229 -0.1278 0.0025 Malaysia 0.4002 0.0000 -0.1392 -0.7638 0.5881 0.5866 0.2002 -0.3264 0.9662 -0.0506 -0.1938 0.2112 Pakistan 0.1168 0.0000 -0.8280 0.6750 -1.0224 -0.6079 -1.2075 -0.0651 -1.1118 0.6661 -2.8348 0.4362 Filipina 0.2332 0.0000 0.2018 -0.3165 -0.4540 -0.3166 0.5536 0.3835 0.2316 -0.4333 -0.4268 -0.0740 Thailand -0.4698 0.0000 -1.2929 0.9761 -1.9447 2.3751 -2.4852 2.7060 -2.6404 1.8251 -0.7943 -0.1061 Turki 0.0273 0.0000 -0.8893 1.4520 -1.4350 4.0669 -6.5624 12.2443 -21.2884 38.6996 -67.8217 118.6630 Average 0.0311 -0.0175 -0.4428 0.4678 -0.4623 0.5919 -1.0715 1.4616 -2.3430 3.9805 -7.4582 11.9484

Secara rata-rata dampak perubahan volum perdagangan terhadap kecondongan tingkat pengembalian pasar (skewness of market return) yang terbesar terjadi pada bulan ke sebelas dan dua belas dimana pada bulan sebelas kecondongan tingkat pengembalian pasar menjadi lebih negatif (negatively skewed) dan pada bulan dua belas efeknya berbalik menjadi positif, sehingga secara umum dapat disimpulkan bahwa perubahan pada volum perdagangan menyebabkan kecondongan tingkat pengembalian pasar yang positif (positively skewed).

5. Kesimpulan

Hasil pengolahan data yang dilakukan pada objek penelitian, yaitu negara berkembang, ditemukan bahwa distribusi tingkat pengembalian pasar (skewness of return) tidak bersifat normal dan kecondongan tingkat pengembalian pasar (skewness of market return) cenderung memiliki kecondongan yang positif (positively skewed), hal ini sesuai dengan penelitian yang dilakukan oleh Bae, Lim, dan Wei (2006) bahwa kecondongan positif (positively skewed) ini diduga muncul karena faktor tata kelola perusahaan yang lemah.

Berdasarkan penelitian yang telah dilakukan, maka dapat ditarik kesimpulan bahwa variabel lag tingkat pengembalian pasar (skewness of return) berpengaruh secara negatif terhadap kecondongan tingkat pengembalian pasar (skewness of market return). Selain itu, juga ditemukan hasil bahwa terdapat pengaruh positif antara lag volatilitas tingkat pengembalian pasar (market return) dengan kecondongan tingkat pengembalian pasar (skewness of market return) yang diduga karena adanya sikap reaktif dari investor melalui aksi jual saham yang dimiliki. Pengaruh yang sama juga ditemukan pada lag kecondongan tingkat pengembalian pasar (skewness of market return).

Ditemukan pula pengaruh volum perdagangan terhadap kecondongan tingkat pengembalian pasar (skewness of market return) dengan arah yang berlawanan, akan tetapi kemudian arah tersebut berbalik menjadi searah. Selain itu, tujuan penelitian ini juga ingin melihat bagaimana interaksi yang terjadi antara tiga momen pertama dari tingkat pengembalian pasar (market return) dan volum perdagangan, berdasarkan pengujian yang telah dilakukan juga ternyata ditemukan bahwa momen tersebut saling berinteraksi dan mempengaruhi satu sama lain. Selain itu berdasarkan pengujian impulse response juga didapatkan penemuan bahwa volum perdagangan berpengaruh secara positif terhadap kecondongan tingkat pengembalian pasar (skewness of market return).

6. References

Bekaert, G., Harvey, C. R., et. al., (1998). Distributional Characteristics of Emerging Market Returns and Asset Allocations, CIBER Working Paper.

Bodie, Zvi., Alex Kane, Alan J. Marcus, (2010). Essentials of Investments, 8th Edition. McGraw-Hill, Singapore.

Brooks, C. (2007). Introductory Econometrics for Finance, 2nd Edition. Camridge University Press

Charoenrook, A., Daouk, H. (2004). Conditional skewness of aggregate market returns’, Working Paper, Vanderbilt University.

Chen, J., Hong, H., Stein, J.C. (2001). Forecasting crashes: Trading volum, past returns, and conditional skewness in stock prices. Journal of Financial Economics 61 (3), 345-381.

Cooper, D.R., Schindler, P.S. (2011). Business Research Methods. 11th Edition, McGraw Hill, Singapore.

Gujarati, Damodar. (2009). Basic Econometrics, 5th Edition. McGraw-Hill, New York Gumiwang, Adi Gemilang. (2009). Respon tingkat pengembalian saham sektor perbankan terhadap fluktuasi variabel-variabel makroekonomi di Indonesia periode Januari 2000 – Desember 2008: analisa vector autoregression (VAR). Universitas Indonesia.

Harvey, C.R., Siddique, A. (2000). Conditional skewness in asset pricing tests. Journal of Finance 55, 1263-1295.

Hong, H., Stein, J. (2003). Differences of opinion, short-sales constraints and market crashes. Review of Financial Studies 16, 487-525.

Hueng, C.J., McDonald, J.B. (2005). Forecasting asymmetries in aggregate stock market returns: Evidence from conditional skewness. Journal of Empirical Finance 12, 666-685.

Hutson, E., Kearney, C., Lynch, M. (2008). Volum and skewness in international equity markets. Journal of Banking and Finance 32, 1255-1268.

Irkham, Affif Rifakhudin. (2006). Pengaruh variabel-variabel makroekonomi terhadap tingkat pengembalian saham perbankan di Indonesia: analis impulse response dan variance decomposition. Universitas Indonesia.

Juanda, B., Junaidi. (2012). Ekonometrika Deret Waktu: Teori dan Aplikasi. IPB press, Bogor.

Lind, D.A., Marchal W.G., Wathen S.A. (2010). Statistical Techniques in Business and Economics. 14th Edition, McGraw Hill, Singapore.

Pardede, Harry Tumpak Pascal. (2010). Hubungan imbal balik antara return saham dan volum transaksi pada indeks harga saham gabungan (IHSG) dan saham-saham LQ45. Universitas Indonesia.

Pesaran, H.H., Shin, Y. (1998). Generalized impulse response analysis in linear multivariate models. Economics Letters 58, 17-29.

Xu, X.E., Chen, P., Wu, C. (2006). Time and dynamic volum–volatility relation. Journal of Banking and Finance 30, 1535-1558.

Zubir, Zalmi. (2010). Manajemen Portofolio: Penerapannya dalam Investasi Saham. Penerbit Salemba Empat, Jakarta.