BAB II

TINJAUAN PUSTAKA

2.1. Pertumbuhan Ekonomi

Menurut Kuznets (dalam Yuliana, 2003) pertumbuhan ekonomi adalah peningkatan kemampuan suatu sistem perekonomian untuk menyediakan kebutuhan-kebutuhan ekonomi bagi masyarakatnya dalam jangka panjang. Sedangkan Julianery (dalam Yuliana, 2003) mengatakan bahwa pertumbuhan ekonomi makro adalah peningkatan Produk Domestik Bruto (PDB).

Suatu negara dapat dikatakan mengalami pertumbuhan ekonomi yang positif apabila kuantitas barang dan jasa yang dihasilkan negara tersebut mengalami kenaikan. Namun demikian dalam kenyataannya sangat sulit untuk mengetahui berapa jumlah barang dan jasa yang dihasilkan oleh suatu negara dalam kurun waktu tertentu. Oleh karena itu untuk mengukur pertumbuhan ekonomi atau pertumbuhan output dilakukan dengan menggunakan perubahan nilai moneternya (uang) yang tercermin dalam PDB. Perubahan PDB menunjukkan adanya perubahan barang dan jasa yang dihasilkan oleh suatu perekonomian dalam jangka waktu tertentu (Rahardja dan Manurung, 2004).

Menurut Blanchard (2000) dalam sistem perekonomian terbuka, komponen PDB terdiri dari konsumsi, investasi, belanja negara, ekspor dan impor yang dirumuskan sebagai berikut:

y = c + i + g + (x - m) (2.1) Di mana:

y = Produk Domestik Bruto Riil c = Konsumsi Rumah Tangga Riil g = Konsumsi Pemerintah Riil i = Pengeluaran Investasi Riil x - m = Ekspor Netto Riil

x = Ekspor Riil m = Impor Riil

Masing-masing variabel yang mempengaruhi PDB dijelaskan oleh Rahardja dan Manurung (2004) sebagai berikut:

1) Konsumsi rumah tangga riil adalah pengeluaran rumah tangga untuk konsumsi akhir barang dan jasa baik barang dan jasa yang habis dipakai dalam waktu setahun maupun lebih.

2) Konsumsi Pemerintah riil adalah pengeluaran-pengeluaran pemerintah yang dikeluarkan hanya untuk mendapatkan barang dan jasa akhir, sedangkan pengeluaran pemerintah untuk tunjangan sosial tidak termasuk dalam definisi konsumsi pemerintah.

3) Pengeluaran investasi riil adalah pengeluaran-pengeluaran dunia usaha untuk meningkatkan atau menciptakan nilai tambah.

Dalam sistem ekonomi tertutup, identitas output agregat merupakan penjumlahan konsumsi rumah tangga, konsumsi perusahaan dan konsumsi pemerintah, yaitu: g i c y (2.2) Di mana:

y = output riil agregat,

c = konsumsi riil rumah tangga, i = konsumsi riil perusahaan, dan g = konsumsi riil pemerintah

Fungsi konsumsi riil rumah tangga dan konsumsi riil perusahaan masing-masing adalah ] ), [(y tr R C c (2.3) ] , [y R I i (2.4) Di mana:

y - +tr = pendapatan disposable riil, dan R = tingkat bunga nominal.

Hubungan persamaan (2.2), (2.3) dan (2.4) menjelaskan output riil agregat, yaitu: g R y I R tr y C y [( ), ] [ , ] (2.5) Misalkan fungsi konsumsi riil rumah tangga dalam bentuk linier dari pendapatan disposable dan tingkat bunga nominal: c = 0 + 1 [y-+tr] - 2 R.

Demikian juga fungsi konsumsi riil perusahaan adalah dalam bentuk linier dari pendapatan disposable dan tingkat bunga nominal: i = 0 + 1 y - 2 R. Oleh sebab

itu output riil agregat ekonomi tertutup berubah menjadi: g R y R tr y y0 1( )2 0 1 2 ] ) ( [ 1 1 2 2 1 1 0 0 1 1 R tr g y ] , , , [R g tr y (2.6) Dari persamaan ini (2.6) ditunjukkan bahwa peningkatan belanja pemerintah (g) dan transfer pemerintah (tr) akan meningkatkan output riil agregat (y), sebaliknya peningkatan pajak (t) akan menurunkan output riil agregat (y).

Analisis pengaruh pajak terhadap pertumbuhan ekonomi juga dapat dilakukan melalui sisi penawaran agregat dengan output (produksi) sebagai tolak ukurnya (Musgrave dan Musgrave, 1993). Sementara itu penentu utama dari pertumbuhan produksi adalah modal dan tenaga kerja. Musgrave dan Musgrave (Soemarso, 1990) menganalisis pengaruh kebijakan fiskal terhadap modal melalui tabungan. Penambahan modal akan meningkatkan produktivitas, sementara pembentukan modal diperoleh dari tabungan masyarakat. Jadi semakin besar pendapatan masyarakat yang ditabung akan meningkatkan produktivitas. Di atas dijelaskan bahwa kebijakan fiskal dapat mempengaruhi tingkat tabungan dan konsumsi. Dengan demikian, dapat dikatakan bahwa kebijakan fiskal juga akan berpengaruh terhadap tingkat produksi.

Kebijakan fiskal juga mempengaruhi penawaran tenaga kerja melalui jumlah jam dan partisipasi kerja yang akan ditawarkan pada tingkat pemajakan (tax rate) tertentu. Pajak akan menurunkan upah riil, yang pada gilirannya akan mempengaruhi gairah kerja. Gairah kerja ini akan mempengaruhi jam dan partisipasi kerja, dan akhirnya akan berpengaruh terhadap produksi.

Collin Clark (Mangkoesubroto, 1993) mengemukakan hipotesis tentang batas kritis perpajakan. Dikatakan bahwa jika kegiatan sektor pemerintah, yang diukur dengan pajak dan penerimaan-penerimaan lain, melebihi 25% dari total kegiatan ekonomi, maka yang terjadi adalah inflasi. Dasar yang dikemukakan adalah bahwa pajak yang tinggi akan mengurangi gairah kerja. Akibatnya produktivitas akan turun dengan sendirinya dan ini akan mengurangi penawaran agregate. Di lain pihak, pengeluaran pemerintah yang tinggi akan berakibat pada naiknya permintaan agregate. Inflasi terjadi karena adanya keseimbangan baru yang timbul sebagai akibat adanya kesenjangan antara permintaan agregate dan penawaran agregate.

Model LM menjelaskan keseimbangan permintaan dan penawatan uang. Rumah tangga memerlukan atau memegang uang sebagai aktiva yang berfungsi sebagai alat tukar, pengukur nilai dan penyimpan nilai. Model keseimbangan permintaan dan penawaran uang adalah

) , (y R L P M (2.7)

Persamaan (2.6) menjelaskan perilaku skedul IS dari rumah tangga dan perusahaan dan persamaan (2.7) menjelaskan perilaku permintaan uang sebagai

aktiva atau skedul LM. Kombinasi (2.6) dan (2.7) menjelaskan model permintaan agregat, yaitu: ) , , ( R g y dan M /PL(y,R) g tr P M y y , ,, (2.8)

Dari (2.8) ditunjukkan bahwa respons output riil agregat terhadap stok uang riil dan konsumsi riil pemerintah adalah positif dan respons terhadap pajak riil adalah negatif. Variabel M, g, tr dan merupakan variabel eksogen dan P merupakan variabel endogen. Dari (2.8) ditunjukkan bahwa hubungan output riil agregat terhadap tingkat harga umum adalah negatif, di mana hubungan output riil agregat dengan tingkat harga umum menjelaskan skedul permintaan agregat [AD]. Pada kurva IS yang tetap, peningkatan harga akan menurunkan stok uang riil sehingga skedul LM semakin rendah. Sebaliknya penurunan harga akan meningkatkan stok uang riil sehingga skedul LM semakin tinggi. Dengan kata lain peningkatan stok uang riil (M/P) akan meningkatkan output riil agregat (y).

2.2. Indeks Harga Konsumen (IHK)

Tingkat harga adalah tingkat rata-rata semua harga-harga dalam sistem ekonomi. Indeks harga digunakan untuk mengukur tingkat harga rata-rata. Indeks harga konsumen (consumer price index) adalah harga sekelompok barang dan jasa relatif terhadap harga sekelompok barang dan jasa yang sama pada tahun dasar. IHK dirancang untuk mengukur perubahan pada biaya hidup untuk rata-rata rumah tangga.

Karena didasarkan pada konsumsi rata-rata rumah tangga, IHK tidak mengukur secara akurat perubahan biaya hidup untuk masing-masing rumah tangga. IHK digunakan sebagai target kebijakan moneter bank sentral karena beberapa alasan. Pertama, kebijakan moneter yang diambil bank sentral selalu searah dengan kebijakan makro lainnya yaitu untuk meningkatkan kesejahteraan masyarakat. Untuk itu IHK merupakan alat ukur yang paling tepat. Kedua, kenyataan menunjukkan bahwa jumlah konsumen lebih banyak dari jumlah perusahaan. Selain itu, konsumen pada umumnya tidak memiliki kemampuan untuk melindungi dirinya sendiri dari ketidakpastian harga di masa depan daripada perusahaan. Oleh karena itu, kebijakan moneter lebih tepat untuk mengendalikan laju inflasi IHK. Ketiga, ekspektasi inflasi selalu terkait secara langsung dengan harga konsumen, sehingga dengan mentargetkan IHK, kredibilitas bank sentral di mata masyarakat akan mudah terbentuk. Keempat, dari sisi kepraktisan, institusi yang bertugas mengumpulkan data statistik selalu memfokuskan sebagian sumber dayanya untuk menghasilkan data IHK yang reliable dibandingkan indeks harga lainnya, sehingga hasil pengukuran IHK selalu memiliki kualitas yang lebih baik, dan selalu tersedia secara tepat waktu. Kenaikan tingkat harga secara umum disebut inflasi.

2.3. Kebijakan Fiskal Pemerintah

Kebijakan fiskal yang sering disebut politik fiskal atau fiscal policy, diartikan sebagai tindakan yang diambil pemerintah dalam bidang anggaran belanja negara dengan maksud untuk mempengaruhi jalannya perekonomian. Oleh karena anggaran

belanja negara terdiri dari penerimaan berupa hasil pungutan pajak dan pengeluaran yang dapat berupa government expenditure, maka sering pula dikatakan bahwa kebijakan fiskal meliputi semua tindakan pemerintah yang berupa tindakan memperbesar atau memperkecil jumlah pungutan pajak dan memperbesar atau memperkecil penerimaan pemerintah. Instrumen yang penting dalam mempengaruhi kebijakan fiskal adalah pajak dan penerimaan pemerintah (Reksoprayitno, 1985).

Di atas telah dikemukakan bahwa kebijakan fiskal meliputi semua tindakan pemerintah yang bertujuan untuk mempengaruhi jalannya perekonomian melalui anggaran belanja negara. Anggaran dan Pendapatan Belanja Negara (APBN) merupakan instrumen utama kebijakan fiskal yang sangat mempengaruhi jalannya perekonomian dan keputusan-keputusan investasi yang dilakukan oleh para pelaku pasar. Hal ini disebabkan bahwa APBN secara umum menjabarkan rencana kerja dan kebijakan yang akan diambil pemerintah dalam penyelengaraan pemerintah, alokasi sumber-sumber ekonomi yang dimiliki, distribusi pendapatan dan kekayaan melalui intervensi kebijakan dalam mempengaruhi permintaan dan penawaran faktor produksi serta stabilisasi ekonomi makro. Dengan demikian strategi dan pengelolaan APBN menjadi isu yang sangat sentral dan penting dalam perekonomian suatu negara. Hal ini didasarkan pada pertimbangan bahwa kebutuhan pembiayaan anggaran yang semakin besar setiap tahunnya, serta jumlah utang dan rasionya terhadap PDB akan dapat dikendalikan dengan berkurangnya defisit anggaran secara bertahap dan bahkan menjadi surplus anggaran.

2.4. Penerimaan Pajak

Pada bagian ini akan membahas aspek penerimaan pemerintah yang diperlukan untuk membiayai pengeluaran pemerintah. Penerimaan pemerintah yang digunakan untuk membiayai pembagunan berasal dari beberapa sumber. Secara garis besar, sumber-sumber tersebut dapat dibagi dua yaitu penerimaan pajak dan penerimaan bukan pajak. Untuk bahasan tesis ini dibatasi pada penerimaan pajak.

Definisi pajak adalah suatu pungutan yang merupakan hak prerogatif pemerintah di mana pungutan tersebut didasarkan pada undang-undang dan pemungutannya dapat dipaksakan kepada subyek pajak di mana tidak ada balas jasa yang langsung dapat ditunjukkan penggunaannya (Mangkoesoebroto, 2001). Dalam menerapkan kebijakan anggaran baik anggaran defisit maupun anggaran surplus, tidak terlepas dari peran pajak sebagai sumber pendapatan utama. Dalam penerapan anggaran surplus, pemerintah dapat meningkatkan pajak, khususnya pajak penghasilan atau pajak tidak dinaikkan tetapi pengeluaran pemerintah dikurangi. Begitu juga dalam penerapan anggaran defisit, pemerintah dapat menurunkan tingkat pajak sehingga konsumsi masyarakat dapat menigkat dan gairah usaha juga meningkat.

Peranan penerimaan perpajakan sebagai salah satu sumber penting dalam pembiayaan negara akan terus ditingkatkan dengan melakukan berbagai evaluasi dan kebijakan penyempurnaan. Hal tersebut dimaksudkan agar pelaksanaan sistem perpajakan dapat lebih efektif dan efisien sejalan dengan perkembangan globalisasi yang menuntut daya saing tinggi dengan negara lain. Dengan demikian, diharapkan

prinsip-prinsip perpajakan yang sehat seperti persamaan, kesederhanaan dan keadilan dapat tercapai sehingga tidak hanya berdampak terhadap peningkatan kapasitas fiskal, melainkan juga terhadap perkembangan kondisi ekonomi makro.

Langkah-langkah reformasi perpajakan selama ini dilakukan telah berhasil mendorong peningkatan penerimaan perpajakan secara cukup signifikan, meskipun masih banyak menghadapi kendala terutama berkaitan dengan kapasitas administrasi pemungutan pajak. Langkah-langkah reformasi perpajakan tersebut antara lain meliputi langkah pembaharuan kebijakan (tax policy reform) dan langkah-langkah pembaharuan administrasi kebijakan (tax administrative reform). Langkah-langkah pembaharuan kebijakan perpajakan ini dilaksanakan antara lain melalui perubahan UU KUP, UU PPh, perubahan UU PPN dan PPnBM, perubahan UU PBB, perubahan UU Bea Materai, serta UU Kepabeanan dan UU Cukai. Pada intinya Paket Amandemen Undang-Undang perpajakan ini lebih dititikberatkan pada pemberian rasa keadilan dan kepastian hukum di bidang perpajakan, yang bertujuan untuk mendorong investasi serta mengoptimalkan penerimaan perpajakan.

Supramono dan Damayanti (2005) menguraikan fungsi-fungsi pajak sebagai berikut:

1. Fungsi penerimaan (budgetair) yaitu fungsi sebagai sumber dana bagi pemerintah untuk membiayai pengeluaran-pengeluaran.

2. Fungsi mengatur (regulator) yaitu fungsi untuk mengatur atau mengeluarkan kebijakan-kebijakan pemerintah dari sudut sosial dan ekonomi.

Berdasarkan kewenangan dalam pemungutannya, pajak dapat digolongkan menjadi Pajak Pusat dan Pajak Daerah. Pajak Pusat adalah jenis-jenis pajak yang dipungut oleh pemerintah pusat, diantaranya pajak penghasilan (PPh), pajak pertambahan nilai (PPN), pajak bumi dan bangunan, bea perolehan hak atas tanah dan bangunan, bea materai, bea masuk, cukai dan pungutan ekspor. Sedangkan Pajak Daerah dipungut oleh pemerintah daerah, baik pemerintah daerah provinsi dan pajak daerah kabupaten/kota, diantaranya pajak kendaraan bermotor, bea balik nama kendaraan bermotor, pajak pembangunan I dan pajak hiburan.

Dari kedua jenis pajak tersebut, yang akan diuraikan berikut ini hanyalah jenis-jenis pajak pusat karena hanya pajak pusat yang merupakan penerimaan pemerintah pusat yang menjadi bagian dari Anggaran Pendapatan dan Belanja Negara (APBN). Adapun pajak pusat tersebut berbeda jenisnya atau namanya antara sebelum reformasi perpajakan 1983 dan sesudah reformasi. Hal ini tampak dari Tabel 2.1 berikut ini:

Tabel 2.1. Penyederhanaan Pajak dalam Reformasi Perpajakan 1983

Sebelum 1983 Sesudah 1983

Pajak Perseroan Pajak Pendapatan Pajak Kekayaan

Pajak Bunga, Dividen, dan Royalti

Pajak Penghasilan

Pajak Penjualan Pajak Pertambahan Nilai

Pajak Penjualan atas Barang Mewah

Bea Materai 1922 Bea Materai

Pajak atas Tanah Verponding

Verponding Indonesia Iuran Pembangunan Daerah

Pajak Bumi dan Bangunan

Sumber: The Indonesian Tax in Brief, 2006

Jenis pajak yang dikelola oleh Pemerintah Pusat sesudah reformasi perpajakan 1983 adalah sebagai berikut:

1. Pajak Penghasilan (PPh)

Menurut Mansury (2002), PPh sesuai undang-undang tentang pajak penghasilan adalah setiap tambahan kemampuan ekonomis yang diterima atau diperoleh wajib pajak, baik yang berasal dari Indonesia maupun dari luar Indonesia, yang dapat dipakai untuk konsumsi atau untuk menambah kekayaan wajib pajak yang bersangkutan, dengan nama dan dalam bentuk apapun.

Supramono dan Damayanti (2005) menambahkan bahwa pajak penghasilan adalah pungutan resmi oleh pemerintah yang ditujukan kepada masyarakat yang berpenghasilan untuk membiayai pengeluaran-pengeluaran pemerintah.

2. Pajak Pertambahan Nilai dan Pajak Penjualan atas Barang Mewah (PPN dan PPnBM)

Menurut Supramono dan Damayanti (2005) Pajak Pertambahan Nilai adalah pajak yang dikenakan terhadap setiap pertambahan nilai dari suatu produk atau jasa yang dihasilkan oleh pengusaha kena pajak. Sedangkan Pajak Penjualan atas Barang Mewah adalah pajak yang dikenakan terhadap barang-barang yang tergolong mewah. 3. Pajak Bumi dan Bangunan

Pajak Bumi dan Bangunan menurut Supramono dan Damayanti (2005) adalah pajak yang dikenakan terhadap bumi dan tubuh bumi serta bangunan yang terletak di atas bumi tersebut. Sedangkan menurut Undang-Undang Nomor 12 Tahun 1985 tentang Pajak Bumi dan Bangunan sebagaimana telah diubah dengan Undang-Undang Nomor 12 Tahun 1994 pajak yang dikenakan atas bumi dan/atau bangunan. Yang dimaksud bumi adalah permukaan bumi dan tubuh bumi yang ada di bawahnya, sedangkan bangunan adalah konstruksi teknik yang ditanam atau dilekatkan secara tetap pada tanah dan/atau bangunan.

4. Bea Perolehan Hak atas Tanah dan Bangunan (BPHTB)

Menurut Undang-Undang Nomor 21 Tahun 1997 tentang Bea Perolehan Hak atas Tanah dan Bangunan sebagaimana telah diubah dengan Undang-Undang Nomor 20 Tahun 2000 Bea Perolehan Hak atas Tanah dan Bangunan adalah pajak yang

dikenakan atas perolehan hak atas tanah dan atau bangunan. Supramono dan Damayanti (2005) berpendapat bahwa BPHTB adalah penyerahan sebagian dari nilai ekonomis dari perolehan hak atas tanah dan atau bangunan.

5. Bea Materai

Dalam The Indonesian Tax in Brief disebutkan bahwa Bea Materai adalah pajak atas dokumen yang dipakai masyarakat dalam lalulintas hukum. Yang dimaksud dengan dokumen di sini adalah kertas yang berisikan tulisan yang mengandung arti dan maksud tentang perbuatan, keadaan atau kenyataan bagi seorang dan atau pihak-pihak yang berkepentingan. Surat perjanjian, surat kuasa, surat pernyataan dan akte adalah sebagian contoh dari dokumen yang dikenakan bea materai.

6. Bea Masuk

Menurut Undang-Undang Nomor 10 Tahun 1995 tentang Kepabeanan, yang dimaksud bea masuk adalah pungutan oleh negara berdasarkan undang-undang yang dikenakan terhadap barang-barang yang diimpor. Dengan adanya pungutan tersebut, maka bea masuk selain berfungsi sebagai sumber penerimaan negara juga sebagai pengatur arus impor, baik untuk barang konsumsi maupun barang yang diperlukan industri dalam negeri. Dengan demikian, penerimaan bea masuk tidak semata-mata ditujukan sebagai penerimaan untuk mengisi kas negara, tetapi juga berfungsi sebagai alat pengaturan (regulator).

7. Cukai

Menurut Undang-Undang Nomor 11 Tahun 1995 tentang Cukai, yang dimaksud cukai adalah pungutan oleh negara berdasarkan undang-undang yang dikenakan terhadap barang-barang tertentu yang mempunyai sifat atau karakteristik perlu untuk dibatasi, diawasi produksinya dan peredarannya, karena akan berpengaruh langsung terhadap kesehatan dan ketertiban sosial. Dengan demikian, peranan cukai tidak saja berorientasi pada penerimaan negara, melainkan mempertimbangkan pula aspek pembatasan produksi dan konsumsi. Oleh karena itu, dasar pertimbangan besarnya penerimaan cukai tergantung dari jumlah barang yang kena cukai, tarif cukai dan harga dasar barang kena cukai.

8. Pajak Ekspor

Yang dimaksud dengan pungutan ekspor adalah pungutan negara yang dikenakan terhadap barang-barang tertentu yang akan diekspor. Pengaturan tarif pajak ekspor ditetapkan dengan Keputusan Menteri Keuangan, dengan memperhatikan harga patokan ekspor dan nilai tukar valuta asing. Kebijakan yang ditempuh dalam pungutan pajak ekspor ini bertujuan untuk mengendalikan harga pasar di dalam negeri.

2.5. Pengeluaran Pemerintah

Dalam kebijakan fiskal dikenal ada beberapa kebijakan anggaran, yakni anggaran berimbang, anggaran surflus anggaran defisit. Dalam pengertian umum, anggaran seimbang adalah suatu kondisi di mana penerimaan sama dengan

pengeluaran (G=T). Anggaran surflus yaitu pengeluaran lebih kecil dari penerimaan (G<T) sedangkan anggaran defisit yaitu anggaran di mana komposisi pengeluaran lebih besar dari pada penerimaan (G>T).

Anggaran surplus digunakan jika pemerintah ingin mengatasi masalah inflasi sedangkan anggaran defisit digunakan jika pemerintah ingin mengatasi masalah pengangguran dan peningkatan pertumbuhan ekonomi. Jika pemerintah merencanakan peningkatan pertumbuhan ekonomi untuk mengurangi angka pengangguran, pemerintah dapat meningkatkan pengeluarannya. Pengeluaran pemerintah terdiri dari pengeluaran rutin dan pengeluaran pembangunan. Sampai dengan tahun 2004, rincian belanja pemerintah pusat masih terdiri dari: (1) pengeluaran rutin dan (2) pengeluaran pembangunan. Namun sejak tahun 2005 mulai diterapkan penyatuan anggaran (unified budget) antara pengeluaran rutin dan pengeluaran pembangunan, serta pengklasifikasian anggaran belanja pemerintah pusat menurut jenis belanja, organisasi dan fungsi (Nota Keuangan dan RAPBN, 2005).

2.5.1. Pengeluaran Rutin

Pengeluaran rutin yaitu pengeluaran yang digunakan untuk pemeliharaan dan penyelengara pemerintah yang meliputi belanja pegawai, barang, pembayaran bunga hutang, subsidi dan pengeluaran rutin lainnya. Melalui pengeluaran rutin, pemerintah dapat menjalankan misinya dalam rangka menjaga kelancaran penyelenggara pemerintahan, kegiatan operasional dan pemeliharaan aset negara, pemenuhan

kewajiban pemerintah kepada pihak ketiga, perlindungan kepada masyarakat miskin dan kurang mampu, serta menjaga stabilitas perekonomian.

Besarnya pengeluaran rutin dipengaruhi oleh berbagai kebijakan yang ditempuh pemerintah dalam rangka pengelolaan keuangan negara dan stabilitas perekonomian seperti perbaikan pendapatan aparatur pemerintah, penghematan pembayaran bunga hutang, dan pengalihan subsidi agar lebih tepat sasaran. Kenaikan pengeluaran pemerintah terutama dari pos belanja pegawai yang dialokasikan untuk menaikkan gaji pegawai dan pensiunan. Selain itu, lonjakan pengeluaran pemerintah yang terjadi pada pos pembayaran bunga hutang luar dan dalam negeri. Perbedaan karakteristik yang paling mendasar adalah pinjaman dari dalam dan luar negeri yaitu pada implikasi di saat pengembalian.

Dalam kasus pinjaman dalam negeri, pembayaran bunga hutang oleh pemerintah akan kembali dinikmati oleh masyarakat Indonesia karena terjadi transfer pendapatan dari kelompok masyarakat yang membayar pajak kepada kelompok masyarakat yang menjadi kreditor. Dampak dari aliran dana ini masih berputar di dalam negeri karena masing-masing pihak adalah warga negara Indonesia. Sedangkan dalam kasus pinjaman luar negeri, terjadi aliran dampak ekonomi (multiplier effect) yang berbeda. Pihak-pihak yang menerima pengembalian pinjaman adalah pihak kreditor di luar negeri (Mangkoesoebroto, 1994).

Jumlah hutang luar negeri yang semakin besar menyebabkan anggaran yang digunakan untuk membayar bunga hutang juga semakin meningkat. Meningkatnya jumlah pembayaran bunga hutang tersebut selain disebabkan oleh membengkaknya

jumlah hutang jatuh tempo juga dipengaruhi oleh perubahan nilai tukar rupiah terhadap mata uang asing. Selain pengeluaran untuk belanja pegawai dan pembayaran bunga hutang, pos lain yang menarik adalah pengeluaran pemerintah untuk berbagai subsidi. Satu pos diantaranya yang berperan cukup besar adalah subsidi bahan bakar minyak (BBM). Subsidi ini muncul pada tahun 1997/1998 sebagai akibat dari melonjaknya harga minyak mentah di pasar dunia. Untuk menjaga stabilitas harga, pemerintah menetapkan aturan penetapan harga jual BBM dalam negeri. Kenaikan harga minyak di pasar dunia menyebabkan meningkatnya biaya pengadaan BBM hingga melebihi hasil penjualan BBM itu sendiri, akibatnya pemerintah terpaksa memberikan subsidi terutama terhadap minyak tanah dan solar.

2.5.2. Pengeluaran Pembangunan

Pengeluaran pembangunan yaitu pengeluaran yang digunakan untuk membiayai pembangunan di bidang ekonomi, sosial dan umum baik pembangunan secara fisik maupun nonfisik. Peranan anggaran pembangunan lebih ditekankan pada upaya penciptaan kondisi yang stabil dan kondusif bagi berlangsungnya proses pemulihan ekonomi dengan tetap memberikan stimulus bagi pertumbuhan ekonomi nasional. Dalam kaitan dengan pengelolaan APBN secara keseluruhan dengan keterbatasan sumber pembiayaan yang tersedia, maka pencapaian sasaran-sasaran pembangunan harus dilakukan seoptimal mungkin (Nota Keuangan dan APBN, 2004). Sehubungan dengan hal tersebut, formulasi distribusi alokasi dan penentuan besarnya pengeluaran pembangunan memegang peranan penting dalam pencapaian target kebijakan fiskal.

Di samping itu, pengelolaan anggaran pembangunan juga harus tetap ditempatkan sebagai bagian yang utuh dari upaya menciptakan anggaran pendapatan dan belanja negara yang sehat, melalui upaya mengurangi secara bertahap peran pembiayaan yang bersumber dari luar negeri tanpa mengurangi upaya menciptakan pertumbuhan yang berkesinambungan. Pembiayaan pembangunan rupiah dibiayai dari sumber-sumber pembiayaan dalam negeri, dan pinjaman program. Pengelolaan dana tersebut akan dialokasikan kepada departemen dan lembaga pemerintah non departemen di tingkat pusat termasuk Departemen Hankam, dan pemerintah daerah, yang diklasifikasikan ke dalam dana pembangunan yang dikelola oleh instansi pusat, dan dana pembangunan yang dikelola daerah.

Dalam rangka menutupi kesenjangan antara kebutuhan pembagunan dengan kemampuan dana dalam negeri, maka pembiayaan proyek masih tetap dibutuhkan. Sesuai dengan GBHN 1999-2004, pembiayaan pembangunan dengan dana yang bersumber dari luar negeri diupayakan untuk secara bertahap dikurangi. Untuk itu, pembiayaan proyek harus dimanfaatkan secara lebih optimal terutama bagi kegiatan ekonomi yang produktif dan dilaksanakan secara lebih transparan, efektif dan efisien. Dengan demikian, pemilihan proyek-proyek yang pembiayaannya bersumber dari pinjaman luar negeri harus dilakukan berdasarkan prioritas sehingga dapat mendukung pencapaian sasaran.

Persentase pembiayaan proyek terhadap PDB terus diupayakan menurun sebagai cerminan untuk mengurangi ketergantungan terhadap pinjaman luar negeri, sekaligus mencerminkan adanya upaya untuk mencapai fiscal sustainability sebagai

sasaran strategis dari APBN. Pembiayaan proyek dimanfaatkan untuk pembangunan SDM di bidang pendidikan, kesehatan, dan kesejahteraan sosial dalam rangka mendukung program jaring pengaman sosial, penyediaan sarana dan prasarana transportasi, pembangunan di bidang pertanian, tenaga listrik, dan pengairan. Di samping itu juga akan dimanfaatkan untuk pengadaan prasarana pendukung hankam, telekomunikasi dan pembangunan prasarana perkotaan.

2.6. Penelitian Sebelumnya

Engen dan Skinner (1992) dalam studi dengan menggunakan data cross sectional dari 107 negara pada periode 1970-1985 yang mengembangkan sebuah general model kebijakan fiskal dan pertumbuhan ekonomi, menyimpulkan bahwa penerapan anggaran berimbang, dengan meningkatkan pengeluaran pemerintah dan penerimaan pajak, diprediksi akan mengurangi pertumbuhan ekonomi.

Salah satu hasil utama dari penelitian Easterly dan Rebelo (1993) dalam studi mengenai hubungan empiris antara variabel kebijakan fiskal, tingkat pembangunan, dan tingkat pertumbuhan ekonomi berdasarkan historical data, mereka menyimpulkan bahwa ada hubungan yang sangat signifikan antara tingkat pembangunan dengan kebijakan fiskal. Bagi negara miskin, mereka tergantung pada pajak perdagangan luar negeri sementara bagi negara maju pajak penghasilan sangat dominan.

Dorwick (dalam Engen dan Skinner, 1996) dalam penelitiannya di negara-negara OEDC selama kurun waktu 1960-1985, menemukan bahwa pajak penghasilan

orang pribadi mempunyai efek yang negatif terhadap pertumbuhan, sedangkan pajak penghasilan badan tidak memberikan pengaruh terhadap pertumbuhan.

Koester dan Kormendi (dalam Engen dan Skinner, 1996) menyatakan bahwa pajak dalam kondisi tarif yang tetap mempunyai efek negatif terhadap pertumbuhan output. Bram (dalam Engen dan Skinner, 1996) dalam penelitiannya di New York State dan New York City menyimpulkan bahwa keterkaitan antara pertumbuhan basis pajak dengan peningkatan aktivitas perekonomian. Basis pajak yang ditelitinya adalah penjualan dan penghasilan orang pribadi di New York State dan basis pajak penjualan di New York City. Perubahan kondisi perekonomian di kedua wilayah tersebut menyebabkan perubahan ketiga basis pajak tersebut dan pada akhirnya akan menyebabkan perubahan dalam penerimaan pajak.

Studi Rappaport (1999) dimaksudkan untuk mengkaji empat kelompok fakta-fakta empiris dari pertumbuhan ekonomi antar daerah/lokal di Amerika Serikat tahun 1970-1990. Salah satu kelompok fakta empiris yang dikaji adalah korelasi kebijakan anggaran pemerintah dari pertumbuhan ekonomi lokal. Dalam hal hubungan antara kebijakan anggaran pemerintah lokal dengan pertumbuhan ekonomi lokal tersebut (dilihat dari tiga indikator: migrasi neto, pertumbuhan pendapatan perkapita dan pertumbuhan harga perumahan), dari estimasi Rappaport mendapatkan empat fakta proses pertumbuhan ekonomi lokal di Amerika Serikat. Keempat fakta proses pertumbuhan ekonomi lokal Amerika Serikat tersebut adalah pertama adalah bahwa dari tahun 1970 sampai 1990, pertumbuhan ekonomi lokal berkorelasi negatif dengan besaran keuangan pemerintah lokal; kedua, pertumbuhan ekonomi lokal sepanjang

periode yang diamati berkorelasi positif dengan pengeluaran pemerintah lokal untuk pendidikan dasar dan menengah; ketiga, pertumbuhan ekonomi daerah tahun 1970 sampai 1990 berkorelasi negatif dengan pajak pendapat personal lokal; keempat, pertumbuhan ekonomi daerah berkorelasi negatif dengan pajak penjualan tertentu yang diambil oleh pemerintah lokal. Tampak yang diamati di sini bukan hanya komposisi investasi pemerintah tetapi juga komposisi penerimaan pemerintah lokal.

Studi Aschauer (Brata, 2004) menggunakan data 46 negara pendapatan rendah dan menengah dengan periode waktu 1970-1990. Selain menganalisis aspek penerimaan, studi tersebut sekaligus juga menganalisis aspek besaran investasi pemerintah serta efisiensinya. Berkaitan dengan aspek penerimaan, Aschauer menggunakan hutang luar negeri sebagai proksi dari total hutang pemerintah. Dalam hal ini, beban pajak sehubungan dengan pengakumulasian modal publik dapat memberikan dampak negatif terhadap pertumbuhan ekonomi. Pengaruh negatif tersebut misalnya melalui pajak yang secara berlebihan dibebankan kepada sektor swasta sehingga pada akhirnya akan menurunkan laju pertumbuhan ekonomi. Dari estimasinya, Aschauer menemukan bahwa peningkatan investasi pemerintah yang dibiayai dengan hutang luar negeri membawa pengaruh negatif terhadap pertumbuhan ekonomi. Dengan kata pembiayaan hutang luar negeri telah mengurangi manfaat positif investasi sektor publik. Lin dan Kim (2001) dalam studi mengenai hutang luar negeri pemerintah dengan pertumbuhan ekonomi terhadap 77 negara, mereka mendapatkan hubungan yang positif.

Adapun Gupta (2002) melakukan studinya dengan kasus 39 negara ESAF dengan kurun waktu 1990-2000. Studi tersebut lebih dimaksudkan untuk mengetahui apakah fiscal adjustment dan perbaikan komposisi pengeluaran pemerintah memiliki manfaat baik bagi pertumbuhan ekonomi di negara-negara miskin. Sumber pembiayaan pemerintah juga diamati di sini dengan dilatarbelakangi kenyataan bahwa selama ini studi-studi yang ada belum memperhatikan apakah defisit yang dibiayai dari luar negeri memiliki perbedaan dampak terhadap pertumbuhan dibandingkan defisit yang dibiayai dengan sumber-sumber dana dalam negeri.

Selain menemukan bahwa komposisi pengeluaran pemerintah yang lebih produktif penting artinya bagi pertumbuhan dan pencapaian fiscal adjustment yang berkelanjutan, Gupta (2002) juga menyebutkan bahwa komposisi pembiayaan defisit juga merupakan faktor penting yang mempengaruhi pertumbuhan ekonomi di negara-negara miskin. Namun, berbeda dengan temuan Aschauer di atas, Gupta justru menemukan bahwa pembiayaan defisit anggaran pemerintah dari sumber-sumber domestik lebih merugikan pertumbuhan ekonomi daripada pinjaman luar negeri. Untuk memperoleh gambaran antara negara-negara yang belum mengalami stabilitas ekonomi dan yang telah mencapai stabilisasi, Gupta juga melakukan estimasi secara terpisah terhadap masing-masing kelompok tersebut. Dalam hal ini bagi negara-negara dengan defisit anggaran yang rendah, tambahan konsolidasi anggaran tidaklah menghasilkan pertumbuhan ekonomi yang tinggi, namun yang lebih penting adalah bahwa dampak buruk pembiayaan defisit di negara-negara tersebut tidaklah separah di negara-negara yang belum mencapai stabilisasi.

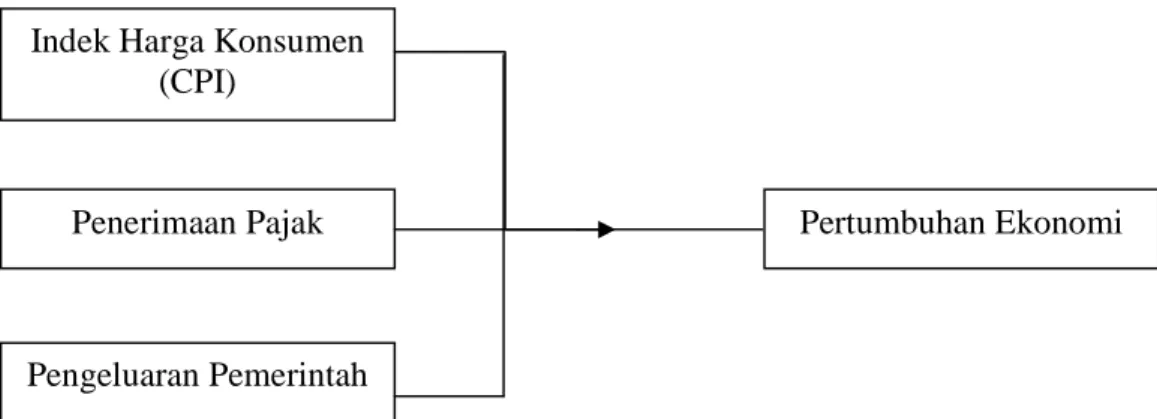

2.7. Kerangka Konsep

Gambar 2.1. Kerangka Konsep Penelitian

2.8. Hipotesis

Berdasarkan kerangka pemikiran di atas maka hipotesis penelitian sebagai berikut:

1. Indeks Harga Konsumen (CPI) berpengaruh positif terhadap pertumbuhan ekonomi (GRO) di Indonesia.

2. Penerimaan pemerintah (TAX) berpengaruh negatif terhadap pertumbuhan ekonomi (GRO) di Indonesia.

3. Pengeluaran pemerintah (GOV) berpengaruh positif terhadap pertumbuhan ekonomi (GRO) di Indonesia.

Indek Harga Konsumen (CPI)

Penerimaan Pajak Pertumbuhan Ekonomi