ANALISIS TINGKAT KESEHATAN BANK DENGAN METODE RGEC PADA BANK BUMN YANG TERDAFTAR DI BURSA EFEK INDONESIA

TAHUN 2011-2012

NASKAH PUBLIKASI

Oleh :

ARDIAN EKA PUSPITA B 200 100 243

PROGRAM STUDI AKUNTANSI FAKULTAS EKONOMI DAN BISNIS

ANALISIS TINGKAT KESEHATAN BANK DENGAN METODE RGEC PADA BANK BUMN YANG TERDAFTAR DI BURSA EFEK INDONESIA

TAHUN 2011-2012

Ardian Eka Puspita B 200 100 243

Fakultas Ekonomi dan Bisnis Program Studi Akuntansi Universitas Muhammadiyah Surakarta

Email: puspita.marmudth@gmail.com

Abstrak

Dari banyaknya jenis bank yang ada di Indonesia, Bank BUMN lebih banyak diminati oleh masyarakat. Oleh karena itu, Bank BUMN juga harus melakukan pengukuran tingkat kesehatan sekalipun merupakan Bank milik negara. Dalam perkembangannnya, kegiatan usaha bank senantiasa dihadapkan pada risiko-risiko yang berkaitan dengan fungsinya sebagai lembaga intermediasi. Bank Indonesia melakukan langkah strategis dalam mendorong manajemen risiko yaitu dengan melakukan penilaian tingkat kesehatan bank berdasarkan pendekatan risiko menggunakan metode RGEC.

Adapun tujuan penelitian ini untuk mengetahui tingkat kesehatan Bank BUMN yang terdaftar di Bursa Efek Indonesia (BEI) tahun 2011-2012 dengan metode RGEC, yang meliputi penilaian terhadap faktor Risk Profile (Profil Risiko), Good Corporate Governance (GCG), Earnings (Rentabilitas), dan Capital (Permodalan). Teknik penilaian yang digunakan mengacu pada Peraturan Bank Indonesia Nomor 13/1/PBI/2011 dengan pedoman perhitungan selengkapnya diatur dalam Surat Edaran Bank Indonesia Nomor 13/24/DPNP tanggal 25 Oktober 2011 perihal Penilaian Tingkat Kesehatan Bank Umum.

Populasi dalam penelitian ini adalah Bank BUMN yang terdaftar di BEI tahun 2011-2012, dengan pemilihan sampel menggunakan teknik purposive sampling. Data yang digunakan adalah data sekunder, berupa laporan tahunan bank yang dipublikasikan di

www.idx.co.id

Hasil penilaian tingkat kesehatan bank yang dilakukan pada Bank yang dijadikan sampel selama periode tahun 2011-2012 secara keseluruhan memiliki predikat Sangat Sehat.

Kata Kunci: Tingkat Kesehatan Bank, Metode RGEC, Bank BUMN

PENDAHULUAN

Kegiatan usaha bank senantiasa dihadapkan pada risiko-risiko yang berkaitan erat dengan fungsinya sebagai lembaga intermediasi keuangan. Risiko-risiko yang dihadapi bank sebagai lembaga intermediasi yaitu Risiko Kredit, Risiko Pasar, Risiko Likuiditas, Risiko Operasional, Risiko Hukum, Risiko Stratejik, Risiko Kepatuhan, dan Risiko Reputasi. Kompleksnya risiko kegiatan usaha bank pada akhirnya menuntut penyempuranaan metode penilaian tingkat kesehatan bank dengan pendekatan risiko.

13/1/PBI/2011 tentang Penilaian Tingkat Kesehatan Bank Umum dengan pendekatan risiko yang mencakup penilaian terhadap empat faktor yaitu Risk Profile (Profil Risiko), Good Corporate Governance (GCG), Earnings (Rentabilitas), dan Capital (Permodalan) yang selanjutnya disebut dengan metode RGEC. Pedoman perhitungan selengkapnya diatur dalam

Surat Edaran Bank Indonesia No. 13/24/DPNP tanggal 25 Oktober 2011 perihal Penilaian Tingkat Kesehatan Bank Umum.

Metode RGEC ini berlaku secara efektif sejak tanggal 1 Januari 2012 yaitu untuk penilaian tingkat kesehatan bank periode yang berakhir 31 Desember 2011 dan sekaligus menghapus metode CAMELS (www.bi.go.id).

Tujuan penelitian ini adalah untuk mengetahui tingkat kesehatan Bank BUMN yang terdaftar di Bursa Efek Indonesia tahun 2011-2012 dengan metode RGEC. Dari hasil penelitian ini diharapkan dapat memberikan manfaat pada banyak pihak, diantaranya dapat menambah pengetahuan khususnya mengenai analisis tingkat kesehatan bank dengan metode RGEC, dapat digunakan Bank sebagai tambahan informasi tentang kesehatan bank sehingga

dapat menjadi bahan pertimbangan dalam pengambilan keputusan mengenai pengelolaan bank, serta dapat menjadi referensi bagi peneliti lain yang akan melakukan penelitian tingkat kesehatan bank dengan metode RGEC.

LANDASAN TEORI

Berdasarkan Undang-Undang RI Nomor 7 Tahun 1992 tentang Perbankan sebagaimana

telah diubah dengan Undang-Undang Nomor 10 Tahun 1998, Bank adalah badan usaha yang menghimpun dana dari masyarakat dalam bentuk simpanan dan menyalurkannya kepada

masyarakat dalam bentuk kredit dan atau bentuk-bentuk lainnya dalam rangka meningkatkan taraf hidup rakyat banyak.

Laporan keuangan adalah suatu penyajian terstruktur dari posisi keuangan dan kinerja keuangan suatu entitas. Tujuan laporan keuangan adalah memberikan informasi mengenai posisi keuangan, kinerja keuangan, dan arus kas entitas yang bermanfaat bagi sebagian besar kalangan pengguna laporan keuangan dalam pembuatan keputusan ekonomi (PSAK 1, 2012). Kesehatan Bank dapat diartikan sebagai kemampuan suatu bank untuk melakukan kegiatan operasional perbankan secara normal dan mampu memenuhi semua kewajibannya dengan baik dengan cara-cara yang sesuai dengan peraturan perbankan yang berlaku (Triandaru dan Budisantoso, 2006). Manajemen bank perlu memperhatikan prinsip-prinsip umum berikut ini sebagai landasan dalam menilai Tingkat Kesehatan Bank (Surat Edaran Bank Indonesia No.13/24/DPNP tanggal 25 Oktober 2011):

3. Materialitas dan Signifikansi 4. Komprehensif dan Terstruktur

Sesuai dengan Peraturan Bank Indonesia Nomor 13/1/PBI/2011 tentang Penilaian Tingkat Kesehatan Bank Umum, bank wajib melakukan penilaian Tingkat Kesehatan Bank

berdasarkan risiko dengan metode RGEC dengan pedoman selengkapnya mengacu pada Surat Edaran Bank Indonesia No.13/24/DPNP tanggal 25 Oktober 2011 yaitu :

1. Penilaian Risk Profile (Profil Risiko)

Penilaian faktor Profil Risiko merupakan penilaian terhadap Risiko Inheren dan Kualitas Penerapan Manajemen Risiko dalam aktivitas operasional bank. Risiko yang wajib dinilai terdiri atas delapan jenis risiko yaitu Risiko Kredit, Risiko Pasar, Risiko Operasional, Risiko Likuiditas, Risiko Hukum, Risiko Stratejik, Risiko Kepatuhan, dan Risiko Reputasi.

2. Penilaian Good Corporate Governance (GCG)

Penilaian faktor GCG merupakan penilaian terhadap kualitas manajemen bank atas pelaksanaan prinsip-prinsip GCG yang berpedoman pada ketentuan Bank Indonesia mengenai Pelaksanaan GCG bagi Bank Umum dengan memperhatikan karakteristik dan kompleksitas usaha bank.

3. Penilaian Earnings (Rentabilitas)

Penilaian faktor Rentabilitas meliputi evaluasi terhadap kinerja rentabilitas, sumber-sumber rentabilitas, kesinambungan (sustainability) rentabilitas, dan

manajemen rentabilitas.

4. Penilaian Capital (Permodalan)

Penilaian atas faktor Permodalan meliputi evaluasi terhadap kecukupan permodalan dan kecukupan pengelolaan permodalan, bank wajib mengacu pada ketentuan Bank Indonesia mengenai Kewajiban Penyediaan Modal Minimum bagi Bank Umum.

Peringkat Komposit Tingkat Kesehatan Bank ditetapkan berdasarkan analisis secara komprehensif dan terstruktur terhadap peringkat setiap faktor dan dengan memperhatikan prinsip-prinsip umum penilaian Tingkat Kesehatan Bank Umum yang tercantum dalam Surat Edaran Bank Indonesia No.13/24/DPNP

Sari (2013) dalam penelitiannya tentang Analisis Kinerja Keuangan Bank Konvensional Pemerintah Berdasarkan Capital dan Earnings dalam Komponen Risk-Based Bank Rating

Periode Tahun 2008-2011, menemukan bahwa tingkat kesehatan pada perbankan milik pemerintah sepanjang tahun 2008-2011 secara keseluruhan memiliki predikat sangat sehat.

METODE PENELITIAN Jenis Penelitian

Penelitian ini merupakan penelitian kuantitatif dengan metode deskriptif, yaitu dengan menganalisis dan mendiskripsikan data-data laporan keuangan untuk menentukan kategori kesehatan bank.

Populasi dan Sampel

Populasi dalam penelitian ini adalah Bank BUMN yang terdaftar di Bursa Efek Indonesia tahun 2011-2012. Teknik sampling yang digunakan dalam penelitian ini adalah purposive sampling, yaitu teknik penentuan sampel dengan pertimbangan tertentu (Sugiyono,

2012). Kriteria pemilihan sampel yang ditentukan oleh penulis adalah sebagai berikut: a. Bank BUMN yang terdaftar di Bursa Efek Indonesia (BEI) tahun 2011-2012

b. Bank BUMN yang mempublikasikan Laporan Tahunan-nya di www.idx.co.id selama periode tahun 2011-2012.

Data dan Sumber Data

Data yang digunakan dalam penelitian ini adalah data sekunder, berupa laporan tahunan Bank BUMN yang dipublikasikan di www.idx.co.id pada tahun 2011-2012. Data tersebut diperoleh dengan men-download Laporan Tahunan Bank yang dijadikan sampel selama periode tahun 2011-2012 melalui situs www.idx.co.id .

Variabel Penelitian

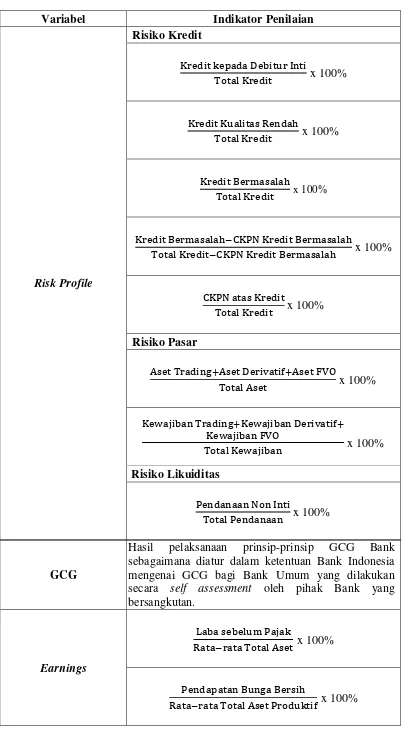

Tabel 3.1. Indikator Penilaian Tingkat Kesehatan Bank

Variabel Indikator Penilaian

Risk Profile

Risiko Kredit

x 100%

x 100%

x 100%

x 100%

x 100%

Risiko Pasar

x 100%

x 100%

Risiko Likuiditas

x 100%

GCG

Hasil pelaksanaan prinsip-prinsip GCG Bank sebagaimana diatur dalam ketentuan Bank Indonesia mengenai GCG bagi Bank Umum yang dilakukan secara self assessment oleh pihak Bank yang bersangkutan.

Earnings

x 100%

x 100%

x 100%

x 100%

Capital

x 100%

x 100%

Sumber : Lampiran Surat Edaran Bank Indonesia No. 13/24/DPNP

Penilaian terhadap faktor GCG menggunakan sistem self assessment dimana

masing-masing Bank menghitung sendiri komponen GCG mereka. Aspek yang dinilai dalam komponen GCG terdiri dari sebelas faktor utama dengan bobot masing-masing yaitu:

Tabel 3.2. Aspek Penilaian Good Corporate Governance (GCG)

No. Aspek yang Dinilai Bobot

1. Pelaksanaan Tugas dan Tanggung Jawab Dewan Komisaris 10% 2. Pelaksanaan Tugas dan Tanggung Jawab Direksi 20% 3. Kelengkapan dan Pelaksanaan Tugas Komite 10%

4. Penanganan Benturan Kepentingan 10%

5. Penerapan Fungsi Kepatuhan Bank 5%

6. Penerapan Fungsi Audit Intern 5%

7. Penerapan Fungsi Audit Ekstern 5%

8. Penerapan Fungsi Manajemen Risiko dan Pengendalian

Intern 7,5%

9. Penyediaan Dana Kepada Pihak Terkait (Related Party) dan

Debitur Besar (Large Exposure) 7,5%

10. Transparasi Kondisi Keuangan dan Non Keuangan Bank,

Laporan Pelaksanaan GCG dan Laporan Internal 15%

11. Rencana Strategis Bank 5%

Sumber : Surat Edaran Bank Indonesia No. 9/12/ DPNP

Tabel 3.3. Peringkat Komposit

Penilaian Faktor Good Corporate Governance (GCG)

Nilai Komposit Predikat Komposit

Nilai Komposit < 1,50 Sangat Baik 1,50 ≥ Nilai Komposit < 2,50 Baik 2,50 ≥ Nilai Komposit < 3,50 Cukup Baik 3,50 ≥ Nilai Komposit < 4,50 Kurang Baik 4,50 ≥ Nilai Komposit < 5,00 Tidak Baik Sumber : Surat Edaran Bank Indonesia No. 9/12/DPNP

Teknik Analisis Data

Langkah-langkah yang dilakukan dalam analisis data adalah sebagai berikut:

1. Mengumpulkan data yang berkaitan dengan indikator komponen RGEC dan data yang berkaitan dengan hasil self assessment pelaksanaan GCG.

2. Menghitung nilai indikator dari masing-masing komponen RGEC sesuai dengan Surat Edaran Bank Indonesia No. 13/24/DPNP.

3. Menentukan besarnya nilai komposit untuk masing-masing komponen RGEC.

4. Melakukan judgement peringkat komposit komponen RGEC secara keseluruhan berdasarkan hasil nilai komposit masing-masing faktor.

HASIL PENELITIAN

Penilaian Tingkat Kesehatan Bank pada penelitian ini menggunakan metode RGEC, mencakup penilaian terhadap faktor-faktor berikut:

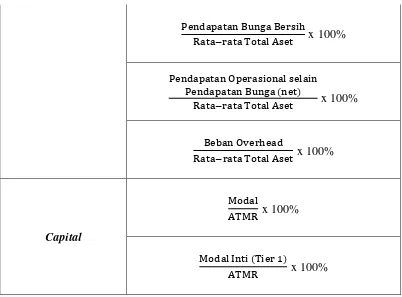

1. Penilaian Profil Risiko, dengan menghitung besarnya nilai masing-masing indikator. Dalam penelitian ini, penilaian profil risiko diproksikan dengan Risiko Kredit, Risiko Pasar, dan Risiko Likuiditas.

Berdasarkan hasil perhitungan diatas menunjukkan Risiko Kredit Bank BNI, BRI, dan Mandiri berada pada peringkat 2 sehingga dapat diartikan bahwa kemungkinan

kerugian yang dihadapi Bank dari Risiko Kredit tergolong rendah selama periode waktu tertentu di masa datang.

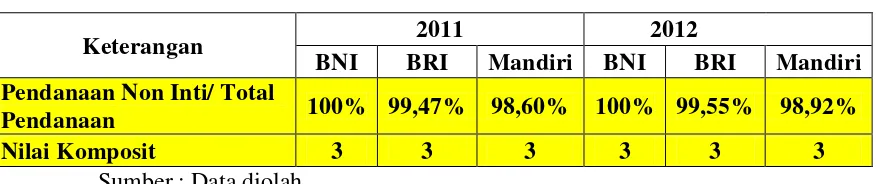

Tabel 4.4. Nilai Risiko Pasar

Keterangan 2011 2012

BNI BRI Mandiri BNI BRI Mandiri

Aset Trading, Derivatif, dan

FVO/ Total Aset 77,79% 87,01% 72,46% 76,87% 86,78% 74,44% Kewajiban Trading,

Derivatif, dan FVO/ Total Kewajiban

96,53% 96,02% 92,53% 96,45% 96,36% 92,17%

Mean 87,16% 91,51% 82,50% 86,66% 91,57% 83,30%

Nilai Komposit 1 1 1 1 1 1

Sumber : Data diolah

Berdasarkan hasil perhitungan di atas menunjukkan Risiko Pasar Bank BNI, BRI, dan Mandiri berada pada peringkat 1 sehingga dapat diartikan bahwa kemungkinan kerugian yang dihadapi Bank dari Risiko Pasar tergolong sangat rendah selama periode waktu tertentu di masa datang.

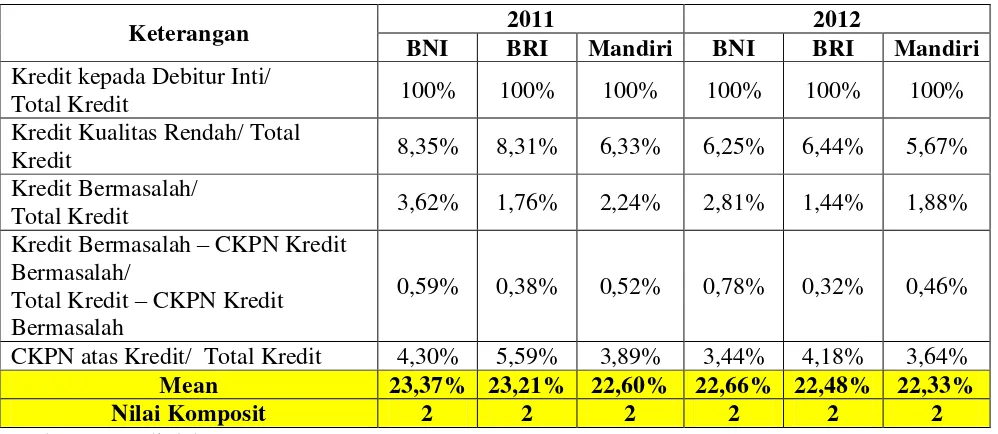

Tabel 4.5. Nilai Risiko Likuiditas

Keterangan 2011 2012

BNI BRI Mandiri BNI BRI Mandiri Pendanaan Non Inti/ Total

Pendanaan 100% 99,47% 98,60% 100% 99,55% 98,92%

Nilai Komposit 3 3 3 3 3 3

Sumber : Data diolah

Berdasarkan hasil perhitungan di atas menunjukkan Risiko Likuiditas Bank BNI, BRI, dan Mandiri berada pada peringkat 3 sehingga dapat diartikan bahwa kemungkinan kerugian yang dihadapi Bank dari Risiko Likuiditas tergolong cukup tinggi selama periode waktu tertentu di masa datang.

Tabel 4.6. Nilai Faktor Profil Risiko

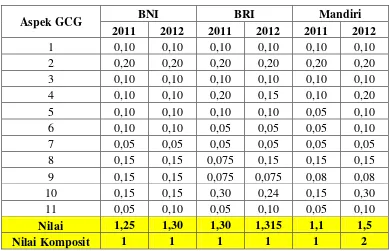

2. Penilaian Good Corporate Governance (GCG)

Pemberian peringkat dilakukan oleh Bank secara self assessment namun tetap dalam pengawasan Bank Indonesia. Berikut uraian dari penilaian 11 aspek GCG pada Bank yang dijadikan sampel untuk periode tahun 2011-2012:

Tabel 4.7. Penilaian Aspek Good Corporate Governance (GCG)

Aspek GCG BNI BRI Mandiri

Berdasarkan hasil pelaksanaan GCG di atas, mencerminkan bahwa penerapan GCG bank BNI, BRI, dan Mandiri berada pada peringkat 1 yang secara umum berarti sangat baik. Hal ini tercermin dari pemenuhan yang memadai atas prinsip-prinsip GCG. Namun pada tahun 2012, hasil penilaian GCG pada Bank Mandiri mengalami perubahan dengan memperoleh peringkat 2.

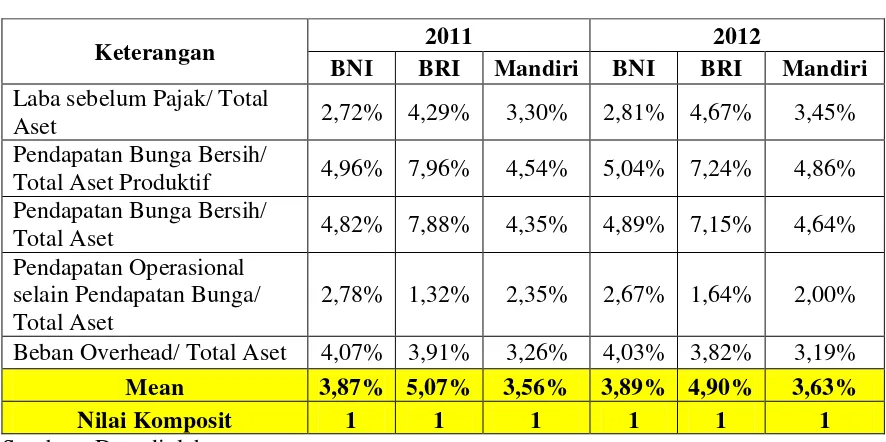

Tabel 4.8. Nilai Faktor Rentabilitas

Berdasarkan hasil perhitungan di atas menunjukkan faktor Rentabilitas Bank BNI, BRI, dan Mandiri berada pada peringkat 1 yang mencerminkan bahwa rentabilitas sangat memadai, laba melebihi target dan mendukung pertumbuhan permodalan bank.

4. Penilaian Permodalan, yaitu dengan menghitung besarnya nilai masing-masing indikator. Hasil perhitungan untuk faktor rentabilitas sesuai dengan indikator yang digunakan untuk periode tahun 2011-2012 adalah sebagai berikut:

Tabel 4.9. Nilai Faktor Permodalan

Berdasarkan hasil perhitungan di atas menunjukkan faktor Permodalan Bank BNI, BRI, dan Mandiri berada pada peringkat 1 yang mencerminkan bahwa bank memiliki kualitas dan kecukupan permodalan yang sangat memadai terhadap profil risikonya, yang disertai dengan pengelolaan permodalan yang sangat kuat sesuai dengan karateristik, skala usaha, dan kompleksitas usaha bank.

Tabel 4.10. Peringkat Komposit Tingkat Kesehatan Bank

Variabel

Nilai Komposit

2011 2012

BNI BRI Mandiri BNI BRI Mandiri

Profil Risiko 2 2 2 2 2 2

GCG 1 1 1 1 1 2

Rentabilitas 1 1 1 1 1 1

Permodalan 1 1 1 1 1 1

Peringkat Komposit 1 1 1 1 1 1

Tingkat Kesehatan SS* SS* SS* SS* SS* SS* Sumber: Data Diolah

Keterangan (*): SS = Sangat Sehat

Tabel di atas menunjukkan bahwa tingkat kesehatan Bank BNI, BRI, dan Mandiri tahun 2011-2012 dengan metode RGEC berada pada kondisi Sangat Sehat mencerminkan kondisi Bank yang secara umum sangat sehat sehingga dinilai sangat mampu menghadapi pengaruh negatif yang signifikan dari perubahan kondisi bisnis dan faktor eksternal lainnya tercermin dari peringkat faktor-faktor penilaian.

KESIMPULAN DAN SARAN Kesimpulan

Berdasarkan penelitian pada Bank BNI, BRI, dan Mandiri hasil perhitungan menunjukkan bahwa nilai komposit Risiko Kredit berada pada peringkat 2, nilai komposit Risiko Pasar berada pada peringkat 1, nilai komposit Risiko Likuiditas berada pada peringkat 3 sehingga hasil judgement nilai komposit Risiko Kredit, Risiko Pasar, dan Risiko Likuiditas menunjukkan nilai komposit faktor Profil Risiko berada pada peringkat 2. Hasil pelaksanaan GCG, mencerminkan bahwa penerapan GCG berada pada peringkat 1 yang berarti sangat baik. Pada tahun 2012, hasil penilaian GCG pada Bank Mandiri mengalami perubahan dengan memperoleh peringkat 2. Hasil perhitungan menunjukkan bahwa nilai komposit faktor Rentabilitas berada pada peringkat 1 dan nilai komposit faktor Permodalan berada

pada peringkat 1. Sehingga dapat disimpulkan bahwa tingkat kesehatan Bank BNI, BRI, dan Mandiri selama periode tahun 2011-2012 dengan metode RGEC secara keseluruhan memiliki

predikat Sangat Sehat.

Keterbatasan

laporan keuangan yang dipubliksaikan bank, serta tidak ada rumus matematik yang menghubungkan nilai komposit dari masing-masing faktor dengan peringkat komposit akhir.

Saran

Beberapa hal yang dapat dijadikan saran, antara lain pada penelitian selanjutnya agar dapat melakukan penilaian tingkat kesehatan bank dengan metode RGEC dengan semua komponen

baik kuantitatif maupun kualitatif, serta Bank Konvensional diharapkan dapat mencantumkan data secara lengkap atas komponen keuangan yang dijadikan indikator penilaian tingkat kesehatan bank dengan metode RGEC yang telah ditetapkan dalam Surat Edaran Bank Indonesia No.13/24/DPNP .

DAFTAR PUSTAKA

Bank Indonesia. 2004. Surat Edaran Bank Indonesia Nomor 6/23/DPNP Perihal Sistem Penilaian Tingkat Kesehatan Bank. www.bi.go.id. 31 Mei.

Bank Indonesia. 2007. Surat Edaran Bank Indonesia Nomor 9/12/DPNP Perihal Pelaksanaan Good Corporate Governance bagi Bank Umum. www.bi.go.id. 30 Mei.

Bank Indonesia. 2011. Peraturan Bank Indonesia Nomor 13/1/PBI/2011 Tentang Penilaian Tingkat Kesehatan Bank Umum. www.bi.go.id. 5 Januari.

Bank Indonesia. 2011. Surat Edaran Bank Indonesia Nomor 13/24/DPNP Perihal Penilaian Tingkat Kesehatan Bank Umum. www.bi.go.id. 25 Oktober.

Baridwan, Zaki. 2000. Intermediate Accounting. Edisi 7. Cetajan ketujuh. Yogyakarta: BPFE. Ikatan Akuntan Indonesia. 2012. Standar Akuntansi Keuangan per 1 Juni 2012. Jakarta:

Salemba Empat.

Indriantoro, Nur dan Bambang Supomo. 2002. Metodologi Penelitian Bisnis Untuk Akuntansi & Manajemen. Cetakan Kedua. Yogyakarta: BPFE.

Jacob, Jeremiah Kevin Dennis. 2013. Analisis Laporan Keuangan Dengan Menggunakan Metode Camel Untuk Menilai Tingkat Kesehatan Perbankan. Jurnal EMBA,Vol. 1, No. 3, September: 691-700.

Kaligis, Yulia Wilhelmina. 2013. Analisis Tingkat Kesehatan Bank Dengan Menggunakan Metode Camel Pada Industri Perbankan BUMN Yang Terdaftar Di Bursa Efek Indonesia. Jurnal EMBA, Vol. 1, No. 3, September: 263-272.

Kasmir. 2012. Manajemen Perbankan. Edisi Revisi. Cetakan ke-11. Jakarta: PT RajaGrafindo Persada.

Kuncoro, Mudrajad. 2009. Metode Riset Untuk Bisnis & Ekonomi Bagaimana Meneliti & Menulis Tesis?. Edisi 3. Jakarta: Erlangga.

Kusumawati, Eny dan Zulfa Irawati. 2013. Manajemen Keuangan Ringkasan Teori, Soal dan Penyelesaian, serta Interprestasinya. Surakarta: Muhammadiyah University Press. Martani, Dwi, Sylvia Veronica NPS, Ratna Wardhani, Aria Farahmita, dan Edward Tanujaya.

2012. Akuntansi Keuangan Menengah Berbasis PSAK. Buku 1. Jakarta: Salemba Empat.

Merentek, Kartika Citra Claudia. 2013. Analisis Kinerja Keuangan Antara Bank Negara Indonesia (BNI) dan Bank Mandiri Menggunakan Metode Camel. Jurnal EMBA, Vol. 1, No. 3, Juni: 645-652.

Permana, Bayu Aji. 2012. Analisis Tingkat Kesehatan Bank Berdasarkan Metode CAMELS dan Metode RGEC. Jurnal Akuntansi UNESA, Vol. 1, No. 1.

Republik Indonesia. 1998. Undang-Undang No. 10 tentang Perbankan.

Rivai, Veithzal, Sofyan Basir, Sarwono Sudarto, dan Arifiandy Permata Veithzal. 2013. Commercial Bank Management Manajemen Perbankan Daro Teori ke Praktik. Cetakan ke-1. Jakarta: PT RajaGrafindo Persada.

Sari, Ayu Wulan. 2013. Analisis Kinerja Keuangan Bank Konvensional Pemerintah Berdasarkan Capital dan Earnings Dalam Komponen Risk-Based Bank Rating Periode Tahun 2008-2011. Skripsi Institut Manajemen Telkom. Bandung. Tidak Dipublikasikan.

Sekaran, Uma. 2006. Research Methods For Business Metodologi Penelitian Untuk Bisnis. Edisi 4. Buku 1. Jakarta: Salemba Empat.

Sekaran, Uma. 2006. Research Methods For Business Metodologi Penelitian Untuk Bisnis. Edisi 4. Buku 2. Jakarta: Salemba Empat.

Sugiarti, Welthi. 2012. Analisis Kinerja Keuangan dan Prediksi Tingkat Kesehatan Bank Dengan Menggunakan Metode Camel Pada Bank Umum Yang Tercatat Di Bursa Efek Indonesia. Jurnal Akuntansi, Fakultas Ekonomi Universitas Gunadarma.

Sugiyono. 2012. Metode Penelitian Bisnis (Pendekatan Kuantitatif, Kualitatif dan R&D). Cetakan ke-16. Bandung: Alfabeta.

Suyatno, Thomas, Djuhaepah T. Marala, Azhar Abdullah, Johan Thomas Aponno, C. Tinon Yunianti Ananda, dan H. A. Chalik. 1994. Kelembagaan Perbankan. Edisi Kedua. Cetakan ketujuh. Jakarta: PT Gramedia.

Taswan. 2010. Manajemen Perbankan Konsep, Teknik & Aplikasi. Edisi II. Yogyakarta: UPP STIM YKPN.

Triandaru, Sigit dan Totok Budisantoso. 2006. Bank dan Lembaga Keuangan Lain. Edisi 2. Jakarta: Salemba Empat.

Utama, I Made Karya dan Komang Ayu Maha Dewi. 2012. Analisis Camels: Penilaian Tingkat Kesehatan Bank Yang Terdaftar Di Bursa Efek Indonesia. Jurnal Bisnis dan Kewirausahaan, Vol. 8, No. 2, Juli: 139-148.