9

a. Teori prospek ( Prospect Theory )

Teori prospek merupakan teori yang dikembangkan oleh Daniel Kahneman dan Amos Tversky. Teori ini berawal dari penelitian yang dilakukan oleh Kahneman & Tversky (1979) mengenai perilaku manusia yang dianggap aneh dan kontradiktif dalam mengambil suatu keputusan. Subjek penelitian yang sama dengan beberapa pilihan yang sama namun diformulasikan dengan cara yang berbeda maka hasil keputusan seseorang akan berbeda. Kahneman & Tversky (1979) menamakan perilaku orang tersebut sebagai risk aversion behavior dan risk seeking behavior. Misalnya : dalam pasar modal apabila harga saham naik maka orang cenderung akan menjual sahamnya agar mendapatkan keuntungan (selling fast), sedangkan apabila harga saham turun maka orang akan cenderung menahan saham tersebut dengan harapan saham tersebut dapat naik kembali dan tidak mengalami kerugian (not selling). Perilaku tersebut juga dapat dikategorikan sebagai risk aversion dan risk seeking.

Dalam teori prospek, Kahneman & Tversky (1979) mengungkapkan bahwa seseorang akan mencari informasi terlebih dahulu kemudian akan dibuat beberapa“decision frame” atau konsep keputusan. Setelah konsep keputusan dibuat maka seseorang akan mengambil keputusan dengan memilih salah satu konsep yang menghasilkan expected utility yang terbesar. Konsep keputusan tersebut dipengaruhi oleh beberapa hal antara lain :

1. Formulasi masalah yang dihadapi, 2. Norma atau kebiasaan,

Beberapa penelitian mengenai teori prospek antara lain penelitian yang dilakukan oleh White, dkk (1993). Penelitian White, dkk (1993) menggunakan teori prospek untuk memprediksi ketaatan wajib pajak. Hasil penelitian White, dkk menunjukkan bahwa wajib pajak yang berada pada posisi due tax memiliki kecenderungan untuk lebih tidak taat dalam memenuhi kewajiban pajaknya dibandingkan dengan wajib pajak yang berada pada posisi tax refund. Olah karena itu, teori prospek menunjukkan bahwa orang yang memiliki kecenderungan irasional untuk lebih enggan mempertaruhkan keuntungan (gain) daripada kerugian (loss). Apabila seseorang dalam posisi untung maka orang tersebut cenderung untuk menghindari risiko atau disebut risk aversion, sedangkan apabila seseorang dalam posisi rugi maka orang tersebut cenderung untuk berani menghadapi risiko atau disebut risk seeking. (www.economist-suweca.blogspot.com)

Hubungan antara penelitian ini dengan teori prospek dimana teori prospek menjelaskan mengenai preferensi risiko dapat mempengaruhi kepatuhan wajib pajak. Apabila seorang wajib pajak memiliki risiko yang tinggi maka wajib pajak tersebut belum tentu akan tidak membayar kewajiban pajaknya. Karena apabila wajib pajak itu memiliki sifat risk seeking artinya walaupun wajib pajak memiliki risiko tinggi maka tidak akan mempengaruhi wajib pajak untuk tetap membayar pajak, sedangkan wajib pajak yang memiliki sifat risk aversion apabila wajib pajak memiliki risiko yang rendah maka wajib pajak justru akan menghindari kewajiban pajaknya.

b. Teori Pembelajaran Sosial (Social Learning Theory)

Teori pembelajaran sosial mengatakan seseorang dapat belajar lewat pengamatan dan pengalaman langsung (A. Badura, 1977 dalam Robbins, 1996). Teori ini merupakan perluasan dari teori pengkondisian operan B.F.Skinner (1971) yaitu teori yang mengandaikan perilaku sebagai suatu fungsi dari konsekuensi – konsekuensinya.

Terdapat empat proses dalam pembelajaran sosial yaitu: (1) proses perhatian (attentional), (2) proses penahanan (retention), (3) proses reproduksi motor dan (4) proses penguatan (reinforcement). Proses perhatian adalah proses dimana seseorang hanya akan belajar dari orang lain/ model jika mereka telah mengenal dan menaruh perhatian pada orang /model tersebut. Proses penahanan adalah proses mengingat tindakan suatu model setelah model tidak lagi mudah tersedia.

Proses reproduksi motor adalah proses mengubah pengamatan menjadi perbuatan. Dan yang terakhir proses penguatan adalah proses dimana individu – individu disediakan rangsangan positif atau ganjaran supaya berperilaku sesuai dengan model. Teori pembelajaran sosial ini sangat relevan untuk menjelaskan perilaku wajib pajak dalam memenuhi kewajibannya membayar pajak. Seseorang akan taat membayar pajak tepat pada waktunya, jika lewat pengamatan dan pengalaman langsungnya, hasil pungutan pajak itu telah memberikan kontribusi nyata pada pembangunan di wilayahnya. Contoh penelitian yang menggunakan basis teori pembelajaran sosial adalah Sulud Suhono (2003).

2. Landasan Umum Tentang Perpajakan a. Pengertian Pajak

Pada hakekatnya pengertian pajak berbeda – beda tergantung dari sudut pandang mana kita memandang masalah pajak ini, namun subtansi dan tujuan dari pajak itu sama.

Menurut UU No.28 Tahun 2007 tentang KUP, yang dimaksud dengan “pajak adalah kontribusi wajib kepada negara yang terutang oleh orang pribadi atau badan yang bersifat memaksa berdasarkan Undang – Undang, dengan tidak mendapatkan imbalan secara langsung dan digunakan untuk keperluan negara bagi sebesar – besarnya kemakmuran rakyat.”

Definisi pajak menurut Prof. DR. Rochmat Soemitro, SH, seperti dikutip oleh Annisa Gama Widjaya yaitu : “Pajak adalah iuran rakyat kepada kas negara (peralihan kekayaan dari sector pertikular ke sector

pemerintah) berdasarkan Undang – Undang (dapat dipaksakan) dengan tiada mendapat jasa timbal (tegen prestasi) yang langsung dapat ditunjukkan dan digunakan untuk membiayai pengeluaran umum. “ Unsur – unsur pokok dari definisi diatas, yaitu : (1) iuran atau pengutan, (2) dipungut berdasarkan Undang – Undang, (3) pajak bersifat memaksa, (4) tidak mendapatkan imbalan, dan (5) untuk membiayai pengeluaran umum pemerintah.

b. Fungsi Pajak

Fungsi pajak seperti yang dikemukakan Ilyas dan Burton (2004) yaitu : 1. Fungsi budgetair; disebut juga fungsi fiskal yaitu fungsi untuk

mengumpulkan uang pajak sebanyak – banyaknya sesuai dengan Undang – undang berlaku yang pada waktunya akan digunakan untuk membiayai pengeluaran – pengeluaran negara.

2. Fungsi regulered; merupakan fungsi dimana pajak akan digunakan sebagai suatu alat untuk mencapai tujuan – tujuan tertentu yang letaknya di luar bidang keuangan. Pajak digunakan sebagai alat kebijaksanaan.

3. Fungsi demokrasi; adalah fungsi yang menjadi salah satu penjelmaan atau wujud sistem gotong – royong, termasuk kegiatan pemerintah dan pembangunan demi kemaslahatan manusia.

4. Fungsi distribusi; adalah fungsi yang lebih menekankan pada unsur pemerataan dan keadilan dalam masyarakat.

c. Sistem Pemungutan pajak

Sistem perpajakan merupakan suatu metode atau cara bagaimana mengelola utang pajak yang terutang oleh wajib pajak dapat mengalir ke kas negara. Pada prinsipnya pajak merupakan peralihan kekayaan dari sektor pribadi dan swasta ke sektor negara, dan bersifat memaksa. Agar tidak menimbulkan perlawanan, pemungutan pajak harus memenuhi beberapa syarat antara lain :

Ø Asas Keadilan; keadilan yang dimaksud adalah bagaimana upaya yang dilakukan negara dalam memungut pajak secara umum dan merata artinya pajak dikenakan kepada semua orang – orang pribadi sebanding dengan kemampuannya untuk membayar pajak tersebut dan sesuai dengan manfaat yang diterimanya.

Ø Asas Yuridis (hukum); artinya hukum pajak harus dapat memberikan jaminan hukum yang perlu menyatakan keadilan yang tegas baik untuk negara maupun untuk warganya. Maka mengenai pajak di negara hukum dinyatakan bahwa pengenaan dan pemungutan pajak untuk keperluan negara harus berdasarkan Undang – undang.

Ø Asas Ekonomis; artinya bahwa pemungutan pajak yang dilakukan oleh negara melalui Direktorat Jendral Pajak yang mempunyai kewenangan dalam perpajakan, tidak boleh mengganggu perekonomian negara tetapi harus dapat membuat kemakmuran bagi negara.

Ø Asas Finansial; artinya sistem pemungutan pajak harus sederhana dan mudah untuk dilaksanakan dan dapat membantu masyarakat dalam menghitung sendiri jumlah pajaknya. Maka pemungutan pajak harus seefektif dan seefisien mungkin.

Sistem pemungutan pajak menurut Ilyas dan Burton (2004) dalam bukunya Hukum Pajak terdiri dari 4 (empat) macam antara lain :

1. Official assessment system adalah suatu pemungutan pajak yang memberi wewenang kepada pemungut pajak (fiskus) untuk menentukan besarnya pajak yang harus dibayar (terutang) oleh orang pribadi atau badan. Dengan sistem ini masyarakat pasif hingga dikeluarkannya surat ketetapan pajak oleh fiskus dan besarnya pajak baru diketahui setelah surat tersebut keluar.

2. Semi Self assessment system adalah suatu sistem pemungutan pajak yang memberi wewenang pada fiskus dan wajib pajak untuk

menentukan besarnya pajak yang terutang baik orang pribadi maupun badan. Dalam sistem ini setiap awal tahun para wajib pajak menentukan besarnya pajak terutang sendiri untuk tahun berjalan. Kemudian setelah itu, pada akhir tahun pajak, fiskus menentukan besarnya pajak terutang yang sesungguhnya berdasarkan data yang diperoleh dari wajib pajak.

3. Self Assesment system adalah suatu sistem pemungutan pajak yang memberi wewenang kepada wajib pajak untuk menghitung, melaporkan dan membayar sendiri besarnya pajak yang terutang. 4. With holding system adalah suatu sistem pemungutan pajak yang

memberi wewenang pada pihak ketiga untuk menghitung, memotong dan memungut pajak yang terutang. Pihak ketiga yang telah ditentukan tersebut kemudian menyetor dan melaporkan kepada fiskus.

3. Pengertiaan Wajib Pajak, Kewajiban dan Hak wajib pajak a. Pengertian Wajib pajak

Menurut Siti Rahayu (2010 : 35) wajib pajak adalah orang pribadi atau badan meliputi pembayar pajak, pemotong pajak dan pemungut pajak yang mempunyai hak dan kwajiban sesuai dengan ketentuan perundang-undangan perpajakn ditentukan untuk melakukan kewajiban perpajakan termasuk pemungut pajak dan pemotong pajak tertentu. (pasal 1 butir 2 UU KUP).

b. Kewajiban dan Hak Wajib Pajak

Kewajiban wajib pajak (mardiasmo, 2011: 56) antara lain sebagai berikut : a) Mendaftarkan diri untuk mendapatkan NPWP.

b) Melaporkan usahanya untuk dikukuhkan sebagai PKP. c) Menghitung dan membayar sendiri pajak dengan benar.

d) Mengisi dengan benar SPT (SPT diambil sendiri) dan memasukkan ke Kantor Pelayanan Pajak (KPP) dalam batas waktu yang telah ditentukan.

e) Menyelenggarakan Pembukuan dan pencatatan. Jika diperiksa wajib : 1. Memperlihatkan dan/ atau meminjamkan buku atau catatan,

dokumen yang menjadi dasarnya dan dukomen lain yang berhubungan dengan penghasilan yang diperoleh, kegiatan usaha, pekerjaan bebas wajib pajak atau objek yang terutang pajak.

2. Memberikan kesempatan untuk memasuki tempat atau ruangan yang dipandang perlu dan memberikan bantuan guna kelancaran pemeriksaan.

f) Apabila dalam waktu mengungkapkan pembukuan, pencatatan, atau dokumen serta keterangan yang diminta, wajib pajak terikat oleh suatu kewajiban untuk merahasiakan, maka kewajiban untuk merahasiakan itu ditiadakan oleh pemerintah untuk keperluan pemeriksaan.

Hak wajib pajak (mardiasmo, 2011 : 56) antara lain sebagai berikut : 1. Mengajukan surat keberatan dan surat banding.

2. Menerima tanda bukti pemasukan SPT.

3. Melakukan pembetulan SPT yang telah dimasukan. 4. Pengajuan permohonan penundaan penyampaian SPT.

5. Mengajukan permohonan penundaan atau pengangsuran pembayarn pajak.

6. Mengajukan permohonan penghitungan pajak yang dikenakan dalam surat ketetapan pajak.

7. Meminta pengembalian kelebihan pembayaran pajak.

8. Mengajukan permohonan penghapusan dan pengurangan sanksi, serta pembetulan surat ketetapan apajak yang salah.

9. Memberi kuasa kepada orang untuk melaksanakan kewajiban pajaknya.

10. Meminta bukti pemotongan atau pemungutan pajak. 11. Mengajukan keberatan dan banding.

4. Kepatuhan Wajib Pajak Orang Pribadi a. Pengertian Kepatuhan Pajak

Menurut Simon James et al (n.d.) yang dikutip oleh Gunadi (2005), pengertian kepatuhan pajak (tax compliance) adalah wajib pajak mempunyai kesediaan untuk memenuhi kewajiban pajaknya sesuai dengan aturan yang berlaku tanpa perlu diadakannya pemeriksaan, investigasi seksama, peringatan ataupun ancaman, dalam penerapan sanksi baik hukum maupun administrasi. Nurmantu, 2003 (dalam Santoso, 2008) mendefinisikan kepatuhan perpajakan sebagai suatu keadaan dimana wajib pajak memenuhi semua kewajiban perpajakan dan melaksanakan hak perpajakannya.

Kepatuhan yang dikatakan oleh Norman D. Nowak merupakan “suatu iklim” kepatuhan dan kesadaran pemenuhan kewajiban perpajakan yang tercermin dalam situasi (Devano, 2006 dalam Supadmi, 2010) sebagai berikut:

a. Wajib pajak paham atau berusaha untuk memahami semua ketentuan peraturan perundang-undangan perpajakan.

b. Mengisi formulir pajak dengan lengkap dan jelas. c. Menghitung jumlah pajak yang terutang dengan benar. d. Membayar pajak yang terutang tepat pada waktunya.

Muliari dan Setiawan (2010) menjelaskan bahwa kriteria wajib pajak patuh menurut Keputusan Menteri Keuangan No.544/KMK.04/2000 wajib pajak patuh adalah sebagai berikut.

a. Tepat waktu dalam menyampaikan SPT untuk semua jenis pajak dalam dua tahun terakhir.

b. Tidak mempunyai tunggakan pajak untuk semua jenis pajak, kecuali telah memperoleh izin untuk mengangsur atau menunda pembayaran pajak.

c. Tidak pernah dijatuhi hukuman karena melakukan tindak pidana di bidang perpajakan dalam jangka waktu 10 tahun terakhir.

d. Dalam dua tahun terakhir menyelenggarakan pembukuan dan dalam hal terhadap wajib pajak pernah dilakukan pemeriksaan, koreksi pada pemeriksaan yang terakhir untuk tiap-tiap jenis pajak yang terutang paling banyak lima persen.

e. Wajib pajak yang laporan keuangannya untuk dua tahun terakhir diaudit oleh akuntan publik dengan pendapat wajar tanpa pengecualian atau pendapat dengan pengecualian sepanjang tidak memengaruhi laba rugi fiskal.

b. Macam-macam kepatuhan Pajak

Menurut Nurmantu (2003) dalam (Widi Widodo, 2010: 68) terdapat dua macam kepatuhan pajak yaitu:

1. Kepatuhan Formal

Suatu keadaan dimana wajib pajak memenuhi kewajibannya secara formal sesuai dengan ketentuan dalam undang-undang perpajakan yang berlaku. Kepatuhan Wajib Pajak dalam membayar pajak secara formal dapat dilihat dari aspek kesadaran Wajib Pajak untuk mendaftarkan diri, ketepatan waktu Wajib Pajak dalam penyampaian SPT tahunan, ketepatan waktu dalam membayar pajak, dan peaporan Wajib Pajak melakukan pembayaran pajak dengan tepat waktu.

2. Kepatuhan Material

Suatu keadaan dimana Wajib Pajak secara substantif (hakekat) memenuhi semua ketentuan material perpajakan, yakni sesuai isi dan jiwa undang-undang perpajakan. Kepatuhan material dapat juga

meliputi kepatuhan formal. Jadi Wajib Pajak yang memenuhi kepatuhan material dalam mengisi SPT Pph, adalah Wajib Pajak yang mengisi dengan jujur, baik dan benar atas SPT tersebut sehingga sesuai dengan ketentuan dalam undang-undang perpajakan dan menyampaikan ke KPP sebelum batas waktu.

5. Pengetahuan Pajak

a. Pengertian Pengetahuan Pajak

Dalam kamus umum bahasa Indonesia, pengetahuan berarti informasi yang telah dikombinasikan dengan pemahaman dan potensi untuk menindak yang lantas melekat dibenak seseorang. Atau dalam arti lain pengetahuan merupakan berbagai gejala yang ditemukan dan diperoleh manusia melalui pengamatan akal. Dapat ditarik sebuah kesimpulan bahwa pengetahuan umum yang dimiliki individu dapat mendorong individu tersebut untuk bersikap dan berperilaku dalam menanggapi sebuah objek. Latar belakang pengetahuan umum yang dimiliki oleh tiap individu dapat menimbulkan suatu keyakinan akan baik atau buruknya suatu hal sehingga dapat memberikan suatu arah bagaimana individu tersebut akan bersikap.

Pengetahuan pajak yang merupakan pemahaman dari aturan dan ketentuan perpajakan yang berlaku di Indonesia perlu untuk dimiliki oleh seluruh wajib pajak. Dari adanya pemahaman yang benar mengenai pajak, diharapkan dapat meningkatkan kepatuhan wajib pajak untuk melaksanakan kewajibannya sebagai warga negara dengan membayar pajak tepat waktu dan sesuai dengan jumlah nominal yang seharusnya dibayarkan. Oleh karena itu, adanya fasilitas yang memadai untuk menunjang pengetahuan pajak dari wajib pajak merupakan suatu hal yang penting sebagai bekal untuk pemahaman pajak. Oleh karena itu, penting untuk memiliki pengetahuan dan kompetensi pembayar pajak. Selain itu, Taman & Hyun (2003, dalam Marziana et al, 2009), menyatakan bahwa pendidikan pajak adalah salah satu alat yang efektif untuk mendorong wajib pajak untuk lebih patuh. Dari penjelasan di atas dapat ditarik sebuah

kesimpulan bahwa pengetahuan perpajakan mampu meningkatkan kepatuhan wajib pajak karena akan mempengaruhi pemikiran dari wajib pajak untuk bertindak sesuai dengan norma dan aturan yang ada. Di dalam Theory of Reason Action, dijelaskan bahwa niat seseorang dipengaruhi oleh dua penentu utama yaitu sikap dan norma subyektif. Tujuan dari perilaku merupakan kekuatan seseorang untuk melakukan tindakan yang ditentukan.

Resmi (2011) mengatakan bahwa pengetahuan dan pemahaman akan peraturan perpajakan adalah proses dimana wajib pajak mengetahui tentang perpajakan dan mengaplikasikan pengetahuan itu untuk membayar pajak. Pengetahuan dan pemahaman pertaturan perpajakan yang dimaksud mengerti dan paham tentang ketentuan umum dan tata cara perpajakan yang meliputi tentang bagaimana cara menyampaikan Surat Pemberitahuan (SPT), pembayaran, tempat pembayaran, denda dan batas waktu pembayaran atau pelaporan SPT.

b. Faktor-Faktor Yang Mempengaruhi Pengetahuan

Ada beberapa faktor yang mempengaruhi pengetahuan:

1. Pendidikan

Pendidikan adalah suatu usaha untuk mengembangkan kepribadian dan kemampuan di dalam dan di luar sekolah dan berlangsung seumur hidup. Pendidikan mempengaruhi proses belajar, makin tinggi pendidikan seeorang makin mudah orang tersebut untuk menerima informasi. Dengan pendidikan tinggi maka seseorang akan cenderung untuk mendapatkan informasi, baik dari orang lain maupun dari media massa. Semakin banyak informasi yang masuk semakin banyak pula pengetahuan yang didapat tentang kesehatan. Pengetahuan sangat erat kaitannya dengan pendidikan dimana diharapkan seseorang dengan pendidikan tinggi, maka orang tersebut akan semakin luas pula pengetahuannya. Namun perlu ditekankan bahwa seorang yang berpendidikan rendah tidak berarti mutlak berpengetahuan rendah pula. Peningkatan pengetahuan tidak mutlak diperoleh di pendidikan formal, akan tetapi juga dapat diperoleh pada

pendidikan non formal. Pengetahuan seseorang tentang sesuatu obyek juga mengandung dua aspek yaitu aspek positif dan negatif. Kedua aspek inilah yang akhirnya akan menentukan sikap seseorang terhadap obyek tertentu. Semakin banyak aspek positif dari obyek yang diketahui, akan menumbuhkan sikap makin positif terhadap obyek tersebut.

2. Informasi/Media Masa

Informasi yang diperoleh baik dari pendidikan formal maupun non formal dapat memberikan pengaruh jangka pendek (immediate impact) sehingga menghasilkan perubahan atau peningkatan pengetahuan. Majunya teknologi akan tersedia bermacam-macam media massa yang dapat mempengaruhi pengetahuan masyarakat tentang inovasi baru. Sebagai sarana komunikasi, berbagai bentuk media massa seperti televisi, radio, surat kabar, majalah, dan lain-lain mempunyai pengaruh besar terhadap pembentukan opini dan kepercayan orang. Dalam penyampaian informasi sebagai tugas pokoknya, media massa membawa pula pesan-pesan yang berisi sugesti yang dapat mengarahkan opini seseorang. Adanya informasi baru mengenai sesuatu hal memberikan landasan kognitif baru bagi terbentuknya pengetahuan terhadap hal tersebut.

3. Sosial budaya dan ekonomi

Kebiasaan dan tradisi yang dilakukan orang-orang tanpa melalui penalaran apakah yang dilakukan baik atau buruk. Dengan demikian seseorang akan bertambah pengetahuannya walaupun tidak melakukan. Status ekonomi seseorang juga akan menentukan tersedianya suatu fasilitas yang diperlukan untuk kegiatan tertentu, sehingga status sosial ekonomi ini akan mempengaruhi pengetahuan seseorang.

4. Lingkungan

Lingkungan adalah segala sesuatu yang ada di sekitar individu, baik lingkungan fisik, biologis, maupun sosial. Lingkungan berpengaruh terhadap proses masuknya pengetahuan ke dalam individu yang berada dalam lingkungan tersebut. Hal ini terjadi karena adanya interaksi timbal balik ataupun tidak yang akan direspon sebagai pengetahuan oleh setiap

individu.

6. Sanksi Pajak

a. Pengertian Sanksi Pajak

Sanksi adalah suatu tindakan berupa hukuman yang diberikan kepada orang yang melanggar peraturan. Peraturan atau Undang-undang merupakan rambu-rambu bagi seseorang untuk melakukan sesuatu mengenai apa yang harus dilakukan dan apa yang seharusnya tidak dilakukan. Sanksi diperlukan agar peraturan atau Undang-undang tidak dilanggar. Sanksi pajak merupakan jaminan bahwa ketentuan peraturan perundang-undangan perpajakan (norma perpajakan) akan dituruti/ditaati/dipatuhi, dengan kata lain sanksi perpajakan merupakan alat pencegah agar wajib pajak tidak melanggar norma perpajakan (Mardiasmo,2006 dalam Muliari dan Setiawan, 2010).

Pandangan tentang sanksi perpajakan tersebut diukur dengan indikator (Yadnyana, 2009 dalam Muliari dan Setiawan, 2010) sebagai berikut.

a. Sanksi pidana yang dikenakan bagi pelanggar aturan pajak cukup berat.

b. Sanksi adminstrasi yang dikenakan bagi pelanggar aturan pajak sangat ringan.

c. Pengenaan sanksi yang cukup berat merupakan salah satu sarana mendidik wajib pajak.

d. Sanksi pajak harus dikenakan kepada pelanggarnya tanpa toleransi. e. Pengenaan sanksi atas pelanggaran pajak dapat dinegosiasikan.

Selama ini ada anggapan umum dalam masyarakat bahwa akan dikenakan sanksi perpajakan hanya bila tidak membayar pajak. Padahal, dalam kenyataannya banyak hal yang membuat masyarakat atau wajib pajak terkena sanksi perpajakan, baik itu berupa sanksi administrasi (bunga, denda, dan kenaikan) maupun sanksi pidana. Secara konvensional,

terdapat dua macam sanksi yaitu sanksi positif dan sanksi negatif. Sanksi positif merupakan suatu imbalan, sedangkan sanksi negatif merupakan suatu hukuman (Soekanto, 1988 dalam Ilyas dan Burton, 2010). Namun pemberian imbalan apabila wajib pajak patuh dan telah memasukan Surat Pemberitahuan tepat pada waktunya belum diperhatikan. Saat ini Ditjen Pajak masih berfokus pada pemberian sanksi negatif dalam menuntut wajib pajak agar patuh terhadap peraturan perpajakan. Apabila dikaitkan dengan UU Perpajakan yang berlaku, menurut Ilyas dan Burton (2010) terdapat empat hal yang diharapkan atau dituntut dari para wajib pajak, yaitu:

1. Dituntut kepatuhan (compliance) wajib pajak dalam membayar pajak yang dilaksanakan dengan kesadaran penuh

2. Dituntut tanggung jawab (responsibility) wajib pajak dalam menyampaikan atau memasukan Surat Pemberitahuan tepat waktu sesuai Pasal 3 Undang-undang Nomor 6/1983

3. Dituntut kejujuran (honesty) wajib pajak dalam mengisi Surat Pemberitahuan sesuai dengan keadaan sebenarnya

4. Memberikan sanksi (law enforcement) yang lebih berat kepada wajib pajak yang tidak taat pada ketentuan yang berlaku.

Dari keempat hal di atas, paling efektif menurut Ilyas dan Burton (2010) adalah dengan menerapkan sanksi (law enforcement) tanpa pandang bulu dan dilaksanakan secara konsekuen. Sekarang ini, wajib pajak seolah tidak takut lagi terhadap denda administrasi sebesar Rp10.000,00 yang terdapat pada pasal 7 UU Nomor 6/83, bila wajib pajak tidak memasukan Surat Pemberitahuan atau terlambat memasukannya ke Kantor Pelayanan Pajak (KPP), para wajib pajak seolah-olah menganggap remeh dengan denda yang kecil (Ilyas dan Burton, 2010). Wajib pajak akan memenuhi pembayaran pajak bila memandang sanksi perpajakan akan lebih banyak merugikannya (Jatmiko, 2006). Semakin tinggi atau beratnya sanksi, maka akan semakin merugikan wajib pajak. Oleh sebab

itu, sanksi perpajakan diduga akan berpengaruh terhadap tingkat kepatuhan wajib pajak dalam membayar pajak.

b. Macam-Macam Sanksi Pajak Sanksi Administrasi

a. Denda

Sanksi denda adalah jenis sanksi yang paling banyak ditemukan dalam UU Perpajakan. Terkait besarannya, denda dapat ditetapkan sebesar jumlah tertentu, presentasi dari jumlah tertentu, atau suatu angka perkalian dari jumlah tertentu. Pada sejumlah pelanggaran, sanksi denda ini akan ditambahkan dengan sanksi pidana. Pelanggaran yang dikenai sanksi pidana ini adalah pelanggaran yang sifatnya alpa atau disengaja. Untuk mengetahui lebih lanjut, dalam tabel berikut dimuat hal-hal yang dapat menyebabkan sanksi administrasi berupa denda, bentuk pengenaan denda, dan besarnya denda.

Tabel 2.1

Sanksi, Bentuk, dan Besarnya Denda

No Masalah Cara Membayar/menagih

1. Tidak / terlambat memasukkan / menyampaikan SPT. STP ditambah Rp 100.000,- atau Rp 500.000,- atau Rp 1.000.000,- 2. Pembetulan sendiri, SPT tahunan atau SPT masa tetapi belum di sidik.

SSP ditambah 15%

3. Khusus PPN:

Tidak melaporkan usaha

Tidak membuat / mengisi

faktur

Melanggar larangan

membuat Faktur (PKP yang tidak dikukuhkan)

SSP/SPKPB ditambah 2% denda dari dasar pengenaan

4. Khusus PBB:

STP, SKPKB tidak / kurang

dibayar atau terlambat dibayar

Dilakukan pemeriksaan,

STP + denda 2% (maksimum 24 bulan).

pajak kurang dibayar administrasi dari selisih pajak yang terutang

b. Bunga 2% per bulan

Sanksi administrasi berupa bunga dapat dibagi menjadi bunga pembayaran, bunga penagihan dan bunga ketetapan. Bunga pembayaran adalah bunga karena melakukan pembayaran pajak tidak pada waktunya, dan pembayaran pajak tersebut dilakukan sendiri tanpa adanya surat tagihan berupa STP, SKPKB dan SKPKBT. Dengan demikian bunga pembayaran umumnya dibayar dengan menggunakan SSP, yaitu meliputi antara lain:

a) Bunga karena pembetulan STP.

b) Bunga karena angsuran / penundaan pembayaran. c) Bunga karena terlambat membayar.

d) Bunga karena ada selisih antara pajak yang sebenarnya terutag dan pajak sementara.

Bunga penagihan adalah bunga karena pembayaran pajak yang ditagih dengan surat tagihan berupa STP, SKPKB, SKPKBT tidak dilakukan dalam batas waktu pembayaran. Bunga penagihan umumnya ditagih dengan STP (lihat pasal 19 ayat 1 KUP).Bunga ketetapan adalah bunga yang dimasukkan dalam surat ketetapan pajak tambahan pokok pajak. Bunga ketetapan dikenakan maksimum 24 bulan. Bunga ketetapan umumnya ditagih dengan SKPKB (lihat pasal 13 ayat 2 KUP).

Tabel 2.2

Bunga Penagihan dan Bunga Penetapan

No Masalah Cara

Membayar/menagih

1. Pembetulan sendiri SPT (tahunan atau masa) tetapi belum diperiksa.

SSP/STP

2. Dari penelitian rutin: PPh pasal 25 tidak/kurang dibayar. PPh pasal 21, 22, 23, dan 26 serta PPn yang terlambat bayar. SKPKB, STP, SKPKBT tidak/kurang dibayar atau terlambat dibayar. SPT salah tulis/hitung. SSP/STP SSP/STP SSP/STP SSP/STP 3. Dilakukan pemeriksaan, pajak kurang dibayar (maksimum 24 bulan). SSP/SPKB 4. Pajak diangsur/ditunda; SKPKB, SKKPP, STP. SSP/STP 5. SPT tahunan PPh ditunda, pajak kurang dibayar.

SSP/STP

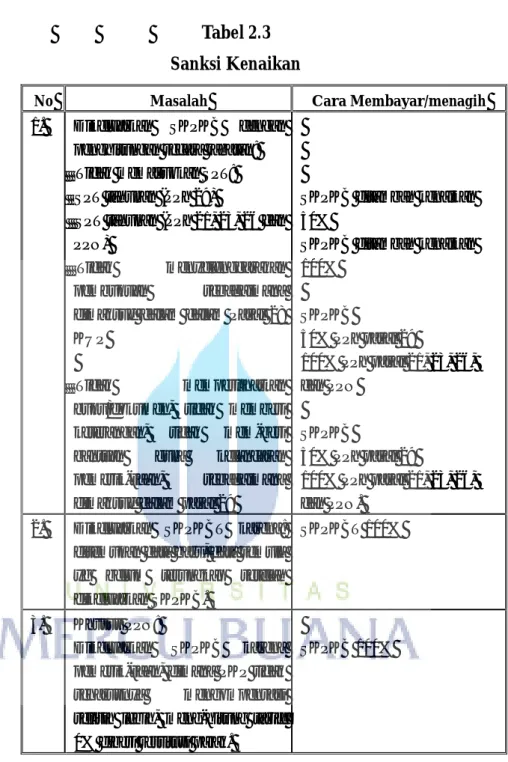

a. Kenaikan

Jika melihat bentuknya, bisa jadi sanksi administrasi berupa kenaikan adalah sanksi yang paling ditakuti oleh Wajib Pajak. Hal ini karena bila dikenakan sanksi tersebut, jumlah pajak yang harus dibayar bisa menjadi berlipat ganda. Sanksi berupa kenaikan pada dasarnya dihitung dengan angka persentase tertentu dari jumlah pajak yang tidak kurang dibayar. Jika dilihat dari penyebabnya, sanksi kenaikan biasanya dikenakan karena Wajib Pajak tidak memberikan informasi-informasi yang dibutuhkan dalam menghitung jumlah pajak terutang.

Tabel 2.3 Sanksi Kenaikan

No Masalah Cara Membayar/menagih

1. Dikeluarkan SKPKB dengan penghitungan secara jabatan:

Tidak memasukkan SPT: SPT tahunan (PPh 29) SPT tahunan (PPh 21, 23, 26 dan PPN) Tidak menyelenggarakan pembukuan sebagaimana dimaksud dalam dalam Pasal 28 KUP

Tidak memperlihatkan

buku/dokumen, tidak memberi keterangan, tidak mem-beri bantuan guna kelancaran pemerik-saan, sebagaimana dimaksud dalam pasal 29

SKPKB ditambah kenaikan 50% SKPKB ditambah kenaikan 100% SKPKB 50% PPh pasal 29 100% PPh pasal 21, 23, 26, dan PPN SKPKB 50% PPh pasal 29 100% PPh pasal 21, 23, 26, dan PPN. 2. Dikeluarkan SKPKBT karena: ditemukan data baru, data semula yg belum terungkap setelah dikeluarkan SKPKB.

SKPKBT 100%

3. Khusus PPN:

Dikeluarkan SKPKB karena pemerik-saan, dimana PKP tidak seharusnya mengompensasi selisih lebih, meng-hitung tariff 0% diberi restitusi pajak.

SKPKB 100%

Sanksi Pidana

Menurut ketentuan dalam undang-undang perpajakan, ada 3 macam sanksi pidana, yaitu: denda pidana, kurungan, dan penjara.

a. Denda pidana

Sanksi berupa denda pidana dikenakan kepada Wajib Pajak dan diancamkan juga kepada pejabat pajak atau pihak ketiga yang melanggar

norma. Denda pidana dikenakan kepada tindak pidana yang bersifat pelanggaran maupun bersifat kejahatan.

b. Pidana kurungan

Pidana kurungan hanya diancamkan kepada tindak pidana yang bersifat pelanggaran. Dapat ditujukan kepada Wajib Pajak, dan pihak ketiga. Karena pidana kurungan diancamkan kepada si pelanggar norma itu ketentuannya sama dengan yang diancamkan dengan denda pidana, maka masalahnya hanya ketentuan mengenai denda pidana sekiat itu diganti dengan pidana kurunga selama-lamanya sekian.

c. Pidana penjara

Pidana penjara seperti halnya pidana kurungan, merupakan hukuman perampasan kemerdekaan. Pidana penjara diancamkan terhadap kejahatan. Ancaman pidana penjara tidak ada yang ditujukan kepada pihak ketiga, adanya kepada pejabat dan kepada Wajib Pajak.

7. Persepsi Wajib Pajak

a. Pengertian Persepsi Wajib Pajak

Persepsi merupakan proses awal dari interaksi manusia dengan lingkungan sekitarnya. Melalui persepsi manusia menerima informasi dari dunia luar untuk kemudian dimasukkan dan diolah dalam sistem pengolahan informasi dalam otak. Persepsi pada hakikatnya adalah proses yang dialami oleh setiap orang didalam memahami informasi tentang lingkungan baik melalui penglihatan, pendengaran, penerimaan dan penghayatan perasaan. Secara umum persepsi diartikan sebagai proses pemberian arti terhadap rangsangan yang dating dari luar.

Machfoedz (2005 : 41) mengemukakan bahwa : “Persepsi adalah proses pemilihan, penyusunan, dan penafsiran informasi untuk mendapatkan arti.” Sedangkan Hurriyati (2005 : 101) menjelaskan bahwa : “Persepsi adalah proses yang dilalui orang dalam memilih, mengorganisasikan, dan menginterpretasikan informasi guna membentuk gambaran berarti mengenai dunia.”

Persepsi sebagai proses dimana dalam proses tersebut individu memilih, mengorganisasikan dan mengintepretasikan stimuli menjadi sesuatu yang bermakna. Suatu proses persepsi akan diawali oleh suatu stimuli yang mengenai indera kita. Stimuli yang menimbulkan persepsi bisa bermacam-macam bentuknya, asal merupakan sesuatu yang langsung mengenai indera kita, seperti segala sesuatu yang bisa dicium, segala sesuatu yang bisa dilihat, segala sesuatu yang bisa didengar, segala sesuatu yang bisa diraba. Stimuli ini akan mengenai organ yang disebut sebagai sensory receptor (organ manusia yang menerima input stimuli atau indera).

8. Keadilan Pajak

a. Pengertian Keadilan Pajak

Adil menurut Kamus Besar Bahasa Indonesia adalah (1) sama berat, tidak berat sebelah, tidak memihak; (2) berpihak kepada yang benar, berpegang pada kebenaran; dan (3) sepatutnya, tidak sewenang-wenang. Sedangkan keadilan adalah sifat (perbuatan atau perlakuan) yg adil. Jadi dapat disimpulkan bahwa keadilan pajak adalah sifat (perbuatan atau perlakuan) yang tidak sewenangwenang atau tidak berat sebelah atas sistem perpajakan yang berlaku.

Persepsi masyarakat mengenai keadilan sistem perpajakan yang berlaku di suatu sangat mempengaruhi pelaksanaan perpajakan yang baik di Negara tersebut. Persepsi masyarakat ini akan mempengaruhi perilaku kepatuhan pajak dan perilaku penghindaran pajak (tax evasion). Masyarakat akan cenderung tidak patuh dan menghindari kewajiban pajak jika merasa sistem pajak yang berlaku tidak adil.

9. Moral Pajak

a. Pengertian Moral Pajak

Moral perpajakan (tax morale) dapat didefinisikan sebagai motivasi intrinsik untuk mematuhi dan membayar pajak sehingga berkontribusi secara sukarela pada penyediaan barang-barang publik (Torgler & Schneider,2004). Theory of moral reasoning menyatakan

bahwa keputusan moral dapat dipengaruhi adanya sanksi pajak pada tingkatan moral reasoning yang rendah, peer expectation (pengharapan akan adanya keadilan) pada tingkatan moderat, dan issue keadilan (fairness) pada tingkatan yang tertinggi. Wajib pajak yang lebih menggunakan prinsip moral dalam pengambilan keputusan pembayaran pajak akan lebih patuh dibandingkan dengan wajib pajak lainnya.

Aspek moral dalam bidang perpajakan menyangkut dua hal, yaitu (1) kewajiban perpajakan merupakan kewajiban moral yang harus ditunaikan oleh setiap wajib pajak, dan (2) menyangkut kesadaran moral terkait dengan alokasi atau distribusi dari penerimaan pajak (Thurman et.al. 1984; Troutman,1993). Wajib pajak yang mempunyai kesadaran moral yang baik sebagai warga negara dalam melaksanakan kewajiban pajaknya berbeda dengan warga negara yang tidak mempunyai kesadaran moral. Dengan demikian diharapkan dengan aspek moralitas dari wajib pajak akan meningkatkan kecenderungan dari wajib pajak dalam memenuhi kewajiban pajaknya.

B. Penelitian Terdahulu

Penelitian disusun berdasarkan acuan yang berasal dari penelitian-penelitian sebelumnya diantarnya penelitian-penelitian yang dilakukan oleh (Amalia Kresnawati 2013) yang berjudul “Pengaruh Pengetahuan Pajak, Persepsi Tentang Petugas Pajak Dan Penerapan Sistem Administrasi Perpajakan Terhadap Kepatuhan Wajib Pajak (Studi Empiris Pada Wajib Pajak Badan Di Kabupaten Jember).” Dari hasil penelitian dapat disimpulkan bahwa variabel yang digunakan yaitu pengetahuan pajak, persepsi tentang petugas pajak dan penerapan system administrasi perpajakan berpengaruh signifikan terhadap kepatuhan wajib pajak badan di Kabupaten Jember. Hasil dari penelitian ini secara parsial adalah pengetahuan pajak berpengaruh signifikan terhadap kepatuhan wajib pajak, persepsi tentang petugas pajak berpengaruh signifikan terhadap kepatuhan wajib pajak, dan penerapan sistem administrasi perpajakan berpengaruh signifikan terhadap kepatuhan wajib pajak.

Penelitian lainnya adalah penelitian yang dilakukan oleh (Eka Maryati 2014) dengan judul “Pengaruh Sanksi Pajak, Motivasi Dan Tingkat Pendidikan Terhadap Kepatuhan Wajib Pajak (Studi Pada Wilayah Kantor Pelayanan Pajak Pratama Bintan).” Dari hasil penelitian, analisa data dan pembahasan, maka dapat diambil kesimpulan yaitu Tidak terdapat pengaruh yang signifikan antara sanksi pajak terhadap kepatuhan Wajib Pajak Orang Pribadi pada Kantor Pelayanan Pajak Pratama Bintan. Terdapat pengaruh yang signifikan antara motivasi terhadap kepatuhan Wajib Pajak Orang Pribadi pada Kantor Pelayanan Pajak Pratama Bintan. Terdapat pengaruh yang signifikan antara tingkat pendidikan terhadap kepatuhan Wajib Pajak Orang Pribadi pada Kantor Pelayanan Pajak Pratama Bintan. Terdapat pengaruh yang signifikan antara variabel independen sanksi pajak, motivasi dan tingkat pendidikan terhadap kepatuhan Wajib Pajak Orang Pribadi pada Kantor Pelayanan Pajak Pratama Bintan.

Lalu penelitian lainnya yang dilakukan oleh (Putut Tri Aryobimo 2012) dengan judul “Pengaruh Persepsi Wajib Pajak Tentang Kualitas Pelayanan Fiskus Terhdap Kepatuhan Wajib Pajak Dengan Kondisi Keuangan Dan Preferensi Risiko Sebagai Variabel Moderating (Studi Empiris Wajib Pajak Orang Pribadi Di Kota Semarang).” Hasil penelitian menunjukkan bahwa persepsi wajib pajak tentang kualitas pelayanan fiskus, kondisi keuangan wajib pajak dan preferensi risiko berpengaruh positif terhadap kepatuhan wajib pajak. Selain itu, kedua variabel moderasi yaitu kondisi keuangan wajib pajak dan preferensi risiko juga berpengaruh positif terhadap hubungan antara persepsi wajib pajak tentang kualitas pelayanan fiskus dengan kepatuhan wajib pajak.

Penelitian lainnya adalah (Ferdyanto Dharmawan 2012) dengan judul “Pengaruh Keadilan Pajak Terhadap Tingkat Kepatuhan Wajib Pajak Pribadi (Studi Pada Kpp Pratama Malang Selatan).” Berdasarkan hasil analisis ditemukan bukti bahwa tingkat keadilan secara umum (general fairness), timbal balik yang diterima pemerintah (exchanges with government), kepentingan pribadi (self interest), ketentuan-ketentuan yang

diberlakukan secara khusus (special provisions), dan struktur tarif pajak (tax rate structures) secara simultan maupun parsial berpengaruh signifikan terhadap perilaku kepatuhan Wajib Pajak Pribadi. Guna meningkatkan kepatuhan wajib pajak, maka perlu adanya keadilan pajak dan untuk mengimplementasikannya perlu dilakukan sosialisai tentang peraturan perpajakan terhadap wajib pajak.

Lalu penelitian lainnya adalah (Ronald G. Cummings, et al. 2005) yang berjudul “Effects of Tax Morale on Tax Compliance:Experimental and Survey Evidence” hasil penelitian ini adalah Kepatuhan pajak adalah perilaku yang kompleks menunjukkan bahwa perbedaan yang diamati dalam pajak tingkat kepatuhan dapat dijelaskan oleh perbedaan dalam keadilan administrasi perpajakan, dalam dirasakan pertukaran fiskal, dan dalam keseluruhan sikap terhadap pemerintah masing-masing.

Ringkasan-ringkasan penelitian terdahulu mengenai kepatuhan wajib pajak orang pribadi dapat dilihat pada tabel 2.4

Tabel 2.4

Ikhtisar Penelitian Terdahulu

No Peneliti dan Tahun Penelitian

Judul Variabel Penelitian Hasil Penelitian

1 Amalia Kresnawati (2013)

Pengaruh Pengetahuan Pajak, Persepsi Tentang Petugas Pajak Dan Penerapan Sistem Administrasi Perpajakan Terhadap Kepatuhan Wajib Pajak (Studi Empiris Pada Wajib Pajak Badan Di Kabupaten Jember).

Dependen: Kepatuhan Wajib Pajak (Y) Independen: Pengetahuan Pajak(X1), Persepsi Tentang Petugas Pajak(X2), Penerapan Sistem Administrasi Perpajakan(X3)

Hasil dari penelitian ini secara parsial adalah pengetahuan pajak berpengaruh signifikan terhadap kepatuhan wajib pajak, persepsi tentang petugas pajak berpengaruh signifikan terhadap kepatuhan wajib pajak, dan penerapan sistem administrasi perpajakan

berpengaruh signifikan terhadap kepatuhan wajib pajak.

2 Eka Maryati (2014) Pengaruh Sanksi Pajak, Motivasi Dan Tingkat Pendidikan Terhadap Kepatuhan Wajib Pajak (Studi Pada Wilayah Kantor Pelayanan Pajak Pratama Bintan) Dependen: Kepatuhan Wajib Pajak(Y) Independen: Sanksi Pajak(X1), Motivasi(X2), Tingkat Pendidikan(X3)

Dari hasil penelitian, maka dapat diambil kesimpulan yaitu Tidak terdapat pengaruh yang signifikan antara sanksi pajak terhadap kepatuhan Wajib Pajak Orang Pribadi pada Kantor Pelayanan Pajak Pratama Bintan. Terdapat pengaruh yang signifikan antara motivasi terhadap kepatuhan Wajib Pajak Orang Pribadi pada Kantor Pelayanan Pajak Pratama Bintan. Terdapat pengaruh yang signifikan antara tingkat pendidikan terhadap kepatuhan Wajib Pajak Orang Pribadi pada Kantor Pelayanan Pajak Pratama Bintan.

3 Putut Tri Aryobimo (2012)

Pengaruh Persepsi Wajib Pajak Tentang Kualitas Pelayanan Fiskus Terhdap Kepatuhan Wajib Pajak Dengan Kondisi Keuangan Dan Preferensi Risiko Sebagai Variabel Moderating (Studi Empiris Wajib Pajak Orang Pribadi Di Kota Semarang). Dependen: Kepatuhan Wajib Pajak(Y) Independen: Persepsi Wajib Pajak(X1)

Hasil penelitian menunjukkan bahwa persepsi wajib pajak tentang kualitas pelayanan fiskus, kondisi keuangan wajib pajak dan preferensi risiko berpengaruh positif terhadap kepatuhan wajib pajak. Selain itu, kedua variabel moderasi yaitu kondisi keuangan wajib pajak dan preferensi risiko juga berpengaruh positif terhadap hubungan antara persepsi wajib pajak tentang kualitas pelayanan fiskus dengan kepatuhan wajib pajak. 4 Ferdyanto Dharmawan (2012) Pengaruh Keadilan Pajak Terhadap Tingkat Kepatuhan Wajib Pajak Pribadi (Studi Pada Kpp Pratama Malang Selatan).

Dependen: Tingkat Kepatuhan Wajib Pajak Orang Pribadi(Y) Independen: Keadilan Pajak(X1)

Berdasarkan hasil analisis ditemukan bukti bahwa tingkat keadilan secara simultan maupun parsial berpengaruh signifikan terhadap perilaku kepatuhan Wajib Pajak Pribadi.

5 Ronald G. Cummings, et al. (2005)

Effects of Tax Morale on Tax

Compliance:Experime ntal and Survey Evidence

Dependen: Tax Compliance (Y) Independen: Tax Morale(X1)

Hasil penelitian ini adalah Kepatuhan pajak adalah perilaku yang kompleks menunjukkan bahwa perbedaan yang diamati dalam pajak tingkat kepatuhan dapat dijelaskan oleh perbedaan dalam keadilan administrasi perpajakan, dalam dirasakan pertukaran fiskal, dan dalam keseluruhan sikap terhadap pemerintah masing-masing.

C. Rerangka Pemikiran

1. Pengaruh Pengetahuan Pajak Terhadap Kepatuhan Wajib Pajak Orang Pribadi

Pengetahuan yang mendasar tentang pajak sangatlah penting karena pengetahuan pajak berpengaruh terhadap kepatuhan wajib pajak orang pribadi.

Ha1 : Pengetahuan Pajak berpengaruh positif terhadap Kepatuhan Wajib Pajak Orang Pribadi

2. Pengaruh Sanksi Pajak Terhadap Kepatuhan Wajib Pajak Orang Pribadi

Sanksi perpajakan merupakan alat pencegah agar wajib pajak tidak melanggar norma perpajakan. Oleh karena itu, pandangan wajib pajak mengenai sanksi perpajakan akan mempengaruhi kepatuhan wajib pajak dalam membayar pajak.

Ha2 : Sanksi Pajak berpengaruh positif terhadap Kepatuhan Wajib Pajak Orang Pribadi

3. Pengaruh Persepsi Wajib Pajak Terhadap Kepatuhan Wajib Pajak Orang Pribadi

Seorang wajib pajak akan taat membayar pajak, apabila wajib pajak mempunyai pengalaman langsung mengenai pelayanan yang diberikan fiskus terhadap wajib pajak tersebut dan hasil pungutan pajaknya dapat memberikan kontribusi terhadap pembangunan.

Ha3 : Persepsi Wajib Pajak berpengaruh positif terhadap Kepatuhan Wajib Pajak Orang Pribadi

4. Pengaruh Keadilan Pajak Terhadap Kepatuhan Wajib Pajak Orang Pribadi

Keadilan pajak merupakan variabel nonekonomi kunci yang mempengaruhi perilaku kepatuhan wajib pajak.

Ha4 : Keadilan Pajak berpengaruh positif terhadap Kepatuhan Wajib Pajak Orang Pribadi

5. Pengaruh Moral Pajak Terhadap Kepatuhan Wajib Pajak Orang Pribadi

Moral pajak sangatlah penting dalam perpajakan. Dengan adanya moral yang baik akan meningkatkan kepatuhan wajib pajak orang pribadi.

Ha5 : Moral Pajak berepengaruh positif terhadap Kepatuhan Wajib Pajak Orang Pribadi

Dalam penelitian ini akan menjelaskan tentang pengaruh Pengetahuan Pajak, Sanksi Pajak, Persepsi Wajib Pajak, Keadilan Pajak dan Moral Pajak terhadap Kepatuhan Wajib Pajak Orang Pribadi. Rerangka penelitian teoritis penelitian ini adalah:

Gambar 2.1

Rerangka Penelitian Teoritis Variabel Independen H1 (+) H2 (+) Variabel Dependen H3 (+) H4 (+) H5 (+) Pengetahuan Pajak Sanksi Pajak

Persepsi Wajib Pajak

Keadilan Pajak

Moral Pajak

Kepatuhan Wajib Pajak Orang Pribadi

D. Hipotesis

Hipotesis adalah suatu penjelasan sementara tentang perilaku, fenomena, atau keadaan tertentu yang telah terjadi atau yang akan terjadi. Berdasarkan permasalahan yang ada serta landasan teori yang telah dikemukakan diatas, dapat disusun suatu hipotesis terhadap permasalahan yang diteliti, yaitu:

1. Pengaruh Pengetahuan Pajak Terhadap Kepatuhan Wajib Pajak Orang Pribadi

Pengetahuan yang mendasar tentang pajak sangatlah penting karena pengetahuan wajib pajak berpengaruh terhadap tingkat kepatuhan wajib pajak. Wajib pajak akan siap menerima sistem baru apapun yang diperkenalkan, seperti Self Assessment System. Apabila wajib pajak mempunyai pengetahuan yang banyak tentang pajak pasti mereka akan mematuhi pajak tersebut dan tidak mungkin akan melanggar atau menggelapkan pajak. Penelitian sebelumnya yang dilakukan oleh Supriyati dan Nur Hidayati (2008) dengan judul “ Pengaruh Pengetahuan Pajak dan Persepsi Wajib Pajak Terhadap Kepatuhan Wajib Pajak.” Hasil penelitian ini menunjukkan adanya pengaruh pengetahuan terhadap kepatuhan wajib pajak. Maka dapat dirumuskan hipotesisnya:

Ha1 : Pengetahuan pajak berpengaruh positif terhadap kepatuhan wajib pajak orang pribadi.

2. Pengaruh Sanksi Pajak Terhadap Kepatuhan Wajib Pajak Orang Pribadi

Sanksi pajak dibuat dengan tujuan agar wajib pajak takut untuk melanggar Undang-undang Perpajakan. Wajib pajak akan mematuhi pembayaran pajaknya bila memandang bahwa sanksi akan lebih banyak merugikannya (Jatmiko, 2006). Sanksi pajak merupakan jaminan bahwa ketentuan peraturan perundang-undangan perpajakan (norma perpajakan) akan dituruti/ditaati/dipatuhi, dengan kata lain sanksi perpajakan merupakan alat pencegah agar wajib pajak tidak melanggar norma perpajakan. Oleh karena itu, pandangan wajib pajak mengenai sanksi perpajakan akan mempengaruhi kepatuhan wajib pajak dalam membayar pajak. Dapat dirumuskan hipotesisnya:

pribadi

3. Pengaruh Persepsi Wajib Pajak Terhadap Kepatuhan Wajib Pajak Orang Pribadi

Seorang wajib pajak akan taat membayar pajak, apabila wajib pajak mempunyai pengalaman langsung mengenai pelayanan yang diberikan fiskus terhadap wajib pajak tersebut dan hasil pungutan pajaknya dapat memberikan kontribusi terhadap pembangunan. Oleh karena itu, apabila persepsi wajib pajak puas terhadap pelayanan yang diberikan oleh fiskus maka wajib pajak tersebut akan taat membayar pajak dan kepatuhan wajib pajak di suatu negara akan meningkat. Maka dapat dirumuskan hipotesisnya:

Ha3 : Persepsi wajib pajak berpengaruh positif terhadap kepatuhan wajib pajak orang pribadi

4. Pengaruh Keadilan Pajak Terhadap Kepatuhan Wajib Pajak Orang Pribadi

Menurut Jackson dan Milliron (1986), dalam Richardson (2006), dimensi keadilan pajak merupakan variabel nonekonomi kunci yang mempengaruhi perilaku kepatuhan pajak. Namun pengaruh dari dimensi keadilan pajak pada perilaku kepatuhan pajak ini berbeda pada setiap penelitian. Christesen (1994), dalam Azmi dan Perumal (2008), mengungkapkan empat masalah utama yang menyebabkan perbedaan hasil dari penelitian-penelitian sebelumnya, yaitu keadilan pajak (1) merupakan masalah dimensional, (2) dapat didefinisikan pada tingkat individu maupun pada mayarakat luas, (3) keadilan terkait dengan kompleksitas, dan (4) kurangnya keadilan dapat menjadikan pertimbangan atau menyebabkan ketidakpatuhan. Selain keempat masalah tersebut, tidak dapat dihindari adanya pengaruh demografis yang mempengaruhi budaya masyarakat. Dengan adanya rasa keadilan pada wajib pajak maka akan mempengaruhi tingkat kepatuhan wajib pajak di suatu Negara tersebut. Maka dapat dirumuskan hipotesisnya:

Ha4 : Keadilan pajak berpengaruh positif terhadap kepatuhan wajib pajak orang pribadi

5. Pengaruh Moral Pajak Terhadap Kepatuhan Wajib Pajak Orang Pribadi

Theory of moral reasoning dapat digunakan dalam menjelaskan pengaruh dari moral wajib pajak terhadap kepatuhan wajib pajak. Teori ini menyatakan bahwa keputusan moral dapat dipengaruhi adanya sanksi pajak pada tingkatan moral reasoning yang rendah. Peer expectation (pengharapan akan adanya keadilan) pada tingkatan moderat, dan issue keadilan pada tingkatan yang tinggi. Wajib pajak yang lebih menggunakan prinsip moral dalam pengambilan keputusan pembayaran pajak akan lebih patuh dibandingkan dengan wajib pajak lainnya. Studi Hardika (2006) menemukan bukti empiris bahwa moral wajib pajak berpengaruh secara signifikan terhadap kepatuhan wajib pajak. Dengan demikian bukti empiris tersebut sejalan dengan theory of moral reasoning dalam menjelaskan pengaruh moral wajib pajak terhadap kepatuhan wajib pajak. Maka dapat dirumuskan hipotesisnya:

Ha5 : Moral pajak berpengaruh positif terhadap kepatuhan wajib pajak Orang Pribadi