STRUKTUR MODAL OPTIMAL DALAM ANALISIS KELAYAKAN FINANSIAL

PROYEK JALAN TOL

Denny Abdurachman1, Yohanes LD. Adianto2 dan Andreas Wibowo3

1

Mahasiswa Program Studi Magister Teknik Sipil, Universitas Katolik Parahyangan, Jl. Merdeka No. 30 Bandung Email :[email protected]

2

Dosen Program Magister Teknik Sipil Universitas Katolik Parahyangan Bandung Email: [email protected]

3

Dosen Program Magister Teknik Sipil Universitas Katolik Parahyangan Bandung Email: [email protected]

ABSTRAK

Sumber pendanaan Badan Usaha Jalan Tol (BUJT) dalam pengusahaan jalan tol biasanya dalam bentuk kombinasi antara ekuitas dan utang dengan komposisi tertentu sebagai struktur modalnya. Pemerintah telah menetapkan perbandingan antara ekuitas dan utang untuk investasi di jalan tol sebesar 30:70, padahal dengan struktur modal yang berbeda sangat mungkin untuk menghasilkan tingkat kelayakan finansial proyek yang berbeda. Analisis untuk mendapatkan struktur modal optimal menggunakan metoda Capital Asset Pricing Model (CAPM) yang didasarkan kepada hasil simulasi menggunakan teknik sampling Monte Carlo. Metoda stokastik digunakan untuk mengakomodasi ketidakpastian dari variabel-variabel yang digunakan yaitu biaya pengadaan tanah, biaya konstruksi, laju inflasi, tingkat suku bunga pinjaman, tingkat suku bunga tanpa risiko, Market Return, pertumbuhan lalu lintas dan biaya operasional dan pemeliharaan tol. Berdasarkan hasil analisi maka penetapan penggunaan maksimal persentase utang sebesar 70% sesuai dengan aturan dari Pemerintah akan optimal digunakan apabila total investasi yang diperlukan sebesar Rp 2.487.000 juta, sehingga jika total investasi yang diperlukan lebih kecil maka BUJT harus menambah jumlah persentase utangnya untuk mendapatkan NPV yang maksimal dan juga sebaliknya jika total investasi yang diperlukan lebih besar maka BUJT harus menambah ekuitasnya untuk mendapatkan NPV yang maksimal. Dari hasil perhitungan sensitivitas didapatkan hasil bahwa variabel yang paling sensitif dalam perhitungan kelayakan finansial proyek jalan tol adalah tingkat suku bunga tanpa risiko, Biaya Pengadaan Tanah, Biaya Konstruksi dan tingkat suku bunga pinjaman bank.

Kata Kunci: NPV, total investasi, utang dan ekuitas.

1. LATAR BELAKANG

Pemerintah Indonesia sedang giat melaksanakan percepatan pembangunan di bidang infrastruktur akan tetapi karena keterbatasan dana yang dimilikinya pemerintah tidak dapat melaksanakan seluruh pembangunan infrastruktur sendiri sehingga untuk itulah pemerintah menawarkan sebagian proyek infrastruktur yang secara finansial menguntungkan kepada pihak swasta.

Salah satu proyek infratruktur yang ditawarkan oleh pemerintah kepada swasta adalah pengusahaan jalan tol. Investasi modal pada pengusahaan jalan tol membutuhkan analisis dan pertimbangan mendalam dalam perencanaannya. Berdasarkan kepada karakteristiknya maka investasi pada pengusahaan jalan tol sangat rentan terhadap risiko dan ketidakpastian. Pada tahap penilaian proyek (project appraisal), yaitu tahap awal proyek sebelum dilakukannya keputusan investasi, harus dipertimbangkan secara mendalam analisis terhadap risiko yang mungkin terjadi mengingat investasi pada pengusahaan jalan tol memerlukan dana investasi yang sangat besar (high

capital outlays), masa pengembalian yang panjang (long term investment), mempunyai sifat yang relatif mengendap (sunk investment) dengan tingkat laju pengembalian yang lambat disertai masa pengembalian yang cukup lama.

Berkenaan dengan diperlukannya dana investasi yang sangat besar (high capital outlays), maka ada tiga pihak yang berkepentingan dengan struktur modal yaitu pemerintah selaku pemegang otoritas, investor dan kreditor selaku pemberi dana pinjaman.

Bagi pemerintah, kapasitas finansial investor sangat menentukan keberlangsungan proyek-proyek infrastuktur publik. Dalam praktiknya pemerintah kerap menentukan batasan modal yang harus disetor dalam bentuk ekuitas sebesar 30% dari total kebutuhan dana. Kebutuhan ini umumnya dikaitkan dengan motivasi investor untuk lebih berusaha mensukseskan proyek.

Bagi investor, besaran ekuitas menjadi sangat penting karena pembayaran ekuitas dapat dilakukan setelah semua kewajiban yang lain terpenuhi, sehingga risiko pembayaran ekuitas bertambah tinggi seiring dengan besaran ekuitas yang ditetapkan.

Bagi kreditor, struktur modal menjadi penting karena berhubungan langsung dengan kemampuan proyek melaksanakan kewajiban pembayaran utang, apalagi bila proyek diselenggarakan menggunakan skema project

financing di mana kreditor hanya mengandalkan cashflow dan aset proyek semata untuk pembayaran proyek

sehingga semakin tinggi kredit yang diberikan maka akan semakin besar pula kemungkinan proyek mengalami gagal bayar dan bila kondisi semakin parah maka akan terjadi kebangkrutan. Bila proyek mengalami kebangkrutan maka diperlukan biaya besar yang harus ditanggung kreditor untuk keperluan likuidasi. Hal ini mengakibatkan risiko kreditor meningkat.

2. PERUMUSAN MASALAH

Pendanaan pengusahaan jalan tol yang melibatkan investor biasanya dalam bentuk kombinasi antara ekuitas dan utang dengan komposisi tertentu. Pada saat ini pemerintah telah menetapkan dalam Perjanjian Pengusahaan Jalan Tol (PPJT) bahwa perbandingan antara ekuitas dan utang untuk investasi di jalan tol adalah sebesar 30 : 70. Penetapan ekuitas sebesar 30% ini dimaksudkan oleh pemerintah untuk mengukur tingkat keseriusan investor dalam berinvestasi di jalan tol sehingga diharapkan badan usaha yang melakukan investasi di jalan tol adalah investor yang bersungguh-sungguh melakukan usahanya Akan tetapi terlepas dari permasalahan tersebut sesungguhnya jika pembatasan terhadap ekuitas yang harus disediakan oleh investor yaitu sebesar 30% dibebaskan maka berdasarkan teori struktur modal optimal dengan mengubah perbandingan antara ekuitas dan utang akan didapat suatu tingkat kelayakan finansial proyek yang lebih baik yang dapat meningkatkan ketertarikan investor untuk menanamkan modalnya di dalam pengusahaan jalan tol.

Permasalahan yang akan dibahas pada penelitian ini adalah:

a. Seberapa besar proyek harus didanai dengan utang atau ekuitas dan bagaimana struktur modal dibangun untuk memberikan dampak optimal bagi investor.

b. Dalam analisis investasi, variabel-variabel tertentu seringkali mengakibatkan suatu investasi dikatakan layak atau tidak layak. Variabel-variabel apa saja yang bersifat sensitif terhadap kelayakan investasi.

3. METODOLOGI PENELITIAN

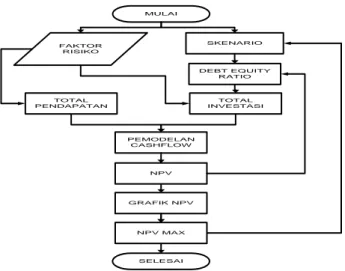

Metodologi penelitian berisi penyusunan urutan program kerja dan penelitian yang digunakan untuk mendapatkan hasil pembahasan yang terstruktur. Urutan program kerja pada penelitian ini digambarkan dalam bagan alir penelitian pada Gambar Bagan Alir Penelitian.

PEMODELAN CASHFLOW NPV GRAFIK NPV TOTAL PENDAPATAN DEBT EQUITY RATIO TOTAL INVESTASI SKENARIO NPV MAX MULAI SELESAI FAKTOR RISIKO

Gambar 1. Bagan Alir Penelitian

Pemodelan cashflow dilakukan dengan mempertimbangkan strategi investasi dan rencana masa konsesi yang ditetapkan berdasarkan Perjanjian Pengusahaan Jalan Tol antara BPJT dan badan usaha jalan tol selama 35 tahun sejak serah terima lahan dilakukan. Pengembangan model cashflow ini ditujukan untuk menjelaskan keterkaitan atau hubungan antar variabel-variabel dalam perhitungan kelayakan investasi jalan tol berupa cash-in yang diperoleh dari pendapatan tol dan cash-out berupa biaya investasi, biaya operasional, biaya pemeliharaan dan biaya lainnya. Model investasi dikembangkan dengan dasar bahwa cashflow yang tersedia harus digunakan terlebih dahulu untuk

memenuhi kewajiban, sehingga urutan penggunaan cashflow menurut urutan prioritas adalah untuk biaya operasional, depresiasi, bunga pinjaman, pajak, pokok utang dan ekuitas.

Untuk mendapatkan pemodelan cashflow berdasarkan struktur modal optimal maka digunakan rumusan berdasarkan model yang dikembangkan Wibowo (2008).

Cashflow After Tax (CFAT) proyek pada periode i dapat dirumuskan sebagai berikut :

(1)

dengan

( ) (2)

dengan REVi=pendapatan pada periode ke-i, COSTi=biaya operasi dan pemeliharaan pada periode ke-i, TAXi=pajak

yang dibayarkan pada periode ke-i, DEPi =depresiasi pada periode ke-i, INTi =bunga utang yang dibayarkan pada

periode ke-i.

Persamaan (2) mengasumsikan bahwa terjadinya pembayaran pajak negatif tidak diijinkan. Pajak negatif dimungkinkan bila pengurangan pajak yaitubunga dan depresiasi lebih besar dari net cashflow.

Nilai mendatang kumulatif dari CFAT pada periode ke-N (FVCFATN) diperoleh dari :

∑ ( ) (3)

dengan RF=risk-free interest rate. Risk-free interest rate adalah tingkat suku bunga tanpa risiko. Dalam praktik, tingkat suku bunga dari obligasi yang dikeluarkan pemerintah bisa dianggap sebagai risk-free interest rate. Sama halnya, nilai mendatang dari kumulatif pembayaran utang, FVDEBN, dapat dirumuskan sebagai berikut:

∑ ( ) ( ) (4)

dengan PRIi=pembayaran pokok pinjaman pada periode ke-i. Cashflow yang mengalir ke sponsor proyek setelah seluruh kewajiban proyek terbayar, termasuk pembayaran utang atau:

(5)

dengan FCFEi=free cashflow to equity pada periode ke-i. Nilai mendatang kumulatif dari pembayaran ekuitas,

FVEQTN, dihitung sebagai:

∑ ( )

(6)

Tahap selanjutnya adalah menentukan realisasi pembayaran yang diterima kreditor. Pembayaran akan terealisasi penuh bila:

(7)

Bila tidak, proyek dianggap mengalami kebangkrutan. Bila proyek bangkrut, ada biaya yang harus dikeluarkan oleh kreditor untuk keperluan likuidasi aset proyek. Biaya kebangkrutan dalam tulisan ini diasumsikan sebagai:

(8)

dengan BANK=biaya kebangkrutan, BV=biaya variabel kebangkrutan, BF =biaya tetap kebangkrutan. Sehingga, {

( ) (9)

dengan DEB=realisasi pembayaran utang. Pembayaran ekuitas hanya dimungkinkan bila persamaan (7) berlaku. Lain daripada itu, sponsor proyek tidak mendapatkan pembayaran sama sekali:

{ (10) dengan EQT=realisasi pembayaran ekuitas. Menurut CAPM, nilai pasar dari utang (debt market value) dirumuskan sebagai:

( ) ( ∏ ( ) )

(11)

dengan MVD =nilai pasar utang, dan

dengan E(DEB)=ekspektasi DEB, cov(DEB,RM)=kovarian antara DEB dan RM, RM=market return, E(RM)=ekspektasi market return, σ2M=varian dari market return. Market return bisa didekati dengan menghitung perubahan Indeks Harga Saham Gabungan (IHSG) pada pasar modal. Untuk menghitung cov(DEB,RM) dapat digunakan formulasi sederhana sebagai berikut:

( ) ( ) ( ) ( ) (13)

Untuk menghitung nilai pasar dari ekuitas,

( ) ( ∏ ( ) )

(14)

dengan MVE=nilai pasar ekuitas. Dan untuk menghitung cov(EQT,RM) dapat digunakan persamaan (13) dengan

mengganti DEB dengan EQT.

Untuk mendapatkan nilai pasar proyek maksimum:

(15)

dengan kendala :

; ; ; ; ( )

Nilai NPV yang akan dihitung menggunakan enam skenario investasi yang kemungkinan terjadi pada saat pelaksanaan proyek. Tujuan penggunaan skenario adalah untuk mendapatkan variasi tendensi bila terjadi perubahan biaya total investasi yang diperlukan dalam pembangunan jalan tol. Variabel total biaya investasi terdiri dari total biaya proyek, biaya pembebasan lahan, biaya finansial dan bunga selama konstruksi (Fitriani, Farida, Wibowo, 2006). Biaya risiko terbesar dalam investasi jalan tol berada di tahapan pengadaan tanah dan konstruksi (Sunito, 2005).

Penggunaan skenario dalam penentuan nilai NPV berdasarkan perubahan nilai investasi akibat dari perubahan biaya pengadaan tanah dan biaya konstruksi. Kedua biaya tersebut merupakan komponen utama yang berpengaruh terhadap besaran total investasi di awal proyek yang dibutuhkan untuk menyelesaikan keseluruhan proyek (Fitriani, Farida, Wibowo, 2006), sedangkan komponen lainnya seperti inflasi, Sertifikat Bank Indonesia (SBI), Jakarta Inter

Bank Offered Rate (JIBOR), volume lalulintas pada awal masa operasional dan biaya operasional dan pemeliharaan,

diperhitungkan pada saat pelaksanaan proyek. Semua komponen selain biaya pengadaan tanah dan biaya konstruksi dihitung dalam setiap skenario. Keenam skenario berdasarkan perubahan biaya pengadaan tanah dan biaya konstruksi tersebut adalah:

a. Skenario I (Investasi awal)

Total investasi yang berdasarkan kepada biaya pengadaan tanah dan biaya konstruksi awal. b. Skenario II (Kenaikan biaya ganti rugi tanah dengan Land Capping)

Total investasi yang memperhitungkan kenaikan biaya pengadaan tanah yang dibatasi dengan aturan Land

Capping saja sedangkan biaya konstruksi berdasarkan biaya konstruksi awal.

c. Skenario III (Kenaikan biaya Konstruksi)

Total investasi yang memperhitungkan kenaikan biaya konstruksi sedangkan biaya pengadaan tanah berdasarkan biaya pengadaan tanah awal.

d. Skenario IV (Kenaikan biaya ganti rugi tanah dengan Land Capping dan Biaya Konstruksi)

Total invetasi yang memperhitungkan kenaikan biaya pengadaan tanah dengan dibatasi aturan Land Capping dan biaya konstruksi. Skenario ini menjadi skenario dasar (baseline) karena merupakan skenario yang paling mungkin terjadi berdasarkan aturan yang berlaku pada saat ini sehingga kondisi berdasarkan skenario ini akan dibahas secara mendalam.

e. Skenario V (Kenaikan biaya ganti rugi tanah tanpa Land Capping)

Total investasi yang memperhitungkan kenaikan biaya pengadaan tanah tanpa aturan Land Capping sedangkan biaya konstruksi berdasarkan biaya konstruksi awal.

f. Skenario VI (Kenaikan biaya ganti rugi tanah tanpa Land Capping dan biaya konstruksi)

Total investasi yang memperhitungkan kenaikan biaya pengadaan tanah tanpa Land Capping dan biaya konstruksi.

4. SUMBER DATA DAN INTERPRETASI DATA

Studi Kasus pada penelitian ini pada Jalan Tol Kunciran-Serpong. Sumber data yang dipergunakan adalah data sekunder, berupa data internal proyek yang dikaji serta data eksternal. Data internal mengacu kepada Dokumen Perjanjian Pengusahaan Jalan Tol (PPJT) antara Badan Pengatur Jalan Tol (BPJT) Departemen Pekerjaan Umum dengan PT Marga Trans Nusantara (MTN) pada tahun 2008.

Data eksternal berupa data pertumbuhan volume lalu lintas di jalan tol wilayah perkotaan, data pertumbuhan IHSG sebagai parameter tingkat pengembalian pasar diperoleh dari website Biro Pusat Statistika, data besaran laju inflasi, data suku bunga Sertifikat Bank Indonesia tiga bulanan dan data tingkat suku bunga pinjaman JIBOR diperoleh dari

website Bank Indonesia.

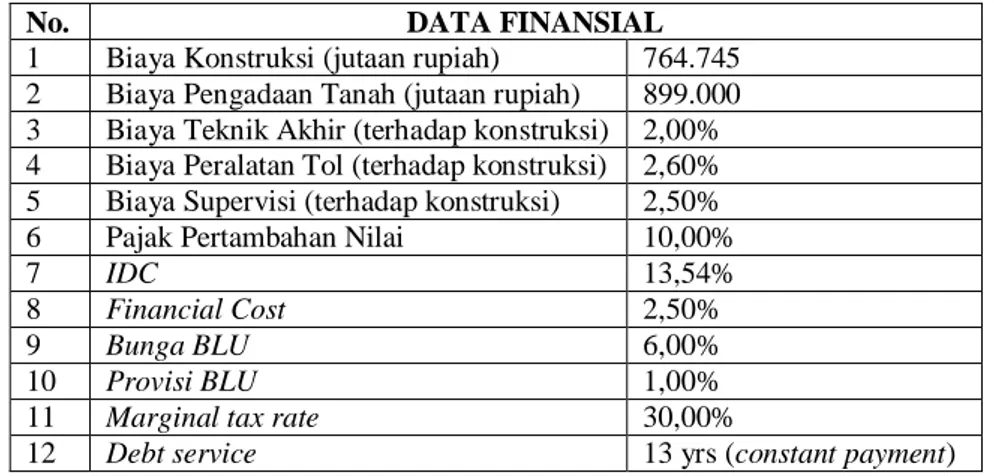

Data finansial proyek berasal dari dokumen Perjanjian Pengusahaan Jalan Tol (PPJT) Kunciran-Serpong. Data-data finansial dan asumsi-asumsi yang digunakan dirangkum pada Tabel Data-data Finansial.

Tabel 1. Data-data Finansial

No. DATA FINANSIAL

1 Biaya Konstruksi (jutaan rupiah) 764.745 2 Biaya Pengadaan Tanah (jutaan rupiah) 899.000 3 Biaya Teknik Akhir (terhadap konstruksi) 2,00% 4 Biaya Peralatan Tol (terhadap konstruksi) 2,60% 5 Biaya Supervisi (terhadap konstruksi) 2,50%

6 Pajak Pertambahan Nilai 10,00%

7 IDC 13,54%

8 Financial Cost 2,50%

9 Bunga BLU 6,00%

10 Provisi BLU 1,00% 11 Marginal tax rate 30,00%

12 Debt service 13 yrs (constant payment)

Perkiraan volume lalu lintas pada awal pengoperasian adalah sebesar 55.532 kendaraan/hari dengan pertumbuhan lalu lintas yang akan digunakan pada 5 tahun pertama masing-masing adalah sebesar 18,60%; 15,83%; 12,99%; 9,22%; dan 7,00 per tahun. Untuk tahun berikutnya, digunakan pertumbuhan normal sebesar 7% per tahun. Tarif awal sebesar Rp 615,-/km untuk kendaraan golongan I dengan koefisien perbandingan tarif untuk masing-masing golongan terhadap golongan I yaitu golongan I adalah sebesar 1, golongan II adalah 1,5, golongan III adalah sebesar 1,8, golongan IV adalah sebesar 2,25 dan golongan V adalah sebesar 2,75.

Hal yang penting pada saat menghitung struktur modal optimal berdasarkan nilai NPV terbesar adalah pemodelan variabel risiko. Pemodelan ini akan digunakan dalam perhitungan dengan pendekatan stokastik. Pemodelan variabel risiko diperlukan untuk mengakomodasi risiko yang kemungkinan terjadi selama investasi. Pemodelan dilakukan berdasarkan data empiris dan hasil penelitian sebelumnya. Untuk sumber data yang terbatas maka digunakan metoda

resampling bootstrap. Penelitian ini memanfaatkan software Best Fit versi 4.5.2.

Tabel 2. Distribusi Probabilitas Faktor Risiko dan Parameter

No. RISK FACTOR PARAMETERS DISTRIBUTION

Mean Standar Deviasi

1 Construction Risk 127,00% 127,00% 10,56% Normal 2 Land acquisition Risk 169,66% 169,66% 17,74% Normal 3 Inflation Risk (pa) 8,52% 8,52% 4,39% Normal 4 Interest Rate Risk (pa) 12,54% 9,54% 2,33% Normal 5 Risk free interest rate (rf) 8,93% 8,93% 2,05% Normal 6 Market Return (rm) 19,63% 19,63% 39,67% Normal 7 Growth Risk 76,00% 76,00% 26,00% Normal 8 OM Cost 13,56% 13,56% 4,39% Normal 5. ANALISIS DATA

Berdasarkan studi Wibowo (2008) untuk mendapatkan struktur modal optimal maka digunakan pemodelan cashflow dengan kerangka perhitungan untuk menentukan tradeoff antara ekuitas dan utang yang mampu memberikan tingkat kelayakan proyek tertinggi. Dalam penelitian ini dikaji komposisi utang dan ekuitas yang dapat memberikan hasil yang paling optimal yaitu berupa Net Present Value (NPV) yang tertinggi.

Dalam pemodelan cashflow dibuat dalam berbagai komposisi utang dan ekuitas agar didapat nilai NPV yang paling optimal.

Yang menjadi dasar pemodelan cashflow adalah:

b. Biaya Operasional dan Pemeliharaan yang merupakan persentase dari pendapatan. c. Depresiasi dihitung dengan menggunakan metoda straight line depreciation.

d. Bunga dan pokok utang yang besarannya tergantung kepada jumlah utang yang diperlukan dan dicicil selama 13 tahun.

e. Pajak.

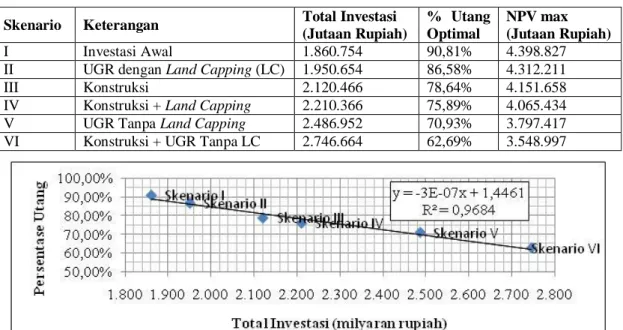

Dari hasil analisa untuk mendapatkan struktur modal optimal dengan menggunakan enam skenario investasi dalam pelaksanaan proyek. Keenam skenario tersebut akan memberikan total investasi yang berbeda-beda yang dapat dilihat pada Tabel Total Investasi dan Persentase Utang Optimal.

Tabel 3.Total Investasi dan Persentase Utang Optimal Skenario Keterangan Total Investasi

(Jutaan Rupiah) % Utang Optimal NPV max (Jutaan Rupiah) I Investasi Awal 1.860.754 90,81% 4.398.827

II UGR dengan Land Capping (LC) 1.950.654 86,58% 4.312.211

III Konstruksi 2.120.466 78,64% 4.151.658

IV Konstruksi + Land Capping 2.210.366 75,89% 4.065.434

V UGR Tanpa Land Capping 2.486.952 70,93% 3.797.417

VI Konstruksi + UGR Tanpa LC 2.746.664 62,69% 3.548.997

Untuk menghitung persentase utang yang optimal berdasarkan total investasi yang diperlukan dalam kasus investasi Jalan Tol Kunciran-Serpong dapat menggunakan rumusan:

( ) ( )

dimana :

(%DEB) = persentase utang optimal

C0 = total investasi (dalam jutaan rupiah)

Untuk mendapatkan sensitivitas maka digunakan skenario IV sebagai skenario yang paling mungkin terjadi dan skenario VI sebagai skenario yang paling buruk. Skenario IV, yaitu skenario dengan kenaikan biaya ganti rugi tanah dengan Land Capping dan Biaya Konstruksi. Variabel yang paling sensitif dalam perhitungan NPV adalah Risk-free

interest rate (Rf) atau tingkat suku bunga tanpa risiko. Tingkat suku bunga tanpa risiko didapat dari hasil statistik

bunga SBI 3 bulanan. Tingkat suku bunga tanpa risiko digunakan untuk menghitung nilai mendatang dari kumulatif

Cashflow After Tax (CFAT) dan nilai mendatang dari kumulatif pembayaran utang. Semakin besar tingkat suku

bunga tanpa risiko maka akan semakin kecil NPV yang didapat, sehingga selayaknya badan usaha jalan tol sangat memperhatikan setiap perubahan dari tingkat suku bunga tanpa risiko ini dalam pelaksanaan proyek.

Skenario VI, yaitu skenario dengan kenaikan biaya konstruksi dan biaya pengadaan tanah tanpa batasan Land

Capping. Variabel yang paling sensitif dalam perhitungan NPV adalah Risk-free interest rate (Rf) atau tingkat suku

bunga tanpa risiko. Tingkat suku bunga tanpa risiko didapat dari hasil statistik bunga SBI 3 bulanan. Tingkat suku bunga tanpa risiko digunakan untuk menghitung nilai mendatang dari kumulatif Cashflow After Tax (CFAT) dan nilai mendatang dari kumulatif pembayaran utang. Semakin besar tingkat suku bunga tanpa risiko maka akan semakin kecil NPV yang didapat, sehingga selayaknya badan usaha jalan tol sangat memperhatikan setiap perubahan dari tingkat suku bunga tanpa risiko ini dalam pelaksanaan proyek.

6. KESIMPULAN

Struktur yang mempengaruhi model studi kelayakan finasial pada proyek jalan tol adalah biaya investasi untuk pembangunan jalan tol dan penghasilan tol. Sumber investasi jalan tol didanai oleh utang dan ekuitas. Biaya investasi jalan tol, penghasilan tol, jadwal pelaksanaan dan komposisi utang dan ekuitas inilah yang menjadi dasar

pemodelan finansial proyek jalan tol. Dengan mengubah komposisi utang dan ekuitas maka dapat dihasilkan nilai

Net Present Value (NPV) yang maksimal.

Dalam penentuan kelayakan finansial proyek digunakan enam skenario yang mungkin terjadi. Dari hasil perhitungan dengan menggunakan skenario VI dimana total investasi memperhitungkan kenaikan biaya ganti rugi tanah tanpa

Land Capping dan biaya konstruksi dengan total investasi sebesar Rp 2.952.193 juta maka didapatkan nilai Net Present Value (NPV) maksimal sebesar Rp 3.548.997 juta ketika menggunakan utang sebesar 62,7% dari total

investasi. Sementara itu berdasarkan skenario yang paling mungkin terjadi yaitu skenario IV dimana total invetasi memperhitungkan kenaikan biaya ganti rugi tanah yang dibatasi dengan aturan Land Capping dan kenaikan biaya konstruksi dengan total investasi sebesar Rp 2.210.366 juta maka didapatkan nilai Net Present Value (NPV) maksimal sebesar Rp 4.065.434 juta ketika menggunakan utang sebesar 75,9% dari total investasi. Jika menggunakan sumber dana yang berasal dari obligasi maka nilai Net Present Value (NPV) maksimal adalah sebesar Rp 4.083.314 juta. Dari hasil perhitungan tersebut maka proyek jalan tol Kunciran-Serpong layak untuk investasi. Dari hasil perhitungan dengan menggunakan Skenario I sampai dengan Skenario VI didapat bahwa semakin besar total investasi yang diperlukan maka semakin mengecil pula persentase utang yang harus digunakan untuk mendapatkan NPV yang maksimal. Persentase utang sebesar 70% sesuai dengan PPJT akan optimal digunakan jika total investasi yang diperlukan sebesar Rp 2.487.000 juta, artinya jika investasi total yang diperlukan lebih kecil dari Rp 2.487.000 juta seperti untuk investasi berdasarkan skenario I, II dan III maka sebaiknya Badan Usaha Jalan Tol menambah jumlah utangnya sehingga persentase utang yang dipakai lebih besar dari 70% dari total investasi untuk mendapatkan NPV yang maksimal dan juga sebaliknya jika total investasi yang diperlukan lebih besar dari Rp 2.487.000 juta seperti investasi berdasarkan skenario IV dan V maka sebaiknya Badan Usaha Jalan Tol menambah ekuitasnya sehingga persentase utang yang dipakai lebih kecil dari 70% dari total investasi untuk mendapatkan NPV yang maksimal.

Dari hasil perhitungan sensitivitas didapatkan hasil bahwa variabel yang paling sensitif dalam perhitungan kelayakan finansial proyek jalan tol adalah :

a. Tingkat suku bunga tanpa risiko berdasarkan data statistik bunga SBI 3 bulanan.

b. Risiko Pengadaan Tanah berdasarkan data statistik dari bertambahnya biaya pengadaan tanah terhadap nilai awal biaya pengadaan tanah.

c. Risiko Konstruksi berdasarkan data statistik dari bertambahnya biaya konstruksi terhadap nilai awal biaya konstruksi.

d. Interest rate bank berdasarkan data statistik JIBOR 3 bulanan.

Keempat variabel tersebut berakibat negatif terhadap nilai kelayakan investasi sehingga harus benar-benar menjadi perhatian Badan Usaha Jalan Tol sebagai investor dalam pelaksanaan investasinya.

7. SARAN

Dari hasil penelitian ini diketahui bahwa untuk mendapatkan tingkat kelayakan finansial yang optimal, maka pemerintah dapat memberikan fasilitas berupa pembebasan batas utang dan ekuitas. Berdasarkan perhitungan NPV maksimal maka sebaiknya pemerintah dapat membebaskan Badan Usaha Jalan Tol dalam menentukan besaran utang dan ekuitas dalam struktur pemodalannya sehingga Badan Usaha Jalan Tol dapat dengan leluasa mendapatkan struktur modal yang paling optimal dalam investasinya. Sebaiknya untuk menjamin keseriusan badan usaha jalan tol dalam rangka pelaksanaan investasi pembangunan jalan tol, maka pemerintah dapat lebih meningkatkan dan memastikan penggunaan jaminan pelaksanaan berupa garansi bank sebagai suatu bentuk jaminan berinvestasi yang lebih baik.

Untuk meningkatkan ketelitian perhitungan struktur modal optimal maka perlu dilakukan kajian terhadap proyek jalan tol lain yang mempunyai karakteristik berbeda.

Perhitungan dengan pendekatan stokastik sangat tergantung pemodelan variabel risiko, sehingga diperlukan suatu kajian risiko (risiko sistematis dan juga risiko non sistematis) untuk mendapatkan suatu jastifikasi logis bagi penyesuaian data-data historis yang ada agar pemodelan risiko yang dilakukan dapat memprediksi kondisi yang akan datang secara baik.

DAFTAR PUSTAKA

Badan Pengaturan Jalan Tol (2007). ”Perjanjian Pengusahaan Jalan Tol Kunciran-Serpong”, Jakarta.

Bakatjan, S., Arikan, M., and Tiong, R.L.K. (2003). “Optimal Capital Structure Model for BOT Power Projects in Turkey”, Journal of Construction Engineering and Management, Vol. 129, No. 1, 89-97.

Biro Pusat Statistik (2010). Monthly Indonesia’s Consumer Price Indices and Inflations 2005, 2006, 2007, 2008, 2009, 2010 http://www.bps.go.id.

Brealey, R.A., and Myers, S.C. (2000). “Principles of Corporate Finance”, 6th. Ed. McGraw Hill, New York. Brigham, Eugene, F., and Hosuton, J.F. (1996). Fundamentals of Financial Management The Concise Edition Fart

Warth, Texas, Dryden Press.

Dias, A., Jr., and Ioannou, P.G. (1995). “Debt Capacity and Optimal Capital Structure for Privately Financed Infrastructure Projects”, Journal of Construction Engineering and Management, Vol. 121, No. 4, 404-414. DeGarmo, E.P., Sullivan, W.G., Bontadelli, J.A., and Wicks, E.M. (1997). Engineering Economy 10th. Prentice Hall,

New York.

Fitriani, H., Farida, P., dan Wibowo, A. (2006). “Kajian Penerapan Model NPV-at-Risk Sebagai Alat Untuk Melakukan Evaluasi Investasi Pada Proyek Infrastruktur Jalan Tol”, Jurnal Infrastruktur dan Lingkungan Binaan, Vol. II No. 1, Juni 2006, 1-12.

Ghosh, Arvin, Francis C and Wenhui L. (2000). ”The Determinants of Capital Structure”, American Business Review, 18, 2, p. 129.

Horne, V., and Wachowich, J.M, Jr. (1998). ”Fundamentals of Financial Management”, tenth edition, New Jersey 07458, Prentice-Hall, Inc.

Jensen., Michael, C., Meckling W.H. (1976). “Theory of the Firm, Managerial Behavior, Agnecy Costs, and Ownership Structure” Journal of Financial Economics 3, October 1976, 305-360.

Kim, E.H. (1978). “A Mean Variance Theory of Optimal Capital Structure and Capital Budeting Analysis”, Journal of Finance, Vol. 33, No. 1, 45-63.

Levy, H., Sarnat, M. (1994). “Capital Investment & Financial Decision”, fifth edition, Prentice Hall, New York. Marga Trans Nusantara (2008). ”Analisa Trafik Jalan Tol Kunciran-Serpong”, Jakarta.

Modigliani, F., Miller, M. (1958). “The Cost of Capital, Corporation Finance and the Theory of Investment”, American Economic Review, Vol 48, 261-297.

Pudyastuti, H. (2006). “Evaluasi Kelayakan Finansial Jalan Tol Palimanan-Kanci”. Master Tesis, Program Pasca Sarjana Teknik Sipil UNPAR, Konsentrasi Pengelolaan Jaringan Jalan, Bandung.

Sunito, F.S. (2005). “Percepatan Pembangunan Jalan Tol, Kendala dan Langkah-langkah Perbaikannya”, Economic Jurnal Review, Jakarta.

Wibowo, A. (2008). “Struktur Modal yang Optimal dalam Pembiayaan Proyek Infrastruktur dengan Pendanaan Swasta”, Seminar Nasional dalam Rangka Dies Natalis ke-32 Universitas Sebelas Maret, 20 Maret 2008, 57-65.

Wibowo, A. (2004). “Discussion of Optimal Capital Structure Model for BOT Power Projects in Turkey by Sandalkhan Bakatjan, Metin Arikan, and Robert L.K. Tiong”, Journal of Construction Engineering and Management, Vol. 131, No. 3, 385-386.

Zhang, X. (2005). “Financial Viability Analysis and Capital Structure Optimization in Privatized Public Infrastructure Projects”, Journal of Construction Engineering and Management, Vol. 131, No. 6, 656-668..