Macroeconomic Dashboard

Kata Pengantar

Selamat membaca

Muhammad Edhie Purnawan

Head of Researcher

Macroeconomic Dashboard

Selamat datang di IERO edisi ke-2 tahun 2017. Kali ini, kami

mengangkat tema Ekonomi Indonesia dalam Konfigurasi

G20. Peningkatan daya saing Indonesia serta performa jangka

panjangnya di kancah global membuat kami tertarik untuk

mengangkat topik ini.

IERO terbagi ke dalam sembilan bagian. Pada bagian pertama

hingga bagian keenam akan disajikan review perekonomian

Indonesia dalam tiga bulan terakhir. Bagian ketujuh akan

membahas perkembangan ekonomi global dan perkembangan

komoditas. Pada bagian kedelapan, redaksi akan membahas

proyeksi dan prospek perekonomian Indonesia secara khusus

dalam GAMA Leading Economic Indicator (GAMA LEI), yang

merupakan instrumen proyeksi perekonomian satu kuartal

ke depan yang dikembangkan secara autentik oleh tim Macroeconomic Dashboard yang

masih terus mengalami penyerpurnaan seiring waktu. Pada bagian kesembilan, redaksi

akan menyajikan dua artikel opini dari mahasiswa dan dosen Jurusan Ilmu Ekonomi

Fakultas Ekonomika dan Bisnis, masing-masing adalah “Agenda KTT-G20 Hamburg dan

Indonesia” dan “Fobia Utang sebagai Penghambat Pembangunan Infrastruktur.”

Akhir kata, kami berharap hasil analisis kami dapat memberi manfaat dan menjadi opini

alternatif untuk para pengambil kebijakan, praktisi bisnis, peneliti akademisi mahasiswa

dan masyarakat secara umum. Semoga kondisi ekonomi yang tidak menentu ini

tidak menyurutkan harapan akan perekonomian Indonesia yang semakin kokoh dan

berkelanjutan.

DAFTAR ISI

1

2

2

4

5

5

6

7

9

9

11

11

12

13

14

14

16

16

16

17

17

21

22

Ringkasan Eksekutif...

A. PERKEMBANGAN MAKROEKONOMI DAN FISKAL...

1. Pertumbuhan ekonomi Indonesia berangsur naik di awal tahun 2017...

2. Rancangan APBN Perubahan Tahun Anggaran 2017...

B. SEKTOR MONETER DAN PASAR FINANSIAL...

1. Bank Indonesia bersikap konservatif atas outlook perekonomian domestik,

sentimen positif global dan domestik menopang perkembangan pasar modal...

2. Kurs rupiah melanjutkan apresiasi, cadangan devisa membaik...

3. Utang luar negeri swasta meningkat, indikator utang dan persepsi risiko Indonesia

membaik...

C. SEKTOR PERBANKAN...

1. Daya Tahan Sistem Perbankan masih aman terkendali...

D. INFLASI DAN KEMISKINAN...

1. Inflasi Tahunan per Juni 2017 meningkat...

2. Inflasi Regional...

3. Kondisi Kemiskinan Membaik...

E. NERACA PEMBAYARAN INDONESIA...

1. Neraca Pembayaran Indonesia relatif dalam kondisi stabil...

F. EXCHANGE MARKET PRESSURE INDEX (EMPI)...

1. Tekanan pada pasar valuta asing cenderung meningkat pada Juni 2017...

2. Tekanan di Sektor Perbankan Indonesia Meningkat...

G. PERKEMBANGAN EKONOMI GLOBAL DAN PASAR KOMODITAS...

1. Secara umum baik negara maju maupun negara berkembang tumbuh lebih lambat

dibandingkan tahun 2015...

H. GAMA LEADING ECONOMIC INDICATOR (GAMA LEI)...

I. ISU TERKINI...

DAFTAR ISTILAH

APBN APBNP BI BOPO BPD BPI bps BUSN CAR CDS DJPPR DPK DSR ECB EMPI EYI FOMC FSI GAIKINDO GAMA LEI IBPA ICP IDMA IDR IGB CPI IHSG IKK IPR ITB ITK JIBOR JISDOR KK KMK LAR LDR LNPRT LPS Migas m-t-m NAB NDF NIM NPI NPL OIS OJK OPEC PDB PMTB PNBP pp PUAB q-t-q RAPBN REER RHS ROA SBI SBN SPN TPAK TPT ULN USD y-o-y y-t-d Anggaran Pendapatan dan BelanjaNegara

Anggaran Pendapatan dan Belanja Negara Perubahan

Bank Indonesia

Biaya Operasional terhadap Pendapatan Operasional Bank Pembangunan Daerah

Banking Pressure Index basis points

Bank Umum Swasta Nasional

Capital Adequacy Ratio Credit Default Swap

Direktorat Jenderal Pengelolaan Pembiayaan dan Risiko

Dana Pihak Ketiga

Debt-Service Ratio

European Central Bank

Exchange Market Pressure Index Effective Yield Index

Federal Open Market Committee

Financial Stability Index

Gabungan Industri Kendaraan Bermotor Indonesia

Gadjah Mada Leading Economic Indicator

Indonesian Bond Pricing Agency

Indonesia Crude Price

Inter Dealer Market Agency Indonesian Rupiah

Indonesian Global Bond Clean Price Index

Indeks Harga Saham Gabungan Indeks Keyakinan Konsumen Indeks Penjualan Riil Indeks Tendensi Bisnis Indeks Tendensi Konsumen Jakarta Interbank Offer Rate Jakarta Interbank Spot Dollar Rate Kredit Konsumsi

Kredit Modal Kerja

Liquidity Assets Ratio Loan to Deposit Ratio

Lembaga Non-profit Pembantu Rumah Tangga

Lembaga Penjamin Simpanan Minyak dan gas

month to month

Nilai Aktiva Bersih

Nondeliverable Forward Net Interest Income

Neraca Pembayaran Indonesia

Nonperforming Loan Overnight Indexed Swap

Otoritas Jasa Keuangan

Organization of The Petroleum Exporting Countries

Produk Domestik Bruto

Pembentukan Modal Total Bruto Penerimaan Negara Bukan Pajak

percentage point

Pasar Uang Antar Bank

quarter to quarter

Rancangan Anggaran Pendapatan dan Belanja Negara

Real Effective Exchange Rate

Right Hand Side (Sumbu vertikal kanan) Return On Asset

Sertifikat Bank Indonesia Surat Berharga Negara Surat Perbendaharaan Negara Tingkat Partisipasi Angkatan Kerja Tingkat Pengangguran Terbuka Utang Luar Negeri

United States Dollar

year on year year to date

RINGKASAN EKSEKUTIF

Ekonomi Indonesia Kuartal-I 2017 tumbuh 5,01 persen secara year on year—lebih tinggi dibandingkan

Kuartal- IV 2016 sebelumnya (4,94 persen) maupun Kuartal-I 2016 (4,92 persen). Sektor jasa tumbuh tertinggi

dengan capaian tumbuh 5,49 persen. Didukung oleh kondusifitas iklim dan musim panen yang tepat waktu,

sektor primer secara keseluruhan menunjukkan pertumbuhan tertinggi selama kurun waktu 3 tahun terakhir

dengan capaian tumbuh sebesar 4 persen yoy.

Secara akumulatif, belanja rumah tangga dan LNPRT masih akan mendominasi perekonomian domestik,

sebagaimana diindikasikan oleh optimisme konsumen terhadap pasar yang terpantau terus menguat.

Indikator-indikator penjualan per Juni 2017 tercatat melemah karena jumlah hari kerja yang terpantau

pendek—hanya 20 hari—akibat musim libur lebaran 2017. Di sisi lain, statistik kemiskinan menunjukkan

perbaikan dengan tingkat kemiskinan yang lebih rendah bila dibandingkan dengan September maupun

Maret 2016.

Menjelang pertengahan tahun 2017, RAPBN-P 2017 sudah memasuki tahap ratifikasi. Perubahan

asumsi ekonomi makro memprediksikan prospek ekonomi yang lebih baik selama satu semester ke depan.

RAPBN-P 2017 dirancang lebih attainable dengan adanya rasionalisasi pada komponen pendapatan negara

dan peningkatan target belanja. Sebagai implikasinya, pagu defisit anggaran melebar hingga 2,92 persen

terhadap PDB.

Sementara itu, kondisi sektor keuangan dan perbankan secara umum terpantau masih aman. Berkat

sentimen positif, pasar saham Indonesia melanjutkan tren penguatan sejak awal tahun 2017, ditunjukkan

oleh nilai IHSG yang bertengger pada posisi 5.829 poin. Di sisi lain, pertumbuhan aset bank umum per Mei

2017 terpantau meningkat dibanding bulan sebelumnya. Rasio kecukupan modal (CAR) terpantau meningkat

tipis sementara rasio kredit macet (NPL) terlihat stabil.

Di sisi eksternal, ada beberapa hal yang perlu menjadi perhatian. Utang Luar Negeri (ULN) Indonesia

naik 5,6 persen secara year on year—dimotori oleh peningkatan signifikan pada ULN sektor swasta. Berdasrkan

jangka waktunya, ULN jangka panjang masih mendominasi struktur utang Indonesia, dengan proporsi 83

persen terhadap ULN total. Meski begitu, debt-to-service ratio (DSR) Indonesia turun 16,37 persen—suatu

indikasi naiknya solvabilitas nasional. Sementara itu, indeks harga komoditas global turun 3,39 persen m-t-m,

sedangkan harga minyak mentah jenis WTI turun pascapeningkatan volume produksi di Amerika Serikat.

Perekonomian global terpantau relatif stabil. Negara-negara maju tumbuh relatif stabil—Amerika

Serikat tumbuh 2,1 persen sementara Uni Eropa tumbuh 2,06 persen per Kuartal-I 2017. Di sisi lain,

Negara-negara bherkembang menunjukkan performa yang baik dengan pertumbuhan Kuartal-I 2017 yang relatif

tinggi.

Baik EMPI dan BPI menunjukkan sinyalemen peningkatan tekanan di pasar valuta asing dan sektor

perbankan Indonesia. Per Juni 2017, nilai EMPI dan nilai BPI sama-sama memburuk. Empi naik 6,51 basis poin

ke level 42,66 skala poin, sedangkan BPI formula EMPi dan FSI masing-masing turun (mendekati ambang

kritis) akibat naiknya rasio kredit macet yang dibarengi oleh turunnya rasio kecukupan modal (CAR) dan rasio

aset lancar (LAR).

IERO edisi Kuartal-II 2017 memprediksi perbaikan tipis siklus perekonomian Indonesia yang akan

terjadi di periode mendatang. Hal in ditunjukkan dengan nilai indeks GAMA LEI yang bernilai sedikit di atas

100, menunjukkan kondisi prospektif.

A. PERKEmbANGAN PEREKoNomIAN DAN FISKAL

1. Pertumbuhan ekonomi Indonesia berangsur naik di awal tahun 2017 Gambar 1 Pertumbuhan PDB atas Dasar Harga Konstan

Menurut Lapangan Usaha, 2014 – 2017

Perekonomian Indonesia tumbuh lebih tinggi di Kuartal-I 2017

Catatan:

Sektor Primer: (1) Pertanian Kehutanan dan Perikanan; (2) Pertambangan dan Penggalian

Sektor Industri: Industri Pengolahan

Sektor Jasa: (1) Pengadaan Listrik dan Gas; (2) Pengadaan Air, Pengelolaan Sampah, Limbah dan Daur Ulang; (3) Konstruksi; (4) Perdagangan Besar dan Eceran, Reparasi Mobil dan Sepeda Motor; (5) Transportasi dan Pergudangan; (6) Penyediaan Akomodasi dan Makan Minum; (7) Informasi dan Komunikasi; (8) Jasa Keuangan dan Asuransi; (9) Real Estat; (10) Jasa Perusahaan; (11) Administrasi Pemerintahan, Pertahanan dan Jaminan Sosial Wajib; (12) Jasa Pendidikan; (13) Jasa Kesehatan dan Kegiatan Sosial; (14) Jasa Lainnya.

Sumber: BPS dan CEIC (2017)

Per akhir Kuartal-I 2017, perekonomian Indonesia tercatat tumbuh 5,01 persen secara year on year terhadap Kuartal-I 2016.

■ Capaian pertumbuhan pada kuartal ini lebih tinggi 0,07 persen dibandingkan dengan capaian pertumbuhan di kuartal-IV 2016 (4,94 persen) maupun di kuartal-I 2016 (5,17 persen).

■ Meneruskan tren sebelumnya, sektor jasa tumbuh tertinggi dibandingkan sektor lainnya dengan capaian tumbuh sebesar 5,49 persen.

■ Sektor primer secara keseluruhan menunjukkan performa terbaik selama kurun waktu 3 tahun terakhir dengan capaian pertumbuhan sebesar 4 persen yoy.

Secara umum, seluruh sektor mengalami percepatan pertumbuhan.

■ Seluruh sektor tercatat mengalami pertumbuhan positif, kecuali subsektor pertambangan dan penggalian yang mencatatkan kontraksi sebesar 0,49 persen year on year. ■ Akan tetapi, bila subsektor agrikultur dan subsektor

pertambangan dan penggalian dipisahkan, tampak bahwa subsektor pertambangan dan penggalian mengalami pertumbuhan negatif di Kuartal-I 2017. Hal ini salah satunya dipicu oleh turunnya volume produksi tambang harian nasional serta turunnya produksi tembaga dan emas PT. Freeport Indonesia dan PT. Newmont.

■ Di sisi lain, melesatnya pertumbuhan subsektor pertanian kuartal ini ikut didorong oleh 1) curah hujan yang memadai selama akhir 2016, dan 2) awal musim panen yang dimulai tepat waktu per Maret 2017.

■ Sirkumstansi ini kontras dengan siklus panen tahun 2016 yang tertunda akibat gelombang El Nino yang menjadikan musim kemarau 1 hingga 2 bulan lebih panjang dari kondisi normal.

Gambar 2 Pertumbuhan PDB atas Dasar Harga Konstan Menurut Pengeluaran, 2015 – 2017

Belanja pemerintah tidak lagi terkontraksi, kinerja ekpor-impor masih lesu di awal tahun

Sumber: BPS dan CEIC (2017)

Ditinjau dari sisi pengeluaran, beberapa pos belanja mengalami penurunan pertumbuhan.

■ Pertumbuhan pos belanja rumah tangga melambat 0.06 dan percentage point, sementara ekspor mencatatkan kontraksi lebih dalam hingga ke level 3.52 persen.

■ Di sisi lain, belanja pemerintah di awal 2017 ini tidak lagi tumbuh negatif, dikarenakan upaya penyerapan anggaran yang gencar di awal tahun.

■ Ini kontras dengan pertumbuhan negatif belanja pemerintah selama paruh akhir 2016 guna mencegah defisit yang lebih dalam.

Sedangkan secara kuartalan, perekonomian Indonesia turun sebesar 0,34 persen.

■ Ini salah satunya dipicu oleh kontraksi pada pos belanja pemerintah, penanaman modal kapital bruto dan ekspor. Pertumbuhan belanja pemerintah tercatat negatif karena masih terbatasnya serapan anggaran di awal tahun. Di sisi lain, gerak investasi tahunan masih sama dengan tahun-tahun sebelumnya, yakni selalu tumbuh negatif di akhir kuartal 1.

Gambar 3 Indeks Keyakinan Konsumen, Indeks Kondisi Ekonomi Saat Ini, dan Indeks Ekspektasi Konsumen, Juni 2012–Juni 2017

Sentimen konsumen masih berada pada level optimis

Sumber: Bank Indonesia & CEIC (2017)

Per Juni 2017, Indeks Keyakinan Konsumen (IKK) tercatat masih berada di dalam level optimis (122,4).

■ Meskipun turun 3,5 poin dibandingkan Mei 2017, hasil survei tetap mengindikasikan membaiknya penghasilan yang diperoleh masyarakat. Hal ini salah satunya didorong oleh adanya Tunjangan Hari Raya (THR) serta bonus yang diperoleh seiring musim libur Hari Raya Idul Fitri 2017. ■ Di sisi lain, persepsi konsumen akan kondisi perekonomian

saat ini tercatat melemah dibanding bulan sebelumnya— sebagaimana ditunjukkan oleh turunnya Indeks Kondisi Ekonomi Saati Ini (IKE) ke level 113,70 dan Indeks Ekspektasi Konsumen (IEK) ke level 131,00. Melemahnya persepsi konsumen ini didorong oleh turunnya ketersediaan lapangan pekerjaan.

Gambar 4 Indeks Penjualan Eceran Riil, Juni 2012‒Juni 2017 Penjualan eceran riil meningkat selama musim lebaran

Sumber: Bank Indonesia & CEIC (2017) Pada Juni 2017, Indeks Penjualan Eceran Riil tumbuh signifikan

secara m-t-m sebesar 8,87 persen ke level 233.3 poin.

■ Peningkatan penjualan ritel terjadi baik pada kelompok komoditas makanan maupun non makanan. Ini sejalan dengan meningkatnya permintaan masyarakat selama Bulan Ramadhan (pertengahan Mei sampai dengan akhir Juni) dan musim libur lebaran.

■ Secara year on year, Indeks Penjualan Eceran tumbuh 9,33 persen dibandingkan Juni 2016—lebih tinggi 5,00 percentage point dibandingkan pertumbuhan pada Mei 2017.

■ Pada Kuartal-II 2017, rata-rata nilai Indeks (selama Oktober hingga Desember) berada pada level 218.033 poin— lebih tinggi 15.27 basis poin dibandingkan Kuartal-I 2017 (2012.77).

■ Di sisi lain, rata-rata pertumbuhan bulanan selama Kuartal-II 2017 sebesar 4.62 persen—berbalik dari rata-rata pertumbuhan negatif pada Kuartal-I 2017 (-2.11).

Gambar 5 Penjualan Motor, Mobil, dan Semen, Juni 2012 – Juni 2017

Seluruh indikator penjualan turun signifikan

Sumber: Astra International, GAIKINDO, Asosiasi Semen Indonesia (2017)

Per Juni 2017, seluruh indikator penjualan tercatat turun 28 – 29 persen dibandingkan bulan sebelumnya.

■ Di bulan tersebut, penjualan motor domestik berkurang lebih dari 150.000 unit, sementara penjualan mobil turun hingga 27.000 unit. Di sisi lain, penjualan semen menyusut hingga 1,7 juta ton.

■ Faktor utama melemahnya angka penjualan ini adalah pendeknya hari kerja selama bulan Juni 2017 akibat musim libur lebaran—hanya 20 hari.

■ Selain itu, ada pula kecenderungan peningkatan rata-rata proporsi pengeluaran sebagian besar masyarakat untuk kelompok barang makanan selama bulan Mei hingga Juni yang diakibatkan naiknya harga bahan-bahan makanan pokok.

Meski begitu, catatan kontraksi indikator penjualan saat musim libur lebaran kali ini tidak sedalam tahun 2016 lalu.

■ Pada musim libur lebaran sebelumnya (Juli 2016), angka penjualan motor dan mobil masing-masing sempat melebihi 31 dan 41 persen.

■ Ini salah satunya didorong oleh sentimen konsumen yang lebih rendah selama pertengahan tahun 2016 akibat tekanan harga dan minimnya ketersediaan lapangan pekerjaan—Tingkat Pengangguran Terbuka (TPT) meningkat 0,11 percentage point ke level 5,61 persen selama periode Februari – Agustus 2016.

2. Rancangan APBN Perubahan Tahun Anggaran 2017 Tabel 1 Perbandingan Asumsi Dasar Ekonomi Makro pada APBN dan RAPBN-P 2017

Beberapa asumsi makro mengalami perubahan

Sumber: Kementerian Keuangan Republik Indonesia (2017)

Pada Rancangan APBN Perubahan 2017, perubahan asumsi pada beberapa indikator makro mengindikasikan prospek ekonomi yang lebih baik selama paruh akhir tahun ini.

■ Asumsi pertumbuhan ekonomi dinaikkan 0.1 percentage point menjadi 5.2 persen secara year on year pada RAPBN-P 2017.

■ Ketetapan ini didasarkan pada kuatnya konsumsi rumah tangga dan konsumsi LNPRT yang menunjukkan tren peningkatan sejak awal 2016, kinerja ekspor, serta peningkatan belanja infrastruktur sepanjang semester-II 2017 nanti.

■ Timbul peluang akan kenaikan ketersediaan pendanaan domestik yang bersumber dari dana repatriasi hasil tax amnesty yang berakhir Maret 2017 lalu.

■ Aliran dana investasi asing juga diproyeksikan akan meningkat seiring dengan naiknya rating investasi oleh Standard & Poor (S&P).

■ Asumsi tingkat inflasi ditingkatkan 0.3 percentage point ke level 4.3 persen, sedangkan kurs diasumsikan terdepresiasi hingga ke level 13.400 rupiah per USD.

■ Naiknya inflasi diperkirakan ikut dipengaruhi oleh tren kenaikan harga minyak dunia.

■ Prakiraan depresiasi kurs ini merupakan hasil pertimbangan potensi risiko terkait rencana kebijakan The Fed untuk menaikkan tingkat suku bunga acuan seiring dengan upaya proteksi perdagangannya.

■ Terakhir, tingkat bunga rata-rata SPN 3 bulan turun 0.1 pp ke 5.2 persen—berpeluang menurunkan defisit 0,14 hingga 0,21 percentage point.

Tabel 2 Realisasi APBN 2016 dan Perbandingan Postur APBN dan RAPBN-P 2017

Rancangan APBN Perubahan disusun lebih realistis

Sumber: Kementerian Keuangan Republik Indonesia (2017)

Pada RAPBN-P 2017, adanya revisi kebijakan pendapatan maupun belanja negara berpeluang untuk meningkatkan pembiayaan guna menutupi pagu defisit yang lebih besar (2,92 persen terhadap PDB).

■ Sebagai akibat dari turunnya proyeksi penerimaan perpajakan, total pendapatan negara diperkirakan turun hingga 2,1 persen dibandingkan APBN 2017.

■ Penerimaan Negara Bukan Pajak (PNBP) tercatat diperkirakan meningkat 10.041,9 Miliar Rupiah, dengan memperhitungkan beberapa kemungkinan, di antaranya potensi meningkatnya pendapatan dari sektor migas akibat naiknya harga minyak mentah serta batu bara.

Belanja Negara total pada RAPBN-P 2017 diperhitungkan naik 1,5 persen dibanding APBN 2017.

■ Selain akibat perubahan asumsi makro, ini juga disebabkan oleh penyerapan anggaran untuk agenda prioritas pemerintah pusat—seperti pendidikan dan kesehatan (seperti penguatan kelembagaan Lembaga Pengelola Dana Pendidikan dengan skema sovereign wealth fund (SWF)— serta untuk melunasi kewajiban-kewajiban pemerintah. ■ Kenaikan prakiraan belanja untuk subsidi juga ikut memicu

pembengkakan belanja negara.

■ Secara netto, turunnya proyeksi pendapatan dan naiknya anggaran belanja ini menjadikan potensi defisit melebar hingga ke level 2,92 persen terhadap PDB.

■ Meski begitu, defisit RAPBN-P 2017 ini diperkirakan akan terealisasi lebih rendah (sekitar 2,67 persen) akibat tren potensi serapan belanja yang masih terbatas dari tahun ke tahun.

b. SEKToR moNETER DAN PASAR FINANSIAL

1. Bank Indonesia bersikap konservatif atas outlook perekonomian domestik, sentimen positif global dan do-mestik menopang perkembangan pasar modal

Gambar 6 Suku Bunga LPS, Deposito, dan 7-days Repo Rate, 2012 – 2017

Bank Indonesia masih mempertahankan tingkat suku bunga acuan

Sumber: CEIC Database dan Bank Indonesia (2017)

Gambar 7 Pergerakan IHSG, 2012 – 2017

Bursa saham Indonesia masih dipengaruhi sentimen pasar positif

Sumber: CEIC Database (2017)

Gambar 8 Kapitalisasi Pasar IHSG, 2012 – 2017 Kapitalisasi pasar didorong penawaran perdana, investor non-residen memulai aksi penjualan bersih

Sumber: CEIC Database dan Bloomberg (2017)

Bank Indonesia masih mempertahankan tingkat suku bunga acuan 7-days Reverse Repo Rate di tingkat 4,750.

■ Tingkat ini masih dipertahankan Bank Indonesia sejak Oktober 2016 dengan mempertimbangkan pemulihan keadaan makroekonomi Indonesia pada Kuartal II 2017 yang belum sekuat perkiraan awal.

■ BI masih akan terus mewaspadai risiko perekonomian domestik dan global.

■ LPS masih mempertahankan suku bunga penjaminan di level 6,25 persen sejak September 2016.

Suku bunga deposito masih bertahan pada tingkat yang sama pada kuartal sebelumnya dan cenderung melemah.

■ Rata-rata tertimbang suku bunga deposito pada April 2017 adalah 6,370 persen, turun 7 bps dibandingkan bulan sebelumnya atau 58 bps dari tahun sebelumnya.

■ Tren pelemahan imbal hasil sejumlah aset keuangan berbasis simpanan dan hutang seperti deposito dan obligasi masih terus berlanjut hingga Kuartal II.

Pasar saham masih melanjutkan tren penguatan yang terjadi semenjak awal tahun 2017.

■ Pada akhir bulan Juni 2017, Indeks Harga Saham Gabungan (IHSG) bertengger pada posisi tertingginya 5.829 poin, naik 1,6 persen m-t-m atau telah memberikan imbal hasil sebesar 16,2 persen y-o-y.

■ Sentimen positif pengumuman investment grade oleh lembaga pemeringkat S&P kinerja sejumlah emiten, dan data makroekonomi Indonesia pada Kuartal II 2017 mempengaruhi pergerakan IHSG.

Di sisi lain, investor non-residen mulai menarik dananya dari pasar modal Indonesia secara bertahap.

■ Pada Juni 2017, tercatat non-residen membukukan transaksi jual bersih Rp4,32 triliun, angka yang lebih tinggi dari nilai jual bersih non-residen pada Mei 2017 sebesar Rp624 miliar. ■ Nilai kapitalisasi pasar bursa efek Indonesia semakin

meningkat didukung oleh 12 emiten baru yang mulai listing di bursa.

Gambar 9 MSCI Equity Markets Benchmark Indices Pasar modal dunia masih menunjukkan tren positif

Sumber: Bloomberg (2017)

Sejalan dengan optimisme yang terjadi di pasar Indonesia, pasar modal dunia menunjukkan tren bullish secara umum.

■ Hingga 30 Juni 2017, indeks MSCI All-Country World yang merangkum pergerakan pasar modal global telah naik 10,1 persen y-t-d.

■ Pasar modal di negara-negara emerging markets pun masih menunjukkan pergerakan positif terlihat dari indeks MSCI Emerging Markets yang telah naik 17,2 persen y-t-d. ■ Bursa saham negara-negara emerging Asia yang

direpresentasikan oleh indeks MSCI emerging Asia telah naik 22,07 persen secara y-t-d secara keseluruhan.

Gambar 10 Kurs Rupiah terhadap Dolar AS*, Juni 2012 – Juni 2017

Stabilitas Rupiah masih terjaga pada Juni 2017

Catatan: * = mulai Mei 2013, data kurs menggunakan JISDOR Bank Indonesia

Sumber: Bank Indonesia dan CEIC (2017, diolah)

2. Kurs rupiah melanjutkan apresiasi, cadangan devisa membaik

Kurs rupiah terhadap dollar berada pada Rp13.319/US$, pada Juni 2017.

■ Secara m-t-m rupiah terapresiasi 0,02 persen—selama tujuh bulan terakhir rupiah selalu terapresiasi.

■ Akan tetapi secara y-o-y rupiah terdepresiasi 1,55 persen— hal ini mengindikasikan adanya kecenderungan rupiah untuk terdepresiasi dalam jangka menengah.

■ Relatif stabilnya perekonomian Indonesia berkontribusi terhadap stabilitas rupiah.

Gambar 11 Real Effective Exchange Rate, Juni 2012 – Juni 2017

Rupiah mengalami apresiasi dibandingkan dengan basket mata uang lainnya

Sumber: BIS dan CEIC (2017, diolah)

Nilai Tukar Efektif Riil (Real Effective Exchange Rate/REER) adalah nilai tukar riil suatu mata uang (rupiah) dengan sekelompok (basket/bundle) mata uang lainnya (dollar, poundsterling, yuan, dll).

■ REER rupiah pada Juni 2017 lalu berada pada level 111,05 angka indeks.

■ Nilai REER ini overvalued 4,6 poin dibandingkan rata-rata jangka panjangnya (106,14 angka indeks).

■ Hal ini mengindikasikan bahwa rupiah terapresiasi terhadap bundle mata uang global lainnya.

■ Apabila dibandingkan dengan periode yang sama pada tahun 2016 (106,47), maka nilai apresiasi pada Juni 2017

Gambar 12 Cadangan Devisa, Juni 2012 – Juni 2017 Cadangan devisa Indonesia turun tipis

Sumber: Bank Indonesia dan CEIC (2017, diolah)

Pada Juni 2017 cadangan devisa Indonesia berada pada US$ 123,1 miliar.

■ Besaran cadangan devisa ini menurun 1,49 persen secara m-t-m.

■ Akan tetapi apabila dibandingkan secara y-o-y maka cadangan devisa ini meningkat 12,1 persen

■ Dua implikasi dari fluktuasi ini: (1) dalam jangka sangat pendek cadangan devisa Indonesia mengalami penurunan. (2) Kondisi cadangan devisa Indonesia stabil secara fundamental, hal ini dapat dilihat dari pertumbuhan y-o-y cadangan devisa yang meningkat—terlihat dari kenaikan trend cadangan devisa.

■ Cadangan devisa Indonesia pada Juni 2017 cukup untuk mendanai 8,5 bulan impor dan utang luar negeri pemerintah. lebih tinggi 4,6 poin.

■ Fenomena ini menunjukkan adanya kecenderungan nilai tukar riil efektif rupiah yang semakin overvalued (dinilai terlalu tinggi) dari nilai natural jangka panjangnya.

Pasar Finansial dan Sektor Moneter

Gambar 13 Utang Luar Negeri Indonesia (Juta USD) Mei 2012 - 2017**

ULN sektor swasta mencatatkan pertumbuhan tinggi

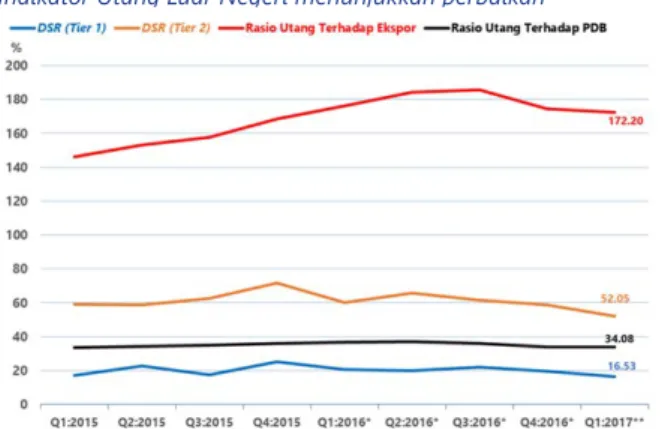

Sumber: Statistik Utang Luar Negeri Bank Indonesia (2017) Gambar 15 Indikator Utang Luar Negeri Indonesia, Q1

2012-2017**

Indikator Utang Luar Negeri menunjukkan perbaikan

Sumber: Statistik Utang Luar Negeri Bank Indonesia (2016)

DSR Tier 1 merupakan pembayaran pokok dan bunga atas utang jangka panjang dan pembayaran bunga atas utang jangka pendek.

DSR Tier 2 meliputi pembayaran pokok dan bunga atas utang dalam rangka investasi langsung selain dari anak perusahaan di luar negeri, serta pinjaman dan utang dagang kepada non-afiliasi.

3. Utang luar negeri swasta meningkat, indikator utang dan persepsi risiko Indonesia membaik

Perkembangan ULN hingga pertengahan Kuartal II 2017 ditandai dengan peningkatan total ULN, terutama ULN sektor swasta.

■ Jumlah total ULN pada Mei 2017 adalah US$333.592 juta, meningkat sebanyak 5,6 persen y-o-y atau 1,24 persen m-t-m.

■ ULN swasta mencatatkan pertumbuhan m-t-m 2,20 persen; lebih tinggi dibandingkan bulan-bulan sebelumnya yang selalu mencatatkan peningkatan tipis, bahkan berkontraksi. ■ Sektor swasta memegang porsi 49,5 persen dari keseluruhan

ULN Indonesia.

■ Sementara itu, ULN sektor publik telah tumbuh 11,41 persen y-o-y.

■ Bank Indonesia memastikan akan terus memantau ULN, terutama sektor swasta, pada tingkat pertumbuhan dan risiko yang terkendali.

Gambar 14 Utang Luar Negeri Indonesia Berdasarkan Jangka Waktunya (Remaining Maturity) Mei 2012 - 2017**

Utang jangka panjang pendek meningkat cukup tajam dibandingkan periode sebelumnya

Sumber: Statistik Utang Luar Negeri Bank Indonesia (2017)

Dilihat dari jangka waktunya, ULN Indonesia masih didominasi oleh ULN jangka panjang.

■ ULN jangka panjang menyumbang pangsa 83 persen dari keseluruhan ULN Indonesia.

■ Sebagian besar ULN jangka panjang terdiri dari ULN sektor

sektor publik (57 persen), lebih besar daripada Mei tahun lalu (54 persen).

■ Jumlah ULN jangka pendek didominasi oleh ULN sektor swasta (80 persen) dengan pangsa yang lebih kecil daripada Mei tahun lalu (83 persen).

Utang jangka pendek dan panjang meningkat pada Mei 2017 dengan peningkatan ULN jangka pendek yang cukup besar.

■ Jumlah ULN jangka pendek meningkat sebanyak 4,7 persen m-t-m (-1,3 persen y-o-y) didorong oleh peningkatan ULN swasta.

■ ULN jangka panjang terus tumbuh sebesar 0,6 persen y-o-y atau 7,1 persen y-o-y.

■ Peningkatan ULN jangka pendek, khususnya ULN jangka pendek swasta perlu diwaspadai karena dapat mempengaruhi tingkat sustainibilitas ULN Indonesia.

Secara umum, indikator ULN Indonesia membaik.

■ DSR Tier 1 dan DSR Tier 2 menurun sebesar 16.37 persen dan 11.44 persen q-t-q secara berurutan.

■ Rasio utang terhadap ekspor menurun sebesar 1.38 persen q-t-q menjadi 172.20 persen.

■ Di sisi lain, angka rasio utang terhadap PDB meningkat 0.21 persen q-t-q menjadi 34.08 persen, menempatkan Indonesia di bawah rasio utang Australia (37 persen pada tahun 2016).

Gambar 16 Surat Berhaga Negara (SBN) Indonesia Outstanding, 2012 – 2017

SBN terus mengalami peningkatan dengan SBN Tradeable yang mendominasi

Sumber: DJPPR Kementerian Keuangan (2017)

Jumlah SBN Outstanding terus meningkat dengan peningkatan SBN Tradeable dan penurunan SBN Non Tradeable.

■ Jumlah SBN outstanding sebesar Rp2.991 triliun ini meningkat 14 persen y-o-y atau 0,23 persen m-t-m. ■ SBN Tradeable memiliki pangsa mayoritas, 92,2 persen dari

total SBN yang beredar.

■ SBN tradeable Juni 2017 adalah sebesar Rp2.758,74 triliun, meningkat 16,8 persen y-o-y atau 1,82 persen m-t-m. ■ SBN non-tradeable hanya sebesar Rp232,61 triliun,

meningkat 9,7 persen m-t-m atau turun 10.7 persen y-o-y. ■ Pemerintah hingga kuartal II masih terus menerbitkan SBN

tradeable sebagai sumber pembiayaan APBN 2017 yang hingga Kuartal I 2017 telah terbit sebanyak 38,7 persen dari target penerbitan.

Gambar 17 Kepemilikan SBN Tradeable (Triliun IDR), 2012 – 2017

Non-residen semakin mendominasi porsi kepemilikan SBN Tradeable

Sumber: DJPPR Kementerian Keuangan (2017)

Non-residen masih mendominasi kepemilikan SBN outstanding tradeable dengan pertumbuhan kepemilikan yang tinggi.

■ Non-residen memiliki 57 persen dari keseluruhan SBN tradeable. Jumlah ini meningkat dari Juni 2016 yang hanya sebesar 55 persen.

■ Porsi kedua kepemilikan SBN tradeable adalah oleh

perbankan dengan pangsa 29 persen.

■ Institusi pemerintah hanya memiliki 13 persen dari keseluruhan SBN tradeable.

■ Peningkatan porsi kepemilikan SBN tradeable oleh non-residen menunjukkan kenaikan risiko capital flight jika sewaktu-waktu terdapat sentimen negatif atas perekonomian Indonesia.

Gambar 18 Yield SBN Indonesia 2012 – 2017

Imbal hasil SBN Indonesia melanjutkan tren penurunan dari awal tahun 2017

Sumber: CEIC Database (2017)

Imbal hasil SBN menunjukkan tren penurunan hingga pertengahan Juli 2017 pasca berita pemberian peringkat investment grade oleh lembaga pemeringkat S&P.

■ Tren penurunan yield SBN Indonesia didorong oleh peningkatan minat asing dan domestik terhadap SBN dan penurunan persepsi resiko domestik.

■ Sejak awal tahun 2017, lelang SBN selalu mengalami oversubsription, melambungkan harga SBN dan menurunkan nilai imbal hasilnya.

■ Penurunan yield SBN ini juga sejalan dengan penurunan credit default swap sejak awal tahun.

Pasar Finansial dan Sektor Moneter

Gambar 19 Pertumbuhan kredit Perbankan Mei 2015 – Mei 2017 y-o-y

Pertumbuhan kredit menurun

Sumber: Otoritas Jasa Keuangan (2017)

Gambar 20 Perkembangan pertumbuhan Dana Pihak ketiga (DPK) Bank Umum, Mei 2016 – Mei 2017 y-o-y

Pertumbuhan Dana Pihak Ketiga (DPK) pada Mei 2017 meningkat

Sumber: Otoritas Jasa Keuangan (2017)

C. SEKToR PERbANKAN

1.Daya Tahan Sistem Perbankan masih aman terkendali

Pertumbuhan kredit perbankan Mei 2017 menurun.

■ Pertumbuhan kredit pada Mei 2017 tercatat menurun sebesar 0,75 percentage point (pp) dibandingkan dengan April 2017 yang sebesar 9,52 persen secara y-o-y.

■ Meskipun jumlah kredit secara keseluruhan cenderung meningkat, pertumbuhan kredit justru melambat dibandingkan bulan April 2017.

■ Berdasarkan jenis penggunaan kredit, penurunan kredit terbesar terjadi pada Kredit Modal Kerja (KMK) yakni sebesar 1,55 pp, dari 10,1 persen pada April 2017 menjadi 8,55 persen pada Mei 2017.

■ Pertumbuhan Kredit Investasi (KI) dan Kredit Konsumsi (KK) masing-masing menurun tipis sebesar 0,05 pp dan 0,13 pp. ■ Turunnya pertumbuhan KMK disebabkan oleh harga

komoditas seperti minyak sawit, minyak mentah, batu bara, dan kopi yang menurun sehingga menghambat gairah para pelaku usaha.

Pertumbuhan Dana Pihak Ketiga (DPK) Bank Umum meningkat.

■ Pertumbuhan DPK pada Mei 2017 meningkat menjadi 11,2 persen y-o-y, dibandingkan dengan bulan sebelumnya April 2017 sebesar 9,9 persen.

■ Peningkatan komponen DPK utamanya terjadi pada giro

yang meningkat sebesar 3,0 pp, dibandingkan dengan bulan April 2017.

■ Sementara itu, pertumbuhan tabungan dan deposito juga meningkat masing masing sebesar 0,7 pp dan 0,8 pp, dibandingkan April 2017.

■ Pada Mei 2017 jumlah DPK Indonesia pertama kalinya mencapai level lebih dari Rp 5.000 triliun yang merupakan tertinggi sepanjang sejarah.

■ Hal ini menunjukkan bahwa kepercayaan masyarakat terhadap perbankan semakin tinggi.

Gambar 21 Perkembangan total aset perbankan di Indonesia, Mei 2012 – Mei 2017

Total aset Bank Umum pada Mei 2017 meningkat

Sumber: Otoritas Jasa Keuangan (2017)

Pertumbuhan Aset Bank Umum meningkat dibandingkan bulan sebelumnya.

■ Total aset Bank Umum pada Mei 2017 meningkat menjadi Rp 6.912,1 triliun, lebih tinggi dibandingkan dengan April 2017 yang sebesar Rp 6.823,2 triliun.

■ Seluruh kelompok perbankan seperti Bank Persero, BUSN Devisa, BUSN Non-Devisa, BPD, Bank Campuran Konvensional, dan Bank Asing mengalami peningkatan aset. ■ Bank Persero dan Bank BPD yang merupakan bank dengan peningkatan aset terbesar mengalami peningkatan masing-masing sebesar Rp 72,1 triliun (2,75 persen) dan Rp 10,9 triliun (1,79 persen) dibandingkan April 2017.

■ BUSN Devisa dan Non-Devisa juga mengalami peningkatan aset pada Mei 2017 yang masing-masing sebesar Rp 0,67 triliun (0,02 persen) dan Rp 0,94 triliun (1,23 persen) dibandingkan bulan sebelumnya.

■ Sementara itu, total aset Bank Campuran Konvensional dan Bank Asing pada Mei 2017 meningkat sebesar Rp 2,6 triliun (0,83 persen) dan Rp 1,7 triliun (0,42 persen) dibandingkan April 2017.

■ Peningkatan total aset perbankan ini sejalan dengan peningkatan Dana Pihak Ketiga.

Gambar 22 Perkembangan Capital Adequacy Ratio (CAR) per kelompok bank Mei 2012 – Mei 2017

Secara umum CAR Bank Umum masih dalam kondisi yang terjaga

Sumber: Otoritas Jasa Keuangan (2017)

Nilai Rasio Kecukupan Modal (CAR) perbankan pada Mei 2017 masih memadai.

■ Rasio Kecukupan Modal (CAR) perbankan secara keseluruhan tercatat meningkat tipis menjadi 22,86 persen, dibandingkan April 2017 sebesar 22,79 persen.

■ Dari masing-masing kelompok perbankan, beberapa bank mengalami penurunan tetapi beberapa juga mengalami peningkatan.

■ CAR Bank Persero dan BUSN Devisa Mei 2017 tercatat sebesar 20,77 persen dan 20,63 persen—lebih tinggi 0,02 pp dan 0,29 pp dibandingkan April 2017.

■ Selain itu, BPD, BUSN Non-Devisa, dan Bank Asing pada Mei 2017 justru menunjukkan penurunan masing-masing sebesar 0,28 pp, 0,54 pp, dan 0,87 pp dibandingkan bulan sebelumnya.

■ Di sisi lain, CAR Bank Campuran meningkat lebih tinggi dari Bank Persero dan BUSN Devisa yakni sebesar 0,52 pp menjadi 22,61 persen pada Mei 2017.

■ Sementara itu, pada Mei 2017 Bank Asing merupakan bank dengan CAR tertinggi dibandingkan kelompok bank lainnya yakni sebesar 52,6 persen, sedangkan BPD menjadi bank dengan CAR terendah dengan nilai 20,15 persen.

■ Sejauh ini daya tahan perbankan masih cukup tinggi ditunjukkan dengan CAR yang jauh di atas 8% yang merupakan batas minimum CAR perbankan.

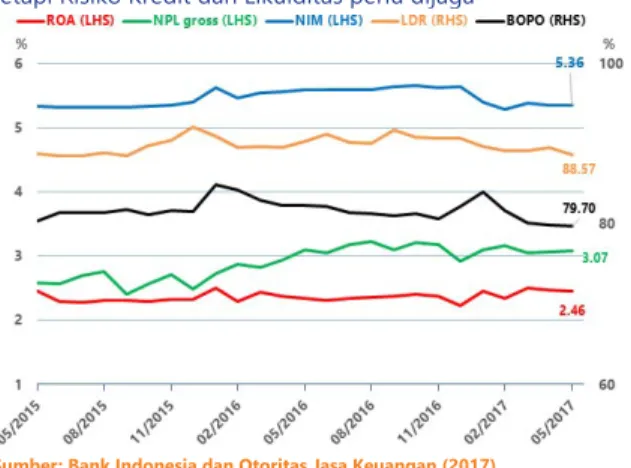

Gambar 23 Kinerja Bank Umum Februari 2014 – Februari 2017

Rentabilitas perbankan masih relatif baik dan stabil tetapi Risiko Kredit dan Likuiditas perlu dijaga

Sumber: Bank Indonesia dan Otoritas Jasa Keuangan (2017)

Stabilitas perbankan secara umum perlu dipertahankan.

■ Dari sisi profitabilitas, laba industri perbankan yang ditunjukkan Return of Asset (ROA) dan Net Interest Margin (NIM) terlihat relatif stagnan dalam 2 bulan terakhir. ■ Pada Mei 2017, perkembangan ROA menurun tipis

sebesar 0,02 pp sedangkan NIM meningkat tipis 0,01 pp dibandingkan April 2017.

■ Menurut kelompok perbankan, ROA tertinggi dimiliki oleh Bank Asing sebesar 2,87 persen, sedangkan pencetak NIM terbesar berasal dari Bank BPD sebesar 6,53 persen. ■ Selain itu, intermediasi dan likuiditas perbankan yang

dicerminkan oleh Loan to Deposit Ratio (LDR) menunjukkan penurunan, sedangkan risiko kredit perbankan yang digambarkan oleh Non Performing Loan (NPL) terlihat konstan.

■ LDR tercatat sebesar 88,57 persen, menurun sebesar 0,93 pp dibandingkan April 2017.

■ Meskipun begitu, likuiditas perbankan masih tetap baik tetapi kemampuan bank untuk menghasilkan profit sedikit berkurang, terlihat dari ROA dan NIM yang relatif stabil. ■ Di sisi lain, NPL tercatat sebesar 3,07 persen, sama seperti

bulan April 2017.

■ Besaran NPL secara keseluruhan yang masih di bawah 5 persen mencerminkan kondisi risiko perbankan masih terjaga.

■ Efisisensi industri perbankan yang dicerminkan Biaya Operasional terhadap Pendapatan Operasional (BOPO) tercatat mengalami penurunan menjadi 79,70 persen, lebih rendah 0,11 pp dibandingkan bulan sebelumnya April 2017, artinya industri perbankan secara keseluruhan semakin efisien.

Pasar Finansial dan Sektor Moneter

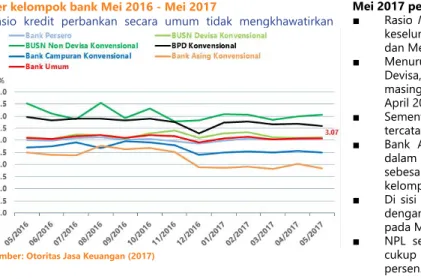

Gambar 24 Perkembangan Non Performing Loan Gross (NPL) per kelompok bank Mei 2016 - Mei 2017

Rasio kredit perbankan secara umum tidak mengkhawatirkan

Sumber: Otoritas Jasa Keuangan (2017)

Nilai Rasio Non Performing Loan Gross (NPL) perbankan pada Mei 2017 perlu dijaga.

■ Rasio Non Performing Loan Gross (NPL) perbankan secara keseluruhan tercatat stabil di tingkat 3,07 persen pada April dan Mei 2017.

■ Menurut kelompok perbankan, NPL Bank Persero, BUSN Devisa, dan BUSN Non Devisa meningkat tipis masing-masing sebesar 0,02 pp, 0,03 pp, dan 0,09 pp, dibandingkan April 2017.

■ Sementara itu, NPL BPD, Bank Campuran, dan Bank Asing tercatat menurun sebesar 0,08 pp, 0,06 pp, dan 0,2 pp. ■ Bank Asing terlihat sebagai bank yang paling hati-hati

dalam memberikan kredit, hal ini dicerminkan dengan NPL sebesar 1,83 persen yang merupakan terendah di antara kelompok bank lainnya.

■ Di sisi lain, BUSN Non Devisa merupakan kelompok bank dengan tingkat NPL tertinggi yakni sebesar 4,07 persen pada Mei 2017.

■ NPL secara keseluruhan dan per kelompok bank masih cukup aman karena masih di bawah batas maksimal 5 persen.

D. INFLASI DAN KEmISKINAN

1. Inflasi Tahunan per Juni 2017 meningkat Gambar 25 Tingkat Inflasi, Juni 2012-Juni 2017 (year on year)

Inflasi secara umum meningkat

Sumber: BPS dan CEIC, diolah (2017)

Per Juni 2017, inflasi umum tercatat 4,37 persen secara year on year.

■ Inflasi umum tercatat lebih tinggi bila dibandingkan Mei 2017 dan Juni 2016 ketika inflasi umum tahunan masing-masing tercatat sebesar 4,33 persen dan 3,45 persen. ■ Inflasi inti tercatat sebesar 3,13 persen lebih rendah 0,7 pp

dibandingkan Mei 2017—yakni sebesar 3,20 persen. ■ Inflasi harga diatur pemerintah mencapai 10,64 persen,

meningkat 1,5 pp dari Mei 2017 yang mencapai 9,14 persen. ■ Kenaikan Inflasi harga diatur pemerintah disebabkan oleh penyesuaian tarif listrik tahap ketiga untuk pelanggan pasca bayar daya 900 VA nonsubsidi, serta kenaikan tarif berbagai angkutan seiring kenaikan permintaan penggunaan angkutan pada periode lebaran

■ Inflasi komponen harga bergejolak mencapai 2,17 persen, turun dibandingkan Mei 2017 yang mencapai 3,26 persen.

Tabel 3 Tingkat Inflasi Berdasarkan Kelompok Pengeluaran, 2011 – 2017 (2012=11, %y-t-y)

Kelompok pengeluaran perumahan, air, listrik, gas, dan bahan bakar menjadi penyumbang inflasi terbesar

Catatan: 2010 – 2013 tahun dasar 2007; 2014 – 2015 tahun dasar 2012

(1) Bahan Makanan; (2) Makanan Olahan, Minuman, Tembakau; (3) Perumahan, Listrik, Gas, dan Bahan Bakar; (4) Sandang; (5) Kesehatan; (6) Pendidikan, Rekreasi, dan Olah Raga; (7) Transportasi, Komunikasi, dan Jasa Keuangan

Juni 2017, kelompok Perumahan, Listrik, Gas dan Bahan Bakar mengalami inflasi tertinggi sebesar 6,18 persen (year-on-year).

■ Inflasi kelompok Perumahan, Listrik, Gas dan Bahan bakar naik 0,64 pp dibanding Mei 2017 yang mencapai 5,544 persen.

■ Kelompok Bahan Makanan mengalami inflasi yang paling rendah dibandingkan inflasi di kelompok pengeluaran lainnya sebesar 2,43 persen, turun dibandingkan inflasi Mei 2017 yang mencapai 3,37 persen.

■ Kelompok yang memberikan kontribusi terbesar kepada inflasi umum di Juni 2017 adalah kelompok transportasi, komunikasi dan jasa keuangan sebesar 0,23 persen. ■ Besaran NPL secara keseluruhan yang masih di bawah

5 persen mencerminkan kondisi risiko perbankan masih terjaga.

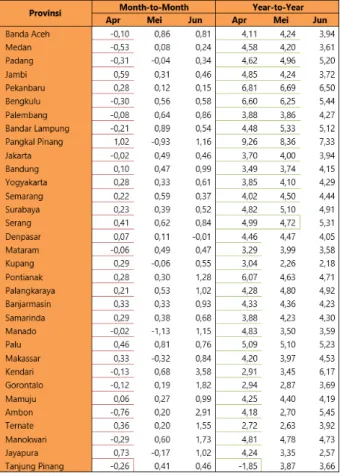

2. Inflasi Regional

Tabel 4 Perbandingan Inflasi di 33 Kota di Indonesia, 2017 (2012=11, %m-t-m, %y-t-y)

Inflasi tertinggi terjadi di Kota Kendari

Catatan: *Kota yang dipilih merupakan Ibukota dari 33 provinsi di Indonesia. Ibukota Provinsi diharapkan menjadi indikator yang tepat untuk menggambarkan inflasi di Provinsi tersebut.

Sumber: BPS dan CEIC (2017)

Berdasarkan perbandingan diantara 33 kota di 33 Provinsi, Pada Maret 2017 Inflasi month to month tertinggi terjadi di Kota Kendari sebesar 3,58 persen.

■ 1 kota yang mengalami deflasi pada Juni 2017, yaitu kota Denpasar

■ Deflasi yang terjadi di Kota Denpasar disebabkan oleh turunnya indeks harga pada kelompok bahan makanan ■ 32 kota lainnya mengalami inflasi pada Juni 2017.

■ Inflasi tertinggi terjadi di Kota Kendari sebesar 3,58 persen diikuti kota Ambon sebesar 2,91 persen.

■ Inflasi yang terjadi di Kota Kendari disebabkan oleh kenaikan di seluruh indeks harga.

Gambar 26 Jumlah dan Persentase Penduduk Miskin, Maret 2013–Maret 2017

Tingkat kemiskinan selama periode Maret 2016 s/d Maret 2017 menurun

Sumber: Badan Pusat Statistik (2017)

3. Kondisi Kemiskinan Membaik

Pada Maret 2017, tingkat kemiskinan di Indonesia terpantau lebih rendah, baik dibandingkan dengan September 2016 maupun dengan Maret 2016.

■ Jumlah penduduk miskin Indonesia per Maret 2017 mencapai 27,77 juta jiwa.

■ Persentase penduduk miskin terhadap jumlah penduduk tercatat sebesar 10,64 persen—merupakan yang terrendah selama 4 tahun terakhir.

■ Dibandingkan dengan September 2016, terjadi sedikit peningkatan jumlah penduduk miskin, yakni sekitar 6,90 ribu orang.

■ Di sisi lain, bila dibandingkan dengan Maret 2016, maka dalam kurun waktu satu tahun jumlah penduduk miskin Indonesia berkurang hingga 240 ribu orang.

Secara umum, tren jumlah maupun persentase penduduk miskin cenderung turun dari tahun ke tahun, setidaknya selama periode amatan.

■ Perbaikan statistik kemiskinan ini di antaranya didukung oleh beberapa faktor seperti:

■ Tekanan harga yang relatif kecil—diindikasikan oleh inflasi umum tahunan (Maret 2016-Maret 2017 dan September 2016-Maret 2017) masing-masing sebesar 3,61 persen dan

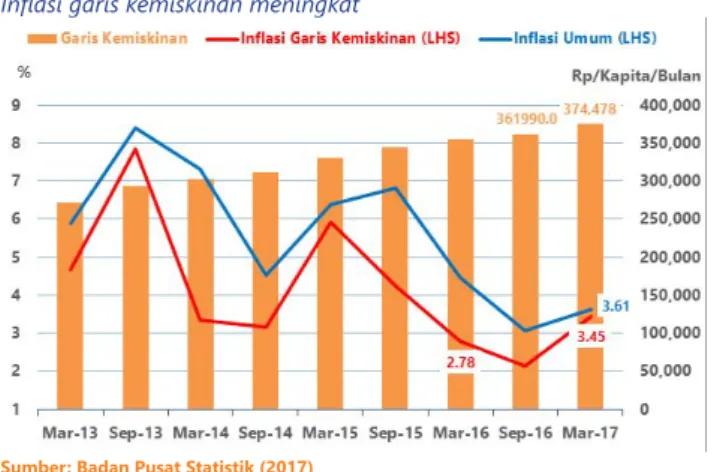

Gambar 27 Garis Kemiskinan, Inflasi Garis Kemiskinan, dan Inflasi Umum, Maret 2013–Maret 2017

Inflasi garis kemiskinan meningkat

Sumber: Badan Pusat Statistik (2017)

Selama periode September 2016 – Maret 2017, inflasi Garis Kemiskinan (GK) total tercatat naik ke level 3,45 persen.

■ Sedangkan selama periode Maret 2016 – Maret 2017, inflasi garis kemiskinan Indonesia tercatat berada di level 5,67 persen.

■ Di sisi lain, tekanan harga secara umum selama satu semester terakhir terpantau rendah terukur, sehingga berdampak pada peningkatan daya beli masyarakat dan naiknya standar hidup rata-rata—diindikasikan oleh naiknya GK.

■ Terakhir, secara umum GK nasional menunjukkan tren peningkatan dengan gap yang semakin sempit antara tingkat inflasi umum dan tingkat inflasi GK.

■ Hal ini merupakan sinyalemen daya beli masyarakat yang laju pertumbuhannya hampir menyamai laju pertumbuhan tekanan harga umum.

2,24 persen,

■ kenaikan upah nominal harian buruh tani (naik 2,57 persen dibanding September 2016) dan upah nominal harian buruh bangunan (naik 1,51 persen dibanding September 2016), dan 3) turunnya harga eceran bahan makanan kebutuhan pokok seperti beras, daging ayam, daging sapi, gula pasir, dan seterusnya.

Gambar 28 Neraca Pembayaran Indonesia Kuartal-I 2014 – Kuartal-I 2017

Surplus Neraca Pembayaran Indonesia mengalami penurunan

Sumber: Bank Indonesia dan CEIC (2017)

E. NERACA PEmbAYARAN INDoNESIA

1. Neraca Pembayaran Indonesia relatif dalam kondisi stabil

Pada Kuartal I-2017, surplus neraca pembayaran Indonesia (NPI) tercatat sebesar US$ 4,5 miliar.

■ Besaran NPI pada kuartal I-2017 ini relatif tetap dibandingkan dengan kuartal sebelumnya.

■ Adapun neraca transaksi berjalan mengalami kenaikan defisit dari US$ 2,1 miliar menjadi US$ 2,4 miliar (naik 14,2 persen q-t-q).

■ Pada sisi lainnya neraca tranksaksi modal dan finansial mengalami kenaikan surplus sebesar 3,24 persen dibandingkan q-t-q.

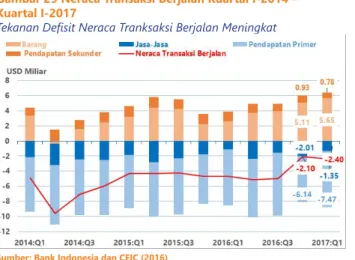

Gambar 29 Neraca Transaksi Berjalan Kuartal I-2014 – Kuartal I-2017

Tekanan Defisit Neraca Tranksaksi Berjalan Meningkat

Sumber: Bank Indonesia dan CEIC (2016)

Saldo neraca tranksaksi berjalan pada kuartal I-2017 tercatat defisit sebesar US$ 2,4 miliar.

■ Defisit pada kuartal I-2017 ini meningkat 12,5 persen q-t-q, akan tetapi secara y-t-y nilai tekanan defisit ini menurun 91,67 persen.

■ Kenaikan secara y-t-y mengindikasikan perbaikan kinerja neraca tranksaksi berjalan dalam jangka menengah. ■ Meningkatnya defisit neraca tranksaksi berjalan ini

disebabkan oleh peningkatan defisit neraca tranksaksi perdagangan migas serta pendapatan primer.

Pada akhir kuartal I-2017 saldo neraca perdagangan barang tercatat sebesar US$ 5,65 miliar.

■ Nilai neraca perdagangan barang pada kuartal I-2017 ini lebih tinggi 10,78 persen q-t-q.

■ Nilai surplus neraca perdagangan barang pada kuartal I-2017 merupakan nilai surplus tertinggi pada periode amatan (Kuartal I-2014 sampai dengan Kuartal I-2017. ■ Peningkatan ini dipicu oleh pertumbuhan ekspor non-migas

(meningkat 20,31 persen q-t-q) serta ekspor barang lainnya (meningkat 197,6 persen q-t-q).

■ Meningkatnya harga komoditas non-migas berpengaruh positif pada kenaikan ekspor non-migas Lebih lanjut peningkatan surplus ini tertahan oleh peningkatan defisit neraca perdagangan migas—tercatat defisit sebesar US$ 2,2 miliar—atau menigkat 50 persen q-t-q.

Neraca jasa-jasa kembali mencatatkan defisit pada kuartal I-2017.

■ Adapun besaran defisit neraca jasa-jasa tercatat sebesar US$ 1,35 persen, lebih rendah 32,8 persen q-t-q.

■ Menurunnya tekanan defisit pada neraca jasa transportasi (menurun 19,2 persen q-t-q) dan neraca jasa asuransi (menurun 22,4 persen q-t-q) serta pertumbuhan positif pada neraca jasa perjalanan (meningkat 53,8 persen q-t-q) berkontribusi terhadap penurunan defisit neraca jasa-jasa. ■ Lebih lanjut perbaikan defisit ini tertahan oleh kenaikan

defisit pada neraca jasa telekomunikasi (meningkat sebesar 19,2 persen q-t-q) serta jasa bisnis lainnya (37,8 persen q-t-q).

Tekanan defisit pada neraca pendapatan primer kembali meningkat.

■ Saldo neraca pendapatan primer tercatat defisit sebesar US$ 7,47 miliar, lebih tinggi 21,7 persen q-t-q.

■ Naiknya pembayaran investasi portofolio (naik 90,9 persen q-t-q), baik dalam bentuk surat utang maupun saham, sebesar 90,9 persen q-t-q berpengaruh terhadap peningkatan defisit neraca pendapatan primer.

■ Peningkatan saldo pembayaran investasi portofolio ini dipengaruhi oleh kenaikan pembayaran surat utang pemerintah. Selain itu pembayaran investasi langsung juga turut memengaruhi peningkatan defisit ini. Pada kuartal I-2017 lalu, saldo pembayaran atas investasi langsung tercatat sebesar US$ 4,7 miliar atau lebih tinggi 20,5 persen dibandingkan kuartal sebelumnya.

Gambar 30 Neraca Transaksi Modal dan Finansial Kuartal-I 2014 – Kuartal-I 2017

Neraca Tranksaksi Modal dan Finansial meningkat tipis

Sumber: Bank Indonesia dan CEIC (2016)

Neraca Investasi Portofolio mencatatkan surplus sebesar US$ 6,4 miliar atau tumbuh 2.170 persen.

■ Relatif stabilnya perekonomian Indonesia serta meredanya efek seasonal mendorong para investor untuk kembali berinvestasi pada surat berharga sektor privat.

■ Selain itu ekspektasi laba oleh beberapa perusahaan besar turut berkontribusi terhadap kenaikan neraca investasi portofolio ini (dapat dilihat dari meningkatnya saldo neraca investasi portofolio sektor swasta sebesar 154,05 persen q-t-q).

■ Adapun dari sektor publik, pada kuartal I-2017 neraca investasi portofolio pada sektor publik tercatat sebesar US$ 0,43 (meningkat 119.1 persen q-t-q).

■ Penerbitan sukuk global oleh pemerintah serta meningkatnya pembelian SUN turut berkontribusi terhadap inflow neraca investasi portofolio.

■ Kembali positifnya neraca portofolio membawa angin segar bagi perekonomian Indonesia. Defisit pada neraca tranksaksi berjalan harus dibayar dengan surplus pada neraca tranksaksi modal dan finansial—yang salah satu komponen penyusun utamanya adalah neraca investasi portofolio.

■ Surplus neraca investasi portofolio meredakan tekanan pada neraca pembayaran Indonesia.

Saldo neraca investasi langsung pada akhir kuartal I-2017 tercatat sebesar US$ 2,5 miliar.

■ Nilai ini menurun 25,07 persen dibandingkan kuartal sebelumnya.

■ Apabila meninjau dari sisi aset—kepemilikan warga negara Indonesia atas aset asing—maka terjadi arus keluar/outflow sebesar US$ 0,37 miliar pada kuartal I-2017, setelah pada kuartal sebelumnya terjadi arus inflow.

■ Adapun dari sisi kewajiban, terdapat arus masuk sebesar US$ 2,9 miliar, setelah mengalami pembalikan dari outflow sebesar US$ 9,5 miliar pada kuartal sebelumnya (atau naik sebesar 130,21 persen).

■ Kembali positifnya neraca investasi langsung dipengaruhi oleh beberapa faktor seperti meningkatnya kewajiban investasi langsung di sektor non-migas (tumbuh 24,2 persen y-o-y).

■ Penerbitan surat utang internasional serta akuisisi di sektor perkebunan berkontribusi terhadap pertumbuhan investasi langsung di sektor non migas.

F. ExCHANGE mARKET PRESSURE INDEx (EmPI)

1. Tekanan pada pasar valuta asing cenderung meningkat pada Juni 2017. Gambar 31 Indeks Tekanan Pasar Valuta Asing, Juni 2001 –

Juni 2017 (skala 0-100)

Meski tekanan meningkat namun pasar valas masih stabil

Sumber: Bank Indonesia dan CEIC (2017, diolah)

Exchange Market Pressure Index merupakan indikator yang menggambarkan kondisi terkini tekanan pada pasar valuta asing (valas).

■ Indeks ini disusun dari komposit tiga variabel yaitu nilai tukar rupiah terhadap USD, cadangan devisa, dan suku bunga JIBOR.

■ Semua data dalam frekuensi bulanan dan telah dinormalisasi menggunakan metode yang diterapkan oleh Kaminsky, Lizondo, dan Reinhart (1998,1999).

■ Nilai indeks berada pada rentang skala 0 – 100, semakin mendekati 100 semakin besar tekanan yang diterima oleh pasar valas.

■ Adapun sebaliknya semakin mendekati 0, maka semakin kecil tekanan yang diterima oleh pasar valas.

Tekanan di pasar valuta asing meningkat pada Juni 2017.

■ EMPI pada Juni 2017 berada pada level 42,66 skala poin— meningkat 6,51 bps m-t-m dan meningkat 21,92 bps y-t-y. ■ Menurunnya cadangan devisa yang diakibatkan oleh

efek seasonal (Idul Fitri) berkontribusi terhadap kenaikan tekanan di pasar valas

■ Meskipun EMPI pada Juni 2017 meningkat, namun kondisi ini masih relatif aman, sebab belum menembus ambang batas pertama yakni sebesar 63,36 skala.

2. Tekanan di Sektor Perbankan Indonesia Meningkat Gambar 32 Indeks Tekanan Perbankan formula EMPI, 2014– 2017

Sumber: Bank Indonesia dan CEIC (2017)

Banking Pressure Index (BPI) adalah indikator yang menunjukkan tekanan yang terjadi di sektor perbankan.

■ BPI dihitung dengan memperhitungkan tiga indikator di sektor perbankan, yakni Capital Adequacy Ratio (CAR), Nonperforming Loan (NPL), dan Liquidity Assets Ratio (LAR). ■ Seluruh data yang digunakan memiliki frekuensi bulanan dan diolah dengan menggunakan dua macam formula, yaitu formula yang mengacu pada perhitungan Exchange Market Pressure Index (EMPI) dan formula yang mengacu pada perhitungan Financial Stability Index (FSI).

■ Nilai indeks berada pada rentang 0 – 100, yang berarti bahwa semakin dekat nilai indeks ke angka 0 semakin besar tekanan yang terjadi di sektor perbankan, vice versa.

Gambar 33 Indeks Tekanan Perbankan formula FSI, 2014 –2017

Sumber: Bank Indonesia dan CEIC (2017)

Per April 2017, nilai Banking Pressure Index formula EMPI dan formula FSI sama-sama menunjukkan penurunan—suatu indikasi meningkatnya tekanan di sektor perbankan domestik.

■ BPI formula EMPI turun 21,40 persen dibandingkan Maret 2017 ke level 56,63 poin.

■ Sementara itu, BPI formula FSI turun 13,08 persen ke level 86,92 poin.

■ Hal ini disebabkan oleh naiknya rasio kredit macet (Non Performing Loan Ratio) yang diikuti oleh turunnya rasio kecukupan modal (Capital Adequacy Ratio) dan rasio kredit lancar (Liquidity Asset Ratio).

■ Selama periode Maret – April 2017, NPL tercatat naik 0,87 persen ke level 3,07 persen, sedangkan CAR dan LAR turun masing-masing 0,37 persen dan 4,13 persen ke level 22,8 dan 17,71 persen.

■ Ini mengindikasikan adanya penurunan solvabilitas dan bertambah lemahnya struktur aset di sektor perbankan Indonesia selama periode satu bulan terakhir.

Inflasi dan Kemiskinan

Tabel 5 Pertumbuhan Ekonomi Riil Kuartal I-2016 – Kuartal I-2017 (% y-o-y)

Negara maju tumbuh positif, pertumbuhan negara berkembang bervariatif.

Catatan: Kawasan Uni Eropa mencakup 28 negara yaitu Belanda, Belgia, Italia, Jerman, Luksemburg, Perancis, Britania Raya, Denmark, Irlandia, Yunani, Portugal, Spanyol, Austria, Finlandia, Swedia, Republik Ceko, Estonia, Hongaria, Latvia, Lituania, Malta, Polandia, Siprus, Slovenia, Slowakia, Bulgaria, Rumania, dan Kroasia.

Sumber: CEIC, Federal State Statistics Service, Statistics South Africa dan Trading Economics (2017)

Pertumbuhan negara-negara maju relatif stabil.

■ Raksasa dunia, Amerika Serikat (AS) tumbuh 2,1 persen pada kuartal I-2017.

■ Pertumbuhan AS pada kuartal I-2017 merupakan pertumbuhan tertinggi selama setahun terakhir

■ Negara-negara Uni Eropa (UE) juga tercatat tumbuh tinggi yakni sebesar 2,06—pertumbuhan tertinggi sejak kuartal I-2016.

■ Adapun pertumbuhan Jepang turun 0,36 pp dibandingkan kuartal sebelumnya.

■ Meskipun tumbuh lebih rendah namun pertumbuhan Jepang ini lebih tinggi dibandingkan rata-rata tahun 2016 (1.01 persen).

■ Inggris tumbuh 1,99 persen, meningkat 0,06 pp dibandingkan kuartal sebelumnya.

■ Pasca Brexit perekonomian Inggris konsisten membukukan peningkatan pertumbuhan.

Performa negara-negara berkembang yang terkena resesi membaik.

■ Brasil menunjukkan pemulihan pasca resesi—pada akhir kuartal I-2017 Brasil tumbuh 2,03 pp lebih tinggi secara q-t-q.

■ Meskipun masih tumbuh negatif, namun pertumbuhan Brasil pada kuartal I-2017 merupakan pertumbuhan tertinggi selama dua tahun terakhir—mengindikasikan mulai pulihnya perekonomian Brasil.

■ Adapun Rusia tumbuh positif 0,5 persen setelah mengalami resesi selama setahun terakhir.

■ Afrika Selatan tumbuh 0,6 persen pada kuartal I-2017, pertumbuhan ini relatif konstan periode-periode sebelumnya.

■ Pertumbuhan India pada kuartal I-2017 (6,12) relatif rendah dibandingkan performa India pada periode sebelumnya— bahkan lebih rendah dibandingkan rata-rata tahun 2016 yakni 7,89 persen.

■ Tiongkok tumbuh dengan cukup mengesankan (6,9 persen) pada kuartal I-2017—merupakan pertumbuhan tertinggi Tiongkok sejak kuartal III-2015 (7 persen).

G. PERKEmbANGAN EKoNomI GLobAL DAN PASAR KomoDITAS

1. Secara umum baik negara maju maupun negara berkembang tumbuh lebih lambat dibandingkan tahun 2015

2. Perkembangan harga komoditas Gambar 34 Indeks Harga Komoditas, Juni 2012-2017

Harga komoditas global turun pada kuartal kedua, meski masih bertahan di atas level tahun lalu

Sumber: Bank Dunia (2017)

Harga komoditas global menurun pada kuartal kedua, meski masih bertahan di atas level tahun lalu.

■ Pada Juni 2017, indeks harga komoditas menurun sebesar 3,39 persen m-t-m.

■ Penurunan tersebut sebagian besar dipicu oleh menurunnya indeks harga minyak mentah sebesar 7,59 persen m-t-m. Sementara itu, indeks harga metal dan agrikultur juga menurun masing-masing sebesar 1,47 persen m-t-m dan 2,89 persen m-t-m.

■ Secara q-t-q, indeks harga metal tercatat mengalami penurunan yang terbesar (11,39 persen), diikuti oleh menurunnya indeks harga minyak mentah (9,38 persen) dan indeks harga agrikultur (6,41 persen).

■ Adapun sejak awal 2017, nilai indeks harga minyak mentah turun 13,95 persen y-t-d, indeks harga logam turun 7,55 persen y-t-d dan indeks harga agrikultur turun 5,39 persen y-t-d.

■ Meskipun demikian, nilai indeks harga komoditas secara y-o-y tercatat lebih tinggi 1,25 persen dibandingkan tahun lalu.

■ Nilai indeks harga komoditas yang mengalami penurunan cukup signifikan pada kuartal kedua ini menandakan bahwa kinerja pasar komoditas global sedang tidak bergairah.

Gambar 35 Grafik Harga Batubara dan Minyak Mentah Jenis Brent dan West Texas Intermediate, Juni 2012-2017

Harga minyak dunia menurun cukup signifikan sedangkan, batubara meningkat cukup tajam

Sumber: Bank Dunia (2017)

Harga minyak mentah dunia turun cukup signifikan.

■ Pada Juni 2017, harga minyak mentah jenis West Texas Intermediate turun 6,98 persen m-t-m menjadi 45,17 USD/ Barrel.

■ Sementara itu, harga minyak mentah jenis Brent juga turun 7,82 persen m-t-m menjadi 46,89 USD/Barrel pada Juni 2017.

■ Menurunnya harga minyak mentah tersebut diakibatkan oleh pertumbuhan pasokan produksi minyak mentah di Amerika Serikat yang terus berlanjut.

■ Adanya resolusi pemadaman listrik di Kanada dan Libya juga turut menambah pasokan minyak mentah di Amerika Serikat.

■ Selain itu, hal ini juga disebabkan oleh adanya ekspor yang kuat dari OPEC ke Amerika Serikat, akan tetapi permintaan impor dari Amerika Serikat lemah.

Harga batu bara dunia meningkat cukup tajam.

■ Pada Juni 2017, harga batu bara dunia meningkat sebesar 6,93 persen m-t-m dan 50,38 persen y-o-y menjadi 85,67 USD/Metric Ton.

■ Peningkatan ini terjadi karena adanya lonjakan impor batu bara Tiongkok hingga 33 persen selama empat bulan pertama di tahun ini, dengan jumlah impor mencapai 24,78 juta metrik ton pada April 2017.

■ Pemerintah Tiongkok melakukan intervensi kebijakan batu bara berupa pembatasan hari kerja dari 330 hari menjadi 270 hari dan adanya pembatasan produksi batu bara oleh Tiongkok.

■ Di sisi lain, Tiongkok memutuskan hubungan dagang batu bara antar kedua negara tersebut karena uji coba nuklir yang dilakukan Korea Utara. Hal ini mengakibatkan Tiongkok kehilangan pemasok utama batu bara dan berpotensi membuat Tiongkok mencari pemasok yang lain.

Gambar 36 Harga Tembaga, Timah, Nikel dan Bijih Besi, Juni 2012-2017

Mayoritas harga logam menurun

Sumber: Bank Dunia (2017)

Mayoritas harga logam menurun.

■ Pada Juni 2017, harga bijih besi, timah dan nikel turun sedangkan, harga tembaga naik dari bulan sebelumnya. ■ Penurunan harga logam baru-baru ini dapat dikaitkan

dengan upaya Tiongkok mengendalikan sektor shadow banking-nya.

■ Banyak kredit dari transaksi off-balance sheet telah masuk ke sektor logam melalui produk wealth management. ■ Dengan adanya pengetatan kredit menyebabkan

perekonomian Tiongkok dan permintaan logamnya melambat.

Harga logam yang jatuh paling curam adalah bijih besi.

■ Pada Juni 2017, harga bijih besi turun 6,12 persen m-t-m dan 33,64 persen q-t-q menjadi 57,86 USD/Metric Ton. ■ Harga bijih besi yang tertekan karena kenaikan pasokan

yang tidak seimbang dengan permintaan

■ Berlebihnya suplai berasal dari sejumlah negara produsen utama seperti Brasil, Australia, China dan India.

■ Sebanyak 180 juta Metric Ton pasokan bijih besi berbiaya rendah diperkirakan akan sampai di pasar dalam empat tahun ke depan menjaga harga tetap rendah.

Harga timah turun, terpengaruh anjloknya harga baja dan bijih besi Tiongkok.

■ Harga timah turun 2,68 persen m-t-m dan 4,99 persen y-t-d menjadi 19,66 ribu USD/Metric Ton pada Juni 2017. ■ Aktivitas konstruksi biasanya mereda di Tiongkok selama

musim panas, mengurangi konsumsi baja dan material lainnya.

■ Selain itu, kembalinya harga timah ke level psikologis tersebut juga disebabkan oleh pelemahan dolar Amerika Serikat.

Pencabutan larangan ekspor bijih nikel mendorong harga nikel jatuh ke titik terendah dalam setahun terakhir.

■ Pada Juni 2017, harga nikel turun 2,44 persen m-t-m dan 10,43 persen y-t-d menjadi 8.932 USD/Metric Ton. ■ Indonesia telah mencabut larangan ekspor bijih nikel dan

memberikan izin kepada PT Aneka Tambang dan Freeport. ■ Selain itu, Menteri Lingkungan Filipina, yang bertanggung

jawab atas penutupan tambang baru-baru ini, dipecat awal Mei 2017.

■ Implikasinya, terjadi kenaikan pasokan dari Indonesia dan Filipina (menyumbang hampir 30 persen produksi tambang global pada tahun 2016).

Berlanjutnya pemogokan di tambang tembaga Grasberg Freeport di Indonesia mendorong peningkatan harga tembaga.

■ Harga tembaga telah meningkat 2,15 persen m-t-m dan 23,22 persen y-o-y mencapai 5.720 USD/Metric Ton pada Juni 2017.

■ Pemogokan yang sedang berlangsung di tambang tembaga Grasberg Freeport di Indonesia diperpanjang melampaui 30 Mei untuk bulan kedua.

■ Pemogokan ini merupakan tanggapan terhadap Freeport yang memberhentikan 10 persen pekerjanya bulan lalu, untuk mengurangi biaya di tengah perselisihan kontrak dengan pemerintah Indonesia.

■ Adanya gangguan pasokan yang terus berlanjut mendorong kenaikan harga.

■ Namun, kekhawatiran tentang perlambatan ekonomi Tiongkok juga membuat tekanan ke bawah pada harga, dimana harga tembaga tercatat pula mengalami penurunan sebesar 0,60 persen y-t-d.

Gambar 37 Harga Jagung, Beras, dan Gandum, Juni 2012-2017

Harga beras, dan gandum meningkat, jagung stabil

Sumber: Bank Dunia 2017

Harga beras meningkat tajam.

■ Pada Juni 2017, harga beras meningkat 10,37 persen m-t-m dan 20,90 persen q-t-q menjadi 444,68 USD/Metrik Ton. ■ Harga beras dari dua eksportir terbesar di dunia, India dan

Thailand, telah meningkat tajam karena meningkatnya pembelian pemerintah dan panen yang buruk.

■ Pemerintah India secara aktif membeli beras dari petani lokal dengan harga tetap untuk meningkatkan persediaan makanan bersubsudi dan ketahanan pangan.

■ Akibatnya, pasokan menjadi sangat terbatas untuk eksportir swasta sehingga mendorong peningkatan harga ekspor beras.

Harga gandum melonjak seiring dengan proyeksi berkurangnya panen dari Amerika Serikat, sebagai produsen terbesar di dunia.

■ Harga gandum meningkat 7,31 persen m-t-m dan 14,67 persen y-t-d pada Juni 2017 menjadi 157,2 USD/Metrik Ton pada Juni 2017.

■ Pergerakan harga gandum disebabkan cuaca Amerika Serikat yang mengering. Suhu di wilayah pertanian dapat mencapai 100 derajat farenheit atau 38 derajat celcius, sehingga mengurangi potensi hasil panen.

■ Departemen pertanian Amerika Serikat (USDA) memperkirakan luasan area perkebunan produksi saat musim semi turun menjadi 10,9 juta hektar.

■ Selain di Amerika Serikat, cuaca panas juga melebar ke wilayah utara, Kanada dan Eropa Barat sehingga mengancam potensi panen gandum dalam beberapa pekan terakhir.

Harga jagung cenderung stabil.

■ Pada Juni 2017, harga jagung hanya turun sedikit sebesar 0,40 persen m-t-m, 0,63 persen q-t-q dan 1,27 persen y-t-d menjadi 157,96 USD/Metrik Ton.

■ Cuaca selama dua bulan musim panas mendatang akan menjadi penting dalam menentukan hasil panen jagung Amerika Serikat yang akan datang.

■ Selain itu, karena margin profitabilitas kedelai mengungguli jagung sebelum musim tanam 2017 berlangsung, kemungkinan petani di Amerika Serikat menanam lebih sedikit jagung dan lebih banyak kedelai pada tahun 2017 dibandingkan tahun 2016.

■ Laporan USDA (Departemen Pertanian Amerika Serikat) memperkirakan pasokan jagung global untuk musim 2017/2018 turun 28,6 juta metrik ton menjadi 195 juta metrik ton.

Gambar 38 Harga Kedelai, Gula dan Sawit, Juni 2012-2017 Kedelai, gula dan minyak kelapa sawit menurun.

Sumber: Bank Dunia (2017)

Harga minyak sawit kembali turun, setelah sebelumnya sempat meningkat pada Mei 2017.

■ Pada Juni 2017, harga minyak sawit turun 5,24 persen m-t-m, 6,35 persen q-t-q dan 14,50 persen y-t-d menjadi 621,18 USD/Metrik Ton.

■ Padahal harga minyak sawit sempat meningkat 5,2 persen m-t-m pada Mei 2017 akibat menguatnya permintaan ekspor di Asia Tenggara saat Ramadhan 2017.

■ Setelah tahun lalu terjadi El-Nino, output di negara-negara penghasil utama minyak sawit di Indonesia dan Malaysia diperkirakan akan meningkat.

■ Sementara itu permintaan minyak kelapa sawit menunjukkan pertumbuhan yang lemah karena ketersediaan minyak nabati kompetitif lainnya.

■ Adanya pelemahan ekspor tersebut tentunya melemahkan harga minyak sawit.

■ Selain itu, pergerakan bursa berjangka yang didominasi oleh spekulan biasanya cenderung sepi menjelang libur panjang. ■ Biasanya negara-negara konsumen terbesar sudah

melakukan penyetokan dua minggu sebelum lebaran, yang tahun ini jatuh pada 25 Juni 2017.

■ Apalagi bursa utama yang menjadi patokan global berada di Indonesia dan Malaysia yang mayoritas memiliki penduduk muslim, sehingga lebih menyibukkan diri untuk perayaan idul fitri.

Stok kedelai melimpah, harga turun.

■ Pada Juni 2017, harga kedelai turun 2,98 persen m-t-m, 7,20 persen q-t-q, 10,50 persen y-t-d, 19,35 persen y-o-y menjadi 339,73 USD/Metrik Ton.

■ Menurut Departemen Pertanian Amerika Serikat (USDA), Total persediaan atau stok akhir kedelai di Amerika Serikat mencapai 92,2 juta metrik ton, lebih tinggi dari bulan Juni sebesar 88,8 juta metrik ton.

■ Petani kedelai di Amerika Serikat, penghasil terbesar di dunia, memiliki insentif untuk meningkatkan area tanam pada tahun 2017.

■ Departemen Pertanian Amerika Serikat mematok peningkatan lahan tahun ini untuk naik 1,8 juta hektar dari tahun 2016. Namun, banyak analis percaya bahwa kenaikan mendekati 5 juta hektar.

■ Hal ini didasarkan pada margin profitabilitas yang tercatat lebih tinggi dari panen jagung, sebagai kompetitor utama. ■ Tahun ini, para analis memprediksi bahwa Brazil (eksportir

utama) akan meningkatkan 103 juta ton kedelai dalam jumlah besar dalam beberapa bulan ke depan.

■ Implikasinya stok kedelai Amerika Serikat tumbuh ke level tertinggi dalam 10 tahun terakhir dan mungkin akan memberikan pukulan terbesar tahun ini terhadap harga kedelai.

Harga gula semakin tertekan akibat penambahan produksi di Thailand.

■ Harga gula turun 12,36 persen m-t-m, 23,86 persen q-t-q, 33,06 persen y-t-d menjadi 13,75 US Cents/Pound pada Juni 2017.

■ Pada musim produksi 2017-2018 produksi gula di Thailand, eksportir terbesar kedua di dunia, mencapai 11,5 juta ton yang berasal dari 105 juta ton batang tebu.

■ Hal ini terjadi akibat peningkatan panen yang dipicu banyaknya curah hujan yang sangat baik di seluruh wilayah Thailand.

■ Sementara itu, International Sugar Organization memperkirakan pada musim 2017-2018 pasar global akan mengalami surplus gula sebesar 3 juta ton.

■ Padahal pada musim sebelumnya pasar mengalami defisit 6,5 juta ton.

■ Oleh karenanya, harga global turun karena adanya bayang-bayang surplus 2017-2018.

Gambar 39 Harga Coklat dan Kopi, Juni 2012-2017 Harga coklat meningkat, kopi turun

Sumber: Bank Dunia (2017)

Tren harga kopi menurun sejak awal 2017.

■ Pada Juni 2017, harga kopi Arabika turun 4,68 persen m-t-m, 9,59 persen q-t-q, dan 13,11 persen y-o-y menjadi 144,1 US Cents/Pound.

■ Mengutip data International Coffee Organisation (ICO), peningkatan produksi akan terjadi terhadap tanaman robusta dan arabika.

■ ICO mencatat, produsen di Uganda, Indonesia, Honduras, India dan Peru – yang berkontribusi seperempat ekspor global – secara signifikan meningkatkan pengapalannya pada awal musim 2016-2017.

■ Sementara itu, pada musim 2017-2018, Brasil dan Vietnam mengalami pemulihan produksi. Masing-masing negara merupakan pemasok arabika dan robusta terbesar di dunia.

Harga coklat mengalami sedikit peningkatan.

■ Harga coklat dunia meningkat 0,76 persen m-t-m menjadi 1.998,25 USD/Metrik Ton pada Juni 2017.

■ Akan tetapi, harga coklat menunjukkan tren penurunan yang tajam sebesar 36,01 persen y-o-y dan 8,97 persen y-t-d.

■ Amerika Serikat menurunkan probabilitas terjadinya El-Nino sampai 36 persen dari yang sebelumnya diperkirakan 46 persen pada paruh kedua 2017.

■ Dengan tidak adanya kekeringan akibat El-Nino, panen kakao di Pantai Gading (41 persen produksi global) akan pulih setelah dampak negatif El-Nino pada 2016.