SKRIPSI

ANALISIS PERBANDINGAN KINERJA KEUANGAN SEBELUM DAN SESUDAH MERGER DAN AKUISISI PADA PERUSAHAAN YANG

TERDAFTAR DI BURSA EFEK INDONESIA PERIODE 2010-2011 (Studi Pada Perusahaan Non Keuangan)

OLEH

YESYURUN INDRIANI 110502311

PROGRAM STUDI S1 MANAJEMEN DEPARTEMEN MANAJEMEN FAKULTAS EKONOMI DAN BISNIS UNIVERSITAS SUMATERA UTARA

ABSTRAK

Analisis Perbandingan Kinerja Keuangan Sebelum dan Sesudah Merger dan Akuisisi Pada Perusahaan yang Tercatat di Bursa Efek Indonesia

Periode 2010-2011 (Studi Pada Perusahaan Non Keuangan)

Keputusan merger dan akuisisi mempunyai pengaruh besar dalam memperbaiki kondisi dan kinerja perusahaan karena dengan bergabungnya dua atau lebih perusahaan dapat menunjang kegiatan usaha, sehingga keuntungan yang dihasilkan juga lebih besar dibandingkan jika dilakukan sendiri. Keuntungan yang besar dapat memperkuat posisi keuangan perusahaan yang melakukan merger dan akuisisi. Oleh karena itu, salah satu ukuran untuk menilai keberhasilan merger dan akuisisi adalah dengan melihat kinerja perusahaan setelah melakukan merger dan akuisisi terutama kinerja keuangan. Penelitian ini bertujuan untuk menganalisis perbedaan ROA, DER, EPS, CR, dan TATO sebelum dan setelah perusahaan melakukan merger dan akuisisi. Studi dilakukan pada perusahaan yang melakukan merger dan akusisi pada periode 2010-2011. Penelitian ini dilakukan dengan mengambil data laporan keuangan perusahaan yang diteliti dari Indonesian Capital Market Electronic Library (ICAMEL) da Kriteria penentuan sampel dalam penelitian ini adalah: Perusahaan tidak termasuk pada sektor perbankan atau lembaga keuangan, melakukan aktivitas merger dan akuisisi pada periode 2010-2011, tersedia laporan keuangan untuk 1 tahun sebelum dan 2 tahun sesudah aktivitas merger dan akuisisi, tanggal dilakukan merger dan akuisisi diketahui dengan jelas. Berdasarkan kriteria tersebut, terdapat 14 perusahaan yang dijadikan sampel dalam penelitian. Penelitian ini menggunakan uji beda non parametrik yaitu: wilcoxon signed ranks test..Hasil penelitian menunjukkan bahwa variabel ROA, DER, EPS, CR, dan TATO tidak ada perbedaan yang signifikan antara sebelum dan sesudah merger dan akusisi. Baik pada periode pengamatan yang membandingkan antara 1 tahun sebelum dengan 1 tahun dan 2 tahun sesudah merger dan akusisi.

ABSTRACT

Analysis of Post and Pre-Merger and Acquisition Finance Performance Comparison of Companies Listed in Indonesian Stock Exchange

Period 2010-2011 (Studies in Non-Financial Companies)

Merger and acquisiton decision makes a big influence in fixing company’s condition and performance while joining two or more companies would improving work perfomance, and that means higher profit than work it alone. High profit would strengthen company’s economic stance who did the merger and acquisition. In that case, one way to measure the successfulness of merger and acquisition is monitoring it’s work performance after the merger and acquisition especially finance performance. This research means to analyze ROA, DER, EPS, CR, and TATO comparison before and after doing merger and acquisition. This study was done on companies who did merger and acquisition in 2010-2011 period. This research was done by acquiring companies finance report which been analyzed by Indonesian Capital Market Electronic Library (ICaMEL) and www.idx.co.id. Some criteria on picking sample in this research are: The companiesare not in any banking sector nor any finance institude, doing merger and acquistion in 2010-2011 period. There are any available finance report for a year before and two years after the merger and acquisition, dtes of merger and acquisition are dearly noted. Based on criteria, there are 14 (fourteen) companies available as sample. This observation use differential test of non-parametric: wilcoxon signed ranks test. Result show that variables as ROA, DER, EPS, CR, and TATO makes no significant comparison before and afetr the merger and aquisition. Even in the monitoring period which compares a year berfore with two years after the merger and acquisition.

KATA PENGANTAR

Puji dan Syukur kepada Tuhan Yang Maha Esa atas berkat-Nya yang berlimpah kepada penulis sehingga penulis dapat menyelesaikan penulisan skripsi ini sebagai salah satu syarat untuk memperoleh Gelar Sarjana Ekonomi Departemen Manajemen pada Fakultas Ekonomi dan Bisnis Universitas Sumatera Utara dengan judul “Analisis Perbandingan Kinerja Keuangan Sebelum Dan Sesudah Merger Dan Akuisisi Pada Perusahaan Yang Terdaftar Di Bursa

Efek Indonesia Periode 2010-2011 (Studi Pada Perusahaan Non Keuangan)”. Selama penyusunan skripsi ini, penulis telah banyak mendapat bantuan, bimbingan, motivasi, saran, kritik dan doa dari berbagai pihak. Skripsi ini peneliti persembahkan untuk ayahanda Jannes Sianipar dan ibunda tercinta Demak Liani Lubis yang tidak pernah berhenti untuk memberikan semangat, motivasi, nasehat, doa dan mencukupi segala kebutuhan materi dan non materi dalam proses pembuatan skripsi ini. Penulis juga ingin menyampaikan terima kasih kepada: 1. Bapak Prof . Dr. Azhar Maksum, S.E, M.Ec., Ak., CA selaku Dekan Fakultas

Ekonomi dan Bisnis Universitas Sumatera Utara.

2. Ibu Dr. Isfenti Sadalia, S.E, ME dan Ibu Dra. Marhayanie, M.Si., selaku Ketua dan Sekretaris Departemen Manajemen Fakultas Ekonomi dan Bisnis Univesitas Sumatera Utara.

4. Bapak Drs. Syahyunan, M.Si selaku Dosen Pembimbing yang telah banyak meluangkan waktu dalam memberikan bimbingan, arahan, bantuan, dan motivasi kepada penulis selama proses penyusunan skripsi ini.

5. Ibu Beby Kendida Hsb, SE, M.Si selaku Dosen Pembanding yang telah banyak memberikan saran dan motivasi dalam penulisan skripsi ini.

6. Seluruh Dosen dan Pegawai Fakultas Ekonomi dan Bisnis Universitas Sumatera Utara untuk segala jasa-jasanya selama masa perkuliahan.

7. Ketiga abang tersayang, Lambok Sianipar, Marthin Sianipar, Andreas Sianipar, serta ketiga kakak ipar penulis dan Audrey Sianipar yang telah memberikan dukungan, perhatian dan doa kepada penulis.

8. Budi Ryando Sidabukke, SH yang telah memberikan motivasi dan semangat kepada penulis.

9. Nona, Noni, Netty, Winner, Jesica, Eva, Sri, Hotmian, Nurul, Lia, Alfa yang telah menjadi sahabat dan selalu membantu penulis.

10. Pihak-pihak yang telah membantu dalam proses penyelesaian skripsi ini yang tidak mungkin disebutkan satu per satu, terima kasih semuanya

Akhir kata penulis berharap semoga skripsi ini dapat bermanfaat bagi pihak-pihak yang membutuhkan.

Medan, April 2015 Penulis

DAFTAR ISI

Halaman

ABSTRAK... i

ABSTRACT... ii

KATA PENGANTAR... iii

DAFTAR ISI... iv

DAFTAR TABEL... vi

DAFTAR GAMBAR... vii

DAFTAR LAMPIRAN... viii

BAB I PENDAHULUAN... 1

1.1 Latar Belakang... 1

1.2 PerumusanMasalah... 7

1.3 Tujuan Penelitian... 8

1.4 Manfaat Penelitian... 9

BAB II TINJAUAN PUSTAKA... 10

2.1 Landasan Teori... 10

2.1.1 Kinerja Keuangan... 10

2.1.1.1 Pengertian Kinerja Keuangan... 10

2.1.1.2 Pengukuran Kinerja Keuangan... 11

2.1.1.3 Faktor-faktor yang Mempengaruhi Kinerja Keuangan... 12

2.1.2 Merger dan Akuisisi... 13

2.1.2.1 Pengertian Merger... 13

2.1.2.2 Pengertian Akuisisi... 15

2.1.2.3 Jenis Merger dan Akuisisi... 16

2.1.2.4 Alasan Melakukan Merger dan Akuisisi... 17 2.1.2.5 Langkah-langkah Melakukan Merger dan Akuisisi... 19

2.1.2.6 Norma Merger dan Akuisisi... 20

2.2 Review Penelitian Terdahulu... 21

2.3 Kerangka Konseptual... 24

2.4 Hipotesis Penelitian... 26

BAB III METODE PENELITIAN... 28

3.1 Jenis Penelitian... 28

3.2 Tempat dan Waktu Penelitian... 28

3.3 Batasan Operasional... 28

3.4 Definisi Operasional... 29

3.5 Populasi dan Sampel Penelitian... 31

3.6 Jenis Data... 32

3.8.2 Uji Hipotesis... 34

BAB IV HASIL DAN PEMBAHASAN... 35

4.1 Gambaran Umum... 35

4.1.1 Gambaran Umum Bursa Efek Indonesia... 35

4.1.2 Gambaran Umum Perusahaan yang Melakukan Merger dan Akuisisi... 35

4.2 Hasil Deskriptif Variabel Penelitian... 41

4.2.1 Hasil Deskriptif Variabel 1 Tahun Sebelum Merger dan Akusisi... 41 4.2.2 Hasil Deskriptif Variabel 1 Tahun Sesudah Merger dan Akusisi... 44 4.2.3 Hasill Deskriptif Variabel 2 Tahun Sesudah Merger dan Akusisi... 46 4.3 Analisis Data... 49

4.3.1 Uji Normalitas... 49

4.4 Uji Hipotesis... 52

4.4.1 Pengujian Pada Periode 1 Tahun Sebelum dan 1 Tahun Sesudah... 52 4.4.2 Pengujian Pada Periode 1 Tahun Sebelum dan 2 Tahun Sesudah... 54 4.5 Pembahasan... 56

BAB V KESIMPULAN DAN SARAN... 59

5.1 Kesimpulan... 59

5.2 Saran... 60

DAFTAR PUSTAKA... 62

DAFTAR TABEL

No. Tabel Judul Halaman

1.1 Data Perusahaan yang Melakukan Merger... 4

1.2 Data Perusahaan yang Melakukan Akuisisi... 5

2.1 Review Penelitian Terdahulu... 22

3.1 Skala Pengukuran Variabel... 31

3.2 Daftar Perusahaan Sampel... 32

4.1 Hasil Deskriptif 1 Tahun Sebelum Merger dan Akusisi... 42

4.2 Hasil Deskriptif 1 Tahun Sesudah Merger dan Akusisi... 44

4.3 Hasil Deskriptif 2 Tahun Sesudah Merger dan Akusisi... 47

4.4 Hasil Uji Normalitas Sebelum Merger dan Akusisi... 50

4.5 Hasil Uji Normalitas Sesudah Merger dan Akusisi... 51

DAFTAR GAMBAR

No. Gambar Judul Halaman

DAFTAR LAMPIRAN

No. Lampiran Judul Halaman

1 Populasi Penelitian Perusahaan yang Melakukan Merger dan Akuisisi di Bursa Efek Indonesia

(Periode 2010-2011)... 64

2 Data variabel Return on Asset, Debt to Equity Ratio, Earning per Shares, Current Ratio dan Total Asset Turnover Tahun 2009-2013 Perusahaan yang Melakukan Merger dan Akuisisi yang Terdaftar di Bursa Efek Indonesia... 65

3 Hasil Uji Normalitas... 67

4 Hasil Deskriptif Variabel Penelitian... 68

ABSTRAK

Analisis Perbandingan Kinerja Keuangan Sebelum dan Sesudah Merger dan Akuisisi Pada Perusahaan yang Tercatat di Bursa Efek Indonesia

Periode 2010-2011 (Studi Pada Perusahaan Non Keuangan)

Keputusan merger dan akuisisi mempunyai pengaruh besar dalam memperbaiki kondisi dan kinerja perusahaan karena dengan bergabungnya dua atau lebih perusahaan dapat menunjang kegiatan usaha, sehingga keuntungan yang dihasilkan juga lebih besar dibandingkan jika dilakukan sendiri. Keuntungan yang besar dapat memperkuat posisi keuangan perusahaan yang melakukan merger dan akuisisi. Oleh karena itu, salah satu ukuran untuk menilai keberhasilan merger dan akuisisi adalah dengan melihat kinerja perusahaan setelah melakukan merger dan akuisisi terutama kinerja keuangan. Penelitian ini bertujuan untuk menganalisis perbedaan ROA, DER, EPS, CR, dan TATO sebelum dan setelah perusahaan melakukan merger dan akuisisi. Studi dilakukan pada perusahaan yang melakukan merger dan akusisi pada periode 2010-2011. Penelitian ini dilakukan dengan mengambil data laporan keuangan perusahaan yang diteliti dari Indonesian Capital Market Electronic Library (ICAMEL) da Kriteria penentuan sampel dalam penelitian ini adalah: Perusahaan tidak termasuk pada sektor perbankan atau lembaga keuangan, melakukan aktivitas merger dan akuisisi pada periode 2010-2011, tersedia laporan keuangan untuk 1 tahun sebelum dan 2 tahun sesudah aktivitas merger dan akuisisi, tanggal dilakukan merger dan akuisisi diketahui dengan jelas. Berdasarkan kriteria tersebut, terdapat 14 perusahaan yang dijadikan sampel dalam penelitian. Penelitian ini menggunakan uji beda non parametrik yaitu: wilcoxon signed ranks test..Hasil penelitian menunjukkan bahwa variabel ROA, DER, EPS, CR, dan TATO tidak ada perbedaan yang signifikan antara sebelum dan sesudah merger dan akusisi. Baik pada periode pengamatan yang membandingkan antara 1 tahun sebelum dengan 1 tahun dan 2 tahun sesudah merger dan akusisi.

ABSTRACT

Analysis of Post and Pre-Merger and Acquisition Finance Performance Comparison of Companies Listed in Indonesian Stock Exchange

Period 2010-2011 (Studies in Non-Financial Companies)

Merger and acquisiton decision makes a big influence in fixing company’s condition and performance while joining two or more companies would improving work perfomance, and that means higher profit than work it alone. High profit would strengthen company’s economic stance who did the merger and acquisition. In that case, one way to measure the successfulness of merger and acquisition is monitoring it’s work performance after the merger and acquisition especially finance performance. This research means to analyze ROA, DER, EPS, CR, and TATO comparison before and after doing merger and acquisition. This study was done on companies who did merger and acquisition in 2010-2011 period. This research was done by acquiring companies finance report which been analyzed by Indonesian Capital Market Electronic Library (ICaMEL) and www.idx.co.id. Some criteria on picking sample in this research are: The companiesare not in any banking sector nor any finance institude, doing merger and acquistion in 2010-2011 period. There are any available finance report for a year before and two years after the merger and acquisition, dtes of merger and acquisition are dearly noted. Based on criteria, there are 14 (fourteen) companies available as sample. This observation use differential test of non-parametric: wilcoxon signed ranks test. Result show that variables as ROA, DER, EPS, CR, and TATO makes no significant comparison before and afetr the merger and aquisition. Even in the monitoring period which compares a year berfore with two years after the merger and acquisition.

BAB I PENDAHULUAN

1.1 Latar Belakang

Persaingan merupakan keadaan yang tidak dapat dihindarkan oleh setiap perusahaan. Melalui persaingan yang sehat akan tersaring perusahaan yang tetap bertahan, berkembang atau keluar (tutup). Keadaan tersebut menuntut setiap perusahaan untuk selalu melakukan pengembangan strategi yang tepat agar dapat mempertahankan keberadaan, meningkatkan efisiensi, dan memperbaiki kinerja agar menjadi perusahaan yang besar dan kuat. Perusahaan dapat menggunakan strategi menambah kapasitas pabrik, menambah produk, atau dengan cara menggabungkan usaha untuk tetap dapat bertahan di tengah-tengah persaingan yang semakin ketat.

Apabila perusahaan memperluas kegiatan perusahaan dengan menambah kapasitas pabrik, menambah produk, atau mencari pasar yang baru, maka cara ini disebut dengan ekspansi internal. Sedangkan menggabungkan usaha disebut dengan ekspansi eksternal. Ekspensi eksternal tersebut dapat dilakukan melalui penggabungan perusahaan (merger) atau pengambilalihan perusahaan lain (akuisisi). Perusahaan memilih merger dan akuisisi sebagai strateginya adalah karena merger dan akuisisi dianggap jalan cepat untuk mewujudkan tujuan perusahaan dimana perusahaan tidak perlu memulai dari awal suatu bisnis baru.

hukumnya. Sedangkan akuisisi berarti ‘pencaplokan’ suatu perusahaan yang sudah dalam keadaan sulit oleh perusahaan lain yang sedang berjalan dengan baik (Pardede, 2011:600).

Perusahaan-perusahaan besar di Indonesia telah banyak melakukan merger dan akuisisi, terlebih pada masa-masa krisis ekonomi yang mengakibatkan banyaknya perusahaan-perusahaan yang bangkrut. Pada tahun 1980an di Amerika Serikat terjadi kira-kira 55.000 merger dan akuisisi, sejak 1993 jumlah merger dan akuisisi berkembang setiap tahunnya dan tahun 2001 akuisisi juga digunakan oleh perusahaan-perusahaan Eropa untuk membangun kekuatan pasar mereka dan memperluas jangkauan mereka di seluruh Uni Eropa (Hitt et al, 2002:31).

Kegiatan merger dan akuisisi dikatakan berhasil apabila nilai keseluruhan perusahaan setelah merger dan akuisisi melebihi jumlah nilai perusahaan masing-masing secara terpisah (sinergi). Tetapi tidak semua merger dan akuisisi efektif dan berhasil, kesulitan dalam menyatukan budaya organisasi yang beragam adalah salah satu alasan mengapa banyak aktivitas merger dan akuisisi, selain itu turunnya semangat kerja karyawan karena pemecatan dan relokasi, dan utang perusahaan yang besar juga menyebabkan gagalnya merger dan akuisisi.

usaha, sehingga keuntungan yang dihasilkan juga lebih besar dibandingkan jika dilakukan sendiri. Keuntungan yang besar dapat memperkuat posisi keuangan perusahaan yang melakukan merger dan akuisisi. Oleh karena itu, salah satu ukuran untuk menilai keberhasilan merger dan akuisisi adalah dengan melihat kinerja perusahaan setelah melakukan merger dan akuisisi terutama kinerja keuangan.

Cara untuk mengetahui kinerja keuangan suatu perusahaan dapat dilakukan dengan melakukan analisis terhadap laporan keuangannya. Semakin baik kualitas laporan keuangan yang disajikan, maka akan semakin meyakinkan pihak eksternal dalam melihat kinerja keuangan perusahaan tersebut. Laporan keuangan dianalisis untuk mengidentifikasi setiap kelemahan dari keadaan keuangan yang dapat menimbulkan masalah di masa yang akan datang, serta menentukan setiap kekuatan yang dapat menjadi suatu keunggulan perusahaan. Perhitungan laporan keuangan tersebut dilakukan dengan melihat rasio-rasio keuangan. Pada penelitian ini rasio yang digunakan adalah rasio profitabilitas (return on assets), rasio leverage (debt to equity ratio), rasio nilai pasar (earnings per share), rasio likuiditas (current ratio), dan rasio aktivitas (total assets turnover)

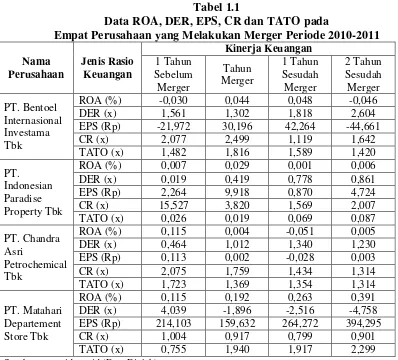

Tabel 1.1

Data ROA, DER, EPS, CR dan TATO pada

Empat Perusahaan yang Melakukan Merger Periode 2010-2011

Nama Perusahaan Jenis Rasio Keuangan Kinerja Keuangan 1 Tahun Sebelum Merger Tahun Merger 1 Tahun Sesudah Merger 2 Tahun Sesudah Merger PT. Bentoel Internasional Investama Tbk

ROA (%) -0,030 0,044 0,048 -0,046 DER (x) 1,561 1,302 1,818 2,604 EPS (Rp) -21,972 30,196 42,264 -44,661 CR (x) 2,077 2,499 1,119 1,642 TATO (x) 1,482 1,816 1,589 1,420

PT. Indonesian Paradise Property Tbk

ROA (%) 0,007 0,029 0,001 0,006 DER (x) 0,019 0,419 0,778 0,861 EPS (Rp) 2,264 9,918 0,870 4,724 CR (x) 15,527 3,820 1,569 2,007 TATO (x) 0,026 0,019 0,069 0,087

PT. Chandra Asri

Petrochemical Tbk

ROA (%) 0,115 0,004 -0,051 0,005 DER (x) 0,464 1,012 1,340 1,230 EPS (Rp) 0,113 0,002 -0,028 0,003 CR (x) 2,075 1,759 1,434 1,314 TATO (x) 1,723 1,369 1,354 1,314

PT. Matahari Departement Store Tbk

ROA (%) 0,115 0,192 0,263 0,391 DER (x) 4,039 -1,896 -2,516 -4,758 EPS (Rp) 214,103 159,632 264,272 394,295 CR (x) 1,004 0,917 0,799 0,901 TATO (x) 0,755 1,940 1,917 2,299 Sumber: www.idx.co.id (Data Diolah)

Berdasarkan Tabel 1.1 dapat dilihat bahwa beberapa perusahaan yang melakukan merger dari tahun 2010-2011 mengalami perbedaan kinerja perusahaan yang dilihat dari rasio-rasio keuangannya. Terdapat dua perusahaan yang mengalami kenaikan pada rasio DER dan mengalami penurunan pada rasio ROA, EPS, dan TATO setelah melakukan merger. Perusahaan tersebut adalah PT. Bentoel Internasional Investama Tbk dan PT. Chandra Asri Petrochemical Tbk. Selain itu, PT. Indonesian Paradise Property Tbk dan PT. Matahari Departement Store Tbk merupakan perusahaan yang mengalami penurunan pada rasio TATO dan

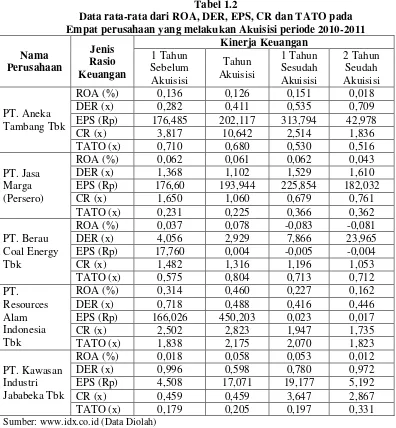

Tabel 1.2

Data rata-rata dari ROA, DER, EPS, CR dan TATO pada Empat perusahaan yang melakukan Akuisisi periode 2010-2011

Nama Perusahaan Jenis Rasio Keuangan Kinerja Keuangan 1 Tahun Sebelum Akuisisi Tahun Akuisisi 1 Tahun Sesudah Akuisisi 2 Tahun Seudah Akuisisi PT. Aneka Tambang Tbk

ROA (%) 0,136 0,126 0,151 0,018 DER (x) 0,282 0,411 0,535 0,709 EPS (Rp) 176,485 202,117 313,794 42,978 CR (x) 3,817 10,642 2,514 1,836 TATO (x) 0,710 0,680 0,530 0,516

PT. Jasa Marga (Persero)

ROA (%) 0,062 0,061 0,062 0,043 DER (x) 1,368 1,102 1,529 1,610 EPS (Rp) 176,60 193,944 225,854 182,032 CR (x) 1,650 1,060 0,679 0,761 TATO (x) 0,231 0,225 0,366 0,362

PT. Berau Coal Energy Tbk

ROA (%) 0,037 0,078 -0,083 -0,081 DER (x) 4,056 2,929 7,866 23,965 EPS (Rp) 17,760 0,004 -0,005 -0,004 CR (x) 1,482 1,316 1,196 1,053 TATO (x) 0,575 0,804 0,713 0,712 PT.

Resources Alam Indonesia Tbk

ROA (%) 0,314 0,460 0,227 0,162 DER (x) 0,718 0,488 0,416 0,446 EPS (Rp) 166,026 450,203 0,023 0,017 CR (x) 2,502 2,823 1,947 1,735 TATO (x) 1,838 2,175 2,070 1,823

PT. Kawasan Industri Jababeka Tbk

ROA (%) 0,018 0,058 0,053 0,012 DER (x) 0,996 0,598 0,780 0,972 EPS (Rp) 4,508 17,071 19,177 5,192 CR (x) 0,459 0,459 3,647 2,867 TATO (x) 0,179 0,205 0,197 0,331 Sumber: www.idx.co.id (Data Diolah)

Beberapa penelitian yang meneliti tentang perbedaan kinerja perusahaan sebelum dan setelah merger dan akuisisi dilakukan, namun hasilnya tidak selalu sejalan atau konsisten. Seperti yang dilakukan oleh Widyaputra (2006) yang menunjukkan adanya perbedaan yang signifikan untuk rasio keuangan Earning per Share (EPS), Net Profit Margin (NPM),Return on Equity (ROE), dan Return on Asset (ROA) untuk pengujian 1 tahun sebelum dan 1 tahun sesudah merger dan akuisisi; rasio keuangan ROE untuk pengujian 1 tahun sebelum dan 2 tahun setelah merger dan akuisisi. Begitu pula pada penelitian yang dilakukan Yulianto (2008) yang memberikan hasil adanya perbedaan yang positif signifikan pada rasio keuangan setelah merger dan akuisisi. Sedangkan hasil penelitian Widjanarko (2006) menunjukkan tidak adanya perubahan kinerja keuangan perusahaan yang signifikan dari rasio–rasio keuangan dua tahun sebelum dan sesudah merger dan akuisisi.

periode laporan keuangan tahun 2010-2011. Berdasarkan uraian diatas, maka peniliti tertarik untuk melakukan penelitian dengan judul “Analisis Perbandingan Kinerja Keuangan Sebelum dan Sesudah Merger dan Akuisisi

Pada Perusahaan yang Tercatat di Bursa Efek Indonesia Periode 2010-2011 (Studi Pada Perusahaan Non Keuangan)”.

1.2 Perumusan Masalah

Berdasarkan latar belakang yang telah diuraikan sebelumnya, maka rumusan masalah penelitian ini adalah sebagai berikut:

1. Apakah terdapat perbedaan return on assets sebelum dan sesudah merger dan akuisisi pada perusahaan non keuangan yang terdaftar di Bursa Efek Indonesia periode 2010-2011?

2. Apakah terdapat perbedaan debt to equity ratio sebelum dan sesudah merger dan akuisisi pada perusahaan non keuangan yang terdaftar di Bursa Efek Indonesia periode 2010-2011?

3. Apakah terdapat perbedaan earnings per share sebelum dan sesudah merger dan akuisisi pada perusahaan non keuangan yang terdaftar di Bursa Efek Indonesia periode 2010-2011?

4. Apakah terdapat perbedaan current ratio sebelum dan sesudah merger dan akuisisi pada perusahaan non keuangan yang terdaftar di Bursa Efek Indonesia periode 2010-2011?

1.3 Tujuan Penelitian

Tujuan penelitian adalah sebagai berikut:

1. Untuk menganalisis perbedaan Return on Assets sebelum dan setelah perusahaan melakukan merger dan akuisisi.

2. Untuk menganalisis perbedaan Debt to Equity Ratio sebelum dan setelah perusahaan melakukan merger dan akuisisi.

3. Untuk menganalisis perbedaan Earnings per Share sebelum dan setelah perusahaan melakukan merger dan akuisisi.

4. Untuk menganalisis perbedaan Current Ratio sebelum dan setelah perusahaan melakukan merger dan akuisisi.

5. Untuk menganalisis perbedaan Total Asset Turnover sebelum dan setelah perusahaan melakukan merger dan akuisisi.

1.4 Manfaat Penelitian

Manfaat penelitian ini adalah sebagai berikut: 1. Bagi Investor

Dapat mengetahui pengaruh aksi perusahaan dalam melakukan merger dan akuisisi terhadap fundamental perusahaan melalui kinerja keuangan.

2. Bagi pihak manajemen perusahaan

Penelitian ini dapat menjadi salah satu acuan pengembalian keputusan dalam memilih merger dan akuisisi sebagai strategi perusahaan.

3. Bagi akademisi dan peneliti

4. Bagi penelitian selanjutnya

BAB II

TINJAUAN PUSTAKA 2.1Landasan Teori

2.1.1 Kinerja Keuangan

2.1.1.1Pengertian Kinerja Keuangan

Dalam rangka mencapai tujuan suatu perusahaan, perusahaan tersebut perlu mengelola sumber daya yang dimilikinya dengan baik. Untuk menilai sejauhmana efektivitas operasi perusahaan dalam mencapai tujuannya diperlukan metode pengukuran tertentu. Metode pengukuran ini perlu disesuaikan dengan kebutuhan informasi untuk pengambil keputusan, yang masing-masing bidang dan fungsi berbeda. Manajemen keuangan merupakan salah satu fungsi dalam perusahaan turut menentukan keberhasilan perusahaan dalam mencapai tujuannya.

Dengan manajemen keuangan, efesiensi dan efektivitas perusahaan dalam mencapai tujuannya dapat dilihat dari kinerja keuangannya (Warsono, 2003:23). Kinerja keuangan merupakan hal penting yang harus dicapai oleh setiap perusahaan manapun, karena kinerja keuangan adalah cerminan dari kemampuan perusahaan dalam mengelola dan mengalokasikan sumber dayanya. Tujuan kinerja keuangan adalah untuk mengidentifikasi setiap kelemahan dari keadaan keuangan yang dapat menimbulkan masalah dimasa depan dan menentukan setiap kekuatan yang dapat digunakan (Tampubolon, 2013:39). Cara untuk mengetahui kinerja keuangan suatu perusahaan dapat dilakukan dengan melakukan analisis terhadap laporan keuangannya.

berada di balik angka tersebut. Laporan keuangan dibutuhkan oleh bankir dan investor untuk mengambil keputusan yang cerdas, manajer perusahaan membutuhkan laporan keuangan untuk mengoperasikan usaha secara efisien, dan badan perpajakan membutuhkannya untuk menilai pajak dengan cara yang wajar (Brigham dan Houston, 2010:85)

2.1.1.2Pengukuran Kinerja Keuangan

Analisis laporan keuangan berguna untuk membantu mengantisipasi kondisi masa depan, dan sebagai titik awal untuk merencanakan tindakan-tindakan yang akan memperbaiki kinerja keuangan dimasa depan (Brigham dan Houston, 2010:134). Rasio keuangan merupakan metode umum yang digunakan untuk mengukur kinerja perusahaan di bidang keuangan. Adapun jenis rasio menurut Warsono (2003:34)

1. Rasio Profitabilitas

Rasio profitabilitas adalah rasio yang mengukur seberapa besar kemampuan perusahaan dalam menghasilkan keuntungan. Rasio profitabilitas secara umum ada 5 (lima), yaitu Gross Profit Margini, Net Operating Profit Margin, Net Profit Margin, Return on Asset, dan Return on Equity.

2. Rasio Nilai Pasar

per Share, Equity per Share, Devidend per Share, Price Earnings Ratio, Price Book Value, Devidend Payout Ratio dan Devidend Yield.

3. Rasio Leverage

Rasio leverage atau rasio solvabilitas adalah rasio yang mengukur kemampuan perusahaan dalam memenuhi kewajiban-kewajiban jangka panjangnya. Rasio Leverage meliputi, Debt Ratio, dan Debt to Equity Ratio. 4. Rasio Likuiditas

Rasio likuiditas adalah rasio yang mengukur kemampuan suatu perusahaan memenuhi kewajiban jangka pendeknya. Rasio likuisitas secara umum ada 2, yaitu Current Ratio, dan Quick Ratio.

5. Rasio Aktivitas

Rasio aktivitas adalah rasio yang mengukur bagaimana perusahaan secara efektif mengelola aktiva-aktivanya. Rasio aktvitas ini meliputi, Inventory Turnover, dan Total Assets Turnover.

2.1.1.3Faktor–faktor yang Mempengaruhi Kinerja Keuangan

Faktor–faktor yang mempengaruhi kinerja keuangan perusahaan menurut Kuncoro (2006:8), antara lain:

1. Risiko

2. Ukuran Perusahaan

Ukuran perusahaan (firm size) adalah salah satu kriteria yang dipertimbangkan oleh investor dalam strategi berinvestasi. Indikator yang dapat digunakan sebagai ukuran perusahaan adalah total penjualan, total aktiva, jumlah karyawan, value added, kapitalisasi nilai pasar dan berbagai parameter lainnya.

3. Keputusan Manajemen

Kinerja keuangan perusahaan tidak akan terlepas dari keputusan–keputusan yang diambil manajemen. Jika manajemen mengambil keputusan yang salah, akan sangat berdampak pada hal-hal yang akan dikerjakan dan pasti akan sangat berpengaruh pada kinerja keuangannya.

4. Kualitas Sumber Daya Manusia

Para pekerja yang dipekerjakan di suatu perusahaan memiliki partisipasi penting dalam kinerja keuangan. Sumber daya manusia yang baik akan terus berfokus pada tujuan perusahaan, yaitu profit.

2.1.2 Merger dan Akuisisi 2.1.2.1 Pengertian Merger

Menurut Tampubolon (2013:227), merger biasanya akan dapat dilaksanakan apabila perusahaan yang diambil alih menerima penawaranpada tingkat premium yang dapat diterima menurut present market price dari saham (acceptable premium over the present market price of its stock). Apabila negoisasi gagal, biasanya tender offer dapat dilakukan langsung kepada pemegang saham perusahaan. Tender offer merupakan penawaran cash untuk saham-saham yang dimiliki pemegang saham. Perusahaan yang masih ada keberadaannya dinamakan surviving firm. Sementara itu perusahaan yang berhenti dan bubar setelah terjadinya merger dinamakan mergerd firm. Surviving firm dengan sendirinya memiliki ukuran yang semakin besar karena seluruh aset dan kewajiban dari mergerd firm dialihkan ke surviving firm. Perusahaan yang dimerger akan menanggalkan status hukumnya sebagai entitas yang terpisah dan setelah merger statusnya berubah menjadi bagian (unit bisnis) di bawah surviving firm. Dengan demikian mergerd firm tidak dapat bertindak hukum atas namanya sendiri.

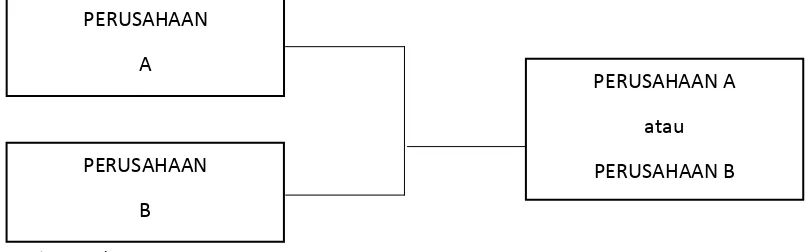

Dari penjelasan diatas dapat digambarkan menjadi suatu skema atas merger sebagai salah satu strategi perusahaan.

Sumber: Moin (2010)

Gambar 2.1 Skema Merger PERUSAHAAN

A

PERUSAHAAN A atau PERUSAHAAN B PERUSAHAAN

2.1.2.2 Pengertian Akuisisi

Akuisisi berasal dari kata acquisitio (Latin) dan acquisition (Inggris), secara harfiah akuisisi mempunyai makna membeli atau mendapatkan sesuatu/obyek untuk ditambahkan pada sesuatu/obyek yang telah dimiliki sebelumnya. Akuisisi adalah suatu strategi yang menekankan upaya melalui mana satu perusahaan membeli saham kendali atau seratus persen minat kepentingan dalam perusahaan lain, dengan keinginan untuk membuat peusahaan yang dibeli sebagai cabang bisnis di dalam portofolionya (Assauri, 2013:130). Hanya saja perlu diingat adanya dilema dalam pengakuisisian perusahaan, yaitu akan menghadapi pembayaran dengan harga yang mahal atau premium untuk pembelian perusahaan yang sukses. Sebaliknya pembayaran akan dilakukan dengan harga yang relatif murah, bila dilakukan pembelian perusahaan yang sedang berjuang untuk bertahan hidup atau untuk maju.

Dalam PSAK No.22 mendefinisikan akuisisi sebagai suatu penggabungan usaha dimana salah satu perusahaan yaitu pengakuisisi sehingga akan mengakibatkan berpindahnya kendali atas perusahaan yang diambil alih tersebut. Kendali perusahaan yang dimaksud dalam pengendalian adalah kekuatan untuk: a. Mengatur kebijakan keuangan dan operasi perusahaan.

b. Mengangkat dan memberhentikan manajemen. c. Mendapat hak suara mayoritas dalam rapat redaksi.

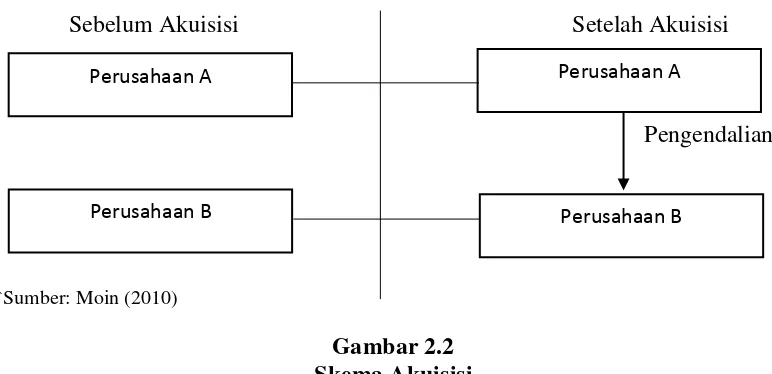

telah terjadi pengalihan oleh pihak pengakuisisi. Dari penjelasan diatas dapat digambarkan menjadi suatu skema atas akuisisi sebagai salah satu strategi perusahaan.

Sebelum Akuisisi Setelah Akuisisi

Pengendalian

`Sumber: Moin (2010)

Gambar 2.2 Skema Akuisisi 2.1.2.3 Jenis Merger dan Akuisisi

Penggabungan dua perusahaan dalam bentuk merger dapat dibedakan dengan 4 jenis, yaitu (Sitanggang, 2013:201):

1. Merger Horizontal

Merger horizontal adalah penggabungan dua perusahaan yang menghasilkan jenis produk atau jasa yang sama.

2. Merger Vertikal

Merger vertikal adalah penggabungan dua perushaan yang jenis produk atau jasanya berurutan (produsen dengan pemasok).

3. Merger Kongenerik

Merger kongenerik yaitu, penggabungan dua perusahaan dalam industri umun yang mempunyai kesamaan sifat atau tindakan tetapi bukan dalam hubungan horizontal maupun vertikal.

Perusahaan A

Perusahaan B Perusahaan B

4. Merger Konglomerat

Merger konglomerat adalah penggabungan dua perusahaan yang mempunyai sifat dan tindakan yang berbeda sama sekali.

Menurut Assauri (2013:131) bentuk akuisisi dapat dibedakan menjadi 3 jenis, yaitu:

1. Akuisisi Horizontal

Akuisisi horizontal adalah akuisisi yang dijalankan oleh suatu perusahan dengan membeli perusahaan pesaing dalam industri yang sama. Akuisisi jenis ini diharapkan untuk meningkatkan penguasaan pasar suatu perusahaan. 2. Akuisisi Vertikal

Akuisisi vertikal adalah akuisisi yang dijalankan suatu perusahaan dengn membeli satu pemasok atau distributor dari barang dan jasa yang dibutuhkan. Dengan akuisisi ini, perusahaan dapat melakukan pengendalian bahan atau parts tambahan dari suatu rantai nilai.

3. Akuisisi yang Terkait atau Related

Akuisisi related adalah akuisisi yang dilakukan suatu perusahaan atas perusahaan lain dalam suatu industri yang terkait.

2.1.2.4Alasan Melakukan Merger dan Akuisisi

1. Peningkatan Penjualan

Salah satu alasan penting melakukan merger dan akuisisi adalah peningkatan penjualan. Dengan mendapatkan tambahan pangsa pasar, perusahaan dapat meningkatkan penjualan secara terus-menerus dan mendapatkan dominasi dalam pasar. Operasional yang ekonomis sering kali dapat dicapai melalui penggabungan usaha. Realisasi ekonomis tersebut disebut sebagai sinergi. Sinergi adalah nilai ekonomi yang didapat dari penggabungan di mana kinerja kedua perusahaan gabungan melebihi kinerja perusahaan jika berdiri secara terpisah. Selain sinergi, skala ekonomis juga bisa didapat dari kegiatan yang ekonomis. Skala ekonomis adalah keuntungan daari jumlah karena biaya per unit rata-rata akan turun sejalan dengan naiknya volume.

2. Memperoleh Sinergi

Manfaat sinergik diperoleh hanya apabila perusahaan-perusahaan yang bergabung memiliki keunggulan (dan kelemahan) yang tidak sama atau memiliki keunggulan (dan kelemahan) pada bidang yang tidak sama. Sinergi adalah nilai ekonomi yang didapat dari penggabungan di mana kinerja kedua perusahaan gabungan melebihi kinerja perusahaan jika berdiri secara terpisah. 3. Memanfaatkan peluang untuk menghemat pajak

Menurut Pardede (2011:604) ada beberapa alasan perusahaan untuk melakukan penggabungan atau pengambialihan, yaiitu:

1. Memperbesar ukuran perusahaan

Apabila perusahaan ingin memperbesar ukurannya, maka salah satu cara yang dapat ditempuh adalah melakukan penggabungan atau pengambialihan dengan perusahaan lain.

2. Menambah jenis barang yang dibuat

Menambah jenis barang agar tidak ketergantungan dengan satu jenis barang saja dengan cara bergabung dengan, atau mengambilalih, perusahaan lain yang saat ini sedang membuat barang tersebut.

3. Memperoleh sumberdaya-sumberdaya penting

Apabila ada satu perusahaan yang membutuhkan sumberdaya tertentu dimana perusahaan ini tidak dapat memperolehnya dan apabila ada perusahaan lain yang dapat memperolehnya, maka sebaiknya bergabung atau mengambilalih perusahaan lain tersebut. Pada tingkat penjualan yang membuatnya impas, yaitu tidak memperoleh laba dan tidak juga mederita rugi, perusaah tersebut tentu saja tidak akan membayar pajak penghasilan.

2.1.2.5Langkah–langkah Merger dan Akuisisi

Dalam proses melakukan merger terdapat beberapa langkah yang harus dilakukan oleh perusahaan sebelum, dalam, maupun setelah merger terjadi. Langkah–langkah yang harus diambil dapat dibagi menjadi tiga bagian (Estanol dan Seldeslachts, 2005) yaitu:

Pre–merger dalam hal ini merupakan keadaan sebelum merger dimana dalam tahap ini, tugas dari seluruh jajaran direksi maupun manajemen kedua atau lebih perusahaan untuk mengumpulkan informasi yang kompeten dan signifikan untuk kepentingan proses merger perusahaan–perusahaan tersebut. 2. Merger stage

Pada saat perusahaan–perusahaan tersebut memutuskan untuk melakukan merger, hal yang harus dilakukan untuk pertama kalinya dalam tahapan ini adalah menyesuaikan diri dan saling mengintregasikan diri dengan partner agar dapat berjalan sesuai dengan harapan.

3. Post–merger

Pada tahapan ini, terdapat beberapa langkah yang harus dilakukan oleh perusahaan. Langkah pertama, yang akan dilakukan adalah dengan melakukan restrukturisasi, dimana dalam merger sering terjadinya dualism kepemimpinan yang akan membawa pengaruh buruk dalam organisasi. Langkah kedua, yang akan diambil adalah dengan membangun suatu kultur baru dimana kultur atau budaya baru perusahaan atau dapat juga merupakan budaya yang sama sekali baru bagi perusahaan. Langkah terakhir, yang diambil adalah dengan cara melancarkan transisi, dimana yang harus dilakukan dalam hal ini adalah dengan membangun suatu kerjasama, dalam berupa tim gabungan ataupun kerja sama mutual.

2.1.2.6Norma Merger dan Akuisisi

dahulu menentukan norma atau kriteria yang harus dimiliki baik oleh perusahaan maupun oleh perusahaan lain yang akan digabungkan dengan, atau yang akan diambilalih oleh perusahaan yang bersangkutan. Berikut adalah norma yang lazim digunakan sebagai dasar pembuatan keputusan penggabungan atau pengambilalihan perusahaan:

a. Ukuran perusahaan b. Jenis bidang usaha

c. Prestasi atau citra perusahaan d. Peluang untuk tumbuh e. Pangsa pasar

f. Harga

g. Pengaruh terhadap modal pemegang saham h. Sumber pembelanjaan

i. Keserasian manajemen

2.2 Review Penelitian Terdahulu

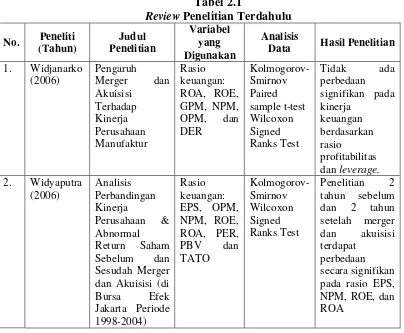

Pada penelitian Widjanarko (2006) meneliti perusahaan yang melakukan merger dan akuisisi pada tahun 1998–2002. Hasilnya menunjukkan tidak ada perbedaan signifikan pada kinerja keuangan perusahaan berdasarkan rasio profitabilitas dan leverage. Pada penelitian Hamidah & Noviani (2013) menunjukkan perbedaan pada CR, ROA, dan PER, sedangkan rasio lainnya tidak mengalami perubahan. Penelitian Nugroho (2010) juga menunjukkan perbedaan yang signifikan terhadap kinerja keuangan perusahaan satu tahun sebelum dan lima tahun sesudah merger dan akuisisi.

Rangkuman dari penelitian terdahulu yang mempunyai hubungan dengan analisis merger dan akuisisi terdapat pada Tabel 2.1 berikut ini:

Tabel 2.1

Review Penelitian Terdahulu

No. Peneliti (Tahun) Judul Penelitian Variabel yang Digunakan Analisis

Data Hasil Penelitian

1. Widjanarko (2006) Pengaruh Merger dan Akuisisi Terhadap Kinerja Perusahaan Manufaktur Rasio keuangan: ROA, ROE, GPM, NPM, OPM, dan DER Kolmogorov-Smirnov Paired sample t-test Wilcoxon Signed Ranks Test Tidak ada perbedaan signifikan pada kinerja keuangan berdasarkan rasio profitabilitas dan leverage.

2. Widyaputra (2006) Analisis Perbandingan Kinerja Perusahaan & Abnormal Return Saham Sebelum dan Sesudah Merger dan Akuisisi (di Bursa Efek Jakarta Periode 1998-2004) Rasio keuangan: EPS, OPM, NPM, ROE, ROA, PER, PBV dan TATO Kolmogorov-Smirnov Wilcoxon Signed Ranks Test Penelitian 2 tahun sebelum dan 2 tahun setelah merger dan akuisisi terdapat

[image:34.595.110.514.394.727.2]Lanjutan Tabel 2.1

Review Penelitian Terdahulu

3. Yulianto (2008) Analisis Kinerja Keuangan Perusahaan Publik yang Melakukan Merger dan Akuisisi Selama dan Sesudah Krisis Moneter Rasio keuangan: FATO, TAT, DER, OPM, GPM, CR, QR, DTA, IT, ROI, ROE, dan NPM Independen sample t-test Ada perbedaan yang positif signifikan pada rasio FATO, TAT, DER, OPM dan GPM. CR, QR, DTA, IT, ROI, ROE dan NPM tidak ada perbedaan 4. Nugroho

(2010) Analisis Perbandingan Kinerja Keuangan Perusahaan Sebelum dan Sesudah Merger dan Akuisisi (Pada Perusahaan Pengakuisisi, Periode 2002-2003) Rasio keuangan: NPM, ROA, ROE, DER, EPS, TATO dan CR Uji normalitas Wilcoxon Signed Ranks Test Uji Manova Penelitian 1 tahun sebelum dan 5 tahun sesudah merger dan akuisisi tidak terdapat perbedaan yang signifikan

terhadap kinerja keuangan

perusahaan

5. Hamidah dan Noviani (2013) Perbandingan Kinerja Keuangan Perusahaan Sebelum dan Sesudah Merger dan Akuissisi (Pada Perusahaan Pengakuisisi yang Terdaftar di Bursa Efek Indonesia Periode 2004-2006) Rasio keuangan: TATO, DR, CR, ROA, dan PER Paired sample t-test Ada perbedaan pada rasio CR, ROA, dan PER, sedangkan pada rasio TATO dan DR tidak mengalami

perubahan

dan dua tahun sesudah, dan ada pula yang menggunakan periode penelitian dua tahun sebelum dan tiga tahun sesudah. Dalam penelitian ini menggunakan perusahaan yang terdaftar di BEI dan melakukan kegiatan merger dan akuisisi pada periode tahun 2010-2011.

Ada persamaan dan perbedaan antara penelitian terdahulu dengan penelitian sekarang. Adapun persamaannya adalah sama-sama menganalisis kinerja perusahaan sebelum dan sesudah merger dan akuisisi. Perbedaan penelitian ini dengan penelitian terdahulu adalah pada penelitian ini sampel perusahaan yang melakukan aktivitas merger dan akuisisi pada tahun 2010-2011.

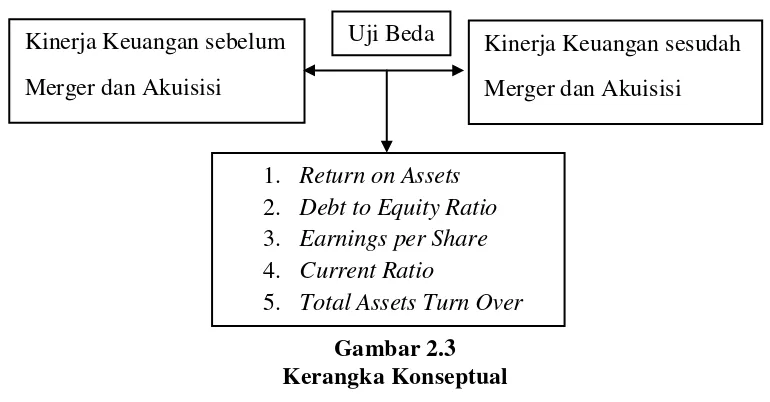

2.3 Kerangka Konseptual

Salah satu strategi perusahaan untuk mengembangkan usahanya adalah dengan ekspansi eksternal melalui merger dan akuisisi. Merger dan akuisisi merupakan usaha pengembangan usaha yang paling cepat karena tidak membutuhkan persiapan seperti pengembangan bisnis dari awal.

yang diukur dengan debt to equity ratio, rasio likuditas yang diukur dengan current ratio, dan rasio aktivitas yang diukur dengan total assets turnover.

Rasio profitabilitas mengukur kemampuan perusahaan untuk memperoleh laba dari penjualannya. Jika terjadi sinergi yang baik, maka secara umum tingkat profitabilitas perusahaan tersebut akan lebih baik dari sebelum melakukan merger dan akuisisi, dimana Return on Assets (ROA) juga akan meningkat.

Rasio nilai pasar mengukur seberapa besar nilai saham perusahaan dibanding dengan nilai buku. Maka perusahaan yang melakukan merger dan akuisisi berharap bahwa strategi tersebut dapat memberikan keuntungan perusahaan yang diperoleh dari tiap harga saham (EPS).

Rasio solvabilitas mengukur kemampuan perusahaan untuk melunasi kewajiban-kewajiban jangka panjang. Jika terjadi sinergi dari kegiatan merger dan akuisisi, maka secara umum kesertaan modal perusahaan tersebut akan cukup baik, sehingga ekuitas perusahaan (DER) dapat diminimalisir.

Rasio likuiditas mengukur kemampuan perusahaan untuk mengetahui kemampuan perusahaan untuk melunasi hutang-hutang jangka pendek. Dengan melakukan merger dan akuisisi maka semestinya kemampuan perusahaan untuk memenuhi hutang jangka pendek (CR).

Uraian di atas dapat disederhanakan sebagaimana model kerangka konseptual sebagai berikut:

Gambar 2.3 Kerangka Konseptual

2.4 Hipotesis Penelitian

Berdasarkan kerangka konseptual, maka hipotesis pada penelitian ini adalah:

1. Terdapat perbedaan return on assets sebelum dan sesudah merger dan akuisisi pada perusahaan non keuangan yang terdaftar di Bursa Efek Indonesia periode 2010-2011.

2. Terdapat perbedaan debt to equity ratio sebelum dan sesudah merger dan akuisisi pada perusahaan non keuangan yang terdaftar di Bursa Efek Indonesia periode 2010-2011.

3. Terdapat perbedaan earnings per share sebelum dan sesudah merger dan akuisisi pada perusahaan non keuangan yang terdaftar di Bursa Efek Indonesia periode 2010-2011.

Kinerja Keuangan sebelum Merger dan Akuisisi

Kinerja Keuangan sesudah Merger dan Akuisisi

1. Return on Assets 2. Debt to Equity Ratio 3. Earnings per Share 4. Current Ratio

4. Terdapat perbedaan current ratio sebelum dan sesudah merger dan akuisisi pada perusahaan non keuangan yang terdaftar di Bursa Efek Indonesia periode 2010-2011.

BAB III

METODE PENELITIAN

3.1 Jenis Penelitian

Jenis penelitian yang digunakan dalam penelitian ini adalah penelitian komparatif. Menurut Siregar (2014:15) adalah suatu penelitian yang bersifat membandingkan. Variabelnya masih sama dengan penelitian variabel mandiri, tetapi untuk sampel yang lebih dari satu atau dalam waktu yang berbeda.

3.2 Tempat dan Waktu Penelitian

Penelitian ini dilakukan dengan mengambil data laporan keuangan perusahaan yang diteliti dari Indonesian Capital Market Electronic Library (ICaMEL) dan www.idx.co.id. Penelitian ini mengambil periode tahun 2010– 2011. Penelitian dilakukan mulai Maret 2015 sampai dengan Mei 2015.

3.3 Batasan Operasional

Pembatasan penelitian perlu dilakukan dengan tujuan agar pokok penelitian yang diteliti tidak terlalu melebar dari yang sudah ditentukan. Peneliti dalam hal ini membatasi penelitian sebagai berikut:

1. Periode penelitian adalah periode tahun 2010–2011.

2. Variabel yang diteliti dalam penelitian ini adalah Return on Assets (ROA), Debt to Equity Ratio (DER), Earning per Share (EPS), Curretnt Ratio (CR), dan Total Assets Turnover (TATO).

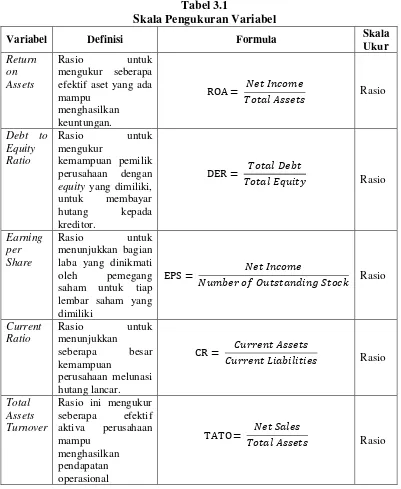

3.4 Definisi Operasional

Definisi operasional memberikan pengertian terhadap konstruk atau variabel dengan menspesifikasikan kegiatan atau tindakan yang diperlukan peneliti untuk mengukur. Pada dasarnya variabel dalam penelitian ini adalah kinerja keuangan. Kinerja keuangan dalam penelitian ini difokuskan terhadap kinerja keuangan perusahaan yang melakukan merger dan akuisisi. Kinerja keuangan perusahaan diukur dengan indikator rasio, yaitu:

1. Rasio Profitabilitas

Return on Assets mengukur seberapa efektif aset yang ada mampu menghasilkan keuntungan. Jika terjadi sinergi yang baik maka secara umum tingkat profitabilitas perusahaan akan lebih baik dari sebelum melakukan merger dan akuisisi.

ROA = ���������

�����������

2. Rasio Nilai Pasar

Rasio pasar yang digunakan dalam penelitian ini adalah Earning per Share (EPS). Dimana EPS menunjukkan bagian laba yang dinikmati oleh pemegang saham untuk tiap lembar saham yang dimiliki. Besar kecilnya EPS dipengaruhi oleh laba bersih dan jumlah saham yang dimiliki perusahaan.

EPS = ���������

3. Rasio Leverage

Rasio leverage yang digunakan dalam penelitian ini adalah Debt to Equity Ratio (DER). DER mengukur kemampuan pemilik perusahaan dengan equity yang dimiliki, untuk membayar hutang kepada kreditor.

DER = ���������

�����������

4. Rasio Likuiditas

Rasio likuiditas yang digunakan dalam penelitian ini adalah Current Ratio (CR). Rasio ini menunjukkan seberapa besar kemampuan perusahaan melunasi hutang lancar. Semakin besar rasio ini menunjukkan semakin likuid perusahaan tersebut.

CR = ������������� ������������������

5. Rasio Aktivitas

Rasio aktivitas yang digunakan dalam penelitian ini adalah Total Assets Turnover (TATO). Rasio ini mengukur seberapa efektif aktiva perusahaan mampu menghasilkan pendapatan operasional.

TATO = ��������

�����������

Tabel 3.1

Skala Pengukuran Variabel

Variabel Definisi Formula Skala

Ukur Return on Assets Rasio untuk mengukur seberapa efektif aset yang ada mampu

menghasilkan keuntungan.

ROA = ���������

����������� Rasio

Debt to Equity Ratio Rasio untuk mengukur kemampuan pemilik perusahaan dengan

equity yang dimiliki, untuk membayar hutang kepada kreditor.

DER = ���������

����������� Rasio

Earning per Share

Rasio untuk menunjukkan bagian

laba yang dinikmati oleh pemegang saham untuk tiap lembar saham yang dimiliki

EPS = ���������

������������������������ Rasio

Current Ratio Rasio untuk menunjukkan seberapa besar kemampuan perusahaan melunasi hutang lancar.

CR = �������������

������������������ Rasio

Total Assets Turnover

Rasio ini mengukur seberapa efektif aktiva perusahaan mampu menghasilkan pendapatan operasional

TATO = ��������

����������� Rasio

3.5 Populasi dan Sampel Penelitian

1. Perusahaan tidak termasuk pada sektor perbankan atau lembaga keuangan 2. Melakukan aktivitas merger dan akuisisi pada periode 2010-2011

3. Tersedia laporan keuangan untuk 1 tahun sebelum dan 2 tahun sesudah aktivitas merger dan akuisisi.

4. Tanggal dilakukan merger dan akuisisi diketahui dengan jelas.

[image:44.595.108.508.337.577.2]Berdasarkan kriteria tersebut, terdapat 14 perusahaan yang dijadikan sampel dalam penelitian ini. Perusahaan-perusahaan yang memiliki kriteria diatas dapat dilihat dalam tabel berikut ini:

Tabel 3.2

Daftar Sampel Perusahaan

No. Perusahaan Aktivitas Tanggal M&A

(D-M-Y)

1. PT. Bentoel Internasional Investama Tbk Merger 04-01-2010 2. PT. Indonesian Paradise Property Tbk Merger 27-04-2010 3. PT. Astra International Tbk Akuisisi 27-12-2010 4. PT. Tri Polyta Indonesia Tbk Merger 01-01-2011 5. PT. Agung Podomoro Land Tbk Akuisisi 13-04-2011 6. PT. Aneka Tambang Tbk Akuisisi 18-05-2011 7. PT. Island Concepts Indonesia Tbk Merger 25-05-2011 8. PT. Jasa Marga (Persero) Tbk Akuisisi 10-06-2011 9. PT. Berau Coal Energy Tbk Akuisisi 21-06-2011 10. PT. Elang Mahkota Teknologi Tbk Akuisisi 28-06-2011 11. PT. Mobile 8 Telecom Tbk Akuisisi 19-07-2011 12. PT. Resources Alam Indonesia Tbk Akuisisi 18-08-2011 13. PT. Matahari Departement Store Tbk Merger 16-09-2011 14. PT. Kawasan Industri Jababeka Tbk Akuisisi 27-11-2011 Sumber: Indonesian Capital Market Electronic Library

3.6 Jenis Data

sebelumnya serta lebih dapat dipercaya keabsahannya karena untuk laporan keuangan sudah diaudit oleh akuntan publik.

3.7 Metode Pengumpulan Data

Metode pengumpulan data yang digunakan dalam penelitian ini adalah metode dokumentasi, yaitu dengan cara mencatat atau mendokumentasikan data yang sudah ada. Pengumpulan data dimulai dengan tahap penelitian terdahulu, yaitu melakukan studi kepustakaan dengan mempelajari buku, artikel, jurnal maupun situs yang berhubungan dengan pokok bahasan dalam penelitian ini. Pada tahap ini juga dilakukan pengkajian data yang dibutuhkan, ketersediaan data, cara memperoleh data, dan gambaran cara memperoleh data. Tahapan selanjutnya adalah mengumpulkan keseluruhan data yang dibutuhkan guna menjawab persoalan penelitian, memperbanyak literature untuk menunjang data kuantitatif yang diperoleh.

3.8 Teknik Analisis Data 3.8.1 Uji Normalitas

0,05 dinyatakan tidak normal. Pengujian ini menggunakan program SPSS for windows.

3.8.2 Uji Hipotesis

Pengujian hipotesis ini menggunakan uji beda t-test yaitu Paired Sample T Test. Uji beda t-test ini digunakan untuk analisis dengan melibatkan dua pengukuran pada subyek yang sama terhadap suatu pengaruh atau perlakuan tertentu. Tujuan uji beda t-test adalah untuk membandingkan selisih dua mean dari dua sampel yang berpasangan dengan data berdistribusi normal. Sampel memiliki varian yang sama apabila nilai signifikan > α = 5%. Pengujian ini menggunakan program SPSS for windows. Jika hasil uji menunjukkan sampel berdistribusi normal maka uji beda yang digunakan dalam penelitian ini adalah uji parametrik (paired sample T-Test). Tetapi jika apabila sampel tidak berdistribusi normal maka uji beda yang akan digunakan dalam penelitian ini adalah uji non parametrik (wilcoxon signed ranks test).

Uji peringkat tanda wilcoxon digunakan untuk mengevaluasi perlakuan tertentu pada dua pengamatan antara sebelum dan sesudah adanya perlakuan tertentu. Uji ini menggunakan tingkat signifikan α = 5%, maka jika nilai

BAB IV

HASIL PENELITIAN DAN PEMBAHASAN

4.1 Gambaran Umum

4.1.1 Gambaran Umum Bursa Efek Indonesia

Bursa Efek Indonesia adalah sebuah pasar yang berhubungan dengan pembelian dan penjualan efek perusahaan yang sudah terdaftar di bursa itu. Pihak-pihak yang bertransaksi tidak perlu saling tahun lawan transaksinya, perdagangan dalam bursa hanya dapat dilakukan oleh seorang anggota, sang pialang.

Bursa Efek Indonesia atau Indonesia Stock Exchange merupakan hasil penggabungan dari Bursa Efek Jakarta dengan Bursa Efek Surabaya. Pasar modal atau bursa efek telah hadir sejak jaman kolonial Belanda pada tahun 1912 di Batavia. Pada saat itu perkembangan dan pertumbuhan pasar modal tidak berjalanseperti yang diharapkan, bahkan pada beberapa periode kegiatan pasar modal menagalami kevakuman. Pada tahun 1977, pemerintah Republik Indonesia mengaktifkan kembali pasar modal. Beberapa tahun kemudian pasar modal mengalami pertumbuhan seiring dengan berbagai intensif dan regulasi yang dikeluarkan pemerintah.

4.1.2 Gambaran Umum Perusahaan yang Melakukan Merger dan Akuisisi

1. PT. Bentoel Internasional Investama Tbk (RMBA)

Internasional Investama Tbk dengan saham 85%. Namun, pada 7 September 2011, British American Tobacco resmi menjual 13% saham Bentoel ke pihak UBS cabang London. Saat ini, kegiatan utama Bentoel adalah memproduksi dan memasarkan berbagai jenis produk tembakau seperti rokok kretek mesin, rokok kretek tangan dan rokok putih. Pada tahun 1990, PT. Bentoel Internasional Investama Tbk menjadi perusahaan publik yang terdaftar di Bursa Efek Indonesia Jakarta.

2. PT. Indonesian Paradise Property Tbk (INPP)

PT. Indonesian Paradise Property Tbk didirikan pada tanggal 14 Juni 1996 dengan nama PT. Penta Karsa Lubrindo dan memulai kegiatan usaha komersialnya pada tahun 2002. Berdasarkan anggaran dasar perusahaan, ruang lingkup kegiatan INPP adalah dalam bidang penyediaan akomodasi (hotel) dan penyertaan dalam bentuk saham pada entitas lain. Pada tanggal 21 September 2004, PT. Indonesian Paradise Property Tbk memperoleh pernyataan efektif fari Bapepam-LK untuk melakukan penawaran umum perdana saham kepada masyarakat. Saham-saham tersebut dicatat pada Bursa Efek Indonesia pada tanggal 01 Desember 2004.

3. PT. Astra International Tbk (ASII)

saham terbesar perusahaan ini adalah Jardine Cycle & Carriage Ltd, yaitu 50,09%.

4. PT. Chandra Asri Petrochemical Tbk (TPIA)

PT. Chandra Asri Petrochemical Tbk didirikan pada tanggal 2 November 1984 dengan nama PT. Tri Polyta Indonesia dan mulai beroperasi secara komersial pada tahun 1993. PT. Barito Pacific Tbk merupakan induk usaha dari TPIA. TPIA bergerak dalam bidang usaha industri petrokimia, perdagangan, angkutan, dan jasa. Pada tanggal 14 Juni 1996, TPIA memperoleh pernyataan efektif dari Bapepam-LK untuk melakukan pencatatan pada Bursa Efek Jakarta atas seluruh sahamnya. Perdagangan saham di Bursa Efek Indonesia tersebut dihentikan (delisting) mulai tanggan 3 Februari 2003, dan melakukan pencatatan kembali (relisting) pada tanggal 22 Mei 2008 atas seluruh sahamnya.

5. PT. Agung Podomoro Land Tbk (APLN)

per saham serta harga penawaran Rp. 365,- per saham. Saham tersebut dicatat pada Bursa Efek Indonesia pada tanggal 11 November 2011.

6. PT. Aneka Tambang Tbk (ANTAM)

PT. Aneka Tambang Tbk berdiri pada tanggal 05 Juli 1968 dengan nama Perusahaan Negara (PN) Aneka Tambang. Ruang lingkup kegiatan ANTAM adalah di bidang industri, perdagangan, pengangkutan dan jasa lainnya yang berkaitan dengan galian tersebut. Pada tahun 1997, ANTAM menawarkan 35% sahamnya ke publik dan mencatatkannya di Bursa Efek Indonesia, untuk mendukung pendanaan proyek ekspansi feronikel.

7. PT. Island Concepts Indonesia Tbk (ICON)

PT. Island Concepts Indonesia Tbk didirikan tanggal 11 Juli 2001 dan memulai kegiatan usaha komersialnya pada April 2005. Ruang lingkup kegiatan ICON adalah di bidang jasa akomodasi. Pada tanggal 22 Desember 2004, ICON memperoleh pernyataan efektif dari Bapepam-LK untuk melakukan penawaran umum perdana saham ICON kepada masyarakat sebanyak 125.000.000 dengan nominal Rp. 112,50 per saham. Saham-saham tersebut dicatac=t pada Bursa Efek Indonesia pada tanggal 08 Juli 2005.

8. PT. Jasa Marga (Persero) Tbk (JSMR)

Bursa Efek Indonesia untuk menjadi perusahaan terbuka, dimana pemerintah melepaskan 30% sahamnya kepada masyarakat.

9. PT. Berau Coal Energy Tbk (BRAU)

PT. Berau Coal Energy Tbk didirikan pada tanggal 07 September 2005 dengan nama PT. Risco. BRAU bergerak di bidang usaha perdagangan, pertambangan, perkebunan, konstruksi, real-state, agrikultural, percetakan, industri transportasi, dan jasa. Pada tanggak 06 Agustus 2010, PT. Berau Coal Energy Tbk memperoleh pernyataan efektif dari Bapepam-LK untuk melakukan penawaran umum perdana saham BRAU kepada masyarakat sebanyak 3.400.000.000 dengan nilai nominal Rp.100,- per saham dengan harga penawaran Rp.400,- per saham. Saham-saham tersebut dicatatkan pada Bursa Efek Indonesia pada tanggal 19 Agustus 2010.

10. PT. Elang Mahkota Teknologi Tbk (EMTK)

PT. Elang Mahkota Teknologi Tbk berdiri pada tanggal 03 Agustus 1983 dengan nama PT. Elang Mahkota Komputer dan memluai aktivitas secara komersial di tahun 1984. Ruang lingkup kegiatan utama EMK adalah di bidang jasa(terutama dalam bidang penyediaan jasa teknologi, media dan telekomunikasi), perdagangan, pembangunan dan industri.

11. PT. Mobile 8 Telecom Tbk (FREN)

bidang telekomunikasi. FREN memperoleh pernyataan efektif dari Bapepam-LK untuk melakukan penawaran umum pendana saham FREN kepada masyarakat sebanyak 3.900.000.000 dengan nominal Rp.100,- per saham dengan harga penawaran Rp. 225,- per saham. Saham-saham tersebut dicatatkan pada Bursa Efek Indonesia pada tanggak 29 November 2006.

12. PT. Resources Alam Indonesia Tbk (KKGI)

PT. Resources Alam Indonesia Tbk berdiri pada tanggal 08 Juli 1981 dengan nama PT. Kurnia Kapuas Utama Glue Industries dan memulai kegiatan usaha komersialnya pada tahun 1983. Saat ini KKGI bergerak di bidang industri high pressure laminate dan melamine laminated particle boards, serta petambangan batu batubara melalui anak usahanya. Pada tanggal 18 Mei 1991, KKGI memperoleh pernyataan efektif dari Bapepam-LK untuk melakukan penawaran umum perdana saham KKGI kepada masyarakat sebanyak 4.500.000 dengan nilai nominal Rp.1000,- per saham dengan harga penawaran Rp.5.700,- per saham. Saham-saham tersebut dicatatkan pada Bursa Efek Indonesia pada tanggal 01 Juli 1991.

13. PT. Matahari Departmen Store Tbk (LPPF)

rumah tangga dan mainan. Pada tahun 1898, LPPF memperoleh pernyataan efektif dari Bapepam-LK untuk melakukan penawaran umum perdana saham LPPF kepada masyarakat sebanyak 2.140.000 dengan nilai nominal Rp.1.000,- per saham dengan harga penawaran Rp. 7.900,- per saham. Pada tanggal 09 Oktober 1989, saham-saham tersebut dicatatkan pada Bursa Efek Indonesia.

14. PT. Kawasan Industri Jababeka Tbk (KIJA)

PT. Kawasan Industri Jababeka Tbk berdiri pada tanggal 12 Januari 1989 dan memulai kegiatan usaha komersialnya pada tanggal 1989. Ruang lingkup kegiatan KIJA meliputi usaha di bidang kawasan industri berikut seluruh sarana penunjangnya, antara lain pembangunan perumahan, apartemen, perkantoran, pertokoan, pembangunan dan instalasi pengelolaan air bersih, limbah, telepon, dan listrik serta sarana-saran lain yang diperlukan dalam menunjang pengelolaan kawasan industri. Pada tanggal 05 Desember 1994, KIJA memperoleh pernyataan efektif dari Bapepam-LK untuk melakukan penawaran umum perdana saham KIJA kepada masyarakat sebanyak 47.000.000 dengan nilai nominal Rp.1.000,- per saham dengan harga penawaran Rp.4.950,- per saham. Pada tanggal 10 Januari 1995, saham-saham tersebut dicatat pada Bursa Efek Indonesia.

4.2 Hasil Deskriptif Variabel Penelitian

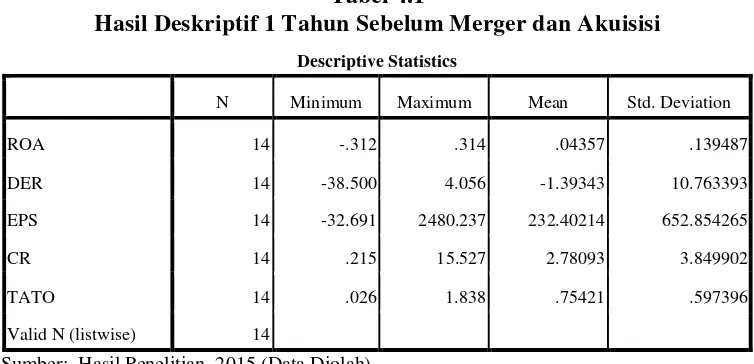

4.2.1 Hasil Deskriptif Variabel 1 Tahun Sebelum Marger dan Akuisisi

merger dan akuisisi. Dimana jika standar deviasi lebih besar dari pada nilai rata-rata maka berarti data yang ada memiliki variasi yang besar, begitu juga sebaliknya jika standar deviasi lebih kecil dari nilai rata-rata maka berarti data yang ada memiliki variasi yang rendah. Nilai maksimum menunjukkan nilai tertinggi pada data, sedangkan nilai minimum menunjukkan nilai terendah pada data. Berikut Tabel 4.1 yang menunjukkan hasil statistik deskriptif data pada periode sebelum merger dan akuisisi:

Tabel 4.1

Hasil Deskriptif 1 Tahun Sebelum Merger dan Akuisisi Descriptive Statistics

N Minimum Maximum Mean Std. Deviation

ROA 14 -.312 .314 .04357 .139487

DER 14 -38.500 4.056 -1.39343 10.763393

EPS 14 -32.691 2480.237 232.40214 652.854265

CR 14 .215 15.527 2.78093 3.849902

TATO 14 .026 1.838 .75421 .597396

Valid N (listwise) 14

Sumber: Hasil Penelitian, 2015 (Data Diolah)

Hasil statistik deskriptif sebelum merger dan akuisisi seperti yang ditampilkan Tabel 4.1 dapat dijelaskan sebagai berikut:

yang dimiliki adalah sebesar 4,357%. Sedangkan masing-masing nilai maksimum dan minimum adalah 0,314 dan -0,312.

2. Nilai ratarata DER untuk satu tahun sebelum merger dan akuisisi sebesar -1,39343 dengan standar deviasi 10,763393. Nilai standar deviasi yang lebih besar dari nilai rata-rata menunjukkan adanya variasi yang besar antara nilai maksimum dan minimum. Nilai rata-rata DER sebesar -1,39343 menunjukkan bahwa rata-rata tingkat hutang terhadap aset perusahaan sebesar -1,39343 kali (nilai minus berasal dari ekuitas perusahaan). Sedangkan masingmasing nilai maksimum dan minimum adalah 4,056 dan -38,500.

3. Nilai rata-rata EPS untuk satu tahun sebelum merger dan akuisisi sebesar 232,40214 dengan standar deviasi 652,854265. Nilai standar deviasi yang lebih besar dari nilai rata-rata menunjukkan adanya variasi yang besar antara nilai maksimum dan minimum. Nilai rata-rata EPS sebesar 232,40214 menunjukkan bahwa rata-rata laba per lembar saham yang diterima pemegang saham adalah sebesar Rp 232,40214. Sedangkan masing-masing nilai maksimum dan minimum adalah 2480,237 dan -32,691.

dengan aset lancar yang tersedia adalah sebesar 2,78093 kali. Sedangkan masing-masing nilai maksimum dan minimum adalah 15,527 dan 0,215. 5. Nilai rata-rata TATO untuk satu tahun sebelum merger dan akuisisi sebesar

0,75421 dengan standar deviasi 0,597396. Nilai standar deviasi yang lebih kecil dari nilai rata-rata menunjukkan adanya variasi yang rendah antara nilai maksimum dan minimum. Nilai rata-rata TATO sebesar 0,75421 menunjukkan bahwa rata-rata kemampuan dana yang tertanam dari keseluruhan aktiva untuk menghasilkan penjualan adalah sebesar 0,75421 kali. Sedangkan masing-masing nilai maksimum dan minimum adalah 1,838 dan 0,026.

4.2.2 Hasil Deskriptif Variabel 1 Tahun Sesudah Merger dan Akuisisi

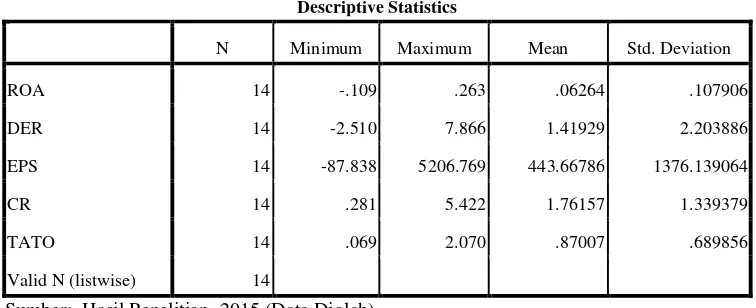

Tabel 4.2

Hasil Deskriptif 1 Tahun Sesudah Merger dan Akuisisi Descriptive Statistics

N Minimum Maximum Mean Std. Deviation

ROA 14 -.109 .263 .06264 .107906

DER 14 -2.510 7.866 1.41929 2.203886

EPS 14 -87.838 5206.769 443.66786 1376.139064

CR 14 .281 5.422 1.76157 1.339379

TATO 14 .069 2.070 .87007 .689856

Valid N (listwise) 14

Sumber: Hasil Penelitian, 2015 (Data Diolah)

Hasil statistik deskriptif 1 tahun sesudah merger dan akuisisi seperti yang ditampilkan Tabel 4.2 dapat dijelaskan sebagai berikut:

1. Nilai rata-rata ROA untuk satu tahun sesudah merger dan akuisisi sebesar 0,06264 dengan standar deviasi 0,107906. Nilai standar deviasi yang lebih besar dari nilai rata-rata menunjukkan adanya variasi yang besar atau adanya kesenjangan yang cukup besar antara nilai maksimum dan minimum. Nilai rata-rata ROA sebesar 0,06264 menunjukkan bahwa rata-rata efektivitas perusahaan didalam menghasilkan keuntungan dengan menggunakan aktiva yang dimiliki adalah sebesar 6,264%. Sedangkan masing-masing nilai maksimum dan minimum adalah 0,263 dan -0,109.

Sedangkan masingmasing nilai maksimum dan minimum adalah 7,866 dan -2,510.

3. Nilai rata-rata EPS untuk satu tahun sesudah merger dan akuisisi sebesar 443,6786 dengan standar deviasi 1376,139064. Nilai standar deviasi yang lebih besar dari nilai rata-rata menunjukkan adanya variasi yang besar antara nilai maksimum dan minimum. Nilai rata-rata EPS sebesar 443,6786 menunjukkan bahwa rata-rata laba per lembar saham yang diterima pemegang saham adalah sebesar Rp 443,678,-. Sedangkan masing-masing nilai maksimum dan minimum adalah 5206,769 dan -87,838.

4. Nilai rata-rata CR untuk satu tahun sesudah merger dan akuisisi sebesar 1,76157 dengan standar deviasi 1,339379. Nilai standar deviasi yang lebih kecil dari nilai rata-rata menunjukkan adanya variasi yang rendah antara nilai maksimum dan minimum. Nilai rata-rata CR sebesar 1,76157 menunjukkan bahwa rata-rata kemampuan perusahaan dalam membayar kewajiban lancar dengan aset lancar yang tersedia adalah sebesar 1,76157 kali. Sedangkan masing-masing nilai maksimum dan minimum adalah 5,422 dan 0,281.

kali. Sedangkan masing-masing nilai maksimum dan minimum adalah 2,070 dan 0,069.

4.2.3 Hasil Deskriptif Variabel 2 Tahun Sesudah Merger dan Akuisisi

[image:59.595.128.500.493.645.2]Berikut akan ditampilkan deskriptif variabel yang ditinjau dari nilai rata-rata, standar deviasi, nilai maksimum dan nilai minimum untuk periode 2 tahun sesudah merger dan akuisisi. Dimana jika standar deviasi lebih besar dari pada nilai rata-rata maka berarti data yang ada memiliki variasi yang besar, begitu juga sebaliknya jika standar deviasi lebih kecil dari nilai rata-rata maka berarti data yang ada memiliki variasi yang rendah. Nilai maksimum menunjukkan nilai tertinggi pada data, sedangkan nilai minimum menunjukkan nilai terendah pada data. Berikut Tabel 4.3 yang menunjukkan hasil statistik deskriptif data pada periode 2 tahun sesudah merger dan akuisisi:

Tabel 4.3

Hasil Deskriptif 2 Tahun Sesudah Merger dan Akuisisi Descriptive Statistics

N Minimum Maximum Mean Std. Deviation

ROA 14 -.08 .39 .0711 .11634

DER 14 -4.75 23.96 2.6620 6.43206

EPS 14 -44.66 561.77 112.9386 177.67917

CR 14 .36 4.31 1.6433 .98091

TATO 14 .09 2.30 .8479 .67484

Valid N (listwise) 14

Sumber: Hasil Penelitian, 2015 (Data Diolah)

1. Nilai rata-rata ROA untuk dua tahun sesudah merger dan akuisisi sebesar 0,0711 dengan standar deviasi 0,11634. Nilai standar deviasi yang lebih besar dari nilai rata-rata menunjukkan adanya variasi yang besar atau adanya kesenjangan yang cukup besar antara nilai maksimum dan minimum. Nilai rata-rata ROA sebesar 0,0711 menunjukkan bahwa rata-rata efektivitas perusahaan didalam menghasilkan keuntungan dengan menggunakan aktiva yang dimiliki adalah sebesar 7,11%. Sedangkan masing-masing nilai maksimum dan minimum adalah 0,39 dan -0,08.

2. Nilai rata-rata DER untuk dua tahun sesudah merger dan akuisisi sebesar 2,6620 dengan standar deviasi 6,43206. Nilai standar deviasi yang lebih besar dari nilai rata-rata menunjukkan adanya variasi yang besar antara nilai maksimum dan minimum. Nilai rata-rata DER sebesar 2,6620 menunjukkan bahwa rata-rata tingkat hutang terhadap aset perusahaan sebesar 2,6620 kali. Sedangkan masingmasing nilai maksimum dan minimum adalah 23,96 dan -4,75.

4. Nilai rata-rata CR untuk dua tahun sesudah merger dan akuisisi sebesar 1,6433 dengan standar deviasi 0,98091. Nilai standar deviasi yang lebih kecil dari nilai rata-rata menunjukkan adanya variasi yang rendah antara nilai maksimum dan minimum. Nilai rata-rata CR sebesar 1,6433 menunjukkan bahwa rata-rata kemampuan perusahaan dalam membayar kewajiban lancar dengan aset lancar yang tersedia adalah sebesar 1,6433 kali. Sedangkan masing-masing nilai maksimum dan minimum adalah 4,31 dan 0,36.

5. Nilai rata-rata TATO untuk dua tahun sesudah merger dan akuisisi sebesar 0,8479 dengan standar deviasi 0,67484. Nilai standar deviasi yang lebih kecil dari nilai rata-rata menunjukkan adanya variasi yang rendah antara nilai maksimum dan minimum. Nilai rata-rata TATO sebesar 0,8479 menunjukkan bahwa rata-rata kemampuan dana yang tertanam dari keseluruhan aktiva untuk menghasilkan penjualan adalah sebesar 0,8479 kali. Sedangkan masing-masing nilai maksimum dan minimum adalah 2,30 dan 0,09.

4.3 Analisis Data

4.3.1 Uji Normalitas

[image:62.595.99.524.458.642.2]Pada uji normalitas data ini menggunakan metode Kolmogorov-Smirnov Test. Tujuan pengujian ini adalah untuk mengetahui apakah sampel yang digunakan dalam penelitian ini adalah berdistribusi normal atau tidak. Sampel berdistribusi normal jika nilai probabilitas lebih besar dari taraf signifikan yang ditetapkan yaitu α = 0,05. Jika hasil uji menunjukkan sampel berdistribusi dengan normal maka uji beda yang digunakan dalam penelitian ini adalah uji parametrik, tetapi apabila sampel tidak berdistribusi dengan normal maka uji beda yang akan digunakan dalam penelitian ini adalah uji non parametrik. Hasil uji normalitas dengan kolmogorov-smirnov test periode 1 tahun sebelum merger dan akuisisi dapat dilihat dari Tabel 4.4 berikut:

Tabel 4.4

Hasil Uji Normalitas Sebelum Merger dan Akuisisi One-Sample Kolmogorov-Smirnov Test

ROA DER EPS CR TATO

N 14 14 14 14 14

Normal Parametersa,,b Mean .04357 -1.39343 232.40214 2.78093 .75421

Std. Deviation .139487 10.763393 652.854265 3.849902 .597396

Most Extreme Differences Absolute .182 .481 .440 .315 .172

Positive .182 .306 .440 .