ANALISIS PEMBIAYAAN KREDIT DENGAN PRINSIP

MUDHARABAH DAN RISIKO-RISIKONYA PADA

PT. BANK SYARIAH MANDIRI BANDUNG

PERIODE 2008-2011

“Analysis Of Credit Financing and Risk With Mudharabah Principles in PT Bank Syariah Mandiri Bandung Period 2008-2011”.

TUGAS AKHIR

Diajukan Untuk Memenuhi Salah Satu Syarat Dalam Menyelesaikan Pendidikan Diploma III Program Studi Keuangan dan Perbankan

Oleh :

ZAKY ALJOSHA

21508023

PROGRAM STUDI KEUANGAN DAN PERBANKAN

FAKULTAS EKONOMI

UNIVERSITAS KOMPUTER INDONESIA

BANDUNG

LEMBAR PENGESAHAN TUGAS AKHIR

Judul : Analisis Pembiayaan Kredit dengan prinsip Mudharabah dan risiko- risikonya pada PT. Bank Mandiri Syariah Bandung Periode 2008-2011.

Nama : Zaky Aljosha

NIM : 21508023

Jenjang : Diploma III (DIII)

Program Studi : Keuangan dan Perbankan Fakultas : Ekonomi

Bandung, Agustus 2012

Menyetujui

,

Dosen Pembimbing

Oman Sukirman SE.,M.M NIP. 4127.02.01.001

Mengetahui,

Dekan Fakultas Ekonomi Ketua Program Studi Keuangan dan Perbankan

(Prof. Dr. Hj. Umi Narimawati, Dra.,SE.,M. Linna Ismawati, S.E M.Si

NIP. NIP.4127.34.02.008

Dekan Fakultas Ekonomi

ABSTRAK

Zaky Aljosha judul “Analisis Pembiayaan Kredit Dengan Prinsip Mudharabah dan risiko- risikonya pada PT. Bank Mandiri Syariah Bandung Periode 2008-2011“. Dibawah bimbingan Bapak Oman Sukirman S.E,. M.M

Penelitian ini dilakukan pada PT.Bank Syariah Mandiri Bandung. Fenomena yang terjadi adalah kurangnya pengetahuan masyarakat tentang perbankan syariah khususnya pembiayaan kredit mudharabah dan risiko-risiko pembiayaan kredit dengan prinsip mudharabah , perbankan syariah di Indonesia dalam satu dekade terakhir ini terus menunjukkan perkembangan yang cepat. Hal ini terlihat dari semakin tumbuh dan berkembangnya industri perbankan syariah di tanah air. Perkembangan kegiatan usaha bank syariah ditandai dengan pertumbuhan yang cukup signifikan pada sejumlah indikator seperti jumlah bank, jaringan kantor, dana pihak ketiga dan pembiayaan yang diberikan diantaranya pembiayaan bagi hasil yang terdiri dari pembiayaan mudharabah.

Metode yang digunakan dalam penelitian ini menggunakan deskriptif yang bersifat kuantitatif dimana penulis menerangkan bagaimana cara pembagian nisbah bagi hasil bagi masyarakat yang tertarik untuk menggunakan pembiayaan kredit dengan prinsip mudharabah.

Perhitungan nisbah bagi hasil dengan prinsip Mudharabah di Bank Syariah Mandiri bergantung pada Target Pendapatan Bank berbanding dengan target pendapatan nasabah.

Berdasarkan hasil penelitian diketahui bahwa Perhitungan bagi hasil yang diterapkan BSM pada pembiayaan mudharabah adalah mengacu pada profit sharing. Dalam penetapan pembagian nisbah bagi hasil sesuai dengan kesepakatan antara pihak BSM dengan nasabah yang bersangkutan. Pada prinsip Mudharabah ini semua dana ditanggung oleh pihak BSM sehingga banyak sekali nasabah yang tertarik untuk melakukan pendanaan kredit dengan prinsip mudharabah.

ABSTRACT

Zaky Aljosha title “Analysis Of Credit Financing and Risk With Mudharabah Principles in PT Bank Syariah Mandiri Bandung Period 2008-2011 “. Under the guidance of Faculty Oman Sukirman S.E,. M.M

This research was conducted at PT Bank Syariah Mandiri Bandung. Phenomenon that occurs is a lack of public knowledge about financing, especially Islamic banking and credit risks mudharabah credit financing with the principle of mudharabah, Islamic banking in Indonesia in the last decade continue to show rapid growth. This is evident from the growth and development of Islamic banking industry in the country. Development of business activities of Islamic banks is characterized by significant growth in the number of indicators such as number of bank, office networks, third-party funding and financing provided for the financing of which is composed of mudharabah.

The method used in this study using quantitative descriptive where the author explains how to share the profit sharing ratio for people who are interested in using credit financing with the principle of mudaraba. The calculation of the profit sharing ratio with the principle of Mudaraba at Bank Syariah Mandiri Bank relies on Revenue Target revenue compared with the target customer.

Based on survey results revealed that the calculation for the BSM applied on mudharabah is referring to the profit sharing. In determining the distribution of profit sharing ratio in accordance with the agreement between the BSM with the customer concerned. On the principle of Mudaraba fund is all borne by the BSM so many customers who are interested to do the principle of mudaraba credit financing.

KATA PENGANTAR

Dengan memanjatkan puji dan syukur kehadirat Allah SWT yang telah

melimpahkan Rahmat dan Hidayah-Nya sehingga penulis dapat menyelesaikan

laporan tugas akhir ini, Shalawat dan Salam semoga tercurah atas Rasulullah

SAW, keluarga, sahabat serta para pengikutnya hingga akhir zaman. Amin.

Penulis menyadari dalam penyusunan laporan tugas akhir ini masih jauh

dari sempurna. Akan tetapi selama penyusunan laporan tugas akhir ini penulis

mendapat banyak bantuan dari berbagai pihak, baik dorongan moril maupun

materil. Oleh karena itu pada kesempatan ini, dengan tulus penulis menyampaikan

rasa terima kasih kepada :

1. Dr. Ir. Eddy Soeryanto Soegoto, Selaku Rektor Universitas Komputer

Indonesia.

2. Prof. Dr. Hj. Umi Narimawati, Dra.,SE.,M.Si. Selaku Dekan Fakultas

Ekonomi Universitas Komputer Indonesia.

3. Ibu Linna Ismawati, SE.,M.Si. Selaku Ketua Program Studi Keuangan dan

Perbankan di Universitas Komputer Indonesia.

4. Ibu Windi Novianti, SE.,MM selaku dosen wali Kp-1 Program Studi

Keuangan Dan Perbankan Universitas Komputer Indonesia.

5. Bapak Oman Sukirman SE.,MM Selaku Dosen Pembimbing yang berbaik

hati membimbing dalam penyusunan Laporan Tugas Akhir di Universitas

Komputer Indonesia.

7. Bapak Aden Ruhimat, mba echa khususnya pada PT. Bank Syariah Mandiri

cabang dago yang telah mengizinkan penulis melaksanakan penelitian

sekaligus pembimbing penulis diperusahaan.

8. Kepada Kedua Orang Tua Penulis, terimakasih atas kasih sayang dan do’a

yang tulus sehingga penulis dapat menyelesaikan Laporan tugas akhir ini.

9. Kakakku, terima kasih juga atas kasih sayang dan dukungannya.

10. Semua teman-teman Penulis khususnya Kp-1 semuanya yang tidak bisa

disebutkan satu persatu, terima kasih atas bantuan dan dukungannya, kompak

selalu ya.

Sekali lagi penulis banyak mengucapkan terima kasih pada semua, atas

segala bantuan dan dukungannya selama ini kepada penulis.

Bandung, Agustus 2012

BAB I

PENDAHULUAN

1.1 Latar Belakang Penelitian

Di dalam sejarah ekonomi kaum muslim, pembiayaan yang dilakukan

dengan akad yang sesuai syariah telah menjadi bagian dari tradisi umat Islam

sejak jaman Rasulullah SAW. Contohnya seperti praktek-praktek menerima

titipan harta, meminjamkan uang untuk keperluan konsumsi dan untuk keperluan

bisnis, serta melakukan pengiriman uang. Dengan demikian, fungsi-fungsi utama

perbankan modern yaitu menerima deposito, menyalurkan dana, dan melakukan

transfer menjadi bagian yang tidak terpisahkan dari kehidupan umat Islam, bahkan

sejak jaman Rasulullah.

Perbankan adalah satu lembaga yang melaksanakan tiga fungsi utama

yaitu menerima simpanan uang, meminjamkan uang, dan mengirimkan jasa

pengiriman uang.

Perbankan Syariah merupakan lembaga investasi dan jasa perbankan, di

mana sumber dana dan sistem operasionalnya berdasarkan dengan nilai-nilai

Islam, sehingga tujuannya tidak semata-mata mencari keuntungan materi,

melainkan mengikuti syariat ajaran Islam.

Perbankan syariah pertama kali dilakukan di Negara Malaysia pada

Selanjutnya usaha pendirian bank syariah dilakukan di Negara Mesir pada tahun

1963 dengan nama Mit Ghamr Local Saving Bank.

Di Indonesia sendiri bank syariah yang pertama didirikan pada tahun 1992

adalah Bank Muamalat. Perlu diketahui bahwa produk-produk perbankan syariah

tidak hanya ditujukan bagi orang Islam saja tetapi pada hakekatnya semua orang

dan golongan. Jadi, siapapun bisa menjadi nasabah bank syariah sepanjang ia

dapat memenuhi persyaratan yang ada dan yang telah ditentukan oleh pihak bank

itu sendiri.

Sistem perbankan syariah merupakan suatu sistem yang bisa menjadi

solusi dalam permasalahan ekonomi. Saat ini penerapan ekonomi syariah sudah

semakin luas. Hal tersebut dapat dilihat dari banyaknya lembaga keuangan yang

berbasis syariah.

Perkembangan Bank Syariah saat ini sangat pesat dipicu oleh UU No. 10

tahun 1998 yang memungkinkan perbankan menjalankan dual banking system.

Bank-bank konvensional yang menguasai pasar mulai melirik dan membuka Unit

Usaha Syariah. Dalam meyediakan produk penghimpun dana, Bank Syariah tidak

melakukan pendekatan tunggal bagi para nasabahnya. Misalnya, pada tabungan

beberapa bank memperlakukannya seperti deposito, bahkan ada yang tidak

menyediakan produk tabungan sama sekali. Pada dasarnya, dilihat dari segi

sumbernya, dana Bank Syariah terdiri atas modal, titipan , investasi. Menurut

Keynes, orang membutuhkan uang untuk 3 kegunaan yaitu; transaksi, jaga-jaga,

dan investasi. Oleh karena itu produk penghimpun dana pun disesuaikan

Menurut (Muhammad Syafi'i Antonio, 2001 p. 95) Mudharabah adalah

kerjasama usaha dua atau lebih pihak dimana pemilik modal (shahibul maal)

mempercayakan sejumlah modal kepada pengelola (mudharib) dengan suatu

perjanjian pembagian keuntungan”. Bentuk ini menegaskan kerjasama dalam

panduan kontribusi 100% modal kas dari shahibul maal dan keahlian dari

mudharib.(Kasmir, 2002)

PT. Bank Syariah mandiri dalam pembagian nisbah Mudharabah

tergantung dari bank dan nasabahnya, apabila akad yang disepakati oleh nasabah

menginginkan porsi dari bank 100% maka nisbah untuk bank dan nasabah yaitu

60%:40%. Apabila akad yang disepakati 60%:40% maka 60% untuk bank dan

40% untuk nasabah. Penerapan pembiayaan mudharabah ini resikonya relatif

tinggi karena bila mengalami kerugian atas kelalaian pihak nasabah maka nasabah

lah yang menanggung resikonya.

Hal yang melatarbelakangi penelitian ini adalah sedikitnya pengetahuan

para nasabah terhadap perbankan syariah khususnya pembiayaan kredit dengan

prinsip mudharabah dan risikonya yang tinggi membuat masyarakat kurang

meminati kredit dengan prinsip syariah .

Berdasarkan uraian tersebut di atas, maka penulis tertarik untuk

mengetahui dan meneliti masalah tersebut ke dalam bentuk tugas akhir dengan

judul : " Analisis Pembiayaan Kredit dengan prinsip Mudharabah dan

risiko- risikonya pada PT. Bank Syariah Mandiri Bandung Periode

1.2 Identifikasi dan Rumusan Masalah

1.2.1 Identifikasi Masalah

Berdasarkan latar belakang penelitian diatas dapat diidentifikasikan

permasalahan sebagai berikut :

1. Sedang Trendnya Perbankan syariah saat ini membuat para

nasabah tertarik untuk memakai pembiayaan dengan prinsip

mudharabah namun kurang mengetahui bagaimana penerapanya

dalam pembiayaan kredit sehingga peminatnya masih kurang

banyak.

2. Sedikitnya pengetahuan para nasabah mengenai resiko pembiayaan

syariah.

1.2.2 Rumusan Masalah

Berdasarkan Identifikasi diatas maka penulis dapat menarik rumusan

masalah sebagai berikut :

1. Bagaimana Sistem Pembiayaan kredit dengan prinsip Mudharabah

di Bank Syariah Mandiri Bandung.

2. Bagaimana Resiko Pembiayaan Dengan Prinsip Mudharabah di

1.3 Maksud dan Tujuan Penelitian

1.3.1 Maksud Penelitian

Maksud Penelitian ini adalah untuk mengetahui bagaimana sistem

pembiayaan kredit dengan prinsip mudharabah dan risikonya pada PT. Bank

Syariah Mandiri Kota Bandung.

1.3.2 Tujuan Penelitian

1. Untuk Mengetahui bagaimana sistem pembiayaan kredit dengan prinsip

mudharabah pada PT. Bank Syariah Mandiri Bandung.

2. Untuk mengetahui risiko-risiko pembiayaan dengan prinsip Mudharabah

pada PT. Bank Syariah Mandiri Bandung.

1.4 Kegunaan Penelitian

1.4.1 Kegunaan Praktis

Sebagai tambahan informasi mengenai sistem pembiayaan dengan prinsip

1.4.2 Kegunaan Akademis

Penelitian yang dilakukan penulis ini diharapkan dapat memberikan

manfaat bagi banyak pihak yang terkait. Adapun kegunaan dari penelitian ini

adalah :

1. Bagi Penulis

Penulis dapat lebih memahami dan memperdalam ilmu mengenai

keuangan dan perbankan dan manajemen dana bank secara khusus serta dapat

mengetahui realisasi antara teori yang diperoleh selama proses belajar dengan

praktek yang terjadi dilapangan.

2. Bagi Perusahaan

Hasil penelitian ini diharapkan dapat menjadi informasi tambahan serta

masukan bagi kemajuan PT. Bank Mandiri Syariah. Serta sebagai sumbangan

nilai bagi perusahaan yang berupa saran dan usulan-usulan sebagai bahan

pertimbangan untuk kemajuan perusahaan tersebut. Khususnya dalam pembiayaan

mudharabah.

3. Bagi Pihak lain

Diharapkan dengan adanya penelitian ini dapat memberikan informasi

yang bermanfaat serta dapat dijadikan sebagai referensi dalam penyusunan TA

dengan tema yang sama dan dapat dijadikan sebagai perbandingan didalam

1.5 Lokasi dan Waktu penelitian

1.5.1 Lokasi Penelitian

Penelitian dan pengumpulan data dilakukan pada PT. Bank Syariah

Mandiri kantor cabang Bandung JL. Ir. H. Juanda N0.74 Bandung .

1.5.2 Waktu Penelitian

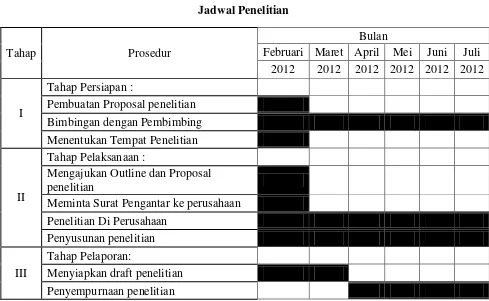

Penelitian ini dilakukan mulai bulan Februari 2012 sampai Juli 2012 pada PT.

Bank Syariah Mandiri kantor cabang Bandung JL. Ir. H. Juanda N0.74 Bandung

adapun jadwal penelitian penulis sebagai berikut :

BAB II

KAJIAN PUSTAKA DAN KERANGKA PEMIKIRAN

2.1 Kajian Pustaka

2.1.1 Bank

Secara umum bank disebut sebagai lembaga keuangan yang kegiatan

utamanya menerima simpanan, tabungan dan giro. Selain itu, bank juga dikenal

sebagai lembaga yang memberikan pinjaman uang (kredit) bagi masyarakat yang

membutuhkan. Disamping itu, bank juga sebagai tempat untuk menukar uang dan

menyediakan jasa pembayaran seperti pembayaran listrik, telefon, uang kuliah

dan pembayaran lainnya.

Pengertian bank secara umum menurut Undang - Undang NO. 10 tahun

1998 yang dikutip oleh (Kasmir, 2002 p. 23) adalah badan usaha yang

menghimpun dana dari masyarakat dalam bentuk simpanan dan menyalurkannya

ke masyarakat dalam bentuk kredit dan atau bentuk-bentuk lainnya dalam rangka

meningkatkan taraf hidup orang banyak.

2.1.2 Bank Konvensional

Bank Konvensional menurut (Kasmir, 2002 p. 33) adalah bank yang

melaksanakan kegiatan usaha secara konvensional dan atau berdasarkan prinsip

Fungsi dasar bank adalah : (1) menyediakan tempat untuk menitipkan

uang dengan aman (safe keeping function), dan (2) menyediakan alat pembayaran

untuk membeli barang dan jasa (transaction function).

Sebagai lembaga intermediasi, bank konvensional menerima simpanan

dari nasabah dan meminjamkannya kepada nasabah (unit ekonomi) lain yang

membutuhkan dana. Atas simpanan para nasabah itu bank memberi imbalan

berupa bunga. Demikian pula, atas pemberian pinjaman itu bank mengenakan

bunga kepada para peminjam. Diakui bahwa peran bank konvensional itu telah

mampu memenuhi kebutuhan manusia, dan aktivitas perbankan dapat dipandang

sebagai wahana bagi masyarakat modern untuk membawa mereka kepada

pelaksanaan kegiatan tolong-menolong dan menghindari adanya dana-dana yang

menganggur.

2.1.3 Pengertian Bank Syariah

Dalam perbankan konvensional terdapat kegiatan-kegiatan yang dilarang

Syariah Islam, seperti menerima dan membayar bunga (riba), membiayai kegiatan

produksi dan perdagangan barang-barang yang dilarang Syaraiah.

Bank Syariah didirikan dengan tujuan untuk mempromosikan dan

mengembangkan penerapan prinsip-prinsip Islam. Syariah dan tradisinya ke

dalam transaksi keuangan dan perbankan serta bisnis lain yang terklait. Prinsip

utama yang di ikuti oleh bank Islami itu adalah :

(b) Melakukan kegiatan usaha dan perdagangan berdasarkan perolehan

keuntungan yang sah.

(c) Memberikan zakat.

jika yang dimaksud dengan ”bank” adalah istilah bagi suatu lembaga

keuangan, maka istilah ”bank” tidak disebutkan secara eksplisit dalam Al Qur’an.

Tetapi jika yang dimaksud adalah sesuatu yang memiliki unsur-unsur seperti

struktur, manajemen, fungsi, hak dan kewajiban maka semua itu disebutkan

dengan jelas, seperti zakat, shadaqah, bai’ (jual beli), maal(harta), yang memiliki

konotasi fungsi yang dilaksanakan oleh peran tertentu dalam kegiatan ekonomi.

Lembaga-lembaga itu pada akhirnya bertindak sebagai individu yang dalam

konteks fiqih.

Jadi, Perbedaan pokok antara bank syariah dengan bank konvensional

terletak pada landasan falsafah yang dianutnya. Bank Islam tidak melaksanakan

sistem bunga dalam seluruh aktifitasnya, sedangkan bank konvensional

menerapkan sistem bunga dalam seluruh aktifitasnnya bahkan menjadi salah satu

sumber pendapatan bank.

Dari sisi operasionalnya, dana yang diamanahkan oleh nasabah kepada

Bank Islam dapat berupa titipan maupun investasi, hal ini berbeda dengan

deposito pada bank konvensional dimana dengan jelas deposito pada bank

konvensional adalah upaya membungakan uang. Konsep dana titipan pada bank

memenuhinya. Adapun investasi berbeda dengan membungakan uang. Setiap

kesempatan untuk memperoleh keuntungan dari usaha yang dilaksanakan,

didalamnya pula terdapat resiko untuk menerima kerugian. Konsep inilah yang

menjadi ciri khas bank Islam dimana bank dengan nasabah sama-sama salaing

berbagi baik keuntungan maupun resiko.

Dari aspek tanggung jawab sosial, bank Islam berkewajiban untuk

membayar zakat serta mengelolanya.

Dari sisi organisasi, dalam bank Islam diharuskan adanya suatu lembaga

yang mengawasi baik operasional maupun produk yang dikembangkan agar sesuai

dengan ketentuan syariah. Lembaga pengawasan tersebut disebut dengan Dewan

Pengawas Syariah (DPS).

2.1.4 Pembiayaan Bank Syariah

Dalam kegiatannya bank syariah melakukan Pembiayaan/Penyaluran dana

seperti Murabahah, ijarah, istishna, musyarakah, mudharabah.

a. Murabahah

Merupakan akad jual beli antara nasabah dengan bank syariah. Bank

syariah akan membeli barang kebutuhan nasabah untuk kemudian menjual barang

tersebut kepada nasabah dengan marjin yang telah disepakati. Harga jual (pokok

pembiayaan + marjin) tersebut akan dicicil setiap bulan selama jangka waktu yang

disepakati di muka, maka angsuran nasabah bersifat tetap selama jangka waktu

pembiayaan.

b. Ijarah

Merupakan akad sewa antara nasabah dengan bank syariah. Bank syariah

membiayai kebutuhan jasa atau manfaat suatu barang untuk kemudian disewakan

kepada nasabah. Umumnya, nasabah membayar sewa ke bank syariah setiap bulan

dengan besaran yang telah disepakati di muka.

c. Istishna

Merupakan akad jual beli antara nasabah dengan bank syariah, namun

barang yang hendak dibeli sedang dalam proses pembuatan. Bank syariah

membiayai pembuatan barang tersebut dan mendapatkan pembayaran dari

nasabah sebesar pembiayaan barang ditambah dengan marjin keuntungan.

Pembayaran angsuran pokok dan marjin kepada bank syariah tidak sekaligus pada

akhir periode, melainkan dicicil sesuai dengan kesepakatan. Umumnya bank

syariah memanfaatkan skema ini untuk pembiayaan konstruksi.

d. Musyarakah

Merupakan akad berbasis bagi hasil, dimana bank syariah tidak menanggung

e. Mudharabah

Mudharabah adalah kerjasama usaha dua atau lebih pihak dimana pemilik

modal (shahibul maal) mempercayakan sejumlah modal kepada pengelola

(mudharib) dengan suatu perjanjian pembagian keuntungan”. Bentuk ini

menegaskan kerjasama dalam panduan kontribusi 100% modal kas dari shahibul

maaldan keahlian dari mudharib. Sistem Mudharabah dibagi 2, yaitu:

1. Mudharabah Mutlagoh

Mudharabah Muthlagah adalah bentuk kerjasama antara shahibul maal

dengan mudharib yang cakupannya sangat luas dan tidak dibatasi oleh spesifikasi

jenis usaha, waktu, dan daerah bisnis. Dalam pembahasan fiqih ulama salafus

saleh seringkali dicontohkan dengan ungkapan if’ al ma syi’ta (lakukanlah

sesukamu) dari shahibul maal ke mudharib yang memberi kekuasaan sangat besar.

2. Mudharabah Muqayyadah

Mudharabah Muqayyadah atau disebut juga dengan istilah restricted

mudharabah/specified mudharabah adalah kebalikan dari Mudharabah Muthlagoh.

Si mudharib dibatasi dengan batasan jenis usaha, waktu, dan tempat usaha.

Adanya pembatasan ini seringkali mencerminkan kecenderungan umum si

shahibul maal dalam memasuki jenis dunia usaha.

Secara eksplisit dalam al-Qur’an tidak dijelaskan langsung mengenai

mudharabah diambil sebanyak lima puluh delapan kali, namun ayat-ayat Qur’an

tersebut memiliki kaitan dengan mudharabah, meski diakui sebagai kaitan yang

jauh, menunjukkan arti “perjalanan” atau “perjalanan untuk tujuan dagang”

Dalam Islam akad mudharabah dibolehkan, karena bertujuan untuk saling

membantu antara rab al-mal (investor) dengan pengelola dagang (mudharib).

Demikian dikatakan oleh Ibn Rusyd dari madzhab Maliki bahwa kebolehan akad

mudharabah merupakan suatu kelonggaran yang khusus. Dasar hukum yang biasa

digunakan oleh para Fuqaha tentang kebolehan bentuk kerjasama ini adalah

firman Allah dalam Surah al-Muzzammil ayat 20 :

Artinya : “ .dan sebagian mereka berjalan di bumi mencari karunia Allah .”.

(Al-muzammil : 20)

Artinya : “Tidak ada dosa bagimu untuk mencari karunia (rezeki hasil

perdagangan) dari Tuhanmu .”. (al-Baqarah : 198).

Kedua ayat tersebut di atas, secara umum mengandung kebolehan akad

mudharabah, yang secara bekerjasama mencari rezeki yang ditebarkan Allah SWT

di muka bumi. Kemudian dalam Sabda Rasulullah SAW. dijumpai sebuah riwayat

dalam kasus mudharabah yang dilakukan oleh ‘Abbas Ibn al-Muthalib yang

(kepada seorang yang pakar dalam perdagangan) melalui akad mudharabah, dia

mengemukakan syarat bahwa harta itu jangan diperdagangkan melalui lautan,

juga jangan menempuh lembah-lembah, dan tidak boleh dibelikan hewan ternak

yang sakit tidak dapat bergerak atau berjalan. Jika (ketiga) hal itu dilakukan, maka

pengelola modal dikenai ganti rugi. Kemudian syarat yang dikemukakan ‘Abbas

Ibn Abd al-Muthalib ini sampai kepada Rasulullah SAW, dan Rasul

membolehkannya”. (HR. Ath-Tabrani).

Dalam hal rukun akad mudharabah terdapat beberapa perbedaan pendapat

antara Ulama Hanafiyah dengan Jumhur Ulama. Ulama Hanafiyah berpendapat

bahwa yang menjadi rukun akad mudharabah adalah Ijab dan Qabul. Sedangkan

Jumhur Ulama menyatakan bahwa rukun akad mudharabah adalah terdiri atas

orang yang berakad, modal, keuntungan, kerja dan kad; tidak hanya terbatas pada

rukun sebagaimana yang dikemukakan Ulama Hanafiyah, akan tetapi, Ulama

Hanafiyah memasukkan rukun-rukun yang disebutkan Jumhur Ulama itu, selain

Ijab dan Qabul sebagai syarat akad mudharabah.

Adapun syarat-syarat mudharabah, sesuai dengan rukun yang

dikemukakan Jumhur Ulama di atas adalah :

1. Orang yang berakal harus cakap bertindak hukum dan cakap diangkat

sebagai wakil.

2. Mengenai modal disyaratkan : a) berbentuk uang, b) jelas jumlahnya, c)

karenanya jika modal itu berbentuk barang, menurut Ulama Fiqh tidak

dibolehkan, karena sulit untuk menentukan keuntungannya.

3. Yang terkait dengan keuntungan disyaratkan bahwa pembagian

keuntungan harus jelas dan bagian masing-masing diambil dari

keuntungan dagang itu.

Pembahasan mudharabah dalam Perbankan Islam lebih cenderung bersifat

aplikatif dan praktis, jika dibandingkan dengan literatur fiqh yang bersifat teoritis.

Kontrak mudharabah bank-bank Islam saat ini sudah menjamur diseluruh dunia,

terutama di Timur Tengah.

Perbankan Islam telah menjadi istilah yang sudah tidak asing baik di dunia

Muslim maupun di dunia Barat. Istilah tersebut mewakili suatu bentuk perbankan

dan pembiayaan yang berusaha menyediakan layanan-layanan bebas ‘bunga’

kepada para nasabah. Umumnya, kontrak mudharabah digunakan dalam

perbankan Islam untuk tujuan dagang jangka pendek dan untuk suatu kongsi

khusus.

Kontrak-kontrak tersebut yang ada seringkali berarti jual-beli barang, yang

menunjukkan sifat dagang dari kontrak ini. Para nasabah bank Islam mengikuti

kontrak-kontrak mudharabah dengan bank Islam. Mudharib (nasabah) setelah

menerima dukungan pendanaan dari bank, membeli sejumlah atau senilai tertentu

dari barang yang sangat spesifik dari seorang penjual dan menjualnya kepada

pihak ketiga dengan suatu laba. Sebelum disetujuinya pendanaan, mudharib

sumber dimana barang dapat dibeli serta semua biaya yang terkait dengan

pembelian barang tersebut. Kepada bank mudharib menyajikan

pernyataan-pernyataan finansial yang disyaratkan menyangkut harga jual yang diharapkan,

arus kas (cash flow) dan batas laba (profit margin), yang akan dikaji oleh bank

sebelum diambil keputusan apapun tentang pendanaan. Biasanya bank akan

memberi dana yang diperlukan jika ia telah cukup puas dengan batas laba yang

diharapkan atas dana yang diberikan.

Jika mudharabah tidak menghasilkan suatu keuntungan, si mudharib tidak

akan mendapatkan sedikitpun upah atas kerjanya. Dalam hal ini mengalami

kerugian sepanjang tidak ditemukan bukti salah guna dan salah urus mudharib

atas dana mudharabah atau sepanjang tidak ditentukan pelanggaran atas

syarat-syarat yang ditetapkan oleh bank. Jika terbukti demikian, maka mudharib sendiri

yang akan menanggung kerugian, dalam kasus mana jaminan yang terkait dengan

tanggung jawab nasabah harus diberikan kepada bank.

2.2 Kerangka Pemikiran

Menabung dan berinvestasi bagi seorang muslim sangat dianjurkan.

Dengan menabung berarti seorang muslim mempersiapkan diri untuk pelaksanaan

perencanaan masa yang akan datang sekaligus untuk berjaga-jaga menghadapi

hal-hal yang tidak diinginkan. Tindakan bersiap-siap dan mengantisipasi masa

depan keturunan baik secara rohani (iman/taqwa) maupun secara ekonomi harus

Secara umum bank merupakan lembaga perantara (intermediatery) yaitu

lembaga yang mempunyai tugas pokok untuk menghimpun dana masyarakat dan

menyalurkan kembali dana tersebut kepada masyarakat.

Pengertian Bank menurut undang-undang RI Nomor 10 Tahun 1998

tanggal 10 November 1998 yang dikutip oleh (Kasmir, 2008 p. 25) adalah sebagai

berikut :

“Badan usaha yang menghimpun dana dari masyarakat dalam bentuk simpanan

dan menyalurkannya kepada masyarakat dalam bentuk kredit dan atau

bentuk-bentuk lainnya dalam rangka meningkatkan taraf hidup rakyat banyak.”

Perbankan syariah atau Perbankan Islam adalah suatu sistem perbankan

yang dikembangkan berdasarkan syariah (hukum) islam. Usaha pembentukan

sistem ini didasari oleh larangan dalam agama islam untuk memungut maupun

meminjam dengan bunga atau yang disebut dengan riba serta larangan investasi

untuk usaha-usaha yang dikategorikan haram (misal: usaha yang berkaitan dengan

produksi makanan/minuman haram, usaha media yang tidak islami dll), dimana

hal ini tidak dapat dijamin oleh system perbankan konvensional.

Bank syariah dalam menjalankan operasinya tidak menggunakan sistem

bunga, akan tetapi menggunakan sistem bagi hasil yang sesuai dengan prinsip

syariah sebagai dasar penentukan imbalan yang diterima atas jasa pembiayaan

yang diberikan dan atau pemberian atas dana masyarakat yang disimpan pada

bank syariah.

Dari nisbah atau bagi hasil pembiayaan yang telah disepakati oleh pihak

yang diperoleh merupakan pendapatan bagi bank dan menjadi tolak ukur

keberhasilan pengelolaan perusahaan. Oleh karena itu, semakin besar tingkat

pembiayaan yang disalurkan maka tingkat pendapatan operasional yang akan

diperoleh pihak bank juga semakin besar, dan akan mempengaruhi laba

operasional bank.

Salah satu pembiayaan syariah adalah pembiayaan dengan prinsip bagi

hasil, yaitu pembiayaan Mudharabah dan pembiayaan Musyarakah.

Adapun pengertian mudharabah yaitu ”Mudharabah adalah kerjasama

usaha dua atau lebih pihak dimana pemilik modal (shahibul maal)

mempercayakan sejumlah modal kepada pengelola (mudharib) dengan suatu

perjanjian pembagian keuntungan”. Bentuk ini menegaskan kerjasama dalam

panduan kontribusi 100% modal kas dari shahibul maaldan keahlian dari

mudharib.

(Sumber : (Bank Mandiri Syariah))

Sistem Mudharabah dibagi 2, yaitu:

1. Mudharabah Mutlagoh

Yang dimaksud Mudharabah Muthlagah adalah bentuk kerjasama antara

shahibul maal dengan mudharib yang cakupannya sangat luas dan tidak dibatasi

oleh spesifikasi jenis usaha, waktu, dan daerah bisnis. Dalam pembahasan fiqih

ulama salafus saleh seringkali dicontohkan dengan ungkapan if’ al ma syi’ta

(lakukanlah sesukamu) dari shahibul maal ke mudharib yang memberi kekuasaan

sangat besar.

Mudharabah Muqayyadah atau disebut juga dengan istilah restricted

mudharabah/specified mudharabah adalah kebalikan dari Mudharabah Muthlagoh.

Si mudharib dibatasi dengan batasan jenis usaha, waktu, dan tempat usaha.

Adanya pembatasan ini seringkali mencerminkan kecenderungan umum si

shahibul maal dalam memasuki jenis dunia usaha.

Pihak bank untuk mengambil alih dalam risiko dari setiap kerugian tidak

begitu saja terjadi. Ia melewati bermacam-macam cara untuk menghilangkan

ketidakpastian yang mungkin terjadi dalam kongsi mudharabah murni. Risiko

aktuarial dalam kongsi mudharabah seperti yang digunakan dalam perbankan

Islam dapat diukur dan dapat dipastikan. Untuk alasan inilah, dapat dikatakan

bahwa mudharabah bank Islam sedikit berbeda dengan penyelenggaraan investasi

berisiko rendah maupun investasi bebas risiko manapun.

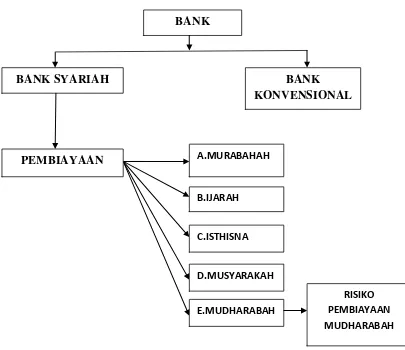

Untuk lebih jelasnya proses analisis dengan sistem mudharabah dan risiko

Gambar 2.1 Kerangka Pemikiran BANK

BANK SYARIAH BANK

KONVENSIONAL

A.MURABAHAH PEMBIAYAAN

B.IJARAH

C.ISTHISNA

D.MUSYARAKAH

RISIKO

PEMBIAYAAN

BAB IV

HASIL PENELITIAN DAN PEMBAHASAN

4.1 Hasil Penelitian

4.1.1 Sejarah Perusahaan PT. Bank Syariah Mandiri

Kehadiran BSM sejak tahun 1999, sesungguhnya merupakan hikmah

sekaligus berkah pasca krisis ekonomi dan moneter 1997-1998. Sebagaimana

diketahui, krisis ekonomi dan moneter sejak Juli 1997, yang disusul dengan krisis

multi-dimensi termasuk di panggung politik nasional, telah menimbulkan

beragam dampak negatif yang sangat hebat terhadap seluruh sendi kehidupan

masyarakat, tidak terkecuali dunia usaha. Dalam kondisi tersebut, industri

perbankan nasional yang didominasi oleh bank-bank konvensional mengalami

krisis luar biasa. Pemerintah akhirnya mengambil tindakan dengan

merestrukturisasi dan merekapitalisasi sebagian bank-bank di Indonesia.

Salah satu bank konvensional, PT Bank Susila Bakti (BSB) yang dimiliki

oleh Yayasan Kesejahteraan Pegawai (YKP) PT Bank Dagang Negara dan PT

Mahkota Prestasi juga terkena dampak krisis. BSB berusaha keluar dari situasi

tersebut dengan melakukan upaya merger dengan beberapa bank lain serta

Pada saat bersamaan, pemerintah melakukan penggabungan (merger)

empat bank (Bank Dagang Negara, Bank Bumi Daya, Bank Exim, dan Bapindo)

menjadi satu bank baru bernama PT Bank Mandiri (Persero) pada tanggal 31 Juli

1999. Kebijakan penggabungan tersebut juga menempatkan dan menetapkan PT

Bank Mandiri (Persero) Tbk. sebagai pemilik mayoritas baru BSB.

Sebagai tindak lanjut dari keputusan merger, Bank Mandiri melakukan

konsolidasi serta membentuk Tim Pengembangan Perbankan Syariah.

Pembentukan tim ini bertujuan untuk mengembangkan layanan perbankan syariah

di kelompok perusahaan Bank Mandiri, sebagai respon atas diberlakukannya UU

No. 10 tahun 1998, yang memberi peluang bank umum untuk melayani transaksi

syariah (dual banking system).

Tim Pengembangan Perbankan Syariah memandang bahwa pemberlakuan

UU tersebut merupakan momentum yang tepat untuk melakukan konversi PT

Bank Susila Bakti dari bank konvensional menjadi bank syariah. Oleh karenanya,

Tim Pengembangan Perbankan Syariah segera mempersiapkan sistem dan

infrastrukturnya, sehingga kegiatan usaha BSB berubah dari bank konvensional

menjadi bank yang beroperasi berdasarkan prinsip syariah dengan nama PT Bank

Syariah Mandiri sebagaimana tercantum dalam Akta Notaris: Sutjipto, SH, No. 23

tanggal 8 September 1999.

Perubahan kegiatan usaha BSB menjadi bank umum syariah dikukuhkan

oleh Gubernur Bank Indonesia melalui SK Gubernur BI No. 1/24/ KEP.BI/1999,

Bank Indonesia No. 1/1/KEP.DGS/ 1999, BI menyetujui perubahan nama menjadi

PT Bank Syariah Mandiri. Menyusul pengukuhan dan pengakuan legal tersebut,

PT Bank Syariah Mandiri secara resmi mulai beroperasi sejak Senin tanggal 25

Rajab 1420 H atau tanggal 1 November 1999.

PT Bank Syariah Mandiri hadir, tampil dan tumbuh sebagai bank yang

mampu memadukan idealisme usaha dengan nilai-nilai rohani, yang melandasi

kegiatan operasionalnya. Harmoni antara idealisme usaha dan nilai-nilai rohani

inilah yang menjadi salah satu keunggulan Bank Syariah Mandiri dalam

kiprahnya di perbankan Indonesia. BSM hadir untuk bersama membangun

Indonesia menuju Indonesia yang lebih baik.

Visi PT. Bank Syariah Mandiri

Menjadi Bank Syariah Terpercaya Pilihan Mitra Usaha.

Misi PT. Bank Syariah Mandiri

1. Mewujudkan pertumbuhan dan keuntungan yang berkesinambungan

2. Mengutamakan penghimpunan dana konsumer dan penyaluran

pembiayaan pada segmen UMKM

3. Merekrut dan mengembangkan pegawai profesional dalam lingkungan

kerja yang sehat

4. Mengembangkan nilai-nilai syariah universal

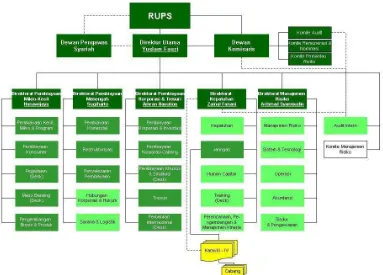

4.1.2 Struktur Organisasi Pada Bank Syariah Mandiri

Struktur organisasi yang baik adalah struktur organisasi yang didalamnya

menggambarkan tugas dan wewenang yang harus dijalankan sesuai dengan

posisinya dalam suatu organisasi tersebut. Dengan kata lain, dalam struktur

organisasi yang baik tidak akan terjadi penyerobotan wewenang dan

pelemparan tanggung jawab oleh dan kepada orang atau bagian lain. Berikut

ini adalah struktur organisasi Bank Mandiri Syariah Bandung :

Sumber laporan keuangan PT Bank Syariah Mandiri

4.1.3 Deskripsi Jabatan Pada Bank Syariah Mandiri

1.General meeting of shareholder ( Rapat Umum Pemegang Saham )

wewenang khusus dan tertinggi yang memberikan kewenangan bagi para

pemegang sahamnya untuk memutuskan hal-hal penting yang tidak termasuk

dalam hal-hal yang bersifat operasional sehari-hari.

2. Dewan Komisaris

Tugas Dewan Komisaris :

a. Memastikan terselenggaranya pelaksanaan GCG dalam setiap kegiatan

usaha bank pada seluruh tingkatan atau organisasi.

b. Melakukan pengawasan, pengarahan serta evaluasi kepengurusan Bank

serta memberikan persetujuan atas rencana korporasi dan recana bisnis

perseroan.

c. Mengkaji dan menyetujui yang diusulkan oleh direksi, kebijakan

penyertaan modal dan penyertaan modal sementara.

d. Mengevaluasi laporan tahunan yang dipersiapkan direksi sebelum RUPS,

mengusulkan penujukkan akuntan publik, atas rekomendasi Komite Audit,

untuk melakukan audit atas laporan keuangan Bank.

3. Dewan Pengawas Syariah

Menurut Surat Keputusan DSN MUI No.Kep-98/MUI/III/2001 tentang

Susunan Pengurus DSN MUI Masa Bhakti Th. 2000-2005 bahwa DSN

1. Melakukan pengawasan secara periodik pada lembaga keuangan syariah,

2. Mengajukan usul-usul pengembangan lembaga keuangan syariah kepada

pimpinan lembaga yang bersangkutan dan kepada DSN.

3. Melaporkan perkembangan produk dan operasional lembaga keuangan

syariah yang diawasinya kepada DSN sekurang-kurangnya dua kali dalam

satu tahun anggaran.

4. Merumuskan permasalahan yang memerlukan pembahasan dengan DSN.

4.Komite eksekutif

Komite Eksekutif terdiri dari :

a. Komite Manajemen Resiko

Komite Manajemen Kredit adalah memberikan masukan dalam hal

kebijakan dan prosedur penerapan manajemen Risiko, penilaian potensi risiko

dalam portofolio perseroan dan mengevaluasi efektivitas pelaksanaan Manajemen

Resiko di Perseroan.

b. Komite Kebijakan Kredit

Komite Kebijakan Kredit bertanggung jawab memberikan masukan

kepada direksi sehubungan dengan penyusunan ketentuan perkreditan bank (KPB)

serta mengawasi pelaksanaan KPB dan memberikan saran kepada direksi untuk

perubahan atau penambahan KPB.

Tugas Steering Teknologi Sistem Informasi:

1. Merencanakan kebijakan umum penggunaan teknologi sistem informasi.

2. Menyusun dan merencanakan strategi pengembangan Teknologi Sistem

Informasi jangka pendek maupun jangka panjang untuk mendukung

strategi bisnis bank.

3. Menyusun anggaran untuk keperluan penggunaan teknologi sistem

informasi.

4. Menentukan kebijakan penting Teknologi Sistem Informasi seperti

kebijakan keamanan teknologi sistem informasi dan manajemen risiko

teknologi.

5. Merencanakan kebutuhan dan pengembangan SDM Teknologi Sistem

Informasi.

6. Mengawasi tingkat efisiensi dan efektifitas pemanfaatan Teknologi Sistem

Informasi Oleh Bank.

7. Menjadi penghubung antara divisi Teknologi Informasi dengan pengguna

sistem Informasi.

5.Audit commities remuneration & nomination comite risk monitoring

- Audit Commities ( Komite Audit )

Komite Audit bertugas melakukan pemantauan dan evaluasi perencanaan

audit serta pemantauan atas tindak lanjut hasil audit dalam rangka menilai

Komite Remunerasi bertugas mengevaluasi kebijakan remunerisasi yang

berlaku pada bank, Pemantauan sistem remunerasi pihak lain, mempelajari

ketentuan dan perundangan yang berlaku dan merekomendasikan kepada dewan

komisaris atas kebijakan SDM mengenai syara kepegawaian, remunerasi, dan

tunjangan pensiun yang memadai

Komite Nominasi bertugas menyusun, memberikan rekomendasi

mengenai sistem dan prosedur pilihan dan atau penggantian anggota dewan

komisaris, direksi, dewan pengawas syariah kepada dewan komisaris untuk

diputuskan oleh RUPS.

6.Director of Commercial Banking

Kepala Bank Komersial, membawahi :

a. Division of Commercial Banking

b. Division of small scale micro banking and cooperatives

c. Division of Treasury

d. Division of International Banking

e. Division of Subsidary Companies Management

7.Director of Consumer Banking

Kepala divisi consumer banking yang menangani informasi tentang

1. Division of consumer Banking

2. Division of card center and electronic banking

3. Division of network and service development.

8.Director of operations

Kepala operasional bank yang membawahi :

a.Divisi IT

Berkoordinasi dalam aspek teknologi pemrosesan/ pengelolaan

data transaksi, administrasi kredit, treasury settlement dan

pengembangan suatu database informasi nasabah.

b.Divisi Finance & Accounting

Berkoordinasi untuk menyusun Anggaran Program dan Divisi.

c.Division of corporate secretary

Tugas Corporate Secretary adalah:

1. Merencanakan dan mengembangkan pembentukan citra perusahaan serta

citra produk jasa perseroan.

2. Mengikuti perkembangan pasar modal, khususnya peraturan-peraturan

yang berlaku di pasar modal.

3. Merencanakan serta mengembangkan aktivitas hubungan masyarakat.

5. Mengkoordinasi penyelesaian RUPS.

d.Division of operation services

1. Bertanggungjawab atas kelancaran operasi dan pelaksanaan lingkungan

operasional yang nyaman, dukungan back office yang memadai, serta sistem

kerja di Bank ini.

2. Memastikan bahwa sistem kerja yang digunakan selalu terbaru dan ikut

berkembang selaras dengan berubahnya produk dan teknologi dalam industri

perbankan.

3. Memastikan bahwa sistem kerja cash center untuk kebutuhan likuiditas kantor

cabang dapat terpenuhi dengan baik sesuai ketentuan.

4. Bertanggungjawab atas semua aktivitas terkait administrasi Credit.

5. Memastikan operasional bisnis dapat berjalan sesuai kajian hukum yang

berlaku.

9.Director of compliance risk and human capital

Kepala divisi yang bertugas membawahi:

a. Divisi Legal & Compliance

b. Divisi Risk Management

c. Divisi of Human Capital

10.Divisi Internal Audit

Melakukan koordinasi dalam rangka mendapatkan hasil pemeriksaan baik

hasil pemeriksaan umum maupun hasil pemeriksaan khusus dari setiap unit kerja

untuk bahan perencanaan, pengembangan serta pengelolaan Divisi.

11.Divisi Strategy Planning

Berkoordinasi untuk menyusun Strategi dan Business Plan Divisi ini.

12.ALCO

Melakukan koordinasi dalam rangka menyampaikan data dan kajian untuk

bahan pembahasan Rapat ALCO serta mendapatkan hasil keputusan rapat yang

berkaitan dengan operation services.

4.1.4 Aspek Kegiatan PT. Bank Syariah Mandiri

Dalam operasionalnya, bank syariah Mandiri menggunakan beberapa

skema yang bersesuaian dengan syariah sebagaimana dijelaskan sbb.:

Pendanaan/Penghimpunan dana: Wadiah dan mudharabah.

a. Wadiah (titipan)

Dengan skema wadiah, nasabah menitipkan dananya kepada bank syariah.

Nasabah memperkenankan dananya dimanfaatkan oleh bank syariah untuk

beragam keperluan (yang sesuai syariah). Namun bila nasabah hendak menarik

dana, bank syariah berkewajiban untuk menyediakan dana tersebut. Umumnya

BSM menggunakan skema ini untuk BSM Giro, BSM TabunganKu dan

BSM Tabungan Simpatik.

b. Mudharabah (investasi)

Dengan skema mudharabah, nasabah menginvestasikan dananya kepada

bank syariah untuk dikelola. Dalam skema ini, BSM berfungsi sebagai manajer

investasi bagi nasabah dana. Nasabah mempercayakan pengelolaan dana tersebut

untuk keperluan bisnis yang menguntungkan (dan sesuai syariah). Hasil

keuntungan dari bisnis tersebut akan dibagi hasilkan antara nasabah dana dengan

BSM sesuai nisbah yang telah disepakai di muka.

BSM menggunakan skema ini untuk BSM Deposito, Tabungan BSM, BSM

Tabungan Berencana, BSM Tabungan Mabrur, BSM Tabungan Investa Cendekia

dan BSM Tabungan Kurban.

Pembiayaan/Penyaluran dana: Murabahah, ijarah, istishna, mudharabah,

musyarakah dsb.

A. Murabahah

Merupakan akad jual beli antara nasabah dengan bank syariah. Bank syariah

akan membeli barang kebutuhan nasabah untuk kemudian menjual barang tersebut

kepada nasabah dengan marjin yang telah disepakati. Harga jual (pokok

pembiayaan + marjin) tersebut akan dicicil setiap bulan selama jangka waktu yang

disepakati di muka, maka angsuran nasabah bersifat tetap selama jangka waktu

pembiayaan.

Hampir seluruh pembiayaan konsumtif BSM (BSM Griya, BSM Oto)

menggunakan skema ini. Skema ini juga banyak dipergunakan BSM dalam

pembiayaan modal kerja atau investasi yang berbentuk barang. Sekitar 70%

pembiayaan bank syariah menggunakan skema murabahah.

B. Ijarah

Merupakan akad sewa antara nasabah dengan bank syariah. Bank syariah

membiayai kebutuhan jasa atau manfaat suatu barang untuk kemudian disewakan

kepada nasabah. Umumnya, nasabah membayar sewa ke bank syariah setiap bulan

dengan besaran yang telah disepakati di muka.

BSM mengaplikasikan skema ini pada BSM Pembiayaan Eduka

(pembiayaan untuk kuliah) dan BSM Pembiayaan Umrah. Beberapa pembiayaan

investasi juga menggunakan skema ijarah, khususnya skema ijarah muntahiya bit

tamlik (IMBT).

C. Istishna

Merupakan akad jual beli antara nasabah dengan bank syariah, namun barang

yang hendak dibeli sedang dalam proses pembuatan. Bank syariah membiayai

pembuatan barang tersebut dan mendapatkan pembayaran dari nasabah sebesar

pembiayaan barang ditambah dengan marjin keuntungan. Pembayaran angsuran

melainkan dicicil sesuai dengan kesepakatan. Umumnya bank syariah

memanfaatkan skema ini untuk pembiayaan konstruksi.

D. Mudharabah

Merupakan akad berbasis bagi hasil, dimana bank syariah menanggung

sepenuhnya kebutuhan modal usaha/investasi.

E. Musyarakah

Merupakan akad berbasis bagi hasil, dimana bank syariah tidak menanggung

sepenuhnya kebutuhan modal usaha/investasi (biasanya sekitar 70 s.d. 80%).

Jasa: Wakalah, rahn, kafalah, dsb.

1. Wakalah

Wakalah berarti perwalian/perwakilan. Artinya BSM bekerja untuk mewakili

nasabah dalam melakukan suatu hal. BSM mengaplikasikan skema ini pada

beragam layanannya semisal transfer uang, L/C, SKBDN dsb.

2. Rahn

Rahn bermakna gadai. Artinya bank syariah meminjamkan uang (qardh)

kepada nasabah dengan jaminan yang dititipkan nasabah ke bank syariah. Bank

syariah memungut biaya penitipan jaminan tersebut untuk menutup biaya dan

keuntungan bank syariah.

BSM mengaplikasikan skema ini pada BSM Gadai Emas iB.

Dengan skema kafalah, bank syariah menjamin nasabahnya. Bila terjadi

sesuatu dengan nasabah, bank syariah akan bertanggung jawab kepada pihak ke-3

sesuai kesepakatan awal.

BSM mengaplikasikan skema ini pada produk BSM Bank Garansi.

4.2 Pembahasan Penelitian

4.2.1 Sistem Bagi Hasil Dengan Prinsip Mudharabah

Menurut (Muhammad Syafi'i Antonio, 2001 p. 95) ”Mudharabah adalah

kerjasama usaha dua atau lebih pihak dimana pemilik modal (shahibul maal)

mempercayakan sejumlah modal kepada pengelola (mudharib) dengan suatu

perjanjian pembagian keuntungan”. Bentuk ini menegaskan kerjasama dalam

panduan kontribusi 100% modal kas dari shahibul maaldan keahlian dari

mudharib.

Sistem Mudharabah dibagi 2, yaitu:

1. Mudharabah Mutlagoh

Yang dimaksud Mudharabah Muthlagah adalah bentuk kerjasama

antara shahibul maal dengan mudharib yang cakupannya sangat luas

dan tidak dibatasi oleh spesifikasi jenis usaha, waktu, dan daerah

bisnis. Dalam pembahasan fiqih ulama salafus saleh seringkali

dicontohkan dengan ungkapan if’ al ma syi’ta (lakukanlah sesukamu)

dari shahibul maal ke mudharib yang memberi kekuasaan sangat besar.

Mudharabah Muqayyadah atau disebut juga dengan istilah

restricted mudharabah/specified mudharabah adalah kebalikan dari

Mudharabah Muthlagoh. Si mudharib dibatasi dengan batasan jenis usaha,

waktu, dan tempat usaha. Adanya pembatasan ini seringkali

mencerminkan kecenderungan umum si shahibul maal dalam memasuki

jenis dunia usaha.

Perhitungan bagi hasil di BSM pada pembiayaan Mudharabah

sebagaimana diketahui dalam pembagian keuntungan dibagi sesuai dengan

kesepakatan (tidak harus dibagi rata). Sedangkan kerugiannya harus dibagi

menurut porsi dana masing-masing.

Berikut ini akan diberikan contoh sederhana untuk perhitungan bagi hasil

dari pembiayaan mudharabah pada BSM.

A. Plafond Pembiayaan Nasabah = Rp. 100.000.000

B. Jangka waktu = 12 Bulan

C. Expectade Rate = 20%

D. Pendapatan omset/bulan = Rp.20.000.000/bulan

Perhitungan nisbah bagi hasil dengan prinsip Mudharabah :

Target Pendapatan Bank = Limit Plafon pembiayaan X Expected Rate

Rp. 100.000.000 X 20% = Rp.20.000.000/tahun = Rp. 1.666.667 / bulan

Rp. 20.000.000 X 12 = Rp. Rp. 240.000.000

Nisbah Bagi Hasil = Target pendapatan Bank X 100%

Target Pendapatan Nasabah Setahun

= Rp. 20.000.000 X 100%

Rp.240.000.000

= 8,33% Nisbah bagi hasil bank

=91,67 % Nisbah bagi hasil nasabah

Dari perhitungan bagi hasil diatas maka nasabah pada akhir proyek harus

mengembalikan dana sebesar Rp.100.000.000 ( dana dari pinjaman bank), dana

tersebut harus tiap bulan membayarnya, bisa saja dalam jangka waktu 12 bulan itu

dibayar sebanyak 5x angsuran atau lebih asalkan sesuai dengan kesepakatan

waktu akad antara nasabah dan pihak bank. Serta keuntungan tiap bulannya

Rp.20.000.000 harus dibagi hasilnya antara nasabah dan pihak bank, nisbah bagi

hasilnya yaitu bagi hasil bank sebesar Rp.1.666.000 dan untuk nasabah sebesar

Rp. 18.334.000.

Dilihat dari perhitungan diatas nasabah memang mendapatkan keuntungan

yang cukup besar karena nisbah bagi hasil nasabah lebih besar dari nisbah bagi

hasil bagi Bank namun dilihat dari laporan keuangan terdapat penurunan nisbah

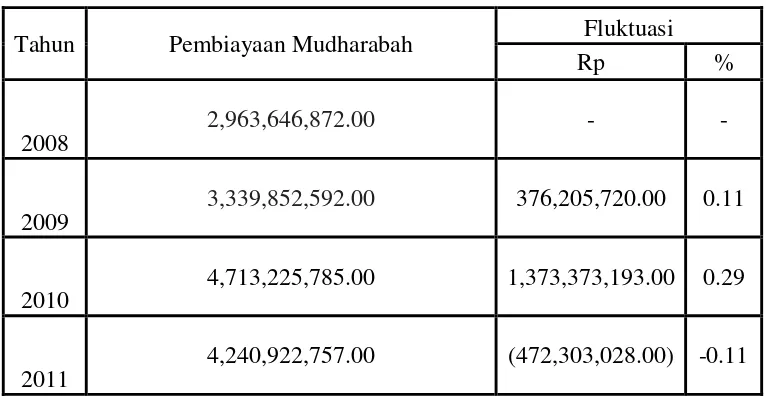

Tabel 4.1

Bagi Hasil Pembiayaan Mudharabah pada PT. Bank Syariah Mandiri

( Dalam Ribuan Rupiah )

Tahun Pembiayaan Mudharabah Fluktuasi

Rp %

Sumber : Laporan Keuangan Bank Syariah Mandiri tahun 2008-2011

itu dikarenakan resiko pembiayaan kredit mudharabah jika terjadi kerugian karena

kelalaian nasabah maka nasabah yang harus menanggungnya maka dari itu

banyak nasabah yang tidak menggunakan pembiayaan kredit dengan mudharabah

lagi karena kebanyakan masyarakat Indonesia tidak mau mengalami resiko

kegagalan.

4.2.2 Resiko Pembiayaan Dengan Prinsip Mudharabah.

Bank Syariah Mandiri sebagai pemberi dana dalam melakukan penilaian

permohonan pembiayaan kepada nasabah akan memperhatikan beberapa prinsip

ada nasabah yang menggunakan dana itu bukan seperti yang disebut dalam

kontrak yang telah disepakati sebelumnya, dan penyembunyian keuntungan oleh

nasabah, bila nasabahnya tidak jujur ataupun kesalahan disengaja oleh nasabah

yang bersangkutan, oleh karena itu prinsip yang biasa dilakukan BSM dikenal

dengan prinsip 5c :

1. Prinsip Watak ( Character )

Bank Syariah Mandiri melakukan penilaian terhadap calon peminjam dari

segi kepribadian atau karakternya, diantaranya bersikpa tenang dan terbuka dalam

mendiskusikan permohonan pembiayaan, keadaan rumah tangganya yang rukun

dan tentram (keluarga sakinah). Mempunyai nama baik di lingkungan kerja/

tempat tinggalnya, menunjukkan perkembangan dalam kehidupan social ekonomi,

jujur, disiplin selalu berusaha menepati janji, ramah pada orang lain, santun dalam

berbahasa.

2. Prinsip Kemampuan ( Capacity )

Bank Syariah Mandiri melakukan penilaian tentang kemampuan peminjam

untuk melakukan pembayaran. Kemampuan diukur dengan catatan prestasi

peminjam di masa lalu, cara usahanya dan lain sebagainya, diantaranya jumlah

hasil usaha lebih besar dari nilai pembayaran barang, tingkat keuntungan usaha

layak dibandingkan kewajiban membayar pembiayaan kewajiban angsuran

maksimal 50% dari penghasilan perbulan bersih, membayar kembali pinjaman

Bank Syariah Mandiri melakukan penilaian terhadap calon peminjam dari

segi kemampuan modal yang dimiliki atau perusahaan secara keseluruhan dan

kelayakan usahanya, diantaranya jumlag modal sendiri tidak kurang 30% terhadap

nilai pembiayaan, modal sendiri ditempatkan secara aman dan produktif, tidak

memiliki hutang dari sumber lain dalam jumlah yang akan menganggu

kemampuan bayar, usahanya merupakan sumber mata pencarian pokok, telah

memiliki pengalaman berwirausaha, sumber dagang/bahan baku dan bahan

penolong mudah diperoleh, prospek pemasaran bagus dan masih dapat diperluas,

telah memiliki langganan yang tetap, jumlah usaha yang sejenis belum terlalu

banyak, manajemen usaha secara tekun dan sunggh-sungguh, jumlah omzet

penjualan per periode stabil atau meningkat, administrasi usaha dilakukan dengan

tertib.

4. Prinsip Jaminan ( Colateral )

Tidak memiliki hutang dari sumber lain dalam jumlah yang akan

menganggu kemampuan bayar, usahanya merupakan sumber mata pencarian

pokok, telah memiliki pengalaman berwirausaha, sumber dagang/bahan baku dan

bahan penolong mudah diperoleh, prospek pemasaran bagus dan masih dapat

diperluas, telah memiliki langganan yang tetap, jumlah usaha yang sejenis belum

terlalu banyak, manajemen usaha secara tekun dan sunggh-sungguh, jumlah omzet

penjualan per periode stabil atau meningkat, administrasi usaha dilakukan dengan

tertib, memiliki upaya pencegahan dan penanggulangan resiko yang

membahayakan usaha, ada pihak yang menjamin keamanan pembiayaan, nilai

memiliki jumlah tabungan yang cukup sebagai pelengkap jaminan (min.1x

angsur) , bersedia memberikan harta milik pribadi sebagai jaminan pembiayaan

tambahan (bila perlu), suami istri bersedia ikut menandatangani dokumen

perjanjian pembiayaan yang sah secara hukum.

5. Prinsip Lingkungan usaha / Kondisi Ekonomi ( Conditions of economic)

Pihak BSM harus melihat kondisi ekonomi yang terjadi dimasyarakat dan

secara spesifik melihat adanya ketertarikan dengan jenis usaha yang dilakukan

oleh calon peminjam. Hal tersebut dilakukan karena kondisi eksternal memiliki

pengaruh yang cukup besar dalam proses berjalanya usaha calon peminjam dalam

BAB V

KESIMPULAN DAN SARAN

5.1 Kesimpulan

Berdasarkan hasil penelitian, sebagaimana telah diuraikan diatas dengan

mengacu pada rumusan masalah penelitian, maka dapat ditarik kesimpulan

sebagai berikut:

1. Perbedaan antara bank syariah dengan bank konvensional terletak pada

landasan falsafah yang dianutnya. Bank Islam tidak melaksanakan

sistem bunga dalam seluruh aktifitasnya, sedangkan bank konvensional

menerapkan sistem bunga dalam seluruh aktifitasnnya bahkan menjadi

salah satu sumber pendapatan bank.

2. Perhitungan bagi hasil yang diterapkan BSM pada pembiayaan

mudharabah adalah mengacu pada profit sharing. Dalam penetapan

pembagian nisbah bagi hasil sesuai dengan kesepakatan antara pihak

BSM dengan nasabah yang bersangkutan. Pada prinsip Mudharabah

ini semua dana ditanggung oleh pihak BSM sehingga banyak sekali

nasabah yang tertarik untuk melakukan pendanaan kredit dengan

3. Resiko dalam pembiayaan kredit dengan prinsip mudharabah ini ada

nasabah yang menggunakan dana itu bukan seperti yang disebut dalam

kontrak yang telah disepakati sebelumnya, dan penyembunyian

keuntungan oleh nasabah, bila nasabahnya tidak jujur ataupun

kesalahan disengaja oleh nasabah yang bersangkutan, oleh karena itu

prinsip yang biasa dilakukan BSM dikenal dengan prinsip 5c yaitu

character (watak nasabah), capacity (kemampuan nasabah), capital

(modal nasabah), collateral (jaminan dari nasabah), Conditions of

economic ( Kondisi ekonomi di masyarakat).

5.2 Saran

Dari hasil analisa dan kesimpulan yang ada dapat dianjurkan saran-saran

yang dapat berguna dan bermanfaat untuk BSM sebagai berikut :

1. BSM harus lebih mensosialisasikan tentang pembiayaan kredit dengan

prinsip mudharabah pada masyarakat agar lebih banyak lagi masyarakat

yang tertarik untuk melakukan pembiayaan kredit usaha nya dengan

prinsip mudharabah. Dan sebelum memberikan pembiayaan BSM harus

memberikan arahan terlebih dahulu mengenai pembiayaan kredit dengan

sistem mudharabah ini agar tidak terjadi penyimpangan.

2. BSM harus meningkatkan pengawasan terhadap nasabah yang melakukan

3. Pihak BSM agar lebih meningkatkan kegiatan perbankan syariah sehingga

masyarakat dapat melakukan kegiatan perbankan dengan aman baik secara

duniawi maupun akhirat sesuai syariat islam.

Saran bagi peneliti berikutnya

1. Karena penelitian ini menggunakan analisis deskriptif dengan data

sebanyak 4 tahun. Maka disarankan untuk penelitian

berikutnya,menggunakan data lebih dari 4 tahun dan mencoba analisis

Daftar Pustaka

Moh Nazir. 2003. Metode Penelitian. Jakarta : Ghalia Indonesia, 2003.

Bank Mandiri Syariah. www.syariahmandiri.co.id. [Online]

Husein Umar. 2006. Metode Riset Bisnis. Jakarta : Gramedia Pustaka Utama, 2006.

Jonathan Sarwono. 2005. Teori dan Praktek,Riset dan Pemasaran dengan SPSS. Yogyakarta : Andi, 2005.

Kasmir. 2008. Bank dan Lembaga Keuangan Lainnya. Jakarta : Raja Grafindo Persada, 2008.

—. 2002. Manajemen Perbankan. Jakarta : Raja Grafindo Persada, 2002.

Muhammad Syafi'i Antonio. 2001. Bank Syariah dari teori ke praktik. Jakarta : Gema Insani, 2001.

Sugiyono. 2007. Metoda Penelitian kuantitatif kualitatif dan R & D. Jakarta : alfabeta, 2007.

—. 2010. Metode Penelitian Pendidikan. Bandung : Alfabeta, 2010.

Suharsimi Arikunto. 2001. Prosedur Penelitian Suatu Pendekatan Praktek. Jakarta : Salemba Empat, 2001.

RIWAYAT HIDUP

DATA PRIBADI

Nama : Zaky Aljosha

NIM : 21508023

Tempat Tgl Lahir : Dumai , 12 Mei 1989

Agama : Islam

Alamat : Jl. Anyelir Blok A/BB 70 Bukit Datuk Dumai

Telp/Hp : 081221635077

DATA PENDIDIKAN

SD 005 Karang Anyer , Dumai tahun 1996-2002

SMP Ykpp, Dumai tahun 2002-2005

SMA Ykp, Dumai tahun 2005-2008

Universitas Komputer Indonesia( Keuangan dan Perbankan/D3 ) tahun 2008 –