PENGARUH KINERJA KEUANGAN, UKURAN BANK, UMUR LISTING, DAN REPUTASI AUDITOR TERHADAP INTERNET FINANCIAL REPORTING PADA PERBANKAN YANG TERDAFTAR DI BURSA EFEK INDONESIA

Skripsi

Diajukan Kepada Fakultas Ekonomi dan Bisnis

Untuk Memenuhi Syarat-Syarat Guna Meraih Gelar Sarjana Ekonomi

Disusun oleh: Diogi Putra Akhirra

109082000196

JURUSAN AKUNTANSI FAKULTAS EKONOMI DAN BISNIS

UNIVERSITAS ISLAM NEGERI SYARIF HIDAYATULLAH JAKARTA

DAFTAR RIWAYAT HIDUP

A. Data Pribadi

1. Nama : Diogi Putra Akhirra

2. Tempat Tanggal Lahir : Jakarta, 3 Januari 1992

3. Alamat : Jl. Pedati Selatan RT 009/ RW 006 Cijantung, Pasar Rebo, Jakarta Timur

4. Agama : Islam

5. Nama Ayah : Bambang Widhi Untoro 6. Nama Ibu : Sri Wiyati

7. Nomor Telepon : 081298877226

8. E-mail : diogi.akhirra@yahoo.com

B. Data Pendidikan Formal

1. 1996 - 1997 : TK. Islam Al-Ikhlas Bekasi 2. 1997 - 2003 : SDN Cipinang Melayu 04 Jakarta 3. 2003 - 2006 : SMPN 109 Jakarta

4. 2006 - 2009 : SMAN 61 Jakarta

ABSTRACT

This research has the objective analyze the effect of variable liquidity ratio, leverage ratio, profitability ratio, bank size, listing age and reputation of the auditor on the internet financial reporting.. The sampling method use sampling techniques purposive. This research conducted on 25 banking companies listed in Indonesia Stock Exchange in the period 2008-2011. The hypothesis test use logistic regression. Result showed that the bank size and reputation of the auditor has a positive and significant influence on internet financial reporting and listing age has a negative and significant influence on internet financial repoting while the liquidity ratio, leverage ratio, and profitability ratio has not significant effect on internet financial reporting.

ABSTRAK

Penelitian ini memiliki tujuan untuk menganalisis pengaruh variabel rasio likuiditas, rasio solvabilitas, rasio profitabilitas, ukuran bank, umur listing, dan reputasi auditor terhadap internet financial reporting. Metode pengambilan sampel dengan menggunakan tekhik purposive sampling. Penelitian ini dilakukan pada 25 perusahaan perbankan yang listing di Bursa Efek Indonesia pada periode 2008-2011. Uji yang digunakan adalah regresi logistik. Hasil penelitian menunjukan bahwa ukuran bank dan reputasi auditor memiliki pengaruh positif secara signifkan terhadap internet financial reporting dan variabel umur listing

memiliki pengaruh negatif secara signifikan terhadap internet financial reporting, sedangkan rasio likuiditas, rasio solvabilitas, dan rasio profitabilitas tidak memiliki pengaruh signifikan terhadap internet financial reporting.

KATA PENGANTAR

Assalamu’alaikum Wr. Wb.

Alhamdulillahirobbil’alamin, puji syukur peneliti panjatkan kehadirat Allah SWT atas nikmat iman, islam dan karunia-Nya yang telah diberikan sehingga peneliti dapat menyelesaikan skripsi dengan judul “Pengaruh Kinerja Keuangan, Ukuran Bank, Umur Listing, Dan Reputasi Auditor Terhadap Internet Financial Reporting Pada Perbankan Yang Terdaftar Di Bursa Efek Indonesia”. Shalawat beserta salam semoga terus tercurah kepada Rasulullah Muhammad SAW, beserta keluarga dan para sahabat. Peneliti sangat bersyukur atas selesainya penyusunan skripsi ini. Skripsi ini disusun untuk memenuhi salah satu syarat menyelesaikan program Sarjana (S1) pada Program Sarjana Fakultas Ekonomi dan Bisnis Universitas Islam Negeri Syarif Hidayatullah Jakarta.

Selama proses penyusunan skripsi ini peneliti banyak mendapatkan bimbingan, arahan, bantuan, dan dukungan dari berbagai pihak. Oleh karena itu, dalam kesempatan ini peneliti ingin mengucapkan terima kasih kepada:

1. Allah SWT yang telah memberikan nikmat dan karunia-Nya serta tetap menuntun peneliti dijalan yang benar sehingga skripsi ini dapat terselesaikan. 2. Ayahanda dan ibunda tercinta yang selalu memberikan limpahan kasih

sayang, perhatian, dan do’a yang tak pernah putus-putusnya untuk penulis, serta adik-ku dan seluruh keluarga yang telah menyemangati, memberikan keceriaan, do’a dan semangat untuk terus berusaha memberikan yang terbaik. 3. Bapak Prof. Dr. Abdul Hamid, MS, selaku Dekan Fakultas Ekonomi dan

Bisnis Universitas Islam Negeri Syarif Hidayatullah Jakarta.

penyelesaian skripsi ini serta semua motivasi dan nasihat yang telah diberikan selama ini.

5. Ibu Erika Amelia, SE.,M.Si, selaku Dosen Pembimbing II yang telah banyak meluangkan waktunya untuk memberi bimbingan, arahan, semangat, dan ilmu pengetahuannya kepada peneliti selama penyusunan skripsi hingga akhirnya skripsi ini bisa terselesaikan. Terima kasih atas segala bimbingan dan konsultasi yang telah diberikan selama ini.

6. Seluruh Dosen Fakultas Ekonomi dan Bisnis Universitas Islam Negeri Syarif Hidayatullah Jakarta yang telah memberikan bekal ilmu pengetahuan yang sangat luas kepada peneliti selama perkuliahan, semoga menjadi ilmu yang bermanfaat dan menjadi amal kebaikan bagi kita semua.

7. Seluruh Staff Tata Usaha Fakultas Ekonomi dan Bisnis Universitas Islam Negeri Syarif Hidayatullah Jakarta yang telah membantu peneliti dalam mengurus segala kebutuhan administrasi dan lain-lain.

8. Teman-teman seperjuangan khususnya Akuntansi E angkatan 2009 yang sama-sama berjuang dan saling membantu dalam menyelesaikan tugas-tugas akhir kuliah. Seluruh sahabat terbaik terima kasih atas bantuan, semangat dan do’anya.

9. Pihak-pihak yang tidak dapat disebutkan satu per satu yang telah banyak membantu dan memberi masukan dan inspirasi bagi peneliti, suatu kebahagiaan telah dipertemukan dan diperkenalkan dengan kalian semua, terima kasih banyak.

Peneliti menyadari bahwa dalam penyusunan skripsi ini masih banyak kekurangan dan keterbatasan, oleh karena itu kritik dan saran sangat peneliti harapkan. Semoga skripsi ini bermanfaat dan dapat digunakan sebagai tambahan informasi dan pengetahuan bagi semua pihak yang membutuhkan.

Wassalamu’alaikum Wr. Wb.

(Diogi Putra Akhirra) DAFTAR ISI

Halaman

Lembar Pengesahan Skripsi ... i

Lembar Pengesahan Ujian Komprehensif ... ii

Lembar Pengesahan Ujian Skripsi ... iii

Lembar Pernyataan Keaslian Karya Ilmiah ... iv

Daftar Riwayat Hidup ... v

Abstract ... vi

Abstrak ... vii

Kata Pengantar ... viii

Daftar Isi ... x

Daftar Tabel ... xiii

Daftar Gambar ... xiv

Daftar Lampiran ... xv

BAB I PENDAHULUAN ... 1

A.Latar Belakang Masalah ... 1

B.Perumusan Masalah ... 11

C.Tujuan dan Manfat Penelitian ... 12

BAB II TINJAUAN PUSTAKA ... 13

A.Landasan Teori ... 13

1. Teori Agensi (Agency Theory) ... 13

2. Teori Sinyal (Signalling Theory) ... 14

3. Pengungkapan Laporan Keuangan ... 16

4. Pelaporan Sukarela (Voluntary Disclosure) ... 17

7. Analisis Kinerja Perbankan ... 25

8. Ukuran Bank ... 30

9. Umur Listing ... 31

10. Reputasi Auditor ... 33

B.Penelitian Terdahulu ... 33

C.Perumusan Hipotesis Penelitian ... 36

D.Kerangka Pemikiran ... 43

E.Operasionalisasi Variabel Penelitian ... 51

a. Menilai Kelayakan Model Regresi ... 63

b. Hasil Uji Overall Model Fit ... 64

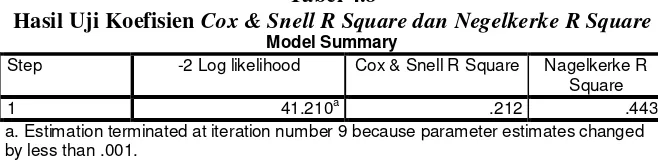

c. Hasil Uji Koefisien Determinasi ... 65

d. Hasil Uji Tabel Klasifikasi ... 66

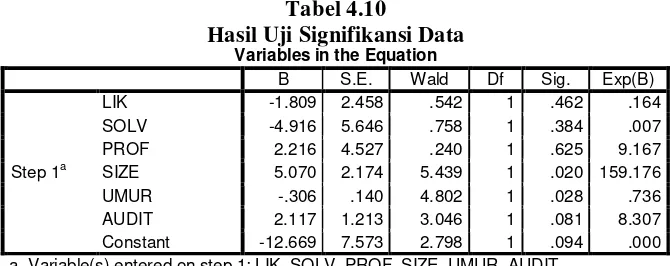

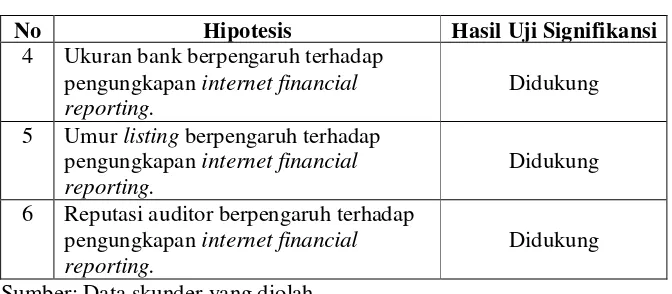

e. Hasil Matriks Penelitian ... 66

C.Analisis ... 74

BAB V KESIMPULAN DAN SARAN ... 81

A.Kesimpulan ... 81

B.Implikasi ... 82

C. Saran ... 83

DAFTAR PUSTAKA ... 84

DAFTAR TABEL

Nomor Keterangan Halaman

1.1 Statistik Pengguna Internet Dunia ... 3

2.1 Penelitian Terdahulu ... 36

4.1 Proses Seleksi Populasi Perusahaan Perbankan ... 58

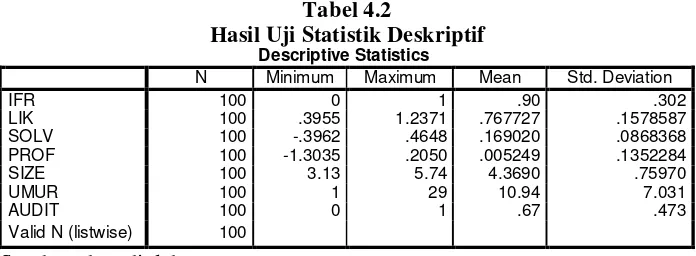

4.2 Hasil Uji Statistik Deskriptif ... 59

4.3 Identifikasi data ... 62

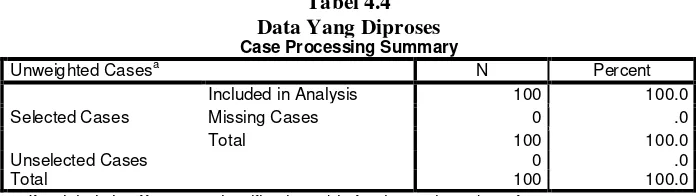

4.4 Data Yang Diproses ... 62

4.5 Kelayakan Model Regresi ... 63

4.6 Hasil Uji Overall Model Fit (Block Number = 0) ... 64

4.7 Hasil Uji Overall Model Fit (Block Number = 1) ... 65

4.8 Hasil Uji Koefisien Cox & Snell R Square dan Negelkerke R Square ... 65

4.9 Hasil Uji Klasifikasi ... 66

4.10 Hasil Uji Signifikasi data... 67

DAFTAR GAMBAR

Nomor Keterangan Halaman

DAFTAR LAMPIRAN

Nomor Keterangan Halaman

BAB I PENDAHULUAN

A. Latar Belakang Masalah

Perbankan merupakan inti dari sistem keuangan pada setiap negara, termasuk di Indonesia. Menurut pasal 1 undang–undang RI No. 10 Tahun 1998, perbankan adalah segala sesuatu yang menyangkut tentang bank, mencakup kelembagaan, kegiatan usaha, serta cara dan proses dalam melaksanakan kegiatan usahanya.

Secara umum pengertian bank sendiri adalah salah satu lembaga keuangan sebagai tempat bagi perusahaan, badan-badan pemerintah swasta maupun perorangan untuk menyimpan dana-dananya. Melalui kegiatan perkreditan dan berbagai jasa yang diberikan bank untuk melayani kebutuhan pembiayaan serta meluncurkan mekanisme sistem pembangunan bagi semua faktor perekonomian Indonesia, kedudukan bank itu sendiri adalah sebagai penghimpun dana dari masyarakat, sebab bank itu sendiri memperoleh pendapatan dan modalnya dari simpanan masyarakat pada bank tersebut.

perubahan zaman serta perkembangan ilmu pengetahuan dan teknologi pada berbagai sektor kehidupan.

Salah satu perubahan yang paling menantang yang saat ini sedang dihadapi oleh perbankan ialah tantangan untuk beradaptasi dengan laju perubahan teknologi informasi dan komunikasi. Teknologi informasi dan komunikasi mengandung pengertian luas yaitu segala kegiatan yang terkait dengan pemrosesan, manipulasi, pengelolaan dan pemindahan informasi antar media (Haryanto, 2008:1).

Salah satu perkembangan terbesar di bidang teknologi informasi dan komunikasi dalam kurun waktu setengah abad ini adalah perkembangan internet. Internet merupakan sebuah teknologi yang mempunyai kekuatan untuk mengubah laporan eksternal secara besar-besaran (Xiao, et al., 2005:131). Internet merupakan suatu media yang tepat untuk digunakan sebagai sarana mengakomodasi perubahan yang dibutuhan dalam pelaporan perusahaan. Internet mempunyai beberapa karakteristik dan keunggulan seperti mudah menyebar (pervasiveness), tidak mengenal batas (borderless-ness),

real-time, berbiaya rendah (low cost), dan mempunyai interaksi yang tinggi (high interaction) (Ashbaugh, et al. 1999).

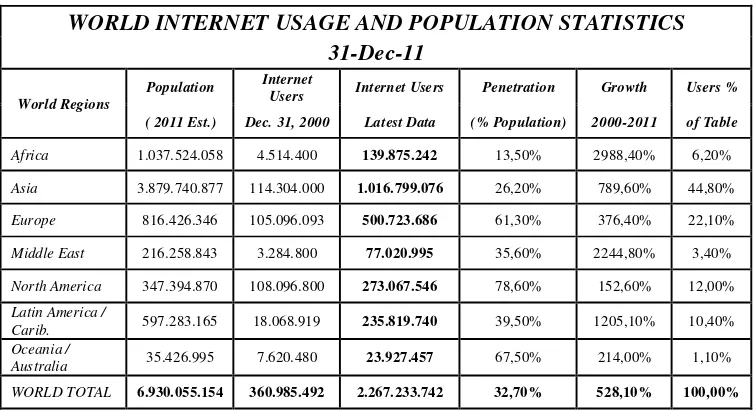

Tabel 1.1

Statistik Pengguna Internet Dunia

WORLD INTERNET USAGE AND POPULATION STATISTICS 31-Dec-11

World Regions

Population Internet

Users Internet Users Penetration Growth Users % ( 2011 Est.) Dec. 31, 2000 Latest Data (% Population) 2000-2011 of Table

Africa 1.037.524.058 4.514.400 139.875.242 13,50% 2988,40% 6,20%

Asia 3.879.740.877 114.304.000 1.016.799.076 26,20% 789,60% 44,80%

Europe 816.426.346 105.096.093 500.723.686 61,30% 376,40% 22,10%

Middle East 216.258.843 3.284.800 77.020.995 35,60% 2244,80% 3,40%

North America 347.394.870 108.096.800 273.067.546 78,60% 152,60% 12,00%

Latin America /

Carib. 597.283.165 18.068.919 235.819.740 39,50% 1205,10% 10,40% Oceania /

Australia 35.426.995 7.620.480 23.927.457 67,50% 214,00% 1,10% WORLD TOTAL 6.930.055.154 360.985.492 2.267.233.742 32,70% 528,10% 100,00% Sumber : www.internetworldstats.com, 2012

Peningkatan pengguna internet sendiri terjadi karena banyak keuntungan yang dapat diperoleh oleh pengguna internet itu sendiri, ditambah lagi bagi para pemakai laporan keuangan yang sangat membutuhkan informasi keuangan suatu perusahaan yang bersifat up to date. Dari tabel di atas juga dapat terlihat peningkatan jumlah pengguna internet dalam jangka waktu 10 tahun dan uniknya peningkatan tersebut terjadi pada setiap benua.

Salah satu isu yang berkembang pesat seiring dengan pesatnya perkembangan internet dan tingginya angka pengguna internet tersebut adalah transparansi informasi. Berbagai penelitian telah membuktikan pentingnya keterbukaan dan transparansi informasi di sektor perbankan, antara lain, Cinca, et al. (2006:31) menemukan bahwa asimetri informasi antara bank dan perusahaan deposan dapat menyebabkan kemacetan dalam menjalankan bank atau bahkan kebangkrutan. Dalam penelitian yang lain, Chen, et al. (2006:307) menyimpulkan bahwa perbaikan dalam sistem transparansi perbankan dapat memberikan kesempatan dalam mempercepat laju pertumbuhan perbankan.

Abdelsalam, et al. (2007:1) menjelaskan bahwa internet menawarkan suatu bentuk unik pengungkapan yang menjadi media bagi perusahaan dalam menyediakan informasi kepada masyarakat luas sesegera mungkin. Atas dasar itulah muncul suatu media tambahan dalam penyajian laporan keuangan melalui internet atau website yang lazim disebut Internet Financial Reporting

(IFR).

Praktik IFR pada perbankan sendiri di proksikan dengan melihat kinerja keuangan dari bank itu sendiri, ukuran bank tersebut apakah tergolong bank dengan ukuran besar atau kecil. Di samping itu praktik IFR dilihat dari umur

listing dan yang terakhir reputasi dari auditor juga harus harus diperhatikan dalam melihat pratik IFR.

Menganalisis kinerja keuangan suatu perbankan merupakan suatu hal yang sangat penting, karena dengan mengetahui hal tersebut para pihak yang berkepentingan dapat mengetahui keberlangsungan usaha dari perbankan itu sendiri serta untuk melihat apakah ada pengaruhnya terhadap praktik IFR yang terjadi di perbankan. Analisis yang digunakan adalah dengan menggunakan rasio keuangan menurut standar yang berlaku, menurut Kasmir (2004) rasio tersebut terdiri dari rasio likuiditas, rasio solvabilitas, dan rasio profitabilitas.

Likuiditas suatu perusahaan perbankan menunjukan bahwa suatu perusahaan mampu membayar kewajiban jangka pendeknya dengan likuid

Solvabilitas perbankan menunjukan kemampuan suatu perusahaan untuk membayar kewajibannya dalam jangka panjang ataupun ketika suatu entitas perbankan dilikuidasi. Solvabilitas dalam penelitian ini diproksikan oleh

Capital Adequacy Ratio. Apabila rasio CAR suatu bank kecil maka besar kemungkinan bank tersebut gagal menutupi kerugiannya di dalam kegiatan perkreditan maupun dikegiatan perdagangan surat berharga dengan kemampuan yang dimiliki bank tersebut.

Profitabilitas suatu perusahaan menunjukan pendapatan yang mampu dihasilkan oleh perusahaan perbankan dalam suatu periode tertentu. Dalam penelitian ini tingkat profitabilitas akan dilihat dengan mengukur Return On Asset (ROA). Perusahaan yang besar memiliki agency cost yang tinggi karena perusahaan yang besar memiliki kewajiban yang lebih besar pula dalam menyampaikan pelaporan keuangannya secara lengkap dan cepat kepada

shareholder sebagai wujud pertanggungjawaban manajemen kepada para

Perusahaan yang telah listing di Bursa Efek Indonesia (BEI) akan melakukan pelaporan keuangan yang lebih lengkap dibandingkan dengan perusahaan yang belum listing di BEI. Selain itu perusahaan yang telah lama

listing di BEI akan cenderung mengubah metode pelaporan informasi keuangan sesuai dengan perkembangan teknologi untuk menarik investor salah satunya melalui IFR. Dengan demikian umur listing perusahaan dapat mempengaruhi pengaruh terhadap keputusan perusahaan dalam menerapkan praktik IFR.

Penggunaan Kantor Akuntan Publik (KAP) yang bereputasi merupakan salah satu sinyal positif bagi perusahaan karena perusahaan akan dianggap memiliki informasi yang tidak menyesatkan dan melaporkan informasi keuangannya secara lebih transparan. Hal tersebut akan meningkatkan citra perusahaan dan mendorong perusahaan untuk menyebarluaskan laporan keuangan melaui IFR dalam rangka menggalang kepercayaan investor karena laporan keuangan perusahaan dapat dipercaya.

IFR dan menyimpulkan bahwa kualitas berhubungan positif dengan ukuran perusahaan yang dinyatakan dalam bentuk kepemilikan saham atau nilai kapitalisasi perusahaan.

Dalam penelitian lain, Al-Shammari (2007) yang melakukan penelitian terhadap perusahaan-perusahaan yang terdaftar di Kuwait Stock Exchange

mengenai praktik IFR. Hasil dari penelitian tersebut menyimpulkan bahwa tingkat likuiditas suatu perusahaan serta reputasi auditor berpengaruh positif terhadap praktik IFR, lalu menurut Agyei-Mensah (2011) yang melakukan penelitian terhadap perusahaan-perusahaan yang terdapat di Ghana menyatakn bahwa tingkat solvabilitas dan tingkat profitabilitas suatu perusahaan mempengaruhi praktik IFR pada perusahaan tersebut.

Di Indonesia, beberapa penelitian mengenai IFR antara lain dilakukan oleh Chariri, et al. (2005) berkesimpulan bahwa faktor seperti profitabilitas tidak mempengaruhi praktik IFR. Dalam penelitian lain, Almilia (2008) menyimpulkan bahwa tingkat kepemilikan asing mempengaruhi dari praktik IFR.

Dari penelitian-penelitian tersebut dapat disimpulkan bahwa kaitan antara IFR dengan dunia institusi keuangan cukup erat. Beberapa teori telah dijadikan landasan untuk menjelaskan motivasi sebuah institusi dalam melakukan pengungkapan sukarela melalui internet. Teori-teori tersebut antara lain ialah teori agensi (Agency theory) dan teori sinyal (Signalling theory).

berupa informasi mengenai apa yang sudah dilakukan oleh manajemen untuk merealisasikan keinginan pemilik. Sinyal dapat berupa promosi atau informasi lain yang menyatakan bahwa perusahaan tersebut lebih baik daripada perusahaan lain.

Perusahaan besar memiliki agency cost yang besar karena perusahaan besar harus menyampaikan pelaporan keuangan yang lengkap kepada

shareholders sebagai wujud pertanggungjawaban manajemen. Agency cost

tersebut berupa biaya penyebarluasan laporan keuangan, termasuk biaya cetak dan biaya pengiriman laporan keuangan kepada pihak-pihak yang dituju oleh perusahaan. Semakin besar perusahaan maka akan cenderung melakukan praktik IFR dalam penyebarluasan laporan keuangan merupakan usaha untuk mengurangi besarnya agency cost Chariri (2007).

Hasil yang didapatkan dari penelitian-penelitian yang telah dilakukan mengungkapkan beberapa faktor yang mempengaruhi aplikasi IFR di beberapa institusi, baik institusi berupa perusahaan maupun institusi keuangan. Diantara faktor-faktor tersebut, faktor ukuran institusi menjadi faktor yang dominan. Selain itu, terdapat faktor-faktor lain seperti likuiditas, profitabilitas, solvabilitas.

pada industri perbankan dan perusahaan LQ 45. Hasil dari penelitian ini menunjukkan bahwa hampir sebagian besar dari bank dan perusahaan yang diteliti memiliki website dan melakukan pelaporan keuangan secara online. Meskipun demikian, perusahaan memiliki alasan yang berbeda dalam menampilkan informasi secara online. Beberapa website di perusahaan hanya berisi produk dan iklan-iklan jasa perusahaan. Sebagian besar laporan keuangan perusahaan berbentuk pdf dan terlihat sama dengan laporan keuangan berbasis kertas. Sementara website perbankan memiliki skor yang lebih tinggi dibanding perusahaan dalam aspek teknologi dan user support. Penelitian lainnya dilakukan oleh Rahardjo (2012:2) yang berpendapat sama bahwa tingkat profitabilitas suatu perbankan tidak mempengaruhi praktik IFR sedangkan ukuran bank berpengaruh terhadap praktik IFR.

Perbankan merupakan salah satu institusi keuangan yang paling dekat dengan masyarakat. Perbankan berfungsi menghimpun dana dari masyarakat dan menyalurkan kembali melalui berbagai media pembiayaan. Oleh karena itu, perbankan memiliki tanggung jawab moral yang lebih dalam melaporkan kinerja keuangannya ke masyarakat luas.

Penelitian ini merupakan penelitian lanjutan yang berdasarkan pada penelitian terdahulu yang dilakukan oleh Rahardjo (2012:2) yang meneliti tingkat pengungkapan informasi keuangan dan nonkeuangan melalui website

website perbankan di Indonesia. Sedangkan profitabilitas, jenis bank, reputasi KAP, opini auditor tidak berpengaruh secara signifikan terhadap tingkat pengungkapan informasi keuangan dan non keuangan melalui website

perbankan di Indonesia. Sehubungan dengan uraian tersebut, penulis tertarik untuk membahas seberapa besar pengaruh, kinerja keuangan bank, ukuran bank, umur listing, dan reputasi auditor terhadap IFR, khususnya perusahaan yang listing di Bursa Efek Indonesia pada tahun 2008-2011.

Penelitian ini berbeda dengan penelitian yang dilakukan sebelumnya. Pertama, menambah variabel umur listing. Yang kedua yaitu populasi, waktu dan tempat penelitian sampel yang digunakan yaitu perusahaan perbankan go public yang terdaftar di Bursa Efek Indonesia (BEI) pada tahun 2008-2011 dimana penilitan terhadap perbankan masih terbilang cukup sedikit. Oleh karena itu peneliti menuangkannya ke dalam karya tulis ilmiah yang berbentuk skripsi dengan judul: “Pengaruh Kinerja Keuangan, Ukuran Bank, Umur Listing, dan Reputasi Auditor Terhadap Internet Financial Reporting Pada Perbankan Yang Terdaftar Di Bursa Efek Indonesia”.

B. Perumusan Masalah

C. Tujuan dan Manfaat Penelitian 1. Tujuan Penelitian

Berdasarkan rumusan masalah di atas, maka secara rinci tujuan penelitian ini adalah untuk menganalisis pengaruh tingkat likuiditas bank, tingkat solvabilitas bank, tingkat profitabilitas bank, ukuran bank, umur listing, dan reputasi auditor terhadap probabilitas perusahaan dalam menerapkan Internet Financial Reprting (IFR).

2. Manfaat Penelitian

a. Bagi literatur teoritis perbankan, Penelitian ini diharapkan dapat memperkaya literatur dan referensi yang dapat djadikan acuan dalam memahami faktor-faktor yang mempengaruhi perbankan dalam melakukan pelaporan keuangan melalui internet (Internet Financial Reporting (IFR) dan sekaligus memahami seberapa penting implementasi pelaporan keuangan melalui internet ini bagi perkembangan kinerja perbankan.

b. Bagi kalangan praktisi, Penelitian ini diharapkan dapat memberikan informasi mengenai faktor-faktor yang mempengaruhi dalam melakukan pelaporan keuangan melalui internet (internet financial reporting) dan sekaligus mengevaluasi praktik pelaporan keuangan melalui internet yang telah atau belum diterapkan oleh perbankan sehingga dapat memacu perbankan untuk melakukan pelaporan keuangan yang lebih baik lagi. c. Bagi peneliti selanjutnya, sebagai data informasi untuk melakukan

BAB II

TINJAUAN PUSTAKA

A. Landasan Teori

1. Teori Agensi (Agency Theory)

Teori agensi atau teori keagenan muncul ketika terdapat dua pihak yang saling terkait dimana pihak pertama setuju untuk memakai jasa pihak tertentu. Jensen, et al (1976:305), menyatakan bahwa teori keagenan mendeskripsikan pemegang saham sebagai prinsipal dan manajemen sebagai agen. Manajemen merupakan pihak yang dikontrak oleh pemegang saham untuk bekerja demi kepentingan pemegang saham. Untuk itu manajemen diberikan sebagian kekuasaan untuk membuat keputusan bagi kepentingan terbaik pemegang saham. Oleh karena itu, manajemen wajib mempertanggungjawabkan semua upayanya kepada pemegang saham.

Teori Agensi didasarkan pada 3 asumsi, yaitu asumsi sifat manusia, asumsi keorganisasian, dan asumsi informasi. Asumsi sifat manusia menekankan bahwa manusia mempunyai sifat mementingkan diri sendiri, mempunyai keterbatasan rasional dan tidak menyukai resiko. Asumsi keorganisasian menekankan adanya konflik antar organisasi, efisiensi sebagai kriteria efektifitas dan adanya asimetri informasi antara prinsipal dan agen.

prinsipal dan agen. Prinsipal termotivasi mengadakan kontrak untuk menyejahterakan dirinya sendiri, sedangkan agen termotivasi untuk memaksimalkan pemenuhan kebutuhan ekonomi dan psikologisnya. Alasan yang mendasari perlunya praktik pengungkapan laporan keuangan oleh manajemen perusahaan kepada shareholders dijamin dalam hubungan antara prinsipal dan agen. Manajemen sebagai pengelola kekayaan perusahaan berperan sebagai agen, sedangkan investor sebagai pemilik berperan sebagai prinsipal. Laporan keuangan merupakan sarana akuntabilitas manajemen kepada pemilik. Sebagai wujud pertanggungjawaban, agen akan berusaha memenuhi seluruh keinginan prinsipal, dalam hal ini adalah pengungkapan sukarela yang lebih luas (Anthony, et al, 2004).

Dalam penelitian ini, teori agensi akan menjadi landasan dalam menjelaskan hubungan antara ukuran perbankan dengan praktik Internet Financial Reporting (IFR) pada perbankan.

2. Teori Sinyal (Signalling Theory)

Dalam kerangka teori sinyal disebutkan bahwa dorongan perusahaan untuk memberikan informasi adalah karena terdapat asimetri informasi antara manajer perusahaan dan pihak luar, hal ini disebabkan karena manajer perusahaan mengetahui lebih banyak informasi mengenai perusahaan dan prospek yang akan datang daripada pihak luar (Wolk, et al. 2000:7). Perusahaan dapat meningkatkan nilai perusahaan dengan mengurangi asimetri informasi tersebut. Salah satu cara untuk mengurangi asimetri informasi adalah dengan memberikan sinyal pada pihak luar, berupa informasi keuangan yang positif dan dapat dipercaya yang akan mengurangi ketidakpastian mengenai prospek perusahaan yang akan datang sehingga dapat meningkatkan kredibilitas dan kesuksesan perusahaan (Wolk, et al. 2000:7).

Laporan keuangan seharusnya memberikan informasi yang berguna bagi investor dan kreditor terutama sekali karena kelompok ini berada dalam kondisi yang paling besar ketidakpastiannya, yang akan digunakan untuk membuat keputusan investasi, kredit dan keputusan sejenis, termasuk laporan arus kas karena laporan arus kas merupakan bagian dari laporan keuangan.

3. Pengungkapan Laporan Keuangan

Laporan keuangan menggambarkan posisi keuangan suatu perusahaan dan kinerja perusahaan selama periode waktu tertentu. Unsur-unsur yang berkaitan langsung dengan pengukuran posisi keuangan adalah aktiva, kewajiban dan ekuitas. Sedangkan unsur yang berkaitan dengan kinerja adalah penghasilan dan beban yang termuat dalam laporan laba-rugi.

Sehingga dapat disimpulkan bahwa laporan keuangan merupakan produk atau hasil akhir dari suatu proses akuntansi. Laporan keuangan inilah yang menjadi bahan informasi bagi para pemakainya sebagai salah satu bahan dalam proses pengambilan keputusan. Selain sebagai informasi, laporan keuangan juga dapat digunakan sebagai sarana pertanggungjawaban perusahaan terhadap pihak-pihak yang berhubungan langsung dengan perusahaan. Laporan keuangan juga dapat digunakan sebagai salah satu indikator kesuksesan suatu perusahaan dalam mencapai tujuannya (Sofyan, 2002:6).

Laporan keuangan tersebut harus disusun sesuai dengan Standar Akuntansi Keuangan (SAK) yang telah ditetapkan oleh Ikatan Akuntan Indonesia (IAI) dan peraturan BAPEPAM. Selanjutnya laporan keuangan tersebut harus diaudit oleh Akuntan yang terdaftar di BAPEPAM. Laporan tahunan tersebut terdiri atas:

a. Neraca

d. Laporan Arus Kas

e. Catatan atas Laporan Keuangan f. Laporan lain-lain

4. Pelaporan Sukarela (Voluntary Disclosure)

Pengungkapan sukarela adalah pengungkapan yang dilakukan oleh perusahaan diluar apa yang telah diwajibkan oleh standar akuntansi atau peraturan badan pengawas (Suwardjono, 2005:20). Sehingga tidak semua perusahaan melakukan praktik pengungkapan yang sama, namun sesuai dengan kebutuhan perusahaan tersebut. Meek, et. al. (2005:555) menegaskan bahwa pengungkapan sukarela merupakan pilihan bebas manajemen perusahaan dalam memberikan informasi akuntansi dan informasi lainnya yang dipandang relevan untuk pembuatan keputusan oleh pemakai laporan tahunannya.

Manajemen selalu berusaha untuk mengungkapkan informasi private

yang menurut pertimbangannya sangat diminati oleh investor dan pemegang saham, khususnya apabila informasi tersebut merupakan berita gembira (good news). Manajemen juga akan menyampaikan informasi yang dapat meningkatkan kredibilitas dan kemajuan perusahaan meskipun informasi tersebut tidak diwajibkan (Suwardjono, 2005:25). Terdapat lima manfaat pengungkapan sukarela yaitu:

a. Memperbaiki reputasi perusahaan,

c. Memperbaiki akuntabilitas,

d. Memperbaiki prediksi risiko yang dilakukan oleh investor, dan e. Menyajikan kewajaran harga saham yang lebih baik.

Sedangkan biaya dari pengungkapan sukarela meliputi: a. biaya competitive disadvantage, dan

b. biaya untuk mengumpulkan dan memproses.

Praktik pengungkapan informasi keuangan dalam website

perusahaan (Internet Financial Reporting-IFR) merupakan salah satu contoh bentuk pengungkapan sukarela.

5. Akuntansi Perbankan

Secara umum, bank dapat diartikan sebagai suatu lembaga keuangan, yaitu suatu badan usaha yang berfungsi sebagai financial intermediary, atau perantara keuangann dari dua pihak, yakni pihak yang kelebihan dana dan pihak yang kekurangan dana. Peranan bank dalam masyarakat adalah sebagai lembaga keuangan yang usaha pokoknya memberikan kredit dan jasa-jasa lainnya serta menghimpun dana dalam bentuk simpanan guna meningkatkan kesejahteraan masyarakat.

Dengan kata lain, akuntansi perbankan dapat diartikan sebagai akuntansi yang diaplikasikan pada perusahaan bank. Akuntansi perbankan mempunyai beberapa fungsi antara lain:

a. Catatan untuk memberikan data bagi laporan pendapatan, laporan pajak serta laporan dividen. Disamping itu, catatan akuntansi harus memberikan informasi untuk laporan bagi manajemen, pemegang rekening dan memberikan informasi kepada masyarakat luas. Fungsi pencatatan ini dikenal dengan istilah pembukuan.

b. Penyajian, yaitu kumpulan data mentah yang diolah menjadi suatu laporan yang informatif, acceptable dan mudah dimengerti oleh mereka yang berkepentingan, yang lazim disebut dengan laporan keuangan. c. Penafsiran, yaitu menyangkut penjelasan tentang laporan keuangan untuk

suatu jangka waktu tertentu. Fungsi penafsiran ini sangat penting untuk pemanfaatan laporan sepenuhnya.

Catatan akuntansi pada bank dapat dibagi dalam tiga golongan pencatatan yaitu:

a. Catatan sementara, yaitu catatan yang berguna dalam operasi bank sehari-hari, khususnya pada saat penyeimbangan transaksi-transaksi keuangan.

c. Catatan permanen, yaitu catatan yang berupa jurnal dan buku besar. Jurnal adalah catatan ayat asli atau merupakan catatan dari setiap transaksi secara kronologis. Buku besar adalah catatan ayat akhir yang mencatat satu akun.

Proses akuntansi perbankan merupakan tahap-tahap kegiatan yang dilakukan seorang akuntan atau bagian pembukuan dalam menyusun laporan keuangan bank. Kegiatan itu meliputi:

a. Neraca

b. Laporan Komitmen dan Kontinjensi c. Laporan Laba Rugi

d. Laporan Arus Kas

e. Catatan atas Laporan Keuangan

Dalam perusahaan bank, sistem pencatatan transaksi-transaksi keuangan yang dianut adalah sistem tata buku berpasangan (double entry system). Prinsip dalam tata buku berpasangan adalah keseimbangan yang pada umumnya disebut dengan persamaan akuntansi.

6. Internet Finanacial Reporting (IFR)

a. Portable Document Format (PDF)

Merupakan sebuah format file yang dikembangkan oleh Adobe Corporation untuk membuat dokumen-dokumen yang dibutuhkan untuk mewakili dokumen yang asli. Semua elemen dalam dokumen asli disimpan sebagai gambaran elektronik.

b. Hypertext Markup Language (HTML)

HTML merupakan standar yang biasa digunakan untuk mempresentasikan informasi melalui internet.

c. Graphics Interchange Format (GIF)

GIF adalah sebuah format file berbentuk grafik, dengan meringkas mengenai gambaran informasi tanpa mengurangi informasi tersebut, yang dapat dibaca oleh kebanyakan pengguna.

d. Joint Photograpic Expert Group (JPEG)

Sebuah format grafik yang digunakan untuk meringkas foto agar mempunyai ukuran yang dapat digunakan dalam website.

e. Microsoft Excel Spreadsheet

Sebuah aplikasi komputer yang berupa spreadsheet dengan menyimpan, memperlihatkan dan memanipulasi data yang disusun dalam kolom dan lajur.

f. Microsoft Word

g. Zip Files

WinZip adalah program windows yang mengizinkan para pengguna untuk menyimpan dan meringkas dokumen informasi segingga mereka dapat menyimpan dan mendistribusikan informasi tersebut dengan lebih efisien.

h. Macromedia Flash Softwatre

Merupakan standar untuk mengirim informasi dengan cepat. i. Real Networks Real Player Software

Format yang menggunakan efek video. j. Macromedia Shockwave Software

Shockwave merupakan bagian dari multimedia player.

The Steering Committee of the Business Reporting Research Project

(FASB, 2000) menyediakan beberapa motif perusahaan dalam meyajikan informasi melalui internet :

a. Mengurangi biaya cetak dan posting laporan tahunan (annual report). b. Akses yang lebih luas daripada Praktik tradisional

c. Memberikan informasi yang terkini.

d. Mempercepat waktu dalam distribusi informasi.

e. Menjalin komunikasi dengan konsumen yang tidak teridentifikasi sebelumnya.

f. Menambah praktik pengungkapan tradisional. g. Meningkatkan jumlah dan data yang diungkapkan.

Beberapa kendala yang harus diperhatikan dalam praktik IFR oleh perusahaan, menurut Poon, et al. (2003:1), yakni:

a. Apa yang harus dilaporkan

Isu penting dalam aspek ini meliputi:

1) Informasi yang memadai: Apa jenis informasi keuangan yang seharusnya disampaikan oleh perusahaan secara online. Apakah jenis informasi keuangan memadai dan cukup untuk berbagai diharapkan pengguna? Jika tidak, apa lagi yang harus dilaporkan.

2) Kedalaman informasi : Informasi yang subjektif atau objektif. Apakah pengguna disediakan dengan fitur untuk "menelusuri" ke informasi yang dilaporkan. Fitur-fitur ini akan mendukung beberapa presentasi sesuai dengan penggunaan informasi.

b. Kapan melaporkan

Frekuensi dan waktu pelaporan akan tergantung pada jenis informasi keuangan yang dilaporkan. Beberapa isu penting adalah:

1) Apakah informasi dilaporkan pada kuartalan atau tahunan.

2) Berapa lama jangka waktu kinerja keuangan akan dipublikasikan ke web perusahaan setelah data tersedia.

c. Bagaimana cara melaporkan

2) Apakah informasi keuangan ditempatkan di bagian yang sesuai di situs web perusahaan.

3) Seberapa dalam dari halaman home dari situs web yang pengguna gunakan untuk mengambil informasi keuangan yang relevan.

4) Apakah informasi keuangan online diatur dalam format layar untuk menghindari volume data yang terlalu besar.

5) Apakah halaman web yang berisi informasi keuangan online saling berhubungan melalui hyperlink.

d. Siapa yang bertanggung jawab untuk melaporkan

Orang-orang atau bisnis unit di perusahaan yang terlibat dalam IFR akan berdampak pada keakuratan informasi keuangan yang telah dilaporkan. Beberapa permasalahan yang sering terjadi adalah:

1) Siapa yang / bertanggung jawab untuk memutuskan dimana informasi keuangan harus diposting secara online.

2) Siapa yang / bertanggung jawab untuk memposting keuangan online

informasi.

3) Siapa yang / bertanggung jawab untuk memverifikasi dan menyetujui informasi keuangan online.

7. Analisis Kinerja Perbankan

Wild, et al (2005:16) mengatakan bahwa analisis keuangan (financial analysis) merupakan penggunaan laporan keuangan untuk menganalisis posisi dan kinerja keuangan perusahaan dan untuk menilai kinerja keuangan di masa depan. Menurut Bergevin (2002:3) financial statement analysis is the art and science of examining the components of a company’s monetary

disclosures, called financial statements. People form opinions about a firm’s

past, present, and future operations based on their analysis.

Menurut Djarwanto (2004:11) Yang dimaksud dengan “rasio” dalam analisa laporan keuangan adalah suatu angka yang menunjukkan hubungan antara suatu unsur dengan unsur lainnya dalam laporan keuangan. Hubungan antara unsur-unsur laporan keuangan tersebut dinyatakan dalam bentuk matematis sederhana”.

Gallagher, et al. (2003:8) menyatakan, a financial ratio is a number that expresses the value of one financial variable relative to another.

Bastian, et al. (2006:31) juga menyatakan bahwa metode analisis laporan keuangan yang lazim dipergunakan dalam praktik perbankan, diantaranya adalah analisis rasio (ratio analysis). Analisis rasio adalah metode analisis yang dilakukan dengan cara membandingkan pos-pos tertentu dalam neraca maupun laba rugi.

a. Rasio Likuiditas

Kondisi likuiditas yang diukur dengan liquidity ratio akan menentukan kredibilitas dari perusahaan perbankan dan akhirnya akan mempengaruhi pertumbuhan yang akan dicapai. rasio likuiditas merupakan rasio untuk mengukur kemampuan bank memenuhi kewajiban jangka pendeknya pada saat ditagih. dengan kata lain dapat membayar kembali pencarian dana deposannya pada saat ditagih serta dapat mencukupi permintaan kredit yang telah diajukan. Semakin besar rasio ini semakin likuid bank tersebut. Dalam penelitian ini alat yang digunakan untuk mengukur rasio likuiditas adalah Loan to Deposit Ratio

(LDR).

modal yang dimiliki oleh bank maupun dana yang dikumpulkan dari masyarakat (Achmad, 2003:54).

Menurut Dendawijaya (2005:17) Loan to Deposit Ratio (LDR) menyatakan seberapa jauh kemampuan bank dalam membayar kembali penarikan dana yang dilakukan deposan dengan mengandalkan kredit yang diberikan sebagai sumber likuiditasnya. Jika bank dapat menyalurkan seluruh dana yang dihimpun memang akan menguntungkan, namun hal ini terkait resiko apabila sewaktu-waktu pemilik dana menarik dananya atau pemakai dana tidak dapat mengembalikan dana yang dipinjamnya. Sebaliknya, apabila bank tidak menyalurkan dananya maka bank juga akan terkena resiko karena hilangnya kesempatan untuk memperoleh keuntungan, batas minimum pinjaman yang diberikan bank adalah 80% dan maksimum 110%. Rumus

Loan to Deposit Ratio sebagai berikut:

LDR =

x 100%

Kredit merupakan total kredit yang diberikan kepada pihak ketiga (tidak termasuk antar bank). Dana Pihak Ketiga mencakup giro, tabungan, dan deposito (tidak termasuk antar bank).

b. Rasio Solvabilitas

perusahaan dapat diukur dengan membandingkan jumlah utang dengan jumlah aktiva. Rasio ini juga bertujuan untuk mengukur efisiensi bank dalam dalam menjalankan aktivitasnya, selain itu juga merupakan ukuran kemampuan bank dalam mencari sumber dana untuk membiayai kegiatannya. Dalam penelitian ini rasio yang digunakan dalam mengukur solvabilitas suatu bank adalah dengan menghitung Capital Adequay Ratio atau biasa disingkat dengan CAR.

Capital Adequacy Ratio merupakan rasio keuangan bank yang berguna untuk membandingkan antara jumlah modal bank dengan seluruh aktiva yang dimiliki. Melalui rasio ini akan diketahui kemampuan menyanggah aktiva bank terutama kredit yang disalurkan dengan sejumlah modal bank. Semakin tinggi rasio ini semakin besar daya tahan bank dalam menghadapi penyusutan nilai harta bank yang timbul karena adanya harta yang bermasalah.

bank lain) ikut dibiayai dari modal sendiri disamping memperoleh dana-dana dari sumber-sumber diluar bank (PBI, 2008).

Perhitungan Capital Adequacy Ratio didasarkan pada prinsip bahwa setiap penanaman yang mengandung risiko harus disediakan jumlah modal sebesar persentase tertentu terhadap jumlah penanamannya. Sejalan dengan standar yang ditetapkan Bank of International Settlements (BIS), seluruh bank yang ada di Indonesia diwajibkan untuk menyediakan modal minimum sebesar 8% dari ATMR (Mundrajad, et al., 2002). Rumus mencari Capital Adequacy Ratio

sebagai berikut:

CAR =

x 100%

c. Rasio Profitabilitas

Banyak istilah yang dapat digunakan untuk menyebutkan analisis ini, antar lain analisa income statement, analisa rentabilitas usaha, analisa kegiatan usaha, dan lain–lain. Adapun maksud dan tujuan dari penelitian ini adalah untuk mengukur tingkat efisiensi suatu usaha dan profitabilitas yang dicapai oleh bank yang bersangkutan. Dalam analisa ini akan dicari hubungan timbal balik antara pos – pos yang ada pada income statement

Menurut Bergevin (2002:28) the rate of return on assets (ROA) reports the percentage of income earned for each dollar invested in an

entity’s resources. This measure provides financial statement users with

the rate of return produced by the business’s assets.

Rasio ini menggambarkan kemampuan manajemen bank dalam memperoleh laba dan manajerial efisiensi secara keseluruhan. Maka semakin tinggi nilai rasio ini, semakin efektif pula pengelolaaan aktiva perusahaan. Rumus untuk mencari ROAadalah sebagai berikut:

ROA= X 100%

8. Ukuran Bank

Sejumlah penelitian telah membuktikan adanya kaitan yang erat antara ukuran sebuah institusi dengan penggunaan IFR di dalamnya. Antara lain, Asbaugh, et al. (1999:241) yang menyatakan bahwa hanya ukuran perusahaan yang berpengaruh terhadap praktik IFR. Dalam penelitian yang lain, Andrikopoulos (2007:141) juga menyatakan bahwa hanya ukuran perusahaan yang berpengaruh terhadap praktik modal, dan Internet reporting.

Dalam penelitian ini, ukuran perbankan diukur dengan total aset, total asset merupakan jumlah aset yang dimiliki oleh bank dalam periode satu tahun pelaporan keuangan.

9. Umur Listing

Umur listing merupakan umur perusahaan sejak terdaftar di Bursa Efek Indonesia (BEI). Perusahaan yang ingin mendaftarkan di BEI melakukan penawaran saham untuk pertama kalinya yang dinamakan Initial Public Offering (IPO). Setelah perusahaan go public, maka perusahaan diwajibkan untuk mempublikasikan laporan hasil operasi perusahaan selama periode waktu tertentu. Pengungkapan informasi tersebut merupakan cara terbaik untuk menyeimbangkan kepentingan dan pengetahuan akan perusahaan antara manajer dan pemilik. Semakin lama perusahaan melakukan IPO, diharapkan pengungkapan informasi yang dilakukan semakin luas pula.

untuk melakukan pelaporan keuangan. Dari peraturan tersebut banyak perusahaan yang mulai mealukan pelaporan keuangannya bukan hanya yang bersifat mandatory namun juga pelaporan keuangan yang bersifat voluntary. Dalam menyediakan informasi perusahaan, perusahaan yang beroperasi lebih lama lebih banyak dan luas dalam menyediakan informasi perusahaan dibandingkan perusahaan yang baru berdiri. Dengan demikian akan mengurangi adanya informasi asimetri. Selain itu, perusahaan yang memiliki umur lebih mungkin akan meningkatkan praktik pengungkapkan dari waktu ke waktu. Hal ini dikarenakan perusahaan yang lebih tua dianggap telah memiliki lebih banyak pengalaman dalm pengungkapan laporan tahunannya. Perusahaan yang telah memiliki pengalaman lebih banyak akan lebih memahami kebutuhan penggunanya dan informasi yang lebih detail mengenai perusahaan yang harus dibuka kepada pihak-pihak di luar manajemen yang berkepentingan terhadap perusahaan.

Perusahaan yang terdaftar di Bursa Efek Indonesia (BEI) cenderung akan melakukan pelaporan keuangannya secara lebih transparan dibandingkan dengan perusahaan-perusahaan yang tidak atau belum terdaftar di BEI. Hal tesebut disebabkan perusahaan yang sudah lama listing

10. Reputasi Auditor

Penggunaan Kantor Akuntan Publik (KAP) yang bereputasi merupakan salah satu sinyal positif bagi perusahaan karena perusahaan akan dianggap memiliki informasi yang tidak menyesatkan dan melaporkan informasi keuangannya secara lebih transparan. Hal tersebut akan meningkatkan citra perusahaan dan mendorong perusahaan untuk menyebarluaskan laporan keuangan melaui IFR dalam rangka menggalang kepercayaan investor karena laporan keuangan perusahaan dapat dipercaya.

Perusahaan akan cenderung menggunakan KAP yang memiliki reputasi yang baik yaitu KAP yang masuk dalam Big Four yaitu Ernst & Young, Deloite Touche Tohmatsu, KPMG, serta Price Waterhouse Copper. KAP yang berafiliasi dengan KAP Big Four tersebut dianggap memiliki kemampuan yang lebih baik untuk bertahan dari tekanan klien, lebih peduli pada reputasi mereka, memiliki sumberdaya yang lebih besar berkaitan dengan kompensasi individu dan teknologi maju yang dimiliki serta memiliki strategi dan proses audit yang lebih baik (Chariri, 2005).

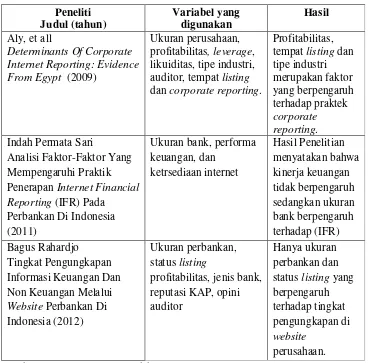

B. Penelitian Terdahulu

Beberapa penelitian terdahulu yang telah dilakukan untuk meneliti praktik pengungkapan laporan keuangan melalui media online atau internet, antara lain seperti yang dilakukan oleh Chariri, et al. (2005) yang meneliti analisis faktor-faktor yang memperngaruhi internet financial reporting dalam

website perusahaan Hasil penelitian ini mengungkapkan bahwa hanya ukuran perusahaan, likuiditas, solvabilitas, reputasi auditor, dan umur listing yang berpengaruh signifikan terhadap praktik IFR di perusahaan.

Penelitian lain oleh Al-Shammari (2007) juga meneliti mengenai

determinants of internet financial reporting by listed companies on the Kuwait

Stock Exchange. Hasil penelitian ini menunjukkan bahwa selain ukuran

perusahaan, reputasi auditor, likuiditas, dan jenis industri juga turut berpengaruh dalam praktik IFR.

Sedangkan Almilia (2008) mendapatkan hasil bahwa kuran perusahaan, profitabilitas, leverage dan struktur kepemilikan luar merupakan faktor yan berpengaruh terhadap praktik IFR.

Rahardjo (2012) menemukan faktor lain yang berpengaruh yakni, ukuran perbankan dan status listing berpengaruh secara positif dan signifikan terhadap tingkat pengungkapan informasi keuangan dan non keuangan melalui

Tabel 2.1 (Lanjutan)

1. Pengaruh Tingkat Likuiditas Bank Terhadap Pelaporan Internet Financial Reporting (IFR)

dalam mengambil keputusan investasi. Investor tidak akan menanamkan modalnya pada perusahaan yang kurang likuid karena mereka akan beranggapan bahwa perusahaan yang kurang likuid memiliki kecenderungan akan mengalami suatu kebangkrutan.

Likuiditas merupakan tingkat kemampuan perusahaan untuk membayar kewajiban jangka pendek. Keadaan yang kurang/tidak likuid kemungkinan akan menyebabkan perusahaan tidak dapat melunasi utang jangka pendek pada tanggal jatuh temponya. Chariri, et al (2005) berkeyakinan bahwa kekuatan perusahaan yang ditunjukkan dengan rasio likuiditas yang tinggi akan berhubungan dengan pelaporan keuangan selengkap mungkin (Prasetya et, al, 2012:153).

Belkaoui, et al. (2006) berkeyakinan bahwa kekuatan perusahaan yang ditunjukkan dengan rasio likuiditas yang tinggi akan berhubungan dengan pelaporan keuangan selengkap mungkin. Hal ini didasarkan pada harapan bahwa perusahaan dengan financial yang kuat akan cenderung melaporkan keuangan selengkap dan seluas mungkin daripada perusahaan yang memiliki kondisi financial yang lemah. Dengan demikian hipotesis yang diajukan:

H1: Tingkat likuiditas bank berpengaruh positif terhadap praktik IFR di

2. Pengaruh Tingkat Solvabilitas Bank Terhadap Pelaporan Internet Financial Reporting (IFR)

Solvabilitas merupakan kemampuan perusahaan dalam melunasi kewajiban lancarnya. Dalam Teori Keagenan dijelaskan bahwa semakin tinggi sovabilitas perusahaan, semakin baik transfer kemakmuran dari kreditur kepada pemegang saham perusahaan. Perusahaan yang memiliki proporsi utang lebih besar dalam struktur permodalannya akan mempunyai biaya agensi yang lebih tinggi. Oleh karena itu, perusahaan yang memiliki solvabilitastinggi mempunyai kewajiban yang lebih tinggi untuk memenuhi kebutuhan informasi kreditur jangka panjang. Capital Adequacy Ratio

merupakan rasio permodalan yang menunjukkan kemampuan bank dalam menyediakan dana untuk keperluan pengembangan usaha serta menampung kemungkinan risiko kerugian yang diakibatkan dalam operasional bank. Semakin besar rasio tersebut akan semakin baik posisi modal (Achmad, 2003:54).

Salah satu cara untuk mengurangi biaya agensi serta konflik kepentingan yang muncul yaitu dengan melakukan pengungkapan informasi yang lebih banyak, yaitu dengan menyajikan pengungkapan informasi keuangan melalui website perusahaan. Dengan demikian hipotesis yang diajukan:

H2: Tingkat solvabilitas bank berpengaruh positif terhadap praktik IFR di

3. Pengaruh Tingkat Profitabilitas Bank Terhadap Pelaporan Internet Financial Reporting (IFR)

Profitabilitas merupakan suatu aspek penting yang dapat dijadikan acuan oleh investor atau pemilik untuk menilai kinerja manajemen dalam mengelola suatu perusahaan. Perusahaan-perusahaan yang profitable akan memiliki dorongan yang lebih kuat untuk menyebarluaskan informasi perusahaan, terutama informasi keuangan. Hal ini bertujuan untuk meningkatkan kepercayaan para investor terhadap perusahaan tersebut.

Menurut Marston, et al (2004) semakin profitable suatu perusahaan maka semakin besar kemungkinan perusahaan untuk mengungkapkan informasi keuangan tambahan, termasuk melakukan praktek IFR sebagai salah satu sarana untuk menyebarluaskan good news. Karena profitabilitas yang tinggi merupakan salah satu indikasi bahwa perusahaan tersebut memiliki kinerja yang baik. Sebaliknya, perusahaan yang memiliki kinerja buruk mungkin akan menghindari menggunakan teknik-teknik pengungkapan sukarela, seperti IFR karena mereka berusaha untuk menyembunyikan bad news yang ada di perusahaan dan mungkin lebih memilih untuk membatasi pihak luar dalam mengakses laporan penting perusahaan, seperti laporan keuangan (Prasetya, et al., 2012:153). Dengan demikian hipotesis yang diajukan:

H3: Tingkat profitabilitas bank berpengaruh positif terhadap praktik IFR di

4. Pengaruh Ukuran Bank Terhadap Pelaporan Internet Financial Reporting (IFR)

Sejumlah penelitian telah membuktikan adanya kaitan yang erat antara ukuran sebuah institusi dengan penggunaan IFR di dalamnya. Antara lain, Asbaugh, et al. (1999) yang menyatakan bahwa hanya ukuran perusahaan yang berpengaruh terhadap praktik IFR. Dalam penelitian yang lain, Andrikopoulos (2007) juga menyatakan bahwa Hanya ukuran perusahaan yang berpengaruh terhadap praktik modal, dan Internet reporting.

Perusahaan besar memiliki agency cost yang besar karena perusahaan besar harus menyampaikan pelaporan keuangan yang lengkap kepada shareholders sebagai wujud pertanggungjawaban manajemen. Chariri, et al (2005) agency cost tersebut berupa biaya penyebarluasan laporan keuangan, termasuk biaya cetak dan biaya pengiriman laporan keuangan kepada pihak-pihak yang dituju oleh perusahaan. Praktik IFR dalam penyebarluasan laporan keuangan merupakan usaha untuk mengurangi besarnya agency cost. Semakin besar ukuran perusahaan maka besar ukuran perusahaan dapat dinyatakan dalam banyaknya jumlah saham yang beredar (Prasetya, et al., 2012:153).

Kesimpulan dari beberapa penelitian terdahulu yang telah dilakukan menyebutkan bahwa, semakin besar ukuran sebuah institusi, semakin baik praktik IFR yang dilakukan. Dengan demikian hipotesis yang diajukan: H4: Ukuran perbankan berpengaruh positif terhadap praktik IFR di

5. Pengaruh Umur Listing Terhadap Pelaporan Internet Financial Reporting (IFR)

Menurut UU Pasar Modal No. 8 tahun 1995 menjelaskan bahwa perusahaan yang akan listing dan yang telah listing memiliki kewajiban untuk melakukan pelaporan keuangan. Dari peraturan tersebut banyak perusahaan yang mulai mealukan pelaporan keuangannya bukan hanya yang bersifat mandatory namun juga pelaporan keuangan yang bersifat voluntary

(Prasetya, et al., 2012:154).

Umur listing diukur dari sejak tahun berdirinya perusahaan tersebut sehingga saat perusahaan mencatatkan sahamnya di lantai 5 bursa (Company Listing). Umur perusahaan menunjukkan seberapa lama perusahaan bertahan.Semakin lama umur perusahaan, maka semakin banyak informasi yang diperoleh tersebut (Anggraini, et al., 2012:4).

Perusahaan yang terdaftar di Bursa Efek Indonesia (BEI) cenderung akan melakukan pelaporan keuangannya secara lebih transparan dibandingkan dengan perusahaan-perusahaan yang tidak atau belum terdaftar di BEI. Hal tesebut disebabkan perusahaan yang sudah lama listing

H5: Umur listing perusahaan berpengaruh positif terhadap praktik IFR di

perbankan.

6. Pengaruh Reputasi Auditor Terhadap Pelaporan Internet Financial Reporting (IFR)

Auditor skala besar memiliki insentif yang lebih kuat menghindari kritikan kerusakan reputasi dibandingkan pada auditor skala kecil. Auditor skala besar juga lebih cendrung untuk mengungkapkan masalah-masalah yang ada karena lebih kuat menghadapi resiko proses pengadilan. Argumen tersebut berarti bahwa auditor skala besar memiliki insentif lebih untuk mendeteksi dan melaporkan masalah going concern kliennya. Auditor yang berkualitas akan dihargai di pasaran dalam bentuk peningkatan permintaan jasa audit, dengan demikian auditor yang berkualitas akan memiliki reputasi yang tinggi pula. Reputasi auditor dari KAP (Kantor Akuntan Publik) yang

qualified memberikan keyakinan kepaa investor akan laporan keuangan yang diauditnya (Anggraini, et al., 2012:4).

memiliki strategi dan proses audit yang lebih baik (Chariri, et al., 2005). Dengan demikian hipotesis yang diajukan:

H6: Reputasi auditor berpengaruh positif terhadap praktik IFR di perbankan.

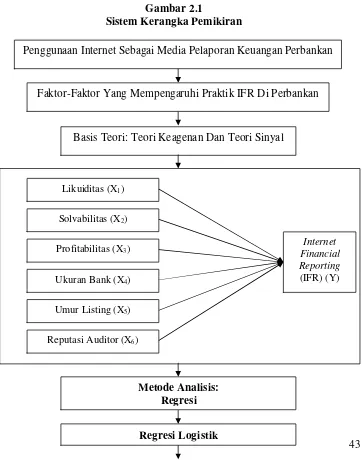

D. Kerangka Pemikiran

Berdasarkan latar belakang masalah dan tujuan penelitian yang telah dikemukan di atas, maka kerangka pemikiran digambarkan dalam gambar 2.1 sebagai berikut:

Gambar 2.1

Sistem Kerangka Pemikiran

Penggunaan Internet Sebagai Media Pelaporan Keuangan Perbankan

Faktor-Faktor Yang Mempengaruhi Praktik IFR Di Perbankan

Basis Teori: Teori Keagenan Dan Teori Sinyal

Likuiditas (X1)

Solvabilitas (X2)

Profitabilitas (X3)

Ukuran Bank (X4)

Umur Listing (X5)

Reputasi Auditor (X6)

Internet Financial Reporting

(IFR) (Y)

Metode Analisis: Regresi

BAB III

METODOLOGI PENELITIAN

A. Ruang Lingkup Penelitian

Penelitian ini bertujuan untuk menganalisa pengaruh variabel independen, yaitu likuiditas, solvabilitas, profitabilitas, ukuran bank, umur

listing dan reputasi auditor terhadap variabel dependen, yaitu praktik

International Financial Reporting (IFR). Populasi penelitian ini adalah seluruh bank yang terdaftar di Bursa Efek Indonesia.

Penelitian ini menggunakan sumber data sekunder, yaitu sumber data penelitian yang diperoleh dari dokumen-dokumen yang sudah ada. Alasan penggunaan data sekunder antara lain: (1) lebih mudah diperoleh jika dibandingkan dengan data primer, (2) tidak memakan banyak biaya, (3) data sekunder berupa laporan keuangan lebih dapat dipercaya karena telah diaudit oleh akuntan.

Data sekunder yang digunakan dalam penelitian ini adalah laporan keuangan perusahaan yang dipublikasikan di Bursa Efek Indonesia (BEI). Sumber data penelitian ini diperoleh dari :

1. Indonesia Stock Exchange (IDX) Fact 2008-2011 2. Website dari perbankan

3. Bursa Efek Indonesia (BEI)

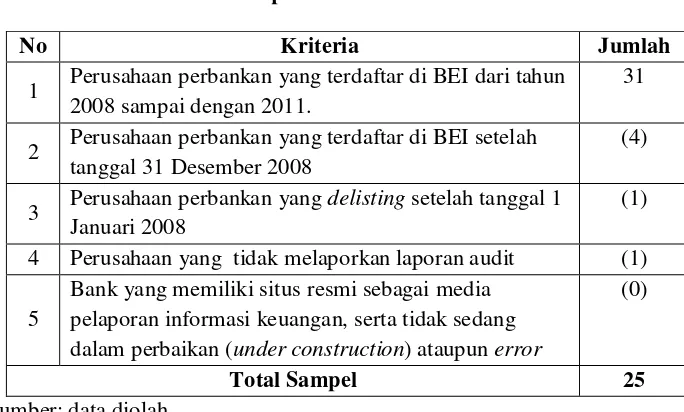

B. Metode Penentuan Sampel

Untuk memudahkan penelitian perlu diterapkan sampel yang merupakan bagaian dari jumlah populasi dengan memperhatikan keabsahan dari sampel yang akan diambil. Menurut Sugiyono (2007) menyebutkan bahwa sampel adalah bagian dari jumlah dan karakteristik yang dimiliki dari populasi tersebut. Penelitian sampel bersifat purposive sampling yaitu teknik sampling

yang dilakukan oleh peneliti jika mempunyai pertimbangan - pertimbangan tertentu dalam pengambilan sampelnya. Perusahaan yang dipilih adalah perusahaan yang memenuhi kriteria - kriteria dibawah ini:

1. Bank yang listing di Bursa Efek Indonesia pada tahun 2008 - 2011. 2. Perusahaaan sudah terdaftar di Bursa Efek Indonesia pada tahun 2008. 3. Bank memiliki situs resmi sebagai media pelaporan informasi keuangan,

serta tidak sedang dalam perbaikan (underconstruction) ataupun error

C. Metode Pengumpulan Data

Dalam penelitian ini pengumpulan data dilakukan dengan beberapa metode:

1. Studi Pustaka

2. Observasi Website

Perusahaan dengan tahap - tahap:

a. Melihat alamat website perusahaan yang tercantum dalam Indonesia Stock Exchange (IDX) Fact 2011

b. Website perusahaan yang tidak tercantum dalam IDX Fact, peneliti menggunakan search engine yang umum digunakan seperti Google. c. Website perusahaan diakses untuk menguji aksesbilitasnya dan untuk

keperluan pengumpulan data.

d. Apabila tidak ditemukan website melalui IDX Fact dan search engine, maka perusahaan dianggap tidak mempunyai website.

e. Perusahaan yang mempunyai website dan mengungkapkan informasi keuangan berupa laporan keuangan dianggap melakukan praktek IFR sedangkan perusahaan yang memiliki atau tidak memiliki website dan tidak mengungkapkan laporan keuangan di website dianggap tidak menerapkan IFR.

D. Metode Analisis Data

Metode analisis data yang digunakan dalam penelitian ini adalah metode analisa statistik dengan menggunakan software statistik yaitu SPSS 20. Analisis statistik dalam penelitian ini adalah:

1. Statistik Deskriptif

analisis dan membuat kesimpulan yang umum. Tujuan pengujian ini adalah untuk mempermudah pemahaman variabel - variabel yang digunakan dalam penelitian ini. Statistik deskriptif yang digunakan dalam penelitian ini adalah nilai rata-rata (mean), nilai tengah (median), nilai maksimum, nilai minimum, serta standar deviasi.

2. Uji Hipotesis

Pengujian hipotesis dilakukan dengan analisis multivariat dengan menggunakan regresi logistik (logistic regression), yang variabel bebasnya merupakan kombinasi antara metric dan non metric (nominal) (Ghozali, 2005) dan tidak memerlukan uji normalitas dan uji asumsi klasik pada variabel bebasnya. Gujarati (2003) menyatakan bahwa regresi logistik mengabaikan heteroscedasity, artinya variabel terikat tidak memerlukan

homoscedacity untuk masing-masing variabel bebasnya.

Kriteria penerimaan atau penolakan hipotesis dengan logistic regression (Hidayat, et al. 2011).

a. Jika hasil signifikannya < 0,10 maka H0 diterima b. Jika hasil signifikannya > 0,10 maka H0 ditolak

Model regresi logistik yang digunakan untuk menguji hipotesis sebagai berikut:

Ln = + LIK + SOLV + PROF + SIZE + UMUR + AUDIT + e

Keterangan:

Ln : Dummy Variable, kategori 1 untuk perusahaan IFR dan kategori 0 untuk perusahaan non – IFR

α : Konstanta

LIK : Likuiditas (Loan to Deposit Ratio) SOLV : Solvabiltas (Capital Adequact Ratio) PROF : Profitabilitas (Return On Asset)

SIZE : Ukuran bank (Log Of Total Asseti)

UMUR : Umur listing

AUDIT : Reputasi audior, Dummy variable untuk reputasi auditor, kategori 1 untuk KAP yang termasuk BIG FOUR dan kategori 0 untuk KAP NON BIG FOUR

Berdasarkan tujuan penelitian yang diteliti, analisis yang digunakan menggunakan regresi logistik. Adapun langkah dalam regresi logistik:

a. Menilai Kelayakan Model Regresi

Kelayakan model regresi dinilai dengan menggunakan hosmer and lemeshow’s goodness of fit test model. Model ini untuk menguji hipotesis nol bahwa data empiris sesuai dengan model (tidak ada perbedaan model dengan data sehingga model dapat dikatakan fit

(Ghozali, 2011).

Hasil ini berarti ada perbedaan signifikasi model dengan nilai observasinya sehingga goodness fit model tidak baik karena model tidak dapat memprediksi nilai observasinya. Jika nilai statistik hosmer and lemeshow’s goodness of fit test model sama dengan atau kurang dari 0,05 maka hipotesis nol ditolak. Jika nilai statistik hosmer and lemeshow’s goodness of fit test model lebih besar dari 0,05 maka hipotesis nol tidak dapat ditolak dan berarti model dapat memprediksi nilai observasinya atau dapat dikatakan bahwa model dapat diterima karena sesuai dengan data observasinya.

b. Menilai Model Fit (Overall Model Fit Test)

Uji ini digunakan untuk menilai model yang telah dihipotesiskan telah fit atau tidak dengan data. Hipotesis untuk menilai model fit adalah (Ghozali, 2011):

H0 : Model yang dihipotesis fit dengan data

Dari hipotesis ini, agar model fit dengan data maka H0 harus

diterima. Statistik yang digunakan berdasarkan likelihood. likelihood L dari model adalah probabilitas bahwa model yang dihipotesiskan menggambarkan data input. Untuk menguji hipotesis nol dan alternatif, L ditransformasikan menjadi -2 Log L. Output SPSS memberikan dua nilai -2 Log L yaitu satu untuk model yang hanya memasukkan konstanta saja dan satu model dengan konstanta serta tambahan bebas (Ghozali,2011).

Adanya pengurangan nilai antara -2 Log L awal dengan nilai -2 Log L pada langkah berikutnya menunjukkan bahwa model yang dihipotesiskan fit dengan data (Ghozali, 2011). Log likelihood pada regresi logistik mirip dengan pengertian “sum of square error”pada model regresi sehingga penurunan model log likelihood menunjukkan model regresi yang semakin baik.

c. Koefisien Determinasi

d. Tabel Klasifikasi

Tabel klasifikasi akan menunjukkan kekuatan prediksi dari model regresi untuk memprediksi kemungkinan penerimaan opini audit going concern pada auditee. Tabel klasifikasinya menghitung estimasi yang benar (correct) dan salah (incorrect) (Ghozali 2011).

e. Estimasi Parameter dan Interpretasinya

Estimasi parameter dapat dilihat melalui koefisien regresi. Koefisien regresi dari tiap variabel-variabel yang diuji menunjukkan bentuk hubungan antara variabel yang satu dengan yang lainnya. Pengujian hipotesis dilakukan dengan cara membandingkan antara nilai probabilitas (sig). Apabila terlihat angka probabilitas hasil perhitungan pada kolom sig di keluaran variable in equation lebih kecil dari 0,10 maka signifikan secara statistik (Hidayat dan Istiadah, 2011).

E. Operasionalisasi Variabel Penelitian

Menurut Sugiyono (2007) variabel penelitian adalah sesuatu hal yang berbentuk apa saja yang ditetapkan oleh peneliti untuk dipelajari sehingga diperoleh informasi tentang hal tersebut. Berikut ini variabel - variabel yang akan dioperasionalkan dalam penelitian ini selengkapnya sebagai berikut:

1. Rasio Likuiditas (X1)

ini semakin likuid bank tersebut. Untuk mengukur rasio likuiditas ada berbagai cara, salah satunya dengan loan deposit to ratio. Menurut

Dendawijaya (2005) Loan to Deposit Ratio (LDR) menyatakan seberapa jauh kemampuan bank dalam membayar kembali penarikan dana yang dilakukan deposan dengan mengandalkan kredit yang diberikan sebagai sumber likuiditasnya. Jika bank dapat menyalurkan seluruh dana yang dihimpun memang akan menguntungkan, namun hal ini terkait resiko apabila sewaktu-waktu pemilik dana menarik dananya atau pemakai dana tidak dapat mengembalikan dana yang dipinjamnya. Sebaliknya, apabila bank tidak menyalurkan dananya maka bank juga akan terkena resiko karena hilangnya kesempatan untuk memperoleh keuntungan, batas minimum pinjaman yang diberikan bank adalah 80% dan maksimum 110%. Variabel ini diukur dengan menggunakan rumus, yaitu:

LDR =

x 100%

2. Rasio Solvabilitas (X2)