PENENTUAN PERIODE OPTIMAL AMORTIZATION GAINS

AND LOSSES DENGAN MEMINIMUMKAN RAGAM

KONTRIBUSI JANGKA PANJANG

FENNY SILVIASTUTI

DEPARTEMEN MATEMATIKA

FAKULTAS MATEMATIKA DAN ILMU PENGETAHUAN ALAM INSTITUT PERTANIAN BOGOR

PERNYATAAN MENGENAI SKRIPSI DAN

SUMBER INFORMASI SERTA PELIMPAHAN HAK CIPTA

Dengan ini saya menyatakan bahwa skripsi berjudul Penentuan Periode Optimal Amortization Gains and Losses dengan Meminimumkan Ragam Kontribusi Jangka Panjang adalah benar karya saya dengan arahan dari komisi pembimbing dan belum diajukan dalam bentuk apa pun kepada perguruan tinggi mana pun. Sumber informasi yang berasal atau dikutip dari karya yang diterbitkan maupun tidak diterbitkan dari penulis lain telah disebutkan dalam teks dan dicantumkan dalam Daftar Pustaka di bagian akhir skripsi ini.Dengan ini saya melimpahkan hak cipta dari karya tulis saya kepada Institut Pertanian Bogor.

Bogor, Juni 2013

Fenny Silviastuti

ABSTRAK

FENNY SILVIASTUTI. Penentuan Periode Optimal Amortization Gains and Losses dengan Meminimumkan Ragam Kontribusi Jangka Panjang. Dibimbing oleh I GUSTI PUTU PURNABA dan RETNO BUDIARTI.

Metode amortization gains and losses merupakan metode penentuan kontribusi tambahan pada pendanaan pensiun manfaat pasti. Dalam setiap pendanaan pensiun selalu terjadi rugi atau laba. Rugi atau laba disebabkan oleh perbedaan asumsi tingkat bunga pengembalian investasi dengan tingkat bunga pengembalian yang sebenarnya. Kerugian yang terjadi harus ditutupi agar kewajiban atas manfaat pensiun dapat dipenuhi. Kontribusi tambahan dapat menutupi kerugian dengan mekanisme pembayaran yang sama pada beberapa periode. Periode yang ditentukan merupakan periode optimal yang dapat meminimumkan ragam kontribusi jangka panjang karena diharapkan dalam jangka panjang besarnya kontribusi yang dibebankan kepada peserta program akan stabil pada setiap tahunnya. Periode optimal untuk metode amortization gains and losses adalah sebesar 22 tahun dengan nilai ragam kontribusi jangka panjang sebesar 0.000157.

Kata kunci: metode amortization gains and losses, minimum ragam kontribusi, periode optimal, tingkat bunga

ABSTRACT

FENNY SILVIASTUTI. Determining the Optimal Period of Amortization Gains and Losses by Minimizing the Variance of Long-term Contribution. Supervised by I GUSTI PUTU PURNABA and RETNO BUDIARTI.

Amortization gain and loss method is a method to determine supplementary contributions for defining benefit pension funds. In any pension fund, profits or losses are always occur. Gains or losses are caused by the difference in the interest rate return on investment assumption and the actual rate of return. Losses must be covered in order to meet retirement benefit. Supplementary contributions to cover losses with the same payment mechanism at some periods, which are the optimal period; minimizing the range of term contribution as expected in the long-term the contribution be applied to program participants will be stable for each years. The optimal period of amortization gain and loss method is twenty-two years and the variance of long-term contribution is 0.000157.

Skripsi

sebagai salah satu syarat untuk memperoleh gelar Sarjana Sains

pada

Departemen Matematika

PENENTUAN PERIODE OPTIMAL AMORTIZATION GAINS

AND LOSSES DENGAN MEMINIMUMKAN RAGAM

KONTRIBUSI JANGKA PANJANG

DEPARTEMEN MATEMATIKA

FAKULTAS MATEMATIKA DAN ILMU PENGETAHUAN ALAM INSTITUT PERTANIAN BOGOR

BOGOR 2013

Judul Skripsi : Penentuan Periode Optimal Amortization Gains and Losses dengan Meminimumkan Ragam Kontribusi Jangka Panjang

Nama : Fenny Silviastuti

NIM : G54090016

Disetujui oleh

Dr Ir I Gusti Putu Purnaba, DEA Pembimbing I

Ir Retno Budiarti, MS Pembimbing II

Diketahui oleh

Dr Dra Berlian Setiawaty, MS Ketua Departemen

PRAKATA

Puji dan syukur penulis panjatkan kepada Allah subhanahu wa ta’ala atas segala karunia-Nya sehingga karya ilmiah ini berhasil diselesaikan. Tema yang dipilih dalam karya ilmiah ini ialah pendanaan pensiun manfaat-pasti, dengan judul Penentuan Periode Optimal Amortization Gains and Losses dengan Meminimumkan Ragam Kontribusi Jangka Panjang.

Terima kasih penulis ucapkan kepada:

1 Ayah Samengku Utomo (alm), ibu Eko Indah Wuryaningtyas selaku orang tua yang sudah membesarkan, menyayangi, mendidik, dan selalu mendoakan penulis,

2 Kakak Farid Ilham Rahadiansyah, adik Fahrul Rendra Premadi, eyang Nunuk Muati dan seluruh keluarga atas segala doa dan kasih sayangnya,

3 Bapak Dr Ir I Gusti Putu Purnaba, DEA selaku pembimbing I dan ibu Ir Retno Budiarti, MS selaku pembimbing II, bapak Dr Ir I Wayan Mangku, MSc selaku penguji serta ibu Dra Farida Hanum, MSi selaku komisi pendidikan yang telah banyak memberi saran,

4 seluruh dosen departemen Matematika IPB yang telah banyak membagi ilmu dan pengalamannya,

5 Aldi Martiandi yang telah banyak membantu dan memberi semangat serta dukungan,

6 Yoyok, Nurul, Ipul, Fitria, Evy, Dedew, Randita, Nur Lasmini, dan Windiani yang sudah menjadi sahabat yang baik dan banyak membantu dalam kegiatan belajar,

7 seluruh teman Matematika 46 yang telah banyak membantu dalam kegiatan belajar,

8 seluruh teman angkatan 44, 45, 47 atas kerja sama dan bantuannya selama proses belajar serta dalam kegiatan organisasi.

Semoga karya ilmiah ini bermanfaat.

Bogor, Juni 2013

DAFTAR ISI

DAFTAR TABEL vii

DAFTAR LAMPIRAN vii

PENDAHULUAN 1

Latar Belakang 1

Tujuan Penelitian 2

TINJAUAN PUSTAKA 2

Asuransi Pensiun Manfaat Pasti 2

Nilai Sekarang Aktuaria 3

Turunan dan Minimum Fungsi Kontinu 4

HASIL DAN PEMBAHASAN 4

Model Sederhana dalam Pendanaan Program Pensiun Manfaat-Pasti 4

Metode Amortization Gains and Losses 8

Nilai Harapan Dana dan Kontribusi 10

Ragam Dana dan Kontribusi 14

Fungsi Ragam Kontribusi Jangka Panjang terhadap Periode 16

Ilustrasi Penentuan Periode Optimal pada Metode Amortization Gains and Losses 17

Asumsi-asumsi 17

Ilustrasi Pendanaan Pensiun dengan Periode Optimal pada Metode Amortization Gains and Losses 19

Perbandingan Laju Kontribusi terhadap Periode 21

Perbandingan Hasil Optimal Metode Amortization Gains and Losses dan Metode Spreading Gains and Losses 22 SIMPULAN DAN SARAN 24

Simpulan 24

Saran 24

DAFTAR PUSTAKA 25

LAMPIRAN 26

DAFTAR TABEL

1 Ilustrasi pendanaan program pensiun manfaat-pasti pada periode

optimal 20

2 Nilai ragam kontribusi jangka panjang pada metode

amortizationgains and losses dengan periode yang berbeda 22 3 Nilai ragam kontribusi jangka panjang pada metode

amortization gains and losses dan metode spreading gains and losses

dengan periode yang berbeda 23

DAFTAR LAMPIRAN

1 English Life Table No. 16.1 Males 26

2 Pembuktian solusi persamaan beda 26

3 Pembuktian | | ∑ 1 dan ∑ menggunakan

simulasi 28

4 Perhitungan ∑ ̈ |̅̅̅̅̅̅̅̅̅ dan ̈ 29 5 Perhitungan menggunakan Wolfram Mathematica 8.0 dalam

menentukan periode optimal dengan meminimumkan ragam

kontribusi jangka panjang 32

6 Ilustrasi hasil perhitungan pendanaan pensiun manfaat-pasti pada metode amortization gains and losses dengan ,

33

7 Ilustrasi hasil perhitungan pendanaan pensiun manfaat-pasti pada metode amortization gains and losses dengan ,

35

8 Ilustrasi hasil perhitungan pendanaan pensiun manfaat-pasti pada metode amortization gains and losses dengan ,

36

9 Ilustrasi hasil perhitungan pendanaan pensiun manfaat-pasti pada metode amortization gains and losses dengan ,

37

10 Ilustrasi hasil perhitungan pendanaan pensiun manfaat-pasti pada metode amortization gains and losses dengan ,

39

11 Perhitungan nilai ragam kontribusi jangka panjang pada metode amortization gains and losses dengan periode yang berbeda

menggunakan Wolfram Mathematica 8.0 40

PENDAHULUAN

Latar Belakang

Modal manusia untuk hidup dan memenuhi segala kebutuhan adalah dengan bekerja. Saat usia produktif orang dapat menghasilkan kekayaan secara finansial untuk memenuhi kebutuhan hidupnya. Pada saat usia tidak produktif (masa tua), tenaga dan pikiran seseorang mulai berkurang sehingga perusahaan tempat mereka bekerja biasanya menetapkan usia maksimum bagi karyawan untuk bekerja. Hal ini mengakibatkan hilangnya pendapatan seorang pekerja yang berdampak pada tidak seimbangnya antara kebutuhan hidup dan penghasilan. Untuk mengatasi masalah tersebut terdapat suatu sistem yang dapat menjaga keseimbangan kebutuhan dan pendapatan seseorang yaitu program dana pensiun.

Program dana pensiun merupakan program jangka panjang sebagai sarana untuk mencapai masa pensiun yang menyenangkan secara finansial. Program pensiun yang biasa diterapkan oleh pemberi kerja adalah program pensiun manfaat-pasti. Program manfaat-pasti adalah program yang manfaatnya sudah ditentukan atau tetap dari tahun ke tahun sedangkan iurannya berubah-ubah sesuai dengan kondisi pendanaan suatu pemilik program pensiun (terjadi laba atau rugi). Pada proses perhitungan, seorang aktuaris menentukan asumsi-asumsi aktuaria untuk memprediksikan segala kemungkinan yang terjadi. Asumsi tersebut diantaranya berkaitan dengan tingkat kematian (mortalitas), tingkat gaji (termasuk inflasinya) dan tingkat bunga. Asumsi tingkat bunga terbagi menjadi tingkat bunga yang dikenakan atas kewajiban pensiun dan tingkat bunga yang dikenakan atas aset pensiun (pengembalian investasi).

Jika asumsi-asumsi yang digunakan oleh seorang aktuaris tidak sesuai dengan kondisi sebenarnya maka akan terjadi laba atau rugi, misalkan tingkat bunga pengembalian investasi yang ditetapkan oleh aktuaris lebih besar atau lebih kecil dengan tingkat bunga pengembalian investasi yang sebenarnya. Agar dana yang terkumpul tetap mampu mencukupi kewajiban program pensiun, maka kerugian ini harus ditutupi dengan dana tambahan yang dibebankan kepada peserta program pensiun atau sebaliknya jika terjadi laba.

Laba dan rugi dari suatu pendanaan pensiun dapat diatasi dengan adanya dana tambahan yang biasanya disebut dengan supplementary contribution. Ada beberapa metode untuk menentukan besarnya kontribusi tambahan (supplementary contribution), namun yang lebih sering digunakan di negara-negara berkembang yaitu metode amortization gains and losses dan metode

2

tahun dan tidak terjadi fluktuasi yang tinggi. Begitu pula dari sisi pemilik program pensiun, kerugian akan lebih cepat tertutupi dengan m kali pembayaran kontribusi yang besarnya tidak memberatkan peserta program pensiun.

Dalam karya ilmiah ini hanya akan dibahas secara mendalam tentang metode amortization gains and losses sedangkan metode spreading gains and losses akan digunakan sebagai pembanding hasil optimal. Rujukan utama dari penggunaan metode ini didasarkan pada artikel ilmiah karangan Owadally dan Haberman (1999) yang berjudul “Pension Fund Dynamics and Gains/Losses Due to Random Rates of Investment Return”.

Tujuan Penelitian

Tujuan dari karya ilmiah ini adalah sebagai berikut:

1 menentukan periode optimal proses penyusutan kerugian menggunakan metode amortization gains and losses dengan meminimumkan ragam kontribusi jangka panjang,

2 menjelaskan pendanaan program pensiun manfaat pasti dan menentukan kontribusitambahan menggunakan metode amortization gains and losses,

3 menganalisis terjadinya rugi atau laba suatu pendanaan pensiun yang diakibatkan oleh perbedaan asumsi tingkat bunga pengembalian investasi dan tingkat bunga pengembalian investasi aktual,

4 menganalisis dan membandingkan laju kontribusi menggunakan variasi periode m dan periode optimal,

5 menganalisis dan membandingkan hasil periode optimal pada metode

amortizationgains and losses dan metode spreading gains and losses.

TINJAUAN PUSTAKA

Asuransi Pensiun Manfaat-Pasti

Asuransi pensiun program manfaat-pasti adalah program asuransi pensiun yang penentuan besarnya manfaat pensiun yang akan diperoleh setelah memasuki usia pensiun normal sudah ditentukan di awal. Penetapan besarnya manfaat pensiun ini akan digunakan sebagai patokan untuk perhitungan besarnya penetapan kontribusi yang harus dibayarkan peserta setiap periodenya. Asumsi tingkat bunga yang digunakan pada pensiun program manfaat-pasti yaitu asumsi tingkat bunga pengembalian investasi , tingkat bunga yang dikenakan atas kewajiban pensiun , dan tingkat bunga pengembalian investasi aktual .

3 dari perkiraan awal aktuaris yang didasarkan pada faktor tingkat bunga yang dikenakan atas dana bebas risiko, seperti obligasi yang dikeluarkan pemerintah atau sesuai peraturan pemerintah pada suatu negara tertentu (Dufresne 1988).

Asumsi tingkat bunga ketiga yang digunakan merupakan tingkat bunga yang diperoleh dari investasi dana secara aktual yang diketahui di akhir suatu periode tertentu. Semua tingkat suku bunga dinyatakan dalam persentase.

Program pensiun manfaat-pasti menerapkan metode entry age normal yaitu metode yang menerapkan pendanaan dengan pandangan manfaat pensiun pada usia pensiun normal. Metode ini menentukan normal contribution (kontribusi normal) yang akan dibayarkan setiap peserta yang berpedoman awal dari besarnya manfaat pensiun. Pandangan ini didasarkan pada beberapa faktor antara lain: gaji peserta di masa depan, gaji terakhir peserta sebelum masa pensiun, atau gaji rata-rata dari peserta selama masa kerja dan masa pembayaran kontribusi (Owadally dan Haberman 1999).

Ketentuan lain pada entry age normal yaitu kontribusi normal dibayarkan dari peserta dimulai saat umur peserta mulai bekerja, bukan saat umur peserta mulai mengikuti program pensiun, selain itu besarnya kontribusi normal bisa tetap setiap periodenya atau bisa ditentukan dari persentase gaji peserta (Owadally dan Haberman 1999).

Nilai Sekarang Aktuaria

Nilai Sekarang Aktuaria atas Manfaat Pensiun Masa Depan

Menurut Winklevoss (1993), nilai sekarang dari pembayaran manfaat pensiun masa depan disebut juga actuarial present value of future benefit (APVFB). APVFB merupakan sekumpulan pembayaran manfaat pensiun di masa yang akan datang yang ditafsirkan di masa sekarang. Secara matematis nilai

APVFB bagi seseorang yang berumur y adalah

̈ , dengan:

= manfaat pensiun (benefit) usia pensiun normal z,

̈ = anuitas diskret di awal periode seumur hidup yang dibayarkan dimulai usia pensiun z,

= probabilitas seseorang berusia y tetap bertahan hidup sampai usia pensiun z,

=

tingkat diskonto dengan merupakan tingkat bunga untuk kewajiban pensiun.

Nilai Sekarang Aktuaria atas Iuran Pensiun

4

∑

dengan ( )= normal contribution pada waktu t.

Turunan dan Minimum Fungsi Kontinu

Turunan

Turunan digunakan untuk mengukur tingkat perubahan sesaat variabel takbebas jika terjadi perubahan unit yang sangat kecil dalam variabel bebas. Menurut Stewart (1998), turunan fungsi pada bilangan dinyatakan dengan

adalah

jika limit ini ada.

Jika a maka -a dan mendekati 0 jika dan hanya jika mendekati a, sehingga dapat ditulis

Prinsip Minimum Fungsi

Penerapan dari turunan kedua salah satunya adalah menguji nilai maksimum dan minimum (terkait kecekungan). Dalam kalkulus dikenal dengan sebutan Uji Turunan Kedua. Andaikan kontinu di sekitar , jika dan maka mempunyai nilai minimum lokal pada

HASIL DAN PEMBAHASAN

Model Sederhana dalam Pendanaan Program Pensiun Manfaat-Pasti

Beberapa model dan faktor-faktor yang digunakan dalam konsep pendanaan pensiun program manfaat pasti antara lain:

Benefit (B)

Benefit adalah jumlah total manfaat yang wajib dibayarkan oleh perusahaan asuransi atau pihak penanggung untuk setiap periodenya. Nilainya merupakan penjumlahan atas manfaat pensiun bagi semua peserta yang mengikuti asuransi pensiun pada periode tertentu. Besarnya benefit (B) ditentukan di awal secara pasti dan diketahui nilainya karena akan digunakan sebagai acuan untuk menentukan berbagai perhitungan aktuaria pada program pensiun manfaat-pasti.

Kontribusi Normal(NC)

5 kontribusi normal besarnya harus sama dengan nilai sekarang dari pembayaran berkala benefit seseorang berusia y, persamaannya yaitu

.

Dari persamaan tersebut, dapat dibuktikan bahwa rumus untuk kontribusi normal sebagai berikut:

Actuarial liability merupakan kemampuan aktuaria (cadangan manfaat) dalam menjamin suatu kewajiban manfaat pensiun. Actuarial liability dihitung dengan actuarial present value of future benefit (APVFB) saat usia x dikurangi

actuarial present value of future normal contribution (APVFNC) pada saat usia x. Rumus actuarial liability saat orang berumur x adalah sebagai berikut:

6 dan konstan sepanjang waktu, maka besarnya actuarial liability juga dapat dinyatakan dalam persamaan berikut:

(2) Bukti:

Misalkan kontribusi normal diterima di awal tahun t dan benefit juga dibayarkan, maka setiap tahunnya akan mendapatkan bunga atas kewajiban pensiun. Kondisi ini menyebabkan perubahan actuarial liability dalam setahun karena penerimaan kontribusi normal dan pembayaran benefit. Jika dilihat pada waktu t sehingga Menurut Owadally dan Haberman (2000), persamaan actuarial liability

dapat diekspresikan menjadi suatu persamaan yang biasa disebut dengan persamaan equilibrium yaitu

. (3)

Kontribusi (C)

Kontribusi merupakan iuran rutin yang dibayarkan dari peserta program pensiun. Nilai kontribusi ini bisa berubah setiap periodenya. Hal ini disebabkan nilai kontribusi pada waktu ke-t dipengaruhi oleh kontribusi tambahan yang nilainya berubah-ubah setiap waktu ke-t bergantung pada keadaan laba atau rugi suatu pemilik program pensiun. Rumus kontribusi diekspresikan dalam persamaan berikut:

. (4)

Dana Pensiun (F)

7 Rumus untuk nilai dana atas asumsi aktuaria yaitu

, (5) dengan merupakan asumsi tingkat bunga pengembalian investasi.

Rumus untuk nilai dana aktual yaitu

. (6) dengan merupakan tingkat bunga pengembalian investasi aktual.

Unfunded Liability (UL)

Unfunded liability pada waktu ke-t adalah selisih nilai actuarial liability pada waktu ke-t dengan dana program pensiun secara aktual pada periode tersebut. Perumusannya dapat ditulis sebagai berikut:

. (7)

Nilai unfunded liability juga dapat digunakan untuk menentukan kecukupan dana pensiun yang tersedia untuk pembayaran manfaat pensiun kedepannya. Artinya jika nilai unfunded liability bernilai positif maka terjadi kekurangan pada pendanaan pensiun tersebut.

Initial Unfunded Liability

Initial unfunded liability merupakan unfunded liability yang terjadi pada saat pembentukan program pensiun. Menurut Ulfah (2007), hal ini timbul karena adanya past service liability atau adanya perubahan atas asumsi aktuaria yang digunakan. Past service liability yaitu kewajiban yang timbul karena adanya penghargaan atas jasa peserta program pensiun yang telah bekerja sebelum memasuki program pensiun. Dalam metode amortisasi initial unfunded liability

didanakan secara terpisah dengan cara diamortisasi selama n tahun. Dalam karya ilmiah ini tidak dibahas tentang past service liability dan diasumsikan nilai

. Asumsi ini berarti bahwa pada saat program pensiun diadakan, dana yang ada pada saat itu mencukupi untuk membayar acturial liability. Dengan demikian berdasarkan persamaan (7) berlaku .

Kerugian(L)

Kerugian merupakan indikasi terjadi situasi laba atau rugi pada pendanaan pensiun yang telah direncanakan. Kerugian bernilai positif artinya telah terjadi kerugian. Nilai kerugian diperoleh dari selisih unfunded liability yang dihitung dari asumsi aktuaria dan dari perhitungan yang sebenarnya yaitu

, (8)

dengan dihitung dengan asumsi aktuaria. Menggunakan persamaan (3) dan (5) diperoleh

8

Dalam karya ilmiah ini, pada ilustrasi pendanaan pensiun akan digunakan fungsi kerugian dalam bentuk lain yang diperoleh dari penjabaran persamaan (8), persamaan (6) dan persamaan (7) sehingga diperoleh fungsi sebagai berikut:

. (10)

Metode Amortization Gains and Losses

Metode amortization gains and losses adalah metode penentuan

supplementary contribution (kontribusi tambahan) yang mengikuti prinsip

aggregate actuarial cost menthod. Aggregate actuarial cost menthod adalah metode perhitungan aktuaria yang menggunakan total nilai seluruh objek perhitungan (secara keseluruhan). Metode ini diterapkan di negara Amerika dan Kanada. Prinsip yang mendasari metode ini dalam perumusan kontribusi tambahan pada tahun ke-t adalah dengan memperhitungkan kerugian-kerugian yang terjadi di m tahun terakhir yang dibagi dengan nilai sekarang dari anuitas awal dengan jangka waktu m tahun dengan tingkat bunga . Metode ini juga memperhitungkan initial unfunded liability yang diamortisasi selama n tahun, sehingga rumus kontribusi tambahanadalah sebagai berikut:

∑ ̈

| ̅̅̅̅

(11)

dengan untuk dan merupakan amortisasi dari initial unfunded liability yangdiberikan sebagai berikut:

̈ |̅̅̅̅

Selain itu, initial unfunded liability yang belum teramortisasi pada saat t

didefinisikan sebagai berikut:

̈ |̅̅̅ ̈ |̅̅̅̅̅̅̅

Dalam karya ilmiah ini diasumsikan bahwa nilai dan menyebabkan nilai dari dana awal sama dengan actuarial liability

Dengan demikian dalam perhitungan kontribusi tambahan hanya berlaku:

∑ ̈

| ̅̅̅̅

9 dengan nilai ä ̅̅̅

merupakan nilai sekarang dari pembayaran sebesar 1 setiap awal tahun selama jangka waktu m tahun yang dihitung dengan tingkat bunga .

Berdasarkan persamaan (12) bahwa kerugian yang dialami tahun ke-s

dengan , dapat ditutupi dengan membayar m kali pembayaran yang sama sebesar a

̈ ̅̅̅ selama m tahun setelahnya, dapat diilustrasikan sebagai berikut:

ä ̅̅̅ ä ̅̅̅ ä ̅̅̅ … ä ̅̅̅

… s s + 1 s + 2 … s + m - 1 s + m

Dari ilustrasi tersebut dapat diambil sebuah contoh yaitu ketika ingin dicari nilai kontribusi tambahan pada tahun ke-3 yang harus dibebankan pada peserta apabila pendanaan program pensiun menggunakan metode amortization gains and losses dengan lama periode amortisasi selama 2 tahun. Untuk dapat menghitung nilai tersebut, dapat diuraikan sebagai berikut:

- pada tahun ke-3, kerugian-kerugian aktuaria yang mungkin dialami yaitu kerugian pada tahun ke-1, tahun ke-2, dan tahun ke-3,

- kerugian pada tahun ke-1 dapat ditutupi dengan membayar 2 kali pembayaran yang sama sebesar a

̈̅ selama 2 tahun setelahnya,

- kerugian pada tahun ke-2 dapat ditutupi dengan membayar 2 kali pembayaran yang sama sebesar a

̈̅ selama 2 tahun setelahnya,

- kerugian pada tahun ke-3 dapat ditutupi dengan membayar 2 kali pembayaran yang sama sebesar a

̈̅ selama 2 tahun setelahnya.

Untuk mempermudah pemahaman, dapat diilustrasikan dalam bagan berikut:

0 1 2 3 4 5

a

̈̅ ä̅

ä̅

ä̅

maka diperoleh nilai kontribusi tambahan pada tahun ke-3 adalah:

∑ ̈

|̅

ä

̅ ä̅ ä̅

10

Penentuan kontribusi tambahan digunakan untuk menutupi kerugian yang terjadi karena adanya perbedaan tingkat bunga investasi. Dufresne (1988) menyatakan bahwa tujuan dari metode ini agar nilai harapan dari kontribusi tambahan diharapkan konvergen menuju untuk waktu t dalam jangka panjang. Hal ini karena kestabilan kontribusi tambahan akan menentukan kestabilan kontribusi.

Dufresne (1988) juga menyatakan terdapat dua tujuan utama dalam jangka panjang pada pendanaan pensiun. Pertama, untuk memaksimumkan jaminan manfaat pensiun yang dapat dilakukan dengan cara meminimumkan ragam fund

(dana). Kedua, untuk memaksimumkan stabilitas kontribusi dengan cara meminimumkan ragam dari kontribusi. Karena kontribusi normal konstan setiap periode pada pensiun manfaat pasti, maka besaran kontribusi tambahan diharapkan juga stabil dalam jangka panjang.

Kontribusi tambahan yang stabil dipengaruhi oleh penentuan periode m

yang tepat dalam metode amortization gains and losses. Sebenarnya penentuan periode m adalah bebas, namun untuk menstabilkan nilai kontribusi tambahan harus dipilih periode m yang optimal.

Nilai Harapan Dana dan Kontribusi pembayaran dilakukan. Hal ini berarti bahwa semua kerugian diamortisasi dengan cara yang sama. Menurut Dufresne (1989), dalam praktiknya, keuntungan dapat dihapuskan untuk mengurangi unfunded liability. Dengan demikian dalam menghitung nilai harapan dana dan kontribusi pada metode amortization gains and losses harus dilihat secara keseluruhan penyebab dari kerugian. Semua kerugian akan diamortisasi dengan menurunkan persamaan beda yang melibatkan unsur kerugian. Hasil dari nilai harapan fungsi kerugian tersebut digunakan untuk menghitung nilai harapan dana dan kontribusi. Dari persamaan (3) dan (6) Menggunakan persamaan (8), (9), dan (4) diperoleh

11 Diperoleh solusi persamaan partikular dari persamaan (16) yaitu

∑

dengan dapat ditentukan dengan mensubstitusi secara langsung ke dalam persamaan (16) dan diperoleh hasil sebagai berikut:

] ] disajikan di Lampiran 2, kemudian diperoleh solusi umum dari persamaan (16) yaitu Dengan mudah dapat dilihat bahwa dalam pembayaran kontribusi tambahan terdapat pula pembayaran sebesar ä ̅ pada saat yang dapat

Selanjutnya dari persamaan (12), (14), dan (17) diperoleh

12

dengan

̈ |̅̅̅̅ |̅̅̅̅̅̅̅̅ ̈ |̅̅̅̅ sehingga jelas bahwa ketika berlaku a

̈ ̅̅̅ .

Fungsi kerugian yang telah diperoleh di persamaan (18) selanjutnya dicari nilai harapannya dan hasilnya digunakan untuk menentukan nilai harapan menuju takhingga dari dana dan kontribusi.

Untuk memperoleh nilai harapan kerugian pada saat t menuju maka harus dicari nilai limit pada kedua ruas yaitu

13 sedangkan pembuktian secara analitik menggunakan Preposition 1 dan

Preposition 2 disajikan di Dufresne (1989).

Hasil akan digunakan untuk menentukan dan untuk

14

dari persamaan (4), (12) dan persamaan diperoleh

{

Untuk mendapatkan momen kedua diperlukan asumsi tambahan yaitu

, sehingga dari persamaan (19) menghasilkan . Serupa dengan kasus penentuan nilai harapan, penentuan ragam dari dana dan kontribusi juga berasal dari nilai ragam fungsi kerugian yaitu:

16

Fungsi Ragam Kontribusi Jangka Panjang terhadap Periode

Dengan asumsi penggunaan tingkat bunga dan yang sama sebesar sehingga kerugian hanya terjadi karena adanya perbedaan asumsi tingkat bunga pengembalian investasi dan tingkat bunga pengembalian investasi aktual , maka fungsi ragam jangka panjang dari kontribusi dapat diubah hanya bergantung pada periode m yaitu

17

Menggunakan konsep deret geometri diperoleh sebagai berikut:

∑

………… er a aan ( a)

( ̈ |̅̅̅̅ ………… er a aan ( b) Kemudian dari persaman (24a) dan (24b) diperoleh

(

(

(

(

Persamaan (24) akan digunakan untuk menentukan periode optimal menggunakan minimum fungsi limit takhingga ragam kontribusi yaitu

(

Ilustrasi Penentuan Periode Optimal Metode AmortizationGains and Losses (

Asumsi-asumsi

Sebelum melakukan ilustrasi perhitungan akan diberikan asumsi-asumsi yang digunakan dalam karya ilmiah ini. Asumsi-asumsi yang dibangun untuk menyederhanakan kasus dan memudahkan dalam perhitungan ditentukan berdasarkan asumsi-asumsi aktuaria sebagai berikut:

1 tingkat mortalitas diasumsikan seperti pada English Life Table No.16.1 2000-2002 (males) yang disajikan di Lampiran 1,

2 populasi peserta pensiun diasumsikan stasioner (besarnya populasi dan distribusi usia dalam populasi tetap konstan dari tahun ke tahun) dan semua mulai bekerja pada usia 25 tahun dan usia pensiun normal 56 tahun,

3 gaji peserta sebesar 1 satuan dan mengalami kenaikan yang sama setiap tahun sebesar 2%,

18

7 semua perhitungan merupakan proporsi terhadap benefit

Pada pembahasan sebelumnya telah dijelaskan bahwa penentuan periode optimal diperoleh dengan meminimumkan fungsi ragam kontribusi jangka panjang. Dalam bagian berikut ini akan diuraikan langkah-lagkah dalam menentukan .

Langkah pertama adalah dihitung benefit yang akan dibayarkan setiap tahun yang diperoleh dari gaji terakhir. Gaji terakhir diperoleh sebagai berikut:

a 1 . 1 1. 11.

Kemudian diperoleh benefit yang dibayarkan setiap tahun yaitu

∑ 1. 11 ( 1 9 ) . .

Berdasarkan persamaan (25) diperlukan nilai dan . Selanjutnya dilakukan perhitungan kontribusi normal berdasarkan persamaan (1) yaitu:

∑

2989784, , ̈ , ̈ |̅̅̅̅̅̅̅̅̅ Semua perhitungan tersebut menggunakan rumus yang diperoleh dari Bowers (1997), perhitungan secara lengkap disediakan di Lampiran 4.

̈ ̈

Dari persamaaan (2) diperoleh nilai actuarial liability setiap tahunnya yaitu

19 Dengan demikian diperoleh periode optimal menggunakan persamaan (25) dengan meminimumkan nilai ragam kontribusi saat t dalam jangka panjang turunan kedua diperoleh nilai fungsi ragam kontribusi jangka panjang untuk

adalah sebesar sehingga terbukti minimum lokal, karena nilai pada uji turunan kedua positif.Perhitungan dalam mendapatkan solusi tersebut disediakan di Lampiran 5.

Ilustrasi Pendanaan Pensiun Metode Amortization Gains and Losess

Ilustrasi masa pendanaan dimulai dari tahun ke-0 sampai tahun ke-50. Semua asumsi yang telah dibahas sebelumnya tetap digunakan dalam perhitungan pendanaan pensiun metode amortization gains and losess. Tahap-tahap perhitungan pendanaan pensiun manfaat-pasti sebagai berikut:

1. Untuk tahun ke-0

Dana ( F ) dihitung menggunakan persamaan (6) dengan asumsi yang mengakibatkan sehingga . Untuk tahun-tahun selanjutnya unfunded liability dihitung menggunakan persamaan (7). Kerugian dihitung menggunakan persamaan (10), karena untuk menggunakan persamaan yang sama dengan tahun ke-0.

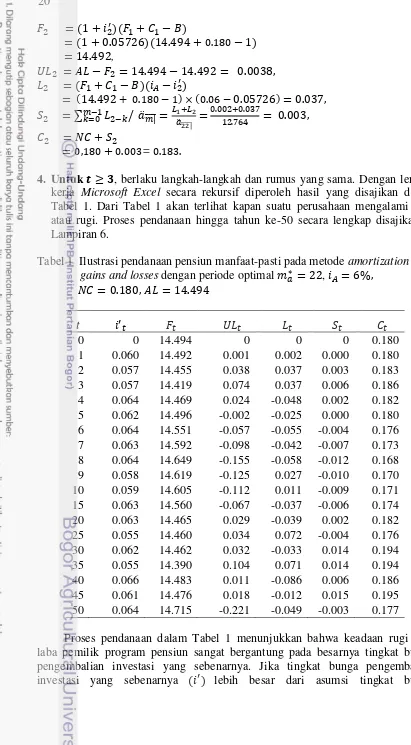

20 kerja Microsoft Excel secara rekursif diperoleh hasil yang disajikan dalam Tabel 1. Dari Tabel 1 akan terlihat kapan suatu perusahaan mengalami laba atau rugi. Proses pendanaan hingga tahun ke-50 secara lengkap disajikan di Lampiran 6.

21 pengembalian yaitu maka pemilik program pensiun akan mengalami laba. Hal ini terlihat pada pendanaan tahun ke-4, 5, 6, 7, dan 8 dengan kerugian yang terjadi bernilai negatif. Namun ketika memasuki tahun ke-9 kerugian yang terjadi bernilai positif. Hal ini menandakan bahwa pemilik program pensiun mengalami kerugian karena tingkat bunga pengembalian investasi yang sebenarnya lebih kecil dari asumsi tingkat bunga pengembalian aktuaria . Untuk mengatasi kerugian yang dialami, langkah yang diambil oleh perusahaan adalah dengan menaikkan besarnya kontribusi. Dapat dilihat dari tahun ke-8 dan tahun ke-9 yang besarnya kontribusi meningkat dari 0.168 ke 0.170. Peningkatan besarnya kontribusi ini dipengaruhi oleh adanya kontribusi tambahan. Kontribusi tambahan diperoleh menggunakan metode amortization gains and losses yang mengakumulasikan semua kerugian yang terjadi di tahun-tahun sebelumnya. Semakin tinggi kerugian dari tahun-tahun ke tahun-tahun maka kontribusi tambahanakan meningkat yang menyebabkan besarnya kontribusi semakin tinggi. Namun di sisi lain, jika pemilik program mengalami keuntungan maka keuntungan tersebut dapat menurunkan besarnya kontribusi pada tahun tersebut. Dengan demikian sistem yang seperti ini dapat saling menguntungkan antara peserta dan pemilik program pensiun.

Penentuan periode optimal dapat menstabilkan fluktuasi besarnya kontribusi dari tahun ke tahun. Dari Tabel 1 terlihat bahwa dengan periode yang optimal dalam mengamortisasi kerugian, kontribusi yang dibebankan kepada peserta program pensiun cenderung stabil dan fluktuasinya cukup rendah.

Perbandingan Laju Kontribusi terhadap Periode

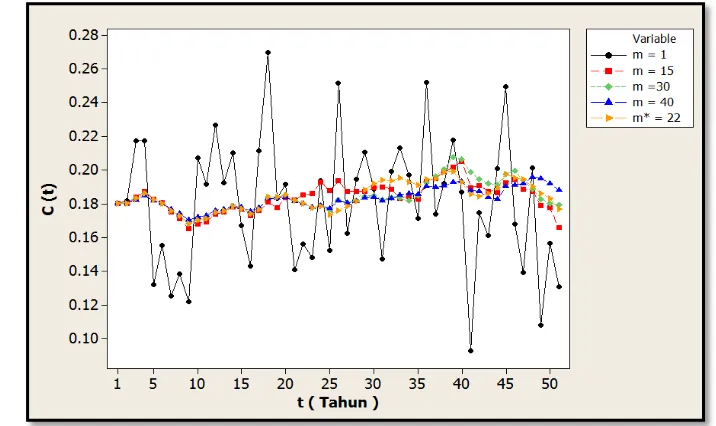

Pada pembahasan sebelumnya telah dijelaskan bahwa pendanaan program pensiun yang menggunakan periode optimal akan menstabilkan besarnya kontribusi dari tahun ke tahun. Untuk mengetahui perbedaan laju kontribusi setiap tahunnya dengan periode yang tidak optimal diilustrasikan dalam grafik berikut:

22

Grafik tersebut diperoleh dengan melakukan pendanaan program pensiun untuk periode yang berbeda selama 50 tahun. Tabel pendanaan untuk periode yang berbeda disajikan di Lampiran 7, Lampiran 8, Lampiran 9, dan Lampiran 10. Dari gambar tersebut terlihat bahwa untuk memiliki laju kontribusiyang relatif stabil dibandingkan dengan periode m yang lain, karena naik turunnya nilai kontribusi tidak terlalu jauh. Fluktuasi yang tinggi terjadi saat , hal ini terjadi karena kerugian yang terjadi pada saat t langsung dibayarkan pada saat t

sehingga tidak ada proses penyusutan kerugian secara berkala yang berakibat pada besarnya kontribusi yang tinggi. Namun pada , pergerakan laju kontribusinya sangat lambat dan terlihat cenderung stabil. Hal ini terjadi karena penyebaran kerugian dilakukan dalam waktu yang lama sehingga jelas bahwa laju kontribusi dari tahun ke tahun pasti rendah. Penyusutan kerugian dalam jangka waktu yang lama akan merugikan pemilik program pensiun karena kerugian akan tertutupi dalam jangka waktu yang lama pula.

Dari grafik terlihat bahwa untuk , , cenderung berimpit dengan sehingga sulit disimpulkan periode yang lebih optimal. Karena penentuan periode optimal berasal dari minimum fungsi ragam kontribusi jangka panjang, dari Tabel 2 menunjukkan bahwa nilai ragam kontribusi jangka panjang yang paling kecil adalah . Dengan demikian membuat laju kontribusi stabil dalam jangka panjang karena memiliki ragam kontribusi yang paling kecil yaitu 0.000157.

Tabel 2 Ragam kontribusi jangka panjang dengan berbagai periode

yang berbeda

1 0.001167 15 0.000165

0.000157

30 0.000164 40 0.000183

Perbandingan Hasil Optimal Metode Amortization Gains and Losses dan Metode Spreading Gains and Losses dalam Jangka Panjang

Dalam karya ilmiah ini juga dibahas tentang perbandingan hasil optimal pada metode amortization gains and losses dan spreading gains and losses.

Sekilas tentang metode spreading gains and losses merupakan metode penentuan

supplementary contribution (kontribusi tambahan) dengan perumusan kontribusi tambahan pada tahun ke-t sebanding dengan unfunded liability yang diboboti dengan suatu proporsi k tertentu. Proporsi sebesar k ini dipengaruhi oleh periode selama m (tahun) untuk menutupi unfunded liability. Dengan demikian kontribusi tambahan dirumuskan sebagai berikut:

̈

23 Perbandingan antara kedua metode tersebut dilakukan karena kedua metode ini sering digunakan di negara-negara berkembang. Dengan asumsi-asumsi yang sama, periode optimal secara langsung dapat dibandingkan. Unsur yang dapat dibandingkan dari kedua metode tersebut adalah hasil periode optimal dari fungsi minimum ragam kontribusi jangka panjang dan besarnya minimum ragam kontribusi jangka panjang. Diperoleh minimum fungsi ragam kontribusi jangka panjang metode spreading gains and losses sebagai berikut:

(

( ( )

Hasil optimal dari metode spreading gains and losses diperoleh dari persamaan (26) yang diseleseikan dengan cara yang sama dengan metode

amortization gains and losses. Perhitungan secara lengkap dan diperolehnya rumus tersebut disajikan di Lampiran 12. Hasil optimal dari setiap metode tersebut adalah dan Hasil ini tidak bisa secara langsung disimpulkan bahwa metode spreading gains and losses lebih baik dari metode amortization gains and losses dalam hal proses penyusutan kerugian. Namun, besarnya ragam kontribusi jangka panjang dari setiap metode yang lebih menentukan, sehingga diperlukan nilai ragam dari masing-masing metode dan disajikan dalam tabel berikut ini:

Tabel 3 Ragam kontribusi jangka panjang pada metode amortization gains and losses dan metode spreading gains and losses dengan variasi periode

1 0.001167 0.001169

0.000177 0.000129

15 0.000165 0.000131

0.000157 0.000157

30 0.000164 0.000218

40 0.000183 0.000357

Dengan periode optimal setiap metode ternyata metode spreading gains and losses menghasilkan ragam kontribusi jangka panjang yang lebih kecil. Selain itu jika dilihat dari besarnya setiap periode optimal, periode pada metode spreading gains and losses lebih kecil dibandingkan dengan metode amortization gains and losses . Hal ini berarti bahwa, metode spreading gains and losses lebih cepat mentupi kerugian dengan ragam kontribusi yang kecil

. Dengan demikian dapat dikatakan bahwa metode spreading gains and losses lebih baik dibandingkan dengan metode amortization gains and losses

SIMPULAN DAN SARAN

Simpulan

Dalam karya ilmiah ini laba dan rugi hanya ditimbulkan dari perbedaan asumsi tingkat bunga pengembalian investasi aktuaria dan tingkat bunga pengembalian investasi sebenarnya . Perbedaan tingkat bunga yang menyebabkan kerugian adalah ketika dan ketika pemilik program pensiun mengalami laba (gains).

Metode amortization gains and losses merupakan metode untuk menentukan kontribusi tambahan. Adanya kontribusi tambahan yang bernilai positif menandakan bahwa pemilik program pensiun mengalami kerugian. Penentuan periode optimal diperlukan dalam proses penyusutan kerugian. Pemilihan periode proses penyusutan kerugian yang optimal pada metode

amortization gains and losses menggunakan prinsip minimum fungsi ragam kontribusi dalam jangka panjang. Periode optimal yang diperoleh pada metode

amortization gains and losses yaitu .

Pemilihan periode dalam proses penyusutan kerugian sangat menentukan laju kontribusi setiap tahunnya, semakin besar pemilihan periode penyusutan kerugian maka semakin lambat laju kontribusinya, yang berarti bahwa semakin lama penutupan kerugian. Laju kontribusi dari periode optimal cenderung stabil sehingga jika dilihat dari perilaku jangka panjangnya, penggunaan periode optimal dapat meminimumkan ragam kontribusi.

Metode spreading gains and losses lebih baik dibandingkan metode

amortization gains and losses karena diperoleh dan

Hal ini berarti metode

spreading gains and losses lebih cepat menutupi kerugian dengan ragam yang lebih kecil.

Saran

Model pendanaan asuransi pensiun program manfaat-pasti masih perlu dibahas lebih lanjut terutama ketika kerugian ditimbulkan bukan hanya disebabkan oleh faktor perbedaan tingkat bunga pengembalian investasi aktuaria dan tingkat bunga pengembalian investasi sebenarnya. Namun disebabkan oleh perbedaan dari asumsi-asumsi aktuaria yang lain.

Penentuan periode optimal metode amortization gains and losses dalam karya ilmiah ini menggunakan asumsi yang sederhana bahwa tingkat bunga yang dikenakan atas kewajiban pensiun dan tingkat bunga atas pengembalian investasi aktuaria besarnya sama. Dengan demikian perlu dibahas lebih lanjut untuk kasus tingkat bunga yang berbeda.

DAFTAR PUSTAKA

Bowers NL, Gerber HU, Hickman JC, Jones DA, dan Nesbitt CJ. 1997. Actuarial Mathematics Hasca III, Second Eedition. Schaumburg: The Society of Actuaries. Schaumburg (US): The Society of Actuaries.

Dufresne D. 1988. Moment of pension contributions and fund levels when rates are random. Journal of the Institute of Actuaries. 44:115-535.

Dufresne D. 1989. Stability of pension system when rates are random. Insurance: Mathematics and Economics. 8:71-76.

Owadally MI dan Haberman S. 1999. Pension fund dynamics and gains/losses due to random rates of insvestment return. North American Actuarial Journal. 3(3):105-117.

Owadally MI dan Haberman S. 2000. Asset valuation and amortization of asset gains and losses in defined benefit pension plans. Actuarial ResearchPaper

No.132.

Stewart J. 1998. Kalkulus Jilid 1 Edisi Keempat. Susila IN dan Gunawan H, penerjemah; Mahanani N dan Hardani W, editor. Jakarta (ID): Erlangga. Terjemahan dari: Calculus, Fourth Edition.

Ulfah E. 2007. Analisis dampak penyimpangan asumsi tingkat pengembalian investasi pada pendanaan program pensiun manfaat pasti [skripsi]. Depok (ID): Universitas Indonesia.

26

Lampiran 2 Pembuktian solusi persamaan beda tak homogen Persamaan beda tak homogen sebagai berikut:

27 Dengan demikian persamaan beda tak homogen menjadi sebagai berikut:

Dari persamaan tersebut dapat ditentukan nilai yaitu:

direpresentasikan menjadi ä̅̅̅̅̅̅

-ä ̅̅̅ sehingga persamaan partikular diperoleh sebagai berikut:

28

2. Solusi Persamaan Homogen

Menggunakan persamaan karakteristik diperoleh akar persamaan sebagai berikut:

Solusi persamaan homogen adalah

misalkan untuk nilai awal adalah sehingga solusi homogen menjadi sebagai berikut:

Solusi umum dari persamaan beda tak homogen adalah

32

Lampiran 5 Perhitungan menggunakan Wolfram Mathematica 8.0 dalam

33

Lampiran 6 Ilustrasi hasil perhitungan pendanaan pensiun manfaat-pasti pada metode amortization gains and losses dengan periode optimal

,

t

0 0 14.494 0 0 0 0.18

34

(Lanjutan)

t

36

(Lanjutan)

t

40 0.066 14.647 -0.153 -0.087 -0.087 0.093 41 0.060 14.570 -0.076 -0.005 -0.005 0.175 42 0.061 14.588 -0.094 -0.019 -0.019 0.161 43 0.058 14.553 -0.060 0.021 0.021 0.201 44 0.055 14.510 -0.016 0.069 0.069 0.249 45 0.061 14.597 -0.103 -0.012 -0.012 0.168 46 0.063 14.632 -0.138 -0.041 -0.041 0.139 47 0.058 14.576 -0.082 0.021 0.021 0.201 48 0.065 14.676 -0.182 -0.072 -0.072 0.108 49 0.062 14.634 -0.141 -0.024 -0.024 0.156 50 0.064 14.667 -0.174 -0.049 -0.049 0.131

Lampiran 8 Ilustrasi hasil perhitungan pendanaan pensiun manfaat pasti pada metode amortization gains and losses dengan ,

t

0 0 14.494 0 0 0 0.18

37 (Lanjutan)

t

24 0.062 14.525 -0.031 -0.028 0.008 0.188 25 0.055 14.464 0.030 0.072 0.013 0.193 26 0.061 14.494 -0.001 -0.018 0.007 0.187 27 0.059 14.488 0.006 0.014 0.007 0.187 28 0.058 14.465 0.028 0.031 0.007 0.187 29 0.059 14.463 0.030 0.009 0.010 0.190 30 0.062 14.505 -0.011 -0.033 0.010 0.190 31 0.059 14.497 -0.004 0.019 0.009 0.189 32 0.058 14.474 0.020 0.033 0.003 0.183 33 0.059 14.460 0.034 0.017 0.005 0.185 34 0.061 14.472 0.022 -0.009 0.003 0.183 35 0.055 14.402 0.092 0.072 0.013 0.193 36 0.060 14.417 0.076 -0.006 0.015 0.195 37 0.059 14.417 0.076 0.012 0.019 0.199 38 0.057 14.396 0.097 0.037 0.022 0.202 39 0.059 14.407 0.087 0.007 0.025 0.205

40 0.066 14.515 -0.021 -0.086 0.010 0.190

41 0.060 14.532 -0.038 -0.005 0.011 0.191

42 0.061 14.565 -0.071 -0.019 0.008 0.188

43 0.058 14.557 -0.063 0.021 0.007 0.187

44 0.055 14.499 -0.005 0.069 0.012 0.192

45 0.061 14.525 -0.031 -0.012 0.014 0.194

46 0.063 14.583 -0.089 -0.041 0.009 0.189

47 0.058 14.577 -0.083 0.021 0.008 0.188

48 0.065 14.662 -0.169 -0.072 -0.001 0.179

49 0.062 14.696 -0.202 -0.024 -0.003 0.177

50 0.064 14.755 -0.261 -0.049 -0.014 0.166

Lampiran 9 Ilustrasi hasil perhitungan pendanaan pensiun manfaat pasti pada metode amortization gains and losses dengan ,

t

0 0 14.494 0 0 0 0.18

40

(Lanjutan)

t

40 0.066 14.428 0.066 -0.086 0.008 0.188 41 0.060 14.439 0.055 -0.005 0.007 0.187 42 0.061 14.462 0.031 -0.019 0.004 0.184 43 0.058 14.444 0.049 0.021 0.003 0.183 44 0.055 14.376 0.118 0.069 0.010 0.190 45 0.061 14.392 0.102 -0.012 0.011 0.191 46 0.063 14.439 0.055 -0.040 0.012 0.192 47 0.058 14.427 0.067 0.021 0.016 0.196 48 0.065 14.512 -0.018 -0.071 0.015 0.195 49 0.062 14.553 -0.059 -0.024 0.012 0.192 50 0.064 14.618 -0.124 -0.049 0.008 0.188

41 Lampiran 12 Perhitungan periode optimal dan nilai ragam kontribusi jangka

panjang pada metode spreading gains and losses dan pembuktian rumus kontribusi jangka panjang terhadap periode

42

Pembuktian rumus kontribusi jangka panjang terhadap periode

Fungsi ragam jangka panjang dari kontribusi dapat dinyatakan sebagai fungsi yang kontinu dari periode sebagai berikut:

(

dengan:

= tingkat bunga pengembalian investasi aktuaria dan tingkat bunga atas kewajiban pensiun

= ragam tingkat bunga pengembalian investasi aktual = , dan .

Bukti :

Dari Dufresne (1988) diketahui bahwa

̈ |̅̅̅̅̅̅

( ̈

| ̅̅̅̅̅̅

( (

RIWAYAT HIDUP

Penulis dilahirkan di Lumajang pada tanggal 21 Februari 1991 dari ayah Samengku Utomo (alm) dan ibu Eko Indah Wuryaningtyas. Penulis adalah putri kedua dari tiga bersaudara. Tahun 2009 penulis lulus dari SMA Negeri 2 Lumajang dan pada tahun yang sama penulis lulus seleksi masuk Institut Pertanian Bogor (IPB) melalui jalur Undangan Seleksi Masuk IPB dan diterima di Departemen Matematika, Fakultas Matematika dan Ilmu Pengetahuan Alam.