SKRIPSI

PENGARUH STRUKTUR KEPEMILIKAN TERHADAP KEBIJAKAN DIVIDEN PADA PERUSAHAAN

YANG TERDAFTAR DI LQ45

OLEH

RATIH WULAN DARI 110502013

PROGRAM STUDI STRATA 1 MANAJEMEN DEPARTEMEN MANAJEMEN

FAKULTAS EKONOMI DAN BISNIS UNIVERSITAS SUMATERA UTARA

ABSTRAK

PENGARUH STRUKTUR KEPEMILIKAN TERHADAP KEBIJAKAN DIVIDEN PADA PERUSAHAAN

YANG TERDAFTAR DI LQ45

Penelitian ini bertujuan untuk mengetahui dan menganalisis pengaruh dari kepemilikan manajerial, kepemilikan institusional, leverage, return on asset, dan ukuran perusahaan terhadap kebijakan dividen pada perusahaan yang terdaftar di LQ45. Penelitian ini menggunakan data sekunder yang diperoleh dari website Bursa Efek Indonesia yaitu www.idx.co.id dengan menggunakan sampel sebanyak 16 perusahaan dari 45 populasi perusahaan yang terdaftar di LQ45 pada tahun 2011-2013. Variabel penelitian ini terdiri dari kebijakan dividen sebagai variabel terikat dan kepemilikan manajerial, kepemilikan institusional sebagai variabel bebas dengan variabel kontrol leverage, return on asset, dan ukuran perusahaan. Penelitian ini menggunakan analisis regresi linier berganda. Hasil penelitian menunjukkan bahwa kepemilikan manajerial, kepemilikan institusional, leverage,

return on asset, dan ukuran perusahaan secara serempak berpengaruh signifikan terhadap kebijakan dividen pada perusahaan yang terdaftar di LQ45. Hasil uji parsial menunjukkan bahwa kepemilikan manajerial, leverage, dan ukuran perusahaan tidak berpengaruh signifikan terhadap kebijakan dividen. Kepemilikan institusional, dan return on asset berpengaruh positif dan signifikan terhadap kebijakan dividen. Return on asset memiliki pengaruh yang dominan terhadap kebijakan dividen.

ABSTRACT

THE EFFECT OF OWNERSHIP STRUCTURE ON DIVIDEND POLICY ON COMPANIES

LISTED IN LQ45 INDEX

The purpose of this research is to identify and analize the effect of managerial ownership, institutional ownership, leverage, return on asset, and firm size on dividend policy on companies listed in LQ45 index. This study used the secondary from data from website of the Indonesia Stock Exchange, www.idx.co.id using 16 of 45 companies listed in LQ45 index during 2011-2013. The variables of this study consisted of dividend policy as dependent variable, and managerial ownership, institutional ownership as independent variables with leverage, return on asset, and firm size as control variables. This research used multiple linier regression analysis. The result showed that managerial ownership, institutional ownership, leverage, return on asset, and firm size simultaneously have significant effect to dividend policy on companies listed in LQ45 index. The partial test showed that managerial ownership, leverage, and, firm size not significant effect to dividend policy. Institutional ownership, and return on asset have positive and significant effect to dividend policy. Return on asset has a dominant influence on dividend policy.

KATA PENGANTAR

Puji dan Syukur kepada Tuhan Yang Maha Esa atas berkatnya yang berlimpah kepada penulis sehingga penulis dapat menyelesaikan penulisan skripsi ini sebagai salah satu syarat untuk memperoleh Gelar Sarjana Ekonomi Departemen Manajemen pada Fakultas Ekonomi dan Bisnis Universitas Sumatera Utara dengan judul “Pengaruh Struktur Kepemilikan Terhadap Kebijakan Dividen Pada Perusahaan yang Terdaftar Di LQ45 ”.

Selama penyusunan skripsi ini, penulis telah banyak mendapat bantuan, bimbingan, motivasi, saran, kritik dan doa dari berbagai pihak. Skripsi ini peneliti persembahkan untuk ayahanda Sugianto dan ibunda tercinta Siti Zaitun yang tidak pernah berhenti untuk memberikan semangat, motivasi, nasehat, doa dan mencukupi segala kebutuhan materi dan non materi dalam proses pembuatan skripsi ini. Penulis juga ingin menyampaikan terima kasih kepada:

1. Bapak Prof . Dr. Azhar Maksum, S.E, M.Ec., Ak., CA selaku Dekan Fakultas Ekonomi dan Bisnis Universitas Sumatera Utara.

2. Ibu Dr. Isfenti Sadalia, S.E, ME dan Ibu Dra. Marhayanie, M.Si., selaku Ketua dan Sekretaris Departemen Manajemen Fakultas Ekonomi dan Bisnis Univesitas Sumatera Utara.

4. Bapak Drs. Syahyunan, M.Si selaku Dosen Pembimbing yang telah banyak meluangkan waktu dalam memberikan bimbingan, arahan, bantuan, dan motivasi kepada penulis selama proses penyusunan skripsi ini.

5. Ibu Dr. Isfenti Sadalia, S.E, ME selaku Dosen Pembanding yang telah banyak memberikan saran dalam penulisan skripsi ini.

6. Seluruh Dosen dan Pegawai Fakultas Ekonomi dan Bisnis Universitas Sumatera Utara untuk segala jasa-jasanya selama masa perkuliahan.

7. Abang Juanda Perdana, S.Ak selaku tentor bimbel yang telah memberikan semangat dan bantuan dalam membuat skripsi ini dan dalam masa perkuliahan.

8. Sahabat-sahabatku tercinta semasa kuliah, Azizah, Farida, Delfiani, Yunisda, Izmi, Reva, Radhiah, yang telah banyak membantu, memberi semangat dan menghibur penulis.

9. Teman-Teman Manajemen SNMPTN Undangan 2011 yang tidak bisa disebutkan satu persatu. Terima kasih atas segala kebaikannya selama masa perkuliahan ini.

Akhir kata penulis berharap semoga skripsi ini dapat bermanfaat bagi pihak-pihak yang membutuhkan.

Medan, Maret 2015 Penulis

3.8.2. Analisis Regresi Berganda ... 43

3.9. Pengujian Hipotesis ... 44

3.9.1. Uji Signifikasi Parsial (Uji-t) ... 44

3.9.2. Uji Simultan (Uji Statistik F) ... 44

3.10. Uji Asumsi Klasik ... 45

3.10.1. Uji Normalitas ... 45

3.10.2. Uji Heteroskedastisitas ... 45

3.10.3. Uji Autokorelasi ... 46

3.10.4. Uji Multikoliniearitas ... 47

BAB IV HASIL DAN PEMBAHASAN 4.1. Gambaran Umum Perusahaan ... 48

4.2. Hasil Penelitian ... 58

4.2.1. Analisis Deskriptif ... 58

4.2.2. Hasil Uji Asumsi Klasik ... 59

4.2.2.1. Uji Normalitas ... 60

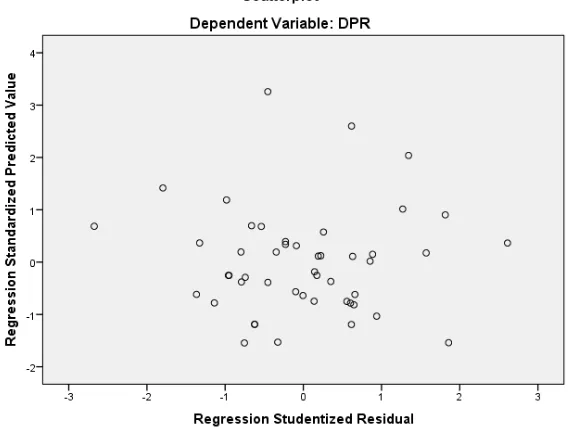

4.2.2.2. Uji Heteroskedastisitas ... 62

4.2.2.1. Uji Autokorelasi ... 63

4.2.2.1. Uji Multikoliniearitas ... 64

4.2.3. Analisis Persamaan Regresi ... 65

4.2.4. Pengujian Hipotesis ... 67

4.2.4.1. Uji Simultan (Uji F) ... 67

4.2.4.2. Uji Parsial (Uji t) ... 69

4.2.4.3. Koefisien Determinasi ... 71

3.6. Pembahasan ... 72

BAB IV KESIMPULAN DAN SARAN 5.1. Kesimpulan ... 77

5.2. Saran ... 77

DAFTAR PUSTAKA ... 79

DAFTAR TABEL

No Tabel Judul Halaman

1.1 Dividen dan Kepemilikan Saham Perusahaan di LQ45 ... 3

2.1 Penelitian Terdahulu ... 25

3.1 Operasionalisasi Variabel ... 39

3.2 Jumlah Sampel Berdasarkan Kriteria Penarikan Sampel ... 41

3.3 Daftar Perusahaan Sampel ... 41

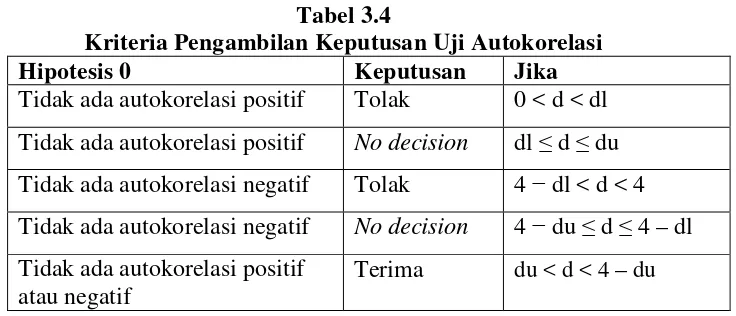

3.4 Kriteria Pengambilan Keputusan Uji Autokorelasi ... 47

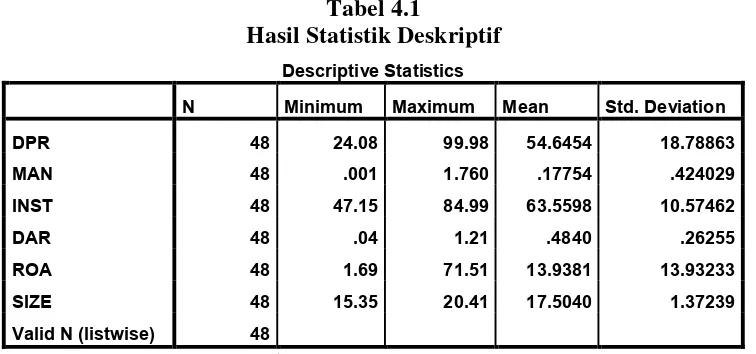

4.1 Hasil Statistik Deskriptif ... 58

4.2 Hasil Uji Normalitas K-S ... 61

4.3 Hasil Uji Glejser ... 63

4.4 Hasil Uji Durbin-Watson Test... 63

4.5 Hasil Uji Multikoliniearitas ... 64

4.6 Hasil Analisis Regresi Berganda ... 66

4.7 Hasil Uji F ... 68

4.8 Hasil Uji t ... 70

DAFTAR GAMBAR

No. Gambar Judul Halaman

2.1 Kerangka Konseptual ... 33

4.1 Grafik Histogram ... 60

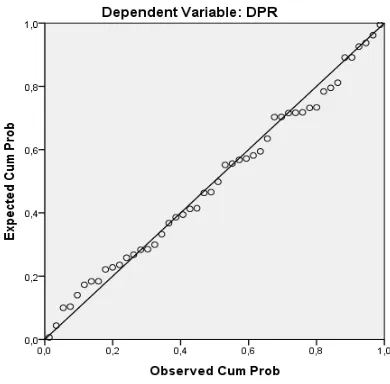

4.2 Normal P-P Plot ... 61

DAFTAR LAMPIRAN

No Lampiran Judul Halaman

1 Penentuan Target Populasi ... 82

2 Data variabel kepemilikan Manajerial, kepemilikan Institusional, leverage, Return on Asset, dan Ukuran Perusahaan ... 84

3 Hasil Statistik Deskriptif ... 90

4 Pengujian Hipotesis ... 91

BAB I PENDAHULUAN

1.1 Latar Belakang

Perkembangan dalam suatu perusahaan akan mendorong pemiliknya untuk menjadikan perusahaan sebagai perusahaan publik dengan cara menjual sebagian sahamnya melalui pasar modal. Pasar modal merupakan salah satu sarana yang dapat menarik dana dari masyarakat. Pasar modal memungkinkan para investor untuk menanamkan modalnya pada suatu perusahaan yang memiliki prospek yang baik.

Bagi investor yang akan membuat keputusan investasi untuk membeli saham di pasar modal, tentu akan melakukan suatu analisis agar keputusan yang diambil oleh investor dapat diperhitungkan. Keputusan yang benar terhadap pembelian saham perusahaan yang telah dipilihnya akan membuat para investor memperoleh keuntungan investasi yang bisa diperoleh dapat berupa pendapatan dividen maupun pendapatan dari selisih harga jual saham terhadap harga belinya (capital gain). Dalam hal pendapatan dividen perusahaan dihadapkan pada sebuah keputusan besar yaitu kebijakan dividen.

berusaha meningkatkan pembayaran dividen dari tahun ke tahun agar kesejahteraan pemegang saham juga mengalami peningkatan. Tetapi, tidak semua perusahaan yang terdaftar di Bursa Efek Indonesia membagikan dividen pada pemegang saham.

Besar kecilnya dividen yang akan dibagikan oleh perusahaan tergantung pada kebijakan dari masing-masing perusahaan, sehingga pertimbangan manajemen sangat diperlukan. Pada umumnya pemegang saham mengharapkan dividen kas dalam jumlah yang relatif besar karena ingin menikmati hasil investasi pada saham perusahaan sedangkan pihak manajemen cenderung menahan kas untuk membayar hutang atau meningkatkan investasi. Perbedaan kepentingan inilah yang dianggap sebagai masalah keagenan (agency problem) dalam teori agensi.

Konflik agensi muncul sebagai akibat adanya pemisahan antara pemilik dan pengendali perusahaan. Masalah keagenan dapat muncul dalam berbagai tipe. Selain konflik antara manajemen dan pemegang saham, konflik juga bisa terjadi antara pemegang saham mayoritas dan pemegang saham minoritas. Agency problem dianggap mempengaruhi keputusan dividen yang dibagikan oleh suatu perusahaan. Munculnya permasalahan keagenan menyebabkan para pemegang saham harus mengeluarkan biaya untuk melakukan pengawasan terhadap perilaku manajer. Biaya pengawasan ini disebut dengan biaya agensi (agency cost).

Untuk mengurangi agency cost terdapat beberapa alternatif yaitu: pertama, dengan meningkatkan kepemilikan saham oleh manajemen. Kedua, meningkatkan

institusional investor sebagai pihak yang memonitor agen (manajer). Jadi, dengan adanya institusional investor akan mendorong peningkatan pengawasan yang lebih optimal terhadap kinerja manajemen (Sari, 2010).

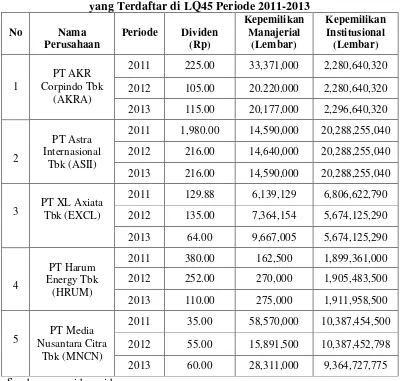

Komposisi kepemilikan saham memiliki dampak yang penting pada sistem kendali perusahaan. Masing-masing bentuk kepemilikan ini akan memiliki kepentingan dan dampak yang berbeda terhadap kebijakan dividen. Hal ini dapat dilihat dalam tampilan Tabel 1.1 perkembangan dividen dan kepemilikan saham pada perusahaan yang terdaftar di LQ45 periode 2011-2013.

Tabel 1.1

Perkembangan Dividen dan Kepemilikan Saham pada Perusahaan yang Terdaftar di LQ45 Periode 2011-2013

No Nama

2011 225.00 33,371,000 2,280,640,320

2012 105.00 20.220.000 2,280,640,320

2013 115.00 20,177,000 2,296,640,320

2

PT Astra Internasional

Tbk (ASII)

2011 1,980.00 14,590,000 20,288,255,040

2012 216.00 14,640,000 20,288,255,040

2013 216.00 14,590,000 20,288,255,040

3 PT XL Axiata Tbk (EXCL)

2011 129.88 6,139,129 6,806,622,790

2012 135.00 7,364,154 5,674,125,290

2013 64.00 9,667,005 5,674,125,290

4

PT Harum Energy Tbk

(HRUM)

2011 380.00 162,500 1,899,361,000

2012 252.00 270,000 1,905,483,500

2013 110.00 275,000 1,911,958,500

5 Nusantara Citra PT Media

Tbk (MNCN)

2011 35.00 58,570,000 10,387,454,500

2012 55.00 15,891,500 10,387,452,798

2013 60.00 28,311,000 9,364,727,775

Tabel 1.1 dapat dilihat bahwa adanya fluktuasi yang terjadi pada perusahaan yang terdaftar di LQ45 dalam membagikan dividen tahunan kepada pemegang saham. Ini dapat dilihat pada perusahaan AKR Corpindo Tbk dividen pada tahun 2011 sebesar Rp225,00 turun pada tahun 2012 sebesar Rp105,00 sedangkan pada tahun 2012 hingga 2013 dividen mengalami peningkatan. Pada perusahaan Astra Internasional Tbk dividen pada tahun 2011 sebesar 1.980,00 mengalami penurunan pada tahun 2012 sebesar Rp216,00 sedangkan pada tahun 2012 hingga 2013 dividen yang dibagikan masih berjumlah sama sebesar Rp216,00. Pada perusahaan XL Axiata Tbk dapat dilihat pada Tabel 1.1 dividen perusahaan mengalami peningkatan yang semula dividen sebesar Rp129,88 pada tahun 2011 naik menjadi Rp135,00 pada tahun 2012, sedangkan pada tahun 2012 hingga 2013 dividen perusahaan mengalami penurunan. Pada perusahaan Harum Energy Tbk dividen mengalami penurunan secara berturut-turut sebesar Rp380,00 pada tahun 2011 hingga 2013 sebesar Rp110,00. Pada perusahaan Media Nusantara Citra Tbk dividen mengalami kenaikan pada tahun 2011 sebesar Rp35,00 hingga 2013 dividen sebesar Rp60,00.

kenaikan dividen pada tahun 2012 menjadi Rp55,00 sedangkan pada perusahaan Harum Energy Tbk mengalami kenaikan kepemilikan manajerial dari tahun 2011 sebesar 162.500 lembar hingga 2013 sebesar 275.000 lembar yang diikuti oleh penurunan dividen secara berturut-turut dari tahun 2011 sebesar Rp380,00 hingga 2013 sebesar Rp110,00. Hal ini sesuai dengan pernyataan Dewi (2008), Afza (2010), dan Rizqia (2013) yang menyatakan bahwa kepemilikan manajerial berpengaruh negatif terhadap dividen. Hal yang berbeda terjadi pada perusahaan XL Axiata Tbk yang mengalami kenaikan kepemilikan manajerial pada tahun 2012 justru diikuti oleh kenaikan dividen pada tahun tersebut.

Dari Tabel 1.1 juga dapat dilihat bahwa perusahaan AKR Corpindo Tbk mengalami kenaikan kepemilikan institusional yang pada tahun 2012 sebesar 2.280.640.320 lembar naik menjadi 2.296.640.320 lembar pada tahun 2013, hal ini menyebabkan kenaikan pada dividen yang pada tahun 2012 sebesar Rp105,00 naik menjadi Rp115,00 pada tahun 2013. Hal yang berbeda terlihat pada perusahaan Harum Energy Tbk yang mengalami kenaikan kepemilikan institusional secara berturut-turut pada tahun 2011 sebesar 1.899.361.000 lembar

hingga 2013 sebesar 1.911.958.500 lembar, akan tetapi dividen yang dibagikan perusahaan mengalami penurunan pada tahun 2011 sebesar Rp380,00 hingga 2013 dividen sebesar Rp110,00.

ini tidak sesuai dengan pernyataan Stouratis (2004), dan Pribadi (2012) yang menyatakan bahwa kepemilikan institusional berpengaruh positif terhadap dividen karena jika kepemilikan institusional dalam sebuah perusahaan jumlahnya besar, maka akan lebih memilih untuk mengalokasikan keuntungan yang didapatkan perusahaan dalam bentuk dividen dengan persentase yang lebih stabil. Akan tetapi, hal tersebut tidak sejalan dengan pernyataan Dewi (2008) yang menyatakan bahwa kepemilikan institusional berpengaruh negatif terhadap dividen.

1.2 Perumusan Masalah

Berdasarkan latar belakang, maka rumusan masalah adalah sebagai berikut: 1. Bagaimana pengaruh kepemilikan manajerial terhadap kebijakan dividen pada

perusahaan yang terdaftar di LQ45?

2. Bagaimana pengaruh kepemilikan institusional terhadap kebijakan dividen pada perusahaan yang terdaftar di LQ45?

3. Bagaimana pengaruh leverage terhadap kebijakan dividen pada perusahaan yang terdaftar di LQ45?

4. Bagaimana pengaruh return on asset terhadap kebijakan dividen pada perusahaan yang terdaftar di LQ45?

5. Bagaimana pengaruh ukuran perusahaan terhadap kebijakan dividen pada perusahaan yang terdaftar di LQ45?

1.3 Tujuan Penelitian

Adapun tujuan dari dilakukan penelitian ini adalah sebagai berikut :

1. Untuk menganalisis pengaruh kepemilikan manajerial terhadap kebijakan dividen pada perusahaan yang terdaftar di LQ45

2. Untuk menganalisis pengaruh kepemilikan institusional terhadap kebijakan dividen pada perusahaan yang terdaftar di LQ45

3. Untuk menganalisis pengaruh leverage terhadap kebijakan dividen pada perusahaan yang terdaftar di LQ45

5. Untuk menganalisis pengaruh ukuran perusahaan terhadap kebijakan dividen pada perusahaan yang terdaftar di LQ45.

1.4 Manfaat Penelitian

Dari penelitian ini diharapkan dapat memberikan manfaat bagi berbagai pihak, diantaranya:

a. Bagi Perusahaan

Penelitian ini diharapkan dapat menjadi salah satu bahan pertimbangan dalam menentukan kebijakan dividen.

b. Bagi Investor

Penelitian ini diharapkan dapat digunakan sebagai bahan referensi atau pertimbangan investor terkait dengan faktor-faktor yang dipertimbangkan oleh perusahaan dalam menentukan kebijakan dividen yang akan mempengaruhi kemakmuran pemegang saham.

c. Bagi Peneliti

Penelitian ini diharapkan dapat memperluas pengetahuan dan wawasan, tentang kebijakan dividen dan mengaplikasikan teori yang didapat ke dalam masalah-masalah praktis khususnya mengenai tingkat pengembalian dividen. d. Bagi pihak lain

BAB II

TINJAUAN PUSTAKA

2.1 Uraian Teoritis 2.1.1 Agency Theory

Agency theory merupakan teori yang mengatur hubungan antara pemegang saham (principal) dengan manajer (agent). Pemegang saham memberikan wewenang kepada manajer untuk menjalankan bisnis perusahaan demi kepentingan principal. Dengan demikian, setiap keputusan manajer adalah keputusan yang bertujuan untuk memaksimalkan sumber daya perusahaan. Apabila manajer mementingkan kepentingan individunya daripada pemegang saham maka perusahaan akan dirugikan. Keadaan inilah yang memunculkan konflik keagenan antara manajer dengan pemilik perusahaan.

Konflik keagenan ini timbul karena terjadi pemisahan antara fungsi pengelolaan dan kepemilikan (Syahyunan, 2013:7). Konflik antara pihak manajemen serta pemegang saham ini dapat diminimalkan dengan suatu mekanisme pengawasan yang dapat menyejajarkan kepentingan yang terkait. Oleh karena adanya mekanisme inilah maka akan menimbulkan biaya yaitu biaya agensi (Haryono, 2005).

perbedaan return yang diperoleh karena perbedaan keputusan investasi antara pemegang saham dan manajemen.

Untuk mengurangi agency cost ada beberapa alternatif, antara lain:

a. Meningkatkan kepemilikan saham perusahaan oleh manajemen (Jensen dan Meckling, 1976 dalam Wijayaningtyas, 2009). Analisisnya menyatakan bahwa proporsi kepemilikan saham yang dikontrol oleh manajer dapat mempengaruhi kebijakan-kebijakan perusahaan;

b. Meningkatkan dividend payout ratio. Akibatnya manajemen harus mencari dana dari luar untuk melakukan investasi. Penelitian mereka menyatakan bahwa pembayaran dividen akan mengurangi aliran kas perusahaan akibatnya perusahaan dalam memenuhi kebutuhan operasinya akan mencari alternatif sumber pendanaan yang relevan;

c. Meningkatkan pendanaan hutang (Sartono, 2010). Penurunan utang dapat menurunkan besarnya konflik antar pemegang saham dengan manajemen; d. Institutional investor sebagai pihak yang memonitoring agen (Moh’d, et al.

1998 dalam Wahidahwati, 2002) menyatakan bahwa distribusi saham antara pemegang saham dari luar seperti institutional investor dapat mengurangi biaya keagenan karena dapat mendorong peningkatan pengawasan yang lebih optimal terhadap kinerja manajemen;

2.1.2 Kebijakan Dividen

Menurut Weston dan Copeland (2005:122), “Dividen adalah keuntungan perusahaan yang berbentuk perseroan terbatas yang diberikan kepada pemegang saham”. Besar kecilnya dividen akan sangat bergantung pada besar kecilnya laba yang diperoleh serta proporsi laba yang akan dibagikan kepada pemegang saham.

Adapun jenis-jenis dividen yang dapat dibayarkan kepada pemegang saham, yaitu:

1. Dividen tunai (cash dividend) yaitu dividen yang dibayarkan dalam bentuk uang tunai. Pada umumnya dividen tunai lebih disukai para pemegang saham dan pembagian dividen tunai ini sering dilakukan oleh perusahaan perseroan. 2. Dividen saham (stock dividend) yaitu dividen yang dibayarkan kepada

pemegang saham berupa saham, bukan dalam bentuk uang tunai.

3. Dividen kekayaan (property dividend) yaitu pembayaran dividen dengan bentuk barang (aset selain kas). Barang yang dibagi adalah barang yang dapat dibagi-bagi atau bagian-bagian yang homogeny serta penyerahannya kepada pemegang saham tidak mengganggu keberlangsungan operasi perusahaan. 4. Scrip dividend yaitu pembayaran dividen dalam bentuk surat (scrip) janji

hutang. Pembayaran akan dilakukan perusahaan sesuai dengan perjanjian yang tercantum pada surat tersebut.

Kebijakan dividen perusahaan ditentukan oleh manajemen perusahaan. Setiap perusahaan memiliki keputusan yang berbeda-beda. Kebijakan dividen (dividend policy) adalah keputusan apakah laba yang diperoleh perusahaan akan dibagikan kepada pemegang saham sebagai dividen atau akan ditahan dalam bentuk laba ditahan guna pembiayaan investasi dimasa datang. Besar kecilnya dividen sangat tergantung besar kecilnya laba yang diperoleh dan proporsi laba yang dibagikan dalam bentuk dividen atau dividend payout ratio (Sartono 2010:73). Perubahan dividen diartikan sebagai sinyal bagi prospek perusahaan di masa datang. Dengan demikian dividen diartikan oleh pasar sebagai sinyal positif dan sebaliknya pengurangan dividen digunakan sebagai sinyal negatif bagi prospek perusahaan (Wijayaningtyas, 2009).

Menurut Sutrisno (2000:322), ada beberapa faktor yang mempengaruhi besar kecilnya dividen yang akan dibayarkan oleh perusahaan kepada pemegang saham, yaitu:

1. Posisi Solvabilitas perusahaan

Apabila perusahaan dalam kondisi insolvensi atau solvabilitasnya kurang menguntungkan, biasanya perusahaan tidak membagikan laba. Hal ini disebabkan laba yang diperoleh lebih banyak digunakan untuk memperbaiki posisi struktur modal.

2. Posisi likuiditas perusahaan

3. Kebutuhan untuk melunasi hutang

Semakin banyak hutang yang harus dibayar semakin besar dana yang harus disediakan sehingga akan mengurangi jumlah dividen yang akan dibayarkan kepada pemegang saham.

4. Rencana perluasan

Perusahaan yang berkembang ditandai dengan semakin pesatnya pertumbuhan perusahaan, dan hal ini dapat dilihat dari perluasan yang dilakukan perusahaan. Konsekuensinya akan semakin besar kebutuhan dana untuk membiayai perluasan tersebut. Kebutuhan dana dalam rangka ekspansi tersebut bisa dipenuhi baik dari hutang, menambah modal sendiri yang berasal dari pemilik, dan salah satunya dapat diperoleh dari laba yang ditahan perusahaan. Dengan demikian, semakin pesat perluasan yang dilakukan perusahaan semakin kecil dividend payout ratio.

5. Kesempatan investasi

Kesempatan investasi juga merupakan faktor yang mempengaruhi besarnya dividen yang akan dibagi. Semakin terbuka kesempatan investasi semakin kecil dividen yang dibayarkan karena dananya digunakan untuk memperoleh kesempatan investasi.

6. Stabilitas pendapatan

7. Pengawasan terhadap perusahaan

Kekhawatiran berkurangnya kekuasaan pemilik dalam mengendalikan perusahaan cenderung mendorong perusahaan untuk memperbesar laba ditahan demi keperluan ekspansinya, yang berarti akan memperkecil pembayaran dividen.

Keputusan mengenai kebijakan dividen adalah keputusan yang menyangkut bagaimana cara dan dalam bentuk apa dividen yang dibayarkan. Ada beberapa bentuk pemberian dividen secara tunai (cash dividend) yang diberikan oleh perusahaan kepada pemegang saham (Sutrisno 2000:323). Bentuk kebijakan dividen tersebut, adalah:

1. Kebijakan pemberian dividen stabil

Kebijakan pemberian dividen yang stabil ini artinya dividen akan diberikan secara tetap per lembarnya untuk jangka waktu tertentu walaupun laba yang diperoleh perusahaan berfluktuasi. Kebijakan pemberian yang stabil ini dilakukan untuk dapat memberikan kesan kepada para investor bahwa perusahaan mempunyai prospek yang baik di masa yang akan datang.

2. Kebijakan dividen yang meningkat

Dengan kebijakan ini, perusahaan akan membayarkan dividen kepada pemegang saham dengan jumlah yang selalu meningkat dengan pertumbuhan yang stabil.

3. Kebijakan dividen dengan rasio yang konstan

dividen yang dibayarkan, dan sebaliknya apabila laba kecil dividen yang dibayarkan juga kecil.

4. Kebijakan pemberian dividen regular yang rendah ditambah ekstra

Kebijakan pemberian dividen dengan cara ini, perusahaan menentukan jumlah pembayaran dividen per lembar yang dibagikan kecil, kemudian ditambahkan dengan ekstra dividen bila keuntungannya mencapai jumlah tertentu.

Dalam perkembangannya muncul beberapa teori tentang kebijakan dividen. Menurut Sartono (2010:282), terdapat beberapa teori yang dapat digunakan sebagai landasan dalam membuat kebijakan yang tepat bagi perusahaan.

1. Dividend Irrelevance Theory (ketidakrelevanan dividen)

Teori yang menyatakan bahwa kebijakan dividen perusahaan tidak mempunyai pengaruh terhadap nilai perusahaan maupun biaya modalnya. Modigliani-Miller (MM) menyimpulkan bahwa nilai perusahaan saat ini tidak dipengaruhi oleh kebijakan dividen. Keuntungan yang diperoleh atas kenaikan harga saham akibat pembayaran dividen akan diimbangi dengan penurunan harga saham karena adanya penjualan saham baru. Oleh karenanya pemegang saham dapat menerima kas dari perusahaan saat ini dalam bentuk pembayaran dividen atau akan ditahan dalam bentuk laba ditahan tidak mempengaruhi kemakmuran pemegang saham.

2. The Bird in The Hand Theory

menunggu capital gain. Sementara itu MM berpendapat dan telah dibuktikan secara matematis bahwa investor merasa sama saja apakah menerima dividen saat ini atau menerima capital gain di masa yang akan datang. Gordon dan Lintner beranggapan bahwa investor memandang satu burung di tangan lebih berharga daripada seribu burung di udara. Sementara itu MM berpendapat bahwa tidak semua investor berkeinginan untuk menginvestasikan kembali dividen mereka di perusahaan yang sama atau sejenis dengan memiliki risiko yang sama, oleh sebab itu tingkat risiko pendapatan mereka di masa datang bukannya ditentukan oleh kebijakan dividen, tetapi ditentukan oleh tingkat risiko investasi baru.

3. Tax Preference Theory

Investor menghendaki perusahaan untuk menahan laba setelah pajak dan dipergunakan untuk pembiayaan investasi daripada pembayaran dividen dalam bentuk kas. Oleh karenanya perusahaan sebaiknya menentukan

dividend payout ratio yang rendah atau bahkan tidak membagikan dividen. Karena dividen cenderung dikenaka pajak yang lebih tinggi dibandingkan dengan capital gain, maka investor akan meminta tingkat keuntungan yang lebih tinggi untuk saham dengan dividend yield yang tinggi.

Selain teori diatas terdapat beberapa teori lain mengenai kebijakan dividen, yaitu: a. Information Content Hypothesis

investor bahwa manajemen meramalkan suatu penghasilan yang baik di masa datang. MM berkesimpulan bahwa reaksi investor terhadap perubahan dividen tidak berarti sebagai indikasi bahwa investor lebih menyukai dividen dibanding dengan laba ditahan. Kenyataan bahwa harga saham berubah mengikuti perubahan dividen semata-mata karena adanya information content

dalam pengumuman dividen. b. Clientile Effect

Terdapat banyak kelompok investor dengan berbagai kepentingan. Ada investor yang lebih menyukai memperoleh pendapatan saat ini dalam bentuk dividen seperti halnya individu yang sudah pensiun sehingga investor ini menghendaki perusahaan untuk membayar dividen yang tinggi. Tetapi ada pula investor yang lebih menyukai untuk menginvestasikan kembali pendapatan mereka, karena kelompok investor ini berada dalam tarif pajak yang cukup tinggi.

2.1.3 Struktur Kepemilikan (Ownership Structure)

(Haryono, 2005). Struktur kepemilikan yang menyebarluas umumnya hanya terdapat di Amerika Serikat dan Inggris. Di negara-negara maju lainnya dan negara-negara berkembang, umumnya perusahaan masih dikendalikan oleh keluarganya (Siregar dan Utama, 2005). Struktur kepemilikan terdiri dari kepemilikan manajerial dan kepemilikan institusional.

2.1.3.1Kepemilikan Manajerial (Managerial Ownership)

Kepemilikan manajerial (managerial ownership) merupakan pemegang saham dari pihak manajemen yang secara aktif ikut dalam pengambilan keputusan didalam perusahaan dan mengendalikan kepentingan dalam perusahaan direktur dan komisaris (Pujiati dan Widanar, 2009).

Hartoro dan Dorkas (2007) dalam Wijayaningtyas (2009) mengungkapkan bahwa ada dua jalan menjadi insider yaitu pertama, pihak manajemen membeli atau memberi sebagian saham perusahaan. Kedua, apabila pihak manajemen sekaligus pemilik seratus persen perusahaan menjual sebagian porsi kepemilikannya kepada public.

Kepemilikan manajerial merupakan insentif bagi para manajer dalam perusahaan untuk meningkatkan kinerja perusahaan dan mengelola hutang secara optimal sehingga akan meminimumkan biaya keagenan yang pada akhirnya akan meningkatkan kesejahteraan pemegang saham. Dewi (2008) menyatakan bahwa kepemilikan manajerial berpengaruh negatif terhadap kebijakan dividen. Dapat dikatakan bahwa kepemilikan manajerial yang tinggi menyebabkan dividen yang dibayarkan kepada pemegang saham rendah. Penetapan dividen rendah disebabkan manajer memiliki harapan investasi di masa mendatang yang dibiayai dari sumber internal. Apabila sebagian pemegang saham menyukai dividen yang tinggi maka menimbulkan perbedaan kepentingan sehingga perlu peningkatan dividen (Wijayaningtyas, 2009).

2.1.3.2Kepemilikan Institusional ( Institutional Ownership)

Kepemilikan institusional adalah kepemilikan saham perusahaan yang dimiliki oleh institusi atau lembaga seperti perusahaan asuransi, bank, perusahaan investasi, dan kepemilikan institusi lain (Wijayaningtyas, 2009). Kepemilikan saham institusional yang tinggi akan menghasilkan upaya-upaya pengawasan yang lebih intensif sehingga dapat membatasi perilaku opportunity manager, yaitu manajer melaporkan laba secara oportunis untuk memaksimumkan kepentingan pribadinya (Scoot, 2000 dalam Dewi, 2008).

2.1.4 Leverage

Leverage adalah penggunaan aktiva atau sumber dana di mana untuk penggunaan tersebut perusahaan harus menanggung biaya tetap atau membayar beban tetap. Terdapat dua macam leverage perusahaan, yaitu leverage operasi dan

leverage keuangan. Perusahaan menggunakan leverage operasi dan keuangan dengan tujuan agar keuntungan yang diperoleh perusahaan lebih besar daripada biaya aset dan sumber dananya (Suharli Michell, 2006). Dengan demikian, akan meningkatkan keuntungan bagi para pemegang saham.

Menurut Hanafi (2008:81) bahwa rasio yang tinggi berarti perusahaan menggunakan financial leverage yang tinggi. Semakin tinggi rasio ini maka semakin besar risiko yang dihadapi, dan investor akan meminta tingkat keuntungan yang semakin tinggi. Rasio yang tinggi juga menunjukkan proporsi modal sendiri yang rendah untuk membiayai aktiva. Al ajmi dan Hussain (2011) menjelaskan bahwa perusahaan dengan tingkat hutang yang tinggi cenderung akan membagikan dividen dalam jumlah yang rendah. Ada beberapa alasan, yang pertama hutang dapat mempengaruhi kemampuan beberapa perusahaan untuk membayar dividen. Hal ini disebabkan karena perusahaan membiayai kegiatan bisnisnya melalui hutang sehingga perusahaan memiliki kewajiban untuk membayar bunga dan pokok pinjaman. Kedua, pada beberapa perjanjian hutang berlaku pembatasan dalam pembagian dividen oleh kreditur.

2.1.5 Return on Asset (ROA)

Return on asset (ROA) merupakan bagian dari rasio profitabilitas dalam menganalisa laporan keuangan atas laporan kinerja keuangan perusahaan. Menurut Sartono (2010:201), “Return on asset merupakan rasio yang menunjukan kemampuan perusahaan menghasilkan laba dari aktiva yang dipergunakan”. ROA menunjukkan keefisienan perusahaan dalam mengelola seluruh aktiva untuk memperoleh pendapatan.

Solberg dan Zorn (1992) dalam Wahidahwati (2002) menemukan bahwa profitabilitas yang lebih tinggi bisa diperkirakan menghasilkan dividen yang lebih tinggi. ROA dapat dijadikan sebagai indikator untuk mengetahui seberapa mampu perusahaan memperoleh laba yang optimal dilihat dari posisi aktivanya.

2.1.6 Ukuran Perusahaan (Firm Size)

Perusahaan besar memiliki kemudahan dalam mengakses untuk memasuki pasar modal, sehingga perusahaan memiliki kemudahan fleksibilitas dan kemampuan untuk mendapatkan dana. Menurut Haruman (2008) Ukuran perusahaan (Firm Size) berhubungan dengan fleksibilitas dan kemampuan untuk mendapatkan dana dan memperoleh laba dengan melihat pertumbuhan penjualan perusahaan. Hasil penelitian yang dilakukannya yaitu ukuran perusahaan yang diukur natural logaritma of sales berpengaruh terhadap dividen dengan arah positif.

Perusahaan yang memiliki ukuran besar akan lebih mudah masuk ke pasar modal sehingga dengan kesempatan ini perusahaan membayar dividen besar kepada pemegang saham. Perusahaan yang memiliki aset besar cenderung membayar dividen tinggi untuk menjaga reputasi di kalangan investor aktual maupun potensial. Selain menggunakan natural logaritma of sales, proksi ukuran perusahaan dapat menggunakan natural log total asset (Nuringsih, 2005) atau

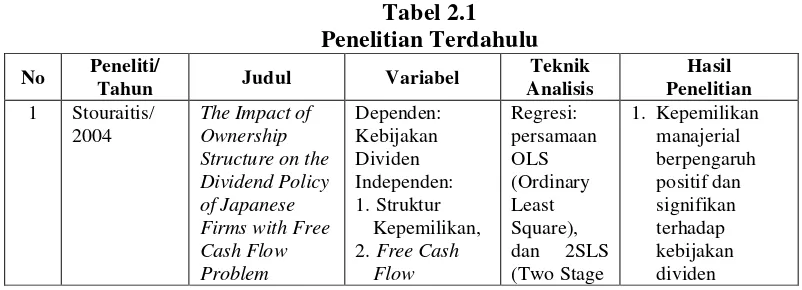

2.2 Penelitian Terdahulu

Penelitian tentang struktur kepemilikan terhadap kebijakan dividen sudah dilakukan oleh beberapa peneliti. Penelitian tersebut antara lain:

Stouraitis (2004) melakukan penelitian dengan judul The Impact of Ownership Structure on the Dividend Policy of Japanese Firms with Free Cash

Flow Problem selama tahun 1999-2000. Metode penelitian yang digunakan dalam penelitian adalah OLS, 2-SLS. Hasil penelitian menunjukkan bahwa struktur kepemilikan (manajerial dan institusional) dan free cash flow berpengaruh positif dan signifikan terhadap kebijakan dividen.

Nuringsih (2005) melakukan penelitian tentang analisis pengaruh kepemilikan manajerial, kebijakan utang, ROA, dan ukuran perusahaan terhadap kebijakan dividen pada perusahaan manufaktur yang terdaftar dalam Indonesian Capital Market Directory tahun 1995-1996. Metode penelitian yang digunakan dalam penelitian adalah metode regresi linier berganda. Hasil penelitian menunjukkan bahwa kepemilikan manajerial berpengaruh positif den signifikan dengan kebijakan dividen sama halnya dengan penelitian Stouraitis (2004). Hasil ini menunjukkan bahwa semakin besar keterlibatan manajer dalam kepemilikan manajerial menyebabkan aset tidak terdiversifikasi secara optimal sehingga menginginkan dividen yang semakin besar. Pengaruh positif juga ditunjukkan pada hubungan antara ukuran perusahaan dengan kebijakan dividen. Sedangkan utang dan ROA berpengaruh negatif dan signifikan terhadap kebijakan dividen.

kebijakan hutang, profitabilitas, dan ukuran perusahaan terhadap kebijakan dividen. Objek penelitian ini menggunakan seluruh perusahaan go public yang terdaftar di Bursa Efek Jakarta selama tahun 2002-2005. Metode penelitian yang digunakan adalah analisis regresi berganda. Hasil penelitian menunjukkan bahwa kepemilikan saham manajerial, kepemilikan saham institusional berpengaruh negatif dan signifikan terhadap kebijakan dividen sehingga berlawanan dengan penelitian Stouraitis (2004) dan Nuringsih (2005). Kebijakan hutang, dan profitabilitas berpengaruh negatif dan signifikan terhadap kebijakan dividen. Sedangkan ukuran perusahaan berpengaruh positif dan signifikan terhadap kebijakan dividen.

Penelitian lain yang dilakukan Afza (2010) yang meneliti dengan judul

Ownership Structure and Cash Flows As Determinants of Corporate Dividend

policy in Pakistan. Objek penelitian pada seluruh sektor dari KSE dengan sampel 100 perusahaan pada periode tahun 2005-2007. Metode penelitian yang digunakan yaitu regresi OLS. Penelitian ini menggunakan size, leverage, dan profitabilitas sebagai variabel kontrol. Hasil penelitian menunjukkan bahwa struktur kepemilikan (individu dan manajerial), size, dan leverage memiliki pengaruh negatif terhadap kebijakan dividen sedangkan operating cash flow sebagai proksi dari arus kas memiliki pengaruh positif dan signifikan sedangkan profitabilitas dan leverage tidak memiliki pengaruh terhadap kebijakan dividen.

Pribadi dan Djoko (2012) melakukan penelitian tentang Analisis Pengaruh

Cash position, Firm size, Growth Opportunity, Ownership, dan Return on Asset

yang terdaftar di Bursa Efek Indonesia (BEI) selama periode 2008 sampai 2011. Metode penelitian menggunakan regresi linier berganda. Hasil penelitian menunjukkan bahwa ownership (institutional ownership) dan ROA berpengaruh positif dan signifikan terhadap dividend payout ratio, sedangkan variabel firm size

dan cash position berpengaruh negatif dan signifikan terhadap dividend payout ratio, namun growth opportunity berpengaruh negatif namun tidak signifikan terhadap dividend payout ratio.

Penelitian yang berbeda dilakukan oleh Rizqia, et al. (2013) dengan judul

Effect of Managerial Ownership, Financial Leverage, profitability, Firm Size, and

Investment Opportunity on Dividend Policy and Firm Value. Objek penelitian pada perusahaan manufaktur go public di Bursa Efek Indonesia selama periode 2006 sampai 2011. Hasil menunjukkan bahwa kepemilikan manajerial dan kesempatan investasi berpengaruh negatif dan signifikan terhadap kebijakan dividen. Sedangkan hutang, profitabilitas, dan ukuran perusahaan tidak berpengaruh terhadap kebijakan dividen. Kepemilikan manajerial, hutang, profitabilitas, ukuran perusahaan, kesempatan investasi, dan kebijakan dividen berpengaruh positif terhadap nilai perusahaan. Penelitian-penelitian terdahulu disajikan dalam tabel berikut:

Tabel 2.1 Penelitian Terdahulu

No Peneliti/

Tahun Judul Variabel

Lanjutan Tabel 2.1 Penelitian Terdahulu

No Peneliti/

Tahun Judul Variabel

Teknik

3 Dewi/ 2008 Pengaruh

Lanjutan Tabel 2.1 5. Profitabilitas

berpengaruh

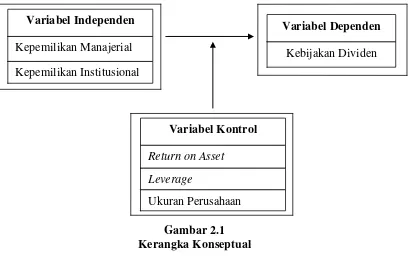

2.3Kerangka Konseptual

saham. Pada tingkat kepemilikan manajerial yang tinggi, manajer mengalokasikan laba pada laba ditahan daripada membagikan dividen. Hal ini dikarenakan sumber dana internal dinilai lebih efisien daripada sumber dana eksternal. Sebaliknya, pada tingkat kepemilikan manajerial yang rendah, manajer melakukan pembagian dividen yang tinggi untuk memberikan sinyal yang bagus tentang kinerja perusahaan sehingga meningkatkan reputasi perusahaan di mata investor.

Penelitian yang dilakukan oleh Afza (2010) menyatakan bahwa kepemilikan manajerial memiliki pengaruh yang negatif terhadap kebijakan dividen. Penelitian yang dilakukan oleh Rizqia, et al. (2013) juga menyatakan bahwa kepemilikan manajerial memiliki pengaruh yang negatif terhadap kebijakan dividen. Penelitian yang dilakukan oleh Dewi (2008) juga menyatakan bahwa kepemilikan manajerial memiliki pengaruh yang negatif terhadap kebijakan dividen.

dalam suatu perusahaan jumlahnya besar, maka akan lebih memilih untuk mengalokasikan keuntungan yang didapatkan perusahaan dalam bentuk dividen dengan persentase yang lebih stabil. Penelitian yang dilakukan oleh Storaitis (2004) mengatakan bahwa kepemilikan institusional berpengaruh positif terhadap kebijakan dividen. Penelitian yang dilakukan oleh Ullah, et al. (2012) juga menyatakan bahwa kepemilikan institusional berpengaruh positif terhadap kebijakan dividen. Penelitian yang dilakukan oleh Pribadi dan Djoko (2012) juga menyatakan bahwa kepemilikan institusional berpengaruh positif terhadap kebijakan dividen. Maka dengan demikian kepemilikan institusional berpengaruh terhadap kebijakan dividen.

Debt to total asset (DAR) digunakan untuk mengukur tingkat leverage

signifikan terhadap kebijakan dividen. Penellitian yang dilakukan oleh Dewi (2008) juga mengatakan bahwa leverage berpengaruh negatif dan signifikan terhadap kebijakan dividen. Dengan demikian leverage mempunyai pengaruh terhadap kebijakan dividen.

Rasio return on asset digunakan untuk mengukur efektifitas perusahaan di dalam menghasilkan keuntungan dengan cara memanfaatkan aktiva yang dimilikinya. Faktor profitabilitas berpengaruh terhadap kebijakan dividen karena dividen adalah sebagian laba bersih yang diperoleh perusahaan, oleh karena itu dividen akan dibagikan apabila perusahaan memperoleh keuntungan. Menurut Lintner (1956) dalam Rachmad (2013) jumlah dividen bergantung akan keuntungan perusahaan sekarang dan dividen tahun sebelumnya. Hal ini dapat disimpulkan bahwa perusahaan yang semakin tinggi keuntungannya, maka manajer cenderung membagikan dividen yang tinggi pula. Hal ini dikarenakan oleh semakin tinggi suatu laba perusahaan menunjukkan semakin tinggi pula arus kas atau ketersediaan kas di dalam perusahaan, sehingga manajer dapat menggunakan labanya untuk dibagikan kepada pemegang saham. Penelitian yang dilakukan Pribadi dan Djoko (2012) mengatakan bahwa ROA memiliki pengaruh positif dan signifikan terhadap kebijakan dividen. Dengan demikian ROA mempunyai pengaruh terhadap kebijakan dividen.

dividen besar dilakukan untuk menjaga reputasi perusahaan di mata investor potensial maupun aktual. (Nuringsih, 2005). Perusahaan besar cenderung membagikan dividen yang lebih besar daripada perusahaan kecil, karena perusahaan yang memiliki aset besar lebih mudah memasuki pasar modal. Sedangkan perusahaan yang memiliki aset sedikit akan cenderung membagikan dividen yang rendah karena laba dialokasikan pada laba ditahan untuk menambah aset perusahaan. Penelitian yang dilakukan Dewi (2008) mengatakan bahwa ukuran perusahaan mempunyai pengaruh positif dan signifikan terhadap kebijakan dividen. Penelitian yang dilakukan oleh Al Gharaibeh (2013) juga mengatakan bahwa ukuran perusahaan mempunyai pengaruh positif dan signifikan terhadap kebijakan dividen. Dengan demikian, ukuran perusahaan mempunyai pengaruh terhadap kebijakan dividen.

Berdasarkan perumusan masalah yang telah dikemukakan, maka kerangka konseptual dari penelitian ini adalah sebagai berikut:

Gambar 2.1 Kerangka Konseptual Variabel Independen

Kepemilikan Manajerial Kepemilikan Institusional

Variabel Kontrol

Kebijakan Dividen

Leverage

Return on Asset

Ukuran Perusahaan

2.4 Hipotesis Penelitian

Berdasarkan kerangka konseptual tersebut, maka hipotesis penelitiannya adalah:

1. Kepemilikan Manajerial memiliki pengaruh negatif dan signifikan terhadap kebijakan dividen.

2. Kepemilikan Institusional memiliki pengaruh positif dan signifikan terhadap kebijakan dividen.

3. Leverage memiliki pengaruh negatif dan signifikan terhadap kebijakan dividen.

4. Return on Asset memiliki pengaruh positif dan signifikan terhadap kebijakan dividen.

BAB III

METODE PENELITIAN

3.1 Jenis Penelitian

Jenis penelitian yang dilakukan adalah penelitian asosiatif yaitu penelitian yang bertujuan untuk menganalisis hubungan antara satu variabel dengan variabel lainnya. Penelitian ini bertujuan untuk mengetahui apakah terdapat hubungan antara kepemilikan manajerial dan kepemilikan institusional sebagai variabel independen terhadap dividend payout ratio sebagai variabel dependen.

3.2 Tempat dan Waktu Penelitian 3.2.1 Tempat Penelitian

Penelitian ini dilakukan di Bursa Efek Indonesia melalui media internet dengan situs www.idx.co.id dan situs perusahaan masing-masing yang masuk Indeks LQ45.

3.2.2 Waktu Penelitian

Penelitian ini dilakukan mulai dari bulan Januari 2015 sampai dengan Maret 2015.

3.3 Batasan Operasional

Batasan operasional dalam penelitian ini terdiri atas hal-hal berikut:

2. Variabel terikat dalam penelitian ini adalah kebijakan dividen yang dinilai dengan Dividend Payout Ratio. Variabel kontrol dalam penelitian ini yaitu

Return on Asset, leverage, dan ukuran perusahaan.

3. Objek dalam penelitian ini adalah perusahaan yang terdaftar di LQ45.

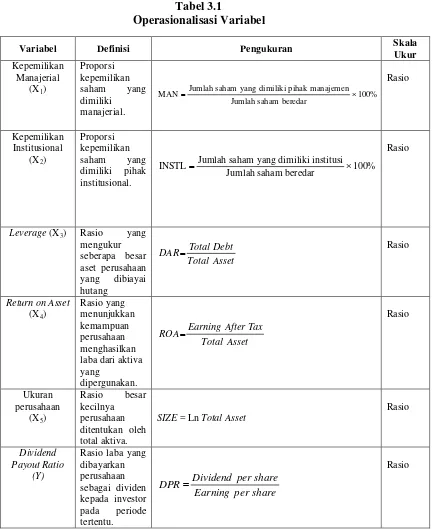

3.4 Definisi Operasional

Berdasarkan pada permasalahan dan hipotesis yang akan diuji, parameter yang akan digunakan dalam penelitian ini adalah sebagai berikut:

3.4.1 Variabel Terikat (Y)

Variabel terikat merupakan variabel yang dipengaruhi atau yang menjadi akibat, karena adanya variabel bebas (Sugiyono, 2010:39). Variabel dependen dalam penelitian ini adalah kebijakan dividen. Dividen yang dimaksud adalah bagian dari laba bersih yang diberikan oleh perusahaan kepada pemegang saham.

Dividend payout ratio digunakan sebagai proksi dari kebijakan dividen (Putri dan Nasir, 2006). Rumus untuk menghitung DPR adalah sebagai berikut:

share per Earning

share per Dividend DPR

Ratio Payout

Dividend ( )=

3.4.2 Variabel Bebas (X)

3.4.2.1Kepemilikan Manajerial (X1)

Kepemilikan manajerial merupakan proporsi kepemilikan saham dari pihak manajemen yang secara aktif ikut dalam pengambilan keputusan di dalam perusahaan, misalnya direktur dan komisaris (Wijayaningtyas, 2009). Variabel ini diberi simbol (MAN) yaitu proporsi saham yang dimiliki pihak manajemen pada akhir tahun. Kepemilikan manajerial dapat dihitung dengan rumus sebagai berikut:

3.4.2.2Kepemilikan Institusional (X2)

Kepemilikan institusional merupakan proporsi kepemilikan saham oleh pihak-pihak yang berbentuk institusi seperti bank, perusahaan investasi, dana pensiun, dan institusi lainnya. Menurut Wahidahwati (2002) variabel ini diberi simbol (INST) yaitu proporsi saham yang dimiliki institusional pada akhir tahun dalam persen (%). Kepemilikan institusional dapat dihitung dengan rumus sebagai berikut:

untuk menghindari adanya bias dalam hasil penelitian. Variabel kontrol yang digunakan dalam penelitian ini sebagai berikut:

3.4.3.1 Leverage

Leverage dalam penelitian ini diukur dengan menggunakan debt to total asset ratio (DAR). Debt to total asset ratio adalah proporsi dari jumlah hutang dibandingkan dengan jumlah aset perusahaan. Rasio ini mengukur seberapa besar aset perusahaan dibiayai hutang (Nuringsih, 2005). Rumus untuk menghitung

leverage:

Return on Asset mengukur pengembalian atas total aktiva setelah bunga dan pajak. Hasil pengembalian total aktiva atau total investasi menunjukkan kinerja perusahaan untuk menghasilkan laba. ROA dinyatakan sebagai perbandingan laba bersih setelah pajak terhadap total aset perusahaan (Nuringsih, 2005). Rumus untuk menghitung nilai ROA sebagai berikut:

Asset

3.4.3.3Ukuran Perusahaan (Size)

Ukuran perusahaan yang diproksikan dengan menggunakan natural log total asset (Nuringsih, 2005). Ukuran perusahaan ini berhubungan dengan fleksibilitas dan kemampuan mendapatkan dana dan memperoleh laba dengan melihat pertumbuhan aset perusahaan (Sari, 2010).

Tabel 3.1

Operasionalisasi Variabel

Variabel Definisi Pengukuran Skala

3.5 Populasi dan Sampel

Populasi dan sampel dalam suatu penelitian perlu ditetapkan dengan tujuan agar penelitian yang dilakukan benar-benar mendapatkan data sesuai yang diharapkan. Menurut Sugiyono (2010:80), Populasi adalah “wilayah generalisasi yang terdiri atas objek atau subjek yang mempunyai kualitas dan karakteristik tertentu yang ditetapkan oleh peneliti untuk dipelajari dan kemudian ditarik kesimpulannya”. Populasi dalam penelitian ini adalah perusahaan yang terdaftar di LQ45 yang berjumlah 45 perusahaan.

Menurut Sugiyono (2010:81), “Sampel adalah bagian dari jumlah dan karakteristik yang dimiliki oleh populasi tersebut”. Teknik pengambilan sampel digunakan dalam penelitian ini adalah menggunakan nonprobability sampling

yaitu dengan teknik purposive sampling. Menurut Sugiyono (2010:85) “Purposive sampling adalah teknik penentuan sampel dengan pertimbangan tertentu”.

Pemilihan sampel dilakukan dengan kriteria-kriteria yang telah ditentukan. Adapun kriteria-kriteria yang digunakan adalah sebagai berikut:

1. Perusahaan yang terdaftar dalam saham LQ45 periode 2011- 2013

2. Perusahaan yang membayarkan dividen tunai secara berturut-turut pada periode 2011-2013

Tabel 3.2

Jumlah Sampel Berdasarkan Kriteria Penarikan Sampel

No Karakteristik Perusahaan Jumlah

1 Perusahaan yang terdaftar di LQ45 periode

2011-2013 45

2 Perusahaan yang tidak berturut-turut tercatat

dalam saham LQ45 periode 2011- 2013 (17) 3 Perusahaan yang tidak membayarkan dividen

tunai secara berturut-turut pada periode 2011-2013

(4) 4 Perusahaan yang tidak memiliki managerial

ownership (8)

5 Perusahaan yang tidak memiliki institutional

ownership (0)

Jumlah Sampel 16

Daftar perusahaan yang masuk Indeks LQ45 yang dijadikan sampel penelitian ini adalah sebagai berikut:

Tabel 3.3

Daftar Perusahaan Sampel

No Nama Perusahaan Kode

Perusahaan

1 Astra Internasional Tbk ASII

2 Bank Central Asia Tbk BBCA

8 Indofood Sukses Makmur Tbk INDF

9 Indocement Tunggal Prakasa Tbk INTP

10 Indo Tambangraya Megah Tbk ITMG

11 Jasa Marga (Persero) Tbk JSMR

12 Kalbe Farma Tbk KLBF

13 Perusahaan Gas Negara (Persero) Tbk PGAS 14 Tambang Batubara Bukit Asam (Persero) Tbk PTBA

15 United Tractors Tbk UNTR

3.6 Jenis Data

Jenis data yang digunakan dalam penelitian ini data kuantitatif, dimana penggunaan data dalam bentuk angka. Sumber data menurut cara memperoleh datanya menggunakan data sekunder dan merupakan kumpulan hasil data publikasi dari Bursa Efek Indonesia, jurnal, buku – buku referensi dan internet berhubungan dengan variabel – variabel yang ada di dalam penelitian ini.

3.7 Metode Pengumpulan Data

Metode pengumpulan data yang digunakan dalam penelitian ini adalah metode dokumentasi dengan mengumpulkan data pendukung literatur, jurnal-jurnal, dan buku-buku referensi untuk mendapatkan gambaran masalah yang diteliti serta mengumpulkan data sekunder dari laporan keungan dan laporan tahunan yang dapat diunduh dari situs Bursa Efek Indonesia.

3.8 Teknik Analisis Data

3.8.1 Analisis Statistik Deskriptif

Statistik deskriptif memberikan gambaran atau deskripsi masing-masing variabel yang dilihat dari nilai rata-rata (mean), standar deviasi, maksimum, dan minimum (Ghozali, 2013:19).

3.8.2 Analisis Regresi Linier Berganda

Teknis analisis data yang digunakan adalah analisis regresi linier berganda karena pada penelitian ini peneliti akan melihat ada atau tidak pengaruh antara variabel bebas dengan variabel terikat. Data penelitian yang telah dikumpulkan akan diolah dengan menggunakan software SPSS (Statistical Package and for Social Science). Berikut ini adalah persamaan regresi yang digunakan:

Y = α + b1X1 + b2X2 +b3X3 +b4X4 + b5X5 + ε

Dimana:

Y = Kebijakan Dividen (Dividend Payout Ratio)

α = Konstanta

b1 = koefisien regresi variabel X1 b2 = koefisien regresi variabel X2 b3 = koefisien regresi variabel X3 b4 = koefisien regresi variabel X4 b5 = koefisien regresi variabel X5

Χ1 = Kepemilikan manajerial X2 = Kepemilikan institusional X3 = Return on Asset

X4 = Debt to total Asset Ratio

X5 = Size

3.9 Pengujian Hipotesis

3.9.1 Uji Signifikasi Parsial (Uji-t)

Pengujian ini dilakukan untuk mengetahui apakah variabel bebas seperti kepemilikan manajerial, kepemilikan institusional secara parsial memiliki pengaruh yang signifikan terhadap variabel terikat yaitu kebijakan dividen. Penelitian ini dilakukan dengan tingkat signifikansi sebesar 5% atau 0,05.

Dengan bentuk pengujian sebagai berikut :

a. H0 : b1 = b2 = b3 = b4 = b5 = 0, artinya variabel bebas tidak berpengaruh signifikan terhadap variabel terikat.

b. Ha : b1 ≠ b2 ≠ b3 ≠ b4 ≠ b5 ≠ 0, artinya variabel bebas berpengaruh signifikan terhadap variabel terikat.

Untuk menguji hipotesis ini dilakukan dengan cara membandingkan thitung dengan ttabel dengan ketentuan sebagai berikut :

Jika thitung < ttabel maka H0 diterima atau Ha ditolak. Jika thitung > ttabel maka Ha diterima atau H0 ditolak. 3.9.2 Uji Simultan (Uji Statistik F)

Pengujian uji F statistik merupakan pengujian regresi secara keseluruhan yang menunjukkan apakah variabel bebas secara keseluruhan mempunyai pengaruh terhadap variabel terikat.

Hipotesis :

Pada uji ini dilakukan uji satu sisi dengan tingkat signifikan sebesar 5% untuk mendapatkan nilai Ftabel, sedangkan untuk menarik kesimpulan dari persamaan yang didapat digunakan pedoman sebagai berikut:

Jika Fhitung < Ftabel, maka Ho diterima atau Ha ditolak. Jika Fhitung > Ftabel, maka H0 ditolak dan Ha diterima.

3.10 Uji Asumsi Klasik

Sebelum model regresi digunakan untuk menguji hipotesis, tentunya model tersebut harus bebas dari gejala asumsi klasik karena model yang baik harus memenuhi kriteria BLUE (Best Linier Unbiased Estimator). Adapun uji asumsi klasik yang digunakan sebagai berikut:

3.10.1 Uji Normalitas

Uji normalitas bertujuan untuk menguji apakah dalam model regresi variabel pengganggu atau nilai residual memiliki distribusi normal agar uji statistik untuk jumlah sampel kecil hasilnya tetap valid (Ghozali, 2013:160). Dalam mendeteksi apakah residual terdistribusi normal atau tidak yaitu dengan uji statistik non parametrik Kolmogorov-Smirnov (K-S). Uji K-S dapat dilakukan dengan membuat hipotesis sebagai berikut:

H0 : Data residual berdistribusi normal Ha : Data residual tidak berdistribusi normal

3.10.2 Uji Heteroskedastisitas

Model regresi yang baik adalah homoskedastisitas, yaitu keadaan ketika variance

dari residual satu pengamatan ke pengamatan lain tetap, maka disebut Homoskedastisitas dan jika berbeda disebut Heteroskedastisitas (Ghozali, 2013:139).

Uji heterokedastisitas yang akan dilakukan dalam penelitian ini menggunakan grafik scatterplot yaitu dengan cara melihat Grafik Plot antara nilai prediksi variabel terikat (dependen) yaitu SRESID dengan residualnya ZPRED. Deteksi ada tidaknya heteroskedastisitas dapat dilakukan dengan melihat ada tidaknya pola tertentu pada grafik scatterplot antara SRESID dan ZPRED dimana sumbu Y adalah Y yang telah diprediksi, dan sumbu X adalah residual yang telah di-studentized. Dasar analisisnya adalah jika ada pola tertentu (membentuk pola tertentu yang teratur) maka mengindikasikan telah terjadi heteroskedastisitas. Tetapi jika tidak ada pola yang jelas, titik-titik menyebar di atas dan di bawah angka 0 pada sumbu Y, maka tidak terjadi heteroskedastisitas (Ghozali, 2013).

3.10.3 Uji Autokorelasi

Uji autokorelasi bertujuan untuk menguji apakah dalam model regresi linear terdapat korelasi antara kesalahan pengganggu pada periode t dengan kesalahan pengganggu pada periode t-1. Jika terjadi korelasi, maka ada problem autokorelasi. Autokorelasi muncul karena observasi yang berurutan sepanjang waktu berkaitan satu sama lainnya (Ghozali, 2013:110).

dengan tingkat signifikansi 5% . Uji ini mensyaratkan adanya konstanta dalam model regresi dan tidak ada variabel lagi di antara variabel independen.

Tabel 3.4

Kriteria Pengambilan Keputusan Uji Autokorelasi

Hipotesis 0 Keputusan Jika

Tidak ada autokorelasi positif Tolak 0 < d < dl Tidak ada autokorelasi positif No decision dl ≤ d ≤ du Tidak ada autokorelasi negatif Tolak 4 − dl < d < 4 Tidak ada autokorelasi negatif No decision 4 − du ≤ d ≤ 4 – dl Tidak ada autokorelasi positif

atau negatif

Terima du < d < 4 – du

3.10.4 Uji Multikoliniearitas

BAB IV

HASIL DAN PEMBAHASAN

4.1 Gambaran Umum Perusahaan 1. PT Astra Internasional Tbk (ASII)

PT Astra Internasional Tbk didirikan pada tanggal 20 Februari 1957. Astra memulai bisnisnya sebagai sebuah perusahaan perdagangan umum dengan nama PT Astra International Inc. Perusahaan ASII bergerak di bidang perdagangan umum, perindustrian, jasa pertambangan, pengangkutan, pertanian, pembangunan dan jasa konsultasi. Ruang lingkup kegiatan utama entitas anak meliputi perakitan dan penyaluran mobil, sepeda motor berikut suku cadangnya, penjualan dan penyewaan alat berat, pertambangan dan jasa terkait, pengembangan perkebunan, jasa keuangan, infrastruktur dan teknologi informasi. Pada tahun 1990, ASII memperoleh Pernyataan efektif BAPEPAM-LK untuk melakukan Penawaran Umum Perdana Saham ASII (IPO) kepada masyarakat sebanyak 30.000.000 saham dengan nominal Rp1.000,- per saham, dengan Harga Penawaran Perdana Rp14.850,- per saham.

2. PT Bank Central Asia Tbk (BBCA)

efektif dari BAPEPAM-LK untuk melakukan Penawaran Umum Saham Perdana BBCA (IPO) sebanyak 662.400.000 saham dengan jumlah nilai nominal Rp500,- dengan harga penawaran Rp1.400,- per saham, yang merupakan 22% dari modal saham yang ditempatkan dan disetor, sebagai bagian dari divestasi pemilikan saham Republik Indonesia yang diwakili oleh Badan Penyehatan Perbankan Nasional (BPPN). Penawaran umum ini dicatatkan pada Bursa Efek Jakarta dan Bursa Efek Surabaya pada tanggal 31 Mei 2000.

3. PT Bank Danamon Tbk (BDMN)

4. PT Bank Mandiri (Persero) Tbk (BMRI)

PT Bank Mandiri (Persero) Tbk didirikan pada tanggal 02 Oktober 1998 dan mulai beroperasi pada tanggal 1 Agustus 1999. Bank Mandiri didirikan melalui penggabungan usaha PT Bank Bumi Daya (Persero) (BBD), PT Bank Dagang Negara (Persero) (BDN), PT Bank Ekspor Impor Indonesia (Persero) (Bank Exim) dan PT Bank Pembangunan Indonesia (Persero) (Bapindo). Berdasarkan Anggaran Dasar Perusahaan, ruang lingkup kegiatan BMRI adalah melakukan usaha di bidang perbankan. Selain itu, Bank Mandiri juga menjalankan kegiatan usaha melalui anak usahanya. Pada tanggal 23 Juni 2003, BMRI memperoleh pernyataan efektif dari BAPEPAM-LK untuk melakukan Penawaran Umum Perdana Saham BMRI (IPO) kepada masyarakat sebanyak 4.000.000.000 saham Seri B dengan nilai nominal Rp500,- per saham dengan harga penawaran Rp675,- per saham. Saham-saham tersebut dicatatkan pada Bursa Efek Indonesia (BEI) pada tanggal 14 Juli 2003.

5. PT XL Axiata Tbk (EXCL)

Bapepam-LK untuk melakukan Penawaran Umum Perdana Saham EXCL (IPO) kepada masyarakat sebanyak 1.427.500.000 dengan nilai nominal Rp100,- per saham dengan harga penawaran Rp2.000,- per saham. Saham-saham tersebut dicatatkan pada Bursa Efek Indonesia (BEI) pada tanggal 29 September 2005.

6. PT Harum Energy Tbk (HRUM)

PT Harum Energy Tbk adalah sebuah perusahaan yang menghasilkan batu bara termal yang didirikan dengan nama PT Asia Antrasit tanggal 12 Oktober 1995 dan mulai beroperasi secara komersial pada tahun 2007. Berdasarkan Anggaran Dasar Perusahaan, ruang lingkup kegiatan HRUM bergerak di bidang pertambangan, perdagangan dan jasa. Pada tanggal 24 September 2010, HRUM memperoleh pernyataan efektif dari Bapepam-LK untuk melakukan Penawaran Umum Perdana Saham HRUM (IPO) kepada masyarakat sebanyak 500.000.000 dengan nilai nominal Rp100,- per saham saham dengan harga penawaran Rp5.200,- per saham. Saham-saham tersebut dicatatkan pada Bursa Efek Indonesia (BEI) pada tanggal 06 Oktober 2010.

7. PT Vale Indonesia Tbk (INCO)

melakukan Penawaran Umum Perdana Saham INCO (IPO) kepada masyarakat sebanyak 49.681.694 dengan nilai nominal Rp1.000,- per saham dengan harga penawaran Rp9.800,- per saham. Saham-saham tersebut dicatatkan pada Bursa Efek Indonesia (BEI) pada tanggal 16 Mei 1990.

8. PT Indofood Sukses Makmur Tbk (INDF)

PT Indofood Sukses Makmur Tbk didirikan tanggal 14 Agustus 1990 dengan nama PT Panganjaya Intikusuma dan memulai kegiatan usaha komersialnya pada tahun 1990. Saat ini, Perusahaan memiliki anak usaha yang juga tercatat di Bursa Efek Indonesia (BEI), antara lain: PT Indofood CBP Sukses Makmur Tbk (ICBP) dan PT Salim Ivomas Pratama Tbk (SIMP). Berdasarkan Anggaran Dasar Perusahaan, ruang lingkup kegiatan INDF antara lain terdiri dari mendirikan dan menjalankan industri makanan olahan, bumbu penyedap, minuman ringan, kemasan, minyak goreng, penggilingan biji gandum dan tekstil pembuatan karung terigu. Pada tahun 1994, INDF memperoleh pernyataan efektif dari Bapepam-LK untuk melakukan Penawaran Umum Perdana Saham INDF (IPO) kepada masyarakat sebanyak 21.000.000 dengan nilai nominal Rp1.000,- per saham dengan harga penawaran Rp6.200,- per saham. Saham-saham tersebut dicatatkan pada Bursa Efek Indonesia (BEI) pada tanggal 14 Juli 1994.

9. PT Indocement Tunggal Prakasa Tbk (INTP)

semen dan bahan-bahan bangunan, pertambangan, konstruksi dan perdagangan. Kelompok Usaha INTP bergerak dalam beberapa bidang usaha yang meliputi pabrikasi dan penjualan semen (sebagai usaha inti) dan beton siap pakai, serta tambang agregat dan trass. Pada tahun 1989, INTP memperoleh pernyataan efektif dari Bapepam-LK untuk melakukan Penawaran Umum Perdana Saham INTP (IPO) kepada masyarakat sebanyak 89.832.150 dengan nilai nominal Rp1.000,- per saham dengan harga penawaran Rp10.000,- per saham. Saham-saham tersebut dicatatkan pada Bursa Efek Indonesia (BEI) pada tanggal 05 Desember 1989.

10. PT Indo Tambangraya Megah Tbk (ITMG)

11. PT Jasa Marga (Persero) Tbk (JSMR)

PT Jasa Marga (Persero) Tbk didirikan tanggal 01 Maret 1978 dan memulai kegiatan usaha komersialnya pada tahun 1978. Berdasarkan Anggaran Dasar Perusahaan, ruang lingkup kegiatan JSMR adalah turut serta melaksanakan dan menunjang kebijaksanaan dan program Pemerintah di bidang ekonomi dan pembangunan nasional pada umumnya, khususnya pembangunan dibidang pengusahaan jalan tol dengan sarana penunjangnya dengan menerapkan prinsip-prinsip perusahaan terbatas. Pada tanggal 01 Nopember 2007, JSMR memperoleh pernyataan efektif dari Bapepam-LK untuk melakukan Penawaran Umum Perdana Saham JSMR (IPO) kepada masyarakat sebanyak 2.040.000.000 saham Seri B dengan nilai nominal Rp500,- per saham dengan harga penawaran Rp1.700,- per saham. Saham-saham tersebut dicatatkan pada Bursa Efek Indonesia (BEI) pada tanggal 12 Nopember 2007.

12. PT Kalbe Farma Tbk (KLBF)

10.000.000 dengan nilai nominal Rp1.000,- per saham dengan harga penawaran Rp7.800,- per saham. Saham-saham tersebut dicatatkan pada Bursa Efek Indonesia (BEI) pada tanggal 30 Juli 1991.

13. PT Perusahaan Gas Negara (Persero) Tbk (PGAS)

utama PGAS adalah distribusi dan transmisi gas bumi ke pelanggan industri, komersial dan rumah tangga. Pada tanggal 05 Desember 2003, PGAS memperoleh pernyataan efektif dari Bapepam-LK untuk melakukan Penawaran Umum Perdana Saham PGAS (IPO) kepada masyarakat sebanyak 1.296.296.000 dengan nilai nominal Rp500,- per saham dengan harga penawaran Rp1.500,- per saham. Saham-saham tersebut dicatatkan pada Bursa Efek Indonesia (BEI) pada tanggal 15 Desember 2003.

14. PT Tambang Batubara Bukit Asam (Persero) Tbk (PTBA)

sebanyak 173.250.000. Saham dan Waran Seri I tersebut dicatatkan pada Bursa Efek Indonesia (BEI) pada tanggal 23 Desember 2002.

15. PT United Tractors Tbk (UNTR)

PT United Tractors Tbk didirikan di Indonesia pada tanggal 13 Oktober 1972 dengan nama PT Inter Astra Motor Works dan memulai kegiatan operasinya pada tahun 1973. Berdasarkan Anggaran Dasar Perusahaan, ruang lingkup kegiatan usaha UNTR dan entitas anak meliputi penjualan dan penyewaan alat berat (mesin konstruksi) beserta pelayanan purna jual, pertambangan dan kontraktor pertambangan. Termasuk didalam kontraktor pertambangan adalah jasa kontraktor pertambangan terpadu. Pada tahun 1989, UNTR melalui Penawaran Umum Perdana Saham menawarkan 2.700.000 lembar sahamnya kepada masyarakat dengan nilai nominal Rp1.000,- per saham, dengan harga penawaran sebesar Rp7.250,- per saham.

16. PT Unilever Indonesia Tbk (UNVR)

(IPO) kepada masyarakat sebanyak 9.200.000 dengan nilai nominal Rp1.000,- per saham dengan harga penawaran Rp3.175,- per saham. Saham-saham tersebut dicatatkan pada Bursa Efek Indonesia (BEI) pada tanggal 11 Januari 1982.

4.2 Hasil Penelitian 4.2.1 Analisis Deskriptif

Variabel dari penelitian ini terdiri dari kepemilikan manajerial, kepemilikan institusional sebagai variabel independen. Kebijakan dividen sebagai variabel dependen. Serta, debt to total asset ratio (DAR), return on asset (ROA), ukuran perusahaan sebagai variabel kontrol. Penelitian dilakukan pada keuangan dan laporan tahunan perusahaan tahun 2011-2013 dari sampel perusahaan yang terdaftar di LQ45.

Untuk memberikan gambaran dan informasi tentang data variabel–variabel penelitian, digunakanlah tabel statistik deskriptif. Data statistik deskriptif ini meliputi jumlah sampel, nilai minimum, nilai maksimum, nilai rata-rata, dan standar deviasi dapat dilihat dari Tabel 4.1 berikut ini:

Tabel 4.1

Hasil Statistik Deskriptif Descriptive Statistics

N Minimum Maximum Mean Std. Deviation

DPR 48 24.08 99.98 54.6454 18.78863

MAN 48 .001 1.760 .17754 .424029

INST 48 47.15 84.99 63.5598 10.57462

DAR 48 .04 1.21 .4840 .26255

ROA 48 1.69 71.51 13.9381 13.93233

SIZE 48 15.35 20.41 17.5040 1.37239

Valid N (listwise) 48

Berdasarkan data dari Tabel 4.1 dapat dijelaskan bahwa:

1. Variabel kebijakan dividen (DPR) memiliki nilai minimum sebesar 24,08 dan nilai maksimum sebesar 99,98. Dengan rata-rata DPR sebesar 56,6454 dari jumlah sampel sebanyak 48.

2. Variabel kepemilikan manajerial (MAN) memiliki nilai minimum sebesar 0,001 dan nilai maksimum sebesar 1,760. Dengan rata-rata kepemilikan manajerial sebesar 0,17754 dari jumlah sampel sebanyak 48.

3. Variabel kepemilikan institusional (INST) memiliki nilai minimum sebesar 47,15 dan nilai maksimum sebesar 84,99. Dengan rata-rata kepemilikan institusional sebesar 63,5598 dari jumlah sampel sebanyak 48.

4. Variabel leverage yang diukur dengan DAR memiliki nilai minimum 0,04 dan nilai maksimum sebesar 1,21. Dengan rata-rata 0,4840 dari jumlah sampel sebanyak 48.

5. Variabel ROA memiliki nilai minimum sebesar 1,69 dan nilai maksimum sebesar 71,51. Dengan rata-rata ROA sebesar 13,938 dari jumlah sampel sebanyak 48.

6. Variabel SIZE memiliki nilai minimum sebesar 15,35 dan nilai maksimum sebanyak 20,41. Dengan rata-rata ukuran perusahaan sebesar 17,5040 dari jumlah sampel sebanyak 48.

4.2.2 Hasil Uji Asumsi Klasik

4.2.2.1Uji Normalitas

Uji Normalitas dilakukan untuk mengetahui apakah distribusi sebuah data mempunyai distribusi normal atau tidak. Adapun metode yang digunakan untuk menguji normalitas adalah menggunakan pendekatan histogram, pendekatan grafik, dan pendekatan Kolmogorov-Smirnov.

Pada pendekatan histogram, data dikatakan normal ketika distribusi data tersebut tidak menceng ke kiri atau ke kanan. Pada pendekatan grafik yang menggunakan scatter plot, data dikatakan normal ketika terlihat titik yang mengikuti data di sepanjang garis diagonal. Pendekatan kolmogorov-smirnov untuk memastikan apakah data di sepanjang garis diagonal berdistribusi normal dengan melihat data residualnya. Jika nilai signifikansi lebih besar dari 0,05 maka data tersebut normal. Jika nilai signifikansinya lebih kecil dari 0,05 maka data tersebut tidak normal. Berikut ini adalah hasil dari uji normalitas yang dilakukan oleh peneliti: