S K R I P S I

PERBANDINGAN RETURN ON ASSETS (ROA), CAPITAL ADEQUACY RATIO (CAR), DAN BANKING RATIO ANTARA BANK PEMERINTAH DENGAN BANK SWASTA YANG GO PUBLIC PADA PERBANKAN

YANG TERDAFTAR DI BURSA EFEK INDONESIA

O l e h :

EDI PUTRA

070503020

PROGRAM STUDI STRATA I AKUNTANSI

FAKULTAS EKONOMI

UNIVERSITAS SUMATERA UTARA

MEDAN

PERNYATAAN

Dengan ini saya menyatakan bahwa skripsi yang berjudul “Perbandingan Return

on Assets (ROA), Capital Adequacy Ratio (CAR), dan Banking Ratio antara Bank

Pemerintah dengan Bank Swasta yang Go Public pada Perbankan yang Terdaftar

di Bursa Efek Indonesia” adalah benar hasil karya saya sendiri dan judul ini belum

pernah dimuat, dipublikasikan, atau diteliti oleh mahasiswa lain dalam konteks

penulisan skripsi untuk program S1 Departemen Akuntansi Fakultas Ekonomi

Universitas Sumatera Utara. Semua sumber data dan informasi yang diperoleh

telah dinyatakan dengan jelas, benar, apa adanya dan apabila dikemudian hari

pernyataan ini tidak benar, saya bersedia menerima sanksi yang ditetapkan oleh

Universitas Sumatera Utara.

Medan, 23 juni 2011

Yang Membuat Pernyataan,

KATA PENGANTAR

Alhamdulillahirabbil‘alamin. segala puji hanyalah milik Allah SWT, Tuhan

yang maha pengasih lagi maha penyayang, yang selalu melimpahkan rahmat dan

hidayahNya kepada penulis, sehingga penulis dapat menyelesaikan skripsi yang

berjudul “Perbandingan Return on Assets (ROA), Capital Adequacy Ratio (CAR),

dan Banking Ratio antara Bank Pemerintah dengan Bank Swasta yang Go Public

pada Perbankan yang Terdaftar di Bursa Efek Indonesia” dengan baik dalam

rangka memenuhi salah satu syarat memperoleh gelar Sarjana Ekonomi dari

Program S1 Akuntansi Fakultas Ekonomi Universitas Sumatera Utara. Salawat

dan salam kepada Nabi Muhammad SAW yang telah membawa umatnya dari

alam kebodohan ke alam yang berilmu pengetahuan seperti saat sekarang ini.

Dalam proses penyusunan skripsi ini, penulis banyak memperoleh bimbingan,

nasihat, bantuan, dan semangat dari berbagai pihak baik secara moril maupun

materiil. Pada kesempatan ini penulis ingin menyampaikan ucapan terima kasih

kepada:

1. Bapak Drs. Jhon Tafbu Ritonga, M.Ec. selaku Dekan Fakultas Ekonomi

Universitas Sumatera Utara.

2. Bapak

3. I yang telah meluangkan waktu, pikiran, dan tenaga sehingga saya dapat

menyelesaikan skripsi ini.

4. Bapakselaku Dosen Penguji I

(satu) dan Bapakselaku Dosen Penguji II

(dua) atas segala masukan dan saran yang telah diberikan.

5. Kedua orang tua saya, (alm) Marhaban dan Jasmani, saudara-saudara saya

yang selama ini senantiasa melimpahkan cinta dan kasih sayangnya serta

selalu mendoakan dan mendukung saya, dan juga kepada sahabat

seperjuangan yang telah banyak membantu dalam penyelesaian skripsi ini.

Penulis menyadari bahwa skripsi ini masih jauh dari sempurna. Oleh

karena itu, penulis mengharapkan kritikan dan saran yang membangun

demi kesempurnaan skripsi ini.

Medan, 23 Juni 2011 Peneliti

Edi Putra

ABSTRAK

Penelitian ini bertujuan untuk menganalisis perbandingan rasio keuangan bank pemerintah dengan bank swasta yang terdaftar di Bursa Efek Indonesia.

Desain penelitian yang digunakan adalah desain penelitian perbandingan dua rata-rata dari dua populasi. Populasi dalam penelitian ini berjumlah 31 perusahaan bank pemerintah dan bank swasta yang terdaftar di BEI pada periode 2007-2009 dan yang menjadi sampel penelitian berjumlah 21 perusahaan. Metode purposive

sampling digunakan dalam pemilihan sampel. Jenis data dalam penelitian ini

adalah data sekunder yang diperoleh dari website BEI yaitu Metode pengumpulan data yang digunakan adalah studi dokumentasi. Variabel yang digunakan dalam penelitian ini adalah ROA, CAR dan Banking Ratio. Penelitian ini menggunakan analisis perbandingan independent sample t-test untuk analisis statistik dan uji hipotesis.

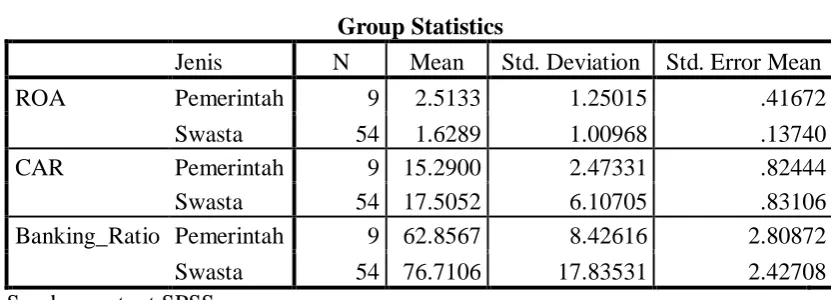

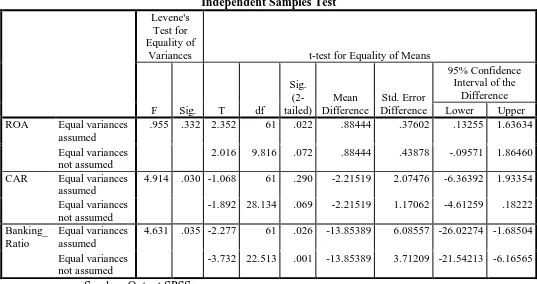

Hasil penelitian menunjukkan bahwa ROA dan Banking Ratio ada perbedaan signifikan antara bank pemerintah dengan bank swasta, sedangkan variabel CAR tidak berbeda secara signifikan antara bank pemerintah dengan bank swasta.

ABSTRACT

This research aims to analyze the comparative financial ratio of Goverment bank and private bank which are listed in Indonesia Stock Exchange.

The design of this research is comparative research design which compare two averages from two populations. The population in this research is 31 companies Government Bank and Private Bank which are listed Indonesia Stock Exchange during the period of 2007-2009 while the amount of the research samples are 21 enterprises. Purposive sampling method used in sample selection. Type of data in this research are secondary data obtained from the Indonesia Stock Exchange website www.idx.co.id. Data collection method used is the documentation study. The variables used in this research are ROA, CAR dan

Banking Ratio. This research uses comparative analysis of independent sample

t-test for statistical analysis and hypothesis t-testing.

The results showed that ROA and Banking Ratio there are significant differences between Government Bank and Private bank, while CAR variable do not differ significantly between Government Bank and Private Bank.

DAFTAR ISI

PERNYATAAN ... i

KATA PENGANTAR ... ii

ABSTRAK ... iv

ABSTRACT ... v

DAFTAR ISI ... vi

DAFTAR TABEL ... ix

DAFTAR GAMBAR ... x

DAFTAR LAMPIRAN ... xi

BAB I PENDAHULUAN 1.1Latar Belakang Masalah ... 1

1.2Perumusan Masalah ... 8

1.3Tujuan dan Manfaat Penelitian ... .8

1.3.1 Tujuan Penelitian ... .8

1.3.2 Manfaat Penelitian ... .9

BAB II TINJAUAN PUSTAKA 2.1Tinjauan Teoritis ... 10

2.1.1 Kinerja keuangan bank ... 10

2.1.2 Laporan keuangan bank ... 11

2.1.3 Analisis laporan keuangan ... 14

b. Rasio solvabilitas ... 25

c. Rasio rentabilitas ... 28

2.1.5 Pengertian bank ... 29

2.1.6 perbedaan bank pemerintah dengan bank swasta ... 30

2.1.7 Sumber dana bank ... 31

2.2 Tinjauan Penelitian Terdahulu ... 32

2.3 Kerangka Konseptual dan Hipotesis penelitian ... 35

2.3.1 Kerangka Konseptual ... 35

2.3.2 Hipotesis penelitian ... 36

BAB III METODE PENELITIAN 3.1 Desain Penelitian ... 37

3.2 Populasi dan Sampel Penelitian ... 37

3.3 Jenis dan Sumber Data ... 40

3.4 Teknik Pengumpulan Data ... 40

3.5 Definisi Operasional dan Pengukuran Variabel ... 41

3.6 Metode Analisis Data ... 42

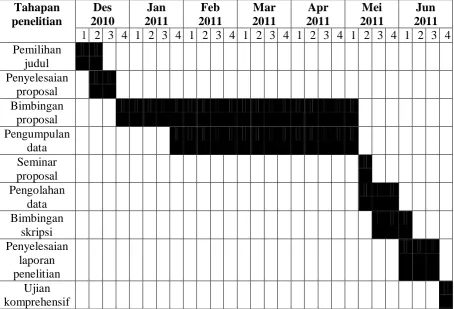

3.7 jadwal penelitian ... 45

BAB IV ANALISIS HASIL PENELITIAN 4.1 Deskripsi Data Penelitian ... 46

4.2 Pengujian Hipotesis ... 48

4.2.1 Pengujian Hipotesis Rasio ROA ... 49

4.2.2 Pengujian Hipotesis Rasio CAR ... 51

4.3 Analisis dan Pembahasan Hasil Penelitian ... 52

BAB V KESIMPULAN, KETERBATASAN, DAN SARAN 5.1 Kesimpulan ... 55

5.2 Keterbatasan ... 56

5.3 Saran ... 56

DAFTAR PUSTAKA ... 58

DAFTAR TABEL

Nomor Judul Halaman

Tabel 2.1 Tinjauan penelitian terdahulu ... 32

Tabel 3.1 Daftar populasi ... 38

Tabel 3.2 Daftar sampel ... 39

Tabel 3.3 jadwal penelitian ... 45

Tabel 4.1 Hasil Perhitungan Statistik Deskriptif ... 46

DAFTAR GAMBAR

Nomor Judul Halaman

DAFTAR LAMPIRAN

Lampiran Judul Halaman

Lampiran 1 Daftar Perusahaan Perbankan yang Terdaftar

di Bursa Efek Indonesia ... 60

Lampiran 2 Data Penelitian 2007-2009 ... 62

ABSTRAK

Penelitian ini bertujuan untuk menganalisis perbandingan rasio keuangan bank pemerintah dengan bank swasta yang terdaftar di Bursa Efek Indonesia.

Desain penelitian yang digunakan adalah desain penelitian perbandingan dua rata-rata dari dua populasi. Populasi dalam penelitian ini berjumlah 31 perusahaan bank pemerintah dan bank swasta yang terdaftar di BEI pada periode 2007-2009 dan yang menjadi sampel penelitian berjumlah 21 perusahaan. Metode purposive

sampling digunakan dalam pemilihan sampel. Jenis data dalam penelitian ini

adalah data sekunder yang diperoleh dari website BEI yaitu Metode pengumpulan data yang digunakan adalah studi dokumentasi. Variabel yang digunakan dalam penelitian ini adalah ROA, CAR dan Banking Ratio. Penelitian ini menggunakan analisis perbandingan independent sample t-test untuk analisis statistik dan uji hipotesis.

Hasil penelitian menunjukkan bahwa ROA dan Banking Ratio ada perbedaan signifikan antara bank pemerintah dengan bank swasta, sedangkan variabel CAR tidak berbeda secara signifikan antara bank pemerintah dengan bank swasta.

ABSTRACT

This research aims to analyze the comparative financial ratio of Goverment bank and private bank which are listed in Indonesia Stock Exchange.

The design of this research is comparative research design which compare two averages from two populations. The population in this research is 31 companies Government Bank and Private Bank which are listed Indonesia Stock Exchange during the period of 2007-2009 while the amount of the research samples are 21 enterprises. Purposive sampling method used in sample selection. Type of data in this research are secondary data obtained from the Indonesia Stock Exchange website www.idx.co.id. Data collection method used is the documentation study. The variables used in this research are ROA, CAR dan

Banking Ratio. This research uses comparative analysis of independent sample

t-test for statistical analysis and hypothesis t-testing.

The results showed that ROA and Banking Ratio there are significant differences between Government Bank and Private bank, while CAR variable do not differ significantly between Government Bank and Private Bank.

ABSTRACT

This research aims to analyze the comparative financial ratio of Goverment bank and private bank which are listed in Indonesia Stock Exchange.

The design of this research is comparative research design which compare two averages from two populations. The population in this research is 31 companies Government Bank and Private Bank which are listed Indonesia Stock Exchange during the period of 2007-2009 while the amount of the research samples are 21 enterprises. Purposive sampling method used in sample selection. Type of data in this research are secondary data obtained from the Indonesia Stock Exchange website www.idx.co.id. Data collection method used is the documentation study. The variables used in this research are ROA, CAR dan

Banking Ratio. This research uses comparative analysis of independent sample

t-test for statistical analysis and hypothesis t-testing.

The results showed that ROA and Banking Ratio there are significant differences between Government Bank and Private bank, while CAR variable do not differ significantly between Government Bank and Private Bank.

DAFTAR ISI

PERNYATAAN ... i

KATA PENGANTAR ... ii

ABSTRAK ... iv

ABSTRACT ... v

DAFTAR ISI ... vi

DAFTAR TABEL ... ix

DAFTAR GAMBAR ... x

DAFTAR LAMPIRAN ... xi

BAB I PENDAHULUAN 1.1Latar Belakang Masalah ... 1

1.2Perumusan Masalah ... 8

1.3Tujuan dan Manfaat Penelitian ... .8

1.3.1 Tujuan Penelitian ... .8

1.3.2 Manfaat Penelitian ... .9

BAB II TINJAUAN PUSTAKA 2.1Tinjauan Teoritis ... 10

2.1.1 Kinerja keuangan bank ... 10

2.1.2 Laporan keuangan bank ... 11

2.1.3 Analisis laporan keuangan ... 14

b. Rasio solvabilitas ... 25

c. Rasio rentabilitas ... 28

2.1.5 Pengertian bank ... 29

2.1.6 perbedaan bank pemerintah dengan bank swasta ... 30

2.1.7 Sumber dana bank ... 31

2.2 Tinjauan Penelitian Terdahulu ... 32

2.3 Kerangka Konseptual dan Hipotesis penelitian ... 35

2.3.1 Kerangka Konseptual ... 35

2.3.2 Hipotesis penelitian ... 36

BAB III METODE PENELITIAN 3.1 Desain Penelitian ... 37

3.2 Populasi dan Sampel Penelitian ... 37

3.3 Jenis dan Sumber Data ... 40

3.4 Teknik Pengumpulan Data ... 40

3.5 Definisi Operasional dan Pengukuran Variabel ... 41

3.6 Metode Analisis Data ... 42

3.7 jadwal penelitian ... 45

BAB IV ANALISIS HASIL PENELITIAN 4.1 Deskripsi Data Penelitian ... 46

4.2 Pengujian Hipotesis ... 48

4.2.1 Pengujian Hipotesis Rasio ROA ... 49

4.2.2 Pengujian Hipotesis Rasio CAR ... 51

4.3 Analisis dan Pembahasan Hasil Penelitian ... 52

BAB V KESIMPULAN, KETERBATASAN, DAN SARAN 5.1 Kesimpulan ... 55

5.2 Keterbatasan ... 56

5.3 Saran ... 56

DAFTAR PUSTAKA ... 58

DAFTAR TABEL

Nomor Judul Halaman

Tabel 2.1 Tinjauan penelitian terdahulu ... 32

Tabel 3.1 Daftar populasi ... 38

Tabel 3.2 Daftar sampel ... 39

Tabel 3.3 jadwal penelitian ... 45

Tabel 4.1 Hasil Perhitungan Statistik Deskriptif ... 46

DAFTAR GAMBAR

Nomor Judul Halaman

DAFTAR LAMPIRAN

Lampiran Judul Halaman

Lampiran 1 Daftar Perusahaan Perbankan yang Terdaftar

di Bursa Efek Indonesia ... 60

Lampiran 2 Data Penelitian 2007-2009 ... 62

BAB I PENDAHULUAN

1.1 Latar Belakang Masalah

Perbankan merupakan industri yang sangat penting peranannya dalam

perekonomian suatu negara pada era modern seperti saat sekarang ini. Banyak

sektor yang ditopang pertumbuhannya oleh industri perbankan, misalnya saja

sektor pertanian, peternakan, pembangunan (konstruksi), perdagangan, real estate

dan property, dan masih banyak lagi sektor-sektor perekonomian lain yang

perkembangannya dewasa ini di topang oleh sektor perbankan, bahkan dibeberapa

negara maju sektor perbankan merupakan sektor utama yang menujang

perekonomian negara tersebut. Sektor-sektor tersebut sangat tergantung pada

perbankan, oleh karena itu apabila sektor perbankan mengalami masalah, maka

secara otomatis sektor-sektor industri tersebut akan terkena imbasnya juga

sehingga perekonomian suatu negara pun akan terganggu.

Industri perbankan merupakan lembaga yang mempunyai peran strategis

dalam kelancaran perekonomian, dimana perbankan dapat mendorong

pengembangan dan pembangunan ekonomi suatu daerah atau suatu negara

sehingga dapat meningkatkan taraf hidup rakyat banyak. Lembaga keuangan

perbankan ini berfungsi sebagai lembaga yang mempercepat penyaluran dana dari

pihak yang memiliki dana lebih (surflus unit) dengan pihak yang kekurangan dana

(defisit unit), fungsi ini dikenal sebagai fungsi perantara (financial

Seiring dengan semakin pesatnya pertumbuhan dalam dunia usaha, membuat

persaingan dalam bisnis perbankan pun semakin tajam, hal ini dapat dilihat

dengan terus bertambahnya jumlah bank yg beroperasi baik itu bank pemerintah,

bank swasta, maupun bank asing yang ikut meramaikan dunia persaingan

perbankan di Indonesia. Selain itu, pengetahuan masyarakat saat sekarang ini

semakin berkembang, sehingga membuat masyarakat semakin selektif dalam

memilih bank yang mereka percayai untuk mengelola dana mereka. Masyarakat

mempercayai bahwa bank yang baik adalah bank yang dapat memberikan layanan

yang berkualitas baik bagi bisnis maupun pribadinya, dan juga dapat memenuhi

segala kebutuhan finansial nasabahnya.

Semakin ketatnya persaingan dalam dunia perbankan membuat manajemen

bank melakukan berbagai macam cara agar laporan yang diberikan terhadap

pihak-pihak yang berkepentingan terhadap bank yang bersangkutan merasa puas

atas kinerja manajemen bank dalam mengelola aset yang dipercayakan kepada

mereka, sehingga terkadang manajemen bank salah dalam mengambil keputusan

yang akhirnya dapat berakibat fatal, dimana suatu bank dapat saja ditutup oleh

akibat kesalahan manajemen bank tersebut, dan yang lebih dikhawatirkan lagi

akibat dari kesalahan ini dapat berdampak besar terhadap dunia usaha atau

perekonomian suatu negara.

Sejarah telah mencatatkan bahwa dunia perbankan pernah

memporak-porandakan hampir seluruh sendi perekonomian Indonesia pada pertengahan

tahun 1997 sampai tahun 1998, dimana krisis keuangan di Asia atau di Indonesia

membawa dampak sangat besar terhadap nilai tukar, bursa saham, dan harga aset

lainnya di beberapa negara Asia. Krisis yang berawal dari Thailand pada saat itu

sampai ke Indonesia dimulai dengan jatuhnya nilai tukar rupiah terhadap dolar

Amerika Serikat, sehingga banyak bank yang mengalami kerugian, terutama bank

yang mempunyai pinjaman dalam mata uang asing dan tidak melakukan lindung

nilai (hedging) atas pinjamannya. Akibat dari pergolakan nilai tukar (kurs) dan

ditambah dengan semakin memburuknya arus kas perbankan menyebabkan

banyak bank mengalami kesulitan likuiditas, sehingga membuat bank kehilangan

kepercayaan masyarakat dan mengakibatkan nasabah beramai-ramai melakukan

penarikan dananya secara besar-besaran (rush), akibatnya banyak bank yang harus

ditutup sehingga berdampak pada lumpuhnya perekonomian secara total. Oleh

karena itu pemerintah dan Bank Indonesia melakukan inisiatif untuk

menyelamatkan perbankan pada saat itu, namun biaya dari penyelamatan itu juga

tidak sedikit karena jumlah bank yang harus diselamatkan juga sangat banyak.

Selain dari pengalaman krisis yang terjadi pada tahun 1997 tersebut, masih

segar dalam ingatan kita krisis keuangan global tahun 2008 yang melanda

Amerika dan beberapa negara di Eropa. Imbas dari krisis yang ditimbulkan dari

kegagalan industri properti (sub-prime mortgage) di Amerika menjadi pemicu

jatuhnya institusi keuangan di negara tersebut dan berakibat dunia mengalami

krisis global yang sempat dirasakan di Indonesia, hal ini dapat dilhat dari beberapa

indikator, yaitu nilai tukar rupiah sempat melonjak menjadi Rp 10.000, dan Bursa

Efek Indonesia sempat menghentikan (suspen) perdagangan saham selama dua

modal sekitar 300 ribu investor lokal yang seketika dapat mengalami kerugian

sangat besar karena harga saham yang mereka pegang merosot hingga 50%.

Selain itu kondisi perbankan pun sempat kewalahan dibuatnya, ini terlihat dari

keringnya likuiditas di pasar yang membuat perbankan kesulitan dalam mencari

dana segar. Buktinya tiga bank BUMN sampai meminta bantuan pemerintah

sebagai bos besar ketiga bank pelat merah itu untuk menambahkan likuiditas,

alhasil ketiga bank tersebut mendapatkan suntikan dana masing-masing sebesar

Rp 5 triliyun. Namun demikian, akibat yang ditimbulkan oleh krisis keuangan

global yang bermula dari Amerika ini tidak seburuk akibat krisis moneter yang

tejadi pada tahun 1997, hal ini dikarenakan pemerintah dan Bank Indonesia cepat

tanggap untuk melakukan antisipasi atau pencegahan melalui perealisasian

ketentuan perbankan untuk menghindari jatuhnya sistem keuangan dan perbankan.

Tindakan ini dilakukan agar dana nasabah di bank aman sehingga nasabah tidak

perlu melakukan rush terhadap dananya, akibatnya rush tidak terjadi dan sistem

perbankan tetap aman sehingga perekonomian dapat terbebas dari krisis yang

telah didepan mata.

Krisis keuangan dan semakin meningkatnya persaingan dalam dunia

perbankan dapat memicu permasalah sehingga banyak bank dinyatakan bangkrut

dan harus ditutup. Secara rinci bank dapat mengalami kebangkrutan disebabkan

oleh beberapa faktor baik secara langsung atau tidak langsung, diantaranya bank

bisa bangkrut dan harus ditutup jika kinerjanya buruk akibat naiknya nilai kredit

macet atau aset bermasalah secara signifikan, kesulitan likuiditas karena

terjadinya krisis yang bersifat sistemik maupun menurunnya kepercayaan

masyarakat terhadap bank tersebut, banyaknya pemilik bank yang ikut campur

dalam kegiatan operasional bank, pemberian kredit yang tidak hati-hati karena

kurang memperhatikan aspek manajemen risiko dan Good Corporate Governance

(GCG). Jadi, dengan jelas dapat diketahui bahwa penyebab bangkrutnya suatu

bank dapat diakibatkan oleh bank itu sendiri maupun berasal dari dampak kondisi

ekonomi yang memburuk.

Krisis keuangan dan praktik-praktik perbankan yang tidak legal mebuat

terjadinya krisis kepercayaan masyarakat terhadap dunia perbankan, oleh karena

itu pembenahan disektor perbankan dan mengembalikan kepercayaan masyarakat

baik nasional maupun internasional dipandang sebagai suatu hal yang mendesak,

karena sekali kepercayaan masyarakat hilang maka dunia perbankan Indonesia

akan mengalami krisis yang berkepanjangan.

Akhir-akhir ini dengan didorong oleh kemajuan perekonomi maka sektor

perbankan perlahan-lahan bangkit kembali. Bank pemerintah dan swasta saling

bersaing dalam hal pelayanan dan pemenuhan kewajiban kepada nasabahnya.

Segmen-segmen dari bank ini tentunya menawarkan kekuatan (strength) dan

memberikan gambaran kelemahan (weakness) masing-masing, misalnya saja bank

pemerintah yang menawarkan keamanan yang lebih dan tingkat bunga yang

menarik dibandingkan bank swasta, sebaliknya bank swasta diharapkan

menawarkan bunga yang kompetitif, tinggi untuk funding (menghimpun dana)

dan rendah untuk lending (menyalurkan dana/kredit) , akses yang mudah dan

dan berhasil mengembangkan pelayanan staf, proses pelayanan, dan melengkapi

fisik dengan pelayanan yang unggul, selain itu produk-produk yang diciptakan

juga semakin bervariasi sehingga ini menjadi kekuatan positif bank dan

bermanfaat sebagai pencitraan merek bank. Contohnya saja Bank Mandiri, dalam

beberapa tahu ini memimpin dalam kualitas pelayanan nasabah. Hal ini diukur

dalam Bank Service Excellence Monitor (BSEM) yang dilakukan Marketing

Research Indonesia (MRI). Ini menambah kekuatan Bank Mandiri yang tidak lain

adalah bank pemerintah tanpa menghilangkan karakteristik keamanan bank umum

yang dimiliki oleh bank pemerintah (InfoBankNews.com : 14 Juli 2010).

Marketing Research Indonesia (MRI) mencoba membaca tren yang terjadi di

masyarakat yang berhubungan dengan kepercayaan masyarakat terhadap

perbankan. Hasil survei menunjukkan banyak faktor yang menyebabkan

kepercayaan masyarakat terhadap perbankan, diantaranya terutama yang

berhubungan dengan persepsi mereka terhadap keamanan bank, yaitu tentang

pengenalan masyarakat terhadap suatu bank, ukuran suatu bank, dan juga

kepemilikan bank oleh pemerintah atau dijamin oleh lembaga pemerintah.

Sebaliknya yang menyebabkan masyarakat curiga dengan suatu bank adalah

besarnya biaya administrasi, penawaran suku bunga yang tinggi, berita-berita

penyalahgunaan terkait dengan bank, jumlah nasabah yang (semakin) sedikit, dan

bank yang tidak besar-besar. Sebenarnya ini merupakan masalah tangible (nyata)

yang membuat masyarakat curiga. Masalah lain tentang bank sering ditutup-tutupi

dan kemudian diumumkan pemerintah bahwa suatu bank perlu “dirawat” atau

diketahui oleh masyarakat. Disinilah perlunya pengetahuan masyarakat tentang

penilaian kinerja industri perbankan. Melalui penilaian kinerja tersebut,

masyarakat dapat mengetahui apakah kinerja dan operasional bank tersebut

buruk atau tidak. Jika dinilai buruk maka diharapkan bank dapat

memperbaikinya. Jika kinerjanya sudah baik, diharapkan perusahaan dapat

mempertahankan atau meningkatkan kinerja dan operasionalnya agar lebih baik.

Salah satu dimensi pokok kinerja perbankan adalah kinerja keuangan, karena

kinerja keuangan merupakan cerminan dari kemampuan perusahaan dalam

mengelola dan mengalokasikan sumber dayanya. Penilaian kinerja perbankan

dapat diukur melalui Return On Assets (ROA), Capital Adequacy ratio (CAR),

dan banking Ratio.

Secara umum kinerja perbankan di Indonesia menunjukan perkembangan

yang semakin membaik, baik itu bank pemerintah maupun bank swasta

memperlihatkan pertumbuhan aset perbankan yang terus meningkat. Beberapa

indikator lainnya juga semakin membaik, seperti laba bersih meningkat, dana

meningkat, ekspansi kredit semakin tinggi, dan tingkat kredit bermasalah

menurun. Hal ini memperlihatkan bahwa kepercayaan masyarakat terhadap dunia

perbankan mulai berangsur-angsur membaik setelah dilanda oleh berbagai krisis

dan masalah lainnya. Peningkatan ini dapat dilihat dari kepercayaan masyarakat

terhadap bank-bank pemerintah, yaitu Bank Mandiri, Bank Rakyat Indonesia

(BRI), Bank Negara Indonesia (BNI), dan Bank Tabungan Negara (BTN)

kepercayaan terhadap bank-bank swasta yaitu mencapai 42% (InfoBank No. 367

Edisi Juli 2009).

Berangkat dari hasil survei yang telah dijelaskan sebelunya, terlihat bahwa

persepsi masyarakat cenderung menilai bahwa bank pemerintahlah yang lebih

baik kinerjanya dibandingkan bank swasta, maka dari itu penulis tertarik untuk

melakukan penelitian apakah persepsi masyarakat tersebut benar adanya jika

dilihat dari indikator kinerja keuangan, selain itu kita juga dapat mengetahui

kinerja manajemen bank mana yang lebih baik dalam mengelola dana nasabah

yang dipercayakan kepada mereka. Oleh sebab itu, penulis tertarik untuk

melakukan penelitian dengan judul “Perbandingan Return On Assets (ROA),

Capital Adequacy ratio (CAR), dan Banking Ratio antara bank pemerintah dengan

bank swasta yang go public pada perbankan yang terdaftar di Bursa Efek

Indonesia”.

1.2Perumusan Masalah

Berdasarkan latar belakang penelitian yang telah diuraikan sebelumnya, maka

yang menjadi rumusan masalah dalam penelitian ini adalah “Apakah terdapat

perbedaan antara kinerja bank pemerintah dengan bank swasta yang diukur dari

Return On Assets (ROA), Capital Adequacy ratio (CAR), dan Banking Ratio ?”.

1.3Tujuan dan Manfaat Penelitian 1.3.1Tujuan Penelitian

Adapun tujuan dari penelitian ini adalah untuk mengetahui perbedaan

antara kinerja bank pemerintah dengan bank swasta yang diukur dari Return

1.3.2Manfaat Penelitian

Manfaat yang dapat diperoleh bagi beberapa pihak dari penelitian

mengenai perbandingan kinerja keuangan bank pemerintah dengan bank

swasta ini antara lain:

1. Bagi peneliti, untuk menambah pengetahuan mengenai dunia perbankan

khususnya perbedaan antara Return On Assets (ROA), Capital Adequacy

ratio (CAR), dan Banking Ratio antara bank pemerintah dengan bank

swasta

2. Bagi peneliti selanjutnya, sebagai bahan rujukan atau referensi dan

sumber informasi untuk melakukan penelitian selanjutnya

3. Bagi masyarakat, sebagai bahan masukan dan sumber informasi agar lebih

bijak dalam memilih bank sebagai tempat untuk menyimpan uang dan

BAB II

TINJAUAN PUSTAKA 2.1 Tinjauan Teoritis

2.1.1 Kinerja Keuangan Bank

Kinerja keuangan adalah suatu hasil dari berbagai macam keputusan yang

diambil oleh pihak manajemen secara terus menerus dalam menjalankan suatu

perusahaan. Kinerja keuangan dapat menjadi gambaran atau alat ukur yang sangat

efektif untuk menilai tanggung jawab manajemen dalam menjalankan tugasnya,

hal ini disebabkan karena yang dimaksud dengan kinerja adalah sesuatu yang

dicapai atau prestasi yang diperlihatkan oleh seseorang atau sekelompok orang

dalam mencapai tujuan suatu perusahaan.

Kinerja keuangan dapat dilihat dari laporan keuangan yang disajikan oleh

perusahaan, namun terlebih dahulu haruslah dilakukan analisa yang mendalam

untuk mengetahui maksud dari angka-angka yang terdapat dalam laporan

keuangan tersebut. Terdapat berbagai macam cara yang bisa dilakukan untuk

menilai kinerja keuangan, salah satunya adalah analisis rasio terhadap laporan

keuangan yang disajikan. Seperti yang penulis lakukan dalam penelitian ini,

dimana penulis menilai kinerja keuangan bank melalui rasio likuiditas,

solvabilitas, dan rentabilitas/profitabilitas.

Kinerja keuangan bank merupakan gambaran dari keadaan keuangan suatu

bank yang dapat dilihat dalam laporan keuangan dan merupakan hasil dari

berbagai macam keputusan manajemen dalam mengelola aset yang dipercayakan

analisis terhadap laporan keuangan perusahaan yang bersangkutan. Dalam suatu

perusahaan, penilaiaan kinerja keuangan sangat bermanfaat selain membantu

manajemen dalam mengambil keputusan juga dapat memotivasi manajemen atau

karyawan dalam menjalankan tugasnya untuk mencapai tujuan dari perusahaan

tersebut.

2.1.2 Laporan keuangan bank

Laporan keuangan merupakan catatan informasi atas kondisi keuangan dan

hasil usaha suatu perusahaan pada periode waktu tertentu yang dapat dijadikan

sebagai objek analisis dalam menilai kinerja keuangan perusahaan yang

bersangkutan. Menurut Myer dalam bukunya Financial statement Analysis yang

dikutip oleh Munawir (2004) bahwa yang dimaksud laporan keuangan adalah

“dua daftar yang disusun oleh akuntan pada akhir periode untuk suatu perusahaan.

Kedua daftar tersebut adalah daftar neraca atau daftar posisi keuangan dan daftar

pendapatan atau daftar rugi-laba. Pada waktu akhir-akhir ini sudah menjadi

kebiasaan bagi perseroan-perseroan untuk menambahkan daftar ketiga yaitu daftar

surflus atau daftar laba yang tak dibagikan (laba yang ditahan)”. Adapun jenis

laporan keuangan pada umumnya terdiri dari neraca, laporan laba-rugi, laporan

perubahan ekuitas, laporan arus kas, dan catatan atas laporan keuangan yang

merupakan catatan yang tidak dapat dimasukkan dalam laporan-laporan yang

telah disebutkan sebelumnya.

Laporan keuangan bertujuan untuk memberikan informasi tentang posisi

keuangan, kinerja, maupun perubahan dari posisi keuangan perusahaan yang mana

laporan keuangan juga memberikan informasi tentang apa yang telah dilakukan

manajemen dalam mengelola perusahaan dan juga untuk mempertanggung

jawabkan atas sumber daya yang dipercayakan kepada manajemen tersebut,

sehingga pihak-pihak yang memilki kepentingan dari perusahaan tersebut dapat

mengambil keputusan untuk mempertahankan atau mengganti manajemen

tersebut. Menurut Munawir (2004) laporan keuangan dipersiapkan atau dibuat

dengan maksud “untuk memberikan gambaran atau laporan kemajuan (progress

report) secara periodik yang dilakukan pihak manjemen yang bersangkutan”.

Tujuan laporan keuangan menurut PSAK No.1 paragraf 5 adalah “tujuan laporan

keuangan untuk tujuan umum adalah memberikan informasi tentang posisi

keuangan, kinerja, dan arus kas perusahaan yang bermanfaat bagi sebagian besar

kalangan pengguna laporan dalam rangka membuat keputusan-keputusan ekonomi

serta menunjukkan pertanggungjawaban (stewardship) manajemen atas pengguna

sumber-sumber daya yang dipercayakan kepada mereka”.

Laporan keuangan merupakan media yang sangat penting untuk melihat

kondisi keuangan suatu perusahaan, karena pihak-pihak yang berkepentingan

tehadap perusahaan tidak dapat atau mampu secara langsung untuk melakukan

pengamatan atas suatu perusahaan, oleh sebab itulah yang membuat laporan

keuangan menjadi sangat penting sebagai sarana informasi atau media bagi

pihak-pihak yang berkepentingan terhadap perusahaan. Banyak pihak-pihak-pihak-pihak yang

memilki kepentingan terhadap suatu perusahaan seperti pemegang saham,

investor, kreditor, manjemen, karyawan dan serikat pekerja, pemerintah seperti

lembaga swadaya masyarakat, dan peneliti seperti akdemisi atau lembaga

pemeringkat.

Meskipun laporan keuangan merupakan gambaran tentang kondisi keuangan

perusahaan, para pemakai laporan keuangan sebaiknya juga haru jeli dalam

mengambil keputusan dari laporan tersebut, karena laporan keuangan juga tedapat

keterbatasan yang membuat hasil yang disajikan tidak akurat. Menurut Standar

Akuntansi Keuangan yang dikutip oleh Harahap (2008) menyatakan bahwa

keterbatasan laporan keuangan terdiri dari:

a. laporan keuangan bersifat historis, yaitu merupakan laporan kejadian yang telah lewat bukan masa kini

b. laporan keuangan bersifat umum dan bukan dimaksudkan untuk memenuhi pihak tertentu

c. proses penyusunan laporan keuangan tidak luput dari penggunaan taksiran dan berbagai pertimbangan

d. akuntansi hanya melaporkan hasil yang material

e. laporan keuangan bersifat konservatif dalam menghadapi ketidakpastian f. laporan keuangan lebih menekankan pada makna ekonomis suatu

peristiwa/transaksi daripada bentuk hukumnya (substance over form) g. laporan keuangan disusun dengan menggunakan istilah-istilah teknis dan

pemakai laporan diasumsikan memahami bahasa teknis akuntansi dan sifat dari informasi yang dilaporkan

h. adanya berbagai alternatif metode akuntansi yang dapat digunakan menimbulkan variasi dalam pengukuran sumber-sumber ekonomis dan tingkat kesuksesan antar perusahaan

i. informasi yang bersifat kualitatif dan fakta yang tidak dapat dikuantitatifkan umumnya diabaikan.

Laporan keuangan yang disajikan bank tidaklah jauh berbeda dengan laporan

keuangan perusahaan-perusahaan bukan bank, dimana laporan keuangan bank

juga terdiri dari neraca, laporan laba rugi, dana laporan-laporan lainnya, namun

demikian berbeda industri sudah pasti terdapat beberapa perbedaan terhadap

laporan yang disampaikan maupun peraturan-peraturan dalam menyusun laporan

kepada masyarakat, berpedoman pada peraturan Bank Indonesia No. 3/22/PBI

tanggal 13 Desember 2001 tentang Transparansi Kondisi Keuangan Bank dan

Surat Edaran Bank Indonesia No. 3/30/DPNP tanggal 14 Desember 2001 tentang

Laporan Keuangan Publikasi Triwulanan dan Bulanan Bank Umum serta laporan

tertentu yang disampaikan kepada Bank Indonesia.

Dalam PSAK No.31 paragraph 80 menyatakan bahwa laporan keuangan bank

terdiri atas:

a. Neraca

b. Laporan laba rugi

c. Laporan arus kas

d. Laporan perubahan ekuitas

e. Catatan atas laporan keuangan

Dari PSAK No.31 yang telah disebutkan diatas dapat kita lihat bahwa laporan

keuangan bank juga sama dengan laporan keuangan bukan bank, hanya saja yang

membedakannya adalah dalam catatan atas laporan keuangan, perusahaan

perbankan diwajibkan untuk membuat laporan komitmen dan kontinjensi,

sedangkan dalam laporan keuangan perusahaan bukan bank tidak terdapat laporan

tersebut.

2.1.3 Analisis Laporan keuangan

Analisis laporan keuangan merupakan suatu alat yang dipergunakan agar

laporan keuangan yang diasajikan lebih berarti dan mudah dipahami oleh banyak

pihak. Melakukan analisis terhadap laporan keuangan berarti menggali lebih jauh

bahwa laporan keuangan merupakan cakupan informasi yang merangkum semua

aktivitas perusahaan. Menurut Harahap (2008) analisis laporan keuangan

merupakan suatu cara untuk “menguraikan pos-pos laporan keuangan menjadi

unit informasi yang lebih kecil dan melihat hubungannya yang bersifat signifikan

atau yang mempunyai makna antara satu dengan yang lain baik antara data

kuantitatif maupun data non-kuantitatif dengan tujuan untuk mengetahui kondisi

keuangan lebih dalam yang sangat penting dalam proses menghasilkan keputusan

yang tepat”. Sedangkan menurut Wild, dkk. (2005) mengemukakan bahwa

“analisis laporan keuangan (financial statement analysis) adalah aplikasi dari alat

dan teknik analitis untuk laporan keuangan bertujuan umum dan data-data yang

berkaitan untuk menghasilkan estimasi dan kesimpulan yang bermanfaat dalam

analisis bisnis. Analisis laporan keuangan mengurangi ketergantungan pada

firasat, tebakan, dan intuisi dalam pengambilan keputusan.”

Analisis laporan keuangan dapat memberikan informasi yang maksimal, lebih

luas, dan akurat dari informasi yang relatif sedikit jika hanya dengan melihat

laporan keuangan yang disajikan. Hasil analisis dapat menghilangkan firasat,

ketidak pastian, tebakan, atau pertimbangan pribadi yang dapat membuat suatu

pihak salah dalam mengambil keputusan. Selain itu analisis laporan keuangan

juga dapat mengetahui kesalahan-kesalahan baik yang tidak disengaja ketika

proses akuntansi seperti salah dalam mencatat, menjumlah, memposting, dan

menjurnal atau kesalahan yang disengaja seperti tidak mencatat, menghilangkan

data, dan sebagainya. Dapat diketahuinya kesalahan-kesalahan ini tidak lain

melakukan pembukuan, hal ini sejalan dengan pengertian analisis laporan

keuangan oleh Bernstein yang dikutip oleh Harahap (2008). Bernstein

mengemukakan bahwa “analisis laporan keuangan merupakan kebalikan dari

kegiatan pembukuan. Kalau proses pembukuan dimulai dari transaksi, dicatat

kebuku, diproses dan akhirnya jadi laporan keuangan, maka dalam analisis

laporan keuangan kegiatan dimulai dari laporan keuangan ditelusuri kebuku,

sampai ketransaksi perusahaan”.

Analisis laporan keuangan sangat bermanfaat terhadap berbagai pihak untuk

lebih mudah memahami laporan keuangan sehingga keputusan yang diambil

nantinya akan lebih tepat. Menurut Kasmir (2008), ada berbagai tujuan dan

manfaat dengan adanya analisis laporan keuangan, yaitu:

a. untuk mengetahui posisi keuangan perusahaan dalam satu periode tertentu, baik harta, kewajiban, modal maupun hasil usaha yang telah dicapai untuk beberapa periode

b. untuk mengetahui kelemahan dan kekuatan apa saja yang dimilki perusahaan

c. untuk mengetahui langkah-langkah perbaikan apa saja yang perlu dilakukan kedepan yang bekaitan dengan posisi keuangan saat ini

d. untuk melakukan penilaian kinerja manajemen kedepan apakah perlu penyegaran atau tidak karena sudah dianggap berhasil atau gagal

e. dapat juga digunakan sebagai pembanding dengan perusahaan sejenis tentang hasil yang mereka capai.

Dari sudut lain tujuan anlisis laporan keuangan menurut Bernstein yang

dikutip harahap (2008) adalah sebagai berikut:

a. Screening

analisis dilakukan dengan melihat secara analitis laporan keuangan dengan tujuan untuk memilih kemungkinan investasi atau merger

b. Forcasting

c. Diagnosis

analisis dimaksudkan untuk melihat kemungkinan adanya masalah-masalah yang terjadi baik dalam manjemen, operasi keuangan atau masalah lainnya

d. Evaluation

analisis dilakukan untuk menilai prestasi manajemen, operasional, efesiensi dan lain-lain

Analisis laporan keuangan membuat informasi yang terkandung dalam laporan

keuang lebih dalam untuk dipahami dan memberikan gambaran hubungan antara

pos-pos dalam laporan keuangan yang dapat menjadi indikator dalam menilai

posisi, kondisi, dan prestasi suatu perusahaan. Secara lengkap kegunaan laporan

keuangan dikemukakan oleh Harahap (2008) sebagai berikut:

a. dapat memberikan informasi yang lebih luas, lebih dalam daripada yang terdapat dalam laporan keuangan biasa

b. dapat menggali informasi yang tidak tampak secara kasat mata (explicit) dari suatu laporan keuangan atau yang berada dibalik laporan keuangan (implicit)

c. dapat mengetahui kesalahan yang terkandung dalam laporan keuangan d. dapat membongkar hal-hal yang bersifat tidak konsisten dalam

hubungannya dengan suatu laporan keuangan baik dikaitkan dengan komponen intern laporan keuangan maupun kaitannya dengan informasi yang diperoleh dari luar perusahaan

e. mengetahui sifat-sifat hubungan yang akhirnya dapat melahirkan model-model dan teori-teori yang terdapat dilapangan seperti untuk prediksi, peningkatan (rating)

f. dapat memberikan informasi yang diinginkan oleh pengambil keputusan, seperti penilaian prestasi perusahaan, proyeksi keuangan perusahaan, kondisi keuangan masa lalu dan masa sekarang dari aspek waktu tertentu, dan melihat komposisi struktur keuangan dan arus dana

g. dapat menentukan peringkat (rating) perusahaan menurut kriteria tertentu yang sudah dikenal dalam dunia bisnis

h. dapat membandingkan situasi perusahaan dengan perusahaan lain dengan periode sebelumnya atau dengan standar industri normal atau standar ideal i. dapat memahami situasi dan kondisi yang dialami perusahaan, baik posisi

keuangan, hasil usaha, struktur keuangan, dan sebagainya

Walaupun analisis laporan keuangan sangat membantu dalam proses

pembuatan keputusan, terkadang hasil analisis keuangan juga dapat mengalami

kesalahan sehingga keputusan yang diambil tidak sesuai dengan yang diharapkan.

Kesalahan dalam hasil analisis ini dapat terjadi karena analisis laporan keuangan

juga terdapat berbagai kelemahan, seperti yang diungkapkan Harahap (2008)

berikut ini:

a. analisis laporan keuangan didasarkan pada laporan keuangan, oleh karenanya kelemahan laporan keuangan harus selalu diingat agar kesimpulan dari analisis itu tidak salah

b. objek analisis laporan keuangan hanya laporan keuangan. Untuk menilai suatu laporan tidak hanya cukup dari angka-angka laporan keuangan, kita juga harus melihat aspek lainnya, seperti tujuan perusahaan, situasi ekonomi, gaya manajemen, budaya perusahaan, dan budaya masyarakat c. objek analisis adalah data historis yang menggambarkan masa lalu dan

kondisi ini bisa berbeda dengan kondisi masa depan

d. jika kita melakukan perbandingan dengan perusahaan lain maka perlu juga dilihat beberapa perbedaan prinsip yang bisa menjadi penyebab perbedaan angka, misalnya prinsip akuntansi, size perusahaan, jenis industri, periode laporan, laporan individual atau konsolidasi, dan jenis perusahaan aspek

profit motive atau non profit motive

e. laporan keuangan hasil konsolidasi atau hasil konversi mata uang asing perlu mendapat perhatian tersendiri karena perbedaan bisa saja timbul karena masalah kurs konversi atau metode konsolidasi

f. adanya kelemahan-kelemahan dalam analisis rasio.

Dalam melakukan penilaian terhadap posisi dan kondisi keuangan perusahan

analisis laporan keuangan memerlukan metode dan teknik dalam menganalisis

laporan keuangan. Metode dan teknik ini merupakan tolok ukur yang digunakan

untuk mengukur atau menetukan hubungan antara data yang satu dengan yang

lainnya sehingga dapat diketahui perubahan dari setiap data tersebut. Terdapat dua

a. Analisis horizontal

Merupakan metode analisis dengan membandingkan laporan keuangan

untuk beberapa periode sehingga akan diketahui perubahannya

b. Analisis vertikal

Merupakan analisis terhadap laporan keuangan dengan cara

membandingkan laporan hanya dalam satu periode saja, yaitu dengan

membandingkan pos-pos atau data-data yang satu dengan yang lainnya.

Ada banyak teknik yang dapat digunakan dalam menganalisis laporan

keuangan, teknik ini merupakan bagaimana cara dalam melakukan analisis.

Menurut Munawir (2004), teknik analisis yang biasa digunakan dalam analisis

laporan keuangan adalah:

a. analisis perbandingan laporan keuangan,

b. trend atau tendensi posisi dan kemajuan keuangan perusahaan yang dinyatakan dalam persentase (trend percentage analysis),

c. laporan dengan persentase perkomponen atau common size statement d. analisis sumber dan penggunaan modal kerja

e. analisis sumber dan penggunaan kas (cash flow statement analysis) f. analisis rasio

g. analisis perubahan laba kotor (gross profit margin) h. analisis break-even

Menurut Martono (2005) analisis laporan keuangan yang banyak digunakan

adalah analisis tentang rasio keuangan. Berdasarkan sumber analisis, rasio

keuangan dapat dibedakan:

a. Perbandingan internal, yaitu membandingkan rasio pada saat ini dengan

rasio pada masa lalu dan masa yang akan datang dalam perusahaan yang

b. Perbandingan eksternal dan sumber-sumber rasio industri, yaitu

membandingkan rasio perusahaan dengan perusahaan-perusahaan sejenis

atau dengan rata-rata industri pada saat yang sama.

2.1.4 Rasio Keuangan Bank

Sebagaimana telah kita ketahui bahwasanya laporan keuangan merupakan

laporan yang bersifat historis, artinya laporan keuangan merupakan aktivitas yang

sudah dilakukan dalam suatu periode waktu tertentu. Aktivitas-aktivitas ini

disajikan dalam bentuk angka-angka berdasarkan pos-posnya dalam laporan

keuangan, dimana pos-pos ini akan dibandingkan satu sama lainnya sehingga

menghasilkan suatu laporan yang lebih berguna bagi berbagai pihak yang

mempunyai kepentingan dengan perusahaan, perbandingan antara pos-pos inilah

yang dimaksud dengan rasio keuangan. Menurut harahap (2008), “rasio keuangan

adalah angka yang diperoleh dari hasil perbandingan dari satu pos laporan

keuangan dengan pos lainnya yang mempunyai hubungan yang relevan dan

signifikan (berarti)”. Rasio keuangan sangat besar peranannya dalam melakukan

analisis terhadap laporan keuangan, dimana rasio keuangan dapat

menyederhanakan informasi yang menggambarkan hubungan antara pos satu

dengan yang lainnya sehingga dapat dengan cepat memberikan informasi untuk

lebih mudah dalam menilai dan mengambil keputusan oleh pihak-pihak yang

berkepentingan.

Melakukan analisis terhadap berbagai macam hubungan antara pos-pos dalam

laporan keuangan merupakan dasar untuk bisa menginterpretasikan posisi dan

menjelaskan kepada analis tentang sehat atau tidaknya kondisi suatu perusahaan.

Teknik analisis dengan menggunakan rasio keuangan sangat bagus karena dapat

memberikan pandangan yang lebih baik tentang kondisi keuangan dan prestasi

perusahaan, selain itu juga memungkinkan manajer memperkirakan reaksi

kreditor dan investor serta dapat memberikan pandangan bagaimana kira-kira

dana dapat dihimpun. Berikut ini adalah keunggulan analisis rasio dibandingkan

dengan teknik analisis lainnya menurut Harahap (2008):

a. rasio merupakan angka-angka atau ikhtisar statistik yang lebih mudah dibaca dan ditafsirkan

b. merupakan pengganti yang lebih sederhana dari informasi yang disajikan laporan keuangan yang sangat rinci dan rumit

c. mengetahui posisi perusahaan ditengan industri lain

d. sangat bermanfaat untuk bahan dalam mengisi model-model keputusan dan model prediksi

e. menstandarisir size perusahaan

f. lebih mudah membandingkan perusahaan dengan perusahaan lain atau melihat perkembangan perusahaan secara periodik atau “time series” g. lebih mudah melihat tren perusahaan serta melakukan prediksi dimasa

datang.

Walaupun teknik analisis rasio merupakan alat yang sangat bagus dalam

melakukan analisis laporan keuangan, tetap saja tidak terlepas dari berbagai

kekurangan, hal ini disebabkan oleh keterbatasan dari alat analisis rasio tersebut.

Menurut Sawir (2005), keterbatasan analisis rasio antara lain:

a. kesulitan dalam mengidentifikasi kategori industri dari perusahaan yang dianalisis apabila perusahaan tersebut bergerak dibeberapa bidang usaha b. rasio disusun dari data akuntansi dan data tersebut dipengaruhi oleh cara

penafsiran yang berbeda dan bisa merupakan hasil manipulasi

c. perbedaan metode akuntansi akan menghasilkan perhitungan yang berbeda, misalnya perbedaan metode penyusutan dan penilaian persediaan d. informasi rata-rata industri adalah data umum dan hanya merupakan

Perbedaan jenis perusahaan dapat mengakibatkan perbedaan jenis-jenis rasio

yang akan dipergunakan dalam menganalisis laporan keuangan. Perbankan

merupakan bisnis jasa yang tergolong dalam industri “kepercayaan” dan

mempunyai rasio-rasio keuangan yang khas. Menurut Sawir (2005) “Rasio-rasio

keuangan perbankan dapat diklasifikasikan menjadi lima kelompok rasio, yaitu:

rasio likuiditas, rasio rentabilitas/profitabilitas, rasio solvabilitas/permodalan,

rasio risiko usaha bank, dan rasio efesiensi usaha”. Rasio keuangan bank berbeda

dengan rasio keuangan perusahaan umumnya, Hal ini disebabkan karena

komponen neraca dan laporan laba rugi yang dimiliki oleh bank berbeda dengan

laporan neraca dan laba rugi perusahaan bukan bank sehingga rasio keuangan

bank mempunyai peraturan perundang-undangan sendiri dalam melakukan

analisis terhadap laporan keuangannya. Dalam penelitian ini tidak semua rasio

yang telah disebutkan sebelumnya akan digunakan untuk melakukan analisis.

hanya rasio likuiditas, solvabilitas, dan rentabilitas yang akan digunakan.

a. Rasio Likuiditas

Rasio likuiditas atau sering disebut sebagai rasio modal kerja merupakan rasio

yang digunakan untuk mengukur kemampuan bank dalam memenuhi kewajiban

jangka pendeknya pada saat ditagih atau kewajiban yang sudah jatuh tempo. Bank

bisa dikatakan likuid jika dapat membayar kembali semua depositonya, mampu

melunasi kewajiban utang-utangnya, serta dapat memenuhi permintaan kredit

yang diajukannya tanpa terjadinya penangguhan. Oleh sebab itu menurut Sawir

(2005) bank dikatakan likuid apabila:

b. bank tersebut memiliki aset kas yang lebih sedikit dari butir (a) diatas, tetapi yang bersangkutan juga mempunyai aset lainnya (khususnya surat-surat berharga) yang dapat dicairkan sewaktu-waktu tanpa mengalami penurunan nilai pasarnya

c. bank tersebut mempunyai kemampuan untuk menciptakan aset kas baru melalui berbagi bentuk utang.

Menurut james O. Gill yang dikutip oleh kasmir (2008) menyebutkan “rasio

likuiditas mengukur jumlah kas atau jumlah investasi yang dapat dikonversikan

atau diubah menjadi kas untuk membayar pengeluaran, tagihan, dan seluruh

kewajiban lainnya yang sudah jatuh tempo”. Likuiditas sebaiknya tidak dikelola

sembarangan, karena sangat berakibat fatal dalam kelangsungan hidup

perusahaan, seperti yang pernah terjadi pada masa krisis moneter tahun 1997.

Likuiditas bank sebaiknya dikelola dengan terencana, terus menerus, dan selalu

menerapkan manajemen risiko dalam setiap pengambilan keputusan.

Hasil dari analisis rasio likuditas sangat besar manfaatnya bagi pihak-pihak

yang berkepentingan terhadap perusahaan, terlebih terhadap manajemen

perusahaan karena dapat mengambil sikap atau keputusan yang tepat agar

operasional perusahaan dapat terus berjalan. Bukan hanya bermanfaat terhadap

perusahaan, rasio likuiditas juga bermanfaat terhadap pihak diluar perusahaan.

Menurut kasmir (2008), berikut adalah tujuan dan manfaat yang dapat dipetik dari

hasil analisis raio likuiditas:

a. untuk mengukur kemampuan perusahaan membayar kewajiban atau utang yang segera jatuh tempo pada saat ditagih

b. untuk mengukur kemampuan perusahaan membayar kewajiban jangka pendek dengan aktiva lancar secara keseluruhan

c. untuk mengukur kemampuan perusahaan membayar kewajiban jangka pendek dengan aktiva lancar tanpa memperhitungkan persedian

e. untuk mengukur seberapa besar uang kas yang tersedia untuk membayar hutang

f. sebagai alat perencanaan kedepan, terutama yang berkaitan dengan perencanaan kas dan hutang

g. untuk melihat kondisi dan posisi likuiditas perusahaan dari waktu kewaktu dengan membandingkannya untuk beberapa periode

h. untuk melihat kelemahan yang dimiliki perusahaan, dari masing-masing komponen yang ada di aktiva lancar dan kewajiban lancar

i. menjadi alat pemicu bagi pihak manajemen untuk memperbaiki kinerjanya, dengan melihat rasio likuiditas yang ada pada saat ini.

Rasio likuiditas yang menjadi fokus dalam penelitian ini adalah Banking Ratio.

Menurut kasmir (2008) “Banking Ratio merupakan rasio yang digunakan untuk

mengukur tingkat likuiditas bank dengan membandingkan jumlah kredit yang

disalurkan dengan jumlah deposit yang dimiliki”. Semakin tinggi rasio ini, tingkat

likuiditas bank semakin rendah karena jumlah pinjaman yang diberikan semakin

besar. Pinjaman atau kredit merupakan item yang mengandung risiko, jadi jika

semakin besar pinjaman yang diberikan maka akan semakin besar tingkat risiko

kegagalan dapat terjadi dan akhirnya dapat menggangu likuiditas bank. Rasio ini

juga untuk mengetahui kemampuan bank dalam membayar kembali kewajiban

kepada para nasabah yang telah menanamkan dananya dengan menarik kembali

kredit-kredit yang telah diberikan kepada para debitornya. Rasio ini dirumuskan

sebagai berikut:

b. Rasio Solvabilitas

Rasio solvabilitas sering juga disebut dengan istilah rasio permodalan. Rasio

jangka panjangnya atau kewajiban apabila terjadi likuidasi (dibubarkan) terhadap

perusahaan. Menurut Dendawijaya (2005):

“Analisis rasio solvabilitas adalah analisis yang digunakan untuk mengukur

kemampuan bank dalam memenuhi kewajiban jangka panjangnya atau

kemampuan bank untuk memenuhi kewajiban-kewajiban jika terjadi likuidasi

bank. Disamping itu rasio ini digunakan untuk mengetahui perbandingan

antar volume (jumlah) dana yang diperoleh dari berbagai hutang (jangka

pendek dan jangka panjang) serta sumber-sumber lain diluar modal bank

sendiri dengan volume penanaman dana tersebut pada berbagi jenis aktiva

yang dimiliki bank”.

Modal faktor penting bagi bank dalam menjalankan, mengembangkan usaha,

dan menopang risiko kerugian yang dapat timbul dari penanaman dana terhadap

aktiva-aktiva produktif yang mengundang risiko serta untuk membiayai

penanaman terhadap aktiva lainnya. Berdasarkan ketentuan bank Indonesia modal

bank terdiri dari:

1. Modal inti

Modal inti terdiri atas modal disetor dan cadangan-cadangan yang

dibentuk dari laba setelah pajak. Secara rinci modal inti dapat berupa:

a. Modal disetor

b. Agio saham

c. Cadangan umum dan Cadangan tujuan

d. Laba ditahan

f. Bagian kekayaan bersih anak perusahaan yang laporan keuangannya

dikonsolidasi.

2. Modal pelengkap

Modal pelengkap terdiri dari cadangan-cadangan yang dibentuk dari laba

setelah pajak serta pinjaman yang sifatnya dapat dipersamakan dengan

modal. Secara rinci modal pelengkap dapat berupa:

a. Cadangan evaluasi aktiva tetap

b. Cadangan penghapusan aktiva yang diklasifikasikan

c. Modal kuasi

d. Pinjaman subordinasi

Rasio solvabilitas atau leverage ratio bertujuan mengukur efisiensi bank

dalam menjalankan aktivitasnya. Analisis rasio solvabilitas menurut Sawir (2005)

digunakan untuk:

a. ukuran kemampuan bank tersebut untuk menyerap kerugian-kerugian yang tidak dapat dihindarkan

b. sumber dana yang diperlukan untuk membiayai kegiatan usahanya sampai batas tertentu, karena sumber-sumber dana dapat juga berasal dari hutang penjualan aset yang tidak dipakai dan lain-lain

c. alat pengukuran besar kecilnya kekayaan bank tersebut yang dimiliki oleh para pemegang sahamnya

d. dengan modal yang mencukupi, memungkinkan manajemen bank yang bersangkutan untuk bekerja dengan efisiensi yang tinggi, seperti yang dikehendaki oleh para pemilik modal pada bank tersebut.

Rasio solvabilitas yang menjadi fokus perhatian dalam penelitian ini adalah

Capital Adequacy Ratio (CAR). CAR adalah rasio yang memperlihatkan seberapa

jauh seluruh aktiva bank yang mengandung risiko (kredit, penyertaan, surat

masyarakat, pinjaman (utang), dan lain-lain (Dendawijaya, 2005). CAR adalah

jumlah modal minimal yang harus dimiliki oleh suatu bank sehingga kepentingan

para investor dapat terlindungi dari ancaman terjadinya insolvensi kegiatan usaha

perbankan, dengan kata lain CAR adalah rasio kinerja bank untuk mengukur

kecukupan modal yang dimiliki bank dalam menunjang aktiva yang mengandung

atau menghasilkan risiko, misalnya kredit yang diberikan.

Perhitungan CAR diperoleh dari perbandingan modal sendiri dengan aktiva

tertimbang menurut risiko (ATMR) yang dihitung bank bersangkutan. Semakin

besar persentase CAR suatu bank menunjukkan semakin besar daya tahan suatu

bank dalam menghadapi penyusutan nilai harta bank yang timbul karena adanya

harta yang bermasalah. Berdasarkan ketentuan Bank Indonesia, bank yang

dinyatakan termasuk sebagai bank sehat harus memiliki CAR paling sedikit

sebesar 8%, hal ini didasarkan kepada ketentuan yang ditetapkan oleh BIS (Bank

for International Settlement). Sesuai dengan ketentuan Peraturan Bank Indonesia

No. 10/15/PBI/2008 tanggal 24 September 2008 tentang kewajiban modal

minimum bank umum, rasio ini dirumuskan sebagai berikut:

c. Rasio Rentabilitas

Rasio rentabilitas atau sering juga disebut rasio profitabilitas selain bertujuan

untuk mengetahui kemampuan bank dalam menghasilkan laba selama periode

tertentu, juga bertujuan untuk mengukur efektivitas manajemen dalam

menjalankan operasional perusahaan (Sawir, 2005). Pada aspek rentabilitas ini

baik berasal dari kegiatan operasional bank yang bersangkutan maupun dari

hasil-hasil non operasionalnya.

Menurut Kasmir (2008), tujuan penggunaan rasio profitabilitas bagi

perusahaan, maupun bagi pihak luar perusahaan adalah:

a. untuk mengukur atau menghitung laba yang diperoleh perusahaan dalam satu periode tertentu

b. untuk menilai posisi laba perusahaan tahun sebelumnya dengan tahun sekarang

c. untuk menilai perkembangan laba dari waktu kewaktu

d. untuk menilai besarnya laba bersih setelah pajak dengan modal sendiri e. untuk mengukur produktivitas seluruh dan perusahaan yang digunakan

baik modal pinjaman maupun modal sendiri.

Rasio rentabilitas yang akan dipergunakan dalam penelitian ini adalah Return

on Assets (ROA). Rasio ini digunakan untuk mengukur kemampuan manjemen

bank dalam memperoleh keuntungan (laba) secara keseluruhan. Semakin besar

ROA suatu bank, semakin besar pula tingkat keuntungan yang dicapai bank

tersebut dan semakin baik pula posisi bank tersebut dari segi penggunaan aset

(Dendawijaya, 2005). Rasio ini dirumuskan sesuai dengan Surat Edaran No.

6/23/DPNP tanggal 13 mei 2004 sebagai berikut:

2.1.5 Pengertian Bank

Menurut Undang-Undang Republik Indonesia Nomor 10 Tahun 1998 tentang

perbankan dalam pasal 1 butir 2, yang merupakan perubahan atas Undang-undang

Nomor 7 Tahun 1992, yang dimaksud dengan “bank adalah badan usaha yang

menghimpun dana dari masyarakat dalam bentuk simpanan dan menyalurkannya

rangka meningkatkan taraf hidup rakyat banyak.” Dari pengertian ini dapat dilihat

bahwa bank merupakan perusahaan yang bergerak dalam bidang keuangan,

dimana aktivitas utamanya adalah menghimpun dana dari masyarakat yang

dikenal dengan istilah funding. Menghimpun dana ini maksudnya ialah

mengumpulkan atau mencari dana dari masyarakat luas dengan cara

menggunakan berbagai strategi seperti memberikan rangsangan berupa balas jasa

yang dapat berbentuk bunga, hadiah, bagi hasil, pelayanan dan berbagai bentuk

lainnya yang dapat membuat masyarakat berminat untuk menanamkan dananya

dalam bentuk simpanan. Jenis simpanan dapat berupa tabungan, giro, dan

deposito. Setelah dana diperoleh dari masyarakat maka dana tersebut akan

dikelola atau diputar kembali ke masyarakat dalam bentuk pinjaman atau dikenal

dengan istilah kredit (lending), dimana dana tersebut dapat dipergunakan oleh

masyarakat untuk memajukan perekonomian baik dengan cara membuka lapangan

pekerjaan maupun cara lainnya sehingga dapat meningkatkan taraf hidup rakyat

banyak. Dengan demikian dapat disimpulkan bahwa kegiatan utama perbankan

adalah menghimpun dana (funding) dan menyalurkan dana (lending). Menurut

PSAK No.31 paragraf 1 menyatakan pengertian bank sebagai berikut:

Bank adalah lembaga yang berperan sebagai perantara keuangan (financial

intermediary) antara pihak yang memiliki dana dan pihak yang memerlukan

2.1.6 Perbedaan Bank pemerintah dengan Bank Swasta

Bank pemerintah dan bank swasta sebenarnya dalam hal menjalankan usaha

atau operasionalnya memiliki kesamaan, seperti cara meghimpun dana,

menyalurkan pinjaman, dan jasa-jasa lainnya. Perbedaan antara bank pemerintah

dengan bank swasta hanya menyangkut aspek kepemilikan, dimana yang

dikatakan bank pemerintah adalah bank yang akte pendiriannya dimiliki oleh

pemerintah pusat dan sahamnya baik seluruh atau sebagian besar juga dimiliki

oleh pemerintah pusat. Sedangkan yang dikatakan bank swasta adalah bank yang

akte pendirian maupun sahamnya baik seluruh atau sebagian besar dimiliki oleh

pihak swasta.

Walaupun yang membedakan bank pemerintah dengan bank swasta hanya

berdasarkan kepemilikannya saja, ini sangat menentukan kinerja dari bank

tersebut ketika menjalankan usahanya, contohnya saja dalam hal pemilihan

direksi, mereka akan ditunjuk berdasarkan rapat umum pemegang saham. Direksi

sama-sama kita ketahui adalah orang yang akan mengelola bank tersebut nantinya,

apakah akan semakin baik kinerja bank tersebut atau malah sebaliknya. Dalam

rapat umum pemegang saham, biasanya bank yang sahamnya dominan dimiliki

oleh suatu pihak inilah yang akan menentukan diterima atau tidaknya calon

direksi yang diajukan, dengan demikian dapat dikatakan bank pemerintah yang

sahamnya dominan dimiliki oleh pemerintah secara otomatis kebijakan pemilihan

2.1.7 Sumber Dana Bank

Bank merupakan bisnis keuangan yang kegiatan utamanya adalah

menghimpun dana dan menyalurkannya. Dana dapat disalurkan apabila dana

tersebut telah dapat dihimpun baik dari masyarakat mapun dari pihak-pihak lain.

Menurut Sinungan yang dikutip oleh Irmayanto, dkk (2009), dana-dana bank yang

dipakai sebagi alat operasional dapat diperoleh dari berbagai sumber:

1. Dana pihak kesatu (sumber dana sendiri)

Dananya diperoleh dari modal sendiri yang berasal dari pemegang saham. Dalam neraca bank dana modal sendiri terdiri atas modal disetor, agio saham, cadangan-cadangan, dan laba ditahan

2. Dana pihak kedua (sumber dana pihak luar)

Merupakan sumber dana yang berasal dari pihak luar selain masyarakat, yang dapat berupa call money, pinjaman biasa antar bank, pinjaman dari lembaga keuangan bukan bank, dan pinjaman dari bank sentral (Bank Indonesia).

3. Dana pihak ketiga (sumber dana masyarakat)

Dana yang diperoleh bank dari simpanan masyarakat dapat berupa giro

(demand deposit), tabungan (saving), deposito (time deposit), dan

2.2 Tinjauan Penelitian Terdahulu

Tabel 2.1

Tinjauan penelitian terdahulu

No Peneliti (Tahun)

Judul Penelitian Variabel yang Diteliti OR tidak ada perbedaan kinerja keuangan, Namun jika dilihat dari RORA, CMR dan LDR ada CAR dengan NIM dan ROE dengan ROA.

Penelitian yang dilakukan oleh Handayani (2005) adalah untuk menilai

kinerja keuangan antara bank nasional, bank campuran, dan bank asing. Teknik

analisis yang digunakan oleh Handayani melalui uji Analysis of Variance

(Anova), dimana hasil yang didapatkan dari penelitian ini menunjukkan bahwa

Capital Adequacy Ratio (CAR), Net Profit Margin (NPM), Return On Assets

(ROA), Operating Ratio (OP) tidak terdapat perbedaan kinerja keuangan,

sedangkan Return On Risk Assets (RORA), Call Money Ratio (CMR), dan Loan

to Deposit Ratio (LDR) terdapat perbedaan kinerja keuangan. Perbedaan

penelitian penulis dengan penelitian Handayani ini adalah penulis melakukan

penelitian tentang bank pemerintah dan bank swata, dimana penulis tidak

membedakan antara bank swasta nasional maupun bank swasta asing. Pengukuran

kinerja keuangan bank juga berbeda antara penelitian penulis dengan penelitian

Handayani.

Purwoko (2007) melakukan penelitian mengenai penilaian kinerja bank

pemerintah dan bank swasta dengan variabel pengukuran yang digunakan adalah

Capital Adequacy Ratio (CAR), Net Interest Margin (NIM). Return On Equity

(ROE), dan Return On Assets (ROA). Alat analisis yang digunakan adalah analisis

deskriptif, analisis korelasi, dan one-way ANOVA. Hasil analisisnya

menunjukkan bahwa CAR, NIM, ROE, dan ROA mengalami kondisi yang

berfluktuatif ketika dilakukan analisis deskriptif. Analisis korelasi yang

merupakan analisis untuk melihat hubungan antar variabel menunjukkan bahwa

ada dua pasang rasio yang memiliki hubungan, yaitu CAR dengan NIM dan ROE

CAR, ROE, dan ROA yang memiliki rata-rata populasi yang sama, sedangkan

NIM memiliki rata-rata populasi yang tidak sama. Terdapat beberapa perbedaan

antara penelitian yang penulis lakukan dengan penelitian Purwoko ini, seperti alat

analisis yang digunakan dan metode pengujian terhadap variabel yang ditelitipun

berbeda, dimana penulis melakukan pengujian perbedaan antara bank melalui

Independent sample T-test sedangkan Purwoko melalui one-way ANOVA. Selain

itu penulis tidak melakukan analisis untuk melihat hubungan antara variabel yang

diteliti melainkan hanya untuk mengetahui perbedaan kinerja antara bank tersebut

saja.

Penelitian Sucianti (2007) adalah mengenai penilaian kinerja keuangan antara

bank kepemilikan asing dengan bank kepemilikan negara. Variabel pengukuran

yang digunakan adalah Loan to Deposit Ratio (LDR), Capital Adequacy Ratio

(CAR), Return On Equity (ROE), Biaya Operasional per Pendapatan Operasional

(BOPO), Price Earning Ratio (PER), dan Price Book Value (PBV). Pengujian

yang dilakukan menggunakan statistik non-parametrik melalui uji Kruskal-Wallis.

Hasil penelitian menunjukkan bahwa tidak ada perbedaan kinerja antar bank

kepemilikan asing dengan bank kepemilikan negara untuk semua variabel yang

digunakan. Dari keterangan ini dapat diketahui bahwa penelitian penulis dengan

Sucianti sangat jauh berbeda, selain bank yang diteliti adalah antara kepemilikan

asing dan kepemilikan negara, metode statistik dan variabel penelitian yang

2.3 Kerangka Konseptual dan Hipotesis Penelitian 2.3.1 Kerangka konseptual

Berdasarkan perumusan masalah, tinjauan teoritis dan tinjauan penelitian

terdahulu, maka dapat dibuat kerangka konseptual sebagai berikut:

Dibandingkan

Gambar 2.1 Kerangka konseptual

Kerangka konseptual diatas adalah gambaran mengenai perbandingan

kinerja keuangan bank. Dalam penelitian ini bank dibagi menjadi dua jenis,

yaitu bank pemerintah dan bank swasta. kedua bank ini sama-sama kita

ketahui akan menghasilkan laporan keuangan, dimana laporan keuangan

masing-masing bank tersebut akan dianalisis oleh peneliti mengenai kinerja

keuangannya dengan teknik atau alat analisis yang digunakan adalah melalui

Return On Assets (ROA), Capital Adequacy ratio (CAR), dan Banking Ratio.

BANK

Bank Pemerintah Bank Swasta

Kinerja keuangan:

ROA

CAR

Banking Ratio

Kinerja keuangan:

ROA

CAR

Banking Ratio

Setelah kinerja keuangan masing-masing bank tersebut diketahui, maka tahap

selanjutnya membandingkan hasil analisis antara kedua bank tersebut untuk

melihat kinerja keuangan bank mana yang lebih baik dalam mengelola aset

yang mereka miliki.

2.3.2 Hipotesis Penelitian

Hipotesis merupakan jawaban sementara terhadap rumusan masalah

penelitian, oleh karena itu rumusan masalah penelitian biasanya disusun dalan

kalimat pertanyaan (Sugiyono,2004). Berdasarkan perumusan masalah

sebelumnya, maka hipotesis penelitian ini adalah terdapat perbedaan antara

kinerja bank pemerintah dengan bank swasta yang diukur dari Return On Assets