ANALYSIS OF LOANABLE FUNDS COST BASED ON THE METHOD OF BALANCING AVERAGE IN BANK NEGARA INDONESIA SERVICE

CENTER JATINANGOR (Case Study Period 2008-2012)

TUGAS AKHIR

Untuk Memenuhi Salah Satu Persyaratan Guna Memperoleh Gelar Ahli Madya Program Studi Keuangan dan Perbankan

Oleh : MONIKA SARI

21510021

PROGRAM STUDI KEUANGAN DAN PERBANKAN

FAKULTAS EKONOMI

UNIVERSITAS KOMPUTER INDONESIA

BANDUNG

SURAT PERNYATAAN KEASLIAN PENELITIAN

Yang bertanda tangan di bawah ini :

Nama : Monika Sari

NIM : 21510021

Program Studi : Keuangan dan Perbankan

Judul Penelitian : Analisis Biaya Dana (Cost Of Loanable Funds) Berdasarkan Metode Rata-Rata Tertimbang Pada PT. Bank Negara Indonesia Kantor Layanan Jatinangor (Studi Kasus Periode Tahun 2008-2012)

Pembimbing : Isniar Budiarti, SE., M.Si

Fakultas : Ekonomi

Universitas : Universitas Komputer Indonesia

Menyatakan dengan sesungguhnya bahwa penelitian yang dilakukan merupakan hasil penelitian saya dan milik pribadi.

Demikian surat ini saya buat dengan sebenar-benarnya dan dalam keadaan sadar.

Bandung, Juli 2013 Yang memberikan pernyataan,

DAFTAR ISI

LEMBAR PENGESAHAN... i

LEMBAR PERNYATAAN KEASLIAN... ii

MOTTO... iii

ABSTRACT... iv

ABSTRAK... v

KATA PENGANTAR... vi

DAFTAR ISI... viii

DAFTAR GAMBAR... xii

DAFTAR TABEL... xiii

DAFTAR LAMPIRAN... xv

BAB 1 PENDAHULUAN 1.1 Latar Belakang Penelitian... 1

1.2 Identifikasi dan Rumusan Masalah... 5

1.2.1 Identifikasi Masalah... 5

1.2.2 Rumusan Masalah... 5

1.3 Maksud dan Tujuan Penelitian... 6

1.3.1 Maksud Penelitian... 6

1.3.2 Tujuan Penelitian... 6

1.4.1 Kegunaan Praktis... 6

1.4.2 Kegunaan Akademis... 7

1.5 Lokasi dan Waktu Penelitian... 7

BAB II KAJIAN PUSTAKA DAN KERANGKA PENELITIAN 2.1 Kajian Pustaka... 9

2.1.1 Biaya... 9

2.1.2 Dana Bank... 10

2.1.2.1 Pengertian Dana Bank... 10

2.1.2.2 Sumber Dana Bank... 12

2.1.3 Biaya Dana Bank... 15

2.1.3.1 Pengertian Biaya Dana Bank... 15

2.1.3.2 Faktor Yang Mempengaruhi Biaya Dana... 16

2.1.3.3 Mafaat Perhitungan Biaya Dana... 17

2.1.3.4 Meminimum Biaya Dana... 17

2.1.4 Metode Rata-rata Tertimbang... 18

2.1.5 Hubungan Biaya Dana Berdasarkan Metode Rata-rata 24 Tertimbang... 2.1.6 Penelitian Terdahulu... 25

2.2 Kerangka Pemikiran... 26

3.2 Metode Penelitian... 29

3.2.1 Design Penelitian... 31

3.2.2 Operasionalisasi Variabel... 32

3.2.3 Sumber dan Teknik Penentuan Data... 33

3.2.3.1 Sumber Data... 33

3.2.3.2 Teknik Penentuan Data... 34

3.2.4 Teknik Pengumpulan Data... 35

3.2.5 Rancangan Analisis... 36

BAB IV HASIL PENELITIAN DAN PEMBAHASAN 4.1 Gambaran Umum Perusahaan... 38

4.1.1 Sejarah PT. Bank Negara Indonesia (Persero) Tbk... 38

4.1.2 Visi dan Misi Perusahaan... 41

4.1.3 Sttrukur Organisasi Perusahaan... 42

4.1.4 Deskripsi Perusahaan... 43

4.1.5 Aktivitas Perusahaan... 46 4.2 Analisis Biaya Dana (Cost Of Loanable Funds) Dengan

Menggunakan Metode Rata-rata Tertimbang Pada PT. Bank Negara Indonesia (Persero) Tbk...

47 4.2.1 Perkembangan Dana Pihak Ketiga Pada PT. Bank Negara

Indonesia (Persero) Tbk... 47 4.2.2 Analisis Perkembangan Biaya Dana Dengan Menggunakan

Indonesia (Persero) Tbk...

BAB V KESIMPULAN DAN SARAN

5.1 Kesimpulan... 68 5.2 Saran... 79

DAFTAR PUSTAKA

LAMPIRAN-LAMPIRAN

KATA PENGANTAR

Dengan segala puji dan syukur penulis panjatkan kepada Allah SWT, yang telah melimpahkan rahmat dan karunia sehingga penulis dapat menyelesaikan Tugas Akhir ini pada PT. Bank Negara Indonesia Tbk Kantor Layanan Jatinangor.

Dalam penulisan Tugas Akhir ini, penulis mengucapkan terima kasih kepada Orang tua tercinta yang telah banyak memberikan bantuan moril dan materil hingga penulis mampu menyelesaikan laporan ini dengan baik, serta dengan segala kerendahan hati penulis mengucapkan terima kasih yang sebesar-besarnya, kepada Yang terhormat :

1. Dr. Ir. Eddy Soeryanto Soegoto selaku Rektor Universitas Komputer Indonesia.

2. Dr. Prof. Dr. Hj. Ernia Tisnawati Sule, SE., M.Si selaku Dekan Fakultas Ekonomi Universitas Komputer Indonesia.

3. Dr. Raeni Dwi Santy, SE., M.Si. selaku Ketua Program Studi Keuangan Dan Perbankan Fakultas Ekonomi Universitas Komputer Indonesia.

4. Isniar Budiarti, SE.,M.Si., selaku Dosen Pembimbing dalam penulisan tugas akhir ini yang penuh ikhlas telah membimbing serta mengarahkan penulis sejak awal hingga terwujudnya tugas akhir ini.

6. Seluruh karyawan PT. Bank Negara Indonesia (Persero) Tbk Kantor Layangan Jatinangor, khususnya Bapak Agus Suhendra yang telah membimbing penulis selama melakukan pengumpulan data.

7. Ayah, Ibu, Adik serta orang-orang tercinta yang telah memberikan dorongan dan doa yang tak ternilai besarnya.

8. Sahabat terbaikku Vicy Adhani, Gina Maryam, dan Lady Sekar Mayang yang selalu memberikan semangat, kebersamaan dan canda tawa hingga tersusunnya laporan ini.

9. Serta semua pihak yang telah membantu dan memberi dukungan, teman-teman KP 2010 yang tidak dapat penulis sebutkan satu persatu, semoga kebaikannya dapat di balas oleh Allah SWT.

Karena keterbatasan waktu dan kemampuan penulis dalam penyusunan Tugas Akhir ini, penulis menyadari sepenuhnya bahwa ini masih jauh dari sempurna, oleh karena itu penulis dengan tulus mengharapkan saran dan kritik dari pembaca sehingga dapat digunakan untuk pengembangan lebih lanjut.

Akhir kata penulis mengharapkan semoga Tugas Akhir ini dapat bermanfaat bagi pihak lain pada umumnya rekan-rekan di UNIKOM pada khususnya yang akan melakukan Tugas Akhir pada bidang yang sama dengan penulis.

Bandung, Juli 2013

Dendawijaya, Lukman. 2001. Manajemen Perbankan. Jakarta : Ghalia Indonesia.

Gubernur Bank Indonesia. 2010. Peraturan Bank Indonesia Nomor:12/19/PBI/2010 Tentang Giro Wajib Minimum Bank Umum pada Bank Indonesia dalam Rupiah dan Valuta Asing.

Ismail. 2010. Manajemen Perbankan : Dari Teori Menuju Aplikasi. Surabaya : Kencana.

Kasmir. 2002. Bank Dan Lembaga Keuangan Lainnya. Jakarta : PT raja grafindo persada

Kasmir. 2007. Manajemen Perbankan. PT. Raja Grafindo. Jakarta :Persada.

Kuncoro, Mudjarat dan Suhardjono. 2002 Manajemen Perbankan Teori dan Aplikasi. Yogyakarta : BPFE.

Laporan Tahunan Bank Indonesia (Persero), http://bni.co.id

Mulyadi. 2005. Akuntansi Biaya. Edisi ke-6. Yogyakarta: STIE YKPN.

Muchdarsyah Sinungan. 2000. Manajemen Dana Bank. Jakarta : Rineka Cipta

Rahmat Firdaus. 2001. Manajemen Dana Bank. Jakarta : Erlangga

Satori, Djam’an, Aan Komariah. 2009. Metode Penelitian Kualitatif. Bandung : Alfabeta.

Siamat, Dahlan. 1993. Manajemen Bank Umum. Jakarta : Intermedia.

Totok Budisantoso dan Sigit Triandaru. 2006. Bank Dan Lembaga Keuangan. Jakarta : Salemba Empat

http://bi.go.id/

http://bni.co.id/

http://id.wikipedia.org/wiki/bank/

http://pusatdata.kontan.co.id/

1.1 Latar Belakang Penelitian

Perbankan sebagai lembaga keuangan yang mempunyai peran strategis

dalam menggerakan roda pembangunan ekonomi nasional melalui dukungan

pembiayaan, dan merupakan media penghubung antara pemilik dana dan

pengguna dana. Oleh karena itu pemerintah senantiasa memberikan pembinaan

dan pengawasan agar lembaga perbankkan Indonesia dapat melaksanakan

fungsinya secara efektif dan efisien sehat dan mampu bersaing dengan dunia

persaingan global.

Salah satu fungsi utama bank adalah mengumpulkan sumber-sumber

dananya dari pihak nasabah kemudian dana yang telah terkumpul akan disalurkan

ke pihak peminjam. Dana yang diperoleh bank yaitu dana yang bersumber dari

bank itu sendiri, dana yang bersumber dari lembaga lainnya, dan dana yang

berasal dari masyarakat luas berupa giro yaitu simpanan pihak ketiga pada bank

yang penarikannya dapat dilakukan setiap saat dengan menggunakan cek dan

bilyet giro, deposito atau pinjaman berjangka adalah simpanan pihak ketiga yang

penarikannya hanya dapat dilakukan dengan dalam jangka waktu tertentu

berdasarkan perjanjian, dan tabungan yaitu simpanan pihak ketiga pada bank yang

penarikannya hanya dapat dilakukan menurut syarat-syarat tertentu. Pada sisi

penyimpan. Sedangkan pada sisi penyaluran dana, bank mencari keuntungan

yakni dengan memberikan bunga pinjaman kepada para debitur. Biaya dana

sangat erat kaitannya dengan suku bunga kredit.

Biaya Dana menurut Veithzal Rivai (2007:669) “Adalah biaya bunga yang

dibayarkan oleh bank atas dana berhasil dihimpun oleh bank dari berbagai

sumber”.

Sedangkan menurut Kasmir (2008:55) “Cost of fund adalah total biaya

bunga yang dikeluarkan oleh bank untuk memperoleh dana simpanan baik dalam

bentuk giro, tabungan maupun deposito. ”.

Jadi dapat disimpulkan bahwa biaya dana (cost of fund) adalah biaya yang

berupa bunga yang dibayarkan oleh bank untuk nasabah giro, tabungan, maupun

deposito.

Perhitungan biaya dana bank dengan menggunakan metode biaya dana

rata-rata tertimbang dikarenakan sumber dana bank terdiri dari atas berbagai jenis,

baik sifatnya, jumlah dana yang terhimpun, maupun beban yang harus dibayarkan

oleh bank kepada sumber dana, misalnya kepada masyarakat. Biaya dana menurut

pendekatan ini dihitung dengan terlebih dahulu memperhatikan peran

masing-masing sumber dana dan faktor lain yang secara langsung mempengaruhi biaya

dana. Oleh karena itu, konsep ini secara langsung menentukan biaya dana yang

harus dibayar oleh bank untuk setiap rupiah dana setelah dikurangi dengan bagian

dana yang harus dipelihara bank sebagai cadangan wajib yang disebut cost of

Cadangan wajib tersebut merupakan suatu likuiditas minimum yang wajib

dipelihara oleh setiap bank atau yang disebut giro wajib minimum (GWM).

Berdasarkan PBI (Peraturan Bank Indonesia) Nomor. 6/15/PBI/2004 Giro Wajib

Minimum (Stationary Reserve), atau selanjutnya disebut GWM adalah simpanan

minimum yang harus dipelihara oleh bank dalam bentuk saldo rekening giro pada

Bank Indonesia yang besarnya ditetapkan oleh Bank Indonesia sebesar persentase

tertentu dari DPK (Dana Pihak Ketiga). Semakin besar ketentuan cadangan wajib

minimum, semakin tinggi pula pengaruhnya terhadap biaya dana yang harus

dipikul bank.

Berdasarkan kutipan diatas, berikut adalah dana pihak ketiga yang dihimpun BNI

dalam % selama 5 tahun terakhir :

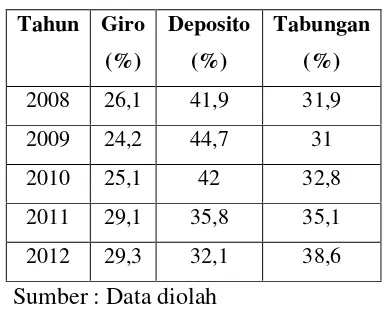

Tabel 1.1

Dana Pihak Ketiga Periode 2008-2012 PT. Bank Negara Indonesia

oleh BNI yaitu komponen masing-masing giro dan tabungan memiliki

mengalami penurunan pada tahun 2010 dan 2012. Penurunan tersebut dapat

seperti terlihat pada grafik berikut ini :

Sumber : Laporan Keuangan BNI Data Diolah

Gambar 1.1

Grafik Dana Pihak Ketiga Periode 2008-2012 PT. Bank Negara Indonesia

( % Dalam Jutaan Rupiah)

Berdasarkan uraian diatas, penulis tertarik melakukan penelitian yang

RATA-RATA TERTIMBANG PADA PT. BANK NEGARA INDONESIA

KANTOR LAYANAN JATINANGOR (Studi Kasus Periode Tahun

2008-2012).”

1.2 Identifikasi dan Rumusan Masalah

1.2.1 Identifikasi Masalah

Berdasarkan latar belakang diatas, penulis akan mengidentifikasi masalah

yang akan dibahas yaitu :

1. Dana pihak ketiga yang dihimpun BNI periode 2008-2012 dalam beberapa

tahun cenderung meningkat sehingga dana yang harus dipikul oleh bank

juga meningkat.

2. Bank harus meminimalkan biaya dana yang dikeluarkan maka harus ada

komposisi tingkat bunga antara dana berbiaya murah yaitu giro dan

tabungan dengan dana berbiaya mahal yaitu deposito.

1.2.2 Rumusan Masalah

Dalam penelitian ini dapat dirumuskan beberapa masalah diantaranya

sebagai berikut :

1. Bagaimana perkembangan dana pihak ketiga pada PT. Bank Negara

Indonesia (Persero) Tbk periode 2008-2012

2. Bagaimana analisis perkembangan biaya dana cost of loanable funds

berdasarkan metode rata-rata tertimbang pada PT. Bank Negara Indonesia

1.3 Maksud dan Tujuan Penelitian

1.3.1 Maksud Penelitian

Maksud dari penelitian ini adalah untuk mencari, mengumpulkan dan

mendapatkan informasi sebagai bahan dalam penelitian yang berkenaan dengan

Analisis Biaya Dana (cost of loanable funds) Berdasarkan Metode Rata-rata

Tertimbang Pada PT. Bank Negara Indonesia (Persero) Tbk Periode 2008-2012

yaitu dengan memperoleh data dan informasi biaya dana yang disalurkan pada

simpanan giro, tabungan, dan deposito

1.3.2 Tujuan Penelitian

Adapun tujuan dari penelitian ini adalah :

1. Untuk mengetahui perkembangan dana pihak ketiga pada PT. Bank

Negara Indonesia (Persero) Tbk periode 2008-2012.

2. Untuk mengetahui analisis perkembangan biaya dana cost of loanable

funds berdasarkan metode rata-rata tertimbang pada PT. Bank Negara

Indonesia (Persero) Tbk periode 2008-2012.

1.4 Kegunaan Penelitian

1.4.1 Kegunaan Praktis

1. Bagi Perusahaan

Sebagai bahan masukan yang berguna dan saran-saran tentang analisis

1.4.2 Kegunaan Akademik

1. Bagi Penulis

Penelitian ini diharapkan dapat menambah pengetahuan, wawasan, serta

pengalaman berharga dalam mempelajari, memahami tentang Analisis

Biaya Dana cost of loanable funds Berdasarkan Metode Rata-rata

Tertimbang.

2. Bagi Pengembang Ilmu Manajemen Keuangan dan Perbankan

Teori dan hasil penelitian ini dapat digunakan sebagai acuan untuk

penelitian Analisis Biaya Dana cost of loanable funds Berdasarkan

Metode Rata-rata Tertimbang.

3. Bagi Peneliti Lain

Hasil analisis yang didapatkan dalam penelitian ini diharapkan dapat

menjadi bahan tambahan dalam menyusun penelitian selanjutnya serta

membuka wawasan dalam hal biaya dana cost of loanable funds

berdasarkan metode rata-rata tertimbang.

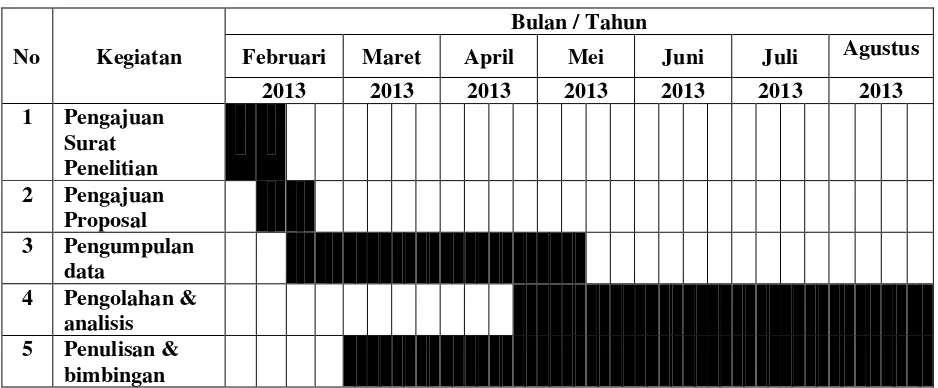

1.5 Lokasi dan Waktu Penelitian

Penulis melaksanakan kegiatan penelitian ini pada PT. Bank Negara

Indonesia (Persero) Tbk Kantor Layanan Jatinangor yang beralamat di Jl.

Jatinangor KM.21 Kabupaten Sumedang, untuk mendapatkan data-data tertulis

dan informasi lainnya sebagai bahan penyusunan penelitian.

Waktu penelitian dilaksanakan penelitian yaitu selama lima bulan terhitung

Tabel 1.2 Jadwal Penelitian

No Kegiatan

Bulan / Tahun

Februari Maret April Mei Juni Juli Agustus

2013 2013 2013 2013 2013 2013 2013

1 Pengajuan Surat Penelitian

2 Pengajuan Proposal

3 Pengumpulan

data

4 Pengolahan &

analisis

5 Penulisan & bimbingan

2.1 Kajian Pustaka

2.1.1 Biaya

Setiap perusahaan yang berorientasi bisnis bertujuan untuk memperoleh

keuntungan. Dalam usaha mendapatkan keuntungan tersebut, perusahaan

berusaha untuk menghasilkan keluaran (output) yang nilainya lebih tinggi dari

pada masukannya (input). Untuk menghasilkan keluaran yang lebih tinggi dari

nilai masukannya maka diperlukan alat untuk mengukur nilai masukan yang

dikorbankan untuk menghasilkan keluaran. Alat yang dijadikan sebagai pengukur

besarnya pengorbanan masukan untuk menghasilkan keluaran adalah biaya.

Biaya merupakan salah satu aspek yang dapat mempengaruhi laba. Jika

biaya lebih besar dari pada pendapatan maka perusahaan akan mengalami

kerugian, tetepi jika biaya lebih kecil dari pendapatan maka perusahaan akan

mengalami untung. Menurut Mulyadi dalam Akuntansi Biaya edisi ke-6 (2005:8)

“Biaya adalah pengorbanan sumber ekonomi yang di ukur dalam uang, yang telah

terjadi atau kemungkinan akan terjadi untuk mencapai tujuan tersebut.”

Sedangkan menurut Carter (2009:2), “Biaya adalah suatu nilai tukar, pengeluaran,

Dari dua pendapat tersebut dapat disimpulkan bahwa biaya merupakan

pengorbanan ekonomi yang dapat diukur dengan satuan uang yang digunakan

untuk memperoleh manfaat atau keuntungan tertentu.

2.1.2 Dana Bank

2.1.2.1Pengertian Dana Bank

Biaya yang dikeluarkan oleh bank sebagai nilai tukar tentunya ada dana

yang diperoleh oleh bank, maka dana merupakan persoalan bank yang paling

utama. Tanpa dana, bank tidak dapat berbuat apa-apa, artinya tidak berfungsi

sama sekali.

Pengertian dana bank menurut muchdarsyah sinungan (2000:84)

menjelaskan bahwa “Dana bank adalah uang tunai yang dimiliki bank ataupun

aktiva lancar yang dikuasai bank dan setiap waktu dapat diuangkan.”

Adapun definisi lain dari dana bank menurut Rahmat Firdaus dalam

bukunya “Manajemen Dana Bank” (2001:6) menyatakan bahwa :

“Dana bank adalah sejumlah dana yang disimpan oleh masyarakat (nasabah), lembaga atau pihak ketuga lainnya serta oleh pemilik bank yang berupa modal atau saham yang dipercayakan kepada bank untuk dikelola dan dimanfaatkan menurut ketentuan dan cara-cara yang lazim digunakan dalam dunia perbankan yang sehat.”

Dari tiga pengertian dana bank menurut para ahli diatas, maka dapat

disimpulkan bahwa dana bank merupakan uang tunai, modal atau saham pada

bank yang diperoleh dari dana berupa simpanan masyarakat yang dipercayakan

2.1.2.2Sumber Dana Bank

Dana-dana bank yang digunakan sebagai modal operasional memiliki 3

sumber, yaitu :

1. Dana dari Modal Sendiri (Dana Pihak ke-1)

Dana dari modal sendiri adalah dana yang berasal dari para pemegang

saham bank, yakni pemilik bank. Dalam Neraca Bank, dana sendiri tertera

dalam Rekening Modal dan Cadangan yang tercantum pada sisi Pasiva

(Liabilities).

Dana modal sendiri terdiri dari beberapa bagian (Pos), yaitu :

a. Modal yang disetor, yaitu jumlah uang yang disetor secara efektif oleh

para pemegang saham pada saat bank berdiri.Biasanya modal setoran pertama

dari para pemilik bank (pemegang saham atau stockholders) sebagian

digunakan bank untuk saran perkantoran, peralatan kantor dan promosi untuk

menarik minat masyarakat.

b. Cadangan-cadangan, Menurut Kuncoro dan Suharjo (2002) yaitu sebagian

dari laba bank yang disisihkan dalam bentuk cadangan modal dan cadangan

lainnya yang digunakan untuk menutup timbulnya resiko yang akan terjadi

dikemudian hari.

c. Laba yang ditahan (Retained Earnings), yang seharusnya milik para

pemegang saham, tetapi oleh mereka sendiri diputuskan untuk tidak

2. Dana Pinjaman dari Pihak Luar (Dana Pihak ke-2)

Dana dari pihak ke-2 ini yaitu pihak yang memberikan pinjaman dana

pada bank yang terdiri dari 4 pihak, yaitu :

a. Pinjaman dari Bank-bank lain (Call Money)

Yaitu pinjaman harian antar bank. Pinjaman ini diminta bila ada kebutuhan

mendesak yang perlukan bank. Call money mempunyai jangka waktu pendek

( antara 1 hari – 1 bulan), bahkan ada yang pengembaliannya hanya 1 malam,

yang dikenal dengan “overnight call money”.

b. Pinjaman dari Bank atau Lembaga Keuangan lainnya di luar negeri

Biasanya berbentuk pinjaman jangka menengah dan panjang. Realisasi

pinjaman ini biasanya harus melalui persetujuan Bank Indonesia, dimana

secara tidak langsung Bank Indonesia selaku Bank Sentral ikut serta

mengawasi pelaksanaan pinjaman tersebut demi menjaga solvabilitas bank

tersebut.

c. Pinjaman dari Lembaga Keuangan Bukan Bank (LKBB).

Kadangkala tidak benar-benar berbentuk pinjaman atau kredit, tapi lebih

banyak berbentuk Surat Berharga yang dapat diperjualbelikan sebelum jatuh

tempo. Misalnya : berbentuk Sertifikat Bank atau Depostito on call dengan

jangka waktu melebihi 3 bulan dan dapat diperpanjang kembali tanpa

mengeluarkan sertifikat baru.

Untuk membiayai usaha-usaha masyarakat yang tergolong prioritas

apalagi yang berprioritas tinggi seperti kredit investasi pada sektor penting.

3. Dana dari Masyarakat (Dana Pihak ke-3)

Dana-dana masyarakat yang disimpan dalam bank adalah merupakan

sumber dana terbesar yang paling diandalkan oleh bank dan terdiri dari 3

jenis, yaitu :

a. Rekening Giro (Demand Deposits)

Giro adalah simpanan pihak ketiga pada bank yang penarikannya dapat

dilakukan setiap saat dengan mempergunakan cek, surat perintah pembayaran

lainnya atau dengan cara pemindahbukuan. Dalam pelaksanaan tata usaha

Giro dilakukan melalui suatu rekening yang disebut Rekening Koran. Bagi

bank, giro merupakan sumber dana murah karena bunga yang harus

dikeluarkan oleh bank sebagai imbalan kepada nasabahnya yang telah

menyimpan dana berupa giro pada bank mereka sedikit.

Tingkat suku bunga giro itu sendiri jauh lebih rendah dibanding tingkat

suku bunga tabungan dan deposito, karena sifat giro yang dapat ditarik setiap

saat dan merupakan dana yang labil sehingga imbalannya juga rendah.

Masyarakat menempatkan dananya dalam bentuk simpanan giro pada

umumnya karena mengharapkan mendapat kemudahan dalam melakukan

transaksi pembayaran, bunga mengharapkan bunga, sehingga bank juga

b. Deposito (Time Deposit)

Deposito atau simpanan berjangka adalah simpanan pihak ketiga pada

bank yang penarikannya hanya dapat dilakukan dalam jangka waktu tertentu

menurut perjanjian antara pihak ketiga dengan bank. Sedangkan biaya dana

deposito adalah biaya dana yang harus dikeluarkan oleh bank atas tiap rupiah

dana yang dihimpunnya dalam bentuk deposito.

Bagi bank, deposito merupakan sumber dana mahal karena bunga yang

harus dikeluarkan oleh bank sebagai imbalan kepada nasabahnya yang telah

menyimpan dana berupa deposito pada bank mereka cukup besar. Tingkat

suku bunga deposito itu sendiri,jauh lebih tinggi dibanding tingkat suku

bunga tabungan dan giro.Tabungan (Saving Deposit).

c. Tabungan

Tabungan adalah pihak ketiga pada bank yang penarikannya hanya dapat

dilakukan menurut syarat-syarat tertentu. Sedangkan biaya dana tabungan

adalah biaya dana yang harus dikeluarkan oleh bank atas tiap rupiah dana

yang dihimpunnya dalam bentuk tabungan.

Bagi bank, tabungan merupakan sumber dana murah karena bunga yang

harus dikeluarkan oleh bank sebagai imbalan kepada nasabahnya yang telah

menyimpan dana berupa tabungan pada bank mereka lebih rendah dibanding

Tingkat suku bunga tabungan itu sendiri, jauh lebih rendah dibanding

tingkat suku bunga deposito, tetapi jauh lebih tinggi dibanding tingkat suku

bunga giro.

2.1.3 Biaya Dana Bank

2.1.3.1Pengertian Biaya Dana Bank

Biaya dana bank merupakan uang tunai, modal atau saham pada bank yang

diperoleh dari dana berupa simpanan masyarakat yang dipercayakan kepada bank

untuk dikelola dan dimanfaatkan oleh bank.

Dibawah ini ada beberapa pengertian biaya menurut para ahli antara lain

adalah sebagai berikut :

Pengertian biaya dana menurut Kasmir (2007) :

“Biaya dana atau cost of fund adalah total biaya bunga yang dikeluarkan oleh bank untuk memperoleh dana simpanan baik dalam bentuk simpanan giro, tabungan maupun deposito. Total biaya dana ini harus dikurangi dengan cadangan wajib atau Reserve Requirement (RR) yang telah ditetapkan oleh pemerintah.”

Menurut Dahlan Siamat (1993) :

“Biaya dana bank atau cost of fund adalah biaya yang harus dikeluarkan oleh bank untuk setiap dana yang dihimpunnya dalam berbagai sumber sebelum dikurangi dengan likuiditas wajib (reserve requirement). Sedangkan cost of loanable fund (COLF) adalah biaya dana yang harus dikeluarkan setelah dana tersebut dikurangi likuiditas wajib yang harus dipelihara menurut ketentuan Bank Indonesia.”

Menurut Ismail (2010) :

berbagai sumber dana setelah diperhitungkan adanya cadangan dana yang wajib dipelihara oleh setiap bank. Setiap jenis sumber dana memiliki suku bunga yang berbeda-beda. Oleh karena itu, tinggi rendahnya biaya dana rata-rata tergantung pada komposisi sumber dana yang berhasil dihimpun.”

Dari tiga pengertian menurut para ahli diatas dapat disimpulkan bahwa

biaya dana bank adalah biaya yang harus dikeluarkan oleh bank untuk setiap dana

yang dihimpunnya dalam bentuk simpanan baik rekening giro, deposito, dan

tabungan.

2.1.3.2Faktor Yang Mempengaruhi Biaya Dana

Adapun faktor-faktor yang memengaruhi besarnya biaya dana atau suku

bunga bank (base lending rate) menurut Veithzal Rivai (2007:671) yaitu :

1. Kebutuhan dana, bila bank mengalami kekurangan dana, sementara bank

memerlukan sejumlah dana untuk kewajiban segera yang telah jatuh

tempo. Untuk mengatasi ini terkadang bank harus menaikkan suku bunga

tertentu atau memberikan insentif tertentu sehingga sejumlah dana yang

dibutuhkan dapat segera dipenuhi;

2. Komposisi sumber dana atau struktur dana yang berhasil dihimpun;

3. Jenis dana yang berhasil dihimpun sangat menentukan , karena setiap jenis

dana biaya dananya berbeda;

4. Jenis produk bank yang digunakan untuk menghimpun dana;

5. Jangka waktu penempatan sangat menentukan;

6. Tingkat bunga yang diberikan kepada deposan jelas sangat menentukan

7. Target laba yang yang diinginkan bank (spread), target laba ini merupakan

bagian terbesar dan menentukan dalam menetapkan besaran suku bunga

kredit.

2.1.3.3Manfaat Penghitungan Biaya Dana

Adapun beberapa alasan mengenai perlunya penghitungan biaya dana

bank antara lain sebagai berikut:

1. Untuk memperoleh kombinasi sumber dana murah dan menguntungkan

yang tersedia di pasar.

2. Untuk menentukan keuntungan yang diterima oleh bank atas aktiva

produktifnya.

3. Jenis sumber dana dan cara penggunaannya memiliki dampak terhadap

risiko likuiditas, risiko bunga dan risiko modal dari bank yang

bersangkutan.

2.1.3.4Meminimumkan Biaya Dana

Berhasilnya suatu bank meminimumkan biaya bunga ini akan

mempengaruhi pula biaya dana bank. Bank harus mengevaluasi kelompok –

kelompok nasabah yang sensitive terhadap tingkat bunga dan nasabah yang tidak

sensitive agar bank dapat melakukan diversifikasi tingkat bunga simpanan

berdasarkan segmentasi nasabah tersebut bank akan mampu mengurangi biaya

Besarnya biaya dana juga dipengaruhi oleh komponen dana pihak ketiga

yaitu deposito, karena deposito adalah dana berbiaya mahal yang disebabkan oleh

tingkat bunganya menurut Muchdarsyah Sinungan (1999:90) sehingga jika bank

ingin menurunkan biaya dana simpanan pihak ketiga maka harus ada komposisi

antara dana berbiaya murah yaitu giro dan tabungan dengan dana berbiaya mahal

yaitu deposito.

Faktor-faktor penyebab suatu kelompok nasabah menjadi tidak sensitif

terhadap perubahan tingkat bunga antara lain :

a. Ketidak pedulian

b. Kurangnya persaingan

c. Daya beli yang minim

d. Biaya transaksi

e. Faktor-faktor lain; politik, kebijakan pemerintah, pelayanan dan kepercayaan

2.1.4 Metode Rata-rata Tertimbang

Untuk menghitung total biaya dana yang harus dikeluarkan setelah dana

tersebut dikurangi likuiditas wajib atau Reserve Requirement (RR) yang telah

ditetapkan oleh pemerintah, Lukman Dendawijaya (2005 : 100) menjelaskan

bahwa perhitungan biaya dana bank dilakukan dengan metode biaya dan rata-rata

tertimbang. Hal ini disebabkan sumber dana bank terdiri atas berbagai jenis, baik

sifatnya jumlah dana yang terhimpun maupun beban yang harus dibayarkan oleh

Sumber dana yang dimaksud dalam perhitungan cost of loanable funds

adalah sebagai berikut:

1. Giro

Merupakan sejumlah simpanan pada bank milik seseorang yang

sewaktu waktu dapat dicairkan.

Biaya dana giro adalah biaya dana yang harus dikeluarkan oleh

bank atas tiap rupiah dana yang dihimpunnya dalam bentuk giro. Bagi

bank, giro merupakan sumber dana murah karena bunga yang harus

dikeluarkan oleh bank sebagai imbalan kepada nasabahnya yang telah

menyimpan dana berupa giro pada bank mereka sedikit.

Tingkat suku bunga giro itu sendiri jauh lebih rendah dibanding

tingkat tabungan dan deposito, karena sifat giro yang dapat ditarik setiap

saat dan merupakan dana yang labil sehingga imbalannya juga rendah.

Masyarakat menempatkan dananya dalam bentuk simpanan giro pada

umumnya karena mengharapkan mendapat kemudahan dalam melakukan

transaksi pembayaran, bunga mengharapkan bunga, sehingga bank juga

memberikan jasa giro yang rendah.

2. Tabungan

Menurut M. Manurung dan P. Rahardja (2004 : 137) yang

dimaksud dengan tabungan adalah simpanan yang penarikannya hanya

dapat dilakukan menurut syarat tertentu yang disepakati, tetapi tidak dapat

Biaya dana tabungan adalah biaya dana yang harus dikeluarkan

oleh bank atas tiap rupiah dana yang dihimpunnya dalam bentuk tabungan.

Bagi bank, tabungan merupakan sumber dana murah karena bunga yang

harus dikeluarkan oleh bank sebagai imbalan kepada nasabahnya yang

telah menyimpan dana berupa tabungan pada bank mereka lebih rendah

dibanding bunga deposito.

Tingkat suku bunga tabungan itu sendiri, jauh lebih rendah

dibanding tingkat suku bunga deposito, tetapi jauh lebih tinggi dibanding

tingkat suku bunga giro.

3. Deposito

Kasmir (2004 : 63) menjelaskan bahwa yang dimaksud dengan

deposito adalah simpanan yang penarikannya hanya dapat dilakukan pada

waktu tertentu berdasarkan perjanjian nasabah

Biaya dana deposito adalah biaya dana yang harus dikeluarkan

oleh bank atas tiap rupiah dana yang dihimpunnya dalam bentuk deposito.

Bagi bank, deposito merupakan sumber dana mahal karena bunga yang

harus dikeluarkan oleh bank sebagai imbalan kepada nasabahnya yang

telah menyimpan dana berupa deposito pada bank mereka cukup besar.

Tingkat suku bunga deposito itu sendiri,jauh lebih tinggi dibanding tingkat

suku bunga tabungan dan giro.

Besarnya biaya dana dipengaruhi oleh struktur sumber-sumber dana,

tingkat bunga atau jasa yang dibayar untuk masing-masing jenis sumber dana,

beroprasi. Metode rata-rata tertimbang ini merupakan metode yang paling

menggambarkan biaya dana bank yang sesungguhnya, karena memperhatikan

komposisi jenis dana serta faktor-faktor yang memengaruhi langsung besarnya

biaya dana, seperti tingkat bunga dan ketentuan reserve requirement. Reserve

requirement disini adalah cadangan wajib (Giro Wajib Minumum) dan cadangan

kas menurut pengalaman bank.

Giro Wajib Minimum atau Liquiditas Wajib Minimum atau Reserve

Requirement merupakan cadangan primer bank, yang digunakan untuk

menghadapi kemungkinan terjadinya penarikan dana oleh nasabah bank, baik

penarikan dana masyarakat yang disimpan pada bank tersebut, penarikan dana

melalui kliring, maupun penarikan/pencairan kredit. Saldo giro di Bank Indonesia

merupakan salah satu alat liquid bank yang tergolong Asset yang tidak

menghasilkan tetapi harus menjadi perhatian utama manajemen bank untuk

memantau kecukupannya.

Menurut Duade B Graddy. menyatakan bahwa Manajemen Likuiditas

Bank adalah “Manajemen likuiditas melibatkan perkiraan permintaan dana oleh

masyarakat dan penyediaan cadangan untuk memenuhi semua kebutuhan”.

Sedangkan menurut Oliver G Wood, menyatakan; “Manajemen likuiditas

melibatkan perkiraan kebutuhan dan penyediaan kas secara terus-menerus baik

kebutuhan jangka pendek atau musiman maupun kebutuhan jangka panjang”.

Menurut Hasibuan (2004;96) GWM merupakan salah satu tolak ukur

1. Sehat apabila dalam 12 bulan terakhir tidak pernah melanggar ketentuan

Cash Ratio atau melanggar ketentuan Cash Ratio tetapi tidak pernah lebih

dari 6 kali. Dalam tiga bulan terakhir tidak terjadi pelanggaran Cash Ratio

lebih dari tiga kali berturut-turut.

2. Cukup sehat apabila dalam12 bulan terakhir melanggar ketentuan Cash

Ratio lebih dari 6 kali sampai 12 kali. Dalam tiga bulan terakhir melanggar

ketentuan Cash Ratio lebih dari tiga kali sampai dengan lima kali

berturut-turut.

3. Kurang sehat apabila dalam 12 bulan terakhir melanggar ketentuan Cash

Ratio lebih dari 12 kali dengan 24 kali. Dalam tiga bulan terakhir

melanggar ketentuan Cash Ratio lebih dari lima kali sampai sembilan kali

berturut-turut.

4. Tidak sehat apabila dalam 12 bulan terakhir melanggar Cash Ratio lebih

dari 24 kali. Dalam tiga bulan terakhir melanggar ketentuan Cash Ratio

lebih dari sembilan kali berturut-turut.

Menurut Hasibuan (2004;95) fungsi-fungsi Giro Wajib Minimum antara lain :

1. Untuk memenuhi ketetapan Bank Indonesia

2. Untuk jaminan pembayaran pencairan tabungan masyarakat

3. Untuk mempertahankan agar bank tetap dapat mengikuti kliring

4. Untuk memperkuat daya tahan dalam persaingan antar bank

5. Untuk menentukan tingkat kesehatan bank

7. Sebagai salah satu alat otoritas moneter dalam menstabilkan nilai tukar

uang.

8. Untuk meningkatkan kepercayaan masyarakat terhadap bank

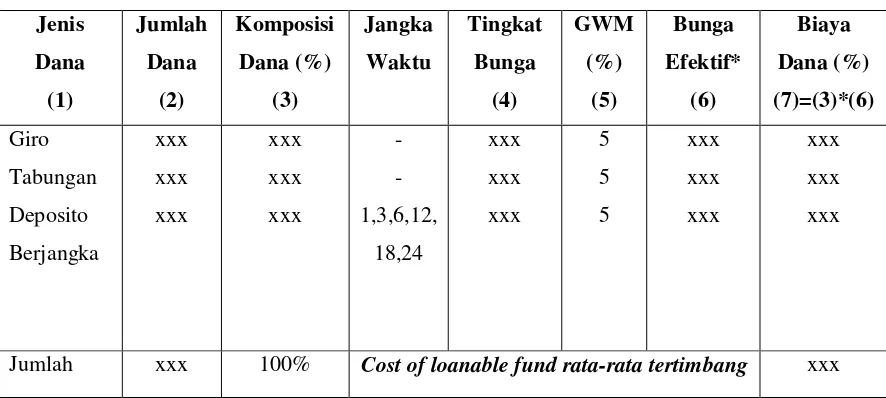

Menurut Lukman Dendawijaya (2005 – 101) perhitungan biaya dana

berdasarkan rata-rata tertimbang dilakukan dengan urutan sebagai berikut :

1. Menghitung secara keseluruhan masing-masing jumlah dana yang berbiaya

sesuai dengan persentase komposisi sumber dana.

Jumlahdana sumber dana 100

2. Tingkat bunga efektif diperoleh dengan cara mengalikan tingkat bunga

masing-masing sumber dana dengan persentase jumlah dana setelah

memperhitungkan Reserve Requirment (RR) selanjutnya disebut giro wajib

minimum (GWM) sekian persen.

Biaya dana efektif = x Tingkat Bunga

3. Selanjutnya dari hasil perkalian antara persentase komposisi dan dengan

bunga efektif akan diperoleh kontribusi biaya dana bank.

Untuk lebih jelasnya dapat di lihat contoh tabel biaya rata-rata tertimbang seperti

Jumlah xxx 100% Cost of loanable fund rata-rata tertimbang xxx

2.1.5 Hubungan Biaya Dana Berdasarkan Metode Rata-rata Tertimbang

Menurut Kasmir (2007), biaya dana adalah total biaya bunga yang

dikeluarkan oleh bank untuk memperoleh dana simpanan baik dalam bentuk

simpanan giro, tabungan maupun deposito. Total biaya dana ini harus dikurangi

dengan cadangan wajib atau Reserve Requirement (RR) yang telah ditetapkan

oleh pemerintah, untuk menghitung total biaya dana tersebut dapat dilakukan

berdasarkan metode rata-rata tertimbang karena metode ini memperhatikan

komposisi jenis dana serta faktor-faktor yang memengaruhi langsung besarnya

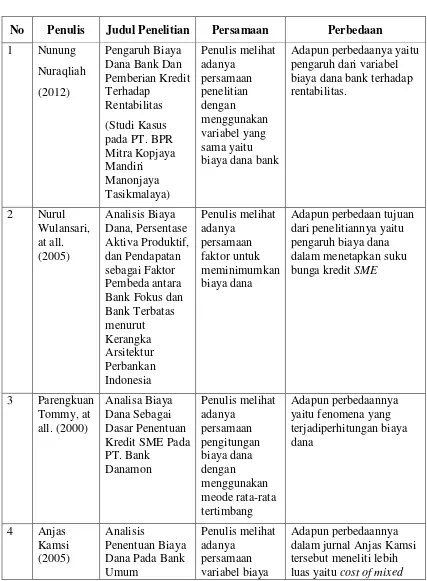

2.1.6 Penelitian Terdahulu

Tabel 2.2 Penelitian Terdahulu

No Penulis Judul Penelitian Persamaan Perbedaan

Pemerintah dana bank cost of loanable fund (COL)

fund (COF), cost of money fund (COM), cost of loanable fund (COL), dan cost of operable fund (COP)

2.2 Kerangka Pemikiran

Peran bank sebagai media perantara keuangan (Financial intermediate)

yang dilakukan melalui kegiatan penghimpunan dana dari masyarakat lalu bank

menyalurkan dana tersebut dalam bentuk kredit kepada masyarakat yang defisit

dana. Dalam penghimpunan dana tersebut bank harus membayar biaya kepada

masyarakat atau nasabah yang disebut biaya dana bank. Menurut Ismail (2010)

Biaya Dana adalah Biaya yang dikeluarkan oleh bank dalam rangka menghimpun

dana pihak ketiga yaitu giro, deposito,dan tabungan.

Pengertian biaya dana menurut Kasmir (2007) :

“Biaya dana atau cost of fund adalah total biaya bunga yang dikeluarkan oleh bank untuk memperoleh dana simpanan baik dalam bentuk simpanan giro, tabungan maupun deposito. Total biaya dana ini harus dikurangi dengan cadangan wajib atau Reserve Requirement (RR) yang telah ditetapkan oleh pemerintah.”

Menurut Dahlan Siamat (1993), “Cost of loanable fund (COLF) adalah

biaya dana yang harus dikeluarkan setelah dana tersebut dikurangi likuiditas wajib

atau Reserve Requirement (RR) yang harus dipelihara menurut ketentuan Bank

Indonesia.”

Bank perlu melakukan penghitungan biaya dana bank salah satunya yaitu

setelah dana tersebut dikurangi likuiditas wajib atau Reserve Requirement (RR)

yang telah ditetapkan oleh pemerintah, Lukman Dendawijaya (2005 : 100)

menjelaskan bahwa perhitungan biaya dana bank dilakukan dengan metode biaya

dan rata-rata tertimbang. Hal ini disebabkan sumber dana bank terdiri atas

berbagai jenis, baik sifatnya jumlah dana yang terhimpun maupun beban yang

harus dibayarkan oleh bank kepada sumber dana.

Sumber dana yang dimaksud dalam perhitungan cost of loanable funds

yaitu:

1. Giro

2. Tabungan

3. Deposito

Metode rata-rata tertimbang ini merupakan metode yang paling

menggambarkan biaya dana bank yang sesungguhnya, karena memperhatikan

komposisi jenis dana serta faktor-faktor yang memengaruhi langsung besarnya

biaya dana, seperti tingkat bunga dan ketentuan reserve requirement. Reserve

requirement disini adalah cadangan wajib (Giro Wajib Minumum) dan cadangan

kas menurut pengalaman bank. Seperti dapat digambarkan pada halaman berikut

BAB III

OBJEK DAN METODE PENELITIAN

3.1 Objek Penelitian

Objek penelitian digunakan untuk mendapatkan data sesuai tujuan dan

kegunaan tertentu, sesuai dengan pendapat menurut Husien umar dalam Umi

Narimawati (2010:29): “Objek penelitian menjelaskan tentang apa dan atau siapa

yang menjadi objek penelitian, juga dimana dan kapan penelitian dilakukan. Bisa

juga ditambahkan hal-hal lain jika dianggap perlu”.

Objek dalam penelitian ini adalah biaya dana (cost of loanable funds).

Dalam penelitian ini penulis akan mengumpulkan data yang bersangkutan,

kemudian di analisis mengenai biaya dana (cost of loanable funds) pada Bank

BNI. Penulis mendapatkan laporan keuangan selam lima periode yaitu tahun

2008-2012.

3.2 Metode Penelitian

Metode penelitian adalah suatu teknik atau cara mencari, memperoleh,

mengumpulkan, mencatat data, baik primer maupun sekunder yang dapat

digunakan untuk keperluan menyusun karya ilmiah dan kemudian menganalisis

faktor-faktor yang berhubungan dengan pokok permasalahan sehingga akan

Sesuai dengan pendapat menurut Sugiyono (2007:4):

“Metode Penelitian pada dasarnya merupakan cara ilmiah untuk mendapatkan data yang valid dengan tujuan dapat ditemukan, dibuktikan, dan dikembangkan suatu pengetahuan sehingga pada gilirannya dapat digunakan untuk memahami, memecahkan dan mengantisipasi masalah”

Metode yang digunakan dalam penelitian ini adalah metode analisis

deskriptif dan verifikatif dengan pendekatan kualitatif.

Menurut Sugiyono (2008:21), metode deskriptif adalah :

“Metode yang digunakan untuk menggambarkan atau menganalisis suatu hasil penelitian tetapi tidak digunakan untuk membuat kesimpulan yang lebih luas. Data yang dibutuhkan adalah data yang sesuai dengan masalah-masalah yang ada dan sesuai dengan tujuan penelitian, sehingga data tersebut akan dikumpulkan, dianalisis dan diproses lebih lajut sesuai dengan teori-teori yang telah dipelajari, jadi dari data tersebut akan ditarik kesimpulan.”.

Tujuan metode deskriptif yang menjadi fokus pada penelitian ini adalah

Menjelaskan perkembangan biaya dana cost of loanable funds berdasarkan

metode rata-rata tertimbang pada PT. Bank Negara Indonesia (Persero) Tbk

kurung waktu 2008-2012.

Sedangkan menurut Mashuri (2008:45), pengertian metode verifikatif

adalah : “Memeriksa benar tidaknya apabila dijelaskan untuk menguji suatu cara

dengan atau tanpa perbaikan yang telah dilaksanakan di tempat lain dengan

mengatasi masalah yang serupa dengan kehidupan”.

Metode verivikatif dalam penelitian ini untuk mengetahui analisis biaya

dana (cost of loanable) funds berdasarkan metode rata-rata tertimbang pada PT.

dibutuhkan adalah data yang sesuai dengan masalah-masalah dan sesuai dengan

tujuan penelitian, sehingga data tersebut dikumpulkan, dianalisis dan diproses

lebih lanjut sesuai dengan teori-teori yang telah dipelajari, jadi dari data tersebut

akan ditarik kesimpulan.

3.2.1 Desain Penelitian

Untuk menerapkan metode ilmiah dalam praktek penelitian maka

diperluakan yang sesuai dengan kondisi, seimbang dengan dangkal dalamnya

penelitian yang dikerjakan. Desain penelitian adalah semua proses yang

diperluakn dalam perencanaan dan pelaksanaan penelitian (Moh Nazir dalam

Narimawati Umi, 2010:30). Langkah-langah desain penelitian menurut Umi

Narimawati adalah :

1. Menetapkan permasalahan sebagai indikasi dari fenomena penelitian

selanjutnya menetapkan judul penelitian

2. Mengidentifikasi permasalahan yang terjadi

3. Menetapkan rumusan masalah

4. Menetapkan tujuan penelitian

5. Menetapkan konsep variabel sekaligus pengukuran varibel penelitian yang

digunakan

6. Menetapkan sumber data, teknik penetuan sampel dan teknik

pengumpulan data

7. Melakukan analisis data

Oleh karena itu, membuat desain penelitian sangat penting agar dalam

melaksanakan penelitian yang terselesaikan dengan baik dan tepat waktu.

3.2.2 Operasionalisasi Variabel

Agar penelitian ini dapat dilaksanakan sesuai dengan yang diharapkan,

maka perlu dipahami berbagai unsur-unsur yang menjadi dasar dari suatu

penelitian ilmiah yang termuat dalam operasionalisasi variabel penelitian.

Menurut Nur Indriantoro dalam Umi Narimawati (2010:31) adalah sebagai

berikut :

“Penentuan construct sehingga menjadi variabel yang dapat diukur, Definisi operasional menjelaskan cara tertentu dapat digunakan oleh peneliti dalam mengoperasionalkan construct. Sehingga memungkinkan bagi peneliti yang lain untk melakukan replika pengukuran dengan cara yang sama atau mengembangkan cara pengukan construct yang lebih baik”.

Variabel-variabel yang terkait dalam penelitian ini adalah Independen (X).

Variabel independen adalah variabel yang tidak terikat oleh faktor-faktor lain,

tetapi mempunyai pengaruh terhadap variabel lain. Variabel independen pada

penelitian ini adalah Biaya dana (Variabel X).

Adapun tabel operasionalisasi sesuai dengan variabel tersebut dapat dilihat pada

Tabel 3.1

Operasionalisasi Variabel

Variabel Konsep Variabel Indikator Skala Sumber

Biaya

3.2.3 Sumber dan Teknik Penentuan Data

3.2.3.1 Sumber Data

Sumber data yang digunakan dalam penelitian ini adalah sekunder.

Menurut Sugiyono dalam Umi Narimawati (2010:37): “Sumber data sekunder

adalah sumber yang tidak langsung memberikan data kepada pengumpul data”.

Data sekunder yang digunakan dalam penelitian ini adalah berupa data

sekunder eksternal yang terdapat di website publikasi laporan keuangan Bank

penelitian ini adalah data variabel biaya dana dengan indikator giro, tabungan, dan

deposito tahun 2008-2012 PT. Bank Negara Indonesia.

3.2.3.1 Teknik Penentuan Data

Adapun teknik penentuan data terbagi menjadi dua bagian, yaitu populasi

dan sampel.

1. Populasi

Pada penelitian ini yang menjadi populasi adalah Laporan Keuangan PT.

Bank Negara Indonesia tahun 2008-2012.

Menurut Sugiyono (2002: 55) : “Populasi adalah wilayah generalisasi yang

terdiri atas objek/subjek yang mempunyai kuantitas dan karakteristik tertentu

yang ditetapkan oleh peneliti untuk dipelajari dan kemudian ditarik

kesimpulan.“

Berdasarkan pengertian tersebut dan disesuaikan dengan judul “Analisis

Biaya Dana (Cost Of Loanable Funds) Berdasarkan Metode Rata-Rata

Tertimbang Pada PT. Bank Negara Indonesia Kantor Layanan Jatinangor

(Studi Kasus Periode Tahun 2008-2012)”, maka yang menjadi populasisasaran

dalam penelitian ini adalah Laporan Keuangan Bank BNI tahun 2008-2012.

2. Sampel

Sampel merupakan langkah untuk menentukan besarnya sampel yang

diambil untuk melakukan penelitian. Sugiyono (2002: 57), mengemukakan

sampel adalah “Sebagian dari populasi yang terpilih untuk menjadi unit

pengamatan dalam penelitian.”

Berdasarlan pengertian tersebut, sampel yang diambil dalam penelitian ini

sebanyak 5 (lima) tahun terakhir yaitu laporan keuangan tahun 2008-2012

karena sudah dianggap representatif untuk dilakukan penelitian, dan sebagian

populasi yang terpilih menjadi unit dalam penelitian ini adalah simpanan pihak

ketiga antara yaitu giro, tabungan, dan deposito Bank Negara Indonesia periode

2008-2012.

3.2.4 Teknik Pengumpulan Data

Adapun teknik pengumpulan data serta informasi yang dilakukan oleh

penulis dalam penyusunan laporan ini yaitu dengan cara sebagai berikut:

1. Penelitian lapangan (Field Research).

Penelitian yang dilakukan dengan cara mengadakan peninjauan langsung

pada instansi yang menjadi objek untuk mendapatkan data primer dan sekunder.

Data primer didapatkan melalui teknik-teknik sebagai berikut :

a. Observasi (Pengamatan Langsung)

Melakukan pengamatan secara langsung dilokasi untuk memperoleh data

yang diperlukan. Observasi dilakukan dengan mengamati kegiatan yang

berhubungan dengan variabel penelitian. Hasil dari observasi dapat

Data sekunder didapatkan melalui teknik-teknik sebagai berikut :

a. Dokumentasi

Pengumpulan data dilakukan dengan menelaah dokumen-dokumen yang

terdapat pada perusahaan. Mulai dari artikel, dokumen yang bersumber

dari media internet serta buku sumber dari perpustakaan guna lebih

mendapatkan informasi secara mendetail.

2. Penelitian Kepustakaan (Library Research)

Yaitu dilakukan dengan mempelajari dari literatur, catatan-catatan kuliah,

bahan tulisan lainnya yang ada kaitannya dengan masalah yang dibahas yaitu

perpajakan, undang-undang perbankan, metodologi penelitian. Tujuan dari

penelitian kepustakaan ini adalah untuk mendapatkan landasan teori dan berbagai

pengertian mengenai masalah yang dibahas.

3.2.5 Rancangan Analisis

Rancangan Analisis menurut Umi Narimawati (2010:41):

“Proses mencari dan menyusun secara sistematis data yang telah diperoleh dari hasil observasi lapangan, dan dokumentasi dengan cara mengorganisasikan data kedalam kategori, menjabarkan kedalam unit-unit, melakukan sintesa, menyusun kedalam pola, memilih mana yang lebih penting dan yang akan dipelajari, dan membuat kesimpulan sehingga mudah dipahami pleh diri sendir maupun orang lain”.

Setelah data dikumpulkan secara lengkap, langkah selanjutnya yang

yang digunakan penulis dalam menyusun penelitian ini adalah analisis deskriptif,

yaitu metode penelitian yang dipergunakan dalam penelitian sebagai suatu upaya

untuk mencegah masalah atau menjawab permasalahan yang dihadapi dalam

situasi tertentu sehingga menjadi informasi baru yang dapat digunakan untuk

menganalisa mengenai masalah yang sedang diteliti.

Pada penelitian ini, digunakan satu jenis analisis yaitu analisis deskriptif

dengan variabel yang bersifat kuantitatif. Analisis deskriptif digunakan untuk

melihat penyebab dari permasalahan dan upaya yang akan dilakukan.

1. Langkah pertama penulis mengumpulkan data berupa laporan keuangan

simpanan pihak ketiga PT. Bank Negara Indonesia selama lima tahun

yaitu 2008 - 2012.

2. Kemudian, mengidentifikasi dan merumuskan masalah, dengan terlebih

dahulu mengamati perkembangan simpanan pihak ketiga beserta biaya

dana simpanan pihak ketiga tersebut.

4. Membuat hasil penelitian serta pembahasannya, agar mendapatkan hasil

penelitian penulis menganalisis biaya dana cost of loanable funds dan

perkembangan biaya dana cost of loanable funds

5. Terakhir menarik kesimpulan perkembangan biaya dana simpanan pihak

4.1 Gambaran Umum Perusahaan

4.1.1 Sejarah PT. Bank Tabungan Negara (Persero) Tbk.

Sejalan dengan perkembangan dan kemajuan masyarakat, bangsa dan

Negara Republik Indonesia, selama 66 tahun usia BNI sejak didirikan pertama

kali pada tanggal 5 Juli 1946, BNI terus tumbuh dan berkembang bersama Negeri,

mengawal pembangunan di berbagai sektor industri, sesuai dengan tagline BNI

Melayani Negeri, Kebanggaan Bangsa.

Sebagai langkah pertama, didirikan Yayasan Poersat Bank Indonesia,

berdasarkan Akta Notaris R.M.Soerjo No.14 tanggal 9 oktober 1945 walaupun

menghadapi hambatan dan kesulitan pada tanggal 5 Juli 1946, dengan peraturan

Pemerintah Pengganti Undang-undang No.2 Tahun 1946, berhasil didirikan bank

sirkulasi atau bank sentral milik Negara Republik Indonesia dengan nama Bank

Negara Indonesia. Yayasan Poesat Bank Indonesia yang merupakan embrio

kelahiran bank ini kemudian dilebur kedalamnya. Berdiri sejak 1946, BNI yang

dahulu dikenal sebagai Bank Negara Indonesia, merupakan bank pertama yang

didirikan dan dimiliki oleh Pemerintah Indonesia. Bank Negara Indonesia mulai

Indonesia, yakni ORI atau Oeang Republik Indonesia, pada malam menjelang

tanggal 30 Oktober 1946, hanya beberapa bulan sejak pembentukannya. Hingga

kini, tanggal tersebut diperingati sebagai Hari Keuangan Nasional, sementara hari

pendiriannya yang jatuh pada tanggal 5 Juli ditetapkan sebagai Hari Bank

Nasional.

Menyusul penunjukan De Javsche Bank yang merupakan warisan dari

Pemerintah Belanda sebagai Bank Sentral pada tahun 1949, Pemerintah

membatasi peranan Bank Negara Indonesia sebagai bank sirkulasi atau bank

sentral. Bank Negara Indonesia lalu ditetapkan sebagai bank pembangunan, dan

kemudian diberikan hak untuk bertindak sebagai bank devisa, dengan akses

langsung untuk transaksi luar negeri. Sehubungan dengan penambahan modal

pada tahun 1955, status Bank Negara Indonesia diubah menjadi bank komersial

milik pemerintah. Perubahan ini melandasi pelayanan yang lebih baik dan tuas

bagi sektor usaha nasional.

Sejalan dengan keputusan penggunaan tahun pendirian sebagai bagian

dari identitas perusahaan, nama Bank Negara Indonesia 1946 resmi digunakan

mulai akhir tahun 1968. Perubahan ini menjadikan Bank Negara Indonesia lebih

dikenal sebagai 'BNI 46'. Penggunaan nama panggilan yang lebih mudah diingat -

'Bank BNI' - ditetapkan bersamaan dengan perubahaan identitas perusahaan tahun

1988.

Tahun 1992, status hukum dan nama BNI berubah menjadi PT Bank

publik diwujudkan melalui penawaran saham perdana di pasar modal pada tahun

1996. Kemampuan BNI untuk beradaptasi terhadap perubahan dan kemajuan

lingkungan, sosial-budaya serta teknologi dicerminkan melalui penyempurnaan

identitas perusahaan yang berkelanjutan dari masa ke masa. Hal ini juga

menegaskan dedikasi dan komitmen BNI terhadap perbaikan kualitas kinerja

secara terus-menerus.

Pada tahun 2004, identitas perusahaan yang diperbaharui mulai

digunakan untuk menggambarkan prospek masa depan yang lebih baik, setelah

keberhasilan mengarungi masa-masa yang sulit. Sebutan 'Bank BNI' dipersingkat

menjadi 'BNI', sedangkan tahun pendirian - '46' - digunakan dalam logo

perusahaan untuk meneguhkan kebanggaan sebagai bank nasional pertama yang

lahir pada era Negara Kesatuan Republik Indonesia.

Pada akhir tahun 2011, Pemerintah Republik Indonesia memegang 60%

saham BNI, sementara 40% saham selebihnya dimiliki oleh pemegang saham

publik baik individu maupun institusi, domestik dan asing. Saat ini, BNI adalah

bank terbesar ke-4 di Indonesia berdasarkan total aset, total kredit maupun total

dana pihak ketiga. Kapabilitas BNI untuk menyediakan layanan jasa keuangan

secara menyeluruh didukung oleh perusahaan anak di bidang perbankan syariah

(Bank BNI Syariah), pembiayaan (BNI Multi Finance), pasar modal (BNI

Securities), dan asuransi (BNI Life Insurance).

mencakup 1.364 outlet domestik dan 5 cabang luar negeri di New York, London,

Tokyo, Hong Kong dan Singapura, 6.227 unit ATM milik sendiri, serta fasilitas

Internet banking dan SMS banking yang memberikan kemudahan akses bagi

nasabah. Berangkat dari semangat perjuangan yang berakar pada sejarahnya, BNI

bertekad untuk memberikan pelayanan yang terbaik bagi negeri, serta senantiasa

menjadi kebanggaan negara.

4.1.2 Visi dan Misi PT. Bank Negara Indonesia (Persero) Tbk.

Visi BNI

Menjadi bank yang unggul, terkemuka dan terdepan dalam layanan dan

kinerja. BNI berupaya menjadi Bank yang menunjukkan kinerja unggul untuk

memberikan nilai investasi yang memuaskan bagi para pemegang saham, menjadi

the bank of choice dengan menyajikan kualitas layanan yang terbaik, serta

menjadi dominant player (market leader) dengan menyajikan produk/jasa bernilai

tinggi di segmen pasar yang dilayani

Misi BNI

• Memberikan layanan prima dan solusi yang bernilai tambah kepada

seluruh nasabah, dan selaku mitra pillihan utama (the bank choice)

• Meningkatkan nilai investasi yang unggul bagi investor.

• Menciptakan kondisi terbaik sebagai tempat kebanggaan untuk

• Meningkatkan kepedulian dan tanggung jawab terhadap lingkungan dan

sosial.

• Menjadi acuan pelaksanaan kepatuhan dan tata kelola perusahaan yang

baik.

4.1.3 Struktur Organisasi PT. Bank Negara Indonesia (Persero) Tbk

Struktur Organisasi dalam perusahaan adalah sebagai pola yang

memperlihatkan hubungan antara fungsi jabatan dan aktivitas dalam suatu

organisasi.

Gambar 4.1 Struktur Organisasi

PT. Bank Negara Indonesia (Persero) Tbk Kantor Layanan Jatinangor

4.1.4 Deskripsi Jabatan

Berdasarkan struktur organisasi di atas, maka dapat diuraikan mengenai

fungsi dan tugas dari masing–masing bagian. Berikut adalah fungsi dan tugas dari

masing-masing bagian yang terlibat pada PT Bank Negara Indonesia (Persero)

Tbk, Kantor Layanan Jatinangor :

1. Pemimpin Kantor Layanan

Mempunyai ikhtisar jabatan menetapkan rencana kerja dan anggaran, sasaran

usaha dan tujuan yang akan dicapai, menyelia (mengarahkan, mengendalikan, dan

mengawasi) Pemimpin kantor layanan memimpin dan bertanggung jawab penuh

atas seluruh aktivitas cabang dalam usaha memberikan pelayanan terbaik kepada

nasabah, menyelenggarakan administrasi perusahaan agar dapat memberikan

kontribusi laba BNI secara keseluruhan.

2. Pemimpin Bidang Layanan Nasabah

Mempunyai ikhtisar jabatan mengarahkan, mengendalikan, dan mengawasi

pengelolaan dan administrasi dan portepel kredit, penyelesaian, transaksi dan

informasi keuangan. Mempunyai tanggung jawab tertentu yaitu menyelia kegiatan

pelayanan back office dengan mengupayakan pelayanan yang optimal.

3. Pemimpin Bidang Pembinaan Layanan

Mempunyai ikhtisar jabatan mendukung dan bekerja sama dengan

pemimpin cabang dalam mengarahkan, mengendalikan dan mengawasi aktivitas

4. Manajer Penjualan

Betanggung jawab penuh dan berperan aktif dalam kegiatan:

a. Mengelola dan mengembangkan hubungan dengan nasabah utama dan

calon nasabah utama potensial untuk meningkatkan penjualan produk dan

jasa BNI.

b. Mengelola penjualan produk dan jasa BNI yang ditargetkan melalui

aktivitas:

• Menyusun rencana kerja penjualan produk dan jasa BNI.

• Mengidentifikasikan kebutuhan nasabah atas produk dan jasa

perbankan.

• Menawarkan produk dan jasa sesuai kebutuhan nasabah secara pro

aktif.

• Melakukan kunjungan/call-on kepada nasabah/calon nasabah.

• Membuat laporan atas kunjungan dan call-on (Call Memo)

• Menetapkan dan memantau realisasi program atas rencana kerja

penjualan.

• Melakukan koordinasi secara periodik dengan unit internal, kantor

layanan, kantor wilayah maupun kantor besar untuk meningkatkan

penjualan.

c. Mengelola penelitian potensi ekonomi dan menyusun peta bisnis daerah,

melalui aktivitas:

• Menyusun peta bisnis daerah.

• Memantau perkembangan produk dana, jasa dan kredit bank pesaing.

d. Mengkoordinasikan administrasi penjualan, melalui aktivitas:

• Menyelenggarakan administrasi/file kegiatan penjualan produk dan jasa

BNI.

• Menyiapkan persuratan terkait dengan penjualan dan pengembalian

hubungan dengan nasabah/calon nasabah.

• Mengelola informasi dan laporan terkait dengan penjualan.

5. Pelayanan Uang Tunai

Mempunyai ikhtisar jabatan menyelia kegiatan pelayanan transaksi

kas/tunai, pemindahan, setoran kliring, transaksi keuangan lainnya serta

melakukan referral walk in consumer, melayani kegiatan eksternal, payment

point, kas kantor, mengelola kas besar bank atas ATM.

6. Pelayanan Nasabah

Mempunyai ikhtisar jabatan menyelia kegiatan pelayanan yang dilakukan

asisten layanan nasabah dan asisten Luar Negeri meliputi aktivitas pelayanan dan

transaksi terkait dengan produk/jasa serta melakukan referral dan cros selling

kepada walk in costumer.

7. Layanan Penerima

Mempunyai ikhtisar jabatan menyelia kegiatan pelayanan yang dilakukan

8. Penjualan

Mempunyai ikhtisar jabatan menyelia aktivitas penjualan produk/jasa yang

ditargetkan. Penyelia administrasi memiliki asisten pelaksana berupa asisten

penjualan dan asisten administrasi penjualan.

4.1.5 Aktivitas Perusahaan

Aktifitas operasional PT Bank Negara Indonesia (Persero) Tbk Kantor

Layanan Jatinangor adalah sebagai berikut :

1. Menghimpun dana dalam bentuk Desposito (Rupiah dan Value Asing),

Tabungan (Taplus, Taplus Anak, Taplus Bisnis, Taplus Mahasiswa,

Tapenas, BNI Haji, BNI Dollar), dan Giro (Rupiah dan Value Asing).

2. Menyalurkan dana dalam bentuk kredit, baik jangka pendek, jangka

menengah, ataupun jangka panjang kepada perusahaan atau pengusaha,

untuk keprluan pengembangan, rehabilitasi, dan modernisasi seperti

kredit modal kerja umum, kredit investasi, kredit usaha kecil, kredit

modal kerja, konstruksi, kredit porofesi, kredit pensiun, kredit guna bakti,

kredit pegawai, dan kredit kepemilikan rumah. Berupa produk pinjaman

yang bernama BNI Griya, BNI Griya Multiguna, BNI Fleksi, BNI OTO,

BNI Cerdas, dan BNI Instan

3. Jasa layanan pembayaran uang kuliah pendaftaran dan semesteran bagi

mahasiswa yang mempunyai Taplus Mahasiswa di Universitas yang

4.2 Analisis Biaya Dana (Cost Of Loanable Fund) Berdasarkan Metode

Rata-rata Tertimbang Yang Terdapat Pada PT. Bank Negara

Indonesia (Persero) Tbk Periode Tahun 2008-2012

4.2.1 Perkembangan Dana Pihak Ketiga Pada PT. Bank Negara Indonesia

(Persero) Tbk Periode 2008-2012

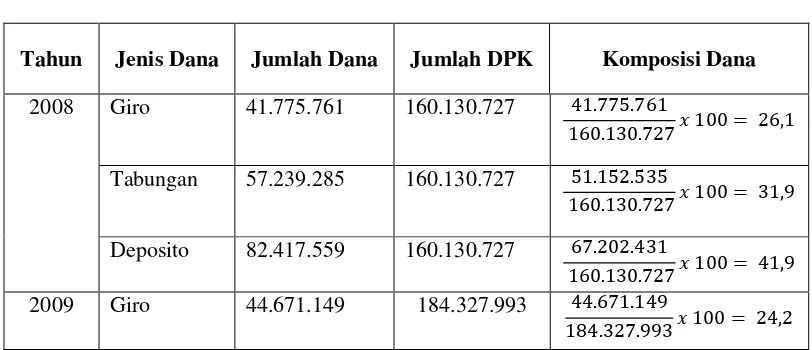

Dana pihak ketiga adalah indikator utama dalam perhitungan metode

biaya rata-rata tertimbang. Setelah jumlah dana pihak ketiga dari masing-masing

komponen terhimpun, lalu melakukan perhitungan secara keseluruhan dari

masing-masing jumlah dana yang berbiaya sesuai dengan persentase komposisi

sumber dana.

Berikut tabel perhitungan, dan grafik perkembangan giro, tabungan dan

deposito (dana pihak ketiga) beserta perhitungan (%) dalam lima tahun terakhir

yaitu tahun 2008-2012 pada PT. Bank Negara Indonesia (Persero) Tbk.

Tabel 4.1

Dana Pihak Ketiga Periode 2008-2012 PT. Bank Negara Indonesia

(Dalam % Jutaan Rupiah)

Tahun Jenis Dana Jumlah Dana Jumlah DPK Komposisi Dana

2008 Giro 41.775.761 160.130.727 41.775.761

160.130.727 100 = 26,1

Tabungan 57.239.285 160.130.727 51.152.535

160.130.727 100 = 31,9

Deposito 82.417.559 160.130.727 67.202.431

160.130.727 100 = 41,9 2009 Giro 44.671.149 184.327.993 44.671.149

Jenis Dana Jumlah Dana Jumlah DPK Komposisi Dana

Tabungan 57.239.285 184.327.993 57.239.285

184.327.993 100 = 31

Deposito 79.785.029 184.327.993 82.417.559

184.327.993 100 = 44,7

2010 Giro 47.738.966 189.884.450 47.738.966

189.884.450 100 = 25,1

Tabungan 62.360.455 189.884.450 62.360.455

189.884.450 100 = 32,8

Deposito 80.708.396 189.884.450 79.785.029

189.884.450 100 =

2011 Giro 65.792.184 225.652.219 65.792.184

225.652.219 100 = 29,1

Tabungan 79.151.639 225.652.219 79.151.639

225.652.219 100 = 35,1

Deposito 80.509.497 225.652.219 80.708.396

225.652.219 100 = 35,8

2012 Giro 73.365.579 250.569.509 73.365.579

250.569.509 100 = 29,3

Tabungan 96.694.433 250.569.509 96.694.433

250.569.509 100 = 38,6

Deposito 82.417.559 250.569.509 80.509.497

250.569.509 100 = 32,1

Sumber : Data diolah

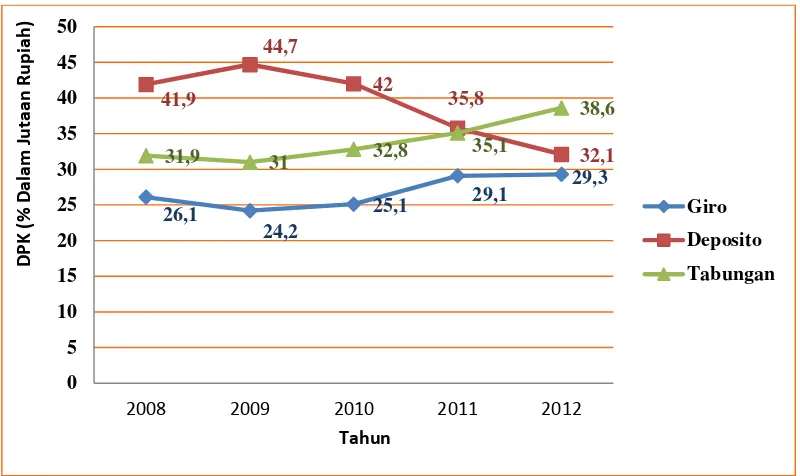

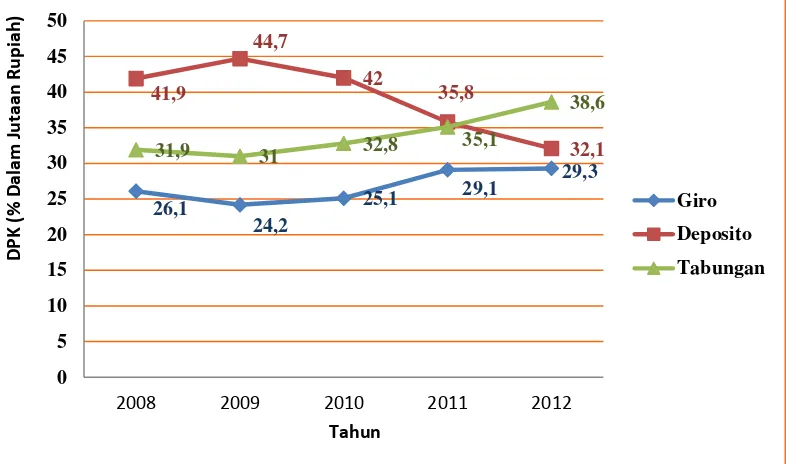

Berikut apabila disajikan dalan bentuk grafik yang dapat dilihat pada

Sumber : Laporan Keuangan BNI Data Diolah

Gambar 4.2

Grafik Dana Pihak Ketiga Periode 2006-2012 PT. Bank Negara Indonesia

( % Dalam Jutaan Rupiah)

Berdasarkan gambar grafik 4.2 di atas dapat dilihat bahwa perkembangan

dana giro dan tabungan pada PT. Bank Negara Indonesia (Persero) Tbk selama

lima tahun terakhir mengalami peningkatan yang signifikan, berbeda dengan dana

deposito yang mengalami penurunan pada tahun 2010 sebesar 2,7% dari tahun

sebelumnya, hal tersebut disebabkan oleh tingkat suku bunga deposito tahun 2010

yaitu 6,25% yang menurun dari tahun dari sebelumnya yaitu 6,50%. Dengan

menurunya tingkat suku bunga maka dapat berpengaruh juga terhadap pendapatan

dana yang diperoleh bank BNI karena suku bunga adalah daya tarik bagi para

penabung yang mempunyai dana lebih untuk diinvestasikan, Sunariyah (2004:81).

4.2.2 Analisis Perkembangan Biaya Dana (Cost Of Loanable Funds)

Berdasarkan Metode Rata-Rata Tertimbang Pada PT. Bank Negara

Indonesia (Persero) Tbk Periode 2008-2012.

Komponen utama untuk menghitung biaya dana yaitu dana pihak ketiga,

untuk mempermudah perhitungan dengan metode rata-rata tertimbang maka penulis

membagi masing-masing komponen dana pihak ketiga yang terdiri dari 1) Giro; 2)

Tabungan 3) Deposito; dan terakhir 4) Rekapitulasi giro, tabungan, dan deposito

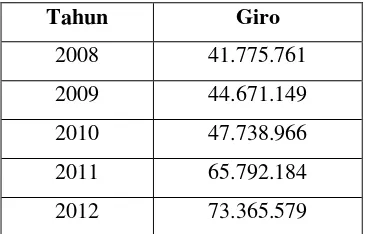

1. Giro

Giro merupakan sumber dana murah karena bunga yang harus

dikeluarkan oleh bank sebagai imbalan kepada nasabahnya yang telah menyimpan

dana berupa giro pada bank mereka sedikit, maka berikut perkembangan dana giro

dalam lima tahun terakhir yaitu 2008-2012 pada PT. Bank Negara Indonesia

(Persero) Tbk dapat dilihat pada tabel dibawah ini :

Tabel 4.2

Dana Giro Periode 2008-2012 PT. Bank Negara Indonesia (Persero) Tbk

(Dalam %)

Tahun Giro

2008 41.775.761

2009 44.671.149

2010 47.738.966

2011 65.792.184

2012 73.365.579