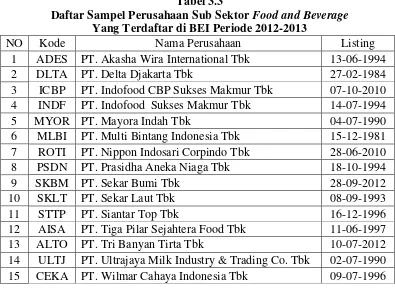

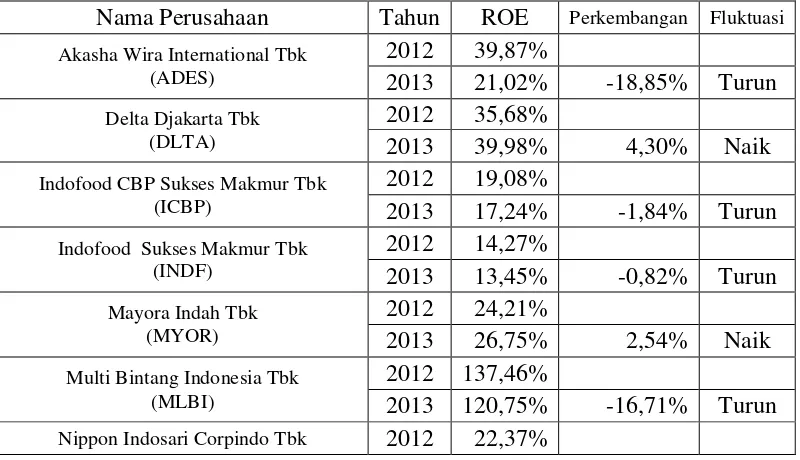

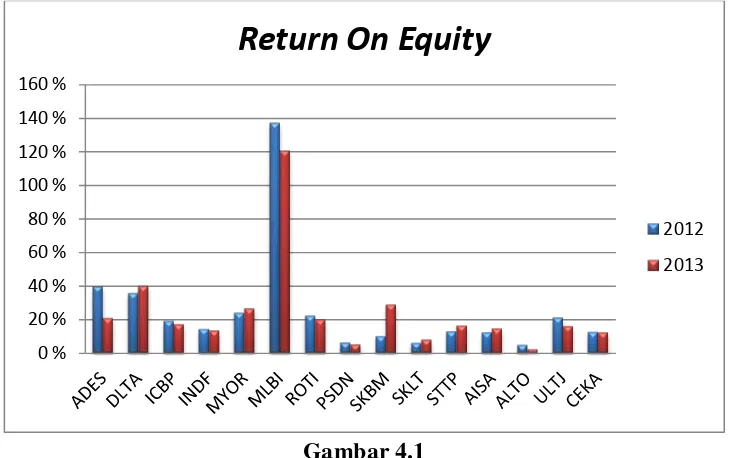

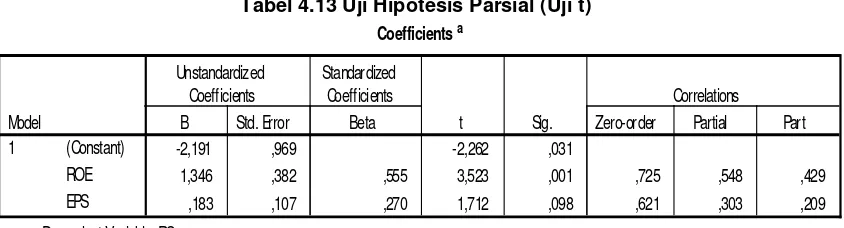

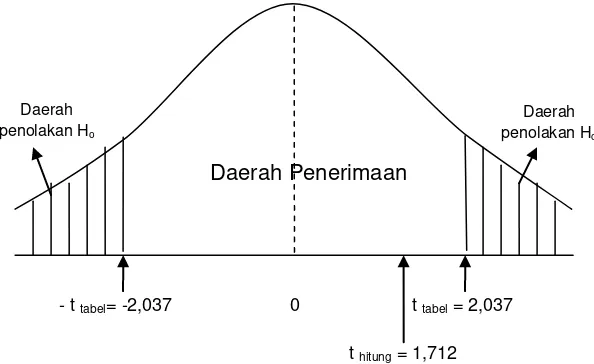

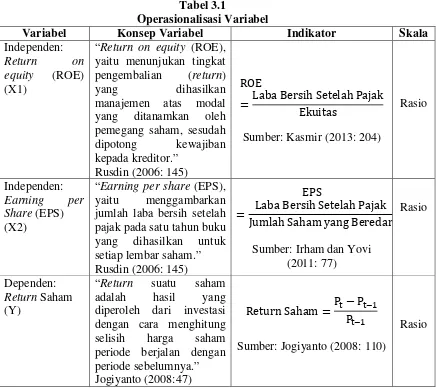

Pengaruh Return On Equity (ROE) Dan Earning Per Share (EPS) Terhadap Return Saham (Studi Kasus Perusahaan Manufakture Sektor Food And Beverage Yang Terdaftar Di Bursa Efek Indonesia Periode 2012-2013)

Teks penuh

Gambar

Dokumen terkait

Tujuan penelitian ini untuk menentukan efisiensi penyisihan COD dan mempelajari pengaruh faktor variasi material organik dalam campuran tanah pada lapisan anaerob dan variasi

Pada kedua jaringan ini, terdapat kloroplas yang mengandung pigmen hijau klorofil.Pigmen ini merupakan salah satu dari pigmen fotosintesis yang berperan

Gambar 4.2 Kerangka operasional pengaruh pijat oksitosin terhadap Percepatan Pengeluaran ASI Ibu Postpartum di RSUD Sunan Kalijaga Demak

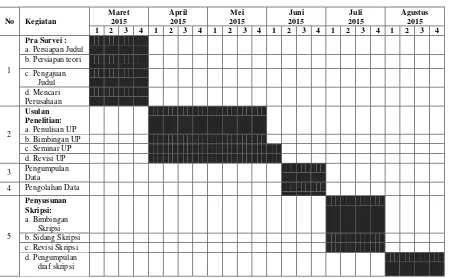

Penyusunan Laporan Skripsi ini merupakan salah satu syarat untuk menyelesaikan program studi Sistem Informasi S-1 pada Fakultas Tehnik

Sehubungan dengan hal tersebut kami mohon ijin dan bantuan bagi mahasiswa yang bersangkutan agar dapat melakukan penyebaran angket di tempat yang Bapakllbu pimpin.

Dalam penelitian ini, peneliti akan menggunakan indikator motif yang dikemukakan oleh Greenberg dan Woods (1999) yaitu motif pelarian, motif pembelajaran sosial,

024.01.01 Program Dukungan Manajemen dan Pelaksanaan Tugas Teknis Lainnya Kementerian Kesehatan 2037 Pengelolaan Urusan Tata Usaha, Keprotokolan, Rumah Tangga, Keuangan, dan

Secondly, multivariate analysis of comorbidity reporting in this subset of patients’ hospitalizations identifies characteristics associated with accurate and complete reporting