LAMPIRAN LAMPIRAN 1

SAMPEL PERUSAHAAN

No. KODE SAHAM Nama Bank

1 AGRO PT Bank Rakyat Indonesia Agroniaga Tbk. 2 BBKP PT Bank Bukopin Tbk.

3 BNBA PT Bank Bumi Arta Tbk. 4 PNBN PT Bank Pan Indonesia Tbk. 5 BBCA PT Bank Central Asia Tbk. 6 BNGA PT Bank CIMB Niaga Tbk. 7 BDMN PT Bank Danamon Indonesia Tbk. 8 BNII PT Bank Maybank IndonesiaTbk. 9 INPC PT Bank Artha Graha Internasional Tbk. 10 MAYA PT Bank Mayapada Internasional Tbk. 11 MEGA PT Bank Mega Tbk.

12 BSIM PT Bank Sinarmas Tbk. 13 BCIC PT Bank Mutiara Tbk.

14 BBNP PT Bank Nusantara Parahyangan Tbk. 15 NISP PT Bank OCBC NISP Tbk

16 BSWD PT Bank of India Indonesia, Tbk. 17 BNLI PT Bank Permata Tbk.

18 BKSW PT Bank QNB Indonesia Tbk.

LAMPIRAN 2

No SAHAM KODE Nama Bank 2010

CAR NPL NIM BOPO LDR ROA 1 AGRO PT Bank Rakyat Indonesia Agroniaga Tbk. 0,1442 0,0882 0,0649 0,9511 0,8591 0,0085 2 BBKP PT Bank Bukopin Tbk. 0,1182 0,0325 0,0475 0,8498 0,7299 0,0140 3 BNBA PT Bank Bumi Arta Tbk. 0,2194 0,0225 0,0443 0,8732 0,5418 0,0142 4 PNBN PT Bank Pan Indonesia Tbk. 0,1665 0,0436 0,0487 0,8349 0,7422 0,0176 5 BBCA PT Bank Central Asia Tbk. 0,1349 0,0064 0,0479 0,6510 0,5405 0,0328 6 BNGA PT Bank CIMB Niaga Tbk. 0,1347 0,0179 0,0646 0,7680 0,8902 0,0236 7 BDMN PT Bank Danamon Indonesia Tbk. 0,1339 0,0300 0,0891 0,7661 0,9798 0,0338 8 BNII PT Bank Maybank IndonesiaTbk. 0,1251 0,0239 0,0586 0,9226 0,8902 0,0105 9 INPC PT Bank Artha Graha Internasional Tbk. 0,1452 0,0258 0,0397 0,9175 0,7615 0,0069 10 MAYA PT Bank Mayapada Internasional Tbk. 0,2040 0,0327 0,0515 0,9021 0,7838 0,0105 11 MEGA PT Bank Mega Tbk. 0,1626 0,0090 0,0488 0,7779 0,8495 0,0202 12 BSIM PT Bank Sinarmas Tbk. 0,1410 0,0126 0,0619 0,9135 0,7141 0,0125 13 BCIC PT Bank Mutiara Tbk. 0,1116 0,2484 0,0151 0,8175 0,7081 0,0202 14 BBNP PT Bank Nusantara Parahyangan Tbk. 0,1276 0,0067 0,0465 0,8495 0,8049 0,0129 15 NISP PT Bank OCBC NISP Tbk 0,1763 0,0199 0,0504 0,8325 0,7842 0,0113 16 BSWD PT Bank of India Indonesia, Tbk. 0,1430 0,0355 0,0582 0,7335 0,6395 0,0306 17 BNLI PT Bank Permata Tbk. 0,1405 0,0262 0,0534 0,8401 0,8746 0,0155 18 BKSW PT Bank QNB Indonesia Tbk. 0,0992 0,0213 0,0513 0,9597 0,7130 0,0017 19 SDRA PT Bank Woori Saudara Indonesia 1906

Tbk. 0,1969 0,0178 0,1020 0,7930 0,9830 0,0278

No SAHAM KODE Nama Bank

2011

CAR NPL NIM BOPO LDR ROA 1 AGRO PT Bank Rakyat Indonesia Agroniaga Tbk. 0,1639 0,0355 0,0428 0,9268 0,6590 0,0129 2 BBKP PT Bank Bukopin Tbk. 0,1271 0,0283 0,0455 0,8205 0,8502 0,0164 3 BNBA PT Bank Bumi Arta Tbk. 0,1996 0,0107 0,0455 0,8153 0,6753 0,0192 4 PNBN PT Bank Pan Indonesia Tbk. 0,1750 0,0356 0,0464 0,8026 0,8036 0,0202 5 BBCA PT Bank Central Asia Tbk. 0,1275 0,0049 0,0539 0,6090 0,6136 0,0357 6 BNGA PT Bank CIMB Niaga Tbk. 0,1316 0,0166 0,0563 0,7610 0,9536 0,0263 7 BDMN PT Bank Danamon Indonesia Tbk. 0,1662 0,0250 0,0799 0,8286 0,8645 0,0320 8 BNII PT Bank Maybank IndonesiaTbk. 0,1183 0,0210 0,0522 0,9275 0,9536 0,0104 9 INPC PT Bank Artha Graha Internasional Tbk. 0,1267 0,0296 0,0355 0,9243 0,8222 0,0066 10 MAYA PT Bank Mayapada Internasional Tbk. 0,1468 0,0251 0,0458 0,8338 0,8211 0,0178 11 MEGA PT Bank Mega Tbk. 0,1186 0,0098 0,0540 0,8144 0,8565 0,0192 12 BSIM PT Bank Sinarmas Tbk. 0,1398 0,0088 0,0565 0,8325 0,6894 0,0093 13 BCIC PT Bank Mutiara Tbk. 0,0941 0,0624 0,0198 0,8722 0,8390 0,0185 14 BBNP PT Bank Nusantara Parahyangan Tbk. 0,1345 0,0087 0,0516 0,8565 0,8498 0,0140 15 NISP PT Bank OCBC NISP Tbk 0,1375 0,0126 0,0480 0,7985 0,8550 0,0168 16 BSWD PT Bank of India Indonesia, Tbk. 0,1530 0,0198 0,0639 0,6751 0,6451 0,0310 17 BNLI PT Bank Permata Tbk. 0,1407 0,0185 0,0513 0,8542 0,8306 0,0170 18 BKSW PT Bank QNB Indonesia Tbk. 0,4557 0,0159 0,0534 0,9667 0,7535 0,0046 19 SDRA PT Bank Woori Saudara Indonesia 1906

Tbk. 0,1338 0,0165 0,0993 0,8003 0,8102 0,0300

No SAHAM KODE Nama Bank

2012

CAR NPL NIM BOPO LDR ROA 1 AGRO PT Bank Rakyat Indonesia Agroniaga Tbk. 0,1480 0,0368 0,0423 0,8622 0,8248 0,0127 2 BBKP PT Bank Bukopin Tbk. 0,1634 0,0279 0,0456 0,8142 0,8438 0,0161 3 BNBA PT Bank Bumi Arta Tbk. 0,1918 0,0063 0,0513 0,8983 0,7795 0,0222 4 PNBN PT Bank Pan Indonesia Tbk. 0,1467 0,0169 0,0419 0,7884 0,8846 0,0196 5 BBCA PT Bank Central Asia Tbk. 0,1424 0,0038 0,0546 0,6240 0,6826 0,0332 6 BNGA PT Bank CIMB Niaga Tbk. 0,1516 0,0130 0,0587 0,7170 0,9624 0,0293 7 BDMN PT Bank Danamon Indonesia Tbk. 0,1838 0,0240 0,0875 0,7500 0,7863 0,0352 8 BNII PT Bank Maybank IndonesiaTbk. 0,1283 0,0160 0,0573 0,8787 0,9624 0,0146 9 INPC PT Bank Artha Graha Internasional Tbk. 0,1675 0,0085 0,0422 0,9303 0,8743 0,0068 10 MAYA PT Bank Mayapada Internasional Tbk. 0,1106 0,0302 0,0454 0,8011 0,8058 0,0205 11 MEGA PT Bank Mega Tbk. 0,1683 0,0209 0,0645 0,7673 0,8524 0,0240 12 BSIM PT Bank Sinarmas Tbk. 0,1792 0,0318 0,0616 0,8375 0,8004 0,0188 13 BCIC PT Bank Mutiara Tbk. 0,1009 0,0390 0,0328 0,9296 0,8281 0,0095 14 BBNP PT Bank Nusantara Parahyangan Tbk. 0,1217 0,0097 0,0532 0,8524 0,8497 0,0138 15 NISP PT Bank OCBC NISP Tbk 0,1649 0,0091 0,0417 0,7893 0,8537 0,0154 16 BSWD PT Bank of India Indonesia, Tbk. 0,2110 0,0141 0,0512 0,7231 0,9256 0,0291 17 BNLI PT Bank Permata Tbk. 0,1586 0,0132 0,0539 0,8451 0,8952 0,0166 18 BKSW PT Bank QNB Indonesia Tbk. 0,2776 0,0073 0,0463 1,1153 0,8722 -0,0081 19 SDRA PT Bank Woori Saudara Indonesia 1906

Tbk.

No SAHAM KODE Nama Bank 2013

CAR NPL NIM BOPO LDR ROA 1 AGRO PT Bank Rakyat Indonesia Agroniaga Tbk. 0,2160 0,0227 0,0398 0,8588 0,8711 0,0140 2 BBKP PT Bank Bukopin Tbk. 0,1512 0,0243 0,0382 0,8273 0,8681 0,0172 3 BNBA PT Bank Bumi Arta Tbk. 0,1699 0,0021 0,0494 0,8638 0,8693 0,0195 4 PNBN PT Bank Pan Indonesia Tbk. 0,1532 0,0213 0,0409 0,7978 0,8771 0,0185 5 BBCA PT Bank Central Asia Tbk. 0,1566 0,0044 0,0607 0,6150 0,7489 0,0359 6 BNGA PT Bank CIMB Niaga Tbk. 0,1536 0,0114 0,0534 0,7379 0,9588 0,0266 7 BDMN PT Bank Danamon Indonesia Tbk. 0,1748 0,0190 0,0769 0,7930 0,8185 0,0300 8 BNII PT Bank Maybank IndonesiaTbk. 0,1272 0,0199 0,0494 0,8436 0,9588 0,0171 9 INPC PT Bank Artha Graha Internasional Tbk. 0,1575 0,0176 0,0531 0,8527 0,8887 0,0140 10 MAYA PT Bank Mayapada Internasional Tbk. 0,1407 0,0104 0,0422 0,7853 0,8561 0,0212 11 MEGA PT Bank Mega Tbk. 0,1574 0,0217 0,0538 0,8996 0,8585 0,0095 12 BSIM PT Bank Sinarmas Tbk. 0,2182 0,0250 0,0567 0,8325 0,7895 0,0164 13 BCIC PT Bank Mutiara Tbk. 0,1403 0,1228 0,0259 1,7380 0,9631 -0,0764 14 BBNP PT Bank Nusantara Parahyangan Tbk. 0,1575 0,0091 0,0499 0,8585 0,8454 0,0136 15 NISP PT Bank OCBC NISP Tbk 0,1928 0,0073 0,0411 0,7803 0,9096 0,0157 16 BSWD PT Bank of India Indonesia, Tbk. 0,2320 0,0161 0,0592 0,6909 0,9296 0,0304 17 BNLI PT Bank Permata Tbk. 0,1428 0,0102 0,0422 0,8499 0,8924 0,0198 18 BKSW PT Bank QNB Indonesia Tbk. 0,1873 0,0023 0,0282 1,0082 1,1315 0,0007 19 SDRA PT Bank Woori Saudara Indonesia 1906

Tbk. 0,2786 0,0048 0,0383 0,3328 1,4061 0,0514

No SAHAM KODE Nama Bank 2014

CAR NPL NIM BOPO LDR ROA 1 AGRO PT Bank Rakyat Indonesia Agroniaga Tbk. 0,1906 0,0202 0,0345 0,8731 0,8849 0,0134

2 BBKP PT Bank Bukopin Tbk. 0,1421 0,0277 0,0370 0,8827 0,8451 0,0123 3 BNBA PT Bank Bumi Arta Tbk. 0,1507 0,0025 0,0419 0,8501 0,7989 0,0137 4 PNBN PT Bank Pan Indonesia Tbk. 0,1562 0,0205 0,0383 0,8288 0,9051 0,0179

5 BBCA PT Bank Central Asia Tbk. 0,1686 0,0060 0,0662 0,6240 0,7588 0,0375 6 BNGA PT Bank CIMB Niaga Tbk. 0,1558 0,0202 0,0536 0,8786 0,9906 0,0137 7 BDMN PT Bank Danamon Indonesia Tbk. 0,1817 0,0230 0,0730 0,8110 0,8509 0,0182 8 BNII PT Bank Maybank IndonesiaTbk. 0,1572 0,0204 0,0476 0,9303 0,9906 0,0067 9 INPC PT Bank Artha Graha Internasional Tbk. 0,1569 0,0169 0,0475 0,9172 0,8762 0,0076 10 MAYA PT Bank Mayapada Internasional Tbk. 0,1044 0,0146 0,0333 0,8424 0,8125 0,0160 11 MEGA PT Bank Mega Tbk. 0,1523 0,0209 0,0527 0,9125 0,8837 0,0105 12 BSIM PT Bank Sinarmas Tbk. 0,1838 0,0300 0,0549 0,9135 0,8393 0,0094 13 BCIC PT Bank Mutiara Tbk. 0,1365 0,1224 0,0061 1,3591 0,7114 -0,0528 14 BBNP PT Bank Nusantara Parahyangan Tbk. 0,1660 0,0186 0,0508 0,8837 0,8520 0,0138 15 NISP PT Bank OCBC NISP Tbk 0,1874 0,0134 0,0415 0,7946 0,9194 0,0172 16 BSWD PT Bank of India Indonesia, Tbk. 0,2620 0,0178 0,0483 0,7032 0,8730 0,0273 17 BNLI PT Bank Permata Tbk. 0,1358 0,0170 0,0363 0,8980 0,8913 0,0116 18 BKSW PT Bank QNB Indonesia Tbk. 0,1510 0,0031 0,0280 0,8897 0,9339 0,0105 19 SDRA PT Bank Woori Saudara Indonesia 1906

Tbk. 0,2171 0,0251 0,0189 0,5604 1,0002 0,0281

LAMPIRAN 3

HASIL REGRESI

Descriptive Statistics

Mean Std. Deviation N

ROA ,015482 ,0158042 100

CAR ,162715 ,0532898 100

NPL ,025452 ,0303546 100

NIM ,049683 ,0150147 100

BOPO ,844017 ,1566446 100

LDR ,845365 ,1174577 100

Variables Entered/Removeda

Model Variables Entered Variables Removed Method

1 LDR, NIM, CAR, BOPO, NPLb . Enter

a. Dependent Variable: ROA

b. All requested variables entered.

Model Summaryb

Model R R Square Adjusted R

Square

Std. Error of the Estimate Durbin-Watson

1 ,965a ,931 ,927 ,0042732 2,116

a. Predictors: (Constant), LDR, NIM, CAR, BOPO, NPL

b. Dependent Variable: ROA

ANOVAa

Model Sum of Squares Df Mean Square F Sig.

1

Regression ,023 5 ,005 252,030 ,000b

Residual ,002 94 ,000

Total ,025 99

a. Dependent Variable: ROA

b. Predictors: (Constant), LDR, NIM, CAR, BOPO, NPL

Coefficientsa

Model Unstandardized Coefficients Standardized

Coefficients

t Sig.

B Std. Error Beta

1

(Constant) ,089 ,005 17,747 ,000

CAR -,018 ,009 -,061 -2,089 ,039

NPL -,003 ,016 -,007 -,207 ,837

NIM ,201 ,031 ,191 6,513 ,000

BOPO -,092 ,003 -,910 -29,312 ,000

LDR -,003 ,004 -,026 -,890 ,376

a. Dependent Variable: ROA Casewise Diagnosticsa

Case Number Std. Residual ROA Predicted Value Residual

80 -3,360 -,0081 ,006256 -,0143565

Residuals Statisticsa

Minimum Maximum Mean Std. Deviation N

Predicted Value -,071681 ,056165 ,015482 ,0152458 100

Std. Predicted Value -5,717 2,668 ,000 1,000 100

Standard Error of Predicted Value ,000 ,004 ,001 ,001 100

Adjusted Predicted Value -,068680 ,058584 ,015365 ,0153974 100

Residual -,0143565 ,0116080 ,0000000 ,0041639 100

Std. Residual -3,360 2,716 ,000 ,974 100

Stud. Residual -3,394 3,673 ,008 1,073 100

Deleted Residual -,0159732 ,0286278 ,0001167 ,0054197 100

Stud. Deleted Residual -3,603 3,948 ,007 1,107 100

Mahal. Distance ,161 68,245 4,950 9,688 100

Cook's Distance ,000 5,231 ,076 ,528 100

Centered Leverage Value ,002 ,689 ,050 ,098 100

a. Dependent Variable: ROA

One-Sample Kolmogorov-Smirnov Test

Unstandardized Residual

N 100

Normal Parametersa,b Mean ,0000000

Std. Deviation ,00416392

Most Extreme Differences

Absolute ,099

Positive ,073

Negative -,099

Kolmogorov-Smirnov Z ,994

Asymp. Sig. (2-tailed) ,277

a. Test distribution is Normal. b. Calculated from data.

Uji Spearman’s rho Variables Entered/Removeda

Model Variables Entered Variables Removed Method

1 LDR, NIM, CAR, BOPO, NPLb

. Enter

a. Dependent Variable: ROA

b. All requested variables entered.

Model Summaryb

Model R R Square Adjusted R Square Std. Error of the Estimate

1 ,965a ,931 ,927 ,0042732

a. Predictors: (Constant), LDR, NIM, CAR, BOPO, NPL

b. Dependent Variable: ROA

ANOVAa

Model Sum of

Squares

df Mean Square F Sig.

1

Regression ,023 5 ,005 252,030 ,000b

Residual ,002 94 ,000

Total ,025 99

a. Dependent Variable: ROA

DAFTAR PUSTAKA

Buku:

Brigham F. Eugene dan Joel, Houston. 2010. Dasar–dasar Manajemen

Keuangan: Assetials Of Financial Management. Jakarta: Salemba Empat.

Hasibuan, Malayu S.P, 2008. Dasar-dasar Perbankan, Cetakan Ketujuh. Jakarta:

PT. Bumi Aksara.

Ghozali, Imam. 2011. Aplikasi Analisis Multivariate Dengan Program Ibm SPSS.

Semarang: Badan Penerbit Universitas Diponegoro.

Kasmir. 2011.

Dasar-dasar Perbankan.

Jakarta: PT Raja Grafindo Persada.

Kasmir. 2012.

Analisis Laporan Keuangan

. Jakarta: PT. Raja Grafindo

Persada.

Lubis, Irsyad. 2010. Bank dan Lembaga Keuangan Lain. Medan: USU Press.

Mishkin, Frederic. 2008. Ekonomi Uang, Perbankan dan Pasar Keuangan.

Jakarta: Salemba Empat.

Pandia, Frianto. 2012. Manajemen Dana Dan Kesehatan Bank. Jakarta: Rineka

Cipta.

Riyanto, Bambang. 2010. Dasar-dasar Pembelanjaan Perusahaan. Cetakan

Kesepuluh. Yogyakarta: BPFE.

Rivai, Veithzal, Andria Permata Veithzal dan Ferry N. Idroes, 2007. Bank and

Financial Institution Management, Edisi Pertama. Jakarta: PT. Raja Grafindo Persada.

Rivai, Veithzal, Sofyan Basir, Sarwono Sudarto dan Arifiandy Permata, 2012. Commercial Bank Management Manajemen Perbankan dari teori ke praktik, Edisi Pertama. Jakarta: PT. Raja Grafindo Persada.

Situmorang, Syafrizal Helmi dan Muslich Lutfi, 2011 . Analisis Data Untuk Riset

Manajemen dan Bisnis, Edisi 2. Medan: USU Press.

Triandaru, Sigit dan Totok Budisantoso, 2008. Bank dan Lembaga Keuangan

Jurnal:

Artarina dan Masdjojo. 2013. “Faktor-Faktor Yang Mempengaruhi Rentabilitas

Pada BPR Di Kabupaten Blora“. Jurnal Dinamika Akuntansi, Keuangan

dan Perbankan Vol. 2, No. 1, pp. 44 – 51.

Bank Indonesia. Booklet Perbankan Indonesia 2009, Direktori Perizinan dan

Informasi Perbankan, Jakarta.

Deger Alper and Adem Anbar. 2011, “Bank Specific and Macroeconomic Determinants of Commercial Bank Profitability: Empirical Evidence from

Turkey”. Business and Economics Research Journal, No. 2, pp. 139-152.

Dewi, Luh Eprima 2015. “Analisis Pengaruh NIM, BOPO, LDR, dan NPL

Terhadap Profitabilitas (Studi Kasus Pada Bank Umum Swasta Nasional

Yang Terdaftar Pada Bursa Efek Indonesia Periode 2009-2013)”. e-Journal

S1 Ak. Universitas Pendidikan Ganesha Jurusan Akuntansi Program S1 Vol. 3, No.1, pp. 1-11.

Eltabakh Mohammed, Chittipa Ngamkroeckjoti, dan Ismail Ali Siad. 2014. “A comparison Study on The Profitability and its Determinants between Islamic and Conventional Banks Listed in Qatar Exchange (QE) Pre, During, and

Post 2008 Global Financial Crisis”. International Conference on Business,

Law and Corporate Social Responsibility, pp. 91-95.

Eng, Tan Sau. 2013. “Pengaruh NIM, BOPO, LDR, NPL & CAR Terhadap ROA Bank Internasional Dan Bank Nasional Go Public Periode 2007 –

2011”Jurnal Dinamika Manajemen Vol.1, No.3, pp. 153-167.

Hayat, Atma 2008. “Analisis Faktor-Faktor yang berpengaruh terhadap

Rentabilitas Perusahaan Perbankan yang Go Public di Pasar Modal

Indonesia”. Jurnal Jepma Vol. 7, No.1, pp. 112-125.

Mawardi, Wisnu. 2005. “Analisis Faktor Faktor yang Mempengaruhi Kinerja Keuangan Bank Umum di Indonesia (Studi Kasus pada Bank Umum dengan

Total Asset Kurang dari 1 Triliun)”. Jurnal Bisnis Strategi, Vol.14, No.1,

pp. 83-94.

Ozili,Peterson 2015.”Determinants of Bank Profitability and Basel Capital

Regulation: Emperical Evidence from Nigeria”. Research Journal of

Finance and Accounting Vol. 6, No. 2, pp. 124-131.

Purnamawati, I Gusti Ayu. 2014. “The Effect Of Capital And Liquidity Risk To

Profitability On Conventional Rural Bank In Indonesia”. South East Asia

Rengasamy, Dhanuskodi 2014. “Impact of Loan Deposit Ratio (LDR) on Profitability:Panel Evidence from Commercial Banks In Malaysia” Proceedings of the third International on Global Business, Economics, Finance and Social Sciences.

Riaz, Samina. 2013.“Profitability Determinants of Commercial banks in

Pakistan”. Proceedings of 6th International Business and Social Sciences

Research Conference. pp. 1-14.

Sabir,dkk. 2012. “Pengaruh Rasio Kesehatan Bank terhadap Kinerja Keuangan

Bank Umum Syariah dan Bank Umum Konvensional di Indonesia”. Jurnal

Analisis Vol. 1,No.1, pp. 79-86.

Sudiyatno, Bambang. 2010. “Analisis Pengaruh Dana Pihak Ketiga, BOPO, CAR dan LDR Terhadap Kinerja Keuangan Pada Sektor Perbankan Yang Go

Public Di Bursa Efek Indonesia Periode 2005-2008”. Dinamika Keuangan

dan Perbankan

Vol.2, No.2, pp. 125-13.

Widyastuti dan Mandagie. 2010. “Pengaruh CAR, NIM, dan LDR terhadap ROA

Pada Perusahaan Perbankan”. Jurnal Akuntabilitas Vol.10, No.1, pp. 18-25.

Skripsi dan Tesis

Mahardian, Pandu. 2008. Analisis Pengaruh CAR, BOPO, NPL, NIM dan LDR terhadap kinerja Keuangan Perbankan (Studi kasus Perusahaan Perbankan yang terdaftar di Bursa Efek Jakarta Periode Juni 2002-Juni 2007). Tesis Program Studi Magister Manajemen. UNDIP. Semarang

Nusantara, Ahmad Buyung. 2009. “Analisis Pengaruh NPL, CAR, LDR, dan BOPO terhadap Profitabilitas Bank (Perbandingan Bank Umum Go Publik. Tesis Program Studi Magister Manajemen Universitas Diponegoro Semarang”.

Ponttie Prasnugraha P, 2007. “ Analisis Pengaruh Rasio – rasio Keuangan

Terhadap Kinerja Bank Umum di Indonesia (Studi Empiris Bank – bank

umum yang Beroperasi di Indonesia)”, Magister Manajemen Universitas Diponegoro, Semarang.

Prastiyaningtyas, Fitriani. 2010. “Faktor-faktor yang Mempengaruhi Profitabilitas Perbankan (Studi pada Bank Umum Go Public Yang Listed di Bursa Efek Indonesia Tahun 2005-2008)’’. Skripsi. Universitas Diponegoro, Semarang.

Peraturan Perundang-undangan:

Peraturan Bank Indonesia Nomor:13/1/PBI/2011 Tentang Penilaian Tingkat Kesehatan Bank Umum.

Peraturan Bank Indonesia Nomor 10/15/PBI/2008 Tentang Kewajiban Penyediaan Modal Minimum.

Peraturan Bank Indonesia Nomor 5/8/PBI/2003 Tentang Penerapan Manajemen Resiko bagi Bank Umum

Surat Edaran Bank Indonesia No. 3/30/DPNP tanggal 14 Desember 2001,Perihal Laporan Keuangan Publikasi Bank Umum kepada Bank Indonesia, Bank Indonesia, Jakarta.

Surat Edaran Bank Indonesia No 6/23/DPNP tanggal 31 Mei 2004, Perihal Sistem Penilaian Tingkat Kesehatan Bank Umum, Bank Indonesia, Jakarta.

Surat Edaran Bank Indonesia No 6/23/DPNP tanggal 31 Mei 2004, Perihal Sistem

Penilaian Tingkat Kesehatan Bank Umum, Bank Indonesia, Jakarta.

Surat Edaran Bank Indonesia No 13/24/DPNP tanggal 25 Oktober 2011, tentang Penilaian Tingkat Kesehatan Bank Umum, Bank Indonesia, Jakarta.

Surat Keputusan Direksi Bank Indonesia No 28/64/KEP/DIR tentang Persyaratan Bank Umum Bukan Bank Devisa menjadi Bank Umum Devisa. Jakarta

Undang-Undang No. 7 Tahun 1992 Tentang Perbankan.

Undang–Undang No. 10 Tahun 1998 Tentang Perubahan Atas Undang-Undang No. 7 Tahun 1992 Tentang Perbankan.

Situs Online:

www.bi.go.id, Statistik Perbankan Indonesia 2015, Diakses pada tanggal 23 November 2015.

BAB III

METODE PENELITIAN

3.1 Jenis Penelitian

Jenis penelitian ini adalah penelitian asosiatif dimana penelitian asosiatif

merupakan penelitian yang bertujuan untuk mengetahui hubungan atau pengaruh

antar dua variabel atau lebih. Penelitian ini menganalisis pengaruh Capital

Adequacy Ratio, Non Performing Loan, Net Interest Margin, Beban Operasional

Pendapatan Operasional, dan Loan to Deposito Ratio berpengaruh terhadap

Return on Assets pada Bank Devisa Terbuka di Bursa Efek Indonesia.

3.2 Tempat dan Waktu Penelitian

Penelitian ini dilakukan di Bank Indonesia (BI) melalui media internet

dengan situs resmi www.bi.go.id, Bursa Efek Indonesia (BEI) dengan situs resmi

www.idx.co.id seperti annual report dan lain sebagainya. Waktu penelitian ini

dilakukan dari bulan Januari 2016 sampai dengan bulan Maret 2016.

3.3 Batasan Operasional

Penelitian ini membatasi hanya melihat pengaruh Capital Adequacy Ratio,

Non Performing Loan, Net Interest Margin, Beban Operasional Pendapatan

Operasional, dan Loan to Deposito Ratio terhadap Return on Assets pada Bank

Devisa Terbuka di Bursa Efek Indonesia. Keterbatasan teori-teori untuk

menghindari kesimpangsiuran dalam membahas dan menganalisis permasalahan,

1. Variabel dependen yang digunakan dalam penelitian ini adalah tingkat kinerja

bank devisa yang digunakan untuk pengukuran tingkat keuntungan yang

diproksikan dengan rasio rentabilitas yaitu Return on Asset (ROA).

2. Variabel independen yang digunakan dalam penelitian ini adalah Capital

Adequacy Ratio (CAR), Non Performing Loan (NPL), Net Interest Margin

(NIM), Beban Operasional Pendapatan Operasional (BOPO), dan Loan to

Deposito Ratio (LDR).

3. Subjek yang digunakan dalam penelitian ini adalah Bank Devisa yang terbuka

di Bursa Efek Indonesia periode 2010-2014.

4. Data yang digunakan adalah data sekunder berupa laporan keuangan tahun

2010-2014 pada Bank Indonesia dan Bursa Efek Indonesia pada website

www.bi.go.id dan www.idx.co.id.

3.4 Definisi Operasional Variabel 3.4.1 Variabel Dependen (Y)

Variabel dependen adalah variabel yang dipengaruhi oleh variabel

independen. Variabel dependen yang digunakan dalam penelitian ini adalah

kinerja rentabilitas bank devisa yang diproksikan dengan Return on Asset (ROA).

Return on Assets (ROA) merupakan rasio yang digunakan untuk mengukur

kemampuan manajemen bank dalam memperoleh keuntungan (laba) secara

keseluruhan. Menurut ketentuan Bank Indonesia, besarnya nilai Return on Assets

dapat dihitung dengan rumus:

3.4.2 Variabel Independen (X)

Variabel independen adalah variabel yang sifatnya mempengaruhi variabel

lain. Dalam penelitian ini variabel independen digunakan untuk melihat seberapa

besar variabel independen mempengaruhi variabel dependennya. Adapun variabel

independen dalam penelitian ini adalah sebagai berikut:

1. Capital Adequacy Ratio (X1)

CAR adalah rasio yang memperlihatkan seberapa besar seluruh aktiva bank

yang mengandung risiko (kredit, penyertaan, surat berharga, tagihan pada

bank lain) ikut dibiayai dari dana modal sendiri bank di samping memperoleh

dana-dana dari sumber-sumber di luar bank, seperti dana masyarakat,

pinjaman (utang), dan lain-lain. Perbandingan rasio CAR adalah rasio modal

terhadap Aktiva Tertimbang Menurut Resiko (ATMR) No. 3/30/DPNP

tanggal 14 Desember 2001 besarnya nilai Capital Adequacy Ratio suatu bank

dihitung dengan rumus:

CAR = x 100%

Dengan kata lain CAR merupakan rasio permodalan yang menunjukkan

kemampuan bank dalam menyediakan dana untuk keperluan pengembangan

usaha dan menampung risiko kerugian dana yang dilibatkan guna untuk

kegiatan operasi bank.

2. Non Performing Loan (X2)

Non Performing Loan merupakan rasio yang berguna untuk mengukur risiko

gagal bayar yang dihadapi oleh bank dalam menjalankan kegiatan penyaluran

dengan kualitas kurang lancar, diragukan dan macet dengan total kredit yang

disalurkan. Berdasarkan ketetapan Bank Indonesia, besarnya nilai Non

Performing Loan dapat dihitung dengan rumus sebagai berikut dalam Surat

Edaran Bank Indonesia No. 3/30/DPNP tanggal 14 Desember 2001:

NPL = x 100%

Kondisi non performing loan (NPL) yang tinggi akan memperbesar biaya

baik biaya pencadangan aktiva produktif ataupun biaya yang lain sehingga

menimbulkan potensi kerugian pada bank atau dengan kata lain NPL tersebut

menentukan kinerja suatu bank.

3. Net Interest Margin (X3)

Menurut Peraturan Bank Indonesia No. 13/1/PBI/2011, Net Interest Margin

(NIM) merupakan perbandingan antara pendapatan bunga bersih dengan

rata-rata aktiva produktif yang digunakan untuk menghasilkan laba tersebut.

Semakin besar rasio ini maka semakin besar pula rentabilitas bank yang

didapat dari pendapatan bunga. Besarnya nilai Net Interest Margin dapat

dihitung dengan rumus:

NIM = x 100%

4. Beban Operasional terhadap Pendapatan Operasional (X4)

Rasio ini adalah perbandingan antara biaya operasional dengan pendapatan

operasional dalam mengukur tingkat efisiensi dan kemampuan bank dalam

operasional yang dalam Surat Edaran (SE) Bank Indonesia No. 13/24/DPNP

Tanggal 25 Oktober 2011 dapat dihitung melalui rumus:

BOPO = x 100%

Semakin kecil rasio ini berarti semakin efisien biaya operasional yang

dikeluarkan oleh bank yang bersangkutan sehingga dapat dikatakan bank

tersebut dalam kondisi baik.

5. Loan to Deposit Ratio (X5)

Rasio ini merupakan perbandingan total pinjaman yang diberikan dengan

total dana pihak ketiga atau total deposit. Kredit yang diberikan tidak

termasuk kredit kepada bank lain sedangkan untuk dana pihak ketiga adalah

giro, tabungan, simpanan berjangka, sertifikat deposito. Dalam Surat Edaran

(SE) Bank Indonesia No.03/30/DPNP Tanggal 14 Desember 2001 dapat

dihitung dengan rumus :

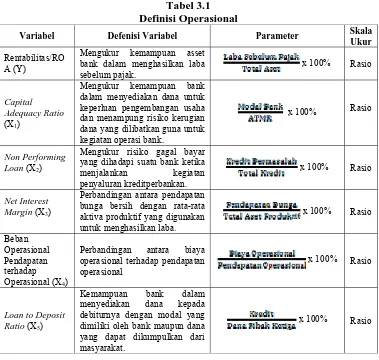

Tabel 3.1 Definisi Operasional

Variabel Defenisi Variabel Parameter Skala

Ukur Rentabilitas/RO

A (Y)

Mengukur kemampuan asset bank dalam menghasilkan laba sebelum pajak. dalam menyediakan dana untuk keperluan pengembangan usaha dan menampung risiko kerugian dana yang dilibatkan guna untuk kegiatan operasi bank.

x 100% Rasio

Non Performing Loan (X2)

Mengukur risiko gagal bayar yang dihadapi suatu bank ketika

menjalankan kegiatan bunga bersih dengan rata-rata aktiva produktif yang digunakan untuk menghasilkan laba. debiturnya dengan modal yang dimiliki oleh bank maupun dana yang dapat dikumpulkan dari masyarakat.

x 100% Rasio

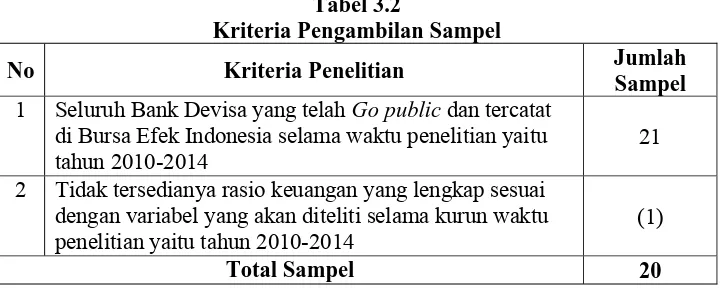

3.5 Populasi dan Sampel Penelitian

Populasi yang digunakan dalam penelitian ini adalah bank devisa yang ada

di Indonesia yang terdaftar dalam Direktori Perbankan Indonesia maupun Bursa

Efek Indonesia periode tahun 2010-2014 yang berjumlah 21 (Dua Puluh Satu).

Metode yang digunakan untuk memilih sampel adalah dengan menggunakan

metode populasi sasaran yang dipilih dengan mempertimbangkan kriteria tertentu,

menurut ciri-ciri khusus yang dimiliki oleh populasi tersebut. Adapun kriteria

1. Seluruh bank devisa yang telah go public dan tercatat di Bursa Efek Indonesia

selama tahun 2010-2014.

2. Tersedianya rasio keuangan yang lengkap sesuai dengan variabel yang akan

diteliti selama kurun waktu penelitian yaitu tahun 2010-2014.

Berdasarkan kriteria yang telah diajukan di atas, maka jumlah sampel yang

digunakan dalam penelitian ini adalah sebanyak 20 (Dua Puluh) bank. Berikut

merupakan Tabel 3.2 yang menyajikan kriteria pengambilan sampel serta jumlah

sampel yang memenuhi kriteria untuk digunakan dalam penelitian :

Tabel 3.2

Kriteria Pengambilan Sampel

No Kriteria Penelitian Jumlah

Sampel

1 Seluruh Bank Devisa yang telah Go public dan tercatat

di Bursa Efek Indonesia selama waktu penelitian yaitu tahun 2010-2014

21

2 Tidak tersedianya rasio keuangan yang lengkap sesuai

dengan variabel yang akan diteliti selama kurun waktu penelitian yaitu tahun 2010-2014

(1)

Total Sampel 20

Berdasarkan Tabel 3.2 mengenai kriteria sampel penelitian, diperlihatkan

bahwa 1 (Satu) bank tidak memenuhi kriteria pengambilan sampel yang

ditetapkan oleh peneliti yaitu Bank Ekonomi Raharja dikarenakan tidak

tersedianya laporan keuangan yang diperlukan untuk keperluan penelitian, maka

jumlah bank yang dijadikan sampel adalah sebanyak 20 (Dua Puluh) Bank yang

disajikan dalam Tabel 3.3

Tabel 3.3 Sampel Penelitian

No. Nama Bank

2 PT Bank Bukopin Tbk.

3 PT Bank Bumi Arta Tbk.

4 PT Bank Panin Indonesia Tbk.

5 PT Bank Central Asia Tbk.

6 PT Bank CIMB Niaga Tbk.

7 PT Bank Danamon Indonesia Tbk.

8 PT Bank Internasional Indonesia Tbk. 9 PT Bank Artha Graha Internasional Tbk.

10 PT Bank Mayapada Internasional Tbk.

11 PT Bank Mega Tbk.

12 PT Bank Sinarmas Tbk.

13 PT Bank Mutiara Tbk.

14 PT Bank Nusantara Parahyangan Tbk.

15 PT Bank OCBC NISP Tbk

16 PT Bank of India Indonesia, Tbk.

17 PT Bank Permata Tbk. 18 PT Bank QNB Kesawan Tbk.

19 PT Bank Woori Saudara 1906 Tbk.

20 PT Bank MNC Internasional Tbk. Sumber : www.idx.co.id (Data Diolah)

Berdasarkan Tabel 3.3 bank yang dijadikan sampel dalam penelitian ini

adalah 20 bank devisa. Angka tahun pengamatan dalam penelitian ini adalah 5

(Lima) tahun berturut-turut dari tahun 2010 sampai dengan tahun 2014. Sehingga

jumlah sampel observasi adalah 100 (Seratus) sampel observasi yang diperoleh

dari 5 (Lima) tahun observasi dikali 20 (Dua puluh) sampel Bank Devisa di

Indonesia.

3.6 Jenis dan Sumber Data

Data yang digunakan dalam penelitian ini adalah data sekunder. Data

sekunder pada penelitian ini diperoleh dari situs resmi Bank Indonesia, yaitu

www.bi.go.id, situs resmi Bursa Efek Indonesia yaitu www.idx.co.id serta dari

laporan keuangan tahunan bank umum yang menjadi sampel penelitian serta dari

sumber-sumber lainnya. Data yang diperoleh adalah data kuantitatif, yaitu data

yang diukur dalam suatu skala numerik. Sifat data ini adalah data time series dan

data cross section. Penelitian ini mengambil data 20 (Dua Puluh) Bank Devisa

(section) di Indonesia selama periode 5 (Lima) tahun (series) yaitu tahun

2010-2014.

3.7 Metode Pengumpulan Data

Teknik pengumpulan data yang digunakan dalam penelitian ini adalah

menggunakan metode pengumpulan data historis (documentary-historical).

Langkah-langkah yang diambil dalam pengumpulan data yang berkaitan dengan

penulisan skripsi ini adalah sebagai berikut:

1. Studi Dokumentasi

Studi dokumentasi adalah pengumpulan data yang dilakukan dengan kategori

dan klasifikasi bahan-bahan yang berhubungan dengan masalah penelitian.

Data-data yang dikumpulkan adalah CAR (Capital Adequasy Ratio) NPL (Non

Performing Loan), NIM (Net Interest Margin), BOPO (Beban Operasional

terhadap Pendapatan Operasional), LDR (Loan to Deposito Ratio) dan ROA

(Return on Asset) bank devisa yang diperoleh dari Statistik Perbankan

Indonesia, situs resmi Bursa Efek Indonesia serta situs resmi masing-masing

bank terkait.

2. Studi Pustaka

Penelitian ini dilakukan dengan mengumpulkan data dan teori yang relevan

terhadap literatur dan bahan pustaka lainnya seperti buku, artikel, jurnal, dan

berbagai penelitian terdahulu.

3.8 Metode Analisis Data 3.8.1 Analisis Deskriptif

Analisis deskriptif digunakan untuk memberikan gambaran dan informasi

mengenai data variabel dalam penelitian. Analisis deskriptif meliputi nilai

rata-rata,dan jumlah data dari 5 (Lima) variabel independen yaitu Capital Adequacy

Ratio (CAR), Non Performing Loan (NPL), Net Interest Margin (NIM), Beban

Operasional Pendapatan Operasional (BOPO) dan Loan to Deposito Ratio (LDR)

sebagai variabel yang mempengaruhi Return on Assets (ROA).

3.8.2 Analisis Regresi Linear Berganda

Teknik analisis data yang digunakan di dalam penelitian ini dilakukan

dengan menggunakan analisis regresi linear berganda. Analisis linear berganda

ditujukan untuk guna mengetahui arah, pengaruh, kekuatan dalam menentukan

hubungan linear antara beberapa variabel bebas (X) dengan variabel terikat (Y).

Analisis linear berganda menggunakan F hitung. Model regresi akan dapat

dijadikan alat estimasi yang tidak bias jika telah memenuhi persyaratan BLUE

(Best Linear Unbiased Estimator) yakni tidak terdapat heteroskedastisitas,

multikolineritas, autokorelasi (Situmorang dan Lutfi, 2011:151). Persamaan

regresi linier berganda adalah sebagai berikut:

Y = a + b1X1+ b2X2+ b3X3+ b4X4+ b5X5+

a = Konstanta

b1…b5 = Koefisien Regresi

X1 = Capital Adequacy Ratio (CAR)

X2 = Non Performing Loan (NPL)

X3 = Net Interest Margin (NIM)

X4 = Beban Operasional Pendapatan Operasional (BOPO)

X5 = Loan to Deposito Ratio (LDR)

= Termoferror

Nilai koefisien regresi digunakan sebagai dasar analisis. Hal ini berarti

jika koefisien b bernilai positif (+) maka terjadi pengaruh searah antara variabel

independen (X) dengan variabel dependen (Y), setiap kenaikan nilai variabel

independen akan mengakibatkan kenaikan variabel dependen. Demikian pula

sebaliknya, bila koefisien nilai b bernilai negatif (-), hal ini menunjukkan adanya

pengaruh negatif dimana kenaikan nilai variabel independen akan mengakibatkan

penurunan nilai variabel dependen.

3.9 Pengujian Hipotesis

3.9.1 Uji hipotesis Secara Serempak (Uji F)

Uji F pada penelitian ini untuk mengetahui apakah semua variabel

independen yang dimasukkan dalam model mempunyai pengaruh secara

serempak terhadap variabel dependen. Pengujian hipotesis secara serempak adalah

1. H0 : b1 = b2 = b3 = b4 = b5 = 0, artinya, Capital Adequacy Ratio (CAR), Non

Performing Loan (NPL), Net Interest Margin (NIM), Beban Operasional

Pendapatan Operasional (BOPO), dan Loan to Deposito Ratio (LDR) dan

secara serempak berpengaruh tidak signifikan terhadap Return on Assets

(ROA) Pada Bank Devisa yang Terdaftar di Bursa Efek Indonesia.

2. H1 : Minimal satu bi ≠ 0, artinya, Capital Adequacy Ratio (CAR), Non

Performing Loan (NPL), Net Interest Margin (NIM), Beban Operasional

Pendapatan Operasional (BOPO), dan Loan to Deposito Ratio (LDR) dan

secara serempak berpengaruh signifikan terhadap Return on Assets (ROA)

Pada Bank Devisa yang Terdaftar di Bursa Efek Indonesia.

Kriteria pengambilan keputusan pada pengujian hipotesis secara serempak adalah

sebagai berikut:

1. Jika Fhitung > Ftabel, maka H0 ditolak dan H1 diterima.

2. Jika Fhitung < Ftabel, maka H0 tidak ditolak dan H1 ditolak.

3.9.2 Uji Hipotesis Secara Parsial ( Uji t)

Uji statistik t untuk menguji pengaruh variabel independen Capital

Adequacy Ratio (CAR), Non Performing Loan (NPL), Net Interest Margin (NIM),

Beban Operasional Pendapatan Operasional (BOPO), dan Loan to Deposito Ratio

(LDR) atau untuk melihat variabel apa yang memberikan pengaruh yang paling

1. H0 : bi = 0, artinya Capital Adequacy Ratio (CAR), Non Performing Loan

(NPL), Net Interest Margin (NIM), Beban Operasional Pendapatan

Operasional (BOPO) dan Loan to Deposito ratio (LDR) secara parsial

berpengaruh tidak signifikan terhadap Return on Assets (ROA) Bank Devisa

yang Terdaftar di Bursa Efek Indonesia.

2. H1 : bi ≠ 0, artinya Capital Adequacy Ratio (CAR), Non Performing Loan

(NPL), Net Interest Margin (NIM), Beban Operasional Pendapatan

Operasional (BOPO) dan Loan to Deposito ratio (LDR) secara parsial

berpengaruh signifikan terhadap Return on Assets (ROA) Bank Devisa yang

Terdaftar di Bursa Efek Indonesia. Kriteria pengambilan keputusan dalam

pengujian hipotesis secara parsial adalah sebagai berikut:

1. Jika thitung > ttabel, maka H0 ditolak dan H1 diterima

2. Jika thitung < ttabel, maka H0 tidak ditolak dan H1 ditolak.

3.10 Uji Asumsi Klasik 3.10.1 Uji Normalitas

Uji normalitas data digunakan untuk menguji apakah model regresi dalam

penelitian antara variabel dependen dengan variabel independen keduanya

memiliki distribusi normal ataukah tidak. Data yang baik adalah data yang

mempunyai pola seperti distribusi normal yakni distribusi data tersebut tidak

Cara menguji normalitas data dapat dilihat dengan tiga pendekatan yaitu

pendekatan histogram, grafik, dan Kolmogorov-Smirnov. Uji normalitas data

dengan pendekatan histogram dapat dilihat dengan kurva normal yaitu kurva yang

memiliki ciri-ciri khusus, salah satunya adalah bahwa mean, mode, dan median

pada tempat yang sama. Pada pendekatan histogram variabel berdistribusi normal

jika dapat ditunjukkan oleh distribusi data yang tidak menceng ke kiri atau

menceng ke kanan. Pada pendekatan grafik, uji normalitas dapat dilihat dari

titik-titik disepanjang garis diagonal. Jika pada scattler plot terlihat titik yang

mengikuti data di sepanjang garis diagonal. Hal ini berarti data berdistribusi

normal. Sedangkan pendekatan Kolmogorov-Smirnov digunakan untuk

memastikan apakah data disepanjang garis diagonal berdistribusi normal. Nilai

kolmogorov smirnov Z lebih kecil dari 1,97 berarti data dikatakan normal

(Situmorang dan Lufti, 2012:107). Pengambilan keputusan mengenai normalitas

adalah sebagai berikut:

1. Jika p < 0.05 maka distribusi data tidak normal

2. Jika p > 0.05 maka distribusi data normal

Cara mengatasi data tidak normal antara lain:

1. Melakukan transformasi data misalnya mengubah data menjadi bentuk

logaritma (Log) atau natural (Ln).

2. Menambah jumlah data.

3. Menghilangkan data yang dianggap sebagai penyebab tidak normalnya data.

4. Menerima data apa adanya.

Uji multikolinearitas bertujuan untuk mengetahui apakah dalam model

regresi ditemukan adanya korelasi antar variabel bebas (independen). Model

regresi yang baik seharusnya tidak terjadi korelasi diantara variabel independen

(Ghozali, 2009). Untuk mendeteksi ada atau tidaknya multikolinearitas didalam

model regresi antara lain dapat dilakukan dengan melihat (1) nilai tolerance dan

lawannya (2) varians factor (VIF). Nilai cut off yang umum dipakai untuk

menunjukkan adanya multikolinearitas adalah nilai tolerance > 0,10 atau sama

dengan nilai VIF < 10.

3.10.3 Uji Heteroskedastisitas

Uji heteroskedastisitas pada prinsipnya ingin menguji apakah sebuah grup

mempunyai varians yang sama di antara anggota grup tersebut. Jika varians sama,

dan ini yang seharusnya terjadi maka dikatakan ada homoskedastisitas. Sedangkan

jika varians tidak sama dikatakan terjadi heteroskedastisitas (Situmorang dan

Lufti, 2012:108). Pengujian heteroskedastisitas dapat dilakukan dengan

scatterplot. Apabila terlihat titik-titik menyebar secara acak tidak membentuk pola

yang jelas serta tersebar baik diatas maupun dibawah angka nol pada sumbu Y.

Hal ini berarti tidak terjadi heteroskedastitas pada model regresi sehingga model

regresi layak dipakai. Cara lain untuk menguji heteroskedastisitas data adalah

dengan Uji Spearman’s rho dengan ketentuan jika nilai signifikansi lebih besar

dari 0,05 kesimpulannya adalah tidak terjadi heteroskedastisitas. Sebaliknya, jika

nilai signifikansi lebih kecil dari 0,05 kesimpulannya adalah terjadi

heteroskedastisitas.

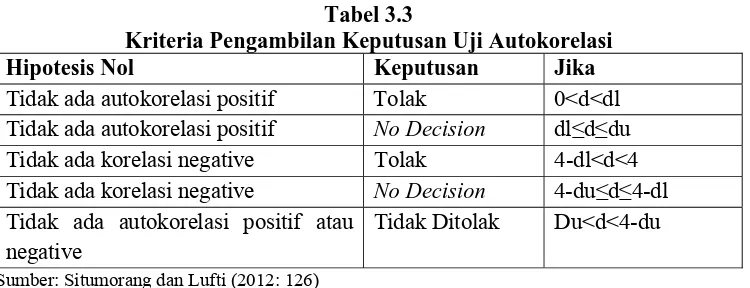

Uji autokorelasi bertujuan untuk menguji apakah dalam model regresi

linear ada korelasi antara kesalahan pengganggu pada periode t dengan kesalahan

pengganggu pada periode sebelumnya (Situmorang dan Lufti¸ 2012: 120). Jika

terjadi korelasi, maka dinamakan ada masalah autokorelasi. Autokorelasi muncul

karena observasi yang berurutan sepanjang waktu berkaitan satu sama lain.

Pengujian asumsi ini, dilakukan dengan menggunakan Durbin Watson (Durbin

Watson Test). Model regresi yang baik adalah regresi yang bebas dari autokorelsi.

Adapun kriteria pengujiannya adalah sebagai berikut:

Tabel 3.3

Kriteria Pengambilan Keputusan Uji Autokorelasi

Hipotesis Nol Keputusan Jika

Tidak ada autokorelasi positif Tolak 0<d<dl

Tidak ada autokorelasi positif No Decision dl≤d≤du

Tidak ada korelasi negative Tolak 4-dl<d<4

Tidak ada korelasi negative No Decision 4-du≤d≤4-dl

Tidak ada autokorelasi positif atau negative

Tidak Ditolak Du<d<4-du

BAB IV

HASIL PENELITIAN DAN PEMBAHASAN

4.1 Profil Perusahaan

4.1.1 PT Bank Rakyat Indonesia Agroniaga Tbk

PT Bank Rakyat Indonesia Agroniaga Tbk berdiri pada tanggal 27

September 1989 dan berkantor pusat di Agro Plaza, Jl. HR. Rasuna Said Blok X2

No. 1 Jakarta. Bank BRI Agroniaga melakukan Initial Public Offering di Bursa

Efek Indonesia pada Agustus 2003 dengan kode saham AGRO.

Per 31 Desember 2014, Bank BRI Agroniaga mencatatkan total aset

sebesar Rp.6.385.191.484.000,00 serta memiliki 14 kantor cabang, 26 kantor

cabang pembantu, 3 kantor kas, 1 payment point, 41 ATM BRI AGRO, ATM BRI

dan jaringan ATM Bersama.

4.1.2 PT Bank Bukopin Tbk

PT Bank Bukopin Tbk berdiri pada tanggal 19 Juli 1970 dan berkantor

pusat di Jl. MT. Haryono Kav. 50-51, Jakarta Selatan. Bank Bukopin melakukan

Initial Public Offering di Bursa Efek Indonesia pada tanggal 30 Juni 2006 dengan

kode saham BBKP.

Per 31 Desember 2014, Bank Bukopin mencatatkan total aset sebesar

Rp.79.051.000.000.000,00 dan memiliki 40 kantor cabang, 121 kantor cabang

pembantu, 86 kantor fungsional, 145 kantor kas, 39 payment point, 8 pick up

service, dan 614 ATM. Bank Bukopin memiliki dua perusahaan entitas anak yaitu

PT Bukopin Finance dan PT Bank Syariah Bukopin serta dua perusahaan entitas

4.1.3 PT Bank Bumi Arta Tbk

PT Bank Bumi Arta Tbk berdiri pada tanggal 3 Maret 1967 dan berkantor

pusat di Jl. Wahid Hasyim No. 234, Jakarta. Bank Bumi Arta melakukan Initial

Public Offering di Bursa Efek Jakarta pada tanggal 1 Juni 2006 dengan kode

saham BNBA.

Per 31 Desember 2014 Bank Bumi Arta mencatatkan total aset sebesar

Rp.5.155.423.000.000,00 dan memiliki 10 kantor cabang, 22 kantor cabang

pembantu, 20 kantor kas dan 46 payment points.

4.1.4 PT Bank Panin Tbk

PT Bank Panin Tbk berdiri pada tanggal 17 Agustus 1971 dan berkantor

pusat di Gedung Panin Centre, Jl. Jend. Sudirman, Jakarta. Bank Panin melakukan

Initial Public Offering di Bursa Efek Jakarta pada tahun 1982 dengan kode saham

PNBN.

Per 31 Desember 2014, Bank Panin mencatatkan total asset sebesar

Rp.172.582.000.000.000,00 serta memiliki 59 kantor cabang di Indonesia, 1

cabang di Cayman islands dan 1 kantor perwakilan di Singapura. Bank Panin Tbk

memiliki tiga perusahaan entitas anak yaitu Bank Panin Syariah Tbk, PT Clipan

Finance Indonesia Tbk dan PT Verena Multi Finance Tbk.

4.1.5 PT Bank Central Asia Tbk

PT Bank Central Asia Tbk berdiri pada tanggal 10 Oktober 1995 dan

berkantor pusat di Menara BCA Grand Indonesia, Jl. MH. Thamrin No. 1 Jakarta.

Bank BCA melakukan Initial Public Offering di Bursa Efek Indonesia pada

Per 31 Desember 2014, Bank BCA mencatatkan total aset sebesar

Rp.552.424.000.000.000,00 dan memiliki 130 kantor cabang utama, 838 kantor

cabang pembantu, 143 kantor kas, 16.694 dan ratusan ribu mesin EDC. Bank

BCA memiliki 7 perusahaan entitas anak dan asosiasi yaitu PT BCA Finance,

BCA Finance Limited, PT Bank BCA Syariah, PT BCA Sekuritas, PT Asuransi

Umum BCA (BCA Insurance), PT Central Santosa Finance, dan PT Asuransi

Jiwa BCA (BCA Life).

4.1.6 PT Bank CIMB Niaga Tbk

PT Bank CIMB Niaga Tbk berdiri pada tanggal 26 September 1955 dan

berkantor pusat di Graha CIMB Niaga, Jl. Jend. Sudirman Kav. 58, Jakarta. Bank

CIMB Niaga mencatatkan sahamnya di Bursa Efek Indonesia pada tanggal 29

November 1989 dengan kode saham BNGA.

Per 31 Desember 2014, Bank CIMB Niaga mencatatkan total aset sebesar

Rp.233.162.423.000.000,00 dan memiliki 568 jaringan kantor cabang, 30 kantor

cabang Syariah, 527 cabang yang memiliki fungsi Office Channeling Syariah, 92

cabang dengan fungsi sebagai kantor gadai Rahn, 3.272 unit ATM dan 66 unit

CDM. Bank CIMB Niaga memiliki dua perusahaan entitas anak yaitu PT CIMB

Niaga Auto Finance (CNAF) dan PT Kencana Internusa Artha Finance (KITAF).

4.1.7 PT Bank Danamon Indonesia Tbk

PT Bank Danamon Indonesia Tbk berdiri pada tanggal 16 Juli 1956 dan

berkantor pusat di Graha Adira, Jl. MT. Haryono Kav. 42, Jakarta Selatan. Bank

Danamon melakukan Initial Public Offering di Bursa Efek Indonesia pada tanggal

Per 31 Desember 2014, Bank Danamon mencatatkan total aset sebesar

Rp.195.709.000.000.000,00 dan memiliki 2.156 jaringan kantor cabang dan pusat

pelayanan yang terdiri dari kantor cabang konvensional, unit Danamon Simpan

Pinjam dan unit Syariah, serta kantor cabang entias anak, dan memiliki 1.473

ATM. Bank Danamon memiliki 3 anak perusahaan yaitu PT Adira Multi Finance

Tbk (Adira Finance), PT asuransi Adira Dinamika (Adira Insurance), dan PT

Adira Quantum Multifinance (Adira Kredit).

4.1.8 PT Bank Internasional Indonesia Tbk

PT Bank Internasional Indonesia Tbk didirikan pada tanggal 15 Mei 1959

dan berkantor pusat di Sentral Senayan III, Jl. Asia Afrika No. 8 Gelora Bung

Karno Senayan, Jakarta. Bank BII melakukan Initial Public Offering di Bursa

Efek Indonesia tanggal 21 November 1989 dengan kode saham BNII. Pada tahun

2008, Malayan Banking Berhard (Maybank) mengakuisisi BII melalui anak

perusahaan yang dimiliki sepenuhnya, Maybank Offshore Corporate Service

(Labuan) Sdn. Bhd. (MOCS).

Per 31 Desember 2014, Bank BII mencatatkan total aset sebesar

Rp.143.318.466.000.000,00 dan memiliki 428 cabang termasuk cabang Syariah

serta 2 cabang luar negeri di Mauritius dan Mumbai, 13 Mobil Kas Keliling, dan

1.530 ATM. Bank BII memiliki dua entitas anak perusahaan yaitu PT Wahana

4.1.9 PT Bank Bumi Arta Tbk

PT Bank Bumi Arta Tbk berdiri pada tanggal 3 Maret 1967 dan berkantor

pusat di Jl. Wahid Hasyim No. 234, Jakarta. Bank Bumi Arta melakukan Initial

Public Offering di Bursa Efek Jakarta pada tanggal 1 Juni 2006 dengan kode

saham BNBA.

Per 31 Desember 2014 Bank Bumi Arta mencatatkan total aset sebesar

Rp.5.155.423.000.000,00 dan memiliki 10 kantor cabang, 22 kantor cabang

pembantu, 20 kantor kas dan 46 payment points.

4.1.10 PT Bank Mayapada Internasional Tbk

PT Bank Mayapada Internasional Tbk berdiri pada tanggal 10 Januari

1990 dan berkantor pusat di Mayapada Tower GF-3rd Floor, Jl. Jend. Sudirman

Kav. 28, Jakarta. Bank Mayapada melakukan Initial Public Offering di Bursa

Efek Jakarta pada tanggal 7 Agustus 1997 dengan kode saham MAYA.

Per 31 Desember 2014, Bank Mayapada mencatatkan total aset sebesar

Rp.36.173.591.000.000,00 dan memiliki 36 kantor cabang, 67 kantor cabang

pembantu, 75 kantor fungsional, 12 kantor kas dan 109 jaringan ATM.

4.1.11 PT Bank Mega Tbk

PT Bank Mega Tbk didirikan pada tanggal 15 April 1969 dan berkantor

pusat di Menara Bank Mega, Jl. Kapten Tendean Kav. 12-14A, Jakarta. Bank

Mega melakukan Initial Public Offering pada tahun 2000 dengan kode saham

MEGA. Per 31 Desember 2014, Bank Mega mencatatkan total aset sebesar

4.1.12 PT Bank Sinarmas Tbk

PT Bank Sinarmas Tbk berdiri pada tanggal 18 Agustus 1989 dan

berkantor pusat di Sinar Mas Land Plaza Tower I, 1st & 2nd Floor, Jl. MH.

Thamrin No. 51, Jakarta. Bank Sinarmas melakukan Initial Public Offering di

Bursa Efek Indonesia pada tanggal 13 Desember 2010 dengan kode saham BSIM.

Per 31 Desember 2014, Bank Sinarmas mencatakan total aset sebesar

Rp.21.259.549.000.000,00 serta memiliki 12 kantor wilayah, 73 kantor cabang,

130 kantor cabang pembantu, 141 kantor kas, 27 kantor cabang syariah, 10 kantor

kas syariah, 1 kantor fungsional, dan 503 ATM.

4.1.13 PT Bank Mutiara Tbk

PT Bank Mutiara Tbk merupakan metamorfosa dari Bank Century yang

diambil alih oleh Lembaga Penjamin Simpanan (LPS) berdasarkan keputusan

Komite Stabilitas Sistem Keuangan (KSSK) No. 04/KSSK.03/2008 pada tanggal

21 November 2008. Bank Mutiara berkantor pusat di Gedung Internasional

Financial Centre (IFC), Jl. Jend. Sudirman Kav. 22-23 Jakarta.

Per 31 Desember 2014, Bank Mutirara mencatatkan total aset sebesar

Rp.12.682.021.000.000,00 dan memiliki 23 kantor cabang, 35 kantor cabang

pembantu, 3 kantor kas, dan 64 ATM.

4.1.14 PT Bank Nusantara Parahyangan Tbk

PT Bank Nusantara Parahyangan Tbk berdiri pada 18 Januari 1972 dan

berkantor pusat di Jl. Ir. H. Juanda No. 95 Bandung 40132. Bank BNP melakukan

Initial Public Offering di Bursa Efek Jakarta pada tanggal 15 September 2000

Per 31 Desember 2014, Bank BNP mencatakan total aset sebesar

Rp.9.468.873.000.000,00 serta memiliki 16 kantor cabang, 44 kantor cabang

pembantu, 4 kantor kas, 1 kantor fungsional non operasional bank, dan 1 mobil

kas.

4.1.15 PT Bank OCBC NISP Tbk

PT Bank OCBC NISP Tbk berdiri pada tanggal 4 April 1941 dan

berkantor pusat di OCBC NISP Tower, Jl. Prof. Dr. Satrio Kav. 25, Jakarta

Selatan. Bank OCBC NISP melakukan Initial Public Offering di Bursa Efek

Indonesia pada tanggal 20 Oktober 1994 dengan kode saham NISP.

Per 31 Desember 2014, Bank OCBC NISP mencatatkan total asset sebesar

Rp.103.123.179.000.000,00 serta memiliki 630 kantor cabang dan perwakilan,

termasuk 56 cabang di Singapura, 41 cabang di Malaysia, 337 kantor di

Indonesia, dan 120 kantor cabang dan kantor cabang pembantu di China.

4.1.16 PT Bank of India Indonesia Tbk

PT Bank of India Indonesia Tbk berdiri pada tanggal 28 September 1968

dan berkantor pusat di Jl. H. Samanhudi No. 37, Jakarta Pusat. Bank of India

Indonesia mencatatkan sahamnya di Bursa Efek Indonesia pada tanggal 01 Mei

2002 dengan kode saham BSWD.

Per 31 Desember 2014, Bank of India Indonesia mencatatkan total asset

sebesar Rp.5.029.277.000.000,00 serta memiliki 8 kantor cabang, 6 kantor cabang

4.1.17 PT Bank Permata Tbk

PT Bank Permata Tbk berdiri pada tanggal 17 Desember 1954 dan

berkantor pusat di Gedung WTC II, Lt. 1-2;21-30, Jl. Jend. Sudirman Kav. 29-31

Jakarta. Bank Permata melakukan Initial Public Offering di Bursa Efek Indonesia

pada tanggal 14 November 1990 dengan kode saham BNLI.

Per 31 Desember 2014, Bank Permata mencatatkan total aset sebesar

Rp.185.349.861.000.000,00 serta memiliki 314 kantor cabang konvensional, 16

kantor cabang syariah, 283 office channeling Syariah, 22 mobile branches, 3

payment points dan 1.005 unit ATM. Bank Permata memiliki 6 anak perusahaan

dan afiliasi yaitu PT Sahabat Finansial Keluarga, PT Astra Sedaya Finance, PT

Sarana Bali Ventura, PT Aplikanusa Lintasarta, PT Sarana Bersama

Pengembangan Indonesia, dan PT Kustodian Sentral Efek Indonesia.

4.1.18 PT Bank QNB Indonesia Tbk

PT Bank QNB Indonesia Tbk didirkan pada tanggal 28 April 1913 dan

berkantor pusat di QNB Tower 18 Parc SCBD, Jl. Jend. Sudirman Kav. 52-53

Jakarta. Bank QNB Indonesia melakukan Initial Public Offering di Bursa Efek

Jakarta pada November 2002 dengan kode saham BKSW. Per 31 Desember 2014,

Bank QNB Indonesia mencatatkan total aset sebessar Rp.20.839.018.000.000,00

serta memiliki 46 kantor cabang dan 49 ATM.

4.1.19 PT Bank Woori Saudara Indonesia 1906, Tbk.

PT Bank Woori Saudara Indonesia 1906 Tbk berdiri pada tanggal 15 Juni

Bandung. Bank Woori Saudara melakukan Initial Public Offering di Bursa Efek

Jakarta pada tanggal 15 Desember 2006 dengan kode saham SDRA.

Per 31 Desember 2014, Bank Woori Saudara mencatatkan total asset

sebesar 16.432.776.000.000,00 serta memiliki 18 kantor cabang, 73 kantor cabang

pembantu, 16 kantor kas, 25 kas mobil, 5 kantor fungsional, dan 7 kantor cabang

pembantu korporat.

4.1.20 PT Bank MNC Internasional Tbk

PT Bank MNC Internasional Tbk berdiri pada tanggal 31 Juli 1989 dan

berkantor pusat di Gedung MNC Financial Center Lantai 6,7,8, Jl. Kebon Sirih

Raya No. 27 Jakarta Pusat. Bank MNC Internasional melakukan Initial Public

Offering di Bursa Efek Indonesia pada tanggal 15 Juli 2002 dengan kode saham

BABP.

Per 31 Desember 2014, Bank MNC Internasional mencatatkan total aset

sebesar Rp.9.430.264.000.000,00 dan memiliki 16 kantor cabang, 34 kantor

cabang pembantu, 40 kantor kas, 2 payment point, dan 76 ATM.

4.2 Hasil Penelitian 4.2.1 Statistik Deskriptif

Untuk memberikan gambaran informasi mengenai data variabel dalam

penelitian ini, maka digunakan tabel statistik deskriptif. Tabel statistik deskriptif

ini meliputi rata-rata (mean), jumlah data (N), dan standar deviasi dari 5 (lima)

variabel independen yaitu Capital Adequacy Ratio (CAR), Non Performing Loan

Operasional (BOPO), Loan to Deposito Ratio (LDR), dan sebagai variabel yang

mempengaruhi adalah Return on Asset (ROA) bank devisa di Indonesia. Hasil

analisis statistik deskriptif disajikan pada Tabel 4.1 berikut ini:

Tabel 4.1

Deskripsi Statistik Variabel Penelitian Descriptive Statistics

N Minimum Maximum Mean Std. Deviation

ROA 100 -,0764 ,0514 ,015482 ,0158042

CAR 100 ,0941 ,4557 ,162715 ,0532898

NPL 100 ,0021 ,2484 ,025452 ,0303546

NIM 100 ,0061 ,1020 ,049683 ,0150147

BOPO 100 ,3328 1,7380 ,844017 ,1566446

LDR 100 ,5405 1,4061 ,845365 ,1174577

Valid N (listwise) 100

Sumber : Hasil Penelitian, 2016 (Data Diolah)

Tabel 4.1 di atas menunjukkan bahwa jumlah observasi pada perusahaan

perbankan (dalam hal ini Bank Devisa) sebanyak 100 data selama periode

pengamatan (2010-2014). Berdasarkan hasil perhitungan di atas tampak bahwa

Return on Asset (ROA) memiliki nilai minimum sebesar -7,64% oleh PT Bank Mutiara Tbk di Tahun 2013, nilai maksimum sebesar 5,14% oleh PT Bank Woori

Saudara Indonesia 1906 Tbk di Tahun 2013, dan rata-rata (mean) ROA sebesar

1,5482%. Hal tersebut menunjukkan bahwa secara statistik, selama periode

penelitian besarnya ROA bank devisa di Indonesia sudah memenuhi standar yang

ditetapkan Bank Indonesia, yaitu di atas 1,5%. Sedangkan standar deviasi untuk

ROA adalah sebesar 1,58%. Nilai rata-rata (mean) yang lebih kecil dibandingkan

nilai standar deviasi (standard deviation) menunjukkan bahwa data terdistribusi

Capital Adequacy Ratio (CAR) memiliki nilai minimum sebesar 9,41%

oleh PT Bank Mutiara Tbk pada tahun 2011 dan nilai maksimum sebesar 45,57%

oleh PT Bank QNB Indonesia Tbk pada tahun 2011. Hal tersebut menunjukkan

bahwa secara statistik, selama periode penelitian besarnya CAR bank devisa di

Indonesia sudah memenuhi standar yang ditetapkan Bank Indonesia, yaitu

minimal 8%. Nilai standar deviasi (standard deviation) sebesar 5,74% dan nilai

rata-rata (mean) sebesar 16,27%. Nilai rata-rata (mean) yang lebih besar

dibandingkan nilai standar deviasi (standard deviation) menunjukkan bahwa data

terdistribusi dengan baik.

Non Performing Loan (NPL) memiliki nilai minimum sebesar 0,21% oleh

PT Bank Bumi Arta Tbk pada tahun 2013 dan nilai maksimum sebesar 24,84%

oleh PT Bank Mutiara Tbk pada tahun 2010. Hal tersebut menunjukkan bahwa

secara statistik, selama periode penelitian besarnya NPL bank devisa di Indonesia

sudah melebihi standar yang ditetapkan Bank Indonesia, yaitu di bawah 5%. Nilai

standar deviasi (standard deviation) sebesar 3,03% dan nilai rata-rata (mean)

sebesar 2,54%. Nilai rata-rata (mean) yang lebih kecil dibandingkan nilai standar

deviasi (standard deviation) menunjukkan bahwa data terdistribusi tidak baik.

Net Interest Margin (NIM) memiliki nilai minimum sebesar -0,61% oleh

PT Bank Mutiara Tbk pada tahun 2014 dan nilai maksimum sebesar 10,20% oleh

PT Bank Woori Saudara Indonesia 1906 Tbk. pada tahun 2010. Hal tersebut

menunjukkan bahwa secara statistik, selama periode penelitian besarnya NIM

bank devisa di Indonesia belum bisa memenuhi standar yang ditetapkan Bank

4,96% dan nilai rata-rata (mean) sebesar 1,5%. Nilai rata-rata (mean) yang lebih

besar dibandingkan nilai standar deviasi (standard deviation) menunjukkan bahwa

data terdistribusi dengan baik.

Beban Operasional terhadap Pendapatan Operasional (BOPO) memiliki

nilai minimum sebesar 33,28% oleh PT Bank Woori Saudara Indonesia 1906 Tbk

pada tahun 2013 dan nilai maksimum sebesar 173,80% oleh PT Bank Mutiara

Tbk pada tahun 2013. Nilai standar deviasi (standard deviation) sebesar 15,66%

dan nilai rata-rata (mean) sebesar 84,40%. Hal tersebut menunjukkan bahwa

secara statistik, selama periode penelitian besarnya BOPO bank devisa di

Indonesia masih kurang efisien karena berdasarkan ketentuan Bank Indonesia,

besarnya nilai BOPO yang normal berkisar antara 94%-96%. Nilai rata-rata

(mean) yang lebih besar dibandingkan nilai standar deviasi (standard deviation)

menunjukkan bahwa data terdistribusi dengan baik.

Loan to Deposit Ratio (LDR) memiliki nilai minimum sebesar 54,05% dan

yang tertinggi sebesar 140,61%. Hal tersebut menunjukkan bahwa secara statistik,

selama periode penelitian besarnya LDR bank devisa di Indonesia masih belum

bisa memnuhi standar yang ditetapkan Bank Indonesia, yaitu berkisar antara

80%-110%. Sedangkan rata-rata (mean) LDR adalah 84,53% dengan nilai standar

deviasi sebesar 11,74%. Nilai rata-rata (mean) yang lebih besar dibandingkan nilai

standar deviasi (standard deviation) menunjukkan bahwa data terdistribusi dengan

4.2.2 Uji Asumsi Klasik 4.2.2.1 Uji Normalitas

Pengujian ini dilakukan untuk mengetahui apakah distribusi sebuah data

telah mengikuti atau mendekati distribusi normal. Data yang baik adalah data

yang mempunyai pola seperti distribusi normal, yaitu distribusi data tidak

menceng ke kiri atau ke kanan. Cara yang digunakan untuk mendeteksi apakah

data berdistribusi normal atau tidak yaitu dengan pendekatan histogram, grafik,

dan Kolmogorov-Smirnov.

Sumber: Hasil Penelitian, 2016 (Data Diolah)

Gambar 4.1 Hasil Uji Normalitas

Berdasarkan histogram pada Gambar 4.1 dapat diketahui bahwa data

variabel berdistribusi normal. Hal ini ditunjukkan oleh distribusi data yang tidak

menceng ke kiri atau menceng ke kanan (kurvanya berbentuk lonceng). Cara lain

data (titik) pada garis diagonal dari grafik normalitas (Normal P-P Plot). Jika data

menyebar di sekitar garis diagonal, maka dapat disimpulkan bahwa data

berdistiribusi normal. Namun, jika data menyebar jauh dari garis diagonal atau

tidak mengikuti arah garis diagonal, maka dapat disimpulkan bahwa data tidak

berdistribusi normal.

Sumber: Hasil Penelitian, 2016 (Data Diolah)

Gambar 4.2 Hasil Uji Normalitas (Normal P-P Plot)

Berdasarkan grafik normal probability plot pada Gambar 4.3 dapat

diketahui bahwa titik-titik mengikuti data disepanjang garis diagonal. Hal ini

berarti data berdistribusi normal. Untuk memastikan apakah data di sepanjang

garis diagonal tersebut berdistribusi normal atau tidak, maka dilakukan uji

Kolmogorov-Smirnov (1 sample K-S) yang hasilnya tampak pada Tabel 4.2

Tabel 4.2

Hasil Uji Normalitas (Uji Kolmogorov-Smirnov)

Unstandardized

Residual

N 100

Normal Parametersa,b

Mean ,0000000

Std. Deviation ,00416392

Most Extreme Differences

Absolute ,099

Positive ,073

Negative -,099

Kolmogorov-Smirnov Z ,994

Asymp. Sig. (2-tailed) ,277

a. Test distribution is Normal. b. Calculated from data.

Sumber: Hasil Penelitian, 2016 (Data Diolah)

Berdasarkan uji Kolmogorov-Smirnov (1 sample K-S) pada Tabel 4.2

menunjukkan besarnya nilai Asymp. Sig. (2-tailed) adalah 0,277 berada di atas

nilai signifikan 0,05 dan nilai Kolmogorov-Smirnov Z sebesar 0,994 lebih kecil

dari 1,97. Hal ini berarti data terdistribusi normal, sehingga dari uji ini

menunjukkan bahwa model regresi memenuhi asumsi normalitas.

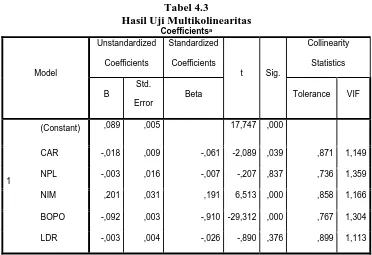

4.2.2.2 Uji Multikolinearitas

Uji multikolinieritas bertujuan untuk melihat apakah dalam model regresi

ditemukan adanya korelasi antara variabel independen satu dengan yang lainnya.

Uji ini dilakukan dengan melihat collinearity statistics dan koefisien korelasi

antara variabel independen. Untuk mendeteksi ada atau tidaknya multikolinieritas

dapat dilakukan dengan melihat nilai tolerance variable dan Variance Inflation

Factor (VIF).

Dengan ketentuan jika VIF < 10 atau tolerance > 0,1 maka tidak terjadi

multikolinieritas. Hasil pengujian statistik multikolinieritas tampak pada Tabel 4.3

berikut ini:

(Constant) ,089 ,005 17,747 ,000

CAR -,018 ,009 -,061 -2,089 ,039 ,871 1,149

NPL -,003 ,016 -,007 -,207 ,837 ,736 1,359

NIM ,201 ,031 ,191 6,513 ,000 ,858 1,166

BOPO -,092 ,003 -,910 -29,312 ,000 ,767 1,304

LDR -,003 ,004 -,026 -,890 ,376 ,899 1,113

a. Dependent Variable: ROA

Sumber: Hasil Penelitian, 2016 (Data Diolah)

Pengujian ada tidaknya multikolinearitas dapat dilakukan dengan

menggunakan perhitungan Tolerance (TOL) dan metode VIF (Variance Inflation

Factor) Tolerance mengukur variabilitas variabel bebas yang terpilih yang tidak

dapat dijelaskan oleh variabel bebas lainnya. Berdasarkan dari hasil perhitungan

nilai VIF pada Tabel 4.3, tidak satupun variabel independen yang memiliki lebih

dari 10, karena nilai VIF tertinggi sebesar 1,359 dan nilai tolerance seluruh

variabel independen menunjukkan hasil lebih dari 0,1 sehingga dapat ditarik

keseimpulan pada model regresi tidak terjadi gejala multikolinieritas antar

4.2.2.3 Uji Heteroskedastisitas

Uji heteroskedastisitas bertujuan untuk menguji apakah sebuah grup

mempunyai varians yang sama diantara anggota grup tersebut. Model regresi yang

baik adalah tidak terjadi heteroskedastisitas. Cara untuk melihat apakah

heteroskedastisitas atau tidak, dapat dilakukan melalui pendekatan grafik. Ada

atau tidaknya problem/masalah heteroskedastisitas dalam penelitian ini dapat

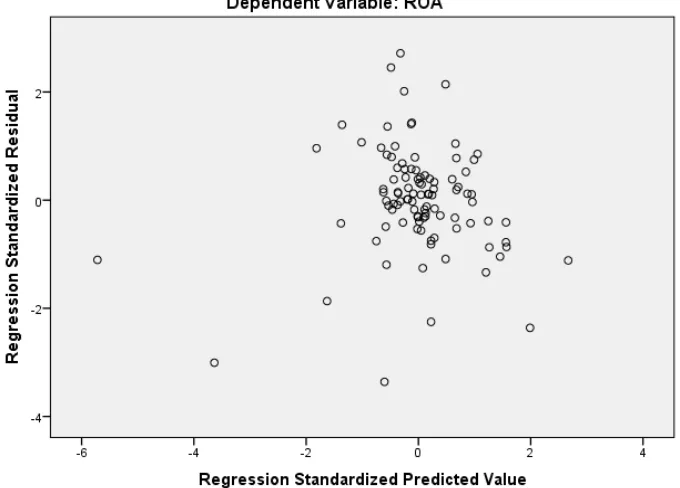

dideteksi dengan melihat sebaran pada scatter plot dalam gambar 4.3 di bawah ini

Sumber: Hasil Penelitian, 2016 (Data Diolah)

Gambar 4.4 Scatterplot

Dari grafik Scatterplot yang disajikan, terlihat titik-titik yang menyebar

secara acak tidak membentuk sebuah pola tertentu yang jelas serta tersebar baik di

atas maupun dibawah angka nol pada sumbu Y. Hal ini berarti tidak terjadi

Cara lain untuk menguji heteroskedastisitas data adalah dengan Uji

Spearman’s rho dengan ketentuan jika nilai signifikansi lebih besar dari 0,05

kesimpulannya adalah tidak terjadi heteroskedastisitas. Sebaliknya, jika nilai

signifikansi lebih kecil dari 0,05 kesimpulannya adalah terjadi heteroskedastisitas.

Hasil dari Uji Spearman’s rho dapat dilihat pada Tabel 4.4 dibawah ini:

Tabel 4.4 Uji Spearman’s Rho

Sumber : Hasil Penelitian, 2016 (Data Diolah)

Correlations

Hasil uji Heterokedastisitias pada Tabel 4.4 menunjukkan bahwa nilai

Asymp. Sig. (2-tailed) masing-masing variabel independen seluruhnya lebih besar

daripada α (0,05), sehingga dapat disimpulkan bahwa tidak terjadi

heteroskedastisitas pada model regresi.

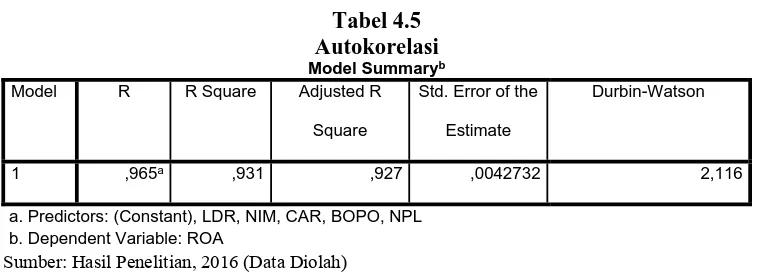

4.2.2.4 Uji Autokorelasi

Uji autokorelasi bertujuan untuk menguji apakah dalam model regresi

linear ada korelasi antara kesalahan pengganggu pada periode t dengan kesalahan

penggangggu pada periode t-1 (sebelumnya). Cara mengetahui adanya

autokorelasi dapat dilakukan dengan uji The Run Test. Hasil dari uji autokorelasi

dapat dilihat pada Tabel 4.5 berikut ini:

Tabel 4.5 Autokorelasi Model Summaryb Model R R Square Adjusted R

Square

Std. Error of the

Estimate

Durbin-Watson

1 ,965a ,931 ,927 ,0042732 2,116

a. Predictors: (Constant), LDR, NIM, CAR, BOPO, NPL b. Dependent Variable: ROA

Sumber: Hasil Penelitian, 2016 (Data Diolah)

Pada Tabel 4.5 dapat dilihat bahwa nilai Durbin Watson (DW) adalah

2,116. Hasil regresi dengan level signifikan 0,05 (α = 0,05) dan nilai dL dan Du

dengan n=20 dan k=5 adalah Besarnya DW tabel untuk dL (batas luar) =. 0,7918.

Besarnya DW tabel untuk dU (batas dalam) = 1,9908. Maka disimpulkan 4-dU

(2,0092) < DW(2,116) <4-dL (3,2082) sehingga dapat disimpulkan tidak ada

autokorelasi negatif. Untuk mendukung uji autokorelasi maka dapat dilakukan

dengan uji The Run Test. Hasil dari uji autokorelasi dapat dilihat pada Tabel 4.6

Tabel 4.6 Hasil Uji Autokorelasi

Runs Test

Unstandardized

Residual

Test Valuea ,00024

Cases < Test Value 50

Cases >= Test Value 50

Total Cases 100

Number of Runs 49

Z -,402

Asymp. Sig. (2-tailed) ,688

a. Median

Sumber: Hasil Penelitian, 2016 (Data Diolah)

Hasil uji autokorelasi pada Tabel 4.6 menunjukkan bahwa nilai test adalah

0,00024 dan nilai Asymp. Sig. (2-tailed) sebesar 0,688 lebih besar daripada α

(0,05), sehingga dapat disimpulkan bahwa residual bersifat random atau tidak

terjadi autokorelasi positif atau negatif pada model regresi penelitian ini.

4.2.3 Analisis Regresi Linear Berganda

Analisis regresi linier berganda ditujukan untuk mengetahui pengaruh atau

hubungan variabel independen (X1, X2, X3, X4, dan X5) berupa variable Capital

Adequacy Ratio (CAR), Non Performing Loan (NPL), Net Interest Margin (NIM)

Beban Operasional terhadap Pendapatan Operasional (BOPO), Loan to Deposito

Ratio (LDR), dan terhadap variabel dependen yaitu Return on Assets (Y). Hasil

Tabel 4.7

Hasil Regresi Linear Berganda Coefficientsa

Model Unstandardized Coefficients Standardized

Coefficients

t Sig.

B Std. Error Beta

1

(Constant) ,089 ,005 17,747 ,000

CAR -,018 ,009 -,061 -2,089 ,039

NPL -,003 ,016 -,007 -,207 ,837

NIM ,201 ,031 ,191 6,513 ,000

BOPO -,092 ,003 -,910 -29,312 ,000

LDR -,003 ,004 -,026 -,890 ,376

a. Dependent Variable: ROA

Sumber: Hasil Penelitian, 2016 (Data Diolah)

Berdasarkan Tabel 4.6 kolom Understandardized Coefficients bagian B

(Beta) diperoleh persamaan regresi linear berganda sebagai berikut.

Y = 0,089 – 0,018X1 – 0,003X2 + 0,201X3 – 0,092X4 – 0,003X5

Dari persamaan regresi linear berganda, maka dapat diinterpretasikan beberapa

hal antara lain:

1. Nilai konstanta persamaan adalah sebesar 0,089 yang menunjukkan bahwa

apabila semua variabel independen yaitu CAR, NPL, NIM, BOPO, dan LDR

dianggap konstan atau nol, maka nilai dari ROA adalah 0,089.

2. Variabel Capital Adequacy Ratio (CAR) berpengaruh negatif terhadap ROA

dengan nilai koefisien sebesar -0,018. Artinya jika CAR naik sebesar 1%,

maka ROA akan mengalami penurunan sebesar 0,018 atau 1,8% dengan