5.1. Gambaran Kredit UKM di Bank XYZ

Penyaluran kredit Usaha Mikro, Kecil dan Menengah (UMKM) bertujuan untuk menumbuhkan dan mengembangkan usaha dalam rangka membangun perekonomian nasional berdasarkan demokrasi ekonomi yang berkeadilan sesuai dengan UU 20 tahun 2008. Oleh sebab itu, pemerintah mengharapkan adanya pertumbuhan kredit UMKM dapat membantu pembangunan nasional yang mencakup seluruh aspek kehidupan bangsa. Dalam portofolio kreditnya, Bank XYZ membagi segmen pembiayaan kredit sesuai dengan plafond pembiayaan kredit sehingga kredit mikro dan kredit usaha kecil dan menengah memiliki portofolio kredit yang terpisah.

Berdasarkan data internal Bank XYZ yang telah diolah, diketahui terjadi peningkatan jumlah exposure kredit dari tahun 2012 sampai dengan tahun 2014 pada kredit segmen usaha kecil dan menengah untuk fasilitas kredit KMK dan KI. Hal tersebut juga berbanding lurus terhadap peningkatan persentase NPL kredit segmen usaha kecil dan menengah untuk fasilitas kredit KMK dan KI. Peningkatan tersebut tercermin sebagaimana terlihat pada Gambar 5.1.

Gambar 5.1 Pertumbuhan Exposure KMK dan KI dan Persentase NPL pada Bank XYZ

Sumber: Bank XYZ (Laporan Manajemen per 31 Desember 2012 sd. 2014, diolah)

Berdasarkan Gambar 5.1, diketahui bahwa terjadi peningkatan jumlah exposure fasilitas KMK dan KI yang menunjukkan adanya peningkatan penyaluran kredit UKM dari tahun 2012 sampai dengan tahun 2014. Fasilitas KMK dan KI merupakan portfolio terbesar dalam portfolio kredit segmen UKM pada Bank XYZ, yaitu mencapai hampir lebih dari 80% total kredit Bank XYZ. Hal tersebut juga berimplikasi terhadap risiko kredit yang dihadapi oleh Bank XYZ dimana adanya kemungkinan terjadi gagal bayar oleh debitur terhadap portfolio kredit Bank XYZ yang semakin meningkat. Berdasarkan Gambar 5.1, diketahui persentase NPL dari tahun 2012 sampai dengan 2014 mengalami peningkatan seiring dengan pertumbuhan kredit.

Oleh sebab itu, Bank XYZ harus melakukan peninjauan kembali terhadap kebijakan pemberian kredit dalam identifikasi risiko kredit. Bank XYZ juga harus

meminimalisasi risiko kredit akibat kredit default dengan cara membentuk CKPN. Pencadangan dana yang dilakukan oleh suatu bank sangat berpengaruh terhadap modal bank. Oleh sebab itu, bank harus memiliki perhitungan cadangan dana yang akurat sehingga dana yang dialokasikan untuk meminimalkan risiko lebih efisien.

5.2. Analisa dan Pembahasan Pengukuran CKPN Kolektif dengan Metode

CreditRisk+

Berdasarkan Surat Keputusan Direksi Bank Indonesia No. 31/148/KEP/DIR tanggal 12 November 1998, setiap bank wajib melakukan pembentukan atau penyisihan dana cadangan kerugian kredit yang disebut dengan istilah PPAP. Pembentukan cadangan atau penyisihan tersebut dinilai berdasarkan tingkat kolektibilitas dari kredit debitur. Setelah adanya revisi PSAK 55 pada tahun 2006, maka istilah PPAP diganti menjadi CKPN. Evaluasi kredit debitur dalam pembentukan atau penyisihan dana tersebut didasarkan kepada keputusan masing-masing bank, maka setiap bank memiliki kebijakan tersendiri dalam membentuk cadangan dana untuk kreditnya. Oleh sebab itu, bank harus memiliki metode yang akurat dalam menentukan besarnya dana yang harus dicadangkan dalam meminimalisasi risiko kredit yang ada. Dalam penelitian ini, peneliti mencoba menghitung besarnya pencadangan dana untuk meminimalkan risiko kredit atau yang disebut CKPN dengan menggunakan metode CreditRisk+ yang akan dibandingkan dengan besarnya CKPN yang dihitung oleh Bank XYZ.

Menurut Klieṧtik and Cȗg (2015) terdapat 4 (empat) metode pengukuran risiko kredit yang dikembangkan setelah penetapan Basel II, yaitu antara lain: 1) Model Merton

Metode Merton banyak digunakan untuk perusahaan perdagangan publik dan menggunakan data dari pasar uang dibandingkan data keuangan dari perusahaan. Aplikasi dari pengukuran ini dapat dipraktekkan sehari-hari namun memberikan beberapa kelemahan, yaitu nilai interest risk free yang digunakan biasanya lebih rendah dibandingkan nilai sebenarnya sehingga asumsi model ini sulit direfleksikan dalam dunia nyata. Menurut, Miṧǎnkovǎ, Kočiṧovǎ and Klieṧtik (2014), model Merton mengasumsikan bahwa perusahaan hanya memiliki zero-coupon bond dan hal tersebut dianggap tidak realistis mengingat beberapa model justru mengukur jatuh tempo yang berbeda-beda dari obligasi.

2) Credit Metrics

Model ini dikembangkan oleh JP Morgan untuk mengukur risiko kredit. Pengukuran ini didasarkan pada model yang digunakan untuk mengontrol risiko kredit yang dapat diaplikasikan untuk semua tipe instrumen keuangan yang bersubstansi pada risiko kredit dan metode valuasi yang berkorespondensi dengan harga pasar sebenarnya. Oleh karena itu, model ini digunakan untuk valuasi harga saham. Model ini menawarkan pengukuran Value at Risk (VaR) untuk menggukur risiko kredit dimana dapat merefleksikan harga pasar atau kerugian. Menurut Sakti (2010), model ini mengasumsikan bahwa seluruh obligor atau debitur dalam rating

yang sama memiliki risiko kredit yang sama yang berarti memiliki transition probability dan default probability yang sama.

3) CreditRisk+

Metode ini menekankan pengukuran besarnya probability default. Tidak seperti pendekatan lain, model ini tidak mengaitkan standar probabilitas dengan struktur modal perusahaan. Model ini diperkenalkan oleh Credit Suisse First Boston tahun 1997 mengasumsikan probability distribution untuk sejumlah default periode tertentu mengikuti distribusi Poisson. Menurut Kollǎr and Gondẑǎrovǎ (2015), metode CreditRisk+ merupakan metode yang sangat mudah untuk digunakan dalam mengukur risiko namun tidak melihat probability of default dari semua tingkatan rating. Menurut Sakti (2010), atas dasar asumsi ini CreditRisk+ menghasilkan loss distribution atas portfolio kredit berdasarkan karakteristik default individual setiap loannya dan korelasi defaultnya.

4) Credit Grades

Model Credit Grades diciptakan pada tahun 2002 oleh Risk Metrics sebagai model struktural komersial. Penciptaannya didukung oleh beberapa bank dunia yang dikenal seperti Deutsche Bank, Goldman Sachs dan JP Morgan. Model Credit Grades mengkuantifikasi risiko kredit dari instrumen keuangan individu yang berbeda dengan Credit Metrics. Model Credit Grades berbeda dari model struktural lainnya dalam penentuan risiko kredit. Penentuan risiko kredit didasarkan pada spread kredit. Model struktural lainnya menentukan risiko kredit pada dasar probability default.

Model Credit Grades mengasumsikan bahwa nilai aset perusahaan disebabkan satu saham berevolusi dari waktu ke waktu oleh proses stokastik dengan menggunakan gerakan Brown geometrik.

Dari metode-metode pengukuran risiko kredit diatas, metode yang biasa digunakan untuk mengukur risiko kredit dari portfolio kredit retail adalah metode CreditRisk+. Metode ini dapat digunakan dalam mengukur risiko kredit pada portfolio kredit ritail dengan jumlah debitur yang banyak sedangkan metode lain lebih cocok digunakan pada debitur segmen korporasi. Menurut Sakti (2010), terdapat perbedaan yang cukup signifikan antara metode CreditRisk+ dengan metode yang lain, yaitu antara lain sbb:

1. Asumsi korelasi expected default rate dan klasifikasi risiko. Pada metode CreditRisk+ diasumsikan portfolio memiliki korelasi credit events yang independen dengan expected default rates sedangkan metode yang lain bergantung pada faktor makro ekonomi dan normal asset return.

2. Klasifikasi risiko pada metode CreditRisk+ menggunakan sistem kelas exposure sedangkan metode yang lainnya menggunakan risk rating atau historical matrix transaction.

Berikut adalah hasil dan pembahasan pengukuran risiko kredit dengan menghitung besarnya CKPN dan economic capital untuk kredit segmen UKM pada bank XYZ, yaitu sebagai berikut:

5.2.1. Penyusunan band

Penyusunan band dilakukan untuk mengelompokkan data exposure kredit. Dalam hal ini, peneliti menggunakan data exposure kredit default segmen UKM untuk fasilitas KMK dan KI pada Bank XYZ yang berkisar dari Rp50.000.000,- sampai dengan Rp10.490.000.000,-. Untuk memperkecil data namun tetap merepresentasikan data, digunakan 2 band yaitu, Rp100.000.000 dan Rp1.000.000.000,- yang menunjukkan kelompok debitur. Setelah itu, dilakukan pembagian golongan kelas pada band dengan cara menghitung outstanding kredit dibagi dengan band sehingga diperoleh 10 golongan kelas.

5.2.2. Exposure at Default (EAD)

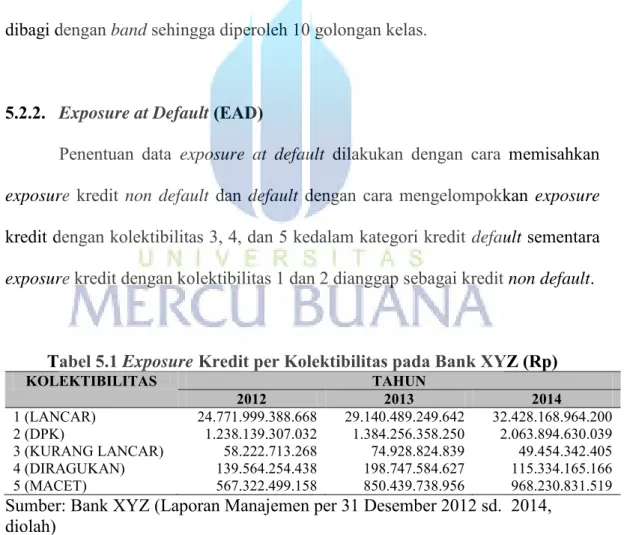

Penentuan data exposure at default dilakukan dengan cara memisahkan exposure kredit non default dan default dengan cara mengelompokkan exposure kredit dengan kolektibilitas 3, 4, dan 5 kedalam kategori kredit default sementara exposure kredit dengan kolektibilitas 1 dan 2 dianggap sebagai kredit non default.

Tabel 5.1 Exposure Kredit per Kolektibilitas pada Bank XYZ (Rp)

KOLEKTIBILITAS TAHUN 2012 2013 2014 1 (LANCAR) 24.771.999.388.668 29.140.489.249.642 32.428.168.964.200 2 (DPK) 1.238.139.307.032 1.384.256.358.250 2.063.894.630.039 3 (KURANG LANCAR) 58.222.713.268 74.928.824.839 49.454.342.405 4 (DIRAGUKAN) 139.564.254.438 198.747.584.627 115.334.165.166 5 (MACET) 567.322.499.158 850.439.738.956 968.230.831.519

Sumber: Bank XYZ (Laporan Manajemen per 31 Desember 2012 sd. 2014, diolah)

Berdasarkan Tabel 5.1 diketahui besarnya exposure kredit per kolektibilitas yang diperoleh dari data laporan manajemen Bank XYZ per 31 Desember 2012, 2013 dan 2014. Dapat dilihat pada Tabel 5.1 terjadi peningkatan kredit default (kolektibilitas > 3) dari tahun 2012 sampai dengan tahun 2014. Terjadinya kredit default ini memiliki banyak penyebab. Penyebab utama dari terjadinya kredit default atau kejadian gagal bayar terutama disebakan karena menurunnya usaha debitur baik disebabkan karena piutang tak tertagih maupun penyalahgunaan penggunaan kredit. Oleh sebab itu, Bank XYZ harus melakukan monitoring ketat baik untuk kredit baru yang akan diberikan maupun kredit eksisting.

Kredit yang dikategorikan default adalah kredit yang telah mengalami masa tunggakan lebih dari 90 hari (kolektibilitas > 3). Setelah dilakukan pemisahan antara kredit non default dan default, kemudian data diurutkan per band dan bulan periode laporan, yaitu dari Januari 2012 sampai dengan Desember 2014 serta digolongkan menjadi 10 kelas sehingga diperoleh 720 (tujuh ratus dua puluh) data yang dapat dilihat pada Lampiran 4 sampai dengan Lampiran 6.

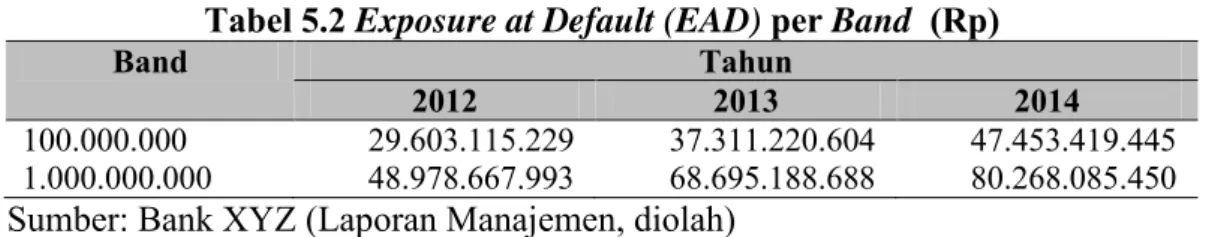

Tabel 5.2 Exposure at Default (EAD) per Band (Rp)

Band Tahun

2012 2013 2014

100.000.000 29.603.115.229 37.311.220.604 47.453.419.445 1.000.000.000 48.978.667.993 68.695.188.688 80.268.085.450

Sumber: Bank XYZ (Laporan Manajemen, diolah)

Tabel 5.2 memberikan informasi rata-rata besarnya nilai Exposure at Default (EAD) per band dari tahun 2012 sampai dengan tahun 2014. Dari data

tersebut terlihat adanya peningkatan besarnya nilai EAD dari tahun 2013 ke tahun 2014 baik pada band Rp100 juta maupun Rp1 miliar. Menurut informasi internal dari Bank XYZ, peningkatan nilai EAD terutama disebabkan karena penurunan kualitas kredit yang diberikan. Ketidaksesuaian pemberian kredit dengan kemampuan debitur menjadi salah satu penyebab utama terjadinya kejadian gagal bayar. Target ekspansi penyaluran kredit yang semakin besar di bank saat ini bertolak belakang dengan keadaan ekonomi negara.

Menurut laporan kebijakan Bank Indonesia triwulan IV 2014, bahwa pertumbuhan ekonomi mengalami peningkatan menjadi sebesar 5,01% (yoy) dibandingkan triwulan sebelumnya sebesar 4,92% (yoy). Meskipun pada triwulan IV 2014 sudah mengalami perbaikan, namun secara keseluruhan pada 2014 pertumbuhan ekonomi masih mengalami perlambatan. Hal tersebut juga berbading lurus terhadap pertumbuhan kredit pada triwulan IV 2014 yang melambat menjadi 11,6% (yoy) dari triwulan sebelumnya sebesar 13,2% (yoy). Berdasarkan laporan kebijakan Bank Indonesia triwulan II 2015, pertumbuhan ekonomi masih mengalami perlambatan yang lebih rendah dibandingkan tahun 2014 yaitu tercatat sebesar 4,67% (yoy) dibandingkan triwulan I 2015 sebesar 4,72%. Perlambatan ekonomi pada triwulan II 2015 tersebut diikuti dengan perlambatan kredit yang mencatat sebesar 10,4% (yoy) lebih rendah dibandingkan triwulan I sebesar 11,3%. Perlambatan tersebut terutama didukung oleh perlambatan laju KI dan KK, semenatara KMK meningkat dibandingkan triwulan I 2015. Secara sektoral, perlambatan pertumbuhan kredit terjadi pada sektor perdagangan, industri, pengangkutan, konstruksi dan lain-lain.

Perlambatan ekonomi negara yang berbanding lurus dengan perlambatan laju kredit tersebut berimplikasi dengan melemahnya beberapa sektor usaha debitur yang dibiayai oleh Bank XYZ. Oleh sebab itu, pemberian kredit kepada debitur harus menggunakan prinsip kehati-hatian dengan mengedepankan indentifikasi risiko dengan cara melakukan mitigasi risiko sehingga risiko yang dihadapi dapat terukur. Dengan demikian, risiko kredit yang ada dari pemberian kredit berupa kerugian akibat gagal bayar oleh debitur yang dialami oleh suatu Bank dapat diminimalisasi.

5.2.3. Pengukuran Severity Loss atau Loss Given Default

Loss Given Default (LGD) diperoleh dengan membandingkan nilai recovery pokok kredit yang telah dihapusbuku dengan nilai pokok kredit yang telah dihapusbuku dimana nilai recovery rate dihitung dari nilai jaminan yang digunakan untuk setiap debitur dan dibuatkan nilai rata-rata recovery rate dalam kelompoknya. Menurut Spuchl’akova and Cȗg (2015), LGD adalah ratio kerugian pada nilai exposure yang disebabkan karena kejadian default oleh debitur sebesar outsatanding default.

Nilai recovery rate pada penelitian ini diperoleh berdasarkan informasi internal dari Bank XYZ, yaitu sebesar 49,37%. Nilai recovery rate tersebut dihitung oleh Bank XYZ dari persentase nilai pinjaman yang dapat dibayar debitur default setelah memperhitungkan biaya-biaya antara lain likuidasi jaminan, legal dan biaya lainnya selama proses penagihan tersebut. Menurut Fatimah (2012), LGD disebut juga dengan real loss merupakan ukuran jumlah

kerugian yang benar-benar terjadi pada masing-masing kejadian default setelah memperhitungkan recovery rate. Menurut (Credit Suisse First Boston, 1997:27) perhitungan LGD menggunakan rumus sebagai berikut:

LGD = EAD x (1-Recovery Rate)

Berdasarkan rumus di atas diperoleh besarnya Loss Given Default (LGD) seperti pada Lampiran 7 sampai dengan Lampiran 9. Contoh perhitungan besarnya nilai LGD dengan mengambil data pada band Rp1 miliar kelas dua bulan Februari 2014, maka diperoleh hasil sebagai berikut:

LGD = Rp532.851.600.801,38 x (1- 49,37%) = Rp269.782.765.486,-. Hasil dari perhitungan tersebut memberikan informasi bahwa pada band Rp1 miliar kelas dua bulan Februari 2014 dengan besarnya recovery rate sebesar 49,37% maka bank XYZ mengalami kerugian dari kejadian default adalah sebesar Rp269.782.765.486,-. Berikut adalah rata-rata nilai LGD pada Bank XYZ periode Januari 2012 sampai dengan Desember 2014 per kelompok band.

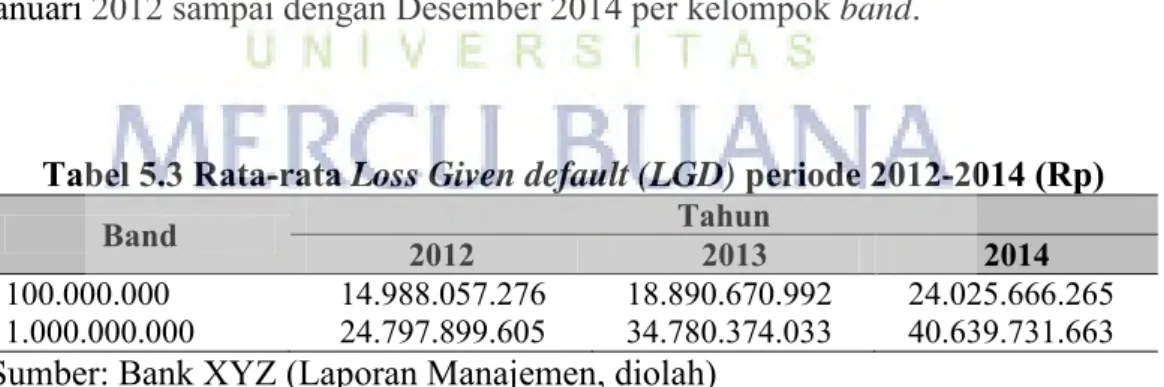

Tabel 5.3 Rata-rata Loss Given default (LGD) periode 2012-2014 (Rp)

Band 2012 Tahun 2013 2014

100.000.000 14.988.057.276 18.890.670.992 24.025.666.265 1.000.000.000 24.797.899.605 34.780.374.033 40.639.731.663

Sumber: Bank XYZ (Laporan Manajemen, diolah)

Berdasarkan Tabel. 5.3 diketahui bahwa rata-rata real loss yang dialami oleh Bank XYZ per tahunnya mengalami peningkatan baik pada band Rp100 juta maupun Rp1 miliar. Hal tersebut kemungkinan terjadi karena semakin besarnya portfolio kredit Bank XYZ dari tahun 2012 sampai dengan 2014 sehingga risiko

kredit semakin meningkat. Kejadian default terbesar terjadi pada band Rp1 miliar karena mayoritas debitur terbanyak untuk segmen UKM di Bank XYZ adalah pada band Rp1 miliar sehingga apabila debitur pada band tersebut mengalami default maka kerugian yang dihadapi oleh Bank XYZ besarnya sangat signifikan. Oleh sebab itu, hal tersebut harus menjadi perhatian bagi Bank XYZ dalam monitoring kredit terutama untuk band Rp1 miliar.

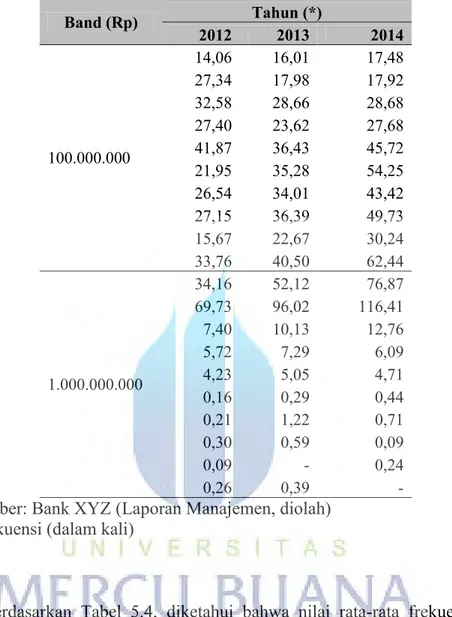

5.2.4 Number of Default

Menurut Fatimah (2012), Number of Default adalah jumlah kejadian gagal bayar yang terjadi pada satu periode. Nilai tersebut diperoleh dari total outstanding dari masing-masing kelompok di setiap band dibagi dengan nilai kelompok band. Contoh perhitungan besar nilai number of defaul (λ) dengan mengambil data pada band Rp1 miliar kelas dua bulan Februari 2014, maka diperoleh hasil sebagai berikut:

λ = Rp269.782.765.486 = 134,89 Rp1.000.000.000 x 2

Berdasarkan hasil perhitungan diatas diketahui bahwa pada band Rp1 miliar kelas 2 bulan Februari 2014 terjadi kemungkinan rata-rata kejadian gagal bayar sebesar 134,89 kali. Rata-rata frekuensi gagal bayar selama tahun 2012 sampai dengan 2014 dapat dilihat pada Tabel 5.4, yaitu sebagai berikut:

Tabel 5.4 Rata-rata Frekuensi Gagal Bayar periode Tahun 2012-2014 Band (Rp) Tahun (*) 2012 2013 2014 100.000.000 14,06 16,01 17,48 27,34 17,98 17,92 32,58 28,66 28,68 27,40 23,62 27,68 41,87 36,43 45,72 21,95 35,28 54,25 26,54 34,01 43,42 27,15 36,39 49,73 15,67 22,67 30,24 33,76 40,50 62,44 1.000.000.000 34,16 52,12 76,87 69,73 96,02 116,41 7,40 10,13 12,76 5,72 7,29 6,09 4,23 5,05 4,71 0,16 0,29 0,44 0,21 1,22 0,71 0,30 0,59 0,09 0,09 - 0,24 0,26 0,39 -

Sumber: Bank XYZ (Laporan Manajemen, diolah) * frekuensi (dalam kali)

Berdasarkan Tabel 5.4, diketahui bahwa nilai rata-rata frekuensi gagal bayar paling besar terjadi pada band Rp1 miliar kelas 2 tahun 2014, yaitu sebesar 116,41 kali. Kisaran rata-rata frekuensi gagal bayar tertinggi terjadi pada kisaran exposure Rp1.500 juta sampai dengan Rp2.490 juta. Keadaan ini mengindikasikan bahwa pada exposure tersebut kemungkinan terjadi gagal bayar atau peristiwa default adalah paling besar. Hal tersebut perlu menjadi perhatian bagi Bank XYZ untuk melakukan monitoring baik dalam kebijakan pemberian kredit maupun dalam pengelolaan kredit-kredit eksisting. Nilai rata-rata frekuensi gagal bayar

periode Januari 2012 sampai dengan Desember 2014 dapat dilihat pada Lampiran 10 sampai dengan Lampiran 12.

5.2.5. Probability of Default (PD), Unexpected Number of Default dan

Cummulative Probability of Default

Dalam penelitian ini besarnya nilai probability of default dihitung menggunakan program excel dengan rumus (POISSON (n,λ,0)). Contoh perhitungan probability of default dengan mengambil data band Rp1 miliar kelas 2 bulan Februari 2014 sehingga diperoleh besarnya PD adalah sebesar 0,034340426. Nilai tersebut menunjukkan besarnya peluang tertinggi pada saat lambda atau number of default sebesar 134,89. Dengan kata lain apabila rata-rata kejadian gagal bayar sebesar 134,89 kali maka dugaan peluangnya sebesar 0,034340426. Berdasarkan hasil penelitian, diketahui bahwa kisaran peluang kejadian gagal bayar berturut-turut pada tahun 2012, 2013 dan 2014 adalah sebesar 0,048 sampai dengan 0,35, 0 sampai dengan 0,572 dan 0 sampai dengan 0,557. Dari nilai tersebut diketahui peluang terbesar terjadinya kredit kejadian gagal bayar terbesar adalah pada tahun 2013 dan 2014. Hasil perhitungan PD periode 2012 sampai dengan 2014 dapat dilihat pada Lampiran 13 sampai dengan Lampiran 15.

Nilai unexpected number of default terjadi pada saat cummulative probability of default mencapai nilai > 99%. Untuk memperhitungkan nilai ini digunakan software Minitab 15. Dengan menggunakan bantuan software tersebut diperoleh hasil besarnya frekuensi gagal bayar yang diprediksi dengan selang

kepercayaan 99%. Contoh perhitungan besarnya unexpeted number of default dengan mengambil data band Rp1 miliar kelas 2 bulan Februari 2014 sehingga diperoleh besarnya unexpected number of default adalah sebesar 163 kali dengan cummulative probability of default sebesar 0,9935.

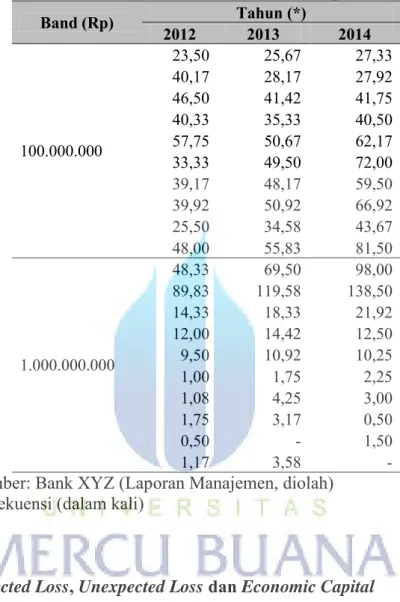

Nilai unexpected number of default menunjukkan prediksi kejadian berdasarkan number of default (λ) yang ada dengan selang kepercayaan 99% dan derajat kesalahan sebesar 1%. Cummulative probability of default yang diperoleh merupakan nilai probability of default yang dikumulatifkan pada selang kepercayaan 99% dan derajat kesalahan sebesar 1%. Berdasarkan data rata-rata unexpected number of default periode tahun 2012 sampai dengan 2014 pada Tabel 5.5, diketahui bahwa prediksi frekuensi kejadian gagal bayar terbesar adalah pada band Rp1 miliar kelas 2 yaitu sebesar 138,50 kali. Jika dibandingkan dengan kelas 3 dengan band dan tahun yang sama maka prediksi frekuensi kejadian gagal bayar jauh lebih kecil. Hal tersebut menunjukkan bahwa pada tahun 2014 prediksi kejadian gagal bayar untuk kisaran exposure Rp1.500 juta sampai dengan Rp2.490 juta jauh lebih besar dibandingkan pada kisaran exposure Rp2.500 juta sampai dengan Rp3.490 juta.

Hasil perhitungan unexpected number of default periode 2012 sampai dengan 2014 dapat dilihat pada Lampiran 16 sampai dengan Lampiran 18 sedangkan cummulative probability of default dapat dilihat pada Lampiran 19 sampai dengan Lampiran 21.

Tabel 5.5 Rata-rata Unexpected Number of Default periode 2012-2014 Band (Rp) 2012 Tahun (*) 2013 2014 100.000.000 23,50 25,67 27,33 40,17 28,17 27,92 46,50 41,42 41,75 40,33 35,33 40,50 57,75 50,67 62,17 33,33 49,50 72,00 39,17 48,17 59,50 39,92 50,92 66,92 25,50 34,58 43,67 48,00 55,83 81,50 1.000.000.000 48,33 69,50 98,00 89,83 119,58 138,50 14,33 18,33 21,92 12,00 14,42 12,50 9,50 10,92 10,25 1,00 1,75 2,25 1,08 4,25 3,00 1,75 3,17 0,50 0,50 - 1,50 1,17 3,58 -

Sumber: Bank XYZ (Laporan Manajemen, diolah) * frekuensi (dalam kali)

5.2.5. Expected Loss, Unexpected Loss dan Economic Capital

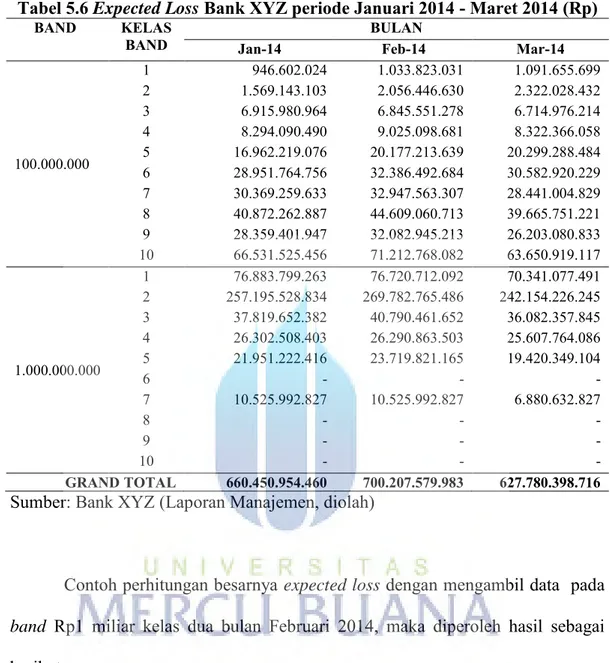

Expected loss merupakan besarnya cadangan yang dapat diprediksi atau diestimasi yang diperoleh dari hasil kali antara number of default (λ) dengan nilai exposure pada masing-masing band di setiap kelompok band-nya. Berikut nilai expected loss yang terjadi pada band Rp1 miliar periode Januari 2014 sampai dengan Maret 2014.

Tabel 5.6 Expected Loss Bank XYZ periode Januari 2014 - Maret 2014 (Rp)

BAND KELAS

BAND Jan-14 BULAN Feb-14 Mar-14

100.000.000 1 946.602.024 1.033.823.031 1.091.655.699 2 1.569.143.103 2.056.446.630 2.322.028.432 3 6.915.980.964 6.845.551.278 6.714.976.214 4 8.294.090.490 9.025.098.681 8.322.366.058 5 16.962.219.076 20.177.213.639 20.299.288.484 6 28.951.764.756 32.386.492.684 30.582.920.229 7 30.369.259.633 32.947.563.307 28.441.004.829 8 40.872.262.887 44.609.060.713 39.665.751.221 9 28.359.401.947 32.082.945.213 26.203.080.833 10 66.531.525.456 71.212.768.082 63.650.919.117 1.000.000.000 1 76.883.799.263 76.720.712.092 70.341.077.491 2 257.195.528.834 269.782.765.486 242.154.226.245 3 37.819.652.382 40.790.461.652 36.082.357.845 4 26.302.508.403 26.290.863.503 25.607.764.086 5 21.951.222.416 23.719.821.165 19.420.349.104 6 - - - 7 10.525.992.827 10.525.992.827 6.880.632.827 8 - - - 9 - - - 10 - - - GRAND TOTAL 660.450.954.460 700.207.579.983 627.780.398.716

Sumber: Bank XYZ (Laporan Manajemen, diolah)

Contoh perhitungan besarnya expected loss dengan mengambil data pada band Rp1 miliar kelas dua bulan Februari 2014, maka diperoleh hasil sebagai berikut:

Expected Loss = 134,89 x Rp1.000.000.000 x 2 = Rp269.782.765.486 Hasil tersebut menunjukkan bahwa pada band Rp1 miliar dengan rata-rata kejadian gagal bayar sebesar 134,89 kali, terjadi 2 kali jumlah kejadian gagal bayar pada bulan Februari 2014 dengan perkiraan kerugian sebesar Rp269.782.765.486,-. Untuk itu, bank XYZ harus menyediakan dana (CKPN) sebesar nilai expected loss untuk kerugian yang diperkirakan pada band Rp1

miliar. Hasil perhitungan expected loss dapat dilihat pada Lampiran 22 sampai dengan Lampiran 24.

Besarnya nilai CKPN yang dihitung oleh Bank XYZ dengan metode Migration Analysis dan dengan CKPN yang dihitung menggunakan metode CreditRisk+ dapat dilihat pada Lampiran 25. Metode Migration Analysis dilakukan dengan menghitung besarnya LGD, yaitu 100% dikurangi nilai recovery rate yang diperoleh dari perbandingan antara jumlah kredit write off yang berhasil ditagih terhadap outstanding kredit yang di write off. Setelah diperoleh nilai probability of default kemudian digunakan untuk menghitung CKPN dengan mengkalikan dengan outstanding kredit yang mengalami impairement. Metode ini berfokus pada analisa tingkat migrasi outstanding kredit dari grade tertinggi ke grade terendah.

Berdasarkan hasil perhitungan (Lampiran 25), diketahui bahwa secara umum perhitungan besarnya CKPN yang dihitung oleh Bank XYZ lebih besar dibandingkan metode CreditRisk+. Hal tersebut dikarenakan perhitungan CKPN menggunakan metode CreditRisk+ hanya berfokus pada ketidakpastian default rate dan loss severity dengan nilai yang sebenarnya tanpa memperhitungkan agunan, biaya ataupun denda lainnya. Namun, terdapat beberapa besarnya CKPN yang dihitung oleh Bank XYZ lebih rendah dibandingkan metode CreditRisk+. Hal tersebut kemungkinan disebabkan karena metode perhitungan CKPN yang digunakan oleh Bank XYZ hanya melihat kemungkinan migrasi kejadian default sehingga menurut Gavalas and Syriopoulos (2014), metode ini kemungkinan

dapat menjadi bias karena sifatnya bergantung pada terjadinya peristiwa default yang berurutan dan tidak mewakili seluruh kejadian historis.

Sesuai dengan persyaratan PSAK 50 (revisi 2006) point 72 yang menyebutkan bahwa entitas mengungkapkan informasi mengenai exposure risiko kredit dengan jumlah yang mewakili nilai maksimal exposure risiko kredit tanpa memperhitungkan nilai wajar dari setiap agunan. Dengan kata lain, fokus perhitungan kredit default dengan metode CreditRisk+ menggunakan pengelompokkan exposure kredit per band telah sesuai dengan persyaratan PSAK 50 (revisi 2006) point 72. Selain itu, metode CreditRisk+ juga memperhitungkan besarnya kerugian yang mungkin terjadi dimasa yang akan datang dan kecukupan modal dalam menutupi kerugian tersebut sehingga metode ini dapat menjembatani perhitungan dari sisi akunting maupun manajemen risiko.

Indikasi dari perhitungan CKPN yang terlalu besar adalah adanya kelebihan dana yang disediakan oleh bank untuk menutupi risiko kredit yang ada sehingga dana yang ada tidak dipergunakan secara maksimal oleh bank. Hal tersebut juga akan berdampak pada ekspansi bisnis karena bank akan berfokus pada proses recovery kredit akibat tergerusnya modal bank yang besar. Oleh sebab itu, pemilihan metode yang tepat sangat diperlukan dalam perhitungan CKPN sehingga modal yang dimilki bank dapat dipergunakan secara efektif dan efisien.

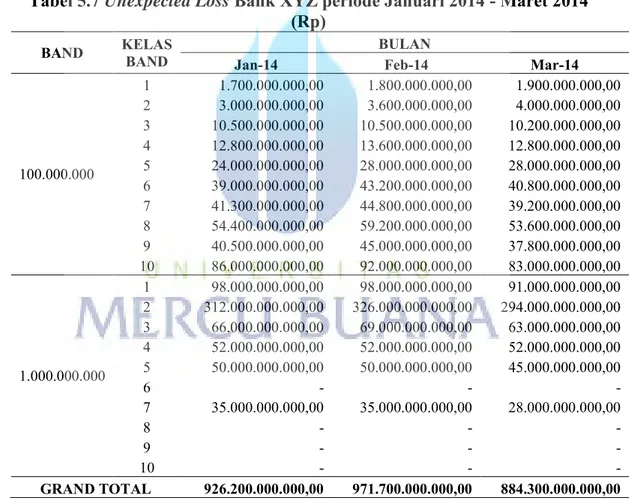

Nilai unexpected loss yang dianggap sebagai nilai Value at Risk (VaR) adalah merupakan besarnya cadangan yang tidak dapat diprediksi atau diestimasi atau prediksi kerugian di massa yang akan datang yang diperoleh dari hasil kali

antara unexpected number of default yang memiliki nilai cummulative probability of default melebihi 99% dengan nilai exposure pada masing-masing band disetiap kelompok band-nya. Menurut Buc (2013), VaR adalah alat pengukuran yang digunakan oleh beberapa perusahaan keuangan untuk mendeteksi risiko berbahaya yang mungkin terjadi pada kondisi ekstrim. Berikut nilai unexpected loss yang terjadi pada band Rp1 miliar periode Januari 2014 sampai dengan Maret 2014.

Tabel 5.7 Unexpected Loss Bank XYZ periode Januari 2014 - Maret 2014 (Rp)

BAND KELAS BAND BULAN

Jan-14 Feb-14 Mar-14

100.000.000 1 1.700.000.000,00 1.800.000.000,00 1.900.000.000,00 2 3.000.000.000,00 3.600.000.000,00 4.000.000.000,00 3 10.500.000.000,00 10.500.000.000,00 10.200.000.000,00 4 12.800.000.000,00 13.600.000.000,00 12.800.000.000,00 5 24.000.000.000,00 28.000.000.000,00 28.000.000.000,00 6 39.000.000.000,00 43.200.000.000,00 40.800.000.000,00 7 41.300.000.000,00 44.800.000.000,00 39.200.000.000,00 8 54.400.000.000,00 59.200.000.000,00 53.600.000.000,00 9 40.500.000.000,00 45.000.000.000,00 37.800.000.000,00 10 86.000.000.000,00 92.000.000.000,00 83.000.000.000,00 1.000.000.000 1 98.000.000.000,00 98.000.000.000,00 91.000.000.000,00 2 312.000.000.000,00 326.000.000.000,00 294.000.000.000,00 3 66.000.000.000,00 69.000.000.000,00 63.000.000.000,00 4 52.000.000.000,00 52.000.000.000,00 52.000.000.000,00 5 50.000.000.000,00 50.000.000.000,00 45.000.000.000,00 6 - - - 7 35.000.000.000,00 35.000.000.000,00 28.000.000.000,00 8 - - - 9 - - - 10 - - - GRAND TOTAL 926.200.000.000,00 971.700.000.000,00 884.300.000.000,00

Contoh perhitungan unexpected loss diperoleh dengan mengambil data pada band Rp1 miliar kelas dua bulan Februari 2014, maka diperoleh hasil sebagai berikut:

Unexpected Loss = 163 x Rp1.000.000.000 x 2 = Rp326.000.000.000 Berdasarkan hasil perhitungan tersebut di atas, diketahui bahwa pada kelas 2 bulan Februari tahun 2014 dengan selang kepercayaan sebesar 99% dan derajat kesalahan sebesar 1% memiliki prediksi peluang terjadinya kejadian gagal bayar sebesar 163 kali sebanyak dua kali untuk debitur dengan band Rp1 miliar sehingga diperoleh prediksi di luar kerugian yang terestimasi sebesar Rp326.000.000.000,-. Hasil perhitungan unexpected loss dapat dilihat pada Lampiran 26 sampai dengan Lampiran 28.

Dengan demikian Bank XYZ harus menyediakan tambahan modal untuk menutupi kerugian yang disebabkan oleh kerugian yang tidak dapat diestimasi (unexpected loss). Besarnya modal yang dicadangkan oleh bank untuk menutupi unexpected loss disebut dengan economic capital. Menurut Nystrӧm and Skoglund (2006), konsep perhitungan economic capital adalah untuk mencegah kelebihan potensial modal yang digunakan untuk menutupi risiko kredit.

Nilai economic capital diperoleh dari hasil pengurangan dari unexpected loss dengan expected loss. Contoh perhitungan economic capital diperoleh dengan mengambil data pada band Rp1 miliar kelas 2 bulan Februari 2014, maka diperoleh hasil sebagai berikut:

Economic Capital = Rp326.000.000.000 - Rp269.782.765.486 = Rp56.217.234.514

Berdasarkan hasil perhitungan sebagaimana dapat dilihat pada Tabel 5.8 yaitu besarnya economic capital yang harus disediakan Bank XYZ periode Januari 2014 sampai dengan Maret 2014, diketahui bahwa besarnya modal yang

diserap pada band 1 miliar kelas 2 bulan Februari tahun 2014 adalah sebesar Rp56.217.234.514,- Hasil perhitungan economic capital dapat dilihat pada Lampiran 29 sampai dengan Lampiran 31.

Tabel 5.8 Economic Capital Bank XYZ periode Januari 2014 - Maret 2014 (Rp)

BAND KELAS BAND Jan-14 BULAN Feb-14 Mar-14

100.000.000 1 753.397.976 766.176.969 808.344.301 2 1.430.856.897 1.543.553.370 1.677.971.568 3 3.584.019.036 3.654.448.722 3.485.023.786 4 4.505.909.510 4.574.901.319 4.477.633.942 5 7.037.780.924 7.822.786.361 7.700.711.516 6 10.048.235.244 10.813.507.316 10.217.079.771 7 10.930.740.367 11.852.436.693 10.758.995.171 8 13.527.737.113 14.590.939.287 13.934.248.779 9 12.140.598.053 12.917.054.787 11.596.919.167 10 19.468.474.544 20.787.231.918 19.349.080.883 1.000.000.000 1 21.116.200.737 21.279.287.908 20.658.922.509 2 54.804.471.166 56.217.234.514 51.845.773.755 3 28.180.347.618 28.209.538.348 26.917.642.155 4 25.697.491.597 25.709.136.497 26.392.235.914 5 28.048.777.584 26.280.178.835 25.579.650.896 6 - - - 7 24.474.007.173 24.474.007.173 21.119.367.173 8 - - - 9 - - - 10 - - - GRAND TOTAL 265.749.045.540 271.492.420.017 256.519.601.284

Menurut Credit Suisse First Boston (1997), terdapat beberapa keuntungan dalam pengukuran economic capital, yaitu sebagai berikut:

1. Pengukuran risiko ekonomi lebih tepat menggunakan economic capital dibandingkan dengan yang ditetapkan oleh regulator.

2. Mengukur risiko ekonomi dari setiap portfolio dengan keuntungan diversifikasi.

3. Mengukur secara objektif perbedaan portfolio dari segi kualitas kredit dan ukuran exposure.

4. Merupakan pengukuran yang bersifat dinamis, dimana dapat menggambarkan perubahan risiko pada portfolio dan dapat digunakan sebagai alat untuk mengopitimalisasi portfolio.

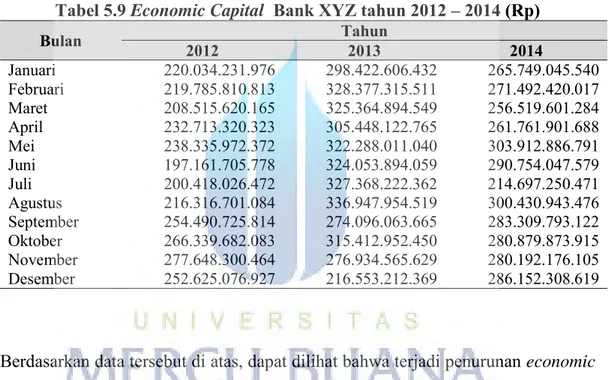

Berikut besarnya nilai economic capital yang dibutuhkan Bank XYZ periode 2012 sampai dengan 2014 adalah sebagai berikut:

Tabel 5.9 Economic Capital Bank XYZ tahun 2012 – 2014 (Rp)

Bulan 2012 Tahun 2013 2014 Januari 220.034.231.976 298.422.606.432 265.749.045.540 Februari 219.785.810.813 328.377.315.511 271.492.420.017 Maret 208.515.620.165 325.364.894.549 256.519.601.284 April 232.713.320.323 305.448.122.765 261.761.901.688 Mei 238.335.972.372 322.288.011.040 303.912.886.791 Juni 197.161.705.778 324.053.894.059 290.754.047.579 Juli 200.418.026.472 327.368.222.362 214.697.250.471 Agustus 216.316.701.084 336.947.954.519 300.430.943.476 September 254.490.725.814 274.096.063.665 283.309.793.122 Oktober 266.339.682.083 315.412.952.450 280.879.873.915 November 277.648.300.464 276.934.565.629 280.192.176.105 Desember 252.625.076.927 216.553.212.369 286.152.308.619

Berdasarkan data tersebut di atas, dapat dilihat bahwa terjadi penurunan economic capital tahun 2013 ke tahun 2014 khususnya dari bulan Januari sampai dengan Agustus. Penurunan economic capital ini kemungkinan terjadi karena adanya perbaikan kualitas kredit maupun penekanan terhadap proses recovery kredit. Namun, bila dilihat pada bulan Desember terjadi peningkatan economic capital dari tahun 2013 ke tahun 2014 yaitu sebesar Rp69,5 miliar. Hal ini kemungkinan disebabkan karena pada akhir tahun terjadi penurunan kembali kualitas kredit baik kualitas kredit default yang semula dipertahankan agar tetap non default maupun kredit baru yang turun kualitasnya menjadi default. Menurut informasi internal

dari Bank XYZ, dari tahun 2012 sampai dengan tahun 2014 persentase NPL mengalami peningkatan. Secara umum, peningkatan NPL pada Bank XYZ mayoritas disebabkan karena usaha debitur yang menurun baik karena piutang yang tertagih maupun penyalahgunaan pemberian kredit. Keadaan ekonomi yang melambat pada akhir tahun 2014 juga menjadi salah satu penyebab banyaknya usaha debitur yang mengalami penurunan. Oleh sebab itu, Bank XYZ perlu melakukan monitoring secara ketat dan berkesinambungan terhadap kredit-kredit eksisting maupun kredit yang baru diberikan sehingga Bank XYZ dapat menangkap early warning apabila usaha debitur mengalami penurunan.

Berikut adalah persentase besarnya economic capital terhadap modal Bank XYZ sebagaimana terlihat pada Tabel 5.10.

Tabel 5.10 Persentase economic capital terhadap Modal Bank XYZ Tahun 2012-2014

Berdasarkan informasi tersebut diketahui bahwa kebutuhan economic capital Bank XYZ relatif masih sangat rendah terhadap modal Bank XYZ. Hal tersebut menunjukan ketahanan modal Bank XYZ masih sangat baik terhadap prediksi kredit default yang diukur pada selang kepercayaan 99%. Untuk itu, Bank XYZ masih dapat mengoptimalkan penyaluran kredit terutama kredit usaha kecil dan menengah. Menurut Credit Suisse First Boston (1997), yang menyatakan bahwa

Periode Economic Capital (Rp) Modal (Rp) % Des-12 252.625.076.927 76.532.865.000.000 0,33 Des-13 216.553.212.369 104.844.562.000.000 0,21 Des-14 286.152.308.619 88.790.596.000.000 0,32

pengukuran economic capital lebih tepat dibandingkan dengan yang ditetapkan oleh regulator karena dapat memberikan informasi kepada bank besarnya modal yang dibutuhkan untuk mengantisipasi risiko kredit sehingga pengalokasian dana dapat dilakukan secara efisien.

5.2.6. Backtesting dan Validasi Model

Menurut Fatimah (2012), backtesting dilakukan untuk mengetahui kesesuaian model CreditRisk+ dalam perhitngan CKPN. Backtesting dilakukan dengan membandingkan antara nilai unexpected loss (VaR) dengan besaran actual loss pada setiap bulan periode penelitian yaitu Januari 2012 sampai dengan Desember 2014. Hasil penelitian Sakti (2010), menunjukkan hasil backtesting dengan loglikelihood ratio test menggunakan tingkat keyakinan sebesar 95% menunjukkan besarnya actual loss masih berada dibawah unexpected loss (VaR). Dari uji loglikelihood ratio test diperoleh nilai LR yang tidak melebihi Chi-Squared sehingga dengan kata lain berdasarkan penelitian Sakti (2010) metode CreditRisk+ cukup valid untuk digunakan dalam mengukur risiko kredit usaha kecil Bank X.

Dilain hal, hasil penelitian Fatimah (2012) juga menunjukkan hasil yang sama dimana hasil uji backtesting memperlihatkan nilai kerugian yang sebenarnya (actual loss) tidak melebihi nilai unexpected loss (VaR) dengan maksimum kejadian kesalahan (binary failure) yang dapat ditoleransi adalah sebesar nol. Hasil loglikelihood ratio test diperoleh nilai LR yang tidak melebihi Chi-Squared sehingga dengan kata lain metode CreditRisk+ aplicable dan valid dalam

mengukur risiko kredit dari portfolio kredit kepemilikan rumah pada Bank ABC. Berikut adalah hasil penentuan backtesting dari portfolio kredit Bank XYZ untuk segmen UKM periode bulan Januari 2012 sampai dengan Desember 2014.

Tabel 5.11 Backtesting Portfolio Bank XYZ tahun 2012-2014 (Rp)

Tahun Bulan UL (VaR) Real Loss Difference Binary

Failure 2012 Januari 617.000.000.000 396.965.768.024 220.034.231.976 0 Februari 607.800.000.000 388.014.189.187 219.785.810.813 0 Maret 565.600.000.000 357.084.379.835 208.515.620.165 0 April 628.600.000.000 395.886.679.677 232.713.320.323 0 Mei 663.400.000.000 425.064.027.628 238.335.972.372 0 Juni 536.700.000.000 339.538.294.222 197.161.705.778 0 Juli 572.500.000.000 372.081.973.528 200.418.026.472 0 Agustus 621.300.000.000 404.983.298.916 216.316.701.084 0 September 658.900.000.000 404.409.274.186 254.490.725.814 0 Oktober 705.000.000.000 438.660.317.917 266.339.682.083 0 November 741.900.000.000 464.251.699.536 277.648.300.464 0 Desember 640.000.000.000 387.374.923.073 252.625.076.927 0 2013 Januari 791.900.000.000 493.477.393.568 298.422.606.432 0 Februari 864.900.000.000 536.522.684.489 328.377.315.511 0 Maret 805.300.000.000 479.935.105.451 325.364.894.549 0 April 826.500.000.000 521.051.877.235 305.448.122.765 0 Mei 847.000.000.000 524.711.988.960 322.288.011.040 0 Juni 813.000.000.000 488.946.105.941 324.053.894.059 0 Juli 859.900.000.000 532.531.777.638 327.368.222.362 0 Agustus 920.200.000.000 583.252.045.481 336.947.954.519 0 September 818.200.000.000 544.103.936.335 274.096.063.665 0 Oktober 886.900.000.000 571.487.047.550 315.412.952.450 0 November 872.300.000.000 595.365.434.371 276.934.565.629 0 Desember 636.300.000.000 569.140.005.946 67.159.994.054 0 2014 Januari 926.200.000.000 660.450.954.460 265.749.045.540 0 Februari 971.700.000.000 700.207.579.983 271.492.420.017 0 Maret 884.300.000.000 627.780.398.716 256.519.601.284 0 April 941.900.000.000 680.138.098.312 261.761.901.688 0 Mei 1.021.100.000.000 717.187.113.209 303.912.886.791 0 Juni 906.100.000.000 615.345.952.421 290.754.047.579 0 Juli 873.400.000.000 658.702.749.529 214.697.250.471 0 Agustus 980.300.000.000 679.869.056.524 300.430.943.476 0 September 883.400.000.000 600.090.206.878 283.309.793.122 0 Oktober 905.200.000.000 624.320.126.085 280.879.873.915 0 November 902.300.000.000 622.107.823.895 280.192.176.105 0 Desember 859.800.000.000 573.647.691.381 286.152.308.619 0

Berdasarkan hasil backtesting pada penelitian ini, diketahui bahwa nilai VaR memiliki nilai yang lebih tinggi dibandingkan dengan actual loss sehingga diperoleh nilai binary failure sebesar nol. Hal tersebut menunjukkan bahwa nilai VaR dapat menutupi kerugian yang terjadi pada portfolio kredit Bank XYZ sehingga dapat diartikan bahwa model CreditRisk+ ini terbukti valid. Menurut Fatimah (2012), pemilihan tingkat keyakinan sebesar 99% melebihi standar industri sebesar 95% adalah untuk memastikan solvabilitas perusahaan tetap terjaga dari risiko kredit yang mungkin terjadi. Oleh sebab itu, semakin tinggi tingkat keyakinan dalam memperhitungkan nilai unexpected loss (VaR) maka perbedaan antara unexpected loss dengan exposure at default akan semakin besar. Hasil uji backtesting dapat dilihat pada Tabel 5.12.

Untuk mengukur validasi model atau tingkat akurasi model maka dilakukan pengukuran menggunakan Loglikelihood Ratio (LR) test. Pengukuran ini dilakukan untuk mengetahui tingkat akurasi model CreditRisk+ dalam memperkirakan unexpected loss. Dengan menggunakan selang kepercayaan sebesar 99% dan derajat bebas sebesar satu maka dengan menggunakan rumus sebagai berikut:

Dari hasil uji loglikelihood ratio test diperoleh nilai LR sebesar nol yang berarti lebih kecil dari nilai critical value yaitu 6,6349. Berikut adalah data pengukuran Loglikelihood Ratio (LR) yang digunakan dalam penelitian ini, yaitu sebagai berikut:

Tabel 5.12 Hasil Uji Loglikelihood Ratio (LR) Keterangan Hasil T 36 N 0 alpha 0,01 Chi-square 6,6349 LR 0

Berdasarkan data tersebut diatas maka hipotesis pengujian LR yang diterima adalah H0: LR < Chi-Squared, permodelan diterima, backtesting teruji dimana dalam pengujian ini nilai LR < dari nilai chi squared yaitu sebesar 6,6349 sehingga dengan kata lain permodelan CreditRisk+ dalam memperkirakan unexpected loss dapat diterima dan hasil pengujian backtesting teruji.