BAB II

TINJAUAN PUSTAKA 2.1 Tinjauan Teoritis

2.1.1 Merger dan Akuisisi

Penggabungan usaha merupakan salah satu strategi untuk mempertahankan kelangsungan hidup dan mengembangkan perusahaan. Penggabungan usaha adalah penyatuan entitas-entitas usaha yang sebelumnya terpisah, meskipun tujuan utama penggabungan usaha adalah profitabilitas, penggabungan juga ditujukan untuk memperoleh efisiensi melalui integrasi operasi secara horizontal atau vertikal dan atau mendiversifikasikan risiko usaha melalui operasi konglomerat. Secara teori penggabungan usaha dapat berupa merger, akuisisi, dan konsolidasi.

Pengertian Penggabungan Usaha (Business Combination) berdasarkan PSAK No. 22 (IAI, 2015) adalah penyatuan dua atau lebih perusahaan yang terpisah menjadi satu entitas ekonomi karena satu perusahaan menyatu dengan (uniting with) perusahaan lain atau memperoleh kendali (control) atas aktiva dan operasi perusahaan lain. Berdasarkan definisi tersebut, maka dua atau lebih perusahaan akan saling menggabungkan diri dengan cara perusahaan yang satu menyatu dengan perusahaan yang lain guna memperluas usahanya serta memperoleh keuntungan atas usahanya tersebut.

Penggabungan usaha dapat berupa pembelian saham suatu perusahaan oleh perusahaan lain atau pembelian aktiva neto suatu perusahaan. Penggabungan usaha dapat dilakukan dengan penerbitan saham atau dengan penyerahan kas, aktiva setara kas atau aktiva lainnya. Transaksi dapat terjadi antar pemegang saham perusahaan yang bergabung atau antara suatu perusahaan dengan pemegang saham perusahaan lain. Selain itu, penggabungan usaha dapat berupa pembentukan suatu badan usaha baru (new enterprise) untuk mengendalikan perusahaan yang bergabung, pengalihan aktiva neto dari satu atau lebih badan usaha yang bergabung kepada badan usaha lain atau pembubaran satu atau lebih badan usaha yang bergabung.

Alasan-alasan penggabungan usaha menurut Beams, Anthony, dan Clement (2006:2-4) antara lain adalah:

1. Keunggulan biaya

Seringkali lebih mudah bagi perusahaan untuk memperoleh fasilitas yang dibutuhkan melalui penggabungan dibandingkan melalui pengembangan. Hal ini berlaku terutama pada periode inflasi.

2. Risiko yang lebih rendah

Membeli lini produk dan pasar yang telah ada biasanya kurang berisiko ketimbang mengembangkan produk dan pasar baru. Risiko akan rendah apabila tujuannya adalah diversifikasi.

Fasilitas-fasilitas pabrik yang diperoleh melalui penggabungan usaha diharapkan segera beroperasi dan memenuhi peraturan yang berhubungan dengan lingkungan dan peraturan pemerintah lainnya.

4. Menghindari pengambilalihan ( avoidance of takeovers )

Banyak perusahaan bergabung untuk menghindari pengambilalihan diantara perusahaan itu. Perusahaan yang lebih kecil cenderung rentan untuk diambilalih, karena itu, banyak di antaranya memakai strategi pembeli yang agresif sebagai pertahanan terbaik terhadap usaha pengambilalihan oleh perusahaan lain.

5. Akuisisi aktiva tak berwujud

Penggabungan usaha melibatkan penggabungan sumber daya tidak berwujud maupun berwujud. Jadi, akuisisi atas hak paten, hak penambangan mineral, riset database pelanggan atau keahlian manajemen mungkin menjadi faktor utama yang memotivasi suatu penggabungan usaha.

6. Alasan-alasan lain

2.1.1.1 Pengertian Merger

Merger menurut Sjahrial (2007:433) adalah peleburan secara lengkap satu perusahaan dengan perusahaan lain. Perusahaan yang utama mempertahankan nama dan identitasnya, dan memperoleh aktiva dan hutang dari perusahaan yang meleburkan diri. Merger berasal dari kata merger (Latin) yang berarti bergabung, bersama, berkombinasi yang menyebabkan hilangnya identitas akibat penggabungan ini.

Menurut Tampubolon (2013:227), merger biasanya akan dapat dilaksanakan apabila perusahaan yang diambil alih menerima penawaranpada tingkat premium yang dapat diterima menurut present market price dari saham (acceptable premium over the present market price of its stock). Apabila negoisasi gagal, biasanya tender offer dapat dilakukan langsung kepada pemegang saham perusahaan. Tender offer

merupakan penawaran cash untuk saham-saham yang dimiliki pemegang saham. Perusahaan yang masih ada keberadaannya dinamakan surviving firm. Sementara itu perusahaan yang berhenti dan bubar setelah terjadinya merger dinamakan mergerd firm.

Surviving firm dengan sendirinya memiliki ukuran yang semakin besar karena seluruh aset dan kewajiban dari mergerd firm dialihkan ke

berubah menjadi bagian (unit bisnis) di bawah surviving firm. Dengan demikian mergerd firm tidak dapat bertindak hukum atas namanya sendiri.

2.1.1.2 Pengertian Akuisisi

Akuisisi atau pengambilalihan adalah perbuatan hukum yang dilakukan oleh badan hukum atau orang perseorangan untuk mengambilalih baik seluruh atau sebagian besar saham perseroan yang dapat mengakibatkan beralihnya pengendalian terhadap perseroan tersebut (Dharmasetya dan Sulaimin, 2009:6).

Sedangkan dalam PSAK No.22 mendefinisikan akuisisi sebagai suatu penggabungan usaha dimana salah satu perusahaan yaitu pengakuisisi sehingga akan mengakibatkan berpindahnya kendali atas perusahaan yang diambil alih tersebut.

2.1.1.3 Jenis Merger dan Akuisisi A. Tipe Merger

Secara umum merger/penggabungan usaha dapat dibagi menjadi empat kelompok (Agus Sartono, 2001) :

1. Merger Horisontal

Merger horisontal terjadi bila suatu perusahaan menggabungkan diri dengan perusahaan yang ada pada satu jenis usaha yang sama. Contohnya sebuah perusahaan telekomunikasi melakukan merger dengan perusahaan telekomunikasi lainnya, dimana sekarang ini yang sedang hangat diperbincangkan adalah merger antara perusahaan XL dengan Axis dimana kedua perusahaan memiliki usaha dalam bidang yang sama yaitu penyedia jasa telekomunikasi.

2. Merger Vertikal

3. Merger Kongeneric

Merger Kongeneric adalah penggabungan dua usaha yang sejenis tetapi mempunyai produk yang berbeda. Contoh sebuah perusahaan komputer melakukan merger dengan perusahaan software, dua perusahaan memiliki bidang usaha yang sama yaitu dalam bidang teknologi tetapi mereka memproduksi barang yang berbeda.

4. Merger Konglomerat

Merger Konglomerat yaitu penggabungan usaha dari dua atau lebih industri yang sama sekali tidak terkait. Contoh perusahaan pertambangan membeli perusahaan real estate.

Sedangkan menurut prosesnya merger dibagi menjadi dua yaitu:

1. Friendly Merger adalah merger yang disetujui oleh kedua belah pihak, dimana kedua pihak sepakat untuk melakukan penggabungan dan percaya bahwa penggabungan ini akan membawa manfaat bagi kedua belah pihak.

membelinya langsung dari mereka sehingga tidak diperlukan lagi persetujuan dari para manajer perusahaan target.

B. Tipe Akuisisi

Menurut Van Horne dan Wachowicz (2005) Akuisisi dibedakan menjadi dua yaitu :

1. Akuisisi Strategis

Akuisisi strategis terjadi ketika sebuah perusahaan mengakuisisi perusahaan lain sebagai bagian dari strategi keseluruhan perusahaan. Hasil dari akuisisi jenis ini adalah keunggulan biaya. Contoh dari akuisisi jenis ini adalah ketika sebuah perusahaan minuman ringan mengakuisisi perusahaan minuman ringan lainnya yang memiliki kapasitas produksi berlebih atau bahkan bisa juga meningkatkan dominasinya di pasar sehingga memberi peningkatan pendapatan bagi perusahaan.

2. Akuisisi Keuangan

Namun demikian apabila transaksi tersebut dilaksanakan antar perusahaan yang berada dalam satu grup bisnis atau kepemilikan yang sama, maka harga belinya dapat menjadi lebih mahal ataupun lebih murah, tergantung pada kepentingan dan keuntungan yang akan diperoleh pemilik mayoritas perusahaan yang bersangkutan.

Motif utama akuisisi tipe ini adalah untuk mendapatkan keuntungan sebesar-besarnya. Seringkali perusahaan yang menjadi target akuisitor adalah perusahaan yang sedang mengalami kemerosotan dan dalam kondisi yang relatif lemah. Indikasinya adalah adanya beban hutang yang relatif besar, kemacetan pemasaran dan distribusi, harga saham yang semakin melemah di bursa, kapasitas produksi yang menganggur, dan sebaliknya.

Tindakan akuisisi terhadap suatu perusahaan target tidak selalu mencerminkan indikasi-indikasi seperti tersebut diatas, karena dalam prakteknya yang menjadi target justru perusahaan yang memiliki posisi keuangan yang cukup likuid dan perolehan laba yang relatif tinggi serta memiliki prospek yang cukup baik.

2.1.1.4 Alasan Melakukan Merger dan Akuisisi

1. Economies of Scale

Dengan melakukan merger dan akuisisi, perusahaan dapat mencapai skala operasi yang ekonomis. Yang dimaksud dengan skala yang ekonomis adalah skala operasi dengan biaya rata-rata terendah. Skala ekonomis dapat dicapai dengan cara horizontal, vertical dan

conglomerate. Dengan alasan ini skala operasi perusahaan memang menjadi semakin ekonomis, namun skala distribusi untuk penjualan dapat meningkat karena pelanggan dua perusahaan digabungkan. 2. Memperbaiki Manajemen

Beberapa perusahaan dikelola dengan cara yang kurang efisien, akibatnya profitabilitasnya menjadi rendah. Kurangnya motivasi untuk mencapai profit yang tinggi, kurangnya keberanian untuk mengambil risiko sering mengakibatkan perusahaan kalah dalam persaingan yang semakin sengit. Dengan melakukan merger maka perusahaan dapat mempertahankan karyawannya hanya pada tingkat yang memang benar-benar diperlukan. Tidak jarang perusahaan yang dimerger memiliki manajemen yang lebih baik, sehingga perusahaan yang memerger memiliki aset tidak berwujud secara tidak langsung.

3. Penghematan Pajak

baik menggabungkan perusahaan lain yang memperoleh laba dengan maksud agar pajak yang dibayarkan oleh perusahaan yang profitabel dapat lebih kecil. Perusahaan yang sebelumnya biaya pajaknya adalah sebesar biaya pajak kedua perusahaan, namun setelah merger otomatis biaya pajak hanya dikenakan pada satu perusahaan saja.

4. Meningkatkan Corporate Growth Rate

Dengan merger dan akuisisi, dimungkinkan penguasaan jaringan pemasaran yang lebih luas, manajemen yang lebih baik dan efisiensi yang lebih tinggi. Sehingga perusahaan dapat meningkatkan pertumbuhannya secara signifikan.

Sedangkan alasan yang mendukung digunakannya strategi akuisisi secara aktif diungkapkan oleh Hitt (2001, 296-305) adalah : 1. Meningkatkan kekuatan pasar. Dilakukannya akuisisi adalah untuk mencapai kekuatan pasar yang lebih besar. Walau terkadang tidak semua seperti itu.

2. Mengatasi hambatan untuk memasuki pasar. Untuk memasuki pasar baru seringkali mengalami kesulitan maka untuk itu akuisisi sering digunakan untuk mengatasinya.

pengembangan produk pun dipastikan lebih cepat dari sebelum akuisisi.

4. Meningkatkan kecepatan memasuki pasar. Dibandingkan dengan pengembangan produk internal, akuisisi lebih cepat meningkatkan kecepatan memasuki pasar.

5. Risiko lebih rendah dibandingkan dengan pengembangan produk baru. terdapat pendapat proses pengembangan produk internal lebih berisiko, dan para manajer melihat akuisisi sebagai salah satu cara untuk menurunkan tingkat risiko karena mudah di prediksi. Risiko yang seharusnya hanya ditanggung oleh satu perusahaan, kini dapat ditanggung pula oleh anak perusahaan yang diakuisisi, sehingga risiko berkurang.

6. Meningkatkan diversifikasi. Perusahaan biasanya lebih mudah mengenalkan produk baru dalam pasar yang baru-baru ini dilayani oleh perusahaan, dan sebaliknya semakin sulit bagi perusahaan untuk mengembangkan produk untuk pasar yang kurang dikuasainya.

2.1.1.5 Tahapan Merger dan Akuisisi

Dalam pelaksanaan M&A biasanya perusahaan akan melewati beberapa proses. Secara umum tahapan-tahapan M&A adalah sebagai berikut, pertama perusahaan besar akan menentukan perusahaan target yang akan mereka beli. Lalu dilanjutkan dengan sebuah negosiasi yang mana bila negosiasi berjalan dengan lancar akan diikuti dengan pembelian perusahaan target dengan nilai yang telah dikehendaki bersama.

penggabungan dapat dilaksanakan baik dalam bentuk pembayaran tunai maupun dalam bentuk pembayaran dengan saham perusahaan.

Langkah-langkah untuk melakukan merger dan akuisisi menurut Etanol dan Seldeslachts (2005), dapat dibagi menjadi tiga bagian yaitu:

1. Pre – Merger

Tahap ini merupakan keadaan sebelum merger dimana dalam tahap ini, tugas dari seluruh jajaran direksi maupun manajemen kedua atau lebih perusahaan adalah mengumpulkan informasi yang kompeten dan signifikan untuk kepentingan proses merger perusahaan – perusahaan tersebut sehingga dapat terjadi sinergi dari merger yang

akan dilakukan. 2. Merger

Ketika perusahaan memutuskan untuk melakukan merger, hal yang harus dilakukan untuk pertama kalinya dalam tahap ini adalah penyesuaian diri dan saling mengintegrasikan diri dengan partner mereka agar dapat terjadi sinergi.

3. Post – Merger

akan membawa pengaruh buruk dalam organisasi. Langkah kedua (2) yang diambil adalah dengan membangun suatu kultur baru dimana kultur atau budaya baru ini dapat merupakan gabungan dari keunggulan kedua budaya perusahaan atau dapat juga merupakan budaya yang sama sekali baru bagi perusahaan. Langkah ketiga (3) yang diambil adalah dengan cara melancarkan transisi, dimana yang harus dilakukan dalam hal ini adalah dengan membangun suatu kerjasama, dapat berupa tim gabungan ataupun kerjasama mutual. 2.1.1.6 Kelebihan dan Kelemahan Merger dan Akuisisi

1. Kelebihan dan Kelemahan Merger Kelebihan Merger

Pengambilalihan melalui merger lebih sederhana dan lebih murah dibanding pengambilalihan yang lain (Harianto dan Sudomo, 2001, p.641)

Kelemahan Merger

2. Kelebihan dan Kelemahan Akuisisi Kelebihan Akuisisi

Keuntungan-keuntungan akuisisi saham dan akuisisi aset adalah sebagai berikut:

- Akuisisi Saham tidak memerlukan rapat pemegang saham dan suara pemegang saham sehingga jika pemegang saham tidak menyukai tawaran Bidding firm, mereka dapat menahan sahamnya dan tidak menjual kepada pihak Bidding firm.

- Dalam Akuisisi Saham, perusahaan yang membeli dapat berurusan langsung dengan pemegang saham perusahaan yang dibeli dengan melakukan tender offer sehingga tidak diperlukan persetujuan manajemen perusahaan.

- Karena tidak memerlukan persetujuan manajemen dan komisaris perusahaan, akuisisi saham dapat digunakan untuk pengambilalihan perusahaan yang tidak bersahabat (hostile takeover).

Kelemahan Akuisisi

- Jika cukup banyak pemegang saham minoritas yang tidak menyetujui pengambilalihan tersebut, maka akuisisi akan batal. Pada umumnya anggaran dasar perusahaan menentukan paling sedikit dua per tiga (sekitar 67%) suara setuju pada akuisisi agar akuisisi terjadi.

- Apabila perusahaan mengambil alih seluruh saham yang dibeli maka terjadi merger.

Pada dasarnya pembelian setiap aset dalam akuisisi aset harus secara hukum dibalik nama sehingga menimbulkan biaya legal yang tinggi. (Harianto dan Sudomo, 2001, p.643)

2.2 Kinerja Keuangan

2.2.1 Pengertian Kinerja Keuangan

2.2.2 Metode Analisis Kinerja dengan Rasio Keuangan

Analisis rasio keuangan merupakan metode umum yang digunakan untuk mengukur kinerja perusahaan di bidang keuangan. Rasio merupakan alat yang memperbandingkan suatu hal dengan hal lainnya sehingga dapat menunjukkan hubungan atau korelasi dari suatu laporan finansial berupa neraca dan laporan laba rugi. Adapun jenis rasio yang digunakan dalam penelitian ini adalah(Munawir, 2010):

1. Rasio Profitabilitas

Rasio profitabilitas mengukur kemampuan perusahaan untuk menghasilkan laba. Rasio ini membantu perusahaan dalam mengontrol penerimaannya. Rasio-rasio profitabilitas yang digunakan dalam penelitian ini adalah: Net Profit Margin, Return on Invesment dan Return on Equity.

2. Rasio Pasar

3. Rasio Aktivitas

Rasio aktivitas mengukur seberapa efektif manajemen perusahaan mengelola aktivanya. Dengan kata lain rasio ini mengukur seberapa besar kecepatan aset-aset perusahaan dikelola dalam rangka menjalankan bisnisnya. Rasio aktivitasyang digunakan dalam penelitian ini adalah Total Assets Turnover

(TATO).

4. Rasio Likuiditas

Rasio likuiditas mengukur kemampuan perusahaan untuk mengetahui kemampuan perusahaan untuk melunasi hutang-hutang jangka pendek yang segera jatuh tempo. Rasio likuiditas yang digunakan dalam penelitian ini adalah

current ratio (CR) . 5.Rasio Solvabilitas

Variabel solvabilitas merupakan variable dari kondisi keuangan yang digunakan untuk menunjukkan besarnya hutang perusahaan dibanding dengan asset yang dimiliki perusahaan. Semakin besar rasio ini mencerminkan bahwa perusahaan memiliki kewajiban yang semakin besar. Variabel solvabilitas yang digunakan dalam penelitian ini yaitu Debt Ratio .

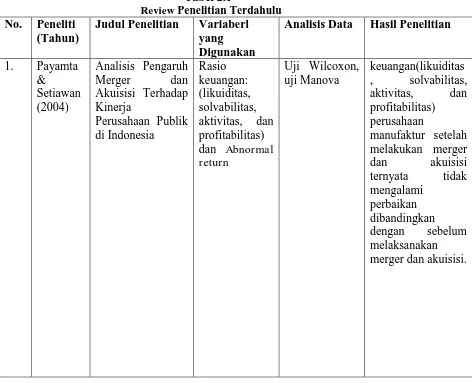

2.3 Penelitian Terdahulu

(Payamta & Setiawan, 2004). Dari rasio-rasio keuangan yang terdiri rasio likuiditas, solvabilitas, aktivitas, dan profitabilitas hanya rasio Total Asset Turnover, Fixed Asset Turnover, Return On Investment, Return On Equity, Net Profit Margin, Operating Profit Margin, Total Asset to Debt, Net Worth to Debt yang mengalami penurunan signifikan setelah merger dan akuisisi. Sedangkan rasio lainnya tidak mengalami perubahan signifikan.

Dyaksa Widyaputra (2006) dalam penelitiannya menemukan kinerja perusahaan setelah merger dan akuisisi tidak mengalami perubahan signifikan sedangkan secara parsial beberapa rasio mengalami perbedaaan secara signifikan.

Pada penelitian Yulianto (2008) secara umum menunjukkan ada perbedaan yang positif signifikan pada FATO, TAT, DER, OPM, dan GPM. Namun pada CR, QR, DTA, IT, ROI, ROE dan NPM tidak ada perbedaan yang signifikan walaupun hasilnya positif.

Annisa dan Prasetiono (2010) yang menyatakan terdapat perbedaan signifikan terhadap kinerja perusahaan dimana total asset turnover (TATO) mengalami kenaikan sesudah merger dan akuisisi dibandingkan sebelum merger dan akuisisi, sedangkan NPM dan ROA mengalami penurunan sesudah merger dan akuisisi.

2005-2007. Uji statistik yang dilakukan adalah uji normalitas data dengan metode kolmogrov-smirnov test dan uji t-test. Penelitian ini menunjukkan bahwa tidak ada perbedaan yang signifikan pada periode satu tahun sebelum dan satu tahun setelah merger.

Ringkasan beberapa penelitian terdahulu mengenai pengaruh merger dan akuisisi terhadap kinerja keuangan perusahaan secara ringkas ditunjukkan tabel 2.1 berikut ini :

Tabel 2.1

Review Penelitian Terdahulu No. Peneliti

(Tahun)

Judul Penelitian Variaberl yang Digunakan

Analisis Data Hasil Penelitian

5. Hamidah merger dan akuisisi

Ada persamaan dan perbedaan antara penelitian terdahulu dengan penelitian sekarang. Adapun persamaannya adalah sama-sama menganalisis kinerja keuangan perusahaan sebelum dan sesudah merger dan akuisisi. Perbedaan penelitian ini dengan penelitian terdahulu adalah pada penelitian ini sampel yang digunakan merupakan BUMN yang melakukan aktivitas merger dan akuisisi pada tahun 2010-2014 dengan periode penelitian satu tahun sebelum dan satu tahun sesudah merger dan akuisisi.

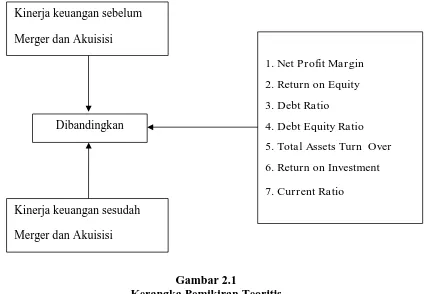

2.4 Kerangka Konseptual

Merger dan akuisisi adalah tindakan strategis dari perusahaan untuk mengembangkan usahanya. Keberhasilan perusahaan dalam merger dan akuisisi dapat di lihat dari kinerja perusahaan tersebut, terutama kinerja keuangan. Untuk mengetahui apakah terdapat perbedaan kinerja keuangan dapat dilakukan dengan membandingkan rasio-rasio keuangan sebelum dan sesudah merger dan akuisisi. Banyak rasio-rasio keuangan yang dapat digunakan untuk mengukur kinerja keuangan perusahaan. Berdasarkan tinjauan pustaka serta beberapa penelitian terdahulu, maka peneliti mengindikasikan rasio-rasio keuangan yang terdiri dari rasio profitabilitas yang diukur dengan return on assets, rasio nilai pasar yang diukur dengan earnings per share, rasio solvabilitas yang diukur dengan debt to equity ratio, rasio likuditas yang diukur dengan current ratio, dan rasio aktivitas yang diukur dengan total assets turnover.

profitabilitas perusahaan tersebut akan lebih baik dari sebelum melakukan merger dan akuisisi, dimana Return on Assets (ROA) juga akan meningkat.

Rasio nilai pasar mengukur seberapa besar nilai saham perusahaan dibanding dengan nilai buku. Maka perusahaan yang melakukan merger dan akuisisi berharap bahwa strategi tersebut dapat memberikan keuntungan perusahaan yang diperoleh dari tiap harga saham (EPS).

Rasio solvabilitas mengukur kemampuan perusahaan untuk melunasi kewajiban-kewajiban jangka panjang. Jika terjadi sinergi dari kegiatan merger dan akuisisi, maka secara umum kesertaan modal perusahaan tersebut akan cukup baik, sehingga ekuitas perusahaan (DER) dapat diminimalisir.

Rasio likuiditas mengukur kemampuan perusahaan untuk mengetahui kemampuan perusahaan untuk melunasi hutang-hutang jangka pendek. Dengan melakukan merger dan akuisisi maka semestinya kemampuan perusahaan untuk memenuhi hutang jangka pendek (CR).

Rasio aktivitas mengukur seberapa efektif manajemen perusahaan mengelola aktivanya. Dengan melakukan merger dan akuisisi, maka perusahaan dapat meningkatkan efektifitasnya sehingga aset yang dimiliki dapat digunakan secara efektif untuk meningkatkan penjualan (TATO).

solvabitias atau financial leverage (DR dan DER), rasio aktivitas (TATO), rasio pasar (EPS) dan rasio likuiditas (CR) variabel penelitian yang mencerminkan perbedaan setelah melakukan merger dan akuisisi dalam penelitian ini.

Gambar 2.1

Kerangka Pemikiran Teoritis

2.5 Hipotesis

Berdasarkan penelaahan literatur mengenai perbandingan kinerja perusahaan sebelum dan sesudah merger dan akuisisi yang ditunjukkan dengan rasio keuangan perusahaan pengakuisisi maka hipotesis penelitian ini adalah sebagai berikut:

HA : Tingkat kinerja perusahaan BUMN pada masa sesudah merger dan akuisisi berbeda dengan tingkat kinerja perusahaan tersebut sebelum merger dan akuisisi.

Kinerja keuangan sebelum Merger dan Akuisisi

Kinerja keuangan sesudah Merger dan Akuisisi

Dibandingkan

1. Net Profit Margin

2. Return on Equity

3. Debt Ratio

4. Debt Equity Ratio

5. Total Assets Turn Over

6. Return on Investment