BAB I

ANALISIS PORTOFOLIO DALAM PEMILIHAN INVESTASI 1.1 PENDAHULUAN

Investasi merupakan suatu penanaman modal secara langsung atau tidak, baik jangka pendek maupun jangka panjang dengan tujuan untuk memperoleh keuntungan yang diharapkan atau bentuk manfaat lainnya sebagai hasil penanaman modal. Jadi disini ada suatu imbalan atau keuntungan yang diinginkan oleh si penanam modal atau investor dengan tingkat resiko tertentu. Disini betul-betul prinsip ekonomi digunakan. Resiko merupakan faktor utama yang harus dipertimbangkan oleh investor sebelum menanamkan dananya, karena dalam kehidupan sehari-hari ketidakpastian akan selalu ada dan timbul. Prinsip kegati-hatian merupakan hal utama yang harus diambil oleh para investor walaupun investor telah didukung oleh data-data akurat.

Investasi adalah mengorbankan nilai uang sekarang untuk nilai uang di masa depan, disini melihat resiko yang muncul dan waktu investasi yang akan dilakukan. Untuk memperoleh momen inilah yang merupakan hal penting. Investasi dapat digolongkan dalam dua hal besar, yaitu investasi beresiko dan investasi tidak beresiko. Investasi bereiko ini merupakan bentuk investasi yang tingkat perolehan keuntungan atau manfaatnya sangat tergantung dari faktor-faktor baik internal maupun eksternal, seperti contoh, faktor-faktor dalam negeri ( kondisi politik, perubahan keamanan, perubahan informasi), sedangkan faktor eksternal (perubahan nilai kurs, perubahan politik, dan perubahan ekonomi dunia, perkembangan sistem informasi). Menurut Salvatore (p.103, 1989), dalam investasi yang beresiko terdapat lebih dari satu kemungkinan hasil yang diperoleh, dimana nilai kemungkinan atau probabilitas dari masing-masing hasil dapat diketahui atau bisa diperkirakan sebelumnya dengan didukung oleh data-data yang ada dan perilaku dari investasi tersebut setiap harinya.

Ada berbagai macam alternatif, baik yang beresiko maupun tidak beresiko, seperti menabung, membeli aktiva tetap (tanah, rumah, perabotan, mobil),

menyewakan pada orang lain, membeli valas, saham, obligasi, atau surat berharga lainnya.

Investasi dapat digolongkan juga kedalam investasi riil dan investasi finansial. Investasi riil adalah investasi yang betul-betul terjadi dan nyata serta ada barangnya, hal ini melibatkan aset nyata, seperti tanah, mesin-mesin, kendaraan, gedung perkantoran, rumah dan pabrik. Sedangkan investasi finansial adalah invetasi yang berkaitan melibatkan beberapa hal, seperti kontrak-kontrak tertulis (sekuritas atau saham biasa dan obligasi dan surat berharga lainnya, deposito, investasi di pasar komoditi).

Lingkungan investasi dalam bentuk kontrak-kontrak tertulis meliputi berbagai jenis sekuritas atau saham dan obligasi yang ada, untuk ini perlu diketahui dimana dan bagaimana jenis investasi tersebut diperjual-belikan, bagaimana aturan mainnya, bagaimana proses investasinya, bagaimana seorang investor membuat keputusan-keputusan mengenai pemilihan investasi sekuritas atau saham dan obligasi, seberapa ekstensif investasi sebaiknya dilakukan, dan kapan investasi dilaksanakan.

1.2 PROSES INVESTASI

Bagaimana dan apa yang akan dilakukan oleh investor yang akan berinvestasi dalam surat berharga, baik saham ataupun obligasi. Walaupun antara sekuritas atau saham dan obligasi sedikit berbeda akan tetapi prosesnya hampir sama. Sebelum investor betul-betul terjun dalam berinvestasi di surat berharga, dia harus mengetahui bagaimana cara proses investasi. Dengan ini diharapkan bisa mengurangi kemungkinan resiko yang terjadi.

Dalam proses investasi ini ada beberapa langkah yang harus dilakukan oleh investor sebelum mereka terjun dalam bentuk investasi di surat berharga, yaitu: 1. Penentuan kebijakan investasi.

Ini merupakan langkah awal sebelum investor betul-betul ingin tejun dalam berinvestasi di surat berharga. Dalam penentuan kebijakan ini masing-masing

investor berbeda, meliputi penentuan tujuan investor dan kemampuannya atau kekayaan yang dimiliki dan dapat diinvestasikan. Tujuan investor bermacam-macam, apakah ini bersifat sementara (jangka pendek) atau jangka panjang. Bahwa tujuan dari investor dalam berinvestasi adalah memperoleh manfaat uang dari berjalannya waktu dengan menjanjikan keuntungan yang tinggi. Untuk memperoleh keuntungan yang besar, diperlukan juga kemampuan atau kekayaan yang besar yang akan ditanamkan dalam surat berharga yang terdiri dari berbagai macam surat berharga. Hal ini dilakukan untuk menghindari sebesar mungkin resiko yang akan timbul. Janganlah berinvestasi dalam satu jenis surat berharga saja, kalau bisa disebarkan, ibarat pepatah mengatakan janganlah anda membawa telur dalam satu keranjang, bila mungkin dipisahkan, hal ini untuk menghindari telur pecah semua bila ditempatkan dalam satu keranjang. Dengan melihat hal tersebut, maka diperlukan kemampuan atau kekayaan yang besar, apalagi dalam pasar surat berharga atau saham, kita tidak mungkin membeli satu atau dua lot, ada batas minimum yang diperkenankan dan nilainya tidaklah kecil, jadi faktor kemampuan finansial sangat mendukung untuk mencapai tujuan yang diharapkan.

2. Analisis sekuritas.

Meliputi penilaian terhadap sekuritas atau saham secara individual yang masuk dalam kategori luas dari aset finansial yang telah diidentifikasi sebelumnya. Ada berbagai sekuritas atau saham yang akan dibeli, yang mana dari berbagai sekuritas ini tidak mungkin dibeli semua karena ada keterbatasan dalam sektor finansial. Untuk itu kita perlu cari dan kumpulkan dulu sekuritas-sekuritas mana yang memiliki prospek baik dan menguntungkan. Dari sekian sekuritas, katakan saja 10 sekuritas dengan kendala yang ada di tiap-tiap investor, kira-kira dari 10 sekuritas tersebut, mana yang paling baik. Untuk dapat menilai ini perlu dilakukan berbagai kegiatan, yaitu:

a. Analisa Teknis.

Meliputi studi harga pasar sekuritas atau saham dalam meramalkan gerak harga di masa yang akan datang untuk sekuritas atau saham perusahaan-perusahaan tertentu. Analisis teknis ini bisa bermanfaat atau membantu investor dengan:

• Dengan menganalisis gerakan harga-harga di masa lalu untuk menentukan trend atau pola gerakan harga. Dengan mengumpulkan perubahan-perubahan harga yang terjadi di hari-hari sebelumnya atau pada detik-detik yang lalu, untuk dianalisis dan dibuatkan trendnya, sehingga diharapkan kita dapat mengetahui pola atau trend yang akan datang.

• Dengan manganalisis harga-harga sekarang untuk mengidentifikasi pola yang muncul yang mirip dengan pola masa lalu. Karena gerak harga saham per sekian detik berubah, maka diperlukan pengamatan dan penganalisaan yang cermat. Apalagi perilaku harga sekuritas atau saham sangat banyak dipengaruhi oleh faktor-faktor lain baik internal maupun eksternal. Dari gerakan data yang kita amati sekarang dan dengan perubahan lingkungan yang terjadi, maka kita akan dapat memperkirakan pola atau trend atau gerakan yang akan terjadi di waktu yangdatang.

b. Analisa Fundamental.

Bahwa nilai intrinsik dari aset finansial sama dengan present value dari semua aliran tunai yang diharapkan diterima oleh pemilik aset. Analisi fundamental sangat penting sebab ini yang menjadi pijakan seorang investor sesuai dengan tujuan yang diharapkan sebelumnya. Nilai uang sangat dipengaruhi oleh faktor waktu, nilai uang sekarang lebih tinggi daripada yang akan datang, untuk itu perlu dicari berapa nilai uang yang akan datang ini. Hal ini bisa dicermati dengan melakukan analisis fundamental dengan menggunakan pendekatan present value atau nilai sekarang dari suatu investasi.

3. Konstruksi Portofolio

Melibatkan identifikasi aset khusus mana yang akan dijadikan investasi dan berapa besar bagian dari investasi pada tiap aset tersebut. Konstruksi ini bisa dilakukan setelah kita melakukan dua hal tersebut diatas. Konstruksi Portofolio investasi terdiri dari berbagai kesempatan dan kemungkinan investasi , baik dalam aktiva riil atau aktiva finansial atau kombinasi dari keduanya. Konstruksi Portofolio investasi, baik dalam aktiva riil atau aktiva finansial atau kombinasi dari keduanya. Konstruksi Portofolio investasi ini dilakukan untuk mengalokasikan dana yang ada ke dalam berbagai alternatif investasi dengan harapan dapat mengurangi resiko investasi yang terjadi secara keseluruhan.

4. Revisi Portofolio.

Hal ini dilakukan bila ada informasi atau perubahan yang terjadi dalam alternatif sekuritas yang dipilih sebelumnya, yang mana revisi ini dilakukan untuk menghindari kemungkinan terburuk dari resiko yang akan timbul. Jadi sah-sah saja investor melakukan revisi portofolio walaupun telah melakukan berbagai analisis dan simulasi. Tapi pada detik-detik terakhir ada perubahan yang terjadi pada sekuritas atau saham tertentu, maka tindakan penyelamatan atas dana yang kita miliki perlu dilakukan.

5. Evaluasi Kinerja Portofolio.

Evaluasi ini dilakukan untuk melihat apakah nilai yang diharpakan kita sebelumnya bila kita bandingkan dengan kenyataan yang kita terima telah sesuai. Evaluasi ini dilakukan setiap saat setelah kita menerima manfaat atau keuntungan dari investasi yang dilakukan sebelumnya. Bila menurut apa yang diharapkan dengan kenyataan terjadi itu seimbang, maka kita dapat meneruskan portofolio investasi seandainya tidak ada perubahan-perubahan. Evaluasi dilakukan karena dalam berinvestasi ada faktor resiko, yang menurut Van Horne (p.37, 1991) resiko adalah penyimpangan yang terjadi

atas tingkat keuntungan yang sesungguhnya dari tingkat keuntungan yang diharapkan sebelumnya.

Setelah melakukan proses investasi, maka investor akan memilih portofolio yang optimal dari sejumlah portofolio yang ada. Keputusan yang diambil adalah: a. Menawarkan ekspektasi return maksimum untuk berbagai tingkat resiko. b. Menawarkan resiko yang minimum untuk berbagai ekspektasi return.

Portofolio yang memenuhi dua kondisi ini disebut efisien set (Efficient Set) atau efisien frontir (Efficient Frontier). Portofolio yang dikategorikan sebagai portofolio yang efisien (Efficient Portfolio) apabila portofolio tersebut berada pada daerah permukaan yang efisien. Efisien frontir (Efficient Frontier) adalah kurva yang menghubungkan portofolio efisien dengan memiliki deviasi standar atau penyimpangan yang terendah dengan portofolio efisien yang memiliki nilai yang diharapkan tertinggi di masa yang akan datang. Daerah efisien frontir nampak dalam gambar dibawah ini:

Gambar 1. Daerah Efisiensi Portofolio

Dari gambar tersebut diatas, maka titik E,S,H,T,U,X, dan G adalah daerah portofolio yang efisien. Diluar daerah tersebut adalah bukan daerah portofolio yang efisien.

1.3 PEMBENTUKAN PORTOFOLIO YANG EFISIEN

Dalam pembentukan portofolio yang efisien, ada tiga tahapan yang harus kita perhatikan, yaitu:

a. Menghitung berapa besarnya nilai yang diharapkan atas investasi yang dilakukan.

b. Menghitung berapa besarnya resiko sekuritas individu dan portofolio.

c. Menghitung berapa nilai probabilitas kejadian sama atas sekuritas yang dimiliki.

Dari tiga tahapan ini kita akan dapat menentukan portofolio yang efisien dari berbagai kemungkinan dan jumlah sekkuritas yang kita miliki.

Nilai yang diharapkan (Expected Return) adalah nilai rata-rata tertimbang dari berbagai nilai historis (Return historis) dengan nilai probabilitas masing-masing nilai sekuritas sebagai faktor penimbang. Nilai ini biasanya dicerminkan dari nilai rata-rata (mean) dari distribusi probabilitas nilai keuntungan dari sekuritas yang dimiliki. Nilai yang dharapkan (Expected Return) sekuritas individual dapat dihitung dengan menggunakan rumus sebagai berikut:

Dimana nilai rp adalah besarnya nilai yang diharapkan (Expected Return) dari

sekuritas individual (i), ri adalah probabilitas besarnya keuntungan yang akan

diraih dan Xi adalah nilai keuntungan nyata dari investasi pada sekuritas tertentu

pada suatu waktu sementara n adalah jumlah sekuritas yang ada dalam portofolio.

Apabila tingkat keuntungan yang diharapkan memiliki proporsi yang sama dari setiap sekuritas maka persamaan diatas dapat dirumuskan kembali sebaga berikut:

Dimana n adalah berbagai tingkat keuntungan yang diharapkan dari sejumlah sekuritas yang terjadi pada berbagai kejadian dengan nilai probabilitas yang sama yang ada dalam portofolio.

Pada dasarnya investor tidak akan menanamkan dana yang dimiliki pada satu jenis sekuritas, mungkin bisa lebih dari dua sekuritas. Bila investor menanamkan dananya lebih dari satu sekuritas, maka besarnya nilai yang diharapkan adalah sebagai berikut:

Disini nilai 0,50 adalah besarnya probabilitas yang ditanamkan pada dua sekuritas dengan nilai yang sama, besarnya nilai ini bisa berbeda-beda tergantung berapa probabilitas atau kemungkinan ini terjadi berdasarkan pada ekspektasi atau harapan dari masing-masing investor.

Resiko sekuritas dapat diukur dari besarnya nilai varians (Variance) yang diperoleh. Semakin besar tingkat varians yang diperoleh semakin besar resiko yang terjadidari sekuritas yang dimiliki.

Nilai r´ adalah nilai probabilitas rata-rata.

Bial investor ingin menanamkan misalnya dalam dua jenis sekuritas, katakan sekuritas i dan j, maka besarnya tingkat resiko dari dua sekuritas tersebut adalah:

Dimana ri danrj adalah nilai yang diharapkan senyatanya (actual return) atas

sekuritas i dan sekuritas j yang masuk dalam portofolio.

Standar deviasi portofolio diperoleh dengan mengakarkan nilai dari varian yang tealah diperoleh.

Dimana σij adalah nilai standar deviasi dari dua sekuritas.

Dari rumusan nilai varian dan nilai standar deviasi bila dibentuk dalam bentuk fungsi umum adalah:

Apabila dalam portofolio investasi ada n sekuritas dengan tingkat proporsi dana yang diinvestasikan sama, maka besarnya tingkat resiko yang sama dari sekuritas tersebut adalah:

Dari persamaan tersebut diatas, maka terlihat bahwa apabila jumlah sekuritas yang masuk dalam portofolio semakin besar, maka kontribusi rata-rata varian terhadap varian portofolio akan semakin kecil (mendekati nol) yang berarti pula mendekati rata-rata kovarian (Sri Handaru Yuliati, dkk, p.27, 1996). Jadi dengan semakin terdiversifikasinya sekuritas, ini akan mengurangi resikosecara keseluruhan, bukan menghilangkan sama sekali. Ibarat telur dalam keranjang yang terbagi dlam beberapa keranjang, yang antara satu keranjang dengan keranjang yang lain memiliki korelasi. Dengan terdiversifikasinya sekuritas ini, maka investor akan memperoleh keuntungan yang lebih tinggi denagn tingkat resiko yang rendah. Ervan dan Archer (p.761-768, 1968) mengatakan bahwa diversifikasi akan sangat efektif mengurangi variasi tidak sistematis dan efektivitas itu bisa menurun. Bila diterjemahkan dalam kalimat bebas, bahwa diversifikasi sekuritas pertama akan lebih banyak manfaatnya guna mengurangi resiko bila dibandingkan dengan penambahan sekuritas yang kedua, karena dengan penambahan semakin banyak sekuritas semakin sulit atau tidak terfokus untuk melihat lebih jauh kemungkinan-kemungkinan yang akan terjadi, hal ini karena peluang untuk membuktikan pengurangan resiko kemungkinannya

senakin banyak. Disamping itu, hal ini memerlukan penelaahan yang lebih seksama lagi.

Berdasarkan rumus diatas maka resiko portofolio sebenarnya sangat dipengaruhi oleh faktor (Ibid,p.27.1996):

a. resiko sekuritas individual

b. proporsi dana yang akan diinvestasikan pada masing-masing sekuritas

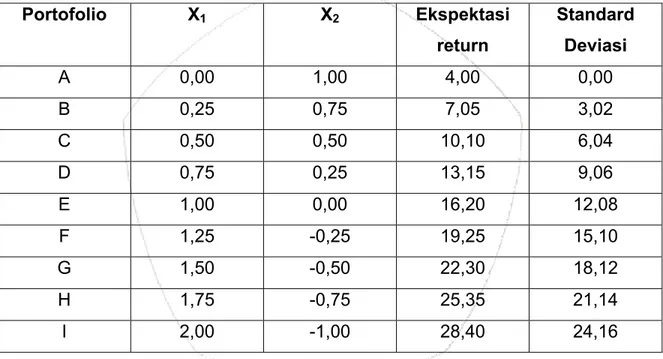

c. kovarian antara sekuritas dalam portofolio, dimana besarnya nilai kovarian dipengaruhi oleh nilai koefisien korelasi dari masing-masing sekuritas tersebut. Berikut ini diberikan contoh apakah dengan adanya diversifikasi lebih baik dibandingkan bila tanpa diversifikasi atau secara individual. Berikut ini portofolio yang akan dilakukan oleh investor dengan berbagai macam proporsi antara sekuritas 1 dan sekuritas 2 seperti nampak dalam tabel dibawah ini:

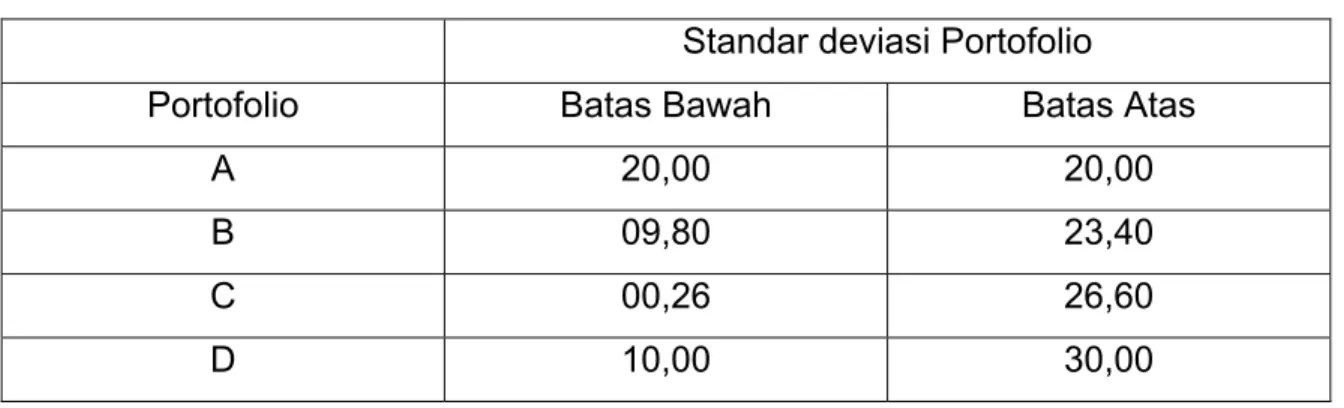

Tabel 1. Komposisi Portofolio

Portofolio A B C D E F G

X1 1,00 0,83 0,67 0,50 0,33 0,17 0,00

X2 0,00 0,17 0,33 0,50 0,67 0,83 1,00

Bila diketahui tingkat keuntungan historis dari sekuritas 1 sebesar 5% dan sekuritas 2 sebesar 15%. Berdasarkan data diatas, maka besarnya nilai yang diharapkan (expected return), varians dan standar deviasi untuk dua sekuritas tersebut pada berbagai tingkat portofolio adalah:

Expected Return: rA = (1,00 x 5% + (0 x 15%) = 5,0% rB = (0,83 x 5% + (0,17 x 15%) = 6,7% rC= (0,67 x 5% + (0,33 x 15%) = 8,3% rD = (0,50 x 5% + (0,50 x 15%) = 10,0% rE = (0,33 x 5% + (0,67 x 15%) = 11,7% rF = (0,17x 5% + (0,83 x 15%) = 13,3% rG = (0,00 x 5% + (0,00 x 15%) = 15,0%

Variance: σA2 = [(5,00% - 5,0%)2 x 1,00 + (15,00% - 5,0%)2 x 0,00] = 0% σB2 = [(5,00% - 6,7%)2 x 0,83 + (15,00% - 6,7%)2 x 0,17] = 14,11% σC2 = [(5,00% - 8,3%)2 x 0,67 + (15,00% - 8,3 %)2 x 0,33] = 21,67% σD2 = [(5,00% - 10,0%)2 x 0,50 + (15,00% - 10,0%)2 x 0,50] = 25,00% σE2 = [(5,00% - 11,7%)2 x 0,33 + (15,00% - 11,7 %)2 x 0,6] = 22,11% σF2 = [(5,00% - 13,3%)2 x 0,17 + (15,00% - 13,3%)2 x 0,83] = 14,11% σG2 = [(5,00% - 15,0%)2 x 0,00 + (15,00% -15,0 %)2 x 0,00] = 0% Standar Deviasi: σA2 = √ 0 = 0 σB2 = √ 14,11 = 3,76 σC2 = √ 21,67 = 4,66 σD2 = √ 25,00 = 5,00 σE2 = √ 22,11 = 4,70 σF2 = √14,11 = 3,76 σG2 = √ 0 = 0

Dari data diatas,seandainya investor menginginkan menanamkan dananya pada satu perusahaan saja, maka standar deviasinya adalah 20% dan 40%, maka diperoleh nilai ekspektasi return:

Expected Return: rA = (1,00 x 5% + (0 x 15%) = 5,0% rB = (0,83 x 5% + (0,17 x 15%) = 6,7% rC= (0,67 x 5% + (0,33 x 15%) = 8,3% rD = (0,50 x 5% + (0,50 x 15%) = 10,0% rE = (0,33 x 5% + (0,67 x 15%) = 11,7% rF = (0,17x 5% + (0,83 x 15%) = 13,3% rG = (0,00 x 5% + (0,00 x 15%) = 15,0%

Maka besarnya varians dan standar deviasi dari ketujuh portofolio tersebut adalah dengan menggunakan persamaan:

Variance:

σp = [X12 x 20%2 + X22 x 40%2 + 2X1 X2 σ12 ]1/2

Untuk portofolio B,C,D,E, dan F, penerapan fungsi diatas mengindikasikan bahwa standar deviasi tergantung pada besarnya kovarian ini sama dengan korelasi antara dua sekuritas dikalikan standar deviasi mereka, sehingga dirumuskan:

σij = ρij x σi x σj

σ12 = ρij x 20% x 40% = 800 ρ12

Dari data sekuritas X1 dan X2 diatas diperoleh fungsi standar deviasi sebagai

berikut:

σp = [(X12 x 20%2) + (X22 x 40%2 ) + (2X1 X2 800 ρ12)]1/2

σp = [400X12 + 1600 X22 + (1600 X1. X2. ρ12) ]1/2

Maka besarnya standar deviasi untuk portofolio antara titik A dan G adalah sebagai berikut: σ PB = [(400x (0,83)2 + (1600 x (0,17)2 ) + (1600 x 0,83 x 0,17 ρ12)]1/2 = [275,56 + 46,24 + 225,76 ρ12)]1/2 = [321,80 + 225,76 ρ12)]1/2 σ PC = [(400x (0,67)2 + (1600 x (0,33)2 ) + (1600 x 0,67 x 0,33 ρ12)]1/2 = [179,56 + 174,24 + 353,76 ρ12)]1/2 = [353,80 + 353,76 ρ12)]1/2 σ PD = [(400x (0,50)2 + (1600 x (0,50)2 ) + (1600 x 0,50 x 0,50 ρ12)]1/2 = [100 + 400 + 400 ρ12)]1/2 = [500 + 400 ρ12)]1/2 σ PE = [(400x (0,33)2 + (1600 x (0,67)2 ) + (1600 x 0,33 x 0,67 ρ12)]1/2 = [43,56 + 718,24 + 353,76 ρ12)]1/2 = [761,80 + 353,76 ρ12)]1/2

σ PF = [(400 x (0,17)2 + (1600 x (0,83)2 ) + (1600 x 0,17 x 0,83 ρ12)]1/2 = [11,56 + 1102,24 + 225,76 ρ12)]1/2

= [1113,80 + 225,76 ρ12)]1/2

Dari hasil perhitungan standar deviasi diatas, maka dapat ditarik kesimpulan, pada saat koefisien korelasi ρ12 minimum, maka σp juga minimum. Sebaliknya bila pada saat koefisien korelasi ρ12 maksimum, maka σp akan maksimum. Nilai koefisien korelasi minimum adalah sebesar -1, maka besarnya standar deviasi adalah: σ PB = [321,80 + (225,76 x -1)]1/2 = 9,80% σ PC = [353,80 + (353,76 x -1)]1/2 = 0,26% σ PD = [500 + (400 x -1)]1/2 = 10% σ PE = [761,80 + (353,76 x -1)]1/2 = 20,20% σ PF = [1113,80 + (225,76 x -1)]1/2 = 29,8%

Sedangkan bila nilai koefisien korelasi maksimum adalah sebesar +1, maka besarnya standar deviasi adalah:

σ PB = [321,80 + (225,76 x 1)]1/2 = 23,40%

σ PC = [353,80 + (353,76 x 1)]1/2 = 26,6%

σ PD = [500 + (400 x 1)]1/2 = 30%

σ PE = [761,80 + (353,76 x 1)]1/2 = 33,40%

σ PF = [1113,80 + (225,76 x 1)]1/2 = 36,6%

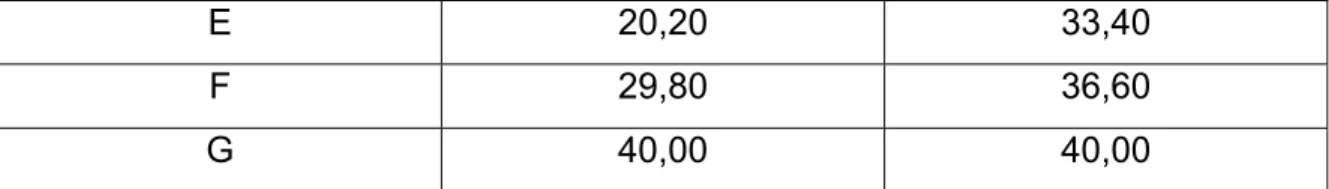

Untuk setiap set proporsi sekuritas di X1 dan X2 , maka nilai batas atas dan

batas bawah akan muncul pada saat korelasi antara dua sekuritas berada pada nilai minimum dan maksimum, nilai tersebut nampak dalam tabel dibawah ini.

Tabel 2. Nilai batas atas dan batas bawah portofolio Standar deviasi Portofolio

Portofolio Batas Bawah Batas Atas

A 20,00 20,00

B 09,80 23,40

C 00,26 26,60

E 20,20 33,40

F 29,80 36,60

G 40,00 40,00

Gambar 2. Daerah Portofolio yang Efisien

Gambar 2 diatas menggambarkan berbagai kemungkinan bentuk kurva portofolio yang terdiri dari dua sekuritas atau lebih. Kurva portofolio yang terjadi dari dua sekuritas atau lebih. Kurva portofolio yang terjadi dalam gambar diatas dipengaruhi oleh besarnya koefisien korelasi, dimana nilai dari koefisien korelasi (k) adalah antara minus satu dan positif satu (-1 < portofolio < 1), sehingga hubungan antara resiko dan standar deviasi akan terletak pada suatu peta (map) yang merupakan kumpulan dari kemungkinan-kemungkinan resiko yang terjadi. Apabila koefisien korelasi (k) nilainya positif satu, maka kombinasi sekuritas pada titik A dan G akan terletak pada kurva AG, dimana semakin besar proporsi dana yang diinvestasikan pada sekuritas di titik A, maka portofolio akan semakin mendekati titik A, sebaliknya bila dana yang diinvestasikan pada sekuritas di titik G, maka portofolio akan semakin mendekati titik G.

Apabila koefisien korelasi (k) nilainya negatif satu, maka kombinasi sekuritas pada titik A dan G akan terletak pada daerah segitiga AGH, dimana semakin besar proporsi dana yang diinvestasikan pada sekuritas di titik G, maka portofolio

akan semakin mendekati titik G. Jadi dapat ditarik kesimpulan bahwa apabila koefisien korelasi berkisar antara -1 dan +1, maka kurva yang menghubungkan sekuritas di titik A dan G akan berada dalam kurva AGH, dan semakin besar koefisien korelasi positif, maka kurva tersebut akan semakin mendekati kurva AGH.

Bahwa portofolio yang efisien adalah portofolio yang memberikan tingkat keuntungan yang sama dengan tingkat resiko yang lebih rendah atau dengan kata lain, dengan resiko yang sama akan memberikan keuntungan yang lebih tinggi. Akan tetapi pemilihan portofolio yang akan dilakukan sangat ditentukan oleh preferensi investor terhadap resiko dan tingkat keuntungan.

Jadi setiap portofolio yang berisi dua sekuritas tidak dapat memiliki standar deviasi yang berada di sebelah kanan garis yang menghubungkan dua sekuritas, garis ini harus berada di sebelah kiri atau tepat pada garis lurus (William F.Sharpe, Gordon J. Alexander dan jeffery V. Bailey, terjemahan buku 1 p.202,1995). Dari penggambaran tersebut diatas, ini mendorong untuk melakukan diversifikasi portofolio, dengan tujuan untuk mengurangi resiko yang terjadi, hal ini karena standar deviasi rata-rata tertimbang dari sekuritas portofolio.

1.4 LOKASI SESUNGGUHNYA DARI PORTOFOLIO

Pada contoh diatas adalah untuk nilai korelasi yang ekstern, yaitu pada nilai-nilai yang maksimum, sekarang timbul pertanyaan bagaimana bila korelasi antara dua sekuritas tersebut adalah pada nilai r = 0 (nol). Bagaimana dampaknya?

Untuk mengetahui ini maka kita ambil lagi rumus standar deviasi atas sekuritas X1 dan X2 adalah:

σp = [400X12 + 1600X22 + (1600X1. X2. σ12 ]1/2

Dari rumus tersebut diatas dapat diringkas kembali berdasarkan bilamana dua sekuritas tersebut memiliki korelasi nol, menjadi:

Dengan menerapkan proporsi yang sesuai untuk X1 dan X2 sehingga nilai

standar deviasi untuk portofolio di titik B,C,D,E, dan F adalah:

σp = [400 x (0,83)2 + 1600 x (0,17) 2 ]1/2 = 17,94

σp = [400 x (0,67)2 + 1600 x (0,33) 2 ]1/2 = 18,81

σp = [400 x (0,50)2 + 1600 x (0,50) 2 ]1/2 = 22,36

σp = [400 x (0,33)2 + 1600 x (0,67) 2 ]1/2 = 27,60

σp = [400 x (0,172 + 1600 x (0,83) 2 ]1/2 = 33,37

Besaran korelasi akan mempengaruhi garis portofolio dari perbandingan dua sekuritas, dimana bila nilai koefisien korelasi kurang dari nol maka garis portofolio akan semakin melengkung ke kiri, sebaliknya bila nilai koefisien korelasi lebih besar dari nol maka garis portofolio akan sedikit melengkung ke kiri. Hal ini nampak dalam gambar dibawah ini.

BAB II

ANALISIS MODEL PASAR SEKURITAS 2.1 MODEL PASAR

Apakah ada ketertarikan atau hubungan antara nilai indeks saham atau sekuritas dengan nilai saham atau sekuritas tersebut di pasar? Andaikan return saham untuk periode tertentu berhubungan dengan return yang diperoleh dari indeks pasar. Pertanyaannya, bagaimana hubungan antara keduanya? Untuk mencari hubungan antara keduanya digunakan rumus:

ri = αiI + βiI rI + εiI

Diamana:

ri = return sekuritas I untuk periode tertentu

αiI = notasi titik potong βIi = notasi slope

rI = return indeks pasar I untuk periode yang sama εiI = random error term

Asumsi:

βIi : positif, semakin tinggi return indeks di pasar return maka sekuritas akan semakin tinggi

εiI : menunjukkan model pasar tidak menjelaskan return sekuritas dengan sempurna.

Contoh:

Andaikan diketahui nilai saham Indofood Sukses Makmur (INDF) memiliki αiI

sebesar 2% dan βIi sebesar 1,2. Berapa nilai return dari saham Indofood Sukses Makmur untuk periode yang akan datang?

Jawab:

Nilai return (ri) = αiI + βiI rI + εiI

= 2% + 1,2 rI + εiI

Bila diketahui tingkat indeks pasar memiliki return 10%, maka nilai ekspektasi return sekuritasnya adalah:

Nilai return (ri) = αiI + βiI rI + εiI

= 2% + 1,2 x 10% + εiI = 14%

Bila indeks pasar memiliki return -5%, maka nilai ekspektasi return sekuritasnya adalah:

Nilai return (ri) = αiI + βiI rI + εiI

= 2% + 1,2 x -5% + εiI = -4%

Jadi dengan melihat kedua contoh diatas, antara nilai indeks pasar dengan nilai return dari sekuritas mempunyai hubungan yang positif.

Nilai random error diatas menunjukkan bahwa modal pasar tidak menjelaskan return sekuritas dengan sempurna, dengan perubahan indeks pasar dari 10% ke -5% return sekuritasnya tidak akan tepat 14% atau -4%.

Perbedaan terjadi karena ada random error term. Jadi jika return sekuritas adalah 10% bukannya 14%, perbedaan sebesar 4% karena ada random error term. Random error ini dipandang sebagai variabel random yang memiliki distribusi probabilitas dengan rata-rata 0 (nol) dan standar deviasi yang dinotasikan sel.

Dari hasil perhitungan yang dilakukan diatas, maka dapat dibuatkan kurvanya yang menghubungkan antara nilai indeks pasar dengan nilai return sekuritas.

Gambar 4. Model Pasar dan Return Nyata Beta:

Dimana:

σij = kovarian return saham i dan j

σi2 = indeks pasar

β > 1 = lebih tidak stabil dibandingkan indeks pasar, disebut saham agresif

β < 1 = dibandingkan indeks pasar disebut saham defensif

Beta adalah nilai slope model pasar untuk melihat dan membandingkan tingkat sensitivitas antara sekuritas yang satu dengan sekuritas yang lain.

William F. Sharpe, Gordon J. Alexander dan Jerrery V. Bailey (p.210,1995) mengatakan bahwa suatu sekuritas yang memiliki return yang mencerminkan return indeks pasar akan memiliki beta saham sama dengan satu dan memotong nol yang menghasilkan model pasar (ri) = rI + εiI . Jadi saham dengan beta yang

lebih besar dari satu tidak stabil dibandingkan indeks pasar, jenis sekuritas ini disebut sekuritas agresif (aggressive stock), sebaliknya bila sekuritas dengan

beta kurang dari satu lebih stabil dibandingkan indeks pasar, jenis sekuritas ini disebut sekuritas defensif (defensive stock). Untuk lebih jelasnya dapat dilihat

dari dua gambar dibawah ini sebagai perbandingan.

Gambar 5. Model Pasar Diversifikasi:

Menurut model pasar, resiko total setiap sekuritas i diukur oleh varian dan dinotasikan yang terdiri dari dua bagian, yaitu:

1. resiko pasar atau resiko sistematik 2. resiko unik atau resiko tidak sistematik.

Karena resiko terdiri atas dua hal tersebut diatas, maka nilai variannya dapat dirumuskan sebagai berikut:

σi2 = varian return di indeks pasar

β2 iI σ2i = resiko pasar sekuritas i

σ2εi = resiko unik sekuritas I a. Resiko Total Portofolio

Masih berkaitan dengan model pasar, maka besarnya resiko total portofolio adalah dengan menghubungkan nilai ekspektasi yang diharapkan dengan model pasar. Nilai ekspektasi sekuritas adalah:

Dengan model pasar yaitu (ri) = αiI + βiI rI + εiI. Dengan menggabungkan

antara nilai ekspektasi return dengan nilai model pasar, maka ditemukan fungsi baru, yaitu:

Dengan:

Fungsi-fungsi diatas merupakan fungsi rata-rata tertimbang untuk titik potong vertikal portofolio, beta dan random error term portofolio. Jadi dapat ditarik garis besar bahwa model pasar adalah pengembangan langsung dari model pasar untuk sekuritas individual.

Resiko total portofolio dihitung oleh varian return portofolio yang dinotasikan

α2p adalah:

Dan dengan mengasumsikan komponen random error dari return sekuritas tidak berkorelasi:

Fungsi diatas dapat dipandang sebagai resiko unik. Peningkatan diversifikasi akan mengarah pada pengurangan resiko total portofolio karena ada perubahan

ukuran resiko unik portofolio, sedangkan resiko pasar portofolio hampir tidak berubah.

Dengan terdiversifikasinya portofolio, maka akan semakin kecil setiap proporsi sekuritas dalam portofolio, kondisi ini tidak menyebabkan nilai beta berubah secara signifikan. Dengan diversifikasi bisa memeratakan resiko pasar dan dapat mengurangi resiko unik secara substansial. Bila kita melihat pada kenyataan yang ada bahwa prospek ekonomi sangat mempengaruhi tingkat harga dan nilai portofolio, apakah prospek tersebut baik atau tidak, dan bila mengabaikan adanya unsur diversifikasi, maka nilai return portofolio akanterkena dampaknya. Jadi dengan mengadakan diversifikasi resiko portofolio dapat dikurangi, bila seandainya tanpa diversifikasi.

Contoh:

Dua sekuritas A dan B dengan β= 1,2 dan 0,8; σ = 6,06% dan 4,76% serta σεA = 6,06% = 37 dan σεB = 4,764% = 23; σ indeks pasar = 8%. Varian indeks pasar = 64. Maka:

σA2 = (1,22 x 64 + 37) = 129

σB2 = (0,82 x 64 + 23) = 64

b. Portofolio Dengan Dua Sekuritas

Kombinasi sekuritas A dan B = 0,5, maka besarnya nilai beta adalah:

βPI = (0,5 x 1,2) + (0,5 x 0,8) = 1,0

dan nilai varian random error portofolio dapat dihitung:

σ2εp = (0,5 x 37) + (0,5 x 23) = 15 varian = σ2p = (1,02 x 64) / -15 = 79 c. Portofolio Dengan Tiga Sekuritas

Diketahui kombinasi masing-masing sekuritas adalah: XA = XB = XC = 0,33

dengan nilai beta βa,b,c = 1 dan standar deviasi random error term adalah σ2εp = 5,5%. Maka varian random error term dari tiga sekuritas terseut adalah: σ2

(5,5%)2 = 30,25 pembulatan = 30 dan varian sekuritasnya adalah: σ2p = (1,0 x 64) + 30 = 94

Bahwa portofolio dengan tiga sekuritas tersebut diatas memiliki tingkat resiko yang sama, karena portofolio tersebut memiliki tingkat beta yang sama, yaitu sebesar 1.

σ2pI = (0,33 x 1,2) + (0,33 x 0,8) + (0,33 x 1,0) = 1,0

Dengan beta yang sama dan kombinasi yang sama, maka dengan diversifikasi tidak mengarah kepada perubahan tingkat resiko pasar akan tetapi mengarah pada pemerataan resiko pasar terhadap tiga sekuritas tersebut. Tingkat varian random error term portofolio tiga sekuritas tersebut adalah:

σ2εp = (0,332 x 37) + (0,332 x 23) + (0,332 x 30) = 1,0

Bila kita lihat bahwa tingkat varian random error term dari portofolio tiga sekuritas tersebut lebih kecil dibandingkan tingkat varian random error term portofolio dengan dua sekuritas, yaitu 10 lebih rendah dari 15. Maka dapat ditarik kesimpulan bahwa dengan diversifikasi, resiko unik dapat dikurangi. Nilai varian dari tiga sekuritas tersebut adalah:

σ2p = (1,02 x 64) + 10 = 74

Bila dibandingkan dengan portofolio pada dua sekkuritas, maka nilai varian untuk tiga sekuritas lebih rendah (74 < 79). Hal ini menunjukkan diversifikasi mengarah pada pengurangan total resiko.

2.2 MODEL MARKOWITZ

a. Penentuan Komposisi dan Lokasi Effisien Set

Pilihan portofolio sekuritas untuk investor berjumlah sangat tidak terbatas, akan tetapi investor hanya menginginkan portofolio sekuritas mana yang berada pada daerah effisien set. Markowitz menggunakan pendekatan terutama bagi investor untuk menentukan komposisi dari portofolio sekuritas yang tidak terbatas tersebut dengan menggunakan metode penyelesaian kuadratik program algoritma (quadratic programming algorithm) yang disebut pula metode garis kritikal (critical line methods).

Dalam metode ini, pertama investor harus membuat estimasi vektor ekspektasi return dan matrik varian-kovarian. Berikut ini diberikan contoh tiga sekuritas dengan nilai vektor ekspektasi return (ER) dan matriks varian-kovarian (VC) dengan nilai estimasi sebagai berikut:

= 16,2 Vektor ekspektasi return (ER) = 24,6 = 22,8

146 187 145 Varian-kovarian matriks (VC) = 187 845 104 145 104 289

Penyelesaiannya adalah dengan identifikasi portofolio melalui nilai ekspektasi return tertinggi. Komposisi vektor penimbangnya adalah:

0,00 Komposisi I = (X(1) = 1,00

0,00

Bahwa nilai ekspektasi return dan standar deviasi berkoresponden dengan ekspektasi return dan standar deviasi dengan 24,6 persen karena komposisi penimbang dengan nilai 1.

Ekspektasi return (rp) = 24,6%

Varians = 854

Standar deviasi = σ2 = (845)1/2 = 29,22%

Seandainya investor ingin merubah komposisi sekuritasnya dengan tingkat kombinasi sebagai berikut:

0,00

Komposisi II = 0,22 0,78

Dengan kombinasi portofolio sekuritas tersebut, maka besarnya nilai ekspektasi adalah: Ekspektasi return (rp) = (16,2 x 0,00) + (24,6 x 0,22) +(22,8 x 0,78) = 23,196 = 23,20% Standar deviasi = σ2 = [(0,00 x 0,00 x 146) + (0,00 x 0,22 x 187) + (0,00 x 0,78 x 145) + (0,22 x 0,00 x 187) + (0,22 x 0,22 x 845) + (0,22 x 0,78 x 104) + (0,78 x 0,00 x 145) + (0,78 x 0,22 x 104) + (0,78 x 0,78 x 289)]1/2 = [252,4184]1/2 = 15,8877 = 15,90% Proporsi komposisi (komposisi III) = [0,5 x (1)] + [0,5 x (2)]

0,00 0,00 = 0,5 1,00 + 0,5 0,22 0,00 0,78 0,00 0,00 0,00 = 0,50 0,11 = 0,61 0,00 0,39 0,39

Dengan kombinasi portofolio sekuritas tersebut, maka besarnya nilai ekspektasi adalah: Ekspektasi return (rp) = (16,2 x 0,00) + (24,6 x 0,61) +(22,8 x 0,39) = 23,898 = 23,90% Standar deviasi = σ2 = [(0,00 x 0,00 x 146) + (0,00 x 0,61 x 187) + (0,00 x 0,39 x 145) + (0,61 x 0,00 x 187) + (0,61 x 0,61 x 845) + (0,22 x 0,39 x 104) + (0,39 x 0,00 x 145) + (0,39 x 0,61 x 104) + (0,39 x 0,39 x 289)]1/2 = [407,8864]1/2 = 20,1957 = 20,20%

Seandainya investor ingin merubah komposisi sekuritasnya dengan tingkat kombinasi sebagai berikut:

0,84 Komposisi IV = 0,00 0,16

Maka dengan kombinasi terbaru tersebut, nilai ekspektasi return dan standar deviasi dari kombinasi tersebut adalah:

Ekspektasi return (rp) = (16,2 x 0,84) + (24,6 x 0,00) +(22,8 x 0,16) = 17,256 = 17,26% Standar deviasi = σ2 = [(0,00 x 0,00 x 146) + (0,00 x 0,61 x 187) + (0,00 x 0,16 x 145) + (0,00 x 0,84 x 187) + (0,00 x 0,00 x 845) + (0,00 x 0,16 x 104) + (0,16 x 0,84 x 145) + (0,16 x 0,00 x 104) + (0,16 x 0,16 x 289)]1/2 = [149,392]1/2 = 12,22%

Jika investor ingin menempatkan 33% uangnya di portofolio kedua dan 67% di portofolio ketiga, maka hasil portofolio yang efisien memiliki komposisi:

Proporsi komposisi (komposisi V) = [0,33 x (2)] + [0,67 x (3)]

0,00 0,84 = 0,33 0,22 + 0,67 0,00 0,78 0,16 0,00 0,56 0,56 = 0,07 + 0,00 = 0,07 0,25 0,11 0,36

Dengan kombinasi portofolio sekuritas tersebut, maka besarnya nilai ekspektasi adalah:

Ekspektasi return (rp) = (16,2 x 0,56) + (24,6 x 0,07) +(22,8 x 0,36)

Standar deviasi = σ2 = [(0,56 x 0,56 x 146) + (0,56 x 0,07 x 187) + (0,56 x 0,36 x 145) + (0,07 x 0,56 x 187) + (0,07 x 0,07 x 845) + (0,07x 0,36 x 104) + (0,36 x 0,56 x 145) + (0,36 x 0,07 x 104) + (0,36 x 0,36 x 289)]1/2 = [165,7469]1/2 = 12,874 = 12,87%

Seandainya investor akan menempatkan 50% dananya pada portofolio pertama dan 50% pada portofolio ketiga, maka hasil portofolio memiliki komposisi:

Proporsi komposisi (komposisi VI) = [0,50 x (1] + [0,50 x (3)]

0,00 0,84 = 0,50 1,00 + 0,50 0,00 0,00 0,16 0,00 0,42 0,42 = 0,50 + 0,00 = 0,50 0,00 0,08 0,08

Dengan kombinasi portofolio sekuritas tersebut, maka besarnya nilai ekspektasi adalah: Ekspektasi return (rp) = (16,2 x 0,42) + (24,6 x 0,50) +(22,8 x 0,08) = 19,002 = 19,00% Standar deviasi = σ2 = [(0,42 x 0,42 x 146) + (0,42 x 0,50 x 187) + (0,42 x 0,08 x 145) + (0,50 x 0,42 x 187) + (0,50 x 0,50 x 845) + (0,50x 0,08 x 104) + (0,08 x 0,42 x 145) + (0,08 x 0,50 x 104) + (0,08 x 0,08 x 289)]1/2 = [335,458]1/2 = 18,3155 = 18,32%

Bila investor ingin menanamkan dananya dengan komposisi: 0,99

Komposisi IV = 0,00 0,01

Dengan kombinasi portofolio sekuritas tersebut, maka besarnya nilai ekspektasi adalah: Ekspektasi return (rp) = (16,2 x 0,99) + (24,6 x 0,00) +(22,8 x 0,01) = 16,266 = 16,27% Standar deviasi = σ2 = [(0,99 x 0,99 x 146) + (0,99 x 0,00 x 187) + (0,99 x 0,01 x 145) + (0,00 x 0,42 x 187) + (0,00 x 0,00 x 845) + (0,00 x 0,01 x 104) + (0,01 x 0,99 x 145) + (0,01 x 0,00 x 104) + (0,01 x 0,01 x 289)]1/2 = [144,5636]1/2 = 12,0235 = 12,02%

Tabel 3. Penimbang dan Portofolio

Penimbang Portofolio Komposisi X1 X2 X3 Ekspektasi Return Standar Deviasi Komposisi I 0,00 1,00 0,00 24,60 29,22 Komposisi II 0,00 0,22 0,78 23,20 15,90 Komposisi III 0,00 0,63 0,39 23,90 20,20 Komposisi IV 0,84 0,00 0,16 17,26 12,22 Komposisi V 0,56 0,07 0,36 19,00 12,87 Komposisi VI 0,42 0,50 0,08 20,93 18,32

Komposisi VII

0,99 0,00 0,01 16,27 12,02

2.3 PENENTUAN KOMPOSISI PORTOFOLIO OPTIMAL

Setelah menghitung penentuan komposisi dan lokasi efisien set, maka investor dapat mengidentifikasi dan menentukan portofolio yang optimal. Tingkat ekspektasi return optimal portofolio (ŕ*) dapat diperoleh dengan menggunakan rumus:

ŕ* = (ŕa x Y) + [(ŕ*b x (1 – Y)] Dimana:

ŕ* = ekspektasi return optimal portofolio ŕa , ŕ*b = ekspektasi return portofolio a dan b

Y = tingkat proporsi

Bila diketahui portofolio optimal memiliki ekspektasi return sebesar 20% dengan tingkat return portofolio sekuritas a sebesar 23,20% dan sekuritas b sebesar 17,26%, maka tingkat proporsi masing-masing sekuritas adalah:

20% = (23,20% x Y) + [17,26% x (1 – Y)] Y = 0,46%

(1 – Y) = 0,54%

Dengan menggunakan contoh diatas dengan tingkat komposisi X(2) dan X(3), maka dapat dicari berapa persen tingkat penempatannya.

Proporsi komposisi = [0,46 x (2] + [0,54 x (3)] 0,00 0,84 = 0,46 0,22 + 0,54 0,00 0,78 0,16 0,00 0,45 0,45 = 0,10 + 0,00 = 0,10 0,36 0,09 0,45

Dari hasil perhitungan diatas, maka sebaiknya investor menempatkan dananya untuk 45% di sekuritas A, 10% di sekuritas B dan 45% di sekuritas C. 2.4 PENENTUAN INPUT YANG DIPERLUKAN DALAM PENENTUAN LOKASI EFFICIENT SET

Untuk menggambarkan dimana posisi efficient set, maka seorang investor harus mengestimasi tingkat ekspektasi return untuk setiap sekuritas yang dipertimbangkan, varian dan kovarian. Untuk menentukan input yang diperlukan dalam penentuan lokasi efisien set, maka hal yang harus ditentukan terlebih dahulu adalah mengestimasi ekspektasi return setiap sekuritas. Bila seandainya ada N sekuritas yang beresiko yang berarti ada N parameter yang perlu diamati, berapa nilai total dari ekspektasi returnnya, varian dan kovariannya. Untuk menghitung ini dirumuskan sebagai berikut:

Ekspektasi Return = N

Varian = N

Kovarian = (N2 – N) / 2 – Total = (N2 – 3N) / 2 Contoh:

Jika ada 100 sekuritas beresiko yang dipertimbangkan, maka (1002 – 3(100)) / 2 = 5150. Parameter yang harus diestimasi terdiri dari 100 ekspektasi return, 100 varian dan (1002 – 100) / 2 = 4950 kovarian.

Dengan pendekatan model pasar, maka tingkat ekspektasi return indeks pasar untuk tiap sekuritas adalah:

ŕi = αi1 + β i1 ri

Dimana:

ŕi = ekspektasi return sekuritas i

αiI =titik potong vertikal

β iI = nilai beta

Bilamana diestimasikan bahwa ekspektasi return indeks pasar sebesar 5% dan ekspektasi return sekuritas A sebesar 8% dengan titik potong vertikal dan beta sebesar 2% dan 1,2, maka return untuk sekuritas A adalah:

ŕA = 2% + (5% x 1,2)

ŕA = 8%

Nilai varian setiap sekuritas dapat diestimasi dengan menggunakan rumus sebagai berikut:

σ2i = β iI σ2i + σ2εi

Dimana:

σ2i = varian indeks pasar σ2εi = varian random error term

Diasumsikan bahwa varian indeks pasar sekuritas adalah 49, maka varian sekuritas A adalah:

σ2A = (1,2 x 49) + 6,062

= 64,862

Dari nilai varians diatas selanjutnya dapat kita cari berapa nilai standar deviasi sekuritas tersebut, yaitu dengan mengakarkan nilai varians tersebut:

σ2 = √64,862 = 8,054

Kovarian antara dua sekuritas dapat diestimasi dengan produk tiga angka, beta sekuritas i, beta sekuritas j, dan varian indeks pasar, yang dapat dirumuskan sebagai berikut:

σ2ij = β iI β jI σ2I

Bila pendekatan model pasar digunakan untuk mengestimasi ekspektasi return, varian dan kovarian, maka untuk mengestimasinya digunakan:

a. Untuk indeks pasar:

Ekspektasi return (ri) = 1

Varian (σ2i) = 1

b. Untuk tiap sekuritas:

Titik potong vertikal (αiI) = N

Beta (β iI) = N Varian random error term (σ2εi) = N –

Total = 3N + 2

Jadi untuk 100 sekuritas beresiko = (3 x 100) + 2 = 302 parameter yang diestimasi.

BAB III

HUTANG DAN PIUTANG BEBAS RESIKO 3.1 PENGGUNAAN PIUTANG BEBAS RESIKO

Dalam pendekatan model pasar oleh Markowitz, bahwa aset yang dipertimbangkan dalam investasi memiliki tingkat resiko, dimana tiap N aset beresiko memiliki return yang tidak pasti dalam periode kepemilikan investasi (William F.Sharpe, dkk, p.229, 1997). Hal ini terjadi karena antara aset-aset yang diinvestasikan tidak berkorelasi negatif sempurna sepanjang periode kepemilikan. Dengan kata lain bahwa portofolio menjadi beresiko. Disini investor tidak diperkenankan menggunakan hutang untuk invetasi atau investor tidak diperbolehkan menggunakan finansial leverage.

Investor dalam pendekatan ini diperkenankan untuk menginvestasikan dananya tidak hanya di aset yang beresiko tetapi juga pada aset yang bebas resiko, sehingga akan ada N aset yang tersedia untuk dibeli. Dan investor boleh mengadakan pinjaman dengan dibebankan tingkat bunga tertentu.

Investasi bebas resiko dalam konteks pendekatan Markowitz adalah aset yang tidak memiliki nilai ketidakpastian, sehingga standar deviasinya sama dengan nol, demikian juga untuk nilai kovariannya. Investasi bebas resiko pada dasarnya memiliki nilai return yang pasti dan tidak memiliki kemungkinan default. Bila dilihat dari lama kepemilikan investasi, investasi yang memiliki jangka tempo waktu yang panjang tidak bisa dikatakan sebagai investasi yang bebas resiko, sebab nilai akhir periode kepemilikan tidak dapat diprediksikan sepanjang periode kepemilikan, hal ini terjadi karena ada resiko tingkat bunga, resiko harga, resiko kepemilikan, dan resiko waktu.

Bagaimana penempatan dana yang dimiliki, hal ini ada dua alternatif yang bisa diambil oleh investor dalam menanamkan dananya, yaitu pada aset yang beresiko dan aset bebas resiko. Bahwa pilihan investasi yang optimal yaitu yang berada pada daerah set portofolio dengan memiliki tingkat return yang optimal.

a. Investasi untuk aset bebas resiko dan aset beresiko

Bila diketahui ekspektasi return, varian dan kovarian investasi untuk aset bebas resiko dan aset beresiko sebagai berikut:

Diasumsikan tingkat bunga aset bebas resiko (rf) adalah 4%, besarnya

kombinasi penempatan pada aset yang bebas resiko dan beresiko adalah sebagai berikut:

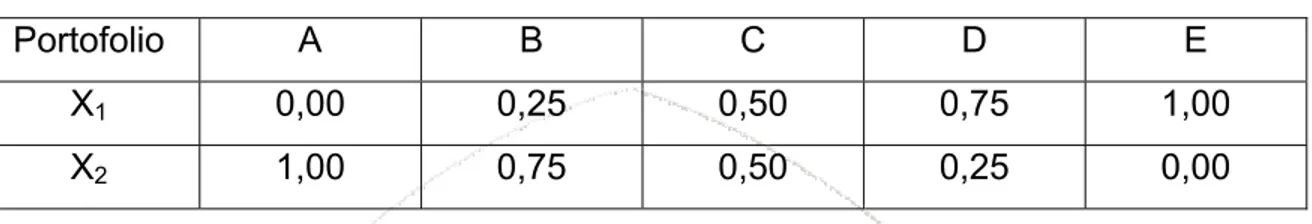

Tabel 4. Proporsi Portofolio

Portofolio A B C D E

X1 0,00 0,25 0,50 0,75 1,00

X2 1,00 0,75 0,50 0,25 0,00

Bila investor menanamkan dananya dalam aset bebas resiko, maka X1 = 0

dan X2 = 1 dimana X2 adalah aset bebas resiko, maka investor dapat

menempatkan dananya di X1 = 0 dan X2 = 1 dengan kombinasi seperti diatas.

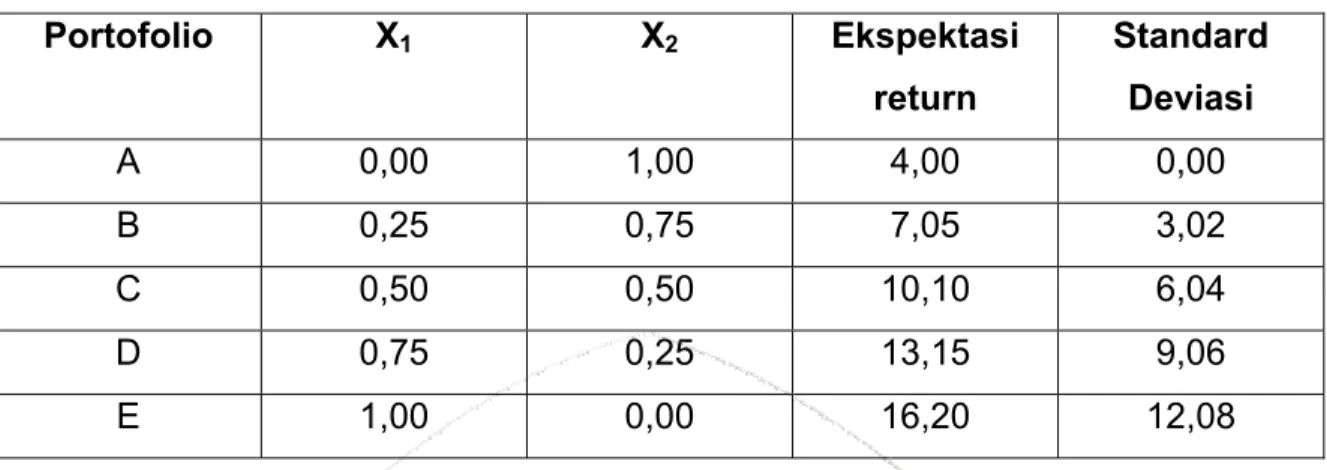

Jawab: rA = (0,00 x 16,2) + (1,00 x 4) = 4% rB = (0,25 x 16,2) + (0,75 x 4) = 7,05% rC = (0,50 x 16,2) + (0,50 x 4) = 10,10% rD = (0,75 x 16,2) + (0,25 x 4) = 13,15% rE = (0,00 x 16,2) + (0,00 x 4) = 16,2%

Karena X2 adalah aset bebas resiko maka standar deviasinya sama dengan

nol, sehingga standar deviasi untuk aset beresiko adalah:

σp = [X2

1σ21]1/2 σp = [X21 x 146] 1/2 σp = X1 x 12,08%

Maka standar deviasi untuk portofolio B,C dan D adalah:

σpB = 0,25 X 12,08% = 3,02%

σpC = 0,50 X 12,08% = 6,04%

σpD = 0,75 X 12,08% = 9,06%

Secara ringkas masing-masing portofolio diatas memiliki rata-rata standar deviasi sebagai berikut:

Tabel 5. Nilai Ekspektasi Return dan Standar Deviasi Pada Berbagai Portofolio

Portofolio X1 X2 Ekspektasi return Standard Deviasi A 0,00 1,00 4,00 0,00 B 0,25 0,75 7,05 3,02 C 0,50 0,50 10,10 6,04 D 0,75 0,25 13,15 9,06 E 1,00 0,00 16,20 12,08

b. Berinvestasi di aset bebas resiko dan portofolio beresiko

Bagaimana kalau terjadi portofolio yang terdiri lebih dari satu sekuritas yang beresiko dikombinasikan dengan aset beresiko. Bila contoh diatas misalkan sekuritas pertama dan kedua dikombinasikan dengan proporsi 0,80 da 0,20 dengan tingkat kombinasi tersebut diperoleh nilai ekpektasi return portofolio dan standar deviasi portofolio, yaitu:

rPAC = [(0,8 x 16,2%) + (0,2 x 22,8%) = 17,52

σPAC = [(0,8 x 0,8 x 146) + (0,2 x 0,2 x 289) + (2 x 0,8 x 145)] ½ = 12,30%

Bagaimana bila investasi ditanamkan dalam sekuritas ke-empat, maka nilai ekspektasi returnnya adalah:

rPAC = [(XPAC x 17,52%) + (X4 x 4%) σPAC = XPAC x 12,30%

Bila dimisalkan tingkat proporsi penanamannya adalah titik B = 0,25 dan 0,75, titik C = 0,50 dan 0,50 serta titik D = 0,75 dan 0,25 untuk sekuritas yang beresiko dan tidak beresiko, yaitu:

rB = (0,25 x 17,52%) + (0,75 x 4%) = 7,30%

rC = (0,50 x 17,52%) + (0,50 x 4%) = 10,76%

rB = 0,25 x 12,30 = 3,075%

rC = 0,50 x 12,30 = 6,150%

rD = 0,75 x 12,30 = 9,225%

c. Meminjam dan Berinvestasi di sekuritas beresiko

Seperti apa yang pernah disinggung diatas, bahwa investor boleh melakukan hutang dalam hal ini investor tidak harus dibatasi memiliki dana sendiri untuk investasinya, baik di portofolio yang beresiko maupun yang tidak beresiko. Karena diperbolehkan untuk menggunakan dana dari hutang, maka investor juga harus membayar bunga hutangnya, dan bunga yang dibayarkan ini sifatnya sudah pasti, sehingga disebut hutang bebas resiko.

Pada contoh diatas, investasi bebas resiko dinotasikan pada X4 dan investasi

pada aset beresiko dinotasikan X1. Investor menginginkan menanamkan semua

dananya yang diperoleh dari hutang, dengan komposisi sebagai berikut: Tabel 6. Proporsi Portofolio

Portofolio F G H I

X1 1,25 1,50 1,75 2,00

X2 -0,25 -0,50 -0,75 -1,00

Ekspektasi Return portofolio: rP = X1 x r1 + X4 x r4

= (X1 x 16,2%) + (X4 x 4%)

Hasil ekspektasi return pada berbagai tingkat komposisi: rF = (1,25 x 16,2%) + (-0,25 x 4%) = 19,25%

rG = (1,50 x 16,2%) + (-0,50 x 4%) = 22,30%

rH = (1,75 x 16,2%) + (-0,75 x 4%) = 25,35%

σP = X1 x 12,08%

σF = 1,25 x 12,08% = 15,10%

σG = 1,50 x 12,08% = 18,12%

σH = 1,75 x 12,08% = 21,14%

σI = 2,00 x 12,08% = 24,26%

Bila kita gabungkan antara dana investasi dari modal sendiri dan dana investasi dari modal hutang, maka dapat kita temukan nilai ekspektasi return dan standar deviasi setiap berbagai kemungkinan, yaitu:

Tabel 7. Nilai Ekspektasi Return dan Standar Deviasi Pada Berbagai Portofolio

Portofolio X1 X2 Ekspektasi return Standard Deviasi A 0,00 1,00 4,00 0,00 B 0,25 0,75 7,05 3,02 C 0,50 0,50 10,10 6,04 D 0,75 0,25 13,15 9,06 E 1,00 0,00 16,20 12,08 F 1,25 -0,25 19,25 15,10 G 1,50 -0,50 22,30 18,12 H 1,75 -0,75 25,35 21,14 I 2,00 -1,00 28,40 24,16

d. Penentuan titik singgung portofolio T d.1 Portofolio sudut dan T

Portofolio T adalah portofolio pada berbagai titik singgung yang terletak pada kurva efisien set Markowitz yang menyinggung garis luruis yang berasal dari tingkat bunga bebas resiko. Portofolio sudut adalah pportofolio pada berbagai titik-titik dimana sekuritas dipilih atau investasi pada titik sekuritas tertentu diantara dua sekuritas yang ada.

Efficient set adalah garis lurus yang melalui portofolio T. Portofolio ini disebut titik singgung portofolio. Prosedur untuk penentuan komposisi T, dimana posisi portofolio T berada pada kurva Efficient set Markowitz.

Untuk mengambarkan agar lebih jelas, berikut ini diberikan contoh. Bila diketahui tingkat ekspektasi return T adalah 22,4, maka bila dibuat fungsinya adalah:

22,4% = (23,20% x Y) + [17,26% x (1 – Y)]

Solusi dari persamaan tersebut diatas, maka diperoleh nilai Y = 0,86 dan(1 – Y) = 0,14, maka komposisi investasi yang akan dilakukan oleh investor adalah:

Dapat ditarik kesimpulan, bahwa portofolio T akan memberikan keputusan dimana investor akan menanamkan dananya sebanyak 12% pada sekuritas pertama, 19% pada sekuritas kedua dan 69% pada sekuritas ketiga.

d.2 Model Pasar dan T

Hal yang perlu diingat dalam model ini adalah harus mengetahui dasar menggunakan spread sheet. Disini diasumsikan bahwa return sekuritas dapat digambarkan oleh model pasar dan tingkat bunga hutang dan piutang bebas resiko adalah sebesar rf, model ini disebut model EGP yang dikembangkan oleh

Elton, Gruber dan Padberg.

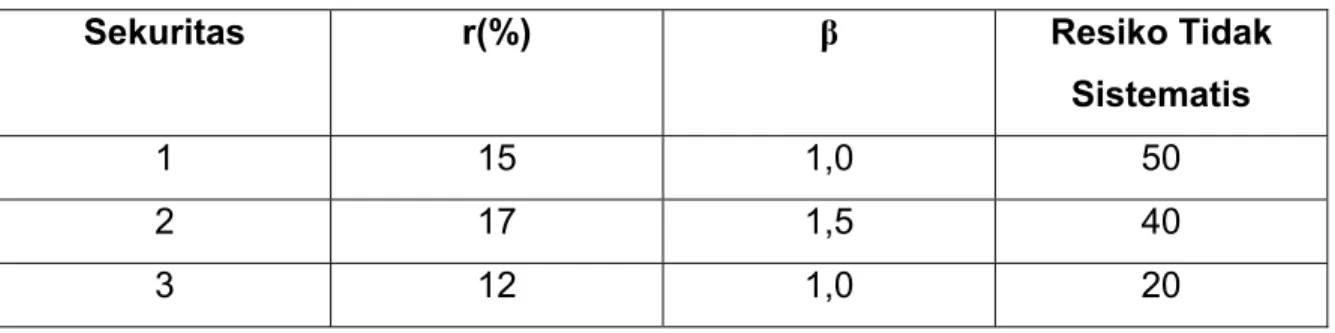

Tabel dibawah ini mencontohkan seandainya seorang investor ingin mengetahui titik singgung portofolio T yang berasosiasi dengan 10 sekuritas.

Tabel 8. Ekspektasi Return, Beta dan Nilai Resiko Tidak Sistematis

Sekuritas r(%) β Resiko Tidak

Sistematis

1 15 1,0 50 2 17 1,5 40 3 12 1,0 20

4 17 2,0 10 5 11 1,0 40 6 11 1,5 30 7 11 2,0 40 8 7 0,8 16 9 7 1,0 20 10 5,6 0,6 6 Dari tabel diatas, bila diketahui nilai varians indeks pasar portofolio adalah

sebesar 10 dan tingkat bunga bebas resiko (rf) = 15%.

Logaritma EGP (Elton, Gruber, Padberg) dimulai dengan catatan bahwa slope garis yang berasal dari tingkat bunga bebas resiko dan melalui portofolio p akan memiliki slope yang bernilai theta (θ).

Portofolio p yang memiliki nilai maksimum θ adalah titik singgung portofolio T dan kemudian mengidentifikasi portofolio yang memaksimumkan θ, hal ini dilakukan dengan menggunakan prosedur 5 langkah:

1. Urutkan sekuritas dari besar ke kecil sesuai dengan reward to volatility ratio (RVOL).

RVOL 1 = (r1 – rf) / βiI

2. Dimulai dari tingkat paling atas, tambahkan sekuritas satu demi satu dalam menghitung nilai:

3. Bandingkan nilai θ dengan nilai RVOLI yang berkoresponden satu demi satu

sementara bergerak ke sekuritas urutan bawah. Jadi θ adalah out off rate untuk nilai RVOLI.

4. Hitung nilai ZI untuk menentukan proporsi untuk ke sekuritas pertama.

Nilai ZI untuk I = k + 1, k + 2, ..., dimana N adalah nol.

5. Bagi tiap ZI dengan jumlah Zj untuk mentransformasikan mereka ke proporsi

Pada contoh ini jumlahnya adalah 0,3879. jadi proporsi sekuritas pertama XI

adalah 0,0910 dibagi 0,3879 = 0,2346, seperti nampak dalam tabel dibawah ini. Tabel 8. Nilai masing-masinng sekuritas pada Model Pasar dan T

Sekuritas RVOL θ Zj XI 1 10 1,67 0,9100 0,2346 2 8 3,69 0,9560 0,2464 3 7 4,42 0,0775 0,1998 4 6 5,43 0,1100 0,2336 5 6 5,45 0,0138 0,0356 6 4 5,30 0,0000 0 7 3 5,02 0,0000 0 8 2,5 54,91 0,0000 0 9 2 4,75 0,0000 0 10 1 4,52 0,0000 0

DAFTAR PUSTAKA

E.A.KOETIN, Pasar Modal Indonesia (Restrospeksi Lima Tahun Swastanisasi BEJ), Pustaka Sinar harapan kerjasama dengan PT. Bursa Efek Jakarta, Jakarta, 1997.

ERVAN & ACHER, Security Analysis, 1990

HUSNAN, SUAD & PUDJIASTUTI, ENNY, Dasar-dasar Teori Portofolio dan Analisis Sekuritas, YKPN, Yogyakarta, 1993

SRI HANDARU YULIATI, DKK, Manajemen Portofolio dan Analisis Investasi, Andi, Yogyakarta, 1996

USMAN, MARZUKI, DKK, ABC Pasar Modal Indonesia, LPPI/IBI, Jakarta, 1990 VAN HORNE, Financial Management, Prentice Hall, New York, 1992

William F.Sharpe, Gordon J. Alexander dan Jeffrey & Bailey, Investment, 1995 URL: http://www.jsx.co.id/education/pmi.htm