BAB II

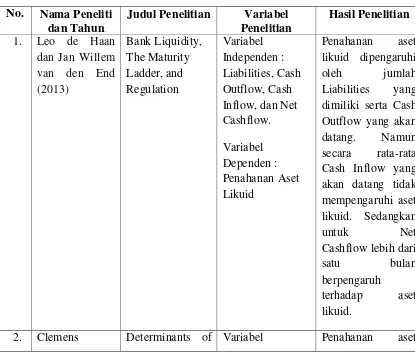

TINJAU AN PUSTAK A 2.1 Tinjauan Teoritis

2.1.1 Bank

2.1.1.1 Pengertian Bank

Pasal 1 ayat 2 Undang-Undang Nomor 10 tahun 1998 tentang perubahan

Undang-Undang No.7 tahun 1992 tentang perbankan, bahwa bank adalah badan

usaha yang menghimpun dana dari masyarakat dalam bentuk simpanan dan

menyalurkannya kepada masyarakat dalam bentuk kredit dan atau dalam

bentuk-bentuk lainnya dalam rangka meningkatkan taraf hidup rakyat banyak. Fungsi

bank lainnya dalam Undang-Undang Pokok Perbankan Nomor 14 tahun 1967,

“Bank merupakan lembaga keuangan yang usaha pokoknya adalah memberikan

kredit dan jasa-jasa dalam lalu lintas pembayaran dan peredaran uang”.

Kemudian Pasal 1 Undang-Undang RI Nomor 10 tahun 1998 tentang

perbankan yang menguraikan fungsi bank lainnya dalam bukunya (Lukman

Dendawijaya : 2000) yang berjudul Manajemen Perbankan : “Bank adalah suatu badan yang bertujuan untuk memuaskan kebutuhan kredit, baik dengan alat

pembayarannya sendiri atau dengan uang yang diperolehnya dari orang lain,

maupun dengan jalan memperedarkan alat-alat penukar baru berupa uang giral”. Fungsi bank lainnya yang diuraikan oleh (Taswan : 2006) bank adalah

sebuah lembaga atau perusahaan yang aktivitasnya menghimpun dana dan berupa

giro, deposito tabungan dan simpanan yang lain dari pihak yang kelebihan dana

melalui penjualan jasa keuangan yang pada gilirannya dapat meningkatkan

kesejahteraan rakyat banyak. Dari definisi di atas tergambar berbagai fungsi

perbankan, seperti diuraikan pada sub bab berikut ini.

2.1.1.2 Fungsi Bank

Secara umum, fungsi utama bank adalah sebagai lembaga yang

menghimpun dana dari masyarakat dan menyalurkan kembali dana tersebut

kepada masyarakat atau sebagai financial intermediary. Secara lebih spesifik

(Triandaru dan Budisantoso : 2006) membagi bank dalam 3 fungsi utama, yaitu:

1. Agent of Trust

Fungsi ini terkait dengan fungsi bank sebagai lembaga penghimpun dan

penyalur dana. Dasar kegiatan bank adalah kepercayaan (trust) baik dalam

menghimpun dana maupun dalam menyalurkan dana yang dimilikinya.

Masyarakat akan mau menitipkan dananya di bank apabila dilandasi oleh

kepercayaan. Kepercayaan bahwa uangnya tidak akan disalahgunakan oleh

bank, uangnya akan dikelola dengan baik, bank tidak akan bangkrut, dan

uang tersebut dapat diambil pada waktunya. Begitu juga dari sudut

pandang bank, bank hanya akan menyalurkan kreditnya ke masyarakat jika

ada landasan kepercayaan bahwa dana yang diberikan tersebut aman dan

dapat dikembalikan ke bank pada waktunya.

2. Agent of Development

Fungsi ini berhubungan dengan kegiatan perekonomian masyarakat baik

disektor moneter maupun sektor rill. Kedua sektor ini saling berpengaruh.

berjalan dengan baik pula. Kegiatan bank dalam sektor moneter berupa

penghimpunan dana dan penyaluran dana sangat diperlukan bagi

kelancaran kegiatan perekonomian sektor rill yang memungkinkan

masyarakat melakukan kegiatan investasi, kegiatan distribusi, serta

kegiatan konsumsi barang dan jasa, mengingat bahwa kegiatan investasi,

distribusi, konsumsi tidak dapat dilepaskan dariadanya penggunaan uang.

3. Agent of Service

Bank juga memberikan penawaran jasa perbankan yang lain kepada

masyarakat. Jasa yang diberikan ini erat kaitannya dengan kegiatan

perekonomian masyarakat secara umum. Jasa ini antara lain adalah

transfer uang, penitipan barang berharga, pemberian jaminan bank,

penyelesaian tagihan. Fungsi diatas sebagai Agent of Service ini sejalan

dengan bunyi Pasal 1 ayat 2 Undang-Undang Nomor 7 tahun 1992 tentang

perbankan yang dirubah dengan Undang-Undang Nomor 10 tahun 1998,

perbankan mempunyai fungsi pokok sebagai financial intermediary atau

lembaga perantara keuangan, serta mempunyai fungsi tambahan yaitu

memberikan jasa-jasa lainnya dalam lalu lintas pembayaran.

2.1.1.3 Aset Likuid Bank

Aset likuid (liquid assets) atau yang sering disebut sebagai liquidity buffer

adalah jenis aset dalam bentuk uang atau setara uang dimana aset tersebut dapat

segera dikonversi kedalam bentuk uang tunai dengan dampak penurunan nilai

atau kas disebabkan oleh aset likuid memiliki harga yang relatif stabil ketika

dijual ke pasar.

Aset yang dimiliki oleh perbankan dapat dikatakan likuid jika aset yang

dimiliki tersebut memiliki pasar yang stabil dan diisi oleh partisipan yang cukup

banyak untuk melakukan penawaran dan pembelian sehingga meredam penurunan

nilai jual aset tersebut. Hal tersebut juga harus didukung dengan kemudahan

transfer kepemilikan dan perpindahan aset. Yang termasuk kedalam aset likuid

diantaranya adalah kas dalam bentuk uang tunai, cek dari bank lain yang belum

dan segera dibayarkan, deposito pada bank lain, surat hutang, dan saham.

Kas adalah uang tunai yang disimpan dan ditahan oleh perbankan untuk

tidak digunakan investasi, melainkan untuk berjaga-jaga ketika terjadi aliran dana

keluar yang disebabkan oleh pencairan simpanan atau jatuh temponya deposito

nasabah. Selain hal tersebut, uang tunai yang ditahan oleh bank bertujuan untuk

memenuhi syarat cadangan yang diatur oleh regulator berupa giro wajib

minimum. Cek dari bank lain yang belum dibayarkan dapat dimasukkan ke dalam

akun kas ketika proses pemindahan dananya masih berlangsung. Cek yang ditulis

atas nama nasabah suatu bank dan disetorkan ke bank lain biasanya membutuhkan

waktu untuk pemindahan dana dan dana yang akan dipindahkan tersebut sudah

menjadi aset likuid bagi bank penerima.

Banyak bank memiliki deposito atau simpanan di bank lain sebagai upaya

pertukaran atas jasa keuangan. Deposito pada bank lain biasanya dimanfaatkan

berharga dimana ini merupakan sebuah sistem yang disebut sebagai koresponden

perbankan (Mishkin : 2008).

Surat hutang dan saham merupakan termasuk kedalam surat berharga atau

sekuritas yang dimiliki oleh bank bertujuan agar tetap mendapatkan penghasilan

melalui aset yang likuid. Surat hutang yang termasuk kedalam kategori aset likuid

adalah obligasi jangka pendek milik pemerintah. Surat hutang atau surat berharga

milik pemerintah merupakan sekuritas yang paling likuid karena dapat dengan

mudah diperdagangkan dan dicairkan menjadi uang tunai dengan penurunan nilai

yang kecil. Sekuritas yang termasuk kedalam aset likuid di dalam laporan

keuangan dinyatakan sebagai surat berharga tersedia untuk dijual (Available for

Sale).

2.1.1.4 Liabilitas Perbankan

Liabilitas adalah kewajiban yang harus dilunasi pada masa yang akan

datang kepada nasabah. Liabilitas adalah kebalikan dari aset yang merupakan sesuatu yang dimiliki. Liabilitas merupakan sumber dana utama bagi perbankan

dengan cara menawarkan produk jasa keuangan. Contoh liabilitas dalam dunia

perbankan adalah giro, tabungan, deposito, pinjaman dari bank sentral, dan

pinjaman dari bank lain.

Penyajian Kewajiban di laporan keuangan bila dihubungkan dengan

komponen laporan posisi keuangan yang lain (aset dan modal) harus

menggambarkan secara layak posisi keuangan. Liabilitas merupakan pengorbanan

bentuk penyerahan aset atau pemberian jasa yang disebabkan oleh tindakan atau

transaksi pada masa sebelumnya.

Rekening giro adalah rekening yang dibuka bagi nasabah untuk dapat

memperoleh buku cek. Dengan begitu nasabah pemilik rekening giro dapat

menggunakan cek kapan saja untuk mencairkan dana yang dimiliki. Oleh

karenanya ketika nasabah menginginkan pencairan cek, bank harus dapat

membayar nasabah tersebut saat itu juga. Rekening giro merupakan sumber dana

bank yang murah disebabkan oleh nasabah tidak mendapatkan timbal balik bunga

demi fasilitas cek yang didapatkan.

Rekening tabungan merupakan fasilitas rekening yang paling umum

digunakan oleh nasabah bank. Rekening tabungan dapat dicairkan kapan saja

ketika nasabah membutuhkan dananya. Pencairan dana tabungan yang dimiliki

nasabah dapat dilakukan tanpa harus mendatangi kantor bank tempat dana

ditabung. Dengan menggunakan kartu ATM atau electronic money nasabah dapat

mencairkan atau memindahbukukan dana yang dimiliki.

Deposito memiliki jangka waktu yang tetap dengan durasi bulanan hingga

tahunan. Pencairan dana diluar rentang waktu yang telah disepakati antara bank

dan nasabah akan dikenakan penalti kepada nasabah. Dengan menitipkan dana

dalam bentuk deposito berjangka, nasabah mendapatkan timbal balik suku bunga

yang lebih tinggi. Bagi bank, liabilitas ini merupakan sumber dana mahal. Bank

dapat menerbitkan surat jaminan atas deposito nasabah dan menawarkannya ke

pasar keuangan sebelum jatuh tempo dalam bentuk sertifikat deposito (Mishkin :

merupakan salah satu sumber pendanaan bagi bank. Pinjaman dari bank sentral

dan bank lain adalah kewajiban yang harus diselesaikan di masa yang akan

datang.

2.1.1.5 Arus Kas Perbankan

Arus Kas (cash flow) yaitu aliran dana yang mencerminkan perpindahan

dana melalui suatu bank; aliran dana pada bank, biasanya merupakan simpulan

aliran dana yang menunjukkan sumber dana dan penggunaan dana. Aktivitas yang

berkaitan dengan arus kas dan berhubungan dengan laporan arus kas yang pada

dasarnya dapat dikelompokkan menjadi dua kategori, yaitu 1) aktivitas yang

menghasilkan kas, yang disebut dengan sumber penerimaan kas dan 2) aktivitas

yang mengakibatkan pengeluaran kas. S. Munawir ( 2002 : 115 ).

Laporan arus kas merupakan laporan yang mengikhtisarkan sumber kas

yang tersedia untuk melakukan kegiatan perusahaan serta penggunaannya selama

suatu periode tertentu. Laporan arus kas termasuk dalam dalam salah satu laporan

keuangan pokok, disamping neraca dan laporan laba rugi. Laporan arus kas dapat

memberikan informasi tentang kemampuan perusahaan dalam menghasilkan kas

dan setara kas. Salah satu komponen laporan keuangan bank adalah neraca bank.

Neraca (Balance Sheet) merupakan laporan yang menggambarkan jumlah

kekayaan (harta), kewajiban (hutang), dan modal dari suatu bank pada saat /

tanggal tertentu.

Cash inflow adalah arus kas yang terjadi dari kegiatan transaksi yang

melahirkan keuntungan kas (penerimaan kas). Arus kas masuk (cash inflow)

1. Hasil penjualan produk/jasa perbankan.

2. Penagihan piutang dari penjualan kredit.

3. Penjualan aktiva tetap yang ada.

4. Penerimaan investasi dari pemilik atau saham bila perseroan terbatas.

5. Penerimaan sewa dan pendapatan lain.

Cash outflow adalah arus kas yang terjadi dari kegiatan transaksi yang

mengakibatkan beban pengeluaran kas. Arus kas keluar (cash outflow) terdiri dari

:

1. Pengeluaran biaya operasional

2. Pembelian aktiva tetap.

3. Pembayaran hutang-hutang perusahaan.

4. Pembayaran kembali investasi dari pemilik perusahaan.

5. Pembayaran sewa, pajak, deviden, bunga dan pengeluaran lain-lain.

Dalam penerapan BASEL III, standar likuiditas perbankan memperhatikan

net cash flow, yaitu selisih antara arus kas yang masuk terhadap arus kas yang

keluar dari bank tersebut. Hal ini disebabkan oleh, pada suatu waktu bank akan

mengalami salah satu dari dua jenis kondisi dalam arus kas bersih yaitu arus kas

keluar lebih besar dari arus kas masuk atau sebaliknya arus kas keluar lebih kecil

dari arus kas masuk.

2.1.2 Manajemen Perbankan 2.1.2.1 Manajemen Aset Perbankan

Manajemen aset adalah kegiatan pengalokasian dana kedalam berbagai

antara mencari laba yang optimal dengan tetap memelihara tingkat likuiditas yang

sehat. Manajemen Aset didefinisikan menjadi sebuah proses pengelolaan segala

sesuatu baik berwujud dan tidak berwujud yang memiliki nilai ekonomik, dan

mampu mendorong tercapainya tujuan dari individu dan organisasi. Melalui

proses manajemen yaitu POLC planning, organizing, leading dan controling agar

dapat dimanfaatkan atau dapat mengurangi biaya (cost) secara efisien dan

efektif.Asset menjadi penting dalam kegiatan usaha perbankan dan hubungannya

dengan profit bank. Hal ini dikarenakan asset yang dimiliki oleh bank salah

satunya aset bersumber dari masyarakat yang terikat oleh waktu. Karena itu bank

harus bisa memanfaatkan dana yang terikat oleh waktu pada harta (investasi) yang

paling menguntungkan.

Bank harus menanamkan dananya pada investasi yang resikonya minim

yang mempunyai tingkat likuiditas yang cukup tinggi, akan tetapi diharapkan

memberikan keuntungan yang optimal. Semakin baik manajemen assetnya maka

akan semakin baik dan akan meningkatkan profit bank.

2.1.2.2 Manajemen Liabilitas Perbankan

Manajemen Liabilitas yaitu kemampuan bank dalam menyediakan dana

yang cukup untuk memenuhi semua kewajibannya maupun komitmen yang telah

dikeluarkan kepada nasabah. Asset & Liability Management adalah proses

pengendalian aktiva dan pasiva secara terpadu yang saling berhubungan dalam

usaha mencapai keuntungan bank. Asset & Liability Management merupakan

Manajemen aset dan liabilitas dalam dunia perbankan adalah hal yang

utama untuk menjaga kelangsungan bank itu sendiri. Ditambah dengan persaingan

ketat sisi funding dan lending saat ini, membuat aspek ALMA mutlak

diperhatikan oleh segenap jajaran manajemen bank. Beberapa tujuan dari

manajemen aset dan liabilitas adalah untuk mencapai pertumbuhan bank yang

wajar, pendapatan yang maksimal, menjaga likuiditas yang memadai, membentuk

cadangan, memelihara dana masyarakat dan memenuhi kebutuhan masyarakat

akan kredit.

2.1.2.3 Manajemen Likuiditas Perbankan

Manajemen likuiditas adalah kemampuan manajemen bank dalam

menyediakan dana yang cukup utuk memenuhi kewajibanya setiap saat. Tuntutan

pekerjaan manajemen likuiditas:

1. Mampu memprediksi kebutuhan dana di waktu mendatang

2. Mencari sumber-sumber dana untuk mencukupi jumlah yang dibutuhkan

3. Penatausahaan dana atau mengawasi arus dana masuk dan keluar

Selanjutnya dalam pengelolaan likuiditas bank ada beberapa risiko yang

mungkin timbul. Risiko pendanaan (funding risk), merupakan risiko yang timbul

apabila bank tidak cukup dana untuk memenuhi kewajibannya. Selain itu ada

risiko bunga (interest risk), dimana akan muncul berbagai variasi tingkat suku

bunga dalam aset maupun liabilitas yang dapat menimbulkan ketidakpastian

tingkat keuntungan yang akan diperoleh. Oleh karena itu, pengelolaan likuiditas

terutama ditujukan untuk memperkecil risiko yang disebabkan oleh kekurangan

pasar uang atau dengan menjual sebagian asetnya yang mempengaruhi pendapatan

bank.

Potensi resiko liquiditas muncul dari ketidakmampuan bank untuk

memenuhi kewajiban mereka saat jatuh tempo. Ini muncul ketika bank tidak dapat

menghasilkan uang untuk memenuhi penarikan dana, komitmen kredit atau

peningkatan aset. Hal tersebut berasal dari ketidaksesuaian pola aktiva dan

kewajiban. Pengukuran dan pengelolaan kebutuhan likuiditas sangat penting bagi

pengoperasian yang efektif untuk bank-bank komersial karena hal ini dapat

menjadi sebab dan akibat dari risiko likuiditas terutama terkait dengan aset dan

kewajiban bank. Bank harus terus memantau posisi likuiditas dalam jangka

panjang dan terus menerus setiap hari. Ada dua pendekatan yang berhubungan

dengan kedua analisis situasi yaitu (1) Pendekatan Fundamental dan (2)

Pendekatan Teknis.

Pendekatan Fundamental: Pendekatan ini digunakan dalam jangka

panjang. Dalam pendekatan ini bank mencoba untuk mengelola risiko likuiditas

dengan mengendalikan posisi aset-kewajiban. Sebuah cara yang bijaksana untuk

mengatasi situasi ini bisa dengan mengatur jatuh tempo aset dan kewajiban atau

dengan melakukan diversifikasi dan memperluas sumber-sumber dana.

Pendekatan Teknis: Pendekatan ini berfokus pada posisi kewajiban bank

dalam jangka pendek. Likuiditas dalam jangka pendek ini terutama terkait dengan

arus kas yang timbul akibat transaksi operasional. Bank harus mengetahui

persyaratan dan uang tunai arus kas masuk dan menyesuaikan keduanya untuk

Skenario Manajemen Risiko akan semakin kuat karena liberalisasi,

regulasi dan integrasi dengan pasar global. Manajemen risiko akan dilakukan

secara proaktif dan kualitas kredit akan meningkat, yang menyebabkan sektor

keuangan yang lebih kuat. Masa depan akan melihat perubahan struktural di

sektor perbankan ditandai oleh konsolidasi dan perubahan di dalam sektor.

Bank-bank yang lebih kecil tidak memiliki sumber daya yang cukup untuk

menahan persaingan yang ketat dari sektor ini. Bank akan berevolusi menjadi

penyedia jasa keuangan yang lengkap dan utuh, melayani semua kebutuhan

keuangan perekonomian. Arus modal akan meningkat dan melakukan pendirian

basis-basis di negara-negara asing merupakan hal yang biasa.

Sistem pengawasan perbankan yang dilakukan oleh Bank Indonesia saat

ini mengunakan 2 pendekatan yaitu: 1. metode pendekatan pengawasan

berdasarkan kepatuhan (compliance based supervision/CBS,) yaitu pengawasan

yang difokuskan kepada kepatuhan bank untuk melaksanakan ketentuan

kehati-hatian yang terkait dengan operasi dan pengelolaan bank. Pendekatan ini

berorientasi pada kondisi bank yang lalu untuk memastikan kondisi bank ke depan

akan beroperasi dan dikelola secara baik dan benar. 2. pendekatan pengawasan

berdasarkan resiko (risk based supervision/RBS) yaitu pengawasan yang

difokuskan kepada resiko-resiko yang melekat pada aktivitas fungsional bank

serta sistem pengendalian resiko.

Pendekatan pengawasan berdasarkan resiko mengacu kepada ketentuan

Basel (I, II, dan III), merupakan produk kesepakatan dari Basel Committee yang

ini merupakan international legislation yang bentuknya adalah model laws,

artinya ketentuan Basel tersebut merupakan norma hukum yang meskipun

disetujui oleh berbagai negara, tetapi tidak mengikat suatu negara untuk

mengadopsi menjadi hukum nasionalnya (Sulistyandari, 2012). Indonesia telah

mengadopsi ketentuan Basel I, dan sekarang sedang proses menuntaskan

mengadopsi ketentuan Basel II serta persiapan mengadopsi Basel III (Astri

Kharina Bangun, 2012).

Basel I merupakan produk Basel Committee yang diterbitkan pada tahun

1988 yang disebut dengan International Convergence of Capital Measurement

and Capital Standard (Capital Accord 1988). Inti dari Basel I merupakan upaya

untuk memperkuat permodalan bank di masing-masing negara, sehingga modal

bank dinilai cukup kuat memikul potensi kerugian sebagai resiko atas pemberian

kreditnya.

Basel II merupakan pembaruan dan penyempurnaan Basel I, yang

dinamakan The New Basel Capital Accord (Basel Accord II), yang diterbitkan

pada tahun 2001. Konsep dan prinsipnya dilandasi pemikiran akan perlunya

fleksibilitas dan sensitivitas terhadap risiko. Tujuan Basel Accord II ada 5 (lima),

yaitu : 1) Melanjutkan upaya peningkatan keamanan dan kesehatan system

finansial; 2) Melanjutkan upaya untuk lebih meningkatkan keseimbangan

kompetitif dalam percaturan aktivitas perbankan internasional; 3) Memberikan

landasan (Constitute) yang lebih komprehensif dalam mendudukan dan menilai

(Addresing) berbagai risiko perbankan; 4) Memberikan pedoman yang

segi sensitivitas terhadap tingkat risiko yang melekat dalam posisi dan kegiatan

bank; 5) Memfokuskan kepada bank-bank yang aktif di tingkat internasional,

walaupun dari segi prinsip yang melandasinya harus cocok pula untuk diterapkan

di bank-bank yang kompleksitas dan kecanggihannya bervariasi.

Basel III diterbitkan pada tahun 2010 yang dinamakan Global Regulatory

Framework for More Resilient Banks and Banking Systems. Basel III ini akan

diterapkan mulai tahun 2013 – 2019. Secara prinsip Basel III bertujuan untuk mengatasi masalah perbankan antara lain: meningkatkan kemampuan sektor

perbankan untuk menyerap potensi risiko kerugian akibat krisis keuangan dan

ekonomi serta mencegah menjalarnya krisis sektor keuangan ke sektor ekonomi;

meningkatkan kualitas manajemen risiko, governance, transparansi; dan

memberikan resolusi terbaik bagi systemically important cross border banking.

Melalui Basel III diharapkan dapat diperkuat sisi pengaturan microprudential

untuk meningkatkan kesehatan dan daya tahan individual bank dalam menghadapi

krisis.

Selain itu penerapan Basel III sebaiknya tetap menggunakan metode

pendekatan pengawasan berdasarkan kepatuhan (compliance based

supervision/CBS,), sehingga BI tetap mempunyai kewenangan memberikan

sanksi kepada bank yang melanggar pengaturan macroprudential khususnya yang

berkaitan dengan tugas menetapkan dan melaksanakan kebijakan moneter serta

mengatur dan menjaga kelacaran sistem pembayaran. Dengan menggunakan 2

metode pendekatan dalam pengawasan tersebut diharapkan tujuan penerapan

2.1.3 Basel Committee on Banking Supervision (BCBS)

Tugas BCBS adalah penentu standar global paling utama untuk peraturan

kehati-hatian bank dan menyediakan sebuah forum untuk kerja sama di dalam hal

pengawasan perbankan. Tugasnya adalah memperkuat regulasi, pengawasan dan

praktik bank di seluruh dunia dengan tujuan meningkatkan stabilitas keuangan.

BCBS melaksanakan tugasnya melalui kegiatan sebagai berikut:

1. Pertukaran informasi mengenai perkembangan di sektor perbankan dan

pasar keuangan, untuk membantu mengidentifikasi risiko saat ini atau

yang akan muncul dalam sistem keuangan global;

2. Berbagi masalah pengawasan, pendekatan dan teknik untuk

mempromosikan pemahaman umum dan untuk meningkatkan kerjasama

antar negara;

3. Mengembangkan dan mempromosikan standar global untuk pengaturan

dan pengawasan bank serta pedoman dan praktik-praktik yang sehat;

4. Mengatasi kesenjangan pengaturan dan pengawasan yang menimbulkan

risiko terhadap stabilitas keuangan;

5. Memantau pelaksanaan standar BCBS di negara-negara anggota dan di

luar anggota dengan tujuan untuk memastikan tepat waktu, konsisten dan

efektif pelaksanaannya dan memberikan kontribusi untuk "tingkat pemain

lapangan" di antara bank-bank yang aktif secara internasional;

6. Konsultasi dengan bank sentral dan otoritas pengawasan bank yang tidak

anggota BCBS untuk mendapatkan keuntungan dari perannya dalam

standar BCBS, pedoman dan praktik sehat di luar negara-negara anggota

BCBS, dan

7. Koordinasi dan bekerja sama dengan pembuat standar sektor keuangan

lainnya dan badan-badan internasional, khususnya mereka yang terlibat

dalam mempromosikan stabilitas keuangan.

Dari sisi hukum, BCBS tidak memiliki otoritas supranasional formal.

Keputusannya tidak memiliki kekuatan hukum. Sebaliknya, BCBS bergantung

pada komitmen para anggotanya untuk mencapai tujuannya. Anggota BCBS

termasuk organisasi yang langsung berkaitan dengan otoritas pengawas perbankan

dan bank sentral. Setelah berkonsultasi dengan Komite, Ketua BCBS dapat

mengundang organisasi lain untuk menjadi pengamat BCBS. Keanggotaan BCBS

dan status pengamat akan ditinjau secara berkala. Setiap anggota BCBS harus

dapat berkomitmen untuk :

1. Bekerja sama untuk mencapai tugas BCBS ;

2. Meningkatkan stabilitas keuangan ;

3. Terus meningkatkan kualitas regulasi dan pengawasan perbankan ;

4. Secara aktif berkontribusi pada pengembangan standar BCBS , pedoman

dan menyuarakan prakteknya ;

5. Melaksanakan dan menerapkan standar BCBS di yuridiksi domestik

masing-masing sesuai dengan jangka waktu yang telah ditetapkan oleh

6. Menjalankan dan berpartisipasi dalam peninjauan BCBS untuk menilai

konsistensi dan efektivitas peraturan domestik dan praktek pengawasan

dalam kaitannya dengan standar BCBS, dan

7. Mempromosikan kepentingan stabilitas keuangan global dan tidak

semata-mata hanya kepentingan nasional, selama turut berpartisipasi dalam

aktivitas dan pengambilan keputusan BCBS.

2.1.4 Basel III

Basel III merupakan hasil pengembangan dari permasalahan-permasalahan

yang masih muncul dalam dunia perbankan pasca krisis dunia keuangan pada

tahun 2008. BCBS menerbitkan dokumen yang berjudul “Basel III : Global

Regulatory Framework for More Resilent Banks and Banking Systems”. Dalam consultative paper yang diterbitkan Bank Indonesia pada tahun 2012

menyimpulkan bahwa Basel III memiliki tiga prinsip utama dalam penyelesaian

permasalahan dalam perbankan, yaitu:

1. Meningkatkan kemampuan sektor perbankan untuk menyerap potensi

risiko kerugian akibat krisis keuangan dan ekonomi serta mencegah

menjalarnya krisis sektor keuangan ke sektor ekonomi;

2. Meningkatkan kualitas manajemen risiko, governance, transparansi dan

keterbukaan; dan

3. Memberikan resolusi terbaik bagi systematically important cross border

banking.

Adapun subjek pembahasan Basel III di dalam consultative paper Bank

1. Penguatan kerangka permodalan global yang terdiri dari:

a. Meningkatkan kualitas, konsistensi dan transparansi permodalan

b. Mengembangkan cakupan risiko

c. Tambahan persyaratan modal berbasis risiko dengan leverage ratio

d. Mengurangi procyclicality dan meningkatkan countercyclical buffer

e. Addressing systemic risk dan keterkaitan antar lembaga keuangan

2. Pengenalan Standar Likuiditas Global, yaitu:

a. Liquidity Coverage Ratio (LCR)

b. Net Stable Funding Ratio (NSFR)

2.1.5 Liquidity Coverage Ratio (LCR)

Untuk meningkatkan ketahanan jangka pendek risiko likuiditas bank,

Komite Basel mengembangkan Liquidity Coverage Ratio (LCR). Standar ini

bertujuan untuk memastikan bahwa bank memiliki stok yang cukup dari High

Quality Liquid Assets (HQLA) yang terdiri dari uang tunai atau aset. Dalam

konteks ini aset tersebut harus dapat dikonversi menjadi uang tunai dengan sedikit

atau sama sekali tidak sampai mengakibatkan kehilangan nilai di pasar untuk

memenuhi kebutuhan likuiditas dengan masa 30 hari.

LCR terdiri dari dua komponen, yaitu :

1. Nilai ketersediaan dari HQLA

2. Total Net Cash Outflow

Liquidity Coverage Ratio (LCR)

≥

stok HQLAkembali LCR ke dalam bentuk berikut :

Standar ini mensyaratkan bahwa pada saat kondisi perekonomian yang

sangat buruk menimpa dunia perbankan, nilai dari rasio tersebut tidak akan

menjadi lebih rendah dari 100 persen (yaitu persediaan HQLA atau aset likuid

berkualitas tinggi setidaknya harus sama dengan jumlah arus kas bersih). Bank

diharapakan untuk dapat memenuhi persyaratan ini secara berkelanjutan dan

menahan persediaan aset likuid berkualitas tinggi sebagai pertahanan menghadapi

potensi kesulitan likuiditas. Selama masa kesulitan likuiditas, bagaimanapun bank

akan menggunakan aset likuid berkualitas tinggi hingga mendekati 100 persen

atau lebih.

2.1.5.1 High Quality Liquid Assets (HQLA)

Pembilang dari LCR adalah jumlah stok HQLA yang ditahan. Berdasarkan

standar tersebut, bank harus memegang stok HQLA untuk menutup total arus kas

bersih selama periode 30 hari dalam kondisi stress. Syarat aset yang termasuk

dalam kategori HQLA adalah, aset harus likuid di pasar selama masa krisis dan

pada beberapa kasus khususnya aset tersebut harus dapat digunakan dalam operasi

bank sentral. Yang termasuk dalam kategori HQLA level tertinggi adalah kas,

cadangan pada bank sentral, dan sekuritas atau surat-surat berharga yg mudah

dijual. Jenis aset ini biasanya dari kualitas tertinggi dan paling likuid, dan bank

tidak dibatasi jumlah atas kepemilikan dari aset jenis ini untuk memenuhi

2.1.5.2 Total Arus Kas Bersih (Net Cashflow)

Penyebut dari LCR adalah total arus kas bersih. Komponen ini

didefiniskan dengan jumlah arus kas keluar yang diharapkan dikurangi dengan

total arus kas masuk yang diharapkan selama periode 30 hari kalender. Jumlah

arus kas keluar yang diharapkan dihitung dengan menambahkan berbagai macam

komponen atau kategori dari neraca bank yang mengharuskan bank mengeluarkan

dana. Jumlah arus kas masuk dihitung dengan menjumlahkan berbagai macam

piutang yang diharapkan menjadi pendapatan.

penahanan aset

Dalam sistem perekonomian yang semakin kompleks dimana perbankan

memiliki peranan penting dalam menghubungkan sisi-sisi perekonomian baik dari

sisi investasi maupun konsumsi yang akhirnya menghasilkan perputaran roda

perekonomian suatu negara. Oleh karena pentingnya keberadaaan perbankan

dalam suatu perekonomian, maka dibutuhkan pengawasan dan regulasi yang ketat

untuk dapat memastikan aktivitas perbankan tetap pada kondisi yang seharusnya

yakni melancarkan arus dana dalam sistem perekonomian.

Upaya yang dilakukan untuk memastikan hal tersebut, pembuat regulasi

memperketat peraturan mengenai ketahanan likuiditas perbankan. Likuiditas

likuiditas yang baik. Ketiga faktor utama likuiditas tersebut saling berkaitan satu

dengan yang lainnya.

Dana yang dibutuhkan perbankan secara teori memiliki dua tujuan yang

harus dipertimbangkan yakni kebutuhan dana untuk diinvestasikan demi mencapai

keuntungan dan kebutuhan dana untuk memenuhi permintaan pencairan simpanan

oleh nasabah. Biasanya dana yang digunakan untuk tujuan investasi akan

cenderung berubah menjadi aset yang tidak likuid (illiquid assets). Dilain hal agar

dapat memenuhi pencairan dana nasabah, bank dituntut harus memiliki dana

likuid yang cukup, oleh karenanya bank berpotensi menghasilkan lebih sedikit

keuntungan atau malah tidak dapat menghasilkan keuntungan sama sekali dengan

terlalu banyak menahan kas.

Berdasarkan hal di atas, kebutuhan dana yang bisa terjadi setiap saat demi

memenuhi pencairan simpanan nasabah dapat dikatakan berpengaruh terhadap

manajemen aset likuid perbankan. Menurut hasil penelitian De Han dan Van Den

End (2013) menunjukkan bahwa tingkat kewajiban (liabilities) yang dimiliki oleh

perbankan secara signifikan mempengaruhi jumlah aset likuid yang ditahan oleh

bank. Kedua fakta tersebut mendorong peneliti untuk menguji apakah teori dan

hasil penelitian yang telah ada mengenai hubungan tingkat liabilitas dengan

penahanan aset likuid berpengaruh dalam manajemen likuiditas perbankan di

Indonesia.

Arus dana masuk dan arus dana keluar dalam aktivitas perbankan

merupakan faktor manajemen likuiditas perbankan, dimana bank harus dapat

pencairan simpanan atau deposito yang jatuh tempo, bank harus menyediakan

sejumlah kas. Kas yang digunakan untuk menyelesaikan pencairan simpanan dan

deposito yang jatuh tempo merupakan arus kas keluar bagi bank. Sumber arus kas

keluar bank akan berasal dari aset yang termasuk dalam kategori likuid seperti

kas, simpanan pada bank lain, atau surat-surat berharga yang mudah dilikuidasi.

Dari teori tersebut, maka dapat dikatakan bahwa arus kas keluar bank dapat sangat

berpengaruh terhadap jumlah aset likuid yang dimiliki oleh bank. Hal tersebut

sesuai dengan yang dikemukakan oleh De Han dan Van Den End (2013) dimana

arus kas keluar yang akan datang mempengaruhi jumlah aset likuid yang ditahan

oleh bank.

Arus dana yang masuk merupakan sumber keuntungan bagi bank. Karena

bank akan memanfaatkan dana yang masuk untuk kembali diinvestasikan baik

dalam bentuk penyaluran kredit atau pembelian surat-surat berharga. Jika dilihat

dari manfaat adanya arus dana atau kas masuk bank, ini dapat diartikan bahwa

bank akan mengubah aset likuid yang telah ada menjadi aset yang kurang likuid

untuk menghasilkan keuntungan yang lebih besar. Oleh karena itu, dapat

dikatakan bahwa arus kas masuk berpengaruh negatif terhadap jumlah aset likuid

yang ditahan oleh manajemen bank. Namun jika melihat hasil penelitian De Han

dan Van Den End (2013) ternyata arus kas masuk secara rata-rata tidak

mempengaruhi jumlah aset likuid yang ditahan oleh bank.

Dalam konsep BASEL III yang dirumuskan ke bentuk Liquidity Coverage

Ratio, perlakuan arus kas masuk dan arus kas keluar adalah dalam jangka waktu 1

Bank Liquid Assets dalam menentukan time frame manajemen likuiditasnya, diperlukan penelitian

pengaruh arus kas dalam jangka waktu lebih dari 1 bulan. Hal ini disebabkan oleh

masih banyak bank yang memiliki view of point likuiditasnya dalam rentang

waktu yang lebih dari sebulan hingga lebih dari setahun. Oleh karena itu, peneliti

akan menguji hubungan antara arus kas keluar dan arus kas masuk dalam konsep

LCR dengan penahanan aset likuid serta pengaruh arus kas bersih dalam jangka

waktu lebih dari sebulan terhadap penahanan asset likuid.

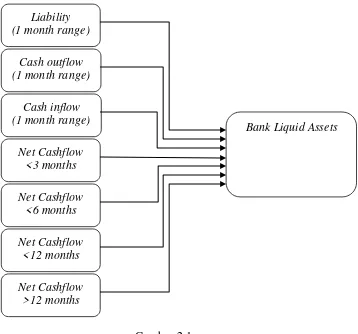

Variabel Independen dalam penelitian ini adalah Liability, Cash Outflow,

Cash Inflow, dan Net Cashflow. Sedangkan variabel dependen dari penelitian ini

adalah jumlah Liquid Assets yang dimiliki oleh Bank.

Gambar 2.1 Liability

(1 month range)

Cash inflow (1 month range)

Cash outflow (1 month range)

Net Cashflow <3 months

Net Cashflow <6 months

Net Cashflow <12 months

2.4 Hipotesis Konseptual

Pada penelitian yang dibuat oleh peneliti dengan judul “Analisis Faktor -Faktor yang Mempengaruhi Penahanan Aset Likuid Sebagai Dasar Penerapan

BASEL III Pada Sektor Perbankan”, hipotesis konseptual disusun sebagai berikut

:

H1 : Liability memiliki pengaruh signifikan terhadap jumlah Liquid Asset yang

ditahan oleh 5 bank terbesar di Indonesia sebagai dasar penerapan Liquidity

Coverage Ratio.

H2 : Cash Outflow kurang dari sebulan memiliki pengaruh signifikan terhadap

jumlah Liquid Asset yang ditahan oleh 5 bank terbesar di Indonesia sebagai dasar

penerapan Liquidity Coverage Ratio.

H3 : Cash Inflow kurang dari sebulan memiliki pengaruh signifikan terhadap

jumlah Liquid Asset yang ditahan oleh 5 bank terbesar di Indonesia sebagai dasar

penerapan Liquidity Coverage Ratio.

H4 : Net Cashflow kurang dari tiga bulan memiliki pengaruh signifikan terhadap

jumlah Liquid Asset yang ditahan 5 bank terbesar di Indonesia sebagai dasar

penerapan Liquidity Coverage Ratio.

H5 : Net Cashflow kurang dari enam bulan memiliki pengaruh signifikan

terhadap jumlah Liquid Asset yang ditahan oleh 5 bank terbesar di Indonesia

sebagai dasar penerapan Liquidity Coverage Ratio.

H6 : Net Cashflow kurang dari dua belas bulan memiliki pengaruh signifikan

terhadap jumlah Liquid Asset yang ditahan oleh 5 bank terbesar di Indonesia

H7 : Net Cashflow lebih dari dua belas bulan memiliki pengaruh signifikan

terhadap jumlah Liquid Asset yang ditahan oleh 5 bank terbesar di Indonesia