SKRIPSI

Diajukan oleh :

DEDY CAHYANDONO 0913010114/FE/EA

Kepada

FAKULTAS EKONOMI

UNIVERSITAS PEMBANGUNAN NASIONAL “VETERAN”

JAWA TIMUR

SKRIPSI

Diajukan Untuk Memenuhi Sebagian Persyaratan dalam Memperoleh Gelar Sarjana Ekonomi

Jurusan Akuntansi

Diajukan oleh :

Dedy Cahyandono 0913010114/FE/EA

Kepada

FAKULTAS EKONOMI

UNIVERSITAS PEMBANGUNAN NASIONAL “VETERAN”

JAWA TIMUR

PENERBITAN SURAT PAKSA SEBAGAI UPAYA PENAGIHAN TUNGGAKAN PAJAK PADA KANTOR PELAYANAN PAJAK PRATAMA SIDOARJO UTARA

yang diajukan

Dedy Cahyandono 0913010114/FE/EA

Telah diseminarkan dan disetujui untuk menyusun skripsi

Pembimbing Utama

Dr. Gideon Setyo Budi Witjaksono,Msi Tanggal :………….. NPTY. 2 670695 0243 1

Mengetahui Kaprogdi Akuntansi,

PENERBITAN SURAT PAKSA SEBAGAI UPAYA PENAGIHAN TUNGGAKAN PAJAK PADA KANTOR PELAYANAN PAJAK PRATAMA SIDOARJO UTARA

yang diajukan

Dedy Cahyandono 0913010114

disetujui untuk Ujian Lisan oleh

Pembimbing Utama

Dr. Gideon Setyo Budi Witjaksono,Msi Tanggal :………….. NPTY. 2 670695 0243 1

Mengetahui

Wakil Dekan I Fakultas Ekonomi

PERIODE TAHUN 2012 Disusun Oleh : Dedy Cahyandono 0913010114/FE/EA telah dipertahankan dihadapan dan diterima oleh Tim Penguji Skripsi Jurusan Akuntansi Fakultas Ekonomi

Universitas Pembangunan Nasional “Veteran” Jawa Timur pada tanggal 31 Mei 2013

Pembimbing Utama Tim Penguji

Ketua

DR.Gideon Setyo Budi W. Msi Drs. Ec. Eko Riadi, MAks Sekretaris

DR.Gideon Setyo Budi W. Msi Anggota

Drs. Ec. Tamadoy Thamrin, MM Mengetahui

Dekan Fakultas Ekonomi

Universitas Pembangunan Nasional “Veteran” Jawa Timur

Alhamdulillahirobbil Alamin. Segala puji dan syukur tiada hentinya penulis panjatkan kehadirat Allah SWT yang dengan keagungan-Nya telah melimpahkan segala rahmat, hidayah dan karunia-Nya sehingga penulis dapat menyelesaikan

skripsi ini dengan judul “Evaluasi Keefektifan Penerbitan Surat Paksa Dan Pasca Penerbitan Surat Paksa Sebagai Upaya Penagihan Tunggakan Pajak Pada Kantor Pelayanan Pajak Pratama Sidoarjo Utara” dengan baik dan lancar.

Skripsi ini merupakan salah satu persyaratan akademik untuk menyelesaikan

pendidikan penulis pada Fakultas Ekonomi Jurusan Akuntansi Universitas Pembangunan Nasional “VETERAN” JATIM.

Sebagaimana diketahui bahwa penulisan skripsi ini merupakan salah satu syarat untuk dapat memperoleh gelar Sarjana Ekonomi (SE) jurusan akuntansi pada fakultas ekonomi Universitas Pembangunan Nasional “VETERAN” Jawa

Timur. Walaupun dalam penulisan skripsi ini penulis telah mencurahkan segenap kemampuan yang dimiliki, tetapi penulis yakin tanpa adanya saran dan bantuan maupun dorongan dari beberapa pihak maka skripsi ini tidak akan mungkin dapat

tersusun sebagaimana mestinya.

Universitas Pembangunan Nasional “Veteran” Jawa Timur Surabaya.

3. Bapak. Drs. Ec. H. R.A Suwaidi, MS selaku Wakil Dekan Fakultas Ekonomi

Universitas Pembangunan Nasional “Veteran” Jawa Timur Surabaya

4. Bapak Dr. Hero Priono, M.si,AK, selaku Ketua Program studi Akuntansi

Universitas Pembangunan Nasional “Veteran” Jawa Timur.

5. Bapak Dr. Gideon Setyo Budi Witjaksono,Msi selaku Dosen Pembimbing yang dengan kesabaran dan kerelaan memberikan waktu untuk memberi

bimbingan, saran serta pengarahan selama menyusun skripsi ini.

6. Bapak Drs. Ec. Munari, MM selaku Dosen Wali yang selalu setia memberikan

dukungan yang begitu luar biasa pada saya.

7. Seluruh Pengajar di Fakultas Ekonomi Jurusan Akuntansi Universitas Pembangunan Nasional “VETERAN” Jawa Timur yang telah memberikan

bekal ilmu pengetahuan selama penulis menuntut ilmu di bangku kuliah. 8. Pimpinan Staff Tata Usaha Fakultas Ekonomi Universitas Pembangunan

Nasional”VETERAN” Jawa Timur.

9. Terima kasih kepada Bapak,Ibu,kakak,adik tersayang yang tidak pernah berhenti memberikan doa, harapan, semangat, dan dukungan pada saya, pada

11.Teman dari Dazzle Band. John Charles, Amarus, Fani Indra, Boaz yang telah memberikan waktu untuk mencari refreshing dengan berkarya musik.

12.Teman-Teman Seperjuangan“ (Amarus, John, Soleh, Andika, Mario, Bagus, Rio, Gofur, Ery, Ria, Anggun, Siti, Ajeng, Riza, Andre, Defri)” yang telah

memberikan semangat dan kenangan yang begitu indah selama kuliah.

13.Keluarga besar P-MAN FC yang senantiasa memberikan kenangan dan dukungan yang begitu besar bagi penulis, dan sahabat-sahabat lain yang tidak

bisa penulis sebutkan satu persatu.

14.Para Sahabatku. Rido Gardiano, Moch. Anugerah Hose yang juga mendukung

saya dalam menyelesaikan skripsi ini.

15.Terima kasih kepada Bapak Hasiolan, Bapak haris, Bapak Andi yang turut membantu dan meluangkan sejenak waktunya dalam membantu

menyelesaikan skripsi ini.

16.Berbagai pihak yang turut membantu dan menyediakan waktunya demi

memberikan manfaat bagi pembaca. Wassalamualaikum Wr.Wb.

Surabaya, Mei 2012

KATA PENGANTAR

...

i

DAFTAR ISI

...

v

DAFTAR TABEL

...

ix

DAFTAR GAMBAR

...

x

ABSTRAK

...

xi

BAB I : PENDAHULUAN 1.1Latar Belakang Masalah …… ... 1

1.2Fokus Masalah ... 5

1.3Tujuan Penelitian ... 5

1.4Manfaat Penelitian ... 5

BAB II : TINJAUAN PUSATAKA 2.1Hasil Penelitian Terdahulu ... 7

2.2Landasan Teori ... 9

2.2.1 Dasar-Dasar Perpajakan ... 9

2.2.1.1 Pajak ... 9

2.2.1.1.1 Definisi ... 9

2.2.1.1.2 Fungsi Pajak ... 11

2.2.1.1.3 Jenis Pajak ... 14

2.2.1.1.4 Sistem Pemungutan Pajak ... 15

2.2.1.3 Penagihan Pajak ... 19

2.2.1.3.1 Pengertian Penagihan Pajak ... 19

2.2.1.3.2 Dasar Penagihan Pajak ... 20

2.2.1.4 Tindakan Penagihan Pajak ... 21

2.2.1.5 Dasar Hukum Penagihan Pajak Dengan Surat Paksa ... 28

2.2.1.6 Surat Teguran ... 29

2.2.2 Surat Paksa ... 30

2.2.2.1 Pengertian Surat Paksa ... 30

2.2.2.2 Penerbitan Surat Paksa ... 31

2.2.2.3 Pemberitahuan Surat Paksa ... 33

2.2.2.4 Penyitaan Aset Penanggung Pajak ... 35

2.2.2.4.1 Pengertian Penyitaan ... 35

2.2.2.4.2 Ketentuan Umum Pelaksanaan Penyitaan ………... 36

2.2.2.5 Pelelangan/Penjualan Aset Sitaan... 37

2.2.2.5.1 Pengertian Pelelangan……… 37

BAB III : METODE PENELITIAN 3.1Jenis Penelitian ... 40

3.6Teknik Pengumpulan Data ... 45

3.7Analisis Data ... 46

3.8Pengujian Kredibilitas Data………. 48

BAB IV: OBYEK PENELITIAN 4.1. Gambaran Obyek Penelitian ... 52

4.1.1. Sejarah Singkat Perusahaan ... 52

4.1.2.Kedudukan Tugas Dan Fungsi ... 54

4.2. Struktur Organisasi Instansi dan Pembagian Tugas... 55

4.2.1. Jenis Kantor Pelayanan Pajak ... 55

4.3. Struktur Organisasi KPP Pratama Sidoarjo Utara ... 57

4.4. Tugas Dan tanggung Jawab ... 60

4.5. Target dan Realisasi Penerimaan Pajak di Kantor Pajak Sidoarjo Utara ... 64

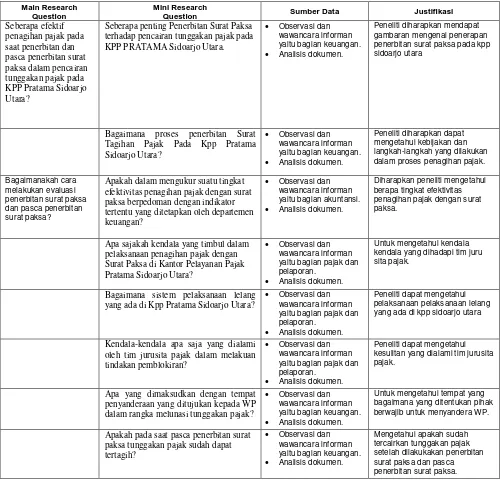

BAB V: HASIL DAN PEMBAHASAN 5.1 Deskripsi Hasil Penelitian ... 65

5.1.1 Surat Tagihan Pajak ... 65

5.1.2 Penagihan Pajak dengan Surat Paksa pada Kantor Pelayanan Pajak Pratama Sidoarjo Utara ... 67

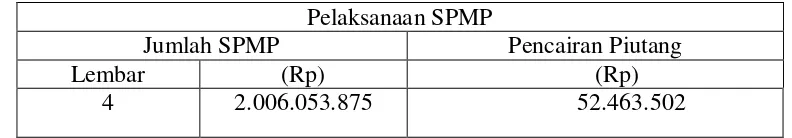

5.3.1 Surat Perintah Melakukan Penyitaan(SPMP) ... 72 5.3.2 Pengumuman lelang ... 74

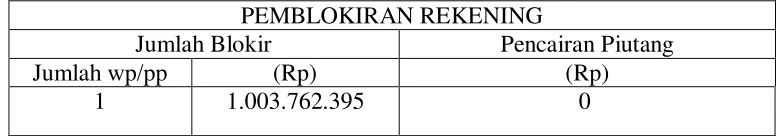

5.3.3 Pemblokiran/ Penyitaan terhadap kekayaan

wajib pajak yang berada di bank ... 75

5.3.3.1Prosedur Tindakan Pemblokiran ... 76 5.3.3.2Kasus Kasus Yang Terjadi Pada Saat

Pemblokiran ... 78 5.4 Pengumuman Nama Penanggung Pajak

melalui Media Massa, Penyanderaan, dan Pencagahan ... 81 5.4.1 Pengumuman Nama Penanggung Pajak melalui

Media Massa ... 81 5.4.2 Pencagahan ... 82 5.4.3 Penyanderaan ... 83

BAB VI KESIMPULAN DAN SARAN

6.1Kesimpulan ... 86

6.2Saran ... 86

By:

Dedy Cahyandono

ABSTRACT

State income tax is a considerable potential, to achieve national development goals. Tax revenue is apparently one of the largest sources of state revenue. Developed countries will remain if the tax and the state will be destroyed if there is no tax. The problems studied in this research is how effective collection of tax at the time of issuance and post-issuance tax arrears in the withdrawal force on STO North Sidoarjo. This study aims to determine the effectiveness of tax collection in the current issuance and post-issuance forcibly enforced in the disbursement of arrears of taxes in the Tax Office Primary North Sidoarjo.

This study uses qualitative methods munggunakan, the source data in the form of primary data sources, where the source of this study obtained in interviews with company employees miraculous, direct observation and document analysis. Data analysis is inductive, kualitattif, the results further emphasize the significance rather than generalizations.

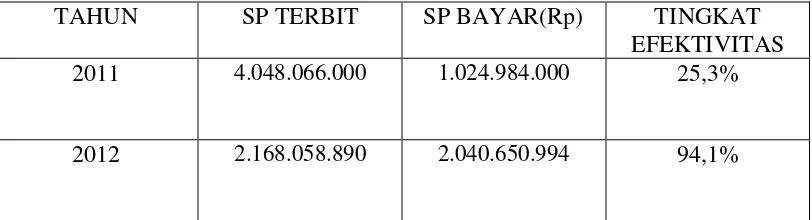

The results of this study demonstrate the evaluation of forced issuance in 2011 based on indicators measuring the effectiveness declared ineffective. Whereas in 2012 based on indicators measuring the effectiveness declared effective. Post-issuance tax collection force is still not quite effective, because it can not melt a lot of delinquent taxes.

Oleh:

Dedy Cahyandono

ABSTRAK

Pajak merupakan pendapatan negara yang cukup potensial, untuk mencapai tujuan pembangunan nasional. Penerimaan dari sektor pajak ternyata salah satu sumber penerimaan terbesar negara. Negara akan maju kalau pajak tetap ada dan negara akan hancur kalau tidak ada pajak. Permasalahan yang dikaji dalam penelitian ini adalah seberapa efektif penagihan pajak pada saat penerbitan dan pasca penerbitan surat paksa dalam pencairan tunggakan pajak pada KPP Pratama Sidoarjo Utara. Penelitian ini bertujuan untuk mengetahui efektivitas penagihan pajak pada saat penerbitan Surat paksa dan pasca penerbitan surat paksa dalam rangka pencairan tunggakan pajak di Kantor Pelayanan Pajak Pratama Sidoarjo Utara.

Penelitian ini menggunakan munggunakan metode kualitatif, sumber datanya berupa sumber data primer, dimana sumber dari penelitian ini didapat dalam wawancara terhadap bebrapa karyawan perusahaan, observasi langsung dan analisa dokumen. Analisis data bersifat induktif, kualitattif, hasil penelitian lebih menekankan makna daripada generalisasi.

Hasil dari penelitian ini menunjukkan evaluasi penerbitan surat paksa pada tahun 2011 berdasarkan indikator pengukuran efektivitas dinyatakan tidak efektif. Sedangkan ditahun 2012 berdasarkan indikator pengukuran efektivitas dinyatakan efektif. Penagihan pajak pasca penerbitan surat paksa tergolong juga masih belum efektif, karena belum bisa mencairkan banyak tunggakan pajak.

1.1Latar Belakang Masalah

Pembangunan nasional adalah kegiatan yang berlangsung secara terus-menerus dan berkesinambungan. Pembangunan tersebut bertujuan untuk mencerdaskan kehidupan bangsa dan kesejahteraan rakyat Indonesia secara adil,

makmur dan merata. Agar tujuan tersebut dapat terwujud maka dibutuhkan dana, yang salah satunya berasal dari penerimaan pajak. Pajak merupakan pendapatan negara yang cukup potensial, untuk mencapai tujuan pembangunan nasional.

Penerimaan dari sektor pajak ternyata salah satu sumber penerimaan terbesar negara. Negara akan maju kalau pajak tetap ada dan negara akan hancur kalau

tidak ada pajak.

Dalam Data Pokok APBN 2006-2011, Kementerian Keuangan RI tahun 2012 merencanakan penerimaan negara dari sektor pajak sekitar

Rp.1.019.332.400.000.000,- dari total rencana penerimaan negara sebesar Rp.1.292.052.600.000.000,- atau sekitar 78,8% dari penerimaan negara secara

keseluruhan (www.anggaran.depkeu.go.id). Melihat hal tersebut maka pajak merupakan sektor yang sangat vital dalam rangka mensukseskan pembangunan. Oleh karena itu, peran masyarakat dalam pemenuhan kewajiban perpajakan perlu

ditingkatkan dengan cara mendorong kesadaran, pemahaman, dan penghayatan bahwa pajak adalah sumber utama pembiayaan negara dan pembangunan

dan memberi andil besar dalam penerimaan negara, oleh sebab itu penerimaan dari sektor pajak selalu dikatakan primadona dalam membiayai pembangunan

nasional. Apabila masyarakat mengerti tentang manfaat dan fungsi dari pajak maka tentu masyarakat sadar akan pajak (tax counciouness) dan tidak akan lagi dijumpai Wajib Pajak yang tidak melaksanakan kewajiban perpajakannya. Akan

tetapi dalam kenyataannya, terdapat cukup banyak masyarakat yang dengan sengaja melakukan kecurangan-kecurangan dan melalaikan kewajibannya dalam

melaksanakan pembayaran pajak yang telah ditetapkan sehingga menyebabkan timbulnya tunggakan pajak. Hal tersebut dapat dilihat dari jumlah perkembangan tunggakan pajak yang terjadi di Kantor Pelayanan Pajak Pratama Sidoarjo Utara

sebagai berikut :

Tabel 1.1

Perkembangan Tunggakan Pajak Tahun 2010-2012

TAHUN JUMLAH TUNGGAKAN PAJAK

2010 37,186,253,000

2011 37,712,185,000

2012 38,328,077,000

Sumber: Seksi Penagihan KPP Pratama Sidoarjo Utara

Dari tabel diatas memperlihatkan adanya fenomena peningkatan jumlah

tunggakan pajak yang terjadi pada tahun 2010 sampai 2012 pada Kantor Pelayanan Pajak Pratama Sidoarjo Utara. Dimana pada tahun 2010 terjadi

Rp.615.892.000 atau 1,94 %. Untuk mengatasi hal tersebut, maka dibutuhkan tindakan penagihan yang mempunyai kekuatan hukum yakni dengan Surat Paksa.

Penagihan pajak merupakan serangkaian tindakan agar penanggung pajak melunasi utang pajak dan biaya penagihan pajak dengan cara menegur atau memperingatkan, melaksanakan penagihan seketika dan sekaligus,

memberitahukan surat paksa, mengusulkan pencegahan, melaksanakan penyitaan, melaksanakan penyanderaan, dan menjual barang yang telah disita (Suandy,

2008:173). Tindakan tersebut berupa penagihan pajak pasif melalui himbauan dengan menggunakan surat tagihan atau surat ketetapan pajak. Dan selanjutnya berupa penagihan pajak aktif yang meliputi penerbitan surat teguran,

pemberitahuan surat paksa, melaksanakan penyitaan, serta menjual barang yang telah disita berdasarkan ketentuan yang diatur dalam Undang-Undang Nomor 19

tahun 1997 Tentang Penagihan Pajak dengan Surat Paksa sebagaimana telah diubah dengan Undang-Undang Nomor 19 Tahun 2000.

Peran fiskus dalam penerimaan pajak mempunyai andil besar sebagai

pengawas wajib pajak dalam melaporkan dan membayar kewajiban perpajakannya guna mengurangi jumlah tunggakan pajak yang berpengaruh

terhadap penerimaan pajak baik secara langsung maupun tidak langsung.

Pelunasan utang pajak merupakan salah satu tujuan penting dari pemberlakuan undang-undang ini. Penagihan pajak yang efektif merupakan

sarana yang tepat untuk mencapai target penerimaan pajak yang maksimal. Apabila kekurangan pajak sebagaimana tercantum dalam Surat Ketetapan Pajak

maka penagihan pajak dianggap perlu untuk dilaksanakan sebagai salah satu upaya pencapaian penerimaan pajak. Adapun dalam pelaksanaan penagihan pajak

tersebut turut melibatkan peran aktif dari aparatur pajak yang biasa disebut fiskus. Namun hal yang paling penting untuk diperhatikan oleh fiskus dalam penagihan pajak yaitu suatu kewajiban perpajakan dianggap telah hilang atau

gugur apabila telah melewati jangka waktu tertentu. Dengan mencegah daluwarsa penagihan pajak, berarti juga menyelamatkan penerimaaan pajak negara. Peran

aktif fiskus dalam pelaksanaan pencairan tunggakan pajak sebagai upaya untuk meningkatkan penerimaan dari sektor pajak dapat dilakukan dengan cara menerbitkan Surat Paksa.

KPP Pratama Sidoarjo Utara merupakan bagian dari Departemen Keuangan

Republik Indonesia Direktorat Jenderal Pajak yang bertujuan untuk turut serta

melaksanakan dan menunjang kebijaksanaan dan tanggung jawab dalam

mengolah keuangan Negara dan program pemerintah yang termasuk dalam bidang

ekonomikhususnya dalam bidang pengelolaan keuangan negara. Seksi penagihan

pajak ini berperan penting untuk memberikan informasi sebagaimana wajib pajak(WP) yang melakukan pembayaran diluar jatuh tempo dalam artian WP

mengalami tunggakan pajak baik itu orang pribadi maupun badan(perusahaan). Menelaah lebih jauh tentang perkembangan tunggakan pajak dari tahun 2009-2011 sebagaimana pada tabel 1.1 dan berbagai upaya yang dilakukan untuk

“ Evaluasi Keefektifan Penerbitan Surat Paksa Dan Pasca Penerbitan Surat Paksa Sebagai Upaya Penagihan Tunggakan Pajak Pada Kantor Pelayanan Pajak Pratama Sidoarjo Utara”.

1.2. Fokus Masalah

Dari latar belakang tersebut yang menjadi fokus masalah dalam penelitian ini yaitu:

Seberapa efektif penagihan pajak pada saat penerbitan dan pasca penerbitan surat paksa dalam pencairan tunggakan pajak pada KPP Pratama Sidoarjo Utara.

1.3. Tujuan Penelitian

Adapun tujuan dari penulisan skripsi ini adalah Untuk Mengetahui efektivitas penagihan pajak pada saat penerbitan dan pasca penerbitan Surat Paksa dalam rangka pencairan tunggakan pajak di Kantor Pelayanan Pajak Pratama Sidoarjo Utara.

1.4. Manfaat Penelitian

Adapun manfaat dari penulisan skripsi ini diantaranya : 1. Manfaat Praktis

Bagi masyarakat,diharapkan dapat memberi informasi tentang penagihan pajak dengan surat paksa yang dilakukan di Kantor Pelayanan Pajak Pratama Sidoarjo Utara.

2. Manfaat Akademis

BAB II

TINJAUAN PUSTAKA

2.1. Penelitian Terdahulu

Penelitian terdahulu yang dapat dipakai sebagai bahan acuan dalam penulisan skripsi ini, dilakukan oleh :

A. Zakiah M Syahab (2008), mahasiswi program studi Akuntansi .

1. Jurnal Akuntansi

“Pengaruh Penagihan Pajak Dan Surat Paksa Pajak Terhadap Penerimaan Pajak Penghasilan Badan”.

2. Perumusan masalah

Apakah penagihan Pajak dengan surat paksa sudah berjalan sesuai

dengan prosedur yang telah ditetapkan KPP? 3. Kesimpulan

Penagihan pajak di setiap KPP Pratama Kanwil DJP Jakarta

Pusat secara umum sudah dilakukan sesuai dengan prosedur dan tata cara tindakan penagihan yang rata-rata pelaksanaannya

mencapai 191% dan surat paksa pajak secara umum juga masih rendah yaitu 96,7 %.

B. Johny Marthen (2008), Mahasiswi program studi akuntansi Universitas

”Mekanisme Penagihan Pajak Dengan Surat Paksa Dan Kendalanya Di Kantor Wilayah Pajak JATIM I SURABAYA.

2. Rumusan Masalah

Bagaimana pengaturan dan mekanisme penagihan pajak dengan surat paksa dikantor wilayah pajak jatim I Surabaya?

3. Kesimpulan

Bahwa pengaturan dan mekanisme penagihan pajak dengan surat

paksa di kantor wilayah pajak Jatim I Surabaya belum berjalan sesuai dengan ketentuan yang ada. Hal ini disebabkan dalam melaksanakan tugas jurusita pajak dikantor wilayah pajak Jatim I Surabaya masih

belum tegas dalam menegakkkan peraturan pajak yang ada.

C. Nana Adriana (2008), Mahasisiwi program studi akuntansi Sekolah Tinggi

PERBANAS Surabaya. 1. Judul Skripsi

”Evektivitas Penagihan Pajak Dengan Surat Teguran Dan Surat Paksa

Terhadap Penerimaan Pajak Pada Kantor Pelayanan Pajak Pratama Karang Pilang Surabaya.

2. Fokus Masalah

Seberapa besar kontribusi penagihan pajak dengan Surat Teguran dan Surat Paksa terhadap pencairan tunggakan Pajak?

3. Kesimpulan

Kontribusi penagihan pajak dengan surat teguran dan surat paksa

Pilang Surabaya tergolong sangat kurang. Penagihan pajak dengan surat teguran yaitu hanya sebesar 0,5% tahun 2010 dan sebesar 10%

tahun 2011, dan penagihan pajak dengan surat paksa yaitu hanya sebesar 0,4% tahun2010 dan sebesar 0,7% tahun 2011.

2.2. Landasan Teori

2.2.1. Dasar-dasar perpajakan 2.2.1.1. Pajak

2.2.1.1.1 Definisi

Beberapa ahli dalam bidang perpajakan memberikan definisi yang berbeda

mengenai pajak. Namun demikian, berbagai definisi tersebut pada dasarnya memiliki tujuan dan inti yang sama yaitu merumuskan pengertian pajak sehingga

mudah dipahami.

Menurut Soemitro dalam Muljono (2010:1), pengertian pajak adalah sebagai berikut:

Pajak adalah iuran rakyat kepada kas negara berdasarkan undangundang (yang dapat dipaksakan) dengan tidak mendapat jasa timbale (kontraprestasi)

yang langsung dapat ditunjukkan dan yang digunakan untuk membayar pengeluaran umum.

Djajadiningrat dalam Resmi (2008:1) menyatakan bahwa:

Pajak sebagai suatu kewajiban untuk menyerahkan sebagaian dari kekayaan kepada Negara disebabkan oleh suatu keadaan, kejadian, dan perbuatan yang

peraturan-peraturan yang diterapkan pemerintah serta dapat dipaksakan tetapi tidak ada jasa balik dari negara secara langsung untuk memelihara kesejahteraan

umum.

Sedangkan definisi pajak menurut Undang-Undang Nomor 28 Tahun 2007 Perubahan Ketiga Undang-Undang Nomor 6 Tahun 1983 Tentang Ketentuan

Umum Dan Tata Cara Perpajakan (KUP) adalah sebagai berikut:

Pajak adalah kontribusi wajib kepada negara yang terutang oleh orang pribadi

atau badan yang bersifat memaksa berdasarkan undang-undang, dengan tidak mendapatkan imbalan secara langsung dan digunakan untuk keperluan negara bagi sebesar-besarnya kemakmuran rakyat.

Menurut Erly Suandy dalam bukunya Perencanaan Pajak menyatakan bahwa “Pajak merupakan pungutan berdasarkan undang-undang oleh pemerintah, yang sebagian dipakai untuk penyediaan barang dan jasa publik.”

(2005; 5) Berdasarkan definisi-definisi pajak yang telah diuraikan diatas, terdapat

unsur-unsur pokok pajak, yaitu: (1) iuran atau pungutan,

(2) dipungut berdasarkan undang-undang, (3) pajak dapat dipaksakan,

(4) tidak menerima atau memperoleh kontraprestasi, dan

2.2.1.1.2 Fungsi pajak

Fungsi pajak tidak terlepas dari tujuan pajak, sementara tujuan pajak tidak

terlepas dari tujuan negara. Dengan demikian, tujuan pajak itu harus diselaraskan dengan tujuan negara yang menjadi landasan tujuan pemerintah. Tujuan pemerintah, baik tujuan pajak maupun tujuan negara semuanya berakar pada

tujuan masyarakat. Tujuan masyarakat inilah yang menjadi falsafah bangsa dan negara. Oleh karena itu, tujuan dan fungsi pajak tidak terlepas dari tujuan dan

fungsi negara yang mendasarinya.

Berdasarkan definisi-definisi dan ciri-ciri pajak yang telah dijelaskan diatas, terlihat seolah-olah pemerintah memungut pajak semata-mata hanya untuk

mengisi kas negara. Namun tidak demikian, karena pemungutan pajak mempunyai fungsi sebagai berikut :

Pada dasarnya fungsi pajak sebagai sumber keuangan negara. Menurut Resmi (2008:3), terdapat dua fungsi pajak yaitu :

1. Fungsi Penerimaan (Budgetair)

Penerimaan pajak yang bersumber dari masyarakat digunakan oleh pemerintah sebagai sumber dana untuk membiayai

pengeluaran-pengeluarannya atau yang sering disebut sebagai fungsi budgetair atau fungsi penerimaan.

Fungsi budgetair seperti yang ditulis oleh Mardiasmo dalam bukunya

Perpajakan menyatakan bahwa “Fungsi budgetair artinya pajak sebagai sumber dana bagi pemerintah untuk membiayai

Begitu juga seperti halnya yang ditulis oleh Siti Resmi dalam bukunya Perpajakan Teori dan Kasus menyatakan bahwa :

“Pajak mempunyai fungsi budgetair artinya pajak merupakan salah satu sumber penerimaan untuk membiayai pengeluaran baik rutin maupun pembangunan. Sebagai sumber keuangan negara, pemerintah berupaya

memasukan uang sebanyak-banyaknya untuk kas negara. Upaya tersebut ditempuh dengan cara ekstensifikasi maupun intensifikasi pemungutan

pajak melalui penyempurnaan peraturan berbagai jenis pajak seperti Pajak Penghasilan, Pajak Pertambahan Nilai, dan Pajak Penjualan atas Barang Mewah, Pajak Bumi dan Bangunan, dan lain-lain.(2003:2)

2. Fungsi Mengatur (Regulered)

Tetapi, dengan adanya perkembangan waktu dan tingkat pendidikan

masyarakat dan system pemerintahan, maka pemungutan pajak mulai dibicarakan di tingkat para wakil rakyat dan muncul tujuan serta fungsi tambahan diluar fungsi budgetair, yaitu fungsi regulerend atau fungsi

mengatur.

Fungsi regulerend seperti yang ditulis oleh Mardiasmo dalam bukunya

Perpajakan menyatakan bahwa “Fungsi mengatur (regulerend) artinya pajak sebagai alat untuk mengatur atau melaksanakan kebijaksanaan pemerintah dalam bidang sosial dan ekonomi.(2003:1)

bahwa “Pajak berfungsi sebagai alat untuk mengatur atau melaksanakan kebijakan di bidang sosial dan ekonomi.”(2003:8)

Dalam hal ini, pajak digunakan sebagai alat untuk mengatur dan mengarahkan masyarakat kearah yang dikehendaki oleh pemerintah. Oleh karena itu, fungsi mengatur ini menggunakan pajak untuk mendorong dan

mengendalikan kegiatan masyarakat agar sejalan dengan rencana dan keinginan pemerintah. Dengan adanya fungsi mengatur, kadang-kadang

dari sisi penerimaan (fungsi budgetair) justru tidak menguntungkan. Terhadap kegiatan masyarakat yang bersifat negatif, bila fungsi regulerend itu dikedepankan, maka pemerintah justru dipandang berhasil

apabila pemasukan pajaknya kecil. Sebagai contoh minuman keras dikenakan pajak yang tinggi agar konsumsi minuman keras dapat ditekan.

Pajak sebagai alat untuk mengatur atau melaksanakan kebijakan pemerintah dalam bidang sosial dan ekonomi serta mencapai tujuantujuan tertentu di luar bidang keuangan.

Imbalan kerja meliputi yang diberikan kepada pekerja atas tanggungannya dan harus diselesaikan dengan pembayaran (atau dengan

penyediaan barang atau jasa), baik secara langsung kepada pekerja , suamiatauistri mereka, anak – anak atau tanggungan lainnya atau kepada pihak lain, seperti perusahaan asuransi. Sedangkan pekerja merupakan

seluruh pekerja, termasuk direktur dan anggota manajemen lainnya yang dapat memberikan jasanya kepada perusahaan secara penuh waktu, paruh

2.2.1.1.3 Jenis Pajak

Suandy (2008:37) mengemukakan bahwa jenis pajak dapat dikelompokkan menjadi tiga macam yaitu menurut sifat, golongan dan lembaga pemungutnya.

1. Menurut sifatnya

a. Pajak subjektif adalah pajak yang berpangkal atau berdasarkan

pada subjeknya, dalam arti memperhatikan keadaan diri wajib pajak. Contoh : Pajak Penghasilan (PPh).

b. Pajak objektif adalah pajak yang berpangkal pada objeknya, tanpa

memperhatikan keadaan diri wajib pajak. Contoh: Pajak Pertambahan Nilai dan Pajak Penjualan atas Barang Mewah

(PPnBM).

2. Menurut Golongannya

a. Pajak langsung adalah pajak yang harus dipikul atau ditanggung

sendiri oleh Wajib pajakdan tidak dapat dibebankan atau dilimpahkan kepada orang lain. Contoh : Pajak Penghasilan.

b. Pajak tidak langsung adalah pajak yang pada akhirnya dapat dibebankan atau dilimpahkan kepada orang lain. Contoh : Pajak Pertambahan Nilai (PPN).

3. Menurut lembaga pemungutan

a. Pajak pusat adalah pajak yang wewenang pemungutannya ada pada

negara, dimana pelaksanaannya dilakukan oleh Departemen Keuangan melalui Direktorat Jenderal Pajak. Contoh: Pajak

Penghasilan, Pajak Pertambahan Nilai dan Pajak Penjualan atas Barang Mewah, Pajak Bumi dan Bangunan, Bea Materai.

b. Pajak daerah adalah pajak yang wewenang pemungutannya ada

pada pemerintah daerah dan digunakan untuk membiayai pengeluaran daerah, dimana pelaksanaannya dilakukan oleh Dinas

Pendapatan Daerah. Pajak daerah dibedakan menjadi dua yaitu :

1. Pajak Provinsi

Contoh : Pajak Kendaraan Bermotor dan Kendaraan di Atas Air, Pajak Bahan Bakar Kendaraan Bermotor dan Kendaraan di Atas

Air.

2. Pajak Kabupaten/Kota

Contoh : Pajak Hotel, Pajak Restoran, Pajak Hiburan, Pajak

Reklame, Pajak Reklame, Pajak Penerangan Jalan.

2.2.1.1.4 Sistem Pemungutan Pajak

Sistem pemungutan pajak yang dikemukakan oleh Mardiasmo (2009:8) sebagai berikut :

1. Official Assessment System

Adalah suatu sistem pemungutan yang member wewenang kepada pemerintah (fiskus) untuk menentukan besarnya pajak yang terutang oleh

2. Self Assessment System

Adalah sistem pemungutan pajak yang memberi wewenang kepada Wajib

Pajak untuk menentukan sendiri besarnya pajak yang terutang. 3. With Holding System

Adalah sistem pemungutan pajak yang memberi wewenang kepada pihak

ketiga (bukan fiskus dan bukan Wajib Pajak yang bersangkutan) untuk menentukan besarnya pajak yang terutang oleh Wajib Pajak.

2.2.1.1.5 Hambatan Pemungutan Pajak

Hambatan terhadap pemungutan pajak dapat dikelompokkan menjadi dua (Mardiasmo, 2009:9) yaitu :

1. Perlawanan enggan (pasif) membayar pajak yang dapat disebabkan antara lain:

a. Perkembangan intelektual dan moral masyarakat.

b. Sistem perpajakan yang (mungkin) sulit dipahami masyarakat. c. Sistem kontrol tidak dapat dilakukan atau dilaksanakan dengan baik.

2. Perlawanan aktif

Perlawanan aktif meliputi semua usaha dan perbuatan yang secara

langsung ditujukan kepada fiskus dengan tujuan menghindari pajak. Bentuknya antara lain :

a. Tax avoidance yaitu usaha meringankan beban pajak dengan tidak

melanggar undang-undang.

b. Tax evasion yaitu meringankan beban pajak dengan cara yang

2.2.1.2Utang Pajak 2.2.1.2.1 Definisi

Pengertian utang pajak menurut Pasal 1 angka 8 (UU Penagihan Pajak) adalah sebagai berikut:

Utang pajak adalah pajak yang masih harus dibayar termasuk sanksi administrasi berupa bunga denda atau kenaikan yang tercantum dalam

surat ketetapan pajak atau surat sejenisnya berdasarkan ketentuan peraturan perundang-undangan perpajakan.

2.2.1.2.2 Berakhirnya Utang Pajak

Menurut Suandy (2008:128) utang pajak akan berakhir atau terhapus apabila terjadi hal-hal sebagai berikut :

1. Pembayaran

Pembayaran pajak dapat dilakukan Wajib Pajak dengan menggunakansurat setoran pajak atau dokumen lain yang

dipersamakan. Pembayaran pajak dapat dilakukan di Kantor Kas Negara, Kantor Pos dan Giro atau di Bank Persepsi.

2. Kompensasi

Kompensasi terjadi apabila Wajib Pajak mempunyai tagihan berupa kelebihan pembayaran pajak. Jumlah kelebihan pembayaran pajak

3. Daluwarsa

Daluwarsa diartikan sebagai daluwarsa penagihan. Hal ini untuk

memberikan kepastian hukum baik bagi Wajib Pajak maupun fiskus, maka diberikan batas waktu tertentu untuk penagihan pajak.

4. Penghapusan utang

Penghapusan utang pajak dilakukan karena kondisi dari Wajib Pajak yang bersangkutan, misalnya Wajib Pajak dinyatakan bangkrut oleh

pihakpihak yang berwenang. 5. Pembebasan

Utang pajak tidak berakhir dalam arti yang semestinya tetapi karena

ditiadakan. Pembebasan pajak biasanya dilakukan berkaitan dengan kebijakan pemerintah. Misal dalam rangka meningkatkan penanaman

modal maka pemerintah memberikan pembebasan pajak untuk jangka waktu tertentu atau pembebasan pajak di wilayah-wilayah tertentu.

2.2.1.3 Penagihan Pajak

2.2.1.3.1 Pengertian Penagihan Pajak

Sesuai dengan ketentuan Undang-Undang Nomor 19 Tahun 1997

Tentang Penagihan Pajak Dengan Surat Paksa sebagaimana yang telah diubah dengan Undang-Undang Nomor 19 tahun 2000, yang dimaksud dengan penagihan pajak adalah sebagai berikut:

“Serangkaian tindakan agar penanggung pajak melunasi utang pajak dan

biaya penagihan pajak dengan menegur atau memperingatkan

paksa, mengusulkan pencegahan, melaksanakan penyitaan, melaksanakan

penyanderaan, menjual barang yang telah disita”.

Menurut Moeljohadi,SH, dalam buku Siti Kurnia(2010:196) penagihan adalah serangkaian tindakan dari aparatur jenderal, berhubungan wajib pajak tidak melunasi baik sebagian/seluruhnya kewajiban perpajakan yang

menurut undang-undang perpajakan yang berlaku.

Sedangkan Penagihan Pajak menurut Mardiasmo dalam bukunya

Perpajakan, mendefinisikan bahwa :

“Penagihan Pajak adalah serangkaian tindakan agar Penanggung Pajak melunasi Utang Pajak dan biaya penagihan pajak dengan menegur atau

memperingatkan, melaksanakan penagihan seketika dan sekaligus, memberitahukan Surat Paksa, mengusulkan pencegahan, melaksanakan

penyitaan, melaksanakan penyanderaan, menjual barang yang telah disista.(2003:45)

2.2.1.3.2 Dasar Penagihan Pajak

Sesuai Pasal 18 ayat 1 Undang-Undang Nomor 28 Tahun 2007, perubahan ketiga atas Undang-Undang Nomor 6 Tahun 1983 tentang

Ketentuan Umum dan Tata Cara Perpajakan, bahwa Surat Ketepatan maupun Surat Keputusan yang menjadi dasar penagihan pajak seperti berikut ini :

1. Surat Tagihan Pajak(STP)

Surat Tagihan Pajak adalah surat untuk melakukan tagihan pajak

2. Surat Ketetapan Pajak Kurang Bayar(SKPKB)

Surat Ketetapan Pajak Kurang Bayar (SKPKB) adalah surat ketetapan

yang menentukan besarnya jumlah pokok pajak, jumlah kredit pajak, jumlah kekurangan pembayaran pokok pajak, besarnya sanksi administrasi, dan jumlah yang masih harus dibayar.

3. Surat Ketetapan Pajak Kurang Bayar Tambahan(SKPKBT)

Surat Ketetapan Pajak Kurang Bayar Tambahan (SKPKBT) adalah

surat ketetapan pajak yang menentukan tambahan atas jumlah pajak yangtelah ditetapkan.

4. Surat Keputusan Pembetulan

Surat Keputusan Pembetulan adalah surat keputusan yang membetulkan kesalahan tulis, kesalahan hitung, dan/atau kekeliruan

penerapan ketentuan tertentu dalam peraturan perundang-undangan perpajakan yang terdapat dalam surat ketetapan pajak, Surat Tagihan Pajak, Surat Keputusan Keberatan, Surat Keputusan Pengurangan

Sanksi Administrasi, Surat Keputusan Penghapusan Sanksi Administrasi, Surat Keputusan Pengurangan Ketetapan Pajak, Surat

Keputusan Pembatalan Ketetapan Pajak, Surat Keputusan Pengembalian Pendahuluan Kelebihan Pajak, atau Surat Keputusan Pemberian Imbalan Bunga.

Surat Keputusan Keberatan adalah surat keputusan atas keberatan terhadap surat ketetapan pajak atau terhadap pemotongan atau

pemungutan oleh pihak ketiga yang diajukan oleh Wajib Pajak. 6. Putusan Banding

Putusan Banding adalah putusan badan peradilan pajak atas banding

terhadap Surat Keputusan Keberatan yang diajukan oleh Wajib Pajak.

2.2.1.4Tindakan Penagihan Pajak

Sesuai dengan sistem perpajakan yang dianut di Indonesia, maka tindakan penagihan pajak dilakukan setelah adanya pemeriksaan pajak dan setelah diterbitkannya Surat Ketetapan maupun Surat Keputusan Pajak

(STP, SKPKB, SKPKBT, SK Pembetulan, SK Keberatan, Putusan Banding yang menyebabkan pajak yang harus dibayar setelah lewat jatuh

tempo pembayaranyang bersangkutan).

Menurut Suandy (2008:173) penagihan pajak dapat dikelompokkan menjadi 2 yaitu :

1. Penagihan pajak pasif

Penagihan pajak pasif dilakukan dengan menggunakan STP, SKPKB,

SKPKBT, SK Pembetulan, SK Keberatan, Putusan Banding yang menyebabkan pajak terutang menjadi lebih besar. Jika dalam jangka waktu 30 hari belum dilunasi maka 7 hari setelah jatuh tempo akan diikuti dengan penagihan pajak

Pengertian Surat Tagihan Pajak menurut Cyrus Sihaloho dalam bukunya Ketentuan Umum Dan Tata Cara Perpajakan, mendefinisikan bahwa “Surat

Tagihan Pajak adalah surat untuk melakukan tagihan pajak dan atau sanksi administrasi berupa denda dan atau bunga.(2002:18)

Sedangkan Surat Tagihan Pajak menurut Sony Devano dan Siti Kurnia

Rahayu dalam bukunya Perpajakan (Konsep, Teori dan Kasus) menyatakan bahwa “Surat Tagihan Pajak adalah untuk melakukan tagihan pajak atau

sanksi administrasi berupa bunga dan/atau denda.(2006:173)

Dari kedua penjelasan di atas, penulis dapat menarik kesimpulan bahwa surat tagihan pajak diberikan kepada wajib pajak dalam rangka penagihan

pajak terutangnya dan penagihan sanksi administrasinya, yang masih harus dibayarkan oleh penanggung pajak.

Adapun fungsi Surat Tagihan Pajak menurut Cyrus Sihaloho dalam bukunya Ketentuan Umum Dan Tata Cara Perpajakan, yaitu :

1. Sebagai koreksi atas jumlah pajak yang terutang menurut SPT Wajib

Pajak.

2. Sarana untuk mengenakan sanksi berupa denda dan atau bunga.

3. Sarana untuk menagih pajak.”(2002:42)

Penerbitan Surat Tagihan Pajak menurut Cyrus Sihaloho dalam bukunya Ketentuan Umum Dan Tata Cara Perpajakan, disebabkan oleh :

1. Pajak pada tahun berjalan tidak atau kurang bayar.

2. Berdasarkan penelitian SPT terdapat kekurangan pembayaran akibat

3. Wajib Pajak dikenakan sanksi administrasi berupa denda dan atau bunga.

4. Pengusaha yang dikenakan pajak tidak melapor untuk dikukuhkan sebagai PKP.

5. Pengusaha yang tidak atau bukan PKP membuat Faktur Pajak.

6. PKP tidak membuat faktur pajak atau membuat faktur pajak tapi tidak tepat waktu atau tidak mengisi faktur pajak dengan

lengkap.(2002:41)

Surat Tagihan Pajak mempunyai kekuatan hukum yang sama dengan surat ketetapan pajak sehingga dalam hal penagihannya dapat

juga dilakukan dengan surat paksa. b. Surat Ketetapan Pajak Kurang Bayar (SKPKB)

Menurut Mardiasmo dalam bukunya Perpajakan, definisi SKPKB adalah sebagai berikut :

“Surat Ketetapan Pajak Kurang Bayar adalah surat ketetapan yang

diterbitkan untuk menentukan besarnya jumlah pokok pajak, jumlah kredit

pajak, jumlah kekurangan pembayaran pokok pajak, besarnya sanksi

administrasi, dan jumlah pajak yang masih harus dibayar.”(2005:26)

Sedangkan SKPKB menurut Sony Devano dan Siti Kurnia Rahayu dalam bukunya Perpajakan (Konsep, Teori dan Isu) menyatakan bahwa :

“Surat Ketetapan Pajak Kurang Bayar adalah surat keputusan yang

jumlah kekurangan pembayaran pokok pajak, besarnya sanksi

administrasi dan jumlah yang harus dibayar.”(2006:171)

Dari kedua definisi Surat Ketetapan Pajak Kurang Bayar tersebut, maka dapat disimpulkan bahwa SKPKB diterbitkan untuk menentukan :

a. besarnya jumlah pajak yang terutang

b. jumlah kredit pajak

c. jumlah kekurangan pembayaran pokok pajak

d. besarnya sanksi administrasi dan jumlah yang harus dibayarnya

SKPKB diatur dalam pasal 13 UU KUP yang dapat diterbitkan dalam jangka waktu 10 (sepuluh) tahun sesudah saat terutangnya pajak, berakhirnya

masa pajak, bagian tahun pajak atau tahun pajak.

Berdasarkan system self assessment yang dianut Undang-undang

perpajakan, bahwa setiap Wajib Pajak wajib membayar pajak yang terutang berdasarkan ketentuan perundang-undangan perpajakan dengan tidak menggantungkan pada adanya surat ketetapan pajak. Penerbitan SKPKB akan

diikuti dengan sanksi administrasi yang bisa berupa denda maupun kenaikan. Sanksi administrasi dapat berupa denda sebesar 2% sebulan (maksimum

24 bulan), dihitung sejak saat terutangnya pajak atau berakhirnya Masa Pajak. Apabila berdasarkan hasil pemeriksaan diketahui bahwa Wajib Pajak tidak atau kurang membayar besarnya pajak yang terutang, maka wajib pajak masih harus

membayar kekurangan pembayaran sekaligus denda administrasinya sesuai SKPKB.

Menurut Mardiasmo dalam bukunya Perpajakan, definisi SKPKBT adalah sebagai berikut “Surat Ketetapan Pajak Kurang Bayar Tambahan adalah surat

keputusan yang menentukan tambahan atas jumlah pajak yang telah

ditetapkan.”(2005:27)

Sedangkan menurut Sony Devano dan Siti Kurnia Rahayu dalam bukunya

Perpajakan (Konsep, Teori dan Isu) menyatakan bahwa :

“Surat Ketetapan Pajak Kurang Bayar Tambahan adalah Surat keputusan

yang menentukan tambahan atau jumlah pajak yang telah ditetapkan

SKPKBT baru akan diterbitkan kalau sebelumnya pernah diterbitkan

ketetapan pajak, SKPKBT ini merupakan koreksi atas SKP

sebelumnya.”(2006:172)

Dari kedua definisi di atas, maka dapat penulis ambil kesimpulan bahwa

seperti halnya SKPKB, maka SKPKBT dapat dikeluaran apabila :

1. Berdasarkan data baru dan atau data yang semula belum terungkap, menyebabkan penambahan pajak yang terutang dalam surat ketetapan pajak

sebelumnya.

2. Ditemukan lagi data yang semula belum terungkap pada saat penerbitan

SKPKBT. Dengan demikian SKPKBT dapat diterbitkan lebih dari 1 kali. SKPKBT menetapkan sanksi yang digunakan yaitu berupa sanksi administrasi berupa kenaikan sebesar 200% dari jumlah kekurangan pajak

d. Surat Keputusan Keberatan yang menyebabkan pajak yang terutang bertambah

Menurut Liberti Pandiangan dalam bukunya Modernisasi dan Reformasi Pelayanan Perpajakan, mendefinisikan bahwa :

“Surat Keputusan Keberatan adalah surat keputusan atas keberatan

terhadap Surat Ketetapan Pajak atau terhadap pemotongan atau pemungutan oleh pihak ketiga yang diajukan oleh Wajib Pajak

menyebabkan pajak yang terutang bertambah.(2007:116)

Hal keberatan ini diatur dalam Pasal 25 Undang-undang Nomor 16 Tahun 2000 tentang Ketentuan Umum dan Tata Cara Perpajakan.

e. Putusan Banding yang menyebabkan pajak terutang bertambah

Menurut Liberti Pandiangan dalam bukunya Modernisasi dan Reformasi

Pelayanan Perpajakan, mendefinisikan bahwa “Putusan Banding adalah putusan badan peradilan pajak atas banding terhadap Surat Keputusan Keberatan yang diajukan oleh Wajib Pajak menyebabkan pajak terutang bertambah.(2007:117)

Dalam hal Wajib Pajak masih merasa kurang puas terhadap keputusan Direktorat Jenderal Pajak atas keberatan yang diajukan, Wajib Pajak masih diberi

kesempatan untuk mengajukan banding ke badan peradilan pajak dalam hal ini seperti yang ada sekarang Majelis Pertimbangan Pajak, dalam jangka waktu tiga bulan sejak tanggal keputusan keberatan tersebut diterima.

f. Surat Keputusan Pembetulan yang mengakibatkan pajak terutang bertambah Menurut Liberti Pandiangan dalam bukunya Modernisasi dan Reformasi

“Surat Keputusan Pembetulan adalah surat keputusan untuk membetulkan kesalahan tulis, kesalahan hitung dan atau kekeliruan dalam penerapan

ketentuan peraturan perundang-undangan perpajakan yang terdapat dalam Surat Ketetapan Pajak atau Surat Tagihan Pajak yang mengakibatkan pajak terutang bertambah.”(2007:116)

Penanggung pajak dapat mengajukan permohonan pembetulan atau penggantian kepada Pejabat terhadap Surat Teguran atau Surat Peringatan atau

Surat lain yang sejenis.

2. Penagihan pajak aktif

Seperti yang telah dijelaskan sebelumnya, apabila jumlah utang pajak yang

tercantum pada STP, SKPKB, SKPKBT, SK. Pembetulan, SK. Keberatan, dan Surat Putusan Banding setelah 1 bulan belum atau kurang bayar, maka akan

diikuti dengan tindakan paksa sampai penyitaan. Perlu diketahui bahwa Undang-undang KUP No. 16 Tahun 2000 mendefinisikan penagihan pajak dalam arti sempit, yaitu hanya meliputi penagihan pajak aktif. Sebagai tambahan, sebagian

besar aturan mengenai penagihan pajak aktif ini diatur dalam Undang-undang tersendiri, yaitu Undang-undang No. 19 Tahun 2000 tentang perubahan atas

Undang-undang No. 19 Tahun 1997 tentang penagihan pajak dengan surat paksa.

2.2.1.5Dasar Hukum Penagihan Pajak Dengan Surat Paksa

Menurut Pormandita dan Yuda Aryanto dalam buku Kompilasi UU

Perpajakan (2011) disebutkan bahwa penaagihan pajak di Indonesia harus didasarkan pada hukum yang jelas dan mengikat, sehingga Wajib Pajak

serta keputusan-keputusan yang mengaturtentang penagihan pajak dengan surat paksa adalah sebagai berikut :

1. Undang-Undang Nomor 6 Tahun 1983 Tentang Ketentuan Umum dan Tata Cara Perpajakan sebagaimana telah diubah terakhir dengan Undang-Undang Nomor 28 Tahun 2007.

2. Undang-Undang Nomor 19 Tahun 1997 Tentang Penagihan Pajak Dengan Surat Paksa sebagaimana telah diubah terakhir dengan

Undang-Undang Nomor 19 Tahun 2000.

3. Peraturan Menteri Keuangan Republik Indonesia Nomor

24/PMK.03/2008 Tentang Tata Cara Pelaksanaan dan Penagihan

Dengan Surat Paksa dan Pelaksanaan Penagihan Seketika dan

Sekaligus sebagaimana telah diubah terakhir dengan Peraturan Menteri

Keuangan Republik Indonesia Nomor 85/PMK.03/2010. 4. Keputusan Menteri Keuangan Republik Indonesia Nomor

561/KMK.04/2000 Tentang Tata Cara Pelaksanaan Penagihan

Seketika dan Sekaligus dan Pelaksanaan Surat Paksa.

2.2.1.6Surat Teguran

Surat teguran, surat peringatan atau surat lain yang sejenis sesuai dengan Pasal 1 angka 10 (UU Penagihan Pajak) adalah “surat yang

Sesuai Pasal 5 Keputusan Menteri Keuangan No. 561/KMK.04/2000 bahwa tindakan pelaksanaan penagihan pajak diawali dengan surat

teguran, surat peringatan atau surat lain yang sejenis oleh pejabat atau kuasa pejabat setelah 7 hari sejak saat jatuh tempo pembayaran.

Penerbitan surat teguran, surat peringatan atau surat lain yang sejenis

merupakan tindakan awal dari pelaksanaan penagihan pajak dan pelaksanaannya harus dilakukan sebelum dilanjutkan dengan penerbitan

surat paksa. Apabila terdapat Wajib Pajak tidak pernah diberikan surat teguran, surat peringatan atau surat lain yang sejenis namun langsung diterbitkan dan diberikan surat paksa, maka secara yuridis surat paksa

tersebut dianggap tidak ada karena tidak didahului dengan pengeluaran surat teguran, surat peringatan atau surat lain yang sejenis.

2.2.2 Surat Paksa

2.2.2.1Pengertian Surat Paksa

Menurut Mardiasmo dalam bukunya Perpajakan, definisi Surat Paksa

adalah :

“Surat Paksa adalah surat perintah membayar utang pajak dan biaya

penagihan pajak. Surat paksa mempunyai kekuatan eksekutorial dan

kedudukan hukum yang sama dengan putusan pengadilan yang telah

mempunyai kekuatan hukum tetap.”(2003:47)

Menurut Rusjdi dalam bukunya PPSP, definisi Surat Paksa adalah “Surat Paksa adalah surat perintah membayar utang pajak dan biaya penagihan

Menurut Diaz Priantara (2012:123) Surat paksa adalah surat perintah membayar utang pajak dan biaya penagihan pajak. Selain kondisi apabila

jumlah utang pajak tidak dilunasi oleh Penanggung Pajak setelah lewat waktu 21 hari sejak tanggal disampaikan Surat teguran, Surat Paksa juga diterbitkan dalam hal:

a. Terhadap Penanggung pajak telah dilaksanakan Penagihan Seketika dan sekaligus atau

b. Penanggung pajak tidak memenuhi ketentuan sebagaimana tercantum dalam keputusan persetujuan angsuran atau penundaan pembayaran pajak.

Surat paksa sesuai Pasal 1 huruf 21 (UU KUP) dan Pasal 1 huruf 12 (UU Penagihan Pajak) menyatakan bahwa “surat paksa adalah surat

perintah membayar utang pajak dan biaya penagihan pajak”.

Surat paksa berkepala kata-kata “Demi Keadilan Berdasarkan Ketuhanan Yang Maha Esa”. Agar tercapai efektivitas dan efisiensi

penagihan pajak yang didasari dengan surat paksa, maka surat paksa mempunyai kekuatan hukum. eksekutorial dan kedudukan hukum yang

sama dengan grosse akte yaitu putusan pengadilan perdata yang telah mempunyai kekuatan hukum tetap. Dengan demikian, surat paksa langsung dapat dilaksanakan tanpa bantuan putusan pengadilan lagi dan

tidak dapat diajukan banding.

Dalam Pasal 7 ayat 2 (UU Penagihan Pajak), disebutkan bahwa surat

1. Nama Wajib Pajak atau nama Wajib Pajak dan penanggung pajak. 2. Dasar penagihan.

3. Besarnya utang pajak. 4. Perintah untuk membayar.

2.2.2.2Penerbitan Surat Paksa

Menurut Mardiasmo dalam bukunya Perpajakan, Surat Paksa diterbitkan

apabila :

“1. Penanggung Pajak tidak melunasi utang pajak dan kepadanya diterbitkan Surat Teguran atau Surat Peringatan atau surat lain yang sejenis

2. Terhadap penanggung pajak telah dilaksanakan penagihan seketika dan sekaligus

3. Penanggung pajak tidak memenuhi ketentuan sebagaimana tercantum dalam keputusan persetujuan angsuran atau penundaan pembayaran pajak.”(2003:47)

Dalam hal Wajib Pajak dinyatakan pailit, Surat Paksa diberitahukan kepada Kurator, Hakim Pengawas atau Balai Harta Peninggalan. Sedangkan

dalam hal Wajib Pajak dinyatakan bubar atau dalam likuidasi, Surat Paksa diberitahukan kepada orang atau badan yang dibebani untuk melakukan pemberesan, atau likuidator.

Catatan :

a. Pengajuan keberatan oleh Wajib Pajak tidak mengakibatkan

b. Pelaksanaan Surat Paksa tidak dapat dilanjutkan dengan penyitaan sebelum lewat 2 (dua) kali 24 (dua puluh empat) jam setelah Surat

Paksa diberitahukan.

Secara teori surat paksa diterbitkan setelah surat teguran, surat peringatan atau surat lain yang sejenis dikeluarkan oleh pejabat. Menurut pasal 8 (UU

Penagihan Pajak) menyatakan bahwa surat paksa diterbitkan apabila:

1. Penanggung pajak tidak melunasi utang pajak dan kepadanya telah

diterbitkan surat teguran atau surat peringatan atau surat lain yang sejenis.

2. Terhadap penanggung pajak telah dilaksanakan penagihan pajak

seketika dan sekaligus, atau

3. Penanggung pajak tidak memenuhi ketentuan sebagaimana tercantum

dalam keputusan persetujuan angsuran atau penundaan pembayaran pajak.

2.2.2.3Pemberitahuan Surat Paksa

Surat paksa diberitahukan oleh jurusita pajak dengan pernyataan dan

penyerahan salinan surat paksa kepada penanggung pajak. Pemberitahuan surat paksa kepada penanggung pajak oleh jurusita pajak dilaksanakan dengan cara membacakan isi surat paksa dan kedua belah pihak

menandatangani berita acara sebagai pernyataan bahwa surat paksa telah diberitahukan. Selanjutnya salinan surat paksa diserahkan kepada

Pemberitahuan surat paksa dituangkan dalam berita acara yang sekurang-kurangnya memuat hari dan tanggal pemberitahuan surat paksa,

nama jurusita pajak, nama yang menerima, dan tempat pemberitahuan surat paksa.

Berdasarkan Pasal 10 ayat 3 (UU Penagihan Pajak), surat paksa

terhadap orang pribadi diberitahukan oleh jurusita pajak kepada:

a. Penanggung pajak di tempat tinggal, tempat usaha atau di tempat

lain yang memungkinkan.

b. Orang dewasa yang bertempat tinggal bersama ataupun yang bekerja di usaha penanggung pajak, apabila penanggung pajak

tidak dapat dijumpai.

c. Salah seorang ahli waris atau pelaksana wasiat atau yang mengurus

harta peninggalannya, apabila Wajib Pajak telah meninggal dunia dan harta warisan belum dibagi.

Para ahli waris, apabila Wajib Pajak telah meninggal dunia dan harta

warisan telah dibagi. Berdasarkan Pasal 10 ayat 4 (UU Penagihan Pajak), surat paksa terhadap badan diberitahukan oleh jurusita pajak kepada:

1. Pengurus, kepala perwakilan, kepala cabang, penanggung jawab, pemilikmodal, baik di tempat kedudukan badan yang bersangkutan, di tempat tinggal mereka maupun di tempat lain

2. Pegawai tetap di tempat kedudukan atau di tempat usaha badan yang bersangkutan apabila jurusita pajak tidak dapat

menjumpai salah seorang.

Dalam hal Wajib Pajak dinyatakan pailit, surat paksa diberitahukan kepada kurator, hakim pengawas atau Balai Harta Peninggalan, dan jika

Wajib Pajak dinyatakan bubar atau dalam likuidasi, maka surat paksa diberitahukan kepada orang atau badan yang dibebani untuk pemberesan

atau likuidasi. Jika tidak dapat dilaksanakan surat paksa disampaikan melalui pemerintah daerah setempat.

Dalam hal Wajib Pajak tidak diketahui tempat tinggalnya, tempat

usaha, atau tempat kedudukannya, maka penyampaian surat paksa dilaksanakan dengan cara menempelkan surat paksa pada papan

pengumuman kantor pejabat yang menerbitkannya, mengumumkan melalui media massa, atau cara lain yang ditetapkan oleh keputusan menteri atau keputusan kepala daerah.

2.2.2.4Penyitaan Aset Wajib Pajak/Penanggung Pajak 2.2.2.4.1 Pengertian Penyitaan

Menurut Mardiasmo dalam bukunya Perpajakan, definisi Penyitaan adalah “Penyitaan adalah tindakan Jurusita Pajak untuk menguasai barang

penanggung pajak, guna dijadikan jaminan untuk melunasi utang pajak

Sedangkan menurut Rusjdi dalam bukunya PPSP, definisi Penyitaan adalah “Penyitaan adalah tindakan jurusita pajak untuk menguasai barang

penanggung pajak, guna dijadikan jaminan untuk melunasi utang pajak

menurut peraturan perundang-undangan.”(2007:33)

Apabila utang pajak tidak dilunasi dalam jangka waktu 2 kali 24 jam

terhitung sejak tanggal Surat paksa diberitahukan kepada Wajib Pajak/penanggung Pajak, SPMP(surat perintah melaksanakan penyitaan)

diterbitkan oleh kepala KPP yang telah menerbitkan Surat Paksa. Dengan kata lain SPMP paling cepat diterbitkan setelah lewat waktu 2 kali 24 jam sejak tanggal Surat Paksa diberitahukan kepada Penanggung Pajak.

Menurut Mardiasmo dalam bukunya Perpajakan, barang yang disita dapat berupa :

“1. Barang bergerak termasuk mobil, perhiasan, uang tunai, dan deposito berjangka, tabungan, saldo rekening Koran, giro, atau bentuk lainnya yang dipersamakan dengan itu, obligasi, saham, atau surat berharga

lainnya, piutang, dan penyertaan modal pada perusahaan lain; dan atau

2. Barang tidak bergerak termasuk tanah, bangunan, dan kapal dengan isi kotor tertentu.”(2003:49)

Penyitaan tidak dapat dilaksanakan terhadap barang yang telah disita

Pengadilan Negeri atau instansi lain yang berwenang. Terhadap barang yang telah disita tersebut, Jurusita Pajak menyampaikan Surat Paksa kepada Pengadilan

berikutnya menetapkan barang tersebut sebagai jaminan pelunasan utang pajak. Sedangkan instansi lain yang berwenang, menentukan pembagian hasil penjualan

barang tersebut berdasarkan ketentuan hak mendahului Negara untuk tagihan pajak, dan dapat dilakukan penyitaan dalam rangka pelaksanaan penagihan pajak terutang.

2.2.2.4.2 Ketentuan Umum Pelaksanaan Penyitaan 1. Dalam melaksanakan penyitaan,Jurusita pajak harus:

a. Memperlihatkan kartu tanda pengenal Jurusita Pajak b. Memperlihatkan SPMP

c.Memberitahukan tentang maksud dan tujuan penyitaan

2. Barang milik penanggung pajak yang dapat disita adalah barang yang berada di tempat tinggal,tempat usaha , tempat kedudukan,atau tempat lain,termasuk yang

penguasaannya berada di tangan pihak lain atau yang dibebani hak tanggungan sebagai jaminan pelunasan utang tertentu,berupa:

- Barang bergerak termasuk mobil,perhiasan,uang tunai dan deposito

berjangka,tabungan,saldo rekening Koran,giro,atau bentuk lainnya,piutang dan penyertaan modal pada perusahaan lain;dan atau

- Barang tidak bergerak termasuk tanah,bangunan,dan kapal dengan isi kotor tertentu.

3. penyitaan dilaksanakan dengan mendahulukan barang bergerak,kecuali dalam

dengan memperhatikan jumlah utang pajak dan biaya penagihan pajak, kemudahan penjualannya dan pencairannya.

4. Pelaksanaan penyitaan dilakukan oleh jurusita pajak yang disaksikan oleh sekurang-kurangnya dua orang yang telah dewasa, penduduk Indonesia ,dikenal jurusita pajak dan dapat dipercaya.

2.2.2.5 Pelelangan/Penjualan Aset Sitaan 2.2.2.5.1 Pengertian Pelelangan

Menurut Mardiasmo dalam bukunya Perpajakan, definisi Lelang adalah sebagai berikut “Lelang adalah setiap penjualan barang di muka umum dengan cara penawaran harga secara lisan dan atau tertulis melalui usaha pengumpulan

peminat atau calon pembeli.”(2003:50)

Sedangkan menurut E. Suandy dalam bukunya Perpajakan, definisi Lelang

adalah “Lelang adalah setiap penjualan barang di muka umum dengan cara penawaran harga secara lisan dan atau tertulis melalui usaha pengumpulan

peminat atau calon pembeli.”(2006:55)

Pelelangan dilakukan karena setelah pelaksanaan penyitaan ternyata penanggung pajak tidak melunasi utang pajaknya. Adapun dalam pelelangan

kepala kantor mengajukan permohonan lelang secara tertulis disertai dokumen yang disyaratkan kepada kepala kantor lelang. Jurusita pajak menyiapkan nerkas-berkas penagihan yang terdiri dari:

- STP,SKPKB,SKPKBT,SPPT,SKP,SKPT,STB,SKBKB,SKBKBT,SKPD, SKPDKB,SKPDKBT,STPD,surat keputusan keberatan,putusanpeninjauan

- Surat setoran pajak atau bukti transaksi pembayaran pajak (NTPP). - Surat Teguran

- Surat Paksa

- Laporan Surat Paksa

- Surat Perintah Melaksanakan Penyitaan.

- Pemberitahuan Penyitaan Barang Tidak Bergerak atas nama Wajib Pajak/Penanggung Pajak

- Berita acara Pelaksanaan Sita

- Permintaan Jadwal Waktu dan tempat pelelangan

- Surat Pemberitahuan akan dilakukan Pelelangan/Kesempatan Terakhir

- Bukti-bukti pemilikan dari barang-barang yang disita,antara lain untuk pelaksanaan tanah atau tanah dan bangunan dilengkapi dengan:

a. Surat Keterangan Tanah dari Kantor Pertanahan/BPN apabila kepemilikan tanah sudah terdaftar,atau

b. Surat Keterangan dari Kepala Desa/Lurah yang menerangkan status

kepemilikan dan selanjutnya Kepala KLN meminta Surat Keterangan Tanah dari Kantor Pertanahan.

BAB III

METODE PENELITIAN

3.1 Jenis Penelitian

Metode yang digunakan dalam penelitian ini adalah metode kualitatif

deskriptif yaitu mengumpulkan, menafsirkan data sesuai dengan kejadian yang sebenarnya. Menurut efferin dkk (2004 : 9), penelitian deskriptif bertujuan

memberikan gambaran tentang detail-detail sebuah situasi, lingkungan sosial, atau hubungan

Pendekatan kualitatif adalah suatu pendekatan penelitian yang

menggunakan data berupa kalimat tertulis atau lisan, perilaku, fenomena, peristiwa, pengetahuan atau obyek studi. Proses pemahaman, pemikiran dan

persepsi penelitian. Metode studi kasus yang digunakan pada KPP PRATAMA SIDOARJO UTARA” bertujuan untuk membandingkan antara teori dan praktek atau menerapkan teori dalam praktek atas kasus yang ada di lapangan.

Alasan menggunakan studi kasus dalam penelitian ini karena, studi kasus merupakan strategi yang sesuai bila pokok pertanyaan suatu penelitian berkenaan

dengan “bagaimana” dan “mengapa”. Bila peneliti memiliki sedikit peluang untuk mengendalikan peristiwa-peristiwa yang akan diselidiki dan bila mana fokus penelitiannya terletak pada fenomena kontemporer didalam konteks kehidupan

nyata (YIN, 2002;1)

Adapun ciri-ciri penelitian yang menggunakan pendekatan kualitatif yang

1. Peneliti sendiri merupakan instrumen penelitian yang paling penting didalam pengumpulan data dan pengintrepetasian data.

2. Penelitian kualitatif bersifat Deskriptif,artinya mencatat secara teliti segala gejala (fenomena) yang dilihat dan didengar serta dibacanya (via wawancara atau bukan, catatan lapangan,dokumen pribadi, catatan

atau memo,dokumen resmi atau bukan dan lain-lain) dan peneliti harus membanding-bandingkan,mengkombinasikan, mengabstraksikan, dan

menarik kesimpulan. 3. Analisis bersifat induktif

4. Data dan informasi harus berasal dari tangan pertama

5. Kebenaran data harus dicek dengan data lain, misalnya dokumen, wawancara, observasi mendalam, dan lain-lain (data lisan dicek

dengan data tulis)

6. Orang atau sesuatu yang dijadikan subjek penelitian tersebut partisipan (buku dapat dianggap partisipan) dan konsultan serta teman dapat

dijadikan partisipan

7. Titik berat perhatian harus pada pandangan emik, artinya peneliti harus

menaruh perhatian pada masalah penting yang diteliti dari orang yang diteliti dan bukan dari etik (dari kacamata peneliti)

8. Sumber data bersifat ilmiah, artinya peneliti harus berusaha memahami

fenomena secara langsung.

9. Penelitian harus digunakan untuk memahami bentuk-bentuk tertentu

3.2 Ketertarikan Penelitian

Alasan penulis untuk meneliti tentang “ Evaluasi Keefektifan Penerbitan

Surat Paksa Dan Pasca Penerbitan Surat Paksa Sebagai Upaya Penagihan Tunggakan Pajak Pada Kantor Pelayanan Pajak Pratama Sidoarjo Utara”ini adalah untuk mengetahui seberapa efektif penagihan pajak pada saat penerbitan dan

pasca penerbitan Surat Paksa dalam rangka pencairan tunggakan pajak.

3.3 Ruang Lingkup Penelitan

Penentuan ruang lingkup penelitian berguna dalam menjaga agar penelitian tidak terlalu luas dan menyimpang dari tujuan semula. Analisis

penelitian ini hanya dibatasi pada perlakuan perpajakan yang meliputi penagihan pajak terutama dengan menerbitkan Surat Paksa terhadap pencairan tunggakan

pajak pada KPP PRATAMA SIDOARJO UTARA untuk mengetahui pelaksanakan penagihan pajak apakah sudah sesuai peraturan perpajakan yang ada atau menyimpang.

3.4 Jenis dan Sumber Data

Jenis dan sumber data yang diperlukan dalam penelitian ini adalah : 1. Sumber data utama (primer)

Sumber data primer merupakan data yang diperoleh dari sumber di dalam

perusahaan, seperti bukti penyusunan struktur organisasi, bukti tunggakan pajak yang terjadi di KPP PRATAMA SIDOARJO UTARA, bentuk Surat

2. Sumber data kedua (sekunder)

Sumber data kedua merupakan data yang diperoleh dari sumber-sumber

lain yang terkait dengan penelitian, yang diperoleh dari studi kepustakaan, dengan menggunakan literatur-literatur yang berkaitan dengan permasalahan.

Prosedur pengumpulan data dalam penelitian ini adalah sebagai berikut: 1. Survey pendahuluan, yaitu dengan mengadakan peninjauan dan penelitian

secara umum pada perusahaan tersebut untuk mendapatkan informasi yang

diperlukan sehingga masalah menjadi jelas. Pengumpulan data penelitian survey pendahulu ini ada dua proses kegiatan yang dilakukan oleh peneliti

yaitu :

a. Proses memasuki lokasi (getting in)

Agar proses pengumpulan data dari informasi berjalan baik,

peneliti terlebih dahulu menyiapkan segala sesuatu yang diperlukan, baik kelengkapan administratif maupun semua

persoalan yang berhubungan dengan setting dan subyek penelitian dan mencari relasi awal. Dalam memasuki lokasi penelitian,peneliti menempuh pendekatan formal dan informal

serta menjalin hubungan dengan informasi. b. Ketika berada dilokasi peneliti (getting along)

Ketika berada di lokasi penelitian, peneliti melakukan hubungan pribadi dan membangun kepercayaan pada subyek peneliti (informan). Hal ini dilakukan karena kunci sukses untuk mencapai

2. Survey lapangan dimaksudkan untuk mendapatkan data-data pendukung yang akurat dan relevan, dilakukan dengan :

a. Wawancara secara formal maupun informal dengan pihak-pihak yang terkait dengan unit usaha tersebut, dengan demikian peneliti sebagai instrument dituntut bagaimana membuat responden lebih

terbuka dan leluasa dalam memberikan informasi atau data.

Untuk mengemukakan pengetahuan dan pengalamannya terutama

yang berkaitan dengan informasi sebagai jawaban permasalahan penelitian, sehingga terjadi semacam diskusi, obrolan santai spontanitas (alamiah) dengan subjek peneliti sebagai pemecah

masalah dan peneliti sebagai timbulnya permasalahan agar muncul wacana detail. Wawancara diharapkan berjalan tidak teratur

(terbuka, bicara apa saja) dalam garis besar yang terstruktur (mengarah menjawab permasalahan penelitian).

b. Dokumentasi, dilakukan dengan mengumpulkan

dokumen-dokumen yang terkait dengan penelitian.

c. Studi kepustakaan, berupa pengumpulan data-data dari literature

3.5Penentuan Informan

Penentuan informan ditetapkan dengan menggunakan teknik snowball sampling. Burhan Bungin (2007), snowball sampling adalah teknik pengambilan sampel sumber data yang pada awalnya jumlahnya sedikit, lama-lama menjadi besar. Hal ini dilakukan karena dari jumlah sumber data yang sedikit itu tersebut

belum mampu memberikan data yang memuaskan, maka mencari orang lain lagi yang dapat digunakan sebagai sumber data. Dengan demikian jumlah sampel

sumber data akan semakin besar, seperti bola salju yang menggelinding, lama-lama menjadi besar.

Informan yang dipilih sebagai kunci dari informasi adalah bapak Hasiolan

sebagai Kepala Seksi Penagihan pada KPP PRATAMA SIDOARJO UTARA dan bapak Haris sebagai karyawan di seksi penagihan. Selanjutnya diteruskan kepada

informan-informan yang di rekomendasikan oleh informan kunci.

3.6. Teknik Pengumpulan Data

“Menurut Yin (2002: 118-131) ada tiga prinsip pengumpulan data yang menjamin validitas konstruk dan reabilitas studi kasus”. Validitas konstruk adalah

menetapkan ukuran operasioanal yang benar untuk konsep yang akan diteliti, sedangkan reabilitas mengacu pada kesamaan hasil penelitian yang dicapai jika prosedur penelitian yang sama dilakukan kembali. Adapun ketiga prinsip tersebut