56 A. Gambaran Umum Objek Penelitian

Populasi dalam penelitian ini adalah seluruh perusahaan manufaktur yang terdaftar di Bursa Efek Indonesia (BEI) tahun 2011-2012. Populasi awal yang diperoleh berjumlah 136 perusahaan, namun setelah diseleksi berdasarkan kriteria yang ditetapkan maka diperoleh sampel akhir sebanyak 48 perusahaan. Penentuan sampel menggunakan metode purposive sampling dengan kriteria yang telah ditentukan dalam BAB III.

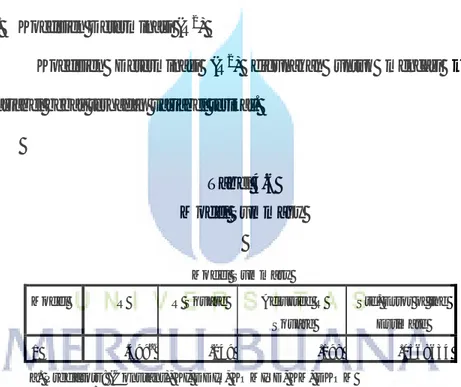

Prosedur pemilihan sampel dapat dilihat pada tabel berikut : Tabel 4.1

Kriteria Pemilihan Sampel

NO. KETERANGAN JUMLAH

1. Data perusahaan yang memenuhi kriteria sampel 96

2. Data yang outlier (15)

Data perusahaan yang diolah 81

Sumber: Data sekunder yang diolah

B. Statistik Deskriptif

Analisis statistik deskriptif digunakan untuk mengetahui deskripsi suatu data, analisis ini dilakukan dengan melihat nilai maksimum, minimum, mean, dan standar deviasi suatu data. Berdasarkan tabel 4.1, diketahui jumlah

sampel (N) adalah 81 data perusahaan, variabel yang diteliti adalah Ukuran Dewan Komisaris (DKOM), Proporsi Komisaris Independen (KOMIND), Ukuran Dewan Direksi (DDIR), Kepemilikan Manajerial (KM), Kepemilikan Institutional (KI) dan Kinerja Keuangan Perusahaan (ROA). Hasil analisis statistik deskriptif dalam penelitian ini adalah sebagai berikut:

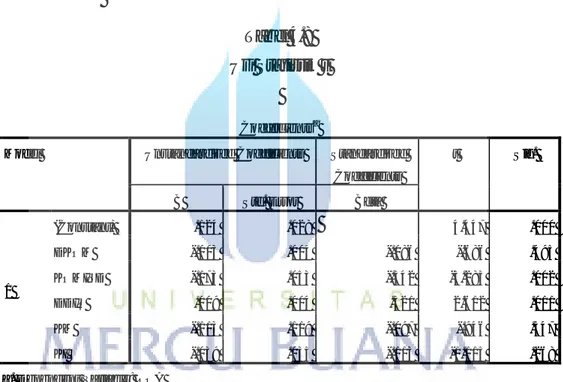

Tabel 4.2

Analisis Statistik Deskriptif

Descriptive Statistics

N Minimum Maximum Mean Std. Deviation

DKOM 81 2 9 3.80 1.764 KOMIND 81 .0000 .6667 .369636 .1257412 DDIR 81 2 11 4.80 2.182 KM 81 .0000 .2056 .024053 .0549677 KI 81 .0000 .7174 .102004 .1857424 ROA 81 .0009 .2864 .086520 .0635121 Valid N (listwise) 81 Sumber : Data sekunder yang diolah

a. Variabel penelitian pertama yaitu Ukuran Dewan Komisaris (DKOM) memiliki mean atau nilai rata-rata sebesar 3,80 dan nilai standar deviasi sebesar 1,764. Nilai minimum Ukuran Dewan Komisaris (DKOM) sebesar 2 yaitu pada PT. Betonjaya Manunggal Tbk (BTON) pada tahun 2011 dan 2012, PT. Jaya Pari Steel Tbk (JPRS) pada tahun 2011 dan 2012, PT. Nusantara Inti Corpora Tbk (UNIT) pada tahun 2011 dan 2012, PT. Star Petrochem Tbk (STAR) pada tahun 2011 dan 2012, PT. Indospring Tbk (INDS) pada tahun 2011 dan 2012, PT. Nipress Tbk (NIPS) pada tahun 2011 dan 2012, PT. Prima Alloy Steel Universal Tbk

(PRAS) pada tahun 2011 dan 2012. Nilai maksimum Ukuran Dewan Komisaris (DKOM) sebesar 9 yaitu pada PT. Indo Acidatama Tbk (SRSN) pada tahun 2011 dan 2012 Tbk, dan PT. Indofood Tbk (INDF) pada tahun 2011. Nilai rata-rata yang mendekati nilai minimum menunjukkan bahwa rata-rata perusahaan yang menjadi sampel penelitian ini memiliki Ukuran Dewan Komisaris (DKOM) yang kecil. Standar deviasi sebesar 1,764 di bawah nilai rata-rata menunjukkan bahwa Ukuran Dewan Komisaris (DKOM) perusahaan manufaktur yang di jadikan sampel memiliki perbedaan yang relatif kecil antara perusahaan. Berkaitan dengan ukuran dewan komisaris, Sembiring (2005) menyatakan bahwa semakin besar jumlah anggota dewan komisaris, maka akan semakin mudah untuk mengendalikan CEO dan monitoring yang dilakukan akan semakin efektif.

b. Variabel penelitian kedua yaitu Proporsi Komisaris Independen (KOMIND) memiliki mean atau nilai rata-rata sebesar 0,369636 dan nilai standar deviasi sebesar 0,1257412. Nilai minimum Proporsi Komisaris Independen (KOMIND) sebesar 0,0000 yaitu PT. Delta Djakarta TbK (DLTA) pada tahun 2011 dan 2012, PT. Multi Prima Sejahtera Tbk (LPIN) pada tahun 2011 dan 2012. Nilai maksimum Proporsi Komisaris Independen (KOMIND) sebesar 0,6667 yaitu PT. Sierad Produce Tbk (SIPD) pada tahun 2011 dan 2012, PT. Jembo Cable Company Tbk (JECC) pada tahun 2011 dan 2012. Nilai rata-rata yang mendekati nilai minimum menunjukkan bahwa rata-rata perusahaan

yang menjadi sampel penelitian ini memiliki Proporsi Komisaris Independen (KOMIND) yang kecil. Sedangkan standar deviasi sebesar 0,1257412 di bawah nilai rata-rata menunjukkan bahwa Proporsi Komisaris Independen (KOMIND) perusahaan manufaktur yang di jadikan sampel memiliki perbedaan yang relatif kecil antara perusahaan. c. Variabel penelitian ketiga yaitu Ukuran Dewan Direksi (DDIR) memiliki mean atau nilai rata-rata sebesar 4,80 dan nilai standar deviasi sebesar 2,182. Nilai minimum Ukuran Dewan Direksi (DDIR) sebesar 2 yaitu PT. Pelangi Indah Canindo Tbk (PICO) pada tahun 2011 dan 2012, PT. Indospring Tbk (INDS) pada tahun 2012, PT. Nusantara Inti Corpora Tbk (UNIT) pada tahun 2011 dan 2012, dan PT. Star Petrochem Tbk (STAR) pada tahun 2011 dan 2012. Nilai maksimum Ukuran Dewan Direksi (DDIR) sebesar 11 yaitu PT. Asahimas Flat Glass Tbk (AMFG) pada tahun 2011 dan 2012. Nilai rata-rata yang mendekati nilai minimum menunjukkan bahwa rata-rata perusahaan yang menjadi sampel penelitian ini memiliki Ukuran Dewan Direksi (DDIR) yang kecil. Sedangkan standar deviasi sebesar 2,182 di bawah nilai rata-rata menunjukkan bahwa Ukuran Dewan Direksi (DDIR) perusahaan manufaktur yang di jadikan sampel memiliki perbedaan yang relatif kecil antara perusahaan. Semakin tinggi Dewan Direksi, menunjukkan ukuran perusahaan semakin besar dan kompleks.

d. Variabel penelitian keempat yaitu Kepemilikan Manajerial (KM) memiliki mean atau nilai rata-rata sebesar 0,024053 dan nilai standar

deviasi sebesar 0,0549677. Nilai minimum Kepemilikan Manajerial (KM) sebesar 0,0000 yaitu pada beberapa perusahaan seperti PT. Toto Tbk ( TOTO) pada tahun 2011 dan 2012, PT. Budi Starch & Sweetener Tbk (BUDI) pada tahun 2011 dan 2012, PT. Akasha Wira International Tbk (ADES) pada tahun 2011 dan 2012. Nilai maksimum Kepemilikan Manajerial (KM) sebesar 0,2056 yaitu pada PT. Prasidha Aneka Niaga Tbk (PSDN) pada tahun 2011 dan 2012. Nilai rata-rata yang mendekati nilai minimum menunjukkan bahwa rata-rata perusahaan yang menjadi sampel penelitian ini memiliki Kepemilikan Manajerial (KM) yang kecil. Sedangkan Standar deviasi sebesar 0,0549677 di atas nilai rata-rata menunjukkan bahwa Kepemilikan Manajerial (KM) perusahaan manufaktur yang di jadikan sampel memiliki perbedaan yang relatif besar antara perusahaan.

e. Variabel penelitian kelima yaitu Kepemilikan Institusional (KI) memiliki mean atau nilai rata-rata sebesar 0,102004 dan nilai standar deviasi sebesar 0,1857424. Nilai minimum Kepemilikan Institusional (KI) sebesar 0,000 yaitu pada beberapa perusahaan seperti PT. Toto Tbk (TOTO) pada tahun 2011 dan 2012, PT. Budi Starch & Sweetener Tbk (BUDI) pada tahun 2011 dan 2012, PT. Indo Acidatama Tbk (SRSN) pada Tahun 2011 dan 2012. Nilai maksimum Kepemilikan Institusional (KI) sebesar 0,7174 yaitu pada PT. KMI Wire and Cable Tbk (KBLI) pada tahun 2011 dan 2012. Nilai rata-rata yang mendekati nilai minimum menunjukkan bahwa rata-rata perusahaan yang menjadi

sampel penelitian ini memiliki Kepemilikan Institutional (KI) yang kecil. Sedangkan Standar deviasi sebesar 0,1857424 yang berada di atas nilai rata-rata menunjukkan bahwa Kepemilikan Institusional (KI) memiliki perbedaan yang relatif besar antar perusahaan.

f. Variabel penelitian keenam yaitu Kinerja Keuangan Perusahaan (ROA) memiliki mean atau nilai rata-rata sebesar 0,086520dan nilai standar deviasi sebesar 0,0635121. Nilai minimum Kinerja Keuangan Perusahaan (ROA) sebesar 0,0009 yaitu pada PT. Nusantara Inti Corpora Tbk (UNIT) pada tahun 2012. Nilai maksimum Kinerja Keuangan Perusahaan (ROA) sebesar 0,2864 yaitu pada PT. Delta Djakarta TbK (DLTA) pada tahun 2012. Nilai rata-rata yang mendekati nilai minimum menunjukkan bahwa rata-rata perusahaan yang menjadi sampel penelitian ini memiliki Kinerja Keuangan Perusahaan (ROA) yang kecil. Sedangkan Standar deviasi sebesar 0,0635121 di bawah nilai rata-rata menunjukkan bahwa Kinerja Keuangan Perusahaan (ROA) perusahaan manufaktur yang di jadikan sampel memiliki perbedaan yang relatif kecil antara perusahaan.

C. Uji Asumsi Klasik dan Kualitas Instrumen Penelitian

Uji asumsi klasik digunakan untuk melihat apakah data penelitian dapat dianalisis dengan menggunakan persamaan regresi linear berganda. Uji asumsi klasik yang digunakan dalam penelitian ini adalah uji normalitas, uji heteroskedastisitas, uji multikolinearitas, dan uji autokorelasi. Model regresi yang

baik adalah model yang lolos dari uji asumsi klasik tersebut (Imam Ghozali, 2009).

a. Uji Normalitas

Model regresi yang baik mensyaratkan adanya normalitas pada data penelitian atau pada nilai residualnya bukan pada masing-masing variabelnya. Uji normalitas dalam penelitian ini menggunakan analisis grafik dengan melihat histogram dan normal probability plot. Apabila Ploting data membentuk satu garis lurus diagonal maka terdistribusi data adalah normal. Adapun uji statistik lain yang dapat digunakan untuk menguji normalitas residual adalah uji statistik non-parametrik one sample Kolmogorov Smirnov

Test dengan program SPSS 21.

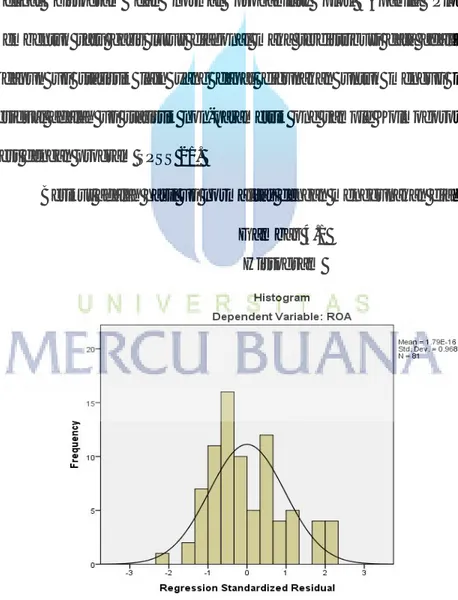

Berikut adalah hasil uji normalitas dengan menggunakan diagram: Gambar 4.1

Histogram

Dari gambar 4.1 terlihat bahwa grafik data berbentuk seperti lonceng, artinya distribusi data adalah normal atau mendeteksi normal, akan tetapi untuk melihat normal atau tidaknya data tidak hanya dilihat dari grafik histogram. Metode lain yang digunakan dalam analisis grafik adalah dengan melihat normal probability plot yang membandingkan distribusi kumulatif dari distribusi normal. Jika data residual normal, maka garis yang akan menggambarkan data sesungguhnya akan mengikuti garis diagonalnya. Uji normalitas dengan melihat Normal Probability Plot dapat dilihat pada gambar 4.2 berikut:

Gambar 4.2

Grafik Normal P-P Plot of Regression Standardized Residual

Sumber: Data sekunder yang telah diolah

Pada grafik normal P Plot diatas menunjukkan bahwa titik-titik pada grafik mendekati dari sumbu diagonalnya. Hasil tersebut menunjukkan bahwa residual terdistribusi secara normal.

Untuk memastikan data berdistribusi normal atau tidak, maka dilakukan pengujian dengan menggunakan metode one sample Kolmogorov

Smirnov Test. Berikut adalah hasil uji normalitas dengan menggunakan

metode one sample Kolmogorov Smirnov Test: Tabel 4.3

Uji Statistik Kolmogorov-Smirnov

Sumber: Data sekunder yang diolah

Dasar dalam pengambilan keputusan dilihat dari nilai signifikan (Asymp. Sig). Apabila 2-tailed > 0,05, maka model regresi memenuhi asumsi normalitas dan sebaliknya. Berdasarkan tabel 4.3 dapat dilihat hasil pengujian menunjukkan nilai Aymp. Sig. (2-tailed) sebesar 0,269 > 0,05. Hal ini berarti data residual terdistribusi secara normal.

One-Sample Kolmogorov-Smirnov Test

Unstandardized Residual

N 81

Normal Parametersa,b Mean .0000000 Std. Deviation .05505777

Most Extreme Differences

Absolute .111

Positive .111

Negative -.057

Kolmogorov-Smirnov Z 1.001

Asymp. Sig. (2-tailed) .269

a. Test distribution is Normal. b. Calculated from data.

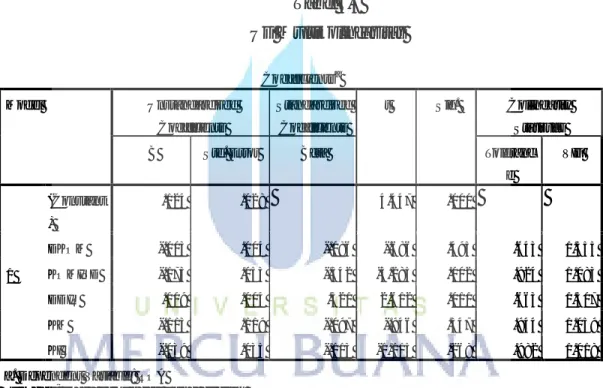

b. Uji Multikolinearitas

Uji multikolinearitas bertujuan untuk menguji apakah dalam model regresi ditemukan adanya korelasi antar variabel bebas. Uji multikolinearitas dilakukan dengan melihat nilai tolerance dan Variance Inflation Factor (VIF). Apabila Variance Inflation Factor (VIF)< 10, maka dapat dikatakan bahwa tidak terjadi multikolinieritas antar variable dalam model regresi.

Tabel 4.4 Uji Multikolinearitas

Sumber: Data sekunder yang diolah

Berdasarkan tabel 4.4 dapat dilihat bahwa nilai tolerance yang dimiliki oleh masing-masing variabel di atas 0,10 yang berarti tidak terdapat korelasi antar variabel bebas. Dan dilihat pula dari hasil VIF, tidak ada variabel independen yang memiliki nilai VIF > 10. Jadi dapat disimpulkan bahwa tidak ada multikolinearitas antar variabel dalam model regresi.

Coefficientsa Model Unstandardized Coefficients Standardized Coefficients t Sig. Collinearity Statistics

B Std. Error Beta Toleranc

e VIF 1 (Constant ) .124 .028 4.447 .000 DKOM -.003 .004 -.086 -.686 .495 .643 1.555 KOMIND -.173 .053 -.342 -3.285 .002 .924 1.083 DDIR .009 .004 .321 2.612 .011 .663 1.507 KM -.113 .119 -.097 -.946 .347 .944 1.059 KI -.039 .035 -.113 -1.115 .268 .982 1.018

c. Uji Autokorelasi

Uji autokorelasi bertujuan untuk menguji apakah dalam suatu model regresi linear ada korelasi antara nilai residual yang dipengaruhi data sebelumnya.

Menurut Singgih Santoso (2012:243): Deteksi adanya autokorelasi, besaran DURBIN-WATSON yang diambil sebagai patokan:

Angka D-W di bawah -2, berarti ada autokorelasi positif.

Angka D-W di antara -2 sampai +2, berarti tidak ada autokorelasi. Angka D-W di atas +2, berarti ada autokorelasi negatif.

Tabel 4.5 Uji Autokorelasi

Model Summaryb Model R R Square Adjusted R

Square

Std. Error of the Estimate

Durbin-Watson

1 .499a .249 .198 .0568634 1.437

a. Predictors: (Constant), KI, DDIR, KOMIND, KM, DKOM b. Dependent Variable: ROA

Sumber: Data sekunder yang diolah

Berdasarkan tabel 4.5 Uji Autokorelasi, dapat dilihat bahwa nilai Durbin Watson sebesar 1,437. Hal ini menunjukkan bahwa nilai Durbin Watson berada diantara angka -2 sampai +2, sehingga hasilnya adalah tidak ada autokorelasi.

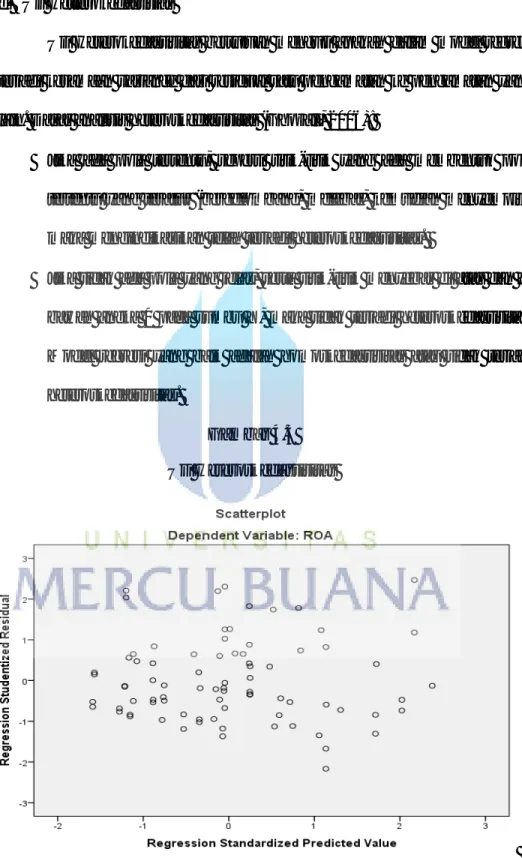

d. Uji Hetterokedastisias

Uji Heterokedastisitas bertujuan menguji apakah dalam model regresi terjadi kesamaan variance dari residual satu pengamatan ke pengamatan yang lain. Dasar analisis heteroskedastisitas (Ghozali, 2006):

Jika ada pola tertentu, seperti titik-titik yang ada membentuk pola tertentu yang teratur (bergelombang, melebar, kemudian menyempit), maka mengindikasikan telah terjadi heteroskedastisitas.

Jika tidak ada pola yang jelas, serta titik-titik menyebar di atas dan di bawah angka 0 pada sumbu Y, maka tidak terjadi heteroskedastisitas. Model regresi yang baik adalah homoskedastisitas atau tidak terjadi heteroskedastisitas.

Gambar 4.3 Uji Heteroskedastisitas

Dari grafik scatterplots terlihat bahwa titik-titik menyebar secara acak serta tersebar baik di atas maupun di bawah angka 0 pada sumbu Y. Hal ini dapat disimpulkan bahwa pada model regresi tidak terjadi heterokedastisitas, sehingga model regresi layak dipakai.

D. Uji Kelayakan Model

a. Koefisien Determinasi (R2)

Koefisien Determinasi (R2) digunakan untuk mencari kontribusi variabel bebas terhadap variabel terikat.

Tabel 4.6 Model Summary

Model Summary Model R R Square Adjusted R

Square

Std. Error of the Estimate

1 .499a .249 .198 .0568634

a. Predictors: (Constant), KI, DDIR, KOMIND, KM, DKOM Sumber: Data sekunder yang diolah

Berdasarkan tabel 4.6 dapat diketahui besarnya adjusted R square adalah sebesar 0,198. Hasil ini menunjukkan bahwa sebesar 19,8% variasi Kinerja Keuangan Perusahaan (ROA) dapat dijelaskan oleh kelima variabel yang diteliti, yaitu Ukuran Dewan Komisaris (DKOM), Proporsi Komisaris Independen (KOMIND), Ukuran Dewan Direksi (DDIR) Kepemilikan Manajerial (KM), dan Kepemilikan Institutional (KI), Sedangkan sisanya

yaitu 80,2% (100% - 19,8% = 80,2%) dijelaskan oleh faktor-faktor lain yang berpengaruh terhadap variabel Kinerja Keuangan Perusahaan (ROA).

b. Uji F

Uji F digunakan untuk menganalisis pengaruh variabel independen secara keseluruhan terhadap variabel dependen.

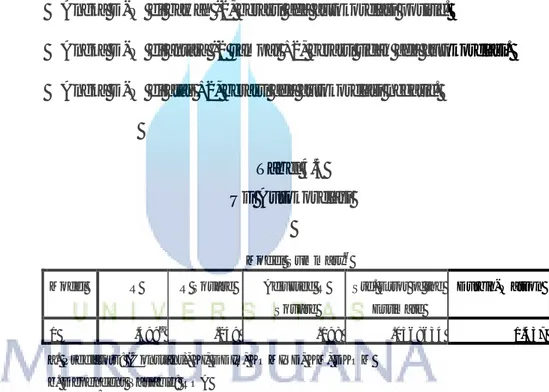

Tabel 4.7

Uji Statistik F

Sumber: data sekunder yang diolah

Berdasarkan tabel 4.7 dapat diketahui hasil uji ANOVA atau uji F dapat dilihat dari nilai F hitung sebesar 4,960 dengan probabilitas sebesar 0,001. Karena probabilitas lebih kecil dari 0,05 maka dapat dikatakan bahwa variabel independen Ukuran Dewan Komisaris (DKOM), Proporsi Komisaris Independen (KOMIND), Ukuran Dewan Direksi (DDIR), Kepemilikan Manajerial (KM) serta Kepemilikan Institutional (KI) secara bersama-sama berpengaruh terhadap Kinerja Keuangan Perusahaan (ROA).

ANOVAa

Model Sum of

Squares

df Mean Square F Sig.

1

Regression .080 5 .016 4.960 .001b

Residual .243 75 .003

Total .323 80

a. Dependent Variable: ROA

c. Uji Hipotesis t

Uji T (T-test) bertujuan untuk menunjukkan seberapa jauh pengaruh satu variabel independen dan variabel kontrol secara individual dalam menerangkan variasi variabel dependen.

Tabel 4.8 Uji Statistik t

Coefficientsa

Model Unstandardized Coefficients Standardized Coefficients t Sig. B Std. Error Beta 1 (Constant) .124 .028 4.447 .000 DKOM -.003 .004 -.086 -.686 .495 KOMIND -.173 .053 -.342 -3.285 .002 DDIR .009 .004 .321 2.612 .011 KM -.113 .119 -.097 -.946 .347 KI -.039 .035 -.113 -1.115 .268

a. Dependent Variable: ROA

Sumber: Data sekunder yang diolah

1. Tabel 4.8 menunjukkan bahwa Ukuran Dewan Komisaris (DKOM) mempunyai t hitung -0,686 dengan tingkat probabilitas sebesar 0,495 > 0,05 menunjukkan bahwa Ukuran Dewan Komisaris (DKOM) memiliki pengaruh negatif dan tidak signifikan terhadap Kinerja Keuangan Perusahaan (ROA) sehingga hipotesis 1 ditolak.

2. Tabel 4.8 menunjukkan bahwa Proporsi Komisaris Independen (KOMIND) mempunyai t hitung -3,285 dengan tingkat probabilitas sebesar 0,002 < 0,05 menunjukkan bahwa Proporsi Komisaris Independen (KOMIND) menunjukkan bahwa secara parsial Proporsi Komisaris Independen berpengaruh negatif namun signifikan terhadap Kinerja Keuangan Perusahaan (ROA) sehingga hipotesis 2 diterima.

3. Tabel 4.8 menunjukkan bahwa Ukuran Dewan Direksi (DDIR) mempunyai t hitung 2,612 dengan tingkat probabilitas sebesar 0,011 < 0,05 menunjukkan bahwa Ukuran Dewan Direksi (DDIR) memiliki pengaruh positif dan signifikan terhadap Kinerja Keuangan Perusahaan (ROA) sehingga hipotesis 3 diterima.

4. Tabel 4.8 menunjukkan bahwa Kepemilikan Manajerial (KM) mempunyai t hitung -0,946 dengan tingkat probabilitas sebesar 0,347 > 0,05 menunjukkan bahwa Kepemilikan Manajerial (KM) memiliki pengaruh negatif dan tidak signifikan terhadap Kinerja Keuangan Perusahaan (ROA) sehingga hipotesis 4 ditolak.

5. Tabel 4.8 menunjukkan bahwa Kepemilikan Institutional (KI) mempunyai t hitung -1,115 dengan tingkat probabilitas sebesar 0,268 > 0,05 menunjukkan bahwa Kepemilikan Institutional (KI) memiliki pengaruh negatif dan tidak signifikan terhadap Kinerja Keuangan Perusahaan (ROA) sehingga hipotesis 5 ditolak.

6. Tabel 4.8 menunjukkan bahwa Konstanta sebesar 0,124 menyatakan bahwa jika variabel independen dianggap konstan, maka rata-rata perubahan Kinerja Keuangan Perusahaan (ROA) sebesar 0,124. Dapat disimpulkan bahwa variabel Kinerja Keuangan Perusahaan (ROA) dipengaruhi oleh Ukuran Dewan Komisaris (DKOM), Proporsi Komisaris Independen (KOMIND), Ukuran Dewan Direksi (DDIR), Kepemilikan Manajerial (KM), Kepemilikan Institutional (KI) dengan persamaan regresi :

ROA= 0,124 – 0,003 DKOM – 0,173 KOMIND + 0,009 DDIR – 0,113 KM – 0,039 KI + e

E. Pembahasan

Hasil penelitian ini menunjukkan Ukuran Dewan Komisaris (DKOM), Proporsi Komisaris Independen (KOMIND), Ukuran Dewan Direksi (DDIR) Kepemilikan Manajerial (KM), Kepemilikan Institusional (KI) berpengaruh terhadap variabel Kinerja Keuangan Perusahaan (ROA). Hal ini didasarkan pada tabel 4.7 dimana nilai F hitung sebesar 4,960 dengan probabilitas sebesar 0,001 lebih kecil dari 0,05. Hal ini menunjukkan bahwa Ukuran Dewan Komisaris (DKOM), Proporsi Komisaris Independen (KOMIND), Ukuran Dewan Direksi (DDIR) Kepemilikan Manajerial (KM), Kepemilikan Institusional (KI) berpengaruh secara bersama-sama terhadap Kinerja Keuangan Perusahaan (ROA).

1. Pengaruh Ukuran Dewan Komisaris terhadap Kinerja Keuangan Perusahaan Berdasarkan tabel 4.8 diketahui bahwa hasil pengujian hipotesis pertama (H1) menunjukkan variabel Ukuran Dewan Komisaris berpengaruh negatif dan tidak signifikan terhadap Kinerja Keuangan Perusahaan (ROA). Jadi hipotesis yang menyatakan bahwa Ukuran Dewan Komisaris berpengaruh negatif dan tidak signifikan terhadap Kinerja Keuangan Perusahaan (ROA) ditolak.

Hasil penelitian ini konsisten dengan penelitian yang telah dilakukan oleh Noviawan dan Septiani (2013) yang menyatakan bahwa variabel dewan komisaris tidak berpengaruh terhadap variabel dependen (ROA). Hal ini disebabkan karena jumlah dewan komisaris yang terlalu besar dianggap kurang efektif dalam memonitor dan melakukan pengawasan terhadap manajemen perusahaan karena sulit untuk berkomunikasi dan berkoordinasi dalam pengambilan keputusan. Beasley (1996) dalam Al Hazmi (2013) menyatakan bahwa dewan komisaris yang berukuran kecil akan lebih efektif dalam melakukan fungsi pengawasan.

Hasil penelitian ini sejalan dengan hasil penelitian yang dilakukan oleh Melia dan Yulius (2015) yang menyatakan bahwa dewan komisaris tidak berpengaruh signifikan terhadap ROA. Hal ini berarti jumlah dewan komisaris tidak berpengaruh terhadap ROA. Hal ini terjadi diduga karena pada sektor keuangan, banyak pihak-pihak luar yang mengawasi kinerja perusahaan sektor keuangan dan regulasi yang ditetapkan agar perusahaan sektor keuangan memiliki kinerja tetap baik sehingga besar atau kecil jumlah dewan komisaris tidak mempengaruhi ROA. Pengawasan yang dilakukan oleh dewan komisaris dalam jumlah besar atau kecil menghasilkan kualitas pengawasan yang sama.

2. Pengaruh Proporsi Komisaris Independen terhadap Kinerja Keuangan Perusahaan

Berdasarkan tabel 4.8 diketahui bahwa hasil pengujian hipotesis kedua (H2) menunjukkan variabel Proporsi Komisaris Independen berpengaruh negatif namun signifikan terhadap Kinerja Keuangan Perusahaan (ROA). Jadi hipotesis yang menyatakan bahwa Proporsi Komisaris Independen berpengaruh negatif terhadap Kinerja Keuangan Perusahaan (ROA) diterima.

Hasil penelitian ini konsisten dengan penelitian yang dilakukan oleh Melia dan Yulius (2015) yang menyatakan bahwa komisaris independen berpengaruh negatif signifikan terhadap ROA. Hal ini menunjukkan bahwa semakin tinggi proposi komisaris independen, maka ROA perusahaan akan turun (kemampuan perusahaan dalam hal profitabilitas rendah).

Hasil penelitian ini sesuai dengan penelitian yang dilakukan oleh Pandya (2011) yang menyatakan bahwa proporsi komisaris independen berpengaruh negatif terhadap ROA. Pandya (2011) juga menyatakan bahwa proporsi komisaris independen yang optimal dan rasional berkisar antara 30%-50% dikatakan efektif dalam meningkatkan ROA. Penelitian yang dilakukan oleh Pandya (2011) ini menggunakan sampel industri perbankan di India. Hal ini sesuai dengan penelitian yang dilakukan karena proporsi komisaris independen Bank, lembaga pembiayaan, dan perusahaan yang besar menghasilkan ROA yang rendah

dibandingkan dengan perusahaan asuransi (lihat tabel 2). Hal ini berarti terlalu banyak proporsi komisaris independen memiliki hubungan terbalik dengan ROA. Jika proporsi komisaris independen terlalu banyak, maka kinerja yang dilakukan tidak efektif.

3. Pengaruh Ukuran Dewan Direksi terhadap Kinerja Keuangan Perusahaan Berdasarkan tabel 4.8 diketahui bahwa hasil pengujian hipotesis ketiga (H3) menunjukkan variabel Ukuran Dewan Direksi berpengaruh positif dan signifikan terhadap Kinerja Keuangan Perusahaan (ROA). Jadi hipotesis yang menyatakan bahwa Ukuran Dewan Direksi berpengaruh positif dan signifikan terhadap Kinerja Keuangan Perusahaan (ROA) diterima.

Hasil penelitian ini sejalan dengan hasil penelitian yang telah dilakukan oleh Sam’ani (2008) yang menemukan bahwa Ukuran Dewan Direksi berpengaruh positif dan signifikan terhadap Kinerja Keuangan Perusahaan. Sam’ani (2008) menyebutkan bahwa dewan direksi dalam suatu perusahaan dapat ikut menentukan strategi yang diambil perusahaan, baik jangka panjang maupun jangka pendek, yang dapat memengaruhi kinerja keuangan dan mengurangi konflik keagenan.

4. Pengaruh Kepemilikan Manajerial terhadap Kinerja Keuangan Perusahaan Berdasarkan tabel 4.8 diketahui bahwa hasil pengujian hipotesis keempat (H4) menunjukkan variabel Kepemilikan Manajerial berpengaruh negatif dan tidak signifikan terhadap Kinerja Keuangan Perusahaan (ROA). Jadi hipotesis

yang menyatakan bahwa Kepemilikan Manajerial berpengaruh negatif dan tidak signifikan terhadap Kinerja Keuangan Perusahaan (ROA) ditolak.

Hasil penelitian ini konsisten dengan penelitian yang telah dilakukan oleh Noviawan dan Septiani (2013) yang menyatakan bahwa variabel kepemilikan manajerial tidak berpengaruh terhadap variabel ROA. Hal ini disebabkan karena pihak manajemen yang memiliki saham dalam jumlah kecil (minoritas), akan membuat pemegang saham lain berusaha mengawasi dan memengaruhi pengambilan keputusan manajemen sehingga proses pengambilan keputusan menjadi tidak fleksibel dan lambat. Ini mungkin terjadi jika dilihat adanya sistem paternalistik di Indonesia, dimana para pemegang saham mayoritas ingin ikut serta dalam pengambilan keputusan manajerial (Puspitasari dan Ernawati, 2010).

Hasil penelitian ini mendukung hasil penelitian Syafruddin (2006) yang menyatakan bahwa hasil penelitiannya bertolak belakang dengan perkiraan teori yang menyatakan bahwa kedua factor tersebut seharusnya berhubungan secara positif.

5. Pengaruh Kepemilikan Institutional terhadap Kinerja Keuangan Perusahaan Berdasarkan tabel 4.8 diketahui bahwa hasil pengujian hipotesis kelima (H5) menunjukkan variabel Kepemilikan Institutional berpengaruh negatif dan tidak signifikan terhadap Kinerja Keuangan Perusahaan (ROA). Jadi hipotesis yang menyatakan bahwa Kepemilikan Institutional berpengaruh negatif dan tidak signifikan terhadap Kinerja Keuangan Perusahaan (ROA) ditolak.

Hasil penelitian ini konsisten dengan penelitian yang telah dilakukan oleh Arum dan Komala (2010) yang menyatakan bahwa Kepemilikan Institutional tidak berpengaruh secara signifikan terhadap kinerja perusahaan. Perubahan perilaku institusional ownership dari pasif menjadi aktif dapat meningkatkan akuntabilitas manajerial sehingga manajer akan bertindak lebih hati-hati dalam menjalankan aktifitas perusahaan. Hal ini berarti bahwa manajer dituntut untuk selalu menunjukkan kinerja yang baik kepada para pemegang saham, akan tetapi apabila dalam situasi pemegang saham dengan klaim kecil maka terdapat kesempatan yang kecil pula bagi pemegang saham untuk memonitor manajemen perusahaan. Berarti ini juga kepemilikan instutisional tidak mampu untuk mendorong peningkatan kinerja perusahaan.

Wulandari (2006) dan Hapsoro (2008) menyatakan kepemilikan institusional tidak berpengaruh terhadap kinerja perusahaan disebabkan karena pemilik mayoritas institusi ikut dalam pengendalian perusahaan sehingga cenderung bertindak untuk kepentingan mereka sendiri meskipun dengan mengorbankan kepentingan pemilik minoritas. Menurut Modigliani adanya asimetri informasi antara pihak pemegang saham dengan manajer menyebabkan manajer selaku pengelola perusahaan akan bisa mengendalikan perusahaan karena memiliki informasi lebih mengenai per-usahaan dibandingkan pemegang saham. Sehingga adanya kepemilikan institusi tidak menjamin monitoring kinerja manajer dapat berjalan efektif.

Tabel 4.9

Ringkasan Hasil Pengujian Hipotesis

No Hipotesis Kesimpulan

1 Ukuran Dewan Komisaris tidak

berpengaruh signifikan terhadap kinerja keuangan perusahaan

Ditolak 2 Proporsi Komisaris Independen

berpengaruh negative dan signifikan terhadap kinerja keuangan perusahaan

Diterima 3 Ukuran Dewan Direksi berpengaruh

positif dan signifikan terhadap kinerja keuangan perusahaan

Diterima 4 Kepemilikan Manajerial tidak

berpengaruh signifikan terhadap kinerja keuangan perusahaan

Ditolak 5 Kepemilikan Institutional tidak

berpengaruh signifikan terhadap kinerja keuangan perusahaan