BAB II

LANDASAN TEORI

2.1 Gambaran Penelitian Sebelumnya

Berbagai penelitian tentang pengaruh perputaran piutang dan kas terhadap profitabilitas telah dilakukan oleh beberapa peneliti diantaranya adalah Gunarto (2004) yang meneliti tentang Perputaran Piutang, Kas, Persediaan Terhadap Rentabilitas hasil penelitiannya menyimpulkan bahwa ketiga variabel X berpengaruh cukup kuat terhadap Rentabilitas. Penelitian lain yang dilakukan Erni Kadarwati (2009) yang meneliti tentang Pengaruh Perputaran Piutang, Kas, dan Persediaan terhadap Return on Investmen (ROI). Hasil penelitian menunjukkan bahwa perputaran kas dan persediaan berpengaruh signifikan. Sedangkan perputaran piutang tidak berpengaruh

Penelitian yang dilakukan oleh Siti Aulia Handayani (2003) meneliti pengaruh Perputaran Piutang terhadap Marjin Laba. Sampel yang digunakan adalah Perusahaan makanan dan minuman. Dengan menggunakan teknik analisis regresi hasil yang diperoleh menunjukkan bahwa perputaran piutang tidak berpengaruh signifikan terhadap marjin laba.

2.2 Manajemen Keuangan

2.2.1 Pengertian Manajemen Keuangan

juga dalam praktiknya di dunia nyata. Salah satu akibatnya bagi dunia manajemen keuangan adalah adanya focus yang lebih besar dari pada strategi, sejalan dengan perjuangan para manajer untuk menciptakan nilai sebagai latar belakang perusahaan. Selain bertugas untuk mencari dan mengalokasikan dana yang diperolehnya, manajemen keuangan perlu mengkoordinasikan pada pelbagai keputusan yang diambil, sehingga setiap keputusan tersebut saling mendukung dan mengukuhkan.

Keown (2008 : 4) menjelaskan bahwa “Manajemen keuangan berkepentingan dengan bagaimana cara menciptakan dan menjaga nilai ekonomis atau kekayaan”. Semua pengambilan keputusan harus difokuskan pada penciptaan kekayaan. Kita akan berhadapan dengan keputusan keuangan seperti ketika memperkenalkan produk baru, kapan melakukan investasi dalam asset baru,kapan harus mengganti asset yang sudah ada, kapan melakukan pinjaman dari bank, kapan menerbitkan saham atau obligasi, kapan memperluas kredit ke pelanggan, berapa banyak kas yang harus dipertahankan.

Sedangkan menurut Van Horne (2005 : 3) mengatakan :

manajemen keuangan berkaitan dengan perolehan, pendanaan, dan manajemen aktiva dengan beberapa tujuan umum sebagai latar belakangnya.Jadi, fungsi keputusan dalam manajemen keuangan dapat dibagi menjadi tiga area utama yaitu:investasi, pendanaan, dan manajemen aktiva.

Definisi manajemen keuangan juga di jelaskan oleh Komaruddin (2004 : 144) yang mengartikan bahwa “manajemen keuangan itu adalah penerapan fungsi perencanaan dan pengawasan dalam fungsi keuangan”.

Dan juga ia menjelaskan secara lebih luas lagi, bahwa manajemen keuangan itu berhubungan dengan kegiatan untuk melengkapi suatu usaha dengan dana yang diperlukan dalam pelaksanaan yang ditujukan untuk mencapai sasaran yang di kalkulasikan.

Sedangkan menurut Siegel (2005 : 1) menyatakan bahwa :

manajemen keuangan adalah proses merencanakan keputusan supaya dapat memaksimalkan kekayaan pemilik, dan para manajer keuangan mempunyai peranan yang besar dalam mengelola kas, pencarian dana, dan dalam semua aspek mencari dan meng alokasikan modal financial, sementara memperhitungkan timbal balik antara resiko dan pendapatan.

Di dalam manajemen keuangan terdapat perencanaan keuangan, perencanaan tersebut biasanya mencakup tiga langkah: 1. Penentuan tujuan keuangan (jangka pendek atau jangka panjang), 2. Perumusan dan pelaksanaan kebijakan keuangan untuk mencapai tujuan, 3. Penentuan prosedur yang akan membantu kebijakan.

2.2.2 Tujuan Manajemen Keuangan

Dalam teori manajemen keuangan modern disebutkan bahwa tujuan perusahaan adalah untuk memaksimumkan kekayaan para pemegang saham. Istilah memaksimumkan profit pada dasarnya merupakan tujuan jangka pendek, sebab hanya meliputi satu periode, atau untuk periode tertentu. Dalam analisis multi periode, profit itu merupakan konsep arus, dimana para pengusaha ingin memaksimumkan arus profitnya pada seluruh periode yang bersifat independen atau homogeny.

mengarah kepada maksimum profit jangka panjang. Artinya jika profit itu selalu meningkat pada setiap tahun maka nilai perusahaan juga akan meningkat. Akan tetapi apabila perolehan profit itu tidak menentu dimana pada beberapa tahun profit itu naik tapi pada tahun-tahun yang lainnya profit itu malah menurun, maka kedua tujuan itu tidak ekuivalen. Dengan demikian maka jelaslah bahwa tujuan memaksimumkan kekayaan para pemegang saham dianggap lebih baik daripada memaksimumkan profit, karena telah mempertimbangkan hal-hal sebagai berikut:

a. Kekayaan jangka panjang b. resiko dan ketidakpastian c. Waktu memperoleh keuntungan d. keuntungan pemegang saham

2.2.3 Fungsi Manajemen Keuangan

Manajemen keuangan menyangkut kegiatan perencanaan, analisis, dan pengendalian kegiatan keuangan. Mereka yang melaksanakan kegiatan tersebut sering disebut sebagai manajer keuangan. Banyak keputusan yang harus diambil oleh manajer keuangan dan berbagai kegiatan yang harus dijalankan mereka. Meskipun demikian kegiatan-kegiatan tersebut dapat dikelompokkan menjadi dua kegiatan utama, yaitu kegiatan menggunakan dana dan mencari pendanaan. Dua kegiatan utama tersebut disebut sebagai fungsi keuangan.

Sejalan dengan perkembangan ilmu manajemen keuangan ini, fungsi dan peranan seorang manajer keuangan menjadi lebih luas daripada hanya mencari dana dan mengalokasikan dana tersebut didalam perusahaan. Dalam manajemen keuangan modern fungsi manajer keuangan dapat dibagi dalam tiga macam, ialah sebagai berikut:

A. Memutuskan Alternatif Pembiayaan (Financing Decision) Fungsi ini berkaitan dengan pengambilan putusan di dalam memilih alternatif pembiayaan yang terbaik dari berbagai alternatif sumber-sumber dana yang tersedia sehingga diperoleh suatu kombinasi pembiayaan yang akan menciptakan struktur keuangan yang optimal. Struktur keuangan yang optimal akan memberikan pengaruh yang positif bagi nilai perusahaan. Oleh sebab itu, perlu diperhatikan dalam penetapan kombinasipembiayaan agar tercipta suatu keselarasan antara aktiva yang akan dibiayai dam sumber pembiayaannya, baik ditinjau dari segi jumlah dan jangka waktu dana tersebut tertanam dalam aktiva perusahaan, maupun dilihat dari biaya yang harus dikorbankan untuk penarikan dana tadi dengan hasil ( return) yang akan diperoleh dari investasi tersebut. B. Menetapkan Pengalokasian Dana (Investment decision)

Fungsi ini mencakup putusan yang harus dilakukan oleh manajer keuangan di dalam menetapkan kombinasi dari aset yang paling baik bagi perusahaan. Baik investasi dalam modal kerja maupun harta tetap perusahaan, keduanya perlu mendapat perhatian yang seksama agar

dalam uang kas, piutang dagang, dan persediaan merupakan tugas manajer keuanganuntuk memutuskan dan memantau agar tercipta keseimbangan antara unsur likuiditas dan rentabilitas di dalam perusahaannya.

Sebaliknya, atas investasi jangka panjang yang manfaatnya baru dapat dinikmati di masa mendatang, akan membawa suatu resiko yang harus dianalisis terhadap return yang akan diperoleh.

C. Menetapkan Deviden (Dividend Decision)

Kewajiban manajer keuangan di dalam menetapkan kebijakan pembagian deviden merupakan fungsi yang tak dapat diremehkan karena akan mempengaruhi nilai dari perusahaan tersebut. Nilai perusahaan akan memberikan citra kemakmuran kepeda para pemilik perusahaan. Dalam rangka pengambilan putusan ini seorang manajer keuangan perlu menentukan berapa besarnya laba bersih perusahaan yang akan dibagikan sebagai deviden sehingga kemakmuran para pemilik perusahaan dapat diamankan. Di dalam menetapkan kebijakan deviden, seorang manajer keuangan dituntut untuk menganalisis sampai seberapa jauh pembiayaan dari dalam perusahaan itu sendiri yang akan dilakukan oleh

perusahaan yang dapat dipertanggungjawabkan. Hal ini mengingat bahwa hasil operasi yang ditanamkan kembali ke dalam perusahaan sesungguhnya merupakan dana pemilik perusahaan yang tidak dibagikan sebagai deviden tunai. Oleh sebab itu, atas dasar pertimbangan antara resiko dan hasil diputuskan apakah lebih baik hasil operasi tersebut

dibagikan saja sebagai deviden ataukah ditanamkan kembali ke dalam perusahaan.

Berdasarkan ketiga fungsi pokok manajer keuangan diatas, tujuan tersebut harus diarahkan kepada pencapaian tujuan perusahaan yang dilihat dari sudut pandangan manajemen pembelanjaan, yaitu memaksimalisasikan nilai perusahaan bagi parfah pemiliknya.

Di dalam melaksanakan ketiga fungsi tersebut untuk mencapai tujuan perusahaan, seorang manajer keuangan harus tetap berpedoman pada keseimbangan antara likuiditas dan rentabilitas dari perusahaan tersebut. Kedua faktor tersebut bergerak secara berlawanan. Jika perusahaan terlalu menekankan likuiditas, rentabilitas dapat berkurang dan begitu pula sebaliknya.

Jika perusahaan sangat berhati-hati dan terlalu mementingkan tingkat likuiditas yang harus dipertahankannya, perusahaan cenderung untuk menahan banyak uang kas, dan sepert yang kita ketahui bahwa uang kas yang terlalu banyak merupakan “dana yang menganggur” (idle of funds) sehingga situasi itu akan menurunkan tingkat rentabilitas perusahaan dan sebaliknya.

Dengan demikian, manajer keuangan dalam mencari dana dan mengalokasikan dana tersebut ke dalam investasi yang dilakukan dengan bertujuan untuk meningkatkan nilai perusahaan dan memaksimalkan keuntungan dalam jangka panjang serta meningkatkan kesejahteraan

sudut keuntungan maksimal yang dapat dihasilkan dalam jangka panjang serta sangat bergantung pada fungsi dan tugas seorang manajer keuangan. 2.3 Piutang

2.3.1 Pengertian Piutang

Piutang merupakan penjualan secara kredit yang dilakukan oleh perusahaan kepada para pelanggannya. Ini sesuai dengan pernyataan dari Farah (2005 : 129) yang menyatakan bahwa “piutang adalah aktiva atau kekayaan yang timbul sebagai akibat dari dilaksanakannya penjualan secara kredit”.

Tujuan perusahaan melakukan penjualan secara kredit ialah untuk meningkatkan penjualan , meningkatkan laba, dan menghadapi pesaing. Farah juga menyatakan bahwa ada lima faktor yang dapat mempengaruhi besarnya investasi dalam utang, yaitu: 1. Volume penjualan, 2. Syarat pembayaran penjualan kredit, 3. Ketentuan tentang pembatasan kredit, 4. Kebijaksanaan dalam menyimpulkan piutang, 5. Kebiasaan membayar dari para pelanggan.

Sedangkan menurut Fred Weston (2005 : 472) menyatakan bahwa :

piutang usaha adalah tagihan kepada pelanggan atau pembeli yang dikarenakan perusahaan melakukan penjualan secara kredit akibat dari tekanan persaingan yang pada akhirnya memaksa perusahaan untuk menawarkan penjualan kredit. Apabila pada saat barang dikirimkan, persediaan menjadi berkurang, dan timbullah piutang usaha.

2.3.2 Klasifikasi Piutang

Pada dasarnya piutang usaha dan piutang lain-lain yang diharapkan dapat tertagih dal;am satu tahun atau siklis usaha normal, diklasifikasikan sebagai aktiva lancar tanpa memandang jangka waktu tertagihnya. Dalam kasus demikian, jumlah piutang usaha dan penagihannya lebih dari satu tahun atau siklus usaha normal harus diungkapkan dalam catatan atas laporan keuangan.

Piutang usaha dapat diklasifikasikan berdasarkan pandangan yang berbeda. Istilah piutang mencakup seluruh tagihan uang terhadap individu, organisasi, atau pihak debitur yang lain. Piutang yang timbul dalam perusahaan dapat disebabkan oleh berbagai macam jenis transaksi.umumnya sebagian besar piutang timbul karena adanya transaksi penjualan barang atau jasa secara kredit. Pengklasifikasian piutang untuk tujuan laporan keuangan adalah piutang lancar (piutang jangka pendek) dan piutang tidak lancar (piutang jangka panjang). Kemudian klasifikasi piutang dalam neraca dapat dibagi atas piutang dagang dan piutang non dagang.

Menurut Jumingan (2005 : 127) mengartikan “piutang timbul karena adanya penjualan barang dagangan secara kredit”. Penjualan barang dagangan di samping dilaksanakan dengan tunai juga dilakukan dengan pembayaran kemudian untuk mempertinggi volume penjualan.

2.3.3 Karakteristik Piutang

Karakteristik piutang diklasifikasikan sebagai “aktiva” mencakup semua piutang yang diidentifikasikan dapat tertagih dalam waktu satu tahun atau dalam satu siklus opersional normal yang minimal lebih panjang disubklasifikasikan sebagai “aktiva lancar”. Piutang non dagang meliputi seluruh tipe piutang lainnya, diklasifikasikan sebagai pos terpisah dalam neraca.

Piutang merupakan salah satu unsur dari aktiva lancar dalam neraca perusahaan yang timbul akibat adanya penjualan barang dan jasa atau pemberian kredit terhadap debitur yang pembayaran pada umumnya diberikan dalam tempo 30 hari (tiga puluh hari) sampai dengan 90 hari (sembilan puluh hari). Dalam arti luas, piutang merupakan tuntutan terhadap pihak lain yang berupa uang, barang-barang atau jasa-jasa yang dijual secara kredit. Piutang bagi kegunaan akuntansi lebih sempit pengertiannya yaitu untuk menunjukkan tuntutan-tuntutan pada pihak luar perusahaan yang diharapkan akan diselesaikan dengan penerimaan jumlah uang tunai.

Pada umumnya piutang timbul akibat dari transaksi penjualan barang dan jasa perusahaan, dimana pembayaran oleh pihak yang bersangkutan baru akan dilakukan setelah tanggal transaksi jual beli. Mengingat piutang merupakan harta perusahaan yang sangat likuid maka harus dilakukan prosedur yang wajar dan cara-cara yang memuaskan

dengan para debitur sehingga perlu disusun suatu prosedur yang baik demi kemajuan perusahaan.

Piutang dapat digolongkan dalam dua kategori yaitu piutang usaha dan piutang lain-lain”.

Menurut Soemarso (2002:338) piutang usaha adalah:

“Perusahaan mempunyai hak klaim terhadap seseorang atau perusahaan lain dengan adanya hak klaim ini perusahaan dapat menuntut pembayaran dalam bentuk uang atau penyerahan aktiva atau jasa lain kepada pihak dengan siapa ia berpiutang”.

Piutang usaha menunjukkan klaim yang akan dilunasi dengan uang yang tidak didukung dengan janji tertulis yang timbul dari penjualan barang-barang atau jasa-jasa yang dihasilkan perusahaan.

Piutang usaha meliputi piutang yang timbul karena penjualan produk atau penyerahan jasa dalam rangka kegiatan usaha normal perusahaan.

Piutang usaha adalah tagihan yang tidak didukung dengan janji tertulis yang hanya dilengkapi oleh surat jalan, faktur/tanda terima lainnya yang telah ditandatangani oleh debitur sehingga pernyataan telah menerima barang ada didalam surat-surat tersebut.

Selain itu pengertian piutang yang pada umumnya digolongkan dalam aktiva lancar yang berarti bahwa tagihan-tagihan pada pihak lain yang nantinya akan diminta pembayarannya dalam jangka waktu yang tidak lama (kurang dari satu tahun) yang biasanya digolongkan dalam piutang jangka pendek.

Piutang usaha jangka pendek dapat dibagi atas dua yaitu:

1. Piutang usaha/piutang terhadap langganan

Piutang usaha/piutang terhadap langganan dalam perkiraan piutang usaha dicatat sebagai tagihan yang timbul dari penjualan barang atau jasa yang merupakan usaha perusahaan yang normal/kurang dari 1 tahun, disajikan dalam neraca sebagai aktiva lancar, tetapi apabila telah lebih dari jangka waktu 1 tahun maka akan dilaporkan sebagai aktiva tidak lancar. Jadi tagihan kepada langganan yang biasanya disebut piutang dagang adalah tuntutan keuangan terhadap pihak lain baik perorangan maupun organisasi-organisasi atau debitur-debitur lainnya.

2. Piutang yang akan diterima

Piutang yang akan diterima merupakan kontrak prestasi yang sebenarnya sudah menjadi hak perusahaan, akan tetapi belum/tidak saatnya untuk diterima, piutang ini timbul pada suatu akhir periode dimana sebenarnya tagihan tersebut akan diterima pada periode yang akan datang.

Hal-hal yang termasuk dalam piutang yang akan diterima adalah:

1) Bunga yang masih harus diterima yang timbul dari aktiva yang dimiliki perusahaan, seperti wesel tagih dan bon.

2) Piutang sewa yang masih harus diterima yang timbul dari hasil penyewaan, seperti gedung, mobil dan alat-alat besar lainnya.

3) Pendapatan piutang merupakan pendapatan yang akan diterima sebagai hasil investasi dalam perusahaan.

Penggolongan piutang dan umur piutang dapat digolongkan ke dalam 4 jenis, yaitu:

1. Piutang lancar adalah piutang yang diharapkan tertagihnya dalam 1 tahun atau siklus usaha normal

2. Piutang tidak lancar adalah tagihan/piutang yang tidak dapat ditagih dalam jangka waktu 1 tahun

3. Piutang yang dihapuskan adalah suatu tagihan yang tidak dapat ditagih lagi dikarenakan pelanggan mengalami kerugian/bangkrut (tidak tertagih)

4. Piutang dicadangkan adalah tagihan yang disisihkan sebelumnya untuk menghindari piutang tidak tertagih

2.3.4 Perputaran Piutang

Piutang yang dimiliki oleh suatu perusahaan mempunyai hubungan yang erat dengan volume penjualan kredit, karena timbulnya piutang disebabkan oleh penjualan barang-barang secara kredit dan hasil dari penjualan secara kredit netto dibagi dengan piutang rata-rata merupakan perputaran piutang.

Nilai dari perputaran piutang tergantung dari syarat pembayaran piutang tersebut. Makin lunak atau makin lama syarat pembayaran yang ditetapkan berarti makin lama modal terikat dalam piutang. Mengenai perputaran piutang.

Pendapat mengenai perputaran piutang menurut Drs. Munawir (2004:75) mengatakan bahwa: “Posisi piutang dan taksiran waktu pengumpulannya dapat dinilai dengan menghitung tingkat perputaran piutang turn over receivable yaitu, dengan membagi total penjualan kredit neto dengan piutang rata-rata”.

Menurut Warren Reeve (2005:407) perputaran piutang adalah “Usaha (account receivable turn over) untuk mengukur seberapa sering piutang usaha berubah menjadi kas dalam setahun”.

Dari dua pendapat diatas maka dapat disimpulkan bahwa perputaran piutang itu ditentukan dua faktor utama, yaitu penjualan kredit dan rata-rata piutang. Rata-rata piutang dapat diperoleh dengan cara

menjumlahkan piutang awal periode dengan piutang akhir periode dibagi dua. Adakalanya angka penjualan kredit untuk suatu periode tertentu tidak dapat diperoleh sehingga yang digunakan sebagai penjualan kredit adalah angka total penjualan.

dari uraian di atas maka perputaran piutang dapat dirumuskan sebagai berikut:

Rata-rata piutang = Piutang awal + piutang akhir

2

perputaran piutang = Penjualan bersih

rata-rata piutang

Dari definisi dapat diketahui bahwa rasio perputaran yang tinggi mencerminkan kualitas piutang yang semakin baik. Tinggi rendahnya perputaran piutang tergantung pada besar kecilnya modal yang diinvestasikan dalam piutang. Makin cepat perputaran piutang berarti semakin cepat modal kembali. Tingkat perputaran piutang suatu perusahaan dapat menggambarkan tingkat efisiensi modal perusahaan

yang ditanamkan dalam piutang, sehingga makin tinggi perputaran piutang berarti makin efisien modal yang digunakan.

Selain perputaran piutang yang digunakan sebagai indikator terhadap efisien atau tidaknya piutang, ada indikator lain yang cukup penting yaitu jika waktu rata-rata pengumpulan piutang (average collection periode). “Jangka waktu pengumpulan piutang adalah angka yang menunjukkan waktu rata-rata yang diperlukan untuk menagih piutang.”(Munawir 2004:76)

Perumusan dari uraian di atas adalah sebagai berikut:

Periode rata-rata pengumpulan piutang = 360

Perputaran piutang

Periode rata-rata penagihan piutang = Piutang dagang x 365

Penjualan kredit

Jumlah hari penjualan dalam piutang memberi tolak ukur mengenai lamanya waktu piutang dagang yang beredar. Semakin besar rasio umur piutang, semakin besar kemungkinan rasio tidak tertagihnya piutang.

Perubahan rasio antara penjualan kredit dan rata-rata piutang disebabkan oleh banyak hal. Munawir (2004:75) mengemukakan bahwa faktor-faktor penyebabnya adalah sebagai berikut:

1. Turunnya penjualan dan naiknya piutang

2. Turunnya piutang dan diikuti turunnya penjualan dalam jumlah yang lebih besar

3. Naiknya penjualan diikuti naiknya piutang dalam jumlah yang lebih besar

4. Turunnya penjualan dengan piutang yang tetap 5. Naiknya piutang sedangkan penjualan tidak berubah.

Terlepas dari hal-hal tersebut diatas, dalam piutang, resiko kerugian akibat piutang yang tidak dapat diterima pembayarannya selalu ada. Ada dua metode penyisihan piutang yaitu :

1 Metode penghapusan langsung

Dalam metode ini kerugian piutang yang tidak bisa ditagih, dicatat langsung pada periode saat terjadinya penghapusan piutang dengan perkiraan debet ‘beban penghapusan piutang’ dan kredit perkiraan

‘piutang dagang’.

2. Metode Penyisihan/cadangan.

Ada metode ini, setiap akhir periode dilakukan penaksiran terhadap piutang yang dimiliki perusahaan, sehingga diperoleh taksiran dari piutang yang disangsikan dapat diterima pembayarannya. Taksiran ini dicatat pada perkiraan debet ‘beban piutang’ dan kredit pada perkiraan ‘penyisihan

a. Atas dasar jumlah penjualan

Piutang terjadi karana akibat dari penjualan kredit maka taksiran menggunakan jumlah penjualan selama periode bersangkutan. Yaitu dengan membandingkan kerugian piutang yang sebenarnya terjadi dengan total pejualan kemudian dilakukan perubahan-perubahan atas kemungkinan yang akan datang. Biasanya dalam bentuk persentase.

b. Atas dasar saldo piutang

Jumlah ini dihitung dengan cara mengalikan suatu persentase tertentu dengan saldo piutang pada akhir periode. Dengan demikian yang dijadikan dasar adalah jumlah piutang dagang yang dimiliki perusahaan pada akhir periode.

c. Atas dasar analisis usia piutang

Penerapan metode ini pada dasrnya sama dengan penentuan taksiran kerugian piutang atas dasar saldo piutang, metode ini dikelompokan menjadi kelompok piutang yang belum jatuh tempo, dan kelompok yang telah jatuh tempo. Sedangkan kelompok yang telah jatuh tempo dikelompokkan atas dasar lamanya jatuh tempo. Lamanya tunggakan, dihitung dari tanggal jatuh tempo piutang sampai tanggal 31 Desember. Contoh : Jatuh tempo piutang tgl 10 November 2004 tapi sampai tgl 31 Desember 2004 belum dibayar maka dihitung sebagati berikut :

Bulan November , 30 hari -10 hari = 20 hari

Bulan Desember……… = 31 hari

51 hari

Dengan demikian piutang telah lewat jatuh tempo selama 51 hari. Dan besarnya presentase taksiran kerugian tiap kelompok piutang, ditetapkan atas dasar kelompok usia masing-masing dengan demikian jurnal penyesuaian yang harus dibuat adalah :

( debet ) Beban piutang sangsi xxxx

-( kredit ) Penyisihan untuk piutang sangsi - xxxx

Beban piutang sangsi akan mempengaruhi secara langsung laporan laba – rugi.

2.4 Kas

2.4.1 Pengertian Kas

Kas merupakan alat pembayaran dalam kegiatan operasional Perusahaan. Hal tersebut sesuai dengan pernyataan jumingan (2006 : 17) yang mengartikan kas sebagai “Uang tunai dan alat pembayaran lainnya

tunai dan alat pembayaran itu terdiri atas uang logam, uang kertas, check, dan lain-lain.

Munawir (2001 : 23) “Kas merupakan uang tunai yang ada di tangan dan dana yang disimpan di Bank dalam bentuk seperti deposito, dan rekening Koran”.

Dari pengertian tersebut kita dapat mengetahui bahwa kas bukan hanya uang tunai yang ada ditangan saja, melainkan juga yang di simpan pada lembaga keuangan seperti Bank, tetapi tidak semua uang yang tersimpan dalam lembaga keuangan bisa diklasifikasikan ke dalam kas, seperti giro mundur, dan deposito berjangka yang hanya bisa diambil apabila telah memenuhi syarat-syarat tertentu.

Kas yang dibutuhkan perusahaan digunakan untuk membiayai operasi perusahaan sehari-hari dalam bentuk modal kerja maupun pembelian aktiva tetap yang memiliki sifat rutin (pembelian bahan baku, membayar upah dan gaji, membayar supplies kantor habis pakai, dll) dan tidak rutin (untuk pembayaran deviden, pajak, angsuran hutang).

Sedangkan menurut manulang (2005 : 23) menyatakan bahwa “kas adalah suatu bentuk kekayaan perusahaan yang paling likuid”.

Pendapat tersebut mengartikan, bahwa semakin besar jumlah kas yang dimiliki oleh perusahaan akan semakin tinggi pula likuiditasnya. Akan tetapi, suatu perusahaan yang mempunyai tingkat likuiditas yang tinggi karena adanya kas dalam jumlah yang besar berarti tingkat perputaran kas tersebut rendah.

Menurut Fred Weston (2005 : 438) menjelaskan bahwa :

kas merupakan aktiva (yang tidak menghasilkan laba) dalam arti bahwa meskipun kas dibutuhkan untuk membayar pekerja dan bahan baku, membeli aktiva tetap, membayar pajak, melunasi hutang, dan membayar deviden, dan sebagainya.Namun kas itu sendiri tidak menghasilkan bunga karena itu tujuan pengelolaan kas adalah agar jumlah kas di tekan sampai jumlah minimum yang diperlukan untuk menjalankan usaha.

Fred Weston juga menjelaskan ada dua alasan utama perusahaan menyimpan kas, yaitu:

1. Transaksi , kas yang diperlukan dalam pelaksanaan usaha “pembayaran harus dilakukan dengan uang kas, dan penerimaan dimasukkan di perkiraan kas. 2. Kompensasi atas pinjaman dan pelayanan bank, bank meminjamkan uang dari deposito yang diterimanya sehingga makin besar deposito yang diterimanya, makin besar pula kemungkinan untuk memperoleh laba.

Dalam siklus operasional perusahaan, kas dapat diubah bentuknya menjadi aktiva lain seperti persediaan, perlengkapan, peralatan, dan lain-lain karenanya kas merupakan aktiva lancar paling likuid. Sehubungan dengan tingkat likuiditasnya maka kas diletakkan pada urutan pertama pada jajaran aktiva.

2.4.2 Aliran Kas

Informasi aliran kas sangat berguna untuk menilai kemampuan perusahaan untuk menghasilkan kas dan setara kas yang memungkinkan para pemakai mengembangkan model untuk menilai dan membandingkan nilai sekarang dari arus kas masa depan dan dari berbagai perusahaan. Infpormasi arus kas tersebut juga meningkatkan daya banding pelaporan

penggunaan pelakuan akuntansi yang berbeda terhadap transaksi dan peristiwa yang sama.

Aliran kas merupakan sejumlah uang kas yang keluar dan yang masuk sebagai akibat dari aktivitas perusahaan.

Definisi aliran kas yang dikemukakan oleh Darsono (2006 : 84) yaitu “kas suatu perusahaan harus dikelola dengan baik, karena kas merupakan penggerak semua kegiatan, khususnya kegiatan operasi rutin”.

Proses aliran kas yang terjadi di perusahaan adalaah terus menerus sepanjang hidup perusahaan yang bersangkutan terdiri dari aliran kas masuk (cash in flow) dan aliran kas keluar (cash out flow).

Beberapa aliran kas masuk seperti hasil penjualan produk, penaguhan piutang, penjualan aktiva tetap, penanaman investasi dari pemilik, pinjaman utang dari pihak lain, penerimaan sewa, dan pendapatan lain-lain. Adapun faktor yang mempengaruhi penerimaan kas, diantaranya: budget penjualan, keadaan dan posisi pesaing, syarat pembayaran, dll.

Disamping itu, selain aliran kas masuk dalam aliran kas juga terdapat aliran kas keluar yaitu pengeluaran untuk pembayaran biaya bahan baku, tenaga kerja langsung, pembelian aktiva tetap, pembelian kembali utang-utang perusahaan, dll. Faktor yang mempengaruhi pengeluaran kas antara lain: budget biaya bahan baku, budget biaya

tenaga kerja langsung, budget biaya pabrik lain-lain, dan budget penambahan aktiva tetap.

Apabila aliran kas masuk (cash inflow) lebih besar dari aliran kas keluar (cash outflow) pada suatu saat tertentu maka akan terjadi saldo kas (proceeds) dan sebaliknya bila aliran kas masuk lebih kecil dari aliran kas keluar pada suatu saat tertentu maka akan terjadi kekurangan kas.

2.4.3 Motif Memegang Kas

Alasan perusahaan untuk memegang kas adalah agar perusahaan dapat mengetahui kas mengalir dalam suatu perusahaan. Didalam sebuah risalah ekonomi klasik, John Meynard Keynes (2005:225) menggolongkan motif memegang kas dalam tiga kategori, yaitu:

a. Motif Transaksi

Suatu perusahaan membutuhkan uang kas untuk membayar transaksi harian. Saldo-saldo yang digunakan untuk tujuan-tujuan transaksi memungkinkan perusahaan untuk memenuhi kebutuhan-kebutuhan kas yang disebabkan oleh kegiatan-kegiatan umum yang dilakukan dalam menjalankan sebuah bisnis. Jumlah relatif dari kas yang dibutuhkan untuk memenuhi tuntutan transaksi yang dipengaruhi oleh beberapa faktor, seperti jenis industri di mana perusahaan beroperasi. Motif transaksi memungkinkan perusahaan menjalankan aktivitas sehari-hari,seperti melakukan

b. Motif Berjaga-jaga

Alasan untuk memegang kas ini berhubungan dengan pemeliharaan atau penjagaan saldo-saldo yang akan digunakan untuk memenuhi kebutuhan-kebutuhan yang mungkin ada, tetapi belum teridentifikasi. Kemampuan untuk memprediksi arus kas juga mempunyai pengaruh pada permintaan perusahaan akan kas melalui alasan pencegahan. Perusahaan perlu mengantisipasi pengeluaran kas yang tidak direncanakan sebelumnya. Memegang kas untuk berjaga-jaga dilandasi pemikiran bahwa perusahaan menghadapi ketidakpastian di masa mendatang, gunanya untuk melindungi perusahaan dari ketidakmampuan memenuhi kebutuhan akan kas.

c. Motif Spekulasi

Kas dipegang dengan tujuan-tujuan spekulasi agar dapat mengambil keuntungan dari situasi-situasi yang berpotensial mendatangkan profit. Perusahaan-perusahaan kontruksi yang membangun perumahan-perumahan pribadi akan mengumpulkan kas pada beberapa waktu sebagai antisipasi penurunan yang signifikan dari pada harga-harga kayu. Jika harga-harga bahan bangunan benar-benar turun, perusahaan-perusahaan yang menaikkan jumlah saldo kasnya memperoleh keuntungan dengan membeli bahan-bahan bangunan tersebut dalam jumlah yang besar.

Pada umumnya, alasan spekulasi merupakan komponen yang kurang penting bagi perusahaan yang mengutamakan likuiditas. Memegang kas untuk memanfaatkan dana yang tidak digunakan. Kebutuhan kas bisa meningkat pada saat ada kejadian-kejadian tertentu di masa mendatang guna memperoleh keuntungan dengan memanfaatkan peluang yang tidak terduga.

2.4.4 Perputaran Kas

Perputaran kas merupakan analisa yang berperan penting dalam kegiatan operasional perusahaan karena berkaitan dengan ukuran tinggi rendahnya aktivitas perusahaan yang diukur dari penggunaan kas. Dengan demikian semakin besar cash turnover, semakin kecil jumlah kas yang dibutuhkan dalam operasional perusahaan. Jumlah kas dapat dihubungkan dengan penjualan (sales). Perbandingan antara sales dengan jumlah rata-rata kas menggambarkan tingkat perputaran kas (cash turnover), makin tinggi turnovernya maka makin efisien penggunaan kasnya. Dalam hal ini penggunaan kas yang dikemukakan oleh jumingan (2006 : 98) dapat disebabkan oleh adanya transaksi-transaksi sebagai berikut:

1. Pembelian saham atau obligasi sebagai investasi jangka pendek maupun jangka panjang, serta pembelian aktiva tetap lainnya.

2. penarikan kembali saham yang beredar maupun adanya pengembalian kas perusahaan oleh pemilik perusahaan.

3. Pelunasan pembayaran angsuran hutang jangka pendek maupun jangka panjang.

Definisi perputaran kas menurut Abdul halim (2007 : 98) menyatakan bahwa “perputaran kas merupakan banyaknya perputaran uang kas selama 1 periode”.

Salah satu analisis yang berkaitan dengan jumlah persediaan kas adalah tingkat perputaran kas (cash turnover). Dari tingkat perputaran kas ini dapat diketahui seberapa cepat kas berputar dalam 1 periode tertentu. Perbandingan antara sales dengan jumlah rata-rata kas menggambarkan tingkat perputaran kas, sebagai berikut:

Perputaran kas = kas rata rata Penjualan

Berdasarkan rumus diatas, penjualan yang digunakan untuk mengukur tingkat perputaran kas adalah jumlah seluruh penjualan, baik penjualan tunai maupun penjualan kredit.

Pendapat diatas dapat diketahui bahwa perputaran kas diperoleh dengan membandingkan jumlah penjualan atau pendapatan perusahaan dengan rata-rata kas. Dan rata-rata kas diperoleh sebagai berikut:

2 akhir kas awal kas kas rata rata

Abdul halim (2007 : 115) mengemukakan rumus perputaran kas dapat diperoleh dengan membagi jumlah hari dalam setahun dengan siklus kas perusahaan (cash cycle). Hal itu dapat di ilustrasikan sebagai berikut:

cycle cash turnover

cash 360

Cash cycle = (rata-rata umur piutang) + (rata-rata umur persediaan) – (rata-rata umur utang)

Rumus tersebut merupakan rumus berbeda dengan rumus yang lain, akan tetapi hal ini dapat dijadikan bahan perbandingan antara rumus perputaran kas yang ada.

Sedangkan pengertian perputaran kas (cash turnover) menurut Lukman (2007 : 234) yaitu “perputaran kas menunjukkan pada beberapa kali uang kas berputar dalam beberapa periode”.

Dalam pendapat tersebut bahwa perputaran kas sangat berpengaruh terhadap operasional perusahaan dan semakin besar cash turnover semakin kecil jumlah kas yang dibutuhkan perusahaan.

2.5 Profitabilitas

Dalam aktivitasnya perusahaan memperoleh dana dan menggunakan dana untuk menghasilkan keuntungan. Para investor yang menginvestasikan dananya pasti memiliki ekspektasi untuk memperoleh pengembalian sebesar-besarnya dengan resiko investasi tertentu. Untuk investasi pada saham, pengembalian yang diperoleh berupa dividen. Sedangkan investasi pada surat hutang, pengembalian yang diperoleh berupa pendapatan bunga. Investor akan menanamkan modalnya pada

Setelah mendapatkan laporan keuangan langkah yang di tempuh oleh para investor untuk mengetahui keadaan perubahan adalah dengan menganalisis laporan keuangan melalui rasio-rasio keuangan. Analisis rasio dan analisis presentasi yang memungkinkan untuk mengidentifikasi, mengkaji, dan merangkum hubungan-hubungan yang signifikan dari data perusahaan.

Profitabilitas merupakan kemampuan perusahaan untuk menghasilkan laba dengan menggunakan sumber daya dalam perusahaan. Profitabilitas digunakan untuk mengukur hasil akhir dari berbagai kebijakan dan keputusan manajemen dalam menjalankan perusahaan. Untuk menghitung tingkat profitabilitas maka digunakan rasio profitabilitas. Rasio ini menggambarkan evektifitas pengelolaan perusahaan oleh manajemen, oleh karena itu akan sangat diperhatikan oleh pemilik perusahaan.

Mamduh (2007 : 83) mengemukakan definisi profitabilitas, “mengukur tingkat kemempuan perusahaan pada tingkat penjualan, asset, dan modal saham yang tertentu”. Profitabilitas merupakan hasil akhir bersih dari berbagai kebijakan dan keputusan.

Definisi profitabilitas juga dikemukakan oleh Sugiyarso (2005 : 118) yang menyatakan bahwa “profitabilitas yaitu menunjukkan kemampuan perusahaan memperoleh laba dalam hubungannya dengan penjualan, total aktiva, maupun modal sendiri”.

Dari pendapat diatas, dapat disimpulkan bahwa profitabilitas adalah salah satu ukuran kinerja perusahaan yang menunjukkan kemampuan perusahaan dalam memperoleh laba pada suatu periode tertentu.

Menurut Munawir (2004 : 33) :

Rentabilitas atau Profitabilitas suatu perusahaan diukur dengan kesuksesan perusahaan dan kemampuan perusahaan menggunakan aktivanya secara produktif,dengan demikian profitabilitas perusahaan dapat diketahui dengan membandingkan antara laba yang di peroleh dalam suatu periode dengan jumlah aktiva atau modal perusahaan tersebut.

Menurut Sofyan (2007 : 304) rasio yang mengukur profitabilitas adalah sebagai berikut:

2.5.1Net Profit Margin (NPM)

Net profit margin (NPM) adalah rasio antara laba setelah pajak (EAT) yang dihasilkan dari penjualan. Semakin besar rasio ini maka semakin besar kemampuan perusahaan ini untuk mendapatkan laba yang tinggi. Dengan mngetahui hal tersebut investor dapat dinilai apakah perusahaan itu profitable atau tidak.

Sedangkan menurut darsono dan Ashari (2005 : 55) menyatakan “Net Profit Margin adalah rasio untuk menghitung seberapa besar kemampuan perusahaan menghasilkan laba bersih pada tingkat penjualan tertentu”. NPM adalah suatu pengukuran dari setiap satuan nilai penjualan yang tersisa setelah dikurangi oleh seluruh biaya, termasuk bunga dan pajak.

bersih penjualan

Bersih Laba NPM

2.5.2 Return on Investmen (ROI)

Return on Investment (ROI) adalah rasio antara laba bersih dengan total aktiva. Rasio ini untuk mengukur tingkat keuntungan yang dihasilkan dari investasi total. Rasio yang lebih rendah dapat disebabkan karena NPM yang rendah atau karena perputaran total aktiva yang rendah atau keduanya, rasio ini dapat dihitung dengan cara:

aktiva total

bersih laba ROI

2.5.3 Gross Profit Margin (GPM)

Gross Profit Margin (GPM) adalah rasio antara laba kotor dengan penjualan. Rasio ini mengukur laba kotor yang dihasilkan dari setiap penjualan, GPM yang rendah menunjukkan bahwa harga jual perusahaan relatif rendah harga pokok penjualan yang relatif tinggi atau keduanya. Rasio ini dapat dihitung dengan cara:

penjualan kotor laba GPM

2.5.4 Return on Equity (ROE)

Return on Equity (ROE) adalah perbandingan antara keuntungan bersih dengan jumlah modal. Untuk mengetahui kemampuan perusahaan dalam keseluruhan aktiva untuk menghasilkan keuntungan bagi pemegang saham. Rasio ini dapat dihitung dengan cara:

Ekuitas Rata Rata bersih laba ROE

2.5.5 EPS (Earning Per Share)

Investor biasanya lebih tertarik dengan ukuran profitabilitas dengan menggunakan dasar saham yang dimiliki. Alat analisis yang digunakan untuk melihat keuntungan dengan dasar saham adalah earning per share yang dicari dengan laba bersih dibagi saham yang beredar. Rasio ini menggambarkan besarnya pengembalian modal untuk setiap satu lembar saham. beredar yang saham Jumlah Bersih Laba EPS 2.7 KERANGKA BERPIKIR

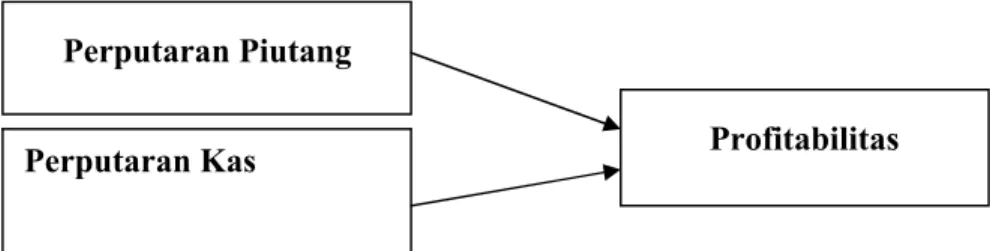

Berdasarkan penelitian yang dilakukan sebelumnya yang menyangkut tentang pengaruh perputaran piutang dan kas terhadap Profitabilitas, seperti yang

berjudul Pengaruh Perputaran Kas, Piutang, dan Persediaan terhadap Return on Investmen, bahwa perputaran kas dan persediaan berpengaruh signifikan, sedangkan perputaran piutang tidak berpengaruh signifikan. Lain halnya dengan Gunarto ( 2004) yang membuat penelitian tentang pengaruh perputaran piutang, kas, dan persediaan terhadap rentabilitas, dengan hasilnya ialah ketiga variabel X berpengaruh signifikan, ketiga variabel X tersebut besar pengaruhnya ialah sebesar 76,9%, sedangkan sisanya dipengaruhi oleh faktor yang lain. Dari pernyataan atau hasil penelitian tersebut, penulis beranggapan bahwa terdapat pengaruh yang signifikan antara perputaran piutang dan kas terhadap profitabilitas.

Berdasarkan uraian diatas, maka dapat diperoleh kerangka berpikir sebagai berikut :

Perputaran Kas

Gambar 2.1 Skema kerangka pemikiran teoritis Perputaran Piutang