BAB II

TINJAUAN PUSTAKA

2.1. Landasan Teori

2.1.1. Earnings Response Coeffisient

Earnings Response Coefficient (ERC) adalah ukuran besaran abnormal return

suatu saham sebagai respon terhadap komponen laba abnormal (unexpected earnings) yang dilaporkan oleh perusahaan yang mengeluarkan saham tersebut (Scott, 2003). ERC berguna dalam analisis fundamental oleh investor, dalam model penilaian untuk menentukan reaksi pasar atas informasi laba perusahaan perusahaan. ERC merupakan koefisien yang diperoleh dari regresi antara proksi harga saham dan laba akuntansi.

Proksi harga saham yang digunakan adalah cummulative abnormal return (CAR), sedangkan proksi laba akuntansi adalah unexpected earning (UE)(Chaney dan Jeter, 1991). Regresi model tersebut akan menghasilkan ERCuntuk masing-masing sampel yang akan digunakan untuk analisis berikutnya.

ERC merupakan pengaruh laba abnormal (unexpected earnings) terhadap CAR, yang ditunjukkan melalui slope coeficient dalam regresi abnormal return

saham dengan unexpected earnings (Scott, 2003). Hal ini menunjukkan bahwa ERC adalah reaksi CAR terhadap laba yang diumumkan oleh perusahaan.

Ada beberapa hal yang menyebabkan respon pasar yang berbeda-beda terhadap laba yaitu persistensi laba, beta, struktur permodalan perusahaan, kualitas laba, growth opportunities, dan ukuran perusahaan (Scott, 2003). Nilai Earnings

Response Coeffisiens diprediksi lebih tinggi jika laba perusahaan lebih persisitensi di masa depan. Demikian juga jika kualitas laba semakin baik, maka diprediksi nilai ERC akan semakin tinggi. Beta mencerminkan risiko sistematis. Investor akan menilai laba sekarang untuk memprediksi laba dan return dimasa yang akan datang. Jika future return tersebut semakin berisiko, maka reaksi investor terhadap

unexpected earnings perusahaan juga semakin rendah (Scott, 2003).

Laba memiliki kandungan informasi yang tercermin dalam harga saham (Easton dan Harris, 1991 dalam Hidayati dan Murni, 2009). Penelitian ini membuktikan bahwa laba memiliki nilai relevan yang diketahui dari pengaruhnya terhadap reaksi pasar yang digambarkan dalam harga saham. Perubahan harga saham bergerak sesuai dengan kepercayaan investor, sejalan dengan Eficiency Market Theory yang menyatakan bahwa pasar akan bereaksi cepat terhadap informasi yang baru, sehingga sesaat sebelum dan sesudah laporan keuangan dikeluarkan, informasi mengenai angka laba yang dipublikasikan akan memengaruhi tingkah laku investor. Peningkatan laba abnormal (unexpected earnings) diikuti oleh return abnormal

positif dan penurunan laba abnormal diikuti oleh tingkat return abnormal negatif (Ball dan Brown, 1968). Hasil ini menunjukkan bahwa adanya hubungan yang signifikan antara pengumuman laba perusahaan dengan perubahan harga saham. Seberapa jauh respon pasar terhadap informasi laba dikenal dengan penelitian ERC.

Asumsi yang mendasari penelitian ERC adalah bahwa investor merespon secara berbeda terhadap informasi laba akuntansi sesuai dengan kredibilitas atau kualitas informasi laba akuntansi tersebut (Syafrudin, 2004). Menurut Suwardjono

(2005), reaksi pasar ditunjukkan dengan (return saham) perusahaan tertentu yang cukup mencolok pada saat pengumuman laba adanya perubahan harga pasar. Maksud dari mencolok adalah perbedaan yang cukup besar antara return realisasi dengan

return ekspektasi yang disebut sebagai return abnormal.

Beberapa penelitian menyatakan bahwa respon pasar terhadap laba di masing-masing perusahaan dapat bervariasi dan tidak konstan. Beberapa peneliti yang memiliki pendapat tersebut adalah Easton dan Zmijweski (1989) ; Collins dan Khotari (1989). Pihak lain mengatakan bahwa Earnings Response Coefficient relatif tidak berubah dan tetap, diantaranya adalah penelitian yang dilakukan oleh; Kormendi dan Lipe (1987).

2.1.2. Persistensi Laba

Persistensi laba merupakan suatu ukuran yang menjelaskan kemampuan perusahaan untuk mempertahankan jumlah laba yang diperoleh saat ini sampai masa mendatang. Persistensi laba sering digunakan sebagai pertimbangan kualitas laba karena persistensi laba merupakan komponen dari karakteristik kualitatif relevansi yaitu predictive value (Jonas dan Blanchet, 2000). Penman (2000) menyatakan bahwa persistensi laba adalah revisi dalam laba akuntansi yang diharapkan di masa mendatang (expected future earnings) yang tercermin pada laba tahun berjalan (current earnings).

Menurut Meythi (2006) persistensi laba adalah properti laba yang menjelaskan kemampuan perusahaan untuk mempertahankan laba yang diperoleh

saat ini sampai masa mendatang. Persistensi laba sering kali dikategorikan sebagai salah satu pengukuran kualitas laba karena persistensi laba mengandung unsur

predictive value sehingga dapat digunakan oleh pengguna laporan keuangan untuk mengevaluasi kejadian-kejadian di masa lalu, sekarang dan masa depan. Predictive Value adalah salah satu komponen relevansi selain feedbackvalue dan timeliness.

Inovasi terhadap laba sekarang informatif terhadap laba masa depan ekspektasian, yaitu manfaat masa depan yang diperoleh pemegang saham (Wijayanti, 2003). Penelitian yang pernah dilakukan oleh Lipe (1990) dan Sloan (1996) menggunakan koefisien dari regresi antara laba akuntansi periode sekarang dengan periode yang akan datang sebagai proksi persistensi laba, jika koefisien variabelnya semakin kecil.

Scott (2003) menyatakan bahwa persistensi laba adalah revisi laba yang diharapkan dimasa mendatang (expected future earnings) yang diimplikasikan oleh inovasi laba tahun berjalan sehingga persistensi laba dapat dilihat dari inovasi laba tahun berjalan yang dihubungkan dengan perubahan harga saham.

2.1.3. Struktur Modal

Modal menjadi salah satu aspek penting dalam perusahaan karena baik dalam pembukaan bisnis maupun pengembangannya, modal sangatlah diperlukan. Oleh sebab itu perusahaan harus menentukan seberapa banyak modal yang diperlukan untuk membiayai bisnisnya. Sumber dana bagi perusahaan dapat diperoleh dari dalam maupun dari luar perusahaan. Dana dari dalam perusahaan, yaitu melalui laba ditahan

dan depresiasi, sedangkan dana dari luar perusahaan berasal dari para kreditur dan dana dari peserta yang mengambil bagian dari perusahaan yang akan menjadi modal sendiri.

Keputusan pendanaan atau keputusan atas struktur modal merupakan suatu keputusan keuangan yang berkaitan dengan komposisi utang, saham preferen dan saham biasa yang harus digunakan oleh perusahaan. Keputusan struktur modal secara langsung berpengaruh terhadap besarnya resiko yang ditanggung oleh pemegang saham beserta besarnya tingkat pengembalian atau tingkat keuntungan yang diharapkan (Brigham dan Houston, 2001). Keputusan struktur modal tidak saja berpengaruh terhadap profitabilitas perusahaan, tetapi juga berpengaruh terhadap risiko keuangan yang dihadapi perusahaan. Risiko keuangan tersebut meliputi kemungkinan ketidakmampuan perusahaan untuk membayar kewajibannya dan kemungkinan tidak tercapainya tingkat laba yang ditargetkan perusahaan.

Apabila perusahaan melakukan pinjaman kepada pihak di luar perusahaan maka akan timbul utang sebagai konsekuensi dari pinjamannya tersebut dan berarti perusahaan telah melakukan financial leverage. Semakin besar utang maka financial leverage juga akan semakin besar. Berarti resiko yang dihadapi perusahaan akan semakin besar karena utangnya tersebut. Pembiayaan dengan utang atau leverage

keuangan memiliki tiga implikasi penting, yaitu:

1. Memperoleh dana melalui utang membuat pemegang saham dapat mempertahankan pengendalian atas perusahaan dengan investasi yang terbatas.

2. Kreditur melihat ekuitas atau dana yang di setor pemilik untuk memberikan marjin penganggaran, sehingga jika pemegang saham hanya memberikan sebagian kecil dari total pembiayaan, maka risiko perusahaan sebagian besar ada pada kreditur. 3. Jika perusahaan memperoleh pengembalian yang lebih besar atas investasi yang

dibiayai dengan dana pinjaman di banding pembayaran bunga, maka pengembalian atas modal pemilik akan lebih besar atau leverage.

Financial levarage dianggap menguntungkan apabila laba yang di peroleh lebih besar dari pada beban tetap yang timbul akibat penggunaan utang tersebut. Financial leverage di anggap merugikan apabila laba yang diperoleh lebih kecil dari pada beban tetap yang timbul akibat penggunaan utangnya tersebut.

Ghosh, et.all (2000), mendefinisikan struktur modal sebagai perbandingan antara hutang perusahaan (total debt) dan total aktiva (total asset). Perbandingan ini dilihat dengan bagaimana distribusi aktiva perusahaan terhadap total kewajiban perusahaan.

Beberapa teori yang terkait dengan dengan struktur modal, yaitu :

1. Agency Theory

Teori ini dikemukakan oleh Jansen dan Meckling (1976), manajemen merupakan agen dari pemegang saham, sebagai pemilik perusahaan. Untuk dapat melakukan fungsinya dengan baik, manajemen harus diberikan insentif dan pengawasan yang memadai. Pengawasan dapat dilakukan melalui cara-cara seperti pengikatan agen, pemeriksaan laporan keuangan, dan pembatasan terhadap keputusan

yang dapat diambil manajemen. Kegiatan pengawasan tentu saja membutuhkan biaya yang disebut dengan biaya agensi.

Biaya agensi menurut (Horne dan Wachowicz 1998 dalam Saidi, 2001)adalah biaya-biaya yang berhubungan dengan pengawasan manajemen untuk meyakinkan bahwa manajemen bertindak konsisten sesuai dengan perjanjian kontraktual perusahaan dengan kreditor dan pemegang saham. Menurut (Horne dan Wachowicz 1998, dalam Saidi, 2001), salah satu pendapat dalam teori agensi adalah siapapun yang menimbulkan biaya pengawasan, biaya yang timbul pasti tanggungan pemegang saham. Sebagai misal, pemegang obligasi, mengantisipasi biaya pengawasan, serta membebankan bunga yang lebih tinggi. Semakin besar peluang timbulnya pengawasan, semakin tinggi tingkat bunga, dan semakin rendah nilai perusahaan bagi pemegang saham. Biaya pengawasan berfungsi sebagai insentif dalam penerbitan obligasi, terutama dalam jumlah yang besar. Jumlah pengawasan yang diminta pemegang obligasi akan meningkat seiring dengan meningkatnya jumlah obligasi yang beredar.

2. Signaling Theory

Signal atau isyarat adalah suatu tindakan yang diambil manajemen perusahaan yang memberi petunjuk bagi investor tentang bagaimana manajemen memandang prospek perusahaan (Brigham dan Houston,2001). Menurut Brigham dan Houston (2001), Perusahaan dengan prospek yang menguntungkan akan mencoba menghindari penjualan saham dan mengusahakan setiap modal baru yang diperlukan dengan cara-cara lain, termasuk penggunaan hutang yang melebihi target struktur modal yang

normal. Perusahaan dengan prospek yang kurang menguntungkan akan cenderung untuk menjual sahamnya. Pengumuman emisi saham oleh suatu perusahaan umumnya merupakan suatu isyarat (signal) bahwa manajemen memandang prospek perusahaan tersebut suram. Apabila suatu perusahaan menawarkan penjualan saham baru lebih sering dari biasanya, maka harga sahamnya akan menurun, karena menerbitkan saham baru berarti memberikan isyarat negatif yang kemudian dapat menekan harga saham sekalipun prospek perusahaan cerah.

3. Pecking Order Theory

Penamaan Pecking Order Theory dilakukan oleh Myers (1984) Teori ini menyatakan bahwa ada semacam tata urutan (pecking order) bagi perusahaan dalam menggunakan modal. Teori tersebut juga menjelaskan bahwa perusahaan lebih mengutamakan pendanaan ekuitas internal (menggunakan laba yang ditahan) daripada pendanaan ekuitas eksternal (menerbitkan saham baru).

4. Trade Off Theory

Trade off theory oleh Modigliani dan Miller (1963), menyatakan bahwa suatu perusahaan memiliki tingkat hutang yang optimal dan berusaha untuk menyesuaikan tingkat hutang aktualnya ke arah titik optimal, ketika perusahaan tersebut berada pada tingkat hutang yang terlalu tinggi (overlevered) atau terlalu rendah (underlevered). Pada kondisi yang stabil, perusahaan akan menyesuaikan tingkat hutangnya kepada tingkat rata-rata hutangnya dalam jangka panjang. Karena itu, teori ini disebut juga

2.1.4. Risiko Sistematik

Risiko keseluruhan (total risk) dari pemilikan suatu saham terdiri dari dua bagian yaitu risiko yang sistematik dan risiko yang tidak sistematik. Risiko sistematik merupakan risiko yang keseluruhan di pasar dan tidak bisa dihilangkan dengan diversifikasi (investasi pada berbagai jenis saham). Apabila risiko sistematik muncul dan terjadi, maka semua jenis saham akan terkena dampaknya sehingga investasi dalam 1 jenis saham atau lebih tidak dapat mengurangi kerugian. Contoh risiko sistematik adalah kenaikan inflasi yang tajam, kenaikan tingkat bunga, dan siklus ekonomi (Samsul, 2006). Sedangkan risiko yang tidak sistematik merupakan risiko yang dapat dihilangkan dengan diversifikasi. Karena risiko ini untuk suatu perusahaan, yaitu hal yang buruk terjadi dalam suatu perusahaan dapat diimbangi dengan hal baik yang terjadi di perusahaan lain, misal perusahaan pesaing, perubahan teknologi bagian produksi, pemogokan buruh dan sebagainya.

Return dan risiko mempunyai hubungan yang positif, semakin besar risiko yang harus ditanggung, semakin besar return yang dikompensasikan (Hartono, 2003). Kepekaan tingkat keuntungan yang saham terhadap perubahan pasar disebut dengan beta saham. Menurut Hartono (2003) beta merupakan ukuran volatilities return

saham terhadap return pasar. Volatilitas dapat diartikan sebagai fluktuasi dari return-return suatu sekuritas atau portofolio dalam suatu periode dari waktu ke waktu. Semakin besar fluktuasi return saham terhadap return pasar maka semakin besar pula beta saham tersebut. Demikian pula sebaliknya, semakin kecil fluktuasi return saham terhadap return pasar, semakin kecil pula beta saham tersebut suatu investasi

mempunyai risiko berarti bahwa investasi tersebut tidak akan memberikan keuntungan yang pasti. Investor tidak akan tahu dengan pasti hasil yang akan diperoleh dari investasi yang dilakukanya. Dalam keadaan itu investor hanya mengharapkan untuk memperoleh tingkat keuntungan tertentu. Dalam pembuatan keputusan investasi, investor memerlukan ukuran risiko sistematik yang akurat dan tidak bias. Hal ini sangat penting bagi investor, sebagai dasar untuk memperkirakan besarnya risiko maupun return investasi dimasa depan.

Oleh karena itu, secara implisit dapat dikatakan bawa beta saham merupakan parameter kondisi keuangan suatu perusahaan, apakah perusahaan itu sehat ataukah perusahaan itu mendekati kegagalan bursa (delisting). Karena jika emiten di-delist

dari bursa maka investor merupakan pihak yang paling dirugikan. Investor akan menanggung risiko jika menyusun portofolio investasinya melibatkan saham yang berpotensi gagal, sebab investor tidak dapat lagi memperjualbelikan sahamnya. Dengan kata lain akan timbul kerugian akibat salah investasi. Jadi selain memperhatikan return yang tinggi, investor juga harus memperhatikan tingkat risiko yang harus ditanggung.

2.1.5. Kesempatan Bertumbuh

Kesempatan bertumbuh menjelaskan prospek pertumbuhan perusahaan di masa depan. Penilaian pasar (investor/pemegang saham) terhadap kemungkinan bertumbuh suatu perusahaan nampak dari harga saham yang terbentuk sebagai suatu nilai ekspektasi terhadap manfaat masa depan yang akan diperolehnya. Pemegang

saham akan memberi respon yang lebih besar kepada perusahaan dengan kemungkinan bertumbuh yang tinggi. Hal ini terjadi karena perusahaan yang mempunyai kemungkinan bertumbuh yang tinggi akan memberikan manfaat yang tinggi di masa depan bagi investor.

Penilaian pasar terhadap kemungkinan bertumbuh suatu perusahaan nampak dari harga saham yang terbentuk sebagai suatu nilai ekspektasi terhadap manfaat masa depan yang akan diperoleh. Pemegang saham akan memberi respon yang lebih besar kepada perusahaan dengan kemungkinan bertumbuh yang tinggi. Hal ini terjadi karena perusahaan yang mempunyai kemungkinan bertumbuh yang tinggi akan memberi manfaat yang tinggi di masa depan bagi investor (Palupi, 2006).

2.1.6. Ukuran Perusahaan

Ukuran perusahaan adalah suatu skala dimana dapat diklasifikasikan besar kecilnya perusahaaan menurut berbagai cara antara lain dengan ukuran pendapatan, total aset, dan total modal (Brigham dan Houston, 2001). Pada dasarnya ukuran perusahaan hanya terbagi dalam tiga kategori yaitu perusahaan besar (large firm), perusahaan menengah (medium size) dan perusahaan kecil (small firm). Penentuan ukuran perusahaan ini didasarkan kepada total asset perusahaan (Machfoedz, 1994).

Ukuran perusahaan bisa diukur dengan menggunakan total aktiva, penjualan, atau modal dari perusahaan tersebut. Salah satu tolok ukur yang menunjukkan besar kecilnya perusahaan adalah ukuran aktiva dari perusahaan tersebut. Perusahaan yang memiliki total aktiva besar menunjukkan bahwa perusahaan tersebut telah mencapai

tahap kedewasaan dimana dalam tahap ini arus kas perusahaan positif dan dianggap memilki prospek yang baik dalam jangka waktu yang relatif lama, selain itu juga mencerminkan bahwa perusahaan relatif lebih stabil dan lebih mampu menghasilkan laba dibanding perusahaan dengan total asset yang kecil (Daniati dan Suhairi, 2003).

Aktiva merupakan tolok ukur besaran atau skala suatu perusahaan. Biasanya perusahaan besar mempunyai aktiva yang besar pula nilainya. Secara teoritis perusahaan yang lebih besar mempunyai kepastian (certainty) yang lebih besar daripada perusahaan kecil sehingga akan mengurangi tingkat ketidakpastian mengenai prospek perusahaan ke depan, hal tersebut membantu investor memprediksi risiko yang mungkin terjadi jika berinvestasi pada perusahaan tersebut (Yolana dan Martini, 2005)

Suatu perusahaan yang sudah mapan akan memiliki akses yang mudah menuju pasar modal, sementara perusahaan baru dan masih kecil akan mengalami banyak kesulitan untuk melakukan akses ke pasar modal. Selain itu, ukuran perusahaan turut menentukan tingkat kepercayaan investor, semakin besar perusahaan semakin dikenal masyarakat yang berarti semakin mudah untuk mendapatkan informasi mengenai perusahaan (Hartono, 2003).

2.1.7. Corporate Social Responsibility

Corporate Social Responsibility dapat diartikan sebagai komitmen industri untuk mempertanggung jawabkan dampak operasi dalam dimensi sosial, ekonomi, dan lingkungan serta menjaga agar dampak tersebut menyumbang manfaat kepada

masyarakat dan lingkungan hidupnya (Tanudjaja, 2006). Perusahaan semakin menyadari bahwa kelangsungan hidup perusahaan juga tergantung dari hubungan perusahaan dengan masyarakat dan lingkungannya. Pinasty (2004), menyatakan dari waktu ke waktu semakin banyak tersedia informasi alternatif, selain informasi akuntansi bagi investor di pasar modal. Informasi tersebut semakin banyak digunakan oleh investor dalam penilaian perusahaan. Dari perspektif ekonomi, perusahaan akan mengungkapkan suatu informasi jika informasi tersebut akan meningkatkan nilai perusahaan (Verecchia, 1983 dalam Basalamah dan Jermias, 2005). Pengungkapan informasi CSR diharapkan memberikan informasi tambahan kepada para investor selain dari yang sudah tercakup dalam laporan keuangan..

Pengungkapan tanggung jawab social perusahaan yang sering juga disebut sebagai social disclosure, corporate social reporting, social accounting (Mathews, 1997) atau corporate social responsibility (Hackston dan Milne, 1996) merupakan proses pengkomunikasian dampak sosial dan lingkungan dari kegiatan ekonomi organisasi terhadap kelompok khusus yang berkepentingan dan terhadap masyarakat secara kesuluruhan. Pengungkapan kinerja corporate social responsibility (CSR) melalui pelaporan berkelanjutan kini menjadi penting dan terutama ketika membuat keputusan investasi jangka panjang, dengan melalui pelaporan kinerja corporate social responsibility (CSR) tersebut akan tercermin apakah perusahaan telah menjalankan akuntabilitas sosial dan lingkungan secara optimal atau tidak, yang sekaligus akan terungkap bahwa perusahaan bersangkutan apakah telah melaksanakan best practice, norma-norma usaha yang sehat, inisiatif, consensus dan

komitmen usaha yang telah sesuai atau tidak dengan peraturan perundang-undangan berlaku. Disamping itu, pihak perusahaan harus bersikap terbuka dan jujur dalam penyampaian informasi akurat atau pelaporan mengenai program pelaksanaan kepada

corporate social responsibility (CSR) stakeholders nya.

Beberapa teori berkaitan dengan pengungkapan pertanggungjawaban sosial perusahaan yang berhubungan dengan aktivitas dan dampak yang ditimbulkan perusahaan tersebut yaitu :

1. Agency Theory, yaitu pertanggungjawaban perusahaan yang berorientasi kepada manajemen (agen) dan pemilik (principal).

2. Stakeholders Theory, yaitu Kesuksesan perusahaan tidak hanya terletak pada kemampuannya dalam membangun hubungan yang baik dengan pemegang saham (Shareholder) saja, akan tetapi perusahaan juga perlu membangun hubungan baik dengan individu, masyarakat dan lingkungan sebagai stakeholders dalam pembuatan keputusan (Sujatmoko, 2007 dalam Hidayati dan Murni, 2009).

3. Legitimacy Theory, yaitu perusahaan memiliki kontrak dengan masyarakat untuk melakukan kegiatannya berdasarkan nilai-nilai justice, dan bagaimana perusahaan menanggapi berbagai kelompok kepentingan untuk melegitimasi tindakan perusahaan (Titl, 1994 dalam Sayekti dan Wondabio, 2008).

Perusahaan dalam mempertahankan kelangsungan hidupnya, mengupayakan sejenis pengakuan atau legitimacy. Perusahaan senantiasa meningkatkan return

saham bagi para investor untuk mendapatkan pengakuan dari investor, untuk mendapatkan pengakuan dari konsumen, perusahaan meningkatkan mutu produk dan

layanan dan untuk memperoleh legitimasi dari masyarakat, perusahaan melakukan aktivitas pertanggung jawaban sosial (Hidayati dan Murni, 2009). Dengan menerapkan CSR, diharapkan perusahaan akan memperoleh legitimasi sosial dan memaksimalkan kekuatan keuangan dalam jangka panjang (Kiroyan dalam Sayekty dan Wondabio, 2008).

Pelaksanaan CSR dapat dilihat dari dua perspektif yang berbeda yaitu :

1. Pelaksanaan CSR merupakan praktik bisnis secara sukarela (discretionary business practice), artinya pelaksanaan CSR lebih banyak berasal dari inisiatif perusahaan dan bukan merupakan aktivitas yang dituntut untuk dilakukan perusahaan oleh peraturan perundang-undangan yang berlaku di Indonesia.

2. Pelaksanaan CSR bersifat Mandatory (sukarela) yang sudah diatur oleh undang-undang (Solihin, 2009).

Pada tanggal 20 Juli 2007 pemerintah mengesahkan Undang-undang No. 40 tahun 2007 tentang Perseroan Terbatas yang mengatur kewajiban perusahaan untuk melaksanakan tanggung jawab sosial perusahaan atau Corporate Social Responsibility.

2.1.8. Persistensi laba dan Earning Response Coefficient

Nilai Earnings Response Coeffisiens diprediksi lebih tinggi jika laba perusahaan lebih persisitensi di masa depan. Demikian juga jika kualitas laba semakin baik, maka diprediksi nilai ERC akan semakin tinggi. Laba akuntansi dianggap semakin persisten, jika koefisien variasinya semakin kecil. Persistensi laba

ditemukan memiliki hubungan yang positif dengan Earnings Response Coefficient. Semakin persisten atau semakin permanen laba perusahaan, maka akan semakin tinggi Earnings Response Coefficient, hal ini berkaitan dengan kekuatan laba, persistensi laba mencerminkan kualitas laba perusahaan dan menunjukkan bahwa perusahaan dapat mempertahankan laba dari waktu ke waktu.

Menurut Scott (2003) peristensi laba adalah revisi laba yang diharapkan dimasa mendatang yang diimplikasikan oleh inovasi laba tahun berjalan sehingga persistensi laba dilihat dari inovasi laba tahun berjalan yang dihubungkan dengan perubahan harga saham. Menurut Pennman (2000) Persistensi laba adalah revisi dalam laba akuntansi yang diharapkan di masa depan (expected future earnings) yang diimplikasi oleh laba akuntansi tahun berjalan (current earnings). Besarnya revisi ini menunjukkan tingkat persistensi laba. Inovasi terhadap laba sekarang adalah informatif terhadap laba masa depan ekspektasian, yaitu manfaat masa depan yang diperoleh pemegang saham. Harga saham merupakan nilai sekarang manfaat masa depan ekspektasian yang diperoleh pemegang saham. Nilai sekarang dari revisi atas laba masa depan dapat memperkirakan nilai sekarang revisi manfaat masa depan ekspektasiannya, yaitu dalam harga saham (Kormendi dan Lipe, 1987). Semakin kecil revisi laba akuntansi masa depan (semakin persisten laba akuntansi), semakin kuat hubungan laba akuntansi dengan abnormal return (semakin besar koefisien respon laba).

Penelitian Kormendi dan Lipe (1987) menyimpulkan bahwa earnings response coefficient berkorelasi positif dengan persistensi laba akuntansi. Penelitian

ini diacu oleh penelitian selanjutnya antara lain oleh Easton dan Zmijewski (1989) dan Collins dan Kothari (1989), dengan hasil yang konsisten dengan Pennman (2000). Berbeda dengan Penelitian yang dilakukan oleh Harahap (2004) menyatakan bahwa persistensi laba tidak berpengaruh terhadap Earnings Response Coefficient.

2.1.9. Struktur Modal dan Earnings Response Coefficient

Struktur modal umumnya di proksi dengan besarnya leverage perusahaan. Perusahaan dengan tingkat leverage yang tinggi berarti memiliki utang yang lebih besar dibandingkan modal. Kerugian yang timbulkan dari penggunaan leverage, yaitu:

1. Semakin tinggi debt ratio, semakin berisiko perusahaan, karena semakin tinggi biaya tetapnya yaitu berupa pembayaran bunga.

2. Jika sewaktu-waktu perusahaan kesulitan keuangan dan operating income tidak cukup untuk menutup beban bunga, maka akan menyebabkan kebangkrutan (Brigham dan Houston, 2001)

Penelitian Dhaliwal, et. al (1991) menunjukkan bahwa earnings response coefficient berpengaruh negatif dengan tingkat leverage. Perusahaan dengan tingkat leverage yang tinggi berarti memiliki utang yang lebih besar dibandingkan modal. Hasil penelitian ini didukung oleh penelitian Mulyani (2007), yang menyimpulkan bahwa struktur modal berpengaruh terhadap ERC. Namun, hasil berbeda ditemukan oleh oleh Chandarin (2003), dan Jaswadi (2003) yang menyimpulkan bahwa struktur modal tidak berpengaruh terhadap ERC.

2.1.10. Risiko Sistematik dan Earnings Response Coefficient

Kemampuan investasi pada dasarnya merupakan keputusan yang tidak pasti, karena menyangkut harapan masa depan yang akan datang berupa imbalan hasil (return) yang diharapkan, serta risiko yang harus ditanggung investor. Mengingat bahwa investasi memiliki ketidakpastian yang cukup tinggi, maka investor yang membeli saham pada awal periode tidak mengetahui return yang akan diperoleh pada akhir periode sehingga investor harus memprediksi return saham yang diharapkan pada akhir periode. Karena sifat investor enggan terhadap risiko (risk averse) maka selalu dihadapkan pada permasalahan apakah tingkat keuntungan yang diharapkan pada akhir telah sesuai atau sebanding dengan tingkat risiko yang harus dipikulnya.

Risiko (riskness) menunjukkan variasi antar perusahaan dan risk-free interest rate menunjukkan variasi antar waktu. Kedua risiko tersebut menunjukkan variasi antar waktu. Kedua risiko ini dibuktikan secara empiris oleh Collins dan Kothari (1989) berpengaruh negatif signifikan dengan Earnings Response Coefficient.

2.1.11. Kesempatan bertumbuh dan Earnings Response Coefficient

Kesempatan bertumbuh yang dihadapi di waktu yang akan datang merupakan suatu prospek baik yang dapat mendatangkan laba bagi perusahaan. Kesempatan bertumbuh tersebut hanya dapat direalisasi oleh perusahaan melalui kegiatan investasi. Kegiatan investasi tersebut akan memerlukan biaya yang relatif besar, sehingga berdampak langsung pada kondisi likuiditas perusahaan. Laba suatu

perusahaan dari tahun ke tahun dapat meningkat atau mengalami penurunan. Peningkatan laba yang stabil dari suatu perusahaan menunjukkan bahwa pertumbuhan laba perusahaan baik. Demikian juga sebaliknya, penurunan laba dari tahun ke tahun menunjukkan bahwa pertumbuhan laba perusahaan kurang baik. Jika semakin besar kesempatan kesempatan bertumbuh perusahaan maka semakin tinggi kesempatan perusahaan mendapatkan laba yang diperoleh perusahaan pada masa mendatang.

Peniliaian pasar (investor/pemegang saham) terhadap kemungkinan bertumbuh suatu perusahaan nampak dari harga saham yang terbentuk sebagai suatu nilai ekspektasian terhadap manfaat masa depan yang akan diperolehnya. Pemegang saham akan memberi respon yang lebih besar kepada perusahaan dengan kemungkinan bertumbuh yang tinggi. Hal ini terjadi karena perusahaan yang mempunyai kemungkinan bertumbuh yang tinggi akan memberikan manfaat yang tinggi di masa depan bagi investor (Palupi, 2006).

Penelitian oleh Collins dan Kothari (1989) menunjukkan bahwa perusahaan yang memiliki kesempatan bertumbuh yang lebih besar akan memiliki Earnings Response Coefficient tinggi. Kondisi ini menunjukkan bahwa semakin besar kesempatan bertumbuh perusahaan maka semakin tinggi kesempatan perusahaan mendapatkan atau menambah laba yang diperoleh perusahaan pada masa mendatang. Berbeda dengan Penelitian Palupi (2003) menunjukkan hasil yang berlawanan, dimana kesempatan bertumbuh tidak berpengaruh terhadap Earning Response Coefficients.

2.1.12. Ukuran Perusahaan dan Earnings Response Coefficient

Pada saat pengumuman laba, informasi laba akan direspon positif oleh pemodal, pada umumnya perusahaan besar cenderung mempunyai reporting responsibility yang lebih tinggi dan mengindikasikan bahwa pada perusahaan besar

Earnings Response Coefficients akan meningkat pula (Scoot,2003).

Ukuran perusahaan menunjukkan jumlah pengalaman dan kemampuan tumbuhnya suatu perusahaan yang mengindikasikan kemampuan dan tingkat risiko dalam mengelola investasi yang diberikan para Stockholder untuk meningkatkan kemakmuran mereka. Besar kecilnya perusahaan ditunjukkan dari ukuran aktiva perusahaan tersebut. Perusahaan yang memiliki total aktiva besar menunjukkan bahwa perusahan tersebut telah mencapai tahap kedewasaan dimana dalam tahap ini perusahaan mempunyai prospek yang baik dalam jangka waktu yang relatif lama, diprediksi relatif lebih stabil dan lebih mampu menghasilkan laba dibandingkan perusahaan kecil. Jika prospek perusahaan perusahaan baik karena lebih mampu menghasilkan laba maka akan dapat menarik investor untuk menanamkan dananya pada perusahaan tersebut.

Penelitian yang menguji pengaruh ukuran perusahaan terhadap Earnings Response Coefficients menemukan hasil yang beragam. Penelitian Naimah dan Utama (2003) menyatakan bahwa Earnings Response Coefficients ditemukan lebih besar pada perusahaan besar. Penelitian Chaney dan Jater (2003) yang menguji hubungan ukuran perusahaan dengan Earning Response Coefficients dalam jangka panjang (long window) juga menyatakan bahwa semakin banyak ketersediaan sumber

informasi pada perusahaan-perusahaan besar, akan meningkatkan Earning Response Coefficients dalam jangka panjang. Informasi yang tersedia sepanjang tahun pada perusahaan memungkinkan pelaku pasar untuk menginterpretasikan informasi yang terdapat pada laporan keuangan dengan lebih sempurna, sehingga dapat memprediksi arus kas yang lebih akurat dan menurunkan ketidakpastian. Beberapa penelitian yang diungkapkan oleh Cho dan Jung (1991) mendukung adanya pengaruh positif antara

Earnings Response Coefficient dan ukuran perusahaan ( Shevlin dan Shues, 1993).

2.1.13. Corporate Social Responsibility dan Earnings Response Coefficient

Dalam era ketebukaan informasi dewasa ini, perusahaan harus dapat memberikan informasi kepada para stakeholder, seperti halnya informasi CSR ysng telah disinggung di atas. Banyak perusahaan yang memiliki kemajuan dalam teknologi maupun ekonomi dikritik karena menciptakan permasalahan sosial. Sebagai akibatnya citra perusahaan dapat mengalami kenunduran. Dalam jangka panjang hal ini dapat menggangu kelangsungan hidup perusahaan yang telah berjalan. Pengungkapan tanggungjawab sosial perusahaan dapat digambarkan sebagai pengungkapan informasi keuangan dan non keuangan berhubungan dengan interaksi organisasi dengan lingkungan fisik dan sosialnya, yang dinyatakan dalam laporan tahunan perusahaan atau dalam laporan terpisah (Guthrie dan Mathews 1985 dalam Sembiring 2003). Perusahaan menggunakan laporan tahunan sebagai salah satu media untuk berkomunikasi langsung dengan para investor. Secara teoritis, ada hubungan positif antara pengungkapan dan kinerja pasar perusahaan (Lang dan Lundholm,

1993). Pengungkapan informasi dalam laporan tahunan yang dilakukan perusahaan diharapkan dapat mengurangi asimetri informasi dan juga mengurangi agency problem (Healy dan Palepu, 2001).

Lang dan Lundholm (1993) melakukan penelitian mengenai pengungkapan sukarela yang menunjukkan bahwa tingkat pengungkapan yang lebih tinggi berasosiasi dengan kinerja pasar yang lebih baik (yang diukur dengan return saham). Penelitian tersebut menggunakan asimetri informasi yang merupakan proksi sebagai korelasi laba dan return saham. Korelasi laba dan return saham yang rendah mengindikasikan bahwa informasi laba hanya memberikan sedikit informasi tentang nilai perusahaan yang menunjukkan bahwa masih terdapat asimetri informasi yang tinggi. Pengungkapan yang dilakukan oleh perusahaan bertujuan untuk mengurangi asimetri informasi terutama pada perusahaan yang memiliki korelasi earnings/returns

yang rendah. Hasil dari penelitian tesebut menyatakan bahwa adanya hubungan negatif antara korelasi earnings/return (ERC) dengan tingkat pengungkapan.

Penelitian yang dilakukan oleh Widiastuti (2002), dengan menguji pengaruh pengungkapan dalam laporan tahunan terhadap ERC. Penelitian ini tidak menunjukkan hasil yang konsisten dengan prediksi tentang pengaruh luas pengungkapan sukarela dalam laporan tahunan terhadap ERC. Prediksi penelitian ini adalah ada luas pengungkapan sukarela berpengaruh negatif terhadap ERC. Tetapi, pengujian empiris menemukan adanya pengaruh positif signifikan dari luas pengungkapan sukarela terhadap ERC. Widiastuti (2002) menjelaskan kemungkinan-kemungkinan terhadap hasil dari penelitiannya adalah karena investor tidak cukup

yakin dengan informasi sukarela yang diungkapkan manjemen sehingga investor tidak menggunakan informasi tersebut sebagai dasar untuk merevisi belief, dan informasi sukarela yang diungkapkan perusahaan tidak cukup memberikan informasi tentang expected future earnings sehingga investor tetap akan menggunakan informasi laba sebagai proksi expected future earnings.

2.1.14. Jakarta Islamic Index (JII)

Dalam rangka mengembangkan pasar modal syariah, PT Bursa Efek Indonesia (BEI) dengan PT Danareksa Investment Management (DIM) meluncurkan indeks saham yang dibuat berdasarkan syariah islam, yaitu Jakarta Islamic Index (JII). Jakarta Islamic Index terdiri atas 30 saham yang dipilih dari saham-saham yang sesuai dengan syariah islam. Jakarta Islamic Index dimaksudkan untuk digunakan sebagai tolok ukur untuk mengukur kinerja suatu investasi pada saham dengan basis syariah. Melalui indeks diharapkan dapat meningkatkan kepercayaan investor untuk mengembangkan investasi dalam ekuitas secara syariah.

Kriteria Emiten yang masuk dalam kelompok Indeks Syariah atau Jakarta Islamic Index (JII) adalah sebagai berikut (Asnawi dan Wijaya, 2006) :

1. Tidak melakukan usaha perjudian dan permainan yang tergolong judi.

2. Tidak melakukan usaha lembaga keuangan konvensional (ribawi), termasuk perbankan dan asuransi konvensional.

3. Tidak melakukan usaha yang memproduksi, mendistribusi, menyediakan dan memperdagangkan makanan dan minuman yang tergolong haram.

4. Tidak melakukan usaha yang memproduksi, mendistribusi dan memperdagangkan atau menyediakan barang-barang atau jasa yang dapat merusak moral.

Penetapan saham-saham yang akan masuk dalam perhitungan JII dilakukan dengan urutan seleksi sebagai berikut :

1. Memilih kumpulan saham dengan jenis usaha utama yang tidak bertentangan dengan prinsip syariah dan sudah tercatat lebih dari 3 bulan (kecuali termasuk dalam kapitalisasi besar).

2. Memilih 60 saham teratas berdasarkan urutan rata-rata kapitalisasi pasar terbesar selama setahun terakhir, yang di evaluasi setiap bulan dengan memilih 30 saham dengan urutan berdasarkan tingkat likuiditas rata-rata nilai perdagangan reguler selama satu tahun terakhir.

Pengkajian ulang akan dilakukan enam bulan sekali dengan penentuan komponen indeks pada awal bulan Januari dan Juli setiap tahunnya. Sedangkan perubahan pada jenis usaha emiten akan di monotoring secara terus menerus berdasarkan data-data publik yang tersedia.

Perhitungan JII dilakukan oleh Bursa Efek Jakarta dengan menggunakan metode perhitungan indeks yang telah di tetapkan Bursa Efek Jakarta, yaitu dengan bobot kapitalisasi pasar (market cap weighted). Perhitungan indeks ini juga mencakup penyesuaian-penyesuaian (adjusment) akibat berubahnya data emiten yang disebabkan oleh aksi korporasi.

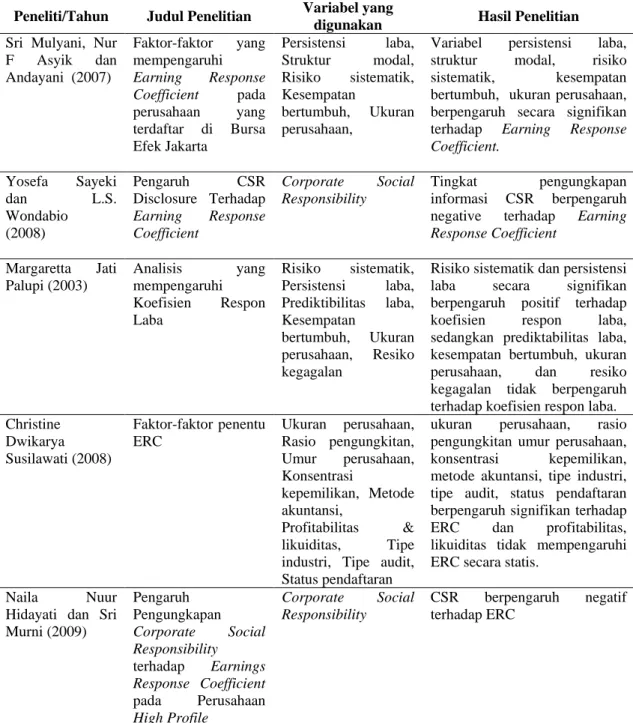

Tabel 2.1 Review Penelitian Terdahulu

Peneliti/Tahun Judul Penelitian Variabel yang

digunakan Hasil Penelitian

Sri Mulyani, Nur F Asyik dan Andayani (2007) Faktor-faktor yang mempengaruhi Earning Response Coefficient pada perusahaan yang terdaftar di Bursa Efek Jakarta Persistensi laba, Struktur modal, Risiko sistematik, Kesempatan bertumbuh, Ukuran perusahaan,

Variabel persistensi laba, struktur modal, risiko

sistematik, kesempatan bertumbuh, ukuran perusahaan,

berpengaruh secara signifikan

terhadap Earning Response

Coefficient. Yosefa Sayeki dan L.S. Wondabio (2008) Pengaruh CSR Disclosure Terhadap Earning Response Coefficient Corporate Social Responsibility Tingkat pengungkapan informasi CSR berpengaruh negative terhadap Earning Response Coefficient Margaretta Jati Palupi (2003) Analisis yang mempengaruhi Koefisien Respon Laba Risiko sistematik, Persistensi laba, Prediktibilitas laba, Kesempatan bertumbuh, Ukuran perusahaan, Resiko kegagalan

Risiko sistematik dan persistensi laba secara signifikan berpengaruh positif terhadap koefisien respon laba, sedangkan prediktabilitas laba, kesempatan bertumbuh, ukuran perusahaan, dan resiko kegagalan tidak berpengaruh terhadap koefisien respon laba. Christine Dwikarya Susilawati (2008) Faktor-faktor penentu ERC Ukuran perusahaan, Rasio pengungkitan, Umur perusahaan, Konsentrasi kepemilikan, Metode akuntansi, Profitabilitas & likuiditas, Tipe industri, Tipe audit, Status pendaftaran

ukuran perusahaan, rasio pengungkitan umur perusahaan, konsentrasi kepemilikan, metode akuntansi, tipe industri, tipe audit, status pendaftaran berpengaruh signifikan terhadap ERC dan profitabilitas, likuiditas tidak mempengaruhi ERC secara statis.

Naila Nuur Hidayati dan Sri Murni (2009) Pengaruh Pengungkapan Corporate Social Responsibility terhadap Earnings Response Coefficient pada Perusahaan High Profile Corporate Social Responsibility CSR berpengaruh negatif terhadap ERC