ANALISIS KETERKAITAN ANTARA INDEKS SAHAM

SYARIAH DI BEBERAPA NEGARA DAN INDEKS SAHAM

JAKARTA ISLAMIC INDEX (JII) DI INDONESIA

OLEH Zainul Abidin

H14103065

DEPARTEMEN ILMU EKONOMI

FAKULTAS EKONOMI DAN MANAJEMEN

INSTITUT PERTANIAN BOGOR

2007

RINGKASAN

ZAINUL ABIDIN. Analisis Keterkaitan Antara Indeks Saham Syariah di

Beberapa Negara dan Indeks Saham Jakarta Islamic Index (JII) di Indonesia (dibimbing oleh JAENAL EFFENDI dan NOER AZAM ACHSANI).

Perkembangan saham dalam pasar modal dapat dijadikan sebagai tolak ukur partisipasi masyarakat baik dalam negeri maupun luar negeri untuk meningkatkan perekonomian. Salah satunya adalah saham yang ada di Indonesia yaitu Indeks Harga Saham Gabungan (IHSG). Untuk memilih saham mana yang resikonya tidak terlalu tinggi namun menghasilkan keuntungan yang cukup besar diperlukan pengawasan terhadap emiten yang dipilih. Sudah ada 30 emiten yang masuk dalam kategori saham yang berbasis syariah. Dalam perkembangannya, saham berbasis syariah memang masih baru diresmikan akan tetapi pertumbuhannya mendapat sorotan dari masyarakat khususnya masyarakat muslim. Di Malaysia, pasar modal yang sangat diminati masyarakat adalah pasar modal syariah. Ini diakibatkan oleh dukungan dari masyarakat dan pemerintah. Oleh sebab itu, pemerintah Indonesia yang diwakili oleh Departemen Keuangan meresmikan saham berbasis syariah pada tahun 2000. Sampai sekarang, peningkatan yang terjadi dalam saham syariah merupakan track record bagi pelaku usaha.

Adapun dalam perjalanannya sering menghadapi kendala diantaranya adalah adanya persaingan usaha. Semakin banyak pelaku usaha yang go public maka share market untuk tiap emiten akan berkurang. Ada dua faktor yang harus diwaspadai oleh para emiten yaitu faktor internal, dimana faktor tersebut dapat dilihat dari kinerja pelaku usaha dan faktor eksternal, dimana faktor tersebut merupakan kepercayaan masyarakat dan regulasi dari pemerintah.

Bangkitnya ekonomi Islam di Indonesia dewasa ini menjadi fenomena yang menarik dan menggembirakan terutama bagi penduduk Indonesia yang mayoritas beragama Islam. Praktek kegiatan ekonomi konvensional, khususnya dalam kegiatan pasar modal yang mengandung unsur spekulasi sebagai salah satu komponennya nampaknya masih menjadi hambatan psikologis bagi umat Islam untuk turut aktif dalam kegiatan investasi terutama di bidang pasar modal, sekalipun berlabel syariah. Perbedaan mendasar antara pasar modal konvensional dengan pasar modal syariah dapat dilihat pada instrumen dan mekanisme transaksinya, sedangkan perbedaan nilai indeks saham syariah dengan nilai indeks saham konvensional terletak pada kriteria saham emiten yang harus memenuhi prinsip-prinsip dasar syariah. Secara umum konsep pasar modal syariah dengan pasar modal konvensional tidak jauh berbeda meskipun dalam konsep pasar modal syariah disebutkan bahwa saham yang diperdagangkan harus berasal dari perusahaan yang bergerak dalam sektor yang memenuhi kriteria syariah dan terbebas dari unsur ribawi, serta transaksi saham dilakukan dengan menghindarkan berbagai praktik spekulasi.

Pasar modal syariah dikembangkan dalam rangka mengakomodasi kebutuhan umat Islam di Indonesia yang ingin melakukan investasi di produk-produk pasar modal yang sesuai dengan prinsip dasar syariah. Dengan semakin beragamnya sarana dan produk investasi di Indonesia, diharapkan masyarakat akan memiliki alternatif berinvestasi yang dianggap sesuai dengan keinginannya, disamping investasi yang selama ini sudah dikenal dan berkembang di sektor perbankan.

Tujuan dari penelitian ini adalah untuk mengidentifikasi keterkaitan indeks saham JII dengan indeks saham syariah di beberapa negara, menganalisis pengaruh baik jangka panjang maupun jangka pendek dari saham syariah di beberapa negara terhadap saham JII, dan mengidentifikasi perkembangan saham-saham syariah dari periode Januari 2000 sampai dengan Maret 2007.

Pada penelitian ini, untuk melihat keterkaitan antara saham syariah di beberapa negara dan JII digunakan VAR (Vector Autoregression) jika data yang digunakan stasioner. Akan tetapi, jika data yang digunakan stasioner pada perbedaan pertama maka model VAR akan dikombinasikan dengan model koreksi kesalahan menjadi Vector Error Correction Model (VECM). Data yang digunakan adalah data sekunder berupa indeks saham yang berbasis syariah dari tahun 2000 sampai dengan awal tahun 2007. Kemudian dalam penelitian ini juga menggunakan uji kausalitas yaitu uji kausalitas Granger karena Granger Test bersifat bivariat sesuai dengan tujuan dalam penelitian ini, yaitu untuk melihat keterkaitan antara dua variabel. Semua data yang diestimasi akan dibuat dalam bentuk logaritma natural kecuali data yang sudah dalam bentuk persen. Alasan pengubahan ini adalah untuk memudahkan analisis karena baik dalam Impulse Response Function (IRF) maupun Forecasting Error Variance Decomposition (FEVD), pengaruh shock dilihat dalam bentuk persen.

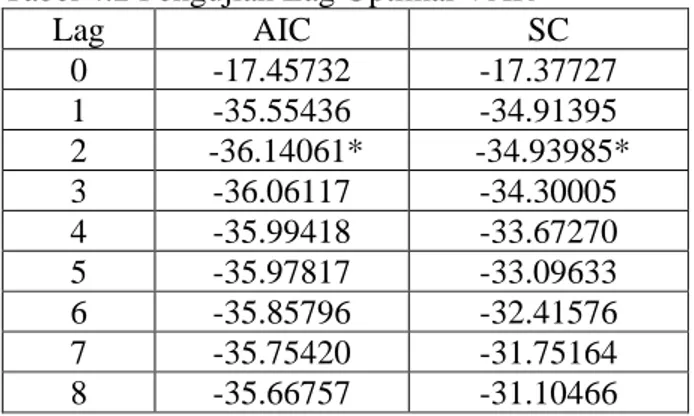

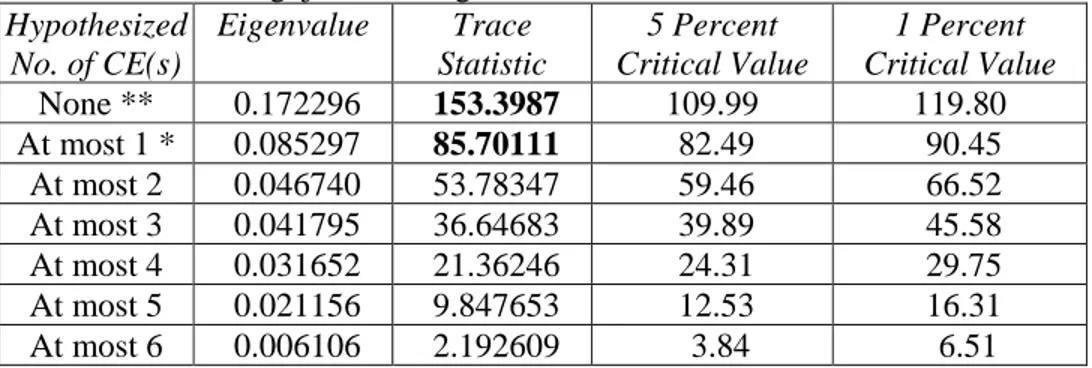

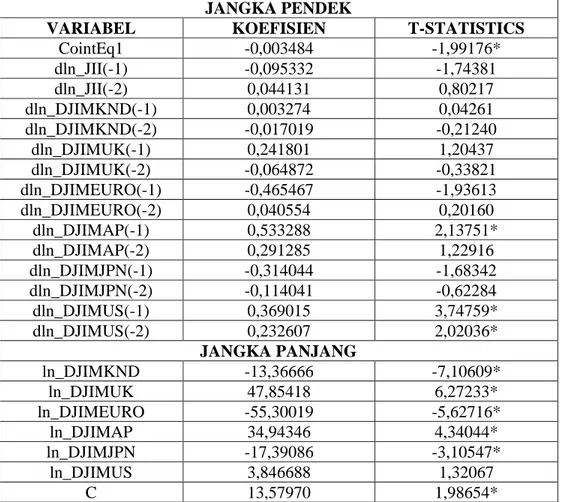

Hasil penelitian ini menunjukkan bahwa semua data stasioner pada first difference. Lag optimal yang digunakan adalah 2 berdasarkan Schwarz Criterion. Model VARnya mengalami kestabilan dan terdapat minimal dua rank kointegrasi. Pada jangka pendek, terdapat koreksi kesalahan yang secara statistik signifikan. Artinya setiap minggu kesalahan dikoreksi untuk menuju ke keseimbangan jangka panjang. Pada jangka panjang, semua variabel indeks berpengaruh secara signifikan kecuali DJIMUS. Sedangkan untuk innovation accounting, ada dua hasil yang didapat yaitu pertama, untuk impuls respon didapatkan respon dari variabel dependen yang negatif dan positif. Kedua, untuk variance decomposition didapatkan goncangan variabel dependen itu sendiri yang masih dominan dalam mempengaruhi variabel dependen. Berdasarkan hasil uji kausalitas Granger pada taraf signifikan lima persen menunjukkan bahwa terdapat keterkaitan, yang menunjukkan adanya hubungan timbal balik antara indeks saham syariah antara Indonesia-Kanada, Indonesia-Malaysia, Indonesia-Asia Pasifik, Indonesia-Jepang, dan Indonesia-Amerika begitu juga sebaliknya. Sehingga analisis sebelum Granger Causality Test telah diperkuat dengan adanya hubungan timbal balik antara variabel dependen dengan variabel independen.

Berdasarkan hasil penelitian, dapat diketahui bahwa JII merupakan indeks saham syariah yang akan terus meningkat di masa yang akan datang. Hal ini merupakan kabar baik untuk para investor yang masih memikirkan saham apa

yang harus dipilih. Sehingga penulis merekomendasikan kepada para konsultan saham untuk lebih mempromosikan saham yang berbasis syariah. Sedangkan untuk pemerintah, saham syariah dapat menjadi alternatif untuk investasi dibandingkan dengan instrumen investasi yang lain. Untuk masyarakat, saham biasanya untuk pemegang dana yang cukup besar tetapi untuk yang pemegang dana yang tidak terlalu besar bisa menanamkan modalnya dalam reksadana. Dan untuk Badan Pengawas Pasar Modal (BAPEPAM) dan Dewan Syariah Nasional-Majelis Ulama Indonesia (DSN-MUI), lebih berhati-hati dalam mengawasi perkembangan para emiten.

ANALISIS KETERKAITAN ANTARA INDEKS SAHAM

SYARIAH DI BEBERAPA NEGARA DAN INDEKS SAHAM

JAKARTA ISLAMIC INDEX (JII) DI INDONESIA

Oleh Zainul Abidin

H14103065

Skripsi

Sebagai salah satu syarat untuk memperoleh gelar Sarjana Ekonomi pada Departemen Ilmu Ekonomi

DEPARTEMEN ILMU EKONOMI

FAKULTAS EKONOMI DAN MANAJEMEN

INSTITUT PERTANIAN BOGOR

2007

INSTITUT PERTANIAN BOGOR FAKULTAS EKONOMI DAN MANAJEMEN

DEPARTEMEN ILMU EKONOMI

Dengan ini menyatakan bahwa skripsi yang disusun oleh, Nama Mahasiswa : Zainul Abidin

Nomor Registrasi Pokok : H14103065 Program Studi : Ilmu Ekonomi

Judul : Analisis Keterkaitan Antara Indeks Saham

Syariah di Beberapa Negara dan Indeks Saham Jakarta Islamic Index (JII) di Indonesia

dapat diterima sebagai syarat untuk memperoleh gelar Sarjana Ekonomi pada Departemen Ilmu Ekonomi, Fakultas Ekonomi dan Manajemen, Institut Pertanian Bogor.

Menyetujui,

Dosen Pembimbing, Dosen Pembimbing,

Jaenal Effendi, S.Ag., M.A. Dr. Ir. Noer Azam Achsani, M.S. NIP. 132 317 142 NIP. 132 014 445

Mengetahui,

Ketua Departemen Ilmu Ekonomi,

Dr. Ir. Rina Oktaviani, M.S. NIP. 131 846 872

PERNYATAAN

DENGAN INI SAYA MENYATAKAN BAHWA SKRIPSI INI ADALAH BENAR-BENAR HASIL KARYA SAYA SENDIRI YANG BELUM PERNAH DIGUNAKAN SEBAGAI SKRIPSI ATAU KARYA ILMIAH PADA PERGURUAN TINGGI LAIN ATAU LEMBAGA MANAPUN.

Bogor, Juli 2007

Zainul Abidin H14103065

RIWAYAT HIDUP

Penulis bernama lengkap Zainul Abidin lahir pada tanggal 1 Januari 1986 di Jakarta. Penulis merupakan anak kedua dari empat bersaudara, dari pasangan Fauzi dan Alo Basyariah.

Pendidikan formal yang ditempuh penulis adalah SDN 01 Pagi Petojo Utara dari tahun 1991 sampai dengan 1997. Setelah lulus pada tahun yang sama, penulis kemudian melanjutkan ke SLTP Negeri 94 Tanahabang dari tahun 1997 sampai 2000. Penulis melanjutkan pendidikan ke SMU Negeri 4 Gambir tahun 2000 dan lulus pada tahun 2003. Pada tahun yang sama penulis melanjutkan ke jenjang yang lebih tinggi di Institut Pertanian Bogor (IPB). Penulis masuk IPB melalui jalur Undangan Seleksi Masuk IPB (USMI) dan diterima sebagai mahasiswa Program Studi Ilmu Ekonomi pada Fakultas Ekonomi dan Manajemen.

Organisasi yang pernah diikuti oleh penulis semasa kuliah adalah SES-C (Sharia Economics Student Club), Badan Eksekutif Mahasiswa (BEM) FEM IPB dan Himpunan Profesi Peminat Ekonomi Studi Pembangunan (HIPOTESA). Penulis juga tercatat sebagai penerima beasiswa Bantuan Belajar Mahasiswa (BBM) sejak semester 5 sampai lulus.

KATA PENGANTAR

Bismillaahirrahmaanirrahim.

Puji syukur penulis ucapkan kepada Allah SWT atas segala rahmat dan hidayah-Nya sehingga penulis dapat menyelesaikan penyusunan skripsi ini. Judul skripsi ini adalah “Analisis Keterkaitan Antara Indeks Saham Syariah di

Beberapa Negara dan Indeks Saham Jakarta Islamic Index (JII) di

Indonesia”. Saham syariah adalah topik yang menarik untuk dibahas karena

sistem syariah sangat dibutuhkan masyarakat, khususnya dalam mengatur keuangan. Disamping hal tersebut, skripsi ini juga merupakan salah satu syarat untuk memperoleh gelar Sarjana Ekonomi pada Departemen Ilmu Ekonomi, Fakultas Ekonomi dan Manajemen, Institut Pertanian Bogor.

Penulis mengucapkan terimakasih kepada Jaenal Effendi, S.Ag., M.A. dan Dr. Ir. Noer Azam Achsani, M.S. yang telah membimbing penulis dengan sabar dalam menyusun skripsi ini, Dr. Sri Mulatsih sebagai dosen penguji serta dosen komisi pendidikan yaitu Muhammad Findi A., S.E., M.Si. Penulis juga mengucapkan terimakasih kepada orangtua penulis H. Fauzi dan Alo Basyariah, serta saudara-saudara penulis atas segala doa, dukungan, dan kesabarannya. Selain itu, tak lupa penulis ucapkan terimakasih kepada semua pihak yang telah membantu khususnya Bapak Jati yang telah membantu secara materi hingga terselesaikannya skripsi ini.

Penulis menyadari sepenuhnya bahwa skripsi ini masih terdapat banyak kekurangannya, baik dari segi materinya maupun proses penulisannya. Oleh

karena itu, penulis sangat mengharapkan berbagai saran dan kritik yang membangun bagi perbaikan penulis.

Akhirnya, penulis berharap semoga skripsi ini bermanfaat khususnya bagi penulis dan umumnya bagi pembaca sekalian.

Amin.

Bogor, Juli 2007

Zainul Abidin H14103065

DAFTAR ISI

Halaman

DAFTAR TABEL ... ix

DAFTAR GAMBAR... x

DAFTAR LAMPIRAN ... xi

DAFTAR ISTILAH ... xii

I. PENDAHULUAN ... 1 1.1. Latar Belakang ... 1 1.2. Perumusan Masalah ... 7 1.3. Tujuan ... 7 1.4. Ruang Lingkup... 8 II TINJAUAN PUSTAKA ... 9 2.1. Definisi Saham ... 9

2.2. Faktor-faktor Ekonomi yang mempengaruhi IHSG... 15

2.3. Jakarta Islamic Index (JII) ... 20

2.4. Gambaran Pasar Modal Syariah di Indonesia ... 22

2.5. Dow Jones Islamic Market (DJIM) Index... 23

2.6. Studi Empiris... 24

2.7. Kerangka Pemikiran... 25

2.8. Hipotesis Penelitian... 26

III. METODE PENELITIAN ... 27

3.1. Jenis dan Sumber Data ... 27

3.2. Variabel dan Definisi Variabel... 28

3.3. Metode Pengolahan dan Analisis Data ... 30

3.4. Analisis Vector Autoregression (VAR) ... 31

3.5. Analisis Vector Error Correction Model (VECM)... 33

3.5.1. Analisis Impuls Respon Function (IRF)... 34 3.5.2. Analisis Forecasting Error Variance Decomposition

(FEVD)... 36

3.6. Pengujian Pra-Estimasi ... 37

3.6.1 Uji Stasioneritas Data... 37

3.6.2 Penentuan Lag Optimal... 39

3.6.3 Uji Kointegrasi ... 39

3.7. Uji Kausalitas Granger... 40

3.8. Model Penelitian ... 42

IV. HASIL DAN PEMBAHASAN ... 44

4.1. Uji Stasioneritas Data... 44

4.2. Penentuan Lag Optimal... 45

4.3. Pengujian Stabilitas VAR ... 46

4.4. Pengujian Kointegrasi ... 47

4.5. Hasil Estimasi VECM ... 48

4.5.1. Simulasi Analisis Impuls Respon ... 49

4.5.2. Forecasting Error Variance Decomposition (FEVD) ... 51

4.6. Uji Kausalitas Granger... 53

V. KESIMPULAN DAN SARAN ... 54

5.1. Kesimpulan ... 54

5.2. Saran... 57

DAFTAR PUSTAKA ... 56

DAFTAR TABEL

Nomor Halaman

1.1. Beberapa Indikator Bursa Efek Jakarta... 6

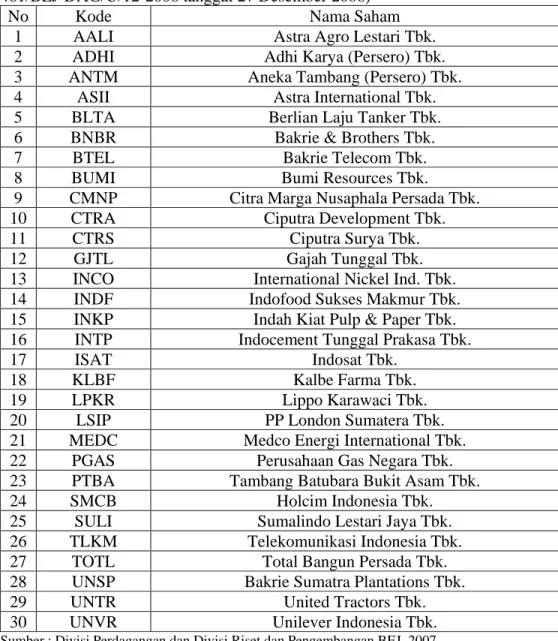

2.1. Daftar Saham Yang Masuk Dalam Perhitungan Jakarta Islamic Index Periode Januari 2007 s.d Juni 2007 (lampiran pengumuman BEJ Np.Peng 461/BEJ-DAG/U/12-2006 tanggal 27 Desember 2006) ... 21

4.1. Hasil Pengujian Akar-akar Unit ... 47

4.2. Pengujian Lag Optimal VAR ... 48

4.3. Uji Stabilitas Model VAR... 50

4.4. Hasil Pengujian Kointegrasi... 51

4.5. Hasil Estimasi VECM Jakarta Islamic Index (JII) ... 52

DAFTAR GAMBAR

Nomor Halaman

2.1. Efek yang diperjualbelikan di Pasar Modal Indonesia... 12

2.2. Permintaan Uang dan Penawaran Uang... 16

2.3. Hubungan antara Suku Bunga dan Investasi... 17

2.4. Keseimbangan Pasar Saham ... 17

2.5. Kerangka Pemikiran... 26

3.1. Grafik variabel saham ... 28

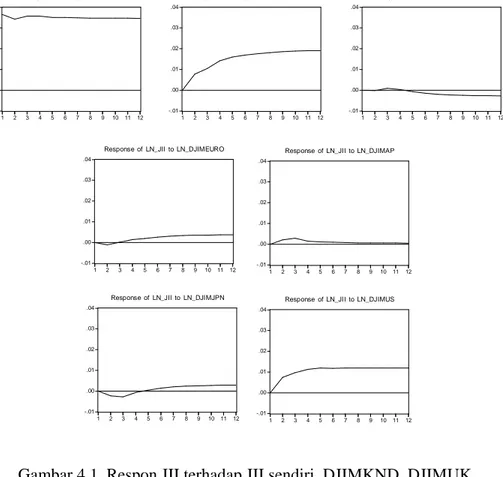

4.1. Respon JII Akibat Guncangan JII sendiri, DJIMKND, KLII, DJIMUK, DJIMEURO, DJIMAP, DJIMJPN, DJIMUS, dan DUMMY ... 53

DAFTAR LAMPIRAN

Nomor Halaman

1 Hasil Uji Akar Unit ... 61

2 Uji Lag Optimal ... 65

3 Pengujian Stabilitas VAR ... 66

4 Pengujian Kointegrasi (Summary)... 67

5 Pengujian Kointegrasi (Asumsi 1) ... 69

6 Hasil Estimasi VECM ... 70

7 Impuls Respon Function (IRF) JII... 74

8 Forecasting Error Variance Decomposition (FEVD) JII ... 75

DAFTAR ISTILAH

Bond : Dokumen bermaterai (obligasi) yang menyatakan bahwa suatu pihak akan membayar sejumlah uang pada suatu waktu tertentu atau akan memenuhi suatu kontrak tertentu.

Bond Option : Obligasi yang memberikan pilihan bagi pemegang obligasi untuk menjual atau tidak menjual obligasi pada saat jatuh tempo.

Convertible Bond : Obligasi yang dapat dikonversi.

Emiten : Pelaku usaha yang menawarkan saham kepada publik.

Fixed Income : Pendapatan yang didapatkan dengan nilai yang tetap atau tidak berubah.

Mortgage Backed Securities : Surat utang yang dijamin dengan hipotek (penyerahan secara tertulis mengenai hak atas harta benda tak bergerak untuk menjamin pembayaran suatu hutang dengan ketentuan bahwa penyerahan itu akan dibatalkan pada waktu pembayaran).

Stock : Surat bukti pemilikan bagian modal perseroan terbatas yang memberikan berbagai hak menurut ketentuan anggaran dasar (saham).

Stock Forward : Jual beli saham dilakukan pada saat sekarang tetapi untuk masa yang akan datang.

Stock Future : Jual beli saham untuk masa yang akan datang tetapi dilakukan pada saat sekarang.

Stock Index Future : Indeks saham yang diperjualbelikan untuk masa yang akan datang tetapi dilakukan pada saat sekarang.

Stock Option : Perjanjian tertulis yang menyebutkan kebebasan memiliki unsur menjual saham sebelum atau sesudah tanggal dan jangka waktu yang ditetapkan.

Stock Swap : Menggunakan kesempatan pada waktu yang bersamaan, yaitu menjual saham dengan tunai dan membeli saham sejenis secara berjangka, dan sekaligus membeli saham sejenis dengan tunai. Volatility : Sifat harga saham yang dapat berubah dengan

I. PENDAHULUAN

1.1. Latar Belakang

Perkembangan saham dalam pasar modal dapat dijadikan sebagai tolak ukur partisipasi masyarakat baik dalam negeri maupun luar negeri untuk meningkatkan perekonomian. Salah satunya adalah saham yang ada di Indonesia yaitu Indeks Harga Saham Gabungan (IHSG). Untuk memilih saham mana yang resiko yang tidak terlalu tinggi namun menghasilkan keuntungan yang cukup besar diperlukan pengawasan terhadap emiten yang kita pilih. Sudah ada 30 emiten yang masuk dalam kategori saham yang berbasis syariah. Dalam perkembangannya, saham berbasis syariah memang masih baru diresmikan akan tetapi pertumbuhannya mendapat sorotan dari masyarakat khususnya masyarakat muslim. Di Malaysia, pasar modal yang sangat diminati masyarakat adalah pasar modal syariah. Ini diakibatkan oleh dukungan dari masyarakat dan pemerintah. Oleh sebab itu, pemerintah Indonesia yang diwakili oleh Departemen Keuangan meresmikan saham berbasis syariah pada tahun 2000. Sampai sekarang, peningkatan yang terjadi dalam saham syariah merupakan track record bagi pelaku usaha.

Adapun dalam perjalanannya sering menghadapi kendala diantaranya adalah adanya persaingan usaha. Semakin banyak pelaku usaha yang go public maka share market untuk tiap emiten akan berkurang. Ada dua faktor yang harus diwaspadai oleh para emiten yaitu faktor internal, dimana faktor tersebut dapat

dilihat dari kinerja pelaku usaha dan faktor eksternal, dimana faktor tersebut merupakan kepercayaan masyarakat dan regulasi dari pemerintah.

Hal-hal lain yang dianggap bisa mempengaruhi perkembangan Pasar Modal Syariah diantaranya adalah : perkembangan jenis instrumen pasar modal syariah yang dikuatkan dengan fatwa DSN — MUI, perkembangan transaksi sesuai syariah atas instrumen pasar modal syariah; dan perkembangan kelembagaan yang memantau macam dan transaksi pasar modal syariah (termasuk Bapepam Syariah, Lembaga Pemeringkat Efek Syariah dan Dewan Pengawas Islamic Market/Index). Keberadaan pasar modal di Indonesia merupakan salah satu faktor terpenting dalam ikut membangun perekonomian nasional, terbukti telah banyak industri dan perusahaan yang menggunakan institusi pasar modal ini sebagai media untuk menyerap investasi dan media untuk memperkuat posisi keuangannya. Secara faktual, pasar modal telah menjadi financial nerve centre (saraf finansial dunia) pada dunia ekonomi modern dewasa ini, bahkan perekonomian modern tidak akan mungkin bisa eksis tanpa adanya pasar modal yang tangguh dan berdaya saing global serta terorganisir dengan baik.

Bangkitnya ekonomi Islam di Indonesia dewasa ini menjadi fenomena yang menarik dan menggembirakan. Praktek kegiatan ekonomi konvensional, khususnya dalam kegiatan pasar modal yang mengandung unsur spekulasi sebagai salah satu komponennya nampaknya masih menjadi hambatan psikologis bagi umat Islam untuk turut aktif dalam kegiatan investasi terutama di bidang pasar modal, sekalipun berlabel syariah. Perbedaan mendasar antara pasar modal konvensional dengan pasar modal syariah dapat dilihat pada instrumen dan

mekanisme transaksinya, sedangkan perbedaan nilai indeks saham syariah dengan nilai indeks saham konvensional terletak pada kriteria saham emiten yang harus memenuhi prinsip-prinsip dasar syariah. Secara umum konsep pasar modal syariah dengan pasar modal konvensional tidak jauh berbeda meskipun dalam konsep pasar modal syariah disebutkan bahwa saham yang diperdagangkan harus berasal dari perusahaan yang bergerak dalam sektor yang memenuhi kriteria syariah dan terbebas dari unsur ribawi, serta transaksi saham dilakukan dengan menghindarkan berbagai praktik spekulasi.

Pasar modal syariah dikembangkan dalam rangka mengakomodir kebutuhan umat Islam di Indonesia yang ingin melakukan investasi di produk-produk pasar modal yang sesuai dengan prinsip dasar syariah. Dengan semakin beragamnya sarana dan produk investasi di Indonesia, diharapkan masyarakat akan memiliki alternatif berinvestasi yang dianggap sesuai dengan keinginannya, disamping investasi yang selama ini sudah dikenal dan berkembang di sektor perbankan. Sebagaimana diketahui bahwa Indonesia adalah merupakan sebuah negara dengan penduduk yang mayoritas beragama Islam, oleh karena itu sektor industri pasar modal diharapkan bisa mengakomodir dan sekaligus melibatkan peranserta warga muslim dimaksud secara langsung untuk ikut aktif menjadi pelaku utama pasar, tentunya adalah sebagai investor lokal di pasar modal Indonesia. Sebagai upaya dalam merealisasikan hal tersebut, maka sudah sewajarnya disediakan dan dikembangkan produk-produk investasi di pasar modal Indonesia yang sesuai dengan prinsip dasar ajaran agama Islam. Hal tersebut di atas menjadi penting mengingat masih adanya anggapan di kalangan umat Islam

sendiri bahwa berinvestasi di sektor pasar modal di satu sisi adalah merupakan sesuatu yang tidak diperbolehkan (diharamkan) berdasarkan ajaran Islam, sementara pada sisi yang lain bahwa Indonesia juga perlu memperhatikan serta menarik minat investor mancanegara untuk berinvestsi di pasar modal Indonesia. terutama investor dari negara-negara Timur Tengah yang diyakini merupakan investor potensial.

Dalam ajaran Islam, bahwa kegiatan berinvestasi dapat dikategorikan sebagai kegiatan ekonomi yang sekaligus kegiatan tersebut termasuk kegiatan muamalah yaitu suatu kegiatan yang mengatur hubungan antar manusia. Sementara itu berdasarkan kaidah Fikih, bahwa hukum asal dari kegiatan muamalah itu adalah mubah (boleh) yaitu semua kegiatan dalam pola hubungan antar manusia adalah mubah (boleh) kecuali yang jelas ada larangannya (haram). Ini berarti ketika suatu kegiatan muamalah yang kegiatan tersebut baru muncul dan belum dikenal sebelumnya dalam ajaran Islam maka kegiatan tersebut dianggap dapat diterima kecuali terdapat implikasi dari Al Qur’an dan Hadist yang melarangnya secara implisit maupun eksplisit. Dalam beberapa literatur Islam klasik memang tidak ditemukan adanya terminologi investasi maupun pasar modal, akan tetapi sebagai suatu kegiatan ekonomi, kegiatan tersebut dapat diketegorikan sebagai kegiatan jual beli (al-ba’i). Oleh karena itu untuk mengetahui apakah kegiatan investasi di pasar modal merupakan sesuatu yang dibolehkan atau tidak menurut ajaran Islam, kita perlu mengetahui hal-hal yang dilarang atau diharamkan oleh ajaran Islam dalam hubungan jual beli.

Dalam pasar modal, memburuknya kondisi perekonomian pada tahun 1997 dan 1998 membawa dampak berupa penurunan kinerja pada pasar modal Indonesia. Penurunan kinerja emiten telah membawa akibat berupa kerugian yang dialami sejumlah investor, sehingga banyak investor yang menarik kembali dananya dari pasar modal Indonesia. Di Indonesia, Bursa Efek Jakarta (BEJ) telah menerbitkan saham yang berbasis syariah yaitu saham dalam Jakarta Islamic Index (JII) dan sekurangnya ada dua tujuan diterbitkannya JII yaitu pertama, sebagai tolak ukur standar bagi investasi saham secara syariah di pasar modal dan kedua, sebagai sarana untuk meningkatkan investasi di pasar modal syariah secara syariah. Dari 30 emiten yang ada dalam daftar saham JII, terdapat 1 sektor yang sahamnya tidak ada dalam daftar saham JII yaitu Sektor Bank. Sementara saham JII terdapat dalam 8 sektor yaitu Sektor Pertanian, Sektor Pertambangan, Sektor Industri Dasar dan Kimia, Sektor Aneka Industri, Sektor Industri Barang Konsumsi, Sektor Properti dan Real Estat, Sektor Infrastruktur, Utilitas, dan Transportasi, dan Sektor Perdagangan, Jasa, dan Investasi.

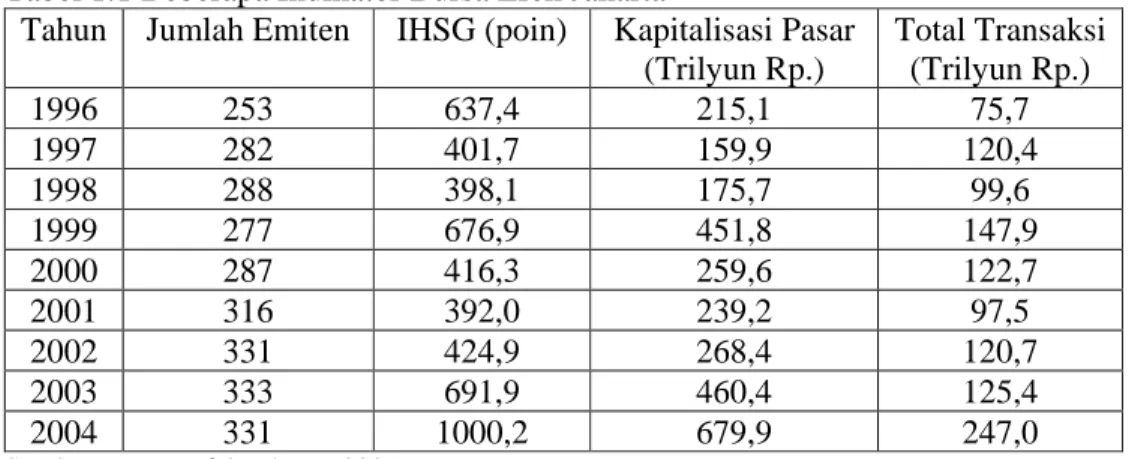

Dalam dunia saham, kinerja perusahaan merupakan tolak ukur dalam menilai saham perusahaan namun dalam pasar modal terdapat persaingan yang cukup ketat baik dari dalam negeri maupun luar negeri sehingga perusahaan harus meningkatkan produktivitasnya. Berdasarkan data pada Tabel 1.1 dibawah ini dapat dilihat kinerja pasar modal Indonesia beserta indikator yang mempengaruhinya.

Tabel 1.1 Beberapa Indikator Bursa Efek Jakarta

Tahun Jumlah Emiten IHSG (poin) Kapitalisasi Pasar (Trilyun Rp.) Total Transaksi (Trilyun Rp.) 1996 253 637,4 215,1 75,7 1997 282 401,7 159,9 120,4 1998 288 398,1 175,7 99,6 1999 277 676,9 451,8 147,9 2000 287 416,3 259,6 122,7 2001 316 392,0 239,2 97,5 2002 331 424,9 268,4 120,7 2003 333 691,9 460,4 125,4 2004 331 1000,2 679,9 247,0

Sumber : Bursa Efek Jakarta, 2005

Perubahan jumlah emiten yang terdapat dalam tabel diatas mengindikasikan bahwa ada beberapa hal yang menjadi pertimbangan untuk para investor dalam menanamkan modalnya. Namun jumlah emiten pada tahun 2007 sebanyak 346 emiten, sehingga jumlah saham JII hanya 8.76% dari jumlah seluruh saham. Perekonomian yang berkembang menunjukkan keterbukaan untuk pihak luar negeri dalam menginvestasikan dananya baik dalam bentuk obligasi, reksadana, maupun saham. Banyak saham di luar negeri yang memperlihatkan kinerja yang baik sehingga perkembangan saham di luar negeri dapat dijadikan faktor luar bagi perkembangan pasar modal di Indonesia.

Dengan demikian penelitian yang dilakukan berusaha menganalisis keterkaitan antara saham syariah yang ada di beberapa negara seperti Amerika, Inggris, Kanada, Eropa, Jepang, dan Asia Pasifik, dan saham syariah yang ada di Indonesia yaitu Jakarta Islamic Index (JII) . Penelitian ini akan menggunakan alat analisis Vector Auto Regression (VAR) dan Vector Error Correction Model (VECM) serta menggunakan Granger Causality untuk melihat hubungan sebab akibat antar variabel.

1.2. Perumusan Masalah

Investasi di pasar modal syariah sudah cukup bagus ditandai dengan kinerja JII selama imi sebesar 102 persen dibandingkan dengan dengan kinerja IHSG sebesar 97 persen. Untuk melihat seberapa besar kinerja dari JII di mata dunia diperlukan perbandingan antara JII dengan saham islam di beberapa negara dan pengaruhnya sehingga muncul pertanyaan sebagai berikut :

1. Bagaimanakah pengaruh saham syariah di beberapa negara terhadap kinerja JII?

2. Manakah diantara saham syariah di beberapa negara seperti Amerika, Inggris, Kanada, Eropa, Jepang, dan Asia Pasifik yang lebih berpengaruh terhadap JII?

1.3. Tujuan

Adapun tujuan dari penelitian ini adalah :

1. Mengidentifikasi perbandingan kinerja JII dengan kinerja dari saham islam di beberapa negara.

2. Menganalisis pengaruh baik jangka panjang maupun jangka pendek dari saham islam di beberapa negara terhadap kinerja JII.

1.4. Ruang Lingkup

Dari permasalahan di atas maka yang akan dibahas dalam penelitian ini diberi pembatasan mencakup:

1. Perbandingan antara saham-saham syariah yang ada di negara Indonesia, Malaysia, Amerika, Inggris, Kanada, Eropa, Jepang, dan Asia Pasifik. 2. Rentang waktu yang dianalisis mencakup bulan Januari tahun 2000 sampai

dengan bulan Maret tahun 2007.

3. Model yang digunakan untuk analisis adalah model regresi linear berganda untuk melihat pengaruh dalam jangka panjang dan model koreksi kesalahan untuk melihat pengaruh dalam jangka pendek.

4. Menggunakan alat analisis Granger Causality untuk melihat ada atau tidaknya hubungan sebab akibat antar variabel

II. TINJAUAN PUSTAKA

2.1. Saham

Menurut ilmu keuangan perusahaan atau menurut Teori Corporate Finance, sumber dana perusahaan selalu dibedakan atas dua kelompok, yaitu sumber dana dari luar berupa pinjaman (debt) dan sumber dana dari dalam perusahaan berupa modal sendiri (equity). Dana luar mungkin diperoleh melalui penjualan saham kepada masyarakat. Secara teoritis keuntungan saham biasa sebagai sumber dana perusahaan adalah perusahaan tidak akan dibebani dengan biaya tetap (fixed charges). Pembayaran dividen adalah tergantung perusahaan, terlepas dari untung atau rugi. Berbeda dengan penggunaan obligasi sebagai sumber dana, walaupun rugi, perusahaan tetap harus memenuhi kewajibannya membayar bunga secara berkala, dan membayar pokok obligasi pada tanggal jatuh tempo. Dan apabila kewajiban ini tidak dilakukan dengan tepat waktu, perusahaan akan terancam bangkrut dan mungkin terpaksa harus dibubarkan, karena dinyatakan pailit oleh pengadilan. Modal sendiri yang berasal dari penjualan saham dalam jumlah yang memadai akan membuat perusahaan kokoh (solid). Perusahaan tidak perlu takut dikejar-kejar untuk melunasi saham, sebab saham tidak terbatas umurnya atau tidak mempunyai tanggal jatuh tempo. Selama perusahaan masih hidup, selama itu pula uang dari penjualan saham berada dalam perusahaan, dan uang tersebut dapat digunakan untuk berbagai macam keperluan perusahaan.

Tetapi yang jelas perbedaan utama antara ekuiti (saham) dengan hutang (obligasi) adalah :

1. Ekuiti adalah berasal dari pemilik perusahaan yang pengembaliannya dalam bentuk dividen diambilkan dari keuntungan perusahaan (tergantung kepada ada tidaknya keuntungan perusahaan).

2. Hutang adalah uang yang dipinjamkan kreditur kepada perusahaan, dan untuk itu perusahaan harus membayar bunga yang diambilkan dari pendapatan perusahaan, jadi pembayaran bunga merupakan kewajiban perusahaan. Meskipun perusahaan rugi, tetap harus membayar utangnya. Pembayaran bunga pinjaman dilakukan sebelum diputuskan adanya pembagian dividen, sebab itu biaya bunga akan dapat mengurangi laba kena pajak. Berbeda dengan dividen yang diambilkan dari pendapatan bersih setelah potong pajak, tidak akan mengurangi laba kena pajak. Tanda kepemilikan atas perusahaan atau ekuiti pada dasarnya adalah dinyatakan dalam bentuk saham biasa atau common stock (ordinary share). Penawaran saham kepada masyarakat atau go public dilakukan perusahaan dengan menggunakan prospektus, yang didalamnya dijelaskan secara transparan masa depan keuangan perusahaan (dan kondisi keuangan seandainya perusahaan go public). Dengan menjual saham kepada masyarakat, perusahaan tidak berjanji harus membagi dividen. Pembagian dividen dilakukan jika perusahaan untung dan jika diputuskan oleh dewan direksi dan disetujui RUPS (Rapat Umum Pemegang Saham).

Modal dasar atau authorized share capital adalah jumlah lembar saham yang boleh diterbitkan perusahaan. Pada umumnya perusahaan tidak menerbitkan

atau menjual seluruh saham yang ditetapkan sebagai modal dasar pendirian perusahaan. Khususnya pada perseroan terbatas, nilai nominal saham adalah batas tanggung jawab pemegang saham atas kewajiban perusahaan per saham. Berarti setelah uang disetor, sebatas nilai nominal, pemegang saham tidak lagi mempunyai kewajiban keuangan kepada perusahaan. Saham biasa memiliki hak voting, dan boleh dialihkan kepada orang lain (sangat mudah dilakukan jika saham dicatatkan dan diperdagangkan di bursa efek). Sedangkan untuk menerbitkan saham ada beberapa cara yang lazim didalam penerbitan saham yang dapat dipilih perusahaan adalah dengan go-public (IPO/Initial Public Offering); dengan rights issue menerbitkan rights; dengan private placement; aau dengan share options.

Dalam Undang Undang Penanaman Modal No.8 Tahun 1995, surat berharga dengan dinyatakan bahwa efek adalah surat berharga yaitu surat pengakuan utang, surat berharga komersial, saham, obligasi, tanda bukti utang, Unit Penyertaan Kontrak Investasi Kolektif (UPKIK), kontrak berjangka atas efek , dan setiap derivatif dari efek (Darmadji dan Fakhrudin, 2001).

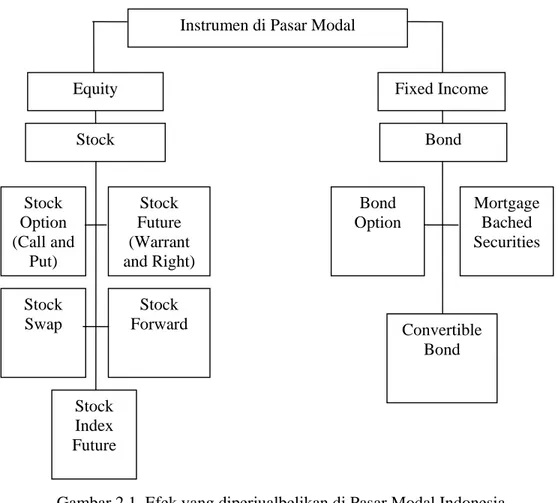

Gambar 2.1. Efek yang diperjualbelikan di Pasar Modal Indonesia

Sumber : Darmadji dan Fakhrudin, 2001.

Gambar 2.1 menjelaskan tentang efek yang diperjualbelikan di pasar modal Indonesia. Efek yang diterbitkan dan diperdagangkan di Indonesia hingga saat ini adalah : (i) saham biasa, (ii) saham preferen, (iii) obligasi, (iv) sertifikat (right), dan (v) waran. Adapun penjelasan yang lebih rinci dari setiap efek adalah sebagai berikut :

1. Saham Biasa adalah suatu bukti tanda kepemilikan atas suatu perusahaan. Keuntungan yang dinikmati oleh pemegang saham berasal dari pembayaran dividen dan kenaikan harga saham. Besar kecilnya dividen yang diterima oleh pemegang saham tidak tetap, tergantung keputusan

Instrumen di Pasar Modal

Equity Fixed Income

Stock Stock Option (Call and Put) Stock Future (Warrant and Right) Stock Swap Stock Forward Stock Index Future Bond Convertible Bond Bond Option Mortgage Bached Securities

RUPS. Pemilik saham biasa mempunyai hak memilih (vote) dalam RUPS untuk keputusan-keputusan yang memerlukan pemungutan suara seperti pembagian dividen, pengangkatan direksi dan komisaris, dan sebagainya. 2. Saham Preferen merupakan saham yang akan menerima dividen dalam

jumlah yang tetap. Biasanya pemiliknya tidak mempunyai hak dalam RUPS.

3. Obligasi merupakan surat tanda hutang jangka panjang yang diterbitkan oleh perusahaan ataupun pemerintah. Obligasi tersebut membayarkan bunga yang ditunjukkan oleh coupon rate yang tercantum pada obligasi tersebut. Sedangkan obligasi konversi merupakan obligasi yang dapat dikonversikan (ditukar) menjadi saham biasa pada waktu tertentu atau sesudahnya.

4. Sertifikat (right) merupakan sekuritas yang memberikan hak kepada pemiliknya untuk membeli saham baru dengan harga tertentu. Sertifikat ini diberikan kepada pemegang saham lama sewaktu dilaksanakan penawaran umum terbatas kepada para pemegang saham lama.

5. Waran merupakan sekuritas yang memberikan hak kepada pemegangnya untuk membeli saham dari perusahaan yang menerbitkan waran tersebut sebagai ”pemanis” penerbitan obligasi dengan coupon rate yang lebih rendah dari tingkat keuntungan yang umumnya berlaku.

Pada hakekatnya nilai setiap sekuritas (surat-surat berharga) dapat didefinisikan sebagai nilai uang yang diberikan kepada sekuritas pada waktu tertentu. Nilai tersebut mungkin dinyatakan menurut pasar atau nilai menurut

peraturan atau prosedur akuntansi yang berlaku untuk sekuritas yang bersangkutan. Biasanya kita mengenal adanya empat konsep nilai yang paling utama, yang didefinisikan sebagai berikut:

1. Nilai Going Concern (Going Concern Value). Yang dimaksudkan dengan nilai going concern adalah nilai perusahaan yang dapat memberikan keuntungan, perusahaan yang beroperasi dengan prospek usaha dimasa yang akan datang yang tidak terbatas. Suatu nilai dengan asumsi perusahaan tetap hidup tanpa batas. Jadi nilai perusahaan dikaitkan dengan kemampuan menghasilkan laba di masa depan, pembagin dividen, dan pertumbuhan usaha di masa yang akan datang yang tidak terbatas.

2. Nilai Likuidasi (Liquidation Value). Jika seorang analis keuangan menilai perusahaan yang akan bangkrut, maka penilaiannya yang utama adalah ditujukan kepada nilai bersih aktiva, atau nilai likuidasi. Artinya setelah seluruh aktiva perusahaan dijual dan dikurangkan dengan seluruh kewajibannya (utangnya), berapa sisa hasil penjualan aktiva yang dpat dibagikan kepada pemegang saham biasa? Seandainya setelah penjualan seluruh aktiva, perusahaan tidak sanggup membayar seluruh utangnya, berapa yang masih dapat diharapkan oleh masing-masing pemegang obligasi atau kreditur lain? Jadi nilai likuidasi adalah nilai setelah seluruh aktiva perusahaan dijual dikurangi seluruh utang.

3. Nilai Pasar (Market Value). Seandainya kita mengevaluasi perusahaan yang saham atau obligasinya diperdagangkan di pasar modal, kita pasti dapat menentukan nilai pasar surat-surat berharga perusahaan. Nilai

tersebut adalah nilai obligasi atau saham menurut persepsi pasar terhadap perusahaan yang bersangkutan.

4. Nilai Buku (Book Value). Pada dasarnya nilai ini adalah nilai yang ditetapkan menurut teknik akuntansi yang sudah di-standard-isir (sudah dibuat baku) dan dikalkulasi dari laporan keuangan terutama dari neraca yang dipersiapkan perusahaan. Nilai buku utang biasanya hampir identik dengan nilai par atau nilai nominal. Nilai buku saham biasa dihitung dengan cara membagi total seluruh ekuiti (modal sendiri) yang ada di neraca, dengan jumlah lembar saham yang beredar (outstanding shares).

2.2.1. Metode Perhitungan Indeks Harga Saham Gabungan

Menurut Sunariyah (2000) dalam Andhika (2005), ada dua metode perhitungan indeks harga saham gabungan, yaitu Metode Rata-Rata (Average Method). Metode ini memasukkan jumlah seluruh harga saham dalam perhitungan indeks kemudian dibagi dengan suatu faktor pembagi tertentu. Rumus indeks harga saham dengan metode rata-rata adalah :

PS

IHSG =

IPbase

Dimana :

IHSG = Indeks Harga Saham Gabungan PS = Harga Pasar Saham, dan

IPbase merupakan suatu faktor pembagi dimana faktor pembagi ini harus dapat

beradaptasi terhadap perubahan harga saham teoritis, karena ada aksi emiten seperti right issue, dividen saham, dan saham bonus.

2.1.2. Faktor-faktor Ekonomi yang mempengaruhi IHSG

Menurut Herlambang dkk (2001) dalam Andhika (2005), faktor-faktor ekonomi yang mempengaruhi pergerakan IHSG yaitu :

1. Peningkatan Jumlah Uang Beredar

Jumlah uang beredar meningkat menyebabkan suku bunga turun. Tingkat suku bunga sangat menentukan besarnya nilai sekarang dari pendapatan dividen di masa yang akan datang (Setyastuti, 2004). Penurunan suku bunga mendorong investasi dan aktivitas ekonomi. Karena investasi dalam bentuk tabungan tidak mendatangkan keuntungan bagi investor maka investor menarik uangnya dari bank dan mencari tempat lain yang lebih menguntungkan.

Penurunan suku bunga perbankan menyebabkan investor memilih bursa efek karena akan lebih jauh menguntungkan. Pada pasar saham terjadi peningkatan permintaan saham yang menyebabkan excess demand (kelebihan permintaan). Excess demand terjadi karena peningkatan permintaan sedangkan penawaran tetap. Kelebihan permintaan ini disebabkan karena investor menyerbu pasar saham untuk investasi. Sehingga permintaan lebih banyak daripada penawaran.

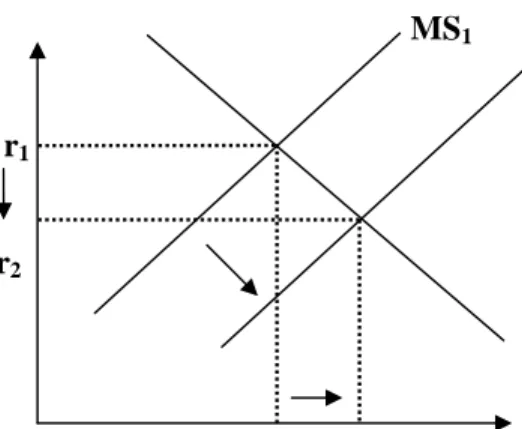

MS1 MS2 r1 r2 MS1 MS2 MD, MS

Gambar 2.2. Permintaan Uang dan Penawaran Uang

Sumber : Mishkin, 2001.

Gambar 2.2 terlihat bahwa adanya kenaikan jumlah uang beredar menyebabkan kurva Money Supply (MS) bergeser ke kanan bawah menjadi MS2.

Pergeseran kurva MS ini menyebabkan suku bunga (r) menurun menjadi r2.

Dalam hal ini diasumsikan bahwa Money Demand (MD) adalah tetap. Sehingga dengan adanya kenaikan MS, MD tidak mengalami perubahan. Penurunan suku bunga menyebabkan investasi meningkat. Dalam hal ini investasi di sektor perbankan menurun karena suku bunga yang rendah sehingga investor menginvestasikan dananya pada pasar modal.

r r1 r2 I(r) I1 I2 Investasi

Gambar 2.3. Hubungan antara Suku Bunga dan Investasi

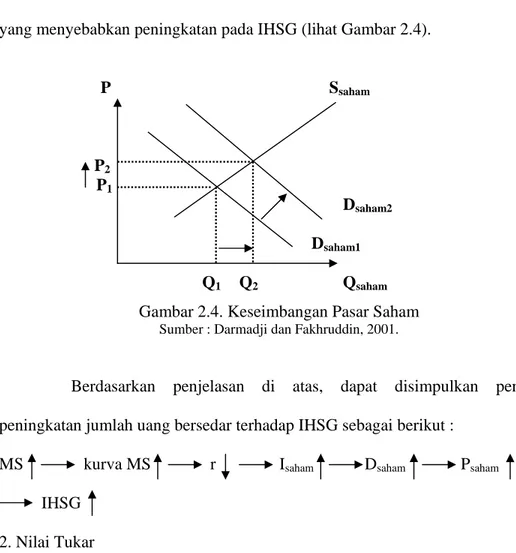

Gambar 2.3 menunjukkan jelas bahwa penurunan suku bunga menyebabkan investasi meningkat. Peningkatan investasi yang terjadi di pasar modal akan mempengaruhi permintaan saham. Semakin banyak permintaan akan saham maka harga saham yang akan terjadi pun meningkat. Peningkatan permintaan ini menyebabkan kurva permintaan saham bergeser ke kanan atas yang menyebabkan peningkatan pada IHSG (lihat Gambar 2.4).

P Ssaham P2 P1 Dsaham2 Dsaham1 Q1 Q2 Qsaham

Gambar 2.4. Keseimbangan Pasar Saham

Sumber : Darmadji dan Fakhruddin, 2001.

Berdasarkan penjelasan di atas, dapat disimpulkan pengaruh peningkatan jumlah uang bersedar terhadap IHSG sebagai berikut :

MS kurva MS r Isaham Dsaham Psaham

IHSG 2. Nilai Tukar

Secara makroekonomi, nilai tukar dapat disebabkan oleh berbagai faktor misalnya jumlah uang beredar dan ketergantungan impor. Jika nilai tukar rupiah mengalami depresiasi maka investor akan menginvestasikan dananya ke luar negeri. Dampaknya bagi perekonomian Indonesia adalah kepercayaan investor

dalam dan luar negeri akan menurun. Sehingga dana mengalirnya dari dalam negeri ke luar negeri yang biasa disebut capital outflow.

Mengalirnya dana dari dalam negeri ke luar negeri membuat investasi di dalam negeri menjadi menurun. Penurunan investasi tersebut terjadi pada perbankan maupun pasar modal. Hal ini akan berdampak pada berkurangnya permintaan saham di dalam negeri. Sehingga harga saham ikut mengalami penurunan dan pada akhirnya IHSG pun mengalami penurunan.

EXR Rp Depresiasi Capital Outflow Isaham Dsaham

Psaham IHSG

3. Kenaikan Tingkat Produksi

Kenaikan tingkat produksi biasanya dianalogikan dengan kenaikan laba, artinya kenaikan dividen bagi pemegang saham. Dengan demikian pengaruh kenaikan produksi bersifat positif bagi perkembangan pasar saham. Pengukuran kenaikan produksi dapat mempergunakan GDP.

4. Suku Bunga

Meningkatnya suku bunga akan menurunkan nilai sekarang dan pendapatan dividen, kondisi seperti ini akan mempengaruhi turunnya harga saham (Setyastuti, 2004). Hal ini disebabkan karena investor cenderung menanamkan dananya dalam bentuk investasi lainnya, seperti menyimpan dananya pada sektor perbankan. Dengan demikian hal tersebut menjadi pendorong untuk melepaskan sahamnya, sehingga meningkatkan jumlah saham yang ditawarkan di pasar saham dan selanjutnya menekan harga saham. Penurunan harga saham akan berdampak pada IHSG dikarenakan berkurangnya kemampuan emiten dalam memenuhi

kewajiban dan menghasilkan laba serta mendorong tekanan jual oleh investor sehingga investor akan berinvestasi pada sektor perbankan. Hal lain yang disebabkan oleh peningkatan suku bunga adalah turunnya kepercayaan investor dalam maupun luar negeri terhadap perekonomian Indonesia yang semakin membuat tekanan pada pasar modal.

2.2. Jakarta Islamic Index (JII)

Jakarta Islamic Index (JII) yang dikeluarkan oleh BEJ merupakan index dari 30 saham perusahaan yang kegiatannya dipandang tidak bertentangan dengan syariah dan subset dari IHSG. JII mulai bisa diakses sejak tanggal 3 Juli 2000. Untuk dapat dipandang sesuai syariah, dilakukan lima tahap penyaringan yaitu :

Dipilih perusahaan yang kegiatan utamanya tidak bertentangan dengan syariah.

Saham tersebut sudah tercatat di BEJ lebih dari 3 bulan. Syarat ini boleh dilanggar bila ia termasuk dalam 10 saham berkapitalisasi besar.

Dipilih saham yang berdasarkan laporan keuangannya, rasio kewajiban terhadap aktiva maksimal 90 %.

Dipilih 60 saham berdasarkan urutan kapitalisasi pasar selama satu tahun terakhir.

Dipilih 30 saham berdasarkan nilai perdagangan rata-rata selama satu tahun terakhir.

Sebagaimana juga Islamic Index lainnya di dunia, seperti Dow Jones Islamic Index, Kuala Lumpur Islamic Index, perusahaan yang sahamnya tercatat di JII bersikap pasif. Tabel di bawah ini merupakan daftar nama saham JII.

Tabel 2.1. Daftar Saham Yang Masuk Dalam Perhitungan Jakarta Islamic Index Periode Januari 2007 s.d Juni 2007 (lampiran pengumuman BEJ Np.Peng 461/BEJ-DAG/U/12-2006 tanggal 27 Desember 2006)

No Kode Nama Saham

1 AALI Astra Agro Lestari Tbk.

2 ADHI Adhi Karya (Persero) Tbk.

3 ANTM Aneka Tambang (Persero) Tbk.

4 ASII Astra International Tbk.

5 BLTA Berlian Laju Tanker Tbk.

6 BNBR Bakrie & Brothers Tbk.

7 BTEL Bakrie Telecom Tbk.

8 BUMI Bumi Resources Tbk.

9 CMNP Citra Marga Nusaphala Persada Tbk.

10 CTRA Ciputra Development Tbk.

11 CTRS Ciputra Surya Tbk.

12 GJTL Gajah Tunggal Tbk.

13 INCO International Nickel Ind. Tbk.

14 INDF Indofood Sukses Makmur Tbk.

15 INKP Indah Kiat Pulp & Paper Tbk.

16 INTP Indocement Tunggal Prakasa Tbk.

17 ISAT Indosat Tbk.

18 KLBF Kalbe Farma Tbk.

19 LPKR Lippo Karawaci Tbk.

20 LSIP PP London Sumatera Tbk.

21 MEDC Medco Energi International Tbk.

22 PGAS Perusahaan Gas Negara Tbk.

23 PTBA Tambang Batubara Bukit Asam Tbk.

24 SMCB Holcim Indonesia Tbk.

25 SULI Sumalindo Lestari Jaya Tbk.

26 TLKM Telekomunikasi Indonesia Tbk.

27 TOTL Total Bangun Persada Tbk.

28 UNSP Bakrie Sumatra Plantations Tbk.

29 UNTR United Tractors Tbk.

30 UNVR Unilever Indonesia Tbk.

Sumber : Divisi Perdagangan dan Divisi Riset dan Pengembangan BEJ, 2007

Artinya, mereka tidak mengupayakan agar saham perusahaannya masuk dalam JII, misalnya dengan menyesuaikan operasional bisnis mereka agar sesuai

syariah. Sebaliknya JII-lah yang aktif melakukan penyeleksian saham-saham yang tidak bertentangan dengan syariah. Secara langsung JII tidak mempengaruhi perilaku bisnis perusahaan yang sahamnya masuk JII.

Dari metode seleksinya, maka dapat diduga bahwa saham-saham yang tercatat dalam JII adalah sama dengan saham-saham di LQ45 setelah dikeluarkan saham perusahaan lembaga keuangan konvensional dan saham perusahaan rokok. Jika saja LQ45 diubah lagi menjadi LQ30, dan dipastikan tidak ada saham-saham perusahaan rokok dan bank konvensional, niscaya kita akan mendapatkan JII. Dengan kata lain JII adalah LQ30 tanpa rokok dan bank. Tidak heran kalau kinerja JII lebih baik dari kinerja IHSG atau LQ 45. Pasca krisis sampai dengan tahun 2006 kinerja JII adalah +102%, sementara itu LQ45 +96%, dan IHSG +97%. Saham dalam JII adalah juga saham yang tercatat di LQ45.

2.3. Gambaran Pasar Modal Syariah di Indonesia

Sejak secara resmi Badan Pengawas Pasar Modal (Bapepam) meluncurkan prinsip pasar modal syariah pada tanggal 14 dan 15 Maret 2003 dengan ditandatanganinya nota kesepahaman antara Bapepam dengan Dewan Syariah Nasional-Majelis Ulama Indonesia (DSN-MUI), maka dalam perjalanannya perkembangan dan pertumbuhan transaksi efek syariah di pasar modal Indonesia terus meningkat. Harus dipahami bahwa ditengah maraknya pertumbuhan kegiatan ekonomi syariah secara umum di Indonesia, perkembangan kegiatan investasi syariah di pasar modal Indonesia masih dianggap belum mengalami kemajuan yang cukup signifikan, meskipun kegiatan investasi syariah tersebut

telah dimulai dan diperkenalkan sejak pertengahan tahun 1997 melalui instrumen reksa dana syariah serta sejumlah fatwa DSN-MUI berkaitan dengan kegiatan investasi syariah di pasar modal Indonesia.

Dilihat dari kenyataannya, walaupun sebagian besar penduduk Indonesia mayoritas beragama Islam namun perkembangan pasar modal yang berbasis syariah dapat dikatakan sangat tertinggal jauh terutama jika dibandingkan dengan Malaysia yang sudah bisa dikatakan telah menjadi pusat investasi berbasis syariah di dunia, karena telah menerapkan beberapa instrumen keuangan syariah untuk industri pasar modalnya. Kenyataan lain yang dihadapi oleh pasar modal syariah kita hingga saat ini adalah minimnya jumlah pemodal yang melakukan investasi, terutama jika dibandingkan dengan jumlah pemodal yang ada pada sektor perbankan.

Dibandingkan dengan negara tetangga Malaysia misalnya, Indonesia terlihat begitu tertinggal jauh dalam mengembangkan kegiatan investasi syariah di pasar modal. Malaysia pertama kali mengembangkan kegiatan pasar modal syariah sejak awal tahun 1990 dan saat ini terus mengalami kemajuan yang cukup pesat. Sebagai contoh, data menunjukkan hingga akhir tahun 2004 total Nilai Aktiva Bersih (NAB) Reksa Dana Syariah mencapai 7,7% (tujuh koma tujuh perseratus) dari total NAB industri Reksa Dana di Malaysia, sedangkan Indonesia baru mencapai 0,51% (nol koma lima puluh satu per seratus) dari total NAB industri reksa dana. Untuk obligasi syariah, di Malaysia hingga akhir tahun 2004 mencapai kenaikan 31,69% dari total nilai obligasi yang tercatat di pasar modal Malaysia, sementara di Indonesia hingga akhir Desember 2004 baru mencapai Rp.

1.424 Triliun atau 1,72% dari total nilai emisi obligasi di Indonesia pada tahun yang sama yaitu sebesar Rp. 83.005,345 Triliun.

Pada sisi lain, harus diakui bahwa masih terdapat beberapa permasalahan mendasar yang menjadi kendala berkembangnya pasar modal yang berprinsip syariah di Indonesia. Kendala-kendala dimaksud diantaranya adalah selain masih belum meratanya pemahaman dan atau pengetahuan masyarakat Indonesia tentang investasi di pasar modal yang berbasis syariah, juga belum ditunjangnya dengan peraturan yang memadai tentang investasi syariah di pasar modal Indonesia serta adanya anggapan bahwa untuk melakukan investasi di pasar modal syariah dibutuhkan biaya yang relatif lebih mahal apabila dibandingkan dengan investasi pada sektor keuangan lainnya.

2.4. Dow Jones Islamic Market (DJIM) Index

Dow Jones Islamic Market (DJIM) adalah indeks yang pertama kali diperkenalkan di Manama, Bahrain, 1999, sebagai respon dan perwujudan minat kalangan investor muslim yang besar baik di Amerika maupun di seluruh dunia. Ini termasuk saham-saham dari 34 negara dan cover 10 sektor perekonomian, 18 sektor pasaran, 40 kumpulan industri dan 70 subkumpulan. Pada saat ini, keluarga Pasar Dow Jones Islamic pada indices terdiri dari Indeks Pasar DJ Islamic Market, DJ Islamic Market Canadian Index, DJ Islamic Market UK Index, DJ Islamic Market Europe Index, dan DJ Islamic Market Asia Pacific Index.

Perintis dan pencetus ide membentuk indeks saham untuk emiten yang basis usahanya sesuai dengan prinsip syariah adalah A. Rushdi Siddiqui. DJIM

kemudian bersanding dengan sembilan indeks yang lain seperti indeks global, indeks negara dan regional, indeks saham-saham unggulan dunia, dan indeks teknologi global.

2.5 Studi Empiris

Penelitian terdahulu dari Pohan (2005) menganalisis faktor-faktor yang

mempengaruhi perubahan indeks harga saham gabungan pasca krisis tahun 2000-2004 dengan menggunakan metode OLS (Ordinary Least Square). Penelitian tersebut dimaksudkan untuk menganalisis faktor-faktor yang mempengaruhi perubahan IHSG seperti faktor ekonomi dan faktor non-ekonomi dengan pendekatan analisis fundamental dan analisis teknikal. Khurniawan (2004) menganalisis permodelan risiko berinvestasi pada saham syariah. Penelitian tersebut dilakukan pada saham JII dengan menggunakan metode GARCH. Metode tersebut dimaksudkan untuk mencari koefisien model yang paling sesuai dengan data. Value at Risk (VaR) digunakan jika terjadi ketidakhomogenan ragam dari data tingkat pengembalian dan menduga nilai volatility yang akan datang. Pendugaan volatility menunjukkan seberapa besar harga berfluktuasi dalam suatu periode waktu.

2.6. Kerangka Pemikiran

: Ruang Lingkup Penelitian

2.7. Hipotesis Penelitian

Perkembangan pemikiran manusia sangat sehingga harus disesuaikan dengan kemampuan manusia tersebut. Begitu pula dengan investasi, hal yang harus dicermati oleh para investor adalah kemungkinan resiko. Namun dalam

Jakarta Islamic Index (JII)

Dow Jones Islamic Market Index United Kingdom (DJIMUK)

Dow Jones Islamic Market Index United

States (DJIMUS)

Dow Jones Islamic Market Index Canada

(DJIMKND)

Dow Jones Islamic Market Index Japan

(DJIMJPN)

Dow Jones Islamic Market Index Asia Pacific (DJIMAP)

• Metode VAR/VECM

• Granger Causality

• Deskriptif

Dow Jones Islamic Market Index Europe

perkembangannya terdapat faktor pendukung seperti teknologi yang dapat mengetahui segala informasi yang diinginkan oleh investor sehingga keputusan yang dibuat untuk menanamkan modalnya dalam perusahaan mendapatkan hasil yang menguntungkan. Dengan sistem perekonomian dalam suatu negara, bisa menjadi alternatif untuk berinvestasi seperti perekonomian terbuka yang membuat investor dalam negeri bisa berinvestasi di luar negeri dan investor luar negeri bisa berinvestasi di dalam negeri.

Dengan demikian dari penjelasan di atas, hipotesis yang digunakan dalam penelitian ini adalah indeks saham yang berbasis syariah yang ada di luar negeri memberikan pengaruh yang negatif dalam jangka pendek dan pengaruh yang positif dalam jangka panjang. Pembuktiannya dapat dilihat dari kinerja masing-masing saham dimana dalam jangka pendek investor melihat return yang tinggi dan return yang didapatkan oleh investor bisa diinvestasikan lagi untuk tujuan jangka panjang.

III. METODOLOGI PENELITIAN

3.1. Jenis dan Sumber Data

Data yang digunakan dalam penelitian ini seluruhnya merupakan data sekunder dalam bentuk mingguan yang diperoleh dari berbagai sumber, antara lain data statistik dari Badan Pengawas Pasar Modal (BAPEPAM) dalam periode waktu antara minggu I bulan Januari 2000 sampai dengan minggu III bulan Maret 2007. Dengan demikian data yang digunakan merupakan data time series. Data-data yang digunakan diubah ke dalam bentuk logaritma natural untuk memudahkan hasil analisis. Selain dari itu, penulis juga melakukan studi pustaka dengan membaca literatur-literatur yang berkaitan dengan penelitian penulis baik dari media cetak maupun internet.

3.2. Variabel dan Definisi Variabel

Berikut ini penjelasan mengenai variabel yang digunakan dalam penelitian beserta definisinya :

a. JII (Jakarta Islamic Index) adalah indeks saham yang berbasis syariah yang ada di Indonesia.

b. DJIMKND (Dow Jones Islamic Market Canada) adalah indeks saham yang berbasis syariah yang ada di Kanada.

c. DJIMUK (Dow Jones Islamic Market United Kingdom) adalah indeks saham yang berbasis syariah yang ada di Inggris.

d. DJIMEURO (Dow Jones Islamic Market Europe) adalah indeks saham yang berbasis syariah yang ada di Eropa.

e. DJIMAP (Dow Jones Islamic Market Asia Pacific) adalah indeks saham yang berbasis syariah yang ada di Asia Pasifik.

f. DJIMJPN (Dow Jones Islamic Market Japan) adalah indeks saham yang berbasis syariah yang ada di Jepang.

g. DJIMUS (Dow Jones Islamic Market United States) adalah indeks saham yang berbasis syariah yang ada di Amerika.

3.3. Metode Pengolahan dan Analisis Data

Analisis pengaruh saham syariah di beberapa negara terhadap JII dalam penelitian ini akan dianalisis dengan menggunakan Vector Autoregression (VAR). Kemudian jika data yang digunakan stasioner pada perbedaan pertama maka model VAR akan dikombinasikan dengan model koreksi kesalahan menjadi Vector Error Correction Model (VECM). Dalam penelitian ini, uji kausalitas yang digunakan adalah uji kausalitas Granger karena Granger Test bersifat bivariat sesuai dengan tujuan dalam penelitian ini, yaitu untuk melihat keterkaitan antara dua variabel. Semua data dalam penelitian ini ditransformasikan ke dalam bentuk logaritma natural (ln). Perangkat lunak yang digunakan dalam penelitian ini adalah Microsoft Excel 2003 dan program Eviews 4.1.

3.4. Analisis Vector Autoregression (VAR)

Model VAR pertama dikembangkan oleh Sims pada tahun 1980. VAR adalah model a-priori terhadap teori ekonomi. Namun demikian model ini sangat berguna dalam menentukan eksogenitas suatu variabel ekonomi dalam sebuah sistem ekonomi di mana terjadi saling ketergantungan antar variabel dalam ekonomi. Model ini juga menjadi dasar munculnya metode kointegrasi Johansen (1988, 1989) yang sangat baik dalam menjelaskan perilaku variabel dalam perekonomian (Pasaribu, 2003).

Keunggulan metode VAR dibandingkan dengan metode ekonometrika konvensional adalah (Laksani, 2004) :

1. Mengembangkan model secara bersamaan di dalam suatu sistem yang kompleks (multivariat), sehingga dapat menagkap hubungan keseluruhan variabel di dalam persamaan tersebut.

2. Uji VAR yang multivariat bisa menghindari parameter yang bias akibat tidak dimasukkannya variabel relevan.

3. VAR dapat mendeteksi hubungan antara variabel di dalam suatu persamaan, dengan menjadikan seluruh variabel sebagai endogenous. 4. Karena bekerja berdasarkan data, metode VAR terbebas dari berbagai

batasan teori ekonomi yang sering muncul termasuk gejala perbedaan palsu di dalam model ekonometrika konvensional terutama pada persamaan simultan, sehingga menghindari penafsiran yang salah.

Sebagai metode ekonometrika, VAR juga tidak luput dari kelemahan. Kelemahan VAR menurut Falianty (2004) adalah :

1. Model VAR lebih bersifat teoritik karena tidak memanfaatkan imformasi teori-teori terdahulu, oleh karena itu sering disebut model yang tidak struktural.

2. Pemilihan banyaknya lag yang diikutsertakan pada model juga menimbulkan masalah baru dalam proses estimasi.

3. Semua variabel yang digunakan dalam VAR harus sudah stasioner, kalau belum harus ditransformasikan terlebih dahulu agar stasioner.

Secara keseluruhan metode yang akan digunakan dalam penelitian ini terbagi dalam tiga tahap :

1. Uji kausalitas VAR yang akan menunjukkan hubungan yang sebenarnya antar variabel dalam dunia nyata, setelah terlebih dahulu menentukan panjangnya lag.

2. Menyusun Variance Decomposition (VD). VD merupakan persentase dari varians error yang terjadi dalam meramal suatu variabel pada suatu jangka waktu tertentu yang berkaitan dengan shock tertentu.

Menganalisis Impulse Response Function (IRF). IRF menyusuri jejak dari respon yang diharapkan dari nilai saat ini dan masa depan dari tiap variabel terhadap suatu shock pada satu dari persamaan VAR.

Permodelan VAR adalah bentuk permodelan yang digunakan untuk multivariate time series. Model VAR menjadikan semua variabel bersifat endogen. Spesifikasi model VAR meliputi pemilihan variabel dan banyaknya selang (lag) yang digunakan dalam model. Sesuai dengan Sims (1980), variabel yang digunakan dalam persamaan VAR dipilih berdasarkan teori ekonomi yang

relevan. Pemilihan selang optimal kemudian akan menggunakan kriteria informasi seperti Akaike Info Criterion (AIC), Schwarz Info Criterion (SC), maupun Hannan-Quinn Criterion (HQ).

Model VAR secara matematis dapat diwakili oleh (Achsani, Holtemoller, dan Sofyan, 2005) : xt = µt + 1 k t t i i A x− =

∑

+ ut (3.1)dimana xt adalah vektor dari variabel-variabel endogen berdimensi (n x 1), µt

adalah vektor dari variabel-variabel eksogen termasuk di dalamnya konstanta (intercept) dan tren, Ai adalah matriks-matriks koefisien berdimensi (n x n), dan ut adalah vektor dari residual-residual yang secara kontemporer berkorelasi tetapi tidak berkorelasi dengan nilai-nilai lag mereka sendiri dan juga tidak berkorelasi dengan seluruh variabel yang ada dalam sisi kanan persamaan di atas.

3.5. Analisis Vector Error Correction Model (VECM)

Menurut Verbeek (2000) dalam Nugraha (2006), ketika dua arah atau lebih variabel yang terlibat dalam suatu persamaan pada data level tidak stasioner maka kemungkinan terdapat kointegrasi pada persamaan tersebut. Jika setelah dilakukan uji kointegrasi terdapat persamaan kointegrasi dalam model yang digunakan maka dianjurkan untuk memasukkan persamaan kointegrasi ke dalam model yang digunakan. Kebanyakan data time series stasioner pada perbedaan perama. Maka untuk mengantisipasi hilangnya informasi jangka panjang dalam penelitian ini akan digunakan model VECM. VECM standar didapat dari model VAR dengan

dikurangi xt-1. Adapun persamaan VECM secara matematis ditunjukkan oleh

persamaan berikut (Achsani, Holtemoller, dan Sofyan, 2005) :

∆xt-1 = µt + Πxt-1 + 1 1 k i − =

∑

Γi∆xt-i + ut (3.2)dimana Π dan Γ adalah fungsi dari Ai. Matriks Π bisa didekomposisi ke dalam 2

matriks berdimensi (n x r) α dan β; Π = αβT, dimana α disebut matriks penyesuaian dan β sebagai vektor kointegrasi dan r adalah cointegration rank. Hal ini bisa diuji dengan menggunakan uji akar unit, maka metode ekonometrik tradisional dapat diterapkan.

3.5.1. Analisis Impulse Response Function (IRF)

Analisis impuls respon adalah metode yang digunakan untuk menentukan respon suatu variabel endogen terhadap guncangan (shock) variabel tertentu. IRF juga digunakan untuk melihat guncangan dari satu variabel yang lain dan berapa lama pengaruh tersebut terjadi. IRF dalam penelitian ini dilakukan untuk mengetahui respon dinamik variabel indeks saham syariah di beberapa Negara terhadap indeks saham JII.

3.5.2. Analisis Forecasting Error of Variance Decomposition (FEVD)

Analisis dekomposisi varian atau dikenal dengan Forecasting Error of Variance Decomposition (FEVD) digunakan untuk menghitung dan menganalisis seberapa besar pengaruh acak guncangan dari variabel tertentu terhadap variabel endogen. FEVD menghasilkan informasi mengenai relatif pentingnya masing-masing inovasi acak atau seberapa kuat komposisi dari peranan variabel tertentu terhadap variabel lainnya dalam model VAR. Peramalan dekomposisi varian

dalam penelitian ini untuk melihat seberapa besar inovasi dari variabel indeks saham di beberapa negara sebagai variabel endogen.

3.6. Pengujian Pra-Estimasi

Sebelum melakukana estimasi VAR/VECM, maka ada beberapa tahapan yang harus dilakukan yaitu pengujian pra-estimasi. Pengujian-pengujian tersebut antara lain uji stasioneritas data, penentuan lag optimal, dan pengujian kointegrasi.

3.6.1. Uji Stasioneritas Data

Data ekonomi time series pada umumnya bersifat stokastik atau memiliki tren yang tidak stasioner artinya data tersebut mengandung akar unit. Untuk dapat mengestimasi suatu model menggunakan data tersebut maka langkah pertam yang harus dilakukan adalah uji stasioneritas data atau dikenal dengan unit root test. Apabila data yang digunakan mengandung akar unit maka akan sulit untuk mengestimasi suatu model dengan menggunakan data tersebut karena tren data tersebut cenderung berfluktuasi tidak di sekitar nilai rata-ratanya. Maka dapat disimpulkan bahwa data yang stasioner akan mempunyai kecenderungan untuk mendekati nilai rata-ratanya (Gujarati, 2003). Uji akar unit akan dilakukan dalam penelitian ini dengan menggunakan Augmented Dickey Fuller (ADF).

Cara yang dapat digunakan untuk menguji akar unit adalah metode Dickey-Fuller (DF). Misalkan model persamaan time series sebagai berikut (Pasaribu, 2003) : yt = ρyt-1 + εt (3.3)

dimana ρ adalah parameter yang akan diestimasi dan ε diasumsikan white noise dimana variabel yang digunakan tersebut memiliki mean dan varian yang konstan dan kovarian sama dengan nol. Jika |ρ| ≥ 1, maka y adalah variabel yang tidak stasioner, dan varian dari y akan meningkat sejalan dengan peningkatan waktu dan cenderung untuk tak berhingga. Jika |ρ| < 1, maka y adalah variabel yang stasioner. Karena itu, hipotesis trend stationary dapat dievaluasi dengan menguji apakah nilai absolut dari ρ betul-betul lebih kecil dari satu. Pengujian umum terhadap hipotesis di atas adalah :

Ho: ρ = 1 dan hipotesis alternatif H1: ρ < 1.

Kemudian dengan mengurangi kedua sisi persamaan (3) dengan yt-1

didapat persamaan :

∆yt = αyt-1 + εt (3.4)

dimana ∆ mengindikasikan perbedaan pertama, sedangkan α = ρ – 1, sehingga hipotesis nol menjadi H0: α = 0, sedangkan hipotesis alternatif menjadi H1: α < 1.

Sedangkan model umum dari ADF yang digunakan dalam penelitian ini adalah sebagai berikut (Pasaribu, 2003) :

∆yt = k + αyt-1 + c1∆yt-2 + … + cp∆t-p + trend + εt (3.5)

Jika nilai t-statistik ADF lebih kecil daripada t-statistik kritis Mackinnon maka keputusannya adalah menolak H0 yang menyatakan bahwa data tidak stasioner

3.6.2. Penentuan Lag Optimal

Tahap kedua yang harus dilakukan dalam membentuk model VAR yang baik adalah menentukan panjang lag (ordo) optimal. Penentuan lag optimal dapat diidentifikasi dengan menggunakan Akaike Info Criterion (AIC), Schwarz Criterion (SC), Hannan-Quinn Criterion (HQ), dan sebagainya. Dalam penelitian ini akan menggunakan kriteria SC. Besarnya lag optimal ditentukan oleh lag yang memiliki kriteria SC terkecil. Mengacu pada Widyanti dalam Hanie (2006), perhitungan SC adalah sebagai berikut :

SC = AIC(q) + (q/T)(logT-1) (3.6)

dimana q merupakan jumlah variabel, T adalah jumlah observasi, dan AIC merupakan Akaike Information Criteria dengan perhitungan sebagai berikut (Syabran dalam Hanie, 2006) :

AIC = log|

∑

εt2/N| + 2K/N (3.7)dengan

∑

εt2 merupakan jumlah residual kuadrat, N adalah jumlah sample, dan kadalah jumlah variabel.

3.6.3. Uji Kointegrasi

Uji kointegrasi bertujuan untuk menentukan apakah variabel-variabel yang tidak stasioner mengalami kointegrasi atau tidak. Konsep kointegrasi dikemukakan oleh Engle dan Granger (1987) sebagai fenomena dimana kombinasi linear dari dua atau lebih variabel yang tidak stasioner akan menjadi stasioner. Kombinasi linear ini dikenal dengan nama persamaan kointegrasi dan